Организации и предприятия, которые работают на упрощенной системе налогообложения (УСН), уплачивают транспортный налог, который должен отражаться в бухгалтерской отчетности.

В нашем сегодняшнем материале мы детально рассмотрим, как уплачивается транспортный налог при УСН и ОСНО в 2021 году. Мы выясним, что является объектом налогообложения, кто является плательщиком данного налога, как выполняются бухгалтерские проводки и как отразить транспортный налог в программе 1С.

- Объекты налогообложения

- Плательщики налога

- Для чего необходим транспортный налог?

- Транспортный налог на УСН в 2021 году

- Усн «доходы минус расходы» 15% и транспортный налог

- Транспортный налог на ОСНО в 2021 году

- Бухгалтерские проводки (учет транспортного налога) в 2021 году

- Как отразить транспортный налог в программе 1С?

- Подача декларации по транспортному налогу

- Транспортный налог на «Упрощёнке»

- Налог на транспорт по «упрощёнке»: кто будет платить?

- Что влияет на «настроение» транспортного налога?

- Транспорт, получивший «амнистию» от налогов

- Рецепт экономии на транспортном налоге

- Время не ждёт: срок погашения налога на транспорт

- Чтобы бухгалтер не скучал: сдача отчётной документации

- Несвоевременная оплата и своевременное наказание

- Транспортный налог при усн в 2021 году: доходы, расходы, проводки, как платить

- Закон

- Налогоплательщики

- Штрафы

- Расчета транспортного налога при УСН

- Подсчет налога

- Формула по общей схеме

- Доходы минус расходы

- Оформление

- Проводки

- Декларации

- Особенности

- 1С

- Лизинг

- Транспортный налог при УСН в 2021 году

- Транспортный налог на «упрощенке»: кто и когда должен платить

- Что влияет на размер транспортного налога

- Транспортные средства, не облагаемые налогом

- Как сэкономить на транспортном налоге на УСН

- Сроки оплаты транспортного налога

- Сдача отчетности по транспортному налогу

- Наказание за несвоевременную оплату транспортного налога

- Транспортный налог при УСН: порядок расчета, сроки и др

- Транспортный налог ИП на УСН

- Порядок расчета транспортного налога

- Уменьшение налога на УСН за счет уплаты транспортного налога

- Сроки представления декларации и уплаты налога

- Если нет уведомлений из ИФНС

- Итоги

- 📽️ Видео

Объекты налогообложения

В соответствии с нормами действующего законодательства России (статья 258 НК), объектами транспортного налога признаются:

- автомобили;

- автобусы;

- грузовики;

- мотоциклы;

- снегоходы;

- моторные лодки;

- воздушные суда.

За все вышеперечисленные транспортные средства, зарегистрированные в установленном порядке, владелец должен заплатить транспортный налог.

Следует отметить, что некоторые транспортные средства не являются объектами налогообложения, а именно:

- легковые автомобили для инвалидов;

- весельные лодки;

- транспортные средства госслужб;

- пассажирские (грузовые) водные суда (в собственности индивидуального предпринимателя).

Плательщики налога

Все лица, которые зарегистрировали транспортное средство (статья 357 НК РФ), являются плательщиками транспортного налога.

Индивидуальные предприниматели в 2021 году не рассчитывают самостоятельно и сдают отчетность по транспортному налогу, так же как и обычные физические лица, не являющиеся ИП.

В настоящий момент предусмотрен следующий порядок уплаты транспортного налога для ИП и физических лиц:

1. Налоговый орган самостоятельно рассчитывает транспортный налог из данных, поступивших от Государственной инспекции Безопасности дорожного движения (ГИБДД).2. Налоговый орган отправляет на почтовый адрес ИП и физического лица квитанцию с указанием суммы, реквизитов для уплаты и срока оплаты транспортного налога.

3. Если вы не получили квитанцию, то должны предпринять следующие действия:

- зайти в личный кабинет налогоплательщика, размещенного на сайте ИФНС в раздел «объекты налогообложения», уточнить сведения об объектах налогообложения. В данном разделе должна находиться квитанция об уплате транспортного сбора. Ее можно распечатать и оплатить через банк;

- обратиться лично в ИФНС и получить квитанцию для оплаты.

Организации, которые владеют транспортными средствами, высчитывают самостоятельно налог и аванс.

В конце налогового периода, обязательный к уплате налог вычисляется в отношении всех ТС по отдельности.

После каждого отчетного периода необходимо выплачивать сумму, которая является разницей между величиной налога и авансовыми платежами по транспортному налогу.

В соответствии с нормами Налогового кодекса (статья 362 НК РФ), юридические лица вычисляют авансовые платежи по истечении отчетного периода, которые составляют ¼ произведения ставки по налогу и налоговой базы.

Для чего необходим транспортный налог?

Транспортный налог относится к региональным сборам. Он необходим для пополнения бюджета государства. Величина налога формируется из следующих характеристик:

- количество лошадиных сил (для ДВС и других подобных);

- килограмм-силы тяги (для реактивных агрегатов и иных подобных);

- регистровых тонн.

Полный перечень параметров двигателя, которые влияют на величину налога к уплате, содержится в части 2, главы 28, статьи 361 НК РФ. Это имеет особенное значение для руководителей и бухгалтеров организаций и предприятий, которые занимаются исчислением транспортного налога самостоятельно. Нужно учитывать, что за неправильно рассчитанный или не полностью уплаченный налог начисляются штрафы.

Транспортный налог на УСН в 2021 году

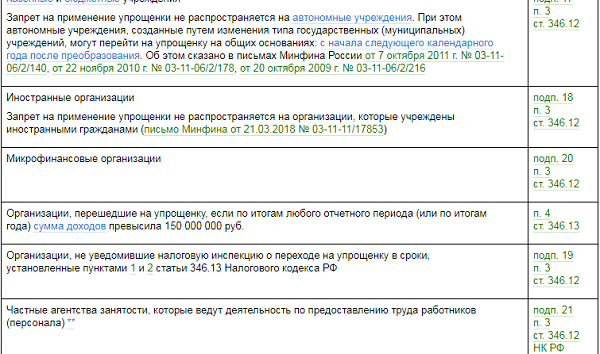

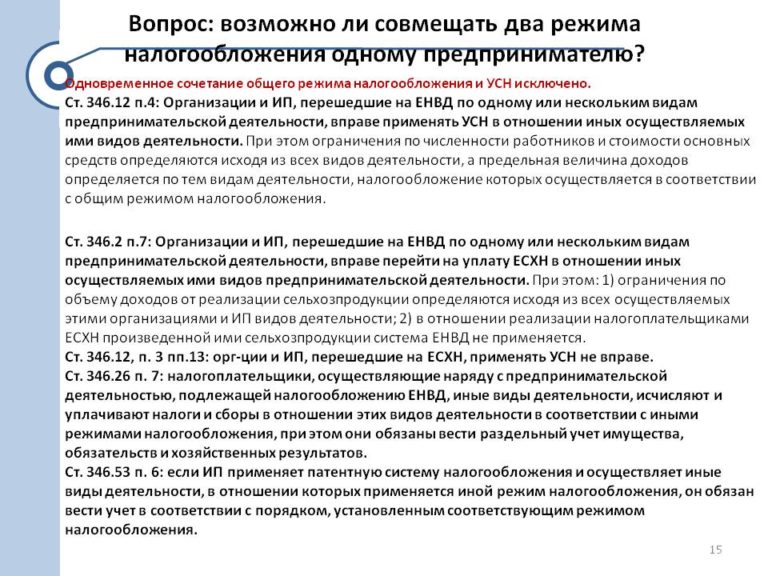

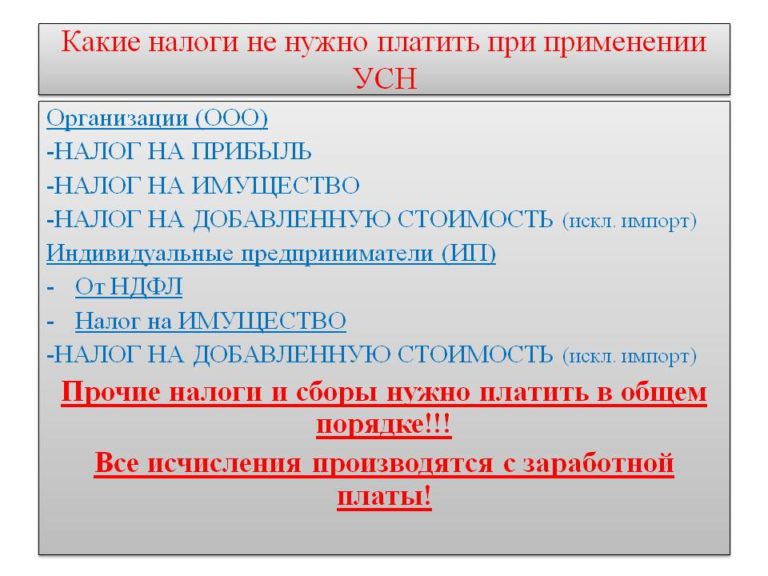

Упрощенная система налогообложения введена Федеральным законом от 24.07.2002 N 104-ФЗ. УСН — это специальный налоговый режим, который направлен на снижение налоговой нагрузки на малый и средний бизнес и на облегчение ведения бухгалтерского и налогового учета.

https://www.youtube.com/watch?v=XtAX9JdCCaE

Упрощенная система налогообложения отличается от других налоговых режимов, в частности, от общей системы налогообложения, которую применяют предприятия и организации, имеющие доход свыше 150 млн. рублей.

Организации, которые работают на УСН, имеют льготные ставки, и поэтому доходы и налоги рассчитываются в два действия: определяется процент от размера полученных доходов (за отчетный период), а в случае если ИП работает не в убыток, то из дохода вычитаются все страховые взносы и больничные.

Транспортный налог при УСН в 2021 году выплачивается на основании статей главы 28 НК РФ. Таким образом, все предприниматели, применяющие упрощенную систему налогообложения и владеющие транспортными средствами, вне зависимости от вида деятельности и способа получения дохода, уплачивают транспортный налог.

Статья 360 НК РФ регулирует сроки уплаты транспортного сбора. В статье 361 Налогового кодекса содержится основание для установления ставок по транспортному налогу. Ставки по налогу отличаются, в зависимости от категории транспортного средства.

Кроме того, в Налоговом кодексе РФ есть специальная таблица, с помощью которой очень просто рассчитать размер транспортного налога к уплате. Для этого необходимо умножить количество лошадиных сил на налоговую ставку.

Для организаций, применяющих УСН, сроки уплаты авансовых платежей по транспортному налогу устанавливаются в статье 363 Налогового кодекса. Согласно данной статье, все авансовые платежи по ТН необходимо перечислять в течение всего налогового периода. По окончании налогового периода нужно уплатить оставшуюся часть налога (которая исчисляется на основании пункта 2, статьи 262 НК РФ).

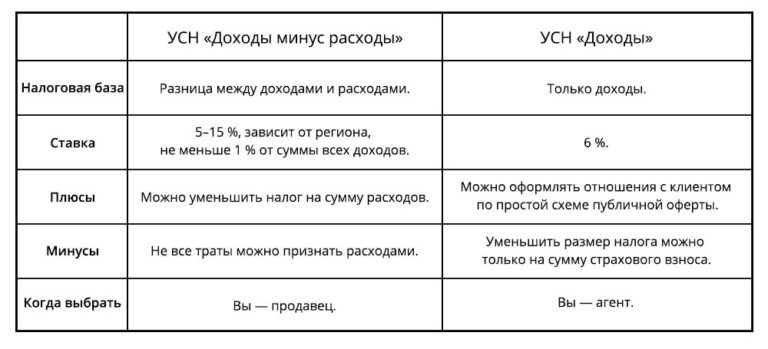

Усн «доходы минус расходы» 15% и транспортный налог

В расходах учитывается транспортный налог, который уплачивается на упрощенной системе налогообложения. То есть, за счет ТН можно уменьшить величину налоговых отчислений в бюджет региона.

Процесс выглядит следующим образом:

- Высчитывается налоговая база.

- Вычисляется минимальный налог — произведение между доходом и 1%. Если налоговая база — меньше 0, то уплачивается минимальный налог. Если налоговая база — больше 0, то величина налоговой базы умножается на 15%.

- Высчитывается налог, который был уплачен ранее.

- Вычисляется сумма к перечислению в региональный бюджет, которая высчитывается так: от первоначальной суммы налога отнимают фактически уплаченную сумму налога (за предыдущие периоды).

Обратите внимание, что если в итоге налог, обязательный к выплате, будет более 0, то его нужно будет обязательно заплатить. Если налог будет менее 0, то платить его необязательно.

Такая схема применима к индивидуальным предпринимателям и организациям на УСН.

Транспортный налог на ОСНО в 2021 году

Общая система налогообложения (ОСН или ОСНО) — налоговый режим, при котором организации ведут бухгалтерский учет в полном объеме и уплачивают все общие налоги (НДС, налог на прибыль организаций, налог на имущество организаций).

В расходы индивидуального предпринимателя или юридического лица входит транспортный налог. Перед тем, как произвести уплату этого налога, следует рассчитать сумму налогового сбора:

- Высчитать сумму поправочного коэффициента.

- Умножить налоговую базу на ставку.

- Полученный результат умножить на поправочный коэффициент.

После произведенного подсчета можно приступить к оплате налога. По итогам отчетного квартала организация выплачивает авансовые платежи в бюджет. В результате должна быть оплачена разница между суммой авансовых платежей и всей суммой транспортного налога.

Бухгалтерские проводки (учет транспортного налога) в 2021 году

Бухгалтерский отчет сдается по завершении налогового периода. Транспортный налог должен быть обязательно отражен в проводках.

Таким образом, когда производится начисление и уплата транспортного налога, необходимо сделать следующие проводки:

| Дебет – 20 (44, 25, 23,25…) | Дебет – 68 |

| Кредит – 68 | Кредит – 51 |

| Наименование субсчета – Расчеты по транспортному налогу – осуществление авансового платежа | Расчеты по транспортному налогу – уплачен транспортный налог |

В случае если техника организации или предприятия сдается в аренду, то транспортный налог является расходом (согласно п. 11 ПБУ 10/99) и проводка оформляется так:

| Дебет – 91-2 |

| Кредит – 68 |

| Наименование субсчета – Расчеты по транспортному налогу |

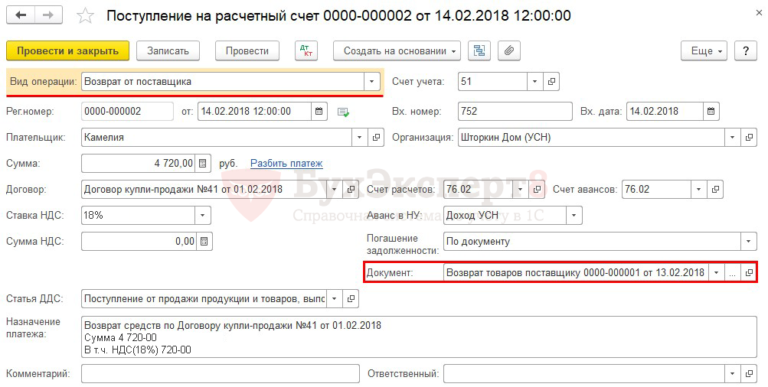

Как отразить транспортный налог в программе 1С?

В программе 1С «Бухгалтерия» 3.0 предусмотрена функция автоматического расчета транспортного налога для упрощенной системы налогообложения (УСН) и общей системы налогообложения (ОСНО). Чтобы отразить расчет и уплату налога, необходимо:

- Внести все обязательные данные в регистр под названием «способы отражения расходов».

- В специальной форме нужно указать дату начала действия вновь настроенного регистра.

- В поле «Вид налога» выбрать тип налога.

В нижней части активного окна находятся поля, которые содержат аналитику и счета, в которых отображаются все расходы организации на осуществление выплаты транспортного сбора.

Подача декларации по транспортному налогу

В соответствии с нормами статьи 363.1 НК РФ, транспортный налог нужно включить в декларацию и подать ее в налоговую службу не позднее 01.02 года, который следует за отчетным годом.

https://www.youtube.com/watch?v=8h8hIZX4Sgc

Форма заполнения декларации утверждена приказом Федеральной налоговой службы РФ от 05.12.2021 № ММВ-7-21/668@. Бланк декларации можно скачать внизу статьи.

Следует учитывать, что декларация по транспортному налогу подается только организациями.

Декларация по транспортному налогу состоит из трех частей:

- титульный лист;

- часть 1 (указывают всю сумму транспортного налога, подлежащего уплате в региональный бюджет);

- часть 2 (приводится расчет суммы транспортного налога по всем транспортным средствам, которые находятся в собственности организации).

Обратите внимание на то, что при составлении отчетности следует учитывать изменения, которые были введены законом № 214-Ф3 от 23.07.13 г. и Федеральным законом от 27.11.2021 N 335-ФЗ были установлены новые коэффициенты расчета. До 2021 года транспортные средства стоимостью более 3 млн. рублей облагаются большим налогом.

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Транспортный налог на «Упрощёнке»

Множество компаний и организаций, работающих на упрощённой системе налогообложения (УСН), обязаны осуществлять выплату налога на транспорт.

Этот налог должен иметь обязательное отражение в документах бухгалтерской отчётности. В этой статье мы расскажем о том, как выплачивается транспортный налог при УСН в 2021 году.

Разберёмся в предмете налогообложения, выясним, кто же обязан уплачивать такой налог и обсудим прочие нюансы данной темы.

Позвоните по телефону бесплатной горячей линии

Высококвалифицированные специалисты в области права проконсультируют Вас и ответят на все Ваши вопросы: Гражданское право, Недвижимость, Корпоративное право, Трудовое право, Автомобильное право, Страхование, Уголовное право, Семейное право, Наследство, Защита прав потребителей, Интеллектуальная собственность.

Налог на транспорт по «упрощёнке»: кто будет платить?

Обязательство по погашению налога на транспорт появляется у организации безотлагательно, как только она регистрирует на себя хотя бы одно транспортное средство (ТС). Данное предписание чётко регламентировано в тексте ст. № 28 НК РФ.

Примите к сведению! ИП, работающие по упрощёнке, обязаны погашать налог на транспорт точно так же, как это делают физические лица.

Что влияет на «настроение» транспортного налога?

Налог на транспорт – это налог местечковый, так как его величина и сроки погашения определяются региональным руководством. Основное требование к этому налогу состоит в том, что он не должен отличаться от установленного налоговым кодексом показателя более чем в десять раз: ни в сторону увеличения, ни в сторону уменьшения.

В том случае, когда регионом не устанавливается ставка налога на транспорт по своему усмотрению, тогда такой регион должен применять ставку, принятую на федеральном уровне.

На финальную величину данного налога, предписанного юридическому лицу, влияют три основных фактора:

- Число ТС, которые имеются на балансе компании.

- Ставка налога на транспорт, принятая и действующая в конкретном регионе.

- Показатель мощности каждого из ТС, соответственно их техническим паспортам.

Вычисление налога на транспорт осуществляется по каждому транспортному средству отдельно, с помощью специального уравнения:

| ТРАНСПОРТНЫЙ НАЛОГ = НАЛОГОВАЯ БАЗА х СТАВКА х КОЭФФИЦИЕНТ |

Для выяснения ставки налога на транспорт, утверждённой для регионального использования, надо обращаться в орган территориальной налоговой инспекции.

Обратите внимание! В отношении автомобиля существуют повышающие и понижающие коэффициенты. Они определяются, исходя из: среднего ценового показателя машины, её возраста, степени изношенности и времени эксплуатации.

Транспорт, получивший «амнистию» от налогов

Законодательство России регламентирует солидный перечень ТС, свободных от налогового бремени:

- это моторная лодка, имеющая двигатель менее пяти лошадиных сил, и все весельные лодки;

- морское и речное судно, предназначенное для рыбного промысла;

- комбайн, трактор, спецмашина для сельскохозяйственной работы. Но тут есть одно условие: надо, чтобы этот транспорт был зарегистрирован непосредственно на тех, кто занимается производством сельской продукции;

- воздушное, морское и речное судно. Но тут есть условие: надо, чтобы данный транспорт был зарегистрирован на ИП либо компанию, чьим видом деятельности является осуществление грузовых и пассажирских перевозок.

Важная информация! У производителей сельхозпродукции, применяющих для своей работы с/х технику, должна быть определённая доля прибыли от продажи своей продукции, никак не ниже 70% от всего имеющегося у них дохода, за каждые двенадцать месяцев работы.

https://www.youtube.com/watch?v=3KqBu9YqVK8

Полный перечень ТС и с/х техники, не подлежащих транспортному налогу, приводится в тексте ст. № 358 НК РФ.

Несправедливо будет обойти вниманием огромную прослойку индивидуальных предпринимателей, использующих для работы зарегистрированное на себя авто. Они освобождаются от бремени транспортного налога лишь тогда, когда это предписано НК РФ, а именно:

- если это инвалиды;

- если это участники ВОВ и участники боевых действий;

- если это ИП, которые осуществляют доставку своих работников до места работы; и иные случаи, указанные в НК РФ.

Напоминаем, что даже если Вы досконально изучите все данные, находящиеся в открытом доступе, это не заменит Вам опыта профессиональных юристов!

Чтобы получить подробную бесплатную консультацию и максимально надежно решить Ваш вопрос — обращайтесь к специалистам по телефонам, указанным наверху страницы, или через онлайн-форму.

Рецепт экономии на транспортном налоге

Не секрет, что большинство владельцев и руководителей компаний, использующих в своей работе ТС, зачастую хотят сэкономить на оплате налога на транспорт. Несмотря на сложность такой задачи, она всё же выполнима. Приводим три варианта ситуации, позволяющие снизить оплату транспортного налога:

- Если ТС обозначено в перечне ст. № 358 НК РФ.

- Если имеются льготы, установленные региональным руководством для местных организаций и ТС.

- Если «упрощенец» применяет объект налогообложения «доходы минус расходы» 15%, тогда он имеет право внести налог на транспорт в расходы по базе налогообложения. Соответственно, база, предназначенная для начисления налога, уменьшится на сумму уже погашенного транспортного налога.

Помимо этого, понизить величину транспортного налога сможет тотальный надзор за целевым использованием авто и специальной техники, исключительно по работе. Если транспорт используется нецелесообразно, то производить оплату налога становиться невыгодным: гораздо разумнее будет снять подобную технику с учёта.

Необходимо незамедлительно снять ТС с учёта и в случае его кражи (угона). С этой целью требуется предъявить налоговикам справку из МВД об угоне.

Не забывайте! В том случае, когда общая цена ТС, зарегистрированных на компанию, более 3 000 000 рублей, тогда сэкономить на транспортном налоге никак не получится.

Время не ждёт: срок погашения налога на транспорт

Компании, которые находятся на УСН, применяющие в своей деятельности транспорт, обязаны погасить налог на него в течение двенадцати месяцев авансовыми выплатами, а именно:

- по итогам первых трёх месяцев (квартал);

- по итогам шести месяцев (полугодие);

- по итогам девяти месяцев.

В том случае, когда время для осуществления авансового платежа выпадает на выходной день, тогда транспортный налог перечисляется налоговикам не позже следующих рабочих суток.

Примите к сведению! Окончательно погасить транспортный налог для ООО закон предписывает строго до 31 января следующего за отчётным годом включительно. Погашение налога на транспорт в отношении ИП (как физического лица), должно происходить строго до первого декабря следующего года.

Чтобы бухгалтер не скучал: сдача отчётной документации

По окончании отчётного года все компании, работающие на «упрощёнке» и использующие транспорт, должны предъявить в ФНС налоговую декларацию по своим ТС.

Помните! Крайний срок по сдачи декларации – это первое февраля года, следующего за годом отчётным.

Такую декларацию в ФНС обязаны предоставлять лишь компании и организации, а ИП от данных обязательств освобождаются: они имеют право использовать в своей коммерческой работе свой личный транспорт, принадлежащий им, как обычным физическим лицам.

Приводим наглядную таблицу, демонстрирующую срок оплаты и сдачу отчётной документации по налогу на транспорт для ООО и ИП:

| Срок | Индивидуальный предприниматель (ИП) | ООО |

| Срок для оплаты | До первого декабря следующего года | До 31 января года, следующего за отчётным годом |

| Срок для сдачи бухгалтерской отчётности | Нет необходимости | До первого февраля года, следующего за отчётным годом |

Несвоевременная оплата и своевременное наказание

В том случае, когда компания, или индивидуальный предприниматель (как физическое лицо), не осуществляют своевременную оплату транспортного налога — тогда это приводит к штрафному наказанию в виде пени, начисляемой на налоговый долг.

https://www.youtube.com/watch?v=teUJL4yvBCc

Никакие иные санкции по отношению к неплательщикам налога на транспорт закон не предусматривает.

Видео:Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

Транспортный налог при усн в 2021 году: доходы, расходы, проводки, как платить

Зарегистрировав ИП, новоявленный предприниматель часто считает, что ему достаточно просто платить налоги по упрощенной системе или считать доходы и расходы и на этом ограничиться.

Через некоторое время такой предприниматель может получить любопытное «письмо счастья» из налоговой со штрафами. Одна из причин такого письма – обязанность ИП платить транспортный налог при УСН и других системах налогообложения.

Рассказываем, за что нужно платить, а с какой техникой можно получить льготы вплоть до исключения объекта из налогооблагаемой базы.

Закон

Ориентироваться в вопросах уплаты транспортного налога при УСН или другой системы налогообложения стоит по ст. №258 и ст. №358 Налогового кодекса Российской Федерации. Не будем мучать читателя сложными терминами из закона. ИП достаточно знать, что речь идет об амортизационном имуществе. Или еще проще:

| Платим налог | Налог не платится |

Придется платить налоги за транспортные средства, двигающиеся по дорогам общего пользования:

| Налог не придется учитывать в базе, если у вас в пользовании такие виды транспортных средств, как:

|

| Придется платить за технику, зарегистрированную в государственных органах, если она двигается своим ходом. Это снегоходы, водные и воздушные суда | Также за пассажирские и грузовые водные суда, если они являются собственностью именно индивидуального предпринимателя, платить не нужно. Промысловые морские и речные суда также не являются объектом налогообложения |

Чтобы понять, платит ли ИП транспортный налог при УСН, нужно разобраться в том, кто является плательщиком и в какой ситуации.

Налогоплательщики

Для изучения этого вопроса придется изучить ст. №357 Налогового кодекса РФ. Фактически, в нем ясно сказано, что налогоплательщикам является любые лица, юридические или физические, на которых зарегистрировано транспортное средство, если нет иных законных ограничений в других нормативных актах. Отдельно нужно разбираться в ситуации с доверенностью:

- Если транспортные средства приобретены или переданы физическим лицам по доверенности, то плательщиком налога является лицо, указанное в доверенности.

- Но на владельце транспортного средства есть обязанность уведомить налоговую инспекцию о том, что транспортное средство передано – только в таком случае налог будет начисляться на лицо, реально использующее транспортное средство.

В части четвертой вышеуказанной статьи есть ограничения. Так, налогоплательщиками не признаются различные организации, занимающиеся подготовкой страны к проведению чемпионата мира по футболу в 2021 году. Уточнить информацию лучше в федеральном законе «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2021 года…».

Штрафы

В пользу своевременной уплаты налога говорят и последствия, которые возникнут у юридического лица в случае неуплаты транспортного налога при УСН или ОСНО. Федеральная налоговая служба может подать на юридическое лицо иск в суд. Исковое заявление подается в течение полугода от крайнего срока подачи налоговых деклараций. Взыскивать долги будут за счет денежной массы.

https://www.youtube.com/watch?v=VLSrf55tz8Q

Транспортный налог при УСН и ОСНО уплачивается до 5 февраля года после отчетного периода.

На юрлицо будут наложены следующие наказания:

- Пени по долгу в соответствии со статьями налогового кодекса (зависит от решения суда)

- Штраф по решению суда (обычно от 10 тысяч рублей, зависит от решения суда)

- Долг будет удерживаться со счета юридической организации

- При этом в случае отсутствия денег будет накладываться арест на имущество.

- Также возможно уголовная или административная ответственность в отношении ответственного лица

Юридическое лицо платит при УСН транспортный налог авансовыми платежами. Физические лица – одним платежом по факту.

Ст. №75 НФ РФ поможет разобраться с предполагаемыми суммами пени. Штрафы же вычисляются еще проще – по судебной практике это обычно 20% от суммы общего долга юридической организации.

Неустойка будет считать по формуле: цифра налога, умноженная на количество дней без оплаты, умноженная на ставку рефинансирования и на установленную гражданским кодексом процент пени. Например:

- Транспортный налог составил 2 000 рублей

- Просрочка – 45 дней от 5 февраля следующего за отчетным годом

- Ставка рефинансирования на день подсчета – 8,25

2 000 Х 45 Х 1300 Х 8,25 = около 2227 рублей. Добавляем 20% штрафа – еще 400 рублей.

Таким образом за транспортный налог придется заплатить почти 5 тыс. рублей.

Если же ответственное лицо умышленно не уплатило транспортный налог, то вне зависимости того, УСН у организации или ОСНО, придется платить 40% штрафа и разбираться с административным преследованием.

Расчета транспортного налога при УСН

Давайте подробнее разберем систему оплату транспортного налога при упрощенной схеме налогообложения. Система работы при УСН можно изучить в главе №26 Налогового кодекса РФ. Статья № 346 подробнее расскажет о понятии налоговой базы, в которую в том числе включаются объекты для оплаты транспортного налога при УСН.

| Пункт 12 статьи № 346 | Этот пункт рассказывает о категориях налогоплательщиков, включая ООО и ИП. Рассмотрим эти юридические формы в подразделах ниже |

| Пункт 14 | Здесь уточняются общие требования к объектам налогообложения, которые необходимо изучить перед формированием налоговой декларации |

| Пункт 18 | Вместе с 14-м пунктом эта часть расскажет о важных аспектах формирования налоговой базы |

| Пункт 19 | Рассказывает о налоговых периодах и отличиях в этой части от других форм налогообложения |

| Пункт 23 | Требует изучения для правильно понимания требований к налоговой декларации |

Транспортный налог при УСН в 2021 году рассчитывается исходя из общих требований к налогообложению. Так, при упрощенной схеме налогообложения ИП или иные организационные формы налоги на доходы формируют в два шага:

- Разобраться с процентом от всех доходов за полученный период

- Если нет убытка – вычесть все обязательные взносы

Бухгалтерская отчетность при работе с УСН обязательна

Если отвечать просто, платят ли транспортный налог при УСН, то да, практически во всех случаях. Этот налог является фактически налогом на имущество. Поэтому регулирование уплаты этого налога будет проходить по ст.372 НК РФ.

Подсчет налога

Прежде чем подробнее рассматривать ситуацию с транспортным налогом конкретно применимо к системе налогообложения «УСН», нужно разобраться с общим расчетом удержанной налоговой суммы. Статья №361 НК РФ подскажет, что именно учитывается в характеристиках двигателя транспортного средства при расчете налоговой суммы. Основные параметры:

- Лошадиные силы

- Килограмм-сила теги (для реактивов)

- Регистровые тонны

Будьте внимательны. Неверно рассчитанный налог может привести к большим штрафам

Формула по общей схеме

Эта схема достаточна проста в применении. Нужно учитывать проставленную дату получения и актуальную дату расчета. Нам нужно количество дней, в которые организация владела транспортным средством. Берем количество месяцев владения и делим на 12. Получим так называемый поправочный коэффициент.

https://www.youtube.com/watch?v=r9gaXz1jcc4

Затем берем налоговую базу и умножаем на ставку. Умножаем результат на поправочный коэффициент.

- Платить нужно авансовые платежи каждый отчетный квартал

- Итог платится с помощью разницы между суммой авансовых платежей и общей суммой

Т.е. общая схема такова – рассчитали общую сумму с помощью ставки из налогового кодекса. Разделили на месяца и выплатили авансовый платеж. Если в конце года долг есть – заплатили и его.

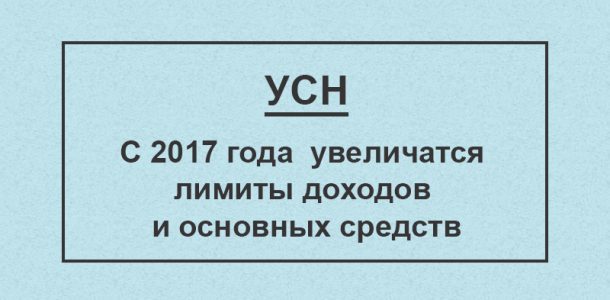

Доходы минус расходы

Транспортный налог при УСН по схеме «доходы минус расходы» высчитывается также достаточно просто. За счет него можно уменьшить общую сумму налоговых выплат в региональный бюджет. Поэтому расходы по транспортному налогу при УСН выгодно платить как «взрослым» юридическим лицам, так и индивидуальным предпринимателям.

- Вам нужно высчитать налоговую базу

- Не забудьте про «минимум» — сумму между доходом и 1% сверх общей величины

- Если база меньше нуля, то будем платить минимальный налог

- Если больше – то придется умножить налоговую базу на пятнадцать процентов

Не забудьте посчитать налоги, которые вы уже выплатили ранее. На основе полученных данных вычислите фактически уплаченную сумму за все прошедшие периоды. Учитывайте, что после вычислений вы можете получить обязательный налог меньше нуля – тогда транспортный налог при УСН в 2021 году не платится.

Если же говорить проще, то вам нужно взять все доходы организации или ИП (не забудьте, что транспортный налог для ооо также высчитывается, даже при УСН).

Вычесть все расходы – сначала пенсионные и страховые взносы, затем подтвержденные документально расходы, затем уже налоговую базу по транспортному налогу. Если доход все равно остается и он больше 300 тыс.

рублей – придется высчитывать транспортный налог в этой разницы, вычитая оттуда 1%.

Оформление

Мало грамотно все рассчитать. Нужно еще не менее грамотно все оформить, ведь за формальную ошибку декларацию и прочие документы из налоговой вам вернут, срок уплаты может закончиться и вам придется выплачивать не только налог, но и пени со штрафами.

Проводки

Чтобы правильно оформить проводки по начислению транспортного налога при УСН, нужно учитывать, что бухгалтерские отчеты по актуальному законодательству стартуют тогда, когда заканчивается налоговый период.

Поэтому в проводках транспортных налог придется учитывать. Это делается по простой схеме:

Нужно помнить, что если вы не эксплуатируете технику, а работает по схеме сдачи ее в аренду, то транспортный налог будет считаться полностью расходной статьей.

Учитывается это при проводках по транспортному налог при УСН.

Декларации

Транспортный налог при УСН включается в декларацию. Вам нужно подать декларацию в налоговые органы не позднее 1 февраля года, который будет за отчетным периодом. При этом индивидуальные предприниматели лишены такой обязанности, норма действует только для ООО и других форм организаций. Не забудьте учесть расходы при подаче декларации. Декларация включает в себя:

- Титульный лист, на котором вы по форме указываете все данные своей организации

- Часть, в которой вы должны указать полную сумму транспортного налога в региональную казну

- Часть, в которой вы демонстрируете расчет транспортного налога. Лучше всего сделать это с помощью специального программного обеспечения, например, «1С: Бухгалтерии»

Помните, что законодатель ввел разницу по оплате транспортного налога в зависимости от стоимости транспортного средства, поэтому необходимо также приложением прикрепить к декларации информацию о цене ТС. Отправьте декларацию в налоговую инспекцию заказным письмом или отнесите лично.

Особенности

Транспортный налог при УСН – достаточно сложная тема, которую необходимо поручить опытному бухгалтеру. При кажущейся простоте, эта процедура несет в себе много тонкостей.

Например, высчитывание скидки по льготам для инвалидов третьей группы возможно только учитывая особенности регионального законодательства – законодатель ввел обязанность предоставлять такую скидку, но ее процент и алгоритм подсчета устанавливается региональными властями. Также есть еще несколько особенностей в ситуациях и оформлении.

1С

С помощью программу «1С: Бухгалтерия» рассчитывать транспортный налог проще всего. УСН, ОСНО, ЕНВД – программе все равно, весь процесс автоматизирован. Если ваш бухгалтер работает с 1С, то ему придется всего лишь выполнить несколько простых действий:

- Найти регистр и группу «Способы отражения расходов»

- Указать начальную дату действия

- «Вид налога» — выбрать нужный тип из большого перечня

Одновременно с расчетом вы получите всю аналитику в визуальном формате. Обратите внимание, что несмотря на вид проводки «имущественный налог» выбирать в программе все равно стоит именно транспортный налог. Иначе расчет будет неточным.

Лизинг

Если техника, которой пользуется ИП или ООО, находится в лизинг, что начинают действовать нормы статьи №83 Налогового кодекса РФ. Согласно закону, транспортный налог платит то лицо, которое выдало технику в лизинг.

Будьте внимательны, это новшество введено не так давно, поэтому в некоторых организациях транспортный налог могут пытаться рассчитывать на основании старого закона, где выплатами занимался лизингополучатель.

При этом налог платится по месту нахождения ТС.

https://www.youtube.com/watch?v=A2ORODN2X5k

Остались вопросы по теме Спросите у юриста

Видео:Транспортный налог при УСН.Скачать

Транспортный налог при УСН в 2021 году

Помимо стандартного налога организации, находящиеся на упрощенном режиме налогообложения, иногда бывают обязаны оплачивать транспортный налог.

Транспортный налог на «упрощенке»: кто и когда должен платить

Обязанность оплачивать транспортный налог возникает у предприятия сразу же, как только на организацию происходит регистрация хотя бы одного транспортного средства, необходимого для осуществления коммерческой деятельности. Эта норма с подробным описанием правил по ее выполнению прописана в 28 статье Налогового кодекса РФ.

Внимание! ИП, применяющие «упрощенку», оплачивают транспортный налог на автомобили и технику, используемые в бизнесе, как физические лица.

Что влияет на размер транспортного налога

Транспортный налог относится к местным налогам, поэтому размер и сроки его оплаты разные в зависимости от региона России.

Главное правило касаемо размера – он не должен превышать установленный в налоговом кодексе показатель в 9 раз ни в сторону повышения, ни в сторону понижения.

Если регион не устанавливает налоговую ставку транспортного налога на свое усмотрение, то она признается равной федеральному значению.

На окончательный размер транспортного налога, который придется уплатить организации, влияют несколько факторов.

- количество транспортных единиц, числящихся на организации;

- налоговая ставка по транспортному налогу, установленная в регионе – везде индивидуально, в зависимости от особенностей административного округа;

- мощность двигателя каждого транспортного средства, в соответствии с тех паспортом. Для воздушного транспорта налогоисчисляемой базой является статическая тяга движка, для речного и морского транспорта без двигателя – грузовместимость в тоннах.

Расчет транспортного налога ведется по каждой транспортной единице отдельно, при использовании традиционного алгоритма: налоговая база умножается сначала на ставку по налогу, затем на коэффициент.

Важно! Необходимо помнить о том, что для автомобилей существуют так называемые повышающие и понижающие коэффициенты, то есть в зависимости от средней цены, возраста, степени износа, а также времени пользования транспортным средством, налог может быть различным.

К сведению! Выяснить ставку транспортного налога, актуальную для того или иного региона РФ, можно, обратившись территориальную налоговую инспекцию.

Транспортные средства, не облагаемые налогом

В законе РФ прописан подробный список транспортных средств, которые не являются объектом налогообложения по транспортному налогу. К ним относятся:

- моторные лодки с объемом двигателя не выше 5 л.с., а также любые весельные лодки;

- морские и речные суда, назначение которых служит рыбный промысел;

- комбайны, тракторы, спецмашины, используемые для сельскохозяйственных работ, а также производства и переработки сельскохозяйственной продукции, но только если они зарегистрированы на производителей сельскохозяйственных товаров;

- воздушные, морские и речные судна, если они зарегистрированы на ИП или организации, основным видом деятельности которых являются перевозки пассажирские или грузовые.

Важно! У сельскохозяйственных производителей, использующих для своих работ с/х спецтехнику, доля прибыли от реализации сельхозтоваров должна быть не меньше 70% от общего размера дохода за каждый год по результатам коммерческой деятельности.

Подробный список транспортных средств и техники, не облагаемых транспортным налогом можно найти в 358 статье Налогового кодекса РФ.

Если говорить об индивидуальных предпринимателях, использующих для своей работы автомобили, зарегистрированные на них, как на физических лиц, то они могут быть освобождены от уплат транспортного налога в тех случаях, которые также предусмотрены в Налоговом кодексе РФ. В частности это могут быть случаи, когда транспорт используется:

- инвалидами;

- участниками и ветеранами военных конфликтов;

- индивидуальными предпринимателями, осуществляющих доставку своих наемных работников до места работы;

- иные случаи, прописанные в НК РФ.

Как сэкономить на транспортном налоге на УСН

Многие руководители предприятий, использующих в работе транспортные средства, задаются вопросом, а можно ли на нем как-нибудь сэкономить. Задача эта не из простых, но и она имеет решение. Варианты для снижения оплаты этого налога такие:

- транспортное средство перечислено в перечне ст. 358 Налогового кодекса РФ;

- льготы, предусмотренные местными законодателями для тех или иных компаний или транспортных средств, на территории отдельно взятого региона РФ;

- если «упрощенец» использует объект налогообложения доходы минус расходы 15%, то он может включить транспортный налог в расходы по налогооблагаемой базе. Таким образом, база для начисления налога снизится на сумму уплаченного транспортного налога.

Кроме того, снизить размер выплачиваемого транспортного налога может тщательный контроль за эффективностью применения автомобилей и спецтехники в деятельности предприятия.

Нет никакой необходимости оплачивать данный налог, если применение транспорта становится нецелесообразным – разумнее снять простаивающую технику с учета.

Точно также нужно вовремя снимать транспортные средства с учета, если они были угнаны – для этого требуется предоставить в налоговую службу справку из полиции о фиксации факта угона.

Внимание! В тех случаях, когда общая стоимость транспортных средств, зарегистрированных на предприятие, составляет сумму выше 3 миллионов рублей, сэкономить на транспортном налоге не удастся.

Сроки оплаты транспортного налога

Организации, находящиеся на Упрощенной налоговой системе и использующие в своей работе транспортные средства, должны оплачивать транспортный налог в течение года авансовыми платежами – по итогам первого квартала, полугодия и 9 месяцев. Если срок оплаты авансового платежа выпадет на выходной, то налог надо перевести на счет налоговой инспекции не позднее следующего рабочего дня.

https://www.youtube.com/watch?v=oY_GM9YU4GQ

Окончательно оплата транспортного налога для ООО должна быть произведена до 31 января следующего за отчетным годом включительно. Оплата транспортного налога ИП (как физ. лица) производится до 1 октября следующего года.

Сдача отчетности по транспортному налогу

По итогам года предприятия, находящиеся на УСН, при использовании в работе автомобилей и другой техники, обязаны предоставлять в налоговую инспекцию декларацию по транспортному налогу.

Последний срок подачи декларации – 1 февраля года, следующего за отчетным.

Внимание! Декларацию по транспортному налогу должны предоставлять в налоговую инстанцию только организации, индивидуальные предприниматели от этой обязанности освобождены, поскольку они могут использовать для осуществления коммерческой деятельности транспортные средства, которые принадлежат им как физическим лицам.

Итак, сроки оплаты и сдачи отчетности транспортного налога для ИП и ООО в сводной таблице:

| Срок оплаты | до 1 октября (включительно) следующего года | до 31 января (включительно) года, следующего за отчетным |

| Срок сдачи отчетности | не требуется | до 1 февраля (включительно) года, следующего за отчетным |

Наказание за несвоевременную оплату транспортного налога

Если организация или ИП, как физическое лицо, не оплатили вовремя транспортный налог, то это неизбежно приведет к начислению по налогу пени. Никаких других санкций к неплательщикам данного налога по закону РФ, применено быть не может.

Видео:Упрощённая система налогообложенияСкачать

Транспортный налог при УСН: порядок расчета, сроки и др

Транспортный налог при УСН уплачивается на тех же основаниях, что и другие налоги, от уплаты которых «упрощенцы» не освобождены на основании п. 2 ст. 346.11 Налогового кодекса. Как уплачивают транспортный налог организации и ИП, кто, когда и по какой форме представляет декларацию по этому налогу, мы расскажем в этой статье.

Транспортный налог ИП на УСН

Порядок расчета транспортного налога

Уменьшение налога на УСН за счет уплаты транспортного налога

Сроки представления декларации и уплаты налога

Если нет уведомлений из ИФНС

Итоги

Транспортный налог ИП на УСН

На основании ст. 357 Налогового кодекса плательщиками транспортного налога выступают все лица, владеющие автомобилями и иными транспортными средствами, то есть речь идет как о юридических, так и о физических лицах. При этом индивидуальный предприниматель в своей коммерческой деятельности может использовать принадлежащее ему как физлицу транспортное средство.

ИП не должны представлять декларацию по транспортному налогу — в ст. 363.1 НК РФ четко указано, что отчет представляется только организациями.

Транспортный налог ИП на УСН уплачивает на основании полученного из ИФНС налогового уведомления (п. 3 ст. 363 Налогового кодекса). Сведения об имеющемся у физлица авто или ином виде транспорта налоговая получает от других госорганов в процессе межведомственного взаимодействия (п. 1 ст. 362 Налогового кодекса).

Порядок расчета транспортного налога

Расчет транспортного налога производится по каждому объекту налогообложения отдельно. А сам порядок расчета традиционен — следует перемножить налоговую базу и ставку.

Для разных автомобилей (в зависимости от их средней цены и возраста) устанавливается еще и повышающий коэффициент. Размеры этих коэффициентов для разных объектов налогообложения перечислены в п. 2 ст.

362 Налогового кодекса.

База для налогообложения — это мощность по техпаспорту двигателя транспортного средства, измеряемая в л. с. Для воздушного транспорта с реактивным двигателем база для исчисления налога — это статическая тяга движка, указанная в техпаспорте. Для водного транспорта без двигателей базой является грузовместимость в тоннах.

https://www.youtube.com/watch?v=HW58WSZKJ40

Ставки для уплаты транспортного налога в каждом регионе устанавливаются отдельно. В п. 1 ст. 361 Налогового кодекса указаны размеры налоговых ставок за расчетную единицу налоговой базы.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Субъекты Федерации в региональных законах могут предусмотреть уменьшение/увеличение налоговых ставок для уплаты транспортного налога, но это значение не должно отличаться от указанного в Налоговом кодексе более чем / менее чем в 10 раз (п. 2 ст. 361 Налогового кодекса). Если в региональных законах не установлены налоговые ставки, то они признаются равными тем, что указаны в НК РФ.

Уменьшение налога на УСН за счет уплаты транспортного налога

Налогоплательщики на упрощенной системе налогообложения, избравшие объектом «доходы минус расходы», могут уменьшить налогооблагаемую базу на сумму уплаченного транспортного налога. Данный налог может быть отнесен к расходам, если транспортное средство используется для хоздеятельности, которая облагается УСН.

Подробнее об учете расходов «упрощенцами» вы узнаете из статьи «Учет расходов при УСН с объектом «доходы минус расходы»».

Сроки представления декларации и уплаты налога

Налогоплательщик-юрлицо уплачивает транспортный налог авансовыми платежами. Окончательный расчет за налоговый период осуществляется в налоговой декларации, граничный срок сдачи которой — первый день февраля.

Начиная с отчета за 2021 год декларация заполняется по новой форме, утвержденной приказом ФНС от 05.12.2021 № ММВ-7-21/668@. В течение 2021 года новая форма декларации может использоваться в случае необходимости применения льготы за транспортное средство, по которому в 2021 году внесена плата по системе «ПЛАТОН».

Порядок и сроки уплаты юрлицами авансовых платежей и транспортного налога в целом устанавливаются законами субъектов Федерации.

Налогоплательщики-физлица должны уплатить налог не позднее 1 декабря следующего за отчетным года (п. 1 ст. 363 Налогового кодекса).

Более подробно о форме новой налоговой декларации вы сможете прочитать в нашем материале «Готова новая декларация по транспортному налогу».

Если нет уведомлений из ИФНС

Если налогоплательщик-физлицо не получил из своей ИФНС (по месту, где зарегистрировано транспортное средство) уведомления, то он обязан самостоятельно обратиться в налоговый орган для представления сведений о своем транспорте. Эта обязанность появилась в 2015 году на основании введения в Налоговый кодекс нового п. 2.1 (ст. 23).

Вместе с сообщением о наличии транспортного средства физлицо-налогоплательщик должно также представить правоустанавливающие документы на это имущество и документы, подтверждающие проведение его госрегистрации.

Такие сведения должны быть представлены до конца года, который последовал за истекшим налоговым периодом (если за этот период не было прислано налогового уведомления). При этом исчисление налога будет начинаться с периода, за который должно было прийти налоговое уведомление (п. 2 ст. 52 Налогового кодекса).

ОБРАТИТЕ ВНИМАНИЕ! У налогоплательщиков – физических лиц не возникает обязанности по представлению сведений о своем транспорте, если в отношении этого объекта транспорта ранее налоговые уведомления поступали или не поступали по причине наличия налоговой льготы.

Итоги

За индивидуальных предпринимателей – владельцев транспортных средств расчет налога производят налоговые органы, юридические лица рассчитывают налог самостоятельно и отражают его в налоговой декларации.

Сроки уплаты транспортного налога для индивидуальных предпринимателей и юридических лиц различаются.

Первые должны уплатить его не позднее 1 декабря года, следующего за отчетным, вторые – в сроки, установленные законами субъектов РФ.

📽️ Видео

Можно ли избежать уплаты транспортного налога? #мосподбор #автоэкспертСкачать

Кто освобождается от уплаты транспортного налога?Скачать

Транспортный налог 2023: все измененияСкачать

Кому положены льготы на транспортный налог?Скачать

КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

Как рассчитать налоги ИП на УСН 6 без работников | УСН ДОХОДЫ для ИП | Упрощенка | ПредпринимательСкачать

Переезжаем в другой субъект, как это влияет на налог по УСН и на транспортный налогСкачать

Что лучше УСН 6 или 15? Снижение налогов на упрощёнке.Скачать

Декларация по НДС за 1 кв 23, транспортный налог при УСН, зарплатные налоги в КУДиР в 1С и др.Скачать

ЗАПОЛНЯЕМ НАЛОГОВУЮ ДЕКЛАРАЦИЮ ПО УСН ДЛЯ ИПСкачать

Транспортный налог 2023 | Рассматриваем изменения и практические вопросы на Видео.КонсультантСкачать

КАК ОПЛАЧИВАТЬ ТРАНСПОРТНЫЙ НАЛОГ В 2023 ГОДУ?Скачать

Налог на транспорт. Как сэкономить? Как правильно рассчитать транспортный налог? Бизнес и налоги.Скачать

Приморец заплатил транспортный налог за год и обомлелСкачать

Как заполнить декларацию УСН ДОХОДЫ с помощью налогоплательщика ЮЛСкачать

Транспортный налог, уведомление в 2023 г.Скачать