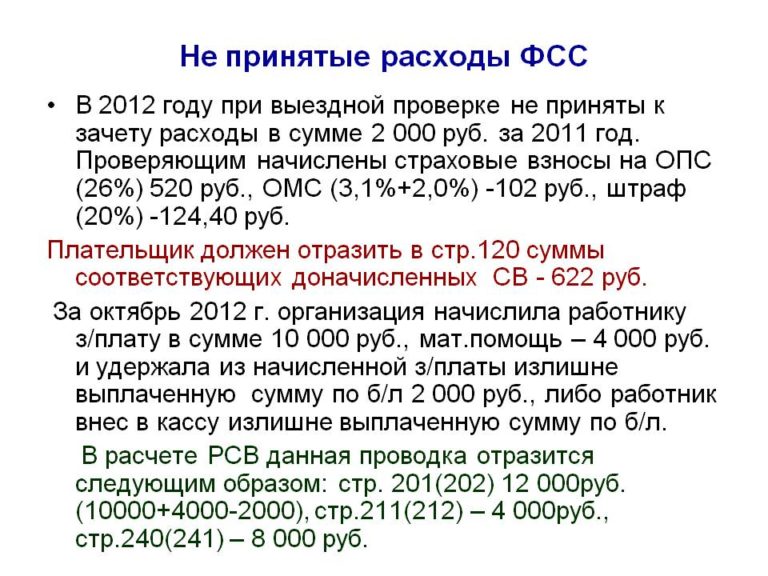

В редакцию журнала от читателей – бюджетных учреждений поступили вопросы о том, как отражать в бухгалтерском учете не принятые к зачету суммы страховых взносов по акту проверки ФСС.

Отказ в принятии к зачету сумм страховых взносов был обусловлен неверным начислением пособия по временной нетрудоспособности (при расчете пособия не была учтена предельная величина базы для начисления страховых взносов в ФСС, листок нетрудоспособности был оформлен с нарушениями).

В настоящей статье рассмотрим некоторые ситуации, которые выявляются проверяющими, и дадим рекомендации о том, как бухгалтеру следует действовать в таких ситуациях.

ФСС – орган контроля, осуществляющий проверку правильности исчисления, полноты и своевременности уплаты (перечисления) страховых взносов в отношении страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемых в ФСС.

Кроме того, ФСС и его территориальные органы осуществляют контроль за правильностью выплаты обязательного страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в соответствии с Федеральным законом от 29.12.

2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее – Федеральный закон № 255-ФЗ).

- Оспаривание результатов выездной проверки

- Нарушения при заполнении листков нетрудоспособности – обоснованная причина отказа в зачете страховых взносов?

- Фсс отказал в зачете пособий. начислять ли страховые взносы? | «гарант-сервис» г. ярославль

- Позиция контролеров: нужно начислять

- Арбитры не спешат соглашаться с проверяющими

- Что делать, если ФСС не принял расходы по больничным листам

- Официальная позиция: нужно доначислить взносы

- Судьям важны причины отказа в зачете

- Отказ возмещения пособия фсс

- Когда ФСС может отказать в выплате декретных

- Трудоустройство

- Фсс не принял пособия к зачету — что делать бухгалтеру?

- Причины неприятия пособий к зачету

- Варианты действий

- Особенности оспаривания

- Отражение пособий, которые не приняты к учету

- Учет пособий при их возврате сотрудником

- Учет пособий в том случае, если сотрудник их не вернул

- Особенности составления отчетности

- 📸 Видео

Оспаривание результатов выездной проверки

Результаты контрольных мероприятий отражаются в акте проверки. Общие правила оформления результатов проверки установлены ст. 38 Федерального закона № 212-ФЗ[1]. Из положений п. 2 ст.

38 данного закона следует, что по результатам выездной проверки в течение двух месяцев со дня составления справки о проведенной выездной проверке должностными лицами органа контроля за уплатой страховых взносов, проводившими проверку, составляется акт проверки по форме 17 – ФСС РФ[2].

Акт в течение пяти дней с даты его подписания вручается лицу, в отношении которого проводилась проверка (его уполномоченному представителю), лично под расписку, направляется по почте заказным письмом или передается в электронном виде по телекоммуникационным каналам связи Лицо, в отношении которого проводилась проверка, знакомится с актом и в случае несогласия с фактами, изложенными в нем, вправе высказать такое несогласие. Оно представляется в ФСС в письменной форме в течение 15 дней со дня получения акта проверки. При этом плательщик страховых взносов вправе приложить к письменным возражениям или в согласованный срок передать в орган контроля за уплатой страховых взносов документы (их заверенные копии), подтверждающие обоснованность своих возражений (п. 5 ст. 38 Федерального закона № 212-ФЗ).

Акт проверки, письменные возражения по нему и другие материалы проверки рассматриваются руководителем (заместителем руководителя) органа контроля за уплатой страховых взносов, проводившего проверку, и решение принимается в течение 10 дней со дня истечения срока, указанного в п. 5 ст. 38 Федерального закона № 212-ФЗ[3]. Указанный срок может быть продлен, но не более чем на один месяц (п. 1 ст. 39 Федерального закона № 212-ФЗ).

В ходе рассмотрения материалов проверки руководитель (заместитель руководителя) органа контроля за уплатой страховых взносов:

- устанавливает, нарушало ли лицо, в отношении которого был составлен акт проверки, законодательство РФ о страховых взносах;

- устанавливает, образуют ли выявленные нарушения состав правонарушения, предусмотренного Федеральным законом № 212-ФЗ;

- устанавливает, имеются ли основания для привлечения лица к ответственности за совершение правонарушения, определенного названным законом;

- выявляет обстоятельства, исключающие вину лица в совершении правонарушения, предусмотренного Федеральным законом № 212-ФЗ.

По результатам рассмотрения материалов проверки руководитель (заместитель руководителя) органа контроля за уплатой страховых взносов по форме, утверждаемой органом контроля за уплатой страховых взносов по согласованию с федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере социального страхования, выносит решение (п. 8 ст. 39 Федерального закона № 212-ФЗ):

- о привлечении к ответственности за совершение правонарушения;

- об отказе в привлечении к такой ответственности.

Решение о привлечении к ответственности за совершение правонарушения или решение об отказе в привлечении к ответственности вступает в силу по истечении 10 дней со дня вручения его лицу, в отношении которого было вынесено соответствующее решение (его уполномоченному представителю) (п. 12 ст. 39 Федерального закона № 212-ФЗ). Такое лицо при наличии у него объективных причин вправе не согласиться с решением контрольного органа и обратиться в суд, чтобы уже в судебном порядке доказать правомерность своих действий.

Нарушения при заполнении листков нетрудоспособности – обоснованная причина отказа в зачете страховых взносов?

Достаточно часто проверяющие из ФСС отказывают в принятии к зачету сумм страховых вносов по причине заполнения листка нетрудоспособности с нарушениями. Напомним, Порядок выдачи листков нетрудоспособности утвержден Приказом Минздравсоцразвития РФ от 29.06.2011 № 624н (далее – Порядок № 624н). В статье Ю.

Мельниковой «Ошибки при выдаче медицинской организацией листков нетрудоспособности» (№ 3, 2015) автор привел примеры из судебной практики 2014 года, доказывающие, что некоторые ошибки при заполнении листков нетрудоспособности являются незначительными и не могут рассматриваться как основания для непринятия к зачету страховых взносов, направленных на выплату пособия по таким больничным листам Анализ практики проверок ФСС показывает, что контрольные органы при проведении проверки не принимают к зачету страховые взносы при наличии любого (даже незначительного) отклонения листка нетрудоспособности от требований Порядка № 624н. С такой ситуацией столкнулся и наш читатель. При заполнении больничного листа был нарушен п. 29 Порядка № 624н, предусматривающий, что временно нетрудоспособным лицам, которым не установлена инвалидность, больничный лист может быть продлен по решению врачебной комиссии до восстановления трудоспособности с периодичностью продления листка нетрудоспособности по решению врачебной комиссии не реже чем через 15 дней или до повторного направления на медико-социальную экспертизу (МСЭ). При отказе гражданина от направления на МСЭ или несвоевременной его явке на такую экспертизу по неуважительной причине листок нетрудоспособности не продлевается со дня отказа от направления на МСЭ или регистрации документов в учреждении МСЭ. Соответствующие сведения указываются в листке нетрудоспособности и медицинской карте амбулаторного (стационарного) больного. Судебных решений относительно непринятия к зачету страховых взносов, направленных на выплату пособия, если листок нетрудоспособности заполнен с нарушениями п. 29 Порядка № 624н, информационно-правовая система не имеет. Однако судьи считают, что спорные больничные листы (оформленные медицинской организацией с нарушениями Порядка № 624н) не находятся в прямой причинно-следственной связи с фактом расходования средств обязательного социального страхования на их оплату. При подтверждении факта наличия заболевания застрахованного лица расходование средств обязательного социального страхования на выплату пособий не может расцениваться как нецелевое использование средств (постановления АС УО от 29.08.2014 № Ф09-4877/14 № А60-48209/2013

Видео:Если ФСС переплатил пособие - Елена ПономареваСкачать

Фсс отказал в зачете пособий. начислять ли страховые взносы? | «гарант-сервис» г. ярославль

1 декабря 2021

О. Ястребкова,

руководитель юридического департамента компании

«Кузьминых, Евсеев и партнеры»

Журнал «Актуальная бухгалтерия», N 11, ноябрь 2021 г., с. 61-63.

Верховный Суд РФ считает, что не принятые к зачету фондом соцстрахования суммы пособий и компенсаций не могут автоматически квалифицироваться в качестве выплат в пользу работников в рамках трудовых отношений. А значит, на них далеко не всегда нужно начислять страховые взносы.

https://www.youtube.com/watch?v=K_OxOkoiUgw

Не облагаются страховыми взносами только пособия, которые выплачивают на основании и в соответствии с законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления*(1).

К такой категории выплат, в частности, относятся:

— оплата медицинскому учреждению расходов, связанных с предоставлением застрахованному лицу необходимой медицинской помощи;

— пенсия по старости, инвалидности, при потере кормильца;

— пособие по временной нетрудоспособности;

— пособие в связи с трудовым увечьем и профессиональным заболеванием;

— пособие по беременности и родам;

— ежемесячное пособие по уходу за ребенком до достижения им возраста полутора лет;

— пособие по безработице;

— единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

— единовременное пособие при рождении ребенка;

— пособие на санаторно-курортное лечение;

— социальное пособие на погребение;

— оплата путевок на санаторно-курортное лечение и оздоровление работников и членов их семей и др.

На практике возникает множество спорных ситуаций относительно квалификации пособий, их назначения и правомерности зачета.

Позиция контролеров: нужно начислять

Недавно Минтруд России выпустил письмо, в котором указал, что суммы начисленных работнику выплат, которые не приняты к зачету территориальным отделением ФСС России, подлежат обложению страховыми взносами в государственные внебюджетные фонды на общих основаниях*(2). Такой же точки зрения придерживается Минздравсоцразвития России*(3).

ФСС России может отказать в зачете расходов на выплату пособий в следующих случаях:

— если они произведены с нарушением требований законодательных и иных нормативно-правовых актов;

— при отсутствии необходимых документов;

— на основании неправильно оформленных или выданных с нарушением установленного порядка документов*(4).

При всех названных обстоятельствах выплаты, по мнению Минтруда России, не являются пособиями, поскольку не отвечают требованиям, установленным законодательством*(5). А следовательно, облагаются страховыми взносами на общих основаниях.

Отметим, что страховые взносы, не уплаченные компанией в связи с заявлением по ним зачета пособий и компенсаций, в случае отказа ФСС России признаются недоимкой*(6).

Арбитры не спешат соглашаться с проверяющими

Однако не нужно забывать, что компенсации — это денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных Трудовым кодексом и другими федеральными законами*(7).

При этом далеко не все выплаты в рамках трудовых отношений автоматически становятся составной частью оплаты труда работников.

Судьи в большинстве случаев придерживаются такой же позиции и в спорах зачастую занимают сторону работодателя.

В одном из определений Верховного Суда РФ*(8) указано, что суммы компенсаций, не принятые ФСС России к зачету в счет уплаты страховых взносов, не могут быть автоматически квалифицированы в качестве выплат в пользу работников в рамках трудовых отношений. Соответственно, на них не начисляют страховые взносы по всем видам страхового обеспечения.

В рамках данного спора были рассмотрены компенсация одному из родителей выходных дней по уходу за детьми-инвалидами и стоимости проезда работников и членов их семей к месту отпуска и обратно.

Суды трех инстанций указали, и Верховный Суд РФ их поддержал в том, что данные суммы носят социальный характер и по определению не являются элементом оплаты труда. Следовательно, их не облагают страховыми взносами независимо от того, приняты они ФСС России к зачету или нет.

Обосновывая свое решение, суды отметили, что выплаты:

— носят характер государственной поддержки;

— не являются стимулирующими выплатами, вознаграждением, элементами оплаты труда;

— направлены на компенсацию потерь заработка гражданам, имеющим детей-инвалидов и обязанным осуществлять за ними должный уход;

— компенсационный характер связан с добровольным принятием обществом бремени государственной функции по обеспечению соответствующих преимуществ для лиц, работающих и проживающих в экстремальных природно-климатических условиях Севера, в целях выполнения общенациональной задачи по освоению и удержанию Россией северных земель;

— имеют характер государственной поддержки и не относятся по своей природе ни к вознаграждению за выполнение трудовых или иных обязанностей, ни к материальной выгоде.

https://www.youtube.com/watch?v=xottuu26YlE

Есть и другие судебные акты, отражающие данную точку зрения*(9).

Постановление Арбитражного суда Волго-Вятского округа от 12 февраля 2015 г. N Ф01-6354/14 по делу N А43-3734/2014

Постановление Арбитражного суда Уральского округа от 29 сентября 2015 г. N Ф09-6879/15 по делу N А76-435/2015

Постановление Арбитражного суда Западно-Сибирского округа от 27 февраля 2015 г. N Ф04-16309/15 по делу N А70-2782/2014

При этом нужно отметить, что Верховный Суд РФ еще в 2014 году придерживался противоположной позиции и поддерживал ФСС России.

В своем определении *(10) суд пришел к выводу, что суммы произведенных работнику выплат, которые по результатам проверки правильности расходования средств на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством не приняты Фондом к зачету, подлежат обложению страховыми взносами. Потому что при вынесении решения о непринятии к зачету расходов на выплату страхового обеспечения необоснованно выплаченные суммы утрачивают статус выплат по страховому обеспечению по обязательному социальному страхованию.

Теперь же, когда позиция высшего суда изменилась, у компаний гораздо больше шансов на положительный исход спора с ФСС России. Возможно даже, что сформировавшаяся практика изменит позицию контролирующих органов.

Однако пока компаниям можно посоветовать более тщательно подходить к оформлению документов, подтверждающих компенсационный характер выплат, чтобы у ФСС России не было оснований для отказа.

Если отказ все-таки получен, следует готовиться к судебному спору и опираться на вышеприведенную положительную практику.

Видео:Способ выплаты для пособий ФСССкачать

Что делать, если ФСС не принял расходы по больничным листам

Время прочтения:

При проверке правильности начисления пособий по больничным листам в первом полугодии 2021 года ФСС не принял к зачету несколько выплат. Нужно ли включить эти суммы в налоговую базу по страховым взносам и, соответственно, начислить взносы? Как правильно следовало отразить в бухучете и расчете по страховым взносам за девять месяцев 2021 года данные действия?

Официальная позиция: нужно доначислить взносы

Согласно официальной позиции Минфина (которая доведена до сведения территориальных органов ФНС Письмом от 22.09.

2021 № ЕД-4-15/19093) суммы начисленных работнику выплат, которые не являются страховым обеспечением по обязательному социальному страхованию (по причине непринятия к зачету территориальным органом ФСС по результатам проверки), подлежат обложению страховыми взносами в соответствии с гл.

34 НК РФ в общеустановленном порядке (Письмо от 01.09.2021 № 03‑15‑07/56382).

В обосновании данного вывода чиновники сослались на содержание ч. 4 ст. 4.7 Федерального закона от 29.12.

2006 № 255‑ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

Из этой нормы следует, что территориальный орган ФСС принимает решение о непринятии расходов к зачету в случае, если таковые произведены с нарушением законодательства РФ, не подтверждены документами, осуществлены на основании неправильно оформленных или выданных с нарушением установленного порядка документов. Это означает, что выплаченные пособия не имеют статуса страхового обеспечения (в данном случае – статуса пособий по временной нетрудоспособности, не подлежащих обложению взносами в соответствии со ст. 422 НК РФ), что и обуславливает необходимость обложения таких сумм страховыми взносами на общих основаниях.

Если следовать данной логике, в расчете по страховым взносам за девять месяцев 2021 года база для исчисления страховых взносов и сумма исчисленных страховых взносов по каждому виду страхования должны быть увеличены на суммы не принятых к зачету пособий и начисленных на них взносов. Что касается не принятых к зачету выплат, согласно п. 8 ст. 431 НК РФ органы ФСС направляют информацию о них в налоговый орган в трехдневный срок со дня принятия соответствующего решения (Письмо Минфина РФ от 12.07.2021 № 03‑15‑06/44403). Таким образом, сведения об отказе органом ФСС в зачете выплаченных пособий поступают в налоговый орган независимо от волеизъявления плательщика взносов.

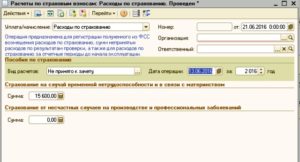

В бухгалтерском учете не возмещаемая ФСС сумма должна быть сторнирована путем формирования проводки Дебет 69 Кредит 70 методом «красное сторно». Затем следует сделать новую запись Дебет 91‑2 Кредит 70 на ту же сумму.

Судьям важны причины отказа в зачете

Когда ФСС отказывает в зачете расходов на выплату пособий, не опровергая факт наступления страхового случая, арбитры считают, что увеличивать базу по страховым взносам не следует.

Так, в Определении ВС РФ от 04.08.

2021 № 308‑КГ17-680 была удовлетворена жалоба предприятия на действия ФСС по увеличению базы по страховым взносам на выплату пособий по беременности и родам внешним совместителям лишь потому, что они работали на предприятии меньше двух лет и оно не представило справки с основного места работы этих сотрудников о том, что им не выплачивалось такое пособие. Применительно к данной ситуации отказ фонда в принятии к зачету расходов на выплату спорных пособий не меняет их статуса – выплат, обусловленных наступлением страхового случая, то есть статуса страхового обеспечения. Указанные суммы сохраняют свою социальную направленность и не являются вознаграждением за выполнение работником трудовых функций. На эти выводы опирался ВС РФ и в другом судебном акте (см. Определение от 11.08.2021 № 310‑КГ17-10343), затем ссылки на августовский документ появились и в постановлениях окружных судов.

https://www.youtube.com/watch?v=xUyGklthOB0

В постановлениях АС ЗСО от 28.09.2021 № Ф04-3452/2021, от 11.09.

2021 № Ф04-3182/2021 прозвучал еще один важный довод против включения не принятых ФСС сумм в базу по страховым взносам: в отсутствие опровержения факта наступления страхового случая отказ в принятии к зачету расходов на выплату страхового обеспечения не изменяет социальной направленности непринятых расходов.

Социальная природа указанных выплат сохраняется, а факт непринятия к зачету расходов в виде выплат по обязательному социальному страхованию не придает им характер вознаграждения, связанного с выполнением трудовой функции.

* * *

По мнению Минфина (которое учитывается налоговыми органами), если ФСС отказал организации в зачете расходов, соответствующие суммы пособий перестают быть таковыми и должны облагаться страховыми взносами на общих основаниях в качестве заработка сотрудников.

При этом чиновники не поясняют, почему спорные выплаты следует считать именно оплатой труда, а не выплатой, к примеру, материальной выгоды работникам (которая в пределах 4 000 руб. не облагается ни НДФЛ, ни страховыми взносами). У несогласных с такой постановкой вопроса есть шанс отстоять в суде необложение спорных сумм страховыми взносами.

Важно, чтобы страховой случай действительно имел место. С августа 2021 года уже несколько подобных дел разрешено в пользу предприятий. До этого момента вопрос решался по‑разному, были и отказные постановления. Если, например, ФСС не принял к зачету суммы выплаченных пособий по причине погрешности в расчетах, задвоения выплат и иных ошибок, приведших к неправильному определению величины пособия, судьи поддерживали чиновников и признавали правомерным исчисление страховых взносов с данных выплат (Постановление АС ДВО от 21.04.2021 № Ф03-495/2021 по делу № А51-13753/2021).

Источник: журнал «Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение»

Видео:Как ответить на запрос ФСС для расчета пособийСкачать

Отказ возмещения пособия фсс

ООО обратилось в арбитражный суд с заявлением о признании недействительным решения ФСС о непринятии к зачету расходов на выплату страхового обеспечения по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством.

Из материалов дела установлено, что Общество представило в фонд расчет по форме 4-ФСС, а также заявление о выделении средств, израсходованных им на выплату своему работнику пособий по беременности и родам.

К заявлению приложены листок нетрудоспособности, копия трудовой книжки, приказа о приеме на работу, штатное расписание и другие документы.

По результатам проверки ФСС отказал в возмещении средств, обосновав это тем, что Обществом создана искусственная ситуация с целью получения средств Фонда, а представленные к проверке документы вообще не соответствуют унифицированным формам либо подписаны лицом, не имеющим полномочий, и не могут приниматься в качестве доказательств наличия трудовых отношений.

Суды трех инстанций по делу № А60-3471/2021 отменили решение ФСС и удовлетворили требования ООО. Основываясь на положениях Федерального закона от 16 июля 1999 г. №165-ФЗ, Федерального закона от 29 декабря 2006 г. №255-ФЗ и Федерального закона от 19 мая 1995 г.

№81-ФЗ суды пояснили, что неточное оформление документов (в том числе неверное заполнение рабочих табелей, расхождения в количестве работников по штатному расписанию и расчетах по форме 4-ФСС) связано с нахождением общества в процедуре банкротства и не опровергают фактические трудовые отношения.

Это не может быть основанием для отказа возмещения расходов по выплате пособий.

Когда ФСС может отказать в выплате декретных

Пособия по беременности и родам, по уходу за ребенком (далее — декретные) выплачиваются работодателем за счет своих средств. По статье 4.6 Федерального закона от 29.12.

2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — закон № 255-ФЗ) работодатель при уплате взносов в ФСС вычитает сумму декретных.

Если размер пособия превышает сумму взносов, то ФСС компенсирует оставшуюся сумму.

https://www.youtube.com/watch?v=qSezuyi8h14

В этой же статье закона № 255-ФЗ говорится, что сотрудники ФСС проверяют правильность и обоснованность выплаты декретных. Методы проверки:

запрос дополнительных сведений и документов.

По итогам рассмотрения документов орган ФСС принимает решение о возмещении расходов работодателя, связанных с выплатой декретных.

Статья 4.7 закона № 255-ФЗ и статья 11 Федерального закона от 16.07.1999 № 165-ФЗ «Об основах обязательного социального страхования» описывают ситуации, когда страховщики могут отказать в возмещении расходов:

отсутствие подтверждающих документов;

нарушения в оформлении документов;

искусственно созданные страховые ситуации;

недобросовестные действия работодателя;

Позиция страховщиков такова, что наступление страхового случая при беременности родах еще не повод компенсации расходов работодателей. В статье приведены основные причины, по которым орган ФСС вправе отказать в возмещении выплаты декретных.

Трудоустройство

Основные претензии страховщика при трудоустройстве беременных женщин — это то, что женщина на поздних сроках беременности работает от нескольких дней до пары месяцев, а выплатить ей отпускные по беременности родам надо в 100% размере. При этом сумма начисленных страховых взносов за ее период работы намного ниже размера декретных.

В текущих экономических условиях редко встречается, чтобы работодатели брали на работу беременных женщин или с маленькими детьми, поэтому факт такого трудоустройства очень подозрителен для ФСС.

Но свою добросовестность работодатель может доказать тем, что отказ беременной женщине в работе без уважительных причин — нарушение статьи 64 Трудового Кодекса РФ (далее — ТК РФ). А по статье 145 Уголовного кодекса РФ — это состав преступления.

Судебная практика встает на сторону работодателей, если органами ФСС не будет доказаны следующие моменты:

у женщины не было необходимого опыта работы для трудоустройства;

женщина получила должность, неравную ее образованию и квалификации;

сотрудница не выполняла никакой работы.

Следующий спорный момент, который страховщик рассматривает как нарушение закона — это когда женщина выступает единственным учредителем ООО. По мнению страховщиков в таких отношениях нет трудового договора, значит, нет страховых взносов и права на компенсацию расходов.

И тут суд встает на сторону женщины, доказывая, что такая форма трудовых взаимоотношений возможна в рамках статьи 16 ТК РФ и статьи 39 закона «Об обществах с ограниченной ответственностью».

Суд обращает внимание, что в ТК РФ нет запрета на совпадение статуса сотрудника и работодателя в одном лице.

ФСС может выиграть дело, если докажет, что женщина была назначена на место прежнего директора, получала большую зарплату или не выполняла работу.

Страховщики могут отказать в возмещении выплаты декретных, если усмотрят, что в организации штатное расписание было изменено намеренно, чтобы взять на работу новую сотрудницу.

Суд настаивает на праве работодателя самому принимать экономически целесообразные решения в кадровой политике организации, без указания органов ФСС.

В пользу работодателя будут выступать доказательства выполнения женщиной служебных обязанностей и уплата за нее страховых взносов.

Прием на работу родственников не должен стать основанием отказа. Во всех случаях, кроме государственной служб, ТК РФ не запрещает родственникам работать вместе. Поэтому назначение пособия родственникам — не нарушение.

Определение ВАС РФ от 5.06.2009 № 6362/09;

Видео:13 обидных ошибок в расчете пособий за счет ФСССкачать

Фсс не принял пособия к зачету — что делать бухгалтеру?

ФСС может не принять пособия к зачету. Предприниматель не может проигнорировать это решение органов. Он должен правильно учесть расходы, не принятые к учету, внести исправительные записи.

Причины неприятия пособий к зачету

Существуют различные виды зачетов: по больничным листам, декретные и детские пособия. Для чего вообще нужен их зачет? Средства изначально выплачиваются работодателем. Однако расходы последнего компенсируются ФСС.

Принятие пособий выполняется по итогам их проверки. В пункте 1 статьи 4.2 и пункте 4 статьи 4.

7 ФЗ №255 «Об обязательном соцстраховании» от 29 декабря 2006 года указано, что ФСС может не принимать пособия к вычету в этих случаях:

- Средства выплачены на основании неправильно оформленных документов.

- Были нарушены законы о соцстраховании.

- Документация вообще отсутствует.

К СВЕДЕНИЮ! ФСС может обнаружить признаки того, что фирма искусственно создала условия для выплаты пособий. К примеру, это могут быть подделанные листы нетрудоспособности.

Варианты действий

Если ФСС не приняла пособия к вычету, существует два варианта действий:

- Оспаривание решения.

- Внесение изменений в учет.

Варианты действий зависят от нюансов конкретной ситуации.

Особенности оспаривания

Оспаривание возможно только в том случае, если решение о непринятии пособий принималось на базе субъективных причин. То есть служба не обосновала свое решение. Иск нужно подавать в адрес самой ФСС. В заявлении требуется изложить все обстоятельства дела, приложить подтверждающие документы.

https://www.youtube.com/watch?v=LRHnBABJeT0

Часто незачет выполняется тогда, когда есть ошибки в листе нетрудоспособности. К примеру, это могут быть следующие ошибки:

- Неправильное указание возраста.

- Сокращено наименование фирмы.

- На листе присутствуют пустые ячейки.

- Присутствуют кавычки, запятые.

- Есть очевидные описки.

Что делать при наличии этих ошибок? Рекомендуется попросить сотрудника принести новый лист нетрудоспособности.

Отражение пособий, которые не приняты к учету

Если пособия не были приняты, бухгалтер должен действовать в соответствии с этим алгоритмом:

- Использование сторно в учете относительно сумм пособий, не принятых к зачету.

- Списание пособий в траты или их удержание с сотрудника.

- Исчисление с выплат страховых взносов.

- Начисление и удержание НДФЛ с сотрудника. Исключение составляют пособия по временной нетрудоспособности. Если ФСС не признает расходы, они перестают относиться к тратам, на которые не начисляется налог. То есть если сотрудник не вернул пособие, оно начинает считаться его доходом. С него нужно удерживать подоходный налог.

- Если сотрудник возвращает выплату, на которую уже уплачен подоходный налог, образуется переплата. О переплате нужно сказать работнику на основании пункта 1 статьи 231 НК. Переплата засчитывается в счет следующих платежей по НДФЛ. Она также может быть возвращена на р/с сотрудника.

- Перевод взносов и НДФЛ в государственную казну.

- Определение размера пени по взносам и налогам. Откуда образуются пени? В период признания расходов появляется недоимка. Выплаты становятся облагаемыми, и дата перевода выплат является стандартной.

- Изменение отчетности. Корректирующие записи вносятся и в налоговый, и в бухгалтерский учет.

То есть непризнание пособий предполагает целый ряд проблем. Бухгалтер обязательно должен предпринять соответствующие меры.

Учет пособий при их возврате сотрудником

Бухучет выплат определяется тем, вернул ли пособие сотрудник. Записи по тратам нужно сторнировать. Дата новой проводки аналогична дате решения фонда о том, что выплаты не будут приниматься к зачету. Удержание пособий может проводиться только при этих обстоятельствах:

- Сотрудник получил деньги на основании заведомо ложной информации. К примеру, он предоставил поддельный лист нетрудоспособности.

- Бухгалтер допустил ошибку счетного характера.

Если указанные условия отсутствуют, удержание может выполняться только добровольно.

В части 4 статьи 137 ТК РФ, части 4 статьи 15 ФЗ №255, части 1 статьи 138 ТК РФ указано, что подобные траты могут удерживаться из доходов сотрудника в размере не больше 20% от ежемесячного заработка.

Если сотрудник вернул средства, в учете выполняются эти проводки:

- ДТ69 КТ70. Сторно начисления пособия.

- ДТ20, 23, 25 26 44 КТ70. Сторно пособия по больничному листу за первые 3 дня (выплаты за остальные дни выполняются работодателем).

- ДТ70 КТ68. Сторно НДФЛ с выплат по листу нетрудоспособности.

- ДТ73, 76 КТ70. Пособие отнесено в категорию расчетов с сотрудниками по прочим операциям. Если трудящийся уволился, переплата возвращается на счет 76.

- ДТ50, 51, 70 КТ73, 76. Специалист вернул средства (добровольно или принудительно).

- ДТ69 КТ51. Доплата пособия. Необходимость ее связана с тем, что на сумму выплат были сокращены взносы на временную нетрудоспособность.

- ДТ70 КТ51. Переплата НДФЛ. Возврат переплаты на р/с сотрудника.

Сторно представляет собой возврат изначально указанного значения. То есть это исправление ранее внесенной записи.

Учет пособий в том случае, если сотрудник их не вернул

Сумму пособия нельзя вернуть в принудительном порядке в случае, если незачет — это следствие нарушения законов бухгалтером учете. Взыскание средств – это право, а не обязанность работодателя. То есть он может и не взыскивать пособие, даже если на это есть основания (основание – статья 240 ТК РФ).

Если сотрудник не возвратил пособие, выполняются эти проводки:

- ДТ69 КТ70. Сторно начисленного пособия.

- ДТ91/2 КТ70. Отнесение расходов на счет прочих трат.

- ДТ91/2 КТ69. Начисление страховых взносов на сумму.

- ДТ70 КТ68. Удержание НДФЛ с выплат. Исключение составляет пособие по нетрудоспособности.

- ДТ91/2 КТ69 (специальный счет «Пени, штрафы»). Пени по взносам, выплаченным с опозданием из-за недочета.

- ДТ91/2 КТ68 (специальный счет «Пени и штрафы»). Пени по НДФЛ, внесенному несвоевременно.

- ДТ69/68 КТ51. Перечисление страховых взносов и НДФЛ в государственную казну.

С сотрудника будет удерживаться НДФЛ. Если работник уволился, о невозможности удержания налога нужно сообщить в ФНС.

Особенности составления отчетности

Если произошел незачет, нужно внести изменения и в отчетность:

- 2-НДФЛ. Нужно убрать сумму пособия. Бухгалтеру требуется составить и сдать справку по корректировкам. Актуально это в том случае, если выплаты изначально облагались НДФЛ и сотрудник вернул средства. Если работник не вернул средства, нужно составить корректирующую 2-НДФЛ. Ранее использованный код 2300 заменяется на код 4800. Если выплаты не облагались НДФЛ и сотрудник их вернул, в отчетности менять ничего не требуется. Если средства не облагались налогом и сотрудник их не вернул, у него образуется доход. Он фиксируется в отчетности под кодом 4800.

- 6-НДФЛ. Если выплата облагалась НДФЛ и сотрудник ее вернул, нужно сдать корректирующую отчетность. Ее нужно составлять и сдавать также за предыдущие периоды. Если выплаты облагались налогом, однако работник их не вернул, в отчетности ничего не меняется. Если сумма не облагалась НДФЛ и сотрудник ее не вернул, у него образуется доход. Необходимо сдать корректирующую отчетность.

Внесение изменений зависит от обложения пособий налогами и от того, возвращена ли сумма сотрудником.

📸 Видео

Реестр пособий ФСС не полностью печатается в локальном сбисСкачать

СЭДО ФСС в 1С: Бухгалтерия — как быть, если пособие сотруднику не положеноСкачать

Что делать,если вы допустили ошибку при заполнении заявления на пособие от 8-17? #юристаннамаевскаяСкачать

Почему долго оплачивают больничный. Что делать, если ФСС задерживает выплатыСкачать

Как оформить прямые выплаты пособий из ФСССкачать

Работа в 1С:ЗУП. Как ответить на извещение от ФСССкачать

Когда придут деньги по больничному листу. Как узнать статус своего больничного на сайте ФСС?Скачать

Листки нетрудоспособности: ПРЯМЫЕ выплаты из ФСС как оформлятьСкачать

Как работать с проактивными выплатами в СБИССкачать

Прямые выплаты ФСССкачать

Как проверить правильность заполнения больничного листа?Скачать

Ответы на вопросы по прямым выплатам пособий из ФСС - Елена А. ПономареваСкачать

Путин предложил пособия до 1,5 лет и ЕП выплачивать независимо от того, увеличился доход или нетСкачать

Каковы последствия потери больничного листа?Скачать

Прямые выплаты пособий ФСС в 1С БП 3.0 И ЗУП 3.1Скачать

КАК ИП ПОЛУЧИТЬ ДЕКРЕТНЫЕСкачать