Нужно ли при последующем возврате аванса пересчитать «рекламный» норматив прошлого года, убрав из расчета возвращенную сумму? И если учтенные в налоговой базе рекламные расходы не помещаются в заново рассчитанный норматив, обязаны ли вы уменьшить их, доплатить налог и сдать уточненную декларацию за тот период? Отвечаем. Пересчеты и уточненки здесь не нужны. На уже признанные доходы прошлого периода последующий возврат аванса, как мы уже сказали, не влияетп. 1 ст. 346.17 НК РФ. Поэтому прошлогодние доходы и, следовательно, норматив и сумма расходов остаются неизменными. Но тут возникает новый вопрос. Может быть, сумму аванса нужно вычесть из выручки при расчете «рекламного» норматива за тот период, в котором вы аванс вернули? Формально оснований для этого нет. Ведь в НК не сказано, что сумма возвращенного аванса уменьшает именно доходы от реализации — она уменьшает все доходы за период.

- Усн: доходы при возврате аванса

- Возврат предоплаты покупателю при усн

- Оформляем возврат аванса на усн

- Возврат прошлогоднего аванса: уменьшаем доходы при усно

- Признание доходов по усн при возврате товаров покупателем

- Возврат аванса при усн: налоговые сложности (баразненок н.)

- Возврат аванса при усн. примеры

- Возврат покупателю при усн доходы

- Уточненку подавать не нужно

- УСН: доходы при возврате аванса

- Как учесть возврат аванса

- Если объект «доходы», то могут возникнуть споры

- Возврат денег покупателю при усн доходы

- Возврат аванса покупателю: как вернуть правильно и не налететь на штрафы

- Возврат аванса при УСН: налоговые сложности (Баразненок Н

- Неделя бератора «УСН на практике»

- Оформляем возврат аванса на УСН

- Поступления, не являющиеся доходами, и поэтому не учитываемые при налогообложении

- При УСН возврат денег покупателю уменьшает базу по налогу на дату возврата

- Возврат аванса при использовании УСН

- Возврат аванса: основы

- Пример 1. Аванс и возврат в течение одного отчетного месяца

- Пример 2. Аванс и возврат в разных кварталах

- Пример 3. Аванс и возврат с разницей отчётного периода год

- Вопрос-ответ: надо ли подавать «уточненку»

- Усн доход возврат аванса

- Возврат аванса покупателю при УСН

- Возврат аванса покупателю

- 🔥 Видео

Усн: доходы при возврате аванса

- Материальные расходы при УСН: на что Минфин дает добро, № 5

- Возмещение расходов по суду: учет на УСН, № 5

- Налог при УСН за 2021 год: расчет, уплата, отчетность, № 5

- Госконтракт, НДС и упрощенка, № 3

- Если упрощенец-2021 не возвратил авансовый НДС, № 3

- Минимальный налог при УСН: начисление и уплата, № 2

- Подача УСН-декларации не сделает вас упрощенцем, № 2

- Упрощенка-2021: что меняется с нового года, № 1

- 2021 г.

Возврат предоплаты покупателю при усн

Но 29 марта фирма «Столы и стулья» вынуждены были вернуть данный задаток, поскольку по взаимному соглашению сторон, договор был расторгнут. Теперь бухгалтер компании «Столы и стулья» должен отразить данный факт в книге доходов и расходов.

В 1 раздел книги, в 4 графу он должен внести сумму возвращенной предоплату с минусовым значением.

Поскольку вся эта операция произошла в одном квартале, то есть в одном налоговом периоде, то на размер авансового платежа, она не влияет никаким образом.

Оформляем возврат аванса на усн

— Статьи На практике часто случается, что аванс перечислен, а договор расторгается.

В такой ситуации необходимо уменьшить на сумму возвращаемой предоплаты доходы того налогового (отчетного) периода, в котором произведен возврат денег.

Важно А как быть, если доходов в этом периоде нет? Ситуация спорная, разберем все по порядку. Как учесть возврат аванса Компании и предприниматели, применяющие упрощенную систему, при определении объекта налогообложения учитывают:

- доходы от реализации (ст.

249 НК РФ);

Отметим, что при определении налоговой базы не учитываются доходы, указанные в ст. 251 Кодекса.»Упрощенцы» учитывают доходы и расходы кассовым методом. Поэтому датой получения доходов является день поступления денег на счета в банках и (или) в кассу, получения иного имущества.

Возврат прошлогоднего аванса: уменьшаем доходы при усно

С одной стороны, НК не обязывает вас оглядываться назад и выяснять, попали ли возвращаемые авансы под налогообложение в периодах их получения. Он просто предписывает уменьшить доходы на сумму возврата.

Поэтому формально вы вправе именно так и поступить. С другой стороны, это противоречило бы логике нормы: дать упрощенцам возможность уменьшить свои налоговые обязательства на суммы, с которых раньше был уплачен налог, а потом выяснилось, что оснований для их налогообложения нет. Поэтому существует вероятность, что ваши инспекторы будут против такого вычета из доходов.

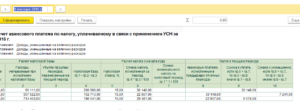

ВОПРОС 4. Возвращенный аванс больше всех доходов за год: как получить из бюджета переплаченный налог? Разберем эту ситуацию на примере. В 2011 г. вы получили аванс, включили его в налоговые доходы.

А в 2012 г.

Признание доходов по усн при возврате товаров покупателем

Также бухгалтеру необходимо иметь в виду, что если фирма «Омега» с 2012 г. перейдет на общий режим налогообложения и вернет ранее полученный аванс, то она не вправе уменьшить сумму налога, уплаченного в связи с применением УСН в 2011 г., на сумму возвращенного аванса16. В расходы по налогу на прибыль сумму возвращенного аванса тоже включить нельзя.

Внимание

Поэтому компании в целях получения налоговой выгоды желательно успеть вернуть предоплату по расторгнутому договору с покупателем до перехода на общий режим. Уточненку подавать не нужно При возврате фирмой-«упрощенцем» сумм, ранее полученных в счет предоплаты поставки товаров, на сумму возврата уменьшают доходы того налогового (отчетного) периода, в котором был произведен возврат (п.

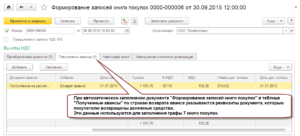

1 ст. 346.17 НК РФ). На дату возврата аванса в графе 4 раздела I книги учета доходов и расходов указанную сумму показывают со знаком минус.

Возврат аванса при усн: налоговые сложности (баразненок н.)

По всей видимости, логика тут в том, что на УСН с таким объектом налогообложения расходы не учитываются. Соответственно, «минусовой» результат попросту исключен.Вместе с тем с чиновниками в данном случае можно поспорить.

Дело в том, что, возвратив аванс по факту, налогоплательщик не получит какой-либо экономической выгоды. А потому налог, уплаченный с этой суммы, представляет собой переплату по «упрощенному» налогу, которая подлежит возврату или зачету в счет будущих платежей.

https://www.youtube.com/watch?v=j7UwaNN1B80

С другой стороны, учитывая позицию контролирующих органов, скорее всего, отстаивать свое право на возврат «излишка» придется в суде.

Неденежный аванс В завершение хотелось бы остановиться еще на одной проблемной ситуации. На практике далеко не всегда контрагенты рассчитываются за товары (работы, услуги) именно деньгами.

Возврат аванса при усн. примеры

О: чем опасны непогашенные взаимные долги с контрагентом, № 17

- Арендодатель на «доходной» УСНО: как учесть оплату коммуналки арендаторами, № 14

- УСНО: рассчитываем стоимость проданных товаров, № 12

- Возвращаем авансы на УСНО и уменьшаем доходы, № 12

- Ответы на «спецрежимные» загадки, № 11

- Непростое товарищество упрощенцев, № 5

- Учет на упрощенке: простые рецепты, № 4

- Возврат прошлогоднего аванса: уменьшаем доходы при УСНО, № 4

- Упрощенка: о наболевшем…, № 3

- Упрощенец передает здание единственному участнику — как выгоднее?, № 3

- Неправомерно применяли упрощенку: можно ли избежать доначислений и штрафов?, № 3

- С нового года — новая Книга для упрощенцев, № 2

- «Упрощенный» налог за 2012 год, № 2

- Положен ли упрощенцу вычет НДС по экспорту за «общережимный» период, № 1

- 2012 г.

- Поступления и выгоды на УСНО: доход или нет?, № 17

- Авансы в течение года и минимальный налог: оптимизируем налоговую нагрузку при УСНО, № 16

- НДПИ по использованным в «упрощенном» производстве полезным ископаемым, № 13

- ЗАО превращается в ООО: вопросы по упрощенке, № 12

- Есть ли ограничение по стоимости ОС для ИП-упрощенцев, № 12

- «Упрощенные» материальные расходы: что в них входит, № 11

- Как упрощенцу заполнить КУДиР при досрочной продаже ОС, № 11

- «Убитое» в ДТП авто отдали страховщику? Налог при УСНО придется пересчитать, № 7

- Могут ли упрощенцы учесть иностранные налоги, № 6

- Как упрощенцам учесть при налогообложении взносы в ФСС и больничные, № 4

- Список «упрощенных» расходов не бесконечен, № 2

- Новая декларация по УСНО, № 2

- 2014 г.

А раз так, то и налог в государственную казну с этой предоплаты платить не нужно. Пример 2. Аванс и возврат в разных кварталах Несколько сложнее обстоит дело, если возврат предоплаты происходит в разных кварталах.

Рассмотрим ситуацию все с теми же вышеназванными компаниями, но только немного поменяем условия.

Предположим, что сделка опять же была заключена 23 февраля, 23 марта деньги были перечислены, но вот в силу обстоятельств договор был расторгнут 17 апреля, а возврат аванса произошел 24 апреля.

Таким образом, если «Столы и стулья» увидели на своих счетах предоплату в марте, но в апреле уже его вернули, то доходы за апрель должны быть уменьшены на размер суммы данного возвращенного задатка. Кстати говоря, пересчитывать налоговую базу за первый квартал в этом случае не надо.

Упрощенец» возвращает предоплату При возврате ранее полученного аванса «упрощенец» уменьшает на его сумму доходы того налогового (отчетного) периода, в котором такой возврат произведен5.Данное правило действует с 1 января 2008 года6.

Напомним, что до 2008 года Минфин России требовал от «упрощенцев» уточнения базы того налогового периода, в котором предоплата была получена продавцом7.

Таким образом, фирма также вправе при определении базы по «упрощенному» налогу произвести корректировку полученных доходов в книге учета доходов и расходов8 на день списания денежных средств со счета в банке или уменьшения своих доходов иным способом.

Видео:Расчет налога УСН для ИП без работников. Пример I Крысанова Анастасия Александровна. РУНОСкачать

Возврат покупателю при усн доходы

Бесплатная юридическая консультация:

Если в течение налогового периода фирма не получила доход, то учесть сумму возвращенного покупателю аванса в целях расчета «упрощенного» налога она не сможет.

На практике фирмы-«упрощенцы» порой возвращают предоплату (авансы).

Причем операции покупки (получения денег) и возврата могут быть произведены в разные отчетные (налоговые) периоды. Как в таком случае правильно оформить книгу учета доходов и расходов? Нужно ли подавать уточненку по «упрощенному» налогу?

Фирмы на УСН применяют кассовый метод признания доходов и расходов 1 . При этом доход признают на день:

- поступления средств на счета в банках и (или) в кассу;

- поступления имущества и (или) имущественных прав на него;

- погашения задолженности перед фирмой иным способом.

В состав выручки от реализации «упрощенцы» включают суммы предоплаты (авансы), полученные в счет предстоящей поставки товаров.

Ведь при учете доходов они должны руководствоваться в том числе и статьей 251 Налогового кодекса 2 . Полученную предоплату в налоговую базу могут не включать только фирмы, которые применяют метод начисления 3 .

Поэтому суммы полученных авансов «упрощенцы» включают в доходы на дату их получения 4 .

Бесплатная юридическая консультация:

«Упрощенец» возвращает предоплату

https://www.youtube.com/watch?v=E-KhgLo3DZ8

При возврате ранее полученного аванса «упрощенец» уменьшает на его сумму доходы того налогового (отчетного) периода, в котором такой возврат произведен 5 .

Данное правило действует с 1 января 2008 года 6 .

Напомним, что до 2008 года Минфин России требовал от «упрощенцев» уточнения базы того налогового периода, в котором предоплата была получена продавцом 7 .

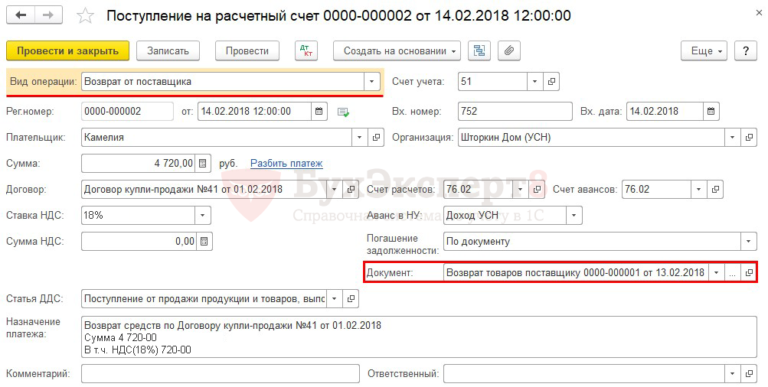

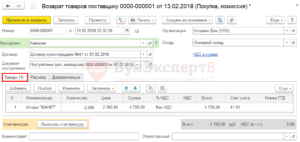

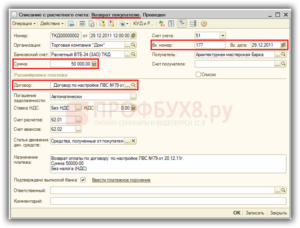

Таким образом, фирма также вправе при определении базы по «упрощенному» налогу произвести корректировку полученных доходов в книге учета доходов и расходов8 на день списания денежных средств со счета в банке или уменьшения своих доходов иным способом. При этом возврат денег должен быть подтвержден первичными документами, которые позволяют определить факт, основание и размер суммы 9 .

Бесплатная юридическая консультация:

Необходимо иметь следующие документы:

- платежное поручение, в графе «Назначение платежа» которого надо написать: «Возврат аванса по договору № . »;

- выписку банка (доказывает перечисление денег);

- документ, подтверждающий изменение либо расторжение договора (например, дополнительное соглашение с контрагентом).

Однако возврат предоплаты может быть в рамках как одного, так и разных отчетных (налоговых) периодов. Рассмотрим на примерах заполнение книги учета доходов и расходов в зависимости от момента возврата предоплаты.

28 февраля «упрощенец»-испол¬нитель (фирма «Омега») заключил с заказчиком (фирма «Альфа») договор оказания услуг на условиях 100 процентной предоплаты.

1 марта компания «Омега» получила от фирмы «Альфа» аванс по этому договору в размереруб. Он был признан доходом и учтен в налоговой базе за отчетный период (I квартал). Однако 11 марта фирма «Омега» вернула сумму предоплаты заказчику в связи с расторжением договора по соглашению сторон.

В графе 4 раздела I книги учета доходов и расходов компания «Омега», руководствуясь пп. 2.1—2.11 Порядка заполнения раздела I «Доходы и расходы», на дату возврата предоплаты отразит сумму возвращенного аванса со знаком минус 10 . Так как получение и возврат предоплаты произведены в одном отчетном периоде, на сумму авансового платежа по налогу эти операции не повлияют 11 .

Бесплатная юридическая консультация:

Таким образом, налог с полученного аванса в бюджет фактически не уплачивают.

Выписка из книги учета доходов и расходов (к примеру 1)

Подготовлено с использованием системы ГАРАНТ

Раздел I. Доходы и расходы

дата и номер первичного документа

Платежное поручение от 1 марта № 77

Бесплатная юридическая консультация:

Получена предоплата по договору за оказание услуг от 28 февраля №

Платежное поручение от 11 марта № 113

Возврат предоплаты по договору за оказание услуг от 28 февраля №

Итого за I квартал

Воспользуемся условиями предыдущего примера. Но теперь возврат предоплаты по договору фирма «Омега» произвела заказчику в следующем отчетном периоде — 16 мая. В книге учета доходов и расходов будут сделаны следующие записи (см. с. 90).

Бесплатная юридическая консультация:

Если фирма «Омега» получила аванс в феврале, а в мае его возвращает, то доходы за май будут уменьшены на сумму возврата этого аванса. При этом пересчитывать налоговую базу за I квартал не нужно 12 .

Так как получение и возврат аванса происходят в разных кварталах, компании нужно заплатить в бюджет авансовый платеж по налогу, исчисленный с суммы предоплаты. Включенную в авансовый платеж по налогу сумму предоплаты в дальнейшем можно будет компенсировать, уменьшив на нее полученные доходы. Сделать это нужно в квартале, когда эта предоплата была возвращена.

Выписка из книги учета доходов и расходов (к примеру 2)

Подготовлено с использованием системы ГАРАНТ

I. Доходы и расходы

Бесплатная юридическая консультация:

дата и номер первичного документа

Возврат предоплаты по договору за оказание услуг от 28 февраля №

Итого за II квартал

Итого за полугодие

https://www.youtube.com/watch?v=yc6JD7E08h0

Воспользуемся условиями примера 1. Но теперь возврат предоплаты по договору фирма «Омега» произвела заказчику в следующем налоговом периоде — 13 января.

Бесплатная юридическая консультация:

При возврате предоплаты в последующих налоговых периодах ситуация аналогична примеру 2. То есть на дату возврата денег в книге учета доходов и расходов также делают запись на сумму аванса со знаком минус. Так как данные прошлого налогового периода не корректируют, то и в подаче уточненной декларации у фирмы нет необходимости.

Однако организация в данном случае сумму аванса, возвращенного покупателю, исключает из состава доходов, полученных в I квартале 2012 г. Поэтому если доход в данном отчетном периоде недостаточен или вовсе отсутствует, то и учесть сумму возвращаемого аванса в целях расчета налога она не сможет.

Официальные разъяснения по этой ситуации в настоящее время отсутствуют. Тем не менее при исчислении налоговой базы доходы определяют нараста¬ющим итогом с начала налогового периода 13 . Налоговым периодом для «упрощенцев» признается календарный год 14 .

Отчетными периодами — I квартал, полугодие и 9 месяцев календарного года 15 . вышеперечисленных норм позволяет предположить, что право фирмы на уменьшение дохода на сумму возвращенного аванса не прекращается с окончанием I квартала 2012 г., а сохраняется в течение всего налогового периода до окончания года.

Поэтому налогооблагаемый доход, полученный «упрощенцем» в течение 2012 г., может быть уменьшен на сумму возвращенного покупателю аванса. Это также найдет свое отражение в книге учета доходов и расходов по строке «Итого за полугодие (за 9 месяцев, за год)». Если в течение 2012 г.

компания доход не получит, то учесть сумму возвращенного аванса в целях налогообложения она не сможет.

Также бухгалтеру необходимо иметь в виду, что если фирма «Омега» с 2012 г. перейдет на общий режим налогообложения и вернет ранее полученный аванс, то она не вправе уменьшить сумму налога, уплаченного в связи с применением УСН в 2011 г.

, на сумму возвращенного аванса 16 . В расходы по налогу на прибыль сумму возвращенного аванса тоже включить нельзя.

Поэтому компании в целях получения налоговой выгоды желательно успеть вернуть предоплату по расторгнутому договору с покупателем до перехода на общий режим.

Уточненку подавать не нужно

При возврате фирмой-«упрощенцем» сумм, ранее полученных в счет предоплаты поставки товаров, на сумму возврата уменьшают доходы того налогового (отчетного) периода, в котором был произведен возврат (п. 1 ст. 346.

17 НК РФ). На дату возврата аванса в графе 4 раздела I книги учета доходов и расходов указанную сумму показывают со знаком минус.

В этом случае обязанности по представлению уточненной декларации за предыдущий период не возникает.

Трудности могут возникнуть в ситуации, когда в периоде возврата предоплаты не было доходов либо они оказались меньше возвращаемой суммы. Ведь тогда база по «упрощенному» налогу принимает отрицательное значение. Данный факт скорее всего не понравится налоговикам.

Однако здесь можно привести в пример постановление ФАС Северо-Кавказского округа от 9 сентября 2011 года № А/2010.

По этому делу арбитры решили, что законодательством не установлен запрет на подачу «упрощенцем» налоговой декларации с данными о возврате из бюджета сумм налога в случае, если сумма предоплаты, полученной в предыдущем налоговом периоде и возвращенной в текущем, превысила сумму полученных в текущем налоговом периоде доходов.

Бесплатная юридическая консультация:

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

company/garant-press/ab/379061/379206/

УСН: доходы при возврате аванса

На практике часто случается, что аванс перечислен, а договор расторгается. В такой ситуации необходимо уменьшить на сумму возвращаемой предоплаты доходы того налогового (отчетного) периода, в котором произведен возврат денег. А как быть, если доходов в этом периоде нет? Ситуация спорная, разберем все по порядку.

Как учесть возврат аванса

Компании и предприниматели, применяющие упрощенную систему, при определении объекта налогообложения учитывают:

- доходы от реализации (ст. 249 НК РФ);

- внереализационные доходы (ст. 250 НК РФ).

Отметим, что при определении налоговой базы не учитываются доходы, указанные в ст. 251 Кодекса.

Бесплатная юридическая консультация:

«Упрощенцы» учитывают доходы и расходы кассовым методом. Поэтому датой получения доходов является день поступления денег на счета в банках и (или) в кассу, получения иного имущества.

Таким образом, суммы предоплаты, полученные в счет оказания услуг или будущих поставок товаров, должны учитываться в периоде их получения. Сумма предоплаты отражается в графе 4 Книги учета доходов и расходов в том квартале, в котором поступил аванс.

https://www.youtube.com/watch?v=OHiMzmeha5g

В случае возврата полученных от покупателей авансов на возвращаемую сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат. Такое правило установлено п. 1 ст. 346.17 НК РФ.

В связи с этим при возврате в текущем году предоплаты, полученной от покупателей, например, в прошлом году, на эту сумму нужно уменьшить налоговую базу по единому налогу (авансовым платежам по налогу) в 2012 г. В Книге учета доходов и расходов возвращаемая предоплата отражается в составе доходов (графа 4) со знаком «минус» в том квартале, когда аванс был возвращен.

Обратите внимание: возврат денежных средств должен быть подтвержден первичными документами, позволяющими определить факт, основание и размер суммы возврата. Об этом напомнили налоговики в Письме от 24.05.2010 N ШС-37-3/2356@.

Если объект «доходы», то могут возникнуть споры

Видео:Отражаем возврат аванса покупателюСкачать

Возврат денег покупателю при усн доходы

Затем, при новой продаже возвращенного товара, в доходах отражается поступление от второго покупателя, а в расходы в тот момент списывается сумма денег, которую вы вернули первому покупателю. Считается, что как будто вы вновь выкупили товар и теперь его реализовали. Это невыгодно для фирм на УСН «Доходы», ведь расходы они учесть не могут.

Чтобы избежать двойного налогообложения при возврате качественного товара, можно сделать следующее: подпишите с покупателем письменное соглашение с условием о том, что он может вернуть товар в течение определенного срока даже, если все условия договора выполнены.

Возврат аванса покупателю: как вернуть правильно и не налететь на штрафы

Если этот аванс возвращается покупателю, то вы имеете право принять начисленный ранее НДС к вычету. Это связано с тем, что условия для такого вычета по п.5 ст.171 НК выполняются. Договор поставки расторгнут, а аванс возвращен покупателю.

Важно: чтобы не нервировать налоговых инспекторов и себя, в платежном поручении на возврат предоплаты в поле «Назначение платежа» укажите не только основание для перечисления – возврат предоплаты, но и напишите реквизиты договора поставки.

Возврат аванса при УСН: налоговые сложности (Баразненок Н

346.17 Налогового кодекса (далее — Кодекс).

В соответствии с данной нормой датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Проще говоря, «упрощенцы» признают доходы кассовым методом. При этом в случае возврата полученных от покупателей (заказчиков) авансов на возвращаемую сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат (п.

3 п. 1 ст. 346.17 НК РФ, введён Федеральным законом от 17.05.2007 № 85-ФЗ). Корректируется налоговая база в том налоговом (отчётном) периоде, в котором был осуществлен такой возврат.

В книге учёта доходов и расходов уменьшение доходов отражается на дату перечисления суммы предоплаты обратно покупателю. При этом возвращённая сумма указывается в графе 4 разд. I книги учёта доходов и расходов как доход со знаком «минус».

Таким образом, налогоплательщик-продавец, применяющий УСН, возвращая покупателям ранее полученный аванс (предоплату), на сумму возврата уменьшает доходы того налогового (отчётного) периода, в котором производит возврат.

Неделя бератора «УСН на практике»

Сумма платежа – 100 000 руб.

«Актив» работает с применением УСН, поэтому определяет доходы и расходы кассовым методом. Авансовые платежи по налогу фирма платит ежеквартально.

Обратите внимание: при определении предельного размера доходов для применения УСН следует учитывать авансы, полученные «упрощенцем» от своих контрагентов. Поскольку доходы при УСН отражают кассовым методом, то их сумма увеличивается на дату поступления денег на расчетный счет (в кассу) или на дату получения иного имущества (письмо Минфина России от 25 августа 2013 г.

Оформляем возврат аванса на УСН

Поэтому суммы полученных авансов «упрощенцы» включают в доходы на дату их получения 4 .

https://www.youtube.com/watch?v=OWTsGZaop34

При возврате ранее полученного аванса «упрощенец» уменьшает на его сумму того налогового (отчетного) периода, в котором такой возврат произведен 5 .

Напомним, что до 2008 года Минфин России требовал от «упрощенцев» уточнения базы того налогового периода, в котором предоплата была получена продавцом 7 .

Таким образом, фирма также вправе при определении базы по «упрощенному» налогу произвести корректировку полученных доходов в книге учета доходов и расходов8 на день списания денежных средств со счета в банке или уменьшения своих доходов иным способом.

Поступления, не являющиеся доходами, и поэтому не учитываемые при налогообложении

Продавец вернул организации денежные средства в размере стоимости бракованного монитора. Учитываются ли указанные средства в составе доходов для целей налогообложения?

Об учете организацией, применяющей УСН, в составе доходов при определении объекта налогообложения денежных средств: ошибочно возвращенных или перечисленных ей контрагентом, ошибочно зачисленных банком на ее расчетный счет, и об отражении этих операций в Книге учета доходов и расходов.

Вправе ли организация, применяющая УСН (объект налогообложения — «доходы минус расходы»), учитывать в целях гл.

При УСН возврат денег покупателю уменьшает базу по налогу на дату возврата

В случае возврата налогоплательщиком полученных от покупателей (заказчиков) авансов на возвращаемую сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат.

Видео:Как уменьшать налоги на страховые взносы ИПСкачать

Возврат аванса при использовании УСН

Сегодня многие коммерсанты при постановке на налоговый учет предприятия или регистрируясь в качестве индивидуальных предпринимателей, выбирают упрощенный режим налогообложения. Это неудивительно: именно эта система является наиболее простой и удобной для налоговых исчислений и выплат.

Кроме того, благодаря широким возможностям, она в зависимости от ситуаций, позволяет различными путями оптимизировать налогообложение. Тем не менее, как и в любой другой налоговой системе, в ней существуют свои особенности и нюансы. Их необходимо обязательно изучать, прежде чем окончательно останавливаться на «упрощенке».

И хотя все заранее предусмотреть невозможно, предварительный анализ УСН позволяет избежать в дальнейшем множества неприятных ситуаций и недоразумений.

Впрочем, как показывает практика, сложные моменты иногда все же случаются. Например, в тех довольно часто встречающихся случаях, когда заказчик выплатил аванс, но по каким-то причинам покупатель/потребитель услуг вынужден был его вернуть. Как поступить в этой ситуации, как вернуть аванс и правильно это действие оформить? Поговорим об этом подробнее.

Возврат аванса: основы

Опытные бухгалтеры хорошо знают, что при «упрощенке» процесс возврата аванса требует внимательного подхода и тщательного оформления. Нужно верно отразить все действия в соответствующих документах, а также указать данный факт в бухгалтерской и налоговой учетности. В дальнейшем это будет способствовать правильному высчитыванию единого налога.

Но, начнем по порядку. Первым делом определяемся с тем что такое есть аванс или, говоря иначе, задаток.

В налоговом учете аванс считается доходом.

А раз так, то в соответствии с Налоговым кодексом РФ, его не нужно вписывать в базу по налогам, только если субъект налогообложения, то есть предприятие или индивидуальным предприниматель использует при учете доходов и расходов метод начисления.

При кассовом методе исчисления аванс можно включать в доходы только в период его непосредственного получения. Чтобы предприятие или организация могли воспользоваться правом на снижение налоговой базы в тот период, когда был осуществлен возврат аванса, им нужно иметь следующие документы:

- оригинал банковской выписки, однозначно подтверждающей факт перечисления финансовых средств;

- документ, о том, что договор о доставке товаров или оказании услуг, в рамках которого был получен аванс, расторгнут;

- информацию из книги доходов и расходов о платежном поручении, где в строчке «назначение платежа» должно быть написано, что задаток возвращен контрагенту с обязательным указанием номера договора, послужившим обоснованием для получения аванса.

Рассмотрим варианты возврата предоплаты в разных ситуациях, в зависимости от тех налоговых периодов когда они были получены и возвращены.

Пример 1. Аванс и возврат в течение одного отчетного месяца

25 февраля 2014 г. компания «Столы и стулья», в нашем случае Исполнитель, заключила с организацией «Шторы и портьеры», то есть Заказчиком, договор на продажу неких товаров при условии внесения 100% задатка.

23 марта фирме «Столы и стулья» «Шторы и портьеры» перечислили полагающуюся предоплату в размере 70 тыс.руб. Как и полагается, она была учтена в налоговой базе как доход за первый квартал. Но 29 марта фирма «Столы и стулья» вынуждены были вернуть данный задаток, поскольку по взаимному соглашению сторон, договор был расторгнут.

https://www.youtube.com/watch?v=ftnh27fdivs

Теперь бухгалтер компании «Столы и стулья» должен отразить данный факт в книге доходов и расходов. В 1 раздел книги, в 4 графу он должен внести сумму возвращенной предоплату с минусовым значением.

Поскольку вся эта операция произошла в одном квартале, то есть в одном налоговом периоде, то на размер авансового платежа, она не влияет никаким образом. А раз так, то и налог в государственную казну с этой предоплаты платить не нужно.

Пример 2. Аванс и возврат в разных кварталах

Несколько сложнее обстоит дело, если возврат предоплаты происходит в разных кварталах. Рассмотрим ситуацию все с теми же вышеназванными компаниями, но только немного поменяем условия.

Предположим, что сделка опять же была заключена 23 февраля, 23 марта деньги были перечислены, но вот в силу обстоятельств договор был расторгнут 17 апреля, а возврат аванса произошел 24 апреля.

Таким образом, если «Столы и стулья» увидели на своих счетах предоплату в марте, но в апреле уже его вернули, то доходы за апрель должны быть уменьшены на размер суммы данного возвращенного задатка. Кстати говоря, пересчитывать налоговую базу за первый квартал в этом случае не надо.

Поскольку все операции по получению и возвращению средств происходят в разных налоговых периодах, фирме надо будет выплатить в казну авансовых платеж с проплаченного ранее задатка. Правда, потом это все можно будет компенсировать, снизив во втором квартале полученные доходы на сумму предоплаты.

Пример 3. Аванс и возврат с разницей отчётного периода год

Все те же самые действующие лица. Только теперь «Столы и стулья» возвращают задаток в еще более позднем налоговом периоде – 19 января 2015 г.

Здесь порядок действий будет тот же самый, что и во втором примере, однако «Столы и стулья» размер предоплаты, возвращенной «Шторам и портьерам» должны исключить из состава доходов, полученных в первом квартале 2015 года.

Однако, если доход в данном налоговом периоде невелик или его совсем нет, то значит и учесть возврат никак не получится.

Вопрос-ответ: надо ли подавать «уточненку»

Как гласит закон, если предприниматель или организация использует в своем налогообложении упрощенный режим, то при возврате сумм, которые раньше были оплачены как задаток по какой-либо сделке, на их размер должно быть сделано уменьшение доходов в соответствующем налоговом периоде.

В книге учета доходов и расходов, где в обязательно порядке должна быть отражена данная операция, показывать аванс необходимо со знаком минус (1 раздел, 4 графа). Если все сделать по вышеприведенному порядку, то сдавать уточненную декларацию в налоговую инспекцию будет не нужно.

Но! В некоторых случаях могут возникнуть проблемы. В частности тогда, когда в период возврата задатка у ИП или организации доход оказался ниже, чем возвращаемая предоплата или вовсе не было никаких доходов. В этом случае появляется отрицательная база для исчисления «упрощенки», что всегда вызывает подозрения у представителей налоговых органов.

Внимание! Если возникла именно такая ситуация, в качестве аргумента в пользу честного налогоисчисления следует иметь ввиду решение ФАС Северо-Кавказского округа под № А53-24985/2010 от 9.09. 2011 г.

В нем судьи как раз и вынесли постановление, что законодатель никак не ограничивает и не запрещает предприятиям и организациям, находящимся на «упрощенке», подавать декларацию в налоговые службы с данными о возврате налоговых сумм в том случае, если размер задатка в предыдущем периоде и возвращенный в настоящем, превышает размер доходов по текущему налоговому периоду.

Таким образом, если компании-партнеры, после заключения договора по сделке по каким-либо причинам разрывают его, но одна фирма уже выплатила аванс другой, то к делу возвращения задатка следует подходить очень внимательно.

Хорошо, если дело происходит в одном квартале, но если вдруг операция растянулась на несколько налоговых периодов, то при возврате нюанса нужно учитывать сразу целый ряд особенностей.

И если вдруг возникает какое-либо непонимание, лучше не действовать наобум, а обратиться за разъяснениями к более опытным бухгалтерам или специалистам налоговой службы.

Видео:УСН при объекте «доходы минус расходы». Как правильно всё организовать и вести учет без ошибокСкачать

Усн доход возврат аванса

Если в течение налогового периода фирма не получила доход, то учесть сумму возвращенного покупателю аванса в целях расчета «упрощенного» налога она не сможет.

На практике фирмы-«упрощенцы» порой возвращают предоплату (авансы). Причем операции покупки (получения денег) и возврата могут быть произведены в разные отчетные (налоговые) периоды. Как в таком случае правильно оформить книгу учета доходов и расходов? Нужно ли подавать уточненку по «упрощенному» налогу?

Признаем аванс доходом

Фирмы на УСН применяют кассовый метод признания доходов и расходов 1 . При этом доход признают на день:

- поступления средств на счета в банках и (или) в кассу;

- поступления имущества и (или) имущественных прав на него;

- погашения задолженности перед фирмой иным способом.

В состав выручки от реализации «упрощенцы» включают суммы предоплаты (авансы), полученные в счет предстоящей поставки товаров.

Ведь при учете доходов они должны руководствоваться в том числе и статьей 251 Налогового кодекса 2 . Полученную предоплату в налоговую базу могут не включать только фирмы, которые применяют метод начисления 3 .

Поэтому суммы полученных авансов «упрощенцы» включают в доходы на дату их получения 4 .

«Упрощенец» возвращает предоплату

https://www.youtube.com/watch?v=E-KhgLo3DZ8

При возврате ранее полученного аванса «упрощенец» уменьшает на его сумму доходы того налогового (отчетного) периода, в котором такой возврат произведен 5 . Данное правило действует с 1 января 2008 года 6 . Напомним, что до 2008 года Минфин России требовал от «упрощенцев» уточнения базы того налогового периода, в котором предоплата была получена продавцом 7 .

Таким образом, фирма также вправе при определении базы по «упрощенному» налогу произвести корректировку полученных доходов в книге учета доходов и расходов8 на день списания денежных средств со счета в банке или уменьшения своих доходов иным способом.

При этом возврат денег должен быть подтвержден первичными документами, которые позволяют определить факт, основание и размер суммы 9 .

https://www.youtube.com/watch?v=kwXJjXCZzAI

Необходимо иметь следующие документы:

- платежное поручение, в графе «Назначение платежа» которого надо написать: «Возврат аванса по договору № . »;

- выписку банка (доказывает перечисление денег);

- документ, подтверждающий изменение либо расторжение договора (например, дополнительное соглашение с контрагентом).

Однако возврат предоплаты может быть в рамках как одного, так и разных отчетных (налоговых) периодов. Рассмотрим на примерах заполнение книги учета доходов и расходов в зависимости от момента возврата предоплаты.

28 февраля «упрощенец»-испол¬нитель (фирма «Омега») заключил с заказчиком (фирма «Альфа») договор оказания услуг на условиях 100 процентной предоплаты. 1 марта компания «Омега» получила от фирмы «Альфа» аванс по этому договору в размере 50 000 руб.

Он был признан доходом и учтен в налоговой базе за отчетный период (I квартал). Однако 11 марта фирма «Омега» вернула сумму предоплаты заказчику в связи с расторжением договора по соглашению сторон.

В графе 4 раздела I книги учета доходов и расходов компания «Омега», руководствуясь пп. 2.1—2.11 Порядка заполнения раздела I «Доходы и расходы», на дату возврата предоплаты отразит сумму возвращенного аванса со знаком минус 10 .

Так как получение и возврат предоплаты произведены в одном отчетном периоде, на сумму авансового платежа по налогу эти операции не повлияют 11 .

Таким образом, налог с полученного аванса в бюджет фактически не уплачивают.

Выписка из книги учета доходов и расходов (к примеру 1)

Подготовлено с использованием системы ГАРАНТ

Раздел I. Доходы и расходы

дата и номер первичного документа

Платежное поручение от 1 марта № 77

Получена предоплата по договору за оказание услуг от 28 февраля № 280211

Платежное поручение от 11 марта № 113

Возврат предоплаты по договору за оказание услуг от 28 февраля № 280211

Итого за I квартал

Воспользуемся условиями предыдущего примера. Но теперь возврат предоплаты по договору фирма «Омега» произвела заказчику в следующем отчетном периоде — 16 мая.

В книге учета доходов и расходов будут сделаны следующие записи (см. с. 90). Если фирма «Омега» получила аванс в феврале, а в мае его возвращает, то доходы за май будут уменьшены на сумму возврата этого аванса.

При этом пересчитывать налоговую базу за I квартал не нужно 12 .

Так как получение и возврат аванса происходят в разных кварталах, компании нужно заплатить в бюджет авансовый платеж по налогу, исчисленный с суммы предоплаты. Включенную в авансовый платеж по налогу сумму предоплаты в дальнейшем можно будет компенсировать, уменьшив на нее полученные доходы. Сделать это нужно в квартале, когда эта предоплата была возвращена.

Выписка из книги учета доходов и расходов (к примеру 2)

Подготовлено с использованием системы ГАРАНТ

I. Доходы и расходы

дата и номер первичного документа

Платежное поручение

от 16 мая № 123

Возврат предоплаты по договору за оказание услуг от 28 февраля № 280211

Итого за II квартал

Итого за полугодие

https://www.youtube.com/watch?v=yc6JD7E08h0

Воспользуемся условиями примера 1. Но теперь возврат предоплаты по договору фирма «Омега» произвела заказчику в следующем налоговом периоде — 13 января. При возврате предоплаты в последующих налоговых периодах ситуация аналогична примеру 2.

То есть на дату возврата денег в книге учета доходов и расходов также делают запись на сумму аванса со знаком минус. Так как данные прошлого налогового периода не корректируют, то и в подаче уточненной декларации у фирмы нет необходимости.

Однако организация в данном случае сумму аванса, возвращенного покупателю, исключает из состава доходов, полученных в I квартале 2012 г. Поэтому если доход в данном отчетном периоде недостаточен или вовсе отсутствует, то и учесть сумму возвращаемого аванса в целях расчета налога она не сможет.

Официальные разъяснения по этой ситуации в настоящее время отсутствуют. Тем не менее при исчислении налоговой базы доходы определяют нараста¬ющим итогом с начала налогового периода 13 . Налоговым периодом для «упрощенцев» признается календарный год 14 . Отчетными периодами — I квартал, полугодие и 9 месяцев календарного года 15 .

вышеперечисленных норм позволяет предположить, что право фирмы на уменьшение дохода на сумму возвращенного аванса не прекращается с окончанием I квартала 2012 г., а сохраняется в течение всего налогового периода до окончания года. Поэтому налогооблагаемый доход, полученный «упрощенцем» в течение 2012 г.

, может быть уменьшен на сумму возвращенного покупателю аванса. Это также найдет свое отражение в книге учета доходов и расходов по строке «Итого за полугодие (за 9 месяцев, за год)». Если в течение 2012 г. компания доход не получит, то учесть сумму возвращенного аванса в целях налогообложения она не сможет.

Также бухгалтеру необходимо иметь в виду, что если фирма «Омега» с 2012 г. перейдет на общий режим налогообложения и вернет ранее полученный аванс, то она не вправе уменьшить сумму налога, уплаченного в связи с применением УСН в 2011 г.

, на сумму возвращенного аванса 16 . В расходы по налогу на прибыль сумму возвращенного аванса тоже включить нельзя.

Поэтому компании в целях получения налоговой выгоды желательно успеть вернуть предоплату по расторгнутому договору с покупателем до перехода на общий режим.

Возврат аванса покупателю при УСН

Компании на УСН нередко участвуют в операциях возвратов. Приходится производить возврат авансов полученных либо выступать в качестве получателя возвращаемых от поставщиков авансов. Рассмотрим порядок отражения в бухгалтерском и налоговом учете возврата аванса

Возврат аванса покупателю

Ситуация: компании поступил аванс от покупателя, в дальнейшем договор был расторгнут и сумма, поступившая в счет предоплаты, возвращена.

🔥 Видео

Новые правила уменьшения УСН на взносы ИПСкачать

Переплата по УСН - как зачесть или вернутьСкачать

Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)Скачать

Как уменьшить налог УСН на страховые взносы. Пример расчета. Авансовые платежи УСН.Скачать

Возврат аванса: Должны ли возвращать аванс покупателю, если он отказался от сделки.Скачать

Возврат аванса от поставщика: отражаем в 1ССкачать

ЗАПОЛНЯЕМ КУДИР (книгу учета доходов и расходов). Учет выручки ИП на УСН без сотрудников (Урок №1)Скачать

КУДиР: как вести книгу учёта доходов и расходов ИП на УСН и патенте?Скачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Начисление НДС с авансов полученных. Примеры расчета НДС с авансовСкачать

КУДИР | КНИГА УЧЕТА ДОХОДОВ И РАСХОДОВ НА УСН ДОХОДЫ МИНУС РАСХОДЫ | УПРОЩЕННАЯ СИСТЕМА | НАЛОГИСкачать

Как вести бухгалтерский учет при работе на МаркетеСкачать

17052019 Налоговая новость о возврате аванса при переходе на УСН / The refundСкачать

Как правильно выводить прибыль из ОООСкачать

Как возместить НДС? Как возмещается налог на добавленную стоимость?Скачать

1C:Лекторий 24.5.22 Особенности ведения налогового учета доходов и расходов при УСНСкачать