ООО – популярная форма образования предприятия, учреждаемого одним или несколькими участниками. О системах налогообложения, применяемых в России для предприятий с такой формой собственности, пойдет речь в этой статье.

- Налоговые режимы, которые могут использовать ООО

- Какие налоги платит ООО на ОСНО

- Какие налоги платить ООО (УСН) обязано

- Налоги ООО на ЕНВД

- Особенности: возможность совмещения режимов

- Ндфл и страховые взносы

- Налог с дивидендов ООО

- Другие налоги

- Какие налоги нужно платить на УСН ИП и ООО в 2021 году

- Что отличает ИП и ООО в плане различных выплат и ответственности

- Налоги ИП на «упрощёнке»: доходы или доходы минус расходы?

- Акцент: объекты налогообложения по части ведения бухгалтерии

- Налоги ООО на «упрощенке»

- Какие налоги платит ИП при УСН: плюсы

- Режимы налогообложения

- Чем хороша УСН?

- Налоговые сборы для «упрощёнки»

- Подведём итог

- Что лучше ИП или ООО на УСН — обзор, сравнение и выводы

- В чём различия между ип и ооо, и что выгоднее зарегистрировать

- Отвечает Роман Янковский, директор центра поддержки бизнес-инициатив «Стартап»

- Общее сравнение

- Налоги

- Взносы

- Упрощенная система налогообложения для ООО (нюансы)

- Какие фирмы могут применять УСН

- Как работает ООО на упрощенке

- Варианты налогообложения для УСН

- Налогообложение ООО на упрощенке 15 процентов

- Особенности упрощенки 6 процентов для ООО

- Итоги

- Налоги для ООО в 2021 году — сколько и кому платить

- Какие изменения в налогообложения ждут ООО в 2021 году

- Упрощенная система налогообложения

- Единый налог на вмененный доход

- Общая система налогообложения для ООО

- 🌟 Видео

Налоговые режимы, которые могут использовать ООО

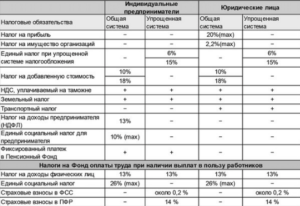

Чтобы узнать, какие налоги платит ООО, разберемся с тем, на какой форме налогообложения находится конкретное предприятие. Существуют системы:

- общая (ОСНО);

- упрощенная (УСН);

- ЕНВД.

Обычно форму налогообложения учредитель выбирает самостоятельно при регистрации своего бизнеса или переходит на другую систему в порядке, установленном законодательством. На применение УСН следует подать специальное заявление, и если предприниматель этого не сделал, то его фирма автоматически работает на ОСНО.

Какие налоги платит ООО на ОСНО

Этот режим является традиционным. В основном его используют организации, работающие с крупными, зачастую международными компаниями, либо участвующие в экспортно-импортных операциях.

В таких предприятиях не обойтись без учета НДС. Поэтому подобные компании по определению должны принимать его к зачету и возмещать в бюджет, что могут делать исключительно плательщики этого налога, т. е.

предприятия, применяющие ОСНО.

Компании на ОСНО рассчитывают и уплачивают налоги:

- НДС – 18 %;

- на прибыль – 20 %;

- на имущество предприятия – 2,2 % от инвентаризационной стоимости имущества и до 2 % от кадастровой стоимости зданий, участвующих в производственном процессе, в зависимости от региона нахождения предприятия и постановлений местных властей;

- НДФЛ с зарплаты сотрудников – 13 %.

С 01.07.2015 предприятия Москвы раз в квартал уплачивают торговый сбор при условии проведения в отчетном периоде хотя бы одной торговой операции.

В тех случаях, когда ООО по каким-либо причинам (например, реконструкция производства или его перепрофилирование) не ведет деятельность, то налоги оно не платит, подтверждая остановку деятельности финансовой отчетностью. Представлять отчетность в ИФНС необходимо в любом случае.

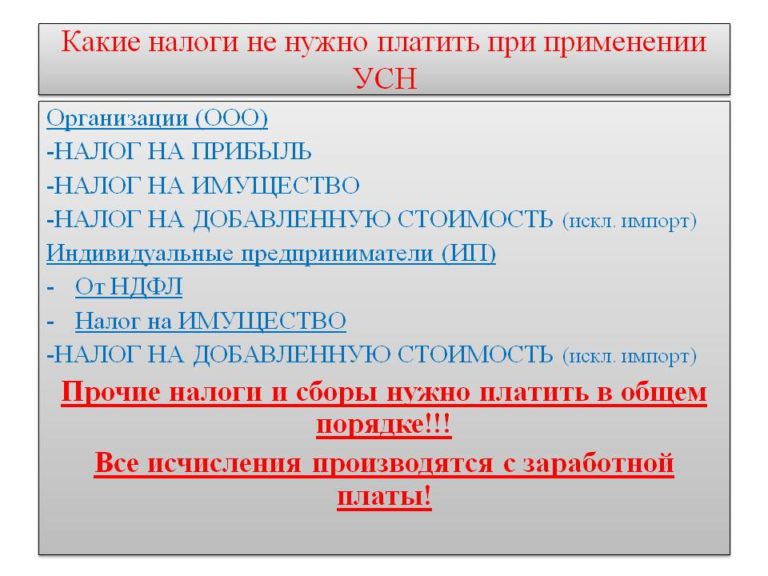

Какие налоги платить ООО (УСН) обязано

Упрощенный спецрежим — наиболее популярная форма для ООО. Ограничения для его использования установлены законодательно. Применять его в 2015 году вправе фирмы, если объем годовой выручки не превышает 68,82 млн рублей. Использование УСН упраздняет расчеты по НДС и налогу на прибыль. Упрощенный налог уплачивают в двух вариантах, выбирая его при регистрации:

- 6 % от полученного дохода;

- 15 % от выручки (доходы минус расходы).

Налог уплачивается авансовыми платежами по окончании каждого квартала.

С начала текущего года предприятия–упрощенцы рассчитывают и уплачивают налог на имущество, но не на все объекты основных фондов, а только на здания, используемые в производственной деятельности и поименованные в перечнях недвижимого имущества, оцененного по кадастровой стоимости, опубликованных в субъектах РФ. В текущем году применяют новый порядок налогообложения недвижимости в 28 регионах страны.

«Упрощенцы» в Москве уплачивают торговый сбор, на сумму которого они имеют право уменьшить расходы при применении УСН 15 % от выручки или снизить единый налог при использовании УСН 6 % от дохода.

Мы выяснили, какие налоги платит ООО на УСН. При отсутствии деятельности налог по УСН не уплачивают, но подтверждают вынужденный простой представлением декларации по УСН. В таких случаях она будет нулевой.

Налоги ООО на ЕНВД

Суть режима ЕНВД сводится к тому, что налог предприятие уплачивает не по фактическим показателям деятельности, а по рассчитанному вмененному доходу, который вычисляют на основе законодательно установленных нормативов, разработанных для определенных видов деятельности. Надо заметить, что режим ЕНВД может быть применен не во всех регионах, поэтому прежде, чем принять решение о его использовании, следует уточнить такую возможность. Узнаем, какие налоги должно платить ООО на ЕНВД.

https://www.youtube.com/watch?v=lf2YGs3oD04

При использовании этого спецрежима компания не платит НДС и налог на прибыль. Ставка единого налога – 15 % от вмененного дохода, но устанавливается она на региональном уровне и может быть существенно снижена. Представлять декларацию в ИФНС и уплачивать налог ООО на ЕНВД обязано ежеквартально.

Уплачивать налог на имущество плательщики обязаны с 01.07.2014 г., поскольку налоговым периодом при этой системе является полугодие.

Для уплаты налога на имущество действуют те же критерии, что и для других форм налогообложения: по ставке до 2 % облагаются здания производственной специфики, занесенные в перечень кадастровых объектов недвижимости, утвержденные и опубликованные на региональном уровне.

При отсутствии деятельности ООО на ЕНВД налог уплачивает. Что обусловлено спецификой этого налогового режима, в котором облагается уже рассчитанный налог на вмененный доход.

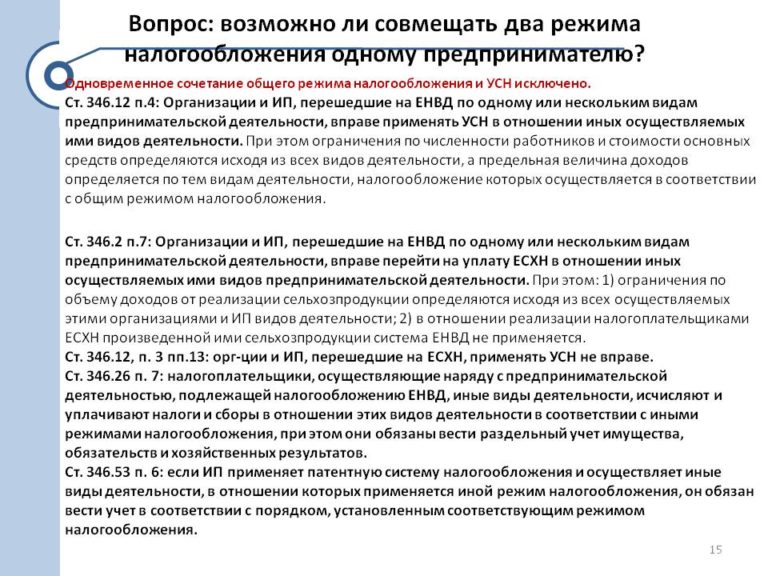

Особенности: возможность совмещения режимов

Заметим, что фирмы вправе сочетать несколько систем налогообложения. К примеру, в одной компании могут одновременно применяться ОСНО и ЕНВД либо УСН и ЕНВД. Совмещать эти режимы можно из соображений более гибкого и выгодного ведения бизнеса. Невозможно только одновременное совмещение ОСНО и УСН: между этими системами предпринимателям приходится делать выбор в пользу одной из них.

Ндфл и страховые взносы

Все компании, находящиеся на любом режиме налогообложения, удерживают с заработной платы работающего персонала подоходный налог в размере 13 %. Это единственный налог, который уплачивает работник с собственного дохода (зарплаты). Предприятие в этом случае выступает налоговым агентом, удерживая НДФЛ из зарплаты и перечисляя его в бюджет.

Выяснив, какие налоги нужно платить ООО, поговорим о платежах во внебюджетные фонды, называемые социальными отчислениями или страховыми взносами. Начисляются они в процентах от фонда оплаты труда:

- в ПФР – 22 %;

- в ФФОМС – 5,1 %;

- в ФСС – 2,9 % (страхование в связи с временной нетрудоспособностью и родовыми отпусками) и от 0,2 до 8,5 % (от производственных травм и профилактики профзаболеваний); процент страхования варьируется в связи с уровнем опасности производства.

Налог с дивидендов ООО

Какие налоги платит учредитель ООО? Владельцы компании (учредители, участники, собственники) по окончании отчетного периода, уплаты причитающихся с предприятия налогов и определении финансового результата имеют право на получение дивидендов.

Распределяются они только в том случае, если на предприятии осталась прибыль после перечисления всех необходимых платежей. Порядок распределения дивидендов зафиксирован в Уставе компании – они могут распределяться поквартально или по окончании года.

Поскольку дивиденды являются доходом, то их сумма также облагается НДФЛ в размере 13 %, и бухгалтерия компании удерживает и перечисляет эту сумму в бюджет.

Другие налоги

Рассмотрим, какие налоги надо платить ООО кроме перечисленных выше. Существует еще ряд региональных сборов. Если предприятие любой формы собственности использует в своей деятельности участок земли, какой-либо водный ресурс либо имеет автотранспортный парк, то необходимо уплачивать земельный, водный или транспортный налоги. Они начисляются поквартально и вносятся авансовыми платежами.

В обзоре представлены сведения о том, какие налоги платит ООО в зависимости от применяемого налогового режима.

Видео:ИП и ООО на УСН в 2023 году: какую УСН выбрать, когда и какие отчёты сдавать на «упрощенке»Скачать

Какие налоги нужно платить на УСН ИП и ООО в 2021 году

Непростой путь обычного российского предпринимателя, начиная с появления идеи и заканчивая отладкой внутренних процессов работы предприятия, обязательно включает в себя один немаловажный аспект – выбор системы налогообложения.

Прежде чем остановиться на той или иной налоговой схеме, бизнесмены, как правило, задаются вопросом, а влияет ли организационно-правовая форма будущей компании на размер налоговой базы.

Известно, например, что Упрощённый размер налогообложения в нашей стране особенно востребован и распространен.

В таком случае, работая по «упрощёнке», что выгоднее и интереснее – вести коммерческую деятельность в качестве индивидуального предпринимателя или зарегистрировать ООО?

Попробуем разобраться в данной теме.

Что отличает ИП и ООО в плане различных выплат и ответственности

Перед тем как исследовать налоговые отчисления ИП и ООО на «упрощёнке», ненадолго остановимся на том, что отличает Индивидуального предпринимателя от бизнесмена, ведущего своё дело в рамках ООО. Итак, существует несколько основных различий:

- В отличие от Обществ в ограниченной ответственностью, Индивидуальный предприниматель не является юридическим лицом, а расценивается законодательством РФ как физическое лицо;

- Индивидуальный предприниматель, в случае финансовых неурядиц отвечает перед кредиторами всем своим имуществом, причём неважно, используется оно для ведения коммерческих дел или нет – это самый большой минус и ахиллесова пята ИП. ООО несет материальную ответственность только в рамках своего уставного капитала;

- ИП обязан платить фиксированные страховые взносы в Пенсионный фонд, независимо от того, ведёт он коммерческую деятельность или, по каким-то причинам, временно прекратил выполнять свою работу. У ООО такой обязанности нет;

- Одновременно с вышеупомянутыми минусами ИП, есть у них и большой плюс. В частности, поскольку Индивидуальный предприниматель – это физическое лицо, все штрафы и административные санкции, используемые в отношении него, равнозначны тем, которые применяются к обычным гражданам РФ.ООО таких прерогатив не имеют, поскольку они является юридическими лицами и наказания для них, как правило, в среднем в десять раз выше, чем для ИП.

Налоги ИП на «упрощёнке»: доходы или доходы минус расходы?

Прежде чем ответить на вопрос о том, какие налоги платит ИП по упрощённой форме налогообложения, напомним о том, что перейти на «упрощёнку» можно только при добровольном волеизъявлении.

https://www.youtube.com/watch?v=gbyB3S-i8Is

Сделать это необходимо либо при регистрации предприятия, либо, если по каким-то причинам сразу этого не произошло – со следующего календарного года.

Теперь перейдем к тем налогам, которые, собственно, и обязан уплачивать Индивидуальный предприниматель, работающий по «упрощёнке».

Начнём с того, что гражданин, подающий документы в Налоговую инспекцию о регистрации в качестве ИП, к основному пакету документов, при желании, должен приложить Уведомления об упрощённой системе налогообложения.

При этом ему сразу следует определиться с так называемым «объектом налогообложения», говоря понятным языком, по какой налоговой ставке он будет начислять и выплачивать налоги.

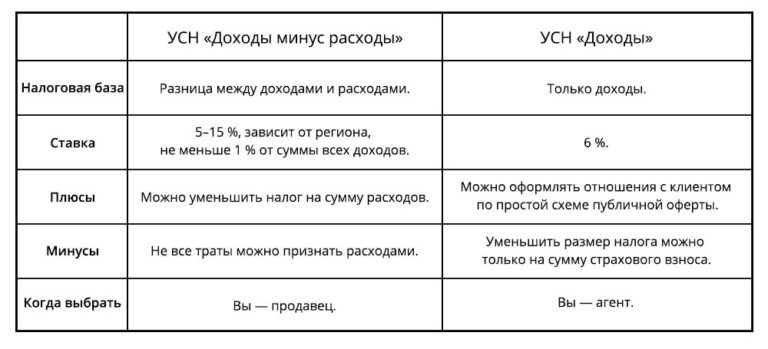

Всего, на упрощённом налогообложении существует два варианта: 6% с дохода или 15% с дохода минус расход.

Расскажем о них подробнее.

Для того, чтобы выбрать, какая ставка предпочтительнее, стоит учесть сферу деятельности вновь создаваемой организации и её перспективы развития, а также предварительно просчитать предполагаемый её оборот и прибыль.

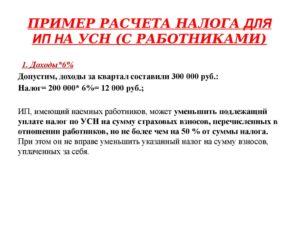

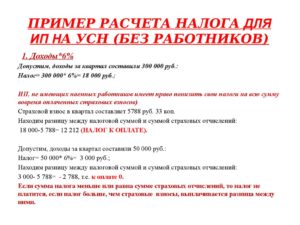

- Что такое 6% с дохода. В данном случае платится 6% от продаж или услуг со всего дохода, независимо от того, какие расходы (производственные, закупочные, зарплатные и т.д.) несёт бизнесмен. То есть, чем меньше расходов, тем этот налог интереснее для предпринимателя. Плюсы этого объекта налогообложения, в том, что при нём возможен облегчённый бухгалтерский и налоговый учёт. Также преимуществом является и тот факт, что рассчитывается он довольно просто, не требует каких-то специальных навыков, а значит предприниматель, работающий по нему, вполне может вести бухгалтерию самостоятельно.

- Что такое 15% с дохода минус расходы. Смысл этой ставки заключается в том, что при вычислении налогов нужно учитывать как доходы, так и расходы предприятия и вычислять разницу между ними. Иначе говоря, 15%-ый налог рассчитывается как разница между доходами и расходами помноженная на 15%. Чем крупнее предприятие, чем больше у него доходов и расходов и тем выгоднее использовать этот объект налогообложения. Правда, выбирая 15% с доходов минус расходы, нужно быть готовым к тому, что придётся держать штатного бухгалтера – уж очень много специфики в данном объекте налогообложения.

Нюанс! Наиболее часто 15% с дохода минус расходы выгоднее 6% с дохода на этапе становления предприятия, поскольку в начале пути фирма несёт наибольшие затраты.

Внимание: если выбран налог доходы минус расходы 15%, то крайне важно правильно рассчитывать расходную часть. Искусственное изменение, в частности, её завышение, грозит серьезными штрафами от налоговиков, а при серьёзных нарушениях возможно наказание вплоть до уголовного преследования.

Акцент: объекты налогообложения по части ведения бухгалтерии

- При ставке 6% с дохода предприниматель может не нанимать бухгалтера, и при минимальной подготовке вести бухгалтерский учёт самостоятельно.

- При 15% доход минус расход необходимо тщательно и профессионально вести бухгалтерию и готовить ряд документов по обоснованию расходов для уменьшения базы по исчислению налоговой выплаты. То есть, при выборе данного объекта налогообложения, из-за многочисленных тонкостей, обойтись без бухгалтера вряд ли получится.

Важно! Индивидуальным предпринимателям стоит помнить о том, что они имеют право на компенсацию налоговых отчислений за счет страховых взносов, уплаченных в Пенсионный фонд РФ.

Правда, данная компенсация не может превышать 50% от налогового сбора за расчетный период. Тем не менее, это право является неплохой мерой поддержки со стороны государства для представителей малого бизнеса.

Налоги ООО на «упрощенке»

Практика ведения бизнеса в России такова, что упрощенный режим налогообложения выбирают юридические лица, задействованные в сфере малого бизнеса. Связано это с теми ограничениями, которые законодатель прописал в Нологовом кодексе РФ.

https://www.youtube.com/watch?v=qblrWUM1N8A

В частности, работать по «упрощенке» не могут предприятия, на которых работают больше 100 человек, или имеющие годовой доход больше 20 миллионов рублей.

Чем «упрощенка» хороша для ООО? В первую очередь тем, что у ООО значительно снижается нагрузка по отчетности и ощутимо облегчается бремя по ведению бухгалтерии.

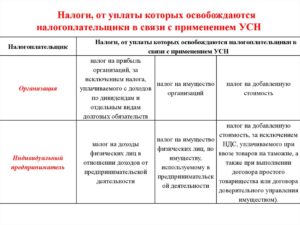

Кроме того, упрощенная налоговая схема освобождает организацию от необходимости начислять и уплачивать такие виды налогов, как налог на прибыль, НДС и налог на имущество.

Правда, в этой части налогообложения есть некоторые исключения.

Например, в том случае, если ООО имеет на своем балансе какие-то ценные бумаги, приносящие доходы, она все же должна выплачивать налог на прибыль.

Чтобы подробнее узнать о всех нюансах налогоисчисления ООО по УСН, лучше всего ознакомиться с Налоговым кодексом РФ или проконсультироваться с высокопрофессиональными специалистами.

Общество с ограниченной ответственностью, выбравшее в качестве приоритета Упрощенный режим налогообложения, обязано выплачивать следующие налоговые сборы:

- Единый налог. Здесь, также как и ИП, ООО имеет возможность остановиться на одном из двух объектов налогообложения: 6% с дохода или 15% с доходов минус расходы.

- Различные взносы в страховые фонды (например, пенсионное страхование).

- НДФЛ (в случаях, если в ООО трудятся наемные работники)

Важно помнить, что на любом этапе работы предприятия, независимо от того, ИП это или ООО, и систему, и объект налогообложения можно поменять.

То есть при изменении либо появлении новых обстоятельств, есть возможность начать работать или на ОСН, ЕНВД и т.д.

или же, в рамках «упрощенки» перейти с 6% дохода на 15% с дохода минус расходы и обратно. Делается это не чаще одного раза в год, с 1 января следующего года.

Для этого следует всего лишь подать соответствующее заявление в налоговую инспекцию по месту регистрации и деятельности организации.

Видео:УСН 2024. Упрощенка 6 и 15. Налоги упрощенной системы налогообложения дСкачать

Какие налоги платит ИП при УСН: плюсы

В тексте ниже рассказывается, какие налоги платит ИП при УСН – «упрощёнке». Статья будет полезна тем, кто только задумывается о создании бизнеса, а также гражданам, которые боятся работать легально, опасаясь непомерных налоговых сборов. На самом деле, в налоговом перечне нет ничего страшного и сборы для бизнесменов в стране весьма приемлемые.

Какие налоги платит ИП на УСН?

Режимы налогообложения

В Российской Федерации бизнесмены, оформившие ИП, осуществляют трудовую деятельность, применяя режимы налогообложения, регламентированные сводом налоговых законов страны. Опираясь на требования системы обложения налогами, ИП перечисляет средства в государственную казну, помимо этого существуют и обязательные для уплаты сборы, не зависящие от налогового режима.

На сегодня в стране действует несколько налоговых систем, самой сложной и обременительной считается традиционная – OCHO, ещё три признаются облегчёнными – единая (её ещё называют ЕНДВ или «вменёнка»), сельхозналог (ECXH) и ПСН – патентная система. Самой желанной и простой считается УСН – упрощённый режим, который позволяет сэкономить на налоговых сборах и вести бизнес более эффективно.

Чем хороша УСН?

Это специальный налоговый режим, призванный облегчить жизнь малым и средним бизнесменам, упростить налоговый и бухгалтерский учёт и позволить снизить бремя платежей в государственную казну. На «упрощёнке» объектом налогообложения может являться только доход или доход за вычетом расходов.

Эта система считается добровольной, то есть предприниматель может самостоятельно принять решение о работе на УСН. Чтобы сделать это при регистрации ИП, в налоговую службу необходимо предоставить заявление, в котором предприниматель изъявляет желание работать на «упрощёнке». Можно и перейти на данный режим уже в процессе работы. Законодательство позволяет такой переход раз в году, с 1 января.

Но существуют и законодательно установленные ограничения. На УСН не имеют права работать фирмы:

- В которых трудятся более, чем сто сотрудников.

- Имеющие доход более 58 миллионов 805 тысяч рублей.

- Основные средства которых свыше 150 миллионов рублей.

- Сторонние фирмы в которых имеют более 25% доли.

Большим преимуществом «упрощёнки» признаётся дифференцируемая ставка по налогу, то есть решение о её величине принимают муниципалитеты. Ставка в пятнадцать процентов считается стандартной для финансовой базы «доходы минус расходы» и шесть для одних доходов.

https://www.youtube.com/watch?v=IRh_uxD9yIE

Можно сказать, что и в без того льготном режиме обложения налогами это некий добавочный бонус

Фирмы, работающие на УСН, освобождены от таких видов налоговых отчислений, как:

- прибыльный сбор;

- НДС для фирм, не работающих на экспорт;

- НДФЛ для частных предпринимателей;

- имущественный сбор (исключая объекты, финансовая база по которым определяется кадастровой стоимостью).

А платит ли ИП подоходный налог, узнаете в нашей статье.

Налоговые сборы для «упрощёнки»

Каждый индивидуальный предприниматель, независимо от системы налогообложения (в том числе и УСН), платит в обязательном порядке: таможенную пошлину, налоги на транспорт, землю, имущество, добычу ископаемых, водные и биологические ресурсы и так далее. Рассмотрим, какие сборы обязательны для предпринимателей на УСН.

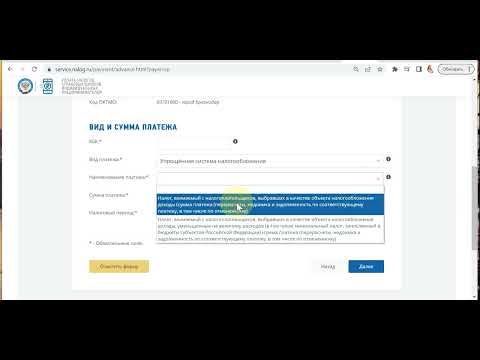

Бизнесмены обязаны поквартально вносить авансы (предварительные платежи), которые необходимо перечислять в казну государства за первый квартал, полугодие, девять месяцев и год. Свод налоговых законов России гласит, что на «упрощёнке» налог уплачивается не позднее, чем 25 число месяца, точнее – в апреле, июле и октябре.

Годовая выплата налога должна быть внесена бизнесменом на УСН до 30 апреля следующего года

Для «упрощёнки» установлен единый налог, который выплачивается в зависимости от финансовой базы, выбранной ИП. Уже упоминалось, что это могут быть:

Облагаются ставкой от 1% до 6% в зависимости от решения муниципальных властей (если в регионе не установлено иное, ставка максимальная).

Налог, рассчитанный по этому методу, можно снизить (не более, чем на половину) на взносы по страховке, больничные, не возмещаемые ФСС и дополнительные взносы по социальному страхованию.

Если в течение года бизнесмен не вёл деятельность и не получал никаких доходов, отчитаться перед налоговой службой он всё равно обязан, предоставив нулевую декларацию.

Облагаются ставкой в 15% (регионы могут уменьшать её до 5%, для крымских и севастопольских ИП – до 3%). В статье No346 НК РФ указаны закрытые списки расходов и доходов, которые используются для исчисления суммы налога.

У данного типа налога существует минимальный порог. Если ИП сработал в убыток или сумма налога по ставке «доход минус расход» меньше, чем один процент от доходов, предприниматель обязан оплатить именно этот минимум.

В специальной статье разберём, как рассчитывается налоговый сбор на УСН при обложении объекта «доходы минус расходы».

Чтобы дать отчёт о продуктивности трудовой деятельности контролирующему органу, ИП может использовать два метода.

Таблица 1. Методы подачи отчётности

| Годовая отчётность (без сотрудников) | Кроме декларации, ИП, работающие по шестипроцентной УСН, не сдают никакой отчётности. Помимо налоговых сборов бизнесмен не должен забывать о собственной будущей пенсии (раз нет наёмных работников) и медицинском страховании. |

| Отчётность каждый квартал (есть наёмные работники) | Для налоговой службы потребуется декларация и справка о численности сотрудников. Ежеквартально нужно предоставлять отчёты в ФСС и ПФ РФ и форму 6-НДФЛ в налоговую ежеквартально. По итогам года в ФНС будут ожидать от бизнесмена форму 2-НДФЛ. |

Не знаете как заполнять бланки 2-НДФЛ и 6-НДФЛ? Вы можете ознакомиться с данными темами на нашем портале. Пошаговые инструкции, образцы бланков, а также как избежать основных ошибок при заполнении декларации.

Образец заполнения справки 2-НДФЛ

Скачать форму 6-НДФЛ

При этом, если в штате ИП менее двадцати пяти сотрудников, отчёты по подоходному налогу, бумаги для ФСС и ПФ РФ сдавать можно в бумажном виде, большее количество работников обязует бизнесмена делать это в электронном виде. Декларацию по УСН в налоговой примут на бумаге без вопросов.

Подведём итог

УСН или «упрощёнка» действительно самый комфортный налоговый режим в России, позволяющий предпринимателям быстро, просто, а главное – с небольшим напряжением для бюджета, уплачивать налог. Подсчитать его так же просто, главное определиться с финансовой базой и точно знать, какие денежные поступления и траты можно учитывать при налогообложении.

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Что лучше ИП или ООО на УСН — обзор, сравнение и выводы

Добрый день, уважаемые читатели блога! Сегодня мы разберем кем же вам зарегистрироваться ИП или ООО, если вы решили работать с системой налогообложения УСН.

Лично я открыл ИП, понимая риски (ведь ИП отвечает всем своим имуществом, а ООО только уставным капиталом).

Но мне не хотелось заморачиваться с отчетностью (у ООО ее больше, чем у ИП), собственности у меня никакой нет, так что я ничем почти не рискую, да и честно говоря нарушать закон не планирую))

В чём различия между ип и ооо, и что выгоднее зарегистрировать

Привет, меня зовут Василий. На ЦП уже обсуждались преимущества ИП и ООО, в комментах тоже было много дельного (и много непонятного). Но с нуля вот так вот разобраться оказалось сложно.Можете просветить для совсем начинающего, что вообще за ИП, ООО, что выгоднее? Спасибо.

Отвечает Роман Янковский, директор центра поддержки бизнес-инициатив «Стартап»

Дело в том, что в России нельзя просто так вот взять и заняться предпринимательской деятельностью. Государство требует обязательно зарегистрироваться в качестве предпринимателя. За теми, кто зарегистрировался, государство начинает пристально наблюдать. В первую очередь, следить за уплатой налогов.

Итак, если вы хотите заниматься бизнесом, вам нужно зарегистрироваться (см. 2, 23 ГК РФ). Как? Вам нужно либо получить статус индивидуального предпринимателя (ИП) — своего рода «лицензию на бизнес», которая выдается вам как физическому лицу (в данном случае, Васе).

Что будет, если не зарегистрироваться? Как минимум, по п. 1 ст. 14.1 Кодекса об административных правонарушениях вам грозит административный штраф от 500 до 2000 рублей.

https://www.youtube.com/watch?v=9tprjMQC3GA

На практике предпринимателей — физических лиц по этим статьям привлекают к ответственности очень редко. Важнее то, что при обороте в полтора миллиона ваш бизнес наверняка уже потребует офис, сотрудников, счет в банке. Все это гораздо проще сделать, когда вы зарегистрированы. В общем, регистрация — это логичное требование роста.

Общее сравнение

Юридическое лицо — это, как следует из названия, отдельная «личность», от имени которой заключаются сделки, у которой есть свое имущество (в том числе деньги) и которое само отвечает за свои решения. Да, если юридическое лицо не расплатится со своими долгами, оно ликвидируется, а долги списываются. Учредитель не платит за юридическое лицо — это называется «ограниченная ответственность».

Давайте для начала сравним стоимость ведения бизнеса в качестве физического лица, ИП и юридического лица.

Налоги

Физическое лицо (не предприниматель) платит 13% налог на доходы (НДФЛ). Если этот гражданин (назовем его Петей) работает «по-белому», то есть с полностью прописанной в трудовом договоре с работодателем зарплатой, 13% вычитаются из суммы, указанной в трудовом договоре. Если там написано «100 000 рублей», Петя получит 87 000 на карту. Остальное «за него» заплатит фирма.

Однако налоговая может узнать о его доходах из других источников. Скажем, участковый постучит к нему в квартиру, которую у Пети снимает подруга Галя.

Галя покажет участковому договор аренды с Петей, участковый его отксерит и отправит в налоговую.

В этом случае налоговая пришлет Пете «письмо счастья», а если его доход составил больше полутора миллионов, может начать и уголовное преследование. Ладно, не будем о грустном.

В среднем ставка по «предпринимательским» налогам ниже, чем по НДФЛ. Но платить их нужно обязательно, в отличие от «условно-добровольных» налогов, которые платят граждане по декларациям.

Почему? Потому, что предприниматели создают специальные счета в банках: «расчетные счета».

Эти счета контролируются налоговой и вы не сможете открыть такой счет и не показать в налоговой движение средств на нем.

Скажем, Вася покупает и продает людей (шучу, бананы). Он взял в долг миллион, купил бананов, продал их за полтора, долг вернул. Осталось 500 000 рублей прибыли.

Соответственно, по УСН «доходы» Вася должен заплатить 1 500 000 * 6% = 90 000 рублей. По УСН «доходы минус расходы» Вася заплатит 1 500 000 – 1 000 000 * 15% (ставка Москвы) = 75 000 рублей.

В Петербурге ставка в 2015 году 7%, так что если Василий из Петербурга, он заплатит всего 35 000 рублей.

Как видим, УСН «доходы минус расходы» в большинстве случае выгоднее. Однако по ней сложнее отчетность: государство признает расходами не все операции.

И правда, если бы государство разрешало «относить на расходы» (такой бухгалтерский термин) что попало, Вася в сразу купил бы теще машину со счета ИП.

Теща возвращает наличные Васе, у ИП официально гигантские расходы (и нет налогов), наличные у Васи под подушкой.

К юридическим лицам применимо все, что я написал про индивидуальных предпринимателей. За одним важным исключением. ИП — это физическое лицо, и его доходы — это доходы физического лица. Соответственно, ИП Вася получает, скажем, 100 рублей. Заплатил 6% по УСН (или сколько там у него) — оставшиеся деньги Вася может снять и купить пива в магазине. Это его, Васи, собственность.

Чтобы «вывести» деньги со счета юридического лица на ваш счет участника общества, необходимо провести процедуру «распределения прибыли» (выплатить дивиденды). Во-первых, вы должны узнать, не против ли другие участники распределить прибыль (если вас несколько).

Во-вторых, вы должны заплатить налог на свой (уже) доход как физическое лицо. С 2015 года ставка по ним такая же, как и по остальным доходам: 13%. Причем платить нужно не добровольно (по декларации), а принудительно: вместе с выводом средств с расчетного счета юридического лица.

Взносы

Помимо налогов, государство удерживает с нашего дохода взносы: на будущую пенсию (взносы в пенсионный фонд), на случай аварии на производстве (фонд социального страхования), для оплаты ваших больничных (фонд обязательного медицинского страхования) и так далее. Они называются «взносы», а не налоги, потому что государство как бы не забирает их у вас, а принудительно «страхует» вас на эту сумму.

https://www.youtube.com/watch?v=4FUZBslDRQk

Вы спросите: «Но разве это страхование? Ведь страхуешься от события, которое может и не наступить!» Тут вы неправы. Пенсионный возраст может и не наступить. Например, если вы умрете, не дожив до него. Тогда ваша страховка достанется страховой компании (Пенсионному фонду), который получит прибыль.

Он получил 87 000 рублей, знает, что эти 13% забрало у него государство и справедливо вопрошает в социальных сетях «На что вы тратите мои налоги?» Однако Петя не знает главного. Работодатель потратил на него не 100 000 рублей, а 130 000.

22 000 рублей он уплатил в пенсионный счет на Петину пенсию, 2 900 он заплатил в фонд социального страхования — на случай, если Петя травмирует себя на рабочем месте (компенсации и больничный).

5 100 перечислят в ФОМС за Петину возможность лечиться в государственных медицинских учреждениях.

Видео:УСН 2023. Упрощёнка 6 и 15. Налоги ООО и ИП на упрощённой системе налого�Скачать

Упрощенная система налогообложения для ООО (нюансы)

Упрощенная система налогообложения для ООО — один из вариантов налогообложения для небольших фирм, позволяющий снизить налоговое бремя и упростить бухгалтерский учет.

Кто вправе применять спецрежим? Какие ограничения существуют? Каковы особенности УСН с объектом налогообложения «доходы» и «доходы минус расходы»? Когда можно перейти на УСН? Эти и другие особенности УСН для ООО рассматриваются в данной статье.

Какие фирмы могут применять УСН

Как работает ООО на упрощенке

Варианты налогообложения для УСН

Налогообложение ООО на упрощенке 15 процентов

Особенности упрощенки 6 процентов для ООО

Итоги

Какие фирмы могут применять УСН

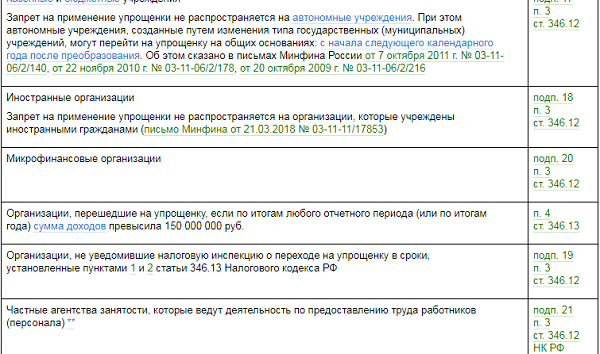

Возможность применения упрощенной системы налогообложения ограничена рядом условий:

- средняя численность персонала фирмы за налоговый период должна быть не более 100 человек;

- доля участия в ООО других юридических лиц не должна превышать 25%;

- ООО не должно иметь филиалы и заниматься каким-либо из перечисленных в п. 3 ст. 346.12 НК РФ видов деятельности;

- остаточная стоимость основных средств ООО должна быть не более 150 млн руб.;

- величина дохода за 2021 год не должна превысить 150 млн руб., если ООО уже работает на УСН; если же организация планирует перейти на упрощенку с 2021 года, то ее доходы за 9 месяцев 2021 года не должны быть больше 112,5 млн руб.

Подробнее об ограничениях для данного спецрежима читайте здесь.

Как работает ООО на упрощенке

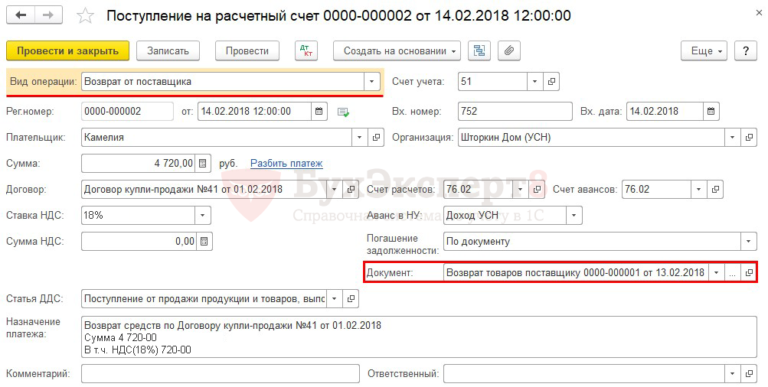

Применять УСН можно либо с даты регистрации ООО в текущем году, либо с начала любого календарного года. О намерении работать на упрощенке необходимо уведомить налоговую инспекцию.

В первом случае — в течение 30 календарных дней с даты постановки на налоговый учет, во втором — не позднее 31 декабря предшествующего года.

Нарушение срока подачи уведомления о применении УСН приведет к невозможности его применения (подп. 19 п. 3 ст. 346.12 НК РФ).

Изменить систему налогообложения можно будет только со следующего календарного года. Исключением будет ситуация, если в текущем году ООО выйдет за пределы ограничений, установленных для применения УСН.

О действиях, которые необходимо предпринять при утрате права на УСН, читайте в материале «Лимит доходов при применении УСН».

Бухгалтерский и налоговый учет при УСН осуществляется выбранными ООО способами, закрепленными в учетной политике. Методы бухучета устанавливаются законом о бухгалтерском учете и действующими ПБУ, а налоговые методы — гл. 26.2 НК РФ. Это неизбежно приводит к различию в ведении двух видов учета. При разработке учетной политики ООО вправе выбрать те способы учета, которые сгладят эти различия.

ООО на УСН может вести бухучет так же, как и при ОСНО. Однако в связи с тем, что применяющие УСН фирмы чаще всего являются субъектами малого предпринимательства, они вправе использовать упрощенные способы бухучета:

- полный упрощенный бухучет, похожий на учет ОСНО, но разрешающий неприменение некоторых ПБУ, использование сокращенного плана счетов и упрощенных регистров учета;

- сокращенный упрощенный бухучет, ограничивающийся ведением книги учета фактов хозяйственной деятельности, но с применением способа двойной записи операций в ней;

- простой упрощенный бухучет — ведение книги учета фактов хозяйственной деятельности без применения способа двойной записи.

ООО, являющемуся субъектом малого предпринимательства, необходимо также выбрать вариант составления бухгалтерской отчетности – полный или сокращенный.

Варианты налогообложения для УСН

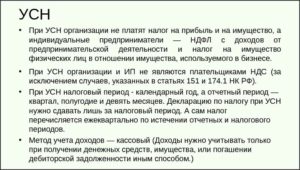

Плательщики УСН освобождены от уплаты налога на прибыль, НДС и налога на имущество, за исключением некоторых ситуаций, перечисленных в п. 2 ст. 346.11 НК РФ.

Вместо них уплачивается налог, рассчитываемый от объекта, выбранного самим налогоплательщиком УСН при переходе на данную систему.

Прочие платежи (начисления на зарплату, НДФЛ, транспортный, земельный, водный налоги, акцизы) начисляются и вносятся плательщиком УСН по стандартным правилам, установленным действующим законодательством.

https://www.youtube.com/watch?v=NfCG5wGJbjk

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Налог, уплачиваемый при УСН, может начисляться исходя из одного из 2 объектов налогообложения: «доходы минус расходы» или «доходы». Объект должен быть постоянным в течение календарного года, но может быть изменен с начала следующего года по заявлению, поданному в ИФНС до 31 декабря.

К объекту «доходы минус расходы» применяется ставка 15%. Объект «доходы» облагается по ставке 6%. Законами субъектов РФ ставки могут быть снижены: при объекте «доходы минус расходы» может быть установлена ставка от 5 до 15%, при объекте «доходы» – от 1 до 6%.

О том, как выбрать объект налогообложения, читайте в статье «Какой объект при УСН выгоднее — ”доходы“ или ”доходы минус расходы”»?».

Что делать, если нужно сменить объект налогообложения, рассказывается в материале «Как сменить объект налогообложения при УСН».

Налоговый период при УСН — год, и отчетность по налогу (декларация) ООО сдает 1 раз (за год) до 31 марта года, следующего за отчетным. При этом в течение года ежеквартально начисляются авансовые платежи, которые уплачиваются до 25 числа месяца, следующего за отчетным кварталом.

Окончательный расчет по налогу по данным декларации, в которой учитываются уплаченные авансовые платежи, производится до 31 марта года, следующего за отчетным. Расчет авансовых платежей и заполнение декларации по УСН осуществляются на основании данных книги доходов и расходов, служащей налоговым регистром при УСН.

Налогообложение ООО на упрощенке 15 процентов

При объекте «доходы минус расходы» начисление налога производится от базы, представляющей собой разницу между фактически полученными доходами и оплаченными (документально и экономически обоснованными) расходами. При этом перечень расходов, учитываемых при расчете налогооблагаемой базы, и способы их учета для целей налогообложения строго регламентированы (ст. 346.16 и 346.17 НК РФ).

О требованиях, предъявляемых к расходам при УСН 15%, читайте в статье «Учет расходов при УСН с объектом ”доходы минус расходы”».

Налог, уплачиваемый при УСН «доходы минус расходы», не должен быть менее 1% от полученной выручки. Даже если по итогам работы получен убыток, фирма должна уплатить этот минимальный налог. Однако такой убыток может быть учтен в дальнейших периодах.

Особенности упрощенки 6 процентов для ООО

При объекте «доходы» ставку 6% применяют к фактически полученным доходам. Расходы при расчете налога не учитываются никак, в книге доходов и расходов они отражаются по желанию налогоплательщика. При УСН 6% ограничений по минимальной сумме налога нет, и при отсутствии выручки налог не уплачивается.

Сумму налога, исчисляемую при УСН «доходы», можно уменьшить на суммы фактически оплаченных в отчетном периоде платежей в фонды, расходов на оплату больничных за счет работодателя, торгового сбора, но не более чем на 50%.

О том, как рассчитать налог 6% с учетом уплаченных взносов, читайте в материале «Как ”упрощенцу“ уменьшить единый налог на страховые взносы».

Итоги

Если компания удовлетворяет условиям применения УСН, она может подать заявление о переходе на эту систему налогообложения, указав объект налогообложения: «доходы минус расходы» или доходы.

В случае нарушения срока подачи уведомления о переходе на УСН применение этой системы будет невозможно. Ставки налога регулируются законами субъектов, но в любом случае они должны быть в пределах 5-15% для объекта «доходы минус расходы» и 1-6% для объекта «доходы».

Плательщики УСН раз в году представляют декларацию и уплачивают ежеквартальные авансовые платежи.

Применение УСН не отменяет для юридических лиц ведение бухгалтерского учета и представление бухгалтерской отчетности. По какой форме, полной или упрощенной, будет вестись учет и представляться отчетность, ООО определяет самостоятельно в своей учетной политике.

Видео:ИП и ООО на УСН: Неудобная правда о которой НИКТО НЕ ГОВОРИТ…Скачать

Налоги для ООО в 2021 году — сколько и кому платить

Какие налоги платить компании – очень сильно зависит от того, на каком режиме налогообложения оно находится.

Специальные режимы – УСН, ЕСХН, ЕНВД, – предусматривают освобождение фирмы от некоторых налогов, таких как НДС, налог на прибыль и имущество.

Вместо этих видов налоговых платежей устанавливается специальный единый налог, предусмотренный НК РФ при выбранном режиме.

Кроме федеральных платежей, все организации платят налоги, которые обусловлены наличием объекта налогообложения: транспортный, земельный, водный и аналогичные налоги.

Какие изменения в налогообложения ждут ООО в 2021 году

Рассмотрим упрощенку, единый налог и общую систему налогообложения.

Упрощенная система налогообложения

Ставка налога на УСН зависит от выбранного режима. Их всего два — доходы и доходы минус расходы.

Если ООО предпочитает платить налог с доходов, то ставка налога составит 6%.

Во втором случае, доходы будут уменьшены на сумму производственных расходов и налоговая ставка будет иной – 15% от разницы между доходами и расходами.

https://www.youtube.com/watch?v=4xgYdleD03k

Существенную часть налоговой нагрузки составляют налоги, которые ООО начисляет и уплачивает с фонда оплаты труда.

Это НДФЛ (бывший подоходный налог) и страховые взносы в социальные фонды: Пенсионный фонд, ФСС и ФОМС.

В предыдущие годы отчисления в Пенсионный фонд делились на страховую и накопительную части пенсии – в зависимости от возраста работников. Соответственно начислениям делились и платежи.

С 2021 года предприятие будет платить все начисленные суммы только в страховую часть пенсии одним платежом. Распределением полученных взносов займется сам ПФР.

С 2021 года увеличилась сумма предельного дохода для применения УСН. Теперь он должен составить за три квартала 2021 года 120 миллионов рублей.

Если доход ООО на 1 октября 2021 года превысит этот лимит, право на применение УСН теряется и налоги считаются по общей системе. Это касается организаций, которые уже работают на УСН с 1 января 2014 года.

Не следует забывать, что, начиная с 2021 года, предприятия-«упрощенцы» обязаны вдобавок представлять бухгалтерскую отчетность в налоговый орган и статистическое управление.

Единый налог на вмененный доход

Сумма ЕНВД, которую должны уплачивать ООО в 2021 году устанавливаются, исходя из физических показателей (площадь магазина или кафе, численность персонала и т.д.) и коэффициентов, которые устанавливают субъекты федерации (К2) и федеральный центр (К1).

Общая система налогообложения для ООО

При ОСНО общество с ограниченной ответственностью является плательщиком налогов федерального уровня:

- НДС (налог на добавленную стоимость) – общая ставка НДС составляет 18%, однако для некоторых товаров/услуг, обозначенных в специальном перечне, она может составлять 10% или 0% ;

- Налог на прибыль – ставка налога составляет: в федеральный бюджет – 2%, в бюджет субъекта Федерации – 18%. Так же все суммы округляются до целого рубля;

- Налог на имущество – базовая ставка 2,2% от среднегодовой стоимости имущества, рассчитываемой, исходя из балансовой стоимости основных средств. В 2014 году внесены изменения, касающиеся офисных и торговых центров – для них налог налоговая база будет исчисляться из кадастровой стоимости недвижимости;

- Налог на доходы физических лиц – изменения коснулись только имущественных вычетов, которые предоставляются гражданам на приобретения жилья. Теперь проценты, уплаченные при покупке недвижимости, будут самостоятельным вычетом. Ставки по НДФЛ, которые применяются для ООО, как для налогового агента, не изменились: с доходов работника удерживается 13%, с доходов учредителя (дивидендов) – 13% .

Страховые взносы в 2021 году не подвергались изменениям – применяемые ставки остались прежними: для ПФР – 22%, для ФСС – 2,9%, для ФОМС – 5,1%.

Произошло повышение предельной базы для расчета страховых взносов – теперь она составляет 624 тысячи рублей. Начисленные суммы оплаты труда, превышающие этот лимит, не включаются в налогооблагаемую базу по взносам в ФСС и ФОМС, а для Пенсионного фонда ставка начисления страховых взносов уменьшится до 10%.

В транспортном налоге изменились налоговые ставки для дорогих автомобилей. Если на балансе ООО стоит автомобиль, превышающий по стоимости 3 миллиона рублей, то налог надо считать с учетом повышающего коэффициента, который составит от 1,1 до 3,0.

Конкретный размер коэффициента зависит от возраста и стоимости машины.

🌟 Видео

Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

Топ-5 ошибок ИП и ООО на УСН. Бизнес и налоги.Скачать

УСН. Упрощёнка 6 и 15. Налоги ООО и ИП на упрощённой системе налогооблСкачать

Регистрация и налогообложение бизнеса: Света Фурсова и Иван БоченковСкачать

Как ИП и ООО на УСН работать с НДС и без него? Договор простого товарищества. Бизнес и налоги.Скачать

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Какие налоги платит ИП в 2022 году на УСН, АУСН, ОСНО, патенте? Как платить меньше?Скачать

Какую систему налогообложения выбрать для ИП и ООО в 2023 годуСкачать

👛 УСН Доходы минус Расходы 2023 \ УСН Когда и какие отчеты сдавать \ Как списать расходы УСНСкачать

Упрощённая система налогообложенияСкачать

Что делать с НДС на УСН? Ошибки ИП и ошибки ООО. Налоги и налогообложение. Лайфхаки бизнеса.Скачать

Какие налоги платит ООО на УСН?Скачать

Какие налоги платит ИП: УСН, Пенсионные страховые взносыСкачать

🟣 Что если ИП на УСН 6 и нет ДОХОДА ? / Как платить взносы и налог по УСН в 2021 г. Когда платить?Скачать

Какие налоги платит ИП на общей системе налогообложения в 2021 году? НДС и НДФЛ.Скачать