В Налоговом кодексе РФ есть такое новое понятие, как необоснованная налоговая выгода. Чтобы разобраться в ее сути и оценить ответственность, возникающую за действия, связанные с извлечением не полагающейся по факту налоговой выгоды, изучим данный материал.

- Понятие необоснованной выгоды

- Схемы, которые выявили налоговые органы

- Последствия налоговой выгоды и ответственность за нее

- Ответственность физлица

- Ответственность юрлица

- Пример

- Необоснованная налоговая выгода и судебные доктрины, просто о сложном

- Судебные доктрины: понятие и смысл

- Доктрина1. «Существо над формой» (equity above the form)

- Доктрина2. «Экономическая целесообразность сделки»

- Какими могут быть последствия получения налоговой выгоды без оснований

- Понятие налоговой выгоды

- На что обращают внимание инспекторы

- Понятие и признаки необоснованной налоговой выгоды в 2021 году

- Обстоятельства

- Доказательства и принятие судами

- Практика в 2021 году

- Минимизация обстоятельств

- Контрагенты-нарушители

- Необоснованная налоговая выгода и последствия в виде штрафов | IT-компания Простые решения

- Пределы поставлены

- Рекомендации СК и ФНС

- Ступенчатая методика

- Дело «Мастер-Инструмента»

- Выводы

- 🎬 Видео

Понятие необоснованной выгоды

Под необоснованной налоговой выгодой подразумевают получение стороной-налогоплательщиком налоговой выгоды по итогам представления налоговой структуре официальных бумаг, содержащих неполные, противоречивые либо же полностью ложные сведения.

Важно! В Налоговом кодексе с 19 августа 2021 года вступила в полноценную законную силу новая статья 54.1, положения которой во многом сходятся с постановлением Пленума ВАС 2006 года N53 о налоговой выгоде.

В ней прописан важный принцип налогового регулирования. Статья была разработана на основе судебной практики, рассматривающей ситуации с уменьшением налогоплательщиком налоговых платежей. Поэтому целесообразно проанализировать, как такие вопросы решались на практике и разобраться, какие последствия ожидают нарушителя.

Схемы, которые выявили налоговые органы

Налоговые структуры в процессе организованных проверок смогли выявить пять самых распространенных «серых» схем, прикрываясь которыми физлица и юрлица-налогоплательщики извлекали не полагающуюся им по факту налоговую выгоду:

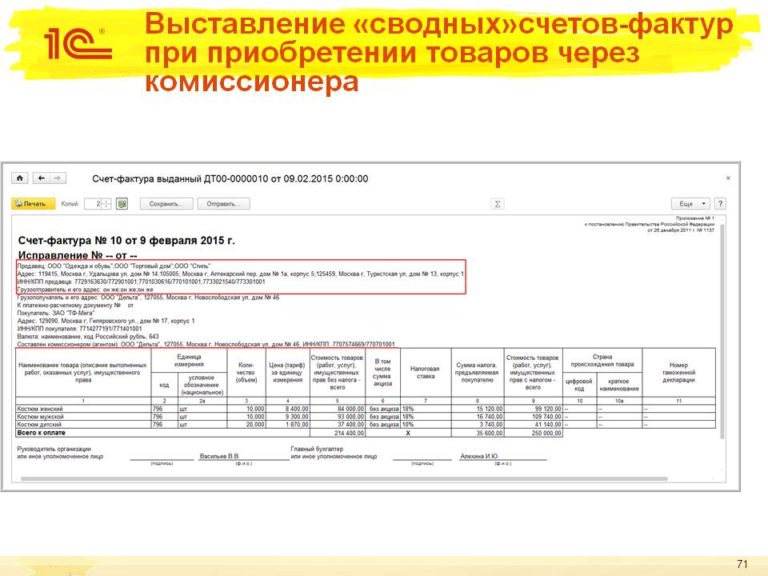

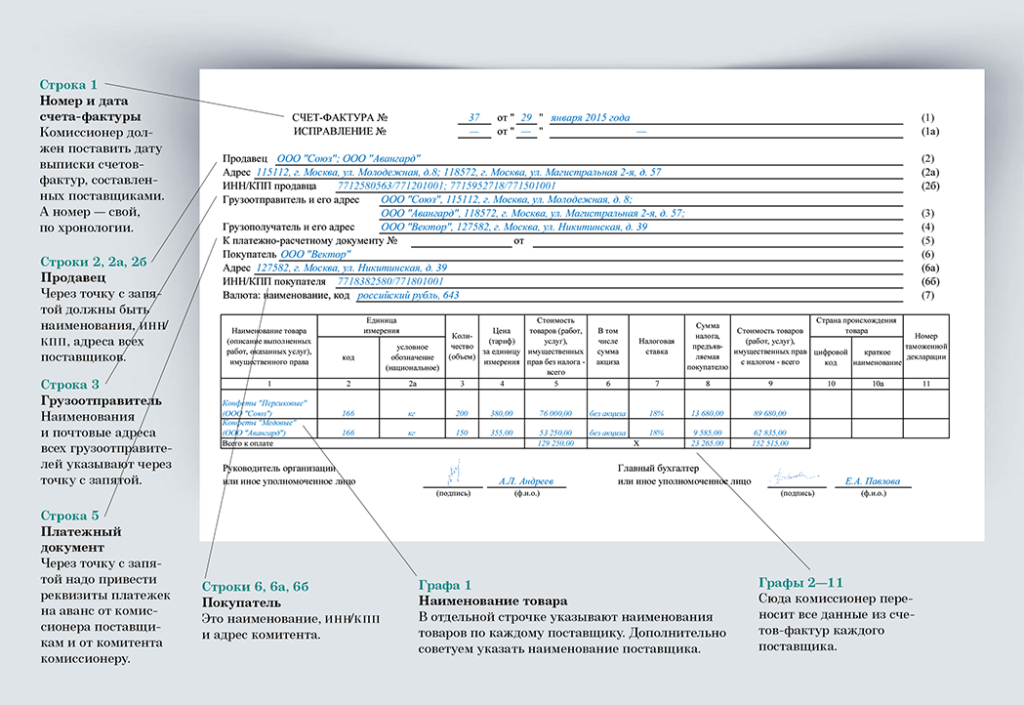

- Договоренность с компанией-импортером либо производителем продукта, благодаря которой происходит увеличение стоимости товара путем многоразовой его реализации через подставные компании.

- Схема, в которой искусственным образом завышается физлицами реальная себестоимость произведенных работ.

- «Серая» схема, согласно которой происходит «дробление» бизнеса. Делается это для того, чтобы применить ЕНВД и минимизировать таким путем налоговые обязательства. В данном случае подразумевается создание подконтрольных организаций, действующих по правилам «упрощенки».

- Схемы, в основе которых нет «разумной деловой цели».

- Схемы, согласно которым действия по оплате товаров отсутствуют со стороны налогоплательщика.

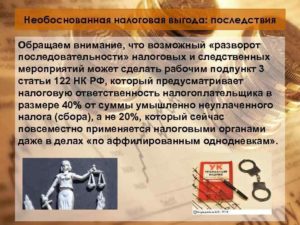

Последствия налоговой выгоды и ответственность за нее

Если некоторое предприятие получило налоговую выгоду без веских на то оснований и сотрудники ФНС сумели это подтвердить в судебной инстанции, то на организацию будут наложены санкции, а также ей будет отказано в льготе, на которую она изначально рассчитывала.

Российское законодательство, чтобы пресечь подобные действия, борется с нарушителями НК РФ, определяя разные меры наказания.

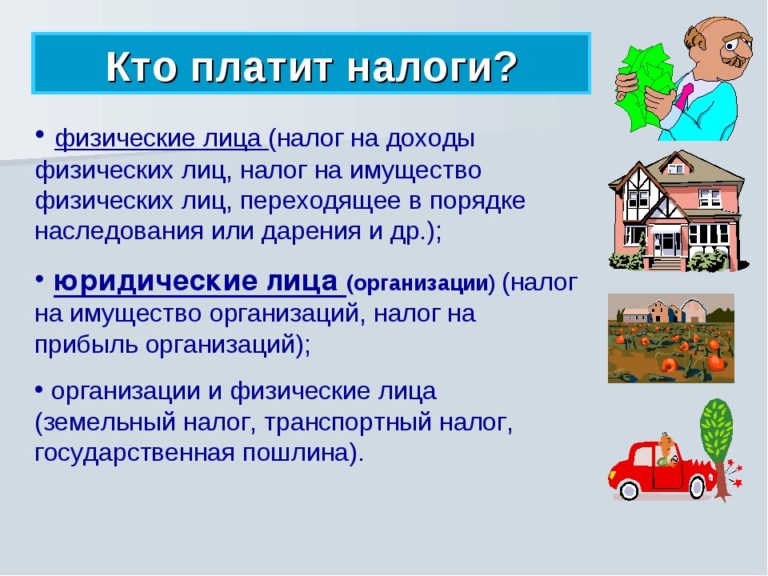

Ответственность физлица

Во время слушаний представители судебных инстанций, избирая меры наказания для нарушителей НК РФ, обращаются к ст. 198 либо к ст. 199 УК России. В ст. 198 рассматривается уклонение от выплаты налога физлицами.

В ней сказано о последствиях, которые коснутся физлица-нарушителя, уклонившегося от уплаты налогов.

В статье прописано, что ухищрения, связанные с непредставлением в налоговую инспекцию налоговых деклараций либо предоставление этого документа с ложными данными грозит уплатой штрафа от 100 до 300 тысяч рублей.

Альтернативой этому наказанию может быть штраф, который будет приравниваться размеру зарплаты либо же иному доходу виновного лица за период от 12 до 24 месяцев его работы.

Равносильными этому наказанию могут быть принудительные работы, выполнять которые физлицо-виновник будет обязан длительностью до 1 года.

Вместо всех перечисленных выше мер наказания может быть выбран судебной инстанцией арест физлица на срок от 6 до 12 месяцев.

Если, согласно статье 198 УК РФ, было доказано, что имело место правовое нарушение по уклонению от выплаты налога в крупных масштабах, то виновному лицу может быть назначен либо штраф 200-500 тысяч рублей, либо обязанность выплачивать сумму, равную размеру зарплаты или другого дохода, получаемого гражданином-нарушителем за период с 12 месяцев до 2 лет. Альтернатива перечисленным выше мерам – принудительный труд сроком до 3 лет/тюремное заключение на срок до 36 месяцев.

Важное уточнение! Под понятием нарушения в особо крупных масштабах понимается неоплаченная физлицом сумма налогов за 3 финансовых года подряд (если итоговая сумма недостачи оплаченных налогов превышает границу 900 тысяч рублей).

Если физлицо впервые совершает нарушение, то последствия для него не будут слишком тяжелыми, так как статья 198 УК РФ говорит об освобождении от уголовной ответственности лица, которое, чтобы компенсировать свои нарушения, полностью оплатило размер недоимки вместе с определенной пеней, а также оплатило сумму штрафов в том размере, который требует НК РФ.

Ответственность юрлица

В статье 199 НК РФ говорится о последствиях и мере наказания юридических лиц. Юрлица-нарушители обязаны либо оплатить штраф в пределах 100-300 тысяч рублей, либо пожертвовать ежемесячно получаемой зарплатой, начисляемой в течение 1-2 лет. Альтернативой этому наказанию может стать принудительный труд до 2-летнего периода.

Обязательным дополнением к таким мерам пресечения выступает запрет на занятие определенной деятельностью (либо в течение 3 лет после назначения меры наказания, либо же бессрочно). Вместо этих мер судом быть назначен арест на срок до полугода либо же тюремное заключение на 2 года и запрет на занятие определенных должностей.

Если доказано, что юрлицо-нарушитель совершило деяние в масштабных размерах, то его обяжут платить штраф в пределах от 200 до 500 тысяч рублей либо сделать денежное отчисление в госказну в размере зарплаты, получаемой на протяжении 1-3 лет. Альтернативой такому наказанию могут быть принудительные работы в течение 5 лет и запрет на занятие в будущем определенных должностей.

Важное уточнение! Под крупным размером в данном случае подразумевается сумма неуплаченных налоговых сборов, превосходящая границу в 15 млн. рублей.

Однозначно установить связь между объемами извлеченной выгоды и наказанием, которое стало последствием нарушений, невозможно, так как каждый случай индивидуален.

Именно поэтому мера ответственности, которую будет нести нарушитель, рассматривается в судебной инстанции с учетом всех обстоятельств.

Пример

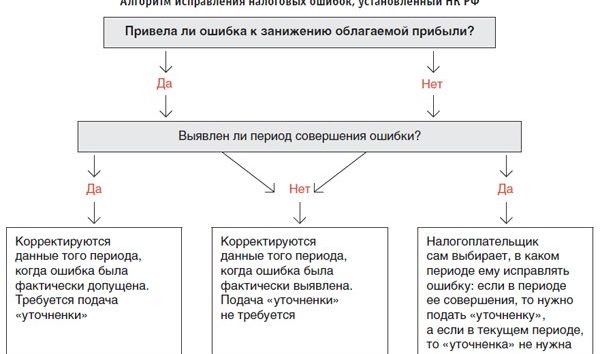

Если суд выявит грубые нарушения, связанные с неуплатой либо неполной уплатой налоговых сборов, и докажет, что такой вид махинаций производился путем занижения искусственным образом налоговой базы либо иного неверного просчета налога либо иных действий, то нарушителя могут заставить оплатить 20% неуплаченной суммы средств, которая должна была пойти в госказну. Если будет доказано, что деяния совершались умышленно, то лицо, решившее нарушить установленные нормы, обяжут оплатить 40% неуплаченной суммы сбора. При назначении такой меры наказания будут руководствоваться ст. 122 НК РФ.

https://www.youtube.com/watch?v=Q3nOyuVXTMA

Характер и особенности последствий, с которыми столкнется нарушитель, оговорен также и в Кодексе административных правонарушений. В главе 15 КоАП РФ указаны все варианты нарушений, которые подразумевают административную ответственность (под нею подразумеваются разные штрафные санкции, лишение права проводить определенную деятельность и запрет на право занимать определенные должности).

Видео:Что такое необоснованная налоговая выгода? Как избежать доначисления налогов?Скачать

Необоснованная налоговая выгода и судебные доктрины, просто о сложном

Предприниматели могут встать на путь уклонения от уплаты налогов по разным причинам. Первые, по моральным причинам, следуя инстинкту.

Часто ответной реакцией на давление государства является уклонение от уплаты налогов, ведь рентабельность бизнеса нередко не позволяет выплачивать налоги и развиваться, так называемая «налоговая ловушка». Вторые – по политическим причинам, не желая поддерживать власть.

Третьи – по экономическим или в силу привычки умело пользоваться законом, оптимизируя налоги. Указанные причины заставляют уклоняться от налогов даже законопослушных граждан.

Судебные доктрины: понятие и смысл

Предприниматели уклоняются от налогов, используя два способа:

А. Некриминальное уклонение от уплаты налогов — налоговые стратегии или без них, позволяющие избегать или снижать налоги. Действия чаще всего не образуют состав налогового преступления и не влекут наступления уголовной ответственности.

Б. Криминальное уклонение от уплаты налогов — подделка документов, фальсификация данных бухгалтерского учета, неоприходование денег, заключение фиктивных договоров.

Мы поговорим о некриминальном уклонении от уплаты налогов без стратегий, т.е. о нескольких способах.

Начнем с налоговых доктрин, обсудим, почему судебные налоговые доктрины, не являясь источниками права, фактически играют их роль.

Статья ставит перед собой цель дать понимание подхода государства в лице налоговой службы к налогообложению доходов, отметить некоторые работающие схемы, знакомые налоговикам и используемые их клиентами.

В судебной практике большинства государств существуют специальные методы, позволяющие предотвратить уклонение от уплаты налогов:

- Источники налогового права,

- меры административного воздействия

- специальные судебные доктрины

Источники налогового права в РФ

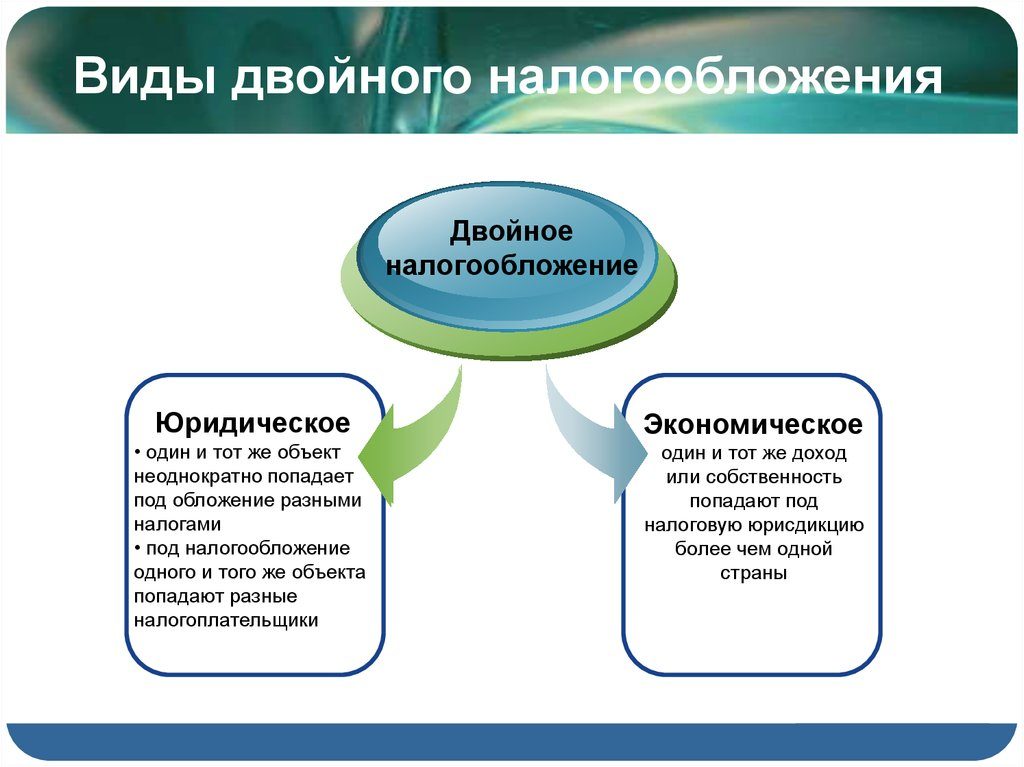

- Международные соглашения во избежание двойного налогообложения.

- Конституция Российской Федерации;

- Налоговый кодекс и федеральные законы;

- Законодательство субъектов Российской Федерации о налогах и сборах;

- Нормативно-правовые акты органов местного самоуправления;

Судебные доктрины, не являясь источниками права, фактически играют их роль.

Россия не является страной прецедентного права, поэтому формально судебные акты Высшего арбитражного суда (далее — ВАС), Верховного суда (далее — ВС), Федеральных арбитражных судов регионов (далее — ФАС) не являются самостоятельными источниками права. Но «судебные источники права» — судебные акты ФАС округов, ВАС, ВС и КС — имеют иногда решающее значение в регулировании налоговых отношений и разрешении налоговых споров.

Этому есть объяснения:

Объяснение1. Решения КС обязательны на всей территории РФ для всех правоприменителей;

Объяснение2. Постановления Пленумов ВАС и ВС обязательны для нижестоящих судов, имеют силу обязательного прецедента;

Объяснение3. Постановления Президиумов ВАС и ВС, а так же постановления ФАС округов являются ориентирами при рассмотрении налоговых споров.

Российской практикой выработаны специальные судебные доктрины, применяемые судами для признания сделок не соответствующими требованиям законодательства по мотивам их заключения с целью уклонения от уплаты налогов или незаконного обхода налогов.

Судебные доктрины — это типовые подходы и методы разрешения определенных (типовых) судебных споров. При рассмотрении мы использовали материал на сайте ООО «Юридическая фирма «Ардашев и партнеры». Здесь мы приводим основные четыре используемые налоговые доктрины.

Доктрина1. «Существо над формой» (equity above the form)

Суть: Если форма сделки не соответствует отношениям, которые фактически реализуются между сторонами по сделке, то налоговые последствия определяются в соответствии с реально возникшими между сторонами отношениями (существо сделки).

Как работает: При отсутствии у налогоплательщика или контрагентов реальных условий для ведения соответствующей предпринимательской деятельности, как то нет персонала, производственных мощностей, финансирования, средств транспорта, складов, налоговая выгода от проведения таких операций признается необоснованной. Расходы или сделки с контрагентами признаются ничтожными, доначисляется налог на прибыль, восстанавливается НДС. Другой пример – замена понятий. Организация заключала с гражданами договоры о совместной деятельности, но устанавливала телефоны. Такой подход позволял не уплачивать налоги (НДС, налог на прибыль и др.) с полученных организацией средств, так как эти средства считались вкладом в совместную деятельность. ВАСС пришел к выводу о том, что сделка притворная и к ней следует применять правила о договоре выполнения работ по установке телефонов.

Ссылки на право и прецендент: Нормы ГК РФ (ст. 169, 170), Постановление ФАС СКО от 26.04.02 по делу № Ф08-1304/2002-482А

Доктрина2. «Экономическая целесообразность сделки»

Суть: Если фирма осуществляет деятельность, у нее есть расходы, заключаются договоры и эти действия не направлены на получение прибыли, то и понесенные расходы не могут быть признаны экономически оправданными. Деятельность заведомо лишена экономической целесообразности. Налоговая выгода необоснованна.

https://www.youtube.com/watch?v=WuaXk2B_IrU

Как работает: Признается отсутствие прямой или косвенной связи расходов с доходами, осуществляется исключение сумм из расходов, уменьшающих базу по налогу на прибыль, восстановление НДС.

Ссылки на право и прецендент:

1.Постановление ФАС СЗО от 13.05.2004 № А26-7795/03-210. Сделав вывод о том, что общество не понесло фактических расходов по оплате товаров, полученных от поставщика, так как имеет место осуществление денежных операций по замкнутому циклу с целью возмещения НДС из бюджета, суд признал правомерным решение ИМНС об отказе в возмещении НДС.

Видео:Дробление бизнеса с целью налоговой оптимизации: признаки, последствия для налогоплательщикаСкачать

Какими могут быть последствия получения налоговой выгоды без оснований

Многие предприниматели слышали о том, что ФНС тщательно проверяет все факты нарушений контрагентами своих обязательств.

Например, если они способны доказать, что плательщик не проверил перед сделкой контрагента должным образом, налоговую выгоду могут признать не имеющей под собой оснований.

Ведь в этом случае у ФНС есть основания считать, что целью проведения сделки было именно получение выгоды при уплате налогов. Разберемся, чего стоит избегать во время осуществления деятельности компании и какие последствия таит в себе необоснованная налоговая выгода.

Понятие налоговой выгоды

Что такое необоснованная налоговая выгода, легче всего понять на примере дела «Юкоса». Именно тогда специалисты ФНС впервые употребили это понятие. Оно означало:

- сокращение базы для расчета налогов;

- использование низкой ставки;

- получение льгот, возвратов и вычетов от государства.

Позже трактовать получение выгоды по налогам без основания стали по Постановлению № 53, выпушенному Высшим административным судом (ВАС). Именно исходя из него, стали трактовать этот термин в судебной практике. При этом нет соответствующего административного акта, который бы давал четкое определение, помогающее признать налоговую выгоду необоснованной.

ВАС переложил ответственность на налоговиков. Именно они должны доказать, что юридическое лицо незаконно сократило облагаемую пошлиной базу, необоснованно использует низкую процентную ставку или получает льготы без видимой на то причины.

В сложившейся ситуации предпринимателям в первую очередь необходимо осмотрительно подходить к выбору контрагентов, ведь им придется нести ответственность за работу с фирмами-однодневками или недобросовестными (с точки зрения ФНС) компаниями.

Постановление № 53 гарантирует налогоплательщиками презумпцию невиновности, однако, исходя из судебной практики, при малейших подозрениях со стороны ФНС именно юридическим лицам приходится доказывать свое право на более низкую сумму налога или другие льготы.

Компаниям при работе необходимо соблюдать требования:

- соблюдать законодательные нормы для ведения документооборота;

- операции должны иметь фактический экономический смысл;

- каждая сделка обязана иметь экономическое обоснование;

- налоговая выгода должна стать результатом предпринимательской деятельности.

Минимизировать риск сообщения от ФНС о получении налоговой выгоды, не имеющей обоснования, можно при помощи:

- ведения бизнеса в соответствии с законодательством;

- не использовать схемы для сделок, которые могут показаться ревизорам подозрительными;

- обоснованно претендовать на получение выгоды по налогам;

- своевременно подавать сведения в налоговую, чтобы не привлекать к предприятию излишнего внимания.

Если в результате проверочных работ, сотрудники ФНС пришли к решению, что компания имеет необоснованную выгоду, то необходимо обратиться в суд, чтобы доказать обратное. Налогоплательщик должен убедить суд, что при выборе контрагентов он был осмотрителен, а все сделки проводились исключительно в деловых и экономических целях.

На что обращают внимание инспекторы

Как правило, налоговую выгоду признают необоснованной во время проведения ревизии. Инспекторы обращают внимание на следующие признаки получения необоснованной выгоды по налогам:

- Проведение нетипичных сделок. Для этого в выписках изучается графа назначение платежа.

Например, если предприятием были оплачены консультационные, маркетинговые или информационные услуги, но после этого не произошло повышение оборотов, то инспектор может заинтересоваться, почему это произошло. Действующее налоговое законодательство гласит, что любая сделка должна быть экономически оправдана.

Если вы оплачиваете маркетинговую услугу, то ее обязательно следует привести к расширению клиентской базы.

- Оптимизация при помощи посредников.

Привлечение посредников при проведении сделки может стать причиной повышенного внимания к ней ревизоров, особенно если контрагент получил большое вознаграждение, а необходимость в его участии была неочевидна.

Обосновать необходимость привлечения к сделке посредников можно их квалификацией, большим опытом работы или обширными деловыми связями.

- Сделки с недавно зарегистрированными контрагентами.

Если контрагент недавно прошел процедуру регистрации и буквально через несколько дней заключил крупную сделку, ревизоры имеют право задать вопросы о том, как юридическое лицо проверяло его платежеспособность и репутацию. Часто налогоплательщиком исполняются все работы самостоятельно, а с фирмами-однодневками организуется фиктивный документооборот. Таким образом, проводится списание расходов, которые фактически не были понесены. В результате налоговая база становится меньше, а плательщик получает выгоду по НДС.

Видео:Как это было. Риски необоснованной налоговой выгоды, 4.09.19Скачать

Понятие и признаки необоснованной налоговой выгоды в 2021 году

Налоговая выгода может считаться необоснованной, если инспекторы докажут, что в своих действиях плательщик налогов не показал соответствующей осмотрительности, он был уведомлен о неправомерных действиях, которые были допущены контрагентом в силу взаимозависимости и аффилированности (Письмо ФНС от 11 февраля 2010 года под №3-7-07/84).

В силу двух понятий действия этих лиц ориентированы на приобретение налоговой выгоды. При этом налоговики возлагают обязанность по доказательству факта неправомерных операций на инспекторов службы. Доказательственная база, свидетельствующая против налогоплательщиков, основывается на обстоятельствах:

- они установлены в процессе налогового контроля над налогоплательщиками;

- сосредоточены по признакам ведения бизнеса.

Для признания налоговой выгоды в качестве необоснованной, каждый такой факт должен носить персональный характер, подтверждаться в ходе налоговой проверки, подкрепляться свидетельствами.

Налоговая выгода – это понижение налогового бремени на ЮЛ различной формы собственности посредством получения льгот по сборам.

https://www.youtube.com/watch?v=1MisZjhTvUw

Выгода призвана уменьшить сумму налога, рассматривается в призме оправданных с экономической точки зрения действий налогоплательщика.

Практика судов дает перечисление признаков рассматриваемого понятия:

- Для задач налогообложения субъектом учтены сделки, которые не соответствуют хозяйственному смыслу, либо задачам делового характера.

- Если выгода по налогам получена субъектом вне ведения им бизнеса.

- Приведение аргументов от налогового органа о присутствии ситуаций.

Налоговым органом могут быть представлены следующие аргументы:

- неосуществимость проведения налогоплательщиком операций при недостаточности ресурсов материального и временного характера, необходимых для изготовления продукции или оказания услуг;

- отсутствие основ для осуществления бизнеса в силу утраты персонала предприятия различного назначения, основных средств, активов производственного назначения, помещений служебного характера, средств транспорта;

- ведение учета только для тех сделок, которые сопряжены с получением налоговой выгоды, если для данного направления работы требуется учитывать и иные экономические операции;

- осуществление операции с продукцией, которая не изготовлялась либо была произведена с объемом, который не отражен в бухгалтерской документации.

Кроме того, налоговые органы обращают внимание на группу дополнительных признаков, которые не всегда опасны для налогоплательщика.

К ним относятся:

- создание организации и почти мгновенное проведение после этого хозяйственной операции;

- участники сделки взаимозависимы друг от друга;

- неритмичное проведение хозяйственных операций;

- нарушение субъектами налоговых законов в прошлом времени;

- однократный характер хозяйственной операции;

- проведение операции по месту нахождения налогоплательщика;

- проведение расчетов между контрагентами силами одного банка;

- проведение платежей транзитного характера между участниками хозяйственных операций, взаимосвязанных между собой;

- обращение к посредническим услугам при проведении хозяйственных операций.

Обстоятельства

Вопросам получения необоснованной налоговой выгоды посвящено Постановление ВАС РФ от 2006 года №53. Судебный орган в постановлении указывает на критерии получения налоговой выгоды необоснованно, выделив две группы обстоятельств:

- Ситуации, прямо показывающие незаконные действия самих налогоплательщиков.

- Ситуации, прямо не показывающие на факт получения выгоды по налогам в необоснованном порядке, но в соединении с обстоятельствами первой группы они могут быть признаны необоснованными.

Доказательства и принятие судами

Обязанность доказательства перед судом о том, что конкретное ЮЛ в лице учредителей или генерального директора получило необоснованную выгоду лежит на налоговом органе. В частности, в доказательственную базу налоговые органы принимают следующие обстоятельства:

- завышение стоимости товара (искусственно) для уменьшения размера НДС к вычету – как итог, сумма налога уменьшается;

- применение прямо или косвенно организаций, которые не ведут реально деятельности, например, это могут быть фирмы-однодневки;

- разделение компаний, сделанное искусственно, на несколько организаций с переводом их на специальные налоговые режимы;

- осуществление экономических операций, не преследующих деловой цели.

Дела о применении предпринимателями налоговой выгоды необоснованно рассматривают АС РФ. В их полномочия по ГПК входит исследование доставленных налоговиками доказательств.

Практика в 2021 году

Одним из составляющих при получении выгоды по налогам выступает учет несоответствующих экономическому смыслу сделок и операций. Работники налоговой подчеркивают, что выгода не может быть целью при проведении сделки. При ее сопровождении субъекты обязаны преследовать, прежде всего, деловые цели, а также достижение реального экономического результата.

https://www.youtube.com/watch?v=2I6jRDH78A8

По мнению налоговых органов, в сделках, где налогоплательщик занимается экспортом товаров по сниженной цене приобретения у поставщика, отсутствует экономическая выгода. Но сам факт реализации продукции на экспорт по заниженной цене не означает на 100% отсутствие экономической выгоды.

При расчете дохода в стоимости товара, купленного у поставщика (только из России), не включен НДС, уплаченный компанией поставщику. Кроме того, этот единичный факт, обособленный сам по себе, в отсутствии связи с иными обстоятельствами по конкретной сделке, не может говорить о недобросовестности определенной фирмы и рассматриваться как признак недобросовестности объективно.

Это положение следует из судебной практики, в частности, Постановления Президиума ВАС от 2006 года под № 3946/06. В данном постановлении суд пришел к выводу, что налогоплательщик был вправе предоставить НДС к вычету.

Минимизация обстоятельств

В настоящее время даже добросовестный предприниматель может попасть под внимание налоговых органов. И это происходит из-за того, что он сотрудничал прямо или косвенно с фирмами-однодневками.

Почему налоговики не обращаются, прежде всего, к ним при подозрении на незаконное уменьшение налога? Ответ прост: с них нечего взыскивать, поэтому начинают работать с их партнерами.

Что это означает для добросовестного предпринимателя? Это ответственность в форме штрафов и пени, а также возможность доначислений налогов до 50%. Поэтому следует избегать недобросовестных контрагентов в целях минимизации этих обстоятельств.

Контрагенты-нарушители

Закон прямо не указывает на тех субъектов, которых можно считать недобросовестными контрагентами. Поэтому следует исходить из налоговой практики: инспекторы обращают внимание на фирмы с признаками однодневок.

Они считают, что это основная часть недобросовестности предпринимателя, поскольку он не преследует цель реальной экономической деятельности, не предоставляет отчетность, обладает всеми признаками однодневок.

Кроме того, к признакам косвенного характера, которые говорят о проблемности контрагента, можно отнести:

- размер уставного капитала организации находится в минимальном показателе: сформирован имуществом учредителя;

- регистрация общества была проведена по паспорту, который недействителен или уже утерян;

- исполнительный орган общества отсутствует по адресу регистрации;

- учредитель, генеральный директор и главный бухгалтер – это одно лицо;

- отсутствие персонала;

- отсутствие имущества;

- систематическое предъявление возмещения НДС при минимальных показателях выручки, которая декларируется в отчетности.

Как фирма может попасть в поле зрения налоговых органов?

В Приказе ФНС РФ №ММ-3-06/333, была прописана концепция, связанная с осуществлением выездных налоговых проверок. В этом документе определено 12 критериев, при несоответствии которым проводится налоговая проверка компаний.

Рассмотрим эти критерии:

- У конкретного предпринимателя налоговая нагрузка ниже среднего уровня по сравнению с хозяйствующими субъектами в определенной отрасли (по видам экономической деятельности).

- Отражение в документах бухгалтерской или налоговой отчетности убытков на протяжении налоговых периодов несколько раз подряд.

- Определение в отчетности по налогам больших сумм вычетов за конкретный временной промежуток.

- Рост расходов опережает рост доходов. Этот процесс проходит по итогам реализации товаров, работ и услуг.

- Размер заработной платы сотрудника предприятия (в среднем, за месяц) ниже уровня по сравнению с другими предприятиями, работающими в РФ.

- Постоянно повторяющееся приближение к предельным значениям величин показателей, которые установлены в НК РФ, позволяющие субъектам применять специальные режимы налогообложения.

- Ведение бизнеса на основании оформления договоров с контрагентами, выступающими перекупщиками или лицами, выполняющими посреднические функции. Это так называемые цепочки контрагентов, с которыми работают предприниматели, не имея на это обоснованных причин с точки зрения экономической составляющей и деловой цели в деятельности.

- Отсутствие со стороны налогоплательщика пояснений, касающихся полученного уведомления от налогового органа о выявленных несоответствиях в показателях в отношении работы предприятия и отраженной информации в документации организации (компании).

- Снятие с учета и постановка на учет в налоговых органах предпринимателя из-за смены места его жительства.

- Большое различие между уровнями рентабельности, исходя из информации, предоставленной документами бухгалтерского учета и информацией по статистике для вида деятельности, которой занимается фирма.

Кроме того, к подозрительным действиям предприятия (организации) относятся ведение бизнеса при отсутствии личных контактов уполномоченных лиц компании и руководства, компании-покупателя и обсуждения сделок по поставке товаров и услуг, заключении контрактов между сторонами, а также документального подтверждения компетенции руководителя компании-контрагента, копий их паспортов.

https://www.youtube.com/watch?v=-nWoudOpbh8

При наличии этих критериев компания рискует попасть в поле зрения налоговых органов. В результате организуется проверка с их стороны.

Подробная информация про налоговую выгоду представлена в передаче на канале РБК.

Рекомендуем другие статьи по теме

Видео:Вебинар "Необоснованная налоговая выгода: условия и последствия получения"Скачать

Необоснованная налоговая выгода и последствия в виде штрафов | IT-компания Простые решения

Похоже, что теперь о соблюдении «должной осмотрительности» (термин, введенный Постановлением Пленума ВАС РФ от 12.10.2006 № 53, но так за это время и не объясненный в деталях) можно не беспокоиться. Но не в том смысле, что налоговики ослабили контроль. Как раз наоборот.

Просто, судя по последним документам, ФНС не мыслит необоснованной налоговой выгоды без умысла на ее получение. И готовится массированно доказывать свою позицию в судах.

Статья 122 НК РФ предусматривает два варианта штрафных санкций за неуплату или неполную уплату налога (если только речь не идет о взаимозависимых или контролируемых иностранных компаниях). Пункт 1 — штраф в 20 % от суммы неуплаченного налога. Пункт 3 — те же самые деяния, но совершенные умышленно. Штраф — уже 40 %.

Так вот, не так давно руководство ФНС поставило перед своими сотрудниками задачу прикладывать максимум усилий для доказывания умысла на уклонение от уплаты налогов. Так что тщательно изучать контрагентов теперь важно вдвойне, потому что последствия ошибки станут тяжелее.

Но обо всем по порядку.

Пределы поставлены

19 августа 2021 года вступил в силу Федеральный закон № 163-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации». В соответствии с ним в части первой НК появилась новая статья 54.1 — «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов».

Новая статья гласит, что «не допускается уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности». Это же положение распространяется и на сборы со страховыми взносами.

В преддверии вступления закона в силу ФНС выпустила посвященное ему письмо от 16.08.2021 № СА-4-7/16152@ (далее — письмо № СА-4-7/16152@).

И в нем говорится, что «при доказывании фактов неисполнения обязанности по уплате налогов или необоснованного получения права на их возмещение необходимо обеспечить получение доказательств, свидетельствующих об умышленном участии проверяемого налогоплательщика в целенаправленном создании условий, направленных исключительно на получение налоговой выгоды». То есть ФНС четко ассоциирует применение статьи 54.1 с умышленным уклонением от налогов (и штрафом в 40 % от суммы налога).

В письме № СА-4-7/16152@ конкретизируются критерии умышленности. Это, в частности:

- «юридическая, экономическая и иная подконтрольность спорных контрагентов проверяемому налогоплательщику»;

- «транзитные операции между взаимозависимыми или аффилированными участниками взаимосвязанных хозяйственных операций, в том числе через посредников, с использованием особых форм расчетов и сроков платежей»;

- обстоятельства, свидетельствующие о «согласовании действий участников хозяйственной деятельности и т.п.».

Правда, в этом же письме подчеркивается, что налогоплательщик отвечает только за первое звено в цепочке контрагентов (линия, установленная более ранним письмом ФНС от 23.03.2021 № ЕД-5-9/547@).

Кстати, согласно той же статье 54.1 НК, уменьшить налог можно только в том случае, если «обязательство по сделке исполнено лицом, являющимся стороной договора, и (или) лицом, которому обязательство по исполнению сделки передано по договору или закону».

То есть теперь налоговики будут с особой тщательностью проверять, исполнил ли сделку именно тот субъект, который заключил договор.

И налогоплательщикам теперь, видимо, придется с удвоенной силой следить за тем, чтобы фактические исполнители состояли в штате контрагента, а используемые ими средства труда числились на его балансе.

https://www.youtube.com/watch?v=gGfjJlXj1wE

В письме ФНС № СА-4-7/16152@ указывается, что налоговый орган «не определяет расчетным путем объема прав и обязанностей налогоплательщика, допустившего искажение действительного экономического смысла финансово-хозяйственной операции».

То есть в случае формального установления налоговым органом несоответствия хотя бы одному из двух обстоятельств, указанных в пункте 2 статьи 54.

1 НК РФ и приведенных выше, в праве на учет расходов, а также вычет по НДС будет отказано в полном объеме.

Рекомендации СК и ФНС

Абсолютно в этом же русле написано и более раннее письмо ФНС России от 13 июля 2021 г. № ЕД-4-2/13650@, получившее известность под названием «Совместные рекомендации ФНС и Следственного комитета по выявлению умысла на неуплату налогов».

Задача ставится та же — подвести проверяемые юрлица или ИП под применение пункта 3 статьи 122 НК РФ (умысел).

Инспекторам рекомендуется «более продуманно подходить к оформлению актов налоговой проверки и решений о привлечении к налоговой ответственности, акцентируя внимание на том, что правонарушение «совершено в результате целенаправленных, осознанных действий налогоплательщика».

Более того, им прямо предлагается ориентироваться на «стиль изложения, принятый при составлении обвинительных заключений в рамках уголовного процесса» — для того, чтобы акты налоговой проверки впоследствии обретали «уголовно-правовую перспективу» (то есть направлялись в следственные органы для решения вопроса о возбуждении уголовного дела).

Статистика показывает, что прежняя методология редко позволяла налоговикам доказывать умысел.

Лишь каждое пятидесятое из судебных дел по статье 122 НК РФ содержало в себе упоминание пункта 3 — да и то суды довольно часто признавали решение налогового органа в этой части недействительным.

В рекомендациях констатируется, что причиной этого были ошибки в работе самих налоговых инспекторов, не прилагавших усилий к доказыванию умысла.

Так вот, об умысле, по мнению ФНС России и СК России, могут свидетельствовать следующие обстоятельства:

- согласованность действий группы лиц, нацеленная на минимизацию налоговых обязательств и обналичивание денежных средств, доказанная фиктивность конкретных хозяйственных операций компании;

- доказанные факты подконтрольности фирмы-однодневки;

- имитация налогоплательщиком хозяйственных связей с фирмами-однодневками;

- сложный и запутанный, продолжающийся во времени, повторяющийся характер действий налогоплательщика в рамках налоговой схемы, исключающий их совершение в рамках обычной деятельности или по неосторожности;

- прямые улики противоправной деятельности: наличие «черной бухгалтерии», обнаружение печатей и документации фирм-однодневок на территории (в помещении) проверяемого налогоплательщика и др.

Ступенчатая методика

Выявлению взаимозависимости налогоплательщиков ФНС уделяет особое внимание. Группа взаимозависимых лиц — это уже раздел V.

1 НК РФ, и в этом случае налоговые последствия по сделкам рассчитываются исходя из рыночных, а не фактических сумм доходов и прибыли.

То есть налоговики принудительно корректируют показатели, представленные в налоговой отчетности, приводя их к среднерыночным и доначисляя налоги.

Внутренние рекомендации ФНС содержат советы обращать пристальное внимание на физических лиц — владельцев и директоров компаний, выясняя, в каких еще организациях те числятся совладельцами (в любой доле) или директорами. Должны быть учтены сведения об учредителях, исполнительном органе, совете директоров за все время существования компании, начиная с момента регистрации.

Схему группы рекомендуется строить в графическом виде. То есть, по сути дела, речь идет о чем-то вроде инструмента «Связи» в Контур.Фокусе.

Конечно, у ФНС возможностей получения информации больше, поэтому ее графическая схема группы будет сопровождаться еще и указанием на источники получения дохода рассматриваемых физлиц, их имущество, состав семей (включая сведения о доходах и расходах членов семьи).

После того как связи группы установлены, налоговикам предписано выявить внутри нее схемы движения денежных потоков, и здесь, естественно, для анализа подключают банки.

На днях как раз заработал механизм обмена данными о ненадежных клиентах: коммерческие банки отслеживают сомнительные операции, указанные в Методических рекомендациях ЦБ РФ от 21.07.2021 № 18-МР, передают их в Росфинмониторинг, тот — в ЦБ, а ЦБ, в свою очередь, уже рассылает их по всей банковской системе.

Кроме банков, к анализу предписано подключать информацию из других ИФНС (в зависимости от места регистрации участников группы), а также некую не названную конкретно информацию из внешних источников.

https://www.youtube.com/watch?v=Ojztk7nApZ8

В ходе финансового анализа предписано особое внимание уделять операциям с заемными средствами внутри группы — на предмет доказывания их возможной экономической неоправданности и, соответственно, отказа в признании расходов.

На финансовый анализ накладывается сопоставление кодов ОКВЭД всех участников группы, сопоставление их бухгалтерской и налоговой отчетности. Таким способом налоговики пытаются выявить технологические особенности бизнеса.

Перед ними поставлена четкая задача — распознать и пресечь минимизацию налоговых обязательств, когда функциональные части бизнеса передаются отдельным лицам группы, каждое из которых применяет специальный режим налогообложения.

Дело «Мастер-Инструмента»

Надо подчеркнуть, что в плане выявления взаимозависимых лиц налоговики настроены бескомпромиссно, и судебная система — на их стороне. Ярким примером служит дело компании «Мастер-Инструмент», дошедшее недавно до Конституционного суда РФ.

История такова. В 2005 году руководитель ООО «Мастер-Инструмент» (он же и единственный его участник), его супруга и его мать заключили договор о координации хозяйственной деятельности. Позже в него вступили другие участники — юридические лица, а также индивидуальные предприниматели, применявшие специальные налоговые режимы.

В рекламной информации участники договора использовали наименование «Мастер-Инструмент», они поддерживали общий фирменный стиль и нанимали работников, которые также были заняты в деятельности других участников этого договора.

Между собой они годами совершали сделки, связанные с хозяйственной деятельностью, которую вел каждый из них.

В 2014 году Управление ФНС по Волгоградской области оценило их совместную работу как искусственное дробление бизнеса и доначислило ООО «Мастер-Инструмент» налоги в том объеме, в каком оно должно было бы их уплатить, если бы аффилированные с ним налогоплательщики не принимали участия в предпринимательской деятельности. Помимо этого, ООО привлекли к налоговой ответственности за неуплату налогов в требуемом размере.

Суды всех инстанций оставили это решение в силе.

В 2021 году ООО «Мастер-Инструмент» было признано банкротом.

В 2021 году его учредитель привлечен в качестве обвиняемого по пункту «б» части 2 статьи 199 УК РФ (уклонение от уплаты налогов организации путем включения в налоговую декларацию заведомо ложных сведений, совершенное в особо крупном размере).

4 июля 2021 года Конституционный суд РФ отказал ему в рассмотрении его жалобы на неконституционность формулировок отдельных статей НК РФ, тем самым фактически подтвердив законность привлечения руководителя ООО «Мастер-Инструмент» к ответственности.

Выводы

Контроль за схемами с использованием фирм-однодневок и дроблением бизнеса вполне проработан ФНС уже сегодня, и доводы налоговиков уже не раз находили понимание в судах.

То есть переключиться на массовое доказывание умысла (с соответствующими повышенными санкциями) им не составит труда.

Дело техники, что называется: немного отредактировать акты налоговых проверок и решения о привлечении к налоговой ответственности.

И сегодня особенно важно предугадать повышенный интерес налоговиков к своему контрагенту. А для этого нужно активно пользоваться хотя бы тем ограниченным набором инструментов для анализа, который на данный момент доступен каждому. Как, например, Контур.Фокус, доступный обычным пользователям.

🎬 Видео

Как одинаковый IP адрес доказывает получение необоснованной налоговой выгодыСкачать

Необоснованная налоговая выгода: разъяснения налоговой в 2021 годуСкачать

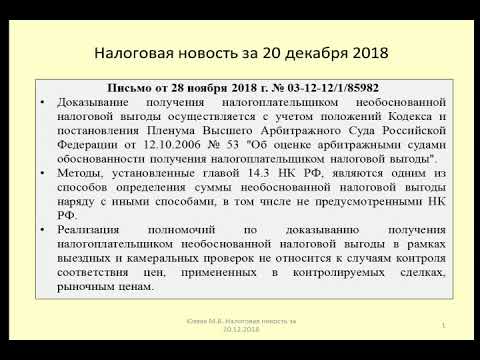

20122018 Налоговая новость о доказывании необоснованной налоговой выгоды / tax disputeСкачать

Необоснованная налоговая выгода в судебных спорахСкачать

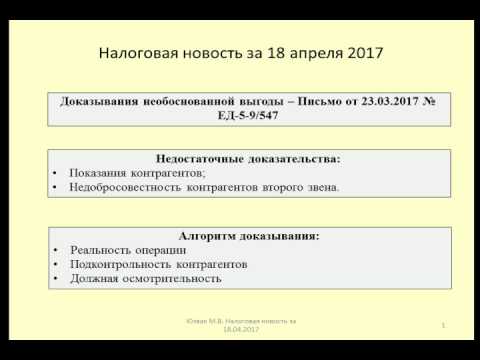

18042017 Налоговая новость о доказывании необоснованной налоговой выгодыСкачать

Риски получения необоснованной налоговой выгоды (ст.54.1 НК РФ) Раиса Алексахина, PwCСкачать

Риски необоснованной налоговой выгоды. Ст. 54.1 НК РФСкачать

Как доказывается неуплата налогов? СК и ФНС.Скачать

Налоговая оптимизация путем дробления бизнеса: последствияСкачать

Необоснованная налоговая выгода: разбираем письмо ФНС от 10 марта 2021 годаСкачать

17 признаков дробления бизнеса: как избежать обвинения в получении необоснованной налоговой выгодыСкачать

Налоговая выгода: игры с «огнем» или законное правоСкачать

Риски новой тенденции налогового контроля по выявлению необоснованной налоговой выгодыСкачать

Необоснованная налоговая выгода / tax disputeСкачать

Живые примеры "неделовой цели" и необоснованной налоговой выгоды.Скачать

Налоговая выгодаСкачать