Любая деятельность, осуществляемая российскими предпринимателями и приносящая какой-либо доход, непременно облагается налогом. Сюда относится даже работа, связанная с рекламой, так как при ее использовании непосредственно увеличивается количество проданных товаров или оказанных услуг.

Раньше существовал специальный налог на рекламу, который был отменен еще в 2002 году, но по факту он все еще взимается во многих регионах.

- С чего уплачивается налог на рекламу

- Кто платит

- С каких расходов рассчитывается платеж

- Особенности рекламы на транспорте

- Основные виды рекламы

- Ставка процента

- Порядок расчета и уплаты

- Как платить налог при УСН

- При ЕНВД

- Предоставляются ли льготы

- Законодательное регулирование

- Заключение

- Налог на рекламу: проводки, ставка, КБК, пени, расчет, размер

- Суть налога на рекламу

- Его действие сейчас

- Объекты

- Субъекты

- Ставки и тарифы

- Налог на рекламу в 2021 году ставка

- Ставки НДС в 2021 году в таблице

- Есть выбор, но не свободный

- Нулевой налог

- Пониженный налог

- Налоговые ставки по НДС в 2021-2021 годах в России

- Налоговые ставки НДС в России в 2021-2021 годах

- Ставка НДС 18% в 2021-2021 годах

- Ставка НДС 10% в 2021-2021 годах

- Ставка НДС по транспортным услугам

- Ставка НДС в России в 2021-2021 годах по продуктам питания и книжной продукции

- Расчет НДС и отражение налога в учете

- Реклама и законы

- С каких сумм исчисляется данный налог

- Как вычислить сумму налога на рекламу

- Ответственность за налоговые нарушения

- Ндс и налог на рекламу

- Изменения в законе о налогообложении рекламы в 2021 году

- За что именно платится налог на рекламу

- Наружная реклама и нововведения 2021 года

- Ндс на расходы по размещению рекламы в интернете

- Исчисление и уплата налога на рекламу

- Сотрудничество в рамках ЕАЭС и налогообложение

- В каких случаях российская компания платит налог на рекламу в рк?

- Условия взимания налога на рекламу в РК

- Плательщики налога на рекламу в РК

- Ставки налога на рекламу

- Базовые ставки по налогу на рекламу на автомобилях

- Базовые ставки: размещение рекламы на автомобилях

- Полномочия местных властей

- Исчисление и уплата налога

- 📺 Видео

С чего уплачивается налог на рекламу

В качестве объекта, с которого уплачивается сбор, выступают суммы денег, которые приходится тратить на разные цели, связанные с рекламной компанией. К ним относятся траты на:

- работу по созданию печатной продукции;

- покупку разных материалов, которые будут использоваться во время этого процесса, а именно ролики на телевидении, листовки, афиши, календари и иные средства, с помощью которых потенциальные клиенты оповещаются о предложениях компании.

Важно! Дополнительно налог рассчитывается со средств, которые были потрачены на продвижение спонсорами налогоплательщика.

Не требуется уплачивать налог с:

- оплаты оформления разрешения на продвижение компании или ее товаров;

- создания вывески, на которой имеется наименование компании, часы ее работы и средства связи;

- оповещения клиентов разными способами.

Что входит в налог на рекламу? nalogiexpert.ru

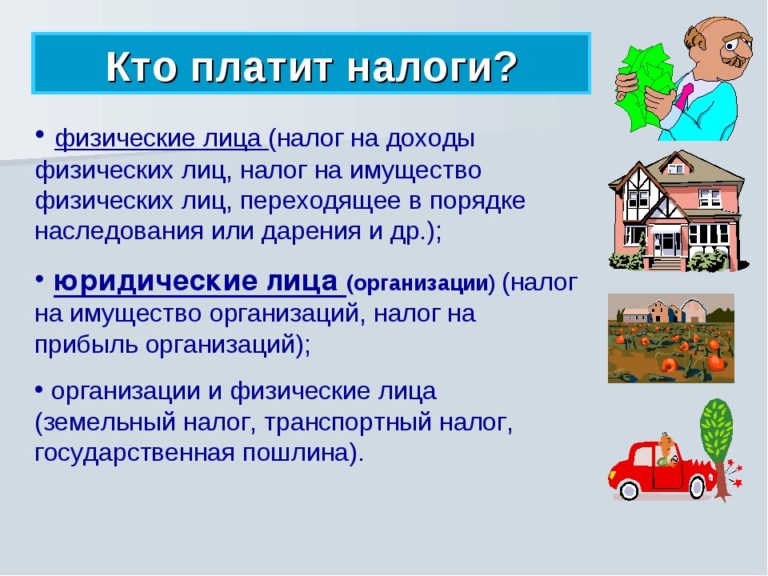

Кто платит

Платежи в инспекцию за расположение различных видов рекламы в общественных заведениях и иных местах должны уплачивать компаниями, которые специализируются на распространении сведений о себе и своей деятельности.

Такая фирма называется рекламодателем, причем точное определение этого понятия содержится в ФЗ «О рекламе» №108. Уплачивается налог как физ лицами, так и разными компаниями.

Если деньги перечисляются несвоевременно, то это приводит к начислению значительных штрафов. Поэтому каждая фирма должна ответственно подходить к выбору компании, которая будет заниматься распространением информации.

С каких расходов рассчитывается платеж

Налог считается местным платежом, причем используется для расчета фиксированная ставка, равная 5%. Определить размер такого налога достаточно просто, причем рассчитать ставку можно двумя способами:

- если все работы выполняются подрядчиком, то для определения ставки учитываются потраченные на эти цели средства, но не берется в расчет НДС;

- если все действия реализуются самой организацией, то для расчета налога учитываются расходы, связанные с покупкой материалов, с начислением амортизации на используемое оборудование, а также на оплату труда работников.

Важно! Даже косвенные налоги учитываются при определении ставки, для чего надо разделить общее прямые расходы на рекламу на все затраты фирмы за отчетный период.

Что входит в расходы на рекламу, смотрите в этом видео:

Вносятся средства по этому платежу до 20 числа месяца, следующего за окончанием налогового периода. Включаются в налоговую базу даже средства, представленные в виде гонораров, уплачиваемых каким-либо известным личностям, приглашенным для участия в ролике.

Особенности рекламы на транспорте

В письме Минфина №03-03-04/2/148 указывается, что расходы на такую рекламу признаются для расчета налога на рекламу в размере, не превышающем 1% от выручки. При этом учитываются все затраты на составление договора, оплату гонорара владельцу авто, создание самой рекламы, а также использование методов ее закрепления на разных поверхностях машины.

Основные виды рекламы

Она подразделяется на разные виды по различным признакам. Наиболее популярными разновидностями являются:

- По месту и методу распространения. Сюда входит продвижение в СМИ; на улице с помощью различных объектов, например баннеры или столбы, экраны или щиты; на торговом оборудовании, представленном витринами или торговыми залами; на упаковке товара; на автомобилях; на сувенирной продукции, представленной буклетами, небольшими сувенирчиками или журналами; прямая реклама, для чего информация передается лично, по почте или телефону; на разных мероприятиях, например, конференциях или выставках, а также сюда входит эффективная деятельность в интернете.

- По цели компании реклама может быть разной. Сравнительная предполагает правильное позиционирование продукции, а также сравнение ее преимуществ с особенностями аналогичных товаров.

- По масштабу распространения она может быть традиционной и нетрадиционной.

- Современные виды представлены рекламой политической или спонсорской, а также коммерческой или общей.

Какие расходы на рекламу не облагаются налогом? nalogiexpert.ru

Выбор вида зависит от целей и финансовых возможностей фирмы-заказчика.

Ставка процента

По налогу применяется единая ставка, равная 5% от всех рассчитанных расходов на эти цели. Важно! Региональные власти могут только немного уменьшить данный показатель.

Порядок расчета и уплаты

Для расчета используется стандартная формула, предполагающая умножение налоговой базы, представленной расходами на рекламу, на ставку налогу, равную 5% . Перечисляются деньги в местный бюджет.

Как платить налог при УСН

Если фирма работает по схеме, когда взимается налог с доходов, уменьшенных на расходы, то допускается по ст. 346.16 НК уменьшить налогооблагаемую базу на затраты на рекламу.

При ЕНВД

Если применяется компанией ЕНВД, то условно делятся все расходы на нормируемые и не нормируемые. Уплачивается налог таким же образом, как и компаниями, работающими по ОСНО.

Предоставляются ли льготы

Определенные организации освобождаются от уплаты данного налога. К ним относятся:

- политические организации, занимающиеся агитацией;

- центры реабилитации или адаптации в социуме, так как деятельность таких организаций связана обычно с благотворительной сферой;

- физ лица, продвигающие разным способом собственные услуги некоммерческого вида;

- благотворительные организации, использующие полученную от работы прибыль для специальных целей.

Как ведется учет рекламы, расскажет это видео:

Таким образом, некоторые виды рекламы вовсе не облагаются налогом.

Законодательное регулирование

В ст. 56 НК описывается необходимость уплаты налога на рекламу.

НК РФ Статья 56. Установление и использование льгот по налогам и сборам

1. Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера.2. Налогоплательщик вправе отказаться от использования льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено настоящим Кодексом.3. Льготы по федеральным налогам и сборам устанавливаются и отменяются настоящим Кодексом.Льготы по региональным налогам устанавливаются и отменяются настоящим Кодексом и (или) законами субъектов Российской Федерации о налогах.Льготы по местным налогам устанавливаются и отменяются настоящим Кодексом и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя о налогах).

При этом регулирование уплаты данного сбора осуществляется местными органами каждого региона. Они выпускают специальные правовые акты, которым должны следовать все налогоплательщики. Важно! Налог на рекламу является местным, поэтому все средства поступают в местный бюджет, а не в федеральный.

Заключение

Таким образом, налог на рекламу многие предприниматели вынуждены платить в различных регионах. Он полностью регулируется местными властями, поэтому порядок и особенности его уплаты могут значительно отличаться в разных городах.

Как и для других налогов, за отсутствие поступления денег начисляются пени и штрафы. Уплачивать его должны даже предприниматели, работающие на УСН или ЕНВД, так как эти виды режимов не заменяют сбор на рекламу. При этом требуется правильно определить налоговую базу, с которой взимается стандартная ставка в 5%.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Видео:Как платить НАЛОГИ блогеру? Или можно не платить? ИП или самозанятость?Скачать

Налог на рекламу: проводки, ставка, КБК, пени, расчет, размер

В нашей жизни уже давно считается нормой наличие рекламы на дорогах, в витринах магазинов, на телевидении, радио и в печатных изданиях. И это правильно, поскольку, реклама по праву считается двигателем торговли.

Так как доходы владельцев бизнеса, пользующиеся сервисом рекламных агентов выше, чем у всех остальных, правительством решено было ввести налог на рекламу.

Данный налог имеет отношение к местным налогам и платить его обязаны все налоговые агенты, пользующиеся рекламой для своих услуг и товаров.

А также даты уплаты данного налога местные налоговые органы могут назначать самостоятельно, поэтому в разных регионах порядок уплаты может отличаться друг от друга.

Суть налога на рекламу

Итак, давайте разберемся, какой это налог, налог на рекламу, федеральный или региональный (местный), чему равен, какова его суть и особенности. Впервые налог был принят в 1992 году на основании ФЗ «Об основах налоговой системы в РФ». В нем были прописаны все нюансы, определяющие суть этого бремени.

Рекламодатели, которыми являлись любые физические или юридические лица, должны были платить это бремя. Суть этого налога в том, что по просьбе рекламодателей размещалась информация, которая рекламировала предоставляемый ими сервис или товары.

- Рекламным агентством именовалась организация, которая соглашалась изготовить и разместить заказываемую рекламу.

- Место, где должна быть расположена рекламная информация, называется рекламным носителем.

Платить данный налог обязаны были до 2005 года те предприниматели и предприятия, которые пользуются сервисом рекламных агентств, размещая сведения о своих изделиях или услугах на рекламных носителях.

https://www.youtube.com/watch?v=cf1NYswym3o

О том, предусматривает ли налоговый кодекс (НК) РФ налог на рекламу, и правда ли, что налог на рекламу отменен с 2011 года, читайте ниже.

Его действие сейчас

В настоящее время данный налог не имеет юридической силы. Для налогоплательщиков он был отменен еще в 2005 году. Несмотря на это, некоторые объекты все же платят в настоящее время этот сбор.

- Также, в кулуарах власти идут разговоры о введении налога на рекламу, которая размещается на просторах интернета, в социальных сетях и т.д.

- Не распространяется данный сбор на рекламу социального типа, проводимую в благотворительном смысле или нацеленную на внимание народа к проблемам общества.

Далее рассмотрены налоги на наружную рекламу, на рекламу в интернете, на транспорте и другие виды такого сбора.

Объекты

- Финансы, затраченные на покупку сервиса рекламного характера. Это могут быть различные объявления в прессе и интернете, публикации в журналах, показы на телевидении и любые другие ролики, позволяющие привлечь внимание к заказчику или его бизнесу.

- Финансы, вложенные в производство работ, связанных с рекламой, выполняемые самостоятельно налогоплательщиком. К таковым относятся участие в выставочных центрах рекламного характера.

- В случае, когда принимается решение о спонсировании предпринимателя или организации, это тоже относится на рекламные расходы.

Теперь давайте разберемся, кто платит налог на рекламу.

Что делать, если начислен налог на рекламу, и про другие необычные проводки расскажет это видео:

Субъекты

К законопослушным плательщикам налога стоит относить:

Предполагается ввести налог на рекламу также на владельцев собственных блогов в интернете. Таким образом, фискальные органы смогут лучше контролировать налогоплательщиков. Эта точка зрения имеет много противоречий. Именно поэтому, данное предложение пока не находит поддержки у большинства слуг народа и до сих пор находится в стадии начальной разработки.

Про расчет ставки и размер налога на рекламу читайте ниже.

Ставки и тарифы

Налог на рекламу — это своего рода разрешение местной администрации предпринимателям или организациям, находящимся и работающим на данной территории, двигать свой товар законно. Эти действия физические и юридические объекты совершают для получения большей прибыли и увеличения уровня доходов от своей деятельности.

Чтобы определить величину налога нужно учитывать следующие моменты:

- Алгоритм расчета налога;

- Процентная ставка;

- Наличие льгот на налог;

- Дата приема отчета и выплаты налога.

- Объекты налогообложения обязаны сначала предъявить в налоговую службу свою рассчитанную сумму налога и оплатить ее в срок, который назначен местной администрацией. Обычно он не отличается от федеральной, но могут быть исключения.

- Оплата налога и подача декларации должна быть произведена до 20-го числа месяца, следующего за окончанием квартала.

- Налог на рекламу должен быть рассчитан исходя из общих затрат, понесенных на рекламу, независимо от того в каком издании или виде реклама была представлена.

В связи с часто меняющимися требованиями налогового законодательства бухгалтерам разных форм стоит внимательно следить за этими изменениями, чтобы не попасть под штрафные санкции.

Видео:Секрет: Как избежать новый налог Apple на рекламу по кнопке продвигать в ИнстаграмСкачать

Налог на рекламу в 2021 году ставка

ВАЖНО! Если оплата за рекламную деятельность производилась не в рублях, а в иностранной валюте, то для исчисления налога нужно произвести переоценку валютных остатков, то есть перевести показатели в рубли по текущему курсу Центробанка РФ.

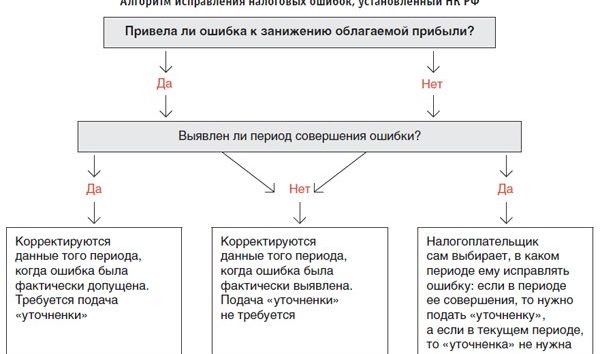

Юридически значимыми нарушениями уплаты налога на рекламу, влекущими за собой ощутимые последствия, могут быть следующие:

- Неправильное вычисление суммы налога, в результате чего образуется недоимка.

- Ошибка, повлекшая за собой переплату.

- Налоговый кодекс Российской Федерации (в рамках, устанавливающих для каждого налога основные существенные признаки: базу, ставку, плательщиков, льготников, учетный период и др. – для налога на рекламу все они в наличии);

- Закон Российской Федерации № 108-Ф3 «О рекламе», утвержденный в 1995 году, в который много раз вносились изменения, в частности, самое свежее датируется 2021 годом.

- предупреждающие или запрещающие надписи;

- другие информационные сообщения.

- рекламодатель как предприниматель должен быть зарегистрирован на территории соответствующего субъекта Российской Федерации.

- организации, проводящие политические кампании (агитацию формально не относят к рекламной деятельности);

- лица, чья рекламируемая продукция или услуги продвигаются без цели получения прибыли;

- вложение средств в продвижение от другого предпринимателя (организации), то есть помощь спонсоров.

- внесение платы за разрешение на рекламную кампанию;

- для юридических лиц – квартал;

- для физических лиц – год.

- Несвоевременное внесение данного платежа.

В первом и втором случае у предпринимателя есть декада на исправление допущенной неточности, далее насчитываются пени (при недоимке) или излишнюю сумму уже нельзя будет вернуть или перезачесть (при переплате).

Ставки НДС в 2021 году в таблице

НДС – один из тех видов налогов в Российской Федерации, для которого не существует какой-то единой ставки. А потому он может вызывать наибольшее количество затруднений у предпринимателей и бухгалтеров. В этой статье мы подробно расскажем о каждом значении налога и, тем самым, объясним, как правильно выбрать ставку НДС в 2021 году в России (таблица).

Есть выбор, но не свободный

На самом деле, налоговые ставки НДС могут принимать три, если не пять разных значений. На практике этот налог рассчитывают по пяти различным ставкам:

Нулевой налог

В первом пункте статьи 164 Налогового кодекса указаны категории операций, которые освобождены от уплаты рассматриваемого налога. Но так как по закону совсем не отчислять деньги в бюджет они не могут, есть такая ставка НДС 0 процентов.

https://www.youtube.com/watch?v=Y6mkWd4hDmA

В первую очередь, под эту величину попадают компании, которые будут продавать товары за границей. Подробно в этой части нулевая ставка НДС при экспорте расписана в статье 165 Налогового кодекса. Правда, есть немаловажное условие.

Так, ставка НДС – 0 – при экспорте положена только в том случае, если компания докажет, что ее товары ушли за границу. Для этого надо подать в налоговую инспекцию соответствующий набор документов. Однако в части экспорта с 2021 года можно отказаться от нулевой ставки.

Мы подробно рассказывали об этом в статье “Изменения по НДС с 2021 года: обзор“.

Также не попадают под налог те компании, которые предоставляют услуги международных перевозок. Причем, речь идет и о перевозках грузов, и о транспортировке пассажиров. Таким образом, под этот критерий попадают многочисленные транспортные компании.

Еще не облагаются налогом на добавленную стоимость некоторые специфические виды производств. Например, к таковым отнесены космическая отрасль, а также компании, занятые в нефтяной сфере.

Пониженный налог

Для расчета НДС в России используют и сниженную ставку НДС. Она равна 10 процентам. Группы товаров, которые попадают под эту категорию, подробно расписаны во втором пункте статьи 164 НК РФ.

К товарам, для которых действует льготная ставка НДС в России, относят следующие категории (см. таблицу ставки НДС).

buhguru.com

Налоговые ставки по НДС в 2021-2021 годах в России

Ставка НДС не является фиксированной величиной и варьируется в зависимости от видов реализуемых товаров, продукции, работ, услуг. Разобраться в вопросах правильности применения ставки НДС поможет подборка статей на нашем сайте.

Налоговые ставки НДС в России в 2021-2021 годах

Величинам налоговой ставки НДС посвящена ст. 164 НК РФ. В этой статье обозначены существующие на сегодняшний день ставки налога: 0, 10 и 18%. Кроме того, в определенных случаях (п. 4 ст. 164 НК РФ) ставка НДС должна быть выделена из общей суммы расчетным путем. Применение каждой ставки НДС регламентировано отдельными пунктами с большим количеством подпунктов.

Помощником в освоении указанной статьи станет этотматериал.

На 2021 год величина применяемых ставок по НДС сохранена в тех же значениях, что и в 2021 году. Однако ставка 0% при экспорте стала необязательной для применения. Подробнее об этом – в публикации««Нулевая» ставка НДС стала необязательной».

Ставка НДС 18% в 2021-2021 годах

Основная ставка НДС, которой облагается выручка большинства организаций, — это 18%. Для того чтобы понять, нужно ли вам использовать эту ставку или нет, воспользуйтесь простым правилом: не подходят ставки 0 или 10% — нужно применять 18%.

Но даже и в этом случае есть свои нюансы, поскольку сумма налога по определенной ставке может выделяться расчетным путем. Разобраться в них поможет статья«В чем отличие и когда применять ставку НДС 18% и 18%/118%?».

Если известна окончательная цена реализации, то как применить ставку НДС 18% и правильно выделить сумму налога? Читайте об этом в материале«Как правильно высчитать 18% НДС из суммы?».

Ставка НДС 10% в 2021-2021 годах

Указанная ставка НДС применяется не всегда. В НК (п. 2 ст. 164) приведен перечень товаров и услуг, при реализации которых организация-продавец использует НДС 10%. Регламентирующая данный вопрос информация систематизирована в статье«Что входит в перечень товаров, облагаемых НДС по ставке 10%?».

Любая продукция имеет код классификатора продукции. О том, как применять его и ставки НДС, читайте в материалах:

Лекарственные средства облагаются по ставке 10% (подп. 4 п. 2 ст. 164 НК РФ). В каком случае в применении этой ставки чиновники отказывают, читайте в материале «Когда применение 10%-ной ставки НДС по лекарствам невозможно».

Ставка НДС по транспортным услугам

Налогообложение НДС услуг по перевозкам вызывает немало вопросов. Они в основном связаны с тем, что для применения ставки НДС 0% нужны определенные условия.

Какие это условия и в чем отличия перевозок, по которым можно применить ставку НДС 0%, от тех, что облагаются НДС 18%, читайте в статье «Какой порядок обложения НДС транспортных услуг?».

Полезную информацию по вопросу налогообложения перевозок вы найдете также в следующих материалах:

Ставка НДС в России в 2021-2021 годах по продуктам питания и книжной продукции

Если спросить бухгалтера: «Какие товары облагаются НДС по ставке 10%?», то, скорее всего, ответ будет следующим: продукты и книги. С одной стороны, это верно, но даже в такой очевидной ситуации существуют законодательные ограничения. Чтобы не запутаться в них, прочитайте статьи:

Расчет НДС и отражение налога в учете

При расчете налога важно не только правильно выбрать ставку, но и корректно определить его сумму и верно отразить данные по налогу в учете. В этом вам помогут статьи:

Налоговое законодательство подвержено постоянным изменениям, поэтому ни одна организация не может быть полностью уверена в том, что к своим товарам или услугам она применяет ставку НДС, соответствующую последним законодательным веяниям.

https://www.youtube.com/watch?v=bAeWwQHQwD8

Для того чтобы не иметь проблем с налоговым законодательством, необходимо постоянно отслеживать изменения нормативных актов и разъяснения к ним. В этом вам поможет наш сайт и его рубрика «Ставка (НДС)».

nalog-nalog.ru

То, что реклама является во многом двигателем торговли, является аксиомой. Эта деятельность может приносить значительную прибыль, часть которой в виде налога не должна проходить мимо государственного бюджета.

Однако налога под этим названием нет в Налоговом кодексе РФ с начала 2005 года. Несмотря на это, он по-прежнему актуален, но не как налогообложение продвижения результатов предпринимательской деятельности (товаров, работ, услуг), а под другими наименованиями, в случае подпадания рекламной активности под другие налоговые сборы или законы других стран.

Рассмотрим, кто в 2021 году в РФ должен платить налог на рекламу, в каких формах это происходит, как правильно вычислить сумму и сопроводить платеж нужной документацией. Все о налоге на рекламу в современном отечественном бизнесе читайте в этой статье.

Реклама и законы

Главные законодательные акты, которым не должно противоречить местное самоуправление в части принятия норм относительно налога на рекламу:

СПРАВКА! На территории г. Москвы уплата налога на рекламу регламентируется Законом № 59 от 21.11.2001 года.

Данный вид налога также кратко упоминается в Федеральном законе от 27 декабря 1991 г. № 2118-1 «Об основах налоговой системы в Российской Федерации», где утверждается его ставка.

С каких сумм исчисляется данный налог

К этим видам трат относятся не только материальные расходы, но и отчисления на амортизацию и оплату наемного труда.

Как вычислить сумму налога на рекламу

Сроки уплаты

Тонкости, касающиеся сроков, устанавливаются муниципальным (региональным) законодательством. Обычно период расчета, уплаты и предоставления декларации составляет:

Ответственность за налоговые нарушения

assistentus.ru

Видео:МАРКИРОВКА РЕКЛАМЫ 2022 Новый закон или новый налог?Скачать

Ндс и налог на рекламу

Прибыль от рекламы сегодня настолько велика, что вполне может быть единственным источником заработка человека. При таких обстоятельствах выходит, что при отсутствии налогообложения в этой сфере огромная сумма денег проходит мимо государственной казны.

А это означает сокращение пенсий, зарплат бюджетников, меньшая материальная помощь округам, и еще масса сфер, в которых могли найти бы достойное применение капиталовложению, но на данный момент они продолжают прозябать в запустении.

А все потому, что налог на рекламу не платится в Российской Федерации с 2005 года.

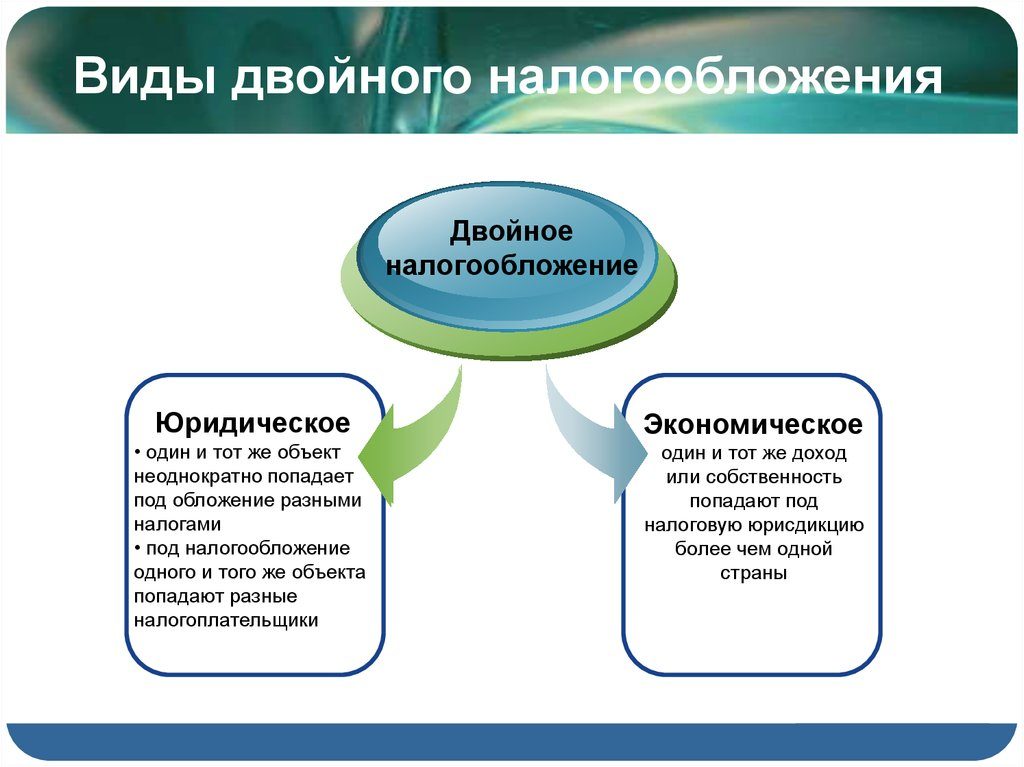

Тем не менее часто находятся ситуации, в которых российским фирмам приходится платить налог на рекламу, но не как непосредственно налог на продвижение товаров и услуг, а как другой налог (например, на прибыль), отвечающий законодательству Российской Федерации, или вследствие подпадания рекламной деятельности предприятия под законы других государств.

Изменения в законе о налогообложении рекламы в 2021 году

В общем, как уже стало ясно, налог на рекламу продолжает функционировать, даже несмотря на то, что больше не существует под этим названием. Реклама не исключение в плане налогооблагаемой прибыли, просто тип данного налога – местный. Налоговая ставка для него составляет 5%. Это не очень много, но и не мало, и дает достаточно устойчивую прибыль для местных бюджетов.

https://www.youtube.com/watch?v=gUa000ygwjY

Как рассчитать налог на рекламу? Подсчитывается он двумя способами, и выбор между ними зависит исключительно от того, кто занимается непосредственно рекламными работами:

- если вашу рекламную компанию берется разрабатывать, возглавлять и курировать специализированная компания, которой вы за это платите деньги, то налог высчитывается из потраченной вами на это дело суммы;

- если все работы по продвижению товара и/или услуги вы берете на себя, то расчет будет более сложный. В таком случае суммируются деньги за материалы, амортизацию задействованной техники и инструментов, заработную плату рабочих, участвующих в процессе (маляры, монтажники и т. д.), а также различный косвенный расход, и в налоговую передается пять процентов от получившейся суммы.

Оплата налогового сбора за рекламную компанию осуществляется по окончанию отчетного периода, не позднее двадцатого числа того месяца, который следует за истекающим периодом отчетности.

Закон про налог на рекламу, так как он является одной из разновидностей «местных» налогов составляется и описывается каждым округом по-своему, однако есть два основных нормативно-правовых документа, непосредственно касающихся его, которым составленный закон ни в коем случае не должен противоречить.

- Закон Российской Федерации № 108-Ф3 «О рекламе» (подвергавшийся многочисленным правкам, одна из последних датировавшаяся уже 2021 годом. Так, введен запрет на трансляцию коммерческой рекламы по платным телевизионным программам, а также отказ от части ужесточений на рекламу спиртных напитков, изготовленных в России).

- Налоговый кодекс Российской Федерации.

Есть отдельные организации, освобожденные от уплаты налогов за рекламу на территории Российской Федерации. К ним можно отнести следующие:

- Политические организации – за политическую агитацию не берут налог, несмотря на то, что это рекламная кампания.

- Физические лица, продвигающие свои некоммерческие услуги.

- Различные центры реабилитации и социальной адаптации, чаще всего занимающиеся работой с людьми на благотворительной, некоммерческой основе.

- Благотворительные организации, которые не ведут деятельность, приносящую прибыль, и не преследуют подобной цели. Таким образом, социальная реклама оказывается полностью освобожденной от налогов.

За что именно платится налог на рекламу

Есть четкий перечень вещей, с которых взимается налог во время проведения рекламной кампании, равно как и перечень не облагаемых налогом трат. Чтобы разбираться в вопросе, необходимо четко знать и об одних, и о других, чтобы и не переплатить, но и не попасться на неуплате налога из-за неправильного расчета.

В рекламе налогом облагаются:

- покупка работ, необходимых для изготовления материалов рекламного назначения;

- приобретение исходных материалов, для изготовления готовых работ самостоятельно.

Что можно отнести к материалам, несущим рекламное назначение?

- Наклейки на автомобиле.

- Афиши и плакаты.

- Календари.

- Щиты, баннеры, билборды.

- Листовки.

- Различные другие материалы, способные уведомить о товаре и/или услуге и компании, производящей их.

Деньги, потраченные на рекламу услуг каким-либо медийным лицом или соответствующей организацией, также облагаются налогом.

Как уже было сказано ранее, есть отдельные статьи расходов при рекламе, которые налогом не облагаются. Их знание такое же первостепенное, как и знание того, что налогом облагается:

- плата за разрешение проведения рекламной кампании;

- вывеска, на которой размещены название предприятия и его контактные данные, такие как часы приема, номера телефонов для связи с клиентами, место базирования;

- деньги, потраченные на оповещение потенциальных клиентов о предстоящем мероприятии рекламного характера.

Наружная реклама и нововведения 2021 года

Любое предприятие, решившее прорекламировать свою деятельность, начиная с этого года, должно быть осведомлено касательно того, какая реклама считается наружной, что облагается, а что не облагается налогом при продвижении услуги или товаров в потребительской среде. В первую очередь потому, что для многих налог на рекламу продолжает оставаться чем-то эфемерным и не слишком понятным, даже после его расформирования в местные налоги.

https://www.youtube.com/watch?v=D8WOAYx_MdE

Между тем уже давно есть четкое определение того, что же является наружной рекламой, и незнание этого вовсе не освобождает ни от ответственности, ни от необходимости платить налог на рекламу, и это надо брать на учет.

Размещение любой информации о своей компании, занимающейся коммерцией, с целью расширения аудитории своих клиентов, признается наружной рекламой. Вот основные критерии, которым должна соответствовать эта информация, чтобы с вас была потребована уплата налога:

- Привлечение внимания. На баннере, наклейке на машине, надписи на асфальте невольно задерживается взгляд? Это уже наружная реклама.

- Создание заинтересованности у целевой аудитории, а также закрепление этого состояния.

- Помощь в продвижении компании на рынке.

Если ваши материалы соответствуют хотя бы одному из пунктов, а ваша организация занимается самой что ни на есть коммерческой деятельностью, значит, вы просто обязаны платить налог на рекламу.

Начиная с 2015 года, многое изменилось в налогообложении рекламы. В частности, следует выделить две вещи. Первое, это то, что теперь выплачивать налог на рекламу может не только непосредственный рекламодатель, но и то рекламное агентство, которое занимается раскруткой его бизнеса.

Если это указывается в их договоре о сотрудничестве, то в таких случаях рекламодатель просто перечисляет вместе с оплатой услуг ту сумму, которая в конечном итоге должна попасть в налоговую.

Второе, это то, что с 2021 года несвоевременное появление денег на счету карается штрафом, а значит перепоручать уплату налогов агентству следует только в случае полной уверенности в нем.

Все описанное касается не только крупных городов, к которым относится Москва, Санкт-Петербург и другие, но и провинций.

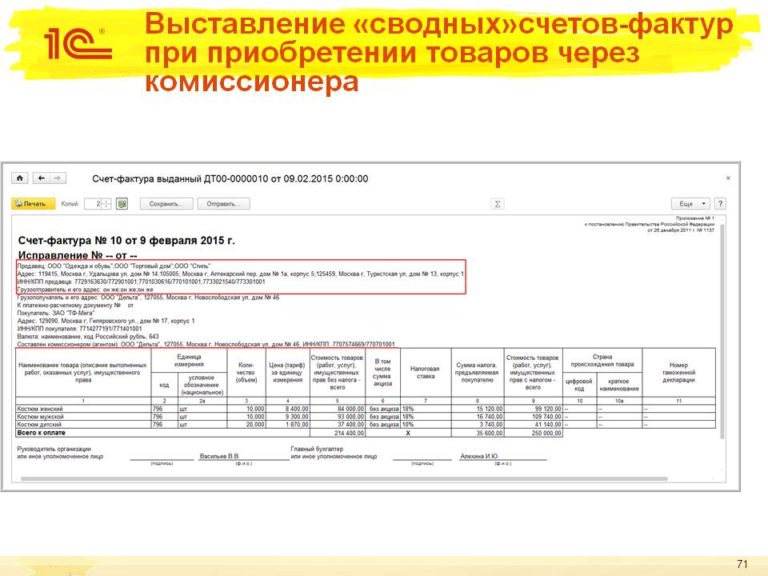

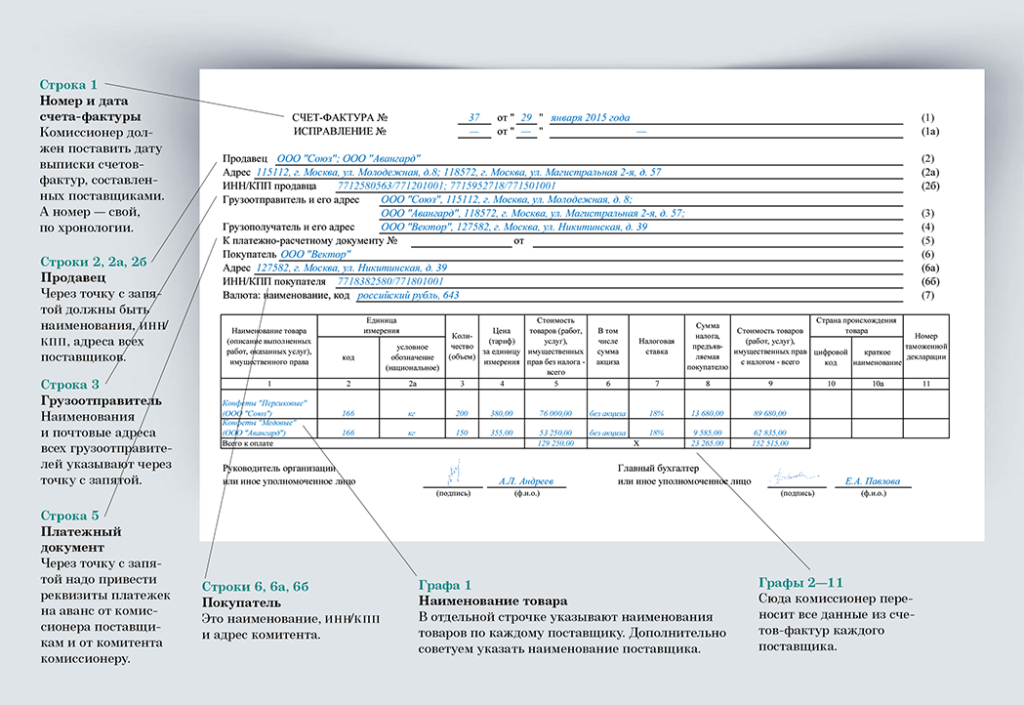

Ндс на расходы по размещению рекламы в интернете

В главе 21 Налогового кодекса РФ (далее — НК РФ) «Налог на добавленную стоимость» объектом налогообложения признается реализация на территории РФ товаров, выполненных работ и оказанных услуг.

Оказание рекламных услуг не является исключением из объектов налогообложения. Все налогоплательщики при совершении операций, признаваемых объектом налогообложения, включая операции, не подлежащие налогообложению, обязаны по установленным формам составлять счета-фактуры.

Следует отметить, лица, перешедшие на уплату сельскохозяйственного налога, единого налога на вмененный доход, упрощенную систему налогообложения, равно как и лица, освобожденные от исполнения обязанностей налогоплательщика в соответствии со ст. 145 НК РФ, не признаются плательщиками налога на добавленную стоимость.

При освобождении налогоплательщика от исполнения обязанностей налогоплательщика счет-фактура выставляется без выделения соответствующих сумм налога, при этом делается соответствующая надпись или ставится штамп «Без налога (НДС)». Таким образом, полученная счет-фактура с указанием «Без НДС» свидетельствует об освобождении от обязанностей налогоплательщика в соответствии со ст. 145 НК РФ.

Видео:КАК БЛОГЕРУ ПЛАТИТЬ НАЛОГИ от рекламы на Ютуб и Инстаграмм.Скачать

Исчисление и уплата налога на рекламу

Налог на рекламу не платится в РФ с 2005 года. Однако существуют ситуации, когда российской фирме придется заплатить этот налог, но не на основании законодательства РФ, а в соответствии с законами других государств. В данной статье мы рассмотрим, что из себя представляет налог на рекламу в одной из стран ЕАЭС — Казахстане.

Сотрудничество в рамках ЕАЭС и налогообложение

В каких случаях российская компания платит налог на рекламу в рк?

Условия взимания налога на рекламу в РК

Плательщики налога на рекламу в РК

Ставки налога на рекламу

Базовые ставки: размещение рекламы в населенных пунктах и на дорогах

https://www.youtube.com/watch?v=zCYREic3Ccw

Базовые ставки по налогу на рекламу на автомобилях

Полномочия местных властей

Исчисление и уплата налога

Сотрудничество в рамках ЕАЭС и налогообложение

Россия и Казахстан — близкие политические союзники и экономические партнеры. При непосредственном участии обеих стран образовалось единое экономическое пространство — ЕАЭС.

В ближайшем будущем предполагается самая тесная интеграция бизнесов, госпредприятий, предпринимателей РФ и РК.

Этот процесс будет сопровождаться активными международными контактами специалистов самого разного профиля.

Партнерство бизнесов в рамках экономического пространства ЕАЭС потребует от участников соответствующих коммуникаций, в том числе и от бухгалтеров, знания национальной специфики законов государств союза.

Отметим, что налоговое законодательство Казахстана и России имеет много общего. Например, в обоих государствах установлены схожие организационно-правовые формы предприятий. Так, в Казахстане есть ТОО (практически аналогичные российским ООО), ИП и АО, также очень близкие к одноименным правовым формам российского бизнеса.

Вместе с тем между налоговыми законодательствами РФ и РК существует и много различий. Их можно увидеть на примере того же налога на рекламу: в РФ, как мы отметили выше, он отменен, а в РК — актуален, и регулируется он Налоговым кодексом Казахстана.

Рассмотрим основные сведения о том, как осуществляется исчисление и уплата налога на рекламу в Казахстане.

В каких случаях российская компания платит налог на рекламу в рк?

Юрисдикция налогового законодательства РК распространяется на все предприятия, работающие на территории государства, включая российские (представленные в виде филиалов), а также на ИП, являющихся гражданами РФ.

Поэтому, российскому бухгалтеру, отвыкшему от уплаты налога на рекламу, при работе в РК (например в филиале фирмы из РФ) придется адаптироваться к специфике местных законов в части исчисления и внесения в бюджет Казахстана соответствующих платежей.

Что касается нерезидентов, отметим следующее. В положениях п. 1. ст. 529 НК РК нет разъяснений, какие именно юрлица и физлица (включая ИП) — национальные или иностранные — должны платить налог на рекламу. Однако, по нашему мнению, нерезиденты также обязаны уплачивать данный налог по следующим основаниям.

В соответствии с п. 1 ст. 562 НК РК юридические лица-нерезиденты, работающие в Казахстане без открытия филиала или представительства, обязаны в течение 30 дней после начала активности в РК встать на учет в налоговой службе.

Аналогично юрлица, которые образованы в соответствии с законами иностранных государств, но имеющие органы эффективного управления в РК, также обязаны в течение 30 дней после начала деятельности зарегистрироваться в налоговом органе в качестве плательщика.

Поэтому даже если российская фирма официально не открывает филиал, она так или иначе попадает под действие положений ст. 529 НК РК, регулирующих сбор и уплату налога на рекламу.

Касательно российских ИП — им, в общем случае, в соответствии с законом РК «О частном предпринимательстве», как физлицам – не гражданам Казахстана нельзя заниматься бизнесом в этой стране.

Но, исходя из положений Договора о правовом статусе между РФ, РК, Беларусью и Киргизией от 28.04.1998, россияне могут регистрироваться в Казахстане как ИП.

В этом случае они платят налоги как ИП – физлица (в соответствии с п. 1. ст. 529 НК РК).

Таким образом, нерезиденты РК, размещающие в этом государстве рекламу на условиях, подпадающих под действие национального законодательства, должны уплачивать налог на рекламу.

О налогообложении операций, связанных с рекламой при сотрудничестве со странами ЕАЭС, см. материал «При приобретении рекламного ролика у контрагента из Белоруссии или Казахстана вы являетесь налоговым агентом по НДС»

Условия взимания налога на рекламу в РК

Налог на рекламу в Казахстане установлен гл. 78 Налогового кодекса. В соответствии с положениями ст. 528 НК РК государством взимается плата за размещение наружной рекламы в случае ее размещения:

- на стационарных объектах в населенных пунктах;

- на открытых территориях вне помещений в населенных пунктах РК;

- на автомобилях.

Размещение рекламы на соответствующих носителях в РК без разрешительных документов не допускается. Однако налог на рекламу может быть исчислен и перечислен в бюджет, даже если размещающее ее лицо задействовало те или иные рекламные инструменты без официального разрешения.

https://www.youtube.com/watch?v=rI9yxPxiEAg

Национальный оператор, в компетенции которого управление автодорогами, а также местные органы исполнительной власти в РК не позднее 15 числа месяца, который следует за отчетным, направляют в соответствующие госорганы сведения о плательщиках налога на рекламу, а также объектах налогообложения.

Плательщики налога на рекламу в РК

Налог на рекламу в Республике Казахстан должны платить физлица (в том числе зарегистрированные как ИП) и организации. При этом юрлица вправе своими решениями признавать плательщиками свои филиалы.

Подобные локальные правовые акты вводятся в действие с начала года, который следует за тем, когда соответствующее решение было принято.

Если плательщик — вновь созданный филиал, то решение о том, что он будет перечислять в бюджет налог на рекламу, вступает в силу с момента образования данной структуры.

Не должны платить налог на рекламу госорганы РК, даже в случае, если они задействуют рекламные инструменты в ходе реализации своих функциональных обязанностей.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Ставки налога на рекламу

В ст. 530 НК РК содержатся положения, регулирующие ставки по налогу на рекламу в Казахстане.

Соответствующие ставки определяются в корреляции с месячным расчетным показателем (или МРП), который фиксируется в государственных правовых актах РК о бюджете. В расчет берется МРП, действующий по состоянию на 1 число календарного месяца, в котором плательщик использует рекламный инструмент.

Налог на рекламу при размещении соответствующих носителей в полосе отвода автодорог республиканского значения зависит от категории соответствующих магистралей, а также от площади рекламного носителя.

МРП в большинстве случаев используются в сочетании с особыми коэффициентами (называемыми также базовыми ежемесячными ставками). При умножении МРП на соответствующий коэффициент получается ставка.

Для автодорог РК, подходящих к городу, коэффициент МРП соответствует 8, для дорог I и II категории — 7, III категории — 3, IV категории — 2. Данные показатели применяются для исчисленияналога при задействовании носителей площадью до 3 кв. м. Если их площадь больше, то налог на рекламу исчисляется в корреляции с пропорцией МРП (с учетом коэффициента) по отношению к 3 кв. м.

Отмеченный параметр, влияющий на величину налога на рекламу в Казахстане, — базовая ежемесячная ставка, которая определяется, исходя из площади рекламного носителя, его конкретной разновидности, а также места расположения.

Базовые ставки по налогу на рекламу на автомобилях

Указатели, вывески, а также информационные щиты, обладающие площадью до 2 кв. м, облагаются в РК налогом на рекламу по ставке, равной 2 МРП (МРП с коэффициентом или базовой ставкой, равной 2), при размещении в городах республиканского значения и столице, 1 МРП — при размещении в городах и на автодорогах областного значения.

«Лайтбоксы» облагаются налогом на рекламу по ставке 3 МРП в столице и населенных пунктах республиканского значения, 2 МРП — при размещении в городах и на автодорогах областного значения.

Что касается рекламно-информационных носителей площадью 2–5 кв. м, то они облагаются налогом на рекламу по ставке 5 МРП в столице и населенных пунктах республиканского значения, 2 МРП — при размещении в городах и на автодорогах областного значения.

Иные правила действуют при определении МРП по налогу на рекламу для носителей в столице и городах республиканского значения РК:

- 10 МРП при площади 5–10 кв. м;

- 20 МРП при площади 10–20 кв. м;

- 30 МРП при площади 20–30 кв. м;

- 50 МРП при площади 30–50 кв. м;

- 70 МРП при площади 50–70 кв. м;

- 100 МРП при площади носителей 70 кв. м. и более.

При использовании надкрышных конструкций (таких как, например, светодинамические панно либо объемные буквы) в столице и городах республиканского значения МРП равен:

- 30 при использовании носителей площадью в пределах 30 кв. м;

- 50 при использовании носителей площадью более 30 кв. м.

Реклама на палатках, шатрах, навесах, флагах и иных подобных конструкциях, располагающихся в столице и городах республиканского значения, облагается налогом с учетом МРП, равным:

- 1, если площадь соответствующих конструкций менее 5 кв. м;

- 2, если площадь рекламных носителей 5–10 кв. м;

- 3, если площадь конструкций более 10 кв. м.

Налог на рекламу, размещаемую на киосках в столице и городах республиканского значения, коррелирует с МРП, равным:

- 2, если площадь носителя до 5 кв. м;

- 3, если площадь носителя 5–10 кв. м;

- 8, если площадь носителя более 10 кв. м.

Выносные конструкции или штендеры облагаются налогом на рекламу, исчисляемым при МРП, который равен 10.

Базовые ставки: размещение рекламы на автомобилях

Налог на рекламу, размещаемую на автомобилях, также исчисляется в корреляции с МРП.

https://www.youtube.com/watch?v=gbIyp2ORPrY

Если рекламный носитель располагается на внешней стороне автомобиля, то в столице и городах республиканского значения МРП будет составлять:

- 8 при размещении носителей на общественном транспорте, грузовых и специальных автомобилях, а также самоходных машинах;

- 3 при размещении рекламных носителей на микроавтобусах, такси, а также легковых автомобилях.

Если речь идет о размещении рекламы на конструкциях, монтируемых на автомобиле, то налог на рекламу в столице и городах республиканского значения РК будет исчисляться, исходя из площади соответствующих носителей. Показатели МРП будут равны:

- 3, если площадь носителей, располагающихся на автомобиле, менее 2 кв. м;

- 15, если площадь носителей 2–5 кв. м;

- 35, если площадь носителей 5–10 кв. м;

- 50, если площадь носителей 10–20 кв. м;

- 60, если площадь носителей 20–40 кв. м;

- 80, если площадь носителей более 40 кв. м.

Полномочия местных властей

Отметим, что местные органы областей РК, городов республиканского значения и столицы вправе повышать базовые ставки по налогу на рекламу, но не более чем в 2 раза относительно указанных в НК РК величин.

Исчисление и уплата налога

Налог на рекламу в РК исчисляется и уплачивается на основании положений ст. 531 НК РК. Величина соответствующих платежей определяется исходя из:

- ставок платы;

- длительности размещения рекламного носителя (в соответствии с разрешительным документом).

Но размер налога на рекламу не может быть меньше того, что фиксируется за 1 календарный месяц.

Сумма налога на рекламу, которая подлежит перечислению в бюджет РК, уплачивается налогоплательщиками до 25 числа месяца, следующего за отчетным.

Получение разрешительного документа на размещение рекламы предполагает обязательное предоставление налогоплательщиком компетентным органам финансовых источников, подтверждающих оплату рассматриваемого налога за первый месяц.

Сумма налога на рекламу перечисляется в местный бюджет, соответствующий географии размещения рекламного носителя, а также согласно сведениям, которые содержатся в разрешительном документе. Исключение составляет налог на рекламу, размещаемую на транспортных средствах: он платится по месту регистрации автомобилей.

Законодательством Казахстана также предусмотрены процедуры возврата или зачета налога на рекламу. Основаниями для соответствующих процедур становится заявление налогоплательщика, а также документ, выданный налоговым органом, который подтверждает переплату налога на рекламу, либо факт отказа от размещения рекламных сообщений на разрешенных носителях.

Рассмотренные нами особенности налога на рекламу в Казахстане помогут российскому бухгалтеру во взаимодействии с коллегами из РК по мере дальнейшей интеграции экономик двух стран в рамках ЕАЭС.

Подробнее о перспективах сотрудничества России и Казахстана в рамках ЕАЭС читайте в статье «С 2015 года вместо Таможенного союза действует Евразийский экономический»

📺 Видео

"Плата за размещение наружной (визуальной) рекламы"Скачать

КОГДА НУЖНО ПЛАТИТЬ НАЛОГ НА РЕКЛАМУ?Скачать

Маркировка рекламы в Интернете. Новые правила.Скачать

Как не платить налог НДС 20 за рекламу в Facebook и Instagram в 2022 году! (4 способа смены страны)Скачать

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Как начать продавать рукоделие на Озон, как рассчитывается цена в акцию.Скачать

Как Украинцам в 2022 не платить налог НДС 20 за рекламу в Facebook и Instagram?Скачать

ПРОСТО О НАЛОГАХ. Всё, что нужно знать предпринимателюСкачать

Плата за размещение наружной рекламыСкачать

Должны ли блогеры платить налоги на YouTube? Как платить налоги и получать доход на Ютуб.Скачать

Как маркировать рекламу во ВКонтакте. Подробный видео-обзор.Скачать

Как НЕ ПЛАТИТЬ НДС за рекламу в Instagram и Facebook в 2023 годуСкачать

КАК МАРКИРОВАТЬ РЕКЛАМУ, ПЛАТИТЬ НАЛОГИ И ВЕСТИ БУХГАЛТЕРИЮ SMB | Марафон eLama 23.03.2023Скачать

НАЛОГИ С ЗАРАБОТКА В ИНТЕРНЕТЕ КАК ПЛАТИТЬ И СКОЛЬКО? [ЗАРАБОТОК В ИНТЕРНЕТЕ]Скачать

![НАЛОГИ С ЗАРАБОТКА В ИНТЕРНЕТЕ КАК ПЛАТИТЬ И СКОЛЬКО? [ЗАРАБОТОК В ИНТЕРНЕТЕ]](https://i.ytimg.com/vi/UlAKlF6y5Nw/0.jpg)

НОВЫЕ НАЛОГИ НА РЕКЛАМУ ФЕЙСБУК И ГУГЛСкачать

Финансовые махинации - как не платить за рекламу?Скачать