ТЗР в сумме 3000 руб.В течение месяца ОАО купило 50 тонн металла на сумму 168 150 руб. Стоимость доставки этой партии составляет 17,7 тыс. руб. В этом же периоде 35 тонн металла было передано в производство. Проводки:

- Д-т 15 К-т 60 – 142,5 тыс. руб. – поступление металла.

- Д-т 19 К-т 60 – 25,65 тыс. руб. – учтен НДС.

- Д-т 68 К-т 19 – 25,65 руб. – принят к вычету налог по купленному сырью.

- Д-т 10 К-т 15 – 140 тыс. руб. – оприходован металл.

- Д-т 15 К-т 60 – 15 тыс. руб. – отражена стоимость доставки.

- Д-т 19 К-т 60 – 2,7 тыс. руб. – учет налог из ТЗР.

- Д-т 68 К-т 19 – 2,7 тыс. руб. – вычет налога по ТЗР.

- Д-т 16 К-т 15 – 17,5 тыс. руб. (142,5 + 15 – 140) – списана разница между ценой и себестоимостью.

- Д-т 20 К-т 10 – 98 тыс.

Внимание

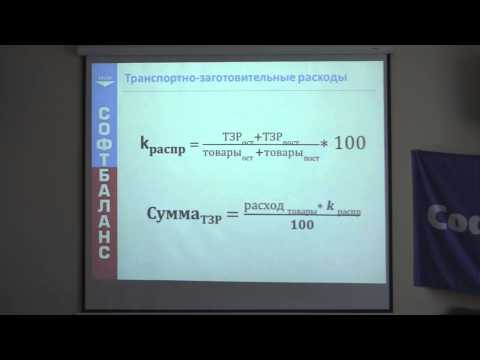

Вычисляется сумма ТЗР по остаткам нереализованных товаров (ТЗР (ОСТ)) по формуле: ОСТ (КМ) × ПРОЦ. 3. Определяется сумма ТЗР, которые можно списывать в расходы в отчетном периоде по формуле: ТЗР (НМ) + ТЗР (ТМ) – ТЗР (ОСТ). Если фирма занимается производством, то для расчета ТЗР по материалам (как основному МПЗ) должна использоваться другая формула (она основана на положениях п.

87 приказа Минфина РФ от 28.12.2001 № 119н): (ТЗР (НМ) + ТЗР (ОТЧ)) / (ОСТ (НМ) + СТ (ОТЧ)) × 100% / СТ (РАСХ), где ТЗР (НМ) — остаток ТЗР по состоянию на начало месяца; ТЗР (ОТЧ) — сумма ТЗР по материалам, что поступили на фабрику за месяц; ОСТ (НМ) — стоимость остатков материалов на начало месяца; СТ (ОТЧ) — стоимость материалов, прибывших на фабрику за месяц; СТ (РАСХ) — стоимость материалов, что были израсходованы в производстве за месяц.

- Транспортно-заготовительные расходы (тзр)

- 3. учет транспортно-заготовительных расходов

- Учет и списание транспортно-заготовительные расходы (тзр)

- Транспортно-заготовительные расходы: порядок учета и хранения

- Как вести учет транспортно-заготовительных расходов

- Транспортно-заготовительные расходы — понятие и состав

- Учет транспортно-заготовительных расходов в 1с

- Учет транспортно заготовительных расходов проводки

- Учет транспортно заготовительных расходов в стоимости товаров

- Бухгалтерский учет транспортно заготовительных расходов. пример, проводки

- Транспортно-заготовительные расходы. учет у покупателя

- Учет транспортных расходов торгового предприятия

- Учет транспортных расходов торговой организации

- Транспортно-заготовительные расходы в бухгалтерском учете

- Учет транспортно-заготовительных расходов

- Бухгалтерский и налоговый учет транспортно-заготовительных расходов по товарам

- Как учитывать тзр в бухучете (нюансы)?

- Учет и списание транспортно-заготовительные расходы (ТЗР)

- Способы учета ТЗР

- Методы распределения ТЗР

- Списание ТЗР

- Учет и расчет транспортно-заготовительных расходов

- Состав транспортно-заготовительных расходов

- Норма расходов

- Бухгалтерский и налоговый учет

- Счета, типовые корреспонденции

- 📺 Видео

Транспортно-заготовительные расходы (тзр)

Это означает, что общую сумму ТЗР, связанных с заготовлением и доставкой разнородных материалов, нужно распределять между ними. Из этого правила есть исключение. Если соотношение ТЗР и стоимости заготовленных (доставленных) материалов незначительно, то их можно не распределять и учитывать в общей сумме:

- либо на счете 10 субсчет «Транспортно-заготовительные расходы»;

- либо на счете 15 «Заготовление и приобретение материалов» (с последующим отнесением на счет 16 «Отклонение в стоимости материальных ценностей»).

Такой порядок предусмотрен пунктом 84 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н. Если организация ведет обособленный учет ТЗР, материалы отражаются в бухучете по учетным ценам.

3. учет транспортно-заготовительных расходов

ТЗР относится на счет основного, вспомогательного производства и на удорожание материалов отпущенных (проданных) на сторону ┌─────┬───────────────────────────────┬─────────────┬───────────┬─────────┐ │1│2│3│4│5│ ├─────┼───────────────────────────────┼─────────────┼───────────┼─────────┤ ││Списано за отчетный месяц││││ ││(период) на:││││ ││││││ ││- основное производство││6500│727│ ││- вспомогательное производство ││2000│224│ ││- общепроизводственные расходы ││1500│-│ ││- общехозяйственные расходы││1000│-│ ││- подсобным производствам││500│-│ ││- расходы будущих периодов││400│-│ ││- расходы на продажу││100│-│ ││- потери от брака││200│-│ ││- продано││800│89│ ││││││ ││Итого по п.5││13000│1040│ └─────┴───────────────────────────────┴─────────────┴───────────┴─────────┘ Распределению подлежит вся сумма отклонений или ТЗР, приходящихся на отпущенные в течение месяца (отчетного периода) материалы.

Учет и списание транспортно-заготовительные расходы (тзр)

Важно

Об этом сказано в пункте 86 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Включение в себестоимость ТЗР, осуществленных после перехода права собственности Ситуация: можно ли в бухучете включить транспортно-заготовительные расходы (ТЗР) в фактическую себестоимость материалов? Расходы произведены после перехода права собственности на материалы. Ответ на этот вопрос зависит от метода отражения поступивших материалов.

Применение метода с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей» позволяет учесть в фактической себестоимости материалов ТЗР, произведенные после перехода права собственности на материалы. В данном случае по дебету счета 15 отражается поступление материалов.

Транспортно-заготовительные расходы: порядок учета и хранения

Конкретный вариант учета ТЗР устанавливается организацией самостоятельно и отражается в учетной политике. Транспортно-заготовительные расходы учитываются по отдельным видам и (или) группам материалов. Примерная номенклатура транспортно-заготовительных расходов приведена в приложении 2 к настоящим Методическим указаниям.

Если нет значительного различия в удельном весе ТЗР, а также в случаях невозможности их отнесения непосредственно по конкретным видам и (или) группам материалов (например: по расходам, связанным с содержанием заготовительно-складского аппарата, оплате услуг сторонних организаций и т.п.

) допускается вести учет ТЗР в целом по субсчету к счету «Материалы» или в целом по счету «Заготовление и приобретение материалов».

Как вести учет транспортно-заготовительных расходов

9 ст. 274 НК РФ). Стоимость материалов, относящихся к одному виду деятельности, распределять не нужно. НДС, который можно принять к вычету по распределяемым материалам, определите по методике, установленной в пункте 4.1 статьи 170 Налогового кодекса РФ. Подробнее об этом см. Как принять к вычету входной НДС при раздельном учете облагаемых и необлагаемых операций.

Транспортно-заготовительные расходы — понятие и состав

Затраты по доставке уголка составляют: 7 х 3 : 9 = 2,333 тыс. руб. Налоговый учет Учитывать в НУ ТЗР можно одним из трех способов. Выбранный вариант следует утвердить в учетной политике и применять минимум два года. Вариант 1.

Списывать все затраты на материальные запасы Если вся сумма расходов относится к одной позиции материалов, то они полностью включаются в стоимость этой позиции.

Например, если на автомобиле было доставлено сырье одного наименования, вся сумма расходов по транспортировке входит в состав этих запасов. Если затраты относятся к нескольким позициям сырья, то они распределяются пропорционально стоимости запасов.

Пример Транспортная компания доставила организации материалы (0,3 тонны гвоздей и 0,5 тонны шурупов) на одном автомобиле. Стоимость услуги составила 3 тыс. руб. Цена сырья: 30 руб./кг гвоздей, 10 руб./кг шурупов.

https://www.youtube.com/watch?v=SLiZhmV3sOs

Они могут отнести сразу на расходы не только сумму ТЗР, но и стоимость самих материалов. Правило распространяется и на ценности, которые предполагается использовать для административных нужд. Налоговым учетом предусмотрено, как и бухгалтерским, два варианта действий:

- прямое зачисление величины ТЗР на стоимость перевозимых материальных ценностей;

- обособленное отражение операций по доставке.

В последнем случае сумма транспортно-заготовительных издержек накапливается в течение месяца, а по его завершении распределяется между отпущенными в производственные цеха товарами, реализованными изделиями и оставшимися на складах единицами.

Учет транспортно-заготовительных расходов в 1с

Если организовать такой учет невозможно (например, когда нельзя достоверно определить, к какой именно группе материалов относят те или иные ТЗР), их отражают суммарно, без разбивки по видам или группам материалов.

По мере списания материалов (при их отпуске в производство, продаже и т.д.) ТЗР по ним также списывают. Как правило, это делают в конце каждого месяца. Указанные расходы в данном порядке учитывают те компании, которые используют второй способ отражения транспортно-заготовительных расходов.

При использовании первого способа списанию подлежит не сумма ТЗР, а сумма отклонений их плановой стоимости от фактической себестоимости, отраженная на счете 16. Оба показателя (сумма ТЗР или отклонений) рассчитывают в аналогичном порядке.

Чтобы определить сумму ТЗР, которая подлежит списанию, нужно рассчитать процент списываемых расходов в их общей сумме.

Учет транспортно заготовительных расходов проводки

Для организаций, которые вправе вести бухучет в упрощенном виде, предусмотрен особый порядок учета расходов (ч. 4, 5 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ).

Если организация включает ТЗР в фактическую себестоимость материалов, то обособленный учет этих расходов не ведите.

При поступлении материалов сделайте проводки: Дебет 10 Кредит 60 (20, 21, 75…) – отражено поступление материалов; Дебет 10 Кредит 60 (76, 23, 26…) – отнесены ТЗР на себестоимость материалов.

Если организация учитывает ТЗР обособленно на счете 10, то при поступлении материалов сделайте следующие проводки: Дебет 10 Кредит 60 (20, 21, 75…) – отражено поступление материалов по учетной стоимости; Дебет 10 субсчет «Транспортно-заготовительные расходы» Кредит 60 (76, 23, 26…) – учтены ТЗР.

Видео:1С:ERP Урок 69. Транспортно-заготовительные расходыСкачать

Учет транспортно заготовительных расходов в стоимости товаров

Проводки Д19 К60 и Д68.НДС К19.Далее товар направится на продажу проводкой Д90.2 К41.1(2) и стоимость транспортных расходов получится включенной в себестоимость товаров, направленных на продажу. Способ 2.

Отражение транспортно-заготовительных расходов на счете 44 ТЗР можно учитывать обособленно на счете 44 «Расходы на продажу», для чего на этом счете открывается отдельный субсчет, его, например, можно назвать «44.ТР». В конце месяца транспортные расходы, накопленные на счете 44.

ТР, списываются пропорционально себестоимости проданных товаров за месяц. Пример учета ТЗР на счете 44 Воспользуемся примером, рассмотренным ранее. В течении месяца поставщиком был поставлен товар, указанный ниже, стоимость ТЗР поставщик выделил отдельно. 1 партия: Стол круглый 100 шт. по цене 1000 руб.

, стоимость партии 100000 руб. 2 партия: Стол овальный 50 шт. по цене 800 руб., стоимость партии 40000 руб.

Бухгалтерский учет транспортно заготовительных расходов. пример, проводки

Каждая торговая организация ведет учет транспортно-заготовительных расходов (ТЗР). При различают два вида затрат на транспортировку товаров:

- расходы, связанные с доставкой покупаемых товаров;

- расходы на доставку товаров покупателям.

Порядок учета транспортных затрат в обоих случаях будет существенно отличаться.

В первом случае организация включит эти затраты в себестоимость товаров, во втором — либо включит в цену товара, либо будет учитывать обособлено в составе расходов на продажу.

Транспортные расходы, связанные с поставкой закупаемых товаров: Если в документах поставщика стоимость доставки отражена отдельно, то ТЗР следует включить в себестоимость товаров.

Транспортно-заготовительные расходы. учет у покупателя

Дополнительных ограничений для налогового вычета по ТЗР глава 21 Налогового кодекса РФ не устанавливает. УСН Налоговую базу организаций на упрощенке, которые платят единый налог с доходов, ТЗР не уменьшают (п. 1 ст. 346.14 НК РФ). Если организация платит единый налог с разницы между доходами и расходами, ТЗР следует включить в стоимость материалов (подп.

5 п. 1 ст. 346.16, п. 2 ст. 254

1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы ТЗР не влияют.

Учет транспортных расходов торгового предприятия

Например, при доставке разнородных материалов одним транспортным средством ТЗР можно распределить пропорционально количеству материалов, их весу или объему в зависимости от специфики деятельности организации (или от ассортимента полученных активов).

Если в одну поставку включено несколько разнородных групп материалов (например, одни материалы измеряются в штуках, другие – в килограммах), то сначала организация должна распределить ТЗР между этими группами.

Сделать это можно, например, пропорционально количеству мест, занятых в транспортном средстве.

Внимание Есть другой вариант – привести все единицы измерения к одной, например, к килограммам. Второй вариант более универсален, но требует более сложных расчетов.

Внутри одной группы материалов ТЗР можно распределить пропорционально тем единицам измерения, в которых учитывается каждый номенклатурный номер этой группы.

Учет транспортных расходов торговой организации

- страховой взнос с зарплаты для водителя — 240 руб.;

- зарплата водителя — 800 руб.;

- амортизация машины — 500 руб.

Учет транспортно заготовительных расходов: бухгалтерские проводки Сумма Дебет Кредит Наименование операции 80000 41.

1 60 стоимость одной партии, в соответствии с документами самого поставщика 8000 44.ТР 60 расходы на доставку одной партии 120000 41.1 60 стоимость второй партии, в соответствии с документами самого поставщика 12000 44.ТР 60 расходы на доставку второй партии 40000 44.

1 60 стоимость третьей партии, в соответствии с документами самого поставщика 1000 44.ТР 10 затраты на топливо 800 44.ТР 70 заработная плата водителя 240 44.ТР 69 страховые взносы с зарплаты водителя 500 44.ТР 02 амортизация автомобиля В итоге можно сделать вывод: за прошедший месяц по дебету 44.

ТР была накоплена денежная сумма ТЗР в размере 22540 руб.

Транспортно-заготовительные расходы в бухгалтерском учете

- Материально-производственные запасы

Каждое торговое предприятие сталкивается с вопросом учета транспортно-заготовительных расходов (ТЗР). Затраты на транспортировку товара бывают двух видов:

- расходы, связанные с доставкой покупаемых товаров;

- расходы на доставку товаров покупателям.

Учет транспортных затрат в обоих случаях будет отличаться. В первом случае организация включит эти затраты в себестоимость товаров, во втором случае либо включит в цену товара, либо будет учитывать отдельно в качестве расходов на продажу.

Транспортные расходы, связанные с поставкой закупаемого товара Организация получает товары, стоимость доставки выделена поставщиком отдельно.

Как в бухучете отразить затраты на доставку и как принять к учету эти товары? Транспортно-заготовительные расходы (ТЗР) нужно включить в себестоимость товара.

Учет транспортно-заготовительных расходов

Важно Помимо этого организация сама закупала товар и доставляла его к себе на склад. ТЗР за месяц при этом следующие: Бензин — 2000 руб. Ремонт автомобиля — 4000 руб. Заработная плата водителя — 15000 руб. Начисленные страховые взносы на з/п водителя (30%) — 5000 руб.

Амортизация автомобиля — 1000 руб. Проводки по учету товарно-заготовительных расходов за месяц Сумма Дебет Кредит Название операции 100000 41.1 60 Оприходована партия круглых столов 40000 41.2 60 Оприходована партия овальных столов 10000 44.ТР 60 Учтены расходы на доставку 2000 44.

ТР 10 Списаны расходы на бензин 4000 44.ТР 76 Учтены расходы на ремонт автомобиля на СТО 15000 44.ТР 70 Начислена заработная плата водителю 5000 44.ТР 69 Начислены страховые взносы на зарплату водителя 1000 44.

ТР 02 Отражена амортизация автомобиля В конце месяца нужно списать не все эти расходы, а только их часть, пропорциональную отгруженным товарам.

Бухгалтерский и налоговый учет транспортно-заготовительных расходов по товарам

Проводки по учету ТЗР за месяц: Сумма Дебет Кредит операции 100000 41.1 60 Оприходована партия столов руководителя 40000 41.

2 60 Оприходована партия компьютерных столиков 10000 44/ТР 60 Учтены расходы на доставку 2000 44/ТР 10 Списаны расходы на бензин 4000 44/ТР 76 Учтены расходы на ремонт автомобиля на СТО 15000 44/ТР 70 Начислена заработная плата водителю 5000 44/ТР 69 Начислены страховые взносы на зарплату водителя 1000 44/ТР 02 Отражена амортизация автомобиля Важно помнить, что в конце месяца списываются не все ТЗР, а только их часть, пропорциональная отгруженным товарам. Порядок определения величины ТЗР подлежащих списанию Чтобы определить величину ТЗР подлежащих списанию, необходимо проанализировать счет 41 «Товары» и счет 44/ТР «Расходы на продажу». Анализ счета 41: Например, на начало месяца у организации было товара на сумму 300 000 руб.

Как учитывать тзр в бухучете (нюансы)?

Способы учета ТЗР в себестоимости товаров:

- включить ТЗР в стоимость товаров;

- отразить ТЗР на счете 44 в виде отдельной статьи расходов на продажу.

Способ 1: включить ТЗР в стоимость товаров. Следует отметить, что этот способ, довольно трудоемкий и зачастую противоречит требованю рациональности, однако, в некоторых организациях применяется. Его суть состоит в том, что приобретенный товар приходуется на склад с учетом стоимости ТЗР, для этого общая величина ТЗР распределяется пропорционально между стоимостью полученных партий товара.

https://www.youtube.com/watch?v=jZ0jRZ6fMIQ

В дальнейшем учет товаров ведется в оценке, включающей ТЗР. Пример 1. Организация получила: 1 партия: Стол руководителя 100 шт. по цене 1000 руб., стоимость партии 100000 руб. 2 партия: Стоик компьютерный 50 шт. по цене 800 руб., стоимость партии 40000 руб.

Общая стоимость полученных товаров 140000 руб.

ОСНО и ЕНВД Если организация применяет общую систему налогообложения и платит ЕНВД, то она должна вести раздельный учет доходов и расходов для расчета налога на прибыль и НДС (п. 9 ст. 274, п. 4 ст. 170 НК РФ).

При общей системе налогообложения ТЗР обособленно не учитываются и включаются в стоимость материалов (п. 2 ст. 254 НК РФ).

Если материалы одновременно используются в деятельности организации, облагаемой ЕНВД, и деятельности на общей системе налогообложения, то их стоимость (с учетом ТЗР) следует распределить (п. 9 ст. 274 НК РФ). Стоимость материалов, относящихся к одному виду деятельности, распределять не нужно.

НДС, который можно принять к вычету по распределяемым материалам, определите по методике, установленной в пункте 4.1 статьи 170 Налогового кодекса РФ. Подробнее об этом см. Как принять к вычету входной НДС при раздельном учете облагаемых и необлагаемых операций.

Способы учета ТЗР по приобретенным товарам:

- включать затраты в стоимость товара;

- отражать затраты в виде отдельной статьи расходов на продажу на счете 44.

Способ 1. Включение товарно-заготовительных расходов в стоимость товара Этот способ, пожалуй, не самый удобный, но тем не менее его вполне можно использовать.

Заключается он в том, что приобретенный товар приходуется на склад с учетом стоимости доставки, для этого общая стоимость доставки распределяется пропорционально между стоимостью полученных партий товара, далее считается цена товара с учетом транспортных расходов.

Например, получено: 1 партия: Стол круглый 100 шт. по цене 1000 руб., стоимость партии 100000 руб. 2 партия: Стол овальный 50 шт. по цене 800 руб., стоимость партии 40000 руб. Общая стоимость полученных товаров 140000 руб. Транспортно-заготовительные расходы = 10000 руб.

Каким образом организация должна учитывать эти затраты? Транспортные расходы включаются в себестоимость товара, причем они могут быть учтены двумя способами:

- на счете учета товаров (то есть включаются в себестоимость),

- выделены на отдельный счет учета расходов на продажу.

Транспортные расходы включаются в стоимость товара При этом товарные ценности принимаются к учету на 41 счет вместе с ТЗР (транспортно-заготовительными расходами). Не самый удобный способ, но, тем не менее, организация вправе его выбрать. Проводки по учету товаров и транспортных расходов имеют вид:

- Д41.1 К60 – отражена стоимость товаров по документам поставщика.

- Д19 К60 – выделен НДС, предъявленный поставщиком.

- Д41.1 К60 – отражена стоимость ТЗР.

- Д19 К60 – выделен НДС, относящийся к ТЗР.

Цена за единицу товара будет включать стоимость доставки.

Видео:Процесс заготовления, транспортно-заготовительные расходы (ТЗР)Скачать

Учет и списание транспортно-заготовительные расходы (ТЗР)

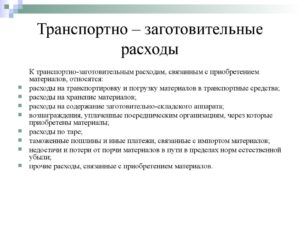

В бухучете к транспортно-заготовительным расходам (ТЗР) относятся затраты, связанные с заготовкой и доставкой материалов в организацию (п. 70 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н).

ТЗР, в частности, включают в себя:

- расходы, связанные с погрузочно-разгрузочными работами;

- расходы на транспортировку;

- командировочные расходы, связанные с заготовкой и доставкой материалов;

- плату за хранение материалов в местах приобретения, на железнодорожных станциях, портах, пристанях;

- складские расходы (если склады используются как для заготовки материалов, так и для хранения товаров (готовой продукции), такие расходы можно отнести на текущие затраты);

- расходы на содержание заготовительных пунктов, складов, организованных в местах заготовки материалов;

- плату за кредиты и займы, привлеченные для закупки материалов (начисленная до принятия материалов к учету);

- недостачу и порчу в пределах норм естественной убыли;

- наценки, надбавки, комиссионные вознаграждения посредникам.

Примерная номенклатура (перечень) ТЗР приведена в приложении 2 к Методическим указаниям, утвержденным приказом Минфина России от 28 декабря 2001 г. № 119н.

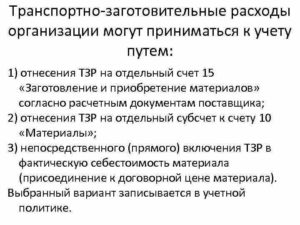

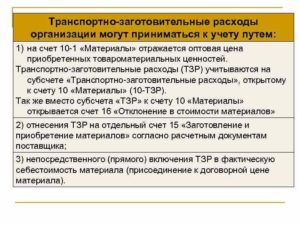

Способы учета ТЗР

В бухучете транспортно-заготовительные расходы (ТЗР) учитывайте одним из следующих способов:

- непосредственно в фактической себестоимости каждой единицы материалов;

- обособленно на счете 15 »Заготовление и приобретение материалов» (с последующим отнесением на счет 16 »Отклонение в стоимости материальных ценностей»);

- обособленно на отдельном субсчете, открытом к счету 10 »Материалы», например на субсчете »Транспортно-заготовительные расходы».

Выбранный способ учета ТЗР закрепите в учетной политике. Такой порядок установлен пунктом 83 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Если организация включает ТЗР в фактическую себестоимость материалов, то обособленный учет этих расходов не ведите. При поступлении материалов сделайте проводки:

Дебет 10 Кредит 60 (20, 21, 75…)

– отражено поступление материалов;

Дебет 10 Кредит 60 (76, 23, 26…)

– отнесены ТЗР на себестоимость материалов.

Если организация учитывает ТЗР обособленно на счете 10, то при поступлении материалов сделайте следующие проводки:

Дебет 10 субсчет »Сырье и материалы» Кредит 60 (20, 21, 75…)

– отражено поступление материалов по учетной стоимости;

Дебет 10 субсчет »Транспортно-заготовительные расходы» Кредит 60 (76, 23, 26…)

– учтены ТЗР.

https://www.youtube.com/watch?v=w5f15gaVB0E

Если организация учитывает ТЗР обособленно на счете 15, то при поступлении материалов нужно сделать проводки:

Дебет 15 Кредит 60 (76)

– отражено поступление материалов в оценке, предусмотренной договором (другими документами);

Дебет 15 Кредит 60 (76)

– учтены в фактической себестоимости материалов ТЗР;

Дебет 10 Кредит 15

– оприходованы материалы по учетной цене.

Отклонения фактической стоимости от учетной цены списывайте в момент оприходования материалов проводками:

Дебет 16 Кредит 15

– отражено отклонение фактической стоимости поступивших материалов от их учетной цены;

Дебет 15 Кредит 16

– отражено превышение учетной цены над фактической стоимостью приобретенных материалов.

Если ТЗР отражаются обособленно, то их аналитический учет следует вести в разрезе отдельных видов и групп материалов.

Это означает, что общую сумму ТЗР, связанных с заготовлением и доставкой разнородных материалов, нужно распределять между ними. Из этого правила есть исключение.

Если соотношение ТЗР и стоимости заготовленных (доставленных) материалов незначительно, то их можно не распределять и учитывать в общей сумме:

- либо на счете 10 субсчет »Транспортно-заготовительные расходы»;

- либо на счете 15 »Заготовление и приобретение материалов» (с последующим отнесением на счет 16 »Отклонение в стоимости материальных ценностей»).

Такой порядок предусмотрен пунктом 84 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Если организация ведет обособленный учет ТЗР, материалы отражаются в бухучете по учетным ценам. В качестве учетных цен организация может применять:

- планово-расчетную цену, утвержденную организацией;

- договорную цену;

- фактическую себестоимость материалов за прошлый отчетный период (месяц, квартал, год);

- среднюю цену группы (если плановая цена установлена не на конкретный номенклатурный номер, а на их группу).

Если учетная цена отклоняется от фактической себестоимости более чем на 10 процентов, ее нужно пересмотреть. Если ТЗР учитываются обособленно, то списывать их нужно на те же счета, на которые списываются материалы. Оформите это в конце месяца проводкой:

Дебет 20 (23, 25, 26…) Кредит 16 (10 субсчет »Транспортно-заготовительные расходы»)

– списаны ТЗР по израсходованным материалам.

Методы распределения ТЗР

Чтобы снизить трудоемкость распределения транспортно-заготовительных расходов, бухгалтер может воспользоваться одним из следующих упрощенных методов:

- сумма ТЗР по всем материалам, принятым к учету в отчетном периоде, полностью распределяется между материалами, списанными на счета 20, 23 и 91-2. Использование этого метода допускается, если сумма ТЗР не превышает 10 процентов от стоимости всех списанных материалов;

- средний процент ТЗР, относящихся к стоимости списанных материалов, округляется до целых единиц;

- сумма ТЗР распределяется с учетом их процента, сложившегося на начало отчетного периода. Средний процент за отчетный период в этом случае не рассчитывается. Если сумма ТЗР, определенная таким способом, будет завышена или занижена, то в следующем отчетном периоде ее следует скорректировать;

- сумма ТЗР распределяется по нормативу, закрепленному в плановых калькуляциях. Если фактические затраты отличаются от нормативных, то разница учитывается в следующем отчетном периоде;

- сумма ТЗР полностью списывается на увеличение стоимости материалов, израсходованных в отчетном периоде. Использование этого метода допускается, если сумма ТЗР не превышает 5 процентов от учетной стоимости материалов.

Списание ТЗР

Перед тем как определить сумму ТЗР, которая списывается в расходы отчетного периода (месяца), нужно рассчитать средний процент ТЗР, относящихся к стоимости списанных материалов. Для этого используйте формулу:

| Остаток ТЗР на начало отчетного периода + Сумма ТЗР по материалам, поступившим в отчетном периоде | : | Стоимость остатка материалов на начало отчетного периода (в учетных ценах) + Стоимость материалов, поступивших за отчетный период (в учетных ценах) | х | 100% |

Рассчитав средний процент, определите сумму ТЗР, которая списывается на себестоимость отчетного периода. Для этого используйте формулу:

| Средний процент ТЗР, относящихся к стоимости списанных материалов | : | Учетная стоимость израсходованных материалов |

Пример

ОАО »Производственная фирма «Мастер»» занимается изготовлением металлических изделий. Учет поступающих материалов организация ведет с использованием счетов 15 и 16.

На 1 февраля в учете организации числилось: — на счете 10 – металл в количестве 10 т по учетной цене 2800 руб./т на общую сумму 28 000 руб.;

— на счете 16 – остаток ТЗР, относящихся к этому виду материалов, – 3000 руб.

https://www.youtube.com/watch?v=DejR3H0F2qI

В течение месяца »Мастером» было приобретено 50 т металла на сумму 168 150 руб. (в т. ч. НДС – 25 650 руб.). Сумма ТЗР по этим материалам составила 17 700 руб. (в т. ч. НДС – 2700 руб.).

В феврале в производство было передано 35 т металла.

Бухгалтер »Мастера» сделал в учете проводки:

Дебет 15 Кредит 60

– 142 500 руб. (168 150 руб. – 25 650 руб.) – отражено поступление металла;

Дебет 19 Кредит 60

– 25 650 руб. – учтен НДС по приобретенному металлу;

Дебет 68 субсчет »Расчеты по НДС» Кредит 19

– 25 650 руб. – принят к вычету НДС по приобретенным материалам (при наличии счета-фактуры поставщика);

Дебет 10 Кредит 15

– 140 000 руб. (50 т × 2800 руб.) – оприходован металл по учетным ценам;

Дебет 15 Кредит 60

– 15 000 руб. (17 700 руб. – 2700 руб.) – отражены ТЗР;

Дебет 19 Кредит 60

– 2700 руб. – учтен НДС c ТЗР;

Дебет 68 субсчет »Расчеты по НДС» Кредит 19

– 2700 руб. – принят к вычету НДС по ТЗР;

Дебет 16 Кредит 15

– 17 500 руб. (142 500 руб. + 15 000 руб. – 140 000 руб.) – списана разница между учетной ценой и фактической себестоимостью поступившего металла;

Дебет 20 Кредит 10

– 98 000 руб. (35 т × 2800 руб.) – списана учетная стоимость металла, переданного в производство.

Сумму ТЗР, которая списывается на себестоимость в феврале, бухгалтер »Мастера» рассчитал так.

Стоимость металла в феврале с учетом остатка на начало месяца (в учетных ценах) составила:

2800 руб. × 10 т + 2800 руб. × 50 т = 168 000 руб.

Сумма ТЗР в феврале с учетом остатка на начало месяца равна:

3000 руб. + 17 500 руб. = 20 500 руб.

Средний процент ТЗР, относящихся к стоимости списанных материалов, составил:

20 500 руб. : 168 000 руб. × 100% = 12,2%.

Сумма ТЗР, которая списывается на себестоимость в феврале, равна:

98 000 руб. × 12,2% = 11 956 руб.

Дебет 20 Кредит 16

– 11 956 руб. – списаны ТЗР за апрель.

Как распределить в бухучете ТЗР по нескольким видам материалов, доставленных одним транспортным средством? Порядок распределения ТЗВ в этом случае нормативными документами не регламентируется.

Поэтому оптимальный метод организация может разработать его самостоятельно и закрепить в учетной политике (п. 4, 7 ПБУ 1/2008).

Например, при доставке разнородных материалов одним транспортным средством ТЗР можно распределить пропорционально количеству материалов, их весу или объему в зависимости от специфики деятельности организации (или от ассортимента полученных активов).

Если в одну поставку включено несколько разнородных групп материалов (например, одни материалы измеряются в штуках, другие – в килограммах), то сначала организация должна распределить ТЗР между этими группами. Сделать это можно, например, пропорционально количеству мест, занятых в транспортном средстве.

Есть другой вариант – привести все единицы измерения к одной, например, к килограммам. Второй вариант более универсален, но требует более сложных расчетов.

Внутри одной группы материалов ТЗР можно распределить пропорционально тем единицам измерения, в которых учитывается каждый номенклатурный номер этой группы.

Пример

В ЗАО »Альфа» одним транспортным средством были доставлены два вида материалов: листовой металл (100 листов) и уголок металлический (200 м). Транспортные расходы составили 7000 руб. без НДС.

Для распределения транспортных расходов бухгалтер »Альфы» перевел различные единицы измерения материалов в одну – килограммы. Вес одного листа металла составляет 60 кг. Вес одного метра уголка – 15 кг.

Общий вес доставленных материалов равен:

60 кг × 100 листов + 15 кг × 200 м = 9000 кг.

Транспортные расходы на доставку листового металла составили:

7000 руб. × 6000 кг : 9000 кг = 4667 руб.

https://www.youtube.com/watch?v=yBt4V7kk5ZI

Транспортные расходы на доставку уголка металлического составили:

7000 руб. × 3000 кг : 9000 кг = 2333 руб.

Редакция журнала «Главбух»

Видео:Учет транспортно-заготовительных расходов в 1ССкачать

Учет и расчет транспортно-заготовительных расходов

К группе транспортно-заготовительных затрат (ТЗР) относятся издержки, которые направлены на заготовку материалов, сырьевой базы, инструментария и доставку материальных ценностей. Законодательная регламентация состава этих расходов осуществляется через Приказ Минфина от 28.12.2001 г. №119н и нормы ПБУ 5/01.

Состав транспортно-заготовительных расходов

К транспортно-заготовительному типу издержек причисляют платежные операции за услуги по доставке материалов, хранению ценностей на складских объектах и на территории сторонних компаний. В эту категорию входят взносы по договорам страхования (если страхуется перевозимый груз), уплаченные таможенные пошлины. В качестве ТЗР можно показать в учете:

- оплату счетов за оказанные посредниками услуги;

- погашение обязательств по обслуживанию кредитов, взятых для закупки материалов;

- возмещение подотчетных сумм сотрудникам, которые задействованы в приобретении запасов;

- величину недостач, образовавшихся в пределах нормативов при транспортировке.

КСТАТИ, в сумму доставки можно включать не только транспортные расходы, но и оплату услуг по погрузке товаров, их разгрузке в пункте назначения.

В состав издержек, связанных с хранением ценностей, относят траты по оплате труда персонала, занятого в мероприятиях по заготовке, приемке, обеспечению сохранности и отпуску материалов. Правила учета позволяют зачесть в качестве ТЗР комиссионные компенсации снабженческим структурам.

ОБРАТИТЕ ВНИМАНИЕ! Полный список транспортно-заготовительных расходов каждая компания формирует самостоятельно и утверждает его внутренними документами.

Норма расходов

Учесть транспортно-заготовительные издержки в полном объеме напрямую в составе себестоимости возможно в случаях, если у компании небольшие объемы поставок. Сложности возникают из-за возможных задержек в предоставлении первичной документации.

При работе с несколькими номенклатурными группами рекомендуется вести обособленный учет таких затрат и распределять их на изготавливаемую продукцию пропорционально.

Норма ТЗР, которая будет приходиться на отдельные материальные ценности, вычисляется по формуле:

Процент распределения = (ТЗР, числившиеся на 1 число отчетного периода + Сумма ТЗР за весь анализируемый срок) / (Материальные ценности на конец периода + Расход материалов за отчетный интервал) * 100.

Если величина транспортно-заготовительных затрат находится в пределах 10% от общей стоимости имеющихся у предприятия материальных ценностей, сумму таких издержек рекомендуется списывать на расходные счета полностью.

Бухгалтерский и налоговый учет

Для бухгалтерского учета ТЗР характерна возможность реализовывать учетные операции двумя методами:

- Включение расходов напрямую в стоимость материалов.

- Раздельное отображение стоимостной оценки материальных ценностей и размера ТЗР.

В первом случае актуальна бухгалтерская проводка Д10 – К60. Этот способ подходит для сделок по поставке однотипной продукции при условии, что ценовые колебания отсутствуют или являются несущественными. Например, в одной партии поставки были однородные активы, стоимость транспортных услуг полностью отнесена на цену материалов.

При раздельном учете стоимости перевозимых материальных ценностей и расходов по их транспортировке и заготовке возможны такие варианты:

- применение комбинации 15 и 16 счетов, последний из которых предназначается для фиксации стоимостных отклонений;

- путем введения в рабочий план счетов дополнительного субсчета к 10 или 41 счету для обозначения ТЗР;

- отнесением величины затрат к стоимости товаров, которая аккумулируется на 44 счете (это правило актуально для торговых организаций и может применяться только по отношению к товарам).

Списание осуществляется пропорционально стоимости материалов, переданных в производственные отделения. Например, ТЗР на протяжении месяца аккумулируются на 15 счете, по истечении каждого месячного интервала производится распределение расходов на использованные в производственных целях материалы (или по реализованным ценностям).

ВАЖНО! Предприятие может применять только один из указанных методов, выбранный вариант должен быть прописан в учетной политике.

https://www.youtube.com/watch?v=CIpi0KKRFM0

В отчетной документации величина транспортно-заготовительных трат находит свое отражение в балансе. В этом документе затраты включаются в состав запасов и отражаются в сумме по строке 1210. Применительно к отчету о финансовых результатах издержки транспортно-заготовительного характера могут быть обозначены несколькими способами:

- при полном отнесении напрямую на стоимость материалов расходы показываются в графе 2120;

- при ведении обособленного учета с последующим распределением – в ячейке под кодом 2120 или 2210.

Субъектам хозяйствования, которые уполномочены вести учет в упрощенном виде, предоставлено право включать весь объем ТЗР напрямую в затраты по обычным видам осуществляемой деятельности. Они могут отнести сразу на расходы не только сумму ТЗР, но и стоимость самих материалов. Правило распространяется и на ценности, которые предполагается использовать для административных нужд.

Налоговым учетом предусмотрено, как и бухгалтерским, два варианта действий:

- прямое зачисление величины ТЗР на стоимость перевозимых материальных ценностей;

- обособленное отражение операций по доставке.

В последнем случае сумма транспортно-заготовительных издержек накапливается в течение месяца, а по его завершении распределяется между отпущенными в производственные цеха товарами, реализованными изделиями и оставшимися на складах единицами. Для каждого номенклатурного наименования материалов расчет ТЗР осуществляется при помощи формулы:

ТЗР по отпущенным со склада ценностям = Стоимостная оценка выданных ценностей за рассматриваемый период * (ТЗР, которые были зафиксированы по отношению к остатку материалов на начало периода + Суммарное значение ТЗР за отчетный интервал) / (Стоимостная оценка материальных активов, выданных за отчетный срок + Стоимостное выражение остатков ценностей в расчете на конец периода).

Для целей налогового учета по товарам применяется метод единовременного отнесения ТЗР к прочим расходам (исключение делается только для транспортных издержек, образовавшихся в связи с доставкой до склада).

Страховые затраты учитываются датой перечисления страховой премии, днем фактической уплаты включаются таможенные пошлины, а возмещения посредникам признаются датой подписания отчета или акта оказанных услуг.

Счета, типовые корреспонденции

Если транспортно-заготовительный тип издержек распределяется на материальные ценности, приходуемые в размере фактической стоимости, то учетные операции будут проводиться с участием дебета 10 и кредита 60 счета.

В ситуациях, когда материалы ставятся на учет по плановым или учетным показателям затрат, ТЗР с приобретенными ресурсами аккумулируются на 15 счете. Следующим шагом будет перенесение их стоимости на 10 счет (сумма выражается в размере плановой цены).

Завершающим этапом станет списание ТЗР на 20 счет с последующим выведением плановой себестоимости и отклонения ее от факта.

ВАЖНО!

Все сформированные отклонения должны быть показаны обособленно на 16 счете.

Списание транспортно-заготовительных издержек может происходить автоматически без проведения дополнительных бухгалтерских операций.

Этот способ актуален для случаев, когда величина ТЗР была включена в состав себестоимости приобретаемых материалов. Процесс списания будет отражаться записью Д20 (или 23, 26, 91) – К10.

При использовании других методов принятия к учету ТЗР их списание будет оформляться отдельной корреспонденцией.

Типовые проводки, которыми отражается приобретение материальных ценностей и величина ТЗР у предпринимателей на УСН:

- Д10 – К60 – обозначение факта покупки определенных изделий;

- Д20 – К60 – фиксация суммы ТЗР;

- Д20 – К70 – учтен заработок сотрудника, который участвовал в транспортировке;

- Д20 – К69 – показаны страховые взносы, начисленные на заработную плату водителя или экспедитора.

Примеры корреспонденций по операциям компаний, практикующих применение метода учета материалов по плановым расценкам:

- Д15 – К60 – в учете обозначена величина покупной стоимости материальных ценностей;

- Д19 – К60 – принят к учету НДС;

- Д15 – К60 – показан размер ТЗР;

- Д10 – К15 – при помощи этой записи осуществляется оприходование ценностей с применением учетной цены;

- Д16 – К15 – при выявлении отклонений между плановыми расценками и фактическими их объем должен быть зафиксирован этой проводкой.

При отказе от внедрения системы плановых цен и отражении в учете показателей в размере фактической стоимости первой записью будет обозначение покупной стоимости активов через дебетование 10.1 и кредитование 60 счета. На дополнительном аналитическом субсчете 10.1.1 обозначается цена доставки, проводка имеет вид Д10.1.1 – К60.

📺 Видео

Как вести учет ДОХОДОВ и РАСХОДОВ в EXCEL? Как вести учет в EXCELСкачать

РАЗОБЛАЧЕНИЕ про Угнанный Вольво, Долги, Открытие Транспортной Компании с Нуля, Лизинг. ВК ЛОГИСТИКСкачать

Транспортно-заготовительные расходыСкачать

Транспортно заготовительные расходы. Учет и номенклатураСкачать

Транспортные расходы. Как их считать и использовать на практике (на примерах)Скачать

Занятие №7 — Первоначальная стоимость запасов 🧱 Учет ТЗР — часть 2/3Скачать

Бухгалтерский учет понятно за 10 минутСкачать

Как вести учёт доходов и расходов в Гугл таблицеСкачать

Как грамотно вести учет финансов? Современный финансовый учет компании в Google таблицеСкачать

Урок 7. Какие расходы учитывать в составе расходов на продажу (издержек обращения)?Скачать

Компенсация сотрудникам транспортных расходов и расходов на проезд к месту работы и обратно.Скачать

Учет транспортных расходов с учетом остатка нереализованных товаров в 1С:ERPСкачать

Урок 75. Расходы по доставке, разгрузке и хранению в УТ 11Скачать

1С:БСХП. Автоматизация учета работ сельскохозяйственных машин. Транспортно-заготовительные расходы.Скачать

Как вести учет доходов и расходов? Финансовый трекер, поможет эффективно вести доходы и расходыСкачать

Как вести учет личных финансов? Грамотное управление личными финансами // 16+Скачать

Как правильно вести учет затрат и оказанных транспортных услугСкачать