Двойное налогообложение (ДН) – специфический способ обложения активов налогами. При этом плательщику приходится платить налоги два раза. Этот вариант является крайне нежелательным. Для избегания двойного налогообложения были приняты различные международные соглашения.

- Что собой представляет двойное налогообложение

- В каких случаях возникает двойное налогообложение

- Разновидности двойного налогообложения

- По каким причинам образуется двойное налогообложение?

- Инструменты для устранения двойного налогообложения

- Межгосударственные соглашения

- Особенности определения максимальной суммы платежей

- Двойное налогообложение

- Когда возникает двойное налогообложение?

- Классификация двойного налогообложения

- Причины возникновения двойного налогообложения дохода

- Способы и методы устранения двойного налогообложения

- Международные соглашения по устранению двойного налогообложения

- Двойное налогообложение в России. Соглашение об избежании двойного налогообложения :

- Что включается в это понятие?

- Как классифицируется это явление в зависимости от принципа осуществления?

- Как классифицируется это явление в зависимости от уровня?

- Какие противоречия возникают из-за данного явления?

- Что включает в себя соглашение во избежание данного явления?

- Как соглашение влияет на сборы с дохода от аренды?

- Как осуществить оформление прибыли от аренды?

- Как вычитается налог при получении прибыли от продажи имущества за границей?

- Как осуществить оформление прибыли от продажи?

- Как в этом случае облагается налогом предпринимательская деятельность?

- Случаи возникновения двойного налогообложения

- Классификация двойного налогообложения

- Соглашения об избежании двойного налогообложения (перечень)

- Двойное налогообложение в России

- Условия получения налоговых льгот в международных сделках

- Двойное налогообложение: Как избежать? Ключевые моменты + видео

- Торговля за рубежом

- Деловая экспансия

- Двойное налогообложение: Благодатная почва

- А еще:

- 🌟 Видео

Что собой представляет двойное налогообложение

Двойное налогообложение – это обложение активов налогом два раза. Удвоение возникает вследствие того, что налоги взыскиваются двумя государствами в одно и то же время.

Такая ситуация бывает, как правило, если компания получает доходы как в одном, так и в другом государстве. В рассматриваемом случае очень сложно определить налогооблагаемую базу.

Для избегания ДН организации делятся на резидентов и ЮЛ, не являвшихся резидентами.

Существует ФЗ «О налогообложении». Согласно его пунктам, доход, приобретенный в других государствах, входит в состав налогооблагаемой базы в родной стране.

Зарубежные средства засчитываются в объеме, который используется при расчете налогов. При этом нужно придерживаться некоторых правил.

В частности, суммы, которые учитываются при налогообложении, не должны превышать сумму обязательного налога, перечисляемого в РФ.

Почему ДН настолько нежелательно? По сути, оно дискриминирует плательщика. Компании приходится уплачивать налог в удвоенном размере. Это препятствует нормальному ведению деятельности.

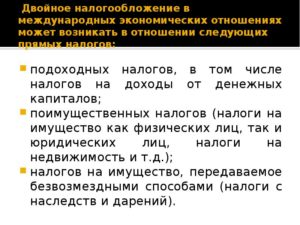

В каких случаях возникает двойное налогообложение

ДН возникает в следующих случаях:

- Компания выплачивает налоги в двух государствах. Выходом из положения является или следование конвенциям, по которым налог взимается только в одном государстве, или следование национальным законам.

- Компании приходится выплачивать налог в различных местах. Рассматриваемый порядок является смешанным.

- Налогом облагается только часть прибыли компании. В данном случае также происходит двойное налогообложение: сначала при начислении налога на доход, а затем на начислении его на дивиденды. В рассматриваемом случае, как правило, используются различные ставки на распределяемый и нераспределяемый доход.

Методы предотвращения двойного налогообложения зафиксированы в нормативных актах.

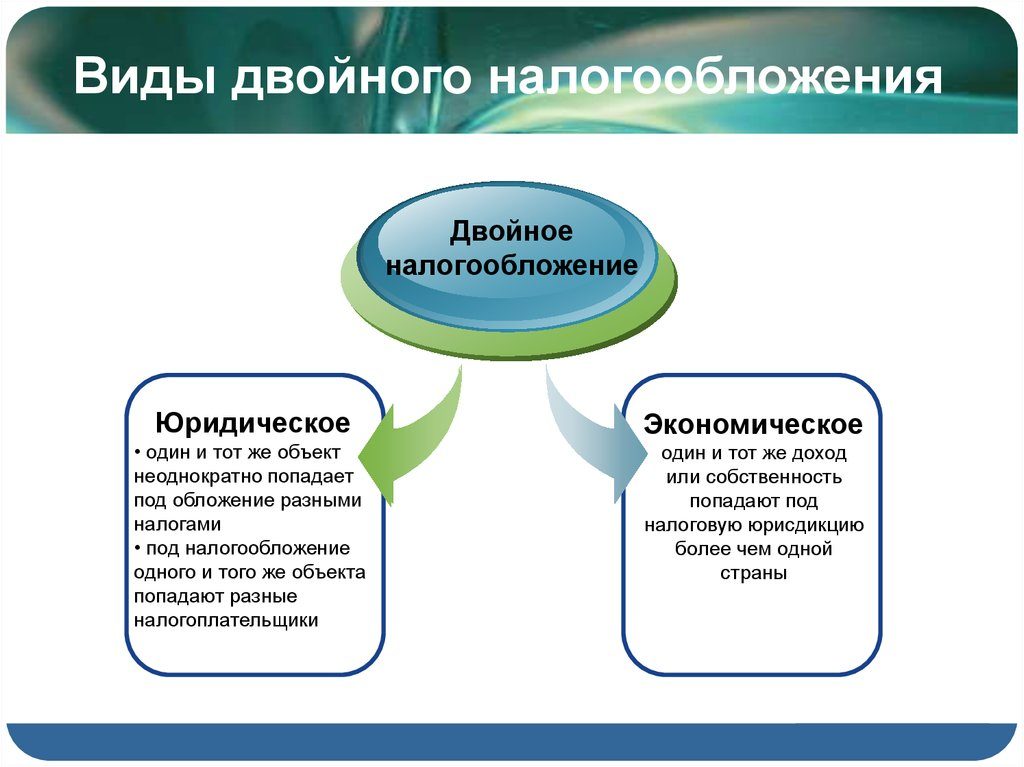

Разновидности двойного налогообложения

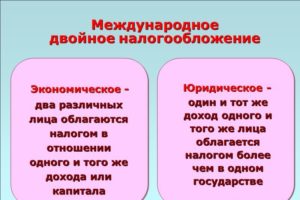

Существует два вида двойного налогообложения:

- Внутреннее. Активы облагаются налогом внутри страны. Сбор налога осуществляется на различных административных уровнях. Подобная форма налогообложения может быть вертикальной. В данном случае сбор осуществляется на местном и государственном уровне. Вертикальная форма актуальная для Швеции. Существует также горизонтальная форма. При этом сбор налога осуществляется на одном уровне. Такая форма актуальна для США. В одних штатах облагаются только доходы, полученные там же, в других – доходы в других штатах.

- Внешнее. Внешнее двойное налогообложение возникает из-за сложности установления или налогоплательщика, или налогооблагаемой базы.

ВАЖНО! Внешняя форма предполагает налогообложение за пределами государства.

По каким причинам образуется двойное налогообложение?

Двойное налогообложение наблюдается в следующих случаях:

- Компания имеет двойное резидентство. То есть она признается резидентом в двух странах.

- Один и тот же доход является налогооблагаемой базой в двух государствах. К примеру, в одной стране доход признается налогооблагаемой базой из-за наличия резидентства у компании, а во второй – на основании нормы об источнике дохода.

- Траты фирмы по-разному засчитываются в разных государствах.

- Источник дохода находится в несколько государствах.

Основная причина образования двойного налогообложения – различные нормативные акты в разных государствах, различное регулирование налогооблагаемой базы. Кроме того, нормативный акт можно истолковывать несколькими путями.

Рассмотрим пример. В США неточности в декларации могут привести к штрафам в размере 10 000 долларов. В Швейцарии же к неверной информации в декларации, если нарушения незначительны, относятся более лояльно. Неточности нарушениями считаться не будут. В данном случае необходимо международное соглашение. Оно требуется для согласования интерпретаций нормативных актов.

Инструменты для устранения двойного налогообложения

Для устранения ДН пользуются двумя способами:

- Односторонним. Предполагает меры со стороны одного государства. При этом изменяются нормативные акты, касающиеся налогов, в одной стране. Первым методом одностороннего устранения ДН является налоговый кредит. Предполагает зачет налогов, выплаченных в другой стране, в счет обязательств плательщика внутри государства. Второй метод – налоговая скидка. Предполагает вычет из суммы налогов внутри государства сумму налогов, выплаченных в другой стране.

- Многосторонним. Предполагает заключение международных соглашений и конвенций. То есть для реализации этого способа нужны усилия двух государств. Наиболее актуальный метод – распределительный. При этом активы в одном государстве перестают облагаться налогом в пользу другой страны.

К СВЕДЕНИЮ! Как правило, для устранения двойного налогообложения применяются оба этих метода.

Межгосударственные соглашения

Первое межгосударственное соглашение было подписано между Францией и Бельгией в 1843 году. На данное время существует более 400 подобных соглашений. Однако практически все эти нормативные акты базируются на принципах оптимума Парето.

Основной критерий: оптимальным вариантом является тот, который несет пользу одной стороне, но при этом не причиняет вред другой стороне. На основании этого можно сказать, что межгосударственные соглашения не должны ухудшать положение страны-участницы.

Именно на основании соглашения устанавливается налоговая юрисдикция.

https://www.youtube.com/watch?v=ka-0EKpTX7c

На основании различных международных конвенций выделяются эти методы устранения двойного налогообложения:

- Формирование точных понятий, которые используются в рамках нормативных актов. Интерпретация терминов.

- Разработка схемы ликвидации ДН, при котором каждая страна выбирает отдельную налогооблагаемую базу. Налог взимается с конкретного дохода.

- Формирование механизма ликвидации ДН в случаях, когда оба государства облагают налогами все доходы.

- Ликвидация обложения налогами, которое дискриминирует плательщика, в другой стране.

- Обмен актуальными сведениями, для того чтобы не допустить уклонения от обязательных плат или злоупотребления законом.

- Установление оптимальных способов ликвидации ДН в отношении доходов резидентов.

Государства должны содействовать друг другу при налогообложении.

Особенности определения максимальной суммы платежей

Максимальная сумма зачета рассчитывается следующим образом:

- Определяется, подлежат ли налоги, которые уплачены в другой стране, зачету при выплате налога внутри страны.

- Устанавливается максимальная сумма зачета. При этом осуществляется расчет ограничения зачета.

- Находится меньший размер из суммы налогов, уплаченных в другом государстве и подлежащих зачету, и из максимальной суммы зачета. Если компания уплачивает налог в размере, большем установленного размера максимальной суммы, он не будет принят для иностранного зачета.

Двойное налогообложение – большая проблема, однако она решается за счет целого ряда инструментов. Использовать их может как отдельная страна, так и два государства. Взаимодействие государств друг с другом считается более эффективным.

Видео:Указ о приостановке двойного налогообложения подписан!Скачать

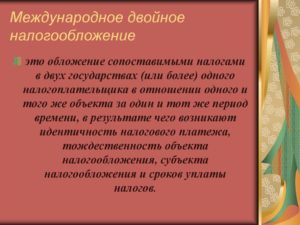

Двойное налогообложение

Двойное налогообложение – одновременные одинаковые налоги в разных странах. О двойном налогообложении можно говорить, когда у плательщика один объект налогообложения облагается одинаковыми или идентичными налогами за единый отрезок времени, который чаще всего является налоговым периодом.

В ситуации многообразия доходов внутри государства и за рубежом не всегда бывает легко определить облагаемую базу. Несмотря на это, есть необходимость выделять среди плательщиков резидентов и нерезидентов, а, следовательно, есть и необходимость создания системы доходного учета и изъятия налогов.

В соответствии с законом «О системе налогообложения», сумма полученного заграницей дохода идет в сумму дохода, облагающуюся налогом на территории страны. «Зарубежный» доход учитывается в сумме, из которой исходят при определении налога.

Есть пара нюансов: засчитанные суммы не могут быть больше суммы уплачиваемого в России налога и в обязательном порядке, и требуется письменное подтверждение иностранного налогового органа о том, что действительно существуют договоры об избежании двойного налогообложения.

Когда возникает двойное налогообложение?

О двойном налогообложении речь идет, когда:

- Налогообложению подлежат налоги граждан, находящихся за рубежом. Как выход из ситуации, используют международные соглашения, по которым налог будет взиматься либо в одном из государств, либо налогообложение будет регулироваться соответствующими положениями национального законодательства.

- Лицо уплачивает налог в разных местах – это называется смешанным порядком уплаты.

- Налогообложению подлежит часть прибыли организации. Распределяемая прибыль облагается дважды: при начислении налога на доход организации и при начислении налога на дивиденды. Выход из положения состоит в использовании разных ставок распределяемой прибыли и не распределяемой, а так же в освобождении налога по дивидендам или распределяемой прибыли. Есть метод посложней, при котором налог частично зачитывается при уплате налога на доходы акционеров.

Классификация двойного налогообложения

Основные виды двойного налогообложения представлены внешним и внутренним.

https://www.youtube.com/watch?v=8S4dO8sktxo

Внутренним налогообложением называют налогообложение внутри государства, в котором один налог собирается на разных административно-территориальных уровнях.

Такое налогообложение может быть вертикальным, когда один налог уплачивается на двух уровнях – местном и государственном.

Государством с вертикальным налогообложением является Швеция, где наблюдается двойное налогообложение дохода – граждане уплачивают местный и государственный подоходный налог.

Горизонтальным налогообложением называют таковое на одном уровне (это возможно при различиях в определении налогообложения). Пример такого государства – Соединенные Штаты, где в одних штатах учитывают только внутренние доходы граждан (доходы внутри штата), в других – только доходы, полученные за пределами штата, а в третьих — учитываются все доходы.

Внешним налогообложением называют такое налогообложение, при котором определение либо плательщика налога, либо самого объекта налогообложения затруднительно для национальных правительств.

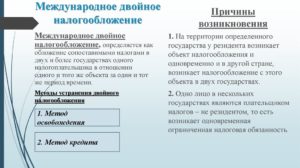

Причины возникновения двойного налогообложения дохода

Основной причиной возникновения двойного налогообложения является тот факт, что в разных странах плательщики и источники дохода по-разному регулируются законодательством. Налоговые нормы и отдельные элементы процесса налогообложения с правовой точки зрения могут быть так же истолкованы по-разному.

К примеру, в США нормы налогового кодекса провозглашают преступниками уклонистов от уплаты налогов. К таким лицам применяются санкции в виде штрафа до 10 000 долларов или лишением свободы до 5-ти лет.

Уклонение может наказываться и штрафом, и тюремным заключением одновременно с оплатой затрат судебного процесса нарушителем. В то же время, в Швейцарии впервые допущенная неточность декларации о доходах как преступление не рассматривается.

Заключение межгосударственного соглашения в ситуациях такого рода требует согласования законодательных интерпретаций всех значимых терминов.

Способы и методы устранения двойного налогообложения

Двойное обложение налогом можно устранить двумя способами. Первый из способов – односторонний. Он подразумевает изменение национального налогового законодательства.

Двусторонний, а так же многосторонний способ, состоит в следующем: между странами-сторонами заключаются соглашения, в результате которых нормы налогообложения приводятся в соответствие.

На практике используют несколько методов, призванных устранить двойное налогообложение дохода.

Прибегая к вычету, обе страны-участницы облагают доход налогом. Сумма конечного налога равняется минимальной сумме налога из этих двух стран.

Используя освобождения, одна страна получает право на налог с определением вида дохода. То есть перечисляются доходы, которые в одной из стран-участниц будут облагаться налогом, а в другой – нет.

Скидка является скидкой в привычном понимании этого слова – уплачиваемый за границей в качестве расходов налог вычитается из суммы облагаемых доходов.

При применении метода кредита, выплаченные за рубежом налоги зачитываются не только как внешние, но и как внутренние.

Международные соглашения по устранению двойного налогообложения

Первое такое соглашение подписали Франция и Бельгия в 1843-м году. На текущий момент насчитывается около 400 соглашений по устранению двойного налогообложения

Договоры об избежании двойного налогообложения в теоретическом плане основаны на принципах оптиума Парнето. По его критериям, если какое-либо действие приносит пользу лицу, не вредя при этом другому лицу, оно является оптимальным.

То есть договор об избежании двойного налогообложения, неся пользу ряду стран, не должен ухудшать положение в области налогообложения других.

Международными соглашениями об избежании двойного налогообложения определяется налоговая юрисдикция каждой страны-участника.

Видео:Лекция: соглашение об избежании двойного налогообложенияСкачать

Двойное налогообложение в России. Соглашение об избежании двойного налогообложения :

Актуальность темы двойного налогообложения в России объясняется тем, что система взыскания во всех странах различна. Каждое государство формирует систему налогов и сборов лишь на свое усмотрение.

Одни требуют определенных взносов от всех мировых доходов своих резидентов, другие придерживаются принципа территориальности и взимают какую-либо сумму от операции, осуществленной в пределах их государства. Идеально было бы, если все страны придерживались какого-то одного принципа.

Это значительно бы облегчило данную систему в мире как и для самих фискальных органов, так и для плательщиков. Но в связи с различным уровнем развитости и критериями определения источников дохода это осуществить невозможно. Яркий пример — двойное налогообложение.

На данный момент, правда, существуют способы для устранения этого неприятного момента. В этой статье будет рассмотрено двойное налогообложение в России и то, как оно устраняется.

Что включается в это понятие?

Система налогообложения допускает факт двойного сбора. Данное определение подразумевает под собой взыскание налогов с лица одновременно двумя государствами. Как уже было сказано выше, существуют два направления, по которому осуществляется работа фискальных органов:

- Принцип резидентности. В этом случае система налогообложения направлена на максимальный сбор средств. То есть государству все равно, где осуществлялась какая-либо операция, отчисления все равно по закону должны поступать в бюджет.

- Принцип территориальности. Те государства, которые придерживаются данного варианта, относятся более лояльно к системе налогов и сборов. Согласно нормативно-правовым актам, они не могут претендовать на экономические операции, прошедшие вне страны.

Как классифицируется это явление в зависимости от принципа осуществления?

Двойное налогообложение в России имеет свое деление. Оно не является однородным и осуществляется согласно нескольким классификационным признакам.

https://www.youtube.com/watch?v=bFGXPgm9-Cc

В зависимости от принципа осуществления данного процесса он может быть следующих видов:

- Международный двойной экономического типа. Его суть заключается в том, что сборы взимаются одновременно с нескольких субъектов, но тех, которые причастны к одной и той же экономической операции. То есть доход у этих лиц общий.

- Международный двойной юридического типа. В данном случае одному субъекту принадлежит какая-либо операция. Доход, полученный в её результате, облагается налогом фискальными службами сразу нескольких государств.

Это разделение объясняет и то, как избежать двойного налогообложения. Относительно первого типа — применяется зачет в инициативном порядке, который осуществляется своим резидентом сборов, уплаченных за границей. В отношении международного двойного юридического типа рекомендовано формирование свода специальных правил.

Это позволяет разделить юрисдикцию двух стран в отношении осуществленной операции. То есть для этого нужно наладить деловую связь между государством, в котором компания является резидентом, и державой, которая является источником дохода. Эти вышеперечисленные методы устранения двойного налогообложения являются достаточно эффективными.

Правительства многих стран для устранения этой проблемы заключают специализированные соглашения.

Как классифицируется это явление в зависимости от уровня?

Существует еще один классификационный признак. В зависимости от уровня, на котором осуществляется данная процедура, она может быть следующих видов:

- Внутренний. Двойное налогообложение в России и ряде других стран подразумевает взыскание финансов в зависимости от важности и уровня административно-территориальной единицы. Но при этом данный процесс осуществляется на каждом из них. Оно имеет и свое деление также в зависимости от канала. Он может быть вертикальным и горизонтальным. Первый включает в себя два типа налогов. Один необходимо заплатить в бюджет местной фискальной службы, а второй – в государственный. Особенностью второго является то, что система доходов и сборов определяется в каждой административно-территориальной единице самостоятельно. То есть где-то взыскания касаются всех видов доходов, местами – полученных лишь в его пределах, а иногда учитываются операции, произведенные на территории всего государства.

- Внешний. Двойное налогообложение в России может иметь и международный характер. То есть в этой ситуации происходит столкновение национальных интересов одновременно двух стран. Взыскания определяются законодательством каждой. Своды нормативно-правовых актов выделяют объект, который облагается налогом, и субъект, который должен сделать взнос. Это лицо должно быть обязанным перед другой страной также.

Какие противоречия возникают из-за данного явления?

Устранение двойного налогообложения является приоритетным направлением фискальных служб различных государств. Это помогает установить контакт между правительствами и уменьшить количество спорных ситуаций. Эта тема на данный момент очень актуальна, так как она стала фактически проблемой мирового характера.

данного понятия является очень непонятным и нелогичным для множества людей.

Конечно, можно понять власть имущих, которые хотят привлечь больше средств в бюджет, при этом хватаясь за любую возможность и используя любые средства.

Но человек в этой ситуации страдает, ведь он вынужден отдать часть своего дохода фискальным службам одновременно двух государств, притом в один и тот же период времени.

Еще одной сложностью является уравновешивание соответствующей законодательной системы. Она должна четко выделять ту самую базу, которая станет объектом взыскания. Разграничить так называемых резидентов и нерезидентов достаточно непросто, так как это требует классификации самих доходов. Последним нужно вести учет и разграничивать их по признаку территориальности и учета страны.

Соглашение об избежание двойного налогообложения, таким образом, поможет решить проблему в разнице форм данного процесса.

Ведь каждое государство определяет объект, который станет источником взыскания совершенно по-разному.

Еще в двадцатом веке Лига наций доверила решение данного вопроса группе ученых, которые выработали определенные рекомендации. Они направлены на устранение различного толкования норм и элементов этой процедуры.

Что включает в себя соглашение во избежание данного явления?

Применение соглашения об избежании двойного налогообложения является очень эффективным способом решения данной проблемы. Данный договор представляет собой закрепление определенных правил, согласно которым осуществляют свою работу системы налогов и сборов обеих стран.

Этим соглашением прописаны такие пункты, выделяющие тех субъектов, которые обязаны выплатить взносы. Договор касается как физических лиц, так и организаций. Отдельным правилом закрепляется вопрос об активах, которые дают определенный доход, но территориально не расположены в родном государстве резидента.

Соглашение об избежании двойного налогообложения предусматривает также различные виды налогов и сборов и круг лиц, попадающий под выплаты. Это необходимо для того, чтобы выделить те моменты, для которых соглашение является актуальным. При его заключении прописывается период действия документа, а также порядок его осуществления и прекращения.

Соглашения об избежании двойного налогообложения, которые заключила Российская Федерация, позволили решить проблему сборов одновременно с восьмьюдесятью двумя мировыми державами.

https://www.youtube.com/watch?v=SYn52pkO48k

Эксперты считают данный путь решения проблемы очень выгодным для резидентов, ведь это позволяет им не переплачивать дважды. Что касается других стран, то относительно произведенных операций складывается совершенно иная ситуация. То есть если в другом государстве фискальная служба взимает налог с нерезидента, то это никоим образом не примется во внимание аналогичной структурой России.

Как соглашение влияет на сборы с дохода от аренды?

Очень важно заключение данного соглашения для тех, кто имеет или собирается приобрести недвижимое имущество за рубежом. Это объясняется тем, что в таком случае российская фискальная служба будет засчитывать налоги на доходы от аренды или продажи имущества.

Закон о двойном налогообложении подразумевает, что если доход получается от недвижимого имущества, расположенного за территорией Российской Федерации, то налог на него, уплаченный в другой стране, вычитается от российского сбора.

Для того чтобы рассчитать размер финансов, который нужно уплатить отечественной фискальной службе, необходимо произвести обратное действие – то есть вычесть из зарубежной суммы установленные законодательством тринадцать процентов. Из этого следует, что разница не может быть отрицательной, то есть заграничный сбор не может быть меньше российского.

В конечном итоге выходит так, что человек в любом случае должен сделать выплаты в полном объеме, но часть идет в бюджет одной страны, а часть – в другой. Это в любом случае лучше, чем платить двойной размер ставок.

Как осуществить оформление прибыли от аренды?

Российской нормативно-правовой базой также предусматривается, что прибыль, получаемая от недвижимого имущества, расположенного за рубежом, в виде аренды, должна быть официально задекларирована. Для этого существует специальная форма 3-НДФЛ. По-другому она представляет собой так называемый лист «Б».

Он фиксирует все доходы, получаемые за пределами Российской Федерации. К этому документу необходимо приложить и ряд других бумаг, которые подтверждают размер прибыли и то, что на территории другой страны был уплачен налог. Данная справка должна быть переведена и нотариально заверена.

Помимо неё, в пакет документов входит и бумага, отражающая тип дохода, его размер за календарный год. В ней должны содержаться сведения о дате и сумме сбора. Нотариально заверить необходимо и копию налоговой декларации, и документа, подтверждающего уплату.

Сделать такого рода заявление можно в течение трех лет после получения данной прибыли.

Важно помнить, что, проходя процедуру упрощенного налогообложения, невозможно получить зачет другой страны. Выплаты в этом случае осуществляются по двойному тарифу.

Как вычитается налог при получении прибыли от продажи имущества за границей?

Ст. 232 НК РФ предусматривает и учитывает налоги, которые были оплачены при продаже недвижимого имущества за пределами страны. Утвержденное в 2012 году письмо зафиксировало такой факт, что процедура продажи дома в России и за границей ничем не отличается. Правила одинаково касаются как того, так и другого случая.

По новым правилам человек, получивший вознаграждение за продажу квартиры, не обязан выплачивать сборы в двух случаях. Это установка касается объектов, которые поступили во владение покупателя до первого января 2021 года. В собственности предыдущего хозяина она должна находиться не менее трех лет.

Во втором случае не нужно делать взносы для российской фискальной службы, если квартира была приобретена после первого января 2021 года. Но при этом существует ряд определенных условий.

Во-первых, она должна была находиться в собственности продавца не менее пяти лет.

Исключение составляет недвижимое имущество, которое перешло по наследству согласно договору дарения от родственника или в ходе соглашения по пожизненному содержанию несамостоятельного члена семьи. В данной ситуации минимальный период составляет три года.

Важно помнить и тот факт, что такое освобождение от уплаты сборов целесообразно и законно лишь в том случае, если недвижимость не использовалась в предпринимательских целях.

Как осуществить оформление прибыли от продажи?

Для того чтобы осуществить данную процедуру, необходимо пройти ряд следующих стадий:

- Убедиться в своем соответствии вышеперечисленным условиям.

- Оформить и подать налоговую декларацию. Это нужно сделать в установленный срок. Это тридцатое апреля следующего после получения прибыли года.

- Внести сумму сбора в фискальную службу до пятнадцатого июля текущего года.

Общим моментом с налогообложением дохода от аренды является то, что факт двойного тарифа возможен. Он осуществляется по ставке, равной тринадцати процентам.

Как в этом случае облагается налогом предпринимательская деятельность?

Предпринимательская деятельность, согласно любому соглашению, осуществляется по единому требованию. Оно гласит, что сборы нужно выплачивать только в страну, которая является источником дохода, только при следующих условиях:

- лицо, получившее прибыль, не является резидентом в другом государстве;

- прибыль получена через постоянное представительство.

Налогообложению подлежит лишь та часть дохода, которая получается именно при помощи последнего пункта. Можно говорить о постоянном представительстве только при существовании ряда определенных факторов.

Во-первых, предпринимательская деятельность должна иметь определенную локацию. То есть это может быть какое-то помещение или площадка. Это самое место должно быть не одноразовым. Конечно, существуют исключения в виде осуществления работ, требующих перемещения.

В такой ситуации во внимание принимается экономическая целостность проекта.

https://www.youtube.com/watch?v=QZ7IbLYy5hY

Вторым условием является то, что коммерческая деятельность проходит — частично или в полном объеме — как раз через эту локацию. Не считается постоянным место деятельности представительства, если оно осуществляется через агента, имеющего зависимый статус.

Если работы имеют вспомогательный или подготовительный характер, то это также не может быть отнесено к постоянному представительству.

Считается, что если сооружения используются исключительно в целях хранения, демонстрации, закупки или поставки товаров, то это не дает право на оплату налога лишь одной стране.

Это касается даже тех случаев, когда управление этими объектами ведется через постоянный офис. Доходы такого рода организации не облагаются налогами иностранного государства.

Случаи возникновения двойного налогообложения

Двойное налогообложение возникает в случае, если:

- Налогообложению облагаются граждане, которые ведут свою предпринимательскую деятельность за рубежом. В данном случае подписываются международные соглашения, в которых прописывается в какой стране будет регулироваться налогообложение и какими положениями оно будет регулироваться.

- Уплата налога происходит в разных местах, по-другому данный способ уплаты называют смешанным.

- Происходит частичное налогообложение прибыли организации. В данном случае используются разные ставки распределяемой прибыли и не распределяемой, в том числе при начислении дивидендов или распределяемой прибыли.

Существует еще один способ – налог частично засчитывается при уплате налога.

Двойного налогообложение возникает по причине того, что в разных странах источники дохода регулируются законодательством по-разному. В том числе разным странам свойственно толковать налоговые нормы по-своему. Например в США налоговый кодекс приравнивает уклонистов от уплаты налогов к преступникам.

Уклонение могут наказать штрафом или тюремным наказанием. А в Швейцарии первичные неточности, найденные в декларации, не рассматриваются в качестве преступления. Данном случае, необходимо заключать межгосударственное соглашение, которое будет интерпретировать и учитывать все необходимые термины.

Классификация двойного налогообложения

Двойное налогообложение подразделяется на внешнее и внутреннее.

Внутреннее налогообложение происходит внутри государства, налог в этом случае собирается в разных административно-территориальных уровнях. Данное налогообложение может быть вертикальным.

Примером такого налогообложения выступает Швеция. В данной системе налогообложения налог уплачивается на двух уровнях. Первым уровнем выступает местный налог, а второй государственный.

В конкретном примере со Швецией, граждане этой страны уплачивают местный и государственный подоходный налог.

Помимо этого, внутреннее налогообложение может быть горизонтальным. Примером служит налогообложение США. В одних штатах данной страны учитываются внутренние доходы, полученные гражданином, в других штатах учитываются доходы, полученные вне штата, есть штаты в которых учитываются все доходы.

Внешние налогообложение подразумевает некоторое затруднение у национального правительства в определении объекта налогообложение или самого плательщика. На рисунке ниже указаны методы устранения двойного налогообложения.

Рисунок 1. Методы устранения двойного налогообложения. Автор24 — интернет-биржа студенческих работ

Устраняют двойное налогообложение двумя способами.

- Первый способ является односторонним. Сущность данного метода заключается в изменении национального законодательства.

- Двусторонний способ заключается в том, что между странами заключается соглашение, при котором налогообложение приводится в необходимое соответствие. На практике обычно используют несколько методов.

Две страны при вычете облагают налогом сумму, которая будет приравниваться к минимальной сумме налога этих двух стран. Одна из стран-участниц при это имеет право на налог с определённого вида дохода. Другими словами в одной стране данный доход будет облагаться налогом, а в другой нет.

Для предпринимателя устанавливается скидка в прямом значении этого слова- расход, который организация уплатила в другой стране в качестве налога вычитается из суммы облагаемых доходов. Метод кредита также позволяет уменьшить сумму налога.

Налоги, выплаченные в другом государстве при таком методе, учитываются не только как внешние, но и как внутренние.

https://www.youtube.com/watch?v=PatsBc3LZ1E

Замечание 1

С одной стороны, двойное налогообложение невозможно без существенных затрат. Необходимо проведение тщательной проверки соблюдения законодательства и полноты предоставленной отчетности и своевременной выплаты налогов и сборов, правильности исчисления. Необходимы существенные вложения средств в систему внутреннего контроля.

Плюсы двойного налогообложения заключаются в том, что компетентные органы могут существенно оптимизировать налоговые затраты при минимальных налоговых рисках.

Современный руководитель при выборе системы налогообложения основывается зачастую не на цель оптимизации налогообложения, а на извлечение максимальной выгоды путем обхода налогового законодательства. Поэтому как государству, так и предпринимателю выгодны условия, при которых будут созданы все необходимы условия для уменьшения рисков распространения теневой экономики.

Видео:Соглашение об избежании двойного налогообложения: просто о сложномСкачать

Соглашения об избежании двойного налогообложения (перечень)

Соглашение об избежании двойного налогообложения, заключенное между странами, позволяет снизить налоговую нагрузку на налогоплательщиков. На сегодня Россия заключила более 80 таких соглашений об избежании двойного налогообложения с различными государствами.

Двойное налогообложение в России

Условия получения налоговых льгот в международных сделках

Судебная практика по вопросам избежания двойного налогообложения

Договоры об устранении двойного налогообложения

Международные соглашения об избежании двойного налогообложения (Кипр и другие страны)

Итоги

Двойное налогообложение в России

Чтобы избежать двойного налогообложения, российское правительство заключает с правительствами других стран соглашения, которые помогают развитию отношений резидентов этих двух стран при совершении сделок.

Такие соглашения об избежании двойного налогообложения помогают освободить бизнес от непомерного налогового бремени, которое может возникать при выплате доходов резидента одной страны резиденту другой страны.

В указанных соглашениях об избежании двойного налогообложения по договоренности на международном уровне некоторые виды сделок освобождаются одной из стран от уплаты налога либо же устанавливаются какие-то льготные условия по уплате данного вида налога с доходов. Ведь налог с этих доходов уже, например, был уплачен в стране, в которой расположен налогоплательщик (налоговый агент), выплачивающий вознаграждение своему зарубежному партнеру.

В России п. 1 ст. 7 Налогового кодекса установлен приоритет международного соглашения перед отечественным налоговым законодательством.

Это означает, что если в соответствии с нормами НК установлена ставка налога в 10%, а в международном соглашении — 5%, то налогоплательщик вправе применять установленную международным договором ставку.

Однако в этом случае обязательным является соблюдение всех условий, прописанных в международном договоре.

О проводимой РФ налоговой политике читайте в статье «Налоговая политика государства на 2021-2021 годы».

Условия получения налоговых льгот в международных сделках

Среди условий, установленных российским налоговым законодательством для применения льготного налогообложения в соответствии с условиями международных соглашений об избежании двойного налогообложения, основным является подтверждение факта, что контрагент находится за границей. Речь идет о зарубежном партнере российского налогоплательщика, которому последний выплачивает доход. Об этом указывается в подп. 4 п. 2 ст. 310 НК. Также налогоплательщику потребуется доказать, что его партнер является фактическим получателем прибыли, а не посредником.

В п. 1 ст. 312 НК говорится о том, что иностранный партнер обязан предоставить российскому налоговому агенту доказательство того, что он является фактическим выгодополучателем и что он расположен на территории того государства, с которым у России заключен договор об избежании двойного налогообложения.

https://www.youtube.com/watch?v=ejTLb_LyJ3U

Если подтверждающие документы составлены на иностранном языке, то потребуется побеспокоиться об их переводе на русский. Также фискальные органы в большинстве случаев требуют, чтобы на документах стоял апостиль.

Для того чтобы налоговый агент не удерживал налог с дохода иностранца (или чтобы применил льготный режим налогообложения), необходимо, чтобы все перечисленные выше подтверждающие документы были предоставлены до момента выплаты дохода.

В случае если они будут предоставлены позже, налог с дохода будет удержан в соответствии с нормами российского налогового законодательства. Но впоследствии при предоставлении документов уплаченный налог можно будет вернуть и доплатить доход зарубежному партнеру.

Итак, какие документы должен предоставить иностранный партнер, чтобы избегнуть двойного обложения налогами? В п. 1 ст. 312 НК указан исчерпывающий перечень таких документов:

- заверенное компетентным зарубежным органом (к таким относятся финансовые и фискальные ведомства иностранных государств) подтверждение о постоянном нахождении резидента в данном иностранном государстве (+ перевод на русский);

- документальное подтверждение, что иностранный получатель дохода имеет на него фактическое право.

Однако ни в данном пункте, ни где-нибудь еще в НК нет четкого указания о том, какие требования предъявляются к форме документов. Обычно такие подтверждающие документы именуют как «Сертификаты о налоговом резидентстве».

Видео:Как правильно платить налоги после переезда в другую страну?Скачать

Двойное налогообложение: Как избежать? Ключевые моменты + видео

Исследовав рынок спроса и предложений, выбрав для себя удачный вариант капиталовложения в дело «всей жизни», со временем удастся достичь границы идеала ведения бизнеса на родине.

Именно в такие моменты и возникают мысли выходить со своим продуктом на международный рынок. Но тут дельца ждет множество подводных камней. Один из самых крупных и весомых «камешков» – двойное налогообложение.

статьи:

- Торговля за рубежом;

- Деловая экспансия;

- Благодатная почва.

Торговля за рубежом

Международный рынок — это уже серьезная попытка громко заявить о себе за пределами страны. В таком случае нужно быть крайне осторожным: тщательно все обдумать, выбрать регион будущей деятельности, составить план ведения бизнеса за рубежом, изучить экономические и юридические стороны законодательства страны, которой вы заинтересовались.

И вот, пройдя все круги навстречу осуществлению цели, перед вами возникает вопрос: а как же я буду платить налоги? Ведь ни один бизнесмен не захочет делиться своей прибылью дважды. Рекомендуем вам учесть предложенные ключевые советы.

Двойное налогообложение можно избежать при наличии договора между бизнесменом и страной, в которой этот бизнес реализуется. Неудобно сейчас читать? Наш робот записал видео на основе этой статьи:

Этим договором должно быть предусмотрен запрет на двукратную уплату налогов объектом бизнеса — она должна осуществляться только один раз и только в одном государстве. Если такой договор отсутствует, то придется платить сначала проценты в стране, в которой был основан бизнес, а после вывода денег за рубежом — еще и там.

Налогообложение касается всех операций, по которым вы получите прибыль, будь то реализация товара или услуг, продажа части бизнеса или получения от пользователя вашего запатентованного бренда вознаграждения — роялти.

Урегулирование норм уплаты налогов производится в соответствии со статьями Налогового кодекса и нормами соглашения между странами-посредственниками.

Выдержка из кодекса гласит, что оплата процента по доходу осуществляется или в стране происхождения доходов, или в той стране, гражданином которой является получатель прибыли.

То есть, если вы осуществили оплату налогов за пределами страны, у вас должно быть письменное подтверждение налоговой операции, которая была осуществлена в другой стране. В документе должна быть указана сумма и объект, за который был уплачен налог.

Деловая экспансия

Украинские бизнесмены стали чаще задумываться над возможностью расширения своей деятельности в странах Европейского союза. Что стало ключевым толчком для обдумывания этой идеи?

Ну, во-первых, наличие платежеспособного населения, во-вторых — доброжелательное отношение органов власти большинства из стран Европы к нашей деятельности, и в-третьих — возможность реализации качественной и разнообразной продукции.

Но надо заметить, что хотя страны Европы объединились между собой, все же у каждого государства льготные ставки могут существенно отличаться в зависимости от того, какой именно деятельностью вы занимаетесь, от наличия или отсутствия льготы на налог и тому подобное.

Поэтому следует уделить особое внимание именно тем странам, которые не сильно «закручивают гайки».

Двойное налогообложение: Благодатная почва

Несколько стран, подходящих для расширения ареала обитания своего бизнеса :

В Европе:

- Босния и Герцеговина – ставка 23,3 %. Однако ходят слухи, что вскоре они могут значительно повыситься с принятием нового закона, который касается прибыли предприятий.

- Кипр — налоговый Эдем для наших бизнесменов.

Уровень налога на острове: 23,2%.

- Мальта — недавно стало известно о соглашении с Мальтой, которое отменяет двойное налогообложение. Иностранное государство даже пообещало создать нашим бизнесменам комфортные условия для деятельности.

Азия:

- Грузия — на сегодня размер ставки составляет 16,4%.

- Монголия – с доходов компании нужно будет заплатить 10%.

- Гонконг — в настоящее время ставка составляет 22,8%.

- Черногория — налогообложение прибыли в размере 9%.

- Хорватия – заплатим 18,3%.

- ОАЭ — 14,8%.

Эмираты далеко не первые на Среднем Востоке с низким налогообложением. Они уступили Саудовской Аравии — 14,5%, Бахрейну — 13,6% и Катару — 11,3%.

- Македония – самый низкий уровень налогообложения не только в Европе, но и в мире. Показатель держится отметки в 7.

4%, хотя в 2015-м МВФ подтвердил повышение долга государства вдвое.

А еще:

- Канада — страна не только с развитым уровнем жизни, но и с развитой экономикой. Государство при этом способно похвастаться довольно низким уровнем налогов — 21%. А работающие в Манитобе представители бизнеса вообще освобождены от оплаты налогов.

Где бы вы не планировали открывать зарубежный бизнес, советуем внимательно изучить экономические на юридические особенности его ведения в желаемой стране.

Пусть ваша деятельность не только приносит вам прибыль, но и истинное удовольствие! ⓂⒷ (3 5,00 из 5)

Загрузка…

🌟 Видео

Что такое двойное налогообложение?Скачать

Конвенции об избежании двойного налогообложенияСкачать

Неужели Путин отменил договор об избежании двойного налогообложения между РФ и США?Скачать

Приостановка международных соглашений об избежании двойного налогообложения: основания и последствияСкачать

😣 Работа из Германии за границей — Вы не так поняли двойное НАЛОГОобложениеСкачать

Российская практика применения договоров об избежании двойного налогообложенияСкачать

Двойное налогообложение: Как избежать? Ключевые моментыСкачать

Вебинар «Двойное налогообложение» от Nalog.nl и Светланы Кошек!Скачать

Как избежать ДВОЙНОГО НАЛОГООБЛОЖЕНИЯ?Скачать

Приостановление соглашений об избежании двойного налогообложения:последствия для российских компанийСкачать

Остановка обмена финансовой информацией и действия соглашений об избежании двойного налогообложенияСкачать

Американцы за рубежом против двойного налогообложенияСкачать

КАК ИЗБЕЖАТЬ ДВОЙНОГО НАЛОГООБЛОЖЕНИЯСкачать

Избежание двойного налогообложенияСкачать

Двойное налогообложениеСкачать

Отменить Двойное Налогообложение! Это как?Скачать