Автомобиль – тот ресурс, без которого сложно обойтись любому предпринимателю и организации. Но в некоторых видах бизнеса он нужен не постоянно, поэтому не всегда целесообразно его приобретение в собственность. В таких случаях выручит аренда. Наиболее часто такой договор заключается с физическим лицом, в основном, это сотрудник. Можно воспользоваться и арендой у организации.

Рассмотрим, как правильно отражать финансовые последствия договора аренды автомобиля в бухгалтерском учете, а также как они отражаются на налогообложении.

- Права и возможности арендополучателя автотранспорта

- Договор аренды авто

- Бухгалтерский учет операций при аренде автомобиля

- Если владелец авто – сотрудник нанимателя

- Налоговые вопросы аренды ТС

- Аренда без экипажа

- Аренда с экипажем

- Налогообложение и бухучет аренды автомобиля у физического лица

- статьи:

- 1. Договор аренды автомобиля с физическим лицом

- 2. Может ли арендодатель быть физическим лицом?

- Отражение аренды автомобиля в бухгалтерском учете

- Налогообложение и бухучет аренды автомобиля у физического лица

- Аренда автомобиля сотрудника без экипажа – как отразить в учете?

- Аренда: проводки

- Аренда транспортных средств

- Особенности бухучета аренды автомобиля

- Бухгалтерский и налоговый учет аренды автомобиля

- Отражение в бухгалтерском учете аренды автомобиля

- Бухгалтерский и налоговый учет аренды автомобиля

- Бухгалтерские проводки по учету аренды автомобиля

- Бухучет аренды автомобиля без экипажа у сотрудника

- Налоговый учет аренды автомобиля без экипажа

- Налоговый учет при аренде автомобиля с экипажем

- Бухучет арендованного автомобиля

- Аренда транспортного средства в бухучете

- Главное

- Бухучет арендованного автомобиля у сотрудника

- 🎬 Видео

Права и возможности арендополучателя автотранспорта

Аренда автотранспортного средства – это заключение договора, согласно которому означенное авто предоставляется во временное пользование его владельцем в пользу арендополучателя (ст. 34 Гражданского Кодекса РФ). Цели применения машины не оговариваются, естественно, по умолчанию они не должны быть незаконными.

Разновидностью аренды является фрахтование – договор на использование транспорта вместе с экипажем (водителем).

Арендодателем авто может выступать лицо любого статуса:

- физическое;

- юридическое;

- индивидуальный предприниматель.

Наниматель машины при согласии арендодателя может заключить безвозмездный договор или договор ссуды. Если для нужд организации используется машина ее сотрудника, которой управляет он сам, фирма компенсирует ему затраты.

Все возможные варианты аренды – наем без экипажа, фрахт, безвозмездная аренда, ссуда или компенсация – по-разному отражаются в бухучете и влияют на налоговую нагрузку.

Договор аренды авто

Гражданский Кодекс РФ в ст. 606 разрешает предоставлять свое имущество, в том числе и автотранспортное средство, во временную эксплуатацию или владение и оформлять это соответствующим договором. Поскольку автомобиль – это движимое имущество, нотариально заверять или регистрировать у государства такой договор нет необходимости.

ВАЖНО! Не имеет значения, на какой срок и с какими особенностями заключается договор аренды – его надо оформлять исключительно в письменном виде.

Сроки действия такого договора могут быть лимитированы, но чаще их не прописывают, и срок действия остается неопределенным (ст. 610 ГК РФ).

Аренда ТС с экипажем (фрахт) предусматривает со стороны арендодателя не только предоставление автомобиля, но и оказание услуг по управлению, ремонту, техническому обслуживанию, хранению и т.п. (ст. 632 ГК РФ).

Члены экипажа являются представителями арендодателя – его работниками.

На время действия договора они должны будут выполнять распоряжения арендатора, касающиеся коммерческого применения арендованного транспортного средства.

Особенности оплаты их услуг изложены в договоре: если этот пункт пропущен, по умолчанию, членам экипажа платит арендодатель, поскольку их работодателем является именно он.

Аренда автомобиля без экипажа не предусматривает оказания дополнительных услуг, предоставляется в использование только сама автомашина (ст. 642 ГК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Если работодатель заключил договор аренды авто со своим сотрудником, это значит, что машина нанята без экипажа, ведь сотрудник не может быть работодателем самому себе.

Бухгалтерский учет операций при аренде автомобиля

Чтобы отразить в бухучете средства, которые связаны со взятием автомобиля в аренду, нужно первичное документальное основание. Таковым признан приемочный акт – документ, свидетельствующий о передаче ТС в пользование арендатора. В нем обязательно значатся:

- марка и модель автомашины;

- ее пробег на момент передачи;

- стоимость данного актива;

- данные технического осмотра;

- номер подписанного сторонами договора аренды.

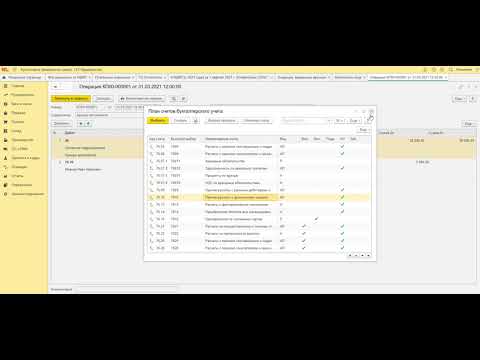

Арендованный автомобиль регистрируется бухгалтером на забалансовом счете 001 «Арендованные основные средства», с него он будет списываться по окончании срока аренды и возвращаться назад владельцу. На баланс по счету 01 «Основные средства» его ставить нельзя, поскольку он не приобретается в собственность. По этой же причине не начисляется амортизация.

Финансы, которые сопровождают процесс аренды, будут отражаться на счетах, касающихся деятельности, которую ведет организация, по дебету счетов:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 29 «Обслуживающие производства и хозяйства»;

- 44 «Расходы на продажу».

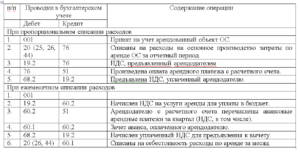

Примеры проводок для арендатора:

- дебет 20 (44), кредит 76 «Расчеты с разными дебиторами и кредиторами» – арендная плата за пользование ТС начислена;

- дебет 76, кредит 68 «Расчеты по налогам и сборам» – удержание НДФЛ с суммы оплаты движимого имущества, которое арендовано у физлица;

- дебет 76, кредит 50 «Касса» (51«Расчетный счет») – передача средств за использование арендованного транспорта.

Примеры проводок для арендодателя:

- дебет 76, кредит 91.1 «Прочие доходы» – отражаются начисления арендной платы за автомобиль;

- дебет 51, кредит 76 – получение средств в уплату за аренду автомашины.

Арендодатель остается собственником актива – движимого имущества, которое учитывается на специальном субсчете счета 01. Он продолжает начислять на него обычную амортизацию: дебет 20 «Основное производство», кредит 02 «Амортизация основных средств».

Если владелец авто – сотрудник нанимателя

Договор аренды заключается по форме «без экипажа». Если стороны не договорились об ином, сотрудник – хозяин машины — оплачивает только прохождение техосмотра. Остальные платежи вносит сам арендатор, а именно:

- страховку;

- парковку;

- заправку;

- ремонт;

- компенсацию за использование в служебных целях личной машины – арендную плату по договору.

Для организации или физлица-работодателя эти платежи являются расходами, то есть учитываемыми при налогообложении средствами. Чтобы уменьшить налоговую базу, они должны обязательно подкрепляться платежными документами (чеками с заправок, копией страхового талона и т.п.). Бухгалтерский учет подобен описанному выше с учетом нескольких нюансов.

https://www.youtube.com/watch?v=-o12DEOPqMg

К СВЕДЕНИЮ! Если договор аренды заключен с собственным сотрудником, то вместо счета 76 следует применять счет 73 «Расчеты с персоналом по прочим операциям».

Пример проводок для аренды автомобиля сотрудника:

- дебет 0001 – принятие машины сотрудника на забалансовый учет по определенной договором стоимости;

- дебет 26, кредит 73 – начисление платы за пользование автомобилем работника;

- дебет 73, кредит 68 – удержание НДФЛ с сотрудника, получившего доход – арендную плату;

- дебет 73, кредит 51 – перечисление сотруднику арендной платы минус подоходный налог на карточку;

- дебет 10, кредит 60 – учет топлива и смазочных материалов (по чеку, без налога);

- дебет 19, кредит 60 – НДС по ГСМ;

- дебет 68, кредит 19 – вычет НДС;

- дебет 26, кредит 10 – списание топлива;

- дебет 90, кредит 26 – учет остальных расходов;

- 001 – возврат сотруднику автомобиля.

Налоговые вопросы аренды ТС

Следует учесть нюансы начисления НДС, налога на прибыль и подоходного налога, связанного с арендоваными транспортными средствами.

Аренда без экипажа

НДС принимается арендатором к вычету, если соблюдены следующие условия:

- арендодатель предъявил счета-фактуры с выделенным НДС;

- автомобиль применяется для действий, облагаемых данным налогом;

- есть приемочный акт на автомобиль.

Налог на прибыль с аренды автомобиля учитывается в последний день отчетного периода по данному налогу. Иными словами, арендные платежи в качестве расходов уменьшают налоговую базу. Они входят в «Прочие расходы по производству и реализации», если организация применяет метод начисления.

НДФЛ отчисляется у сотрудника, если он сдал в аренду авто своему работодателю, который сам является его налоговым агентом. Он отчисляет 13% с получаемой арендной платы. Если личный автомобиль сдан в аренду другой организации, а не своему начальству, отчислять 13% должен «родной» работодатель.

Аренда с экипажем

Хозяин машины, которую предприятие зафрахтовало, сам обслуживает ее и несет сопутствующие расходы, потому что по факту он как бы временно становится сотрудником предприятия. Оно, в свою очередь, своевременно вносит арендную плату и чаще всего оплачивает расходы на топливо, потому что без него машина не сможет функционировать. Эти затраты и ложатся в основу учета налогооблагаемой базы.

НДС платится по такой же схеме, как и при аренде без экипажа.

НДФЛ в обычном размере 13% удерживается, только если машина принадлежит физическому лицу. Если она в собственности у организации, НДФЛ с зарплаты водителя не платится. То же касается страховых взносов – они удерживаются только при аренде у физлиц.

Налог на прибыль, если владелец авто – физлицо, делится на две группы: расходы на аренду автомобиля и затраты на оплату услуг водителя. Арендные платежи учитываются так же, как если владелец – юрлицо либо автомобиль арендуется без экипажа. А вот плата шоферу может быть признана расходом по-разному:

- если водитель – не сотрудник организации, это будут затраты на оплату труда;

- если хозяин машины работает в фирме и «шоферит» на нее свободное время, это будет «прочий расход по реализации и производству».

Видео:аренда автомобиля бухучетСкачать

Налогообложение и бухучет аренды автомобиля у физического лица

Одной из важнейших задач любой организации является быстрая и эффективная работа. И ее сложно решить без использования хотя бы минимума имущественных ресурсов, конкретный набор которого отличается для разных видов бизнеса.

Автотранспорт – один из видов имущества, без которого сложно обойтись не только предприятиям сферы грузоперевозки, пассажирского транспорта, строительной отрасли, но и остальным. Автомобиль дает бизнесу быстроту действий.

Однако не каждая организация может позволить себе его приобрести, да и не всегда это нужно, т.к. потребность в автомобиле может быть временная.

В этом случае самое простое, что можно сделать, это заключить договор аренды. Чаще всего его подписывают с физическим лицом.

В этой статье мы поговорим об особенностях налогообложения в таких отношениях и обсудим бухучет аренды автомобиля у физического лица.

статьи:

1. Договор аренды автомобиля с физическим лицом

2. Может ли арендодатель быть физическим лицом?

3. Арендная плата и оформление документов

4. Налоговый учет аренды автомобиля

5. Расходы на ГСМ при аренде автомобиля

6. Путевые листы при аренде автомобиля

7. Уплата НДФЛ с аренды автомобиля

8. Отражение в 2-НДФЛ и код дохода при аренде автомобиля

9. Доход от аренды автомобиля в 6-ндфл

10. Страховые взносы при аренде автомобиля

11. Бухучет аренды автомобиля с проводками

12. Пример и проводки аренды автомобиля у физического лица

13. Аренда автомобиля 1с 8.3

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Договор аренды автомобиля с физическим лицом

Аренда имущества у физического лица оформляется договором, на основании которого арендодатель (физическое лицо) обязуется предоставить арендатору (организации или ИП) имущество за плату во временное владение и пользование или во временное пользование (ст. 606 ГК).

Договор аренды автомобиля с физическим лицом заключается в простой письменной форме. Обязательной регистрации он не подлежит.

https://www.youtube.com/watch?v=WWjp41gamtA

Договор можно заключить на любой срок или вообще не указывать в договоре. В последнем случае он будет считаться заключенным на неопределенный срок. Отказаться от продолжения договора может любая сторона, предупредив об этом другую сторону за месяц или другой срок, который вы пропишете в договоре.

Одним из наиболее важных моментов в заключении договора аренды с физическим лицом является выбор его вида:

- — договор аренды автомобиля с экипажем, т.е. с предоставлением услуг по управлению и технической эксплуатации (ст.632 ГК);

- — договор аренды автомобиля без экипажа, т.е. без предоставления услуг по управлению и технической эксплуатации (ст.642 ГК).

Каждый вид договора имеет свои преимущества и недостатки, так как накладывает различные обязанности на арендатора и арендодателя.

В первом случае обязанности по поддержанию имущества в надлежащем состоянии, проведение капитального и текущего ремонта, предоставление принадлежностей возложены на арендодателя, во втором – на арендатора.

| Особенности | Аренда транспортного средства | |

| с экипажем | без экипажа | |

| Управление и техническая эксплуатация арендованного транспортного средства | арендодатель (ст.632 ГК) | арендатор (ст.645 ГК) |

| транспортного средства, включая текущий и капитальный ремонт | арендодатель (ст.634 ГК) | арендатор (ст.644 ГК) |

| Оплата расходов, связанных с коммерческой эксплуатацией (топливо, мойка, техобслуживание, расходные материалы, транспортные сборы) | арендатор (ст.636 ГК) | арендатор (ст.646 ГК) |

| Страхование транспортного средства (в т.ч. страхование ответственности за ущерб) | арендодатель (ст.635 ГК) | арендатор (ст.645 ГК) |

| Ответственность за причиненный ущерб третьим лицам транспортным средством, его устройством и механизмами | арендодатель (ст.640 ГК) | арендатор (ст.648 ГК) |

Скачать Образец договора аренды транспортного средства без экипажа с физическим лицом

Скачать Образец договора аренды транспортного средства с экипажем с физическим лицом

2. Может ли арендодатель быть физическим лицом?

В ГК есть интересная норма, которая может поставить в тупик при заключении договора аренды с экипажем. Так в п.2 ст.635 ГК говорится, что при аренде транспортного средства с экипажем лица, управляющие этим транспортным средством и обеспечивающие его техническую эксплуатацию, должны состоять с арендодателем в трудовых отношениях.

И если ваш арендодатель – обычное физическое лицо или ваш сотрудник, то строго говоря, он не может заключить такой договор, т.к. наемных сотрудников он не имеет.

Видео:Особенности учета в 1С операции "Аренда автомобиля без экипажа"Скачать

Отражение аренды автомобиля в бухгалтерском учете

Он продолжает начислять на него обычную амортизацию: дебет 20 «Основное производство», кредит 02 «Амортизация основных средств». Если владелец авто – сотрудник нанимателя Договор аренды заключается по форме «без экипажа». Если стороны не договорились об ином, сотрудник – хозяин машины — оплачивает только прохождение техосмотра. Остальные платежи вносит сам арендатор, а именно:

- страховку;

- парковку;

- заправку;

- ремонт;

- компенсацию за использование в служебных целях личной машины – арендную плату по договору.

Для организации или физлица-работодателя эти платежи являются расходами, то есть учитываемыми при налогообложении средствами. Чтобы уменьшить налоговую базу, они должны обязательно подкрепляться платежными документами (чеками с заправок, копией страхового талона и т.п.).

Важно

Амортизация Амортизацию на арендованный автомобиль, который не числится на балансе, не начисляйте (п. 50 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н).

Бухучет В бухучете стоимость автомобиля, полученного в аренду, отразите на забалансовом счете в оценке, принятой в договоре.

При получении автомобиля в аренду сделайте проводку: Дебет 001 – отражена стоимость полученного в пользование автомобиля.

Суммы арендной платы отнесите на счета учета затрат по тем видам деятельности, для которых арендован автомобиль: Дебет 20 (23, 25, 26, 29, 44…) Кредит 73 – отражена плата за аренду личного автомобиля сотрудника. Пример отражения в бухучете операций, связанных с арендой автомобиля у сотрудника В феврале 2015 года ООО «Альфа» (арендатор) заключило со штатным водителем Ю.И.

Налогообложение и бухучет аренды автомобиля у физического лица

ПБУ 9/99, п. 5 ПБУ 10/99). Приведем пример бухгалтерских проводок по аренде помещения у арендодателя, если сдача в аренду является для него предметом деятельности (Приказ Минфина от 31.10.

2000 № 94н): Операция Дебет счета Кредит счета Получена арендная плата от арендатора 51 «Расчетные счета», 50 «Касса» и др.

62 «Расчеты с покупателями и заказчиками» Начислена арендная плата арендатору 62 90 «Продажи», субсчет «Выручка» Начислен НДС с арендной платы (если арендодатель применяет ОСН) 90, субсчет «НДС» 68 «Расчеты по налогам и сборам» Отражены расходы, связанные с предоставлением помещения в аренду 20 «Основное производство» 02 «Амортизация основных средств», 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др.

Аренда автомобиля сотрудника без экипажа – как отразить в учете?

А чтобы весь этот набор сотрудник представил вовремя, можно предусмотреть в том же договоре неустойку, штраф или пени за нарушение сроков. Но помните, что право собственности остается за сотрудником. Оно перейдет к вашей организации, только если руководство решит выкупить автомобиль (ст.

608

В этом случае со страховкой ничего делать не нужно. Вторая: в страховом полисе указаны конкретные люди, которые имеют право управлять автомобилем. Если запланировано что управлять транспортом будут другие люди, то в полис нужно будет внести изменения. Причем сделать это должен будет сотрудник-арендодатель.

Аренда: проводки

Внимание

Онлайн-ККТ: кому можно не торопиться с покупкой кассы Отдельные представители бизнеса могут не применять онлайн-ККТ до 01.07.2021 года. Правда, для применения этой отсрочки есть ряд условий (режим налогообложения, вид деятельности, наличие/отсутствие работников). Так кто же вправе работать без кассы до середины следующего года? < …

Отказ банка в проведении операции можно обжаловать Банк России разработал требования к заявлению, которое клиент банка (организация, ИП, физлицо) может направить в межведомственную комиссию в случае, когда банк отказывается проводить платеж или заключать договор банковского счета (вклада). < … → Бухгалтерские консультации → Бухгалтерский учет Актуально на: 10 февраля 2021 г.

Аренда транспортных средств

Все возможные варианты аренды – наем без экипажа, фрахт, безвозмездная аренда, ссуда или компенсация – по-разному отражаются в бухучете и влияют на налоговую нагрузку. Договор аренды авто Гражданский Кодекс РФ в ст.

606 разрешает предоставлять свое имущество, в том числе и автотранспортное средство, во временную эксплуатацию или владение и оформлять это соответствующим договором.

Поскольку автомобиль – это движимое имущество, нотариально заверять или регистрировать у государства такой договор нет необходимости.

ВАЖНО! Не имеет значения, на какой срок и с какими особенностями заключается договор аренды – его надо оформлять исключительно в письменном виде. Сроки действия такого договора могут быть лимитированы, но чаще их не прописывают, и срок действия остается неопределенным (ст. 610 ГК РФ).

Особенности бухучета аренды автомобиля

Аренда ТС с экипажем (фрахт) предусматривает со стороны арендодателя не только предоставление автомобиля, но и оказание услуг по управлению, ремонту, техническому обслуживанию, хранению и т.п. (ст. 632 ГК РФ).

Члены экипажа являются представителями арендодателя – его работниками.

На время действия договора они должны будут выполнять распоряжения арендатора, касающиеся коммерческого применения арендованного транспортного средства.

https://www.youtube.com/watch?v=kmMKeeLMS5s

Особенности оплаты их услуг изложены в договоре: если этот пункт пропущен, по умолчанию, членам экипажа платит арендодатель, поскольку их работодателем является именно он. Аренда автомобиля без экипажа не предусматривает оказания дополнительных услуг, предоставляется в использование только сама автомашина (ст. 642 ГК РФ).

Бухгалтерский и налоговый учет аренды автомобиля

Компенсация за неиспользованный отпуск: десять с половиной месяцев идут за год При увольнении сотрудника, проработавшего в организации 11 месяцев, компенсацию за неиспользованный отпуск ему нужно выплатить как за полный рабочий год (п.28 Правил, утв. НКТ СССР 30.

04.1930 № 169). Но иногда эти 11 месяцев не такие уж и отработанные. < … Сдача СЗВ-М на директора-учредителя: ПФР определился Пенсионный фонд наконец-то поставил точку в спорах о необходимости представлять форму СЗВ-М в отношении руководителя-единственного учредителя.

Так вот, на таких лиц нужно сдавать и СЗВ-М, и СЗВ-СТАЖ! < … При оплате «детских» больничных придется быть внимательнее Листок нетрудоспособности по уходу за больным ребенком в возрасте до 7 лет будет оформляться на весь период болезни без каких-либо ограничений по срокам. Но будьте внимательны: порядок оплаты «детского» больничного остался прежним! < …

Отражение в бухгалтерском учете аренды автомобиля

Аренда без экипажа НДС принимается арендатором к вычету, если соблюдены следующие условия:

- арендодатель предъявил счета-фактуры с выделенным НДС;

- автомобиль применяется для действий, облагаемых данным налогом;

- есть приемочный акт на автомобиль.

Налог на прибыль с аренды автомобиля учитывается в последний день отчетного периода по данному налогу. Иными словами, арендные платежи в качестве расходов уменьшают налоговую базу. Они входят в «Прочие расходы по производству и реализации», если организация применяет метод начисления.

НДФЛ отчисляется у сотрудника, если он сдал в аренду авто своему работодателю, который сам является его налоговым агентом. Он отчисляет 13% с получаемой арендной платы.

Если личный автомобиль сдан в аренду другой организации, а не своему начальству, отчислять 13% должен «родной» работодатель.

Права и возможности арендополучателя автотранспорта Аренда автотранспортного средства – это заключение договора, согласно которому означенное авто предоставляется во временное пользование его владельцем в пользу арендополучателя (ст. 34 Гражданского Кодекса РФ).

Цели применения машины не оговариваются, естественно, по умолчанию они не должны быть незаконными. Разновидностью аренды является фрахтование – договор на использование транспорта вместе с экипажем (водителем).

Арендодателем авто может выступать лицо любого статуса:

- физическое;

- юридическое;

- индивидуальный предприниматель.

Наниматель машины при согласии арендодателя может заключить безвозмездный договор или договор ссуды. Если для нужд организации используется машина ее сотрудника, которой управляет он сам, фирма компенсирует ему затраты.

Вам понадобится

Инструкция 1 Заполните первую страницу акта приема-передачи основного средства. Укажите вначале данные об организации-сдатчике и организации-получателе: полное наименование, код ИНН и КПП, адрес регистрации.

Отметьте основание для составления акта, которое может быть представлено договором купли-продажи, накладной или счетом. Справа на первой странице имеется таблица, которую заполняет только передающая сторона. Если ОС является новым, то в этих полях ставятся прочерки.

2 Составьте справку-подтверждение, если организация, передающая основное средство, использует специальный режим налогообложения и не определяла амортизационную группу. В ней указывает группа, в которой будет числиться получаемое ОС. 3 Внесите данные в раздел 1 акта по форме №ОС-1.

Он заполняется только передающей стороной.

Заключив такой договор, можно просто получить автомобиль сотрудника во временное владение и пользование (ст. 642 ГК РФ).

Ситуация: можно ли заключить договор аренды транспортного средства с экипажем с сотрудником организации? Безопасно так делать, только когда сотрудник – индивидуальный предприниматель, у которого есть шофер и механик. Ведь такие условия прописаны в Гражданском кодексе.

Так, при аренде транспортного средства с экипажем лица, управляющие этим транспортным средством и обеспечивающие его техническую эксплуатацию, должны состоять с арендодателем в трудовых отношениях (п. 2 ст. 635 ГК РФ). Поэтому формально сотрудник, не являясь предпринимателем и не имея своих сотрудников, не может заключить такой договор. Иначе договор могут признать потом в суде недействительным (ст. 168 ГК РФ).

Видео:Аренда автомобиля у физического лица. Учет и налоги при аренде автомобиляСкачать

Бухгалтерский и налоговый учет аренды автомобиля

> бухучет > Бухгалтерский и налоговый учет аренды автомобиля

Любой вид бизнеса не может существовать без автотранспорта, так как это средство передвижения, перевозка багажа, людей, строительные работы и прочие мероприятия, без которых просто невозможно нормальное функционирование предприятия. Автомобиль можно арендовать, как вести бухгалтерский и налоговый учет аренды транспортного средства, какие проводки в бухучете должен отражать бухгалтер?

Автомобиль можно не только арендовать, но и купить. В этом случае транспортное средств станет собственностью компании — организации или ИП, его приходуют в качестве основного средства на счет 01, регулярно проводят амортизационные отчисления. Бухучет основных средств при поступлении читайте в этой статье.

Если автомобиль берется в аренду, то бухучет ведется немного иным образом.

https://www.youtube.com/watch?v=HGKDZaPIEP4

Скачать образец договора аренды авто.

Скачать акт приема-передачи ТС.

Что такое аренда автотранспорта

Аренда автомобиля – это заключение договора о временном пользовании между нанимателем и владельцем транспорта с целью его применения в личных целях.

Важно: подобное арендное соглашение в России регулируется ст. 34 ГК РФ.

Любое предприятие имеет право для реализации собственных потребностей:

- Арендовать авто на время у лица с любым статусом (физическим, юридическим), а также у предпринимателя, с экипажем – фрахтование или без него;

- Заключить соглашение на безвозмездной основе;

- Компенсировать своему служащему эксплуатацию личного автомобиля в служебных целях.

Во всех перечисленных случаях ведется разный бухгалтерский и налоговый учет и происходит различного рода налоговая нагрузка. Как проводки нужно выполнять, как учитывать НДС, налог на прибыль и НДФЛ, читайте ниже.

Важно: если арендное авто предоставляет компания, то платежи связанные с эксплуатацией считается доходом, а если автомобиль берется в аренду у физического лица, например, сотрудника возникают несколько иные налоговые обязательства.

Основанием для включения в бухучет данных относительно аренды авто является приемочный акт, в котором подробно отражены стоимость, пробег, итоги техосмотра, регистрационный номер основного соглашения.

При этом этот транспорт арендатору следует отметить на забалансовом счете 001, проводка имеет вид — Д001. При прекращении аренды автомобиль снимается с забалансового учета, при этом выполняется запись К001. На арендованное транспортное средство рекомендуется завести инвентарную карточку.

Обратите внимание: автомобиль, взятый в аренду, в бухучете не приходуется на баланс на 01 счет, так как не является собственностью компании. Амортизацию арендатор не начисляет.

Платежи, проведенные по использованию арендованного автомобильного транспорта, отражаются на счетах согласно той деятельности, которую ведет предприятие.

Для этого используются бухгалтерские проводки: Д 20, 23, 25, 26, 29, 44 К 60, 73, 76.

Для отражения аренды автомобиля арендатором в бухучете применяются следующие бухгалтерские проводки:

- Д 20, 44 К 76 – проводка по начислению арендной платы;

- Д 76 К 68 – проводка по удержанию НДФЛ с оплаты использования имущества, взятого в аренду у физического лица;

- Д 76 К 50, 51 – проводка по оплате за эксплуатацию арендованного ТС.

Если автомобиль берется у сотрудника физического лица, то вместо счета 76 берется счет 73.

Если же арендодатель весь свой бизнес строит на сдаче автомобильного транспорта в найм, то им используются следующие бухгалтерские проводки для бухучета передачи имущества в аренду и получения дохода:

- Д 76 К 90.1 (91.1) — проводка по отражению начисления платы за сданный в аренду автомобиль;

- Д 51 К 76 — проводка по получению оплаты от арендатора.

Основное средство, сдаваемое в аренду, учитывается в бухучете у арендодателя на отдельном субсчете 01 счета.

Амортизацию по автомобилю продолжает начислять арендодателя, ежемесячно отражая проводки вида Д 20 (44) К 02.

Бухгалтерские проводки по учету аренды автомобиля

Таблица с проводками для арендатора и арендодателя:

| Операция | Дебет | Кредит |

| Бухгалтерские проводки у арендатора | ||

| Отражена стоимость взятого в аренду автомобиля | 001 | |

| Начислена арендная плата за авто, занятый в производственной деятельности (без учета НДС), взятый в аренду у организации (сотрудника) | 20 | 76 (73) |

| Начислена арендная плата за авто, занятый в торговой деятельности (без учета НДС), взятый в аренду у организации (сотрудника) | 44 | 76 (73) |

| Выделен налог из арендной платы (для организаций на ОСН) | 19 | 76 |

| Передана сумма арендного платежа арендодателю | 76 (73) | 50 (51) |

| Удержан НДФЛ с оплаты за аренду автомобиля, если он взят у физического лица (например, сотрудника) | 73 | 68.НДФЛ |

| Автомобиля снят с учета и возвращен хозяину | 001 | |

| Бухгалтерские проводки у арендодателя | ||

| Передан автомобиль в аренду | 01.Аренда | 01.1 |

| Начислена плата для арендатора, если это данная операция не является обычным видом деятельности | 76 | 91.1 |

| Начислена плата, если сдача авто в аренду – это обычный вид деятельности арендодателя | 76 | 90.1 |

| Начислен НДС к уплате в бюджет | 91.2 (90.2) | 68.НДС |

| Поступление оплаты от арендатора | 51 | 76 |

Бухучет аренды автомобиля без экипажа у сотрудника

Важно: наймодатель при аренде ТС без экипажа оплачивает только расходы на техосмотр, все остальные платежи происходят за счет арендатора.

https://www.youtube.com/watch?v=59XVlphcUis

К таким платежам относятся:

- Арендная стоимость;

- Затраты, связанные с восстановлением;

- Заправка авто;

- Страхование машины;

- Оплата парковочного места.

Все эти платежи причисляются к расходам и учитываются при вычислении налогов с доходов. Кроме прочего эти платежи должны иметь подтверждение в качестве платежных документов, чтобы их доступно было использовать в бухгалтерском учете и принять к уменьшению налогооблагаемой базы в налоговом учете

Бухгалтерский учет операций по аренде с проводками рассмотрен выше, ниже предлагаем рассмотреть пример, когда владелец автомобиля — сотрудник организации.

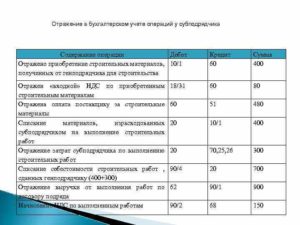

Пример бухучета аренды ТС без экипажа у сотрудника

Предприятием арендован автомобиль без экипажа у сотрудника на 1 месяц стоимостью 500 000 рублей.

При этом наниматель несет полностью все обязательные расходы, среди которых:

- Арендная плата – 10 000 рублей;

- ГСМ – 600 рублей.

Со всех этих платежей выполняются соответствующие отчисления, что имеет отражение в бухучете.

Арендатором выполняются следующие бухгалтерские проводки:

| Сумма | Бухгалтерская операция | Дебет | Кредит |

| 500000 | Машина сотрудника принята к учету на забалансовый счет | 001 | |

| 10000 | Начислена плата за пользование ТС сотрудника | 26 | 73 |

| 1300 | Удержан НДФЛ с дохода сотрудника в виде арендной платы | 73 | 68 |

| 8700 | Арендная плата выдана сотруднику из кассы за минусом подоходного налога | 73 | 50 |

| 508,5 | Учтен ГСМ (по стоимости без налога) | 10 | 60 |

| 91,5 | Высчитан НДС по топливу | 19 | 60 |

| 91,5 | Принят НДС к вычету | 68 | 19 |

| 508,5 | Топливо списано | 26 | 10 |

| 508,5 | Учтены расходы | 90 | 26 |

| 500000 | Автомобиль возвращен сотруднику | 001 |

Налоговый учет аренды автомобиля без экипажа

НДС по арендованному ТС без экипажа

Налог, входящий в стоимость арендной платы, арендатор можно учесть при налоговом учете (принять к вычету), если:

- арендодатель предоставил счет-фактуры с выделенным НДС, оформленную согласно действующим стандартам;

- ТС используется в операциях, сопровождающихся начислением добавленного налога;

- имеется документ о получении в аренду автомобиля — например, акт приема-передачи.

В данном случае речь идет только о случаях, когда арендодатель не является физическим лицом без ИП.

Налог на прибыль по арендованному ТС без экипажа

Если в налоговом учете фирма арендатор применяет метод начисления (он прописан в налоговой политике), то арендные платежи включают в прочие расходы по производству и реализации, согласно пп.10 п.1 ст.264.

Данный расход признается в налоговом учете в последний день отчетного периода для налога на прибыль.

НДФЛ по арендованному автомобилю без экипажа

Если владелец транспортного средства — физическое лицо (сотрудник), то организация или ИП, арендовавшие транспорт у него, являются налоговыми агентами.

Получаемый физическим лицом доход в размере арендной платы облагается НДФЛ по ставке 13%.

Обязанность по удержанию и перечислению подоходного налога ложится на арендатора, при этом не важно, является ли арендодатель сотрудником организации или нет.

Налоговый учет при аренде автомобиля с экипажем

Владелец авто, сдающий его с экипажем, должен самостоятельно обслуживать транспорт, так как по факту он начинает работать на предприятие.

Важно: предприятие оплачивает только аренду и текущие расходы, к примеру такие, как покупка ГСМ для возможности эксплуатации транспорта.

https://www.youtube.com/watch?v=IadtXziRbj4

В дальнейшем эти траты учитываются при расчете налогооблагаемой базы.

С целью отражения в налоговом учете подобного арендования необходимо учитывать такие факты:

Зачет НДС происходит в том же порядке, что и при аренда ТС без экипажа;

Если наймодатель — физическое лицо, зачет НДФЛ происходит по ставке 13%, в том же порядке, что и при найме средств без экипажа.

Если владелец машины — ИП или организация, то с оплаты труда водителя арендатор НДФЛ не должен удерживать.

Что касается налога на прибыль, то если владелец ТС — организация или ИП, то расходы учитываются на последнее число отчетного периода в том же порядке, что указан выше.

Если владелец — физическое лицо, например, сотрудник, то по мнению Минфина арендную плату можно поделить на 2 составляющие — за аренду автомобиля и за услуги водителя.

Та часть, что платится за транспортное средство учитывается в налоге на прибыль, как указано выше — на последний день каждого отчетного периода в составе прочих расходов.

Та часть, что полагается за услуги вождения и обслуживания ТС, признается:

- расходом на оплату труда ежемесячно при методе начисления, если владелец машины не является сотрудником организации4

- прочим расходом по реализации и производству, если владелец — сотрудник, который оказывает услуги во внерабочее время.

Страховые взносы нужно начислять только в случае, когда автомобиль арендуется у физического лица. Если арендодатель — организация или ИП, то обязанности по отчислению взносов за водителя у арендатора не возникает.

Расходы в виде страховых взносов включаются в состав прочих расходов на дату начисления.

Бухучет и бухгалтерские проводки при ремонте автомобиля и арендатора и арендодателя смотрите здесь.

У вас остались вопросы

Видео:Договор аренды автомобиля. Документ или просто бумажка?!Скачать

Бухучет арендованного автомобиля

Обратите внимание: автомобиль, взятый в аренду, в бухучете не приходуется на баланс на 01 счет, так как не является собственностью компании. Амортизацию арендатор не начисляет.

Платежи, проведенные по использованию арендованного автомобильного транспорта, отражаются на счетах согласно той деятельности, которую ведет предприятие. Для этого используются бухгалтерские проводки: Д 20, 23, 25, 26, 29, 44 К 60, 73, 76.

Для отражения аренды автомобиля арендатором в бухучете применяются следующие бухгалтерские проводки:

- Д 20, 44 К 76 – проводка по начислению арендной платы;

- Д 76 К 68 – проводка по удержанию НДФЛ с оплаты использования имущества, взятого в аренду у физического лица;

- Д 76 К 50, 51 – проводка по оплате за эксплуатацию арендованного ТС.

Если автомобиль берется у сотрудника физического лица, то вместо счета 76 берется счет 73.

Аренда транспортного средства в бухучете

Эти затраты и ложатся в основу учета налогооблагаемой базы. НДС платится по такой же схеме, как и при аренде без экипажа.

НДФЛ в обычном размере 13% удерживается, только если машина принадлежит физическому лицу. Если она в собственности у организации, НДФЛ с зарплаты водителя не платится.

То же касается страховых взносов – они удерживаются только при аренде у физлиц. Налог на прибыль, если владелец авто – физлицо, делится на две группы: расходы на аренду автомобиля и затраты на оплату услуг водителя.

Главное

А чтобы весь этот набор сотрудник представил вовремя, можно предусмотреть в том же договоре неустойку, штраф или пени за нарушение сроков. Но помните, что право собственности остается за сотрудником.

Оно перейдет к вашей организации, только если руководство решит выкупить автомобиль (ст. 608 ГК РФ). Совет: арендуя личный автомобиль сотрудника, обязательно ознакомьтесь с условиями страхования транспорта (ОСАГО).

Если взяли в аренду уже застрахованный автомобиль, возможны две ситуации. Первая: в страховом полисе записано, что к управлению автомобилем допускается неограниченный круг людей. В этом случае со страховкой ничего делать не нужно.

Вторая: в страховом полисе указаны конкретные люди, которые имеют право управлять автомобилем. Если запланировано что управлять транспортом будут другие люди, то в полис нужно будет внести изменения.

Причем сделать это должен будет сотрудник-арендодатель.

Любой вид бизнеса не может существовать без автотранспорта, так как это средство передвижения, перевозка багажа, людей, строительные работы и прочие мероприятия, без которых просто невозможно нормальное функционирование предприятия.

Автомобиль можно арендовать, как вести бухгалтерский и налоговый учет аренды транспортного средства, какие проводки в бухучете должен отражать бухгалтер? Автомобиль можно не только арендовать, но и купить.

В этом случае транспортное средств станет собственностью компании — организации или ИП, его приходуют в качестве основного средства на счет 01, регулярно проводят амортизационные отчисления. Бухучет основных средств при поступлении читайте в этой статье. Если автомобиль берется в аренду, то бухучет ведется немного иным образом.

Скачать образец договора аренды авто. Скачать акт приема-передачи ТС.

Что нужно сделать с 23 по 28 апреля На следующей неделе нас ждет целых 6 рабочих дней. Для успешного прохождения этого трудового марафона нужно правильно распределить свои силы.

https://www.youtube.com/watch?v=YWOiA_ZpTg4

А чтобы вам было проще распланировать свои дела на грядущую рабочую шестидневку и ничего не забыть, мы представляем вашему вниманию наши еженедельные бухгалтерские напоминания.< < … Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ).

Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках. А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников.

< …

Налог на прибыль по арендованному ТС без экипажа Если в налоговом учете фирма арендатор применяет метод начисления (он прописан в налоговой политике), то арендные платежи включают в прочие расходы по производству и реализации, согласно пп.10 п.1 ст.264.

Данный расход признается в налоговом учете в последний день отчетного периода для налога на прибыль. НДФЛ по арендованному автомобилю без экипажа Если владелец транспортного средства — физическое лицо (сотрудник), то организация или ИП, арендовавшие транспорт у него, являются налоговыми агентами.

Получаемый физическим лицом доход в размере арендной платы облагается НДФЛ по ставке 13%. Обязанность по удержанию и перечислению подоходного налога ложится на арендатора, при этом не важно, является ли арендодатель сотрудником организации или нет.

Бухучет арендованного автомобиля у сотрудника

За внесение изменений в полис придется заплатить. Если договор не обязывает сотрудника-арендодателя оформить страховку, все дополнительные расходы понесет организация-арендатор (ст. 646 и 637 ГК РФ). Эти затраты можно будет учесть при расчете налога на прибыль (п. 2 ст. 263

НК РФ). Если же арендуете незастрахованный автомобиль, то оформить полис ОСАГО придется самостоятельно и за свой счет. Ведь страховать ответственность обязан именно тот, кто владеет автомобилем.

То есть не только собственники, но и те, кто арендует транспорт (ст. 4 Закона от 25 апреля 2002 г. № 40-ФЗ). Документальное оформление Операции по получению автомобиля в аренду в бухучете отразите на основании акта о приеме-передаче транспортного средства. В нем надо указать согласованную стоимость автомобиля, его пробег, а также техническое состояние по результатам осмотра.

🎬 Видео

Аренда автомобиля в 1С:ЗУП 3.1, учет НДФЛ.Скачать

Договор аренды автомобиляСкачать

ФСБУ 25/2018 Бухгалтерский учет аренды — особенности перехода в 1С 8.3 БухгалтерияСкачать

Особенности бухгалтерского учета объектов аренды в 1ССкачать

Аренда автомобиля с экипажем в 1С Бухгалтерия 8Скачать

Теория и практика применения «1С:Такси и аренда автомобилей»Скачать

🚗 Начисление аренды автомобиля у физического лица в 1С 8.3 Бухгалтерия (ред. 2.0).Скачать

ФСБУ 25/2018 «Бухгалтерский учет аренды»Скачать

Как отразить аренду в 1С:Бухгалтерия?Скачать

Договор аренды автомобиля | Ошибки применения при оптимизации налогов (7)Скачать

Учет арендованных основных средствСкачать

Как арендовать автомобильСкачать

Сдача машин в аренду. Бизнес с нуля. Личный опытСкачать

ФСБУ 25/2018 «Бухгалтерский учёт аренды». Новые правила с 2022 годаСкачать

РАЗОБЛАЧЕНИЕ про Угнанный Вольво, Долги, Открытие Транспортной Компании с Нуля, Лизинг. ВК ЛОГИСТИКСкачать

Договор АРЕНДЫ// Аренда предприятия// Аренда транспортных средств (с экипажем/без экипажа)// ПрокатСкачать