Пример, проводки на стороне ОП № 1: ДЕБЕТ 10.01 субсчет «Сырьё и материалы» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» 100000 руб. — приняты к учету МПЗ ДЕБЕТ 19.03 субсчет «НДС по приобретенным МПЗ» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» 18000 руб.

— принят к учету НДС ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками» КРЕДИТ 79.02 «Расчеты по текущим операциям» 100000 руб. — передана задолженность перед поставщиком МПЗ

ДЕБЕТ 79.02 «Расчеты по текущим операциям» КРЕДИТ 19.03 субсчет «НДС по приобретенным МПЗ» 18000 руб.

— передан НДС по МПЗ

- Постановка на учет обособленного подразделения

- Особенности налогообложения

- НДФЛ

- Страховые взносы

- Налог на прибыль

- Налог на имущество организаций

- НДС

- Отчетность по обособленным подразделениям

- Нормы об обособленных подразделениях

- Налог на прибыль для компаний, имеющих обособленные подразделения

- Ндс обособленных подразделений

- Налогообложение обособленных подразделений: кто платит – филиал или «голова»?

- Обособленное подразделение с точки зрения налогового кодекса

- Обособленные подразделения и УСН

- Уплата налогов обособленными подразделениями

- Акцизы

- Налог на прибыль

- Имущественный налог

- Транспортный налог

- Земельный налог

- Расчеты с внебюджетными фондами

- Налогообложение обособленного подразделения

- Определение обособленного подразделения

- Налоговые платежи обособленных структур

- Отчетность обособленного подразделения

- Структурные обособленные подразделения: налогообложение

- Разница и сходство филиалов и представительств

- Что такое обособленное подразделение

- Налогообложение для обособленных подразделений

- 🔍 Видео

Постановка на учет обособленного подразделения

Территориальная обособленность подразделения от организации определяется адресом, отличным от адреса указанной организации.

Поэтому российская организация -налогоплательщик обязана сообщать в налоговый орган по месту своего нахождения обо всех ОП, созданных ею на территории РФ (за исключением филиалов и представительств) в месячный срок со дня создания, а в случае изменения этих сведений — в течение трех дней с момента изменения (ст. 23 НК РФ), по формам, утв. приказом ФНС РФ от 09.06.2011 № ММВ-7-6/362@.

Аналогичное сообщение должно быть направлено в налоговый орган организацией -плательщиком страховых взносов: в месячный срок со дня наделения подразделения (включая филиал, представительство), созданного на территории РФ, полномочиями по начислению выплат и вознаграждений в пользу физических лиц (пп. 7 п. 3.4. ст. 23 НК РФ), либо о лишении таких полномочий, по формам, утв. приказом ФНС РФ от 10.01.2021 № ММВ-7-14/4@.

Перечисленные требования связаны с тем, что согласно ст. 19 НК РФ, филиалы и иные ОП российских организаций исполняют обязанности этих организаций по уплате налогов, сборов, страховых взносов по месту своего нахождения. Поэтому каждое ОП должно быть поставлено на учет в соответствии со статьями 83 и 84 НК РФ.

Особенности налогообложения

Перечень обязательных платежей в бюджет и условия их начисления зависят от наличия и местонахождения имущества, на базе которого создано ОП, наличия трудового коллектива и особенностей применяемого налогового режима. Рассмотрим эти условия более подробно.

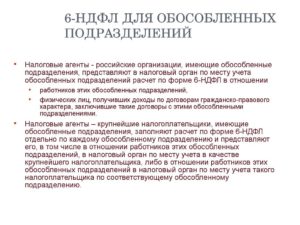

НДФЛ

Если работник принимается для работы в филиале, представительстве или ином ОП, расположенном в другой местности, указание такого ОП и его местонахождения в трудовом договоре является обязательным (ст. 57 ТК РФ).

В целях обложения НДФЛ это также имеет значение, т.к. налоговые агенты — российские организации, имеющие ОП, обязаны перечислять суммы НДФЛ как по месту своего нахождения, так и по месту нахождения каждого своего ОП (п. 7 ст.

226 НК РФ).

Особенностью упомянутой статьи является то, что сумма НДФЛ, подлежащая уплате в бюджет по месту нахождения ОП, определяется не только исходя из облагаемого дохода, начисляемого и выплачиваемого работникам этого подразделения, но и исходя из сумм облагаемых доходов, начисляемых и выплачиваемых по договорам гражданско-правового характера (ГПХ), заключаемым с физическими лицами таким подразделением от имени головной организации.

При представлении отчетности по НДФЛ в соответствии с п. 2 ст. 230 НК РФ таким налоговым агентам необходимо представить Расчет по форме 6-НДФЛ (утв. приказом ФНС России от 10.10.2021 № ММВ-7-11/551@) не только в налоговый орган по месту своего учета, но также — в отношении работников обособленных подразделений и указанных выше иных физлиц — в налоговый орган по месту учета (нахождения) ОП.

Страховые взносы

Уплата страховых взносов и представление Расчетов по страховым взносам (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@) производятся организациями по месту их нахождения и по месту нахождения ОП, которые наделены правом начислять выплаты и иные вознаграждения в пользу физических лиц (п. 11 ст. 431 НК РФ).

Если подразделение не наделено полномочиями и головная организация централизованно начисляет выплаты всем своим работникам, тогда уплачивать страховые взносы и представлять расчеты по ним в налоговый орган будет только головная организация (письмо МФ РФ от 06.02.2021 № 03-15-06/6672).

Если же подразделение наделено соответствующим правом, то в соответствии с п. 12 ст. 431 НК РФ, сумма страховых взносов, подлежащая уплате по месту нахождения ОП, определяется исходя из величины базы для исчисления страховых взносов, относящейся к этому ОП.

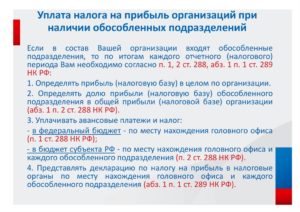

Налог на прибыль

Особенности представления налоговых деклараций и уплаты налога на прибыль налогоплательщиками — российскими организациями, имеющими ОП, определены ст. 288 и 289 НК РФ. Согласно п. 1 ст. 288 НК РФ такие налогоплательщики исчисляют и уплачивают суммы авансовых платежей и налога в федеральный бюджет по месту своего нахождения без распределения по ОП.

https://www.youtube.com/watch?v=8QYydeXgRcE

Что касается сумм авансовых платежей и налога, подлежащих зачислению в бюджеты субъектов РФ, то они исчисляются и уплачиваются головной организацией как по месту своего нахождения, так и по месту нахождения каждого ОП, исходя из доли прибыли, приходящейся на эти ОП (п. 2 ст. 288 НК РФ).

Указанная доля определяется как средняя арифметическая величина удельного веса среднесписочной численности работников (расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого ОП соответственно в среднесписочной численности работников (расходов на оплату труда) и остаточной стоимости амортизируемого имущества, определяемой согласно п. 1 ст. 257 НК РФ, в целом по налогоплательщику. При этом разрешается определить самостоятельно, какой из показателей будет применяться — среднесписочная численность работников или сумма расходов на оплату труда. Главное, чтобы выбранный показатель не изменялся в течение налогового периода.

Особенностью уплаты авансовых платежей и налога на прибыль по ОП является исчисление их по ставкам, действующим на тех территориях, где расположены организация и каждое из ее ОП.

Уплата исчисленного налога и порядок представления налоговых деклараций (расчетов) за отчетный или налоговый период аналогичны: головная организация-налогоплательщик в сроки, установленные ст.

289 НК РФ, обязана представить соответствующие документы в налоговые органы и уплатить суммы налога, подлежащие зачислению в бюджеты субъектов РФ как по месту своего нахождения, так и по месту нахождения каждого ОП.

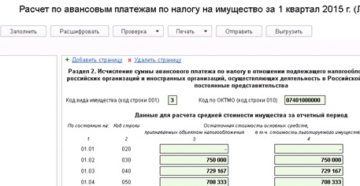

Налог на имущество организаций

Особенностью исчисления данного налога является то, что он распространяется только на ОП, имеющие отдельный баланс. При отсутствии такого баланса у головной организации проблем с отчетностью и уплатой станет меньше. Более подробно порядок определения налоговой базы рассмотрен в ст. 376 НК РФ, согласно которой в нее отдельно включается:

- имущество по местонахождению организации;

- имущество каждого ОП организации, имеющего отдельный баланс;

- каждый объект недвижимого имущества, находящийся вне местонахождения организации и(или) ее ОП, имеющего отдельный баланс;

- имущество, налоговая база по которому определяется как его кадастровая стоимость;

- имущество, облагаемое по разным налоговым ставкам.

Статьей 384 НК РФ установлено, что организация, в состав которой входят ОП, имеющие отдельный баланс, уплачивает налог в бюджет по местонахождению каждого из таких ОП, в сумме, определяемой как произведение налоговой ставки, действующей на территории субъекта РФ, где расположены эти ОП, и налоговой базы, определенной за налоговый (отчетный) период в соответствии со ст. 376 НК РФ в отношении каждого ОП, с учетом особенностей, установленных статьей 378.2 НК РФ (т.е. при оценке имущества по кадастровой стоимости).

По объектам недвижимости, расположенных вне местонахождения организации или ее ОП, имеющего отдельный баланс, налог уплачивается в бюджет по местонахождению каждого из них. При этом порядок и сроки уплаты устанавливаются законами соответствующих субъектов РФ.

Порядок представления отчетности по ОП регулируется ст. 386 НК РФ.

Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по своему местонахождению, по местонахождению каждого своего ОП, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества, налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по налогу.

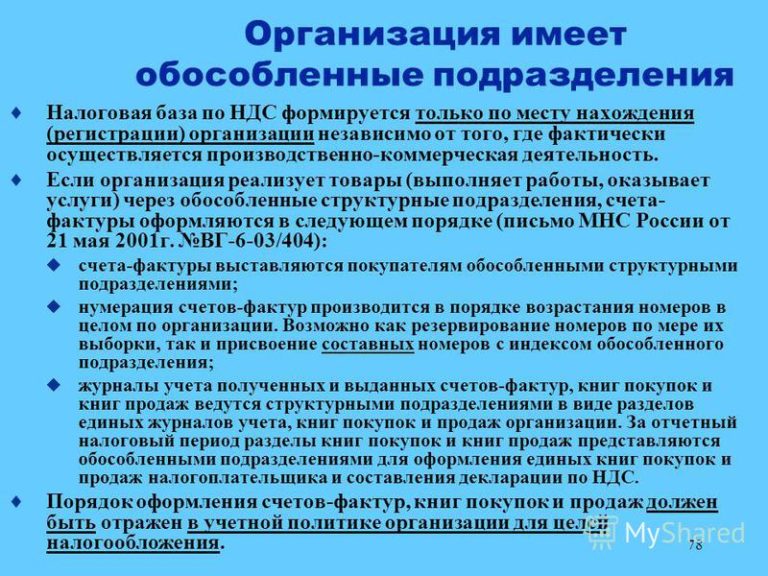

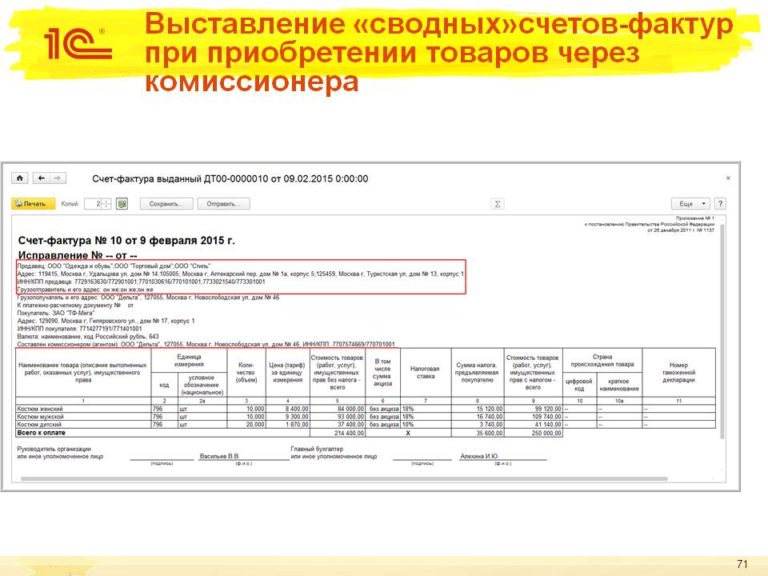

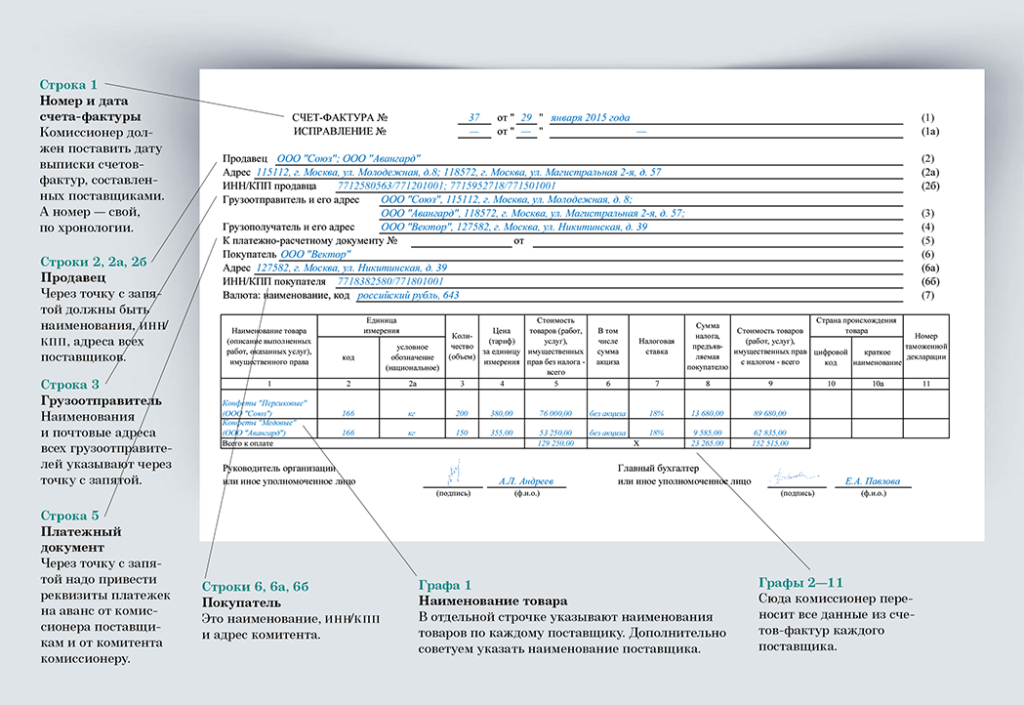

НДС

Что касается НДС, то исчисление и уплата этого налога по месту нахождения ОП главой 21 НК РФ не предусмотрены. На основании п. 2 ст. 174 НК РФ организация, в состав которой входят ОП, уплачивает НДС по месту своего учета в налоговом органе.

Однако, при оформлении счетов-фактур при осуществлении реализации через ОП, могут возникнуть определенные трудности. Ведь ошибки в его заполнении могут привести к отказу от возмещения налога контрагенту или к иным негативным последствиям.

Так, на основании пп. «а» п. 1 разд. II Правил заполнения документов применяемых при расчетах по НДС, утв. пост. Правительства РФ от 26.12.

2011 № 1137, в случае если организация реализует товары (работы, услуги) через ОП, при составлении таких счетов-фактур их порядковый номер дополняется через разделительный знак цифровым индексом ОП, установленным организацией в приказе об учетной политике для целей налогообложения.

https://www.youtube.com/watch?v=dlevjeqcmws

Не менее важным вопросом оформления счетов-фактур через ОП является правильное указание реквизитов ИНН и КПП продавца.

Так как налогоплательщиком НДС является организация, а не ее ОП, то при реализации через ОП товаров (работ, услуг) счета-фактуры могут выписываться только от имени организаций.

При этом в строке 2б «ИНН/КПП продавца» счета-фактуры следует указывать КПП соответствующего ОП (см. письмо МФ РФ от 18.05.2021 № 03-07-09/30038).

Видео:Регистрация обособленного подразделенияСкачать

Отчетность по обособленным подразделениям

Совершенно все российские юридические лица обладают возможностью открывать обособленные подразделения.

Порядок организации их деятельности, права и обязанности, а также цели, для которых они создаются, определяются нормами гражданского законодательства.

Помимо гражданских прав и обязанностей у организации, открывающей структурные подразделения, возникают соответствующие налоговые обязательства, в том числе и обязанность осуществлять учет и отчетность по обособленным подразделениям.

Нормы об обособленных подразделениях

Отечественные законодательные акты всех субъектов отечественных предпринимательских отношений, являющихся организациями, наделяют некоторыми правами, в том числе правом на открытие обособленных подразделений (ст. 55 ГК РФ). Такие создаваемые структурные подразделения не являются юридическими лицами и лишены правоспособности, присущей юридическим лицам.

Помимо указанного отличия от организаций для структурных подразделений предписаниями ГК РФ установлены некоторые ограничения.

Так, структурные подразделения не могут находиться по одному и тому же адресу с основной организацией и с иными структурными подразделениями такой организации. Такие структурные подразделения должны иметь стационарные рабочие места, созданные на срок больше месяца (ст.

11 НК РФ). Подразделениями компании могут быть филиалы, представительства или иные обособленные подразделения (ст. 55 ГК РФ и ст. 11 НК РФ ).

Сведения о каждом конкретном подразделении, за исключением стационарных рабочих мест, обязательно содержатся в Едином государственном реестре юридических лиц. Компания, их организующая, должна подать налоговикам заполненные заявления по формам, утвержденным Приказом ФНС России от 25.01.2012 № ММВ-7-6/25@.

Положениями ГК РФ определяется право обособленного структурного подразделения осуществлять все или только часть функций организации, его создавшей, а также участвовать в деятельности, приносящей доход.

Обособленное подразделение вправе принимать на работу работников с указанием в трудовом договоре места работы и обособленного подразделения компании (ст. 57 ТК РФ).

Статья 15 Трудового кодекса определяет, что работник принимается на работу в соответствии со штатным расписанием компании. Важно подчеркнуть, что положения трудового законодательства не предусматривают каких-либо исключений, освобождающих обособленное подразделение от необходимости иметь штатное расписание.

Образец штатного расписания с обособленным подразделением можно скачать по ссылке.

Налог на прибыль для компаний, имеющих обособленные подразделения

Налоговое законодательство детально прописывает порядок расчета и уплаты налога на прибыль компаниями, в состав которых входят структурные обособленные подразделения.

В статье 288 Налогового кодекса России содержится ответ на вопрос, куда организация, имеющая обособленные подразделения, платит налоги.

Из содержания пунктов 1 и 2 вышеназванной статьи следует, что организация, имеющая действующие структурные подразделения, уплачивает налог на прибыль в бюджет Федерации, а также в региональные бюджеты по адресам своих подразделений.

https://www.youtube.com/watch?v=HrFqox-MO84

Пунктом 3 статьи 288 Налогового кодекса РФ предусмотрена обязанность головной организации самостоятельно производить расчет по обособленному подразделению сумм налога на прибыль. Такой расчет выполняется по каждому своему структурному подразделению.

Надо отметить, что при уплате указанного налога в федеральный бюджет сумма налога на прибыль не распределяется между подразделениями компании. Если же уплата происходит в региональные бюджеты, то его надо распределять по обособленным подразделениям, для чего необходимо рассчитывать долю прибыли структурного подразделения.

Следует помнить, что основная организация должна уплачивать налоги без отдельных балансов обособленных подразделений.

Указанный вывод следует из отсутствия обязанности головной организации выделять свои структурные подразделения на отдельные балансы. Наделение структурных подразделений обязательством вести отдельные балансы является лишь правом компании, но вовсе не обязанностью.

Ндс обособленных подразделений

Надо особо отметить, что из содержания статьи 143 Налогового кодекса РФ следует отсутствие обязанности обособленных подразделений уплачивать НДС со своих операций.

Но положения отечественного фискального законодательства не содержат норм, позволяющих обособленным подразделениям отказаться от исполнения некоторых обязанностей плательщика НДС.

В силу ст. 169 Налогового кодекса РФ счет-фактура является основанием для принятия к вычету сумм НДС, уплаченных продавцу. Нормы указанной статьи не содержат указания на возможность или невозможность выставления счета-фактуры структурным подразделением.

Видео:Обособленное подразделение. Понятие. ПризнакиСкачать

Налогообложение обособленных подразделений: кто платит – филиал или «голова»?

Открытие офисов, филиалов, представительств вне адреса нахождения юридического лица – обычная практика для расширяющихся фирм.

Если созданные подразделения являются территориально обособленными, они несут обязанности по уплате налогов и сборов организации в регионах своего расположения.

При этом на учете в местных органах ФНС и внебюджетных фондах в качестве плательщика состоят не отделения фирмы, а ее «голова», которая и отвечает за налогообложение всех своих обособленных подразделений.

Обособленное подразделение с точки зрения налогового кодекса

Термин «обособленное подразделение» по-своему трактуется гражданским и налоговым законодательством России. ГК РФ четко выделяет из этого понятия филиалы и представительства – как субъекты, наделенные более широкими, в сравнении с обычными подразделениями, полномочиями. Их правовой статус подлежит фиксации в учредительных документах фирмы:

- Представительством является подразделение, представляющее организацию в другом населенном пункте, регионе.

- Филиал не только защищает интересы компании, но и принимает на себя ее функции, полностью или частично, для деятельности на своей территории.

Важный совет предпринимателям: не тратьте своё время, даже на простые рутинные задачи, которые можно делегировать. Перекладывайте их на фрилансеров «Исполню.ру». Гарантия качественной работы в срок или возврат средств. Цены даже на разработку сайтов начинаются от 500 рублей.

Налоговый кодекс (п.2 ст.11) под обособленным подразумевает любое подразделение, удовлетворяющее следующим признакам:

- территориальная удаленность от головной организации;

- наличие стационарных рабочих мест, как минимум одного, оборудованного на срок более месяца.

Территориальные отделения с любым правовым статусом не являются юрлицами и не могут выступать как самостоятельные налогоплательщики. Каковы полномочия этих подразделений, внесены ли они в Устав организации в качестве филиалов/представительств – для целей налогообложения существенного значения не имеет. Исключение – применение такими фирмами упрощенного налогового режима.

Обособленные подразделения и УСН

Ст. 346 НК РФ (п.3 пп.1) ограничивает для фирм, имеющих обособленные подразделения в форме представительств и филиалов, возможность использовать «упрощенку». Если территориальные отделения не зарегистрированы как филиалы, юрлицу не запрещено облагаться по упрощенной системе, при условии, что оно в принципе имеет на это право.

https://www.youtube.com/watch?v=89OiUsh0twI

Однако ФНС обращает пристальное внимание на налогообложение обособленных подразделений при УСН.

Нередко возникают споры между фирмами и налоговиками, когда последние ищут в документах «обычного» структурного отделения признаки филиала или представительства.

Во избежание недоразумений при открытии территориальных офисов «голове» не стоит наделять их имуществом, расширенными полномочиями и прочими атрибутами самостоятельности.

Специалисты рекомендуют уделить внимание следующим моментам при оформлении документов:

- в Уставе юрлица не должно содержаться упоминание территориальных отделений;

- в названиях подразделений необходимо избегать употребления слов «филиал» и «представительство»;

- не нужно разрабатывать для удаленного подразделения отдельного положения, оно может работать на основании приказа гендиректора фирмы;

- лучше не назначать в обособленный офис руководителя, а если он необходим – строго ограничить его полномочия.

Уплата налогов обособленными подразделениями

Порядок налогообложения структурных подразделений зависит от их правового статуса, вида взимаемых налогов и сборов, наличия/отсутствия у отделения собственного баланса, банковского счета.

Акцизы

Акцизы подлежат уплате по месту нахождения подразделений, занимающихся производством, реализацией подакцизных товаров и услуг. Для организаций-налогоплательщиков это означает, что подавать декларации по акцизам им необходимо по каждому филиалу отдельно – в их территориальные органы ФНС.

Налоговая отчетность по акцизам предоставляется по факту реализации, передачи подакцизной продукции. Если у подразделения за отчетный период таких операций не было, сдавать за него декларацию не нужно.

Налог на прибыль

Порядок уплаты налога на прибыль юрлицами, имеющими удаленные подразделения, регулируется статьей 288 НК РФ. В части налога, идущего в федеральный бюджет, перечисление авансовых платежей и задолженности на конец налогового периода производится «головой» фирмы общей суммой, без разбивки по филиалам.

Расчеты по налогу на прибыль с региональными бюджетами происходят с учетом места расположения всех структурных подразделений и головной организации. Из общей налоговой базы фирмы необходимо выделить долю, приходящуюся на каждый филиал, представительство.

Затем исчисляются и переводятся авансовые платежи в соответствующие ИФНС – местные и центральную.

Декларации по налогу прибыль предоставляются аналогичным образом – по месту регистрации юрлица и в территориальные органы, ведущие учет региональных представительств.

Имущественный налог

Налог на имущество организации уплачивается раздельно по месту расположения головного офиса и филиалов, если у подразделений имеется свой баланс и принятые на него активы.

Оплата за налогооблагаемое имущество, находящееся на учете в центральной организации, исчисляется и переводится авансовыми платежами в ту ИФНС, где юрлицо зарегистрировано.

Аналогично уплачивается налог на имущество, числящееся за подразделениями. По каждому филиалу отдельно рассчитывается налоговая база, которая умножается на ставку налога, установленную в том или ином субъекте федерации.

Сумма имущественного налога уходит в региональный бюджет.

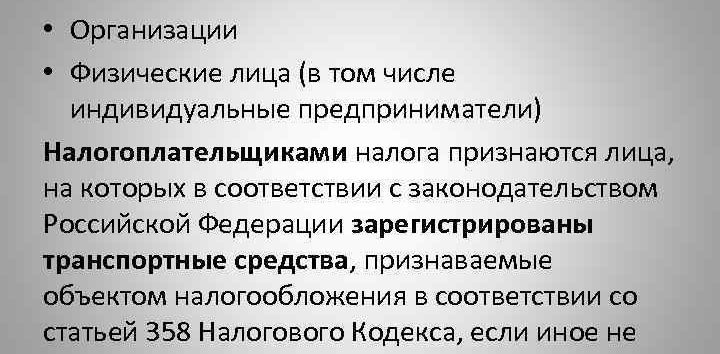

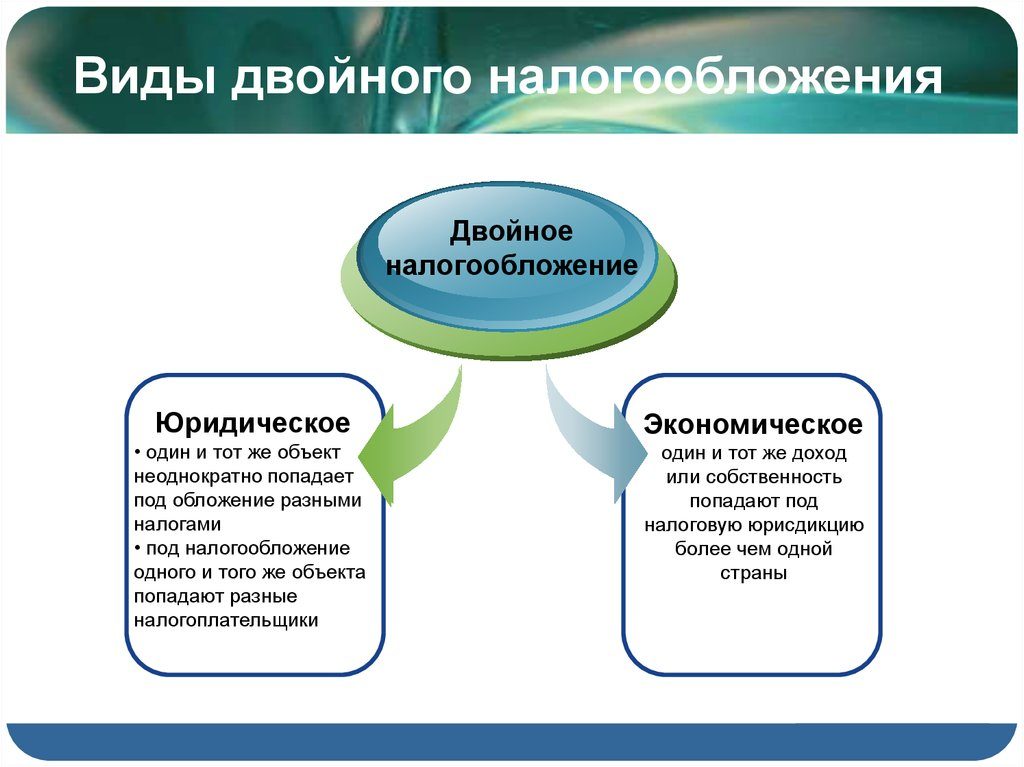

Транспортный налог

Порядок уплаты транспортного налога зависит от места государственной регистрации транспортных средств. Если автомобиль закреплен за головным офисом, платежи за него будут происходить в центральную ИФНС. При этом фактически машина может находиться в удаленном подразделении. Транспорт, переданный в филиал по бумагам, ставится на местный учет и облагается там же.

Это правило касается только постоянной регистрации транспортного средства. Если оформлен временный учет, во избежание двойного налогообложения налог по месту временного нахождения автомобиля не взимается.

Земельный налог

Уплата земельного налога обособленными подразделениями нормами Налогового Кодекса не регламентируется. В общих случаях организация, владеющая объектом земельного налогообложения по месту нахождения филиала, подает декларацию и производит оплату за участок в местный бюджет.

https://www.youtube.com/watch?v=U4zxis4NNSg

Если у подразделения есть собственный счет, перечисление суммы земельного налога, рассчитанной за налоговый период, происходит с него.

Расчеты с внебюджетными фондами

Расчетами по страховым взносам своими силами обособленные подразделения занимаются только в том случае, если обладают тремя признаками самостоятельности (№212-ФЗ от 24.07.2009 г., ст. 15, ч.11):

- собственным балансом;

- отдельным расчетным счетом;

- полномочиями выплачивать заработную плату персоналу.

Территориальные отделения компании взаимодействуют со страховыми фондами, встав на учет в местных органах ПФР, ФСС и ФОМС. Если филиал не отвечает перечисленным требованиям хотя бы по одному из параметров, внебюджетные фонды общаются напрямую с «головой».

Для правильного налогообложения обособленных подразделений в 2015 году организация обязана своевременно сообщать об их создании и ликвидации:

- Постановка филиалов и представительств на учет происходит через регистрацию изменений в ЕГРЮЛ – в ИФНС по месту нахождения юрлица.

- Прекращение деятельности представительства, филиала фиксируется на основании сообщения по форме С-09-3-2, направленного фирмой в трехдневный срок с даты решения о закрытии.

- По подразделениям, не являющимся филиалами, срок извещения налоговой составляет 1 месяц – при открытии, 3 дня – при изменении сведений. Форма уведомления – С-09-3-1 подается в «головную» инспекцию.

- Снять территориальное отделение с учета необходимо в течение 3 дней с момента прекращения работы.

В соответствии со статьей 116 НК РФ за несвоевременное предоставление информации о создании или ликвидации подразделений фирмы наказывают «рублем»: штрафом в размере от 5 до 10 тыс. руб.

Видео:ОСОБЕННОСТИ ИСЧИСЛЕНИЯ И УПЛАТЫ НАЛОГА НА ПРИБЫЛЬ ОРГАНИЗАЦИЕЙ, ИМЕЮЩЕЙ ОБОСОБЛЕННЫЕ ПОДРАЗДЕЛЕНИЯСкачать

Налогообложение обособленного подразделения

Расширение присутствия организаций происходит в числе прочего путем открытия подразделений, филиалов и представительств, размещаемых не по адресу расположения и регистрации головного офиса.

Территориально выделенные организации производят оплату обязательных налоговых платежей и сборов в местах собственного присутствия, при том что на учете в региональных внебюджетных фондах и структурах НС зарегистрировано головное управление, а не отделение компании.

Определение обособленного подразделения

Обособленным принято считать подразделение предприятия, отвечающее ряду критериев (ст. 11 НК РФ):

- физическое несовпадение размещения с главной компанией, т.е. отстраненность от головного офиса по территориальному параметру;

- создание рабочих мест в количестве больше 1, являющихся стационарными и оборудованными на период свыше 1 месяца.

К сведению! Территориальные отделения предприятия, обладающие правовым статусом любого типа, не признаются в качестве самостоятельных юридических лиц и, соответственно, не могут выступать в качестве самостоятельных налогоплательщиков.

Исключение составляют предприятия, применяющие упрощенный режим для налогообложения. Но в отношении каждой удаленной структуры предусматривается необходимость ведения учета (налогового, бухгалтерского) и сдачи отчетности.

Налоговые платежи обособленных структур

Вариант налогообложения по подобным структурным подразделениям связан с имеющимся у них правовым статусом, типами подлежащих уплате налоговых сумм и сборов, отсутствием/наличием локального собственного баланса и банковского расчетного счета.

Обособленные отделения (не оформленные в виде филиала) вправе работать по системе налогообложения УСН, хотя такого права нет у самих организаций, имеющих филиалы или представительства (ст. 346 НК РФ).

Во избежание споров с ФНС в отношении статуса, а соответственно, и обязательств структуры компании территориально удаленные офисы не должны наделяться чрезмерной самостоятельностью в виде владения имуществом, прав, полномочий и иных атрибутов. Кроме того:

- в правоустанавливающей документации юридического лица не следует включать упоминание выделенных отделений;

- наименования структур не должны содержать слова «филиал», «представительство»;

- удаленный офис может функционировать на основе приказа руководителя фирмы (без разработки отдельного положения об отделении);

- члены руководства удаленного офиса должны иметь строго ограниченные полномочия.

Оплата налоговых сумм обособленной организацией ведется с учетом следующего:

- Плательщиком налога по НДС выступает юридическая компания, подразделение обособленного типа таковым не признается, поэтому и не характеризуется подобными обязанностями. Головная структура отчитывается в итоговой сумме по месту своего учета в ФНС, не производя разделения по филиалам.

- Порядок уплаты обязательного платежа по прибыли для компаний с удаленными отделениями определяется НК РФ (ст. 288), согласно которому расчеты проводятся головной организацией. Из общей налоговой базы выделяется доля по каждому филиалу, представительству, в соответствии с которой авансовые суммы переводятся в отделения ФНС (региональные, центральную).

- Организация, не обладающая статусом крупнейшего налогоплательщика, отчетность по налогу по прибыли направляет по адресу регистрации юридической организации и по месту физического нахождения каждого удаленного подразделения.

- Обособленный филиал вправе принимать на определенные должности граждан, указав в трудовом контракте место работы и адрес обособленного подразделения организации (ст. 57 ТК РФ). Удерживаемые с сотрудников предприятия суммы НДФЛ подлежат перечислению по месту учета граждан в качестве налогоплательщиков. Удаленные структуры должны зарегистрироваться в НС по месту собственного размещения, по реквизитам данной НС выполняется перечисление НДФЛ и передаются данные по доходам всего штатного состава.

- Оплата акцизов производится по адресу нахождения структуры, занятой изготовлением или реализацией подакцизных изделий (услуг). Соответствующая декларация подается в местную НС отдельно по каждому филиалу.

- Имущественный налог подлежит раздельной оплате ведущим офисом и филиалами, если у последних присутствует собственный баланс и учитываемые в нем активы.

- По филиалу устанавливается налоговая база, значение которой перемножается со ставкой, предусмотренной для расчетов в определенном субъекте страны. Полученный показатель подлежит оплате в региональный бюджет.

- Перечисление обязательного налогового платежа на транспорт не связано с местом регистрации транспортных средств. Местонахождением автотранспорта признано местонахождение собственника указанного имущества (ст. 83 НК РФ). Если ТС фактически используется в удаленном подразделении, но зарегистрировано в головном офисе, то налоговый платеж будет направлен в центральную НС. Даже если ТС зарегистрировано в регионе обособленного отделения, налог уплачивается по месту регистрации головного офиса компании (по автомобилям, поставленным на учет после 24.08.2013).

- При перерегистрации ТС на обособленную структуру в ином населенном пункте страны налоговый платеж по транспорту рассчитывается аналогично процедуре при регистрации транспортного средства или снятии последнего с учета (с применением расчетного коэффициента).

- Нормами НК РФ уплата налога на земельные участки не регламентирована. Организация оплачивает налог и подает соответствующую декларацию по имеющемуся в ее собственности участку земли в местный бюджет. Территориальное подразделение может произвести перечисление налога со своего собственного счета при наличии такового.

- Страховые взносы в ПФР, ФСС, ФОМС удаленные структуры компаний оплачивают самостоятельно, если ими производятся начисления выплат или иных вознаграждений, причитающихся гражданам (физическим лицам). Налоговый орган подлежит уведомлению о предоставлении обособленным подразделениям, действующим в пределах территории РФ, соответствующих полномочий по осуществлению полагающихся выплат в срок до 1 месяца (ст. 23 НК РФ).

К сведению! Ранее для самостоятельной оплаты страхового взноса обособленной структуре требовалось также иметь собственный баланс и отдельный расчетный счет. Указанное требование отменено с 2021 г.

https://www.youtube.com/watch?v=4j0lMQmcwPo

Если удаленное подразделение перечисляет платежи со страховыми взносами самостоятельно, то и отчетность в фонды (ПФР, ФСС) направляется по месту учета плательщика.

Отчетность обособленного подразделения

Обобщенная отчетность бухгалтерского типа формируется и передается головной структурой компании по месту ее размещения и регистрации с учетом сведений, относящихся к каждому из удаленных подразделений.

Если утвержденные головным обществом стандарты бухучета признаны обязательными для использования в работе обособленных отделений, то последние обязаны при разработке собственной учетной политики учитывать критерии бухгалтерского учета ведущей структуры.

При отсутствии федерального стандарта по какому-либо способу учета организация может самостоятельно его разработать (изменения ПБУ 1/2008, 06.08.2021).

К сведению! При самостоятельной реализации продукта подразделениями правила присвоения номеров выставляемым ими счетам-фактурам устанавливаются самими филиалами.

При этом в строке 1 документа должен указываться порядковый номер с кодом обособленного отделения, разделенные знаком «/».

Порядок нумерации следует ввести приказом по компании, добавив изменения в учетную политику.

Подразделения осуществляют учет переданных и принятых счетов-фактур, приобретений и продаж в виде разделов единых в целом по компании журналов учета, покупок и реализации. Указанные разделы (за каждый отчетный период) передаются удаленными структурами в ведущее подразделение.

Присутствующий в территориально удаленной структуре компании кассовый аппарат подлежит регистрации в местном отделении налоговой службы.

Видео:15.02 Обособленные подразделенияСкачать

Структурные обособленные подразделения: налогообложение

Материалы газеты «Прогрессивный бухгалтер», сентябрь 2021.

Диана Асатурян, юрист ООО «Первая ростовская налоговая консультация».

Перед многими организациями с ростом бизнеса встает задача расширения географии. Тогда возникают вопрос: как грамотно делегировать функционал компании в другой район, город или субъект? Что открыть: филиал, представительство или обособленное подразделение? Какие могут возникнуть налоговые препятствия и последствия?

Разница и сходство филиалов и представительств

Структурное подразделение организации может существовать как филиал, представительство (согласно ГК РФ) или обособленное подразделение юридического лица (согласно НК РФ).

Гражданское законодательство различает два вида подразделений– это филиал и представительство (ст. 55 ГК РФ).

Согласно этой статье представительство – это обособленное подразделение компании, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту.

Филиал, в свою очередь, это обособленное подразделение юрлица, расположенное вне места его нахождения, которое осуществляет все его функции или их часть, в том числе представительскую функцию.

Исходя из определений этих терминов, можно сделать вывод, что филиал существенно превосходит представительства по объему полномочий, и знак тождественности между ними ставить нельзя.

Филиал, кроме представительских функции, может осуществлять все те действия, что и головная организация.

Поэтому, делая выбор в пользу того или иного подразделения, необходимо понимать, какой функционал планируется делегировать подразделению.

Тем не менее, общих признаков у этих двух видов подразделений гораздо больше. Приведем их ниже.

- Филиал/представительство не являются юридическими лицами, а выступают исключительно от имени юрлица, их создавшего.

- Филиал/представительство действует на основании утвержденного создавшим его юридическим лицом положения о филиале (представительстве). Положение принимается одновременно с решением о создании филиала или представительства. Форма положения о филиале/представительстве законодательно не утверждена.

- Наличие имущества у филиала (представительства). Ст. 55 ГК РФ указывает на то, что головная организация наделяет обособленное подразделение имуществом, но не указывает на обязанность выделять подразделение на отдельный баланс и открывать другой расчетный счет.

- Руководители представительств и филиалов назначаются юридическим лицом и действуют исключительно на основании его доверенности.

- Отражение филиала/представительства в едином государственном реестре юридических лиц.

Термин «отдельный баланс» в законодательстве не содержится, но Минфин своими письмами еще в 2005 г. разъяснил, что отдельный баланс подразделения – это совокупность показателей, установленных организацией, для своих подразделений и отражающих ее имущественное и финансовое положение на отчетную дату.

На данный момент создание филиала или представительства должно быть обязательно отражено в ЕГРЮЛ, а вот в уставе организации сведений о филиалах и представительствах является необязательным.

https://www.youtube.com/watch?v=HlPKgHrDePM

Для создания филиала или представительства необходимо принять соответствующее решение, разработать положение и осуществить регистрационные действия в налоговом органе.

Постановка на учет филиала/представительства в налоговых органах произойдет автоматически на основании сведений, содержащихся в ЕГРЮЛ. Каждое подразделение будет поставлено на учет месту своего нахождения.

Что такое обособленное подразделение

В НК РФ отсутствует определение филиала или представительства, однако ст. 11 НК РФ содержит понятие обособленного подразделения.

Согласно этой статье обособленное подразделение – любое территориально отделенное от нее подразделение с оборудованными стационарными рабочими местами.

Не стоит путать понятие «обособленное подразделение» с филиалами и представительствами, так как каждый из видов обособленных подразделений имеет свой статус, функции и налоговые последствия. Порядок создания также отличается.

Обособленное подразделение, отвечающее признакам, указанным в ст. 11 НК РФ, считается созданным при организации новых рабочих мест на постоянной основе по адресу, отличному от места нахождения организации.

А для создания филиала или представительства требуется решение общего собрания участников общества, а также осуществление регистрационных процедур.

Создание обособленного подразделения, в отличие от создания филиала и представительства, не является регистрационной процедурой. Процедура создания обособленного подразделения, которое не является филиалом/представительством, значительно проще.

Достаточно будет издать соответствующий приказ о создании обособленного подразделения и уведомить налоговый орган заявлением по форме № С-09-3-1. Руководство таким подразделением может осуществлять руководитель головной организации.

Обособленное подразделение считается таковым независимо от отражения его в учредительных документах и от полномочий, которыми оно наделяется.

Для признания обособленного подразделения таковым согласно ст. 11 НК РФ, обязательными условиям являются:

- территориальная обособленность;

- создание в подразделении рабочих мест, обладающих признаками стационарности и оборудованности.

Разберемся, что это такое.

Условие территориальной обособленности выполняется, если обособленное подразделение находится географически отдельно от головной организации на территории, которая подконтрольна другому налоговому органу, в котором головная организация не состоит на учете.

Второе условие признания обособленного подразделения таковым – это наличие стационарных и оборудованных рабочих мест. Определение рабочего места содержится в ст. 209 ТК РФ, где указано, что рабочее место – это место, где работник обязан находиться или куда он должен прибыть в связи с его работой и которое находится под контролем работодателя.

Оборудованным рабочее место считается, если созданы все необходимые для исполнения трудовых обязанностей условия. А стационарным, если рабочее место создано на срок более месяца. Таким образом, именно создание оборудованного стационарного рабочего места территориально отделенного от главного офиса считается созданием обособленного подразделения.

Обособленное подразделение не является юрлицом, филиалом, представительством, не имеет самостоятельного баланса, не имеет расчетного или иных счетов в банке.

Налогообложение для обособленных подразделений

Рассмотрев особенности каждого обособленного подразделения, можно сделать вывод, что налоговое определение «обособленное подразделение» значительно шире, чем «гражданское» понятие филиала/представительства.

Важно понимать, что каждый филиал или представительство является обособленным подразделением, но не каждое обособленное подразделение является филиалом или представительством. Это важно понимать для целей налогообложения.

Почему? Потому что компании, открывшие филиалы, имеют ряд налоговых ограничений.

Обратите внимание: компания, которая имеет филиал, не вправе применять УСН (пп. 1 п. 3 ст. 346.12 НК).

Но если компания имеет обособленное подразделение, которое не является филиалом и имеет те признаки обособленного подразделения, которые перечислены выше, то такая организация вправе применять УСН.

https://www.youtube.com/watch?v=mGCywRrcd8A

Некоторые налогоплательщики используют пп.1 п. 3 ст. 346.12 НК РФ с целью изменить налоговый режим в середине года – создают филиал формально, то есть только на бумаге.

В своем свежем обзоре практики рассмотрения дел от 4 июля 2021 г. Верховный суд в п.

3 указал, что создание филиала без намерения вести деятельность через него не может являться основанием для перехода организации с упрощенной системы налогообложения на общую.

Суть рассматриваемого дела была в том, что организация по каким-то причинам в середине года хотела перейти на общую систему налогообложения. А согласно п. 3 ст. 346.13 НК РФ налогоплательщики на УСН не вправе перейти на другой режим налогообложения до окончания налогового периода.

То есть поменять систему налогообложения «упрощенщики» могут лишь с нового года. Тогда организация решила создать филиал для автоматического перевода на общую систему налогообложения. Филиал был создан, но исключительно «на бумаге».

Были подготовлены соответствующие локальные нормативные документы, внесены изменения в ЕГРЮЛ, но реальную деятельность организация через филиал не осуществляла, руководитель был назначен лишь номинально, сотрудников не было, да и собственного офиса филиал не имел.

А организация, в свою очередь, уже заявила вычет на возмещение НДС.

Но суд признал, что действия налогоплательщика были направлены на обход налогового законодательства и получение необоснованной налоговой выгоды. Вывод: создание филиала без осуществления реальной деятельности не переводит организацию, применяющую упрощенную систему налогообложения, на общую.

Помните, что целью создания обособленных подразделений должно являться расширение бизнеса, открытие новых торговых точек, увеличение объемов и привлечение новых потребителей. любого обособленного подразделения требует финансовых и трудовых ресурсов. Независимо от выбранной формы обособленного подразделения необходимо сдавать отчетность в ту или иную инспекцию в зависимости от обособленного подразделения и самой отчетности. Таким образом, если вы решили открыть для компании обособленное подразделение, для начала необходимо будет разобраться, какие существуют способы жизни обособленных подразделений, каков процесс их создания, требует ли создание подразделения регистрации в ЕГРЮЛ, какие есть особенности у каждого из видов подразделений и, самое главное, какие это повлечет налоговые последствия.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

🔍 Видео

Упрощённая система налогообложенияСкачать

Новый адрес для работы (обособленное подразделение)Скачать

Отчетность обособленного подразделения - куда и что сдаватьСкачать

Как поставить на учёт обособленное подразделение?Скачать

Закрытие обособленного подразделения ООО: как заполнить документыСкачать

Открытие обособленного подразделения ООО: как заполнить документыСкачать

1. Особенности налогообложения организацийСкачать

Экономика 11 класс (Урок№12 - Системы налогообложения.)Скачать

28092021 Налоговая новость о налоге на прибыль при закрытии обособленного подразделения / taxesСкачать

Учет организаций, имеющих обособленные подразделенияСкачать

Учет организаций, имеющих обособленные подразделенияСкачать

Что такое обособленное подразделение?Скачать

Обособленные подразделения.Скачать

Обособка. Штрафы увеличены в 200 раз! Как открыть обособленное подразделение?Скачать

Системы налогообложенияСкачать

Эльвира Митюкова: Стройка - обособленное подразделение для подрядчикаСкачать