Одним из важнейших показателей производственной деятельности предприятия является реализация готовой продукции, поскольку он завершает оборот средств, которые были затрачены на его изготовление.

Кроме того, именно реализация готовой продукции позволяет возобновить новый цикл производственного процесса.

Поэтому важно правильно вести учет реализации готовой продукции и правильно формировать бухгалтерские проводки.

- Реализация готовой продукции или смена права собственности

- Основные правила формирования проводок при реализации продукции

- Проводки по учету реализации готовой продукции

- Учет и оценка отгруженной продукции

- Варианты признания выручки

- Договор поставки

- Инструкция по отгрузке готовой продукции

- Что такое отгрузка готовой продукции

- Анализ отгрузки и реализации продукции

- Отгрузка продукции: проводки

- Учет товаров отгруженных

- Признание управленческих расходов

- Как быть с коммерческими расходами?

- Отгруженная продукция покупателю. Счет, бухгалтерский учет

- Некоторые особенности реализации отгруженного продукта

- Отражение отгруженного товара в учете

- Учет при наличии особых условий договора

- Возврат отгруженной продукции

- 🎥 Видео

Реализация готовой продукции или смена права собственности

Готовой продукцией считается продукция, представляющая собой итоговый результат производственного цикла, полностью законченная обработкой, укомплектованная, прошедшая необходимые испытания, соответствующая стандартам или техническим параметрам, отгруженная заказчикам или сданная на склад.

Реализация готовой продукции может осуществляться:

- На основании заключения договора поставки.

- Через собственные торговые подразделения (магазины, киоски).

Датой перехода права собственности на изготовленную продукцию считается дата ее передачи покупателю. При передаче готовой продукции составляется сопроводительная документация – расходная и товаротранспортная накладные, акты приема-передачи, которые и подтверждают смену права собственности.

Основные правила формирования проводок при реализации продукции

Порядок формирования проводок по реализации готовой продукции зависит от двух обстоятельств:

- Первой операцией была отгрузка;

- Первой операцией была оплата.

Первый вариант влечет за собой возникновение дебиторской задолженности у производителя, поскольку момент оплаты за продукцию возникает позже, нежели была его фактическая отгрузка.

Второй вариант демонстрирует возникновение кредиторской задолженности со стороны производителя, так как отгрузка осуществляется гораздо позже произведенной оплаты.

Обратите внимание, что порядок списания готовой продукции зависит от избранного метода:

- по фактической себестоимости;

- по плановой (нормативной) себестоимости.

Получите 267 видеоуроков по 1С бесплатно:

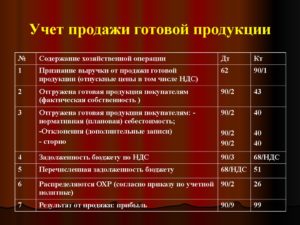

Проводки по учету реализации готовой продукции

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Реализация готовой продукции после оплаты | ||||

| Списание по фактической себестоимости | ||||

| 62 | 90-1 | 93 600,00 | Отгружена (реализована) готовая продукция покупателю проводка | Расходная (товарная) накладная, акт приема-передачи |

| 90-3 | 68 | 16 848,00 | Отражена начисленная сумма НДС | Счет |

| 90-2 | 43 | 52 000,00 | Списание готовой продукции по ее фактической себестоимости | Расходная (товарная) накладная, акт приема-передачи |

| 90-2 | 44 | 10 000,00 | Списание других коммерческих расходов связанных с реализацией продукции | Счет, накладная |

| 51 | 62 | 93 600,00 | Получена выручка от реализации продукции проводка | Банковская выписка |

| 90-9 | 99 | 14 752,00 | Начислена прибыль от реализации готовой продукции | |

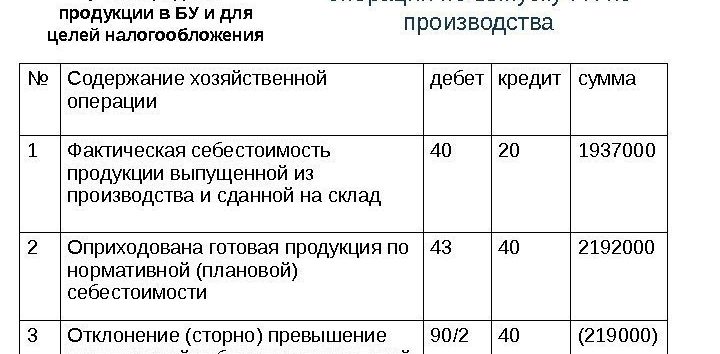

| Списание по нормативной себестоимости | ||||

| 43 | 40 | 52 000,00 | Готовая продукция принята к учету по плановой себестоимости | |

| 90-2 | 43 | 52 000,00 | Списание готовой продукции по плановой себестоимости | Расходная (товарная) накладная, акт приема-передачи |

| 40 | 20 | 48 000,00 | Начисление фактической себестоимости реализованной продукции | |

| 90-2 | 40 | 4 000,00 | Списание отклонения – факт «минус» норма (если было отклонение в пользу экономии, то методом красного сторно) | |

| Отгрузка готовой продукции по предоплате | ||||

| 51 (50) | 62 | 46 800,00 | Получена 50% предоплата от покупателя | Банковская выписка |

| 76АВ | 68-02 | 8 424,00 | Отражена начисленная сумма НДС | Счет |

| 90-2 | 43 | 52 000,00 | Списание готовой продукции по ее фактической себестоимости | Расходная (товарная) накладная, акт приема-передачи |

| 90-2 | 44 | 10 000,00 | Списание других коммерческих расходов связанных с реализацией продукции | Счет, накладная |

| 62 | 90-1 | 93 600,00 | Отгружена (реализована) готовая продукция проводка | Расходная (товарная) накладная, акт приема-передачи |

| 90-3 | 68-02 | 16 848,00 | Отражена начисленная сумма НДС | Счет |

| 62-02 | 62-01 | 46 800,00 | Зачисление полученной предоплаты | Бухгалтерская справка |

| 68-02 | 76АВ | 8 424,00 | Учет НДС по предварительной предоплате | Счет |

| Передача готовой продукции на склад или розничный магазин | ||||

| 43 | 20 | 250 000,00 | Оприходование готовой продукции на склад | Приходная накладная |

| 43-1 | 43 | 150 000,00 | Передана часть готовой продукции на реализацию в розничный магазин | |

| 62 | 90-1 | 205 000,00 | Оптом отгружена (реализована) готовая продукция | Расходная (товарная) накладная, акт приема-передачи |

| 90-3 | 68 | 36 900,00 | Отражена начисленная сумма НДС | Счет |

| 90-2 | 43 | 100 000,00 | Списание себестоимости готовой продукции реализованной оптом | Расходная (товарная) накладная, акт приема-передачи |

| 90-9 | 99 | 68 100,00 | Начислена прибыль от реализации готовой продукции | |

| 50 | 90-1 | 300 000,00 | В розничном магазине реализована готовая продукция | Расходная (товарная) накладная, акт приема-передачи |

| 90-3 | 68 | 45 000,00 | Отражена начисленная сумма НДС | Счет |

| 90-2 | 43-1 | 150 000,00 | Списание себестоимости готовой продукции реализованной в розницу | Расходная (товарная) накладная, акт приема-передачи |

| 90-2 | 44 | 20 000,00 | Списание других коммерческих Списание расходов магазина | Счет, накладная |

| 90-9 | 99 | 85 000,00 | Начислена прибыль от реализации готовой продукции |

Видео:Способы учета готовой продукции в бухгалтерском учете I Литвинова Анастасия. РУНОСкачать

Учет и оценка отгруженной продукции

Определение 1

Часть готовых изделий, которые были отпущены со склада, но не оплачены, принято называть отгруженной продукцией. В учете момент отгрузки определяется по дате документа, удостоверяющего факт приема груза к перевозке транспортной компанией.

При транспортировке по железной дороге, на станции выписывается транспортная накладная, сопровождающая груз, отправитель получает квитанцию. В железнодорожной накладной указываются данные для счет-фактуры и платежных документов, если перевозку оплачивает покупатель.

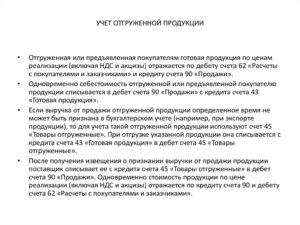

Для целей бухгалтерского учета отгрузка готовой продукции отражается в зависимости от способа признания выручки.

Варианты признания выручки

Если признание выручки в бухгалтерском учете производится в момент отгрузки, то стоимость товаров списывается как:

Одновременно отображается увеличение задолженности покупателей за продукцию:

И начисляются суммы НДС и акцизов:

При признании выручка от продажи после оплаты ее покупателем, (через определенное время после отгрузки), то в момент фактической отгрузки делается запись:

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

- Дт $45$ – Кт $43$ на сумму фактической производственной или нормативной себестоимости.

Счет $45$ — активный, балансовый, инвентарный. Он предназначен для сбора информации о наличии, движении отгруженной продукции, выручка от продажи которой некоторое время не может быть признана в бухгалтерском учете (экспорт продукции или договор комиссии).

На счете учитываются изделия, переданные другим организациям для продажи на комиссионных началах.

Учет товаров на счет $45$ ведется по стоимости, складывающейся из фактической производственной себестоимости и расходов по отгрузке продукции (при их частичном списании).

Счет $45$ дебетуется в корреспонденции со счетами $43$ «Готовая продукция» или $41$ «Товары» на основании оформленных документов (накладных, приемо-сдаточных актов и других документов) по отгрузке товаров или передаче их для комиссионной продажи.

https://www.youtube.com/watch?v=Fyvt2yGr-Gk

Принятые на счет $45$ суммы списываются в дебет счета одновременно с признанием выручки от продажи продукции или при поступлении уведомления комиссионера о продаже переданных ему изделий.

На практике такое уведомление производится документом возврата поставщику с ответственного хранения.

При этом одновременно оформляется документ получения груза, по цене указанной поставщиком продукции на текущий момент (для товаров оцениваемых в иностранной валюте пересчет производится по курсу на день отгрузки товаров).

Аналитический учет счета $45$ ведется по местам нахождения или по отдельным видам отгруженной продукции.

Синтетический учет отгрузки по ассортименту ведется, по учетным ценам. По окончания месяца определяется фактическая себестоимость отгруженной продукции, и рассчитывается процент и сумма отклонений.

Сумма отклонений определяется на основе процента отклонений:

Рисунок 1. Формула расчета отклонения в себестоимости

Процент отклонений и плановая себестоимость отгруженной продукции рассчитывают ее фактическую себестоимость и остаток на складе на конец месяца.

По счету $45$ товар числится до момента признания выручки в бухгалтерском учете, после этого товар списывается:

Договор поставки

Определение 2

Договор поставки — это основной документ регулирующий момент признания выручки от продажи для целей бухгалтерского учета. Согласно договору поставки покупатель обязуется оплатить переданные ему материально-производственные запасы.

Договором поставки предусматриваются условия оплаты:

- предварительная оплата до передачи (отгрузки) готовой продукции;

- последующая оплата, т. е. после передачи готовой продукции покупателю.

Случаи применения счета $45$ «Товары отгруженные»:

- отгрузка товаров по договору мены. До его исполнения, а именно до поступления встречного товара, будут учитываться на данном счете. Согласно ГК РФ договор мены будет считаться исполненным после выполнения обеими сторонами своих обязательств по поставке товара;

- отгрузка на основании договора комиссии. На основании ГК РФ право собственности переходит к покупателю от комитента согласно сообщению комиссионера об отгрузке покупателю. До этого у комитента товары учитываются на счете 45 как собственные средства. Остаток счета $45$ у комиссионера отражает стоимость переданных, но еще не реализованных у комиссионера товаров, они остаются в собственности комитента до момента их фактической реализации или возврата;

- отгрузка товаров по договорам поставки с особым порядком перехода права собственности. На основании ГК РФ переход права собственности возникает с момента ее передачи, если не предусмотрено иное. Поэтому, если договором предусмотрен переход права собственности по факту оплаты товара, то товары отгруженные, но не оплаченные, являясь собственностью поставщика, и учитываться на балансе поставщика на счете $45$, до момента оплаты этого товара.

Рисунок 2. Типовые проводки по счету 45

Видео:Учёт готовой продукции позаказным способом в 1С 8.3 БухгалтерияСкачать

Инструкция по отгрузке готовой продукции

Производственным предприятиям важно правильно отразить в учете момент, когда отгружена покупателям готовая продукция. В большинстве случаев право на товар переходит заказчику сразу.

Для того чтобы впоследствии у сторон не возникало спорных ситуаций, требуется соблюдать все нюансы при передаче ценностей.

Хозяйственные операции по перемещению товаров должны быть полностью отражены в учете.

Что такое отгрузка готовой продукции

Фактическая передача товаров от производителя заказчику означает, что отгружена готовая продукция, проводка фиксирует это в учете. Отпуск товаров сопровождается документами, в которых фиксируется номенклатура, количество товара, цена единицы продукции и общая стоимость, место отгрузки, реквизиты заказчика. Совершенные операции подтверждаются подписями сторон.

Если в момент отгрузки по условиям договора происходит передача прав собственности на товар, то речь идет и о реализации. При этом материальные ценности могут быть и не оплачены. Условия оплаты могут быть рассмотрены в следующих вариантах:

- Товар передан покупателю после внесения предоплаты.

- Заказ оплачивается после передачи готовой продукции в течение оговоренного срока.

Порядок передачи товаров покупателю регламентируется Методическими указаниями по бухгалтерскому учету МПЗ (приказ Минфина РФ от 28.12.2001 № 119н). Алгоритм действий предполагает открытый порядок отгрузки с соблюдением всех правил, в том числе:

- выполнение требований к качеству, комплектации товара, соблюдение правил затаривания и маркировки;

- возможность определения количества, веса продукции, или подсчета по иным показателям;

- оформление сопроводительных документов, подтверждающих качество товара (сертификаты, технические паспорта и прочие), отгрузочных и расчетных;

- соблюдение правил погрузки, крепления и перевозки товаров.

Если правила отгрузки будут нарушены по вине продавца, или товар испортился в результате перемещения с нарушениями, покупатель вправе отказаться от бракованной продукции. В некоторых случаях производитель несет ответственность перед заказчиком за нарушения условий отгрузки.

Отпуск товаров со склада подтверждается первичными документами. Многие организации используют типовую форму накладной на отпуск материалов на сторону М-15. Самостоятельно разработанный документ должен содержать все предусмотренные обязательные реквизиты, а также дополнительные сведения, характеризующие вид продукции, структурное подразделение продавца и т.д.

https://www.youtube.com/watch?v=n1rkL-mJPys

Факт реализации подтверждается товарной накладной по форме ТОРГ-12. Документ оформляется поставщиком в 2-х экземплярах. Для него накладная служит подтверждением, что отгружена готовая продукция и товар списан с учета.

Покупатель на основании ТОРГ-12 полученные ценности ставит на учет у себя. Кроме того, производитель при необходимости выписывает товарно-транспортную накладную для перемещения ценностей.

Если организация-продавец является плательщиком НДС, выписывается и счет-фактура, служащая основанием для начисления налога и принятия его сумм к вычету.

Анализ отгрузки и реализации продукции

Анализ отгрузки и реализации проводится с целью оценки объема продаж, а также дает информацию об остатках товара на складе. Данные формируются ежемесячно, поквартально и за год. Полученные сведения помогают оценить финансовое состояние компании, выявить динамику продаж, а также увидеть реальный непроданный остаток, который при скоропортящемся товаре может привести к убыткам.

Также учет отгрузки и реализации готовой продукции позволяет увидеть объемы проданного товара, динамику оплаты. На производственных предприятиях это основная статья формирования выручки.

Отгрузка продукции: проводки

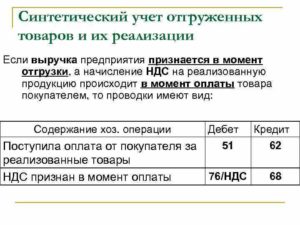

Способы признания выручки зависят от учетной политики предприятия: по оплате (кассовый метод) или по отгрузке (метод начисления). Соответственно, для отражения в учете отгрузки готовой продукции проводки формируют в зависимости от действующего варианта учета.

Пример

Готовая продукция на сумму 70 800 руб. (в том числе НДС 10 800 руб.) отгружена покупателю. Себестоимость составила 43 000 рублей.

При учете выручки «по отгрузке» делаются проводки:

- Дт 90.2 ― Кт 43 ― 43 000 руб., отгружена продукция покупателю, выделена себестоимость;

- Дт 62 ― Кт 90.1 ― 70 800 руб., отражена выручка (с НДС);

- Дт 90 ― Кт 68 ― 10 800 руб., начислен НДС 18%;

- Дт 90 Кт 99 – учтена прибыль 17 000 руб.,

- Д 51 – Кт 62 – 70 800 руб., поступила оплата за ранее отгруженную продукцию.

Условия договора иногда предусматривают, что полноправным владельцем полученных ценностей покупатель становится после их фактической оплаты. Если на этих условиях отгружена покупателям готовая продукция, проводки в учете поставщика до поступления оплаты будут такими:

- Дт 45 ― Кт 43, отгружена продукция покупателю;

- Дт 76.АВ ― Кт 68, начислен НДС.

Если отгрузка продукции производится после предоплаты, проводки будут следующими:

- Д 51 – Кт 62.2 – 70 800 руб., поступила предоплата от покупателя;

- Д 76.АВ – Кт 68 – 10 800 руб., НДС 18%;

- Дт 90-2 ― Кт 43 ― 43 000 руб., покупателю отгружена продукция, проводка на сумму себестоимости;

- Дт 62.1 ― Кт 90-1 ― 70 800 руб., отражена выручка (с НДС);

- Дт 62.2 – Кт 62.1 – зачтена предоплата в счет отгрузки;

- Дт 68 – Кт 76.АВ – 10 800 руб., зачтен НДС с предоплаты;

- Дт 90 ― Кт 68 ― 10 800 руб., начислен НДС 18% на стоимость отгрузки;

Отгрузка готовой продукции покупателям – это процедура, требующая особой внимательности. Несоответствие товара заявленному качеству, комплектности, наличие пересортиц и брака ведут к возникновению споров между контрагентами, которые нередко решаются с привлечением арбитражного суда.

Видео:Бухгалтерский учет. Видео 16. Учет готовой продукции и ее реализации. Счет 43. Счет 90.Скачать

Учет товаров отгруженных

учет Бухгалтерского Учета 45 Товары Отгруженные

- счет, предназначенный для обобщения информации о наличии и движении отгруженной продукции (товаров), если договором поставки обусловлен отличный от общего порядка момент перехода права владения, пользования и распоряжения ею и риска ее случайной гибели от предприятия к покупателю, заказчику (например, при экспорте продукции). На этом счете учитываются также готовые изделия, переданные другим предприятиям для реализации на комиссионных и иных подобных началах. Товары отгруженные учитываются на счете 45 по фактической производственной или нормативной (плановой) себестоимости. Дебетуется счет 45 в корреспонденции со счетами 40 «»Готовая продукция»», 41 «»Товары»». Принятые на учет по счету 45 суммы списываются в дебет счета 46 «»Реализация продукции (работ, услуг)»». Если предприятие отражает реализацию продукции (товаров, работ, услуг) по мере оплаты покупателем (заказчиком) расчетных документов, то счет 45 используется для обобщения информации о наличии и движении всей отгруженной продукции (товаров), выполненных и сданных работ (услуг). При этом принятые на учет по счету 45 суммы списываются в дебет счета 46 «»Реализация продукции (работ, услуг)»» при оплате расчетных документов покупателем (заказчиком).

Компании обязаны раскрывать в своей учетной политике порядок признания управленческих и коммерческих расходов. Только одно это свидетельствует о том, что возможны различные варианты учета подобных затрат в себестоимости продукции.

В целях ведения бухгалтерского учета предприятие наделяется правом самостоятельно определять порядок признания управленческих и коммерческих расходов, который она должна обязательно закрепить в учетной политике (п. 20 ПБУ 10/99).

Упомянутые расходы могут относиться на себестоимость продукции в той части, в которой они признаются расходами отчетного периода по обычным видам деятельности.

Кроме того, управленческие и коммерческие расходы можно списать на себестоимость проданных продукции, товаров, работ, услуг в полной сумме расходов, признанных в данном отчетном периоде.

Об этом недавно напомнил Минфин в письме от 2 сентября 2008 года № 07-05-06/191.

Прежде чем начать разбираться с порядком признания таких расходов, определимся, какие расходы называются коммерческими, а какие — управленческими.

https://www.youtube.com/watch?v=ZqxNvUGI7o0

К управленческим относятся расходы, не связанные с производственной или коммерческой деятельностью предприятия: на содержание отдела кадров, юридического отдела; на освещение и отопление сооружений непроизводственного назначения, а также на командировки, услуги связи и прочие аналогичные этим расходы.

А коммерческие расходы — это расходы, связанные с отгрузкой и реализацией товаров.

Те предприятия, которые осуществляют производственную деятельность, имеют право отражать в составе коммерческих расходы на упаковку изделий; по доставке продукции на станцию отправления, погрузке в транспортные средства; комиссионные сборы, уплачиваемые посредническим организациям; затраты на хранение продукции; на рекламу, на представительские и другие аналогичные по назначению расходы.

В свою очередь торговые организации могут относить к расходам на продажу средства, затраченные на перевозку товаров, на оплату труда, на аренду, содержание зданий, сооружений, помещений и инвентаря; расходы по хранению товаров; на рекламу; на представительские и прочие подобные расходы. Такой перечень дан в Инструкции к Плану счетов.

Признание управленческих расходов

В бухгалтерском учете управленческие расходы отражаются по дебету счета общехозяйственных расходов. Если согласно учетной политике управленческие расходы включаются в себестоимость продукции частично, они будут списываться одной их следующих проводок:

Дебет 20 Кредит 26

— если производство данного вида продукции является основным видом деятельности организации.

Дебет 23 Кредит 26

— если вспомогательные производства производили изделия и работы и оказывали услуги на сторону.

Дебет 29 Кредит 26

— если обслуживающие производства и хозяйства выполняли работы и услуги на сторону.

В случае отнесения таких затрат на счета 20, 23 или 29, в состав себестоимости они будут включаться по мере продажи произведенной продукции, то есть по мере списания этих затрат со счетов 20, 23 и 29 на счет 90.

Если же управленческие расходы признаются в полной сумме, то в качестве условно-постоянных они будут относиться напрямую в себестоимость продаж того отчетного периода, в котором возникли. Проводка в данном случае будет следующая:

Дебет 90 Кредит 26

При списании управленческих расходов на счет 90 они полностью включаются в состав себестоимости в том отчетном периоде, когда были признаны «расходами по обычным видам деятельности».

Однако здесь есть один нюанс.

Сделать так можно лишь при условии, что организация соблюдает порядок формирования расходов на счете 26, предусмотренный Инструкцией к Плану счетов, утвержденному приказом Минфина от 31 октября 2000 года

№ 94н. Там говорится, что счет 26 предусмотрен для отражения информации о расходах для нужд управления, не связанных непосредственно с производственным процессом.

Выходит, что счет 26 изначально предназначен для учета расходов именно по управлению организацией.

Однако на практике может получиться, что на этом счете учитываются не только управленческие расходы, но и затраты производственного характера.

В таком случае говорить о списании всей суммы со счета общехозяйственных расходов проводкой Дебет 90 Кредит 26 некорректно. Списать можно только ту часть расходов, которые непосредственно являются управленческими.

Отметим также, что при заполнении отчета о прибылях и убытках следует помнить, что строка «Управленческие расходы» заполняется только в том случае, если управленческие расходы не распределяются по объектам калькулирования, то есть в учетной политике выбран второй вариант отражения затрат и в учете нет проводок Дебет 20 Кредит 26, Дебет 23 Кредит 26, Дебет 29 Кредит 26. В противном случае управленческие расходы из состава производственной себестоимости не вычитаются и строка «Управленческие расходы» не заполняется (п.21 ПБУ 10/99).

Как быть с коммерческими расходами?

Коммерческие расходы накапливаются по дебету счета 44 «Расходы на продажу». Как уже отмечалось выше, списываются на себестоимость проданной продукции они либо полностью, либо пропорционально объему реализованной продукции. В обоих случаях списание осуществляется в дебет счета 90 «Продажи».

Здесь необходимо помнить о том, что, признавая коммерческие расходы в неполной сумме, фирме нужно будет распределить определенные виды расходов, перечисленные в Инструкции по применению Плана счетов.

Во-первых, это расходы на упаковку и транспортировку продукции в организациях, осуществляющих промышленную и иную производственную деятельность. Распределение осуществляется между отдельными видами отгруженной продукции ежемесячно, исходя из их веса, объема, производственной себестоимости или других соответствующих показателей.

Во-вторых, это затраты на транспортировку в организациях, осуществляющих торговую и иную посредническую деятельность, которые распределяются между проданным товаром и остатком товара на конец каждого месяца.

В-третьих, это расходы по заготовке сельскохозяйственного сырья и расходы по заготовке скота и птицы в организациях, заготавливающих и перерабатывающих сельскохозяйственную продукцию. Причем первые распределяются в дебет счета 15 «Заготовление и приобретение материальных ценностей», а вторые— в дебет счета 11 «Животные на выращивании и откорме».

Видео:Производство готовой продукции в программе 1С Бухгалтерия для Казахстана" ред.3.0Скачать

Отгруженная продукция покупателю. Счет, бухгалтерский учет

Отгруженная продукция, входящая в состав готового продукта и товаров, предназначенных для перепродажи, учитывается в составе оборотных активов организации.

Формирование данных ведется по отдельному счету в бухучете в связи с тем, что операции по сделкам могут сопровождаться комиссионными выплатами, специальными условиями, касающимися перехода права собственности на объект соглашения (до или после проведения оплаты), товарообменными отношениями.

Некоторые особенности реализации отгруженного продукта

Отгрузка товарной продукции сопровождается изменением и переходом права собственности на нее. Смена собственника имеет место в ситуации продажи товара, когда (ст. 223 ГК РФ):

- продукт доставляется приобретателю продавцом;

- доставка ценностей до покупателя выполняется сторонним перевозчиком;

- передача продукции изготовителем производится продавцу непосредственно.

Факт продажи сопровождается документально (договорами, накладными, актами приема-передачи).

Законодательством не запрещено использовать в договоре момент смены права собственности на товарную массу при ее получении или в течение определенного периода, в том числе после внесения частичной оплаты, непосредственно в момент передачи изделия на склад покупателя. Но любое условие должно обязательно найти отражение в соглашении участников сделки.

https://www.youtube.com/watch?v=7F4AOdR9oVA

Оплата товарной массы производится покупателем в момент ее получения или в течение определенного периода, оговариваемого сторонами. После совершения платежа получатель продукта становится его полноправным собственником.

При отсутствии перечисления денег за поставленный продукт в оговоренный ранее сторонами срок товар подлежит возврату продавцу. При нарушении срока внесения платежа продавец имеет право требовать возврат продукта либо оплату за него.

К сведению! Подобные условия указываются в соглашении сторон, также как и критерии по изменению правообладателя на предмет договора или право распоряжения им со стороны приобретателя до окончания процедуры расчета.

Отражение отгруженного товара в учете

В бухучете стоимость отгруженных изделий относится к разделу запасов, где подлежит отражению и готовая продукция иного рода. Отражение (по сч. 45) производится по фактической или плановой себестоимости с учетом реализационных затрат.

Момент поступления выручки (оплаты) фиксируется в учете продавцом при отгрузке изделия с передачей права собственности на предмет сделки. Для компаний, использующих упрощенную систему налогообложения, выручка фиксируется после фактической оплаты продукта.

В момент признания выручки в учете подлежат отображению траты, связанные с изготовлением и реализацией продукта (ПБУ 10/99; приказ МФ РФ № 119н, 28.12.2001).

При переходе права собственности на продукт после окончательного расчета и определении базы для НДС после отгрузки предмета сделки учетные операции выглядят следующим образом:

- Дебет сч. 45 / Кредит сч. 41 (отгрузка изделия исходя из его фактической себестоимости).

- Дебет сч. 45 / Кредит сч. 44 (списание иных расходов, понесенных по отгрузке).

- Дебет сч. 90 / Кредит сч. 45 (признание факта реализации после проведения оплаты).

- Дебет сч. 45 / Кредит сч. 68 (начисление НДС по отгруженным изделиям).

При изменении права собственности и его переходе к приобретателю имеет место реализация, соответственно, поступления и траты подлежат учету на сч. 90 на основании первичных документов (ФЗ №402, 06.12.2011).

При продаже продукции за наличный расчет в учете выполняется проводка: Дебет сч. 50 / Кредит сч. 90.1, при безналичном расчете: Дебет сч. 62 / Кредит сч. 90.1.

К сведению! Фактическая себестоимость реализации должна списываться в порядке, учитывающем метод оформления предприятием готового товара (по фактической или нормативной себестоимости).

Определение стоимости подлежащей списанию в расходы продукции производится одним из способов:

- по себестоимости (единицы запасов);

- по методу ФИФО;

- по усредненной себестоимости.

Выбор метода оценки должен быть закреплен в учетной политике предприятия (приказ МФ РФ №119, 28.12.2001; письмо МФ РФ №07-05-14/298, 16.11.2004; ПБУ 5/01).

Учет при наличии особых условий договора

Право собственности может сохраняться за продавцом и после фактической передачи изделия покупателю до наступления некоторых обстоятельств, предусматриваемых соответствующим соглашением участников сделки (ст. 491 ГК РФ). В таких ситуациях происходит несовпадение периодов отгрузки продукта и признания поступления средств.

Поэтому при наличии в сделке особого момента (изменения принадлежности права собственности) начисление НДС произойдет на момент отгрузки без учета факта получения оплаты. Выручка будет признана только после поступления от покупателя доплаты (ст. 39, 271 НК РФ). Отсрочка обязательств по НДС от времени отгрузки продукта до момента поступления платы за него не допускается.

Из-за разведения по времени даты отгрузки и даты оплаты некорректно отражение НДС по счету продаж (Дт) на счета расчетов по налогам (Кт). В качестве варианта можно использовать счет для расчетов с дебиторами и кредиторами:

- Дебет сч. 76 / Кредит сч. 68 – при отгрузке.

- После изменения владельца и признания оплаты (выручки) – Кредит сч. 76 / Дебет сч. 90 (продажи).

Но в данном варианте имеет место образование (Дт сч. 76) дебиторской задолженности фиктивного характера. Более корректным будет применение для учета НДС счета 97 для трат, ожидаемых в будущих периодах.

https://www.youtube.com/watch?v=sg6Pq5rLhq0

В случае присутствия в соглашении участников сделки особого момента по смене держателя права собственности на изделие отгруженный товар (со счетов 41 (товаров) или 43 (готовой продукции)) не может сразу учитываться в дебете счета продаж (90). До изменения собственника продукт числится на счете 45, предназначенном для учета отгруженных изделий. Учет ведется не по цене продажи, а по себестоимости, использованной для учета на сч. 41(43).

Возврат отгруженной продукции

Приобретатель, обнаруживший при приемке получении несоответствие отгруженных изделий условиям соглашения, оформляет акт по выявленным расхождениям, выставляет продавцу письменную претензию, счет-фактуру с отметкой о возврате. Второй экземпляр документа фиксируется у потребителя в книге учета продаж, продавец полученный счет-фактуру заносит в книгу покупок по мере образования права на налоговый вычет (письмо МФ РФ №03-07-15/29, 07.03.2007).

Если возврат брака случился в одном налоговом периоде, продавец вносит корректировки в продажи (сч. 90), если возврат произошел в следующем календарном году, то стоимость возвращаемого объекта относят к учету по счетам внереализационных издержек в качестве убытка минувшего периода, который был определен в отчетном году (сч. 91):

- Дебет сч. 91 / Кредит сч. 62 (убыток минувшего периода, обнаруженный в отчетном периоде);

- Дебет сч. 43 / Кредит сч. 91 (восстановление себестоимости возвращенного товара, ранее списанной);

- Дебет сч. 68 / Кредит сч. 91 (рассчитанная в отчетном году прибыль минувших лет на сумму оплаченного НДС).

Брак, выявленный до окончания производства, учитывается по основному производству: Дебет сч. 28 (производственный брак) / Кредит сч. 20, а брак, выявленный по завершении производства — в готовой продукции: Дебет сч. 28 / Кредит сч. 43.

К сведению! При возврате товара продавец имеет право сумму НДС направить к вычету (ст. 171 НК РФ). Вычет допускается в срок не позже 12 месяцев от даты возврата и в полном размере после отражения корректировочных записей по возврату (отказу) от продукта.

Размер НДС, направленного продавцом в бюджет при реализации, ставится на вычет за период, в котором присутствуют корректировочные проводки из-за возврата. При этом при направлении покупателю замены продавец выставляет ему счет-фактуру.

Если брак возвратился в следующем налоговом периоде, то база по налогу по прибыли подлежит перерасчету за период, когда товар был продан, или же затраты по стоимости вернувшегося изделия могут быть отнесены к расходам в виде ущерба от брака (ст. 264 НК РФ; письмо МФ РФ №03-03-05/47, 29.04.2008).

Если бракованное изделие может быть использовано в производстве, выполняют операции:

- Дебет сч. 28 (брак) / Кредит сч. 43 (отражение стоимости брака);

- Дебет сч. 10 (материалы) / Кредит сч. 28 (оприходование изделия по цене возможного применения);

- Дебет сч. 20 (производство) / Кредит сч. 28.

Поэтому урон от брака будет снижен на цену испорченного продукта, пригодного к использованию.

🎥 Видео

Счет 43 "Готовая продукция": бухучет просто и понятно!Скачать

Готовая продукция и ее оценкаСкачать

Бухгалтерский учет готовой продукции и ее продажиСкачать

Как в 1С сделать учет готовой продукцииСкачать

Бухгалтерский учет готовой продукции | Бухучет | Бухгалтерские проводки | Двойная записьСкачать

Урок 8: Учет процесса реализации.Скачать

Урок 4. Весь бухгалтерский учёт на примере одной задачиСкачать

Учет инвентаризации и реализации готовой продукцииСкачать

Отчет производства за смену в 1С 8.3 на примереСкачать

Бухгалтерский учет. Счет 20 "Основное производство". Примеры. ПроводкиСкачать

Бухгалтерские проводки: продажа готовой продукции. БухучетСкачать

ПРИМЕР УЧЕТА НПЗ И ГОТОВОЙ ПРОДУКЦИИ - ОЦЕНКА ПО ФАКТИЧЕСКОЙ СЕБЕСТОИМОСТИ, УЧЕТНЫЕ ЦЕНЫСкачать

Отражение и учет выпуска готовой продукции в 1с 8.3 уснСкачать

Учёт готовой продукции в бухучёте. Часть 1Скачать

Как вести учет готовой продукции в сервисе Контур.Бухгалтерия?Скачать

Бухгалтерский учет. Видео 17. Формирование финансового результата. Учет на счете 90. Субсчета.Скачать