Как вычесть из зарплаты выданные ранее подотчет средства — этот вопрос рано или поздно задает каждый бухгалтер. Ответ на него не так однозначен, как может показаться. Рассмотрим все варианты.

О чем нужно помнить бухгалтеру при выдаче денег под отчет

Как обязано отчитаться подотчетное лицо

Способы удержания из заработной платы средств и типовые проводки по погашению подотчета

Итоги

- О чем нужно помнить бухгалтеру при выдаче денег под отчет

- Как обязано отчитаться подотчетное лицо

- Способы удержания из заработной платы средств и типовые проводки по погашению подотчета

- Итоги

- Удержание из заработной платы подотчетных сумм по заявлению работника

- Как удержать из зарплаты подотчетную сумму

- Как оформляется удержание подотчетных сумм из зарплаты сотрудника

- Если работник остался должен: как удержать

- Удержание подотчетных сумм из заработной платы – готовьтесь, должники

- Удержание из заработной платы подотчетных сумм

- Как вычесть из зарплаты выданные ранее подотчет средства?

- Удержание из ЗП подотчетных сумм

- Каждое учреждение начисляет заработную плату своим работникам. Одновременно производятся удержания, уменьшающие размер заработной платы. Поэтому работник заинтересован в том, чтобы размер удержаний был как можно меньше или причины для удержания отсутствовали вовсе. Трудовое законодательство устанавливает достаточно жесткие правила, которые определяют случаи, размеры и порядок удержаний из заработной платы работников. Их следует знать как работникам, так и ответственным лицам, занимающимся выплатой заработной платы работникам.

- Как удержать из зарплаты сотрудника не возвращенные в срок подотчетные суммы — НалогОбзор.Инфо

- Какими документами оформить удержание

- Максимальная сумма удержания

- Бухучет

- 📺 Видео

О чем нужно помнить бухгалтеру при выдаче денег под отчет

Выдача денег под отчет регламентируется указанием Банка РФ от 11.03.2014 № 3210-У, устанавливающим порядок ведения кассовых операций (далее — порядок № 3210-У). Исходя из его положений, есть 3 основных момента, о которых необходимо помнить каждому бухгалтеру при выдаче денег под отчет:

- Деньги в подотчет выдаются на основании письменного заявления лица, получающего средства. К обязательным реквизитам такого заявления относятся (кроме Ф. И. О., должности и подписи заявителя): сумма подотчетных средств, срок, на который деньги выдаются, дата и подпись руководителя, разрешившего выдать средства в подотчет (п. 6.3 порядка № 3210-У).

- Сроки выдачи денег в подотчет могут быть установлены учетной политикой или отдельным приказом. Так проще будет подотчетным лицам писать заявления, а бухгалтеру — проверять сроки возврата средств. Законодательно границы сроков, на которые выдаются деньги в подотчет, не установлены. Этот вопрос решает каждое предприятие самостоятельно.

ВАЖНО! На предприятии должен быть приказ о том, кто имеет право получать деньги в подотчет.

- Прежде чем выдать деньги подотчетному лицу, бухгалтер обязан проверить, нет ли у заявителя задолженности по предыдущим подотчетам. Если такая задолженность имеется, деньги в подотчет выдавать нельзя (абз. 3 п. 6.3 порядка № 3210-У).

- Подотчетное лицо обязано отчитаться о подотчетной сумме или вернуть в кассу предприятия неиспользованные средства не позднее чем через 3 дня после окончания срока, на который ему выдавались деньги. Если деньги выдавались на командировку, подотчетник обязан отчитаться в 3-дневный срок после возвращения.

ВАЖНО! Если в указанный в заявлении период, на который выданы деньги в подотчет, работник заболел или ушел в отпуск, он должен отчитаться в течение 3 дней по выходе на работу.

О том, как регламентируется выдача и возврат подотчетных средств, можно прочитать в статье «Расчет с подотчетными лицами — нормативные документы».

Еще один важный нюанс — максимально возможная сумма, которую можно выдать в подотчет. Здесь есть свои ограничения.

Рекомендуем посмотреть материал «Какую сумму можно выдавать под отчет в 2021 году?».

Как обязано отчитаться подотчетное лицо

Для списания с работника денег, полученных в подотчет, существует установленная форма, называемая «Авансовый отчет». Бланк авансового отчета (АО) в графах о расходовании сумм заполняет подотчетное лицо самостоятельно. К АО прилагаются первичные документы, подтверждающие факт расхода.

Скачать бланк авансового отчета

В соответствующих столбцах таблицы обратной стороны бланка АО подотчетное лицо указывает:

- порядковый номер записи;

- дату расходования средств (выдачи первичного документа);

- номер первичного документа;

- наименование первичного документа;

- сумму расхода.

Если списываются суточные расходы, не имеющие первичных документов, указывается дата расхода, ставится размер суточных, утвержденный на предприятии. Следует также указать номер приказа, на основании которого выдавались суточные командированному лицу.

В итоговой строке бланка подотчетное лицо ставит сумму израсходованных средств. Бухгалтер проверяет соответствие суммы по отчету сумме полученных подотчетным лицом средств.

https://www.youtube.com/watch?v=OzOuOOCqTIY

Если сумма по авансовому отчету больше, чем была выдана подотчетнику, то производится доплата подотчетному лицу из кассы предприятия или (по его заявлению) на банковскую карту.

Как это сделать правильно, смотрите здесь «Перевод подотчета на карту сотрудника с расчетного счета».

Если сумма списываемых по авансовому отчету средств меньше, чем была выдана подотчетнику, он обязан вернуть остаток денег предприятию. Если подотчетное лицо не вернуло остаток неизрасходованных (не списанных по авансовому отчету) средств либо не отчиталось в указанные сроки, у него появляется задолженность перед предприятием по суммам, полученным в подотчет.

Способы удержания из заработной платы средств и типовые проводки по погашению подотчета

Существует 3 возможных варианта развития событий:

- Подотчетное лицо признает долг и пишет заявление на удержание полученных под отчет средств, по которым оно осталось должно, из его заработной платы.

- Работодатель удерживает долг подотчетника по своей инициативе. Эта ситуация, в свою очередь, предполагает 2 возможных варианта развития событий:

- когда подотчетное лицо не оспаривает долга, предприятие в течение месяца с окончания срока, к которому сотрудник должен был отчитаться, может принять решение об удержании денег;

- когда подотчетное лицо не согласно с фактом задолженности, решение об удержании денег может принять только суд.

- Руководитель решил простить долг подотчетному лицу.

В первом случае, когда подотчетник признает долг и пишет заявление с просьбой удержать у него подотчетные деньги из зарплаты, можно удержать единовременно всю сумму долга, если иное не указано в заявлении на удержание (письмо Роструда от 26.09.2012 № ПГ/7156-6-1).

Во втором случае, когда подотчетник не оспаривает факт задолженности, бухгалтер имеет право удержать с работника долг.

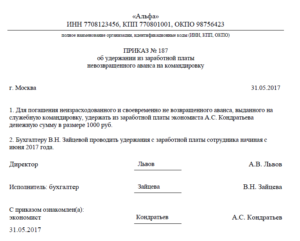

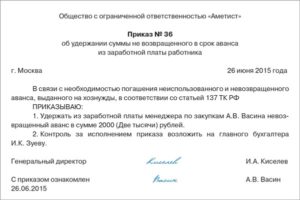

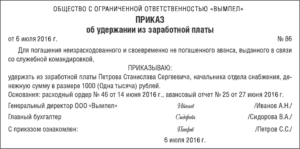

Для этого необходимо принять решение (издать приказ) об удержании долга в течение месяца от даты, установленной для сдачи авансового отчета в бухгалтерию или возврата подотчетных сумм.

В приказе обязательно должна быть проставлена подпись сотрудника, свидетельствующая о том, что возражений у него не имеется. Эта норма установлена ст. 137 ТК РФ.

Ст. 138 ТК РФ устанавливает ограничения на общий размер всех сумм, удерживаемых из заработной платы, — 20% (в некоторых случаях — 50 или 70%).

Приведем типовые проводки по рассмотренным выше операциям:

| Дт | Кт | Описание операции |

| 71 | 50 | Выдача в подотчет наличных денег из кассы предприятия |

| 94 | 71 | Отражена задолженность по невозвращенным подотчетным средствам |

| 20–44 | 70 | Начислена заработная плата сотруднику |

| 70 | 68 | Удержан НДФЛ из зарплаты |

| 70 | 94 | Погашена задолженность сотрудника |

В случае же, когда подотчетное лицо оспаривает долг, решить вопрос может только суд.

При этом по истечении месячного срока от крайней отчетной даты бухгалтер обязан доначислить на сумму невозвращенных подотчетных средств страховые взносы (ст. 7, 8 закона от 24.07.2009 № 212-ФЗ).

Что касается НДФЛ, он начисляется по факту списания задолженности в связи с решением суда (если суд принял решение в пользу работника) либо на дату прощения задолженности.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Прощение задолженности — это последний вариант возможного развития событий при невозврате подотчетных сумм. Если принято решение простить долг подотчетному лицу, необходимо издать соответствующий приказ (можно также ограничиться получением соответствующей резолюции руководителя на заявлении подотчетного лица о прощении ему долга).

Дата резолюции (или приказа) считается датой списания долга с должника (п. 2 ст. 415 ГК РФ). В этот день необходимо начислить НДФЛ на сумму списываемой с должника задолженности. В соответствии с п. 6 ст.

226 НК РФ необходимо удержать с налогоплательщика (подотчетного лица) сумму НДФЛ и в этот же день (или на следующий) перечислить налог в бюджет.

Удержать НДФЛ можно при выплате подотчетному лицу заработной платы.

https://www.youtube.com/watch?v=z6b2GjHL3Rw

Проводки при прощении долга по невозвращенному подотчету выглядят так:

| Дт | Кт | Описание операции |

| 91 | 71 | Списан долг на основании приказа |

| 70 | 68 | Удержан НДФЛ с суммы списанного долга |

| 91 | 69 | Начислены взносы по списанной задолженности |

Итоги

При выдаче подотчетных сумм бухгалтер предприятия обязан вести учет сроков их возврата. Если подотчетник своевременно не отчитался за выданные суммы (или не вернул их), возможно удержание их из зарплаты. Процедуру такого удержания может инициировать как сотрудник, так и работодатель.

Подробнее о том, как взыскать подотчет с директора предприятия, можно узнать из статьи «Пять действенных способов обнулить накопленный подотчет директора».

Видео:Удержание из зарплаты подотчетных суммСкачать

Удержание из заработной платы подотчетных сумм по заявлению работника

Помимо общих ограничений, установленных в отношении удержаний из заработной платы работника по инициативе работодателя, необходимо учитывать также частные ограничения в зависимости от оснований удержаний. Удержание неотработанного аванса, невозвращенных подотчетных сумм, излишне выплаченной зарплаты Производить такие удержания возможно только при одновременном выполнении следующих условий (ч. 3 ст. 137):

- не истек один месяц со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат;

- работник не оспаривает оснований и размеров удержания.

Если эти условия, или хотя бы одно из них, не выполнены, то взыскать задолженность работника можно только в судебном порядке. Или же работник может добровольно погасить задолженность путем внесения денежных средств в кассу работодателя.

ТК РФ);

- восстановление на работе работника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда (п. 2 ч. 1 ст. 83 ТК РФ);

- признание работника полностью неспособным к трудовой деятельности в соответствии с медицинским заключением (п. 5 ч. 1 ст. 83 ТК РФ);

- смерть работника либо работодателя — физического лица, а также признание судом работника либо работодателя — физического лица умершим или безвестно отсутствующим (п. 6 ч. 1 ст. 83 ТК РФ);

- наступление чрезвычайных обстоятельств, препятствующих продолжению трудовых отношений (военных действий, катастрофы, стихийного бедствия, крупной аварии, эпидемии и других чрезвычайных обстоятельств), если данное обстоятельство признано решением Правительства РФ или органа государственной власти соответствующего субъекта РФ (п. 7 ч. 1 ст.

Как удержать из зарплаты подотчетную сумму

При инициировании судебного разбирательства между подотчетным лицом и работодателем алгоритм действий такой:

- до истечения срока исковой давности предприятие подает иск в судебные органы;

- по окончании месячного срока, отводимого для урегулирования вопроса путем добровольного исполнения обязательств или издания распоряжения руководства об удержаниях, бухгалтерия должна показать в учете доначисление страховых взносов на сумму задолженности по подотчетным средствам;

- при вступлении в силу судебного решения в пользу работодателя из суммы долга удерживается подоходный налог.

ЗАМЕТЬТЕ! Прощение долга оформляется приказом по предприятию. Чтобы простить задолженность по подотчетным средствам, руководитель компании издает приказ.

Как оформляется удержание подотчетных сумм из зарплаты сотрудника

Вопрос о том, как отчитаться по подотчетным суммам, если срок возврата не установлен, в Указании Банка России от 11 марта 2014 г. № 3210-У не прописан.

По мнению налогового ведомства, в такой ситуации сотрудник должен отчитаться по подотчетным деньгам в тот же день, в который их получил (письмо ФНС России от 24 января 2005 г. № 04-1-02/704).

ВажноСовет: в связи с неоднозначностью вопроса организации лучше установить срок, на который выдаются подотчетные суммы.

Это поможет избежать возможных разногласий с контролирующими ведомствами. Какими документами оформить удержание Если сотрудник не вернул в срок сумму неизрасходованного аванса, то удержите эти деньги из его зарплаты. Для этого руководитель организации издает приказ о взыскании в произвольной форме.

Оформляют приказ не позднее одного месяца с того дня, как закончился срок, установленный для отчета.

Если работник остался должен: как удержать

Это касается как организаций, которые применяют общую систему налогообложения (п. 14 ст. 270, п. 3 ст. 273 НК РФ), так и тех, кто платит единый налог при упрощенке или ЕНВД (п. 2 ст. 346.17, п. 1 ст. 346.29 НК РФ).

Выданные под отчет суммы являются дебиторской задолженностью сотрудника до того момента, пока он не представит авансовый отчет, приложив к нему документы, подтверждающие произведенные расходы, и не внесет остаток неиспользованной суммы в кассу.

Это следует из указаний, утвержденных постановлением Госкомстата России от 1 августа 2001 г.

№ 55. Если сотрудник не вернул в срок неизрасходованные подотчетные суммы, то бухгалтер организации может удержать сумму задолженности из зарплаты сотрудника (ст. 137 ТК РФ).

Удержание подотчетных сумм из заработной платы – готовьтесь, должники

Отдельно скажем про ситуацию, когда сотрудник не смог вовремя отчитаться из-за болезни. Например, человек вернулся из командировки и на следующий день заболел. В таком случае представить авансовый отчет сотрудник должен не позднее трех рабочих дней с даты фактического выхода на работу.

Внимание

Об этом сказано в пункте 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У. Ситуация: когда сотрудник должен представить авансовый отчет, если срок возврата подотчетных сумм не установлен. Подотчетные суммы выданы для оплаты товаров (работ, услуг)? Авансовый отчет сотрудник должен представить в тот же день, когда он получил деньги.

По общему правилу сотрудник должен представить авансовый отчет не позднее трех рабочих дней после истечения срока, на который эти суммы выданы (п. 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У).

Приведем типовые проводки по рассмотренным выше операциям: Дт Кт Описание операции 71 50 Выдача в подотчет наличных денег из кассы предприятия 94 71 Отражена задолженность по невозвращенным подотчетным средствам 20–44 70 Начислена заработная плата сотруднику 70 68 Удержан НДФЛ из зарплаты 70 94 Погашена задолженность сотрудника В случае же, когда подотчетное лицо оспаривает долг, решить вопрос может только суд. При этом по истечении месячного срока от крайней отчетной даты бухгалтер обязан доначислить на сумму невозвращенных подотчетных средств страховые взносы (ст. 7, 8 закона от 24.07.2009 № 212-ФЗ). Что касается НДФЛ, он начисляется по факту списания задолженности в связи с решением суда (если суд принял решение в пользу работника) либо на дату прощения задолженности.

Прощение задолженности — это последний вариант возможного развития событий при невозврате подотчетных сумм.

Удержание из заработной платы подотчетных сумм

Удержание за неотработанный отпуск Ситуация, когда работник на момент увольнения не успел отработать использованный ежегодный отпуск, является весьма распространенной.

Дело в том, что по законодательству в течение рабочего года работнику должен быть предоставлен ежегодный оплачиваемый отпуск, при этом взять отпуск работник может в любое время, независимо от количества фактически отработанных месяцев.

Поэтому если работник увольняется до окончания рабочего года, за который он целиком использовал ежегодный оплачиваемый и (или) дополнительный отпуск, то у него возникает задолженность в сумме отпускных, полученных за неотработанные дни отпуска.

Сумму такой задолженности работодатель имеет право удержать, например, из окончательного расчета при увольнении (но не более 20%).

Такие правила установлены в статьях 137, 248 Трудового кодекса РФ и подтверждены в письме Роструда от 9 августа 2007 г. № 3044-6-0.

Максимальная сумма удержания Удержать из месячной зарплаты сотрудника можно не более 20 процентов от начисленной суммы (ст. 138 ТК РФ).

Бухучет В день, когда сотрудник должен был отчитаться или вернуть полученные под отчет деньги, в бухучете сделайте запись: Дебет 94 Кредит 71 – отражена сумма, выданная под отчет сотруднику и не возвращенная в срок.

https://www.youtube.com/watch?v=0tQVvwObjYk

Удерживая деньги из дохода сотрудника, сделайте проводку: Дебет 70 Кредит 94 – удержана из зарплаты сотрудника невозвращенная подотчетная сумма.

Как вычесть из зарплаты выданные ранее подотчет средства?

Случаи, когда работодатель имеет право произвести удержание из заработной платы работника в счет погашения задолженности по заработной плате, перечислены в статье 137 ТК РФ: для возмещения неотработанного аванса, выданного работнику в счет заработной платы; для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях; для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое; при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

Видео:Как удержать алименты из зарплаты сотрудника?Скачать

Удержание из ЗП подотчетных сумм

- Введение

- Понятие «заработная плата» охватывает все виды заработков: различные премии, доплаты, надбавки и социальные льготы, которые начисляются в денежной и натуральной формах, независимо от источников финансирования. Также включает денежные суммы, начисленные в соответствии с законодательством за непроработанное время, т.е. ежегодный отпуск, праздничные дни.

- Трудовые доходы каждого работника определяются по их личным вкладам с учетом конечных результатов работы предприятия, регулируются налогами и максимальными размерами не ограничиваются. Минимальный размер оплаты труда работников предприятий всех организационно-правовых форм устанавливается законодательством. На данный момент к 2010 году минимальный размер оплаты труда составляет 10 000 рублей.

- Как правило, наибольшее разногласие во взаимоотношениях между работниками и работодателями вызывают вопросы, связанные с заработной платой. Это вполне объяснимо. Ведь для большинства людей заработная плата является основным источником дохода. А для работодателей — это одна из значительных статей расходов на персонал.

- Каждое учреждение начисляет заработную плату своим работникам. Одновременно производятся удержания, уменьшающие размер заработной платы. Поэтому работник заинтересован в том, чтобы размер удержаний был как можно меньше или причины для удержания отсутствовали вовсе. Трудовое законодательство устанавливает достаточно жесткие правила, которые определяют случаи, размеры и порядок удержаний из заработной платы работников. Их следует знать как работникам, так и ответственным лицам, занимающимся выплатой заработной платы работникам.

- Приказ на удержание подотчетных сумм

- Как вычесть из зарплаты выданные ранее подотчет средства?

- Как удержать из зарплаты подотчетную сумму

- Удержание подотчетных сумм из заработной платы – готовьтесь, должники

- Как оформляется удержание подотчетных сумм из зарплаты сотрудника

- Что делать, если работник не вернул подотчетные суммы

- Как удержать из зарплаты не возвращенные в срок подотчетные суммы

- Можно ли удержать подотчетные суммы из зарплаты без заявления

- Задание 4. За месяц организация имела следующие операции по расчетному счету и кассе:

- 3.4. Удержания подотчетных сумм

- Срок возврата

- чПКФЙ ОБ УБКФ

- Внесение в кассу

- Бухучет

- Чек ККТ

- Налоги

Каждое учреждение начисляет заработную плату своим работникам. Одновременно производятся удержания, уменьшающие размер заработной платы. Поэтому работник заинтересован в том, чтобы размер удержаний был как можно меньше или причины для удержания отсутствовали вовсе. Трудовое законодательство устанавливает достаточно жесткие правила, которые определяют случаи, размеры и порядок удержаний из заработной платы работников. Их следует знать как работникам, так и ответственным лицам, занимающимся выплатой заработной платы работникам.

1 Удержания из заработной платы работников

К основным удержаниям из заработной платы относятся:

НДФЛ (сумма начисленного в установленном порядке налога)

2. Суммы алиментов по исполнительным листам

3. Удержание невозвращенных во время подотчетных сумм

4. Возмещение причиненного материального ущерба

5. Удержания по суммам предоставленных сотруднику займов и процентов

6. Прочие удержания по заявлению сотрудника.

https://www.youtube.com/watch?v=1Xa2XzMvQos

Все виды удержаний из заработной платы отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции с различными счетами, в зависимости от вида удержания.

| № | операции | Дебет | Кредит |

| 1 | Удержан из зарплаты налог на доходы физических лиц (НДФЛ) | 70 | 68 |

| 2 | Удержана из зарплаты сумма алиментов по исполнительным листам | 70 | 76 |

| 3 | Произведено удержание из зарплаты невозвращенных во время подотчетных сумм | 70 | 71 |

| 4 | Удержана из зарплаты сумма причиненного материального ущерба | 70 | 73-2 |

| 5 | Удержана из зарплаты часть суммы в погашение ранее выданного займа сотруднику | 70 | 73-1 |

| 6 | Произведены удержания из зарплаты по заявлению сотрудника в пользу третьих лиц | 70 | 76 |

1.1 НДФЛ (сумма начисленного в установленном порядке налога)

Самым распространенным удержанием из заработной платы является налог на доходы физических лиц (НДФЛ). Согласно ст. 207 «Налогоплательщики» НК РФ плательщиками этого налога признаются физические лица, получающие доходы от источников в Российской Федерации.

Налоговая ставка устанавливается в размере:

- 13% в отношении большей части доходов, получаемых физическими лицами, включая заработную плату и иные выплаты, производимые в пользу работников, вознаграждения за выполнение работ по договорам гражданско-правового характера и т.д.;

- 30% в отношении доходов физических лиц, не являющихся налоговыми резидентами Российской Федерации;

- 6% в отношении доходов от долевого участия в деятельности других организаций;

- 35% в отношении таких доходов, как стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения 2000 руб. за налоговый период и др.

При определении налоговой базы учитываются все полученные налогоплательщиком в течение налогового периода доходы, включая заработную плату, оплату отпуска и больничных листов и иные виды доходов.

Налоговая база в отношении доходов, подлежащих обложению по налоговой ставке 13%, определяется как денежное выражение таких доходов, уменьшенных на сумму налоговых вычетов.

Налог на доходы физических лиц в бухгалтерском учете отражается записью:

Дебет 70, Кредит 68 — удержан из зарплаты налог на доходы физических лиц.

1.2 Суммы алиментов по исполнительным листам

Алименты на содержание несовершеннолетних детей удерживаются с дохода работника, как по основному месту работы, так и при работе по совместительству.

Видео:Максимальное удержание из заработной платыСкачать

Как удержать из зарплаты сотрудника не возвращенные в срок подотчетные суммы — НалогОбзор.Инфо

Срок, на который можно выдавать под отчет наличные деньги, законодательно не ограничен. Однако этот срок должен установить руководитель организации, сделав соответствующую запись на заявлении работника о выдаче ему подотчетных сумм (п. 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У).

Если срок возврата подотчетных сумм установлен руководителем, то не позже чем через три рабочих дня после его окончания сотрудник должен отчитаться за полученные деньги (п. 6.

3 Указания Банка России от 11 марта 2014 г. № 3210-У). При командировках такой срок исчисляется с того дня, когда сотрудник вернулся из командировки (п.

26 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749).

Отдельно скажем про ситуацию, когда сотрудник не смог вовремя отчитаться из-за болезни. Например, человек вернулся из командировки и на следующий день заболел.

https://www.youtube.com/watch?v=xdJN66XpwFQ

В таком случае представить авансовый отчет сотрудник должен не позднее трех рабочих дней с даты фактического выхода на работу. Об этом сказано в пункте 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У.

Ситуация: когда сотрудник должен представить авансовый отчет, если срок возврата подотчетных сумм не установлен. Подотчетные суммы выданы для оплаты товаров (работ, услуг)?

Авансовый отчет сотрудник должен представить в тот же день, когда он получил деньги.

По общему правилу сотрудник должен представить авансовый отчет не позднее трех рабочих дней после истечения срока, на который эти суммы выданы (п. 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У).

Вопрос о том, как отчитаться по подотчетным суммам, если срок возврата не установлен, в Указании Банка России от 11 марта 2014 г. № 3210-У не прописан.

По мнению налогового ведомства, в такой ситуации сотрудник должен отчитаться по подотчетным деньгам в тот же день, в который их получил (письмо ФНС России от 24 января 2005 г. № 04-1-02/704).

Совет: в связи с неоднозначностью вопроса организации лучше установить срок, на который выдаются подотчетные суммы. Это поможет избежать возможных разногласий с контролирующими ведомствами.

Какими документами оформить удержание

Если сотрудник не вернул в срок сумму неизрасходованного аванса, то удержите эти деньги из его зарплаты. Для этого руководитель организации издает приказ о взыскании в произвольной форме. Оформляют приказ не позднее одного месяца с того дня, как закончился срок, установленный для отчета.

Взыскать суммы с сотрудника можно, если он не оспаривает основание и размер удержаний. Поэтому получите письменное согласие сотрудника на удержания. В противном случае взыскать задолженность можно будет только через суд.

Такие правила установлены в статьях 137, 248 Трудового кодекса РФ и подтверждены в письме Роструда от 9 августа 2007 г. № 3044-6-0.

Максимальная сумма удержания

Удержать из месячной зарплаты сотрудника можно не более 20 процентов от начисленной суммы (ст. 138 ТК РФ).

Бухучет

В день, когда сотрудник должен был отчитаться или вернуть полученные под отчет деньги, в бухучете сделайте запись:

Дебет 94 Кредит 71

– отражена сумма, выданная под отчет сотруднику и не возвращенная в срок.

https://www.youtube.com/watch?v=0tQVvwObjYk

Удерживая деньги из дохода сотрудника, сделайте проводку:

Дебет 70 Кредит 94

– удержана из зарплаты сотрудника невозвращенная подотчетная сумма.

Такой вывод следует из Инструкции к плану счетов (счета 70, 71, 94).

Пример отражения в бухучете удержания подотчетных сумм, не возвращенных в установленный срок

Менеджеру ООО «Альфа» А.С. Кондратьеву было выдано 3000 руб. на покупку канцтоваров. Он приобрел канцтовары на 2000 руб. и сдал их на склад. К авансовому отчету Кондратьев приложил все необходимые подтверждающие документы (товарный чек, кассовый чек и т. д.).

Остаток неизрасходованной подотчетной суммы – 1000 руб. (3000 руб. – 2000 руб.) – Кондратьев в срок не вернул. Эта сумма удерживается из его зарплаты по приказу руководителя организации и с письменного согласия Кондратьева.

Зарплата Кондратьева – 15 000 руб. Детей у Кондратьева нет, поэтому соответствующие стандартные налоговые вычеты по НДФЛ ему не предоставляются.

Максимальная сумма, которую можно удержать из его месячной зарплаты, составляет:

(15 000 руб. – 15 000 руб. × 13%) × 20% = 2610 руб.

Поскольку сумма удержаний меньше этой величины (1000 руб. < 2610 руб.), весь невозвращенный остаток подотчетной суммы взыскивается сразу.

Бухгалтер «Альфы» сделал в учете записи:

Дебет 94 Кредит 71

– 1000 руб. – отражена подотчетная сумма, не возвращенная в срок;

Дебет 44 Кредит 70

– 15 000 руб. – начислена зарплата Кондратьеву;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

– 1950 руб. (15 000 руб. × 13%) – удержан НДФЛ с зарплаты Кондратьева;

Дебет 70 Кредит 94

– 1000 руб. – удержана не возвращенная в срок подотчетная сумма;

Дебет 70 Кредит 50

– 12 050 руб. (15 000 руб. – 1950 руб. – 1000 руб.) – выплачена зарплата Кондратьеву.

Ситуация: как учесть при налогообложении не возвращенные в срок подотчетные суммы?

Поскольку при выдаче сотруднику денег под отчет организация не несет расходов, а при возврате подотчетных сумм не получает доходов, такие суммы при расчете налогов не учитываются.

https://www.youtube.com/watch?v=8jF-x-cO-z4

Это касается как организаций, которые применяют общую систему налогообложения (п. 14 ст. 270, п. 3 ст. 273 НК РФ), так и тех, кто платит единый налог при упрощенке или ЕНВД (п. 2 ст. 346.17, п. 1 ст. 346.29 НК РФ).

Выданные под отчет суммы являются дебиторской задолженностью сотрудника до того момента, пока он не представит авансовый отчет, приложив к нему документы, подтверждающие произведенные расходы, и не внесет остаток неиспользованной суммы в кассу.

Это следует из указаний, утвержденных постановлением Госкомстата России от 1 августа 2001 г. № 55.

Если сотрудник не вернул в срок неизрасходованные подотчетные суммы, то бухгалтер организации может удержать сумму задолженности из зарплаты сотрудника (ст. 137 ТК РФ).

Однако поскольку денежные средства, выданные под отчет сотруднику, не являются расходом, то и при несвоевременном погашении дебиторской задолженности дохода у организации не возникает. Это справедливо для всех организаций независимо от применяемой системы налогообложения. Такой вывод можно сделать из положений, статей 41, 346.29 Налогового кодекса РФ.

Пример отражения в бухучете и при налогообложении удержания подотчетных сумм, не возвращенных в срок

В марте менеджеру ООО «Альфа» А.С. Кондратьеву было выдано 3000 руб. на покупку канцтоваров. Он приобрел канцтовары на сумму 2000 руб. и сдал их на склад. К авансовому отчету Кондратьев приложил все необходимые подтверждающие документы (товарный чек, кассовый чек и т. д.).

Остаток неизрасходованных подотчетных сумм – 1000 руб. (3000 руб. – 2000 руб.) – Кондратьев в срок не вернул. Эта сумма удерживается из его зарплаты за апрель по приказу руководителя организации и с письменного согласия Кондратьева, полученного в марте.

Зарплата Кондратьева – 15 000 руб. Детей у Кондратьева нет, поэтому соответствующие стандартные налоговые вычеты по НДФЛ ему не предоставляются.

Максимальная сумма, которую можно удержать из его месячной зарплаты, составляет:

(15 000 руб. – 15 000 руб. × 13%) × 20% = 2610 руб.

Поскольку сумма удержаний меньше этой величины, весь невозвращенный остаток подотчетной суммы взыскивается сразу.

Бухгалтер «Альфы» сделал в учете следующие записи.

В марте:

Дебет 94 Кредит 71

– 1000 руб. – отражена подотчетная сумма, не возвращенная в срок.

При расчете налога на прибыль за март бухгалтер «Альфы» не учел в составе расходов сумму непогашенной дебиторской задолженности по подотчету.

В апреле:

Дебет 44 Кредит 70

– 15 000 руб. – начислена зарплата Кондратьеву за апрель;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

– 1950 руб. (15 000 руб. × 13%) – удержан НДФЛ с зарплаты Кондратьева;

Дебет 70 Кредит 94

– 1000 руб. – удержана не возвращенная в срок подотчетная сумма;

Дебет 70 Кредит 50

– 12 050 руб. (15 000 руб. – 1950 руб. – 1000 руб.) – выплачена зарплата Кондратьеву.

При расчете налога на прибыль за апрель бухгалтер «Альфы» не учел в составе доходов несвоевременно возвращенную подотчетную сумму.

Пример отражения в бухучете и при налогообложении удержания подотчетных сумм, не возвращенных в срок. Организация применяет упрощенку

ООО «Альфа» применяет упрощенку (объект «доходы за вычетом расходов»).

Менеджеру ООО «Альфа» А.С. Кондратьеву было выдано 3000 руб. на покупку канцтоваров. Он приобрел канцтовары на 2000 руб. и сдал их на склад. К авансовому отчету Кондратьев приложил все необходимые подтверждающие документы (накладную, кассовый чек и т. д.).

Остаток неизрасходованной подотчетной суммы – 1000 руб. (3000 руб. – 2000 руб.) – Кондратьев в срок не вернул. Эта сумма удерживается из его зарплаты по приказу руководителя организации и с письменного согласия Кондратьева.

Зарплата Кондратьева – 15 000 руб. Детей у Кондратьева нет, поэтому соответствующие стандартные налоговые вычеты по НДФЛ ему не предоставляются.

Максимальная сумма, которую можно удержать из его месячной зарплаты, составляет:

(15 000 руб. – 15 000 руб. × 13%) × 20% = 2610 руб.

Поскольку сумма удержаний меньше этой величины (1000 руб. < 2610 руб.), весь невозвращенный остаток подотчетной суммы взыскивается сразу.

https://www.youtube.com/watch?v=yiRS3NOPW3k

При расчете единого налога бухгалтер «Альфы» не учел в составе:

- расходов – сумму, выданную под отчет сотруднику;

- доходов – сумму несвоевременно погашенной дебиторской задолженности.

Пример отражения в бухучете и при налогообложении удержания подотчетных сумм, не возвращенных в срок. Организация применяет ЕНВД

ООО «Альфа» – плательщик ЕНВД. Менеджеру организации А.С. Кондратьеву было выдано 3000 руб. на покупку канцтоваров. Он приобрел канцтовары на 2000 руб. и сдал их на склад. К авансовому отчету Кондратьев приложил все необходимые подтверждающие документы (накладную, кассовый чек и т. д.).

Остаток неизрасходованной подотчетной суммы – 1000 руб. (3000 руб. – 2000 руб.) – Кондратьев в срок не вернул. Эта сумма удерживается из его зарплаты по приказу руководителя организации и с письменного согласия Кондратьева.

Зарплата Кондратьева – 15 000 руб. Детей у Кондратьева нет, поэтому соответствующие стандартные налоговые вычеты по НДФЛ ему не предоставляются.

Максимальная сумма, которую можно удержать из месячной зарплаты сотрудника, составляет:

(15 000 руб. – 15 000 руб. × 13%) × 20% = 2610 руб.

Поскольку сумма удержаний меньше этой величины (1000 руб. < 2610 руб.), весь невозвращенный остаток подотчетной суммы взыскивается сразу.

Бухгалтер «Альфы» сделал в учете записи:

Дебет 94 Кредит 71

– 1000 руб. – отражена подотчетная сумма, не возвращенная в срок;

Дебет 44 Кредит 70

– 15 000 руб. – начислена зарплата Кондратьеву;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

– 1950 руб. (15 000 руб. × 13%) – удержан НДФЛ с зарплаты Кондратьева;

Дебет 70 Кредит 94

– 1000 руб. – удержана не возвращенная в срок подотчетная сумма;

Дебет 70 Кредит 50

– 12 050 руб. (15 000 руб. – 1950 руб. – 1000 руб.) – выплачена зарплата Кондратьеву.

Сумма выплаченной зарплаты, удержания и задолженность сотрудника по подотчетным суммам на расчет ЕНВД не влияют.

Ситуация: как определить дату, когда организация может списать в связи с истечением срока исковой давности подотчетные суммы, которые числятся за уволившимся сотрудником?

Чтобы определить день, когда можно списать неистребованные подотчетные суммы, воспользуйтесь следующей методикой.

1. Установите дату, с которой начинается срок исковой давности.

Отсчет срока исковой давности нужно вести со дня, следующего за датой, когда сотрудник должен был вернуть долг (ст. 191 ГК РФ). Например, если сотрудник должен был вернуть подотчетную сумму 5 октября, срок исковой давности отсчитывайте с 6 октября.

Ведь задолженность сотрудника по подотчетным суммам относится к обязательствам с определенным сроком исполнения.

Погасить задолженность сотрудник должен не позднее трех рабочих дней после того, как закончился срок, на который ему были выданы деньги (при направлении сотрудника в командировку – не позднее трех рабочих дней после дня его возвращения) (п. 6.3 указания Банка России от 11 марта 2014 г. № 3210-У, п.

26 положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749). Следовательно, срок исковой давности по подотчетным суммам, которые сотрудник не вернул и по которым не отчитался, начинайте отсчитывать по окончании срока, на который были выданы деньги (п. 2 ст. 200 ГК РФ).

2. Отсчитайте три года с даты начала срока исковой давности.

По обязательству в виде невозвращенных подотчетных сумм срок исковой давности составляет три года (ст. 196 ГК РФ). Специального срока исковой давности для данного случая законодательство не устанавливает (п. 1 ст. 197 ГК РФ).

Поэтому срок исковой давности закончится в тот день, когда он начинался, только тремя годами позже (абз. 1 п. 1 ст. 192 ГК РФ). При этом учитывайте обстоятельства, которые могут послужить причиной для прерывания срока исковой давности.

После перерыва срок исковой давности начинает отсчитываться заново (ст. 203 ГК РФ).

Таким образом, по истечении срока исковой давности задолженность по подотчетной сумме может быть признана безнадежной к взысканию и списана в бухучете (п. 14.3 ПБУ 10/99) и при расчете налога на прибыль (подп. 2 п. 2 ст. 265 НК РФ, письма Минфина России от 8 августа 2012 г. № 03-03-07/37, от 15 сентября 2010 г. № 03-03-06/1/589).

📺 Видео

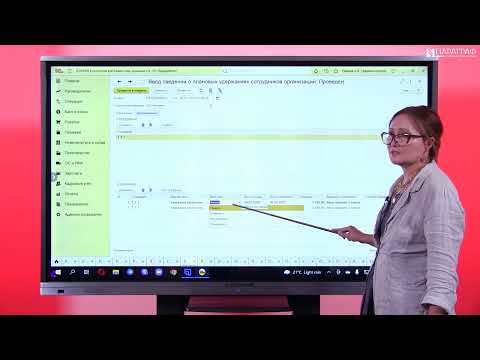

Разовые удержания из зарплаты в 1С 8.3 ЗУП 3.1Скачать

Удержание алиментов из заработной платыСкачать

Удержание с заработной платы сотрудника, недостача по ТМЦСкачать

Удержания из заработной платы работникаСкачать

Удержания из зарплаты работника за товары и услуги, предусматривающие кассовые чеки в 1С ЗУПСкачать

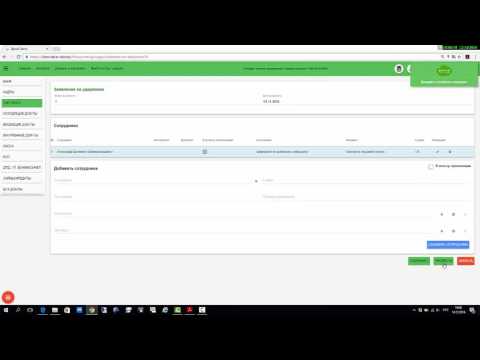

Удержание из заработной платы по заявлению сотрудникаСкачать

Удержания из заработной платы сотрудников 2014Скачать

Ограничение удержания из зарплаты в соответствии с законодательством в 1С:ЗУП ред.3Скачать

Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

Удержание подотчетных сумм в 1С:ЗУП 3.1Скачать

1С:ЗУП 3.1 Удержание членских профсоюзных взносовСкачать

Удержания из заработной платыСкачать

Удержание подотчетных сумм в 1С: БП 3.0Скачать

Оформление удержаний из заработной платы в 1С:Бухгалтерия 8Скачать

Удержания при увольнении за использованный авансом отпуск в 1С:ЗУП ред.3Скачать

Как в 1С пробить чек на удержание из зарплаты в 1С:ЗУП ред.3Скачать

Настройка начислений и удержаний - 1С:Зарплата и управление персоналом для начинающихСкачать