При деятельности компании случаются ситуации с отсутствием документации на приобретенное имущество. Счета могут быть предоставлены позднее товара, а бухгалтеру необходимо каким-то образом решить проблемную ситуацию на предприятии. Объяснение налоговому инспектору будет уместно предоставить в форме неотфактурованных поставок.

Чтобы ситуация не была затруднительной для руководителя и не приводила в тупик бухгалтеров, есть определенный выход. Первичные документы всегда требуются для подробного отражения приобретенной продукции.

Счет-фактура становится документом, без которого невозможно обосновать проведение налогов на добавочную стоимость.

Документальное подтверждение — важный аспект для принятия затрат к купленным товарным и материальным ценностям.

Полностью исключить вероятность финансовых потерь и рисков получится только при оформлении неотфактурованных поставок. Для правильной и подробной классификации поступлений потребуется изучить ряд нормативных положений. Далее — определенные рекомендации по расчетам неотфактурованных поставок.

- Примеры, проводки и учет

- Пример 1

- Проводки:

- Пример 2

- Прочие счета

- Пример 3

- Правильное определение и проведение классификации

- Что не следует учитывать

- Оформляем документально

- Как действовать бухгалтеру

- Учет неотфактурованных поставок. Проводки в бухучете

- Что собой представляют неотфактурованные поставки?

- Признаки неотфактурованной поставки

- Что делать бухгалтеру?

- Документальное оформление

- Бухучет неотфактурованных поставок

- Бухгалтерские проводки

- Пример

- Налоговый учет неотфактурованных поставок

- V. Учет неотфактурованных поставок

- I. Оформление операций по поступлению материалов

- Неотфактурованные поставки

- Каким документом требуется оформить неотфактурованную поставку

- Как отразить неотфактурованную поставку в бухучете

- Как отразить неотфактурованную поставку в налоговом учете

- Неотфактурованные поставки — это… Бухгалтерский учет неотфактурованных поставок

- Оформление

- Особые ситуации

- Пример 2

- Прочие счета

- Пример 3

- НДС

- Целевое использование

- Оприходование

- Счет-фактура

- Налог на прибыль

- 💥 Видео

Примеры, проводки и учет

Неотфактурованные поставки в бухгалтерском учете отражаются проводкой ДТ10 (41) КТ60.

Пример 1

ОАО заключило договор поставки муки. В марте предприятие получило партию сырья без документов. Бухгалтер оприходовал ее по ценам предыдущей поставки товара от этого поставщика (110 тыс. руб.).

В этом же месяце муку передали в производство, из нее изготовили хлеб, который сразу реализовали. В апреле поставщик предъявил расчетные документы, по которым стоимость сырья составляла 121 тыс. рублей.

Отразим в балансе покупателя неотфактурованные поставки.

Проводки:

- ДТ10 КТ60 — 100 тыс. руб. — учтена мука по рыночным ценам.

- ДТ19 КТ60 — 10 тыс. руб. — учтен НДС.

- ДТ20 КТ10 — 100 тыс. руб. — мука передана в производство.

После поступления документов от поставщика:

- ДТ10 КТ60 — 100 тыс. руб. — сторнирована стоимость сырья.

- ДТ19 КТ60 — 10 тыс. руб. — сторнирован НДС.

- ДТ20 КТ10 — 100 тыс. руб. — сторнирована стоимость сырья, переданного в производство.

- ДТ10 КТ60 — 110 тыс. руб. — учтена стоимость муки по документам.

- ДТ19 КТ60 — 11 тыс. руб. — учтен НДС.

- ДТ68 КТ19 — 11 тыс. руб. — НДС принят к вычету.

- ДТ20 КТ10 — 110 тыс. руб. — списана себестоимость сырья на производство.

- ДТ43 КТ20 — 10 тыс. руб. — учтена разница в стоимостях.

- ДТ60 КТ51 — 121 тыс. руб. — осуществлена оплата поставщику.

Если документы по таким специфическим поставкам передаются в следующем году, то ситуация обстоит так:

- ДТ91-2 КТ60 — рост задолженности и отражение убытка прошлых лет;

- ДТ60 КТ91-1 — снижение задолженности и отражение прибыли прошлых лет.

Пример 2

ЗАО заключило договор поставки материалов. На одну из партий, принятую в ноябре 2015 года, поставщик не предоставил документы. Организация учла ее на счете 10, исходя из предыдущей поставки этих же материалов по цене 24 898 руб.

В ноябре организация использовала материалы для оказания услуг и в том же месяце получила выручку. Документы на поставку были предоставлены только в апреле 2021 года. Фактическая стоимость материалов меньше оприходованной — 24 780 руб.

Отразим в БУ покупателя корректировку и учет неотфактурованных поставок.

Прочие счета

ТМЦ могут приходоваться на 15 и 16 счета. Тогда корректировка операции осуществляется по такому алгоритму:

- ДТ10 (41) КТ15 — поступление запасов.

- ДТ15 КТ60 — отражение задолженности перед поставщиком.

- ДТ15 КТ60 — корректировка цен сырья.

- ДТ16 КТ15 — превышение себестоимости над учетной ценой.

- ДТ15 КТ16 — превышение цены над стоимостью.

Пример 3

ОАО получило партию муки без документов. Организация оприходовала сырье на счета 15 и 16 по учетной цене — 130 тыс. руб. В сопроводительных документах, которые поступили в конце месяца, указана стоимость материалов 129,8 тыс. руб. Оплата осуществлена после получения документов. Проводки в БУ покупателя на дату поступления сырья:

- ДТ10 КТ15 — 130 тыс. руб. — оприходовано сырье.

- ДТ15 КТ60 — 130 тыс. руб. — отражена задолженность поставщиком.

На момент получения документов:

- ДТ15 КТ60 — 130 тыс. руб. — скорректирована стоимость сырья.

- ДТ15 КТ60 — 110 тыс. руб. — отражена фактическая стоимость поставки.

- ДТ19 КТ60 — 19,8 тыс. руб. — учтен НДС.

- ДТ68 КТ19 — 19,8 тыс. руб. — НДС принят к вычету.

- ДТ60 КТ51 — 129,8 тыс. руб. — перечислена оплата.

- ДТ15 КТ16 — 20 тыс. руб. — корректировка цены сырья (в конце месяца).

Правильное определение и проведение классификации

Причислять к неотфактурованным поставкам следует только запасы, которые поступили в предприятие без каких-либо расчетных бумаг. Такое определение можно найти в методических указаниях Министерства финансов.

https://www.youtube.com/watch?v=8xwdcSOpLEk

Как правило, к этой категории причисляют только материальные запасы и компании редко сталкиваются с необходимостью включения в нее работ или услуг. Акты всегда составляются в двух копиях, одну из которых требуется отправить поставщику.

Что не следует учитывать

К этой категории не относят материальные запасы или товары с расчетной документацией, но без установленной платы. Неотфактурованные поставки не учитывают поставки ценностей с поздним переходом от даты доставки. Иногда случается и так, что невозможно определить место, откуда организация получила определенный груз.

Поставку нельзя считать неотфактурованной, если она соответствует вышеперечисленным критериям, тогда требуется действовать по положениям бухгалтерского учета.

Оформляем документально

В обязательном порядке такие поставки оформляют документально для проведения учета бухгалтерами.

После того как товары поступают на склад организации, их необходимо сопроводить бумагами при участии комиссии и материально ответственных лиц.

Поставки будут полностью считаться неотфактурованными только в ситуациях, когда нет расчетной документации, предполагаемой по договору. Экземпляры с актами направляют в бухгалтерию компании и поставщику.

Если лицо, предоставляющее товары или услуги, неизвестно, то дополнительно принимаются меры по его определению.

Что касается налога на добавленную стоимость, то уменьшить его размер получится только при наличии счетов продавца, перепродаж. Продукцию можно покупать для привлечения к операциям с обложением налогом или без него.

Как действовать бухгалтеру

Если случилась неприятность с неотфактурованной поставкой, бухгалтеру требуется внести коррективы в документацию после поступления всех основных данных. Для начисления налогов такие товары использоваться не могут. Желательно свести к минимуму наличие неотфактурованных поставок в компании.

Видео:Смотрите на Видео.Консультант семинар «Неотфактурованные поставки»Скачать

Учет неотфактурованных поставок. Проводки в бухучете

Практически каждому бухгалтеру приходилось сталкиваться с операциями, оформленными ненадлежащим образом. Каждое действие от лица компании должно подтверждаться документами. Если этих документов нет, бухучет и налогообложение будут особыми.

Что собой представляют неотфактурованные поставки?

Неотфактурованные поставки – это партия продукции, которая поступила в компанию без расчетной документации, предоставляемой поставщику. Почему в названии поставок фигурирует счет-фактура? Ранее на его основании осуществлялись все безналичные расчеты. Рассматриваемый порядок операций больше не актуален, однако прежнее наименование осталось.

Отсутствовать могут следующие документы:

Важно! Если одной из этих бумаг нет, поставка будет считаться неотфактурованной. Ситуация с отсутствием документов встречается довольно часто. Бумаги могут быть предоставлены позже факта поставки.

Признаки неотфактурованной поставки

Неотфактурованная поставка должна обязательно характеризоваться следующими требованиями:

- Наличием договора с контрагентом, на основании которого выполнялась отгрузка продукции. Если товар поступил в компанию по ошибке, договор отсутствует, поставка не будет считаться неотфактурованной. Заносить ее на баланс не требуется.

- Поступлением товара в компанию без первичной документации.

Неотфактурованными могут считаться следующие объекты:

- Материалы.

- Продукция.

- Оборудование.

Услуги также могут быть неотфактурованными, если они не сопровождаются документацией.

Что делать бухгалтеру?

Что делать бухгалтеру в том случае, если в компанию пришла неотфактурованная поставка? Алгоритм действий будет следующим:

- Выяснение наименования контрагента.

- Документальное оформление.

- Отражение операции в бухучете.

- Коррекция бухгалтерских проводок после того, как поступили все нужные документы.

ВНИМАНИЕ! Все эти операции являются обязательными.

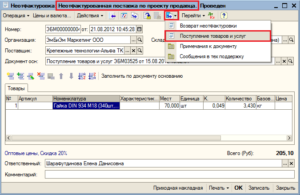

Документальное оформление

Алгоритм действий бухгалтера зависит от некоторых условий:

- Если предметы поставки не будут реализовываться в дальнейшем, следует заполнить Акт о приемке материалов №М-7. Форма унифицирована.

- Если составляющие поставки будут реализованы в будущем, нужно заполнить форму №ТОРГ-4.

В будущем могут возникнуть спорные моменты, связанные с неотфактурованными поставками. Для того чтобы этого избежать, рекомендуется принимать поставку комиссией. В ее состав могут входить доверенные лица поставщика, покупателя, а также третьи лица.

Оформляется два акта. Первый является основанием для занесения сопутствующей информации в бухучет. Второй акт требуется направить поставщику заказным письмом с уведомлением о вручении.

Также должна быть опись вложений, для того чтобы доказать, что в письме был именно акт.

Бухучет неотфактурованных поставок

Кладовщик или бухгалтер должен предоставить выписку акта о принятии объектов. В этот же момент определяется стоимость поставки, которая будет оказана. Стоимость продукции может определяться следующим способом:

- На основании информации, прописанной в договоре, спецификации и прочих документах, которые имеются.

- Стоимость, названная контрагентом в процессе беседы.

- Стоимость, утвержденная в учетной политике фирмы.

- На основании рыночных цен.

Для фиксации поставок имеет смысл открыть вспомогательный субсчет 4 с соответствующим названием. Открывается он к счету «Расчеты с поставщиками».

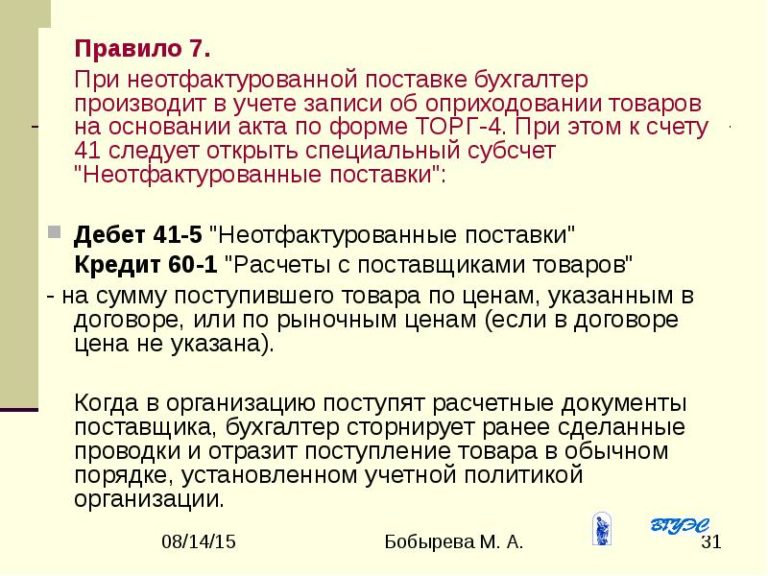

Бухгалтерские проводки

При поступлении неотфактурованных поставок прописываются следующие проводки:

- ДТ10 (41) КТ60. Учет поставки, на которой нет документов.

- ДТ10 (41) КТ60. Сторнирование стоимости поставки по неотфактурованным поставкам.

- ДТ10 (41) КТ60. Учет стоимости составляющих поставки при поступлении нужных документов.

- ДТ19 КТ60. Учет НДС по поставкам (вносится до поступления документов).

- ДТ19 КТ60. Сторнирование НДС (актуально в том случае, если стоимость товаров изменилась при поступлении документов).

- ДТ19 КТ60. Учет НДС на основании счета-фактуры.

Сведения вносятся в бухучет сразу после того, как поставка пришла в компанию. Как правило, информация будет корректироваться в дальнейшем.

Пример

Компания «Луна» заключила соглашение с контрагентом на покупку муки. Мука была получена в июне без сопроводительной документации. В июне мука была использована для изготовления хлеба. Оприходование производилось по рыночным расценкам. Общая стоимость продукта составила 110 тысяч рублей. НДС равен 10 тысяч рублей.

В июне хлеб был распродан. Поставка учитывается на счете 10. При этом счета 15 и 16 не будут задействованы. Списание выполняется по себестоимости товара за штуку. В июле компания получила расчетные бумаги. На их основании стоимость равна 121 тысяч рублей. НДС при этом составил 11 тысяч рублей.

В июне компания «Луна» отражает эти проводки:

- ДТ10 КТ60. Сумма: 100 тысяч рублей. Учет продукта по рыночным расценкам.

- ДТ19 КТ60. Сумма: 10 000 рублей. Учет НДС по поставке без документов.

- ДТ20 КТ10. Сумма: 100 тысяч рублей. Отпуск продукта в производство.

- ДТ43 КТ20. Сумма: 100 000 рублей. Учет себестоимости хлеба.

- ДТ62 КТ90-1. Сумма: 143 тысячи рублей. Фиксация выручки от продажи хлеба.

- ДТ90-2 КТ43. Сумма: 100 000 рублей. Списание реальной себестоимости.

- ДТ90-3 КТ68. Сумма: 13 тысяч рублей. Начисление НДС от выручки.

- ДТ51 КТ62. Сумма: 143 000 рублей. Поступление средств за продукцию.

В июле нужно зафиксировать следующие проводки:

- ДТ10 КТ60. Сумма: 100 тысяч рублей. Сторнирование стоимости продукции, которая поступила в компанию.

- ДТ19 КТ60. Сторнирование суммы НДС.

- ДТ20 КТ10. Сумма: 100 тысячи рублей. Сторнирование стоимости продукции, которая была направлена в изготовление хлеба.

- ДТ43 КТ20. Сумма: 100 тысячи рублей. Сторнирование себестоимости хлеба по рыночным расценкам.

- ДТ90-2 КТ43. Сумма: 100 000 рублей. Сторнирование списания реальной себестоимости муки.

- ДТ10 КТ60. Стоимость: 110 000 рублей. Учет стоимости муки на основании документации.

- ДТ19 КТ60. Стоимость: 11 000 рублей. Учет НДС, указанный поставщиком.

- ДТ68 субсчет «Расчеты по НДС» КТ19. Сумма: 11 тысяч рублей. Принятие к вычету НДС.

- ДТ20 КТ10. Сумма: 110 000 рублей. Учет реальной себестоимости продукции в тратах на изготовление хлеба.

- ДТ43 КТ20. Стоимость: 110 000 рублей. Учет себестоимости хлеба по тем расценкам, которые указаны в поступивших бумагах.

При поступлении бумаг с точной информацией нужно обязательно откорректировать ранее вписанные значения.

Налоговый учет неотфактурованных поставок

Поставки, на которые отсутствуют документы, при расчете налога на прибыль использоваться не могут. Связано это с тем, что при расчете налогов можно использовать только те источники, которые подтверждены документально.

Данное правило установлено пунктом 1 статьи 252 НК РФ. Акты, которые составляются сотрудниками компании, подтверждающими документами не являются.

То есть налоговый учет поставок может проводиться только после того, как поступили документы.

Видео:Бухгалтерский учет понятно за 10 минутСкачать

V. Учет неотфактурованных поставок

36.Неотфактурованными поставками считаютсяматериальные запасы, поступившие ворганизацию, на которые отсутствуютрасчетные документы (счет, платежноетребование, платежное требование-поручениеили другие документы, принятые длярасчетов с поставщиком).

Кнеотфактурованным поставкам не относятсяпоступившие, но не оплаченные материальныезапасы, на которые имеются расчетныедокументы. Такие материальные запасыпринимаются и приходуются организациейв общеустановленном порядке с отнесениемзадолженности по их оплате на счетарасчетов.

37.Неотфактурованные поставки принимаютсяна склад с составлением акта о приемкематериалов. Акт о приемке материаловсоставляется не менее чем в двухэкземплярах. Оприходование неотфактурованныхпоставок производится на основаниипервого экземпляра указанного акта.Второй экземпляр акта направляетсяпоставщику.

38.Организация принимает меры по установлениюпоставщика (если он неизвестен) иполучению от него расчетных документов.

https://www.youtube.com/watch?v=k2xWoaTFOkE

Еслирасчетные документы на неотфактурованныепоставки получены в том же месяце либов следующем месяце до составления вбухгалтерии соответствующих регистровпо приходу материальных запасов, ониучитываются в общеустановленном вданной организации порядке.

39.Неотфактурованные поставки приходуютсяпо счетам учета материальных запасов(в зависимости от назначения принимаемыхматериальных запасов).

Приэтом материальные запасы приходуютсяи учитываются в аналитическом исинтетическом бухгалтерском учете попринятым в организации учетным ценам.В случаях, если организация используетв качестве учетных цен фактическуюсебестоимость материалов, то указанныематериальные запасы приходуются порыночным ценам.

40.После получения расчетных документовпо неотфактурованным поставкам ихучетная цена корректируется с учетомпоступивших расчетных документов.Одновременно уточняются расчеты споставщиком.

41.Если расчетные документы по неотфактурованнымпоставкам поступили в следующем годупосле представления годовой бухгалтерскойотчетности, то:

а)учетная стоимость материальных запасовне меняется;

б)величина налога на добавленную стоимостьпринимается к бухгалтерскому учету вустановленном порядке;

в)уточняются расчеты с поставщиком, приэтом суммы сложившейся разницы междуучетной стоимостью оприходованныхматериальных запасов и их фактическойсебестоимостью списываются в месяце,в котором поступили расчетные документы:

-уменьшение стоимости материальныхзапасов отражается по дебету счетоврасчетов и кредиту счетов финансовыхрезультатов (как прибыль прошлых лет,выявленная в отчетном году);

-увеличение стоимости материальныхзапасов отражается по кредиту счетоврасчетов и дебету счетов финансовыхрезультатов (как убытки прошлых лет,выявленные в отчетном году).

I. Оформление операций по поступлению материалов

42.Материалы — вид запасов. К материаламотносятся сырье, основные и вспомогательныематериалы, покупные полуфабрикаты икомплектующие изделия, топливо, тара,запасные части, строительные и прочиематериалы.

43.Поступление материалов в организациюосуществляется в следующем порядке:

а)по договорам купли-продажи, договорампоставки, другим аналогичным договорамв соответствии с действующимзаконодательством;

б)путем изготовления материалов силамиорганизации;

в)внесения в счет вклада в уставный(складочный) капитал организации;

г)получения организацией безвозмездно(включая договор дарения).

44.На материалы, поступающие по договорамкупли-продажи, поставки и другиманалогичным договорам, организацияполучает от поставщика (грузоотправителя)расчетные документы (платежные требования,платежные требования-поручения, счета,товарно-транспортные накладные и т.п.

)и сопроводительные документы (спецификации,сертификаты, качественные удостоверенияи др.).

Организация устанавливает порядокприемки, регистрации, проверки,акцептования и прохождения расчетныхдокументов на поступающие материалы сучетом условий поставок, транспортировки(доставки до организации), организационнойструктуры организации и функциональныхобязанностей подразделений (отделов,складов) и должностных лиц. При этомнеобходимо:

-зарегистрировать документы в журналеучета поступающих грузов;

-проверять соответствие данных этихдокументов договорам поставки (другиманалогичным договорам) по ассортименту,ценам и количеству материалов, способуи срокам отгрузки и другим условиямпоставки, предусмотренным договором;

-проверять правильность расчетов врасчетных документах;

-акцептовать (оплатить) расчетныедокументы полностью или частично илимотивированно отказаться от акцепта(от оплаты);

-определять фактические размерыответственности в случае нарушенияусловий договора;

-передавать документы в подразделенияорганизации (бухгалтерскую службу,финансовый отдел и т.п.) в сроки,предусмотренные правилами документооборотаорганизации.

45.Для получения материалов со складапоставщика или от транспортной организации(организации) уполномоченному лицувыдаются соответствующие документы идоверенность на получение материалов.

https://www.youtube.com/watch?v=1mbxOKSf3fU

Оформлениедоверенностей производится в порядке,установленном действующим законодательством.

Доверенностьот имени юридического лица выдается заподписью его руководителя или иноголица, уполномоченного на это учредительнымидокументами, с приложением печатиорганизации.

Доверенностьот имени юридического лица, основанногона государственной или муниципальнойсобственности, на получение или выдачуденег и других имущественных ценностейдолжна быть подписана также главнымбухгалтером этой организации.

Доверенность,в которой не указана дата ее совершения,ничтожна.

46.Приемка материалов от организацийтранспорта и связи по количеству икачеству осуществляется с учетом правил,действующих на транспорте и в органахсвязи соответственно, и условий договоров(купли-продажи, поставки, перевозкигруза и т.п.).

47.Поступившие в организацию счета-фактуры,товарно-транспортные накладные, актыи другие сопроводительные документына поступившие грузы передаютсясоответствующему подразделениюорганизации (отделу материально-техническогоснабжения, складу и т.п.) как основаниедля приемки и оприходования материалов.

48.Материалы в организации должны бытьсвоевременно оприходованы.

Приприемке материалы подвергаются тщательнойпроверке в отношении соответствияассортименту, количеству и качеству,указанным в расчетных и сопроводительныхдокументах.

49.Порядок и сроки приемки материалов поколичеству и качеству устанавливаютсяспециальными нормативными документами.

Приемкаи оприходование поступающих материалови тары (под материалы) оформляютсясоответствующими складами, как правило,путем составления приходных ордеров(типовая межотраслевая форма N М-4утверждена Постановлением ГоскомстатаРоссии от 30.10.97 N 71а), при отсутствиирасхождений между данными поставщикаи фактическими данными (по количествуи качеству).

Намассовые однородные грузы, прибывающиеот одного и того же поставщика несколькораз в течение дня, допускается составлениеодного приходного ордера в целом задень. При этом на каждую отдельнуюприемку материала в течение этого дняделаются записи на обороте ордера,которые в конце дня подсчитываются, иобщий итог записывается в приходныйордер.

Вместоприходного ордера приемка и оприходованиематериалов может оформляться проставлениемна документе поставщика (счет, накладнаяи т.п.) штампа, в оттиске которогосодержатся те же реквизиты, что и вприходном ордере. В этом случае заполняютсяреквизиты указанного штампа, и ставитсяочередной номер приходного ордера.Такой штамп приравнивается к приходномуордеру.

Приперевозке грузов автотранспортомприемка поступающих материаловосуществляется на основе товарно-транспортнойнакладной, получаемой от грузоотправителя(при отсутствии расхождений междуданными накладной и фактическимиданными).

Приустановлении несоответствия поступившихматериалов ассортименту, количеству икачеству, указанным в документахпоставщика, а также в случаях, когдакачество материалов не соответствуетпредъявляемым требованиям (вмятины,царапины, поломка, бой, течь жидкихматериалов и т.д.), приемку осуществляетКомиссия, которая оформляет ее актом оприемке материалов.

Вслучае составления приемного актаприходный ордер не оформляется.

Приемныйакт о приемке служит основанием дляпредъявления претензий и исков кпоставщику и (или) транспортнойорганизации.

50.Материалы должны приходоваться всоответствующих единицах измерения(весовых, объемных, линейных, в штуках).По этим же единицам измеренияустанавливается учетная цена.

Вслучае, когда материал поступает в однойединице измерения (например, по весу),а отпускается со склада в другой(например, поштучно), то его оприходованиеи отпуск отражаются в первичныхдокументах, на складских карточках исоответствующих регистрах бухгалтерскогоучета одновременно в двух единицахизмерения. При этом вначале записываетсяколичество в единице измерения, указаннойв документах поставщика, затем в скобках- количество в единице измерения, покоторой материал будет отпускаться сосклада.

https://www.youtube.com/watch?v=C1oLdSau_1w

Еслизатруднительно отражение движениятакого материала одновременно в двухединицах измерения, возможен вариантперевода материала в другую единицуизмерения с составлением акта переводапредставителями отдела снабжения,бухгалтерской службы, специалистовдругих отделов (если это необходимо) изаведующего складом.

В акте перевода вдругую единицу измерения указываетсяколичество материала в единице измерения,указанной в расчетных (сопроводительных)документах поставщика, и в единицеизмерения, по которой материал будетотпускаться со склада. Одновременноопределяется учетная цена в новойединице измерения.

На карточке складскогоучета материал приходуется в единицеизмерения поставщика, а также в другой(новой) единице измерения со ссылкой наакт перевода.

Еслив расчетных (сопроводительных) документахпоставщика указана более крупная (илиболее мелкая) единица измерения (например,в тоннах), чем принято в организации(например, в килограммах), такие материалыприходуются в той единице измерения,которая принята в данной организации.

51.

Если в интересах производства целесообразнонаправить материалы непосредственнов подразделение организации, минуясклад, такие партии материалов отражаютсяв учете как поступившие на склад ипереданные в подразделение организации.При этом в приходных и расходныхдокументах склада и приходных документахподразделения организации делаетсяотметка о том, что материалы полученыот поставщика и выданы подразделениюбез завоза их на склад (транзитом).

Переченьматериалов, которые могут завозитьсятранзитом непосредственно в подразделенияорганизации, должен быть оформленраспорядительным документом поорганизации.

Настройках строительные материалы,конструкции и детали, поступающие взначительном количестве, как правило,завозятся непосредственно на объектыстроительства, минуя базисный (центральный)склад.

52.При приемке импортных материалов следуетучитывать правила и особенности,установленные договорами (контрактами)и таможенным законодательством.

53.Приемные акты и приходные ордера должны,как правило, составляться в деньпоступления соответствующих материаловна склад или в другие установленные ворганизации сроки, но не позже сроков,установленных нормативными актами дляприемки поступающих грузов.

54.Материалы, поступающие на ответственноехранение, записываются заведующимскладом (кладовщиком) в специальнуюкнигу (карточку), хранятся на складеобособленно и не могут расходоваться.

Вслучае, если материалы, принятые наответственное хранение, относятся всоответствии со статьей 225 Гражданскогокодекса Российской Федерации к бесхозяйнымвещам и являются скоропортящимися, илииздержки по их хранению несоизмеримовелики по сравнению с их стоимостью, тоорганизация может использовать указанныематериалы в производственных и иныхцелях или продать. При этом указанныематериалы приходуются в организациипо рыночной стоимости.

Выручкаот продажи этих материалов или ихрыночная стоимость при использованииматериалов для собственных нуждорганизации, уменьшенная на величинурасходов по их хранению, продаже и другиханалогичных затрат, подлежит возвратусобственнику материалов.

55.В организации должен быть установленконтроль за поступлением материалов(за отгрузкой поставщиками), а также запроизводством расчетов с поставщикамии покупателями.

Контрольза своевременным оприходованиемприбывших грузов осуществляется согласнорешению руководителя организациисоответствующими подразделениями(службой снабжения, бухгалтерскойслужбой и т.п.) и (или) должностнымилицами.

56.Материалы, закупленные подотчетнымилицами организации, подлежат сдаче насклад.

Оприходование материаловпроизводится в общеустановленномпорядке на основании оправдательныхдокументов, подтверждающих покупку(счета и чеки магазинов, квитанция кприходному кассовому ордеру — при покупкеу другой организации за наличный расчет,акт или справка о покупке на рынке илиу населения), которые прикладываются кавансовому отчету подотчетного лица.

57.Сдача подразделениями на склад материаловоформляется накладными на внутреннееперемещение материалов в случаях, когда:

-продукция, изготовленная подразделениямиорганизации, используется для внутреннегопотребления в организации или длядальнейшей переработки;

-осуществляется возврат подразделениямиорганизации на склад или цеховуюкладовую;

-производится сдача отходов, образующихсяв процессе производства продукции(выполнения работ), а также сдача брака;

-осуществляется сдача материалов,полученных от ликвидации (разборки)основных средств;

-других аналогичных случаях.

https://www.youtube.com/watch?v=23I3wu8LjS0

Операциипо передаче материалов из одногоподразделения организации в другоеоформляются также накладными навнутреннее перемещение материалов.

Видео:Урок 4. Весь бухгалтерский учёт на примере одной задачиСкачать

Неотфактурованные поставки

Неотфактурованная поставка – это поставка товарно-материальных ценностей (ТМЦ), при которой отсутствуют товаросопроводительные (расчетные) документы продавца (товарная накладная, товарно-транспортная накладная, счет, платежное требование, платежное требование-поручение и т. п.) (п. 36 Методических указаний, утвержденных приказом Минфина России от 28.12.2001 № 119н).

Каким документом требуется оформить неотфактурованную поставку

На неотфактурованную поставку в зависимости от вида ценностей оформите:

- акт приемки материалов (форма № М-7);

- акт приемки товаров (форма № ТОРГ-4);

- акт об оприходовании тары (форма № ТОРГ-5).

Заметьте: можно применять унифицированные формы документов либо самостоятельно разработанные бланки.

Второй экземпляр акта направьте поставщику (п. 37 Методических указаний, утвержденных приказом Минфина России от 28.12.2001 № 119н).

Как отразить неотфактурованную поставку в бухучете

Объекты, полученные по неотфактурованной поставке, оприходуйте по учетным ценам. При этом если в качестве учетной цены используется фактическая себестоимость, то оприходуйте ТМЦ по рыночным ценам.

Рыночную стоимость определите как сумму денежных средств, которая может быть получена от продажи этих активов (п. 39 Методических указаний, утвержденных приказом Минфина России от 28.12.2001 № 119н, п.

9 ПБУ 5/01 «Учет материально-производственных запасов»).

В учете сделайте проводку:

Дебет 10 (41) Кредит 60

– учтены ТМЦ, поступившие по неотфактурованным поставкам.

Также не забывайте про входной НДС (исключение – случаи, когда заранее известно, что поставщик не является плательщиком НДС, например, применяя «упрощенку»). Этот налог по неотфактурованным поставкам отразите проводкой:

Дебет 19 Кредит 60

– учтен НДС по неотфактурованным поставкам ТМЦ.

При этом входной НДС по неотфактурованным поставкам к вычету не принимайте. Одним из основных условий налогового вычета является наличие счета-фактуры (п. 1 ст. 172 НК РФ). Поэтому только в том квартале, когда счет-фактура будет получен, входной налог примите к вычету.

После поступления товаросопроводительных документов посмотрите, какова фактическая себестоимость ТМЦ. И при необходимости внесите исправления в бухучет. При этом порядок исправлений будет зависеть от того, в какой момент были получены документы.

Если документы пришли до утверждения отчетности за год, в котором произошла неотфактурованная поставка, скорректируйте цену поступивших ценностей. И уточните таким образом расчеты с поставщиком (п.

40, 41 Методических указаний, утвержденных приказом Минфина России от 28.12.2001 № 119н).

Корректировку лучше проводить не на разницу сумм, а сторнируя ранее учтенную стоимость и одновременно отражая новую, согласно расчетным документам.

Если документы были получены после утверждения годовой бухгалтерской отчетности (не важно, успели вы списать ценности с баланса или нет), то стоимость ТМЦ не трогайте. Уточните только входной НДС и расчеты с поставщиком.

Что касается последних, то сделайте это так (п. 41 Методических указаний, утвержденных приказом Минфина России от 28.12.2001 № 119н).

Если цена материалов по документам выше учетной цены (то есть цены их оприходования), составьте проводку:

Дебет 91 субсчет «Прочие расходы» Кредит 60

– увеличена задолженность перед поставщиком и отражена сумма убытка прошлых лет, выявленная в отчетном периоде.

https://www.youtube.com/watch?v=lLTsyBKS4so

Если цена материалов по документам ниже учетной цены, то потребуется запись:

Дебет 60 Кредит 91 субсчет «Прочие доходы»

– уменьшена задолженность перед поставщиком и отражена сумма прибыли прошлых лет, выявленная в отчетном периоде.

Как отразить неотфактурованную поставку в налоговом учете

Материалы и товары по неотфактурованным поставкам при расчете налога на прибыль («упрощенного» налога – при УСН) учесть нельзя. Для целей налогообложения все расходы должны быть подтверждены документально (п. 1 ст. 252 НК РФ).

А акты, составленные самим плательщиком по неотфактурованным поставкам, не являются документами, которыми организация может подтвердить свои расходы. Таким образом, учесть ТМЦ по неотфактурованным поставкам в налоговом учете можно только после получения расчетных документов.

Если ТМЦ были реализованы или отпущены в производство и только потом на них получены расчетные документы, то налоговую базу нужно уточнить.

Источник: Журнал «Российский Налоговый Курьер»

Видео:Обзор 1С ERP 2 4 Учет товаров в пути и неотфактурованных поставокСкачать

Неотфактурованные поставки — это… Бухгалтерский учет неотфактурованных поставок

У субъектов предпринимательской деятельности порой возникает ситуация, когда нужно оприходовать материалы без документов. В бухгалтерском учете такие операции носят конкретное название – неотфактурованные поставки. Это сделки, на которые проверяющие органы обращают особое внимание. Рассмотрим детальнее порядок их учета.

Оформление

Минфином России в 2001 году были разработаны «Методические указания по учету МПЗ». В них указано, что неотфактурованные поставки – это запасы, которые поступили в организацию без расчетных документов: счета, платежного требования и т. д.

Такие товары принимаются по акту приемки (форма № 132). Он составляется в двух экземплярах. Первый остается у покупателя, а второй отправляется поставщику.

В акте указывается: наименование товара, единица его измерения, количество, цена, сумма с и без НДС.

Организации должна принять все меры, чтобы получить от поставщика документы в отчетном периоде и оприходовать товары по общему регламенту. Неотфактурованные поставки приходуются так же, как МЗП. В аналитическом и синтетическом учете указываются учетные (рыночные) цены.

Неотфактурованные поставки в бухгалтерском учете отражаются проводкой ДТ10 (41) КТ60. Если после оприходования выяснится, что фактическая себестоимость отличается от зарегистрированной, то необходимо будет внести изменения в документ.

Порядок этого процесса зависит от сроков получения бумаг.

Если оприходование товаров и получение счета фактуры осуществились за один календарный год, нужно будет скорректировать цену поступивших материалов, но не на разницу, а сторнированием.

ОАО заключило договор поставки муки. В марте предприятие получило партию сырья без документов. Бухгалтер оприходовал ее по ценам предыдущей поставки товара от этого поставщика (110 тыс. руб.).

В этом же месяце муку передали в производство, из нее изготовили хлеб, который сразу реализовали. В апреле поставщик предъявил расчетные документы, по которым стоимость сырья составляла 121 тыс. руб.

Отразим в балансе покупателя неотфактурованные поставки. Проводки:

- ДТ10 КТ60 – 100 тыс. руб. – учтена мука по рыночным ценам.

- ДТ19 КТ60 – 10 тыс. руб. – учтен НДС.

- ДТ20 КТ10 – 100 тыс. руб. – мука передана в производство.

После поступления документов от поставщика:

- ДТ10 КТ60 – 100 тыс. руб. – сторнирована стоимость сырья.

- ДТ19 КТ60 – 10 тыс. руб. – сторнирован НДС.

- ДТ20 КТ10 – 100 тыс. руб. – сторнирована стоимость сырья, переданного в производство.

- ДТ10 КТ60 – 110 тыс. руб. – учтена стоимость муки по документам.

- ДТ19 КТ60 – 11 тыс. руб. – учтен НДС.

- ДТ68 КТ19 – 11 тыс. руб. – НДС принят к вычету.

- ДТ20 КТ10 – 110 тыс. руб. – списана себестоимость сырья на производство.

- ДТ43 КТ20 – 10 тыс. руб. – учтена разница в стоимостях.

- ДТ60 КТ51 – 121 тыс. руб. – осуществлена оплата поставщику.

Особые ситуации

Документы на неотфактурные поставки могут быть переданы в следующем календарном году. Тогда последовательность корректировки будет зависеть от разницы в ценах:

- ДТ91-2 КТ60 – рост задолженности и отражение убытка прошлых лет (если цены в документах ниже оприходованных).

- ДТ60 КТ91-1 – снижение задолженности и отражение прибыли прошлых лет (если цены в документах выше оприходованных).

Пример 2

ЗАО заключило договор поставки материалов. На одну из партий, принятую в ноябре 2015 года, поставщик не предоставил документы. Организация учла ее на счете 10 исходя из предыдущей поставки этих же материалов по цене 24 898 руб.

В ноябре организация использовала материалы для оказания услуг и в том же месяце получила выручку. Документы на поставку были предоставлены только в апреле 2021 года. Фактическая стоимость материалов меньше оприходованной – 24 780 руб.

Отразим в БУ покупателя корректировку и учет неотфактурованных поставок. Проводки:

1. 2015 год:

- ДТ10 КТ60 – 21,1 тыс. руб. – оприходованы материалы без НДС.

- ДТ19 КТ60 – 3798 руб. – учтена сумма налога.

- ДТ20 КТ10 – 21,1 тыс. руб. – материалы списаны для оказания услуг.

2. 2021 год:

- ДТ60 КТ91-1 — 100 руб. – уменьшение суммы обязательств перед поставщиком.

- ДТ19 КТ60 – 3798 руб. – сторнирование НДС.

- ДТ19 КТ60 – 3780 руб. – учтен НДС по счету.

- ДТ68 КТ19 – 3780 руб. – вычет суммы налога по материалам.

- ДТ60 КТ51– 24,78 тыс. руб. – осуществлена оплата поставщику.

Прочие счета

ТМЦ могут приходоваться на 15 и 16 счета. Тогда корректировка операции осуществляется по такому алгоритму:

- ДТ10 (41) КТ15 – поступление запасов.

- ДТ15 КТ60 – отражение задолженности перед поставщиком.

- ДТ15 КТ60 – корректировка цен сырья.

- ДТ16 КТ15 — превышение себестоимости над учетной ценой.

- ДТ15 КТ16 — превышение цены над стоимостью.

Пример 3

ОАО получило партию муки без документов. Организация оприходовала сырье на счета 15 и 16 по учетной цене – 130 тыс. руб. В сопроводительных документах, которые поступили в конце месяца, указана стоимость материалов 129,8 тыс. руб. Оплата осуществлена после получения документов. Проводки в БУ покупателя на дату поступления сырья:

- ДТ10 КТ15 – 130 тыс. руб. – оприходовано сырье.

- ДТ15 КТ60 – 130 тыс. руб. – отражена задолженность поставщиком.

На момент получения документов:

- ДТ15 КТ60 – 130 тыс. руб. – скорректирована стоимость сырья.

- ДТ15 КТ60 — 110 тыс. руб. – отражена фактическая стоимость поставки.

- ДТ19 КТ60 – 19,8 тыс. руб. – учтен НДС.

- ДТ68 КТ19 — 19,8 тыс. руб. – НДС принят к вычету.

- ДТ60 КТ51 – 129,8 тыс. руб. – перечислена оплата.

- ДТ15 КТ16 – 20 тыс. руб. – корректировка цены сырья (в конце месяца).

НДС

Согласно ст. 171 НК РФ, налогоплательщик может уменьшить сумму НДС, если:

- товары приобретаются для облагаемых налогом операций, перепродажи;

- они оприходованы;

- имеется счет от продавца.

Рассмотрим вышеперечисленных условия в отношении неотфактурованных поставок.

Целевое использование

Товары могут приобретаться для операций, облагаемых и не облагаемых налогом. В каждой конкретной ситуации нужно проверять выполнение первого из перечисленных условий.

Оприходование

Если бухгалтерский учет неотфактурованных поставок осуществляется на основании накладной ТОРГ-12, организация имеет право принять НДС по таким закупкам к вычету. Если налоговая в ходе проверки признает данную операцию недействительной, оспорить свои права можно будет через суд.

https://www.youtube.com/watch?v=KbIbX7mVK_o

Спорными в такой ситуации являются условия передачи товара покупателю. Если товар отгружается по месту нахождения поставщика, то он обязан выдать (передать через перевозчика) покупателю товарную накладную. Ее отсутствие будет свидетельствовать о недоказанности получения организацией запасов, отсутствии оснований для принятия к учету НДС.

Счет-фактура

Допустим, счета передаются в бухгалтерию с опозданием в несколько месяцев на неотфактурованные поставки. Это является нарушением ст. 169 НК РФ. В ней сказано, что поставщик обязан выставить счет в течение 5 дней с момента отгрузки или передачи прав собственности.

НДС можно принять к вычету только после получения фактуры, но необходимо правильно выбрать налоговый период. Согласно письму Минфина № 253, вычет может быть принят только в том периоде, когда покупатель получил счет-фактуру. Но такая тактика может привлечь внимание налоговых органов.

Тогда придется отстаивать свою точку зрения через суд.

Если ссылаться на письмо Минфина, то на практике может возникнуть такая ситуация. Поставщик указывает в документе дату 17 июля 2015 года, но покупатель получает счет на руки только 18 августа 2015 года.

НДС можно принять к вычету только в августе-месяце. Чтобы не возникало вопросов у налоговой, следует предварительно подготовить документ, подтверждающий факт получения счета именно в августе.

Это может быть конверт со штампом, сопроводительное письмо, журнал регистрации корреспонденции.

Налог на прибыль

Неотфактурованными поставками считаются поставки, когда поставщик вовремя не предоставил документы. При расчете налога на прибыль (НПП) такие поставки учитывать нельзя. В рассмотренных ранее примерах видно, что материалы могут быть списаны в производство до получения документов. В таком случае базу при расчете НПП по части расходов организации нужно будет уточнить.

Если документы переданы покупателю до момента сдачи декларации, то корректировка методом начисления будет осуществляться в таком порядке. База по НПП уменьшается за тот период, в котором были реализованы товары. В прямые и косвенные расходы нужно распределить списанные в производство материалы.

В первом случае расходы учитываются в тот период, когда была реализована продукция, а во втором – в момент отпуска ТМЦ в производство. Если организация использует кассовый метод, то базу по НПП следует уменьшать, когда в производство списаны неотфактурованные поставки. Это указано в ст. 320 НК РФ.

Если поставщик предоставил документы после сдачи декларации, то организации может (но не обязана) подать «уточненку». Ошибка в расчетах не привела к снижению суммы налога. Потому стоимость неотфактурованных поставок можно отразить в текущем периоде.

https://www.youtube.com/watch?v=lLTsyBKS4so

Если организация использует ПБУ 18/02, то возникшие временные разницы приведут к образованию налогового актива. В балансе нужно будет отразить такие проводки:

- ДТ09 КТ68 – учет налогового актива.

- ДТ68 КТ09 – списание налогового актива после уменьшения базы по НПП.

💥 Видео

БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]Скачать

![БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]](https://i.ytimg.com/vi/wEZ1CqCWSXg/0.jpg)

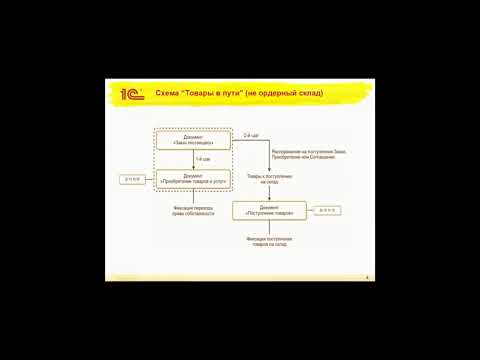

Обзор 1С:ERP 2.4. (Учет товаров в пути и неотфактурованных поставок)Скачать

Бухгалтерский учет. Видео 12. Учет товарно-материальных ценностей (ТМЦ)Скачать

Бухгалтерский счет 62 "Расчеты с покупателями и заказчиками": проводки, примерыСкачать

Занятие № 23. Учет материаловСкачать

Вебинар "Товары в пути и неотфактурованная поставка в «1С:ERP Управление предприятием»"Скачать

Исправляем ошибки в бухучете. Существенные и несущественные ошибки в бухгалтерском учете.Скачать

Учет ТМЦ в 1С 8.3 пошаговая инструкцияСкачать

Счет 60 "Расчеты с поставщиками и подрядчиками" в бухучете: проводки, примерыСкачать

Вебинар «Учет ТМЦ в 1С:ERP Управление предприятием. Часть 1»Скачать

Счет 10 "Материалы". Бухгалтерский учет, проводки, примерыСкачать

Бухгалтерский учет. Видео 10. Поступление и амортизация основных средств.Скачать

Как запомнить много проводокСкачать

Весь бухучет с нуля для тибетского ежа! За 19 минут, без предисловийСкачать

Бухгалтерский учет для начинающих | Бухгалтерские проводки | Счета бухучета | Двойная запись | УчетСкачать