Налоговую тайну составляют отдельные сведения, имеющиеся у налоговых органов о плательщиках налогов и сборов. В своих письмах Минфин неоднократно указывал на необходимость при выборе партнеров в бизнесе проявлять должную осмотрительность.

Но тем, кто обращается в налоговые органы с просьбами предоставить данные о том или ином юрлице, налоговики говорят о невозможности раскрытия информации, прикрываясь налоговой тайной.

Так какие же сведения относятся к налоговой тайне, каким образом эта информация должна охраняться, расскажем в этой статье.

Информация, защищаемая в режиме налоговой тайны, является конфиденциальной

Ответственность за разглашение сведений, составляющих налоговую тайну

Какие сведения о компании не включаются в состав налоговой тайны (ИНН, среднесписочная численность и прочие)

Какие сведения налогоплательщика относятся к налоговой тайне

Являются ли налоговые декларации коммерческой тайной

Итоги

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

- Информация, защищаемая в режиме налоговой тайны, является конфиденциальной

- Ответственность за разглашение сведений, составляющих налоговую тайну

- Какие сведения о компании не включаются в состав налоговой тайны (ИНН, среднесписочная численность и прочие)

- Какие сведения налогоплательщика относятся к налоговой тайне

- Являются ли налоговые декларации коммерческой тайной

- Налоговая тайна

- Сведения, не относящиеся к налоговой тайне

- Разглашение налоговой тайны

- Доступ к сведениям, составляющим налоговую тайну

- Особенности налоговой тайны

- Условия признания налоговой тайной сведений специальной декларации

- Налоговая тайна. Ответственность за разглашение

- Налоговая тайна и отечественный закон

- Почему тайна?

- Какие данные относят к налоговой тайне

- Это не налоговая тайна

- Что не является налоговой тайной

- Режим секретности нарушен

- Что грозит за нарушение налоговой тайны

- Кто вправе получить доступ к налоговой тайне

- Налоговая тайна: что это такое, какие сведения к ней относятся

- Что к ней относится?

- Кто обязан ее хранить?

- Что не подходит под это понятие?

- Ответственность за разглашение

- Ст. 102 НК РФ.

- Понятие

- Банковская тайна

- Получение информации о налогоплательщике

- Получение доступа

- Порядок получения доступа

- Санкции за разглашение налоговой тайны

- Налоговая публичность

- Изменения в НК РФ

- Значение института налоговой тайны

- 💡 Видео

Информация, защищаемая в режиме налоговой тайны, является конфиденциальной

Налоговой тайне отведена отдельная статья НК РФ с одноименным названием под номером 102. Налоговая тайна — законодательно установленный особый порядок доступа и применения информации о налогоплательщиках, полученной налоговыми органами в ходе взаимодействия с налогоплательщиками.

В процессе работы компаний с налоговыми органами последние получают много информации, которая касается предпринимательской деятельности компаний. Что, безусловно, приводит к опасениям за сохранность такой информации. Согласно ст.

102 НК РФ информация, защищаемая в режиме налоговой тайны, является секретной и не должна быть раскрыта налоговыми органами и прочими государственными структурами, их служащими и прочими лицами, которым в силу служебных обязанностей эта информация стала известна.

Ответственность за разглашение сведений, составляющих налоговую тайну

Сведения, составляющие налоговую тайну, имеют особый порядок доступа и хранения. Потеря документов с информацией, составляющей налоговую тайну, а также разглашение сведений, относимых к тайным, влечет ответственность должностных лиц в рамках законодательства РФ, вплоть до уголовной.

Служащие не вправе разглашать информацию, которую они получили в ходе своей работы, без согласия обладателя этой информации, за исключением случаев, предусмотренных ФЗ (по запросу судов, органов предварительного следствия или дознания).

Не дозволено предоставление налоговыми органами баз данных, архивов, исключая случаи, установленные законодательством РФ.

Какие сведения о компании не включаются в состав налоговой тайны (ИНН, среднесписочная численность и прочие)

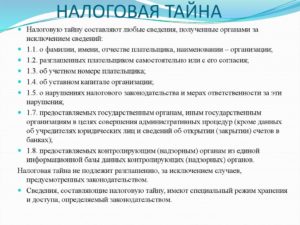

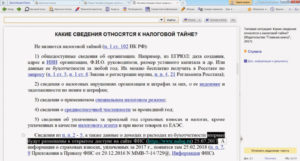

К налоговой тайне не относятся сведения, полученные налоговыми органами и другими госструктурами, относимые к исключениям, указанным в подп. 1–13 п. 1 ст. 102 НК РФ. Они следующие:

- ИНН.

- Сведения о налогоплательщике, ставшие общедоступными, включая те, которые стали такими с его согласия. В наиболее полном виде общедоступная информация содержится в выписке из ЕГРЮЛ. В настоящее время ее может получить на сайте ФНС любой заинтересованный пользователь, указав в запросе наименование и ИНН или ОГРН интересующего юрлица.

- Сведения о нарушениях плательщика, связанных с налоговым законодательством, включая недоимки, пени и штрафы, имеющиеся у него.

Как узнать о наличии задолженности физлица по налогу на транспорт, как узнать сумму налога по ИНН см. статью: «Как узнать транспортный налог по ИНН (без регистрации)?».

- Сведения, предоставленные налоговыми или правоохранительными органами других стран, переданные в рамках международных договоренностей о сотрудничестве указанных ведомств этих стран с РФ.

- Информация о применении налогоплательщиком спецрежимов или участии его в консолидированной группе плательщиков налогов.

- С июня 2021 года среднесписочная численность работников за предшествующий год не относится к данным, составляющим налоговую тайну.

- С этого же периода не является тайной информация об уплаченных налогах, взносах и сборах организации за предыдущий год. Исключения — сведения о суммах таможенных сборов, взимаемых в рамках ЕАЭС, а также суммах, переведенных в рамках обязательств налогового агента.

- Информация о размере доходов и расходов за предшествующий год, предоставленная в налоговые органы в составе бухгалтерской (финансовой) отчетности.

- С 2021 года открытой считается также информация о постановке на учет организаций и физических лиц других стран.

Какие сведения налогоплательщика относятся к налоговой тайне

Перечень предоставляемой в налоговые органы информации, разрешенной для разглашения, строго ограничен. Значит, в состав налоговой тайны включаются сведения, не указанные в вышеприведенном списке исключений.

Сюда можно отнести любую информацию о производственных процессах, проходящих в компании, о партнерах организации и условиях сделок.

Под данными, составляющими налоговую тайну, понимаются и сведения, полученные в рамках проведения налоговых проверок, данные, полученные от органов, выдающих лицензии, учреждений соцзащиты, медицинских и образовательных учреждений, нотариальных контор и банков.

В частности, к тайным относятся сведения, содержащиеся в специальных декларациях, поданных гражданами в рамках закона «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках…» от 08.06.2015 № 140-ФЗ.

Являются ли налоговые декларации коммерческой тайной

Видео:Налоговая тайна уже не тайнаСкачать

Налоговая тайна

Энциклопедия МИП » Налоговое право » Налоговый контроль » Налоговая тайна

Предоставление сведений, составляющих налоговую тайну, по запросу следственных органов или суда не является нарушением закона.

Понятие налоговой тайны было введено в НК РФ относительно недавно. Налоговая тайна представляет собой особую информацию в сфере налогового права, содержание и получение которой, в соответствии с требованиями НК РФ, должно быть доступно лишь определенным уполномоченным лицам.

Налоговую тайну составляют определенные сведения, которые, по установленным причинам, признаются информацией, не подлежащей разглашению.

Например, данные о документах налогоплательщика, информация о его доходах и расходах, отраженных в поданной декларации, о текущем финансовом и имущественном положении и т.д.

https://www.youtube.com/watch?v=ySTG0nD4UME

Помимо этого, сведения, составляющие налоговую тайну, могут касаться уплаченных налогов или дивидендов, а также личную коммерческую информацию, получение и доступ к которой посторонними лицами являются недопустимыми.

Принципы налоговой тайны основываются, прежде всего, на действующей Конституции и положениях НК РФ, на защите прав и свобод граждан. Интересы налогоплательщика являются основным критерием для защиты.

Налоговая тайна также направлена на максимальное устранение финансовых и иных рисков для налогоплательщика, связанных с неправомерным распространением определенной информации.

Помимо этого, понятие и принципы налогового права строятся на действующих нормах и правилах, которые позволяют обеспечить защиту информации максимально правомерным путем, без совершения нарушений.

Иным важным принципом является согласие лица, налоговые сведения о котором составляют налоговую тайну. В отдельных случаях, официальное согласие дает право на распространение определенной информации, если такая необходимость действительно имеется.

Согласие должно быть оформлено официально, в письменной форме, с подписью физического лица и иными необходимыми сведениями, установленными действующим налоговым законодательством.

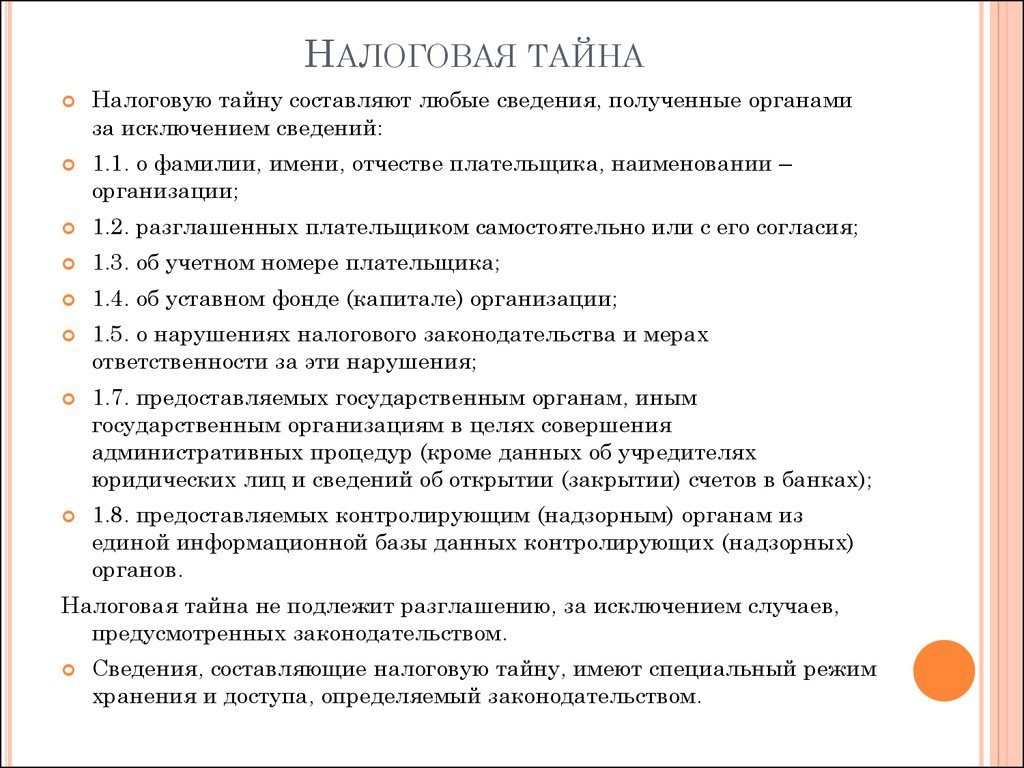

Сведения, не относящиеся к налоговой тайне

Положения НК РФ устанавливают, что не вся информация и сведения, относящиеся к особенностям и установленному порядку налогообложения, являются налоговой тайной и входят в данное понятие. К данным сведениям относятся следующие:

- информация о среднем числе сотрудников определенного учреждения, организации и т.д.;

- сведения об определенных суммах налогов и установленных сборов, которые были уплачены той или иной организацией, за определенный временной период, равный одному календарному году;

- финансовая информация об отраженных суммах доходов и расходов предприятия или учреждения за прошедший календарный год.

В этот список может быть включена и иная дополнительная информация, для которой действующим налоговым законодательством РФ не предусматривается режим налоговой тайны.

Вся эта информация не входит в понятие налоговой тайны, следовательно, ее разглашение не будет составлять правовое нарушение и, в соответствии с положениями НК РФ, сам факт разглашения не может понести за собой абсолютно никакую ответственность.

Доступ к данным сведениям не будет ограничен только определенным кругом уполномоченных лиц, а согласие на разглашении этой информации не потребуется.

Разглашение налоговой тайны

Понятие «разглашение налоговой тайны», в соответствии с действующими положениями НК РФ, означает распространение определенных сведений, которые являются налоговой тайной, влекущее за собой нарушение существующих норм и несоблюдение интересов налогоплательщика.

Само разглашение и не соблюдение норм налогового права влекут за собой определенную ответственность, а зависимости от тяжести совершенного правонарушения и серьезности наступивших последствий для налогоплательщика.

Ответственность за разглашение может быть, как административной, так и уголовной. Административная ответственность за нарушение и разглашение налоговой тайны выражается в наложении денежного штрафа, размер которого зависит от конкретного случая и дополнительных обстоятельств.

Уголовная ответственность за разглашение применяется значительно реже, только в тех случаях, когда интересам, либо финансовому положению налогоплательщика был нанесен действительно серьезный ущерб, который стал следствием того, что раскрытие данной информации было осуществлено неправомерным путем.

Налоговая тайна и ее разглашение являются важнейшим пунктом в действующем НК РФ, доступ к ней должен обеспечиваться только при условиях полного соблюдения существующих норм.

Доступ к сведениям, составляющим налоговую тайну

В соответствии с НК РФ, доступ к налоговой тайне означает наличие законного права у того или иного лица владеть определенной информацией, касающейся данных налогоплательщика, особенностей налогообложения определенного предприятия, организации и т.д.

https://www.youtube.com/watch?v=_1PCWvYb518

Законный доступ к сведениям, которые были признаны налоговой тайной, имеется у определенных должностных лиц. Точный список данных лиц может быть установлен федеральным органом исполнительной власти, обладающим соответствующими полномочиями, федеральным органом, относящимся к уголовному судопроизводству, федеральным таможенным учреждением и т.д.

Доступ к данной информации, как правило, оформляется в письменном виде.

В документе указывается список полномочий и точные сведения об информации, к которой должностное лицо получает доступ.

Помимо этого, должностное лицо должно подписать согласие о том, что в случае, если налоговая тайна будет разглашена иным лицам, либо им будет обеспечен неправомерный доступ, данное нарушение обязательно повлечет за собой применение определенных мер ответственности, установленных НК РФ и иными нормативно-правовыми актами.

Для применения определенных мер ответственности, доступ и факт нарушения интересов налогоплательщика обязательно должны быть доказаны, иначе установление наказания станет невозможным.

Особенности налоговой тайны

, доступ и само разглашение налоговой тайны, как юридические понятия, имеют свои особенности и нюансы. Например, само разглашение представляет собой личное использование, либо передачу данной информации другим лицам.

Данные налогоплательщика могут быть переданы другим лицам, как на безвозмездной основе, так и за определенное денежное вознаграждение. Безусловно, оба этих способа являются грубейшими нарушениями существующих норм и правил НК РФ и относятся к правовым налоговым преступлениям.

Однако не будет нарушением передача информации налогоплательщика ответственному участнику консолидированной группы налогоплательщиков. При условии, что передачу осуществил уполномоченный налоговый орган.

Положения налоговой тайны предусматривают установление ответственности и в том случае, если документы, какие содержали в себе тайные сведения, были утеряны ответственным лицом.

К таким документам могут относиться налоговые декларации и иные бумаги, в которых могут быть отражены сведения, составляющие государственную тайну. Чаще всего, потеря данных документов влечет за собой наложение штрафа, увольнение должностного лица с занимаемой должности иные правовые меры.

Условия признания налоговой тайной сведений специальной декларации

Определенные сведения, содержащиеся в представленной специальной декларации, могут быть признаны налоговой тайной, но только с учетом установленных условий и нюансов. К ним относятся:

- эти сведения являются налоговой тайной, без каких-либо исключений и дополнений, в соответствии с действующим налоговым законодательством;

- факт потери данных сведений, либо их неправомерного разглашения, обязательно повлечет за собой необходимость установления уголовной ответственность за совершенное преступление;

- данные сведения, содержащиеся в специальной декларации, могут быть получены исключительно у налогового органа, путем подачи письменного запроса от самого лица – автора данной декларации;

- уполномоченное должностное лицо, которое получило доступ к данным сведениям, не может быть привлечено к какому-либо виду установленной ответственности за отказ от дачи показаний, которые касаются непосредственно той информации, входящей в состав налоговой тайны.

Только при наличии вышеперечисленных условий, сведения и информация, содержащаяся в таком документе как специальная декларация, могут быть официально признаны налоговой тайной.

Только после данного признания за разглашение этой информации может назначаться правомерная ответственность, в зависимости от тяжести и серьезности совершенного правонарушения.

Видео:Налоговая тайна с 1 августа 2022Скачать

Налоговая тайна. Ответственность за разглашение

Понятие налоговой тайны является относительно новым для отечественного законодательства, оно действует менее 20 лет, поэтому не все тонкости достаточно разъяснены и понятны бизнесменам.

Постараемся разъяснить, какие сведения можно отнести к налоговой тайне, для кого они могут быть важны, кто имеет к ним доступ и как именно ее охраняет закон.

Налоговая тайна и отечественный закон

Налоговый кодекс, вступивший в действие в 1999 году, впервые предусмотрел и понятие налоговой тайны – в ст. 102. В ней дается определение: налоговая тайна – вся информация, касающаяся налогоплательщика, которая стала известна о нем ряду государственных органов вследствие выполнения ими своих профессиональных функций:

- налоговым;

- таможенным;

- следственным;

- правоохранительным;

- внебюджетным фондам.

ОБРАТИТЕ ВНИМАНИЕ! Для соблюдения налоговой тайны не имеет значения, кто именно выступает в статусе налогоплательщика – рядовой гражданин, организация, индивидуальный предприниматель. Также не важна форма, в которой сведения поступили в соответствующие органы, то есть на каком носителе они зафиксированы.

https://www.youtube.com/watch?v=cKR8lqZVeKs

Однако ст. 102 НК РФ не расшифровывает, какие разновидности информации следует относить к налоговой тайне. Эти данные можно почерпнуть из других нормативных актов, в частности письма Министерства Финансов РФ № 03-02-08/41 от 11 апреля 2011 года.

Касательно физических лиц, налоговая тайна является юридически тождественной понятию «персональные данные», которые регламентируются и охраняются Федеральным законом № 152 от 27 июля 2006 года.

Ответственность за разглашение налоговой тайны предусматривается различными Кодексами РФ:

- административная – ст. 13.13 КоАП;

- материальная – ст. 1069 ГК РФ;

- уголовная – ч. 2 ст. 183 УК РФ.

Почему тайна?

Закон охраняет право на конфиденциальность и ограниченный доступ к ряду сведений, формулируя понятия налоговой, коммерческой, военной тайны.

Налоговые органы по самой своей функции, определенной государством, собирают информацию о материальном (имущественном, денежном) положении людей и организаций. Если такие данные станут общим достоянием и будут распространяться бесконтрольно, это в ряде случаев может принести юридическому или физическому лицу вред разной степени тяжести.

Какие данные относят к налоговой тайне

Они не перечисляются в тексте Налогового кодекса, но можно сделать вывод о том, что налоговую тайну составляют:

- сведения из «первички» – документации, на основании которой формируются отчеты для ИНФС (кассовые ордера, акты, накладные, платежки и др.);

- налоговые декларации;

- перечисление активов, фондов, других материальных ресурсов;

- вся финансовая документация, к которой нет открытого доступа;

- данные, касающиеся отчислений в соцфонды;

- личная информация;

- патенты, ноу-хау, разработки организации;

- сведения уровня коммерческой тайны.

Это не налоговая тайна

Перечень «засекреченных» сведений не является закрытым, тогда как данные, не относимые к налоговой тайне, четко перечислены в НК РФ. В отличие от сведений, составляющих тайну, остальные данные называются «общедоступными». Это значит, что конфиденциальность для них необязательна.

Для граждан-физлиц, чьи персональные данные защищаются законом наравне с налоговой тайной, общедоступными считаются:

- ФИО;

- число и место рождения;

- номера телефонов;

- сведения о профессиональной занятости.

Относительно юридических лиц не относятся к налоговой тайне такие сведения:

- название организации как в полном, так и в сокращенном виде;

- форма собственности юрлица (АО, ООО и др.);

- адрес фирмы (фактическое местопребывание или юридический);

- имена руководства.

ВАЖНАЯ ИНФОРМАЦИЯ! Если гражданин или уполномоченное лицо от организации подписали специальный документ о том, что разрешают распоряжаться рядом сведений (например., информацией о месте работы, банковских реквизитах, достижениях и пр.), то эта информация автоматически исключается из круга, составляющего налоговую тайну.

Что не является налоговой тайной

Как для физлиц – индивидуальных предпринимателей, так и для компаний не будут являться налоговой тайной:

- номер ИНН (его легко узнать по фамилии человека или названию фирмы, а они не относятся к тайне);

- сведения об имевших место налоговых нарушениях (эта информация содержится открыто в ЕГРЮЛ и ЕГРИП);

- результаты проверок налоговыми органами (запрещено распространение налоговой информации только о кандидатах в выборные органы);

- налоговый режим, используемый налогоплательщиком (общий или один из специальных);

- данные о платежах в госструктуры (они помещаются в открытую Государственную информационную систему);

- информация, переданная вышестоящим инстанциям из местных властей или иностранным органам в рамках международного сотрудничества.

Режим секретности нарушен

Нарушение налоговой тайны может иметь место в одной из следующих ситуаций:

- сотрудник, имеющий доступ к охраняемым законом сведениям, разгласил их;

- документы, на которых зафиксированы сведения, были утрачены.

Чтобы за такое нарушение по закону наступила юридическая ответственность, должны одновременно действовать три фактора:

- Разглашение сведений или утрата документов принесли их владельцу-налогоплательщику прямой ущерб.

- Установление вины соответствующего должностного лица, то есть сотрудника налоговых органов (виновное действие или бездействие).

- Именно это действие или бездействие стало прямой причиной причинения ущерба.

Что грозит за нарушение налоговой тайны

Закон предусматривает три вида ответственности за разглашение налоговой тайны или утрату служебной документации из этой категории.

https://www.youtube.com/watch?v=2o5y1gzVH6A

Материальное возмещение полученного потерпевшим ущерба осуществляется за счет госбюджета, поскольку вина лежит на государственном органе.

Административная ответственность для лица, разгласившего конфиденциальные сведения, обещает виновному штраф в 4-5 тыс. руб. для юрлиц и 500–1000 руб. для граждан.

Возможно, отвечать придется и по Уголовному кодексу – нарушивший режим секретности может сесть в тюрьму на 3 года, а если ущерб был особенно значительным, то и до 7 лет, либо заниматься принудительными работами до 5 лет.

Кто вправе получить доступ к налоговой тайне

Налоговый орган в некоторых случаях обязан предоставлять информацию, даже если она составляет налоговую тайну. Дать такие сведения налоговики обязаны, только если правильно соблюдены все условия:

- запрос на фирменном бланке уполномоченной организации, зарегистрированный как официальная документация;

- обязательная подпись руководителя запрашивающей организации (в электронной форме допускается ЭЦП);

- в тексте запроса должен указываться нормативный акт, который позволяет требовать секретные сведения;

- нужно обосновать цель получения данных налоговой тайны и написать реквизиты документации, на основании которой они требуются (такие как судебные решения, уголовные дела и т.д.).

Составить такой запрос имеют право:

- государственные органы и уполномоченные ими сотрудники;

- следственные органы;

- суд;

- контрагенты с целью проверки благонадежности потенциального партнера (они могут получить отнюдь не любую информацию).

Видео:Налоговая не имеет права! / 10 ошибок на допросе в налоговойСкачать

Налоговая тайна: что это такое, какие сведения к ней относятся

Налоговая тайна представляет собой термин в юриспруденции, который начали использовать с 1 января 1999 года.

Согласно определению, содержащемуся в законодательстве России, такой тайной будут считаться все известные сведения и информационные данные о лице, считающемся налогоплательщиком, и которые поступают непосредственно в службу налогообложения, а также в правоохранительную систему, следственные органы и таможенную службу. Все вышеуказанные данные должны защищаться специальным режимом строгого ограничения доступа и требовать серьезной секретности.

На степень доступности к данным не должна влиять юридическая статусность лица (физическое или юридическое лицо, индивидуальный предприниматель).

Что к ней относится?

Все налоговые органы имеют широкий доступ практически ко всей информации, касающейся материального и имущественного состояния любого налогоплательщика. Открытие доступа к данной информации может нанести серьезный вред как интересам конкретного гражданина, так и целой организации. Именно поэтому и появилось такое понятие, как тайна налоговой информации.

По данным законодательства к ее содержимому относятся:

- данные, содержащиеся в документах первичного характера всех налогоплательщиков;

- информация обо всех официальных доходах или расходах;

- информационные данные о материальном состоянии лица, являющегося налогоплательщиком;

- задокументированная информация об уплаченных налоговых обязательствах;

- личная информация конкретного налогоплательщика либо же информация коммерческого характера какой-либо организации.

Последние изменения законодательства касательно данного вопроса разобраны на следующем видео:

Кто обязан ее хранить?

Всю информацию, которая подходит под соблюдение налоговой тайны, не должны разглашать лица, получившие вышеуказанные данные в ходе своей профессиональной деятельности.

В число таких лиц входят работники следующих ведомств и организаций:

- налоговая система;

- правоохранительные органы, в том числе следственный комитет и органы внутренней безопасности;

- таможенные организации;

- различные внебюджетные фонды;

- различные сторонние работники и эксперты, привлекаемые для работы в вышеуказанные организации.

Что не подходит под это понятие?

Все разновидности информационных данных, которые не подходят под вышеуказанное понятие, перечислены в статье 102 Налогового Кодекса РФ. Среди них можно выделить следующие виды данных:

- Общедоступная информация. При рассмотрении граждан как физических лиц данные, охраняющиеся налоговой тайной, совпадают с данными, входящими в Федеральный Закон «О персональных данных» №152. Согласно этому ФЗ, к информации в общем доступе относят:

- фамилию, имя и отчество гражданина Российской Федерации;

- дату и место его рождения;

- номера домашнего, рабочего и сотового телефона;

- информационные данные, касающиеся профессиональной принадлежности и места работы.

Общедоступная информация об индивидуальных предпринимателях и компаниях включает в себя следующие пункты:

- как полное, так и сокращенное наименование;

- форма организационной собственности;

- фактический, а также юридический адрес расположения офиса фирмы;

- общая структура компании;

- доступные данные об управляющем организацией, как о физическом лице (то есть фамилия, имя, отчество и различные контактные данные).

Список вышеперечисленных данных может быть расширен в том случае, если физическое или юридическое лицо дало письменное разрешение на раскрытие какой-либо добавочной информации.

- Сведения об ИНН. ИНН не будет относиться к данным, включенным в тайну, так как он не требует соблюдения строгой секретности. Узнать его можно даже в интернете после введения в определенную форму данных на физ. лицо или название конкретного юр. лица.

- Информация об имеющихся нарушениях, имеющих налоговый характер. Данные о подобных нарушениях той или иной организации можно обнаружить на специальных сайтах в интернете, например в ЕГРЮЛ или ЕГРИП. Кроме самого факта нарушения, там же можно обнаружить конкретные меры, которые были приняты в отношении данного налогоплательщика.

- Информация о результатах проведенной налоговой проверки. Такая информация может быть обнародована лишь в исключительных случаях, например, при проверке лица, баллотирующегося в депутаты. Кроме того, полученные данные могут быть отправлены лишь конкретно в адрес избирательной компании, а не выложены в общем доступе. Получить же информацию о материальном положении обычного гражданина нельзя.

- Разновидность режима налогообложения конкретного налогоплательщика. Не будут относиться к секретным данным и сведения о каком-либо специализированной системе налогообложения.

- Информация, отправляемая органам местного самоуправления. Указанная информация не будет входить в неразглашаемые данные в том случае, если она передается касаемо контрольных плательщиков налоговых сборов.

Ответственность за разглашение

К рассекречиванию налоговой тайны можно отнести применение информации лицом, получившим ее, либо ее последующая передача третьим лицам.

https://www.youtube.com/watch?v=nJVQ_bjCBqQ

Все данные, которые хранятся в базах налоговых структур, должны иметь особо строгий режим доступа и хранения. Это является необходимой мерой, так как потеря документов, содержащих указанную информацию, либо передача их другим лицам влечет за собой ответственность, мера которой предусмотрена в российском законодательстве.

Передача информации, относящейся к налоговой тайне, по официальному запросу от судебных органов или органов следствия не будет считаться нарушением закона.

В статье №102 НК РФ предусматривается два различных вида нарушения конфиденциальности по отношению к секретным сведениям:

- необоснованное разглашение информационных данных лицами, получившими к ним допуск вследствие осуществления своей прямой профессиональной деятельности;

- утеря документации, в которой содержатся подобные сведения.

В прямой зависимости от степени полученного ущерба и конкретной ситуации, существуют три вида ответственности, которую несет лицо или организация, по вине которой произошло разглашение:

- материальная — по статье №1069 Гражданского Кодекса Российской Федерации (возмещение материального ущерба физическому или же юридическому лицу происходит из средств государственного бюджета);

- административная — на виновное лицо или организацию накладывается административное взыскание в виде денежного штрафа в размере от 4 до 5 тысяч рублей;

- уголовная — по статье №183 УК России (данная ответственность предусматривает лишение лица свободы на общий срок от 3 до 5 лет после оценки тяжести нанесенного ущерба).

Видео:Налоговая тайнаСкачать

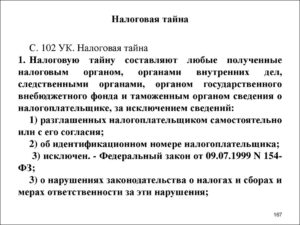

Ст. 102 НК РФ.

Понятие налоговой тайны является относительно молодым в отечественной юриспруденции. Впервые в русском юридическом лексиконе этот термин появился 1 января 1999 года, когда был принят новый Налоговый кодекс.

Понятие

Согласно ст. 102 НК РФ, любая информация о лице, являющемся налогоплательщиком, которая поступает в различные занимающиеся взиманием налогов ведомства, а также в правоохранительные органы, является тайной. Все информационные сведения о налогоплательщике защищены режимом особой секретности. По закону, доступ к ним не может определяться юридическим статусом лица.

Не относятся к налоговой тайне те сведения, которые налогоплательщик разгласил сам или дал на это свое согласие. Также в свободном доступе находятся идентификационный номер (ИНН) и информация о нарушениях статей, устанавливающих порядок и сумму налоговых выплат.

В случае наличия договоренностей о сотрудничестве между налоговыми службами разных стран, из категории тайны изымаются оговоренные в международных соглашениях сведения. Налоговой тайной также не является информация о доходах и их источников лиц, баллотирующихся на какой-либо государственный пост.

Это же правило распространяется и на родственников таких лиц.

Налоговые службы любой страны имеют практически неограниченный доступ к информации о материальном состоянии любого гражданина. Поскольку разглашение такой информации вполне способно причинить серьезный вред как физическому, так и юридическому лицу, потребовалось введение особых статей в налоговое законодательство.

Говоря конкретно, к сведениям, составляющим налоговую тайну, относятся:

- любая информация, находящаяся в документах налогоплательщика;

- данные по доходам и расходам;

- информация об имущественном и материальном состоянии;

- информация об уплаченных налогах и сборах;

- личные данные налогоплательщика.

Этим список засекреченных сведений не исчерпывается. Каждый человек имеет право на хранение личных или семейных тайн, которые тоже охраняются от разглашения.

https://www.youtube.com/watch?v=gkZJODyOOz8

В юридической литературе часто можно встретить классификацию различных тайн на «свои» и «чужие».

Первые относятся к конкретному лицу, а вторые возникают в случае, если некто сообщил свои личные данные доверенному лицу (врачу или адвокату) в силу профессиональной необходимости. Ст. 102 НК РФ заявляет, что под защитой закона находятся лишь «свои» тайны.

Для сохранности в секрете информации, полученной от другого лица, требуется апелляция к другим законодательным кодексам, где такие случаи рассматриваются.

Банковская тайна

Налоговый кодекс РФ предоставляет соответствующим органам право запрашивать в банках информацию по выполнению налогоплательщиком платежных обязательств, то есть уплате причитающихся сумм налогов и пени, если таковая имеется. Однако по закону банки обязаны хранить в секрете все сведения о производимых их клиентами финансовых операциях, если те не противоречат законодательству.

Ситуация двусмысленная, поэтому практически любая ситуация, связанная с запрашиванием сведений у банка, приводит в итоге к судебному разбирательству. Главным инструментом налогового органа становится ст. 86 НК РФ, в которой прописаны обязанности банков по учету налогоплательщиков.

В частности, кредитная организация обязана в пятидневный срок сообщать в налоговую службу сведения о закрытии или открытии счетов как физическими лицами, так и различными организациями.

Банки обязаны также по требованию информировать соответствующие органы налоговой системы об операциях, производимых предпринимателями.

Как следует из понятия налоговой тайны, содержание сведений, полученных налоговым органом в банке, где открыт счет налогоплательщика, тоже хранится в режиме секретности.

Получение информации о налогоплательщике

Налоговый кодекс определяет правила и способы получения налоговым органом сведений о налогоплательщике. Главным требованием здесь является необходимость получать данную информацию непосредственно при исполнении представителя того или иного органа своих полномочий.

Если некая информация становится доступна представителю налоговой службы случайно, то она не относится к категории налоговой тайны.

Налоговый кодекс заявляет, что в этом случае нет даже оснований говорить о какой-то секретности: по определению невозможно считать то, что становится известным третьим лицам в случайном порядке.

Получение информации о налогоплательщике регулируется тремя статьями. С. 31 НК РФ дает исполняющему свои полномочия представителю налогового органа запросить необходимые ему данные, а ст. 23 делает налогоплательщика обязанным такие данные предоставить. В случае невыполнения этой статьи, налогоплательщику грозят штрафные санкции, оговоренные в ст. 129.

Нужную информацию налоговые органы получают с помощью различных приемов. Наиболее распространены налоговые проверки источников доходов. Суть такой проверки зависит от характера собственности.

Это может быть изучение показаний контрольно-измерительных приборов, осмотр хозяйственных помещений или получение разъяснений от налогоплательщика.

Все данные, полученные в ходе этих мероприятий, являются информацией, защищаемой в режиме налоговой тайны.

Получение доступа

Секретную информацию о налогоплательщике хранят в первую очередь органы налоговой системы, следственный комитет и другие органы по охране правопорядка, таможня и посторонние эксперты, привлекаемые в случае необходимости.

Однако законодательство в некоторых случаях вынуждает налоговые органы раскрыть налоговую тайну.

Это происходит либо по запросу представителей государственных и следственных органов, имеющих соответствующие полномочия, либо по требованию суда.

Кроме того, получить доступ к некоторым сведениям, составляющим налоговою тайну, могут контрагенты, проверяющие благонадежность возможного партнера по бизнесу.

Последний пункт особенно интересен. В 2007 году ИФНС отказалась предоставить контрагентам запрашиваемые ими данные, мотивируя свое решение сохранением этой информации в режиме секретности. Позиция ИФНС была оспорена в суде и признана неправомерной.

Решение суда объяснялось тем, что была затребована информация о нарушениях налогового законодательства. Для благонадежности партнера по бизнесу такие сведения просто необходимы.

В связи с этим любой человек имеет право получить справку о благонадежности налогоплательщика.

Порядок получения доступа

Раскрытие налоговой тайны по требованию имеющего на это право органа или уполномоченного им представителя производится при соблюдении нескольких условий. Во-первых, необходимый запрос должен быть подан на бланке той организации, которая его делает.

Такое заявление должно быть зарегистрировано как официальный документ. Текст запроса заверяется печатью и подписью руководителя организации, обратившейся за секретными сведениями.

Запрос не будет считаться действительным, если в его тексте не будет произведена ссылка на нормативный акт, делающий возможным испрашивание секретной информации.

https://www.youtube.com/watch?v=WNNiu1m_ay8

Очень важно для получения доступа к налоговой тайне подробно обосновать цели, преследуемые организацией, запрашивающей сведения о налогоплательщике. Возможность получения необходимой информации значительно увеличится, если привести реквизиты официальных документов (судебных постановлений, приговоров по уголовным делам), на основании которых осуществляется требование предоставления доступа.

Санкции за разглашение налоговой тайны

Прежде чем говорить о мерах по наказанию за нарушение режима секретности, следует определиться, в каких случаях речь может идти именно о разглашении секретной информацией.

Закон определяет случаи, при которых налицо пренебрежение законными требованиями по соблюдению налоговой тайны: это либо разглашение тайных сведений сотрудником налогового органа, либо потеря документов, в которых содержится соответствующая информация.

Однако юридическая ответственность не распространяется на таких нарушителей по умолчанию. Требуется одновременная реализация трех дополнительных факторов:

- Разглашение налоговой тайны нанесло налогоплательщику значительный ущерб.

- Вина должностного лица, допустившего утечку информации, установлена и доказана.

- Доказано также, что именно разглашение секретных сведений стало причиной понесенного налогоплательщиком ущерба.

Если сработали все три фактора, то возможны несколько вариантов возмещения убытков пострадавшему. Прежде всего, материальный ущерб возмещается за счет средств государственного бюджета, так как именно государственный орган допустил утечку информации. Непосредственный виновник разглашения информации может быть наказан как за административное, так и уголовное правонарушение.

В первом случае предусмотрен штраф в размере 4-5 тысяч рублей для юридических лиц и 500-1000 рублей для физических. Во втором случае нарушителю грозит ограничение свободы сроком на три года. Если ущерб, понесенный потерпевшим, был особенно значительным, то срок тюремного заключения может быть увеличен до 7 лет. Возможно также отправление на принудительные работы сроком до 5 лет.

Налоговая публичность

В западноевропейской юридической практике предусмотрена возможность открытого декларирования сведений о размерах и источниках доходов и других налоговых сведений.

Возможность налоговой публичности базируется на гарантированном Конституцией праве каждого гражданина знакомиться с документами, выпущенными органами государственной власти, если те касаются соблюдения его прав и свобод.

Уплата налогов по определению является публично-правовой обязанностью, и если некто, в особенности государственный или общественный деятель, уклоняется от ее исполнения, то это наносит ущерб всем гражданам.

В западноевропейских законодательных кодексах приводится перечень сведений из налоговой декларации — налоговая тайна при этом продолжает существовать как одно из основных прав человека — который может быть опубликован. Реализация права каждого налогоплательщика на принятие мер, направленных на контроль исполнения каждым налоговой повинности, осуществляется ежегодной публикацией соответствующих сведений.

Изменения в НК РФ

В 2021 году были пересмотрены основания, на которых та или иная информация подлежит хранению в режиме секретности. К перечню данных, не входящих в категорию налоговой тайны, были добавлены три пункта:

- информация о среднем количестве зарегистрированных сотрудников компании, подаваемая за один календарный год, который предшествует году размещения таких сведений на веб-странице организации;

- сведения об уплаченных организацией в календарном году, предшествующем году размещения указанных сведений на веб-странице организации или любом другом сайте, суммах налогов и сборов без учета сумм сборов, уплаченных в связи с ввозом товаров на таможенную территорию ЕЭС, сумм налогов, уплаченных налоговым агентом;

- данные о доходах и расходах по документам, отражающим годовую финансовую отчетность организации за календарный год, предшествующий году публикации таких материалов в интернете.

Кроме того, изменения в законе теперь предписывают необходимость публикации сведений о недоимках и задолженностях налогоплательщика по каждому пункту, а также о возможностях применения к нему соответствующих мер, на официальном сайте федерального органа исполнительной власти.

Однако размещение такой информации строго контролируется федеральным законодательством. Государство гарантирует, что информация, извлеченная из бухгалтерской отчетности, не будет раскрыта, а также оговаривает количество и характер запросов, согласно которым информация будет раскрываться.

Введение такой поправки обусловлено загруженностью налоговой службы: количество запросов контрагентов на раскрытие сведений, подтверждающих добросовестность их партнера, уже давно превысило все возможные пределы.

Реакцией налоговиков стало заявление, что они больше не будут предоставлять такую информацию, поскольку по закону им лишь предоставляется право на ее раскрытие, но это не является их обязанностью.

Значение института налоговой тайны

С правовой точки зрения этот институт обеспечивает защиту законных прав и интересов налогоплательщика по охране информации о размерах доходов и других личных сведений безотносительно того, является ли он физическим или юридическим лицом.

Помимо гарантии сохранения определенных сведений в секрете, налогоплательщик защищен также институтом банковской тайны: как указывалось выше, кредитные организации крайне неохотно идут на раскрытие любой информации о своих клиентах, даже несмотря на требования, прописанные в Налоговом кодексе.

https://www.youtube.com/watch?v=mStDJbxv4cs

Налоговая тайна является одним из фундаментальных прав любого человека. Именно по этим соображениям законодательством предусмотрены различные меры по ее сохранению, вне зависимости от того, на каком носителе хранится информация.

Впрочем, нельзя слишком полагаться на секретность и забывать о тех случаях, когда тайна может быть раскрыта, в особенности при требовании контрагентов, проверяющих благонадежность.

Особенно важным это соображение становится в свете последних поправок к налоговому законодательству РФ в отношении некоторых видов информации, более не составляющих налоговую тайну.

💡 Видео

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Налоговая тайнаСкачать

Управление налоговой тайной для бизнесаСкачать

Доступ к налоговой тайне, освобождение от НДС, пени и период. Налоговые новости с Петром ЗахарченкоСкачать

Единый налоговый вычет, статотчётность, дробление бизнеса. Налоговые новости с Петром ЗахарченкоСкачать

Какие денежные переводы привлекают внимание налоговой?Скачать

4. Государственная тайнаСкачать

Какие мероприятия налогового контроля предусмотрены законодательством?Скачать

Как налоговая вычисляет теневые доходы?Скачать

Как надо отвечать на запрос налоговой, ответ на запрос налоговойСкачать

Уголовная ответственность за нарушение неприкосновенности частной жизниСкачать

Увольнение за разглашение коммерческой тайныСкачать

Банковская тайна – не причина для непредставления документов по требованию налоговой инспекции.Скачать

Взыскание налоговой задолженности с физических лицСкачать

Требование налоговой: что это такое, как правильно отвечать и в какие срокиСкачать

Президент подписал поправки к статье НК РФ о налоговой тайне.Скачать