Налоговые риски — это вероятный убыток предприятия, который может возникнуть при неблагоприятном развитии событий в части фискальных взаимоотношений с государством. В статье разберемся, что такое налоговые риски организации, определим критерии и порядок их оценки.

- Суть проблемы

- Классификация по видам

- Действующие критерии оценки

- Самостоятельный контроль

- Оценка и управление налоговыми рисками организации

- Налоговые риски бизнеса — существует ли перечень?

- Какие риски относятся к возникающим при заключении договора?

- Налоговые риски по НДС в 2021 году

- Риски предприятия по налогу на прибыль

- Управление налоговыми рисками

- Итоги

- Значение налоговых рисков в экономическом развитии

- Понятие налоговых рисков

- Классификационные виды фискальных рисков

- Система управления налоговыми рисками на предприятии

- Оценка налоговых рисков организации – юридическая поддержка предприятия и налоговая оптимизация

- Инструмент оценки налоговых рисков

- Наши услуги

- Налоговые риски организации. Оценка, критерии, учет

- Классификация налоговых рисков

- Критерии оценки налоговых рисков

- Оценка налоговых рисков

- Что включает в себя услуга

- Для заказа услуги необходимо:

- Выездная проверка — кошмар главного бухгалтера

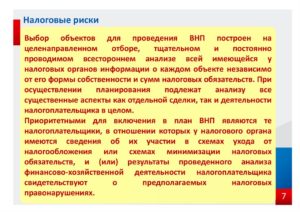

- Система планирования выездных проверок

- 12 причин возникновения налоговых рисков

- Как избавиться от рисков

- Стоимость оценки налоговых рисков

- 📽️ Видео

Суть проблемы

Возникновение налоговых рисков (НР) по большей части обусловлено желанием налогоплательщика снизить размер фискального обременения. Иными словами, все компании и предприниматели заинтересованы в том, чтобы уплачивать в государственный бюджет меньшие суммы налогов и сборов. Причем решение данного вопроса осуществляется не всегда законно.

Однако умышленное сокрытие и занижение налогооблагаемой базы — не единственный фактор НР. К таковым можно отнести:

- финансовую и правовую безграмотность субъекта;

- неверную трактовку действующего законодательства;

- двойственность фискальных норм и правил налогообложения;

- отсутствие информации об изменениях и нововведениях в правовой базе;

- технические ошибки;

- недобросовестность контрагентов.

Иными словами, возникновение фискальных рисков связано с прямым нарушением законодательства, когда нормы НК РФ и других законов игнорируются полностью. Либо с косвенными нарушениями, при которых нормы и правила налогообложения соблюдены не полностью.

Следовательно, при выявлении аналогичных нарушений экономический субъект практически сразу попадает под особый контроль со стороны ФНС. Налоговики инициируют выездную проверку, чтобы на месте определить налоговые риски предприятия.

Классификация по видам

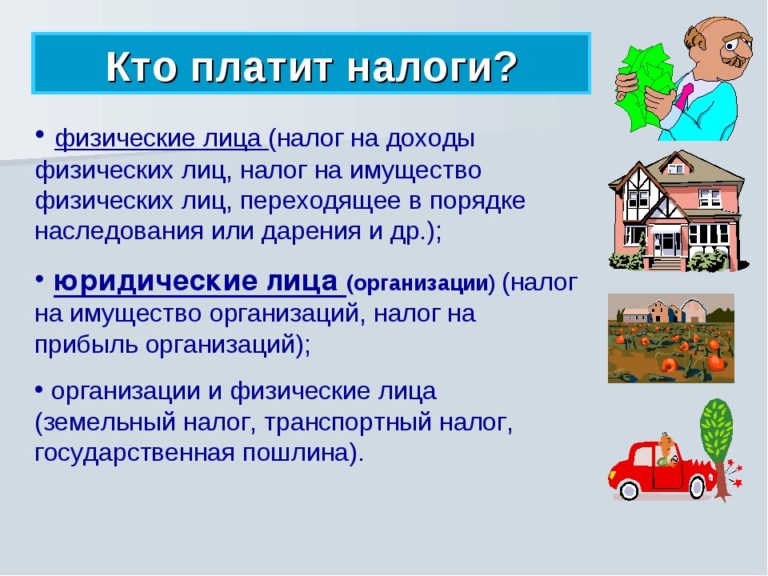

Виды налоговых рисков организации классифицируются на:

- Внутренние и внешние.

- Предсказуемые и непредсказуемые.

- Систематические и несистематические.

Также НР можно классифицировать на три большие группы по времени их возникновения:

- До проведения проверки ФНС, когда спор с представителями еще не возник, например, ошибки и нарушения возникают из-за недобросовестности контрагентов либо из-за неверного оформления хозяйственных операций.

- Во время контрольных мероприятий.

Нарушения были выявлены в ходе проведения проверки (ревизии) как камеральной, так и выездной.

- По итогам проведенной проверки.

В таком случае возникают разногласия между ФНС и подконтрольным субъектом, при котором составляется соответствующий акт для дальнейшего обжалования.

Действующие критерии оценки

Для анализа ФНС разработало специальный перечень критериев, по которым определяется степень фискальных убытков. Отметим, что данный список не является секретным. То есть налоговики настоятельно рекомендуют проводить самостоятельные проверки по данному перечню. Такой подход позволит предприятию избежать фискальных правонарушений и штрафных санкций.

Итак, действующие критерии оценки налоговых рисков закреплены в Приказе ФНС России от 30.05.2007 № ММ-3-06/ и отражают:

| Отсутствие |

|

- низкой фискальной нагрузки, в сравнении с аналогичными субъектами по отрасли;

- финансовых потерь, отражаемых в отчетности в течение нескольких календарных лет;

- больших вычетов по НДС;

- высокого роста расходов (затрат, издержек) и остановка (сокращение) роста доходов;

- низкого уровня оплаты труда, в сравнении со средними показателями по отрасли, региону;

- близких к граничным критериев, дающих право на применение спецрежимов;

- высокой доли расходов предпринимателя, уменьшающих начисляемый им подоходный налог от основной деятельности;

- необоснованного количества посредников при заключении договоров;

- бездействий или действий, свидетельствующих о сокрытии информации или нежелании давать необходимую для налогового контроля информацию;

- частой смены мест постановки на налоговый учет в ФНС;

- низкого уровня рентабельности осуществляемой деятельности, при сравнении со средним по отрасли.

Данные критерии применимы не только к налогоплательщикам на ОСНО, но и к «упрощенцам», перешедшим на специальные режимы налогообложения. Например, оценит налоговая риски бизнеса юрлиц и ИП на УСН или ЕНВД.

Отметим, что на основании анализа данных критериев формируется внешняя и внутренняя налоговая политика нашей страны, а также оцениваются налоговые риски государства в целом. Такой подход позволяет своевременно скорректировать действующую политику, чтобы избежать неблагоприятных последствий.

Самостоятельный контроль

Чтобы налогоплательщикам избежать проблем с ФНС, необходимо организовать самостоятельный контроль и эффективное управление НР. Систематическая оценка налоговых рисков — единственное верное решение в данной ситуации.

Рекомендации от представителей ФНС, как обеспечить безопасность в отношении НР:

- Избегайте сомнительных сделок.

- Заключайте сделки только с проверенными контрагентами.

- Откажитесь от услуг подозрительных компаний.

- Все операции оформляйте документально, согласно действующим инструкциям и требованиям.

- Постоянно следите за обновлениями и изменениями в фискальном законодательстве.

- Позаботьтесь о разработке и утверждении системы управления налоговыми рисками.

Также налоговики настоятельно рекомендуют периодически организовывать повышение квалификации работников бухгалтерской службы.

Видео:Налоговые рискиСкачать

Оценка и управление налоговыми рисками организации

Налоговые риски при ведении бизнеса чреваты пристальным вниманием со стороны налоговых органов, обязанных контролировать достоверность данных для формирования баз, от которых начисляются налоги. Высокий уровень подобных рисков служит основанием для назначения выездной проверки налогоплательщика. Что же относится к числу налоговых рисков и можно ли ими управлять — об этом в нашей статье.

Налоговые риски бизнеса — существует ли перечень?

Какие риски относятся к возникающим при заключении договора?

Налоговые риски по НДС в 2021 году

https://www.youtube.com/watch?v=LFN5bnd_Q4c

Риски предприятия по налогу на прибыль

Управление налоговыми рисками

Итоги

Налоговые риски бизнеса — существует ли перечень?

Возникновение налоговых рисков у бизнеса — явление, обусловленное прежде всего желанием налогоплательщика снизить суммы уплачиваемых налогов законными или незаконными способами. Хотя могут иметь место и иные факторы:

- неосведомленность о положениях законодательства или их изменении;

- недостаточность информации о контрагентах или сути проводимых операций;

- технические ошибки.

То есть налоговые риски имеют место в ситуациях, когда требования законодательства игнорируются либо соблюдаются с нарушениями. Наличие признаков ведения бизнеса с налоговыми рисками является для налогового органа основанием для инициирования процедуры проведения выездной проверки.

Руководство к определению наличия/отсутствия налоговых рисков у организации или ИП содержит приказ ФНС России от 30.05.2007 № ММ-3-06/333@, в котором приведен перечень основных критериев оценки налоговых рисков (приложение № 2).

Этот перечень не только не закрыт для налогоплательщиков, но и, наоборот, рекомендован им для самостоятельного использования.

В числе критериев, свидетельствующих о присутствии налоговых рисков у предприятия, отмечено:

- наличие:

- низкого в сравнении со средним по отрасли уровня налоговой нагрузки;

- убытков на протяжении ряда налоговых периодов;

- высокой доли вычетов по НДС;

- несоответствия в росте доходов и расходов, указывающего на более высокие темпы увеличения последних;

- низкого в сравнении со средним для отрасли по региону уровня зарплаты;

- близких к граничным критериев, дающих право на применение спецрежимов;

- высокой доли расходов ИП, уменьшающих начисляемый ими НДФЛ от предпринимательской деятельности;

- необоснованного количества посредников в сделке;

- действий, свидетельствующих о нежелании давать необходимую для налогового контроля информацию;

- частой смены мест постановки на налоговый учет;

- низкого в сравнении со средним по отрасли уровня рентабельности осуществляемой деятельности;

- отсутствие:

- личного взаимодействия представителей контрагентов при заключении договоров;

- документов, подтверждающих полномочия руководителя/представителя контрагента;

- данных, подтверждающих факт госрегистрации контрагента, реальность ведения им хоздеятельности;

- обоснования разумности применяемых контрагентом цен по сделке и установления длительных отсрочек по оплате;

- взаимодействия с поставщиками-физлицами, являющимися традиционными производителями продукции определенных видов;

- попыток взыскания образовавшихся долгов;

- процентов и обеспечений по выдаваемым/получаемым займам.

Большую часть этих критериев можно отнести к влияющим на возникновение рисков в момент заключения договора и на расчет наиболее объемных для бюджета налогов (НДС и на прибыль).

Несмотря на то что налог на прибыль платят только юрлица, работающие на ОСНО, многие правила учета доходов и расходов по нему применяются при УСН.

Поэтому эти правила оказываются значимыми также для организаций и ИП, работающих на вмененке.

Какие риски относятся к возникающим при заключении договора?

Налоговые риски при заключении договоров являются следствием либо преднамеренного включения в число контрагентов сомнительных лиц, либо недостаточной проверки данных о партнере. Причем во втором случае ответственность за невыявление сведений, свидетельствующих о ненадежности контрагента, исходя из положений приказа ФНС России № ММ-3-06/333@, тоже возлагается на налогоплательщика.

Таким образом, заключая договор, надо:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

- собрать максимальное количество информации о партнере и его деятельности, подтвердив ее документальными свидетельствами;

- саму процедуру согласования условий соглашения сделать абсолютно прозрачной и сопроводить доказательствами реальности контактов представителей сторон;

- подтвердить документально оправданность выбора именно этого контрагента, в т. ч. в части предложенных им цен и участия его в сделке в качестве посредника;

- запастись обоснованием включенных в договор условий об оплате, отсрочках, штрафных санкциях.

Если условия договора окажутся все-таки нарушенными партнером, то подтверждать свою добросовестность при его выборе налогоплательщику придется, предъявляя доказательства попыток взыскать причиненный ущерб.

Невыполнение этих требований при наличии существенного влияния результатов взаимодействия с таким партнером на объем подлежащих уплате налогов может привести к тому, что контрагент будет сочтен проблемным, а сделка, заключенная с ним, сомнительной. Соответственно, из расчета налоговых обязательств данные по таким сделкам налоговый орган исключит.

О способах проверки контрагентов читайте в статье «Как и на каких ресурсах проверить сведения о контрагентах?».

Налоговые риски по НДС в 2021 году

В оценке налоговых рисков по НДС в 2021 году следует ориентироваться на величину доли вычетов, устанавливаемую:

- директивно как не превышающую 89% за год в целом (п. 3 приложения № 2 к приказу ФНС России № ММ-3-06/333@);

- как среднюю по регионам ежеквартально на основании данных фактической отчетности, представляемой в налоговые органы.

Последний показатель учитывает особенности налогообложения в каждом из регионов. Эти особенности могут обусловливаться как возможностью применения определенных налоговых льгот, так и преобладанием того или иного вида деятельности, отражающегося на итоговой величине вычета.

О доле вычетов, приемлемой для регионов, читайте в материале «Какова безопасная доля вычетов по НДС в вашем регионе в 2021-2021 годах?».

Налогоплательщику, данные которого по доле вычетов, задействованных при определении суммы НДС, подлежащего уплате за налоговый период, отклоняются от цифры, средней для региона, придется либо давать налоговому органу убедительные объяснения причин такого отклонения, либо принимать меры к тому, чтобы избежать отклонений. Последнего, в частности, можно достичь, используя возможность применения отсроченного вычета (п. 1.1 ст. 172 НК РФ).

Риски предприятия по налогу на прибыль

Если налоговые риски, возникающие при заключении договора или при работе с НДС, касаются как юрлиц, так и ИП, то исключительно к налоговым рискам организации относятся налоговые риски по налогу на прибыль (при условии что организация работает на ОСНО).

В связи с налогом на прибыль риски возникают прежде всего в отношении обоснованности расходов, учитываемых в уменьшение базы по этому налогу. Роль здесь будут играть:

- наличие/отсутствие поставщиков, относимых к числу проблемных контрагентов, и сомнительных сделок;

- обоснованность цен, применяемых при сделках с поставщиками;

- соответствие затрат критериям возможности принятия их в состав расходов, в т. ч. в части ориентира на лимиты, установленные для этого;

- соотношение доходов и расходов, отражающееся в т. ч. на уровне рентабельности осуществляемой деятельности;

- обоснованность убытков предшествующих лет.

На аналогичные показатели придется ориентироваться и упрощенцам (как юрлицам, так и ИП), работающим с объектом «доходы минус расходы».

О том, какие расходы при УСН учитываются по правилам главы 25, читайте в статье «Перечень расходов при УСН “доходы минус расходы”».

Управление налоговыми рисками

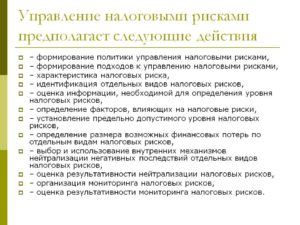

Процесс управления налоговыми рисками предполагает:

- организацию работы только с проверенными контрагентами;

- следование в вопросах определения налоговых баз и итоговых сумм налоговых платежей правилам, не выходящим за рамки действующего законодательства;

- соблюдение соответствия цифровым показателям, считающимся у налогового органа приемлемыми для налога/расхода определенного вида;

- систематическое проведение анализа результатов деятельности и ее налоговых последствий.

Налогоплательщику, сомневающемуся в возможности принятия результатов каких-либо операций к налоговому учету, рекомендуется исключать их из налоговых расчетов (п. 12 приложения № 2 к приказу ФНС России № ММ-3-06/333@).

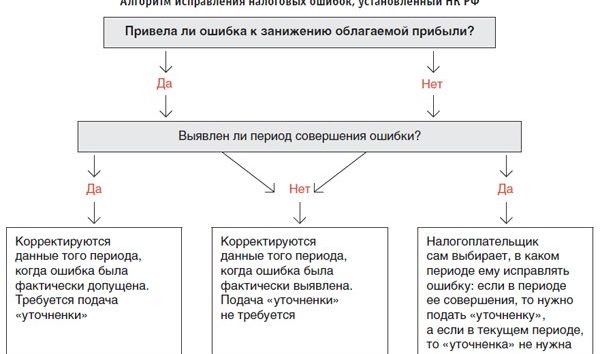

В случае если подобные операции оказались учтенными при составлении налоговой отчетности, эту отчетность следует уточнить, сопроводив ее пояснительной запиской.

Такие действия позволят снизить риск проведения выездной налоговой проверки.

Итоги

Ведение коммерческой деятельности сопровождается налоговыми рисками, являющимися результатом несоблюдения налогового законодательства.

Перечень признаков, свидетельствующих о наличии рисков, приведен в приказе ФНС России № ММ-3-06/333@. Основные из этих признаков касаются вопросов заключения договоров, начисления НДС и налога на прибыль.

Рисками можно управлять, в т. ч. снижать их путем подачи в налоговый орган уточненной налоговой отчетности.

Видео:Как в три шага оценить налоговые риски или самые неприятные ошибки бухгалтераСкачать

Значение налоговых рисков в экономическом развитии

Двадцать пять лет назад начался отсчет становления и развития новой налоговой системы России.

В 1991 году вновь созданная налоговая инспекция воспринималась бывшими кооператорами, в одночасье ставшими бизнесменами, не как источник многочисленных угроз, а как почти факультативное веление времени.

Предписания государства платить несущественные по тем временам налоги воспринимались вполне естественно. Отрезвление произошло достаточно быстро, налоговые риски вошли в состав основных угроз предпринимательской деятельности, и с тех пор эволюционируют, непрерывно совершенствуясь.

Понятие налоговых рисков

Понятие налоговых рисков, к сожалению, в законодательстве не раскрыто. Это странно, поскольку явление долгие годы четко проявлено как на государственном уровне бюджетного устройства, так на корпоративном уровне экономической деятельности.

Безусловно, современные вызовы (международный терроризм, санкции, экономический кризис) сдвигают акценты в оценке угроз и опасностей.

Тем не менее, налоговые риски были и остаются одними из ключевых для всех субъектов социальных, финансово-правовых, фискальных и производственных отношений нашего общества.

https://www.youtube.com/watch?v=0a7HuM6aRsw

Настоящие проблемы стоят не только перед Россией. Цивилизационные преобразования, скорее всего, неминуемы. Они во многом трансформируют и бюджетную структуру устройства национальных экономик. Следовательно, и налоговые системы ждут изменения.

Взять, к примеру, вопросы социальных обязательств государства, среди которых один из ключевых – вопрос пенсионного возраста. Альтернатив его решения нет, есть только отсрочка. Все это означает, что налоговые риски находятся, скорее всего, в преддверии существенных структурных преобразований.

И к этому нужно быть готовыми, а значит, требуется системное видение и понимание вероятностей неблагоприятных событий в данной сфере.

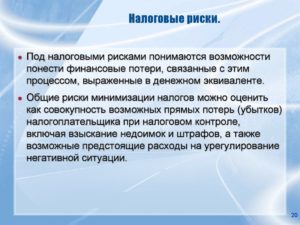

Если обратиться к базовому определению рисков и на его основе попытаться определить понятие налоговых рисков, то получится следующее.

Налоговый риск – это возможность наступления неблагоприятного события, в результате которого субъект, принявший решение в сфере налогообложения, теряет или недополучает ресурсы, утрачивает ожидаемую выгоду или несет дополнительные финансовые и имиджевые издержки.

В настоящем определении предпринята попытка уравновесить интересы противоположных сторон: государства и бизнес-организации.

Из общего объема представленного выше понятия намеренно исключены субъекты-налогоплательщики, которые не осуществляют предпринимательскую деятельность. К ним относятся физические лица, некоммерческие и иные организации из числа государственных институтов.

Бизнес, как известно, является основным донором бюджетных средств за счет установленной фискальной нагрузки на его экономику. В данном вопросе интересы плательщиков и фискальных органов разнонаправлены. Налицо диалектическое противоречие.

Государство заинтересовано в лучшем наполнении бюджета, а организации стремятся снизить налоговое бремя для целей максимизации прибыли и успешности деятельности.

Налоговый риск как специфическая форма риска обладает следующими чертами:

- отсутствие вероятности благоприятного исхода;

- значительная удаленность по времени принятого решения и рискового события;

- высокий уровень субъективности оценки риска;

- состав вероятности факторов не стабилен во времени;

- возможность возникновения новых рисков, предусмотреть которые было сложно в момент принятия решения;

- фискальный риск относится одновременно к финансовым и правовым категориям.

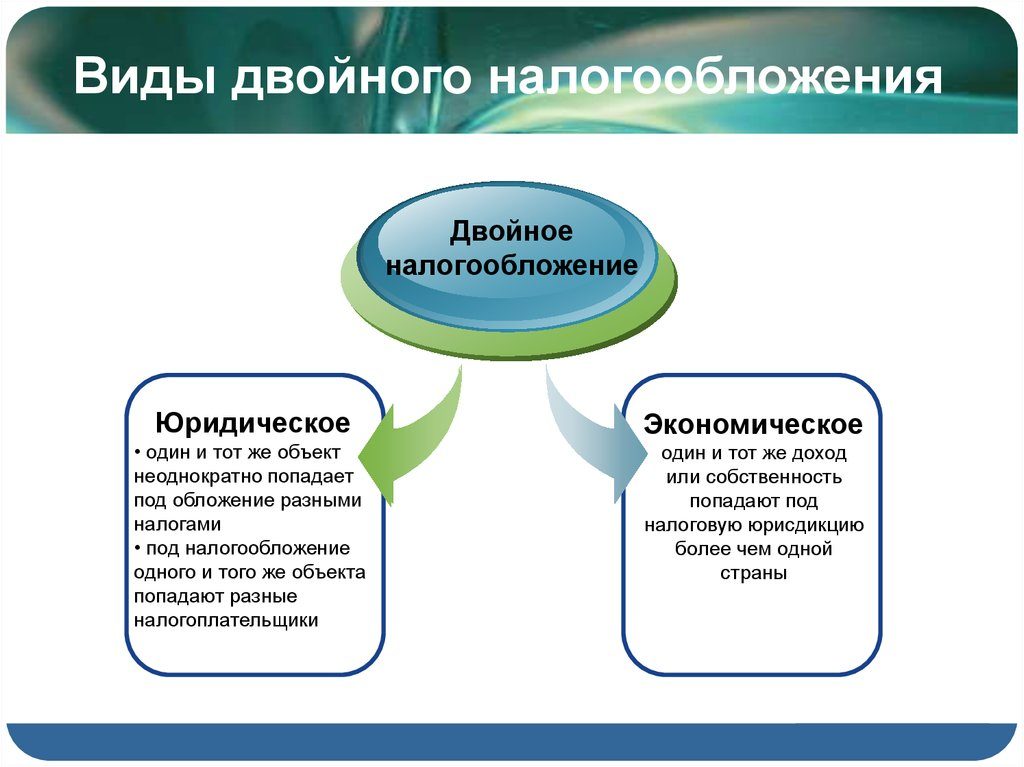

Классификационные виды фискальных рисков

В первую очередь, виды фискальных рисков рассматриваются с позиции двух сторон бюджетно-налогового процесса: государства как законодателя и собирателя средств в форме налогов и организаций, которые выступают в роли налогоплательщиков. Для организации-налогоплательщика имеются три основных подхода к принятию решения, способного предопределить налоговые последствия.

- Подход, полностью соответствующий предписаниям финансового и налогового законодательства. Данный подход не может на 100% исключить некоторые виды фискальных рисков.

- Подход, характеризующийся относительной законностью принимаемого решения. Решение строится на противоречиях между гражданским, финансовым и налоговым правом, на судебной прецедентной практике, на «дырах» в законодательстве. Формально в таком подходе нет нарушений, и умысел практически недоказуем.

- Использование незаконных схем минимизации налогов.

Виды различных налоговых рисков сопутствуют также законотворческой и фискальной функции государства. Система налоговых правоотношений – достаточно сложная и многофакторная. Она тесно связана со всеми отраслями права и многочисленными экономическими механизмами макро- и микроуровней. Данные риски возникают в моменты принятия решений:

- в сфере изменения и развития системы налогов и сборов;

- по уточнению обязанностей и прав участников налоговых правоотношений;

- о заключении международных соглашений в сфере регулирования вопросов налогообложения;

- в ходе выполнения контрольных функций;

- в ходе споров и судебных разбирательства с налогоплательщиками.

Классификация налоговых рисков также предусматривает в своем составе признаками, которые отделяют интересы государства и налогоплательщика. Основные критерии для деления рисков на классы в своем составе насчитывают семь групп. Классификационная таблица представляется вашему вниманию ниже.

https://www.youtube.com/watch?v=zzDneVg3bCk

Деление видов налоговых рисков по основным классификационным признакам

Каждый из указанных в таблице признаков заслуживает отдельного рассмотрения. Мы же остановимся лишь на первом признаке уровня вероятности реализации. Рассмотрим каждый из обозначенных по нему видов.

- Высокий налоговый риск. Критерии для данного вида включают факты: нарушение налогового законодательства, позиция Минфина и (или) ИФНС обоснована и неблагоприятна, судебная практика свидетельствует против организации либо отсутствует.

- Средний налоговый риск. К нему относятся следующие выполненные критерии: отсутствие формального факта нарушения налогового кодекса, позиция ИФНС и (или) Минфина РФ сформировалась против решения налогоплательщика, а судебных прецедентов нет, или позиция судов не ясна.

- Низкий риск. Удовлетворены следующие критерии для данного вида: судебная практика складывается в пользу налогоплательщиков, позиция фискальных органов неблагоприятна, нарушений законодательства нет.

Система управления налоговыми рисками на предприятии

Работа с фискальными угрозами строится в едином русле корпоративной системы риск-менеджмента. Управление налоговыми рисками организационно относится к функциональному составу финансового департамента управления компании. Алгоритм действий традиционный: выявить (идентифицировать), оценить, снизить вероятность последствий.

Управление налоговыми рисками на предприятии мы понимаем как процесс выявления, качественной и количественной оценки фискальных угроз, разработки комплекса мероприятий по их нейтрализации и снижению опасности налоговых и иных санкций. Предупреждение фискальных угроз является одной из основных задач главного бухгалтера и финансового директора, но бремя ответственности несет руководитель компании.

Процесс реализуется в несколько этапов.

- Анализ существующей налоговой нагрузки.

- Внутренний и внешний аудит.

- Анализ действующего финансового и налогового законодательства и перспектив их развития.

- Анализ перспектив деятельности компании с позиции налоговой базы.

- Выявление и оценка основных факторов риска.

- Анализ налоговых рисков.

- Выбор методов и форм снижения рисков, выработка решений по их минимизации.

- Выполнение плана мероприятий.

- Изменение соответствующих политик в финансовой сфере: учетной, налоговой, заимствований, кредитной и т.д.

- Мониторинг и контроль хода выполнения плана мероприятий и соблюдения политик, текущий аудит учетных действий.

Схема факторов, определяющих фискальные риски

Выше размещена схема основных внешних и внутренних факторов налоговых рисков.

Основой для выявления факторов для компании является ясность в восприятии позиции инспекторов ИФНС по отношению к соблюдению критериев риска, описанных выше.

В налоговой службе действует Концепция системы планирования выездных налоговых проверок. В документе сформулированы критерии самостоятельной оценки организациями возможных налоговых рисков. Их состав представлен далее.

Состав критериев самооценки фискальных рисков. Источник: Приказ ФНС от 30 мая 2007 г. за № ММ-3-06/333

Новейшая история развития экономики демонстрирует постепенное сужение гаммы средств, позволяющих снижать уровень фискальных рисков. Это связано с двумя причинами.

Первая из них обусловлена продуктивностью законодательства и контролирующих органов. Стоит признать, что профессиональный уровень ИФНС вырос.

Вторая причина вызвана большим числом трактовок учетных событий, имеющих двойственное толкование, рассматриваемое в судах в пользу бюджета.

К сожалению, налоговые риски, для их уменьшения до приемлемого уровня, требуют такой концентрации профессионализма в учете, налогообложении, судебной практике, что заниматься ими в малом и среднем бизнесе становится невыгодно. Наблюдая эту картину, я терпеливо жду, когда же придут лучшие времена, и государство вложится в изменение ситуации. Это непростая задача, но альтернатив нет.

Видео:Система управления рисками за 5 шаговСкачать

Оценка налоговых рисков организации – юридическая поддержка предприятия и налоговая оптимизация

Налоговые риски бывают двух принципиально разных видов:

- «Прямые» риски – это налоговые риски организации или физического лица, связанные с возможным в будущем применением к нему санкций за нарушение налогового законодательства или доначислением налога и пеней. С этими рисками волей или неволей сталкивается любой налогоплательщик: среди них такие риски, как риски отказа в налоговых вычетах и в возмещении налога, запрет на использование налоговых льгот, применение к лицу налоговых штрафов или даже уголовное преследование за налоговые преступления.

- «Обратные» риски – это риски отсутствия эффективной налоговой оптимизации, когда из-за незнания своих прав и возможностей или из-за неэффективной их защиты налогоплательщик уплачивает излишние налоги. Это более практическая сторона вопроса, которую, однако, невозможно игнорировать. Безусловно, государство не наказывает за излишнюю уплату налога, но последствия обратных рисков могут быть не менее разрушительными, чем последствия прямых: отсутствие налоговой оптимизации обескровливает сам бизнес, не оставляя средств на развитие, на выплаты акционерам и инвесторам, а часто и на само существование.

Налоговая оптимизация позволяет минимизировать указанные риски или устранить вовсе. В конечном счете, анализ налоговых рисков и их минимизация – это инструменты получения дополнительных выгод из Вашей ситуации, нахождение скрытых резервов бизнеса и экономия денежных средств.

Инструмент оценки налоговых рисков

Любой налогоплательщик стремится получить большую выгоду от сделок при меньшем объеме налогообложения. В этом нет ничего предосудительного – во многих случаях существенную налоговую оптимизацию можно достичь в рамках закона и с уважением к его нормам. Однако как при этом ответить на вопрос: где граница между допустимым налоговым планированием и незаконным уклонением от налогообложения?

Единственным, на наш взгляд, полноценным инструментом для оценки правомерности налоговых решений и планирования рисков является комплексный юридический анализ норм права и правоприменительной практики – решений судов всех инстанций, обобщений судебной практики, толкований закона правоприменительными органами.

https://www.youtube.com/watch?v=iyie-8__s7E

Опираясь на практику, мы можем достоверно оценить, насколько рискованно Вы ведете свое налоговое планирование или, напротив, сколько возможностей для него Вы упускаете. Мы будем рады помочь Вам сформировать позицию и защититься от рисков с учетом самых последних тенденций и механизмов права.

Наши услуги

Мы предлагаем своим клиентам как юридическую оценку налоговых рисков организации в целом, так и анализ налоговых рисков по отдельным операциям.

Мы работаем также с такой специфической категорией рисков, как налоговые риски физических лиц. Для наибольшей эффективности мы проводим оценку налоговых рисков предприятия или лица, привлекая к работе как юристов, так и экономистов.

Все наши специалисты имеют высокую квалификацию и огромный опыт работы в налоговом праве.

Оценка налоговых рисков может проводиться в различных целях и по различным методикам, но она всегда должна дать ответы на следующие вопросы:

- есть ли риск спора с налоговым органом по конкретной операции, льготе или в целом по деятельности? какова его вероятность?

- если риск существует, то возможно ли отстоять выгодную для налогоплательщика позицию в суде? какова ее вероятность?

- какие действия необходимо предпринять, чтобы выявленные риски были меньше? насколько эти действия снизят вероятность негативных событий для налогоплательщика?

- какие действия можно предпринять для оптимизации налогового эффекта от операции или от деятельности? возможно ли это?

- каковы возможные экономические выгоды от оптимизации налогов, реальная и планируемая налоговая нагрузка?

В результате проведения оценки налоговых рисков организации или физического лица нашими специалистами Вы можете получить полный анализ имеющихся рисков, а также возможные варианты их минимизации.

Проведение такой оценки позволит налогоплательщику не только быть готовым к возможным последствиям, но и гарантирует возможность аргументированно отстоять свою позицию перед налоговыми органами в любой спорной ситуации.

Налоговое консультирование крупнейшего представителя химической промышленности

Клиентом является крупнейший производитель химической продукции в Восточной Европе, лидер отрасли с объемами поставок произведённого сырья до 100 тысяч тонн в год.

Консультантом анализировались проблемные вопросы налогового учета, связанные с получением целевого процентного займа в иностранной валюте, а также с порядком учёта в расходах затрат на приобретение экспедиторских услуг при применении различных базисов поставки.

Анализируемые вопросы являются важным компонентом деятельности группы компаний, т.к. она осуществляет значительный объем поставок производимой продукции по всей территории России, а также за ее пределы.

Полученные клиентом квалифицированные консультации по данным налоговым вопросам имели, по оценке клиента, важное значение для осуществления его предпринимательской деятельности способствовали принятию эффективных бизнес-решений.

Трансфертное ценообразование в отрасли «FinTeсh»

Клиентом является российская компания, разрабатывающая уникальное высокотехнологическое оборудование, используемое при проведении банковских транзакций.

Клиент поставлял оборудование для совместного проекта Московского Кредитного банка (банк ТОП-10 в России) и «Mastercard» по созданию нового для России платежного инструмента, который принимается в более 7 миллионов торговых площадок в 107 странах мира.

Работа Консультанта заключалась в подготовке трансфертной документации, предусмотренной российскими налоговым правом, для обоснования соответствия уровня цен рыночному уровню в сделках клиента.

Уникальность продукции требовала сложного подбора и обоснования правил ценообразования, что было эффективно сделано Консультантом. Документы по сделкам были представлены в налоговые органы и признаны надлежащими для подтверждения соответствия закону.

Налоговая проверка крупной федеральной сети

https://www.youtube.com/watch?v=f7kkmHgUXD8

Клиентом является крупная федеральная сеть в сфере проведения досуга, ведущая свою деятельность более чем в 30 городах России и СНГ и имеющая в настоящий момент долю рынка до 20%. Консультант был привлечен клиентом в ходе камеральной налоговой проверки.

Консультантами были подготовлены квалифицированные письменные ответы на многочисленные запросы налогового органа о предоставлении пояснений и документов, направленные в адрес компаний группы.

Запросы налогового органа касались сложнейших аспектов актуального налогового законодательства Российской Федерации (специализированные аспекты налогообложения прибыли).

После направления клиентом подготовленных Консультантом мотивированных возражений, налоговые органы полностью отказались от предъявляемых ранее в отношении группы компаний претензий и требований.

Видео:Налоговые рискиСкачать

Налоговые риски организации. Оценка, критерии, учет

Под налоговыми рисками подразумевают вероятность возникновения у предприятия неблагоприятных правовых последствий в виде финансовых потерь из-за действий госорганов вследствие неоднозначности и некорректности процессов обложения обязательными бюджетными платежами и налогового законодательства.

Налоговые риски могут возникнуть у компании не только из-за ведения хозяйствующим субъектом неэффективной внутренней политики, но и в связи с использованием двойственности некоторых положений, связанных с оплатой налога или применением достаточно рискованных схем, направленных на минимизацию выплат предприятия в бюджет.

Классификация налоговых рисков

Налоговые риски разделяются на:

- внешние и внутренние;

- непредсказуемые и предсказуемые;

- систематические и несистематические.

Среди иных оснований для разделения рисков присутствуют:

- обладающие риском субъекты;

- вероятностные последствия;

- причины образования.

Еще 3 большие объединения рисков включают риски, наступающие:

- до возникновения спорной ситуации со структурами ФНС (к примеру, при недобросовестности контрагентов, некорректном оформлении выполненной хозяйственной операции);

- в процессе ведения проверки по налоговым перечислениям из-за недостаточности времени, некачественного юридического сопровождения;

- в процессе конфликта с подразделением НС и включающие составление разногласий на акт, обжалование до передачи вопроса в суд досудебное, обжалование в судебном порядке.

На каждом из этапов споров со структурами НС по вопросам обязательных перечислений существуют риски:

- Информационные. Данные риски связаны с недостаточной информированностью, отсутствием законодательного регулирования складывающихся между субъектами отношений. К примеру, ситуация по вычету НДС при заверении счета-фактуры факсимильной подписью ИП не имеет четкого отражения в законодательных или судебных актах.

- Процессуальные. Отражают недостаточность регулирования финансовых процессов в ходе осуществления коммерческой деятельности и образуются при несоблюдении сроков, правил или иных требований, касающихся налоговых норм (к примеру, несвоевременное предоставление декларации о доходах субъекта).

- Окружающие, образующиеся при неравнозначности восприятия норм налоговыми структурами и предприятиями-плательщиками сумм. К примеру, структура НС имеет возможность возложить ответственность на предприятие по истечении законодательно ограниченного срока согласно Постановлению КС РФ (№9, 14.07.2005) о восстановлении сроков давности в отношении юридического лица, совершившего неправомерное деяние. Утверждение не содержит однозначного указания подразумеваемых действий и ситуаций, что провоцирует конфликт мнений.

- Репутационные, связанные с представлением оценочного характера о предприятии в целом. Существование разногласий с проверяющими структурами (независимо от причин возникновения) может оказать негативное влияние на партнерские или спонсорские взаимоотношения организации.

Критерии оценки налоговых рисков

Необходимость оценки налоговых рисков у предприятий является причиной проведения подразделениями НС выездных проверок в соответствии с составленным планом (Приказ ФНС РФ №ММ-3-06/333, 30.05.2007).

Отбор предприятий для проведения проверки их деятельности ведется с учетом некоторых для того оснований, в числе которых:

- Полученные организацией убытки в течение некоторого периода работы (от 2 лет). Особое внимание привлекают предприятия, у которых отсутствуют перспективы выхода из убыточного состояния, установившие сотрудникам низкий уровень заработной платы, вычитающие большие суммы по НДС.

- Невысокий показатель нагрузки по обязательным платежам, в сравнении со средним результатом, характерным для подобного направления коммерческой деятельности. Расчет коэффициента выводится в процентном соотношении путем деления суммы уплаченных за отчетный период налогов на полученную в том же периоде выручку от реализации, не учитывая НДС.

- Значительные размеры вычетов по налогам. Но предпринимаемые попытки переноса суммы НДС, обеспечивающего снижение величины процентной ставки и возможность избежать проверки, могут стать причиной нарушения налогового законодательства.

- Предельные показатели при работе по специальным режимам, связанным с налогообложением.

- Резкое опережение темпов роста расходов, в сравнении с темпами роста доходов. У проверяющих могут возникнуть сомнения в достоверности указываемых данных, вероятностном их завышении или занижении.

- Значительное отклонение — более чем на 10% — показателя уровня рентабельности от среднеотраслевого значения. Уровень рентабельности товаров (в %%) высчитывается делением прибыли от продаж на себестоимость реализованных товаров, а активов – делением прибыли от продаж на валюту баланса.

- Низкий показатель заработка сотрудников (ниже среднеотраслевого уровня). В организации возможно сокрытие реально выплачиваемых заработных плат или занижение ставок на доходы граждан и единого социального налога.

- Соглашения с перекупщиками или посредниками, в большинстве случаев заключаемые для сокрытия сумм прибыли и уменьшения суммы обязательного бюджетного платежа. Сомнения вызывают договора, положения которых не соответствуют правилам делового оборота (к примеру, безосновательная продолжительная отсрочка оплаты), закупаемая/реализуемая продукция не представляет собой результат предпринимательской деятельности компании, а также ситуации активного сотрудничества сторон при несоблюдении обязательств по сделке одним из участников.

- Непредоставление пояснений по полученному компанией уведомлению НС.

- Изменение местонахождения и регистрации юридического лица, предпринимаемое для получения отсрочки по времени с целью исправления недостатков деятельности.

- Сотрудничество с контрагентами, вызывающими подозрения НС по причине одновременного наличия одинаковых адресов регистрации у нескольких фирм или занятия одним лицом одинаковых должностей (директор, учредитель) в нескольких предприятиях.

Видео:Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Оценка налоговых рисков

Студия бухгалтерских услуг предлагает Вам такую услугу, как оценка налоговых рисков (и, соответственно, их снижение при выявлении каких-либо нарушений).

Под налоговыми рисками мы подразумеваем вероятность возникновения нежелательных ситуаций, в которых компания потерпит серьезные финансовые потери и получит ущерб своей профессиональной репутации.

Мы предлагаем Вам эту вероятность свести к минимуму!

Что включает в себя услуга

Услуга подразумевает тщательную проверку показателей налоговой отчетности на соответствие критериям, по которым налоговая инспекция составляет план выездных налоговых проверок.

Благодаря услугам нашего бухгалтера Ваша компания сможет свести к минимуму риск выездной проверки и обезопасить свою компанию. В данную услугу входит:

- Оценка нашим специалистом основных показателей финансово-хозяйственной деятельности Вашей компании.

- Выявление предельных значений.

- Составление заключения о риске выездной налоговой проверки для компании.

- Рекомендации по минимизации рисков и, при необходимости, по оптимизации налогообложения.

Для заказа услуги необходимо:

- Связаться с нами по телефону 648-54-53 или 8(921)746-76-83 (также, Вы можете написать нам письмо на адрес info@buh-galtera.net или отправить заявку из раздела «Контакты»).

- Заключить договор на оказание услуги по оценке налоговых рисков компании.

- Оплатить услугу.

- Предоставить нашим специалистам необходимые данные и отчетность.

Важно: оценка налоговых рисков может проводиться полностью дистанционно, Вы можете предоставить нам необходимые документы и отчетность в электронном виде.

Если дистанционное выполнение услуги Вам не удобно, мы примем оригиналы документов в бумажном виде. Мы работаем так, как это удобно Вам!

Выездная проверка — кошмар главного бухгалтера

Как известно, для главного бухгалтера выездная проверка является настоящим кошмаром. Ведь главная цель такой проверки — за счет доначисления налогов и снятия вычетов пополнить бюджет государства. То есть, за счет бюджета Вашей компании!

Вот почему своевременная оценка налоговых рисков так важна — она позволяет избежать выездной налоговой проверки и растраты бюджета компании.

Система планирования выездных проверок

30 мая 2007 года утверждена Концепция системы планирования выездных налоговых проверок (Приказ ФНС №ММ-3-06/333@). В ней приведены критерии, по которым налогоплательщик вносится в список компаний для выездной проверки.

https://www.youtube.com/watch?v=rgb78H3wouE

Благодаря данной концепции каждая компания может подстраховаться от нежелательных проблем, проведя оценку налоговых рисков на соответствие обнародованным в Концепции критериям (или причинам). Приведем их.

12 причин возникновения налоговых рисков

- Налоговая нагрузка ниже среднеотораслевой.

- Отражение в отчетности убытков за несколько календарных периодов.

- Значительная доля вычетов по НДС.

- Рост налоговых расходов быстрее роста налоговых доходов («Опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг)» ).

- Среднемесячная зарплата сотрудников ниже среднего уровня.

- Приближение к предельным величинам показателей для налоговых специальных режимов.

- Сумма расхода максимально приближена к сумме дохода (для ИП).

- Наличие цепочек посредников без экономических причин.

- Непредоставление пояснений после получения уведомления из налогового органа.

- Неоднократно повторяемое снятие с учета и постановка на налоговый учет в разных налоговых органах.

- Существенное отклонение уровня рентабельности от среднеотраслевого уровня для данной сферы деятельности, выявленного по данным статистики.

- Финансово-хозяйственная деятельность с высоким налоговым риском.

Проще говоря — использование типичных методов ухода от налогов, основные из которых опубликованы на сайте налоговой службы.

Подпадая хотя бы под один из указанных выше критериев, налогоплательщик автоматически становится кандидатом на выездную проверку и, как бы, уже становится в очередь.

Как избавиться от рисков

- Провести проверку на соответствие всем критериям.

- Перевести показатели из рискованных в безопасные.

- Подготовить заранее объяснения для налоговой инспекции, при необходимости.

Все это сделают для Вас наши специалисты! Мы поможем Вам взглянуть на компанию глазами налогового инспектора и сделаем все, чтобы оценить и минимизировать налоговые риски.

Также мы предлагаем Вам:

- проверить контрагентов на соответствие понятию «фирма-однодневка»,

- оценить правильность первичных документов,

- оценить экономическую обоснованность расходов компании,

- определить наличия оснований для доначисления налогов,

- определить участки, нуждающиеся в корректировке.

Вы получите рекомендации наших специалистов в отношении того, как снизить налоговую нагрузку. Мы создали специальный Центр налогового консультирования и наши компетентные специалисты подробно расскажут Вам, в каких случаях Ваша компания может применять налоговые льготы, как минимизировать переплаты по налогам, и многое другое.

Стоимость оценки налоговых рисков

Для Вашей компании стоимость будет рассчитана индивидуально. Она зависит от следующих факторов:

- объемы деятельности компании,

- количество обрабатываемых документов,

- количество нетиповых операций, и др.

Итак, если Вам нужна быстрая и грамотная оценка налоговых рисков — обращайтесь к нашим специалистам. У нас большой опыт работы и решения самых разных проблем, связанных с налогами!

📽️ Видео

Как оценить риск налоговой проверки: 12 критериевСкачать

Налоговые риски 2022 года и методы их минимизацииСкачать

5 видов рисков l Оценка рисков - Брайан ТрейсиСкачать

Что проверяет система управления рисками?Скачать

Как проверить рентабельность и оценить налоговые риски компании | Татьяна Матасова. РУНОСкачать

Налоговые риски 2023Скачать

Kалькулятор налоговых рисков - Константин ДождиковСкачать

Налоги и дробление бизнеса. Как точно не удастся снизить налоговые рискиСкачать

Оценка показателей налоговой нагрузки и рентабельности. Диалоги о налогах с Анной и ПетромСкачать

О критериях оценки налоговых рисков налогоплательщиков НДССкачать

Налоговые риски прошлых периодовСкачать

Дробление бизнеса: налоговые риски и как их самостоятельно оценить?Скачать

Налоговые и договорные риски и возможности . Тренды 2020Скачать

Налоговая требует документы на закупку товара, а их нет. Налоговый юрист и проверки. Бизнес и налогиСкачать

Как проверить договор на налоговые риски, чтобы не получить штраф от ФНС. Бизнес и налогиСкачать