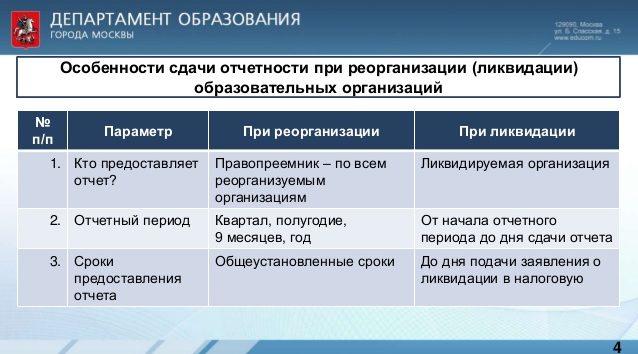

Между ликвидационной отчетностью и отчетностью за реорганизованную организацию существуют различия.

У ликвидированной организации нет правопреемника, поэтому отчитаться за последний налоговый период может только она сама (либо уполномоченный представитель с реквизитами ликвидируемой организации в отчете).

- Ликвидация

- Реорганизация (преобразование, слияние, разделение, присоединение)

- Корректировки за реорганизованную организацию

- Что требуется от бухгалтера при реорганизации в форме преобразования

- Передаточный акт

- Период до завершения преобразования

- Заключительная бухгалтерская отчетность

- Вступительная бухотчетность компании-преемника

- «Первичка» в переходный период

- Кто платит налоги и сдает декларации за предшественника

- Налогооблагаемая база по прибыли, по имуществу и по транспортному налогу

- Налоговая база по НДС

- Отчетность по НДФЛ

- Страховые взносы и отчетность перед фондами

- Можно ли унаследовать «упрощенку»

- Бухгалтерская и налоговая отчетность при реорганизации

- Бухгалтерская отчетность

- Налоговая отчетность

- Налог на прибыль

- Налог на имущество

- НДС

- Упрощенный налог

- Налог на доходы с физических лиц

- Главное

- Какие отчеты сдавать при ликвидации ООО?

- Ликвидация ООО — сущность процесса

- Как сдавать последнюю бухгалтерскую отчетность?

- Как происходит сдача налоговой отчетности при ликвидации ООО?

- Как отчитываться по работавшим в ООО сотрудникам при завершении деятельности?

- Итоги

- Как считать налоги и сдавать отчетность при реорганизации

- Составление налоговых деклараций

- Отражение данных в бухгалтерской отчетности

- 🎬 Видео

Ликвидация

Реквизиты налоговой декларации:

Налогоплательщик: наименование, ИНН/КПП организации, которая ликвидируется.

Период: для квартальной отчетности 51/54/55/56 (для отчетности за месяц соотв. коды из справочника).

Код места, по которому представляется документ — тот, который использовали при обычной отчетности НДС. Код ИФНС — код инспекции по месту нахождения организации.

В блоке Сведения о реорганизованной (ликвидированной) организации заполнить только Форма реорганизации (ликвидация) (код) = 0. ИНН/КПП организации в этом блоке не заполняются.

Корректировки по ликвидированным организациям представляются в ИФНС до момента ликвидации. После сдать по ТКС не получится, так как организация исключается из госреестра и на такие отчеты будет приходит отказ: Не найдена организация по ИНН/КПП, указанным в файле.

Реорганизация (преобразование, слияние, разделение, присоединение)

Если организация по каким-то причинам не отчиталась за последний налоговый период до момента реорганизации, то все права и обязанности по представлению налоговой отчетности возлагаются на организацию-правопреемника.

Таким образом, если отчет НДС сдает правоопреемник, то реквизиты декларации за последний отчетный период реорганизованной организации будут следующими:

Налогоплательщик: наименование, ИНН/КПП организации-правоопреемника.

Период: для квартальной отчетности 51/54/55/56 (для отчетности за месяц соотв. коды из справочника).

Код места, по которому представляется документ: 215 или 216.

Код ИФНС — по месту нахождения организации-правопреемника.

В блоке Сведения о реорганизованной (ликвидированной) организации заполнить код Формы реорганизации (ликвидация) отличную от ликвидации (то есть 1,2,3,5,6), Наименование и ИНН/КПП в этом блоке реорганизованной организации.

В декларации заполнять все данные, которые относятся к деятельности только реорганизованной организации. Книги покупок и продаж, журналы также будут включать в себя только СФ и сделки этой организации.

Отчетность правоопреемника за себя будет формироваться отдельно (за этот же период) со своими книгами и журналами.

Таким образом правоопреемник представит в свою ИФНС как минимум 2 первичных отчета НДС за последний период.

Корректировки за реорганизованную организацию

Корректирующий отчет с 2015 г (в формате 5.04):

В формате 5.04 есть блок реквизитов по реорганизованной организации, поэтому реквизиты отчета будут следующими:

Налогоплательщик: наименование, ИНН/КПП организации-правоопреемника.

Период: соответствует периоду исправления

Код места, по которому представляется документ: 215 или 216. Код ИФНС — по месту нахождения организации-правопреемника.

В блоке Сведения о реорганизованной (ликвидированной) организации заполнить код Формы реорганизации (ликвидация) отличную от ликвидации (то есть 1,2,3,5,6), Наименование и ИНН/КПП в этом блоке реорганизованной организации.

Книги и журналы (разделы 8-12) должны быть в том же составе, что и в первичном отчете (с соответствующими признаками актуальности).

Корректирующий отчет до 2015 г (в формате 5.03 и ранее):

В предыдущих форматах (до формата 5.04) в форме нет блока Сведения о реорганизованной (ликвидированной) организации , то есть нельзя указать ИНН/КПП организации, которой уже нет. Отчетность представить может только правопреемник, но указать в нем за какую организацию отчет — невозможно.

Поэтому прежде, чем отправить отчет, необходимо согласовывать с ИФНС прием этого отчета, так как в большинстве случаев в автоматическом режиме обработки на эти отчеты приходят отказы.

Прием таких файлов происходит только в «ручном режиме», то есть инспектор сам регистрирует этот отчет в ПО ИФНС. И даже если отправка согласована, но поступил отказ — абонент должен снова обратиться к инспектору и выяснить дальнейшие действия (повторно отправить, представить на бумаге, письмом или другие варианты).

Реквизиты отчета:

Налогоплательщик: наименование реорганизованной организации, ИНН/КПП организации-правоопреемника.

Период: соответствует периоду исправления.

Код места, по которому представляется документ: 400.

Если отправка не согласована с инспектором,то:

В случае, если правопреемник еще не был зарегистрирован на момент периода отчета — то поступит отказ «Нет первичного документа»

Если правопреемник уже был зарегистрирован — то есть вероятность замены данных по декларации правопреемника, либо отказ:

Файл уже зарегистрирован (если правопреемник уже сдавал корректирующую декларацию за себя).

| Защищенная передача отчетности во все контролирующие органы страны |

Видео:Кейсы от Ветлужских - кейс 144 - О трудовых отношениях при реорганизации предприятия или организацииСкачать

Что требуется от бухгалтера при реорганизации в форме преобразования

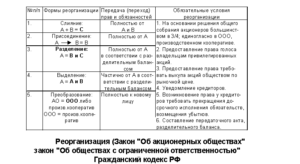

Преобразование юридического лица — это изменение его организационно-правовой формы. Оно происходит, например, когда общество с ограниченной ответственностью становится акционерным обществом. Или, напротив, акционерное общество превращается в ООО.

С чего начинается преобразование? Прежде всего, собственники должны принять соответствующее решение. Об этом в течение трех рабочих дней нужно письменно сообщить в «регистрирующую» ИФНС и туда же принести само решение.

На его основании налоговики в течение трех рабочих дней внесут в госреестр запись о том, что компания находится в стадии реорганизации. Также в течение трех дней о реорганизации необходимо письменно проинформировать сотрудников Пенсионного фонда и своего отделения ФСС (п. 3 ч.

3 ст. 28 Федерального закона от 24.07.09 № 212-ФЗ).

Далее предприятие дважды (с периодичностью раз в месяц) обязано опубликовать в специальных изданиях уведомление о реорганизации. Кроме того, в течение пяти рабочих дней с момента подачи заявления в инспекцию, необходимо оповестить всех известных кредиторов (ст. 13.1 Федерального закона от 08.08.01 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»).

Затем надо подготовить новый устав и учредительный договор для вновь образованной компании и провести инвентаризацию имущества и обязательств «старой» организации. Об этом говорится в пункте 2 статьи 12 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете».

Передаточный акт

Теперь можно приниматься за составление передаточного акта. Его дату определяют учредители. Минфин рекомендует, чтобы бухгалтеры датировали передаточный акт концом квартала или года (п. 6 Указаний по формированию бухотчетности при реорганизации*).

Форма передаточного акта может быть любой, поскольку нормативы не устанавливают каких-либо ограничений на этот счет. Как правило, за основу принимают бланк бухгалтерского баланса.

https://www.youtube.com/watch?v=tHMuDfcmPLg

Единственное требование к передаточному акту — необходимость прописать в нем «положения о правопреемстве» (ст. 59 ГК РФ).

Это указание о том, в какой сумме к правопреемнику переходит дебиторская и кредиторская задолженность (в том числе по зарплате персонала, налогам и страховым взносам), а также имущество.

Его можно отражать как по остаточной стоимости, так и по рыночной, в зависимости от решения учредителей (п. 7 Указаний по формированию бухотчетности при реорганизации).

Период до завершения преобразования

К передаточному акту нужно приложить заявление о госрегистрации вновь возникающего юридического лица, решение о реорганизации, документ об уплате госпошлины и другие бумаги, перечисленные в пункте 1 статьи 14 Федерального закона от 08.08.01 № 129-ФЗ.

Пакет документов полагается сдать в «регистрирующую» налоговую инспекцию и ждать, когда та внесет запись в ЕГРЮЛ. Появление такой записи будет означать, что прежняя компания прекратила своей существование, а новая начала действовать.

На практике период ожидания, как правило, продолжается от нескольких дней до нескольких месяцев. В это время «старая» организация продолжает работать. В частности, начисляет зарплату, амортизацию, выставляет счета и выписывает накладные и счета-фактуры.

Заключительная бухгалтерская отчетность

На день, предшествующий дате регистрации новой организации (то есть дате внесения записи в ЕГРЮЛ), реорганизуемая компания должна составить заключительную бухгалтерскую отчетность. Это баланс, отчет о прибылях и убытках, отчеты об изменениях капитала и о движении денежных средств, пояснения и аудиторское заключение (если компания подлежала обязательному аудиту).

В заключительной отчетности будут отражены операции, совершенные в период с момента подписания передаточного акта до закрытия организации-предшественника. Как следствие, цифры в заключительном балансе будут отличаться от данных передаточного акта. Что касается счета 99 «Прибыли и убытки», то его следует закрыть, а прибыль можно распределить по решению учредителей.

Бухгалтеры часто задают вопрос: когда нужно сдать в ИФНС заключительную бухотчетность? Сразу после реорганизации или по окончании текущего квартала? Об этом лучше спросить «своего» инспектора. Иногда налоговики предпочитают получить баланс сразу, иногда соглашаются подождать.

Добавим, что после заключительной отчетности реорганизованная компания не должна составлять балансов и прочих документов, ведь последний отчетный период для него — время от начала года до даты реорганизации.

Вступительная бухотчетность компании-преемника

Вновь созданной организации нужно составить вступительный баланс на дату преобразования (то есть на день, когда внесена запись в ЕГРЮЛ). Данные вступительной отчетности совпадут с данными заключительного баланса предшественника.

Единственное, что может отличаться — это размер уставного капитала, ведь учредители вправе как увеличить, так и уменьшить его.

В графе 3 баланса следует отразить сведения на дату реорганизации. В графах 4 и 5 будут стоять прочерки, так как на 31 декабря прошлого и позапрошлого годов предприятие-правопреемник еще не было создано.

В ИФНС вступительный баланс сдают либо сразу после оформления, либо по завершении текущего квартала, в зависимости от того, как удобнее «вашему» инспектору.

«Первичка» в переходный период

На стадии преобразования организации сталкиваются с такой проблемой: договоры с контрагентам подписывал предшественник, а работать по ним предстоит правопреемнику. Означает ли это, что нужно заключить новые соглашения, либо дополнения к ним? Или достаточно разослать информационные письма с указанием названия и реквизитов новой организации?

Мы считаем, что таких писем вполне достаточно. Дело в том, что при изменении организационно-правовой формы к вновь возникшему юридическому лицу по передаточному акту переходят права и обязанности реорганизованной компании (п. 5 ст. 58 ГК РФ). Это распространяется и на договорные отношения. Получается, что никаких допсоглашений, подписанных контрагентами, не требуется.

https://www.youtube.com/watch?v=FqXsmtSajlo

Акты выполненных работ, накладные и счета-фактуры в идеале надо выписывать так: вплоть до дня реорганизации от имени предшественника, на дату реорганизации и далее — от имени преемника.

Но учитывая, что после преобразования условия договоров фактически остались прежними, допустимо начать оформлять «первичку» от лица новой организации с первого дня месяца, в котором состоялась реорганизация.

При этом нумерацию первичных документов, на наш взгляд, можно не прерывать.

Кто платит налоги и сдает декларации за предшественника

В случае преобразования вновь созданная организация является единственным правопреемником реорганизованной компании. Именно к преемнику переходит обязанность по уплате налогов (п. 9 ст. 50 НК РФ). В связи с этим инспекторы обычно переносят остатки из карточки расчетов с бюджетом «бывшего» юрлица на лицевой счет новой организации.

Но случается, что налоговики во избежание путаницы просят налогоплательщика перед реорганизацией провести сверку, погасить все задолженности и вернуть все переплаты. Если судить строго, такой подход не является законным. Но в жизни многие бухгалтеры идут навстречу контролерам и выводят все расчеты с бюджетом «в ноль».

В случае если «старая» организация прекратила существование, не успев отчитаться по налогам, то это за нее это делает правопреемник, который сдает отчетность в ИФНС по месту своего учета. Причем сроки сдачи деклараций из-за реорганизации не сдвигаются. Например, по налогу на прибыль за год нужно отчитаться не позднее 28 марта следующего года, а по УСН — не позднее 31 марта следующего года.

Налогооблагаемая база по прибыли, по имуществу и по транспортному налогу

По налогу на прибыль практикуются два различных подхода. Первый основан на том, что в момент реорганизации заканчивается последний налоговый период предшественника и начинается первый налоговый период преемника.

Соответственно, налоговые базы разные, и объединять их нельзя. А раз так, то в декларациях новой компании нельзя учесть данные, отраженные предшественником с начала года. Подобную точку зрения высказали чиновники (письмо ФНС России от 11.11.

10 № ШС-37-3/15203).

Но есть и второй подход, согласно которому в случае преобразования налоговые базы по прибыли можно объединить, и это не приведет к искажению. Инспекторы, которые придерживаются такой позиции, требуют от правопреемника декларацию, где учтены данные предшественника с начала года.

Мы допускаем как первый, так и второй подход. Поэтому стоит узнать мнение «своего» инспектора.

По налогу на имущество исчисление облагаемой базы не прерывается. Другими словами, после реорганизации правопреемник включает в декларацию сведения о стоимости объектов по состоянию на 1-е число каждого месяца, начиная с начала года.

По транспортному налогу компания-правопреемник, унаследовавшая автомобили, должна сдать единую декларацию за весь год. В ней необходимо показать сумму транспортного налога в отношении всех машин, ранее принадлежавших преобразованной организации и вновь принятых на баланс. Об этом говорится в вышеупомянутом письме № ШС-37-3/15203.

Налоговая база по НДС

Если преобразование состоялось в середине налогового периода (по НДС он равен кварталу), то база делится на две части. Суммы, начисленные предшественником, попадут в его налоговую базу и, как следствие, в его декларацию. Соответственно, начисления правопреемника будут отражены в базе и в декларации правопреемника.

С вычетами дело обстоит следующим образом. «Новая» организация вправе принять вычет за «старую», если выполняется ряд условий.

Так, для вычета по авансам, полученным в счет предстоящих платежей, нужно, чтобы наступила реализация, либо правопреемник отразил в учете расторжение сделки и вернул предоплату.

Здесь есть одно ограничение — принять вычет нужно не позднее одного года с момента возврата (п. 4 ст. 162.1 НК РФ).

Для налога, который предшественник заплатил своим поставщикам (или на таможне), но не успел принять к вычету, нужно выполнение «обычных» условий. Это наличие счета-фактуры, «первички» и постановка на учет для использования в операциях, облагаемых НДС. Кроме того, есть и дополнительное условие: правопреемник вправе принять вычет только при наличии документов, подтверждающих оплату.

Добавим, что особое внимание следует обратить на дату счета-фактуры, выставленного на имя предшественника. Если документ датирован периодом после преобразования, то налоговики, скорее всего, не разрешат принять сумму налога по такому счету-фактуре к вычету. В этой ситуации бухгалтеру остается лишь связаться с поставщиком и попросить его исправить документ.

Отчетность по НДФЛ

При реорганизации налоговый период по НДФЛ не прерывается. Это объясняется тем, что компания является не налогоплательщиком, а налоговым агентом. К тому же трудовые отношения с персоналом продолжаются, что прямо предусмотрено статьей 75 ТК РФ. Значит, никакой промежуточной отчетности по налогу на доходы физлиц при преобразовании сдавать не надо.

https://www.youtube.com/watch?v=iyrf1r8m6fA

Отметим одну особенность: если сотрудник принес уведомление на имущественный вычет, где в качестве работодателя указана «бывшая» организация, бухгалтерия «новой» компании должна ему отказать. Сотруднику придется еще раз сходить в инспекцию и взять другое уведомление, где подтверждается вычет, относящийся к правопреемнику. Такие разъяснения дала ФНС России в письме от 23.09.08 № 3-5-03/528@.

Страховые взносы и отчетность перед фондами

Здесь есть спорный вопрос. Обязана ли вновь образованная организация исчислять облагаемую базу по взносам с нуля или ей разрешено продолжать отсчет, начатый до преобразования? От ответа на этот вопрос зависит величина страховых вносов.

Если правопреемник обнулит базу, то он автоматически теряет право освобождать от взносов начисления, превышающие предельную величину (в 2011 году она равна 463 000 руб.).

Если он «унаследует» базу, то вместе с ней получит и право не начислять взносы на сумму превышения.

На наш взгляд, в случае преобразования базу можно не обнулять, так как меняется только организационно-правовая форма, а компания-работодатель остается прежней. Но тем, кто выбрал этот путь, вероятно, придется поспорить с сотрудниками фондов.

В любом случае уплатить взносы и сдать по ним расчеты за предшественника — это обязанность преемника (ч. 16 ст. 15 Федерального закона от 24.07.09 № 212-ФЗ).

Можно ли унаследовать «упрощенку»

Если предшественник находился на УСН, и правопреемник после преобразования планирует остаться на данном спецрежиме, никаких заявлений подавать не нужно.

Если все условия, необходимые для применения «упрощенки», выполняются, право на нее автоматически переходит к вновь образованной компании. И хотя чиновники с этим не согласны (см. письмо УФНС по г. Москве от 08.10.

10 № 16-15/105637), судьи целиком и полностью на стороне налогоплательщиков (постановление Президиума ВАС РФ 15.06.10 № 563/10).

* Полное название документа: Методические указания по формированию бухгалтерской отчетности при осуществлении реорганизации организаций (утв. приказом Минфина России от 20.05.03 № 44н).

Видео:КАК СДАТЬ ОТЧЕТ В РОССТАТ ЗА 2022 год на сайте ФСГССкачать

Бухгалтерская и налоговая отчетность при реорганизации

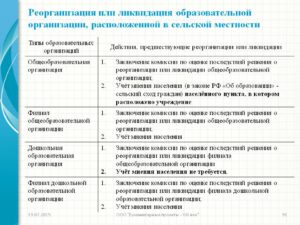

Законность реорганизации предприятий – юридических лиц предусмотрена ст. 57 ГК РФ. Существует возможность реорганизовать предприятие путем его разделения, выделения, слияния, преобразования и присоединения. Возможно и сочетание указанных способов.

Законом разрешена реорганизация двух или более фирм, имеющих различные правовые формы одновременно.

Реорганизация предполагает значительную работу: сдачу бухгалтерской и налоговой отчетности установленных форм в сжатые сроки за предшествующую организацию и за ее правопреемника.

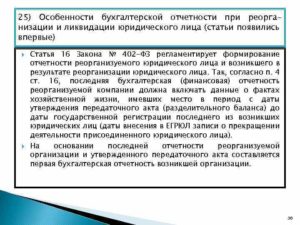

Бухгалтерская отчетность

При реорганизации вновь образованное предприятие берет на себя обязанность сдать отчетность по итогам года за предшественника в трехмесячный срок после того, как окончен год (ст. 23-1(5) НК).

Копия отчетности подается, кроме ИФНС, и в службу статистики. Период, за который в нее включаются сведения: с начала года и до даты, предваряющей дату государственной регистрации итогов реорганизации.

Правопреемник составляет отчетность и за себя – так называемую вступительную. Она формируется из данных, переданных предшественником на основании передаточного акта и скорректированных на суммы хозяйственных операций, имевших место после его составления.

Обычно акт составляется как можно ближе к дате реорганизации, а затем данные вместе с суммами корректировки на дату регистрации вносятся в оборотно-сальдовые ведомости и передаются правопреемнику (ФЗ №402 от 06-12-11 г., ст. 16-6,7).

Дополнения к акту фиксируются.

Внимание! Организации бюджетной сферы от составления первичной отчетности освобождаются.

https://www.youtube.com/watch?v=obVXQW3TXxI

В контролирующие органы первая после реорганизации отчетность не сдается: обязанность ее предоставления возникает только по итогам года.

Налоговая отчетность

Несмотря на разнообразие вариантов реорганизации, существуют общие моменты при сдаче налоговой отчетности. Они изложены в ст. 55 НК РФ: налоговый период завершается датой преобразования, кроме НДС и иных налогов с налоговым периодом «квартал» («месяц»). Рассмотрим наиболее значимые из них.

Налог на прибыль

Отчетность сдается по данным налогового периода от начала года до преобразования, а значит, эта обязанность ляжет уже на учетную службу правопреемника.

Правопреемник на практике обязан рассчитать две декларации: за предшественника и за себя, при этом не пропустив сроки их предоставления. Сдать декларацию закон требует не позднее 28 марта следующего года.

Зачастую налоговая требует предоставить отчетность раньше – в срок, применяемый для расчетов по авансовым платежам (до 28 числа последующего месяца).

Налог на имущество

Сдается по аналогии с налогом на прибыль. При подаче отчетности за предшественника важно помнить, что предоставляются не данные по авансовому платежу, а декларация за период, в котором имела место реорганизация.

Сроки сдачи стандартные – до 30 марта в следующем году. Как и в ситуации с налогом на прибыль, в случае преобразования ФНС зачастую требует предоставить декларацию раньше: в сроки, предусмотренные для авансовых расчетов, до 30-го числа месяца, следующего за отчетным периодом.

НДС

В данном случае налоговый период – квартальный, в связи с чем существуют особенности сдачи декларации при преобразовании. Из инструкции по заполнению следует, что предшественник декларирует свои данные, полученные до преобразования, а правопреемник – свои, зафиксированные после даты реорганизации.

Однако ФНС в письме №24-15/04265@ от 13-05-15 г. предлагает разъяснение, согласно которому правопреемник может составить единую декларацию, включающую показатели и предшественника, и его собственные.

Здесь же содержится и вариант, при котором предшественник, получив согласие ФНС в письменном виде, самостоятельно и досрочно сдает декларацию за себя, до того как реорганизация завершилась регистрацией.

Сроки подачи декларации — до 25 числа месяца, следующего за отчетным периодом (квартал).

Упрощенный налог

Правила идентичны применяемым к налогу на прибыль. В декларацию включается период от начала года до преобразования, сдается она правопреемником. Срок стандартный — до 31 марта следующего за реорганизацией года.

Налог на доходы с физических лиц

Справки 2-НДФЛ, согласно законодательству, сдаются до 1 апреля следующего года (ст. 230(2) НК РФ). Фискальные органы зачастую требуют досрочной сдачи сведений от предшественника, утверждая, что существует обязанность сделать это до преобразования.

При этом, по мнению контролирующих служб, правопреемник сдает сведения за себя, до 1. 02. Позиция содержится в ряде писем и разъяснений Минфина и ФНС (например, письмо Минфина №03-04-06/8-173 от 19-07-11), имеет очевидные правовые изъяны и может быть оспорена законным порядком.

Возможность сдать сведения за себя и за фирму, существующую до преобразования, имеет правопреемник.

Аналогично сдаются и прочие декларации, в сроки, установленные законом: по кварталу (месяцу) либо по годовым показателям. Стандартно правопреемник готовит два пакета документов: с данными за себя и предшественника. Подача корректирующих сведений возложена на правопреемника.

Внимание! Декларирование показателей в ИФНС до преобразования — «авансом» — может привести к их существенному искажению. Оно оправдано лишь в ситуации, когда хозяйственная деятельность на предприятии-предшественнике фактически не ведется до указанной даты.

При определении сроков подачи сведений учитывается перенос дат на более поздние, за счет выходных и праздничных дней.

Главное

- При проведении реорганизации предприятий в любой форме преимущественная ответственность за сдачу любой отчетности ложится на правопреемника реорганизуемого предприятия.

- Сроки сдачи отчетности неизменны для всех хозяйствующих субъектов.

- В ходе реорганизации принято составлять акт передачи документации, принадлежащей реорганизуемому предприятию. Если реорганизация проводится в форме разделения и выделения, составление акта обязательно. Без этого документа может последовать отказ в государственной регистрации и реорганизация не будет завершена законным путем.

Видео:Нюансы составления бухгалтерской отчетности при реорганизацииСкачать

Какие отчеты сдавать при ликвидации ООО?

Какие отчеты сдавать при ликвидации ООО? Такой вопрос возникает у руководителей и бухгалтеров тех организаций, которые по различным основаниям прекращают свою деятельность. Постараемся дать на него развернутый ответ в нашей статье.

Ликвидация ООО — сущность процесса

Как сдавать последнюю бухгалтерскую отчетность?

Как происходит сдача налоговой отчетности при ликвидации ООО?

Как отчитываться по работавшим в ООО сотрудникам при завершении деятельности?

Итоги

Ликвидация ООО — сущность процесса

Общества с ограниченной ответственностью могут быть ликвидированы по разным причинам. Возможна добровольная ликвидация, когда участники в силу каких-то причин приняли решение поставить точку в деятельности организации.

О том, какие сроки установлены для добровольной ликвидации ООО, можно узнать из статьи.

Бывает, что происходит ликвидация по решению суда. Например, когда стоимость чистых активов компании оказывается меньше, чем размер уставного капитала. Или компанию ликвидируют (также по решению суда) в результате проведения процедуры банкротства.

https://www.youtube.com/watch?v=Za_j2yaLEo8

Результат ликвидации — это исключение общества из Единого госреестра юридических лиц (ЕГРЮЛ). Но в процессе завершения деятельности организация обязана отчитаться и в налоговую, и в Пенсионный фонд, и в Фонд соцстраха. Рассмотрим подробнее, как это происходит на практике.

Как сдавать последнюю бухгалтерскую отчетность?

Для организаций, прекращающих свою деятельность, последним отчетным годом будет являться год с 1 января по дату исключения из ЕГРЮЛ. При этом бухгалтерская финансовая отчетность составляется на дату, предшествующую дате исключения из госреестра.

Основанием для составления самой последней бухотчетности — ликвидационного баланса — являются промежуточный ликвидационный баланс и данные о фактах хоздеятельности, произошедших за период с даты утверждения промежуточного баланса до даты внесения в ЕГРЮЛ соответствующей записи.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Промежуточный ликвидационный баланс (п. 2 ст. 63 ГК РФ):

- составляется ликвидационной комиссией после окончания срока предъявления требований кредиторами;

- содержит данные об активах ликвидируемого юрлица, перечне требований кредиторов, результатах их рассмотрения и перечне удовлетворенных требований;

- утверждается учредителями или органом, принявшими решение о ликвидации.

Передается промежуточный ликвидационный баланс в налоговую вместе с уведомлением о ликвидации юрлица по форме Р15001.

Подготовить окончательный ликвидационный баланс можно после того, как ООО рассчитается по своим долгам перед партнерами, бюджетом, работниками и пр. В него попадает информация об имуществе, которое осталось для распределения между участниками.

Окончательный ликвидационный баланс должен быть представлен налоговикам вместе с заявлением о госрегистрации юридического лица в связи с его ликвидацией по форме Р16001.

Как происходит сдача налоговой отчетности при ликвидации ООО?

Налоговые декларации, по которым компания отчитывалась при ведении своей деятельности, нужно сдавать и при ликвидации.

Декларации можно сдать в комплекте с промежуточным ликвидационным балансом, но только в том случае, если есть уверенность, что объекты налогообложения будут отсутствовать.

Если же такой уверенности нет, то отчеты налоговикам лучше передать вместе с окончательным ликвидационным балансом.

Как уже было сказано, для ликвидируемых ООО последний отчетный год — период с 1 января до даты исключения общества из ЕГРЮЛ. Вся налоговая отчетность компании должна быть сдана в срок не позднее даты внесения записи о ликвидации.

СЛЕДУЕТ ОТМЕТИТЬ! При прекращении деятельности есть особенности в заполнении кодов отчетного периода. Например, в декларации по налогам на прибыль и имуществу должно быть указано значение «50» — это и будет означать, что декларация подается за последний налоговый период ликвидируемого общества.

Больше о значениях кодов отчетного периода, указываемых в налоговых отчетах, узнайте из материала «Основные коды налогового отчетного периода по декларациям».

Как отчитываться по работавшим в ООО сотрудникам при завершении деятельности?

В процессе сворачивания бизнеса обычно происходит увольнение сотрудников компании.

Как только они будут уволены и с ними будут произведены все расчеты, обществу нужно отчитаться перед Пенсионным фондом и Фондом соцстраха по формам СЗВ-СТАЖ, СЗВ-М и 4-ФСС соответственно, а также передать в налоговую инспекцию единый расчет по страховым взносам. На всех указанных отчетах должна быть проставлена отметка «Прекращение деятельности».

ОБРАТИТЕ ВНИМАНИЕ! Все указанные расчеты компания должна сдать до подачи заявления Р16001.

Также в качестве налогового агента общество должно сдать в налоговую справки 2-НДФЛ по всем работникам и 6-НДФЛ за период с начала года и до момента прекращения деятельности.

Полезную информацию о том, для каких целей предназначена справка 2-НДФЛ, можно найти в статье.

Итоги

При прекращении деятельности общество с ограниченной ответственностью сдает все необходимые декларации по налогам в соответствии с имеющимися объектами налогообложения.

Также необходимо отчитаться по доходам сотрудников в качестве налогового агента и страховым взносам в качестве плательщика таких взносов. В ПФР следует сдать сведения персонифицированного учета.

Завершающим процесс ликвидации отчетом является ликвидационный баланс, который и ознаменует собой окончание деятельности ООО.

Видео:Сдача отчетности через сервис налоговой. Настройка отправки. Первая отправка декларации через ИФНС.Скачать

Как считать налоги и сдавать отчетность при реорганизации

Источник: журнал «Главбух»

Прежде чем рассматривать, как считать налоги и сдавать отчетность при реорганизации, нужно провести инвентаризацию имущества и обязательств. Делать это обязательно в присутствии комиссии (ст.

11 Федерального закона от 6 декабря 2011 г. № 402-ФЗ, п. 27 Положения, утв. приказом Минфина России от 29 июля 1998 г. № 34н, п. 22 Методических указаний, утв.приказом Минфина России от 28 декабря 2001 г.

№ 119н).

Результаты этого мероприятия оформляются инвентаризационными описями или актами. А если выявлены отклонения от учетных данных, то нужны еще и сличительные ведомости (разд. 4 Методических указаний, утв.

приказом Минфина России от 13 июня 1995 г. № 49). Кроме того, надо будет заполнить ведомость учета результатов, выявленных инвентаризацией. В ней обобщаются все итоги таких мероприятий, проведенных за текущий год (п. 5.

6 Методических указаний, утв. приказом № 49).

Составление налоговых деклараций

После инвентаризации можно переходить к составлению отчетности в инспекцию. Налоговый кодекс РФ не содержит отдельных сроков представления деклараций и уплаты налогов для реорганизованных компаний.

https://www.youtube.com/watch?v=Ud78Rf76pCE

По общему правилу обязанность по уплате налогов переходит к правопреемнику (п. 9 ст. 50 НК РФ). Некоторые инспекторы следуют этому правилу и переносят остатки из карточки расчетов с бюджетом реорганизованной компании на лицевой счет новой организации.

В то же время действуют и другие нормы. А именно: отчетность за последний налоговый период, предшествующий кварталу, в котором произошла реорганизация, реорганизуемая компания представляет самостоятельно (подп. 4 п. 1 ст. 23, п. 1 ст. 80, п. 5 ст. 174 НК РФ).

Поэтому во избежание конфликтов лучше всего выяснить именно в вашей инспекции, кто и когда должен отчитаться по налогам при реорганизации. Можно также руководствоваться официальными разъяснениями

Когда надо отчитаться по налогам при преобразовании

Все налоги. Реорганизуемая компания может самостоятельно отчитаться по налогам.

Правопреемник представляет в инспекцию по месту своего учета декларации за последний налоговый период, только если реорганизованное юрлицо отчетность не представило до снятия его с учета.

Декларации должны быть представлены, а налоги уплачены не позднее сроков, установленных для отчетного или налогового периода, в котором произошла реорганизация. Письмо Минфина России от 13 февраля 2007 г. № 03-02-07/1-67.

Налог на прибыль. Декларацию должны сдать реорганизованные компании за последний налоговый период (с 1 января текущего года по день реорганизации). Срок общий для всех – не позднее 28 марта.

Если до прекращения деятельности этого сделано не будет, то отчитаться должен правопреемник. Причем отдельно за предшественника. И отдельно – за себя. В декларациях новой компании нельзя учесть данные, отраженные реорганизованным юрлицом с начала года.

Письмо ФНС России от 11 ноября 2010 г. № ШС-37-3/15203,Письмо ФНС России от 12 мая 2014 г. № ГД-4-3/8919.

НДС. Реорганизованная компания должна представить декларацию за квартал, предшествующий реорганизации. Общие сроки сдачи отчетности при этом не сдвигаются.

Если до 25-го числа месяца, следующего за отчетным кварталом, компания прекратила деятельность, то декларацию сдаст правопреемник.

В таком случае в отчете надо показать все облагаемые и необлагаемые операции, которые прошли по двум компаниям. Письмо ФНС России от 12 мая 2014 г. № ГД-4-3/8919.

Налог на имущество. Реорганизованная компания представляет декларацию самостоятельно не позднее 30 марта года, следующего за отчетным. Но если компания прекратит деятельность раньше, то отчитаться может правопреемник.

При этом на титульном листе в поле «по месту нахождения (учета)» надо поставить код 215 или 216, привести наименование реорганизованного юрлица, но ИНН и КПП (вверху) правопреемник покажет свои.

Коды, присвоенные старой компании, надо привести в поле «ИНН/КПП реорганизованной организации». Письмо ФНС России от 12 мая 2014 г. № ГД-4-3/8919.

Транспортный налог. Правопреемник, к которому перешли автомобили, должно сдать декларацию за весь год. В ней надо показать сумму транспортного налога в отношении всех машин, ранее принадлежавших реорганизованной компании и вновь принятых на баланс. Письмо ФНС России от 11 ноября 2010 г. № ШС-37-3/15203.

Отчетность в фонды. По общему правилу отчетность в ПФР и ФСС РФ за реорганизованную компанию представляет организация-правопреемник (ч. 16 ст. 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Однако проверяющие на местах настаивают на том, чтобы это сделал предшественник еще до окончания реорганизации. Как считают в вашем фонде, лучше узнать непосредственно в конкретном отделении.

Расчетным периодом в любом случае будет отрезок с 1 января 2015 года по день завершения реорганизации.

Базу по страховым взносам безопаснее обнулить. Тогда правопреемник начнет исчислять ее по новой. По мнению Минтруда России, после реорганизации в форме преобразования образуется совершенно новая компания. В подтверждение своих доводов ведомство ссылается на пункт 4 статьи 57 Гражданского кодекса РФ (письмо от 5 сентября 2014 г. № 17-3/10/В-5634).

Отражение данных в бухгалтерской отчетности

Заключительную бухгалтерскую отчетность реорганизуемое юрлицо должно составить на день, предшествующий дате регистрации новой компании (дате внесения записи в ЕГРЮЛ). Бухгалтер должен составить баланс, отчет о финансовых результатах, отчеты об изменениях капитала и о движении денежных средств, пояснения и аудиторское заключение (если аудит для компании обязателен).

В заключительной отчетности будут отражены операции, совершенные в период с момента подписания передаточного акта до закрытия организации-предшественника. Как следствие, цифры в заключительном балансе будут отличаться от данных передаточного акта. Что касается счета 99 «Прибыли и убытки», то его следует закрыть, а прибыль можно распределить по решению учредителей.

https://www.youtube.com/watch?v=rhHdBHMEFLQ

В то же время одними лишь разъяснениями и консультациями юристов ограничиваться не стоит.

Оптимальный вариант – это когда в процесс взаимодействия и диалога с сотрудниками вовлечены руководство компании и ее другие отделы помимо юридического (кадровый, финансовый и т. д.).

Более того, если в компании есть корпоративное издание (сайт), его стоит использовать для публикации планов, связанных с реорганизацией, и ее итогов.

🎬 Видео

Проблемы исчисления НДС при реорганизацииСкачать

Трудовые отношения при реорганизации - Елена А. ПономареваСкачать

Реорганизация предприятия. Что важно знать?Скачать

4.6. Реорганизация и ликвидация юридического лицаСкачать

Ликвидация или слияние АО и ООО. Какие сдать отчеты в ПФР?Скачать

Как заполнять отчет ЕФС-1 по новой форме 2024Скачать

Налоговые проблемы при реорганизации компанийСкачать

Реорганизация бизнеса путем присоединенияСкачать

Как проверить себя по отчетности в Росстат за пару минут?Скачать

Реорганизация компании: составляем передаточный актСкачать

При досрочном погашении кредита (полностью или частично) обязательно надо обратить внимание на этоСкачать

Ошибки при реорганизации предприятия. Что важно знать?Скачать

С 2022 года ИП сдают отчеты по статистике только в электронном видеСкачать

Урок 21. Какие отчеты сдавать ООО на ОСНО. Скачать таблицу отчетности 2022Скачать

Просто о реорганизацииСкачать

Разъяснения Роструда: реорганизация компанииСкачать