Применение любого режима налогообложения предполагает корректное отображение налоговых показателей в учете. Нарушение этого принципа может грозить фирме штрафными санкциями и более серьезными наказаниями в соответствии с законом.

Если правильность налоговых показателей ставится под сомнение, может возникнуть необходимость в восстановлении налогового учета.

Поскольку его показатели формируются на основе бухгалтерских данных, восстановительные мероприятия, как правило, проводятся комплексно, затрагивая и бухгалтерский учет в той или иной степени.

- Необходимость восстановления налогового учета

- Период восстановления налогового учета

- Порядок восстановления налогового учета

- Ответственность налогоплательщика

- Главное

- Способы восстановления бухгалтерского и налогового учета

- Цели, виды и сроки восстановления данных

- Как проводить

- Кого привлечь

- Какие документы необходимы для получения услуги

- Наши преимущества

- Восстановим бухгалтерский учет, налоговый учет. Исправим ошибки в учете и отчетности

- Для чего нужно восстановление бухгалтерского учёта?

- Когда необходимо проводить восстановление бухгалтерского учета?

- Какие виды восстановления бухгалтерского и налогового учёта существуют?

- Как проходит восстановление бухгалтерского и налогового учета?

- Стоимость услуги

- Срок оказания услуги

- За какой период нужно восстанавливать налоговый учет?

- Глубина охвата налоговой проверки

- В каких случаях проводится восстановление налогового учета?

- Цель восстановления налоговой отчетности

- Срок хранения налоговых документов

- Восстановление бухгалтерского и налогового учета

- В каких случаях необходимо восстановление бухучета?

- Цели и задачи

- Сроки, отводимые на восстановление бухгалтерского учета

- Виды восстановления бухучета

- Мероприятия по восстановлению бухучета

- Кто может проводить восстановление бухгалтерского и налогового учета?

- Пример отчета аудиторской компании

- Когда требуется восстановление бухгалтерского учета

- Как выбрать исполнителя, чтобы восстановить бухгалтерский учет

- Способы восстановления бухучета

- Как восстанавливают бухгалтерский учет и отчетность

- Сроки и стоимость восстановления бухгалтерского учета

- 📹 Видео

Необходимость восстановления налогового учета

Утрата или искажение налоговых данных служат веской причиной для запуска процедуры восстановления НУ. Следует помнить и о возможности налоговой проверки: камеральной и выездной.

В ходе этих проверок ФНС требует предоставления достоверных налоговых данных в установленные законом, достаточно короткие сроки.

Восстановить недостающие документы в период, когда данные уже запрошены, как правило, налогоплательщик не успевает: это масштабная и скрупулезная работа. Лучше позаботиться о наведении порядка в учете заблаговременно.

На практике необходимость в восстановлении возникает как следствие ряда проблем, указанных ниже.

Утрата налоговых данных по причинам, не зависящим от налогоплательщика: сбой в электронной системе хранения и обработки, техногенные, природные катаклизмы, форс-мажор разного рода.

Утрата или искажение данных по вине налогоплательщика и его должностных лиц:

- игнорирование изменений налогового законодательства по той или иной причине;

- непрофессионализм учетных работников, ошибочное применение норм НК РФ и подзаконных актов, рекомендаций, писем и разъяснений контролирующих органов;

- намеренная порча налоговых данных, как следствие конфликта с уволенным работником;

- полное отсутствие какого-либо учета, сдача налоговых деклараций на основе несуществующих данных.

Последнее может иметь место на предприятиях малого бизнеса, руководители которых ошибочно считают, что статус МП поможет им избежать налоговой проверки и ответственности.

Период восстановления налогового учета

ИФНС имеет право проводить выездные налоговые проверки за 3 года перед годом вынесения решения о проверке. Берется в расчет, согласно НК РФ, ст. 89-4, именно предшествующие календарные годы.

Следовательно, существует необходимость восстановления налогового учета минимально за трехлетний период, не считая текущего времени.

Выездная проверка может проводиться как по одному налогу, так и комплексно.

Кроме того, при подаче уточненного варианта декларации по налогу ИФНС имеет право осуществить проверку за период, который охвачен декларацией (ст. 89-4 НК РФ).

Убыток по результатам деятельности компании, включаемый в расчет налоговой базы, на уменьшение в текущем периоде должен быть подтвержден документально.

Документы следует хранить до тех пор, пока налогоплательщик уменьшает налоговую базу на сумму убытков (ст. 283-4 НК РФ, ст. 346.18 -7 НК РФ).

В этом случае налоговые работники имеют право потребовать документы и за иные периоды, а значит, они подлежат обязательному восстановлению.

На заметку! Уведомление о начале камеральной проверки налогоплательщику не направляется (ст. 89 НК РФ), т.е. проверка может проводиться в любое время, внезапно, если ФНС усмотрит для нее законный повод. Указанное обстоятельство – дополнительное основание для восстановления налогового учета и отражения в дальнейшем корректных данных по нему.

Порядок восстановления налогового учета

Восстановление НУ можно осуществить по-разному:

- Поручить сотрудникам компании. Это могут быть как прежние работники, так и принятые после увольнения штата. Риск велик: в первом случае сотрудники уже скомпрометировали себя, а во втором – еще не успели показать профессионализм. Однако при отсутствии дополнительных средств на оплату сторонних услуг способ имеет место.

- Поручить частному лицу, имеющему опыт таких работ, по договору. Целесообразно в отношении малого предприятия, ИП с небольшим документооборотом, применяющего спецрежимы.

- Поручить аудиторам-профессионалам, по договору. Плюсы очевидны: специалисты компании, глубоко знающие теорию и практику налогового законодательства, качественно восстановят налоговый учет компании, полностью или частично. Стоимость на рынке подобных слуг достаточно высока, но если компания применяет ОСНО, обращение к профессионалам является лучшим решением проблем недостоверности НУ.

На заметку! Цены на услуги аудиторов зависят не только от объема документооборота, выбранного налогового режима, но и от наличия ВЭД, количества видов деятельности компании. Совмещение налоговых режимов также увеличивает стоимость услуг.

https://www.youtube.com/watch?v=GfW6upHMuno

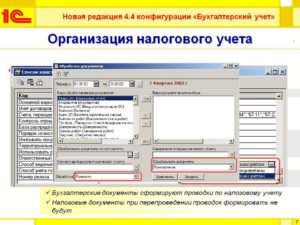

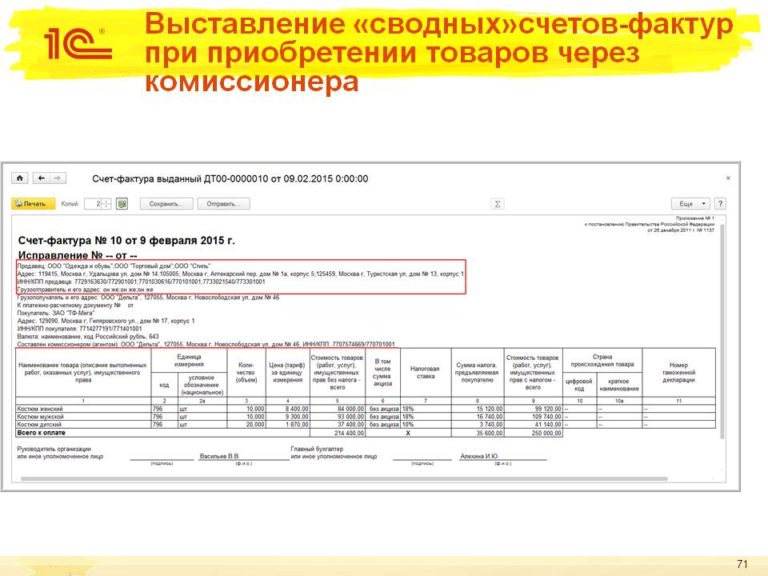

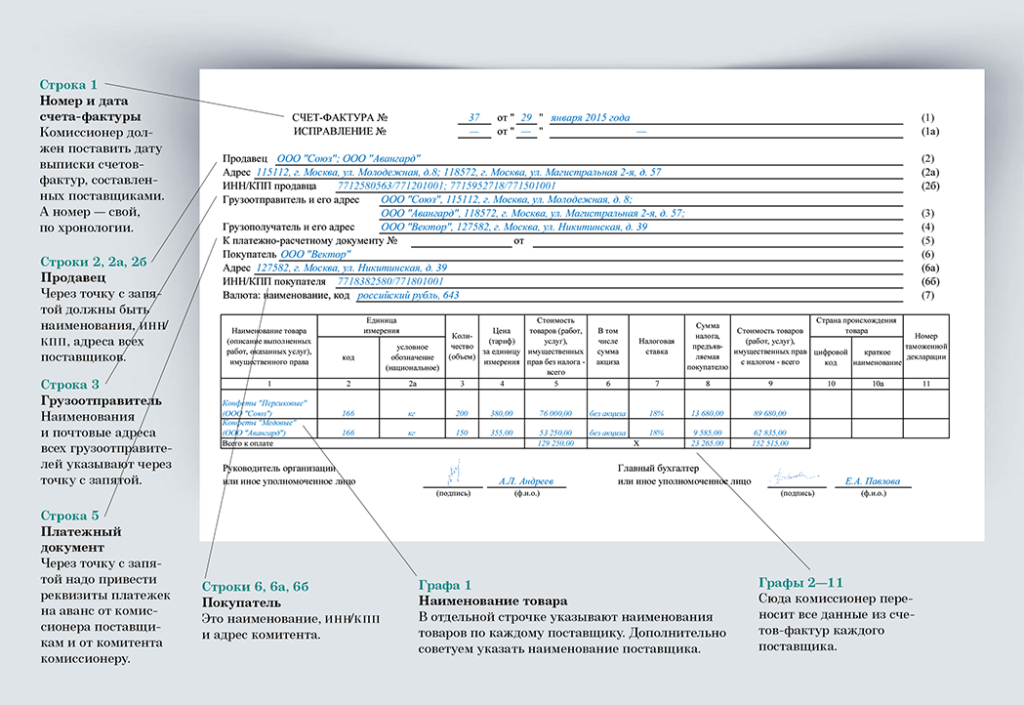

В работе исполнитель использует не только данные налоговых документов и регистров (счетов-фактур, расчетов, книг учета), деклараций, но и бухгалтерских. Используется также учредительная документация.

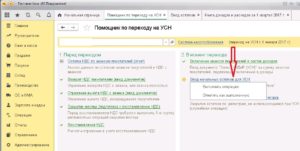

Восстанавливают НУ, придерживаясь определенной последовательности. Предполагается, что бухгалтерские данные предварительно откорректированы, сверены, верны и на них можно опираться в расчетах:

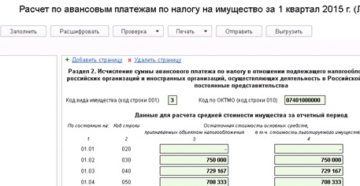

- сверка с ИФНС по данным уплаты налогов;

- проверка правильности начисленных компанией налоговых сумм;

- выявление несоответствий в декларациях, налоговой документации;

- исчисление недоимок по налогам и отслеживание процесса их погашения;

- создание отсутствующих или дополнительных регистров НУ при необходимости;

- формирование корректировочных деклараций, отчетности при необходимости и их подача в ИФНС.

Ответственность налогоплательщика

Восстановление налогового учета напрямую отвечает интересам налогоплательщика. Нарушение налоговой дисциплины карается в соответствии с законом: от мелких штрафов до уголовной ответственности.

Так, при проведении камеральной проверки ФНС вправе запросить любой налоговый или бухгалтерский документ, имеющий отношение проверки. Его необходимо предоставить в течение 5 рабочих дней после получения требования (ст. 88-3 НК РФ). В ином случае компании грозит штраф 200 рублей за каждый непредоставленный экземпляр документа (ст. 126-1 НК РФ).

Документально не подтвержденные расходы грозят доначислением налога со стороны ФНС, а также штрафами и пенями за его неуплату (ст. 75, ст. 122-1 НК РФ).

Отсутствие учета как такового может привести к тому, что ИФНС рассчитает и начислит налоги компании самостоятельно (ст. 31-1-7 НК РФ), добавив к ним расчет пеней и штрафов. Может быть применена ст. 120 НК РФ, предусматривающая ответственность за грубое нарушение правил учета. В ней в зависимости от тяжести деяния фигурируют штрафы от 10 до 40 тыс. руб. и выше.

Кроме того, может последовать наказание по ст. 199 УК РФ.

Недостоверные сведения, отраженные в налоговой декларации, или ее отсутствие как таковой грозят штрафом 100-300 тыс. руб. и выше. Применяются обязательные, принудительные работы и другие виды наказаний. Срок лишения свободы за налоговые преступления по указанной статье может достигать 6 лет.

Главное

- Восстановление налогового учета и его корректное ведение в дальнейшем – насущная необходимость для налогоплательщика. Для проведения этой процедуры используются внутренние резервы и сторонние аудиторы.

- Восстанавливаются данные минимум за 3 предшествующих проверке календарных года. В отдельных случаях ФНС имеет право требовать документацию и за другие периоды.

- Восстановление должно проводиться комплексно и последовательно.

- За искажение, непредоставление вовремя данных, неуплату налогов законодательно закреплены наказания от мелких штрафов до значительных сроков лишения свободы.

Видео:Восстановление бухгалтерского учета (1 ч.)Скачать

Способы восстановления бухгалтерского и налогового учета

Восстановление бухгалтерского и налогового учета — это обязательная мера при утрате данных, ведь ведение бухгалтерского и налогового учетов — обязанность каждого налогоплательщика.

Причем способы и методы ведения закреплены на законодательном уровне. Компании не вправе уклоняться от установленных требований.

В статье расскажем, как восстановить данные бухгалтерского и налогового учетов при их утрате.

Восстановление бухгалтерского и налогового учетов — это процедура чрезвычайная, но редкой ее никак нельзя назвать. Утратить данные БУ и НУ компания может при различных ситуациях: пожар, потоп, кража или порча компьютерного оборудования, на котором велись учетные записи. В каких случаях придется восстанавливать данные:

- Утрата или порча первичной документации в результате непредвиденных и форс-мажорных обстоятельств. Например, наводнения или землетрясения. Восстанавливать придется не только бумажную документацию, но и электронную первичку.

- Ведение БУ и(или) НУ было прервано по каким-либо причинам.

Систематический, своевременный и достоверный учет должен вестись непрерывно, причем за все время деятельности. Длительность перерыва не имеет значения.

- В первичной документации обнаружены недостоверные сведения либо неподтвержденные исправления, выявлены несоответствия итоговым показателям учетных регистров.

- Умышленные деяния ответственных лиц (бухгалтера, руководителя) либо их некомпетентность в вопросах организации и ведения БУ и НУ.

Стоит отметить, что данный перечень не является исчерпывающим. Руководитель или собственник компании может принять решение о восстановлении бухгалтерского и налогового учетов в иных случаях. Необходимость в проведении данной процедуры определяется в индивидуальном порядке, в зависимости от сложившихся обстоятельств.

Цели, виды и сроки восстановления данных

Ключевая цель воссоздания данных БУ и НУ — это обеспечить полноценное, систематическое и своевременное отражение хозяйственных операций для целей бухучета и налогообложения. Если компания уклоняется от данного обязательства, то последствия могут быть довольно печальными. Это не только штрафные санкции, арест счетов, заморозка деятельности, но и уголовное преследование.

Выделяют три основных вида восстановления бухгалтерской и налоговой информации. К таковым относят:

- локальное — воссоздается конкретный участок или направление;

- частичное — используется в случаях, когда требуется восстановить несколько взаимосвязанных участков или направлений;

- полное — процедуре подвергаются все направления НУ и БУ.

Какой вид необходим для организации, определяется в индивидуальном порядке, в зависимости от объемов утраченной информации и документов.

По срокам проведения данной процедуры никаких ограничений не предусмотрено. Однако налоговики настоятельно рекомендуют проводить восстановление налогового учета в самые кратчайшие сроки. В противном случае деятельность компании могут приостановить до полного воссоздания информации.

Как проводить

Алгоритм восстановления бухгалтерского и налогового учетов заключается в следующих этапах:

- Проведение аудита. Необходимо проверить, какие участки информации утрачены, то есть оценить объем предстоящей работы.

- Утверждение плана работ. На основании проведенного анализа требуется составить план действий, как будет проводиться процедура воссоздания.

- Проведение работ. На данном этапе проводится непосредственное восстановление утраченной информации, документации, сведений.

- Заключительный этап, на котором организация формирует отчетность в Налоговую инспекцию на основании возвращенных данных.

Кого привлечь

Решение о том, кто будет восстанавливать данные БУ и НУ, принимает собственник компании. Учредитель или руководитель предприятия вправе доверить проведение данной процедуры следующим специалистам:

- сотруднику из штата самого предприятия, например, возложить обязанности по восстановлению информации на главного бухгалтера;

- стороннему физическому лицу, например, аудитору или бухгалтеру из другой компании;

- специализированной компании, аудиторской фирме или же организации, оказывающей услуги по ведению бухучета.

Стоит отметить, что если причиной проведения восстановительных мероприятий стал непрофессионализм бухгалтерии или же умышленные деяния ответственных лиц, то привлекать штатного сотрудника бессмысленно и нерационально.

Какие документы необходимы для получения услуги

Для того чтобы восстановить налоговый учет, понадобится представить:

- учредительные документы;

- финансово-хозяйственную документацию, которая накопилась за все время работы. Сюда относятся кассовые ордера, выписанные и полученные счета-фактуры, накладные и т. д.

Прайс на услуги

| ОСН | УСН(6%) | УСН(15%) | ЕНВД | |

| Нулевая отчетность (за квартал) | 2 500 руб. | 1 900 руб. | 1 900 руб. | 800 руб. |

| Сдача по почте в ИФНС,ПФР,ФСС | 600 руб. | 600 руб. | 600 руб. | 600 руб. |

| Сдача по электронным каналам связи | 300 руб. | — | — | — |

| до 25 операций | 9 900 руб. | 3 900 руб. | 5 900 руб. | 4 900 руб. |

| 25-50 операций | 14 900 руб. | 5 900 руб. | 7 900 руб. | 5 900 руб. |

| 50-100 операций | 19 900 руб. | 7 900 руб. | 9 900 руб. | 7 900 руб. |

| Свыше 100 документов | договорная | |||

| 1-20 сотрудников | 400 руб. за каждого сотрудника | |||

| 21-50 сотрудников | 350 руб. за каждого сотрудника | |||

| 51-100 сотрудников | 300 руб. за каждого сотрудника | |||

| Свыше 100 сотрудников | 250 руб. за каждого сотрудника | |||

| Заказать расчет |

- Позвоните по указанным телефонам или оставьте заявку в соответствующей форме, которая находится на сайте.

- Лично встретьтесь со специалистом нашей компании, чтобы конфиденциально обсудить все нюансы и на их основе составить и заключить договор.

- Передайте специалисту «Азбука Учета» все необходимые документы (под опись), чтобы мы могли начать работу.

Воспользовавшись этой услугой, руководство предприятия или ИП получает:

- восстановленный бухгалтерский и налоговый учет, в котором наведен идеальный порядок;

- отсутствие штрафных санкций, которые могли возникнуть в ходе проверок за предыдущие периоды;

- отсутствие каких-либо претензий со стороны государственных органов по вопросам ведения налогового учета;

- полный контроль над активами компании, ее товарно-материальными запасами и средствами;

- адресные рекомендации по дальнейшему ведению бухгалтерского и налогового учета;

- уверенность в том, что банковские счета не будут арестованы, а значит, через них можно спокойно осуществлять платежи.

Таким образом, квалифицированные специалисты компании «Азбука Учета» восстановят бухгалтерский и налоговый учет, тем самым повысив качество отчетности компании-заказчика, снизят различные риски и обезопасят клиента от возможных штрафных санкций. А значит, руководство компании-заказчика сможет с головой уйти в решение ключевых вопросов организации, ведения и расширения бизнеса, а не будет думать над тем, как восстановить учет и каких санкций ждать от налоговой.

Наши преимущества

Сегодня много компаний предлагают бухгалтерские услуги в Москве, в том числе и восстановление налогового учета. Все предложения отличаются друг от друга не только по цене, но и по качеству. Мы понимаем, что ИП и ООО не просто выбрать компанию, которой можно доверить свою бухгалтерию. Так почему же стоит выбрать именно «Азбука Учета»?

Высокое качество. В нашей компании работают только профессионалы. Минимальный опыт работы специалистов «Азбука Учета» в сфере бухгалтерии, финансов и права – 15 лет. За такой длительный срок профессиональной деятельности мы сумели разрешить десятки спорных ситуаций в пользу наших клиентов. Для нас нет неразрешимых проблем.

Доступность. В нашей компании действуют выгодные цены на услугу восстановления налогового учета. Стоимость зависит от ряда факторов, главный из которых – тип налогообложения. Также в «Азбука Учета» действуют акции и специальные предложения. Узнать о них подробнее Вы можете у наших специалистов.

Индивидуальный подход. При восстановлении налоговой документации мы учитываем все особенности конкретной фирмы. Наши специалисты внимательно вникают в дело и прикладывают все усилия для решения поставленной задачи. Если клиенту необходима консультация, мы всегда готовы дать совет.

https://www.youtube.com/watch?v=1vLYQfU0ovc

Сейчас в нашей компании действует специальное предложение. Заказывая услугу бухгалтерского обслуживания в «Азбука Учета» на два месяца, третий месяц Вы получаете бесплатно. Также доступен бесплатный анализ бухгалтерского учета для оптимизации налогообложения. Все подробности и сроки действия акции уточняйте у наших специалистов по телефону.

Видео:Как Восстановить Учёт ООО ИП Налоговый И Бухгалтерский Учёт ОрганизацииСкачать

Восстановим бухгалтерский учет, налоговый учет. Исправим ошибки в учете и отчетности

Услуга необходима в преддверие аудита и налоговой проверки. Восстановление бухгалтерского и налогового учета представляет собой комплекс мероприятий, направленных на формирование достоверной оценки финансовой и налоговой отчетности.Беремся за любой уровень сложности и запущенности.

Для чего нужно восстановление бухгалтерского учёта?

Кроме ситуаций, когда вы уже столкнулись с серьёзными проблемами в виде штрафов и блокировки счёта компании, сделать восстановление учёта бывает полезно, чтобы:

| · Сократить сумму налога к уплате; |

| · Подготовиться к налоговой проверке; |

| · Настроить управленческий учёт в компании; |

| · Получить возможность планировать расходы компании; |

| · Минимизировать налоговые риски; |

| · Наладить процессы работы с первичной документацией. |

Когда необходимо проводить восстановление бухгалтерского учета?

Восстановить бухгалтерский учет необходимо в случаях:

| · Форс-мажорных обстоятельств; |

| · Некомпетентности специалиста – главного бухгалтера; |

| · В случаях, когда законодательством предусмотрена уголовная мера ответственности для руководителя компании и главного бухгалтера за нарушение законодательства; |

| · Отсутствия реестров учета на протяжении нескольких периодов; |

| · Недостоверности первичных учетных данных; |

| · Неправильного ведения налогового и бухгалтерского учета; |

| · Утраты отчетности, первичных данных и бухгалтерских регистров; |

| · Необходимости любой ценой сберечь репутацию фирму, даже если учет вообще не осуществлялся. |

Какие виды восстановления бухгалтерского и налогового учёта существуют?

Что вы получите?

- Исправление ошибок в учете, связанных с нарушением норм бухгалтерского и налогового законодательства, снижение налоговых рисков

- Восстановленную внутреннюю первичную документацию (перемещения, требования-накладные, материальные отчеты и т.д.)

- Проведенные сверки-взаиморасчетов с контрагентами

- Восстановление утраченных документов

- Подготовленные уточненные налоговые декларации по результатам восстановления учета

- Составленную учетную политику с учетом особенностей Вашего предприятия

- Рекомендации по ведению учета

Как проходит восстановление бухгалтерского и налогового учета?

Для каждой компании план восстановления разрабатывается индивидуально. Независимо от выбранного вида восстановления, некоторые этапы включаются в план обязательно:

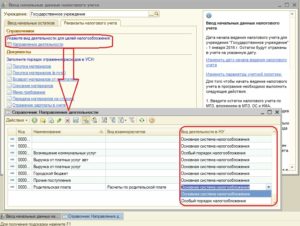

| 1 этап | Заказчик предоставляет всю имеющуюся информацию и первичные документы:· базы 1С· отчётность за предыдущие периоды· банковскую выписку и т.д. |

| 2 этап | Проводится экспресс-диагностика степени «запущенности» учета, выявляются существующие проблемы и пробелы, определяется степень необходимого восстановления, рассчитывается стоимость работ. |

| 3 этап | Проверка первичной документации на соответствие законодательству, внесение необходимых правок в бухгалтерские и налоговые регистры. Проводится сверка с контрагентами, восстанавливаются недостающие документы. |

| 4 этап | Составляется бухгалтерская и налоговая отчётность в ФНС, ФСС и ПФР за проверяемые периоды. |

| 5 этап | Подготовка рекомендаций по эффективному ведению бухгалтерского учёта, составлению учетной политики. |

Стоимость услуги

| 1. Восстановление бухгалтерского и налогового учета для ИП и микропредприятий *, ** | квартал | от 5000р |

| 2. Восстановление бухгалтерского и налогового учета для организаций малого бизнеса *,** | квартал | от 20000р |

| 3. Восстановление бухгалтерского и налогового учета для организаций среднего бизнеса * | квартал | 30000р |

| * см. повышающие коэффициенты | здесь | |

| ** см. тариф за выезд сотрудника | здесь |

Окончательная стоимость зависит от размеров и сложности бизнеса, количества операций и количества проверяемых периодов.

Срок оказания услуги

От 1 до 6 месяцев, определяется строго индивидуально в зависимости от степени восстановления и количества периодов.

Также, вы можете обратиться к нам и получить следующие виды бухгалтерских услуг:

Бухгалтерское обслуживание

Бухгалтерское сопровождение

Расчет заработной платы

Постановка бухгалтерского и налогового учета

Консультирование по вопросам бухгалтерского учета

Экспресс анализ бухгалтерской базы

Подготовка и сдача отчетности

Составление учетной политики

Восстановление бухгалтерского и налогового учета

Видео:Восстановление бухгалтерского учета: с чего начать и как провестиСкачать

За какой период нужно восстанавливать налоговый учет?

articles/account/

За какой период необходимо восстановить данные налогового учета? Какие риски несет компания при отсутствии либо ненадлежащим образом ведения налогового учета?

Дороговизна услуг по восстановлению налогового учета нередко отпугивает заказчиков. Однако финансовые потери от отсутствия налоговой отчетности могут быть несопоставимы с ценой восстановления налоговой отчетности.

Глубина охвата налоговой проверки

Период восстановления налогового учета, прежде всего, связан с глубиной охвата налоговой проверки.

По общему правилу, в рамках выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

В случае представления «уточненки» в рамках соответствующей выездной налоговой проверки проверяется период, за который представлена такая «уточненка» (п.4 ст.89 НК РФ).

Практически это означает, что налоговые органы вправе проверить компанию только за три года, предшествующие решению о проведении налоговой проверки. Например, в апреле 2021 г.

налоговыми органами вынесено решение о проведении выездной налоговой проверки компании.

В данной ситуации налоговой проверкой могут быть охвачены три года, предшествующие вынесению решения о ее проведении, то есть период с января 2013 г. по декабрь 2015 г. включительно.

В каких случаях проводится восстановление налогового учета?

Восстановление налогового учета, как правило, проводится при отсутствии (полном или частичном) ведения налогового учета, налоговых регистров, выявления недостоверных данных, обнаружения количества ошибок при проведении аудиторской проверки и пр.

Цель восстановления налоговой отчетности

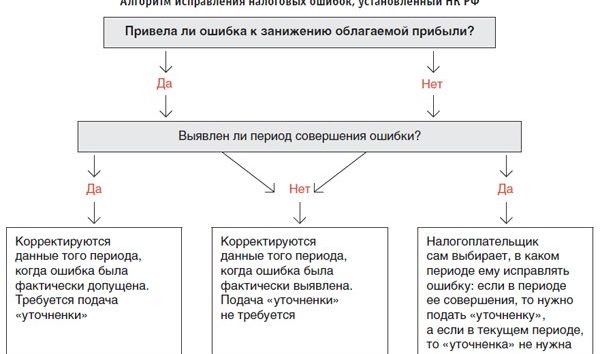

В процессе восстановления налоговой отчетности выявляются ошибки, как приводящие к неполной уплате налогов, так и приводящие к переплате налогов.

Важно!

В том случае, если компанией не велся налоговый учет и, соответственно, отсутствовали регистры налогового учета, то при проведении выездной налоговой проверки будут дополнительно доначислены налоги, пени и штрафы.

Напомним, что ст.120 НК РФ предусмотрена ответственность за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения. Размер наказания зависит от частоты и последствий совершенных нарушений.

Так, если эти деяния совершены:

— в течение одного налогового периода, при отсутствии признаков налогового правонарушения, — штраф в размере 10 тыс. рублей;

— в течение более одного налогового периода — штрафа в размере 30 тыс. рублей.

https://www.youtube.com/watch?v=UxAejErF2Jc

Если совершенные деяния повлекли занижение налоговой базы, то штраф взыскивается в размере 20 % от суммы неуплаченного налога, но не менее 40 тысяч рублей.

Нельзя забывать и про возможное наступление уголовной ответственности. На практике к уголовной ответственности привлекают, как правило, руководителя организации.

Если к уголовной ответственности также привлекается главный бухгалтер, данный факт только усугубляет ситуацию, поскольку за совершение налогового преступления группой лиц по предварительному сговору, предусмотрены более строгие санкции — до шести лет лишения свободы (ст. 35 УК РФ).

Важно!

Определяя период восстановления налогового учета, необходимо помнить про срок хранения документов налогового учета.

Срок хранения налоговых документов

По общим правилам документы, необходимые для исчисления и уплаты налогов (сборов) должны храниться не менее четырех лет. Причем это касается также данных бухгалтерского учета и документов, подтверждающих уплату (удержание) налогов (пп. 8 п. 1 ст. 23, пп. 5 п. 3 ст. 24 НК РФ).

Однако НК РФ установлены исключения из общего правила. Особые сроки хранения документов для подтверждения расходов, принимаемых в уменьшение налоговой базы по налогу на прибыль предусмотрены гл. 25 НК РФ.

Так, налогоплательщик обязан хранить первичные документы, которые подтверждают размер полученного убытка (в случае его переноса на будущие периоды), в течение всего перенесенного срока (п. 4 ст. 283 НК РФ, п. 7 ст. 346.18 НК РФ).

А для хранения первичных документов, подтверждающих осуществление расходов в виде амортизационных начислений, установлен общий срок (4 года), исчисление которого осуществляется в специальном порядке.

Так, срок хранения первичных документов, отражающих формирование первоначальной стоимости амортизируемого имущества, должен исчисляться с момента завершения начисления амортизации в налоговом учете (Письмо Минфина РФ от 26.04.2011 г. №03-03-06/1/270).

Это вполне логично, поскольку налогоплательщик должен подтвердить в случае налоговой проверки правомерность начисления амортизации по объектам основных средств, исходя из сформированной первоначальной стоимости и срока полезного использования. И срок в четыре года в налоговом учете будет отсчитываться с момента окончания амортизации по объекту основного средства.

Видео:Налоговый учет и расчет налога на прибыль - первый практический урок курсаСкачать

Восстановление бухгалтерского и налогового учета

Восстановление бухгалтерского и налогового учета чрезвычайная, но далеко не редкая ситуация, с которой приходится сталкиваться предпринимателям на практике.

В каких случаях необходимо восстановление бухучета?

Поводом к проведению аудита для восстановления учетных данных могут стать:

- физическая утрата или порча первичных учетных документов на бумажных и/или электронных носителях, наступившая вследствие форс-мажорных обстоятельств — пожара, наводнения, кражи и т.п.;

- отсутствие по каким-либо причинам своевременного и систематического бухгалтерского учета в течение длительного, либо какого-то конкретного периода времени;

- обнаружение в данных первичных документов ошибок, недопустимых или неподтвержденных исправлений, недостоверной информации, несоответствие итогов по документальному учету фактическим данным;

- некомпетентность или заведомые действия лица, ответственного за ведение бухучета, которые привели к нарушениям в системе учета и искажению фактических данных.

Следует понимать, что это обобщающий перечень причин, которые могут стать основанием для мероприятий по восстановлению учетных данных — в каждом случае повод для проведения этой процедуры рассматривается руководителем предприятия или собственником, исходя из конкретных обстоятельств.

Цели и задачи

Целью проведения мероприятий по восстановлению учетных данных, в зависимости от формы и сферы деятельности компании может являться:

- восстановление, либо создание новой и полноценной структуры бухучета, с возможностью ее использования в будущих периодах;

- получение заключения аудиторов с положительным результатом по тем участкам и периодам, по которым проводилось восстановление бухучета;

- предотвращение наложения арестных санкций на банковские счета компании;

- успешная сдача налоговой декларации по отчетному периоду.

Сроки, отводимые на восстановление бухгалтерского учета

Законодательно, конкретные сроки, в течение которых должная быть проведена процедура восстановления бухучета, не установлены, и рассматриваются индивидуально в каждом конкретном случае, исходя из:

- вида восстановления;

- объема работы и документальной базы, подлежащей восстановлению;

- периода, за который восстанавливается учет.

Однако налоговые органы рекомендуют проводить восстановление налогового учета и бухгалтерии в предельно сжатые сроки.

Это объясняется необходимостью предоставления достоверной отчетности контролирующим органам, поскольку согласно нормам закона, включение в отчетные документы ложных сведений, равно как и уклонение от предоставления данных сведений и уплаты налогов, влечет за собой административную, а при уклонении от уплаты в крупном размере — уголовную ответственность в виде штрафных санкций, принудительных работ, либо лишения свободы и права занимать определенные должности.

Виды восстановления бухучета

В зависимости от степени утраты данных, восстановление бухучета разделяется на три вида:

- локальное — проводится в случае восстановление конкретного направления учета;

- частичное — проводится в случае, если восстановлению подлежат определенные (чаще — взаимосвязанные) участки учета, к примеру, учет ТМЦ, расчеты с поставщиками и покупателями, банковские операции;

- полное — проводится в случае, если необходимо комплексное восстановление учета — анализ и обработка первичной документации, корректировка данных по всем участкам бухучета, а также восстановление баланса.

Мероприятия по восстановлению бухучета

Восстановление документальной учетной базы проводится поэтапно:

- аудит и оценка объема работ — на данном этапе проводится полномасштабный анализ учетной базы на предмет достоверности и наличия учетных документов, определяются цели и задачи мероприятий по восстановлению бухучета.

- планирование работ — составляется план мероприятий с указанием сроков проведения и лиц, ответственных за их выполнение;

- проведение работ — этап, на котором непосредственно проводится восстановление документальной базы (сбор и обработка первичных документов учета), восстановление преемственности учетных периодов, а также соответствия учетных данных фактическим, сверки с контрагентами для подтверждения восстановленных и итоговых данных;

- завершение аудита — этап формирования отчетности в налоговую по итогам восстановленного учета (формирование регистров, заполнение декларации), заполнение корректировочных деклараций, разработка предложений и рекомендаций по оптимизации и дальнейшему ведению учета.

Кто может проводить восстановление бухгалтерского и налогового учета?

Право выбора лица, которому может быть доверено восстановление системы учета, законодательство оставляет за собственником, который для выполнения этих мероприятий может привлечь:

- работника из собственного штата (ранее работавшего или вновь приглашенного);

- частное лицо;

- специализированную аудиторскую компанию.

Поскольку причины, приведшие к необходимости проведения этой процедуры, были допущены именно штатными работниками, их привлечение для восстановительного аудита спорно.

Технически восстановление системы учета более сложная процедура, нежели его осуществление в штатном режиме, и требует профессионального подхода для ее решения.

Учитывая это, для выполнения этой задачи и получения достоверных результатов целесообразно привлечь профессиональных аудиторов — в идеале заключить договор с аудиторской компанией.

https://www.youtube.com/watch?v=5_cB0NfOyqc

В чем преимущества сотрудничества именно с компанией? Они очевидны:

- в специализированных компаниях работают аудиторы с глубоким знанием теории бухучета по всем счетам и направлениям, и опытом работы, что гарантирует качественное проведение процедуры восстановления документов;

- компании имеют развернутый штат, что дает возможность привлечения к мероприятиям одновременно нескольких аудиторов, и сократить, таким образом, сроки проведения процедуры;

- все работы аудиторская компания проводит на основании договора о сотрудничестве.

Это гарантирует предпринимателю:

- соблюдение сроков

- высокое качество аудита и соответствие учетных результатов фактическим;

- возможность получить достоверный отчет по восстановлению бухгалтерского учета, образец которого является приложением к основному договору и может быть дополнен заказчиком необходимыми для конкретного вида восстановления позициями;

- получение профессиональных рекомендаций по организации и ведению бухучета после его полного или частичного восстановления.

Затраты на эти работы могут различаться в зависимости от того, кто будет проводить мероприятия. Труд штатного работника не повлечет за собой увеличения затрат, поскольку его время оплачивается согласно должностному окладу.

Цена на восстановление бухгалтерского и налогового учета привлеченным аудитором формируется в зависимости от нескольких факторов — объема восстанавливаемой документации, количества сегментов учета и корректировок счетов, необходимости формирования баланса и налоговой отчетности.

Пример отчета аудиторской компании

Когда требуется восстановление бухгалтерского учета

- отсутствует или повреждена бухгалтерская база (плохо велась, не отдает бухгалтер, украдена или утеряна);

- нет документов (частичная или полная утрата первичной документации);

- уволилась бухгалтер (переехала, отключила телефон);

- нет времени (налоговая проверка, продажа бизнеса, тендер)

Почему восстановление бухучета требует внимания? Выявление ошибок и неточностей в бухгалтерском и налоговом учете при налоговой проверке дает право фискальным органам:

- признать неправомерными расходы, заявленные в налоговых декларациях;

- доначислить к уплате соответствующие налоги;

- наложить на организацию дополнительные штрафы и применить иные санкции.

Как выбрать исполнителя, чтобы восстановить бухгалтерский учет

Процедура восстановления учета бухгалтерии не имеет стандартов и правил. Позвоните в три разные компании на тему — как лучше восстанавливать учет в вашей компании, получите три разных ответа.

Мы предлагаем самостоятельно решить, какой фирме доверить восстановление учета бухгалтерии. Нас выбирают многие клиенты среди других компаний, оказывающих услуги восстановления бухгалтерского учета, по нескольким причинам:

Мы стремимся верно понять проблему и применить решение

Мы отличаем важное от неважного, расставляем очереди, что несет риски, а что нет.

Если мы готовим проект восстановления бухгалтерского или налогового учета, то изучаем ситуацию, из-за которой вы решили восстанавливать учет. Ведь цели могут быть разные.

Если вам срочно нужно возместить НДС, то мы занимаемся проверкой наиболее важных для налоговой проверки документов, производим изменения в учете в нужном разделе.

Мы даем практические рекомендации, как снизить налоговые риски

Мы стараемся, если это возможно, минимизировать финансовый ущерб, который возможен по итогам налоговой проверки. Даем консультации, как избежать налоговых проверок и не привлекать внимание ИФНС в дальнейшем.

К слову говоря, наши постоянные клиенты знают, что в Фирммейкер делают сопровождение выездной и камеральной проверки бухгалтерами и юристами. И при налоговых доначислениях, мы защищаем интересы в досудебном и судебном порядке.

Способы восстановления бухучета

Мы реализуем два способа:

- полное восстановление бухгалтерского учета (объем работы с начала образования организации),

- частичное восcтановление бухгалтерского учета (определенный период или отдельных участков).

Посмотрите видео «Восстановление бухгалтерского учета»

Как восстанавливают бухгалтерский учет и отчетность

После этапа анализа, понимания проблемы и выставления целей, возможно проведение внеплановой инвентаризации ТМЦ и ОС, расчетов с поставщиками, покупателями, ревизия учетной политики и прочих нормативно-учетных регламентов.

И уже после всех стратегических действий, можно браться за обработку и сортировку первички, поиска и восстановления недостающей документации. Этот этап зачастую на себя берет Заказчик для экономии бюджета.

Впереди же ждет интересная работа — нужно сформировать новую бухгалтерскую и налоговую отчетность.

https://www.youtube.com/watch?v=0XCqJw_w4RE

Восстановление бухгалтерского учета Фирммейкер производит силами аудиторов, программистов и непосредственно бухгалтеров.

Последние занимаются подготовкой и проведением первичных документов, в задачи аудиторов входят общая постановка задачи, анализ возможности снижения налоговой нагрузки и прием выполненных работ, а работа у программистов появляется при необходимости массовой правки или переносе баз данных.

В результате процесса восстановления налогового и бухучета клиент получает:

- анализ документации и и приведение ее в порядок,

- проверена правильность исчисления налоговых платежей, составлены уточняющие налоговые декларации,

- сданы уточненные бухгалтерская и налоговая отчетность за восстановленный период;

- восстановлены первичные документы, исправленная бухгалтерская база.

После восстановления бухгалтерского учета наш Клиент может предоставить достоверную отчетность для участия в тендерах и рейтингах. После восстановления бухгалтерского учета Клиент может четко представлять себе налоговые риски.

Сроки и стоимость восстановления бухгалтерского учета

Сроки и стоимость по восстановлению бухгалтерского учета определяются расчетным путем, зависят от периода, за который планируется провести восстановление учета, а также от текущего состояния бухгалтерского и налогового учета в компании.

Затрат нет и сразу ясно, насколько критичны налоговые проблемы

Оставьте заявку выделите фрагмент текста и нажмите Ctrl+Enter

смотрите также

Что такое фирмы-однодневки, для кого они нужны?

Что такое «однодневки», для чего они нужны? Фирма-однодневка (разг.: «помойка», «фонарь», «синяк», «ёжик», «финка», «космонавт») — это жаргонный термин для организаций, созданных исключительно с…

Выездная налоговая проверка: как быть готовым

Выездная налоговая проверка является одним из методов налогового контроля. Упоминание о ее начале у бухгалтеров вызывает беспокойство, а то и панику. Так ли серьезен этот вопрос? Попробуем…

Как правильно рассчитать и выплатить дивиденды?

В случае, когда финансовым результатом деятельности организации является прибыль, учредители решают, на что ее направить. Как правило, они хотят получить свои дивиденды. Рассмотрим порядок…

📹 Видео

Восстановление бухгалтерского и налогового учета компанииСкачать

Восстановление бухгалтерского учета при УСНСкачать

Восстановление бухгалтерского и налогового учета | FirmmakerСкачать

Налоговый учет и бухгалтерский учет в бизнесе. Последствия при нарушенияхСкачать

Налоговый учет для налога на прибыль в 1С 8.3 БухгалтерияСкачать

Восстановление бухгалтерского и налогового учетаСкачать

Восстановление бухгалтерского учета в организациях, применяющих УСНСкачать

Восстановление бух учетаСкачать

Восстановление бухгалтерского и налогового учетаСкачать

Восстановление бухгалтерского учёта. Umbrella Group.Скачать

восстановление бухгалтерского и налогового учетаСкачать

Бухгалтерский учет и отчетность НКОСкачать

Бухгалтерский учет понятно за 10 минутСкачать

Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)Скачать

Как ВОССТАНОВИТЬ Бухгалтерский учетСкачать

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать