Премия, выплачиваемая сотрудникам по итогам их работы за год, является прекрасным мотивирующим фактором. Многие предприниматели, внедрившие у себя схему «13 зарплаты», отметили снижение текучести кадров и повышение эффективности работы сотрудников.

Рассмотрим, как функционирует система оплаты труда работников, в которую включен этот приятный для них элемент, уточним нюансы начисления и налогообложения 13 зарплаты, а также поможем оформить соответствующий приказ.

- Часть зарплаты или дополнение к ней?

- Условия годового премирования

- Когда больше, а когда меньше

- А как же новички?

- Могут и не дать

- Из каких средств премировать?

- А если у фирмы убытки?

- Премия и налоги

- Приказ о премировании

- Пример Приказа о поощрении сотрудника

- Новые сроки выплаты премий в 2021 году

- Введение в вопрос премий

- Виды премий

- Ежемесячные премии

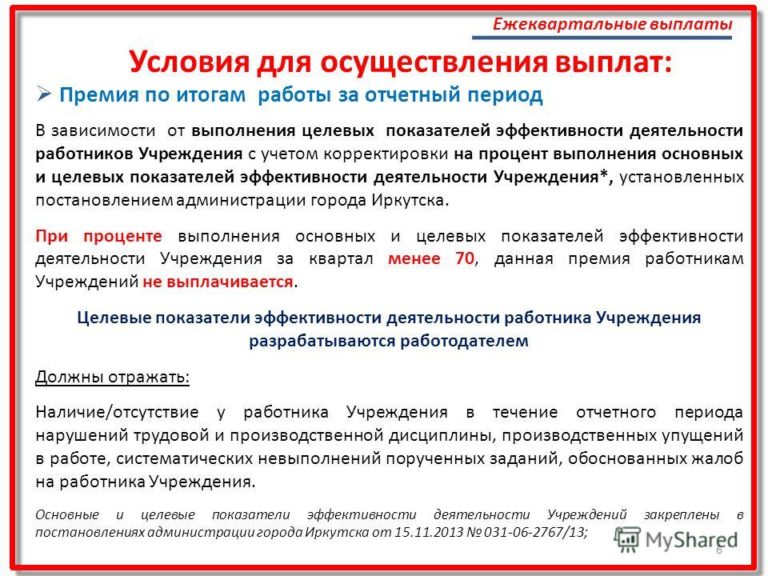

- Квартальные премии

- Годовые премии

- Ответственность за нарушение сроков

- Изменение локальных актов

- Сроки начисления премий

- Отказ от выдачи премий

- Замена премий материальной помощью

- Перенос премий

- Тоже может быть полезно:

- Когда работодатель может не платить премию?

- Выплата премии – право работодателя, а не обязанность

- Размер премии определяет работодатель

- Уволенные сотрудники

- Трудовая дисциплина и премия

- Премии совместителям

- Всегда ли выплата премии правомерна?

- Остались вопросы?

- Премия после увольнения работника

- Денежные выплаты при увольнении

- Право на получение премии

- Премирование уволенного сотрудника

- Годовая, ежеквартальная премия

- Причины отказа в выплате

- Действия при отказе выплатить премию

- Судебная практика

- Премии работникам в соответствии с трудовым и налоговым законодательством

- Документальное оформление премий

- Включение премий в налоговые расходы при ОСНО и УСН

- 🔥 Видео

Часть зарплаты или дополнение к ней?

Трудовой Кодекс РФ в ч. 1 ст. 135 говорит о том, что в состав вознаграждения за труд включены и стимулирующие выплаты, к которым относится и премия.

Если премия начисляется не постоянно, а в зависимости от достигнутых результатов, то это уже не часть обязательных выплат, а форма поощрения (ч. 1 ст. 129 ТК РФ).

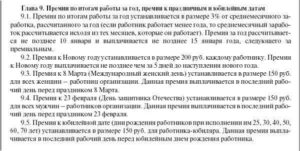

Порядок премирования должен быть задокументирован в локальных нормативных актах предприятия. Эти позиции могут содержаться:

- в колдоговоре (ч. 2 ст. 135);

- в индивидуальном трудовом договоре (ч. 2 ст. 57, 1 абзац);

- в особо выделенном нормативном документе, например, Положении о премировании, Положении о вознаграждении за труд (ч. 2 ст. 135, ч. 1 ст. 8);

- приказе по организации о премировании сотрудника или сотрудников (ч.1 ст. 8).

Условия годового премирования

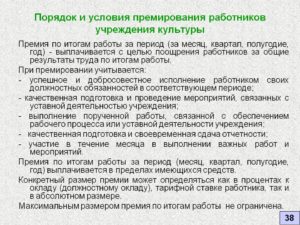

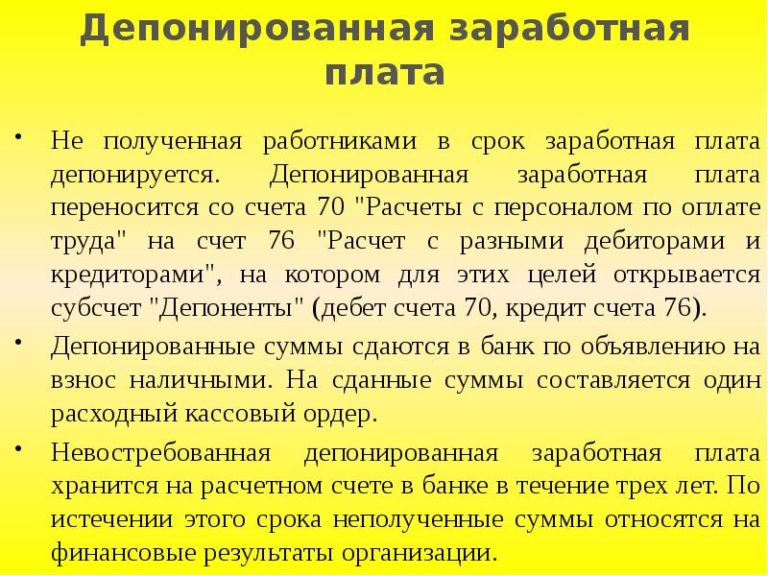

Премия по итогам года (13 зарплата) – стимулирующая выплата, начисляемая работнику при соблюдении им в течение рабочего года конкретных условий, установленных в правовых документах.

Такими условиями могут быть достижение тех или иных показателей либо отсутствие негативных моментов. В каждой организации условия премирования разрабатываются индивидуально и утверждаются руководством.

В документе, обуславливающем премирование по итогам года, обязательно должны содержаться следующие сведения:

- когда начисляется данный вид премии;

- требования к тем, кто рассчитывает на эту выплату;

- факторы, влияющие на размер премии (как в сторону увеличения, так и уменьшения);

- условия депремирования работника.

Когда больше, а когда меньше

Сумма годовой премии практически никогда не устанавливается фиксированно. Было бы несправедливо одинаково вознаграждать «ветерана» и молодого специалиста, едва отработавшего свой первый год, вчерашнего прогульщика со снятым дисциплинарным взысканием и безупречного работника, принесшего фирме прибыль. Работодатель обычно варьирует размер премии в зависимости от:

- квалификации сотрудника;

- его рабочего стажа;

- условий выполняемого труда;

- сложности трудовой функции;

- времени фактической занятости;

- качественных показателей.

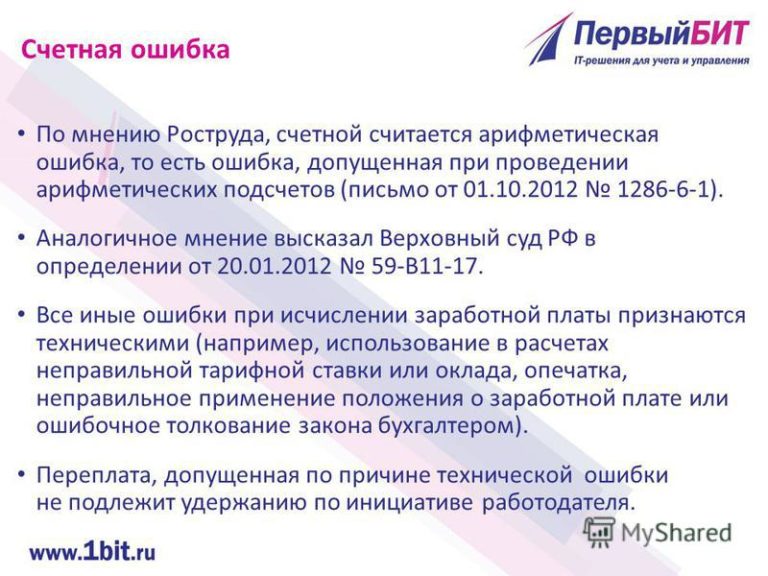

Например, премия может быть увеличена при экономии работником ресурсов организации, внедрении какого-либо полезного новшества, достижении особо высоких показателей и т.п. Снижение может быть обусловлено замечаниями, выговорами, ошибками в работе.

СПРАВКА! Удобнее всего «привязать» размер премии к средней заработной плате (месячной или годовой) и оперировать отдельно установленными коэффициентами.

А как же новички?

Если сотрудник проработал в компании меньше года, то платить ему вознаграждение или нет, зависит от прописанных в соответствующем Положении условий.

Некоторые предприниматели премируют по итогам года только сотрудников, отработавших этот год полностью.

Другие предпочитают стимулировать «зеленых» сотрудников, сделав перерасчет премии за фактически отработанные месяцы.

Такая же практика действует с увольняющимися сотрудниками.

Могут и не дать

В Положении о премии обязательно регламентируются условия, при которых премия не будет выплачена. Как мы уже установили. Это не обязательная часть заработной платы, лишить которой или уменьшить ее размер не имеют права ни на каком основании.

https://www.youtube.com/watch?v=KyGR3IbtjgA

Для депремирования должны быть предусмотрены конкретные условия, например:

- наличие неснятого дисциплинарного взыскания;

- убыток, причиненный по вине сотрудника;

- ошибки в работе, приведшие к серьезным последствиям (должно быть прописано, к каким именно – к примеру, к травматизму, аварии).

Из каких средств премировать?

Деньги на начисление сотрудникам 13 зарплаты организация берет из фонда оплаты труда. Какие средства его формируют, бюджетные или пришедшие с прибылью, зависит уже от устава организации.

Допускается премирование за счет фондов экономии средств.

Когда осуществляется планирование этих фондов, в них закладывается расчет на премирование сотрудников в размере определенного процента.

А если у фирмы убытки?

Если дела предприятия в текущем году идут не лучшим образом, стоит ли расходовать средства на выплату премии по его итогам? Решать работодателю.

По закону, выплата премии должна зависеть от тех показателей, которые были заложены в Положение о премировании при формулировании условий.

Если показатели исключительно производственные, то убытки лишат возможности премировать сотрудников.

Но если в условия включены и другие факторы, а фонды позволяют найти средства на выплату поощрений, то даже в случае убытков работники могут получить свою 13 зарплату, что должно стимулировать их в будущем году работать эффективнее.

Премия и налоги

Премия – доход, стало быть, и подоходный налог отменять причин нет. Однако, закон предусматривает некоторые исключения и ограничения. НДФЛ с премии по итогам года не нужно платить, если:

- размер всех дополнительных выплат, в том числе и премии, меньше 4000 руб. в год на одного работника;

- премия начислена за выдающееся достижение в области культуры, науки, образования и других сфер, перечисленных в перечне, утвержденном Правительством РФ (п. 7 ст. 217 НК РФ).

К СВЕДЕНИЮ! Бухгалтерский код для начисления НДФЛ по годовой премии – 2000 «вознаграждение за трудовые обязанности».

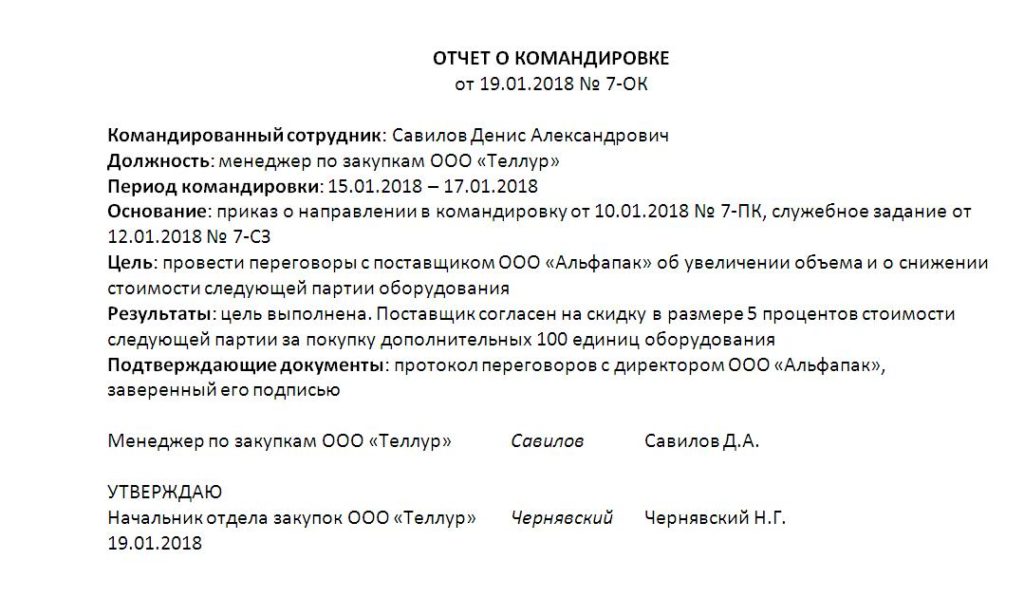

Приказ о премировании

Он выступает основанием для выплаты сотруднику денежных средств. Формальных требований для формы этого приказа нет, при составлении следует руководствоваться обычными нормами деловодства.

Удобно разработать для организации собственный бланк такого приказа или воспользоваться уже готовыми (приказ о поощрении работника Т-11 или Т-11а).

Можно составлять приказ на каждого работника по отдельности или же написать один коллективный – этот вопрос на усмотрение руководства. В тексте приказа обязательно должны содержаться:

- личные данные премируемого (ФИО, подразделение, должность);

- номер документа и дата составления;

- повод начисления в соответствии с условиями, приведенными в Положении о премировании;

- фонд, откуда берутся средства для выплаты;

- подпись руководителя организации;

- виза работника об ознакомлении с приказом.

Пример Приказа о поощрении сотрудника

Общество с ограниченной ответственностью «Процветание»

Приказ № 14-н

от 28.12.2021 г.

О ПООЩРЕНИИ СОТРУДНИКА

Видео:Годовая премия: как и за что выплачиваетсяСкачать

Новые сроки выплаты премий в 2021 году

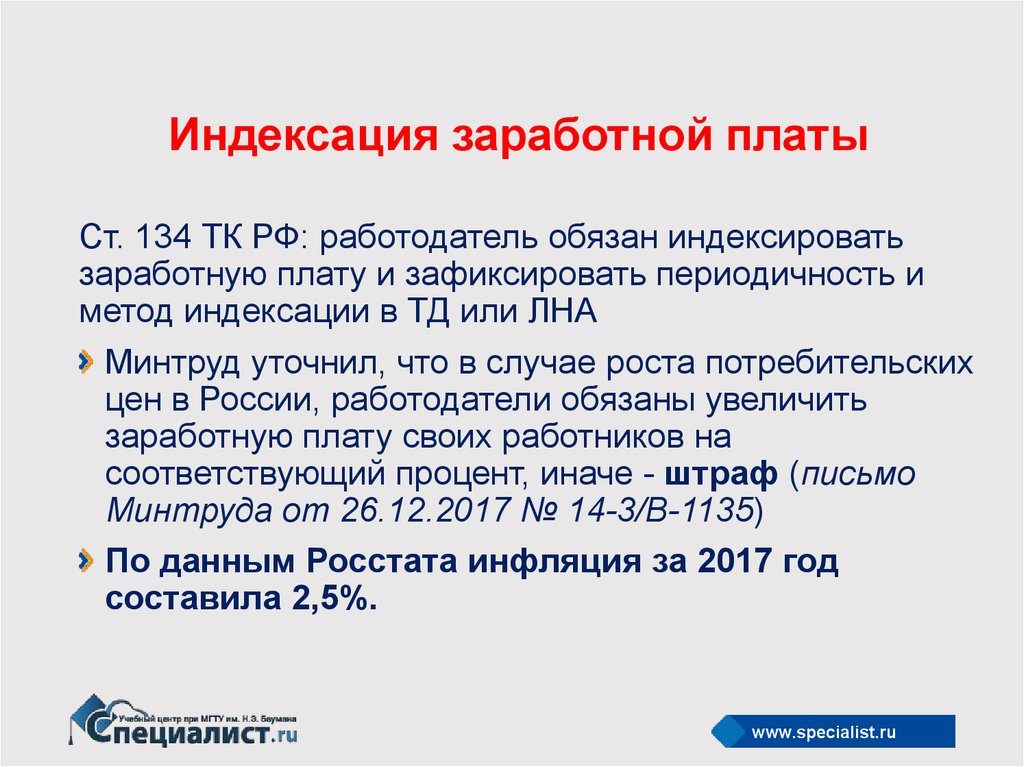

С 3 октября 2021 года вступил в силу закон, посвященный срокам выплаты зарплаты. Он внес важные изменения и в вопрос выплаты премий.

С этого момента начнет действовать новая редакция ст. 136 ТК РФ, в соответствии с которой заработная плата должна выплачиваться в срок не позже, чем 15 число следующего месяца. Получается, что заработная плата, например, за март 2021 года должна быть выплачена не позже 15 апреля 2021 года.

Если день выплаты премии выпадает на выходной или праздничный день, то заработная плата должна быть выдана не позже последнего рабочего дня перед этим выходным или праздничным днем. Подробности о новых сроках выплаты зарплаты в 2021 году вы найдете на этой странице. В этой публикации мы выясним, что изменилось в сроках выплатах премий по новому Закону о зарплате в 2021 году.

Введение в вопрос премий

В соответствии с действующим законодательством, премиями являются выплаты стимулирующего характера, которые могут делаться работникам за надлежащее выполнение трудовых обязанностей.

https://www.youtube.com/watch?v=hiAiBRn6r6A

В соответствии со ст. 129 ТК РФ, премии могут быть включены в состав зарплаты. В этом случае данный вопрос должен быть отражен в трудовом договоре или локальных нормативных актах организации.

Таким образом, премия представляет собой полноценный элемент системы оплаты труда. Из этого следует, что одновременно с изменениями сроков выплаты зарплаты, меняются и сроки выплаты премий с 2021 года. Теперь премии также должны выплачиваться в срок не позже 15 календарных дней с момента окончания периода начисления соответствующей премии.

Виды премий

Это достаточно объемный вопрос: существует несколько оснований деления премий на виды.

В зависимости от периодичности принято выделять следующие виды премий:

1. Разовые. Выплачиваются единовременно в случае наступления какого-то события. Например, после достижения определенных трудовых результатов. 2. Периодические. Выплачиваются ежемесячно и ежеквартально.

3. Годовые. Выплачиваются один раз в год.

В зависимости от оснований выплаты премии принято делить на два вида:

1. Производственные. Выплачиваются за добросовестное выполнение работником своих трудовых обязанностей или за достижение определенных результатов труда.

2. Непроизводственные. Не связаны с результатами деятельности. Например, организация может выплачивать непроизводственные премии многодетным родителям. Они не входят в состав заработной платы.

Поэтому положения измененной ст. 136 ТК РФ на них не распространяются.

Непроизводственные премии могут быть выплачены в любой срок, зафиксированный трудовым договором или локальными нормативными актами.

Теперь предлагаем разобраться в изменениях сроков выплат премий различных видов.

Ежемесячные премии

В большинстве случаев месячные премии выплачиваются по итогам отработанного месяца. Изданию приказа о премировании, как правило, предшествует анализ эффективности труда работников за прошедший месяц. По результатам этого анализа руководство принимает решение о выплате премии тому или иному работнику.

В соответствии с обновленным законодательством, время на анализ и раздумье работодателей о том, кому выплатить премию, будет лимитировано. Новые сроки выплаты премий с октября 2021 года — не позднее 15 числа месяца, следующего за отработанным.

Уже сейчас ясно, это создаст определенные сложности. Особенно для тех работодателей, которые в процессе анализа трудовой деятельности работника обрабатывают большой объем информации.

Некоторые организации и ИП выплачивают премии работникам, спустя 1–2 месяца. Часто это связано с необходимостью собрать различные показатели, отражающие эффективность труда.

В соответствии с новым законодательством, так поступать запрещено.

Квартальные премии

На этот вид премий в полной мере распространяются положения обновленной ст. 136 ТК РФ. Это значит, что с 3.10.2021 квартальные премии должны выплачиваться не позже 15 числа месяца, следующего за истекшим кварталом.

Таким образом, квартальные премии уже за третий квартал должны быть выплачены не позже 15 октября 2021 года.

Годовые премии

Годовая премия также может включаться в заработную плату. И нередко ее размер даже превосходит месячный доход. Поэтому это, пожалуй, самая ожидаемая премия для работников.

В соответствии с измененной ст. 136 ТК РФ, годовая премия за 2021 год должна быть выплачена до 15 января 2021 года.

Пожалуй, вопрос выплаты годовой премии — самый сложный. Ведь всего за несколько дней работодателям будет необходимо оценить результаты работы своих сотрудников за весь год, начислить и выплатить им премии.

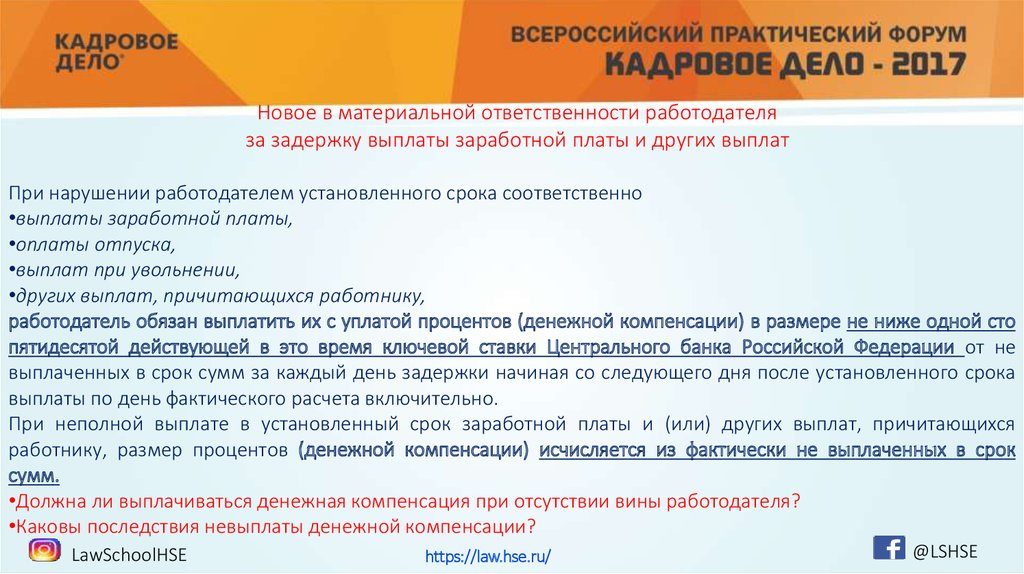

Ответственность за нарушение сроков

Новое законодательство значительно повышает степень ответственности работодателей за нарушение сроков выплаты зарплаты. В том числе, увеличились административные штрафы для ИП, организаций и руководителей организаций. В два раза увеличился и размер компенсации за задержку зарплаты.

https://www.youtube.com/watch?v=O6FZf9GLhQU

В связи с тем, что премии являются частью зарплаты, повышение ответственности относится и к ним. Причем административные штрафы могут быть применены за каждого сотрудника, несвоевременно получившего премию.

Изменение локальных актов

В соответствии со ст. 136 ТК РФ, конкретная дата выплаты зарплаты может быть установлена одним из следующих документов:

- трудовым договором;

- коллективным договором;

- правилами внутреннего трудового распорядка.

Из этого следует, что с момента вступления нового закона в силу (3.10.2021) в любом из этих документов должна быть отражена дата, в которую происходит выплата заработной платы и премии (которая является частью зарплаты).

Минтруд своим письмом б/н от 21.09.2021 года заверил, что если в локальном акте о премировании, будет указана конкретная дата выплаты премий по итогам за определенный период (например, по итогам работы за год выплата премии осуществляется 12 марта года следующего за отчетным), то это не будет являться нарушением Трудового Кодекса РФ.

Таким образом, лучшим вариантом будет прописать в Положении о премировании конкретные сроки для каждого из видов премий: ежемесячных, квартальных, годовых.

Сроки начисления премий

В Положение о премировании необходимо включить раздел под названием «Сроки начисления премий» и аналогично срокам выплаты премий указать конкретные сроки, когда премии должны быть начислены. Например:

- ежемесячная премия начисляется не позже 5-го числа месяца, следующего за прошедшим отработанным месяцем;

- ежеквартальная премия начисляется не позже 10-числа месяца, следующего за прошедшим отработанным кварталом;

- годовая премия должна быть начислена с срок не позже 10-ти дней после утверждения годовой бухгалтерской отчетности.

На момент написания этой публикации не было опубликовано никаких разъяснений и рекомендаций государственных органов на тему того, как поступать работодателям в свете столь сжатых сроков. Поэтому предлагаем рассмотреть возможные варианты развития событий самостоятельно. Итак, как же соблюсти сроки выплаты премий по новому Закону о зарплате 2021 года?

Отказ от выдачи премий

Первый вариант — наиболее кардинальный. Однако вполне возможно, что именно так поступят многие работодатели. Они могут полностью отказаться от системы премирования, несколько повышая оклады хорошо зарекомендовавшим себя работникам.

Замена премий материальной помощью

Работодатель вправе оказывать работнику материальную помощь. Как правило, материальная помощь выплачивается в связи с каким-то событием, связанным с их личной жизнью. Тем самым эта выплата не связана непосредственно с трудом, и не может являться частью заработка. Из этого следует, что выплата материальной помощи возможна без привязки к срокам, указанным в ст. 136 ТК РФ.

Проблема такого решения в том, что регулярные выплаты материальной помощи вместо премий могут быть рассмотрены контролирующими органами в качестве части заработка работников. Это, в свою очередь, может повлечь за собой привлечение работодателя все к той же ответственности за несвоевременную выплату заработной платы.

Перенос премий

В случае если работодатель не успевает проанализировать трудовые результаты своих работников, начислить и выплатить им премии в сжатые сроки выплаты премий по новому Закону о зарплате 2021 года, можно прибегнуть к схеме переноса премий на другие периоды, своевременно отражая их в соответствующих локальных нормативных актах.

Сразу скажем, что такой подход имеет минусы. Главный — законодательство будет соблюдаться только формально. И пока неизвестно, как к этому отнесутся трудовые инспекции, выявив эту схему в процессе проверки. К тому же это создаст дополнительную нагрузку на бухгалтерию.

Допустим, работодатель не успевает выплатить месячные премии за октябрь до 15 ноября. В этой ситуации премия может быть выдана в декабре вместе с выплатой зарплаты за ноябрь. При этом в приказе на выплату премии должно быть отражено, что эта премия за ноябрь, а не октябрь. В этом случае работодатель формально соблюдет положения ст. 136 ТК РФ.

https://www.youtube.com/watch?v=OXtafVt8GJk

Несколько сложнее обстоит ситуация со сроками выплаты квартальных премий.

Например, если работодатель не успевает выплатить премию за третий квартал, эту выплату можно перенести на январь 2021 года, завуалировав ее в годовой премии.

В этом случае работники получат эту выплату с задержкой, что может многим не понравиться. Есть и другой выход — выплатить премию за квартал в ноябре, завуалировав ее под месячную премию за октябрь.

В свою очередь, годовую премию за 2021 год при невозможности выплатить ее в положенный срок, можно произвести в феврале 2021 года, проведя ее по бухгалтерии в виде месячной премии за январь.

Все эти способы на первый взгляд формально позволяют соблюсти сроки выплаты премий в 2021 году. Как дело будет обстоять на практике — покажет время. Возможно, вскоре появятся официальные комментарии или рекомендации уполномоченных органов государственной власти.

Статья отредактирована в соответствии с действующим законодательством 04.06.2021

Тоже может быть полезно:

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК — 74999385226. СПБ — 78124673429. Регионы — 78003502369 доб. 257

Видео:Как начислить премию - Елена А. ПономареваСкачать

Когда работодатель может не платить премию?

Действующим трудовым законодательством установлено, что стимулирующие выплаты (премии) входят в состав заработной платы и, соответственно, на них распространяются требования нормативно-правовых актов в области труда.

Но если с фиксированной частью зарплаты все более и менее понятно, то её премиальная составляющая часто становится предметом спора между работником и работодателем.

Напомним, что основным из принципов оплаты труда работников образования стало обязательное включение в заработную плату стимулирующей части и заключение так называемого эффективного контракта, который должен содержать в себе условия назначения выплат стимулирующего характера и её размер.

Прежде всего, стоит учесть, что законодательством предусмотрено право работодателя самостоятельно определять основания и порядок выплаты премий.

Данные вопросы должны быть отражены во внутренних локальных актах организации, например, в положении об оплате труда или в положении о стимулировании сотрудников. Кроме того, вопросы о премии могут быть отражены и в трудовом договоре с конкретным работником.

Вместе с тем при формулировании указанных правил работодатель не должен допускать дискриминации в отношении какого-либо сотрудника.

Учитывая нормы законодательства о праве работодателя самостоятельно определять порядок премирования сотрудников, можно сказать, что напрямую от работодателя зависит, какое количество обоснованных претензий он будет получать от работников относительно выплаты премии. Грамотно сформулированные положения внутренних документов компании, регулирующих вопросы стимулирования труда сотрудников, позволят работодателю свести к минимуму конфликтные ситуации и занять выигрышную позицию в суде.

Итак, в каких же ситуациях работодатель может отказать сотруднику в выплате премии, а когда он обязан выплатить её? Рассмотрим данный вопрос на примере некоторых судебных дел.

Выплата премии – право работодателя, а не обязанность

Разрешая спор о взыскании премии, Московский областной суд указал, что с учетом положений внутренних локальных актов работодателя, выплата премии – право работодателя, а не его обязанность.

Решение о выплате премии принимается руководителем компании при условии, что выполнены необходимые показатели как в целом в компании, так и в отделе, где трудится данный сотрудник, а также и самим сотрудником (Апелляционное определение от 24 сентября 2014 г. по делу N 33-21137/2014).

Иск о взыскании премии с работодателя согласно апелляционному определению Вологодского областного суда был правомерно отклонен судом первой инстанции.

Апелляционный суд указал на то, что согласно действующему в организации положению об оплате труда и премировании выплата премии является правом, а не обязанностью работодателя.

В данном документе в частности было указано, что премии сотрудникам назначаются при наличии финансовых возможностей у работодателя и оформляются приказом руководителя организации ежемесячно (Апелляционное определение от 20 сентября 2013 г. N 33-4262/2013).

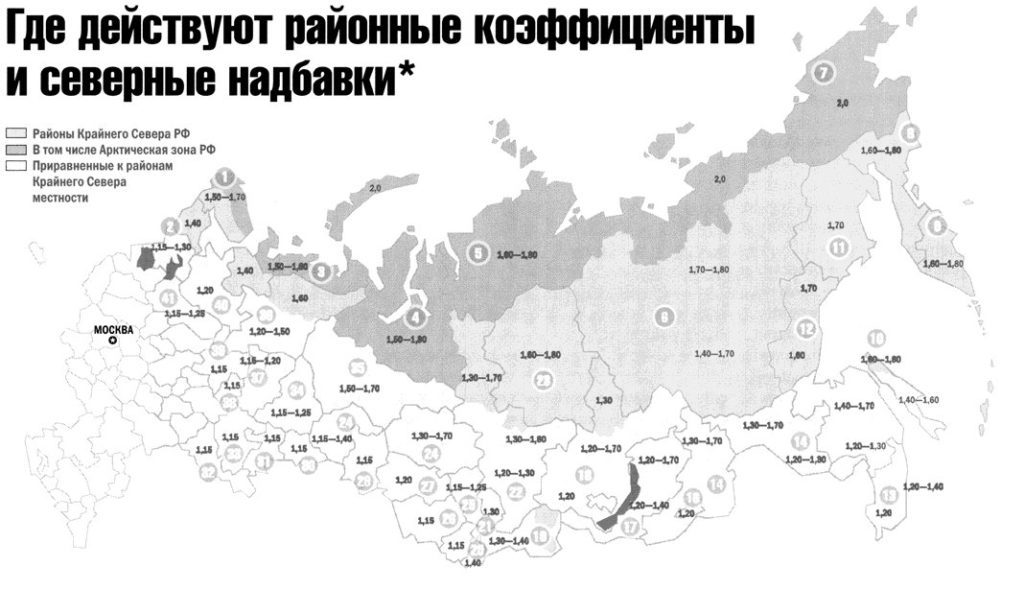

Суд Чукотского автономного округа отказал в удовлетворении требований сотруднику о выплате премии и указал при этом, что положения Единых рекомендации по установлению систем оплаты труда работников государственных и муниципальных учреждений на 2014 год, устанавливающие, в частности, зависимость зарплаты сотрудников от их квалификации, сложности выполняемой работы, количества и качества затраченного труда; обеспечения работодателем равной оплаты за труд равной ценности при установлении размеров выплат стимулирующего характера, не исключает возможности отмены премии или её уменьшения. Кроме того, суд отметил, что указанные рекомендации также позволяют работодателю по своему усмотрению формировать систему оплаты труда и устанавливать критерии назначения, выплаты премий (Апелляционное определение от 18 декабря 2014 г. по делу N 33-206/2014, 2-66/2014).

Иногда выплата премии все же является обязанностью работодателя. Например, если во внутреннем документе компании установлена гарантированная выплата к женскому дню – 8 марта. В этом случае работодатель взял на себя обязанность премировать сотрудников компании ежегодно в определенную дату, независимо от финансовых показателей компании и от результатов работы конкретных сотрудников.

https://www.youtube.com/watch?v=N69g1QFKilo

Требования сотрудника о выплате премии были удовлетворены Свердловским областным судом.

При этом судом было учтено то обстоятельство, что взыскиваемая премия была не разовая, а постоянная (выплачивалась ежемесячно) и согласно положениям трудового договора входила в состав заработной платы наряду с должностным окладом.

На основании данных положений суд сделал вывод о том, что выплата премии является обязанностью работодателя и доказать не достижение работником критериев или показателей необходимых для назначения премии также должен работодатель (Апелляционное определение от 20 ноября 2014 г. по делу N 33-14971/2014).

Размер премии определяет работодатель

Калининградский областной суд подтвердил законность решения суда об отказе в исковых требованиях о выплате премии сотруднику из числа гражданского персонала воинской части.

При вынесении решения суд руководствовался Приказом Минобороны, которым устанавливался порядок премирования гражданского персонала.

Суд указал, что согласно указанному порядку премирование сотрудников возможно только за счет экономии бюджетных средств в пределах лимитов бюджетных обязательств на оплату труда.

При определении конкретного размера премии учитывается объем средств, выделенных на эти цели, а также результаты исполнения своих должностных обязанностей работником.

Учитывая данные положения, суд пришел к выводу о том, что премии сотрудникам не являются гарантированной выплатой, а начисляются и выплачиваются только при наличии средств на это. В данном случае средств на премирование сотрудников не выделялось и приказа о начислении всем сотрудникам не издавалось. Кроме того, суд указал, что конкретный размер премии определяется исключительно работодателем и зависит в данной ситуации от результатов работы сотрудника (Апелляционное определение от 17 июля 2013 г. по делу N 33-3184/2013).

Новосибирский областной суд высказал подобную точку зрения, разрешая спор о взыскании премии. Суд указал, что при назначении премии сотрудникам применение принципа равной оплаты за труд равной ценности (то есть размер премии у сотрудников занимающих одинаковые должности должен быть равноценен) ошибочно.

Работодатель сам вправе определять конкретный размер премии для каждого сотрудника исходя из личного вклада данного работника в выполнение поставленных задач. Суд в данной ситуации не вправе подменять работодателя и за него определять размер премии (Определение от 16 октября 2014 г.

по делу N 33-8818/2014).

В некоторых случаях конкретный размер премии может быть установлен локальными актами. Например, в положении об оплате труда компании может быть установлена ежегодная выплата премии к профессиональному празднику сотрудников организации в размере 1000 рублей. В этой ситуации снизить размер выплаты по своему усмотрению работодатель не может.

Обратите внимание! Верховный суд РФ в 2013 году указал на то, что нормы трудового законодательства допускают установление окладов, как составных частей зарплаты сотрудников, в размере меньше МРОТ при условии, что их зарплата будет не меньше МРОТ. При этом районный коэффициент и процентная надбавка за непрерывный стаж работы должны начисляться к зарплате сверх установленного МРОТ (Определение Верховного суда РФ от 17 мая 2013 г. N 73-КГ13-1).

Уволенные сотрудники

Суд Ямало-Ненецкого автономного округа отметил, что работодатель не должен ухудшать положение уволенных работников в части выплаты им премии только на том основании, что они уволились раньше, чем был издан приказ о назначении премии.

В определении суда отмечено, что, если приказ на оплату спорной премии не издавался в день увольнения сотрудника, это ещё не означает отсутствие обязанности работодателя по выплате данной премии работнику за отработанный период времени (Апелляционное определение от 10 ноября 2014 г. по делу N 33-2773/2014).

В другой похожей ситуации суд встал на сторону работодателя и отказал в удовлетворении требования о взыскании годовой и квартальной премии уволенному сотруднику.

При этом суд учел положения локального акта о премировании, согласно которому указанные премии назначаются только лицам, состоящим в трудовых отношениях с организацией (Апелляционное определение Липецкого областного суда от 17 декабря 2014 г. по делу N 33-3122/2014).

Трудовая дисциплина и премия

Вполне объяснимо желание работодателя лишить премии сотрудника, который по тем или иным причинам нарушил трудовую дисциплину. Но это не всегда возможно.

Трудовое законодательство не предусматривает в качестве дисциплинарного взыскания лишение премии (депремирование).

Лишить премии или уменьшить её размер при совершении сотрудником дисциплинарного проступка возможно только, если данное основание предусмотрено в локальном акте работодателя.

Премии совместителям

Верховный суд Республики Коми удовлетворил требования о взыскании премии работника, который исполнял обязанности социального педагога по совместительству.

При этом суд указал, что выплата премии должна зависеть от результатов работы, не только основных работников, но и совместителей, поскольку работа по совместительству является самостоятельной работой и за нее работник должен получить зарплату в полном объеме, включая и премию.

Кроме того, суд отметил, что работодатель не может в произвольном порядке реализовывать свое право назначать или нет премии работникам (Апелляционное определение от 8 декабря 2014 г. по делу N 33-5943/2014г).

Всегда ли выплата премии правомерна?

При назначении выплат стимулирующего характера в бюджетном учреждении есть риск привлечения к ответственности по результатам проверки расходования бюджетных средств.

Так, например, ГБОУ среднего профессионального образования Владимирской области «Владимирский политехнический колледж» по результатам ревизии было выдано представление, в котором предложено в определенный срок принять меры по устранению выявленных нарушений по необоснованному расходованию средств на выплату стимулирующих надбавок к зарплатам сотрудников, возмещению причиненного ущерба и привлечению к ответственности виновных лиц. Ревизионный орган указал на то, что стимулирующие выплаты были произведены работникам за исполнение ими своих прямых должностных обязанностей (Постановление ФАС Волго-Вятского округа от 9 июня 2014 г. по делу N А11-3916/2013).

Остались вопросы?

Звоните в юридический отдел по телефонам:

- Москва: (499) 577-00-25 (доб. 147)

- С-Пб: (812) 425-66-30 (доб. 147)

- Регионы РФ (звонок бесплатный): 8-800-350-23-69 (доб. 147)

Первая консультация бесплатно.

https://www.youtube.com/watch?v=PeCKQpg7O1A

Ирина Добрынина, юрист

Видео:Премии сотрудникам: «налоговые» и «трудовые» нюансыСкачать

Премия после увольнения работника

Увольняемый сотрудник должен быть рассчитан полностью до того, как он уйдет из организации окончательно. Такое правило прописано в Трудовом кодексе и, казалось бы, исключений быть не может. Однако даже уволенный человек может впоследствии получить дополнительные выплаты от бывшего работодателя, при условии, что он имел право на получение квартальных или годовых премий.

Выплата премии после увольнения – это отдельная процедура, знать которую должен не только работодатель, но и сам уволенный. Когда можно на нее рассчитывать, а когда нельзя? Какой период берется для ее расчета? На какие еще дополнительные суммы может рассчитывать бывший сотрудник?

Денежные выплаты при увольнении

Процедура расторжения трудовых отношений строго регламентирована. В общих случаях, когда инициатором стал наниматель или сам работник, увольнение производится в соответствии со строго установленным порядком.

ТК РФ предусматривает, что в независимости от того, кто инициировал прекращение трудового сотрудничества, наниматель обязан произвести полный расчет с работником. Под полным расчетом понимается не только начисление обязательных сумм, но и удержание положенных денег.

Данная процедура законна, так как после расторжения договора стороны прекращают всякие правовые отношения и доказать факт невыплат или переплат можно только в судебном порядке.

При расторжении трудового соглашения работодатель должен:

- Начислить;- заработную плату за отработанный период, включая обязательные доплаты,- премию, положенную по контракту,- компенсацию за дни неиспользованного отпуска.

- Вычесть из общих насчитанных сумм:- подоходный налог в размере 13%,- суммы, удерживаемые по исполнительным листам, не более установленногоежемесячного размера,- средства за спецодежду, если работник утратил ее или не желает возвращать,- иные деньги, удерживаемые по заявлению работника с его заработной платы.

Разность между начисленными средствами и удержанными должна быть выдана увольняемому на руки или перечислена на банковскую карту не позднее дня его увольнения.

Право на получение премии

Большинство организаций вводят регулярную систему премирования, когда премия выделяется не по личному желанию руководства, а по результатам труда.

Системы премирования бывают разными, они могут исчисляться индивидуально или коллективно, выдаваться ежемесячно, поквартально или единожды в год.

Как бы там ни было, но претендовать на премию могут только те сотрудники, у которых в трудовых соглашениях прописан пункт о премировании или такой пункт установлен иными локальными нормативными актами предприятия. Но даже наличие оговоренного пункта сводит претензии на нет, если, например, результаты работы были неудовлетворительны и прибыли за указанный период не наблюдалось.

Кроме рентабельности предприятия, обратить внимание стоит еще и на то, какая именно формулировка прописана в документах. Многие работодатели столь хитро оговаривают условия начисления премиальных, что в некоторых случая при увольнении работник автоматически теряет право на их получения.

Право на премирование имеет любой сотрудник организации, если только это коллективное, а не индивидуальное поощрение.

Премия по итогам работы начисляется основным сотрудникам, временным, совместителям и даже тем, кто находится на испытательном сроке.

В исключительных случаях материальное поощрение не выплачивается, например, при сокращении сотрудников в связи с отсутствием рентабельности производства.

Премирование уволенного сотрудника

Право на премирование оговаривается целым рядом локальной документации:

- Коллективным договором.

- Положением об оплате труда.

- Положение о премировании.

- Трудовой договор.

Если в одном из этих документов прописаны премиальные выплаты, то работник может рассчитывать на их получение, но при обязательном учете тех условий, которые указаны в ЛНПА.

https://www.youtube.com/watch?v=_5FZU3RGGKQ

Премия за месяц выплачивается, как правило, перед увольнением, вместе с остальными компенсационными пособиями. Но и здесь могут быть вариации, если премирование подразумевает ежемесячный расчет прибыли и установление процента в зависимости от величины данного показателя, то вполне возможно, что подсчитать ее главбух при увольнении не сможет, не имея данных.

При предусмотренных квартальных и/или годовых премий законодательство обязывает нанимателя произвести расчет даже с теми сотрудниками, которые уже были уволены ранее, ведь фактически они имели непосредственное отношение к прибыли за указанный период.

Следует учитывать, что расчет суммы премиальных будет производиться исходя из отработанного периода, а не того отрезка времени, за который они предоставляются.

Годовая, ежеквартальная премия

Премиальные выплаты за квартал или за год выплачиваются по прошествии указанного периода. Связано это с необходимостью подготовки всей документации за истекший период и подсчета возможного процента поощрений за слаженную работу. Конечно, такой подход не позволяет оплатить указанные суммы при увольнении, поэтому они выплачиваются в том же режиме, что и основным работникам.

Расчет суммы премиальных производится следующим образом:

- Определяется процент премии общий за указанный период.

- Высчитывается общий доход работника за указанный период.

- Если квартал или год был отработан не полностью, то оплачивается лишь то количество месяцев, которое было отработано полностью.

- Процент выплат умножается на фактический доход и получается сумма поощрения.

- Из полученной суммы вычитают НДФЛ 13%.

Однако такой расчет не будет окончательным. Начисление премиальных сумм за истекший период, автоматически увеличивает доход за прошедший год, что сразу же сказывается на сумме компенсации за неиспользованный отпуск. При увольнении расчетные суммы подсчитываются исходя из фактически заработанных за 12 месяцев средств.

При начислении квартальных или годовых сумм взятый ранее доход автоматически увеличивается, что делает ранее произведенный расчет компенсации неверным. По этой причине вместе с начислением премии наниматель обязан пересчитать суммы расчетной компенсации, а также вычесть из разности подоходный налог в бюджет государства.

Причины отказа в выплате

Если оперировать нормами Трудового кодекса, то отказать в оплате премиальных уволенному человеку нельзя. Трудовое законодательство устанавливает лишь одно ограничение при таком начислении – соответствие оплаты отработанному времени. На практике получить квартальные или годовые суммы не так и просто.

Наниматель может отказать в оплате если:

- Коллективный договор или положение о премировании устанавливает, что поощрения выдаются лишь тем, кто отработал полностью необходимый период. В этом случае, отработав лишь 11 месяцев из года, сотрудник будет лишен права на получение премиальных.

- Оплата премиальных прописана в локальной документации как стимулирующая. Данный факт подразумевает, что поощрение дается за отработанный период, но лишь ныне работающим сотрудникам, в целях стимуляции их трудовых процессов.

Причины могут быть и не обоснованы документально. Поэтому каждый отдельный случай невыплат требует отдельного разбирательства.

Действия при отказе выплатить премию

Если уволенному не выплатили премию, на которую, казалось бы, он имел право рассчитывать, он обязан бороться за свои права.

Именно от его своевременных действий будет зависеть исход дела. Трудовые споры, а неосуществление выплат относится именно к этой группе дел, решаются в РФ в трех инстанциях:

- Трудовой инспекции.

- Прокуратуре.

- Суде.

Уволенный гражданин может обращаться в любую из трех инстанций, но лучше начать с Трудовой инспекции, хотя бы для того, чтобы подтвердить свои права на получение поощрительных сумм.

Судебная инстанция принимает иски только при наличии состава нарушения, то есть гражданин обязан будет дать документальное основание своим требованиям, прикрепить трудовой договор и выписки по счетам, а также иные имеющиеся по делу бумаги.

https://www.youtube.com/watch?v=Tnfns9MXLfc

Если факт нарушения выявлен, то работодатель будет обязан не только выплатить премию за прошлый период, но еще и начислить компенсацию за просрочку оплаты.

Судебная практика

Красноглинский районный суд г. Самары рассмотрел дело по иску уволенного сотрудника, с которым не были произведены своевременные расчеты по квартальному премированию.

Истица заявляла требования по выплате ей квартальной премии, а также начислению пени за задержку денежного поощрения. До начала судебного заседания работодатель произвел выплату премиальных в полном объеме, но без учета компенсационных сумм. Истец скорректировала свои требования, заявив о желании взыскать пеню за выдачу квартальных.

Ответчик предъявил локальные документы, которые указывали на принятый в организации порядок выплат квартальных поощрения.

В них было указано, что расчет премии производится по 15-го числа второго месяца, который следует за уже отработанным кварталом. А на выплату квартальных начислений отводится весь период до конца текущего квартала.

Что и было сделано по отношению к уволенному. Поэтому требования о компенсации ответчик считал неправомерными.

Суд рассмотрел дело и установил, что нарушение законодательных норм в части начисления и выплаты премиальных, не установлено, а потому истец не получил удовлетворения по данной сегменту требований.

Решение от 24 мая 2021 г. по делу № 2-850/2021

Видео:Премия сотрудникуСкачать

Премии работникам в соответствии с трудовым и налоговым законодательством

1. Как документально оформить начисление премий сотрудникам, чтобы избежать проблем при проверках налоговой и трудовой инспекции.

2. Какие премии можно учитывать в налоговых расходах при ОСНО и УСН.

3. Какими законодательными и нормативными актами регулируется порядок начисления премий и включения их в расходы при налогообложении.

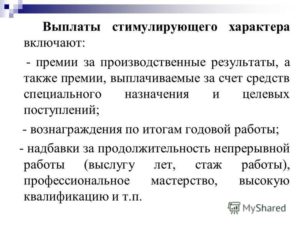

Заработная плата сотрудников, как правило, складывается из нескольких частей: оплаты за труд (за фактически отработанное время, за фактически выполненный объем работы и т.д.), компенсационных выплат и стимулирующих выплат. К стимулирующим выплатам поощрительного характера относятся премии работникам.

Разбиение заработной платы на фиксированную часть и премиальную часть отвечает интересам как работодателя, так и работника. У работодателя появляется возможность стимулировать работников на достижение более высоких показателей и результатов, и при этом не переплачивать им если такие показатели не достигнуты.

А для работников премиальная часть заработной платы – это реальная возможность получать большее вознаграждение за свой труд.

Именно поэтому практически во всех организациях и у индивидуальных предпринимателей-работодателей предусмотрено начисление премий сотрудникам, причем зачастую премии составляют наибольшую часть заработной платы.

Учитывая данный факт, начисление и выплата премий является объектом повышенного внимания при проверках налоговой инспекции и государственной трудовой инспекции. Как привести начисление премий в соответствие с трудовым и налоговым законодательством и избежать проблем при проверках – читайте далее.

Что интересует налоговую инспекцию в части премий сотрудникам: правомерно ли отнесены расходы на заработную плату (в том числе на выплату премий) к расходам, уменьшающим налогооблагаемую базу по налогу на прибыль организаций или по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Что интересует государственную трудовую инспекцию: не нарушены ли права работников при начислении и выплате им заработной платы (в том числе премий).

Все премии работникам являются объектом обложения страховыми взносами в ПФР, ФСС, ФОМС (п. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ), поэтому при проверках ФСС и ПФР инспекторов интересует, как правило, общая сумма начисленных премий без детального анализа.

Документальное оформление премий

Согласно ТК РФ установление премий работникам является правом работодателя, а не его обязанностью.

Это означает, что работодатель вправе утвердить систему оплаты труда, которая предусматривает премиальную составляющую (окладно-премиальную, сдельно-премиальную систему оплаты труда и т.д.) и отразить данный факт документально.

Обратите внимание, если внутренними документами работодателя закреплена система оплаты труда, включающая премии, то в этом случае начисление и выплата премий сотрудникам, согласно внутренним соглашениям, является обязанностью работодателя.

Неисполнение этой обязанности может повлечь обоснованные жалобы работников и серьезные претензии со стороны трудовой инспекции. В связи с этим важно правильно документально оформить порядок и условия премирования сотрудников.

В каких документах необходимо отразить условия и порядок премирования сотрудников:

1. Трудовой договор с работником. Условия оплаты труда, в том числе поощрительные выплаты, к которым относятся премии, являются обязательными для включения в трудовой договор (ст. 57 ТК РФ).

При этом из трудового договора должно однозначно следовать, при каких условиях и в каком размере работнику будет выплачена премия.

Существует два варианта закрепления в трудовом договоре условия о премировании: полностью прописать условия и порядок премирования или сделать ссылку на локальные нормативные акты, в которых содержатся данные сведения.

Целесообразно использовать второй вариант, дать в трудовом договоре ссылку на локальные нормативные акты, потому что при внесении изменений в условия поощрения сотрудников, нужно будет только внести соответствующие изменения в эти документы, а не в каждый трудовой договор.

2. Положение об оплате труда, положение о премировании. В этих локальных нормативных актах работодатель устанавливает все существенные условия премирования сотрудников:

- возможность начисления премий сотрудникам (системы оплаты труда);

- виды премий и их периодичность (за результаты по итогам работы за месяц, квартал, год и т. д., разовые премии к праздничным датам и др.)

- перечень сотрудников, которым положены определенные виды премий (все работники организации, отдельные структурные подразделения, отдельные должности);

- конкретные показатели и методика расчета премий (например, определенный процент от оклада за выполнение плана продаж; фиксированная сумма и конкретные праздничные даты и т.д);

- условия, при которых премия не начисляется. Так, если работнику установлена премия за добросовестное исполнение трудовых обязанностей в фиксированном размере, то лишить работника этой премии можно только имея достаточные основания (неисполнение или ненадлежащее исполнение обязанностей, предусмотренных должностной инструкцией; нарушение правил внутреннего трудового распорядка, техники безопасности; нарушение, повлекшее дисциплинарное взыскание и др.);

- и другие условия, установленные работодателем. Главное, чтобы все условия премирования сотрудников в совокупности не противоречили друг другу и позволяли однозначно определить кому из работников, когда и в каком размере работодатель обязан начислить и выплатить премию.

3. Коллективный договор. Если по инициативе работодателя и работников между ними заключен коллективный договор, то в нем также должны указываться сведения о порядке премирования работников.

! Обратите внимание: помимо того, что работник подписывает трудовой договор, работодатель должен под роспись ознакомить его с положением об оплате труда, положением о премировании, коллективным договором (при наличии).

Включение премий в налоговые расходы при ОСНО и УСН

Расходы на оплату труда в целях налогообложения при УСН принимаются в порядке, предусмотренном для расчета налога на прибыль организаций (пп. 6 п. 1, п. 2 ст. 346.16 НК РФ). Поэтому при включении расходов на оплату труда (в том числе на выплату премий) в расходы, уменьшающие налогооблагаемую базу по налогу на прибыль и по УСН, следует руководствоваться статьей 255 НК РФ.

«В расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами и (или) коллективными договорами» (абз. 1 ст. 255 НК РФ). Согласно п. 2 ст. 255 НК РФ к принимаемым расходам на оплату труда в целях налогообложения относятся «начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели». Кроме того, по общему правилу, расходами в налоговом учете признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком (ст. 262 НК РФ).

Таким образом, соединив все требования Налогового кодекса РФ, приходим к следующему выводу. Расходы на премии сотрудникам уменьшают налоговую базу по налогу на прибыль и по единому налогу, уплачиваемому в связи с применением УСН, при одновременном соблюдении следующих условий:

1. Выплата премий должна быть предусмотрена в трудовом договоре с работником и (или) в коллективном договоре.

Порядок отражения условий премирования в трудовом договоре мы рассмотрели выше: либо закрепление их в самом трудовом договоре, либо ссылка на локальные нормативные акты работодателя. Коллективный договор с работниками заключают далеко не все работодатели, однако, если он все-таки имеется, то в нем также должна быть предусмотрена возможность выплаты премий и порядок премирования.

! Обратите внимание: одного приказа руководителя на выплату премий не достаточно для включения премий в расходы.

Премирование работников обязательно должно быть предусмотрено в трудовом договоре с работником и (или) в коллективном договоре.

В противном случае налоговики имеют все основания снять «премиальные» расходы и доначислить налог на прибыль или налог при УСН. Такая позиция налоговых органов подтверждается многочисленными судебными решениями в их пользу.

2. Необходима прямая взаимосвязь между начисляемой премий и «производственными результатами» работника, то есть премия должна быть экономически обоснованной, связанной с получением доходов организацией или ИП.

🔥 Видео

13-я зарплата: как, кому и когда выплачивается....Скачать

5 принципов как определить сколько платить сотрудникам / Управление персоналом 16+Скачать

Премия на усмотрение руководителя, или Почему переменная часть зарплаты должна быть прозрачнойСкачать

Трудовое право. Условия для законного лишения премии сотрудника. Юрист для Вас. Наталья Гузанова.Скачать

Как найти СВОЕ ДЕЛО и расти в доходе? Все ответы в ДАТЕ РОЖДЕНИЯСкачать

Премия 1010, что военнослужащий должен знать и пониматьСкачать

Разные виды премий. Регулярные и разовые премии. Какие делать документы для оформленияСкачать

Если Ваша зарплата состоит из оклада и премии (лазейка в законодательстве)Скачать

5 ошибок сотрудника, который хочет повышения зарплаты от руководителяСкачать

ТОП-7 трудовых прав, о которых вы НЕ ЗНАЕТЕСкачать

Как оформить лишение премии?Скачать

Путин предложил пособия до 1,5 лет и ЕП выплачивать независимо от того, увеличился доход или нетСкачать

Свой в Альфе. Про изменения с 1 мартаСкачать

8 правил премирования сотрудниковСкачать

Вебинар: "Судебная практика: выплата премий"Скачать

8 вопросов по премированию - Елена А. ПономареваСкачать