Термин «хеджирование» пришел к нам из английского языка (от слов hedging, hedge). Буквально термин следует понимать как страховку, гарантию.

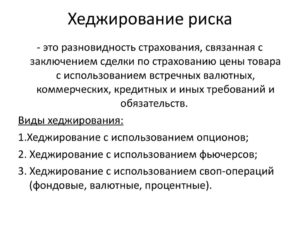

Хеджирование рисков – комплекс мероприятий, позволяющих избежать финансовых потерь, застраховаться от возможных изменений стоимости выбранных активов в будущем.

Пользуясь этим инструментом, трейдер, инвестор или покупатель оговаривает заранее фиксированную цену покупки или продажи определенного актива в будущем, таким образом он полностью защищает себя от возможных негативных колебаний котировок.

Сам механизм хеджирования состоит в следующем: нужно заключать сделки на рынке того актива, покупка которого планируется, и на рынке срочных инструментов (финансовых деривативов, производных) того же инструмента.

Хеджирование рисков наиболее популярно при работе с активами и товарами мирового спроса, такими как металлы, зерно, нефтепродукты.

Активно используется хеджирование при торговле валютными парами, ценными бумагами и иными активами, которые находятся в обращении на внебиржевых и биржевых рынках.

Использование механизма хеджирования рисков, с одной стороны, гарантирует покупателю или инвестору страховую защиту от возможных неприятностей, но, с другой стороны, за такую уверенность необходимо заплатить частью прибыли. По сути, хеджирование очень похоже на классические виды страхования – за возможность опираться на страховую защиту страхователь обязан уплатить и страховую премию.

- Инструменты хеджирования рисков

- Методы и способы хеджирования рисков

- Методы хеджирования рисков

- Что такое хеджирование

- Где чаще всего используется хеджирование

- Механизм хеджирования

- Инструменты для хеджирования

- Пример фьючерса

- Пример форварда

- Пример опциона

- Стратегии хеджирования

- Хеджирование рисков

- Хеджирование рисков: методы, инструменты

- Пример хеджирования фьючерсными контрактами

- Хеджирование рисков. Что это простыми словами?

- Инструменты хеджирования

- Хеджирование фьючерсами

- Хеджирование опционами

- Методы хеджирования

- Методы хеджирования

- Основные методы хеджирования

- Методы, техники и стратегии хеджирования валютных рисков форекс

- Основные принципы хеджирования валютных рисков, которое рассматривает данная статья:

- Основные инструменты для проведения операций

- Основные виды хеджирования:

- Методы и виды хеджирования

- 📸 Видео

Инструменты хеджирования рисков

Основными инструментами хеджирования являются финансовые деривативы, то есть срочные биржевые контракты (фьючерсы и опционы).

Опцион – финансовый инструмент, который позволяет зафиксировать своё право на покупку или продажу определённого актива в будущем по заранее фиксированной цене.

Фьючерс – финансовый инструмент, который позволяет зафиксировать обязательства по покупке или продаже того или иного актива в будущем по оговоренной стоимости.

Указанные инструменты хеджирования можно применять как отдельно, так и одновременно. Чаще всего инструменты принято комбинировать для каждого случая индивидуально, а количество комбинаций достаточно велико.

Пример первый

Инвестор покупает акции компании, рассчитывая на то, что в скором времени стоимость этих акции возрастет. Одновременно с этим, есть вероятность того, что акции упадут в цене.

Инвестор решает подстраховаться от возможного неблагоприятного развития событий и хеджирует свои риски, приобретая опцион put на продажу акций, допустим, по цене покупки на весь запланированный инвестиционный промежуток времени.

Если акции действительно подорожают, то инвестор не воспользуется правом опциона, но если акции потеряют в стоимости – то опцион позволит продать ценные бумаги без потерь. Конечно, кроме премии за сам опцион.

Пример второй

Покупатель заинтересован в покупке зерна из урожая, который еще не вырос. Чтобы застраховаться от рисков повышения цен (возможная низкая урожайность), он заключает фьючерсный контракт с поставщиком зерновых, в котором фиксируется будущая цена сделки.

Одновременно покупатель хеджирует свои риски, и желает застраховаться от покупки зерна по завышенной цене (возможная избыточная урожайность), ведь фьючерс уже подразумевает обязательство совершить сделку в любом случае. Покупатель приобретает опцион put на продажу партии зерна по такой же цене.

Если к моменту сделки рыночные цены на зерновые культуры окажутся выше цены фьючерса – покупатель неплохо заработает. Если же цены упадут – покупатель исполнит обязательство по фьючерсу (купит партию), но тут же по праву опциона продаст партию по той самой цене, по которой он её приобрел, при этом ничего не теряя.

После этого покупатель приобретает необходимый ему объем зерна по текущей рыночной стоимости, которая ниже, но у него еще остается часть свободных денежных средств.

https://www.youtube.com/watch?v=vo1cOPqWSgs

Приведенные примеры явно свидетельствуют о том, что грамотное хеджирование рисков позволяет полностью обезопасить свои инвестиции от финансовых потерь при любом развитии ситуации. За такую возможность придется заплатить стоимость фьючерса и/или опциона.

Методы и способы хеджирования рисков

1. Чистое хеджирование (классический способ хеджирования) – эта защита основана на одновременном открытии противоположных позиций как на рынке необходимого актива, так и на рынке срочных инструментов.

К примеру, одновременно с открытием сделки по покупке ценных бумаг следует купить опцион на их продажу в неизменном объеме по такой же стоимости.

Чистое хеджирование гарантирует полную сохранность капитала трейдера или инвестора в случаях движения котировок в негативную сторону.

2. Полное и частичное хеджирование. У трейдера или инвестора есть возможность сэкономить на страховании – можно хеджировать лишь часть объема сделки. В таком случае инвестор платит меньше за фьючерс или опцион.

Если вероятность негативного изменения стоимости активов минимальна – пользоваться частичным хеджированием наиболее целесообразно.

В случаях, когда риски высоки – скупиться не стоит, сделку необходимо хеджировать в полном объеме, помня о народной мудрости о «скупом, который платит дважды».

Пример – инвестор продает 100 тыс. евро за доллары, ожидая снижения курса европейской валюты к доллару.

Так как он считает вероятность такого развития событий довольно высокой, то выбирает для страхования своих рисков частичное хеджирование, и покупает опцион call на половину суммы сделки (50 тыс. евро).

При стоимости опциона в 2% экономия инвестора составит 1000 евро, но риски его при этом увеличатся, так как страховое покрытие распространяется только на половину суммы сделки.

3. Предвосхищающее хеджирование – способ, при котором сделки на рынке срочных контрактов заключаются раньше, чем сделки на рынке реальных активов. В этом методе хеджирования используются фьючерсы, которые, по сути, являются аналогами типичных договоров поставки. Могут применяться наравне с поставочными и расчетными (беспоставочными) фьючерсами.

В качестве примера рассмотрим следующую ситуацию: инвестор планирует в будущем покупать акции, но существует риск, что эти акции будут расти в цене.

Сразу трейдер их купить не может, например, потому, что пока не располагает достаточным капиталом.

Инвестор заключает фьючерсный контракт на будущую покупку по фиксированной цене, таким образом он использует инструмент предвосхищающего хеджирования.

4. Селективная защита – данный способ хеджирования характеризуется заключением на рынке срочных инструментов и на рынке базового актива различных по времени и объему сделок.

Например, инвестор в мае приобретает 100 акций компании, которые он планирует реализовать в сентябре, а в июле он открывает опцион уже на 200 акций (срок исполнения этого опциона — декабрь). Какие-то личные интересы привели его к такому решению.

Селективное хеджирование подходит исключительно опытным биржевым спекулянтам.

5. Хеджирование перекрестное – в этом методе защиты базовый актив отличается от актива срочного контракта.

Пример: трейдер продает нефть, и одновременно заключает опцион на покупку золота, опять-таки, из личных предпочтений и соображений. Такой метод применяют профессиональные игроки на рынке.

Любые операции на бирже (и на внебиржевых рынках) всегда связаны с определенной долей риска. Хеджирование – замечательный способ защитить свои капиталы от колебаний на рынках, он позволяет максимально обезопасить игрока от возможных потерь. Современные инструменты защиты (опционы и фьючерсы) позволяют успешно проводить хеджирование сделок.

Видео:Опцион и фьючерс - инструменты хеджирования.Скачать

Методы хеджирования рисков

Для успеха бизнеса мало получать высокую прибыль, нужно еще при этом минимизировать затраты и особенно потери.

Любая предпринимательская деятельность несет в себе элемент непредсказуемости: часто все могут переменить не зависящие от участников сделки обстоятельства.

Естественно, нельзя предугадать все колебания рынка и возможные форс-мажоры, но можно попытаться застраховать свое дело от крупных финансовых потерь. Такая деятельность называется хеджированием.

Что это за комплекс мероприятий, какими инструментами можно пользоваться при хеджировании, насколько это будет эффективно для бизнеса, объясним и покажем на конкретных примерах.

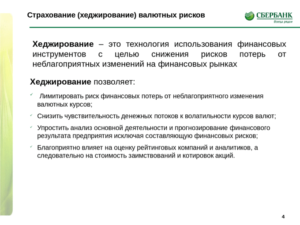

Что такое хеджирование

Это англоязычный термин (англ. Hedging), происходит от «hedge» – гарантия, страховка. В современной финансовой деятельности хеджирование – комплекс действий, имеющих целью управление денежными рисками путем влияния на возможную динамику стоимости будущих активов. Страхующийся таким образом продавец или покупатель называется хеджер.

Смысл хеджирования в том, чтобы застраховаться от возможных рыночных колебаний путем занятия одновременно двух противоположных позиций по активам. Таким образом, что бы ни произошло с рыночной ситуацией, инвестор, трейдер, продавец или покупатель в результате получит именно то, что он планировал.

ВАЖНО! Хеджирование позволяет гарантированно избежать финансовых потерь, но тем самым нивелирует возможность получить дополнительную прибыль, воспользовавшись благоприятным поворотом ситуации на рынке. Хеджировать – значит обезопасить себя от потенциального риска ценой снижения потенциальной прибыли.

НАПРИМЕР. Компания добывает железную руду. По прогнозам, через квартал цена на этот ресурс значительно упадет. Руководство компании, чтобы не потерять будущую прибыль, может пойти одним из двух путей:

- продать часть контрактов на поставку, тем самым снизив затраты на добычу и несколько уменьшив объем выработки («недобранная» на цене руды прибыль компенсируется средствами, вырученными за контракты);

- зафиксировать цену на свою продукцию на определенный срок, заключив соответствующее соглашение.

Если прогноз окажется неверным (железная руда не подешевеет, а вырастет в цене), компания не сможет воспользоваться этой благоприятной конъюнктурой, получив только запланированную прибыль и ничего сверх нее.

https://www.youtube.com/watch?v=hDUyN0Z_hsE

Покупатель также может застраховать свои сделки, совершая подобные операции.

Где чаще всего используется хеджирование

Применение хеджирования популярно при торговле товарами мирового спроса, как на биржах, так и вне их. Активами могут выступать:

- ценные бумаги;

- металлы;

- энергоносители;

- зерно;

- валюта и т.п.

Механизм хеджирования

Для обеспечения управления рисками заключается договор не относительно самой сделки, а относительно обязательств по данному активу – дериватив. У дериватива есть ряд особенностей:

- цель дериватива – не реализация актива, а хеджирование риска;

- в отличие от обычного договора, дериватив является формальностью;

- это разновидность ценной бумаги, он может быть реализован сам по себе безотносительно к активу (одной стороной или же обеими);

- цена дериватива необязательно должна быть привязана к цене базового актива, хотя обычно меняется вместе с ней;

- покупатели и продавцы деривативов необязательно могут быть владельцами самого актива;

- можно заключить дериватив не только на базовый актив, но и на другой дериватив (например, опцион на форвардную сделку);

- расчеты по деривативам делаются в будущем времени.

СПРАВКА! Хеджирование происходит тогда, когда участник сделки заключает контракт на рынке актива и одновременно (или раньше) на рынке дериватива.

В Российской Федерации действия, связанные с деривативами, регламентируются Федеральным законом № 39-ФЗ «О рынке ценных бумаг» от 22 апреля 1996 года.

Инструменты для хеджирования

Застраховать возможные финансовые риски можно применением различных экономических инструментов. Их называют производными, поскольку они основаны не на реализации самого актива, а на применении того или иного дериватива.

ВНИМАНИЕ! Производные инструменты, как и сами активы (товары, обязательства, ценные бумаги), реализуются по законам рынка, и участники сделок с ними одни и те же.

Рассмотрим самые распространенные инструменты хеджирования:

- Фьючерс (от английского «future» – «будущее») – инструмент, который оговаривает обязанность сторон уплатить за оговоренный актив или дериватив в обозначенном количестве цену, о которой стороны условились в данном контракте. Это строгое соглашение, обязательное для исполнения обеими сторонами. Фьючерс регулируется биржей, которая за это берет гарантийное обеспечение – небольшой процент от контракта. Самый ликвидный дериватив из всех, но и имеющий наибольшую степень риска.

- Форвард (от англ. «forvard» — «вперед») – аналогичный фьючерсу инструмент, работающий вне биржи. Чаще используется при торгах валютой.

- Опцион (от англ. «option» – «параметр, вариант») – финансовый инструмент, который позволяет пользователю выбирать, воспользоваться или нет правом купить/продать актив по зафиксированной цене в момент, оговоренный в соглашении, в отличие от фьючерса, где такого выбора нет. Могут применяться биржевые (стандартизованные) и внебиржевые опционы. Различают типы опционов:

- рut-опционы – позволяющие продавать или не продавать по зафиксированной цене;

- call-опционы – дающие право купить или не купить по оговоренной цене;

- double-опционы – двусторонние контракты.

Пример фьючерса

Фирма А на бирже заключила с поставщиком фьючерсный контракт по приобретению 1000 т зерна по цене 12 000 руб. за т, причем пшеница только посажена. Специалисты предположили, что вследствие засухи урожай не будет большим и цены поднимутся. Когда подошел срок исполнения фьючерса, если ранее этот контракт не был продан другой фирме, возможны варианты:

- Цена на зерно на рынке не изменилась – при этом и продавец, и покупатель не изменят свой баланс.

- Урожай получился выше, чем ожидали, и цена на зерно просела до 10 000 руб. за т. У фирмы А получатся убытки в размере 2 000 руб. на каждой тонне, которые нужно будет доначислить поставщику в придачу к сумме контракта.

- Цена поднялась, как и рассчитывал покупатель, зерно на дату исполнения фьючерса котируется по 13 000 руб. за т. При этом фирма А получает запланированную прибыль, а у поставщика образуется убыток в 1000 руб. на каждой тонне, то есть баланс уменьшится на эту сумму.

Кроме этих финансовых потоков, фирма А при заключении фьючерса оплатила обязательный биржевой процент – гарантийное обеспечение сделки (от 2 до 10%, в зависимости от правил биржи).

ОБРАТИТЕ ВНИМАНИЕ! Реальное зерно по фьючерсной сделке не передается.

Пример форварда

Фирма «Верум» заключила форвардный контракт с фирмой «Дилогия» на приобретение через полгода 100 ее акций по цене в 200 руб. за акцию.

В назначенный срок представители «Верума» перечислят на счет «Дилогии» 20 000 руб., а представители «Дилогии» предоставят «Веруму» 100 акций. Вариантов нет.

Если сделка проводилась через посредника, ему полагаются комиссионные, возможны некоторые накладные расходы на оформление.

Пример опциона

- Фирма в 2021 году приобрела опцион, позволяющий через год приобрести 10 000 долларов США по цене 50 руб. за доллар. Так как через год курс вырос до 57 руб. за доллар, этот опцион оказывается выгодным, и фирма им воспользуется, получив прибыль в 7 руб.

на каждый доллар, то есть в 70 000 руб.

- ИП приобрел опцион на право через год продать свою недвижимость по цене 250 000 руб. за кв.м, рассчитывая на падение цен на новостройки.

Если бы это произошло, он воспользовался бы опционом, продал недвижимость и оставил себе разницу, либо еще выгоднее приобрел бы по рыночной цене аналогичную площадь, оставшись в прибыли. Однако в РФ происходит падение цен на первичном рынке недвижимости, и на момент исполнения опциона цена кв.м.

не превышает 197 000 руб. Такой опцион получается невыгодным, и владелец, естественно, не будет его использовать – он имеет такое право.

Стратегии хеджирования

Для повышения эффективности хеджирования и снижения финансовых рисков можно по-разному применять производные инструменты:

- использовать один дериватив или комбинировать их в удобной «пропорции»;

- хеджировать всю сделку или только ее часть;

- совершать сделку по деривативам раньше, чем по основным активам;

- заключать разные по времени и объему контракты на активы и деривативы;

- применять деривативы на объекты хеджирования, отличные от основного актива (например, собираясь покупать нефть, минимизировать риск опционом на покупку золота).

Хеджирование – эффективный способ страхования от финансовых рисков.

Видео:Самый простой инструмент для минимизации рисков I Секреты хеджирования I Советы от Руслана АмироваСкачать

Хеджирование рисков

С зарождением торговых отношений их участники искали способы защитить себя от возможных рисков связанных с колебанием цен. С каждым годом торговля развивалась, в итоге появились биржи, которые обеспечивают регулярные торговые сделки по биржевым товарам.

С возникновением мировой торговли, все чаще фиксируются факты крупных продаж и покупок, исчисляемые миллиардами долларов. Соответственно те, кто их проводит, заинтересованы в максимальной прибыли и, конечно же, в минимальных потерях.

Такая тенденция привела к специальным способам страхования или «хеджирования» от рисков колебания цен.

Хеджирование в переводе с английского обозначает «ограждение», — это страхование своего капитала или ресурсов от возможных рисков непосредственно сопровождающих операцию купли-продажи в будущем. Риск – угроза потерять часть своих ресурсов либо понести дополнительные расходы и соответственно остаться с непредвиденными убытками.

https://www.youtube.com/watch?v=bRWK9IBtwKU

Всем инвесторам известно, что чем больше риски, тем больше и возможная прибыль, но далеко не все склонны подвергать свои инвестиции опасности высокого уровня. Плата за защиту посредством хеджирования рисков предполагает потерю возможной части дохода в будущем.

Обычно методы хеджирования рисков интересны при краткосрочных колебаниях и инвесторы, преследующие цель получить финансовую выгоду от долгосрочных трендов, не используют такое страхование.

- Хеджирование валютных рисков, основывается на заключении срочных соглашений по купле-продаже иностранной валюты во избежание влияния на сделку колебаний ее стоимости.

- Также существует хеджирование процентных рисков. Процентная ставка может быть рассмотрена в качестве актива, так как процент является ценой за использование денежных средств.

- Хеджирование банковских рисков охватывает обширный спектр операций, так как банки работают с большими объемами денежных масс и разными клиентами.

Хеджирование рисков: методы, инструменты

Цели хеджирования финансовых рисков могут в значительной степени отличаться друг от друга. Поэтому для каждой цели необходима своя финансовая стратегия, которая разрабатывается с использованием имеющихся инструментов.

Этими инструментами хеджирования являются:

- Опцион;

- Фьючерс;

- Форвард;

- Своп.

Каждый метод хеджирования будь-то валютных рисков либо процентных или финансовых угроз связан непосредственно с применением этих инструментов.

Рассмотрим значение и применение каждого из них:

- Опционы, это договоры, по которым их владелец может приобрести или продать активы по заблаговременно установленной стоимости в назначенное время или промежуток времени, но не обязан этого делать, а вот продавец опциона обязан пойти на совершение заранее оговоренных условий.

Предположим вы владеете акциями компании А и ваши предположения склонны к тому что акции в долгосрочном периоде будут идти вверх. Но зная, что есть угроза краткосрочного спада, вы решаете хеджироваться против падения.

В таком случае вы приобретаете опцион с возможностью продажи акций по соответствующей стоимости и в случае реальности ваших опасений, т.е.

спад цены ниже, указанной в опционе, вы продаете свои активы на прописанных договором условиях.

- Фьючерс (фьючерсный контракт) – это договор, обязывающий как продавца, так и покупателя выполнять условия контракта в строго оговоренное время, условиями которого являются фиксированная цена на определенное количество активов, по которым должна совершиться будущая сделка.

Пример хеджирования фьючерсными контрактами

Предположим, что имеется производственная компания Б и ей необходимо периодически закупать определенное сырье.

Чтобы оградиться от возможного повышения цены на это сырье компания Б хеджирует себя фьючерсным контрактом с фиксированной стоимостью за нужный объем товара, который закупит в будущем.

Получается, что если стоимость товара возрастет, на компанию Б это никаким образом не повлияет, а если упадет, — она будет переплачивать.

- Форвардный контракт, также как и фьючерсный заключается на будущую цену и обязателен в своем выполнении, но эти договоры имеют значительные различия. Форвардные в отличие от фьючерсных контрактов заключаются на рынке вне биржи с обязательной поставкой товара покупателю, и оплата производится конкретно в момент купли-продажи. Фьючерсные контракты стандартизированы и действуют в пределах биржи. Гарантией выполнения обязательств по покупке и доставке товара является денежная гарантия в виде маржи вносимая трейдером.

- Своп – это инструмент, предполагающий продажу активов с их последующим выкупом по установленной цене. Своп, это внебиржевая операция, не стандартизированная, объемы и сроки устанавливаются сторонами по обоюдному соглашению.

Методы управления рисками или виды хеджирования, в которых используются вышеперечисленные инструменты:

- Производные инструменты;

- Иммунизация портфеля.

По технике проведения операции различают на:

- Хеджирование на повышение (длинный хедж или хеджирование покупкой). Это процедура по приобретению срочных контрактов и опционов. Хеджирование покупкой нужно чтобы установить покупную стоимость сейчас, тем самым застраховав себя от ее возможного роста в дальнейшем.

- Хеджирование на понижение (короткий хедж либо хеджирование продажей). Этот процесс используется при необходимости реализовать товар позже. Оформляются срочные соглашения с указанием стоимости продажи, которая произойдет через определенное время.

Виды хеджирования, т.е. страхования рисков:

- Классическое или чистое. Самый старый из видов хеджирования, управления рисками. Этот вид характерен открытием двух противоположных между собой сделок, одна на бирже, другая на рынке реальных товаров;

- Частичное или полное. Хеджирование осуществляется на полную и частичную сумму соглашения в пределах фьючерсного рынка;

- Предвосхищающее. Рынок акций — вот область где преимущественно используется этот вид страхования. Данный вид страхования основан на заблаговременной покупке или продаже срочных договоров;

- Перекрестное. Название данного хеджирования говорит само за себя. Оно заключается в перекрестных сделках, на реальном рынке совершается операция по одному активу, а на фьючерсном по другому;

- Селективное. С помощью такого хеджирования можно играть с активами, один подвергать большему риску, а другой максимально защищать. Различие рыночных сделок может быть в объеме и времени;

- Хеджирование (рехеджирование) опционами. При наличии уже открытых опционов для снижения финансовых рисков открывают еще позиции активов.

Использование методов избегания кратковременных угроз гарантированно стабилизирует доходность и позволяет экономить нервы, а иногда и время, уходящее на вынужденную реакцию, сопутствующую незначительным колебаниям цен на рынке.

Видео:Хеджирование рисков фьючерсами и акциями. СекретыСкачать

Хеджирование рисков. Что это простыми словами?

Что такое хеджирование рисков простыми словами? Какие инструменты, методы и стратегии существуют?

Торговля на бирже – всегда определённый риск, но профессионал может сделать этот риск прогнозируемым и управляемым. У инвестора достаточно поводов испытывать беспокойство из-за постоянного колебания стоимости приобретенных активов, но с этим беспокойством можно бороться.

Слово «хеджирование» произошло от английского hedge и означает «страховка» или «гарантия»

Иными словами, хеджирование – это попытка застраховаться от рисков, когда путем покупки определённого актива инвестор старается компенсировать изменение в цене другого.

Также, к примеру, действует обычная страховка имущества – за определенную стоимость приобретается страховой полис, который дает возможность получить выплаты, если что-то негативное произошло с застрахованным имуществом.

Во время биржевой торговли хеджирование сделок – это ситуации, когда открываются сделки на противоположных позициях рынка с целью компенсировать возможные потери

https://www.youtube.com/watch?v=zzuPnYUHjg4

Хеджирование должно закрепить документально цену актива. При этом инвестор вынужден будет понести небольшие дополнительные расходы, дабы застраховать себя от больших убытков из-за колебания цены биржевого актива в негативную для него сторону.

Инструменты хеджирования позволяют в процессе биржевой торговли снизить вероятность потери средств.

Инструменты хеджирования

Такие контракты срочного рынка, как фьючерсы и опционы, признаются экспертами наиболее популярными инструментами хеджирования. В зависимости от выбора инструмента различаются стратегии хеджирования.

У инвестора могут возникнуть опасения, что приобретенный им актив может упасть в цене, и он понесет убытки. Фьючерсы и опционы дают возможность заранее установить стоимость. Причем применять методы хеджирования можно как в отношении коротких позиций, так и в отношении длинных.

Материалы по теме: Что такое длинные и короткие позиции на бирже?

Хеджирование фьючерсами

Фьючерс подразумевает двустороннее обязательство приобретения и реализации актива по зафиксированной документально стоимости в какую-то дату в будущем.

Исполнение этой сделки биржа обеспечивает тем, что удерживает с участников от 2 до 10% от стоимости базового актива.

Эти деньги являются гарантийным обеспечением, после исполнения фьючерсного контракта они возвращаются участникам сделки.

Фьючерсы могут заключаться на такие активы, как индекс (к примеру, РТС), валюту, акции, облигации, сырье и товары

Хеджирование фьючерсными контрактами подразумевает, что операции проводятся одномоментно на рынке реального товара (спотовом) и срочном рынке для того, чтобы застраховать владельца от невыгодного изменения цены актива.

Нужно отметить, что актив вполне может быть одним и тем же (например, акции какого-либо банка и фьючерсный контракт на акции этого же банка) или близкие, из одной отрасли (например, акции Газпрома и фьючерс на природные ресурсы).

Подробнее: Как работают фьючерсные контракты

Хеджирование опционами

Вторая категория инструментов срочного рынка — это опционы. На российском рынке опционы представлены именно на фьючерсные контракты.

Опцион — это право (но не обязанность) приобрести/продать некоторое количество базового актива (соответствующего фьючерса) до определенной даты в будущем. Так как опционы — это контракты на фьючерсы, то, следовательно, их группы активов совпадают.

Хеджирование опционами – это процесс приобретения или реализации фьючерса до установленной даты в будущем

Вкратце, инструмент действует по следующим правилам: чтобы застраховать актив от удешевления, нужно покупать опцион «пут» или продавать опцион «колл». Если же повышение цены актива нежелательно, тогда опцион «пут» необходимо продавать, либо покупать опцион «колл».

Однако нужно отметить, что операции хеджирования не ограничиваются работой с фьючерсами и опционами. Другие активы могут тоже использоваться для страхования инвестора от потерь.

Читайте подробнее: Срочный рынок FORTS Московской биржи. Как это работает?

Методы хеджирования

- Классическое. Самый старый вид инвестиционной страховки, им пользовались еще фермеры, желающие защитить свою прибыль в отложенных сделках (например, при договоренностях на поставку невыращенной пока сельскохозяйственной продукции).

Заключался в том, что одномоментно с контрактом заключается опционный договор на то, что товар будет продан по конкретной, документально зафиксированной цене. Иными словами, это страхование стоимости актива.

- Прямое. Самый простой вид страхования.

Если есть опасения, что у актива может измениться стоимость в невыгодную для инвестора сторону, заключается срочный контракт на продажу. Таким образом, цена актива фиксируется на время действия документа.

- Предвосхищающее. Используется для защиты от валютных рисков на этапе планирования сделки и задолго до ее фактического свершения.

Если планируется в будущем купить актив, и сейчас его стоимость оптимальна, инвестор приобретает срочный контракт, в котором закрепляется текущая цена, которая будет действовать в момент подписания документов на сделку через какое-то время. Такой контракт можно заключить как на покупку, так и на продажу.

- Перекрестное.

Метод традиционно применяется для того, чтобы застраховать ценные бумаги. Этот вид хеджирования заключается в том, что фьючерсный или опционный контракты заключаются не на те бумаги, которые уже находятся в собственности и колебания чьей стоимости вызывают опасение, а на другие, схожие поведением на рынке.

В первом случае это будут акции какой-нибудь компании, а, к примеру, во втором – срочный контракт на биржевой индекс.

- Хеджирование направлением. Метод применим, если имеется некоторое количество длинных позиций и есть опасение уменьшения их цены. Инвестор может по ряду более слабых ценных бумаг приобрести короткие позиции.

Таким образом, в случае реального снижения стоимости шорты принесут прибыль и скомпенсируют убытки по длинным позициям.

- Межотраслевое. Такой вид инвестиционного страхования применяется тогда, когда в портфеле есть ценные бумаги конкретной отрасли.

С целью застраховать себя от возможных потерь, если снижаются позиции в целом по отрасли, можно приобрести активы из другой смежной отрасли, которая имеет тенденцию расти тогда, когда проседает первая. Например, ценные бумаги внутреннего национального рынка обычно снижаются в цене при росте американского доллара.

Возможные убытки можно компенсировать покупкой ценных бумаг экспортеров, поскольку на их показатели укрепление доллара влияет положительно.

Кроме того, инвесторы различают полное и неполное хеджирование. В первом случае цена актива обратно зависит от фьючерса и изменяется на те же показатели, что и стоимость фьючерса. Это гарантирует полную гарантию от убытков, однако и не дает возможность получить какую-либо прибыль. В случае неполного хеджирования стоимость актива и фьючерса оказывается разной: то есть инвестор либо получил прибыль, либо понес расходы.

https://www.youtube.com/watch?v=JEn-bxDeK1I

Исследуйте инструменты хеджирования, изучайте стратегии и применяйте их на практике.

Вам также может быть интересно: Ошибки трейдера. Как сохранить и увеличить депозит?

Видео:Лучший инструмент для минимизации рисков | Что такое хеджирование? | Обзор Марии ЛощиловойСкачать

Методы хеджирования

Инструменты хеджирования рисков

Основные методы хеджирования

Материалы по теме

Многие начинающие инвесторы, покупая акции и прочие финансовые активы, переживают за их дальнейшую стоимость и опасаются неблагоприятного движения курсовой стоимости. Самый простой способ защиты в этом случае — выставление стоп-приказа на закрытие сделки (стоп-лосса).

Но стоп-лосс не всегда эффективен, так как порой цена может чуть-чуть «проколоть» его, а после — развернуться, но уже без трейдера. Гораздо более эффективным способом является хеджирование.

По сути, хеджирование — инструмент управления рисками, позволяющий за счет приобретения одного актива компенсировать возможное неблагоприятное движение другого.

Рис.1. Пример резкого ценового движения вниз с последующим разворотом.

Хеджирование во многом похоже на страхование. Не зря этот термин происходит от англ. hedge — страховка. За небольшую долю от стоимости автомобиля владельцы приобретают страховые полисы, которые дают право на получение выплаты в случае неблагоприятного случая с транспортным средством.

То же самое возможно и с помощью инструментов хеджирования финансовых рисков при торговле на бирже.

Покупая актив на бирже, вы можете приобрести право на его продажу в определенном объеме до определенной даты в будущем за стоимость в разы меньше стоимости актива (как и страховой полис — дешевле автомобиля).

Основные методы хеджирования

- Классическое хеджирование появилось на товарных биржах Чикаго. Когда в связи с рисками неосуществления отложенных по различным причинам сделок (например, поставка еще не выросшей пшеницы на определенную дату) совместно с контрактом сделки заключался опцион на поставку данного товара по цене первичного контракта.

- Прямое хеджирование — наиболее простой способ хеджирования. Имея определенный актив и опасаясь за его дальнейшую курсовую судьбу, инвестор заключает срочный контракт на его продажу, тем самым фиксируя продажную цену на период срочного контракта.

- Предвосхищающее хеджирование может послужить инструментом хеджирования валютных рисков при планировании сделки. Планируя дальнейшее осуществление сделки и наблюдая подходящую стоимость актива в данный момент, инвестор покупает срочный контракт на указанный актив, в результате чего его текущая стоимость фиксируется для сделки в будущем.

- Перекрестное хеджирование часто применяется для хеджирования портфеля ценных бумаг. Суть метода состоит в заключении срочного контракта не на имеющийся актив, а на другой, с определенной степенью схожести торгового поведения.

Например, для хеджирования портфеля, состоящего из множества бумаг, при определенных опасениях о возможном снижении его стоимости можно продать фьючерсный или опционный контракт на индекс РТС, который является барометром российского рынка.

Тем самым инвестор предполагает, что в случае снижения портфеля в целом на рынке, скорее всего, тоже будет понижательная тенденция, поэтому короткая позиция по срочному контракту на индекс даст прибыль, смягчая просадку портфеля.

- Хеджирование направлением.

Если инвестор имеет в портфеле определенное количество длинных позиций и опасается их курсового снижения, портфель необходимо на некоторую долю «разбавить» шортами по более слабым бумагам. Тогда в период общего снижения шорты, которые снижаются быстрее лонговых позиций, будут приносить прибыль, компенсируя убыток лонгов.

- Межотраслевое хеджирование.

При наличии в портфеле бумаг определенной отрасли их можно «подстраховать» включением в портфель лонгов по бумагам другой отрасли, в большей степени склонной к росту при снижении первой. Например, снижение бумаг внутреннего спроса при росте доллара США можно хеджировать включением лонгов по бумагам экспортеров, традиционно растущих при увеличении стоимости валюты.

Теперь, когда вы знакомы с основными инструментами хеджирования рисков, самое время приступить к изучению стратегий. А после — попробовать применить их на практике.

Материалы по теме:

Бесплатный вебинар «Торговля фьючерсами»

Бесплатный вебинар «Обучение торговле опционами»

Подробный видеокурс «Основы срочного рынка: фьючерсы и опционы»

15.09.2021

Видео:Хеджирование валютных рисков для импортеров и экспортеровСкачать

Методы, техники и стратегии хеджирования валютных рисков форекс

В переводе с английского языка «hedge» значит «гарантия», поэтому хеджированием в широком смысле можно назвать определенный комплекс мероприятий, которые направлены на минимизацию возможного финансового риска в процессе заключения любой сделки. Правильным будет утверждение, что речь идет об обычной договоренности между участниками рынка в процессе купли-продажи про неизменность цены на протяжении определенного срока.

Хеджирование валютных рисков – это метод защиты финансов от колебаний курсов, предполагающий заключение сделок покупки и продажи иностранной валюты.

Он предполагает исключение отрицательного колебания стоимости, что становится возможным благодаря заключению срочных сделок с фиксированием актуального в конкретный момент курса.

Возможность защититься от нежелательных колебаний есть плюсом и минусом метода, так как страховка гарантирует сохранность актива, но и не дает прибыли.

https://www.youtube.com/watch?v=gDvb-URf3TE

На рынке Форекс техника хеджирования выглядит достаточно просто: открытие встречной позиции к уже заключенной сделке, которая используется в случае, если тренд разворачивается и текущая сделка становится убыточной. Значит, встречная ей приносит доход.

Пример, стратегия форекс Crazy Lock ⇒

Таким образом трейдер заключает две сделки по одному финансовому инструменту идентичного объема, но в противоположных направлениях. Одна приносит доход, вторая – убыток. Как только стало ясно, какая позиция прибыльная и четко определился тренд, убыточную можно закрывать.

Основные принципы хеджирования валютных рисков, которое рассматривает данная статья:

- Невозможность полностью устранить риски, но шанс сделать их уровень приемлемым и неопасным

- Выбирая методы и инструменты, необходимо учитывать уровень возможных потерь и соотношение выгод от проведенных операций и затрат на их реализацию

- Тщательная разработка программы, предполагающей совершенствование механизмов хеджирования для конкретного счета, предприятия, инвестора

- Учет условий и контекста – в одном случае выбранный способ будет идеальным вариантом, в другом – неэффективным

Основные инструменты для проведения операций

Беря во внимание то, что хеджирование валютных рисков – это операция для страховки средств, предполагающая фиксацию цены, неудивительно, что основными инструментами в данном случае являются опционы и фьючерсы, являющиеся контрактами на совершение сделки в будущем времени по определенной заранее стоимости.

Ведь основной задачей является исключение риска покупателя приобретать по неизвестной цене, а риска продавца – реализовывать по неизвестной стоимости. Благодаря указанным инструментам удается заблаговременно определить стоимость, хеджируя короткие и длинные позиции инвесторов.

Основные виды хеджирования:

1) Фьючерсами – контрактами, которые дают взаимное обязательство продажи/купли актива в будущем в назначенную дату по точно оговоренной стоимости. Это самый естественный и простой способ.

Фьючерсы есть на акции и индексы, валюту и облигации, товары. Поэтому все это можно хеджировать, осуществляя разработку предложений совершенствования механизма хеджирования как валютных рисков, так и остальных.

Полное хеджирование на фьючерсном рынке обеспечивает стопроцентную страховку, максимально исключая вероятность убытков. Если хеджируются частично, лишь часть реальной сделки удается застраховать. Основные преимущества контрактов по фьючерсам: минимальная маржа за счет отсутствия капиталовложений, возможность использовать разные активы, стандартизация.

Существует два вида использования метода – хеджирование покупкой (страховка от роста цены в будущем) и продажей (продажа реального товара для страховки от падения стоимости).

2) Опционами, которые на рынке предложены на фьючерсные контракты и представляют собой право продать либо купить определенный объем базового актива (того или иного фьючерса) до конкретной будущей даты. Опционы представляют собой контракты на фьючерсы, в связи с чем группы их совпадают.

Методы и виды хеджирования

Пытаясь минимизировать валютный риск, используют такие стратегии его хеджирования:

- Классическая стратегия – появилась еще в Чикаго на товарных биржах, когда из-за возможности неосуществления отложенных по той или иной причине сделок вместе с контрактом сделки заключали опцион на поставку товара по стоимости первичного контракта.

- Прямое хеджирование – самый простой способ, предполагает заключение срочного контракта на продажу имеющегося в наличии актива с целью фиксации продажной стоимости на период его действия.

- Предвосхищающее – позволяет защитить активы до планирования сделки. Осуществляя планирование операции и наблюдая подходящую цену в данный момент, можно купить срочный контракт на нужный актив, благодаря чему его текущая цена будет зафиксирована в будущем.

- Перекрестное – нередко применяется для защиты портфеля ценных бумаг. Метод предполагает заключение срочного контракта не на актив, который уже есть, а на другой, который в определенной мере схож по поведению цены. Так, для хеджирования портфеля, который включает разные бумаги, боясь, что он понизится в цене, можно продать опционный или фьючерсный контракт на индекс РТС, считающийся барометром российского рынка. Инвестор предвидит, что если портфель снизится на рынке, то это понижательная тенденция, поэтому благодаря короткой позиции по срочному контракту удается чуть смягчить просадку.

- Хеджирование направлением – имея в портфеле длинные позиции и боясь за снижение курса, инвестор может разбавить портфель короткими позициями по слабым бумагам. Тогда в случае общего понижения короткие сделки принесут прибыль, компенсируя убыток по длинным.

- Межотраслевое – когда в портфеле есть активы одной сферы, можно включить в него длинные позиции по активам другой отрасли, которая будет расти при снижении первых. Так, если в портфеле есть бумаги внутреннего спроса, в случае роста американского доллара можно застраховать их включением длинных позиций по бумагам экспортеров, которые обычно растут при повышении курса валюты.

Сегодня существует огромное количество разнообразных методов и способов хеджирования и, как демонстрирует статистика, такой способ страховки актива дает хорошие результаты. Верно определив направление сделок и их объем, заключив соответствующие сделки, можно существенно понизить риски.

по теме:

ПОДЕЛИТЬСЯ на ПОДЕЛИТЬСЯ в

📸 Видео

Хеджирование рисков фьючерсами и опционамиСкачать

Стратегия хеджирования валютных рисков.Скачать

9 9 Хеджирование валютных рисковСкачать

Хеджирование: как бизнесу застраховаться от финансовых рисков?Скачать

Хеджирование рисковСкачать

9 10 Хеджирование валютных рисковСкачать

ХЕДЖИРОВАНИЕ КАК ИНСТРУМЕНТ УПРАВЛЕНИЯ РИСКОМСкачать

Учет хеджирования (лекция)Скачать

Хеджирование на мировых рынках. Виды хеджирования и методика применения.Скачать

Инструменты хеджирования и стратегии хеджированияСкачать

Хеджирование валютных рисков. "Форвард"Скачать

Хеджирование для экспортеров. Самые эффективные стратегии работы с валютными рисками. ВебинарСкачать

Хеджирование рисков через фьючерсы и опционы. Плюсы и минусы опционного хеджаСкачать

Хеджирование рисковСкачать

Хеджирование опционами рисков и фьючерсов - методыСкачать