Вследствие сокращения объема производства, остановки деятельности подразделения, изменения профиля производства, отсутствия заказов или сырья, невозможности и неэффективности использования объекта основных средств (ОС) и т.д. на предприятии проводится консервация объектов ОС.

Она помогает сохранить характеристики данных объектов с целью их дальнейшей эксплуатации.

При консервации прекращается использование объектов ОС, принимаются дополнительные меры для поддержания основных средств в исправном состоянии, ограничивается доступ посторонних лиц либо они помещаются в специально отведенное для хранения место.

- Документальное оформление

- Бухгалтерский учет

- Налогообложение Налог на добавленную стоимость

- Консервация основных средств: налоговый и бухгалтерский учет

- Как оформить?

- Как правильно составить акт?

- Как проводится амортизация?

- Особенности содержания

- Налоговый учет

- Как расконсервировать объект?

- Как вести бухгалтерский учет

- Есть и нюансы

- Пошаговые действия при консервации основных средств – налоговый, бухгалтерский учет, образцы документов

- Срок

- Порядок действий

- Образец приказа

- Как оформить акт?

- Амортизация по законсервированным объектам ОС

- Бухгалтерский учет и проводки

- Выводы

- Консервация основных средств предприятия

- Что представляет собой консервация ОС?

- В каких случаях проводится консервация?

- Последствия консервации основных средств

- Какие основные средства подлежат консервации?

- Порядок оформления консервации основных средств

- Нюансы уплаты налогов

- Бухучет консервации основных средств

- Процесс завершения консервации

- Порядок консервации основных средств

- Последовательность операций

- Учет и формирование отчетов

- 📸 Видео

Документальное оформление

Надлежащее документальное оформление консервации — обязательное условие для признания затрат на ее проведение при исчислении налога на прибыль.

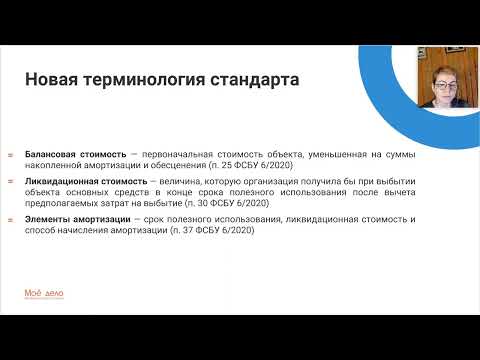

Порядок перевода объектов ОС на консервацию в бухгалтерском и налоговом учете одинаков. Он установлен соответственно п. 23 ПБУ 6/01 «Учет основных средств» и п. 3 ст. 256 НК РФ.

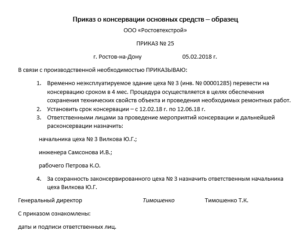

На основании поступившей заявки от инициатора перевода объектов ОС на консервацию создаются комиссия по переводу объекта основных средств на консервацию из представителей администрации, технических служб, руководителя соответствующего подразделения, бухгалтерии и экономических служб для освидетельствования объектов ОС, подлежащих консервации, оформления документов на консервацию, оценки экономической целесообразности консервации ОС, составления сметы затрат на содержание законсервированных объектов ОС, оценки технического состояния этих объектов при их последующей расконсервации, а также инвентаризационная комиссия для проведения инвентаризации ОС, подлежащих консервации. После рассмотрения оформленных материалов по переводу объектов ОС на консервацию, поступивших от председателей обеих комиссий, издается соответствующий приказ руководителя.

В приказе указываются причины и основания для консервации объекта ОС на срок более трех месяцев, перечень имущества, которое переводится на консервацию, его балансовая стоимость и срок консервации (начало и окончание).

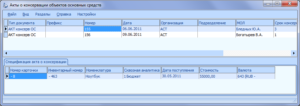

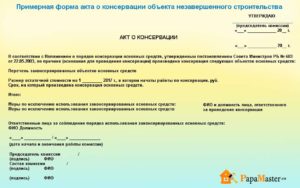

Затем составляется акт о переводе объекта ОС на консервацию. Унифицированной формы данного первичного документа нет. Поэтому организации сами должны разработать его форму и утвердить в учетной политике.

Указанный акт подписывается комиссией по переводу объекта ОС на консервацию и утверждается руководителем организации. Акт должен содержать наименование ОС, его инвентарный номер, первоначальную стоимость, сумму начисленной амортизации, остаточную стоимость, причины и сроки консервации.

Все расходы на содержание законсервированных объектов ОС производятся на основании и в пределах сметы на эти цели, утвержденной руководителем организации. Основными статьями расходов по смете могут быть:

затраты на оплату труда рабочих, непосредственно выполняющих работы по консервации объекта, охраны и т.п.;

отчисления на социальные нужды во внебюджетные фонды;

материалы, израсходованные на консервацию;

услуги вспомогательного производства (ремонтная мастерская, автомобильный транспорт и т.п.);

услуги сторонних организаций;

прочие расходы.

Бухгалтерский учет

После того как руководитель подпишет приказ и утвердит акт о переводе объектов ОС на консервацию, данные объекты выбывают из состава амортизируемого имущества.

Поэтому с 1-го числа следующего месяца амортизация по ним в налоговом учете не начисляется (п. 2 ст. 256 НК РФ).

В бухгалтерском учете такой срок четко не установлен, поэтому его можно принять таким же, как и в налоговом учете, отразив это в учетной политике.

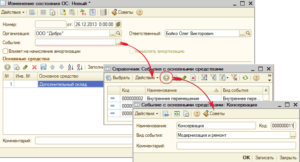

Основные средства, находящиеся на консервации, учитываются обособленно на счете 01 «Основные средства», субсчет «Основные средства на консервации».

При поступлении в бухгалтерию акта о консервации объектов ОС инвентарные карточки учета (форма N ОС-6) таких объектов помещают в отдельную картотеку «Основные средства на консервации» и в бухгалтерском учете делается запись:

Д-т 01, субсчет «Основные средства на консервации», К-т 01, субсчет «Основные средства в эксплуатации».

После расконсервации объектов ОС указанные карточки возвращают в основную картотеку учета ОС и производится запись:

Д-т 01, субсчет «Основные средства в эксплуатации», К-т 01, субсчет «Основные средства на консервации».

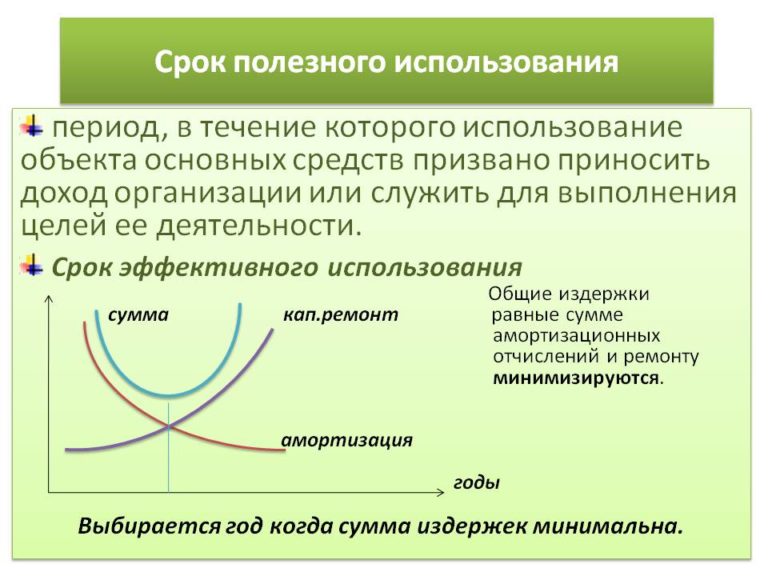

По данному объекту возобновляется начисление амортизационных отчислений в порядке, действовавшем до момента консервации, а срок полезного использования продлевается на период нахождения объекта ОС на консервации.

Амортизация начисляется начиная с 1-го числа месяца, следующего за месяцем, в котором произошла расконсервация.

Расходы по проведению консервации и расконсервации, а также затраты на содержание законсервированных производственных мощностей и объектов включаются в бухгалтерском учете в состав прочих расходов:

Д-т 91, субсчет «Прочие расходы», К-т 10, 20, 25, 26, 44, 69, 70.

Налогообложение Налог на добавленную стоимость

На практике часто возникает вопрос: нужно ли восстанавливать НДС при консервации недоамортизированного объекта ОС?

Согласно Письму ФНС России и Минфина России от 20.06.2006 N ШТ-6-03/614@ при переводе в установленном порядке недоамортизированных ОС на консервацию, в отношении которых суммы НДС ранее были приняты к вычету в порядке, предусмотренном гл. 21 НК РФ, восстановление сумм налога с остаточной стоимости таких ОС на период консервации не производится.

https://www.youtube.com/watch?v=D8GP7z03hUQ

В случае если переведенные на консервацию недоамортизированные ОС после снятия их с консервации не будут использоваться для осуществления операций, облагаемых НДС, то сумма налога в размере, пропорциональном остаточной (балансовой) стоимости без учета переоценки, подлежит восстановлению в порядке, установленном п. 3 ст. 170 НК РФ.

Имеет ли право организация принять к вычету суммы НДС по материалам, используемым на содержание ОС, переведенных на консервацию, и суммы НДС, предъявленные организации при приобретении услуг, связанных с консервацией оборудования и его содержанием в период консервации?

Следует отметить, что данный вопрос спорный. Указанные суммы НДС нельзя принять к вычету по следующим причинам. Согласно п. 2 ст.

171 НК РФ вычетам подлежат суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории Российской Федерации для осуществления операций, признаваемых объектами обложения НДС.

Так как понесенные затраты по объектам ОС, переведенным на консервацию, не связаны с осуществлением операций, являющихся объектами обложения НДС, организация не может принять «входной» НДС по данным расходам к вычету.

Включить суммы невозмещенного налога в стоимость материалов (работ, услуг) нельзя, поскольку ст. 170 НК РФ содержит закрытый перечень ситуаций и рассматриваемые операции в нем не поименованы.

Следовательно, источником отнесения не принятого к вычету налога будет дебет счета 91-2 «Прочие расходы». Напомним, что все расходы (материалы, заработная плата, услуги сторонних организаций и т.д.

), связанные с консервацией, необходимо списать именно на этот счет.

Можно ли данные суммы НДС учесть для целей налогообложения прибыли и включить их в состав внереализационных расходов? По мнению некоторых специалистов, да, так как при условии документального подтверждения уплаченных сумм НДС они должны быть признаны обоснованными расходами наряду с другими затратами, направленными на консервацию объектов ОС.

Вместе с тем в силу п. 1 ст. 170 НК РФ суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), не включаются в расходы, принимаемые к вычету при исчислении налога на прибыль, за исключением случаев, предусмотренных п. 2 этой статьи. Однако п.

2 в данной ситуации неприменим, поскольку в нем не указана сумма НДС, уплаченная налогоплательщиком по расходам, связанным с переводом оборудования на консервацию.

Поэтому налоговые органы при проведении налогового контроля могут исключить суммы «входного» НДС из расходов, уменьшающих налогооблагаемую прибыль.

Видео:Принятие к учету ОС в 1С 8.3 - пошаговая инструкцияСкачать

Консервация основных средств: налоговый и бухгалтерский учет

В процессе хозяйственной деятельности предприятия и организации используют основные средства (ОС): цеха, производственные линии, земельные и водные участки, транспорт, инструменты и оборудование, сооружения, оргтехнику и пр. Для учета ОС в бухгалтерском учете предусмотрен отдельный счет 01.

Если по каким-либо причинам предприятие решает приостановить или прекратить эксплуатацию того или иного объекта из перечня основных средств, инициируется процедура консервации. Речь идет о комплексе мероприятий, направленных на обеспечение сохранности средства во время запланированного простоя.

Важно, что использование консервации – законное право, а не обязанность юрлица. В период запланированного простоя в отношении законсервированных объектов применяются утвержденные процедуры налогового и бухучета с целью списания затрат. Соответствующее решение оформляется официальным приказом и актами, которые компания разрабатывает самостоятельно, поскольку нет унифицированных форм.

Иногда для хозяйственной деятельности юрлица целесообразно продлить срок консервации какого-то объекта. Для этого руководитель предприятия/организации издает соответствующий приказ.

Как оформить?

Запланированный простой объекта, которое предприятие отправляет на консервацию, надлежащим образом оформляется. Это обязательное условие, если предприятие намеревается снизить налог на прибыль за счет списания затрат на приобретение соответствующих услуг и проведение консервационных мероприятий.

Что нужно сделать:

- Провести инвентаризацию объекта для выявления его физического наличия и состояния;

- Издать приказ, указав причины консервации, перечислив проводимые в связи с этим мероприятия, обозначив сроки запланированного простоя;

- Провести соответствующие мероприятия, перечисленные в Методуказаниях по учету основных средств производства (пункт 63, см. Приказ Минфина №91н от 13 октября 2003 г), например, технологические работы;

- Оформить официально акт о переводе объекта на консервацию (форма документа произвольная).

Последний акт – важнейший документ первичного бухгалтерского учета. Именно он позволяет официально учитывать и списывать затраты на содержание и ремонт объекта в период простоя, а в дальнейшем – прекратить или возобновить начисление амортизационных расходов.

Как правильно составить акт?

Акт о переводе объекта ОС на консервацию имеет принципиальное значение, однако затруднение может вызвать отсутствие унифицированной утвержденной формы.

Тем не менее есть требования, прописанные в ФЗ №402 (от 6 ноября 2011 г) «О бухгалтерском учете». При составлении акта организации нужно обязательно их выполнить:

- точно указать название, вид, тип ОС;

- перечислить проведенные мероприятия;

- указать сумму затрат на них;

- указать ответственных лиц.

Важно: указание на проведенные мероприятия – это обоснование понесенных расходов. Без этого экономическая целесообразность затрат неясна, а значит, не получится уменьшить сумму налога на прибыль.

Если во время простоя оборудования или другого средства нужны определенные действия, направленные на сохранность объекта для его дальнейшего использования, в акте нужно перечислить их.

Документ обязательно датируется и подписывается всеми членами созданной комиссии и руководителем организации. С момента подписания акта объект считается переданным на консервацию.

Как проводится амортизация?

Когда проводится консервация основных средств, налоговый и бухгалтерский учет обязательно подстраивается под изменения статуса объекта. Во время официального простоя он не выводится из состава основных средств и по-прежнему учитывается на спецсчете 01. Однако бухгалтеру следует создать субсчет «ОС на консервации».

Срок консервации влияет на начисление амортизации. Если он превышает 90 суток, то начисление прекращается со следующего после издания приказа и подписания акта месяца.

Как только объект расконсервируется, амортизация возобновляется с первого числа последующего месяца. Сумма исчисления остается такой же, что была до заморозки актива. Порядок начисления амортизационных расходов продолжается до момента полного погашения стоимости объекта.

При вводе законсервированного оборудования, сооружения или другого объекта в эксплуатацию ранее трехмесячного срока бухгалтер обязан скорректировать учет, сделав доначисление за пропущенные месяцы.

Особенности содержания

Выведенный из эксплуатации объект не участвует в хозяйственной деятельности предприятия, однако юрлицо несет определенные расходы по его содержанию. Важно, что они не сказываются на изначальной стоимости объекта. Согласно документу об учете ОС ПБУ 9/01, такие расходы относятся к периоду простоя и учитываются в нем.

Соответственно, указанные расходы не влияют на повышение себестоимости произведенной предприятием продукции, что очень важно для экономики. Бухгалтер отражает их как прочие расходы в месяце фактических трат.

Налоговый учет

Если законсервированный объект ранее принимал непосредственное участие в хоздеятельности, облагаемой по ставке НДС, порядок учета налога следующий:

- входной налог на добавленную стоимость по проведенным фактически работам, приобретенным товарам или услугам, связанным непосредственно с процедурой консервации, к налоговому вычету принимается;

- ранее (то есть до официальной консервации) принятый к вычету налог утрачивает актуальность и не восстанавливается.

Затраты, понесенные юрлицом для организации и фактической консервации объекта, включая его содержание во время простоя и последующую расконсервацию, подлежат учету как внереализационные расходы при начислении налога на прибыль.

https://www.youtube.com/watch?v=YWmx314YfZc

Суммы фактически понесенных на законсервированный объект затрат бухгалтер может учесть в числе прочих расходов при исчислении налога на имущество юрлиц.

Если юридическое лицо находится на УСН, то затраты на консервацию/расконсервацию, охрану, ремонтные работы и прочие расходы на содержание в целях налогового учета не учитываются.

Как расконсервировать объект?

Процедура расконсервации объекта в запланированный срок или, по необходимости, раньше запланированного времени простоя, проводится по общей схеме:

- Руководитель должен издать соответствующий приказ;

- Осуществить технические и организационные действия;

- Издать новый акт о расконсервации.

Одновременно делается бухгалтерская проводка между дебетом и кредитом субсчета 01 «ОС в эксплуатации», нужные изменения вносятся в карточку объекта.

Для целей БУ расходы, понесенные при расконсервации, проводятся как «Прочие затраты», а для целей НУ (расчет налога на прибыль) – как внереализационные.

Как вести бухгалтерский учет

Несмотря на то, что имущество переведено на консервацию, оно является собственностью организации и продолжает числиться в составе ОС на счете 01. Однако порядок вывода средств из производственного процесса требует вести обособленный учет таких объектов, поэтому целесообразнее открыть дополнительные субсчета для ведения их учета.

Если срок простоя объекта – менее трех месяцев, то расчет амортизации по нему не прерывается и проходит в обычном режиме. Но если мероприятия затягиваются на более долгий срок, то расчет амортизационных отчислений приостанавливается (ПБУ 6/01 п. 23).

Если срок простоя объекта – менее трех месяцев, то расчет амортизации по нему не прерывается и проходит в обычном режиме.

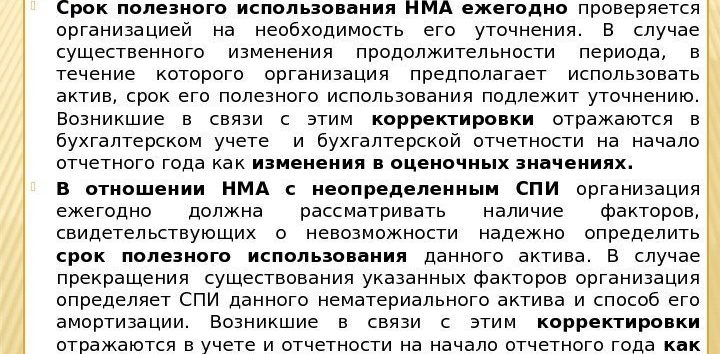

И еще, в бухгалтерии имеется такое понятие, как срок полезного использования. Так вот, несмотря на длительную консервацию, данный показатель не прерывается.

Следовательно, после завершения процесса расчет амортизации будет проходить, как и раньше. Согласно ПБУ 6/01, п.

14, расходы, направленные на сохранение объектов во время консервации, впоследствии бухгалтером относятся на их первоначальную стоимость.

Заметим, что максимальный срок консервации законодательством не установлен. На предприятии может проходить как частичная, так и полная консервация, в зависимости от преследуемых целей.

Если цель мероприятий – проведение ремонта отдельных объектов, то осуществляется частичный вывод средств из производства.

А вот если предприятие приостанавливает деятельность в связи с возникшей кризисной ситуацией, то целесообразнее провести полную консервацию.

Итак, примерная пошаговая инструкция мероприятий следующая:

- Принятие решения о необходимости проведения консервации со стороны руководства фирмы.

- Оформление приказа на основании принятого решения.

- Проведение инвентаризации ОС.

- Составление акта о переводе на консервацию объектов произвольной формы.

- Отражение информации о выводе ОС из производства на счетах бухгалтерского учета.

Есть и нюансы

Консервация ОС затрагивает три основных налога:

- Налог на имущество.

- НДС.

- Налог на прибыль.

Если предприятие является плательщиком НДС, то при приобретении ОС на предприятии принимается к вычету «входной НДС», на это указывает ст. 172 НК РФ. При переводе объектов на консервацию проводить восстановление налога не нужно. При исчислении налога на имущество законсервированные объекты не покидают налогооблагаемую базу.

Однако в некоторых регионах имеются льготы, которые позволяют не начислять налог на объекты, находящиеся на консервации. Если в вашем регионе есть такое положение, то можете воспользоваться им.

Расходы, отражаемые при расчете налога на прибыль, допускают учет затрат, связанных как с консервацией, так и с расконсервацией производства (ст. 265 НК РФ).

В 2021 году изменений, затрагивающих этот процесс, не произошло.

Видео:Консервация основных средств в 1С:Бухгалтерии 8Скачать

Пошаговые действия при консервации основных средств – налоговый, бухгалтерский учет, образцы документов

Комплекс мер, проводящихся для сохранения объектов в период их простоя, называется консервацией.

Организация сама разрабатывает образцы приказов и актов о консервировании и расконсервировании.

Все затраты учитываются в бухгалтерском и налоговом учете.

Основные средства – это собственность предприятия. Относятся к ним: участки, постройки, здания, оборудование, приборы и прочее.

https://www.youtube.com/watch?v=3v5ue8PkhC8

Такое право есть у всех предприятий. Но они не обязаны консервировать не используемые ОС.

Срок

По закону консервирование объектов разрешено на срок до 3 лет. Однако в дальнейшем его можно продлить.

При консервации на период более трех месяцев, объект исключается из списка амортизируемого имущества.

В таком случае начисление амортизации в бухгалтерском и налоговом учете прекращается.

Порядок действий

Оформление консервации регламентируется дополнительно для бюджетных и государственных предприятий.

Проведение этой процедуры для коммерческих фирм менее строгое.

Процесс состоит из следующих этапов:

Принимает решение уполномоченный сотрудник организации. В случае, если руководство вправе принимать такие решения, документ заменяется приказом о переводе ОС на консервацию.

- Этап 2. Составление приказа

После принятия решения начальник предприятия издает приказ.

В приказе указываются:

- перечень консервируемых объектов;

- причины;

- сроки;

- мероприятия по переводу ОС;

- создается комиссия – ответственные лица за консервирование и затем расконсервацию ОС;

- ответственные за хранение и состояние объектов.

Лица, отвечающие за проведение процедуры, должны ознакомиться с приказом.

- Этап 3.Проведение инвентаризации консервируемых объектов

Одно из основных мероприятий проводимых перед консервированием ОС – инвентаризация. Данная процедура позволяет проверить наличие, состояние и комплектность собственности.

- Этап 4.Консервация активов и составления акта

После проведения предварительных работ составляется акт перевода ОС на хранение. Акт подписывается комиссией и руководителем предприятия.

- Этап 5. Отражения в учете

После оформления всех необходимых документов в учете отображают перевод объекта.

Основные средства, находящиеся на хранении, учитываются на специальном субсчете. В инвентарной карточке ставится специальная отметка.

- Этап 6.Хранение и содержание законсервированных основных средств

За сохранность законсервированных объектов отвечают специально назначенные лица.

Текущие затраты формируют расходы предприятия. Суммы учитываются в текущих периодах.

- Этап 7.Продление консервации

Для продления срока консервации объектов издается отдельный приказ.

Образец приказа

Приказ о переводе ОС на хранение подписывается руководством предприятия.

В документе указывается:

- причины перевода;

- срок перевода на сохранение;

- сотрудники, отвечающие за консервацию.

После проведения всех мер, оформляется акт о переводе объектов на хранение.

Как оформить акт?

Составляется акт для фиксации уже после выполнения консервации. Документ не является необходимым и выполняется по желанию руководства.

Подписывается акт участниками комиссии и руководителем. Указываются в нем следующие данные:

- полный перечень консервируемых объектов;

- точная дата начала процедуры;

- проведенные мероприятия по переводу основных средств на консервирование;

- затраты.

После подписания руководством предприятия акт становится основным документом для:

- учета затрат на консервирование в расходах;

- приостановки начисления амортизации для объектов, которые находятся на хранении более чем на трехмесячный период.

Определенной установленной формы составления акта и приказа – нет. Выполняются они в произвольной форме.

Амортизация по законсервированным объектам ОС

Постепенное снижение стоимости основных средств фирмы, связанное с износом, через ежемесячные включения части его стоимости в себестоимость продукции, называется амортизацией.

https://www.youtube.com/watch?v=8smy3EI0z2Y

После консервации основные средства продолжают числиться в составе ОС предприятия. В случае, когда срок превышает 3 месяца – объект убирается из состава амортизируемых объектов.

Амортизацию прекращают начислять с первого числа месяца. Приостанавливается начисление через месяц после опубликования приказа.

Одна из главных целей консервации – временное прекращение начисления амортизации.

В бухучете отрезок времени, на протяжении которого ОС находятся на сохранении, не влияет на время его полезного использования.

По закону бухучета амортизация может насчитываться и после завершения срока полезного использования.

Следовательно, после расконсервирования, начисление можно продолжать в прежнем размере до полного погашения себестоимости.

Бухгалтерский учет и проводки

После подписания начальством приказа и утверждения акта, ОС переводятся на консервирование.

После консервации ОС они остаются числиться в бухучете в составе основных средств на счете 01.

ОС, находящиеся на сохранении, учитываются на одном счете, наряду с эксплуатируемыми основными средствами.

Чтобы обеспечить правильный бухгалтерский учет, в плане счетов предприятия нужно предусмотреть к счету «Основные средства», субсчет «Основные средства на консервации».

При переводе оборудования выполняются проводки по переносу их стоимости с основного субсчет, где учитываются основные фонды, на субсчет для учета законсервированные объектов – Д 01 «ОС на консервации» К 01.

При расконсервации выполняется обратная проводка.

Выводы

Процедура консервации не является обязательной.

Законсервирование основных средств происходит по решению специальной комиссии, утвержденной приказом начальства.

Проведение данной процедуры не снимает ОС из хозяйственной деятельности, поэтому не начисляется налог на добавленную стоимость.

На основные средства, находящиеся на хранении, амортизация не начисляется. После окончания срока консервирования его можно продлить.

Видео:Занятие № 15. Бухучет основных средств. ПроводкиСкачать

Консервация основных средств предприятия

Консервация основных средств применяется в период простоя. Данное мероприятие – право, но не обязанность работодателя.

Что представляет собой консервация ОС?

Основные средства представляют собой собственность компании. К ним относятся земельные участки, постройки, оборудование и прочее. Консервация ОС – это комплекс мероприятий по временному завершению эксплуатации одного или нескольких основных средств. Основная особенность рассматриваемого мероприятия – введение ОС в эксплуатацию спустя срок, указанный в документах.

Суть процедуры объясняется его названием. Консервация обозначает сохранение. Цель мероприятия – сохранение качества и характеристик ОС, количества средств на расчетных счетах. При этом также снижаются или прекращаются вовсе расходы на эксплуатацию средств. Одновременно с этим ОС не приносит никакой прибыли.

ВАЖНО! Максимальный срок консервации составляет 3 года. В некоторых случаях его можно продлить.

В каких случаях проводится консервация?

Консервация актуальна при наличии следующих обстоятельств:

- Завершились сезонные работы, а потому оборудование перестает эксплуатироваться до следующего сезона. К примеру, компания использует зимой снегоуборочное оборудование. Летом оно, естественно, не используется. В этом случае актуальной становится консервация.

- Временный простой на предприятии. К примеру, на производство поставили недостаточное количество нитей. В связи с этим работы не могут продолжаться. До поставки нитей в полном объеме эксплуатация оборудования приостанавливается.

- В связи с недостатком средств и экономической неэффективностью были проведены сокращения. К примеру, закрылся цех.

- ОС сломалось и было переведено на ремонт.

То есть консервация нужна, когда ОС временно не эксплуатируется по различным причинам.

Последствия консервации основных средств

Консервация подразделяется на два основных этапа:

- Фактическое завершение эксплуатации.

- Фиксация сведений в соответствующих документах, а также в программе бухучета.

Консервация предполагает документальное оформление. Это добровольная процедура. То есть предпринимателю не обязательно составлять документы. Можно просто прекратить эксплуатацию. С другой стороны, лицу выгодно именно провести полноценную консервацию. Рассмотрим последствия этой процедуры:

- Уменьшается налог на прибыль. Расходы на техническое обслуживание, выплату заработка, амортизацию и прочее могут быть включены в состав внереализационных трат. На сумму данных трат сокращается налогооблагаемая база на основании того, что ОС перестает эксплуатироваться с целью получения прибыли.

- Амортизация начисляться не будет при консервации длительностью 3 и более месяцев. База для определения налога на собственность компании сокращаться не будет вследствие того, что остаточная стоимость ОС не уменьшается.

- Срок полезной эксплуатации растягивается на продолжительность начисления амортизации.

- Становится удобнее вести бухучет. Бухгалтер открывает субсчет 01 «ОС на консервации». В 1С есть возможность отключить амортизационные начисления по неиспользуемым ОС.

У консервации больше плюсов, чем минусов, а потому она довольно часто применяется.

Какие основные средства подлежат консервации?

Консервировать можно любой объект, который относится к ОС. То есть который зафиксирован на счете 01. Для указания предмета на этом счете должны быть соблюдены условия:

- ОС эксплуатируется в рамках производства, требуется или для работы компании, или для управления ей. К примеру, к ОС относится служебное авто, но не относится монумент из мрамора.

- Объект эксплуатируется больше года. То есть объекты краткосрочной эксплуатации (упаковка и прочее) не будут отнесены к ОС.

- Компания не планирует перепродавать предмет. К примеру, имущество, приобретенное для дальнейшей реализации, к основным средствам не относится.

- Предполагается, что объект принесет выгоду. К примеру, земельный участок компании используется для высаживания овощей с их дальнейшей продажей.

К ОС будут относиться здания, служебные транспортные средства, оборудование, оргтехника, природные ресурсы.

ВНИМАНИЕ! Природные ресурсы не консервируются, так как на них не начисляется амортизация. То есть утрачивается мотивация к проведению мероприятия.

Порядок оформления консервации основных средств

Оформление консервации детально регламентируется для бюджетных и государственных структур. Порядок процедуры для коммерческих организаций является менее строгим. Консервация подразделяется на следующие этапы:

- На общем собрании принимается решение о консервации.

- На основании решения составляется приказ.

- Осуществляется инвентаризация основных средств.

- Выполняется акт о переводе ОС на сохранение.

- Изменившийся статус имущества фиксируется в программе 1С.

Составляется приказ о переводе ОС в консервацию. Нужен он для фиксации намерения руководства. Это необходимая бумага. На ней должна стоять подпись руководителя компании. В документе указываются следующие данные:

- Основания для перевода объекта в сохранение.

- Срок консервации.

- Лица, ответственные за процедуру.

Также оформляется акт консервации. Нужен он для фиксации уже выполненной процедуры. Составляется по желанию руководителя. На документе ставится подпись участников комиссии и руководителя. В нем указываются следующие сведения:

- Перечень объектов, которые консервируются.

- Дата начала процедуры.

- Траты на консервацию.

Документ составляется в произвольной форме.

Нюансы уплаты налогов

В рамках консервации уплачивается как транспортный налог, так и налог на имущество. Если организация находится на ОСНО, налоговое бремя уменьшается на эту сумму. НДС восстанавливать не требуется. Однако иногда такая необходимость появляется:

- Законсервированные ОС переходят в уставной капитал другой компании.

- Компания переходит на другую налоговую систему.

- Собственность после прекращения консервации будет эксплуатироваться в работе, которая не облагается НДС.

Во всех этих случаях нужно искать первичную документацию, а затем восстанавливать НДС.

Бухучет консервации основных средств

Перевод ОС на сохранение фиксируется в бухучете после подписания приказа и утверждения акта. Даже после перевода объекта в консервацию он продолжает числиться в составе ОС. Для фиксирования объектов в бухучете открывается субсчет «ОС на консервации».

Консервация предполагает ряд трат. К примеру, затраты на транспортировку. Они относятся к внереализационным тратам, так как не принимают участия в производстве.

Процесс завершения консервации

Важно не только правильно ввести предмет в консервацию, но и вывести его из сохранения.

https://www.youtube.com/watch?v=nPETdJoBiTw

Расконсервация выполняется тогда, когда принимается решение о необходимости в эксплуатации объектов или же по завершении срока действия консервации. Данное решение нужно оформить при помощи приказа о прекращении консервации.

После расконсервации начинает начисляться амортизация. Начисление начинается с первого числа месяца, следующего за месяцем оформления приказа о прекращении сохранения объекта.

Видео:Амортизация простыми словами за 3 минутыСкачать

Порядок консервации основных средств

Каждое предприятие рано или поздно сталкивается с тем, что некоторые объекты основных средств (ОС) не подвергаются эксплуатации на протяжении длительного времени.

Они могут не использоваться месяцами или даже годами, а причиной тому может стать что угодно, начиная с сезонности, завершения работы над проектом или его заморозки и заканчивая тем, что просто уменьшается объем выполняемых работ.

Если возникла такая ситуация, то лучшим выходом из нее станет консервация объекта. Что это такое, как она выполняется и каким образом ведется учет и налогообложение?

Консервация является обязательной процедурой для тех предприятий, которые имеют стратегическое назначение, влияющие на экономическое положение государства, а также отвечающие за его безопасность. Также эта операция проводится и в учреждениях, которые являются собственностью государства.

Стоит отметить, что в таком случае нет необходимости уточнять долю государственной собственности в капитале предприятия. Порядок выполнения консервации указан в положениях.

Их обязательно нужно учитывать при проведении данной операции, особенно если для этого привлечены средства государства. А также в случае, если процедура осуществляется за счет других источников.

Таким образом, не имеет значение, какова форма собственности предприятия.

В этом вопросе важен только источник финансирования. Необходимо сосредоточиться на том, как решаются вопросы консервации и что вообще представляет собой данная процедура.

Точное определение, что такое консервация, указано в одном из положений. Своими словами это понятие можно изложить так: консервация объектов ОС представляет собой целый комплекс мероприятий, которые направлены на хранение ОС на протяжении длительного периода с возможностью возобновления функционирования, если прекращена производственная деятельность.

То есть в случае, когда основные средства временно невозможно использовать, их можно законсервировать. Консервация возможна на срок до трех лет.

Когда срок действия консервации прекращается, то необходимо провести обратную процедуру – расконсервацию, а также решить, как дальше использовать основные средства или же вовсе их ликвидировать.

Предприятия, которых не касаются положения, могут законсервировать ОС на более продолжительный период.

Стоит отметить, что данная процедура выполняется на основании тех документов, которые указаны в положениях. Если предприятие не попадает под критерии, которые также прописаны в положениях, то данная операция выполняется по их личному решению.

Данное решение должно быть оформлено в качестве приказа от руководителя, оно принимается в общем собрании акционеров. Все зависит от тех правил, которым подчиняется все предприятие. Прежде чем совершить данную процедуру, необходимо составить проект. Такой проект может основываться на рекомендациях, которые дает специальная комиссия.

Последовательность операций

Процедура консервации происходит в определенной последовательности. В первую очередь принимается решение о проведении данной процедуры тем органом предприятия, который имеет для этого все необходимые полномочия.

https://www.youtube.com/watch?v=gy5oGf8EVfg

После того как принято решение, издается приказ о том, что необходимо создать комиссию, которая занимается вопросами консервации.

Во главе этой комиссии должен находиться руководитель предприятия. После того как приказ издан, необходимо создать отчет о том, что использование основных фондов невозможно.

К созданию отчета необходимо подойти с технической и экономической сторон.

В конце создается акт, в котором указывается, что основные фонды временно выводятся из кругооборота и целесообразно их законсервировать. Создание комиссии и составление всех документов являются необязательными процедурами. В таком случае достаточно будет предоставить решение о консервации.

Основные фонды, которые подверглись консервации, не могут использоваться предприятием. Соблюдение этого правила является обязательным. Не рекомендуется нарушать его, ведь средства, которые были законсервированы, не готовы к эксплуатации. Если же проигнорировать это правило, то есть риск нанести ущерб этим средства, подвергнув их поломке.

Если предприятием было принято решение продать или передать объекты, которые были законсервированы, то в таком случае не обязательно их расконсервировать. То есть их можно продавать или передавать в таком виде, в котором они находятся.

Учет и формирование отчетов

Если объекты основных средств законсервированы, то процесс начисления амортизации будет приостановлен. Так как амортизация начисляется каждый месяц, то в случае консервации процесс начисления амортизации будет приостановлен, начиная с нового месяца.

Но если амортизация начисляется по собственному методу предприятия, то это является исключительной ситуацией. Это значит, что амортизация перестанет начисляться на следующий день после того, как объекты будут законсервированы.

Изначальная стоимость объектов, которые были законсервированы, а также сумма начисленной амортизации указываются в общем балансе. Также необходимо дополнительно указать информацию об остаточной стоимости ОС, которые подверглись консервации.

Чтобы было намного легче указать эту информацию, рекомендуется учесть первоначальную стоимость ОС и амортизации отдельно. Таким образом создаются дополнительные счета и можно обойтись отдельным бухгалтерским учетом.

Стоимость расходов на консервацию и расконсервацию, а также содержание объектов, которые подверглись этой процедуре, необходимо учитывать по-разному, в зависимости от рода деятельности предприятия, объектов, а также сроков и причин проведения данной операции.

Стоит рассмотреть конкретный случай на примере предприятия, которое организовывает досуг в определенный сезон. Такими предприятиями могут быть летние кафе, аттракционы, прокат лодок или лыжные базы и так далее. Для таких предприятий операция по консервации ОС является частью деятельности или же технологией производства.

Необходимость в проведении данной операции и обратной процедуры необходимо заранее предусмотреть. Очевидным является тот факт, что проведение этих операций следует включить в стоимость товара или оказываемых услуг.

В случае, когда консервация происходит из-за того, что снижается объем производства или временно прекращается определенный вид деятельности на предприятии, данное событие можно рассматривать в рамках обычной деятельности, которая не будет связана с производством в целом. Расходы на проведение данных операций необходимо отобразить в бухгалтерском учете, впрочем, как и другие.

Также стоит отметить, что процесс консервации может произойти по причине возникновения чрезвычайной ситуации. К таким ситуациям можно отнести пожар или стихийное бедствие, которое вызвало сильные повреждения склада.

Если рассматривать один из таких вариантов событий, то можно предположить, что предприятие не имеет средств для восстановления, однако в планах совершить это через год или два. Тогда консервация средств будет уместной и, пожалуй, единственным верным решением.

В таком случае расходы на консервацию указываются как чрезвычайные.

https://www.youtube.com/watch?v=kFZEgV9GjzI

После того как объекты будут расконсервированы, необходимо возобновить начисление амортизации. Для этого издается приказ руководителем, и амортизация начнет начисляться с нового месяца. Если возникла необходимость законсервировать основные средства, то следует помнить следующее:

- Данная процедура осуществляется на три года.

- При консервации ОС не начисляется амортизация.

- Данный вопрос утверждается руководителем в присутствии комиссии.

- Необходимо заключить акт, который является доказательством проведения процедуры.

Самоучитель по консервации и перемещению ОС в 1С Бухгалтерия представлен ниже.

Рекомендуем другие статьи по теме

📸 Видео

Учет основных средств в 1С 8.3 - пошаговая инструкцияСкачать

Бухгалтерский и налоговый учёт амортизации основных средств в 2022 годуСкачать

Занятие № 14. Амортизация основных средствСкачать

Отражение ремонта и модернизции, консервации, продажи основных средств в "1С:Бухгалтерии...Скачать

Урок 39. Амортизация основных средств в 1С:Бухгалтерия 3.0Скачать

Амортизация основных средств: что это такое и как ее посчитать двумя методамиСкачать

Списание основных средствСкачать

Урок 40. Списание основных средств в 1С:Бухгалтерия 3.0Скачать

Амортизации основных средств с 2022 года по новому ФСБУ 6/2020Скачать

Как в 1С произвести переоценку основного средстваСкачать

Амортизация (износ) #FactorAcademy#Амортизация#ИзносСкачать

Учет основных средств и нематериальных активов ОС и НМАСкачать

Ошибки в учете основных средств в 1С: Бухгалтерии - фрагмент мастер-классаСкачать

Как в 1С провести ремонт и модернизацию основных средствСкачать

Как учитывать основные средства по новым ФСБУ 6 и ФСБУ 26Скачать

Учет амортизации основных средств (+ примеры расчета)Скачать