7 июля 2014 Учет нематериальных активов

В процессе использования нематериального актива происходит постепенное списание его первоначальной стоимости с помощью амортизационных отчислений.

С 1 числа месяца, следующего за месяцем поступления, необходимо рассчитывать амортизацию и списывать ее величину в расходы.

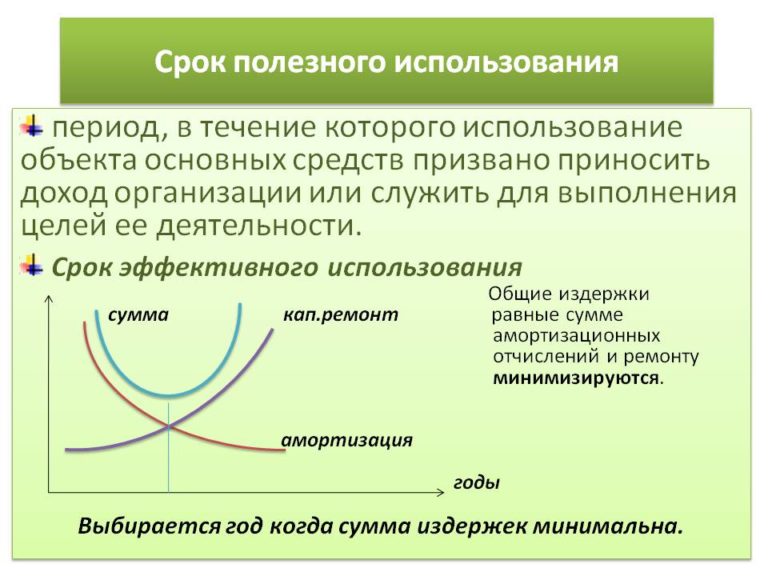

Списание стоимости НМА с помощью амортизационных отчислений происходит на протяжении всего срока полезного использования актива.

Срок полезного использования нематериального актива — что это?

Устанавливается в момент принятия его к учету.

В качестве данного срока для нематериальных актива может быть принят либо период, указанный в документе на исключительное право на нематериальный актив, либо период, в течение которого планируется использовать данный актив с целью получения экономической выгоды.

В первом случае срок полезного использования – это период, на который предприятию выдано право пользоваться данным активом, этот срок прописывается в документах, на основании которых получено исключительное право (патент, свидетельство и пр.). Например, если получено исключительное право на использование компьютерной программы в течение 3 лет, то этот период и принимается за срок полезного использования НМА (36 месяцев).

Во втором случае организация сама определяет срок, исходя из планируемого периода получения экономической выгоды от данного нематериального актива. Единственный момент, этот срок не может быть меньше 1 года.

Выбранный срок полезного использования должен быть отражен в учетной политике организации.

- Проводки по начислению амортизации

- Методы начисления амортизации нематериальных активов

- Линейный метод

- Метод уменьшаемого остатка

- Метод списания стоимости НМА пропорционально объему продукции

- Правила определения срока полезного использования нематериальных активов. НМА с неопределенным СПИ

- Объекты НМА с неопределенным СПИ

- Как определить в бухучете?

- Как устанавливается в налоговом учете?

- Выводы

- Срок полезного использования нематериальных активов

- Что такое нематериальные активы

- Спи нематериальных активов и нормативно-правовая база

- Учет СПИ НМА

- Бухучет

- Налоговый учет

- Срок полезного использования НМА в вопросах и ответах

- Итоги

- 🔍 Видео

Проводки по начислению амортизации

В Плане счетов имеется счет 05 «Амортизация нематериальных активов», который можно использовать для начисления амортизации. Рассчитанная сумма амортизационных отчислений ежемесячно списывается проводкой Д20 (44) К05.

Надо сказать, что вовсе не обязательно для целей списания амортизации привлекать 05 счет бухгалтерского учета. Можно обойтись и без него, списывая ежемесячную амортизацию непосредственно с кредита счета 04, на котором числится актив. При этом проводка по начислению амортизации имеет вид Д20 (44) К04.

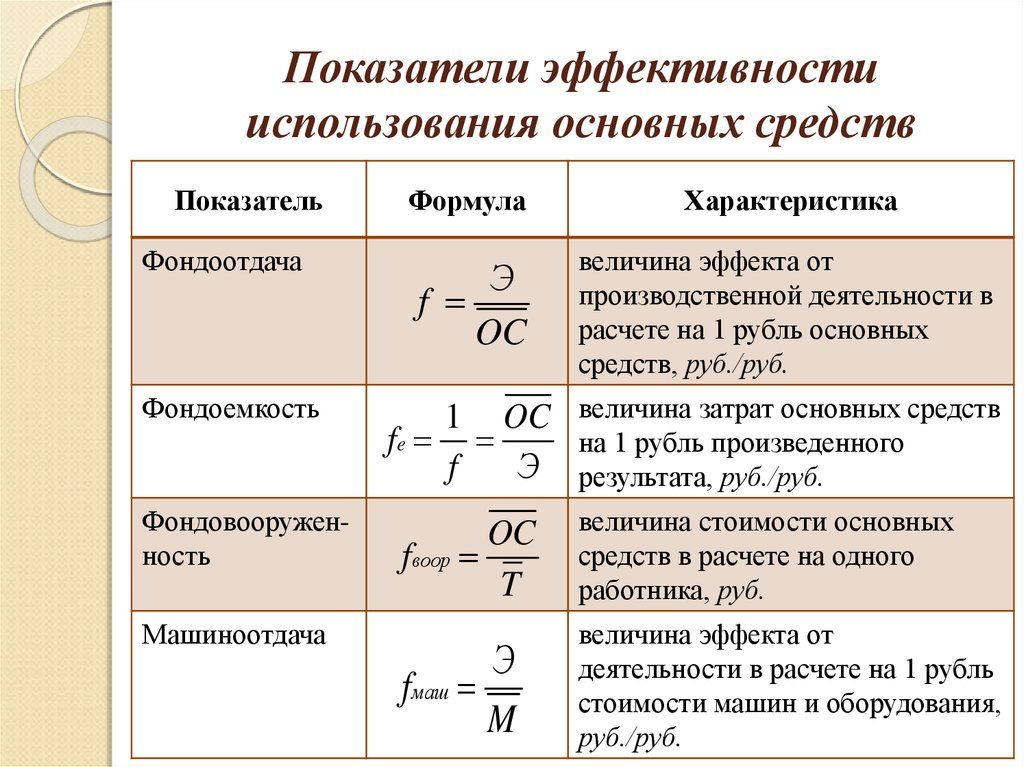

Методы начисления амортизации нематериальных активов

Для расчета амортизационных отчислений можно использовать один из трех доступных способов:

- Линейный;

- Метод уменьшаемого остатка;

- Метод списания стоимости пропорционально объему продукции.

К слову сказать, для расчета амортизации основных средств используется 4 метода, к вышеуказанным добавляется еще метод списания по сумме чисел лет срока полезного использования, о котором можно почитать здесь.

Что касается трех методов расчета амортизации для НМА, то подробно эти методы рассматривались при изучении основных средств. Принцип расчета для нематериальных активов не меняется. Ниже кратко остановимся на каждом из них.

Линейный метод

Отличается равномерностью списания стоимости НМА, для организации это очень удобно. Данный метод является наиболее востребованным и чаще всего используется организациями.

При линейном методе каждый месяц списывается одна и та же сумма амортизационных отчислений, которая рассчитывается по формуле:

Ам. = первоначальная стоимость НМА * норма амортизации / 100%,

Где первоначальная стоимость НМА – это стоимость, по которой актив принят к учету в дебет сч.04, а норма амортизации рассчитывается как 100%, поделенные на срок полезного использования.

Пример расчета по линейному методу:

НМА имеет перв.ст. 100 тыс.руб., срок полезного использования 4 года. Амортизация по линейному методу рассчитывается следующим образом:

- Норма = 100% / 4 = 25%

- Ам. за год = 100 000 * 25% / 100% = 25 000.

- Ам. в месяц = 25 000 / 12 = 2083,33.

Также о линейном методе можно почитать подробнее в этой статье.

Метод уменьшаемого остатка

Данный метод называют также ускоренным. Характеризуется он уменьшением суммы амортизационных отчислений с каждым годом эксплуатации. Обеспечивается это применением коэффициента ускорения, который организация устанавливает самостоятельно.

https://www.youtube.com/watch?v=_tCvvget2uk

При данном методе расчета амортизации НМА в первые годы происходит списание наибольшей стоимости актива, что позволяет быстрее вернуть вложенные в нематериальный актив средства.

Если внеоборотные фонды организации быстро обновляются, то данный метод для организации удобен. Но, соответственно, и расходы на амортизацию в первые годы максимальны, что увеличивает себестоимость продукции, товаров. То есть метод имеет свои плюсы и минусы.

Расчет амортизации по методу уменьшаемого остатка происходит по следующей формуле:

Ам. = остаточная стоимость * норма амортизации / 100%.

Норма = 100% * коэффициент ускорения / срок полезного использования.

Как рассчитать амортизацию методом уменьшаемого остатка, подробно рассмотрено в этой статье, где приведен пример расчета для основного средства, для нематериальных активов принцип расчета аналогичен.

Метод списания стоимости НМА пропорционально объему продукции

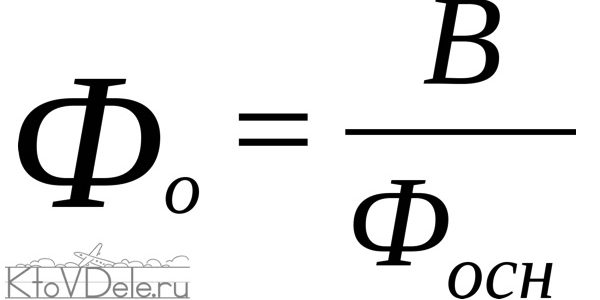

Формула для расчета имеет вид:

Ам. = первоначальная стоимость НМА * фактический объем продукции за месяц / планируемый объем за весь срок полезного использования.

Данный метод можно использовать в том случае, если известен планируемый объем продукции (или иного показателя объема работ) в результате использования данного НМА.

Подробнее почитать об этом методе, а также посмотреть пример расчета можно здесь.

Выбирая метод для начисления амортизации, необходимо опираться на его экономическую обоснованность в каждом конкретном случае. Свой выбор организация закрепляет в учетной политике.

Видео:Занятие № 24. Учет нематериальных активовСкачать

Правила определения срока полезного использования нематериальных активов. НМА с неопределенным СПИ

18 октября 2021 Нематериальные активы

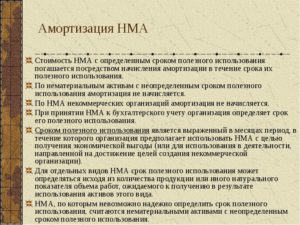

Амортизация нематериальных активов (НМА) во многом зависит от срока их полезного использования или регламентированного периода эксплуатации, являющегося одним из наиболее важных показателей.

Если учесть, что НМА по определению не имеет физического выражения, но может приносить экономическую выгоду на протяжении своего срока полезного использования (СПИ), установление конкретной продолжительности данного периода зачастую оказывается настоящей проблемой для руководства предприятия-правообладателя.

Нередко у специалистов возникает вопрос о том, как правильно назначить СПИ для того или иного нематериального актива – онлайн-ресурса организации, её деловой репутации, изобретательского патента.

Кроме того, владельцу НМА необходимо знать, как корректно поступить в ситуации, при которой установление точного срока эксплуатации для конкретного имущественного объекта не представляется возможным.

Регламентированным сроком полезного использования НМА принято считать установленный период времени, на протяжении которого, как ожидается, предприятие-правообладатель будет получать определенные экономические выгоды (дополнительные доходы, прирост прибыли) от его практического применения.

Для целей бухгалтерского учета срок использования может выражаться в количестве месяцев (лет) будущей эксплуатации соответствующего актива. Чтобы амортизировать нематериальный актив в бухучете, необходимо уточнить его СПИ.

В налоговом учете, однако, объекты НМА, имеющие стоимость более ста тысяч рублей, могут законно амортизироваться и в тех случаях, когда достоверное определение конкретного срока эксплуатации для них не представляется возможным.

Неопределенность срока эксплуатации официально констатируется предприятием в том случае, если свойства и характерные особенности данного актива не позволяют его владельцу достоверно и точно установить продолжительность соответствующего периода.

https://www.youtube.com/watch?v=_Sj8xRR6Y5I

В бухучете, как уже говорилось ранее, нематериальный актив с неопределенным сроком полезного использования не может амортизироваться.

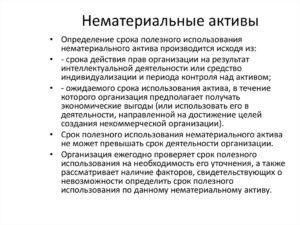

Важный нюанс – срок использования конкретного НМА не должен быть меньше двенадцати месяцев, так как это противоречит ключевым критериям признания соответствующего актива, предусмотренным ПБУ/14/2007.

При этом продолжительность не должна быть больше периода деятельности компании-правообладателя.

Объекты НМА с неопределенным СПИ

Следует отметить, что установление срока эксплуатации для нематериального актива по периоду действия исключительных прав организации на соответствующие активы допускается лишь для тех объектов, в отношении которых правообладателем оформлялись надлежащие охранные документы (как вариант, патенты, свидетельства, прочие бумаги).

Если такие бумаги у правообладателя НМА отсутствуют, продолжительность срока эксплуатации для подобного актива определяется предприятием сообразно ожидаемому сроку применения объекта, на протяжении которого планируется получение конкретных экономических выгод.

Если же и этот вариант не представляется возможным, срок будет считаться неопределенным.

Как определить в бухучете?

Период устанавливается непосредственно при зачислении соответствующего актива на бухучет.

Определять конкретную продолжительность СПИ по объектам в бухгалтерском учете необходимо для последующего начисления их амортизации.

Если же срок оказывается неопределенным, амортизировать его в бухгалтерском смысле не получится.

Если руководствоваться действующими нормами ПБУ/14/2007, период полезного использования конкретного нематериального актива предопределяется следующими значимыми параметрами:

- продолжительность периода времени, на протяжении которого предприятие-правообладатель намеревается использовать НМА по назначению и, как результат, получать ожидаемую финансовую выгоду;

- продолжительность временного периода, на протяжении которого предприятие, законно владеющее внеоборотным активом, обладает соответствующими правами или легальной возможностью контроля над объектом (иначе говоря, регламентированный срок действия законных прав организации на конкретный объект НМА).

Требованиями бухгалтерского учета регламентируется ежегодная ревизия СПИ для нематериальных активов. Так, адекватное изменение учетного срока использования актива является необходимым, если предполагается ощутимое сокращение/увеличение временной продолжительности периода его полезного использования.

Кроме того, если объект на предприятии был ранее отнесен к активам, не имеющим определенного срока эксплуатации, следует проводить ежегодную его ревизию с целью уточнения возможности установления для него периода полезного использования.

Как устанавливается в налоговом учете?

В учете, регулярно осуществляемом на предприятии для налогообложения заработанной прибыли, продолжительность периода использования устанавливается непосредственно при вводе его в действие.

Для отдельных разновидностей нематериальных активов допускается произвольное установление сроков эксплуатации, продолжительность которых, однако, не должна быть меньше двух лет.

Речь идет об исключительных правах предприятия на селекционные разработки, применение топологических макетов для интегральных микросхем, полезные паттерны, образцы промышленного назначения, изобретения, базы данных, программное обеспечение, а также о владении информацией, являющейся ноу-хау.

Если в бухгалтерском учете для некоторых нематериальных активов констатируется неопределенный срок эксплуатации, то в налоговом учете по таким объектам назначается обычно период использования, соответствующий 10 (десяти) годам.

Помимо этого, в налоговом учете не допускается ревизия срока эксплуатации, однажды установленного для определенного объекта НМА. Этим обстоятельством налоговый учет НМА также отличается от бухучета.

Выводы

Срок полезного использования имеет существенное значение для корректной амортизации соответствующих объектов.

https://www.youtube.com/watch?v=lEUCbULTQRo

В бухгалтерском учете, однако, нормативный подход к определению периода использования таких активов несколько отличается от практики, регламентированной законодательством для налогового учета. Данное обстоятельство следует принимать во внимание.

Особенно это касается тех ситуаций, при которых точное установление срока полезного применения НМА является затруднительным.

Период эксплуатации НМА и факт неопределенности данного срока подлежат в бухучете ежегодной ревизии.

Видео:Стандарт "Нематериальные активы"Скачать

Срок полезного использования нематериальных активов

Срок полезного использования (СПИ) – один из ключевых показателей, определяющий амортизацию нематериальных активов организации. При этом определение СПИ актива, не имеющего материальной формы, но способного приносить материальную выгоду в процессе эксплуатации, часто является проблемой.

Как определить СПИ патента, деловой репутации, сайта компании, каким нормативным актом пользоваться при определении СПИ и что делать, если определить его невозможно по тем или иным причинам – вот далеко не полный перечень проблем, возникающих у бухгалтеров-практиков в их повседневной работе, когда дело касается НМА.

Рассмотрим наиболее значимые аспекты учета НМА и определения срока их полезного использования.

Что такое нематериальные активы

Из наименования следует, что это актив, лишенный физической, осязаемой формы. Он может приносить коммерческую выгоду фирме и используется ею более года.

Примеры НМА:

- товарные знаки;

- литературные, культурные, научные произведения;

- деловая репутация;

- интернет-ресурсы компании, задействованные в производственном процессе, и т.д.

Не относятся к НМА: финансовые вложения, организационные расходы, возникшие при образовании фирмы, материальные носители НМА сами по себе (например, флэшки, содержащие записи ПО).

Спи нематериальных активов и нормативно-правовая база

Принятие к БУ указанных объектов ведет за собой необходимость исчисления срока, в течение которого они будут использоваться. По ПБУ 14/07 (гл. IV) СПИ — отрезок времени, в продолжение которого фирма планирует пользоваться НМА в целях получения финансовой выгоды.

СПИ исчисляется помесячно. На величину этого показателя влияют такие факторы:

- срок, в продолжение которого фирма намерена использовать НМА;

- срок, в продолжение которого у фирмы есть права на использование НМА либо осуществляется переход контроля над ним.

Если свойства актива не дают возможности определить срок достоверно, он признается неопределенным. Такой объект не подлежит амортизации.

Внимание! СПИ не может быть менее 12-месячного, в ином случае объект не отвечает признакам НМА (см. ПБУ 14/07).

Деловая репутация также является активом нематериального характера. Любая деловая репутация амортизируется в 20-летний срок (см. ПБУ14/07, п. 43,44).

В налоговом учете СПИ НМА начинают исчислять с момента принятия его в эксплуатацию. Необходимо учитывать сроки действия свидетельств, патентов, иных ограничительных документов (ст. 258-2 НК РФ). Целесообразно принимать во внимание и особенности договоров по тем или иным НМА.

Если достоверно не представляется возможным определить СПИ, применяют показатель «10 лет».

Фирмы уполномочены произвольно устанавливать СПИ активов, касающихся исключительных прав:

- на программы, электронные БД;

- на модель промышленного характера, образец, изобретение;

- на использование конфигураций интегральных микросхем;

- на работы в области селекции;

- на ноу-хау, секретные технологии, формулы.

Срок, согласно Налоговому кодексу, устанавливается от двух лет и выше.

Учет СПИ НМА

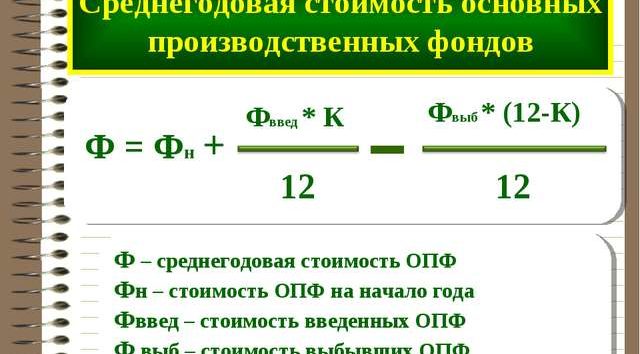

Посредством амортизационных отчислений, рассчитанных по срокам использования, стоимость активов списывается. Для учета амортизации НМА применяется счет 05, в корреспонденции со счетами расходов.

https://www.youtube.com/watch?v=BWXtjqOfoc8

В целях уменьшения трудозатрат большинство фирм и в налоговом, и в бухгалтерском учете предпочитает использовать линейный метод начисления амортизации. При сроке полезного использования НМА свыше двух десятков лет применяют только линейный метод. Расчет по нему определяется формулой:

k = 1 / N * 100%

где:

- k – годовая амортизационная норма;

- N – СПИ.

Месячная рассчитывается делением на 12. Существуют и иные методы исчисления амортизации.

Бухучет

Метод уменьшаемого остатка – остаточная стоимость на первую дату месяца умножается на отношение коэффициента ускорения (1-3) к оставшемуся сроку использования, выраженному в месяцах.

Метод по объёму — за основу берется объем продукции, который ожидается получить во все время использования актива. Составляется отношение фактического значения, полученного за месяц, к расчетному за весь СПИ. Результат умножается на начальную стоимость НМА.

Эти затраты всегда учитываются в периоде их образования.

Внимание! Деловую репутацию амортизируют только линейно.

Налоговый учет

Нелинейный метод, групповой. По амортизационным группам следует определить суммарный баланс начальной датой месяца. Это остаточная стоимость всех активов по группе, амортизация по которым рассчитывается по указанному методу.

Затем исчисляем помесячную амортизационную сумму, по каждой группе. Следует норму амортизации, указанную в ст. 259.2 НК РФ, п. 5 (от 14,3 до 0,7% по гр.10), разделить на 100. Полученное значение умножается на суммарный групповой баланс.

Месяц за месяцем суммарный баланс будет снижаться.

Приведем расчет амортизации НМА линейно, поскольку этот метод наиболее распространен на практике.

Пусть начальная стоимость НМА — 250,0 тыс. руб. СПИ определен фирмой в 5 лет. Норма амортизации, согласно формуле, приведенной выше, исчисляется 20%. Месячная норма составит 1,67%. 250 000 * 1,67% = 4167,50 – ежемесячные амортизационные отчисления на момент расчета.

Срок полезного использования НМА в вопросах и ответах

Может ли срок полезного использования изменяться в процессе эксплуатации НМА?

Да. Фирма обязана каждый год проводить проверку данных БУ по НМА и корректировать при необходимости срок с отражением образовавшихся отклонений.

Нужно ли проводить проверку данных БУ в отношении активов с не определенным ранее сроком?

Да, нужно на общих основаниях.

Возможен ли пересмотр сроков использования НМА в НУ?

Нет, сроки фиксированы и пересмотру не подлежат.

Как определить СПИ сайта компании?

В большинстве случаев СПИ сайта не отражается в документах. Фирма может установить такой срок самостоятельно, отразив его во внутренних приказах или локальных НА.

Нужно быть готовым при этом к претензиям со стороны ФНС. Инспекция может потребовать признать невозможность установления фактического СПИ ресурса и использовать срок в 10 лет для целей НУ.

Однако позиция фискальных органов не является бесспорной.

Как начисляют амортизацию по НМА НКО?

Такие активы, принадлежащие НКО, амортизации не подлежат.

Итоги

Срок полезного использования нематериального актива устанавливается фирмой в рамках действующих законных норм. Если его невозможно определить, амортизация рассчитываться не будет. Регулярно фирма обязана пересматривать показатели СПИ своих НМА. Наиболее удобным с точки зрения НУ и БУ является линейный метод начисления амортизации с использованием установленных СПИ.

🔍 Видео

Амортизация простыми словами за 3 минутыСкачать

Основные средства и нематериальные активыСкачать

ФСБУ 14/2022 «Нематериальные активы»Скачать

Изменения в бухгалтерском учете НМА с 2024 года: новый стандарт ФСБУ 14/2022Скачать

Счет 04 Нематериальные активыСкачать

Срок полезного использования основных средствСкачать

Практика применения ФСБУ 14/2022 «Нематериальные активы»Скачать

Тема 2.3 Учёт основных средств и нематериальных активовСкачать

Бухгалтерский учет. Видео 11. Учет нематериальных активов (НМА)Скачать

Амортизация нематериальных активов (НМА): бухучет, проводки и примерыСкачать

Новое в бухучете с 2024 года. ФСБУ 14/2022 «Нематериальные активы»: как подготовиться и как перейти.Скачать

Как изменить срок полезного использования основных средствСкачать

Переход на ФСБУ 14/2022 «Нематериальные активы» - важные нововведения в учете НМАСкачать

Изменение срока полезного использования основных средствСкачать

Нематериальные активы. Перевод с бухгалтерского с Петром Захарченко и Олесей ГимрановойСкачать

Учетная политика-2024: изменения в связи с ФСБУ "Нематериальные активы"Скачать

Особенности бухгалтерского учета нематериальных активовСкачать

Вебинар "Вопросы капитализации расходов по созданию нематериальных активов"Скачать