Все объекты (оборудование, авто и прочее) имеют свойство изнашиваться. По мере их старения из стоимости конечной продукции выполняются отчисления в амортизационный фонд. Они будут направлены на обновление объектов в дальнейшем. В некоторых случаях предпринимателю приходится применять коэффициенты ускоренной амортизации (УА). Рассмотрим все нюансы их использования.

- Цели применения коэффициентов ускоренной амортизации

- Виды коэффициентов

- Коэффициент до двух

- Коэффициент до трех

- Особенности расчета ускоренной амортизации

- Когда ускоренная амортизация становится выгодной фирме

- Ускоренная амортизация при лизинге

- Расчет размера ускоренной амортизации

- Расчет ускоренной амортизации на примере

- Ограничения по использованию коэффициента

- Начисление амортизации с коэффициентом ускорения расчет

- Коэффициент ускоренной амортизации

- Коэффициент ускорения амортизации

- Ускоренная амортизация при лизинге: преимущества, недостатки, пример расчета

- Нелинейная, ускоренная амортизация

- Ускоренная амортизация при налогообложении

- Начисление амортизации методом уменьшаемого остатка

- Как ускорить амортизацию? метод ускоренной амортизации

- Как применять повышающий коэффициент амортизации по лизинговому имуществу: бухгалтерский учет

- Как отстоять право на ускоренную амортизацию в бухучете

- Вариант № 1. Подходит лизингополучателям

- Вариант № 2. Подходит и лизингодателям, и лизингополучателям

- Какой коэффициент можно применять

- Повышающий коэффициент и договор лизинга

- Повышающий коэффициент и учетная политика

- Для кого подходит альтернативный вариант

- Ускоренная амортизация при лизинге: преимущества, недостатки, пример расчета

- Преимущества метода ускоренной амортизации

- Расчет ускоренной амортизации основных средств

- Порядок и случаи применения ускоренной амортизации в бухгалтерском и налоговом учете – формулы и примеры

- Формулы расчета в бухгалтерском учете

- Коэффициент ускорения в налоговом учете

- Случаи применения

- При лизинге основных средств

- Выводы

- 🌟 Видео

Цели применения коэффициентов ускоренной амортизации

цель УА – это ускоренное распределение стоимости активов. В дальнейшем начисления в увеличенном объеме пойдут на возмещение издержек на протяжении периода эксплуатации. Это способствует стимулированию темпов развития, а также правильному распределению трат на модернизацию. Отчисления не облагаются налоговыми выплатами.

Ускоренная амортизация используется в отношении тех объектов, которые отличаются быстрым износом. Ускоренное устаревание делает необходимым применение специальных коэффициентов.

Виды коэффициентов

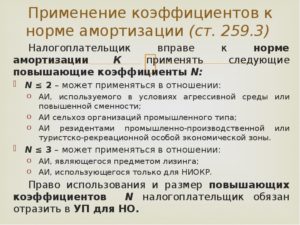

Виды коэффициентов прописаны в статье 259.3 НК РФ. В акте указано, что предприниматель может использовать коэффициенты от 1 до 3.

Коэффициент до двух

Коэффициент, не превышающий цифру 2, актуален для нижеследующих объектов:

- Эксплуатируемые в агрессивных условиях или при увеличенной сменности.

- Являющиеся собственностью промышленных субъектов, осуществляющих деятельность в области сельского хозяйства.

- Являющиеся собственностью фирм-резидентов особой или свободной экономической зоны.

- Отличающиеся повышенной энергетической производительностью.

- Изготовленные на основании специального инвестиционного соглашения.

В отношении всех приведенных объектов актуален коэффициент 1-2.

Коэффициент до трех

Коэффициент, не превышающий цифру 3, актуален для этих активов:

- Считающиеся предметом соглашения о финансовой аренде (лизинге) в том случае, если актив присутствует на балансе фирме, определяющей амортизацию. То есть этот актив не должен быть собственностью субъекта, предоставившего лизинг.

- Применяющиеся только в рамках научно-технической деятельности.

- Применяющиеся в рамках добычи углеродов на новом месторождении.

- Применяющиеся в рамках водоснабжения и водоотведения.

В статье 259.3 НК РФ указано, что в отношении фондов из однородных групп используется одинаковый коэффициент. Объекты подлежат применению одинакового коэффициента даже тогда, когда на них начисляется ускоренная амортизация по нескольким критериям.

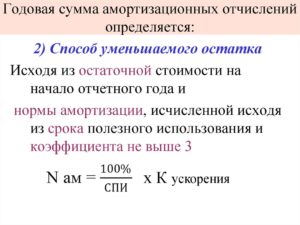

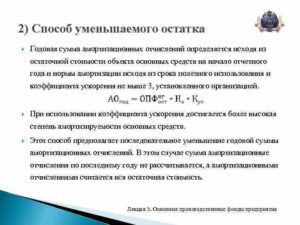

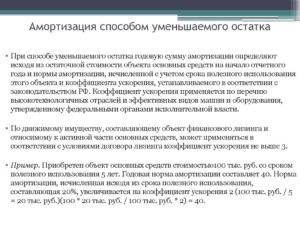

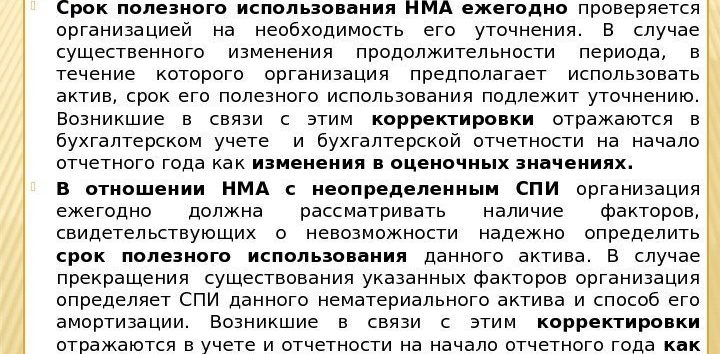

ВАЖНО! Коэффициент не выше трех может использоваться только в том случае, если амортизация начисляется методом уменьшаемого остатка. Соответствующие правила содержатся в пункте 19 ПБУ 6/01, пункте 29 ПБУ 14/2007.

Особенности расчета ускоренной амортизации

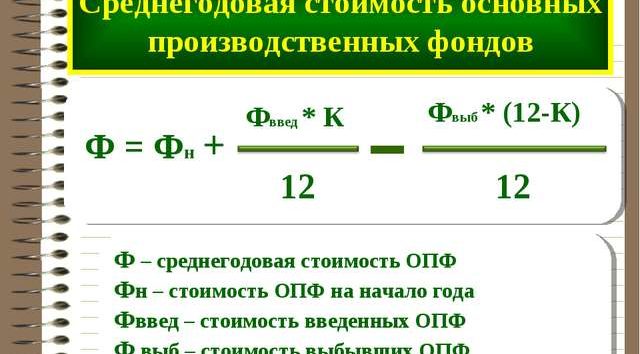

Для определения величины отчислений на амортизацию нужна эта формула:

Аг = Ог / СПИ х К.

В формуле используются эти значения:

- Аг – размер годовых отчислений по амортизации.

- Ог – остаточная стоимость актива на начало отчетного года.

- СПИ – период полезной эксплуатации актива в годах.

- К – нужный коэффициент ускорения.

Эта формула актуальна для расчета ежегодных отчислений. Однако можно определить и ежемесячные отчисления. Для этого применяется следующая формула:

Ам = Ом / СПИо х К.

В формуле применяются эти значения:

- Ам – размер ежемесячных отчислений на амортизацию.

- СПИо – оставшийся период полезной эксплуатации на начало месяца.

- Ом – остаточная стоимость на начало месяца.

Как правило, бухгалтер рассчитывает амортизацию за год.

Когда ускоренная амортизация становится выгодной фирме

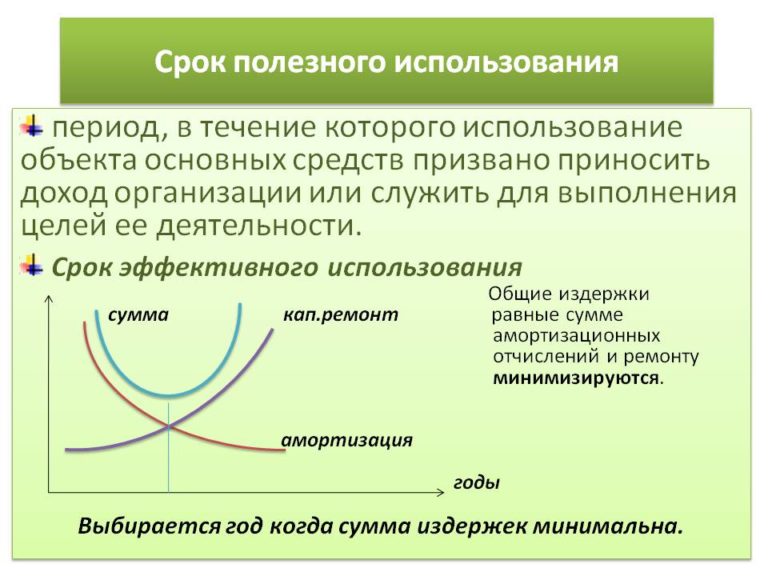

Когда фирма решает купить или изготовить ОС, она должна определить метод списания истраченных средств. Метод ускорения амортизации актуален в том случае, если имеется потребность в максимально быстром списании стоимости объектов.

https://www.youtube.com/watch?v=AfEnpaTQbUE

К примеру, базовый потенциал актива применяется предпринимателем в первые годы принятия к учету. Таким активом может быть оргтехника.

ПК, ноутбуки и прочие машины быстро снижаются в стоимости, хотя технические характеристики объектов остаются прежними.

Ускоренная амортизация способствует списанию трат, связанных с покупкой или производством объекта ОС с учетом нагрузки на внеоборотные активы.

К СВЕДЕНИЮ! Ускоренная амортизация является одним из преимуществ финансирования по лизинговому контракту.

Ускоренная амортизация при лизинге

Ускоренная амортизация относительно предмета лизинга обеспечивает эти преимущества:

- Снижение налога на собственность по предмету лизинга.

- Снижение налога на прибыль во время действия контракта по лизингу.

- Шанс выкупить объект лизинга по завершении сделки по минимальной остаточной стоимости.

Ускоренная амортизация позволяет фирме воспользоваться целым рядом преимуществ. Однако важно правильно определить ее размер.

АУ в отношении предметов лизинга регулируется ФЗ №164 «О лизинге» от 29 октября 1998 года и подпунктом 1 пункта 2 статьи 259.3 НК РФ. Эти нормативные акты дают бухгалтеру право применять ускоренную амортизацию в рамках договора о лизинге.

Однако нужно учитывать определенные ограничения. В частности, коэффициенты не используются на активы 1-3 амортизационных групп. В эти группы включаются объекты, срок полезной эксплуатации которых составляет 1-5 лет.

Расчет размера ускоренной амортизации

При использовании увеличивающего начисления значения нужно умножить норму амортизации на повышающий коэффициент.

Рассмотрим формулу ускорения амортизации:

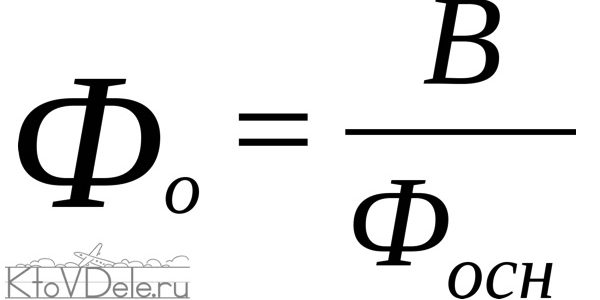

АМу = АМ * КУА.

В формуле использованы эти значения:

- АМу – норма УА.

- АМ – норма амортизации, определенная на основании срока полезной эксплуатации активов.

- КУА – коэффициент УА от 1 до 3.

Необязательно брать целые числа коэффициентов (1,2,3). Можно использовать при расчете ускоренной амортизации такие коэффициенты, как 1,5 или, к примеру, 1,63.

Расчет ускоренной амортизации на примере

По контракту лизинга покупается техника. Первоначальная стоимость ее составляет 1 миллион рублей без учета НДС. Техника относится к 4-й группе амортизации. То есть срок ее полезной эксплуатации составляет 5-7 лет. Срок лизингового контракта равен 36 месяцам.

Сначала нужно найти коэффициент, посредством которого получится списать технику за срок лизинга. Предполагается, что списание должно быть полным. Балансодержатель техники установил срок ее полезной эксплуатации в 6 лет. Значит, ежемесячная норма амортизации без учета коэффициентов равна 1,389%.

Стороны контракта решили, что будет использоваться коэффициент 2. То есть ежемесячные отчисления на амортизацию будут равны 2,778%. Техника будет полностью амортизирована в течение 3 лет, значит, коэффициент подобран правильно.

Изменим условия задачи. Срок полезной эксплуатации составляет 80 месяцев. Ежемесячная норма амортизации будет равна 1,25%. Норма амортизации с использованием КУА равна 2,775%. Коэффициент составит 2,22.

Ограничения по использованию коэффициента

Существуют определенные ограничения по использованию КУА. Использование коэффициента должно быть обосновано. Обоснованием могут выступать эти условия:

- Актив находится в непосредственном контакте с агрессивными средами. То есть последние должны разрушать объект, влиять на срок его полезной эксплуатации.

- Актив контактирует с токсичными, взрывоопасными и прочими агрессивными элементами. Они могут привести к аварийной ситуации и быстрой поломке техники.

Если на предприятии просто присутствует агрессивная среда, однако она никак не влияет на оборудование, коэффициент использовать нельзя.

Видео:Коэффициенты ускорения амортизации: новшества 2023, применение | Смотрите на Видео.КонсультантСкачать

Начисление амортизации с коэффициентом ускорения расчет

— Коммерческое право — Начисление амортизации с коэффициентом ускорения расчет

П. 54 Методических указаний по бухучету ОС (Приказ Минфина от 13.10.

2003 № 91н): б) при способе уменьшаемого остатка — исходя из остаточной стоимости (первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) за минусом начисленной амортизации) объекта основных средств на начало отчетного года, нормы амортизации, исчисленной исходя из срока полезного использования этого объекта. При этом в соответствии с законодательством Российской Федерации субъекты малого предпринимательства могут применять коэффициент ускорения, равный двум; а по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент ускорения в соответствии с условиями договора финансовой аренды не выше 3.Пример. Приобретен объект основных средств стоимостью 100 тыс. руб.

Стоит также отметить, что коэффициент данного типа не отражает фактическую изношенность оборудования и не позволяет точно оценить его текущее состояние. То есть эти показатели являются достаточно условными.

Внимание

Несмотря на их условность, они обладают определенным аналитическим значением. В основном считают нежелательным, если коэффициент износа не превышает 50%, а коэффициент годности — не меньше 50%.

Ускоренная амортизация при лизинге Используя ускоренный метод начисления амортизации в отношении предмета финансовой аренды, можно достичь получения прибыли.

Коэффициент ускоренной амортизации

Важно

На сегодняшний день в России данная процедура производится одним из следующих вариантов:

- способом уменьшаемого остатка;

- линейным способом;

- списанием стоимости по сумме срока применения, выраженного в годах;

- выполнением списания цены пропорционально объему работ;

- ускорением амортизации.

Использование одного из доступных способов начисления амортизации осуществляется во время всего периода полезного применения. Что представляет собой ускоренная амортизация? Ускоренная амортизация представляет собой быстрое перенесение цены объектов основного капитала на себестоимость продукции, производимой с их помощью.

В основном отечественная литература, которая посвящена налоговому и бухгалтерскому учету, исключает наличие четко определенной границы в расшифровке понятия механизма ускоренной амортизации и способов ее начисления.

Коэффициент ускорения амортизации

Смотрите также статью «Порядок действий налогоплательщика, если он не согласен с решением о привлечении к ответственности по итогам проверки» Итак, для расчета амортизации в бухучете по методу уменьшаемого остатка с коэффициентом ускорения нужно знать:

- Стоимость объекта ОС на начало года.

- Срок полезного использования объекта ОС.

- Коэффициент ускорения.

Расчет амортизации способом уменьшаемого остатка – пример Предположим, к станку из первого примера организация решила применить коэффициент ускорения, равный 1,8, первоначальная стоимость — 423 000 руб., срок полезного использования — 8 лет. Годовой процент амортизации, как было рассчитано выше, — 100 % : 8 = 12,5 %.

Делаем поправку на коэффициент ускорения — 12,5 % * 1,8 = 22,5 %. Годовая амортизация уменьшаемого остатка составит: в 1-й год — 22,5 % от 423 000 руб.

Ускоренная амортизация при лизинге: преимущества, недостатки, пример расчета

ОС = 1 900 000 — 42 221 = 1 857 779 руб.2-й месяц: А = 1 857 779 * 2,2222% / 100% = 41 283 руб. ОС = 1 857 779 — 41 283 = 1 816 496 руб.3-й месяц: А = 1 816 496 * 2,2222% / 100% = 40 366 руб.

ОС = 1 816 496 — 40 366 = 1 776 130 руб.4-й месяц: А = 1 776 130 * 2,2222% / 100% = 39 469 руб. ОС = 1 776 130 — 39 469 = 1 736 661 руб.5-й месяц: А = 1 736 661 * 2,2222% / 100% = 38 592 руб.

https://www.youtube.com/watch?v=I0RE04C9MRQ

ОС = 1 736 661 — 38 592 = 1 698 069 руб.6-й месяц: А = 1 698 069 * 2,2222% / 100% = 37 734 руб. ОС = 1 698 069 — 37 734 = 1 660 335 руб. Амортизационное начисление за первое полугодие: 42 221 + 41 283 + 40 366 + 39 469 + 38 592 + 37 734 = 239 665 руб.

Аналогично считаем для всех 15 периодов.

Нелинейная, ускоренная амортизация

В избранноеОтправить на почту Метод уменьшаемого остатка начисления амортизации — когда он применяется? Как с его помощью рассчитать амортизацию в бухгалтерском учете? В статье приводится понятный и доступный расчет, проиллюстрированный примерами.

Сфера применения метода Пример линейного метода Способ уменьшаемого остатка начисления амортизации – пример Коэффициент ускорения Расчет амортизации способом уменьшаемого остатка – пример Сфера применения метода Способ уменьшаемого остатка начисления амортизации — это прием, позволяющий измерять стоимость имущества, если соответствующие объекты характеризуются неравномерной отдачей в течение всего срока службы.

При этом весь свой потенциал это имущество показывает в первые годы после покупки. Например, это актуально для цифровой техники, которая способна морально устареть через пару лет после приобретения.

Ускоренная амортизация при налогообложении

Балансодержатель оборудования (которым может быть как лизингодатель, так и лизингополучатель) определяет срок полезного использования оборудования равным 72 месяцам (6 лет). В этом случае ежемесячная норма амортизации оборудования (без коэффициента ускорения) составит 1,389%.

Сторонами договора лизинга достигнута договорённости о применении ускоренной амортизации с коэффициентом 2. Т.е. ежемесячная норма амортизационных отчисления с применением повышающего коэффициента составит 2,778%.

Оборудование будет полностью самортизировано за срок лизинга – 36 месяцев. В данном примере расчета ускоренной амортизации также можно принять срок полезного использования оборудования равным, например, 80 месяцам.

В этом случае ежемесячная норма амортизации составит 1,25%, норма амортизации с применением повышающего коэффициента в размере 2,22 – 2,775%.

Начисление амортизации методом уменьшаемого остатка

В случае использования ускоренной амортизации налоговые обязательства будут уменьшены, так как прибыль компании не будет включать в себя сумму амортизационных отчислений.

После того как стоимость активов будет амортизирована в полном объеме, прибыль организации увеличится, а следовательно, повысится сумма налогов.

Расчет ускоренной амортизации В случае использования нелинейного метода сумма амортизации за один месяц будет определяться как произведение остаточной стоимости объекта. Ее рассчитывают с помощью формулы:

- К = Koef : n х 100 %, где К – норма амортизации к первоначальной цене предмета, которая выражается в процентах;Koef – коэффициент ускорения, который зависит от законодательных норм;n – срок полезного применения объекта, выраженный в месяцах.

Как ускорить амортизацию? метод ускоренной амортизации

После того как остаточная цена оборудования будет равна 20% от первоначальной суммы, она будет принята в качестве базовой для выполнения последующих расчетов.

В таком случае сумма амортизации за месяц будет определена делением базовой цены на количество месяцев, которые остались до конца срока полезного применения объекта. Данная процедура позволяет ускорить амортизацию или уменьшить остаток.

Если применять его, амортизационные отчисления уменьшаются на протяжении периода полезной эксплуатации активов.

Для уплаты налогов данный метод несет особую пользу. Для текущей деятельности будет доступна большая сумма капитальный средств и отстроченных налогов, если активы будут списаны.

ОС = 240026Сумма за 1 год амортизации: 159 973 рублей и т.д. аналогично считаем для всех 4 лет.Амортизация за 2-ой год 95 994 руб.Амортизация за 3-й год 57 603 руб.Амортизация за 4-й год 86 428 руб. (т.к.

20% приходится не ровно на год, а расчет делается на каждый месяц, то возможна ситуация, когда амортизация за 4 год больше чем за 3). Рис. 1. График сравнения линейной и ускоренной амортизации; Пример №2.

Нелинейный метод, учет остаточной стоимости

Видео:Ускоренная амортизацияСкачать

Как применять повышающий коэффициент амортизации по лизинговому имуществу: бухгалтерский учет

В соответствии со статьей 31 Федерального закона от 29.10.

98 № 164-ФЗ «О финансовой аренде (лизинге)» амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга (далее — балансодержатель предмета лизинга).

При этом установлено, что стороны договора лизинга имеют право по взаимному соглашению применять ускоренную амортизацию предмета лизинга.

Казалось бы, указанная норма позволяет балансодержателю предмета лизинга применять ускоренную амортизацию в бухгалтерском учете по аналогии с налоговым учетом. То есть использовать любой способ амортизации и повышающий коэффициент не выше 3. Этот же вывод следует из положений Указания об отражении в бухгалтерском учете операций по договору лизинга (утв. приказом Минфина России от 17.02.

97 № 15).

Так, в пункте 9 Указаний, посвященном бухучету лизинговых операций у лизингополучателя, сказано следующее: «начисление амортизационных отчислений на полное восстановление лизингового имущества производится исходя из его стоимости и норм, утвержденных в установленном порядке, либо указанных норм, увеличенных в связи с применением механизма ускоренной амортизации на коэффициент не выше 3».

Однако Минфин России на протяжении многих лет занимает по данному вопросу совсем иную позицию. Приведем цитату из письма Минфина от 03.03.

05 № 03-06-01-04/125, отражающую мнение чиновников: «Пунктом 19 ПБУ 6/01, а также пунктом 54 Методических указаний по бухгалтерскому учету основных средств* определено, что согласно законодательству РФ по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент ускорения в соответствии с условиями договора финансовой аренды не выше 3, при начислении амортизационных отчислений способом уменьшаемого остатка. Применение коэффициента ускорения при начислении амортизационных отчислений линейным способом ПБУ 6/01 не предусмотрено».

Как видим, финансовое ведомство в данном письме использует несуществующий термин «финансовый лизинг», а применение ускоренной амортизации, по непонятным причинам, признает только в отношении движимого имущества, относимого к неведомой «активной части основных средств».

Но, главное — удивляет тот факт, что применение ускоренной амортизации предмета лизинга чиновники ставят в зависимость от способа начисления амортизации. А именно: считают правомерным применение ускоренной амортизации только при использовании способа уменьшаемого остатка.

Поскольку применение данного способа крайне трудоемко и ведет к появлению значительных отклонений бухгалтерского учета амортизации от налогового учета, балансодержатели (в первую очередь, лизингополучатели) очень часто не рискует применять ускоренную амортизацию лизингового имущества в бухучете.

Ведь, руководствуясь позицией Минфина, налоговики могут обвинить компанию в занижении налога на имущество в отношении предмета лизинга, по которому применялась ускоренная бухгалтерская амортизация.

Как отстоять право на ускоренную амортизацию в бухучете

Однако, на взгляд автора данной статьи, с позицией Минфина можно спорить. Далее предлагаются два варианта отстаивания права на начисление ускоренной амортизации предмета лизинга в бухучете. Они подходят при использовании любого, но прежде всего, линейного способа начисления амортизации.

Вариант № 1. Подходит лизингополучателям

Этот вариант подсказал Минфин России в письме от 05.05.03 № 16-00-14/150. Чиновники решили, что в Положении по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (утв. приказом Минфина России от 30.03.

01 № 26н), предусмотрено, что актив признается в качестве объекта ОС у организации, имеющей на него право собственности. В соответствии с Законом «О финансовой аренде (лизинге)» предмет лизинга, переданный лизингополучателю во временное владение и пользование, является собственностью лизингодателя.

Следовательно, заключается в письме Минфина, ПБУ 6/01 не распространяется на лизингополучателей.

https://www.youtube.com/watch?v=GVK17Umy2jY

Следуя данной логике чиновников, можно прийти к выводу, что в отношении лизингополучателей не действуют и иные ограничения по бухучету основных средств.

В частности, ограничение на выбор способа начисления ускоренной амортизации предмета лизинга.

Иными словами, если на лизингополучателей не распространяется ПБУ 6/01, значит, они вправе начислять амортизацию учитываемого на балансе предмета лизинга любым способом, в том числе линейным, и применять повышающий коэффициент.

Хотелось бы отметить, что Минфин никак не аргументировал свое мнение о том, что ПБУ 6/01 не распространяется на лизинговое имущество, учитываемое у лизингополучателя.

Дело в том, что ПБУ 6/01 не содержит такого условия принятия на учет основного средства, как приобретение на него права собственности.

При этом имеются все предусмотренные пунктом 4 ПБУ 6/01условия для признания предмета лизинга, учитываемого на балансе лизингополучателя, в качестве объекта основных средств.

Таким образом, данный вариант отстаивания права лизингополучателя начислять в бухучете амортизацию предмета лизинга с помощью линейного способа и повышающего коэффициента хоть и имеет право на жизнь, но все же не является оптимальным.

Вариант № 2. Подходит и лизингодателям, и лизингополучателям

Данный вариант строится на следующем тезисе: применение балансодержателем предмета лизинга ускоренной бухгалтерской амортизации по такому имуществу при использовании любого способа амортизации прямо предусмотрено законодательством РФ о бухучете. Объясняется это следующим образом.

В соответствии со статьей 3 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете» законодательство РФ о бухгалтерском учете состоит из данного закона, устанавливающего единые правовые и методологические основы организации и ведения бухгалтерского учета в РФ, других федеральных законов, указов Президента РФ и постановлений Правительства РФ.

Как уже говорилось выше, на основании пункта 1 статьи 31 Закона «О финансовой аренде (лизинге)» (который в данной части может быть отнесен к актам законодательства о бухучете) стороны договора лизинга имеют право по взаимному соглашению применять ускоренную амортизацию предмета лизинга. Данная норма не устанавливает зависимости между возможностью балансодержателя лизингового имущества применять ускоренную амортизацию предмета лизинга и способом амортизации указанного имущества.

Положения нормативных актов, противоречащие законодательству о бухгалтерском учете, не подлежат применению. В нашем случае Закон «О финансовой аренде (лизинге)» является нормативным актов более высокого уровня, чем приказы Минфина.

Таким образом, балансодержатель лизингового имущества вправе применять по соглашению сторон лизингового договора повышающий коэффициент к основной норме амортизации при использовании любого способа амортизации.

При этом уже не имеет значение, что, по мнению Минфина, ПБУ 6/01 не предусматривает возможности применения повышающего коэффициента при линейном способе амортизации.

Есть и еще один аргумент в пользу данного варианта.

В пункте 3 статьи 31 Закона «О финансовой аренде (лизинге)» в редакции, действовавшей до февраля 2002 года, говорилось, что при применении ускоренной амортизации используется равномерный (линейный) метод ее начисления, при котором утвержденная в установленном порядке норма амортизационных отчислений увеличивается на коэффициент ускорения в размере не выше 3. Однако, Федеральный закон от 29.01.02 № 10-ФЗ (далее — Закон № 10-ФЗ) исключил из Закона «О финансовой аренде (лизинге)» упоминание о том, что при применении ускоренной амортизации используется линейный метод начисления.

В пояснительной записке к проекту Закона № 10-ФЗ отмечалось: «в соответствии с бухгалтерским законодательством существуют иные способы начисления амортизации, в связи с чем предлагаемыми поправками предлагается предоставить возможность сторонам договора лизинга применять коэффициент ускорения при использовании любых способов амортизации предмета лизинга, а не только линейного способа». Таким образом, из пояснительной записки однозначно видна воля законодателя, которую исследуют суды при толковании неясных норм закона. В данном случае воля законодателя заключается в том, чтобы предоставить балансодержателю предмета лизинга право применять повышающий коэффициент при использовании любого способа амортизации, предусмотренного законодательством о бухгалтерском учете, в том числе линейного способа.

Какой коэффициент можно применять

Предположим, балансодержатель предмета лизинга, несмотря на позицию Минфина, решил применять ускоренную амортизацию в бухучете.

Возникает вопрос: какой повышающий коэффициент можно использовать в этом случае? В соответствии с пунктом 54 Методических указаний по бухгалтерскому учету основных средств, а также пунктом 9 Указаний об отражении в бухгалтерском учете операций по договору лизинга повышающий коэффициент применяется в размере не более 3.

Но при этом Закон «О финансовой аренде (лизинге)» не предусматривает ограничения по величине повышающего коэффициента.

Исходя из этого, можно сделать вывод: у балансодержателя предмета лизинга есть основание применять повышающий коэффициент выше 3.

В случае спора с налоговиками налогоплательщик может сослаться на противоречие между указанными нормативными актами Минфина России и Законом «О финансовой аренде (лизинге)», который можно отнести к законодательству РФ о бухгалтерском учете.

Однако, на взгляд автора статьи, исход подобного судебного разбирательства с очень высокой степенью вероятности будет в пользу налогового органа. Ведь массовое применение балансодержателями лизингового имущества повышающего коэффициента выше 3 приведет к снижению доходов бюджета в части налога на имущество.

Повышающий коэффициент и договор лизинга

Нужно ли фиксировать факт применения повышающего коэффициента амортизации и его размер в договоре лизинга? Чтобы ответить на этот вопрос, обратимся к нормам Закона «О финансовой аренде (лизинге)».

В соответствии с пунктом 1 статьи 31 этого Закона стороны договора лизинга по взаимному соглашению вправе применять ускоренную амортизацию предмета лизинга. Так как договор лизинга заключается исключительно в письменной форме (п. 1 ст.

15 Закона), то любое соглашение сторон в рамках такого договора также должно быть оформлено в письменном виде.

Таким образом, условие о применении балансодержателем предмета лизинга коэффициента ускоренной амортизации, а также размер этого коэффициента (даже если этот размер определен фразой «не более такого-то числа») должны быть зафиксированы в договоре лизинга либо в дополнительном соглашении к нему (постановление ФАС Уральского округа от 28.12.09 по делу № А71-4088/2008-А28).

Повышающий коэффициент и учетная политика

Можно ли применять ускоренную бухгалтерскую амортизацию предмета лизинга, если такая возможность не прописана в бухгалтерской учетной политике? Напомню, что под учетной политикой организации понимается совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности. К способам ведения бухгалтерского учета относятся, в том числе, способы погашения стоимости активов (п. 2 Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008, утв. приказом Минфина России от 06.10.08 № 106н).

Так как применение коэффициента ускоренной амортизации предмета лизинга является выбором способа погашения стоимости актива — предмета лизинга, значит использование повышающего коэффициента и его размер (порядок определения размера) должны быть зафиксированы в учетной политике балансодержателя предмета лизинга для целей бухучета. Если же такой записи нет, велика вероятность, что в случае судебного разбирательства победа будет на стороне налоговиков (см., например, постановление ФАС Волго-Вятского округа от 03.06.10 по делу № А29-9910/2009).

Справедливости ради отмечу, что имеется пример выигранного лизингополучателем спора по рассматриваемому вопросу.

Компания убедила судей в своей правоте, несмотря на то, что в учетной политике для целей бухучета не был зафиксирован факт применения по лизинговому имуществу повышающего коэффициента амортизации и его размер (постановление ФАС Уральского округа от 28.12.09 по делу № А71-4088/2008-А28).

Для кого подходит альтернативный вариант

Чтобы избежать споров с налоговиками, некоторые специалисты предлагают использовать линейный способ амортизации, но без повышающего коэффициента. Рассмотрим, во всех ли ситуациях можно применять этот способ.

https://www.youtube.com/watch?v=C6q8_S0VTA4

В соответствии с пунктом 59 Методических указаний по бухгалтерскому учету основных средств срок полезного использования ОС определяется при принятии объекта к бухгалтерскому учету.

Этот срок устанавливается, в том числе, исходя из нормативно-правовых и других ограничений использования объекта (например, срока аренды). Таким образом, балансодержателю предлагается установить для предмета лизинга срок полезного использования исходя из срока договора лизинга.

В этой ситуации балансодержатель может, применяя линейный способ амортизации без повышающего коэффициента, увеличить размер амортизации данного имущества в бухучете.

Однако данное предложение справедливо для лизингодателя только в том случае, если по договору лизинга имущество в конце срока договора передается в собственность лизингополучателя; а для лизингополучателя — в том случае, когда предмет лизинга учитывается на балансе лизингополучателя, а по окончании срока договора возвращается лизингодателю (редкий случай).

Если же предмет лизинга учитывается на балансе лизингополучателя и по условиям договора лизинга имущество переходит в собственность лизингополучателя (в том числе, на основании отдельного договора купли-продажи или после уплаты выкупной стоимости), то нельзя говорить о том, что для лизингополучателя срок полезного использования предмета лизинга ограничен сроком договора лизинга. Ведь и после окончания срока договора лизинга лизингополучатель продолжает использовать имущество, но уже на праве собственности. Отмечу, что именно такого подхода придерживаются налоговики и судьи в спорах (постановления ФАС Волго-Вятского округа от 03.06.10 по делу № А29-9910/2009, ФАС Уральского округа от 10.12.07 № Ф09-10017/07-С3 по делу № А76-5275/07). Таким образом, в рассматриваемой ситуации, на мой взгляд, лизингополучатель не вправе принимать срок договора лизинга в качестве срока полезного использования предмета лизинга.

*Утверждены приказом Минфина России от 13.10.03 № 91н.

Видео:Методы расчета амортизации [инфографика]Скачать

![Методы расчета амортизации [инфографика]](https://i.ytimg.com/vi/fa9fTm-Qnpg/0.jpg)

Ускоренная амортизация при лизинге: преимущества, недостатки, пример расчета

Применение ускоренной амортизации в отношении предмета лизинга является одним из основных преимуществ лизингового финансирования. Однако у лизингополучателей нередко возникают вопросы относительно преимуществ и механизма начисления ускоренной амортизации основных средств.

Преимущества метода ускоренной амортизации

Преимущества применения ускоренной амортизации предмета лизинга заключаются в следующем:

- уменьшение налога на имущества по предмету лизинга;

- уменьшение налога на прибыль в период действия лизинговой сделки;

- возможность выкупить предмет лизинга по окончании лизинговой сделки по минимальной остаточной стоимости.

Основой для определения налоговой базы по налогу на имущества является остаточная стоимость основных средств.

Очевидно, что при применении ускоренной амортизации основных средств их остаточная стоимость будет уменьшаться гораздо быстрее, чем при начислении амортизации обычным методом.

Кроме того, полное списание основных средств при применении ускоренной амортизации с коэффициентом, например, 3, осуществляется в три раза быстрее. Всё это позволяет существенно сократить сумму и период уплаты налога на имущество при применении метода ускоренной амортизации.

Использование способа ускоренной амортизации основных фондов позволяет снизить налогооблагаемую базу по налогу на прибыль за счёт увеличения размера амортизационных отчислений предмета лизинга. Указанный эффект достигается в период действия лизинговой сделки.

Однако при оценке экономии по налогу на прибыль следует учитывать, что первоначальная стоимость имущества как при лизинге, так и при покупке основных средств напрямую является одинаковой и общая сумма, отнесённая на затраты путём начисления амортизации основных фондов также будет одинаковой как при ускоренном начислении амортизации, так и при обычной схеме расчёта амортизационных отчислений. Разница лишь в том, что при ускоренном методе начисления амортизации это произойдёт быстрее. Но при окончании лизинговой сделки, если лизинговое имущество полностью списано, амортизация по нему в расходы включаться уже не будет, а при обычном начислении амортизации основные фонды будут амортизироваться, уменьшая базу по налогу на прибыль.

https://www.youtube.com/watch?v=J_70bpiDbfg

При применении метода ускоренной амортизации необходимо контролировать общую величину расходов и финансовый результат деятельности компании.

Значительные суммы ускоренной амортизации, начисляемые по предмету лизинга, увеличивают затраты и могут привести к убыткам в периоды начисления ускоренной амортизации (особенно в случае приобретения дорогостоящего имущества), что может рассматриваться как недостаток использования данного механизма.

Лизинговые сделки, как правило, заключаются на срок, позволяющий полностью списать предмет лизинга, применяя механизм ускоренной амортизации.

Например, если оборудование отнесено к пятой амортизационной группе со сроком полезного использования свыше 7 до 10 лет (от 85 до 120 месяцев) ускоренная амортизация оборудования при лизинге с коэффициентом 3 позволит списать его за 28 месяцев, т.е. меньше, чем за 3 года.

По окончании договора лизинга его остаточная и, соответственно, выкупная цена будет минимальной (либо нулевой, либо условной, равной, к примеру, 1 000 рублей). По этой стоимости оборудование будет отражено в составе собственных основных средств лизингополучателя.

Минимальная либо нулевая остаточная стоимость может быть выгодна лизингополучателю, например, в случае продажи выкупленного по лизингу оборудования или автомобиля.

Лизингополучатель на вполне законных основаниях может продать это имущество по цене, например, 1 000 рублей.

Такая схема часто используется руководителями лизингополучателей, которые выкупают в собственность автомобили после лизинга по минимальной цене.

Расчет ускоренной амортизации основных средств

В соответствии с законом «О лизинге» (статья 31) и Налоговым кодексом (подпункт 1 пункта 2 статьи 259.

3) балансодержатель предмета лизинга вправе применять в отношении лизингового имущества ускоренную амортизацию с коэффициентом до 3-х.

При этом есть ограничение: коэффициент ускоренной амортизации не применяется в отношении имущества, относящегося к первой – третьей амортизационным группам (т.е. со сроком полезного использования свыше 1 годя до 5 лет).

При применении коэффициента ускоренной амортизации действующая норма амортизации умножается на повышающий коэффициент. При этом коэффициент может быть выбран в диапазоне от 1 до 3 и принимать не только целые значения, а быть равным, например, 1,5, 1,63, 2, 3 и т.п.

Формула ускоренной амортизации выглядит следующим образом:

АМу = АМ * КУА

где:

АМу – норма ускоренной амортизации;

АМ – норма амортизации, рассчитанная в соответствии со сроком полезного использования имущества;

КУА – коэффициент ускоренной амортизации от 1 до 3.

Рассмотрим механизм расчёта ускоренной амортизации на конкретном примере.

По договору лизинга приобретается оборудование первоначальной стоимостью 1 000 000 рублей (без НДС). Оборудование относится к четвёртой амортизационной группе, срок полезного использования для которой составляет свыше 5 до 7 лет. Срок договора лизинга – 36 месяцев (3 года).

Оптимальным будет определение коэффициента ускоренной амортизации, при котором оборудование будет полностью списано за срок лизинга. Балансодержатель оборудования (которым может быть как лизингодатель, так и лизингополучатель) определяет срок полезного использования оборудования равным 72 месяцам (6 лет).

В этом случае ежемесячная норма амортизации оборудования (без коэффициента ускорения) составит 1,389%. Сторонами договора лизинга достигнута договорённости о применении ускоренной амортизации с коэффициентом 2. Т.е. ежемесячная норма амортизационных отчисления с применением повышающего коэффициента составит 2,778%.

Оборудование будет полностью самортизировано за срок лизинга – 36 месяцев.

В данном примере расчета ускоренной амортизации также можно принять срок полезного использования оборудования равным, например, 80 месяцам. В этом случае ежемесячная норма амортизации составит 1,25%, норма амортизации с применением повышающего коэффициента в размере 2,22 – 2,775%. Оборудование также будет полностью списано за 36 месяцев.

Применение метода ускоренной амортизации имеет свои особенности и нюансы. Специалисты нашей компании помогут вам разобраться в выборе оптимальной схемы использования механизма ускоренной амортизации.

Вы можете отправить Заявку на лизинг, перейдя по ссылке Заявка на лизинг

Дополнительную информацию по лизингу, условиям финансирования и требованиям к клиентам вы можете найти в разделе Статьи о лизинге

Рекомендуем использовать Поиск по сайту

Видео:Амортизация основных фондовСкачать

Порядок и случаи применения ускоренной амортизации в бухгалтерском и налоговом учете – формулы и примеры

Ускоренная амортизация означает применение повышающих коэффициентов износа основных средств в процессе производства.

Законодательная норма позволяет собственнику применять ускоренный коэффициент амортизации при наличии определенных оснований и в определенных пределах. Его применение позволяет ускорить формальный износ оборудования и объектов основных фондов.

Сущность ускоренного метода начисления амортизации заключается в применениикоэффициента повышенного износа продукции и переноса увеличенной стоимости в цену конечного продукта.

В бухгалтерском учете данный повышенный коэффициент не может быть больше 3-х, а для малых предприятий – больше 2-х.

В налоговом учете он может принимать значение 2 или 3 в зависимости от основания – в ст.259.3 НК РФ указаны случаи применения указанного параметра организациями.

https://www.youtube.com/watch?v=UTY_gAU_21M

Коэффициент добавляется к основной норме амортизации, увеличивая ее.

Формулы расчета в бухгалтерском учете

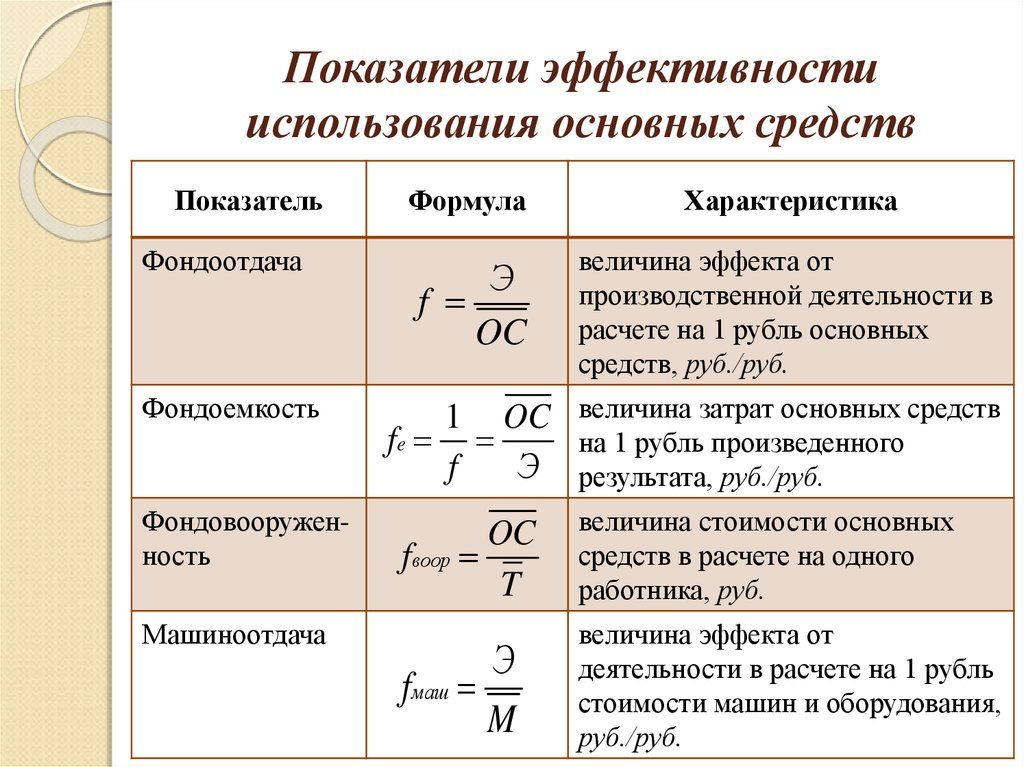

Ускоренный метод начисления в бухгалтерском учете именуется способом уменьшаемого остатка, где за основу берется остаточная стоимость объекта ОС, коэффициент ускорения и срок полезного использования.

Сначала рассчитывается годовая амортизация, далее она делится на 12 месяцев.

Кроме того, в бухгалтерском учете также применяется нелинейный метод начисления – по сумме чисел лет срока полезного использования.

В этом случае не применяется коэффициент ускорения, однако отчисления также производятся в ускоренном темпе – в первые годы списывается больше, чем в последующих, с каждым годом размер амортизации уменьшается.

Коэффициент ускорения в налоговом учете

Коэффициент ускорения – это законодательно закрепленный показатель, который применяется для расчета ускоренной амортизации основных фондов при наличии соответствующего основания у предприятия.

В разные годы этот параметр колебался от 2 до3.

Применяя данный коэффициент, производитель, закладывает стоимость износа своих средств в конечную стоимость продукта с учетом умножения на данный показатель.

В конечном итоге это отражается на конечной стоимости продукции в сторону увеличения, однако помогает компенсировать затраты на оборудование и уменьшить сумму налогов.

Законодательством предусмотрено несколько оснований для применения такого коэффициента.

Ускоряющий коэффициент с индексом 2 получают:

- Предприятия, осуществляющие свою деятельность в условиях особых экономических зон. Такие предприятия помимо налоговых льгот получают право высчитывать амортизацию с повышением от обычного показателя в два раза.

- Предприятия, осуществляющие деятельность на основе специального инвестиционного контракта. Для них рассчитывается специальный налоговой режим. Также данные организации должны подпадать под классификацию разделов 1-6 групп амортизации согласно Налоговому кодексу РФ.

- Сельскохозяйственные организации промышленного типа с особым статусом. В такие категории подпадают совхозы различных типов, фабрики по производству молочной и иной пищевой продукции. Метод ускоренной амортизации применяется в данном случае при наличии у предприятия как собственного оборудования, так и объектов ОС, приобретенных в лизинг.

- Предприятия, осуществляющие деятельность в условиях неблагоприятного климата. К таким условиям относятся районы Крайнего Севера, городские зоны тяжелой промышленности, засушливые местности и предприятия, осуществляющие деятельность с опасными, горючими и химическими веществами.

Предприятия, имеющие право применять коэффициент ускорения при амортизации основных средств, равный 3-м:

- В отношении предметов и объектов, подпадающих под договора лизинга и используемых в течение 5 лет и более.

- Организации, использующие объекты для добычи полезных ископаемых, недр и углеводородов, при условии, что объекты используются исключительно для добычи. Также у предприятия должна быть специальная лицензия на осуществление такого вида деятельности.

- Основные фонды, используемые исключительно в научных целях. В эту категорию попадают объекты научных институтов и организаций, применяемы для научных изысканий.

Ускоренное начисление амортизация позволяет производителю распределить имеющиеся затраты на оборудование на период производства, а также компенсировать данные затраты путем закладывания расходов на амортизационные отчисления оборудования в стоимость конечного продукта.

В случае с ускоренной амортизацией такой показатель будет соответственно выше стандартного, так как происходит ускоренный износ основных фондов предприятия.

Случаи применения

Применение ускоренного метода расчета и начисления амортизации основных фондов предприятия выгодно при необходимости ускорить процесс списания стоимости приобретаемого оборудования.

https://www.youtube.com/watch?v=Xa2mqn9opLQ

За счет уменьшения налогооблагаемой базы применения данного коэффициента сможет достаточно сильно компенсировать получаемые затраты (особенно эффективно при использовании лизинга).

При этом, руководствуясь ст. 252 Налогового кодекса РФ предприятие показывает экономическую обоснованность и оправданность применения данного коэффициента.

При лизинге основных средств

В отношении имущества в лизинге часто применяется ускоренная амортизация и повышенный коэффициент. Этому есть объяснения. Списание стоимости с ускорением позволяет лицу, на балансе которого числится имущество в лизинге уменьшить налог на прибыль и на имущество.

Подробнее о начислении амортизации при лизинге ОС.

Кроме того, если основное средств числится на балансе у лизингодателя, то ускоренный метод позволяет быстрее вернуть вложенные в объект деньги.

Если ОС находится на балансе у лизингополучателя, то такой способ позволяет быстрее уменьшить остаточную стоимость актива с целью его дальнейшего выкупа у лизингодателя по меньшей цене.

В налоговом учете нельзя применять ускоряющий показатель для основных средств, срок полезного использования которых менее пяти лет (ОС, относящиеся к 1-2 амортизационной группе).

Коэффициент ускорения добавляется к норме амортизации, на которую в дальнейшем умножается стоимость основного средства.

О методах амортизации в бухгалтерском учете и способах начисления, подробно рассказано в данном видео:

Выводы

Ускоренная амортизация помогает предприятиям быстрее списать основные средства, а также в повышенном режиме покрыть собственные расходы.

Также данная мера позволяет уменьшить размер отчисляемых налогов, что благоприятно сказывается на размере дохода и прибыли.

Однако опрометчивое применение данного способа списания может привести к нарушения налогового законодательства (ст. 252 Налогового кодекса РФ).

Данный метод начисления можно применять и в отношении объектов ОС, которые находятся в лизинге, тем самым, уменьшая издержки.

🌟 Видео

Амортизация ОС. Обучение и практика. Методы расчета амортизации. Износ основных средствСкачать

Занятие № 14.2. Методы расчета амортизации основных средствСкачать

Амортизация простыми словами за 3 минутыСкачать

Учет амортизации основных средств (+ примеры расчета)Скачать

Амортизация основных средств: что это такое и как ее посчитать двумя методамиСкачать

АмортизацияСкачать

Амортизация основных средствСкачать

Школа бухгалтеров и аудиторов Урок 5 04 Метод уменьшаемого остаткаСкачать

1С изменение параметров амортизации ОССкачать

Амортизация способом уменьшаемого остаткаСкачать

Износ основных фондовСкачать

Амортизация (износ) #FactorAcademy#Амортизация#ИзносСкачать

Амортизация ОС, проверочные листы Росприроднадзора, коэффициенты-дефляторыСкачать

Методы амортизации в бухгалтерском учетеСкачать

Ускоренная амортизация в лизинге: обоснование отменыСкачать

Как начислять амортизацию? Какие методы существуют?Скачать