Практически все организации время от времени сталкиваются с необходимостью продавать некоторые из своих материальных активов. По частоте списания с баланса именно эта причина является наиболее частой.

Важно правильно проводить эту процедуру и корректно отражать ее в налоговом и бухгалтерском учете. Продавая актив, организация получает прибыль, которую нужно правильно учесть при исчислении налогообложения. Кроме того, в последние годы в эту сферу законодательно внесено несколько важных изменений, которые надо принять во внимание.

Внесем ясность в особенности продажи основных средств (ОС) и отражении этой операции в учетных документах фирмы.

- Основные средства на балансе

- Перевод ОС в необоротные активы

- Оценка необоротных активов

- Отражение продажи ОС на бухгалтерском балансе

- Проводки на списание основных средств

- Проводки на выручку от основных средств

- Проводки на затраты для основных средств

- Учет прибыли или убытка от реализации ОС

- Пример проводок при продаже основного средства

- Изменения

- Продажа основных средств в 2014 году. Некоторые аспекты бухгалтерского и налогового учета

- Бухгалтерские проводки

- Налоговый учет результатов продажи основных средств

- Продажа ОС и налог на прибыль. Регистры налогового учета

- Бухгалтерский вместо налогового

- Продажа ОС и расчет НДС

- Какие документы необходимо отдать покупателю при подаже ос

- Как в бухучете оформить продажу основных средств

- Продажа основного средства торг-12

- Ос продано физическому лицу: порядок оформления, применения ккт

- Как отразить продажу основного средства в учете на осно

- Какие документы у вас остаются на руках

- Налог на прибыль при продаже основных средств 2021

- Порядок и учет при продаже основных средств

- Похожие публикации

- Ндс при приобретении основных средств

- Пример: вычет НДС при покупке основных средств

- Ндс при продаже основных средств в 2021 году

- Пример: НДС при продаже основных средств, если при покупке актива налог был учтен в его цене

- Ндс при продаже ос на осно

- Пример учета НДС с продажи основных средств

- 💥 Видео

Основные средства на балансе

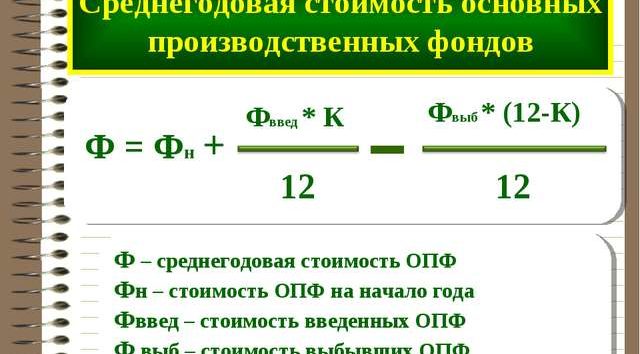

Основными средствами признаются те элементы имущества фирмы, которые прослужили ей, то есть числятся на балансе, не менее года по стоимости, превышающей 40 000 руб. Бухучет четко определяет порядок их отражения на балансе в соответствующем пункте ПБУ 6/01 «Учет основных средств»:

- На балансе ОС значатся по их первоначальной стоимости, которая представляет собой сумму, затраченную на их приобретение или создание.

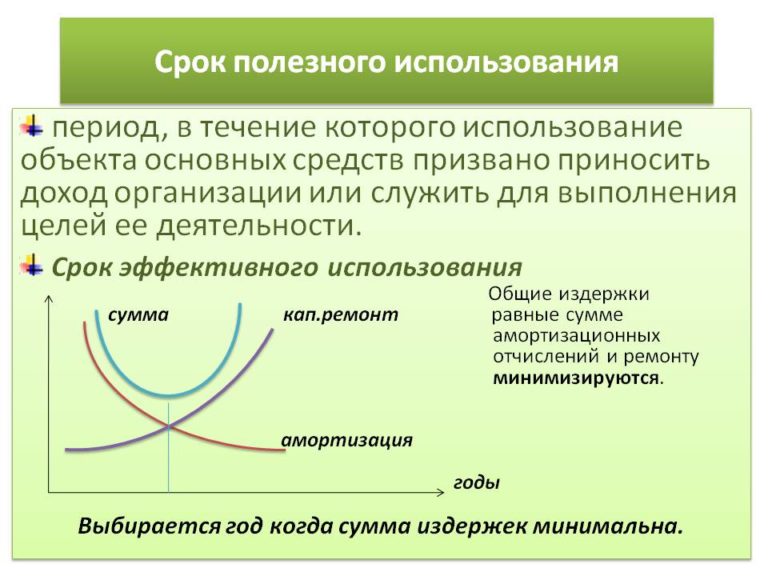

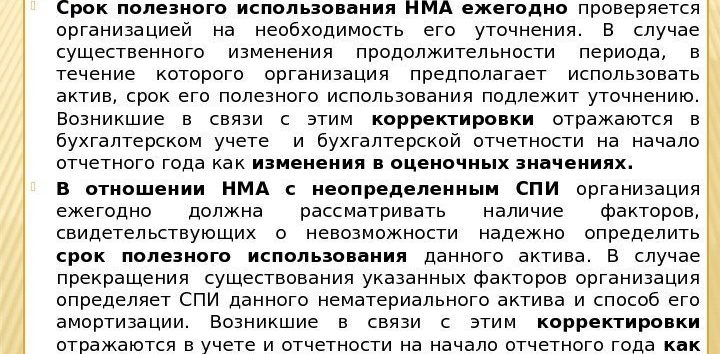

- В течение периода полезного использования, назначаемого фирмой, первоначальная стоимость ОС регулярно уменьшается на сумму амортизации.

ОБРАТИТЕ ВНИМАНИЕ! Если основное средство было приобретено до 1 января 2002 года, срок его полезного использования менять нельзя, за исключением увеличения в случаях, предусмотренных письмом Министерства финансов России № 16-00-14/80.

Перевод ОС в необоротные активы

Просто так продать основное средство организация не сможет. Сначала необходимо произвести важную учетную операцию: перевести продаваемое ОС в соответствующий раздел баланса, то есть в необоротные активы, предназначенные к продаже.

ПБУ приводит условия, каждое из которых должно быть выполнено для осуществления перевода:

- прибыль планируется получить именно от реализации, а не от применения ОС;

- основное средство полностью подготовлено к реализации, в каких-либо дополнительных операциях с ним надобности нет;

- ОС будет продано после перевода не позже, чем в течение года, если иное не предусмотрено планом реализации;

- условия продажи не противоречат актуальным нормативным актам;

- перевод осуществляется под конкретный договор купли-продажи или в рамках плана реализации, принятого фирмой.

Оценка необоротных активов

Переведенные для реализации основные средства должны быть оценены на определенную дату сведения баланса. Для оценки выбирается та из величин, которая составляет меньшее значение:

- либо остаточная балансовая стоимость (первоначальная минус амортизация);

- либо стоимость, по которой средство будет продано (ее еще называют «чистая стоимость реализации» или ЧСР).

К СВЕДЕНИЮ! Чистая стоимость реализации – это договорная стоимость для продажи за вычетом затрат на реализацию.

Отражение продажи ОС на бухгалтерском балансе

Когда какой-либо основной актив продается, он, естественно, должен выбыть с баланса фирмы-продавца. Для этого нужно списать:

- его первоначальную стоимость;

- начисленную амортизацию.

Проводки на списание основных средств

Проводки бухучета по операции списания будут такими:

- дебет 91.2 «Прочие расходы», кредит 01 «Основные средства» – списана первоначальная стоимость основного средства;

- дебет 02 «Амортизация основных средств», кредит 91.1 «Прочие доходы» – списана сумма амортизации по реализованному основному средству.

ВНИМАНИЕ! Если реализация ОС проходит не одномоментно, а длится, как бывает, например, при необходимости длительного демонтажа, целесообразно к счету 01 открыть субсчет «Выбытие основных средств». Его дебет отражает первоначальную стоимость, а кредит – начисленную амортизацию. Остаточная стоимость после продажи ОС списывается на 91.2 «Прочие расходы».

Проводки на выручку от основных средств

Полученная от продажи ОС выручка должна поступить на баланс в результате таких проводок:

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 91.1 «Прочие доходы» – начислена выручка от реализации основного средства;

- дебет 91.2 «Прочие расходы», кредит 68 «Расчеты по НДС» – начислен НДС с продажи основного средства.

Проводки на затраты для основных средств

Затраты на реализацию данного основного средства также должны быть проведены по балансу. К ним могут относиться:

- зарплата демонтажников;

- средства, затраченные на демонтаж (инструменты, материалы и т.п.);

- стоимость упаковки;

- траты на погрузку и доставку и т.п.

Проводки будут иметь следующий вид:

- дебет 91.2 «Прочие расходы», кредит 10 «Материалы» (или 20 «Основное производство», или 23 «Вспомогательные производства», или 29 «Обслуживающие производства», или другой необходимый) – списаны расходы на продажу основного средства.

Учет прибыли или убытка от реализации ОС

Прибылью от продажи ОС долгое время считалась разница между ЧСР и остаточной балансовой стоимостью, к которой добавлялся индекс инфляции (ИРИП), публикуемый Госкомстатом РФ. Однако поскольку этот индекс не применяют к прибыли от реализации активов, Госкомстат больше его не публикует.

https://www.youtube.com/watch?v=b03NomqmC5c

Для целей налогообложения прибыль от продажи ОС представляет собой ЧСР, от которого последовательно отняты: остаточная балансовая стоимость основного средства и затраты на реализацию.

Иногда случается так, что реализация ОС осуществляется в ущерб фирме.

Убыток от продажи ОС констатируется, если остаточная стоимость вкупе с расходами на реализацию превышает ЧСР, то есть полученную выручку.

Такой убыток нельзя учесть на балансе сразу после реализации, чтобы его сумма уменьшила базу по налогу на прибыль. Потерянные средства придется равными частями распределить по месяцам, которые остались от момента сделки до конца полезного срока использования проданного ОС. Это отражается в налоговом регистре «Учет расходов будущих периодов».

Пример проводок при продаже основного средства

ООО «Титания» продает оборудование (станок) за сумму 500 000 руб. (НДС составляет 90 000 руб.) Изначально станок значился на балансе по стоимости 650 000 руб. На него была начислена амортизация в сумме 350 000 руб. На демонтаж станка пришлось затратить 20 000 руб. Какие отметки должен сделать бухгалтер ООО «Титания»?

- Дебет 76, кредит 91.1 – 500 000 руб. – отражена выручка от продажи оборудования.

- Дебет 51, кредит 76 – 500 000 руб. – поступление средств от покупателя станка.

- Дебет 91-2, кредит 68, субсчет «Расчеты по НДС» – 90 000 руб. — начисление НДС.

- Дебет 01, субсчет «Выбытие основных средств», кредит 01 – 650 000 руб. — списана первоначальная стоимость станка.

- Дебет 02, кредит 01, субсчет «Выбытие основных средств» – 350 000 руб. — списана сумма амортизации, начисленной по станку.

- Дебет 91-2, кредит 01, субсчет «Выбытие основных средств» – 300 000 руб. (650 000 — 350 000) — списана остаточная стоимость станка.

- Дебет 91-2, кредит 10 (20, 23…) – 20 000 руб. – списаны затраты на демонтаж станка.

- Дебет 91-9, кредит 99 – 90 000 руб. (500 000 – 90 000 – 300 000 – 20 000) — определена прибыль от продажи станка.

Изменения

Законодательные изменения в порядке отображения на балансе основных средств и хозяйственных операций с ними касаются, в основном, малых компаний:

- Амортизация должна начисляться с любой регулярностью, важно делать это не реже чем ежегодно. Порядок начисления нужно отразить в учетной политике.

- Компания, купившая основное средство, берет их на баланс по ЧСР, к которой добавляет собственные затраты на установку. Затраты на транспортную доставку, консультации, если они проводились, оплату посредникам и другие расходы по покупке дозволяется списывать сразу, не растягивая на будущие периоды.

- Если приобретаемое ОС относится к инвентарю (по классификатору основных фондов ОК 013-2014), амортизацию по нему можно начислить сразу при постановке на баланс.

Видео:Продажа основных средств: учет и налогообложениеСкачать

Продажа основных средств в 2014 году. Некоторые аспекты бухгалтерского и налогового учета

В 2014 году не предполагается никаких нововведений в вопросах документального оформления сделок в отношении основных средств. Таким образом, все требования к оформлению реализации ОС также остаются неизменными.

ГК РФ позволяет составление договора купли-продажи в согласованной сторонами произвольной форме. При этом в нем должны в обязательном порядке отражаться:

- Точное паспортное наименование каждого продаваемого объекта и их количество;

- Цена каждого отдельного объекта и общая стоимость договора;

- Сроки исполнения обязательств по договору и порядок расчета.

Стоит отметить, что покупателем может быть как организация, так и частное лицо. Никаких различий в документальном оформлении в данном случае не предусмотрено.

Факт передачи права собственности на объект основных средств от продавца к покупателю оформляется актом приемки-передачи (формы № ОС-1, ОС-1а, ОС-16).

Цена определяется либо по взаимной договоренности сторон сделки, либо по результатам независимой оценки продаваемого имущества. Во втором случае к договору прилагается оценочный акт. Однако в некоторых ситуациях такой акт может оказаться недостаточным.

В случаях, когда реализуемое имущество в силу характера его эксплуатации имеет реальный физический износ, может потребоваться технологическая экспертиза, определяющая степень возможности его дальнейшего использования.

https://www.youtube.com/watch?v=D8GP7z03hUQ

К примеру, организация приобретает металлорежущее оборудование с учетной степенью износа близкой к 100 процентам. По умолчанию предполагается, что подобное оборудование имеет и физический износ, соответствующий учетному.

На приобретенное оборудование, износ которого может угрожать безопасности труда на нем, оформление сертификации в качестве рабочего места запрещено.

Если акт технологической переоценки, определяющий реальный физический износ, отсутствует, техническая инспекция Роспотребнадзора может наложить запрет на функционирование участка (цеха), в котором установлено такое оборудование.

Здесь же стоит упомянуть одно из самых распространенных разногласий, возникающих при проведении сделок купли-продажи ОС по поводу возмещения возможных затрат, связанных с демонтажем и транспортировкой проданного имущества. Чаще всего забываемый на этапе составления договора, этот вопрос впоследствии становится даже причиной расторжения сделки.

Ни законодательные, ни нормативные акты никоим образом не регулируют отношения сторон договора в этой части. Можно только порекомендовать обязательное включение в договор пункта или составление дополнительного соглашения к договору, определяющих порядок несения этих затрат одной из сторон, или обеими сторонами в какой-либо пропорции.

Итак, после завершения сделки по продаже основных средств на столе бухгалтера ожидают, когда по ним составят проводки, следующие документы:

Бухгалтерские проводки

Все нормативное обоснование действий бухгалтера, от документального оформления учетных процедур до конкретной проводки, также остается в 2014 году неизменным.

Действующий План счетов, для удобства ведения учета, позволяет открывать к счету 01 субсчет для учета выбытия основных средств.

По дебету субсчета учитывается первоначальная стоимость выбывающих объектов, а по кредиту сумма амортизации по этим объектам.

С учетом этого бухгалтерские проводки можно представить следующим образом:

| №п.п. | Хозяйственная операция | Корреспонденция счетов | |

| дебет | кредит | ||

| 1 | Договорная стоимость объекта (выручка) с НДС | 62 (76) | 91-1 |

| 2 | Сумма НДС от договорной стоимости объекта | 91-2 | 68-1 |

| 3 | Списание первоначальной стоимости | 01-2 | 01-1 |

| 4 | Списание начисленной амортизации | 02 | 01-2 |

| 5 | Списание остаточной стоимости объекта | 91-2 | 01-2 |

| 6 | Списание затрат связанных с продажей объекта | 91-2 | 60(76) |

| 7 | Сумма НДС по затратам связанным с продажей объекта | 19 | 60(76) |

| 8 | Прибыль от продажи объекта | 91-9 | 99 |

| 9 | Получена оплата по договору купли-продажи | 51 | 62(76) |

Все доходы и расходы, возникшие в результате проведения сделки по продаже ОС, являются операционными и проводки по ним в бухгалтерском учете производятся по факту их возникновения.

Если же расходы, связанные с продажей основного средства, оказались выше полученного дохода, то разница между ними признается убытком. Правила бухгалтерского учета предусматривают отнесение такого убытка к расходам текущего периода.

Проводки по включению этих убытков в прочие расходы составляются в том месяце, когда проведена сделка по продаже ОС.

Налоговый учет результатов продажи основных средств

Порядок ведения налогового учета операций по продаже основных средств определен в НК РФ. Кодекс определяет выручку от продажи ОС как доход от реализации. Сумму выручки определяют как совокупность поступлений за проданный объект за минусом НДС, предъявленного покупателю.

Доход от продажи ОС уменьшается на величину остаточной стоимости, равняющейся разнице между первоначальной стоимостью объекта и суммой его амортизации за весь срок эксплуатации. Кроме этого, уменьшение выручки может производиться на сумму затрат, связанных с осуществлением продажи объекта, если по условиям договора купли-продажи таковые затраты несет продавец.

https://www.youtube.com/watch?v=Jiv45vn9Q1Y

В ситуации, когда доход от продажи основных средств превышает совокупную сумму расходов (включая и остаточную стоимость объекта), их разница считается прибылью, включаемой в налоговую базу периода, в котором осуществлена сделка по продаже объекта. Если же такие расходы превышают полученную от реализации имущества выручку, полученный в результате убыток не может быть направлен на уменьшение налогооблагаемой базы текущего периода.

Такой убыток должен включаться в состав прочих расходов с пропорциональной разбивкой в течение оставшегося срока службы проданного имущества (п. 3 ст.268 НК РФ).

Следует помнить, что определение прибыли или убытка по результатам продаж ведется только пообъектно (ст. 323 НК РФ), если вы, конечно, не используете нелинейный метод начисления амортизации. Следовательно, убыток от продажи одного объекта не может быть использован для уменьшения прибыли от продажи другого объекта.

Продажа ОС и налог на прибыль. Регистры налогового учета

Для ведения налогового учета можно воспользоваться формами аналитических регистров, предоставляемых МНС РФ на официальном сайте, если такое ведение НУ оговорено в приказе об учетной политике на 2014 год.

Основанием для заполнения регистров служат первичные документы и бухгалтерские проводки, которыми производилось оформление продажи.

Последовательность заполнения этих регистров в случае отражения операций по продаже ОС выглядит следующим образом:

- Первым заполняется регистр учета выбытия имущества, работ, прав и услуг. Необходимо указать дату выбытия объекта, основание операции, наименование, сумму выручки от его реализации.

- Затем заполняется регистр информации об объекте основных средств. Производится запись о снятии объекта с учета с указанием даты и основания, по которому осуществляется выбытие.

- Последним производится оформление регистра-расчета финансового результата. Здесь указываются дата, наименование объекта, первоначальная стоимость, сумма амортизации, сумма расходов, возникших при продаже, цена реализации, величина прибыли/убытка.

Данные регистра-расчета являются источником информации для заполнения декларации по налогу на прибыль.

Бухгалтерский вместо налогового

Можно ли рассчитать данные декларации по налогу на прибыль, приняв за основу только бухгалтерские проводки? Если правила определения доходов/расходов и в том и в другом учете не имеют значительных отличий, расчет налога на прибыль можно сделать и по сведениям бухучета.

Стоит помнить, что такое оформление будет верным только в случае начисления амортизации в бухучете линейным методом. Если в бухгалтерском учете применяется иной метод, лучше вести налоговый учет отдельно, так как данные по размеру амортизации в бухгалтерском и налоговом учете будут неизбежно отличаться друг от друга.

Если же основные средства проданы с убытком, использовать бухгалтерские проводки для отражения убытка при расчете налога на прибыль нельзя категорически. Это связано с тем, что в бухучете убыток отражается в текущем отчетном периоде, а в налоговом списывается в расходы равными долями в течение оставшегося расчетного срока службы проданного объекта.

Следует учитывать и следующий нюанс. В налоговом учете доходы и расходы от сделок по продаже имущества считаются доходами/расходами от реализации. В свою очередь бухгалтерский учет трактует эти расходы и доходы как операционные.

Исходя из этого, при использовании бухгалтерских данных для целей налогообложения бухгалтер будет вынужден составлять корректирующие проводки по операционным доходам и расходам.

Способ такой корректировки придется разработать самостоятельно.

Продажа ОС и расчет НДС

Порядок исчисления НДС неизменен уже на протяжении многих лет. Ничего нового не принесет и 2014 год. Предназначенные для продажи основные средства приобретают свойства, присущие товару. В соответствии с НК РФ реализация товаров – объект для исчисления налога на добавленную стоимость. Следовательно, продавая такое имущество, на сумму реализации необходимо начислить НДС.

https://www.youtube.com/watch?v=kGupP52HcOY

В стандартном случае, когда первоначальная стоимость реализуемого имущества формировалась без учета уплаченного НДС, налоговая база равна договорной стоимости этого имущества без включения суммы начисленного НДС и налогообложение производится по ставке 18%.

Если же при формировании первоначальной стоимости объекта НДС был включен в ее состав, налоговая база составляет разницу между ценой реализации (ЦР) с учетом НДС и его остаточной стоимостью (ОС), включающей все переоценки (п. 3 ст. 154 НК РФ). В этом случае налогообложение производится по ставке рассчитываемой по следующей формуле – (Цена Реализации-Остаточная Стоимость объекта) : 118 x 18 = сумма НДС.

https://www.youtube.com/watch?v=kGupP52HcOY

В заключение хочется отметить, что тема учета основных средств в целом, и их реализации в частности гораздо более многообразна, чем это можно представить себе исходя из материала данной статьи. Отдельного внимания заслуживают многие аспекты.

Один из них – учет и документальное оформление наличия и сохранности драгоценных металлов в составе объектов ОС. То же самое относится к оформлению и списанию таких косвенных расходов, как консультационные услуги по вводу ОС в эксплуатацию. Даже в такой «незыблемой» теме, как исчисление НДС, в случае основных средств в нормативной базе до сих пор не устранены некоторые разночтения.

Только постоянный мониторинг законодательно-нормативной и методологической базы, тщательное соблюдение всех их требований при составлении каждой проводки и ведению налоговых реестров помогут избежать фатальных ошибок в нелегком труде учетного работника.

Видео:Продажа ОС в 1С 8.3 пошаговая инструкцияСкачать

Какие документы необходимо отдать покупателю при подаже ос

Такой порядок следует из Инструкции к плану счетов. Если расходы, связанные с реализацией основного средства, превышают полученный от продажи доход, разница между ними признается убытком.

В бухучете сумма убытка относится к расходам текущего периода и включается в прочие расходы единовременно в том месяце, когда произошла реализация (п. 11 ПБУ 10/99).

Продажа не введенного в эксплуатацию ОС Ситуация: как отразить в бухучете продажу основного средства, если оно не введено в эксплуатацию и числится на счете 08? Доход от выбытия активов, отличных от денежных средств (кроме иностранной валюты), продукции и товаров, включается в состав прочих доходов (п. 7 ПБУ 9/99). А стоимость основного средства, которое не было введено в эксплуатацию, при продаже признается прочим расходом (п. 11 ПБУ 10/99).

- Подписи продавца и покупателя.

Какие документы остаются на руках у продавца и покупателя Продавец передает покупателю следующие документы:

- ПТС (паспорт транспорта).

- Регистрационное свидетельство.

- Плюс один экземпляр договора к/п остается покупателю.

- Акт приемки-передачи регистрационных знаков, 2 экземпляра (для себя и ГИБДД), если прежний владелец не оставляет их себе.

- Диагностическая карта, если она не просрочена, на ее основании новый владелец приобретает страховку.

У продавца остаются при себе:

- Один экземпляр договора.

- Один экземпляр акта приемки-передачи регистрационных знаков.

- Ксерокопия ПТС с внесенными изменениями.

Чтобы правильно продать транспортное средство, обращайтесь в специализированную компанию. «Автовыкуп М1» всегда к вашим услугам.

Как в бухучете оформить продажу основных средств

Внимание

Когда в деятельности компании уже нет необходимости использовать основные средства, организация стремится от них «избавиться». Одним из способов выбытия основных средств является их продажа.

Чтобы правильно отразить продажу основного средства, бухгалтер в первую очередь должен определить остаточную стоимость ОС. С документальным оформлением, бухгалтерскими проводками и налогообложением при реализации основных средств поможет данная статья.

статьи: 1. Документы при продаже основных средств 2. Амортизация при продаже основного средства 3. Проводки при реализации основных средств 4.

НДС при реализации основного средства 9. Продажа основных средств на примере 10.

Продажа основного средства торг-12

Продажа основных средств в 1С: Бухгалтерия Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р) Более подробно, чем в видео, разберем тему дальше в статье. 1.

Документы при продаже основных средств Для оформления передачи объекта основных средств покупателю составляется Акт приема-передачи.

При этом организация может выбрать, какую форму акта ей использовать – унифицированную, либо самостоятельно разработанную.

Ос продано физическому лицу: порядок оформления, применения ккт

- движимое имущество – дата акта приема-передачи (форма № ОС-1, ОС-1б);

- при продаже недвижимости – дата передачи имущества новому собственнику по акту ОС-1. Наличие госрегистрации права собственности покупателя не влияет на момент начисления НДС.

Шаг 3.

Исчисляем НДС при продаже ОС в зависимости от учета «входного» НДС на объект основных средств при приобретении

- Если при оприходовании актива НДС принимался к вычету либо имущество куплено без НДС, то НДС начисляется на всю цену продажи.

- Если «входной» НДС включен в первоначальную стоимость ОС, то НДС при реализации этого основного средства будет рассчитано по формуле: (Продажная цена с НДС – Остаточная стоимость ОС) * 18/118

В последнем случае при продаже ОС с убытком налоговая база по НДС будет нулевой, и НДС к уплате не возникнет. Шаг 4.

Как отразить продажу основного средства в учете на осно

Таким образом, создание в организации одной комиссии, которая будет контролировать как прием, так и выбытие основных средств нормам законодательства не противоречат.

Реализация ОС с содержанием драгметаллов Ситуация: как оформить реализацию основного средства, содержащего драгоценные металлы? Реализацию основного средства, содержащего драгоценные металлы, оформите так же, как и реализацию других основных средств (указания, утвержденные постановлением Госкомстата России от 21 января 2003 г.

№ 7).

При этом в разделе «Краткая индивидуальная характеристика объекта основного средства» акта по форме № ОС-1 (ОС-1а, ОС-1б) укажите сведения о драгоценных металлах, а именно: – их наименование;– номенклатурный номер;– единицу измерения, количество. О количестве драгоценных металлов, которые содержатся в проданных основных средствах, необходимо отчитаться в Гохран России.

Какие документы у вас остаются на руках

На начало октября 2021 г. его остаточная стоимость равна 360 000 руб., срок эксплуатации – 10 месяцев. Расходы на доставку сервера покупателю составили 30 000 руб.

https://www.youtube.com/watch?v=Y-AIMFkTrp4

без НДС. Отразить продажу основного средства в ООО «АйТиМодерн» следует проводками: Дебет 01 «Выбытие ОС» — Кредит 01 – 600 000 руб. – списана первоначальная стоимость сервера Дебет 02 — Кредит 01 «Выбытие ОС» — 240 000 руб. – списана начисленная амортизация Дебет 62 Кредит 91-1 – 238 950 руб. – отражена выручка от реализации сервера Дебет 91-2 — Кредит 68 – 36 450 руб.

– начислен НДС Дебет 91-2 — Кредит 01 «Выбытие ОС» — 360 000 руб. – списана остаточная стоимость сервера Дебет 91-2 — Кредит 60 – 30 000 руб. – списаны расходы на доставку сервера Дебет 99 — Кредит 91 – 187 500 руб. – убыток от продажи сервера (238 950 – 36450 – 360 000 – 30 000) В налоговом учете в октябре будет отражен доход от продажи в сумме 202 500 руб.

Важно

Одновременно в состав прочих расходов включите остаточную стоимость продаваемого основного средства и другие затраты, связанные с продажей (например, расходы на хранение, упаковку, обслуживание, транспортировку и т. д.). Такой порядок предусмотрен в пунктах 30 и 31 ПБУ 6/01, пунктах 12 и 16 ПБУ 9/99, пункте 11 ПБУ 10/99 и Инструкции к плану счетов (счета 01 и 91).

Записи на счете 91 делайте на основании: – договора купли-продажи (передачи, мены);– акта по форме № ОС-1 (ОС-1а, ОС-1б);– свидетельства о регистрации права собственности (по объектам недвижимости);– документов, подтверждающих расходы, связанные с продажей основного средства (например, акта об оказании услуг транспортной компанией, перевозящей объект, расчетной ведомости на выдачу зарплаты сотрудникам, производящим предпродажную упаковку, и т. д.). Такой порядок предусмотрен статьей 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Организации необходимо оформить продажу основных средств. Какие документы ей необходимо оформить по этой сделке (организация является плательщиком НДС)? При реализации имущества, в том числе и бывших в эксплуатации основных средств, когда участниками сделки являются юридические лица, оформляется договор купли-продажи в письменной форме. Также организации потребуется оформить Акт о приеме-передаче объекта основных средств (кроме изданий, сооружений) (форма N ОС-1, утвержденная постановлением Госкомстата России от 21.01.03 г. N 7), на основании данных которого в бухгалтерии делается соответствующая запись в Инвентарной карточке учета объекта основных средств (форма N ОС-6).

Кроме того, следует выставить покупателю счет-фактуру, если реализация основного средства подлежит налогообложению НДС.

Видео:Как учесть остаточную стоимость основных средств при переходе на УСН и при продаже?Скачать

Налог на прибыль при продаже основных средств 2021

ПБУ приводит условия, каждое из которых должно быть выполнено для осуществления перевода:

К СВЕДЕНИЮ! Чистая стоимость реализации – это договорная стоимость для продажи за вычетом затрат на реализацию.

Порядок и учет при продаже основных средств

Практически все организации время от времени сталкиваются с необходимостью продавать некоторые из своих материальных активов. По частоте списания с баланса именно эта причина является наиболее частой.

Внесем ясность в особенности продажи основных средств (ОС) и отражении этой операции в учетных документах фирмы.

Похожие публикации

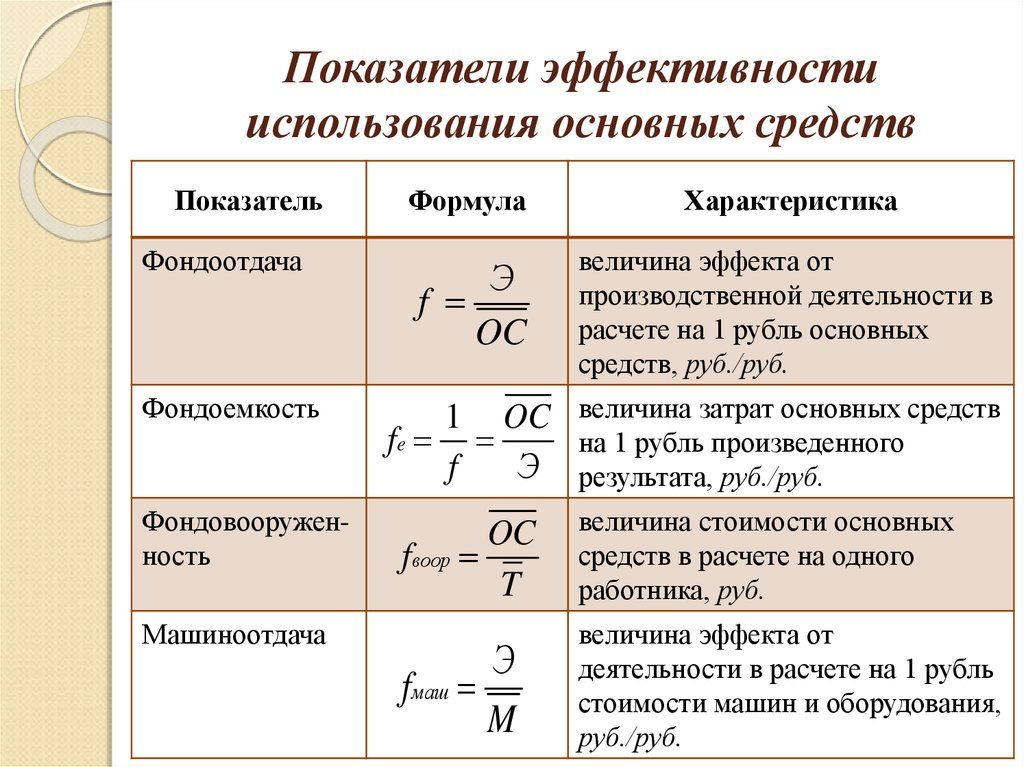

Начисление НДС при операциях по продаже или приобретению ОС – вопрос довольно сложный. Разберемся, как рассчитывается этот налог при различных манипуляциях с имуществом, и на какие моменты следует обратить особое внимание.

Ндс при приобретении основных средств

Приобретая ОС, предприятия, использующие различные системы налогообложения, по-разному учитывают стоимость объектов. Применение упрощенных режимов разрешает учитывать сумму НДС в первоначальной стоимости актива. Компании, применяемые ОСНО и являющиеся плательщиками налога, могут принять НДС к вычету, если выполняются такие требования:

Обязательным условием для возможности использования вычета Ндс при приобретении основных средств является принятие объекта к учету в составе ОС на сч. 01.

При закупе оборудования, требующего установки, принять к вычету НДС можно после отражения стоимости затрат на сч.

07, а если объект возводится силами компании или подрядных организаций, НДС по нему принимается к вычету с общей стоимости всех затрат, отраженных на сч. 08.

Пример: вычет НДС при покупке основных средств

20 февраля 2021 фирмой-налогоплательщиком приобретен автомобиль б/у с неисправным двигателем. ТС передано покупателю вместе со счетом-фактурой на сумму 472 000 руб. (в т.ч. НДС 72 000 руб.).

1 марта в автосалоне 2021 приобретен двигатель, который сразу же установили. Его цена вместе со стоимостью работ по счету-фактуре составила 200 600 руб. (в т. ч. НДС 30 600 руб.).

1 марта автомобиль был готов к работе.

https://www.youtube.com/watch?v=GnSBsQM3twY

Бухгалтер оформил покупки проводками в соответствии с хронологией событий:

Операция

Д/т

К/т

Сумма

Затраты по приобретению ТС

Расходы на приобретение и установку двигателя

НДС принят к вычету

Объект учтен в составе ОС

Операции регистрируются в книге покупок, а затем отражаются в декларации по НДС за 1 квартал 2021.

Ндс при продаже основных средств в 2021 году

Незыблемым в 2021 году остается порядок сопровождения реализации ОС начислением НДС при ведении деятельности, облагаемой этим налогом. Насчитываться он может на полную стоимость продажи или на разницу между стоимостями – продажной и остаточной (это зависит от того, учитывался ли входной налог в стоимости актива).

К примеру, НДС при реализации основных средств начисляют на полную сумму продажи, если актив был приобретен у неплательщика и учитывался без НДС. Если же при покупке налог был учтен в цене объекта, то, продавая его, НДС насчитывают на разницу в стоимости по ставке 18/118. Стоимость продаж ОС фиксируется в структуре общих доходов, остаточная стоимость активов – в прочих расходах.

Пример: НДС при продаже основных средств, если при покупке актива налог был учтен в его цене

Компания реализует объект ОС с остаточной стоимостью 700 000 руб. по продажной цене 850 000 руб. Так как ранее НДС был учтен в стоимости объекта, облагать при продаже будут разницу – 150 000 руб. (850 000 – 700 000). Сумма НДС составит 22 881,36 руб. (150 000 х 18 / 118).

Ндс при продаже ос на осно

Реализуя объекты ОС необходимо учитывать наличие амортизационной премии (если она начислялась ранее). Остаточная стоимость объекта имущества в таком случае будет равна первоначальной, уменьшенной на суммы износа и амортизационной премии.

Итог продажи может оказаться:

Убыток от реализации актива в бухучете относят на прочие расходы. В налоговом учете он равными долями списывается на протяжении оставшегося срока службы, создавая отложенное налоговое обязательство. При продаже ОС по остаточной стоимости или ниже ее НДС не начисляется.

Пример учета НДС с продажи основных средств

В компании имеется объект ОС первоначальной стоимостью 600 000 руб. + НДС 18% — 108 000 руб. В январе 2021 оформлен ввод в эксплуатацию, СПИ составил 48 мес. Спустя год объект решено продать.

Фактический срок службы его составил 12 мес., остаточная стоимость – 450 000 руб. (600 000 – (600 000 / 48 х 12)). Оставшийся период эксплуатации – 36 мес. (48 – 12). Реализован актив за 413 000 руб. (в т.ч.

НДС 63 000 руб.).

Бухгалтер так отразит операции по продаже объекта:

spmag.ru

💥 Видео

НЕ ПОКУПАЙ! ВСЁ ПОТЕРЯЕШЬ!Скачать

Принятие к учету ОС в 1С 8.3 - пошаговая инструкцияСкачать

Приём к учёту основных средств в 2022 годуСкачать

Бухгалтерский учет. Видео 10. Поступление и амортизация основных средств.Скачать

Реализация (продажа) основных средств (ОС) в «1С:ERP 2.5»Скачать

Принятие основного средства к учету в бюджетной организацииСкачать

Пособие к действию по краже электронных ДС с банковских счетов и псевдо пенсий.Скачать

Реализация основных средств - бухгалтерский учет, проводки, самолетикиСкачать

Бухгалтерский учет понятно за 10 минутСкачать

Не делай ЭТИ ОШИБКИ на маркетплейсе - Управление Финансами и Финансовая ГрамотностьСкачать

Учет выбытия основных средствСкачать

Урок 3. Как учитывать основные средства по новым правилам в 1С 8.3 Бухгалтерия?Скачать

учет малоценных основных средств (малоценка) 2023 года в 1ССкачать

счет 01Скачать

Бухгалтерский и налоговый учёт ремонтов основных средств в 2022 и 2023 годахСкачать

Учет малоценных основных средств по ФСБУ 6/2020 в "1С:Бухгалтерия 8.3"Скачать

Амортизация простыми словами за 3 минутыСкачать