Сотрудники с детьми вправе получить стандартный налоговый вычет по НДФЛ на каждого ребенка в 2021 году. Посмотрите, до какой суммы установлен предел для предоставления вычета, какие размеры вычетов установлены в 2021 году и как получить вычет на ребенка.

Предел для вычета по НДФЛ в 2021 году – 350 000 руб

- Вычеты на детей по НДФЛ в 2021 году. Кому полагается вычет на детей в 2021 году

- Вычеты на детей по НДФЛ в 2021 году. До какой суммы предел вычета на детей в 2021 году

- Вычеты на детей по НДФЛ в 2021 году. Как получить двойной вычет по НДФЛ в 2021 году

- Вычеты на детей по НДФЛ в 2021 году. Какие документы нужны, чтобы получить вычет на ребенка

- Как получить налоговый вычет на детей в 2021 году

- Правовые основы стандартных вычетов

- Документы для получения вычета на детей

- Налоговый вычет на детей в 2021 году размеры? лимиты

- Налоговый вычет на детей в 2021 году. Кому можно предоставлять вычет на детей.

- Размер детского вычета в 2021 году

- Налоговый вычет на детей в 2021 году размеры лимиты | Свежие Новости Сегодня

- Налоговый вычет на ребенка в 2021 году

- Удвоенный налоговый вычет

- В какой период предоставляется льгота?

- Стоит ли ждать изменений налогового вычета?

- Как осуществляется вычет?

- Стандартный вычет на ребенка в 2021 году

- Предельная величина налогового вычета

- Удвоенный налоговый вычет на детей

- Как оформить вычет на ребенка у работодателя?

- Родители разведены или живут в «гражданском» браке

- Получение налогового вычета в налоговой инспекции

- Стандартные налоговые вычеты

- Общие положения

- Стандартные налоговые вычеты на себя

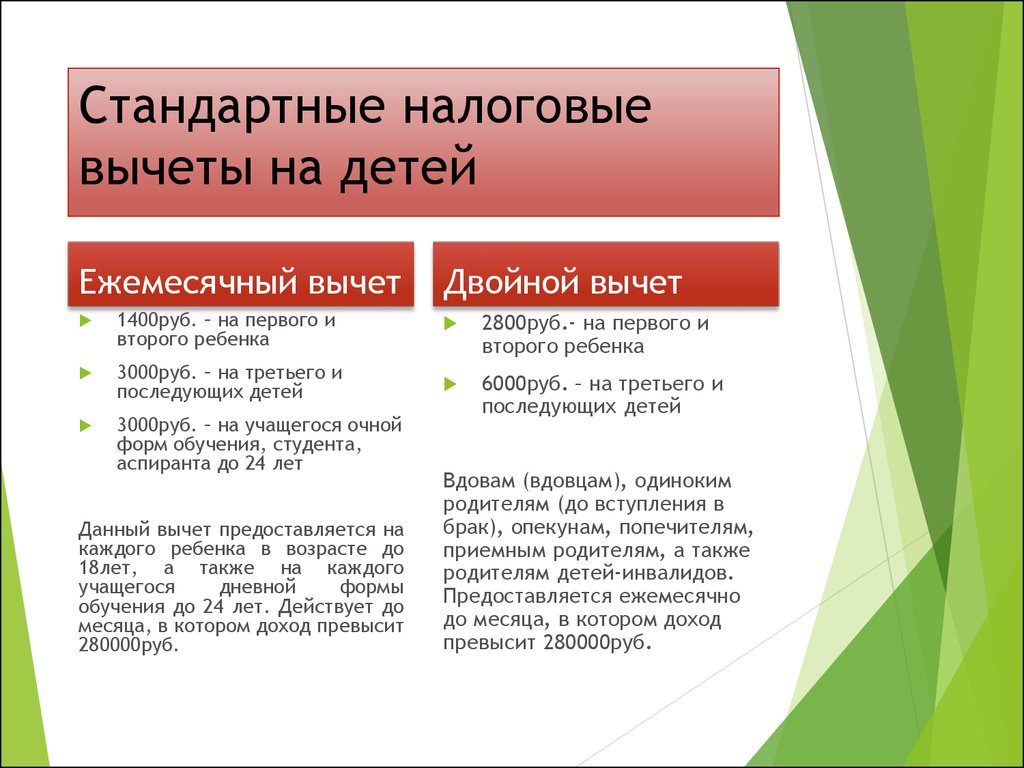

- Стандартные налоговые вычеты для детей

- Получение стандартных налоговых вычетов

- 💡 Видео

Вычеты на детей по НДФЛ в 2021 году. Кому полагается вычет на детей в 2021 году

Вычеты на детей по НДФЛ в 2021 году предоставляют налоговые агенты при выплате дохода, облагаемого по ставке 13 %. Сотрудник должен подать заявление и документы, подтверждающие право на вычет. Подробнее об этих документах мы расскажем ниже.

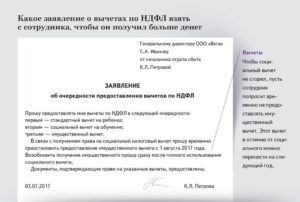

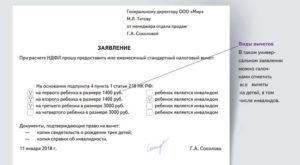

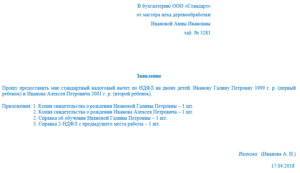

Посмотрите образец заявления на вычет по НДФЛ на детей в 2021 году.

Важно! Стандартный налоговый вычет на ребенка сотрудник может получить только у налогового агента, т.е. у своего работодателя. В ФНС за таким вычетом обращаться не надо.

Вычеты на детей в 2021 году положены следующим гражданам:

- Родители и их супруги (приемные родители, отчим, мачеха);

- Родители, если брак расторгнут или не был заключен, но они материально обеспечивают ребенка;

- Усыновители, опекуны, попечители.

Вычеты на детей по НДФЛ в 2021 году. До какой суммы предел вычета на детей в 2021 году

Работник имеет право на получение вычета:

- с месяца рождения

- с месяца усыновления ребенка;

- с месяца установления опеки/попечительства;

- с месяца заключения договора о передаче ребенка в семью на воспитание.

Вычет на детей предоставляется ежемесячно в течение всего календарного года, пока доход сотрудника не достигнет определенного предела. В 2021 году вычеты на детей по НДФЛ предоставляются, пока доход сотрудника не достигнет предела в размере 350 000 руб.

Важно! Предел для вычета по НДФЛ в 2021 году – 350 000 руб.

Это означает, что как только доход достигает этой суммы, работодатель больше не предоставляет вычет на ребенка или детей. Данный предел не зависит от количества детей в семье. Он един для всех работников.

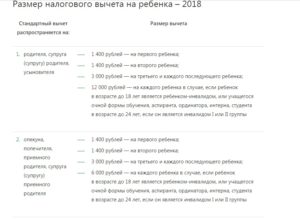

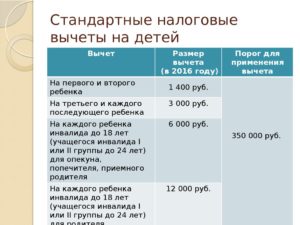

Размер вычета в большинстве случаев зависит от того, какой ребенок по счету (первый, второй, третий и т.д.). Мы составили таблицу, в которой видна зависимость размера вычета от количества детей и от статуса ребенка.

| Первый ребенок | до 18 лет или учащийся очной формы обучения, аспирант, ординатор, интерн, студент, курсант в возрасте до 24 лет | Родитель, супруг (супруга) родителя, усыновитель, опекун, попечитель, приемный родитель, супруг (супруга) приемного родителя | 1 400 |

| Второй ребенок | 1 400 | ||

| Третий и каждый последующий | 3 000 | ||

| Ребенок-инвалид | до 18 лет | Родитель, супруг (супруга) родителя, усыновитель | 12 000 |

| Ребенок-инвалид I или II группы | Учащийся очной формы обучения, аспирант, ординатор, интерн, студент в возрасте до 24 лет | ||

| Ребенок-инвалид | до 18 лет | опекун, попечитель, приемный родитель, супруг (супруга) приемного родителя | 6 000 |

| Ребенок-инвалид I или II группы | Учащийся очной формы обучения, аспирант, ординатор, интерн, студент в возрасте до 24 лет |

Вычет на третьего и каждого следующего ребенка предоставляется независимо от того, положен ли вычет на 1 и 2 ребенка. Это означает, что если старшие дети достигли 18 лет или перестали быть студентами, то на младшего ребенка вычет предоставляется в размере 3 000 руб.

Важно! Вычет на ребенка инвалида предоставляется и по очередности рождения и по инвалидности. Например, если ребенок-инвалид третий по счету, то на него положен вычет в размере 15 000 руб. (12 000 руб. + 3 000 руб.).

Обратите внимание, что в зачет идут не только общие дети. Например, если у супругов родился ребенок, а от прошлого брака у них у каждого есть по одному ребенку, которые живут с ними, то общий ребенок будет – третий для вычета по НДФЛ.

Вычеты на детей по НДФЛ в 2021 году. Как получить двойной вычет по НДФЛ в 2021 году

Вычет в двойном размере может получить:

- единственный родитель, усыновитель, опекун или попечитель;

Расторжение брака не является основанием для возникновения права на вычет в двойном размере по основанию единственный родитель. Чтобы возникло такое право второй родитель должен быть объявлен умершим или признан безвестно отсутствующим.

- один из родителей (приемных родителей), если другой откажется от вычета в его пользу.

Существует перечень ситуаций, когда второй родитель не может отказаться от вычета в пользу второго:

- Если он или она не работает;

- Если она находится в декретном отпуске;

- Если он или она находится в отпуске по уходу за ребенком до 1,5 лет;

- Если он или она состоит на учете в центре занятости.

Вычеты на детей по НДФЛ в 2021 году. Какие документы нужны, чтобы получить вычет на ребенка

Кроме заявления сотрудник должен представить работодателю документы, подтверждающие право на вычет по НДФЛ в 2021 году.

| Обязательные для всех документы |

|

| Для единственного родителя (дополнительный комплект документов) |

|

| Для опекуна или попечителя (дополнительный комплект) | Копия документа об опеке или попечительстве над ребенком |

Источник материала Вычеты на детей по НДФЛ в 2021 году, до какой суммы предел

Видео:Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Как получить налоговый вычет на детей в 2021 году

Стандартные налоговые вычеты — это еще один из способов снижения налоговой нагрузки на граждан. Суть вычета в том, что от полученного дохода отнимается определенная стандартная сумма, которая налогом не облагается.

Применяются вычеты ежемесячно, но законом установлены ограничения по сумме полученного дохода в течение календарного года. Из нашей статьи вы узнаете про вычеты на детей по НДФЛ в 2021 году — до какой суммы предел, и как получить эти вычеты на работе.

Правовые основы стандартных вычетов

Предельная сумма дохода для вычета по НДФЛ в 2021 году регулируется статьей 218 Налогового кодекса. Право на такой вычет имеют родители, их супруги и усыновители ребенка.

На первого и второго по рождению ребенка вычет предоставляется в сумме 1 400 рублей ежемесячно, а на третьего, четвертого и так далее сумма увеличивается до 3 000 рублей в месяц. Вычеты на детей предоставляются с месяца рождения ребенка и до конца того года, в котором заканчивается право на вычет. А закончиться это право может по нескольким основаниям:

- совершеннолетие ребенка (18 лет);

- если он студент, аспирант, интерн, ординатор или курсант очной формы обучения и ему исполнилось 24 года;

- окончание учебы до достижения 24 лет.

Пример 1. В семье Мироновых пятеро детей: Варвара родилась 15 августа 2021 года; Ивану 5 лет, Софье – 10 лет, Валентин учится в школе, 20 ноября ему исполнилось 18 лет, а Кристине 21 год, она уже самостоятельно работает. Мама детей пока не работает. Папа на своей работе имеет право на следующие стандартные вычеты в 2021 году:

- на Кристину (первый ребенок) вычетов нет, так как она уже достигла совершеннолетия;

- на Валентина (второй ребенок) – 1 400 * 12 = 16 800 рублей;

- на Софью (третий ребенок) — 3 000 *12 = 36 000 рублей;

- на Ивана (четвертый ребенок) — 3 000 * 12 = 36 000 рублей;

- на Варвару (пятый ребенок) — 3 000 * 5 = 15 000 рублей.

Младшая дочь родилась в августе текущего года, поэтому вычеты ее отцу предоставлены только за 5 оставшихся до конца года месяцев. А Валентин стал совершеннолетним в этом году, поэтому его отец имеет право на вычет до окончания текущего года. Сумма вычета на детей в 2021 году будет предоставлена только на троих детей (Софью, Ивана и Варвару).

Если в семье имеется ребенок – инвалид, то вычет до его совершеннолетия предоставляется в сумме 12 000 рублей ежемесячно. А если этот ребенок является инвалидом первой или второй группы и учится на дневном отделении учебного заведения, то такая сумма вычета предоставляется его родителям до 24-летнего возраста.

https://www.youtube.com/watch?v=fut9_wCpKfc

Стандартный вычет на детей в 2021 году опекунам, попечителям, приемным родителям и их супругам такой же, как и на родных детей, только на детей, имеющих инвалидность, сумма вычета уменьшена вдвое (6 тысяч вместо 12 тысяч рублей).

Единственный родитель (попечитель, опекун, усыновитель или приемный родитель) имеет право на двойной вычет, то есть все вычеты удваиваются. Прекращается эта льгота в том месяце, который наступит после регистрации единственным родителем официального брака.

Двойной вычет можно получить и одному из родителей или усыновителей. Но в этом случае второй родитель пишет официальное заявление, что он не получает вычетов и не претендует на них, отказывается от них.

Если в период обучения ребенка на очном отделении в образовательном учреждении он оформляет академический отпуск, то предоставление вычетов его родителям не прерывается. Кроме случаев, когда во время этого отпуска ему исполняется 24 года.

Пример 2. Кондратьевой Кристине в мае исполнилось 22 года, а в июне 2021 года она получила диплом университета. Ее родителям с 1 января 2021 года стандартный налоговый вычет на детей предоставляться не будет, ведь хотя ей еще и не исполнилось 24 лет, но учебу она завершила.

Документы для получения вычета на детей

Стандартный налоговый вычет на детей в 2021 году, как и в предыдущие годы, носит заявительный характер. А это значит, что работодатель не имеет права самостоятельно принимать решение о применении таких вычетов.

Дело в том, что закон разрешает получать стандартные вычеты только по одному месту получения доходов, то есть, у одного работодателя. И если гражданин работает в нескольких организациях, то он сам выбирает, где получать стандартные вычеты.

Для того, чтобы работодатель начал применять вычеты, надо в бухгалтерию организации предоставить пакет документов:

- заявление на налоговый вычет на детей;

- свидетельство о рождении на каждого ребенка;

- для ребенка-инвалида — медицинское заключение об этом факте;

- справка из образовательного учреждения, если ребенку больше 18 лет (но меньше 24 лет) и он учится на очном отделении.

Это стандартный набор документов для получения вычетов на детей. Но в каждом индивидуальном случае работодатель может потребовать дополнительные бумаги:

- Решение судебных органов об усыновлении ребенка или установлении отцовства.

- Копию приказа органов опеки при определении опекунства или попечительства над ребенком.

- Свидетельство о браке, если на вычет претендует супруга (мачеха) или супруг (отчим).

- Заявление второго супруга об отказе в получении вычетов на этого ребенка, если один из супругов хочет получать двойной вычет.

- Справка о заработной плате с прежнего места работы, если гражданин начал работу в данной организации не с 1 января текущего года.

Образец заявления на вычет на ребенка

Пример 3. У Софронова И. П. во втором браке родилось двое детей: Ирине 5 лет и Виктору — 3 года. С бывшей женой живет их совместная дочь, Людмила, 15 лет, на содержание которой Игорь Петрович платит алименты. В фирму «Рассвет» перешел работать в июле 2021 года.

В бухгалтерию он предоставил справку по форме 2-НДФЛ с прошлого места работы, свидетельства о рождении всех троих детей. За июль в новой фирме Софронов заработал 35000 рублей.

Поскольку сумма заработка за полгода на прежней работе составила всего 150 тысяч рублей, то бухгалтерия «Рассвета» вполне правомерно рассчитала заработную плату за июль так:

- начислено: 35 000 рублей;

- вычеты НДФЛ на детей: 1400 (на Людмилу) + 1400 (на Ирину) + 3000 (на Виктора) = 5 800 рублей;

- налог на доходы физического лица: 35 000 – 5 800 = 29 200 * 0,13 = 3 796 рублей.

Без стандартных вычетов налог составил бы 4 550 рублей (35 000 * 0,13).

Налоговый вычет на ребенка в 2021 году и стандартный вычет на ребенка – инвалида не плюсуется, а выбирается родителями из них наибольший. То есть, если ребенок инвалид является третьим по рождению, то его родители могут получать вычет или 3000 рублей, как на третьего ребенка, или 12 000 рублей, как на ребенка-инвалида.

На этот счет идут споры как юристов, так и финансистов, потому что в Налоговом кодексе нет прямого указания на это: суммировать льготы или выбирать большую из них. Есть судебная практика, когда родители добивались суммирования этих вычетов.

Видео:Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

Налоговый вычет на детей в 2021 году размеры? лимиты

НК устанавливает, что каждый работник обязан в качестве налога перечислять часть своего заработка в бюджет. Он называется НДФЛ, и обязанность его рассчитывать и удерживать налагается на работодателя. Работнику по его заявлению может предоставляться стандартный налоговый вычет на детей в 2021 году. Их размеры и правила начисления не изменились по сравнению с предыдущим временем.

Налоговый вычет на детей в 2021 году. Кому можно предоставлять вычет на детей.

Данная льгота должна быть установлена каждому сотруднику, у какого имеются дети еще не достигшие возраста 18 лет. Если они обучаются в высшем заведении и имеют статус курсантов, аспирантов, студентов, ординаторов, то период оформления на них льготы продлевается до 24 лет.

Прекратить использование вычета необходимо с месяца, идущего после месяца прекращения обучения. Правда, в ситуации с учебой есть исключение — если ребенок выходит замуж (женится). Кроме этого вычет начисляется не только на родного ребенка, но также и на усыновленных либо находящихся на попечении.

По своей сути вычет представляет собой закрепленную законом сумму, на которую производится уменьшение базы налога НДФЛ со ставкой 13%. На все другие доходы, которые подпадают под другие ставки (9%, 30% и т. д.), льготы не действуют.

https://www.youtube.com/watch?v=YxnhmaSg7aE

Использование вычета выполняется по нарастанию с начала налогового периода (года). Однако в НК устанавливается лимит по полученным доходам, после какого вычет перестает действовать. В 2021 году он не изменился, и все также установлен в сумме 350000 руб. Такое ограничение обозначает, что с месяца, в котором заработок работника достиг указанной суммы, льгота отменяется.

Внимание! В НК закреплена возможность для второго родителя увеличить льготы в два раза, если первый отсутствует. Под этим понимается смерть либо признание его безвестно отсутствующим. Для получения двойной льготы необходимо предоставить документы, подтверждающие данный статус.

Однако как только родитель, который был признан одиноким, снова вступает в брак, он автоматически лишается двойной льготы. Но если брак в дальнейшем снова будет расторгнут, то можно опять получить право на двойную льготу, но только при одном условии — во время нахождения в браке ребенок не был усыновлен вторым родителем.

Также можно произвести отказ от своей льготы в пользу ее удвоения у второго родителя. Такой возможность можно воспользоваться, если у одного из родителей в данный момент нет доходов. Тому, кто производит отказ, необходимо оформить его в письменной форме, а также взять на своем рабочем месте справку о том, что он льготой в данный момент не пользуется.

Однако оформить отказ невозможно в случаях:

- Родитель, который хочет отказаться, в момент отказа не трудоустроен;

- Пребывает в отпуске по уходу за малышом либо в декрете;

- Стоит на учете в центре занятости.

Внимание! Расчетчику необходимо быть предельно внимательным при определении права на льготу у разведенных родителей. Им они могут предоставляться только в ситуации, когда родитель действительно участвует в финансировании ребенка. Например, это может подтвердить документ о перечислении алиментов.

Размер детского вычета в 2021 году

Налоговый вычет на ребенка в 2021 году все также определяется в НК и предоставляется на тех же условиях, что и ранее. Никаких изменений в этой области сделано не было.

Приказ 302н от 12.04.11 минздравсоцразвития с изменениями вступившими в силу с 2021 года

При определении суммового показателя вычета нужно учитывать общее число детей у работника, доход которого облагается налогом. Важное значение имеет порядок, в котором дети появлялись на свет. Это значит, что когда старший ребенок становится совершеннолетним и теряет льготу, все младшие продолжают получать свои льготы в том же размере. Сумма льгот пересчету не подлежит.

К примеру, у работника 3 ребенка. Старший достиг 18 лет и потерял льготы. Однако на среднего ребенка все также будет предоставляться сумма 1400 руб., а на самого младшего — 3000 руб.

Льготы на детей установлены в следующих размерах:

- 1400 руб — на ребенка, который родился первым (код 126).

- 1400 руб — на ребенка, родившегося вторым (код 127).

- 3000 руб — на ребенка, появившегося третьим и всех последующих (код 128).

- 12000 руб – вычет на ребенка инвалида 1-й или 2-й группы (код 129).

Внимание!

Видео:НАЛОГОВЫЙ ВЫЧЕТ НА РЕБЕНКА В 2022 ГОДУСкачать

Налоговый вычет на детей в 2021 году размеры лимиты | Свежие Новости Сегодня

НК устанавливает, что каждый работник обязан в качестве налога перечислять часть своего заработка в бюджет. Он называется НДФЛ, и обязанность его рассчитывать и удерживать налагается на работодателя. Работнику по его заявлению может предоставляться стандартный налоговый вычет на детей в 2021 году. Их размеры и правила начисления не изменились по сравнению с предыдущим временем.

Видео:УдАлёнка: Налоговый вычет на ребенка-инвалида в 2021-2022 годахСкачать

Налоговый вычет на ребенка в 2021 году

Налоговый вычет на ребенка в 2021 году – это государственная льгота, призванная снизить налоговую нагрузку с родителей, обзаведшихся пополнением в семье. Сложные экономические реалии в стране вынуждают власти пойти на сокращение финансирования социальных программ, поэтому вслед за слухами об отмене материнского капитала появились догадки о снижении налогового вычета.

Говоря доступным языком, налоговый вычет на ребенка в 2021 году представляет собой возможность не платить подоходный налог с определенной суммы дохода. В 2021 году этот размер составил:

- 1400 рублей при первом пополнении в семействе;

- 1400 рублей при втором пополнении в семействе;

- 3000 рублей за третьего и последующих детей (до наступления у них совершеннолетия).

Примечательно, что даже после развода бывшие супруги могут рассчитывать на налоговый вычет. Этим же правом обладают усыновители, опекуны, попечители.

Рассматриваемая льгота продляется до момента наступления ребенку 24 лет при условии получения им образования на очной форме.

Если в семье есть ребенок-инвалид, не достигший совершеннолетия (группа при этом неважна), то размер налогового вычета увеличивается до 12 тыс. рублей.

Удвоенный налоговый вычет

О вычете на детей слышали миллионы россиян, однако мало кто знает, что определенные лица могут получить удвоенные льготы. Среди них:

- один родитель (усыновитель, попечитель, опекун);

- другой родитель, если отец (мать) отказался от льготы в его пользу.

Термин единственный родитель трактуется очень размыто. В судебной практике таким статусом наделяется лицо, которое осуществляет уход за ребенком в одиночку, не получая финансовой помощи от другого родителя по причине его смерти, тяжелой болезни, исчезновения и т. д.

https://www.youtube.com/watch?v=DmUqxM_b0gM

Возможность отказаться от налогового вычета в пользу другого родителя отсутствует в следующих случаях:

- он (она) не трудоустроен;

- поставлен на учет в центр занятости;

- находится в отпуске по причине беременности, родов, уходу за ребенком.

Важным нюансом является вычет на ребенка-инвалида в 2021 году, который производится путем сложения льготы с суммой обычного детского вычета согласно очередности рождения.

К примеру, когда ребенок-инвалид становится вторым по счету пополнением в семействе, его родители могут рассчитывать на удержание из НДФЛ равное 13,4 тыс.

рублей (значение получается путем сложения 1 400 рублей за первенца и 12 000 за ребенка-инвалида).

В какой период предоставляется льгота?

Налоговый вычет в 2021 году будет производиться ежемесячно и высчитываться из получаемого работником дохода. Льгота действительна до тех пор, пока суммарный доход гражданина не достигнет 350 тыс.

рублей за отчетный период (то есть в течение года). С того месяца, когда суммарный доход превысил упомянутое значение, вычет больше не производится.

На льготу есть возможность подать заявление уже с первого месяца после рождения малыша (усыновления, попечительства, опекунства).

Для вычета общайтесь в бухгалтерию по месту трудоустройства, предоставив следующие бумаги:

- свидетельство о рождении (копию);

- заявление установленного образца;

- справку ребенка с места учебы (при оформлении вычета до 24 лет);

- документы, подтверждающие право на двойной вычет (в случае его оформления).

Право на субсидию утрачивается в случае смерти ребенка, наступления совершеннолетия (иногда льгота продляется до 24 лет), вступления ребенка в брак.

Стоит ли ждать изменений налогового вычета?

В связи с планами повышения демографической ситуации в стране Минфин рассматривает вариант увеличения налогового вычета для многодетных семей в 2021 году в 10 раз. Максимальная сумма, которая не будет облагаться налогом, составит 30 тыс. рублей.

При учете того факта, что в российской глубинке многие граждане зарабатывают намного меньше указанного значения, для них это станет гарантией полного освобождения от налогов до достижения старшего чада совершеннолетия.

Как ожидается, данная мера простимулирует рождаемость в регионах, улучшив тем самым демографическую обстановку в стане.

Как осуществляется вычет?

Налоговый вычет на детей производится индивидуально для каждой семьи. Рассмотрим такую ситуацию: у работника двое детей, не достигших совершеннолетия, при этом его доход составляет 35 тыс. рублей в месяц.

В результате несложного анализа получаем, что суммарный вычет на детей составит 2800 рублей (по 1400 рублей за каждое чадо). Эта сумма учитывается до ноября, поскольку в упомянутом месяце суммарный доход гражданина превысит 350 тыс. рублей в год.

В период с января по ноябрь бухгалтерия будет осуществлять налоговые вычеты из суммы 32, 2 тыс. рублей (35000-2800=32200) в размере 13%. Проще говоря, налоги удерживаются не из 35 тыс., а из 32,2 тыс. рублей:

32200 х 13% = 4 185 рублей (при отсутствии льготы удерживалось бы 4 550 рублей)

Если второй ребенок в семье признан инвалидом, то вычеты выглядят примерно так: 35 000 – 1400-12000 = 21600 рублей облагается налогом. 21 600 х 13% = 2808 рублей будет снято с зарплаты в качестве налогов.

Таким образом, стандартные вычеты на детей не претерпят серьезных изменений, поэтому просчитать примерную выгоду вы можете уже сейчас. Главным нововведением должно стать увеличение описываемых льгот для многодетных семей, однако пойдет ли на этот шаг правительство РФ и, в частности, президент, пока остается загадкой.

Подробнее о налоговом вычете на ребенка в 2021 году смотрите в следующем видео:

Стандартный вычет на ребенка в 2021 году

Величина налогового вычета зависит от того, какой ребенок в семье по счету (первый, второй, третий или последующий), а также от того, сколько ему лет и к какой категории он относится (ребенок-инвалид, студент очной формы обучения). На размер налогового вычета влияет и степень родства между ребенком и лицом, которое осуществляет за ним уход (родитель, опекун, усыновитель).

Для того, чтобы было проще понять, кому, в каком случае и в каком размере полагается налоговый вычет, мы составили специальную таблицу.

| В отношении какого ребенка предоставляется вычет | Дополнительные условия предоставления вычета | Кому предоставляется налоговый вычет | Величина налогового вычета |

| Первый ребенок | Ребенок до 18 лет, а также студент очной формы обучения (интерн, аспирант, курсант) в возрасте до 24 лет | Родители, один из родителей, супруг или супруга родителя, приемный родитель (а также его супруг или супруга), усыновитель, попечитель или опекун | 1400 рублей |

| Второй ребенок | |||

| Третий ребенок (и каждый следующий ребенок) | 3000 рублей | ||

| Ребенок-инвалид | |||

| Ребенок с инвалидностью первой или второй группы | Студент (курсант, интерн, аспирант), обучающийся на очной форме, в возрасте до 24 лет | Родители, один из родителей, супруг или супруга родителя, усыновитель | 12000 рублей |

| Ребенок-инвалид | Ребенок до 18 лет | Приемные родители, опекуны или попечители, супруг или супруга приемного родителя | 6000 рублей |

| Ребенок с инвалидностью первой или второй группы | Студент (курсант, интерн, аспирант), обучающийся на очной форме, в возрасте до 24 лет |

Стандартный налоговый вычет на третьего ребенка (и последующих детей) в размере 3000 рублей положен вплоть до достижения им возраста 18 лет или более, при условии его учебы в ВУЗе. При этом не важно, получает ли родитель по-прежнему вычет за первого или второго ребенка. Возможно, они уже достигли возраста 18 лет (или прекратили обучение в ВУЗе) и вычет за них более не предоставляется.

https://www.youtube.com/watch?v=2y-ETmkaM9k

Налоговый вычет за ребенка-инвалида всегда прибавляется к стандартному вычету за первого (второго) или третьего (и последующего) ребенка. То есть за ребенка с инвалидностью первых двух групп, родившегося в семье третьим, положен налоговый вычет в размере 15000 рублей (12000 рублей + 3000 рублей).

Предельная величина налогового вычета

Налоговый вычет на детей рассчитывается с начала каждого календарного года, нарастающим итогом. Но у этой льготы есть и предельная величина, при достижении которой вычет больше действовать не будет. В 2021 году предельная величина такая же, как и в 2021 или 2021 году — 350000 рублей.

К примеру, при доходе родителя в размере 36000 рублей в месяц налоговая льгота перестанет действовать уже в октябре. То есть вычет будет ему положен только за месяцы с января по сентябрь включительно.

Размер общей экономии денежных средств каждый месяц (с января по сентябрь) после расчетов составит 182 рубля.

Это именно та сумма, на которую повысится ежемесячная зарплата в размере 36000 рублей за счет использования налоговой льготы.

Удвоенный налоговый вычет на детей

Право на удвоенный налоговый вычет (например, 2800 рублей вместо стандартных 1400 рублей за первого или второго ребенка) получают:

- одинокий родитель (опекун, усыновитель или попечитель);

- один из родителей, если второй отказался от использования налогового вычета в пользу другого.

В юридической практике нет четкого определения одинокого родителя, но чаще всего под ним понимают человека, которые самостоятельно воспитывает ребенка. При этом второй родитель отсутствует по причине его внезапного исчезновения, смерти, по причине тяжелой болезни и иных сходных факторов.

Один из родителей не вправе отказаться от налогового вычета на детей в отношении своего супруга или супруги в том случае, если он не имеет официальной работы, состоит на учете в Центре занятости населения в качестве безработного или находится в декретном отпуске (в отпуске по рождению и уходу за ребенком).

Как оформить вычет на ребенка у работодателя?

Возможность оформить налоговую льготу появляется у родителей сразу же после рождения ребенка или его усыновления (получения опеки, оформления попечительства). Для этого необходимо подать работодателю заявление о предоставлении налогового вычета и приложить к нему ряд документов. Вне зависимости от конкретных обстоятельств все родители предоставляют следующие документы:

- свидетельство о регистрации брака;

- свидетельство о рождении ребенка (или о его усыновлении/удочерении);

- справка из института об обучении ребенка на очном отделении (для студентов ВУЗов);

- справка об инвалидности (для получения вычета за ребенка-инвалида).

Если же один из родителей претендует на получение удвоенного налогового вычета, то ему потребуется предоставить в бухгалтерию дополнительные документы:

- выписка из суда о том, что второй родитель официально признан безвестно отсутствующим;

- справка о рождении ребенка формы № 25;

- свидетельство о смерти второго родителя;

- документ, подтверждающий отсутствие официального брака (подойдет обычный паспорт).

Родители разведены или живут в «гражданском» браке

Даже если родители или усыновители ребенка развелись или живут вместе, но не официально, а в так называемом гражданском браке, то налоговую льготу на ребенка они все равно могут получить на общих основаниях. Второму родителю потребуется лишь подтвердить, что ребенок живет с ним или находится на его финансовом обеспечении.

Для подтверждения этих фактов к стандартному перечню документов, которые будут переданы в бухгалтерию по месту работы, необходимо приложить:

- соглашение, заверенное нотариусом или иным юристом, о выплате алиментов;

- справку, подтверждающую факт проживания ребенка по одному адресу с его родителем (супругом или супругой родителя);

- копия постановления суда о месте, в котором постоянно проживает ребенок (в случае развода родителей).

При разводе или сожительстве без оформления брака в ЗАГСе ни один из родителей не может быть признан одиноким. Поэтому льготу вправе оформить сразу оба родителя (или родитель и супруг/супруга родителя, если ребенок не является общим).

Получение налогового вычета в налоговой инспекции

Для получения налоговой льготы не обязательно сразу же после рождения ребенка обращаться именно к работодателю и просить его оформить вычет с каждой последующей зарплаты.

Вместо этого можно возместить часть излишне уплаченных налогов задним числом, путем обращения в налоговую инспекцию в конце календарного года.

В этом случае к стандартному пакету документов вместе с заявлением потребуется приложить еще и декларацию о доходах формы 3-НДФЛ.

Иногда сотрудники ФНС в дополнении к налоговой декларации могут требовать и справку формы 2-НДФЛ, но получатель льготы не обязан ее предоставлять. И без этой справки ему должны возместить часть ранее уплаченных налогов, в отношении которых не было своевременно произведен налоговый вычет.

https://www.youtube.com/watch?v=3o_VGrPS6I8

Если подавать документы в налоговую инспекцию самостоятельно, то срок рассмотрения заявления может достигать 3 или даже 4 месяцев. При помощи работодателя использовать налоговый вычет на детей можно уже через один месяц после подачи документов. Это выразится в незначительном повышении зарплаты, выданной работнику на руки (за минусом всех отчислений и налогов).

Видео:Налоговый вычет на детей! Как его получить и сколько денег можно вернуть в семейный бюджет?Скачать

Стандартные налоговые вычеты

Стандартные налоговые вычеты по НДФЛ в России бывают нескольких видов — на себя или на ребенка.

При оформлении такой опции человек рассчитывает на снижение денежных затрат при наличии такого права и подтверждающих документов.

Вопрос в том, на какую сумму можно уменьшить выплаты? В чем особенности каждого из СНВ? Какие действия предпринимать для оформления услуги? Эти и другие аспекты обсудим в статье.

Общие положения

В законодательстве РФ предусмотрено множество способов уменьшения налоговой нагрузки на лиц, проживающих в стране и имеющих гражданство.

К таким вариантам относится снижение размера налога или возврат ранее выплаченного платежа. Такая опция носит название налогового вычета, который бывает стандартным, социальным, имущественным и других видов.

Ниже рассмотрим наиболее распространенный вариант — стандартные вычеты.

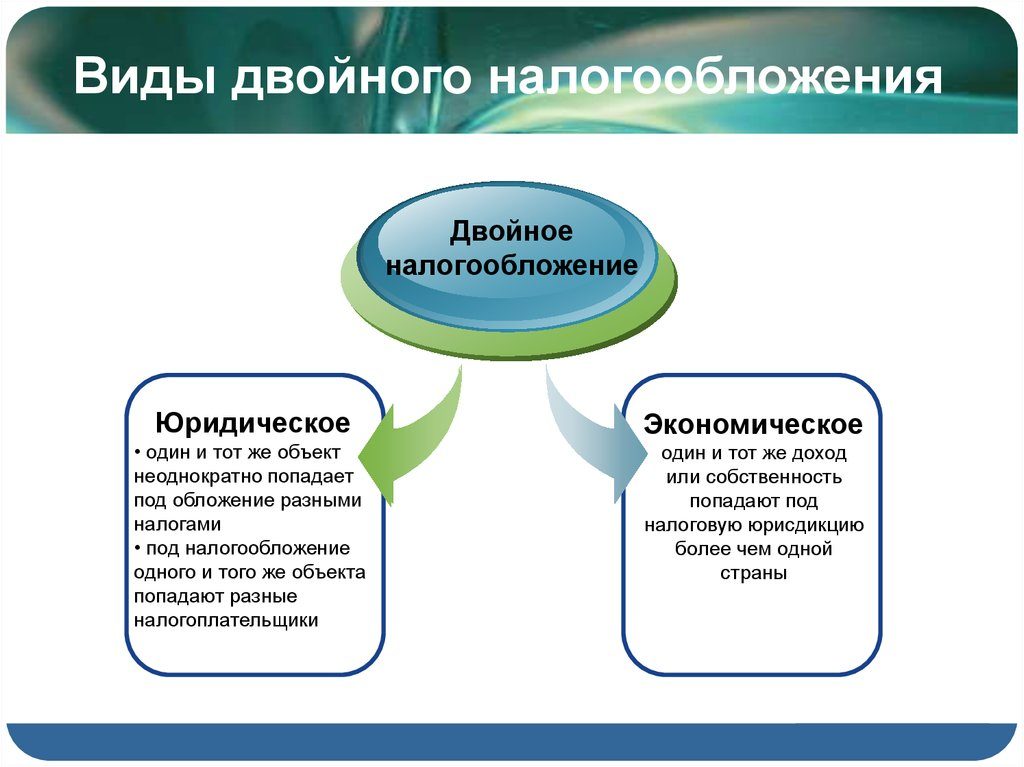

Под этим термином подразумевается право человека на снижение ставки налогообложение с учетом НК РФ (статьи 218) на конкретную сумму. Выделяется два типа стандартных налоговых вычетов (СНВ):

- Непосредственно на плательщиков налогов (этот вариант действует для ограниченной категории граждан).

- В отношении детей налогоплательщика.

Право на СНВ появляется ежемесячно. При этом периодом СНВ считается именно 30-дневный срок (месяц). Такие вычеты распространяются в отношении следующих платежей:

- Зарплата работника.

- Премия или гонорар (платеж, который положен по договору между сторонами).

- Прочие виды прибыли, к которым относится 13-процентный НДФЛ.

Стандартные налоговые вычеты на себя

В НК РФ (статье 218) указаны подробные сведения по СНВ, которые оформляются непосредственно на плательщика налогов. Человек, который вправе рассчитывать на получение льготы, должен подтвердить свой особый статус. По действующему законодательству круг лиц, на которые распространяется СНВ, ограничен, как и сама сумма вычета. Рассмотрим два варианта:

- СНВ в размере 3 тысячи рублей предусмотрен для категории граждан, в которую входят ликвидаторы аварии на Чернобыльской АЭС, а также лица, которые получили высокую дозу облучения из-за аварии (причиной последней должно стать радиационное загрязнение). Кроме упомянутой категории граждан, право на стандартные налоговые вычеты (для себя) имеют инвалиды ВОВ, а также граждане, получившие инвалидность в результате боевых действий. Речь идет о военных операциях за интересы СССР и России.

- СНВ размером 500 рублей. Такая льгота предусмотрена для Героев России и Советского Союза, инвалидов детства, а также граждан с инвалидностью 1 и 2 группы. В эту категорию также попадают родственники военных, погибших при защите Родины (к примеру, лица, погибшие во время блокады Ленинграда, доноры костного мозга и прочие категории лиц).

Стандартные налоговые вычеты для детей

В 2021 году каждый человек вправе рассчитывать на СНВ за каждого ребенка. Вопросами начисления таких платежей, как правило, занимается работодатель. По завершении года, если вычет не оформлен, право на него можно получить лично через налоговую службу РФ.

На оформление СНВ в отношении ребенка вправе рассчитывать следующие граждане РФ:

- Родители, которые официально расписаны, разведены или не регистрировали брак.

- Жена (муж) родителя.

- Лица, выполняющие функции опекунов, усыновителей или попечителей.

- Приемные родители (при наличии матери и отца).

Вычет на ребенка оформляется лишь до того месяца, в котором прибыль потенциального получателя достигла и превысила отметку в 350 тысяч рублей.

В процессе вычисления верхнего предела учитывается только та прибыль, с которой взимается 13-процентный налоговый платеж (исключаются дивиденды). Указанные выше правила прописаны в НК РФ (статье 218).

Оформленный вычет на ребенка находит отражение в справке 2-НДФЛ.

Что касается величины СНВ на малыша, она зависит от ряда аспектов, а именно очередности появления чада, его физического состояния и статуса получателя услуги. Рассмотрим основные варианты:

- Мать и отец, а также их дети (родные и приемные), попечители и опекуны вправе рассчитывать на размер СНВ 1400 рублей для 1-го и 2-го ребенка. Что касается 3-го и последующих малышей, в этом случае вычет равен 3 000 рублей. При расчете учитываются все дети (возраст не имеет значения).

- Приемные мать и отец, опекуны и попечители получают вычет по 6000 рублей. Средства начисляются из расчета на каждого ребенка с инвалидностью, не достигшего совершеннолетия, а также инвалида, обучающегося на очной форме (для 1-й и 2-й группы, а также возраста 18-24 лет). При вычислении размера вычета учитываются все чада.

- Мать и отец, а также их супруги, усыновители. Здесь СНВ в два раза выше и составляет 12 тысяч рублей. Что касается требований к детям, они аналогичны тому, что рассмотрено в прошлом пункте.

Иногда граждане вправе рассчитывать на СНВ в удвоенном размере. Это актуально для таких ситуаций:

- Родитель воспитывает ребенка (приемного, родного) один. К этой же категории относятся не только родные мать или отец, но и попечитель (опекун).

- Отец или мать отказываются от получения увеличенного СНВ в пользу другого родителя.

Если мать или отец ребенка женится в очередной раз, возможность оформления двойного СНВ теряется. Отчет начинается с того месяца, который идет за месяцем регистрации нового брачного союза. Это правило оговорено в НК РФ (статье 218).

Если опекун воспитывает ребенка самостоятельно, он вправе рассчитывать на двойной вычет. При этом семейное положение и количество членов семьи не имеет значения. Такое правило можно объяснить тем фактом, что муж (жена) опекуна не имеют права на 2-ной имущественный вычет.

https://www.youtube.com/watch?v=Jqw5fZoCyW0

Иногда матери или отцу (родным или приемным) удобно передать право двойного СНВ второму родителю малыша. Это возможно в случае, когда мать или отец в течение продолжительного времени находились в неоплаченном отпуске.

Особенность в том, что при уходе в отпуск право на СНВ остается за родителем. Оно оговорено в НК РФ (статье 218, пункте 1-м). Мать (отец), которые ушли в отпуск, вправе отказаться от своего СНВ и передать это право второму родителю. Оно может применяться до того момента, пока месячная прибыль (та, с которой взимается 13-процентный налог) не превышает отметки 350 тысяч рублей.

Получается, что 2-й родитель вправе получать СНВ на 1-го малыша в удвоенной величине. Например, ему перечисляется не 1,4 тысячи рублей, а 2,8 тысяч. В случае, когда малыш, на которого полагается вычет, имеет инвалидность, другой родитель вправе получать вычет размером 24 тысячи рублей (то есть 12 тысяч умножается на 2). Эта норма приведена в НК РФ (статье 218, пункте 1).

Другой родитель обязан оформить заявление и указать в нем желание передать свою часть СНВ, а также справку 2НДФЛ с места трудоустройства. При этом справка с информацией о доходах должна даваться для изучения ежемесячно. Это связано с необходимостью контроля предельной суммы (той, что упоминалась выше).

Получение стандартных налоговых вычетов

По общим правилам СНВ доступен после подачи заявления и передачи подтверждающей документации. К последней относится свидетельство о появлении ребенка на свет, справка из мест учебы, а также документы, подтверждающие факт инвалидности. Отдельное внимание нужно уделить оформлению заявления.

Для получения СНВ работник организации оформляет заявление и передает его сотруднику бухгалтерии. Работа выполняется до завершения установленного налогового периода.

Четких правил оформления нет — документ заполняется в свободном виде. Если человек не успел передать бумагу в установленный термин, ему придется получить вычет за прошлый год самостоятельно.

Для этого в ФНС передается декларация по форме 3-НДФЛ, а также ряд подтверждающих бумаг.

В заявлении указываются следующие сведения:

- Место получения (к примеру, бухгалтерия ООО «Бублик»).

- Заявитель (ФИО).

- Название документа (заявление).

- Просьба передать СНВ со ссылкой на требования НК РФ.

- Перечень бумаг, подтверждающих право на получение вычета.

- Дата и подпись.

Скачать заявление работодателю на стандартный налоговый вычет (бланк)

Если работник может рассчитывать на СНВ по различным основаниям, он вправе оформить только один документ (в заполнении большего числа заявлений нет необходимости).

В случае, когда в отведенный налоговый период человек не потерял право на СНВ в отношении детей, работодатель позволяет оформить такую льготу уже в последующие периоды.

Удобство в том, что писать заявление еще раз нет необходимости.

Как отмечалось, к заявлению прикладываются бумаги — те, которые подтверждают право на получение льготы. Как правило, это касается свидетельства о рождении детей, в том числе и тех, в отношении которых СНВ не предоставляется. Список дополнительных бумаг индивидуален и зависит от конкретной ситуации.

Рассмотрим основные варианты:

- Сотрудник не является родным родителем. Усыновителю необходимо передать решение судебного органа, подтверждающее факт усыновления или соответствующее свидетельство. Если речь идет об опекуне, ему требуется подкрепить акт опекунского органа о назначении конкретного лица. Что касается приемного родителя, нужен договор о передаче чада на воспитание в другое семейство, а также копия паспорта приемного отца (матери). Если СНВ получает муж или жена родителя, требуется подкрепить свидетельство о браке или удостоверение личности (копию) с подтверждением факта регистрации брака.

- Сотрудник — один родитель. В такой ситуации нужны бумаги, которые бы подтверждали этот статус.

- Ребенок обучается в ВУЗе и имеет возраст 18-24 лет. Здесь потребуются документы, подтверждающие факт нахождения на дневном обучении.

- Для ребенка с инвалидностью требуется подкрепить подтверждающую этот факт справку.

- Если право удвоенного вычета появилось после отказа любого из родителей от своей льготы, в этом случае необходимо заявление 2-го родителя. В документе указывается письменный отказ от получения платежей, а также передается справка о доходах (форма 2-НДФЛ). Последний документ необходимо передавать каждый месяц, чтобы подтвердить тот факт, что лимит по ежемесячному доходу не превышен.

- Если человек работает только с начала года. В такой ситуации нужна справка 2НДФЛ за этот год, но с прошлого места трудоустройства.

В завершение стоит выделить ряд особенностей по отражению СНВ в специальных программах, которые установлены на предприятиях:

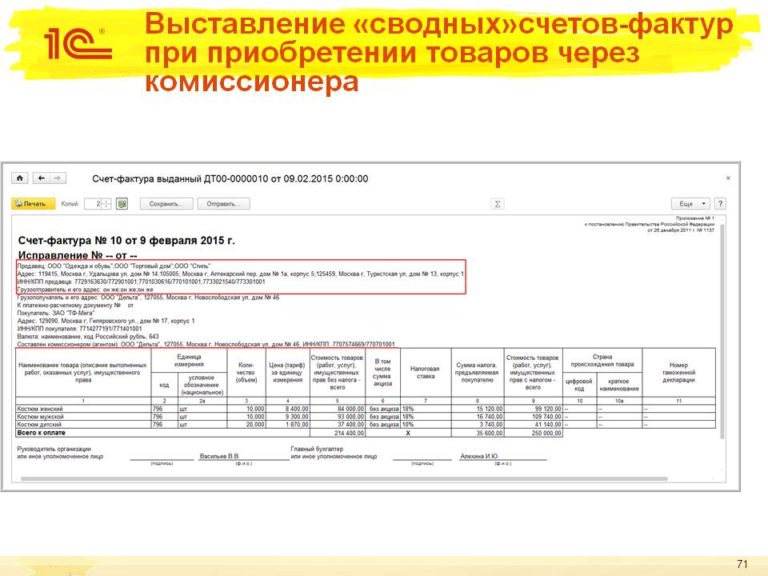

- Для Бухсофт Онлайн необходимо перейти в раздел заработной платы, а после этого в кадры (основные данные). Далее выбираем раздел налогообложения и указываем все типы вычетов, влияющих на вычисление НДФЛ. Это касается и СНВ. Потом переходим в секцию стандартных вычетов и добавляем сведения о вычете (код, время применения). В завершение сохраняем указанную информацию. Чтобы избежать ошибок, рекомендуется внести в раздел полученных доходов с прошлого места трудоустройства данные с 2-НДФЛ.

- Для 1С: Предприятие. Направляемся по следующему пути. Для начала входим в секцию зарплат и кадров, далее идем в НДФЛ и заявления на вычеты. Там в графе организации указываем компанию, которая предоставляет СНВ на основании заявления работника. В соответствующем поле прописываем дату регистрации бумаги в базе, добавляем работника (в отношении которого оформляется СНВ). Также заполняем графу месяц (указываем тот месяц, с которого планируется применение СНВ на работника). Далее переходим в секцию вычетов на детей и переходим в раздел изменений (при наличии прав на внесение изменений). Далее заполняем коды СНВ, а также месяц, по который предоставляется льгота. В завершение идем в секцию личного вычета и ставим отметку его изменения, а далее указываем размер вычета в поле «Код» (104 или 105). После этого жмем на клавишу «провести и закрыть».

- Контур.Бухгалтерия. Здесь все проще. Переходим в раздел сотрудников, выбираем интересующие имена и идем во вкладку личных данных. Там выделяем раздел наличия налоговых вычетов и выбираем СНВ на детей. Далее указываем необходимые сведения и сохраняем.

Приведенных знаний достаточно, чтобы определиться с возможностью получения СНВ и тонкостями начисления такого вычета.

💡 Видео

Как оформить вычеты на детей по НДФЛ в личном кабинете налогоплательщикаСкачать

Налоговый вычет на лечение 2024 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете ЛКФЛСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Налоговый вычет за обучение 2024 Как заполнить декларацию 3-НДФЛ за обучение ребенка и свою учебуСкачать

Налоговый вычет на детейСкачать

Налоговый вычет на ребенка инвалидаСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

Налоговый вычет за лечение 2023 - Как заполнить декларацию 3-НДФЛ за лечение и лекарства ОнлайнСкачать

Стандартный вычет на ребенка - заполнение 3-НДФЛ и как получить налоговый вычет на детей на работеСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ В 2023 ГОДУ НА НАЛОГОВЫЙ ВЫЧЕТ ЗА ОБУЧЕНИЕ РЕБЕНКА ИЛИ СВОЕ ОБУЧЕНИЕ ОНЛАЙНСкачать

Налоговый вычет на детей в 2021 году. Вычет на детейСкачать

Заполнение декларации 3-НДФЛ на несколько вычетов одновременно - имущественный, за обучение, лечениеСкачать

Социальные налоговые вычеты в 2024 годуСкачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать