Организовать охрану фирмы и ее имущества можно несколькими способами. Можно, например, принять соответствующих специалистов в штат организации. С точки зрения учета расходов этот путь самый простой.

Заработная плата сотрудников будет попадать в расходы, как и начисления на нее. Однако с точки зрения эффективности самой охраны этот путь нельзя признать наилучшим. Ведь заполучить в штат действительно хорошего специалиста будет стоить очень дорого.

К тому же придется выделить немалый бюджет на техническое и прочее обеспечение. Поэтому таким путем, как правило, идут лишь крупные компании, формируя собственные службы безопасности и охранные подразделения.

Также этот вариант можно использовать, если нужно лишь упорядочить доступ лиц на территорию компании, или получить услуги сторожа.

Другой вариант организации охраны — заключение договора со сторонними охранниками. Этот способ «распадается» еще на три варианта.

Во-первых, договор можно заключить с частным охранным предприятием (ЧОП). Во-вторых, в качестве контрагента можно выбрать ФГУП «Охрана».

И, в-третьих, исполнителем по договору может быть вневедомственная охрана МВД России. Остановимся на каждом из этих вариантов подробнее.

- Договор с частным охранным предприятием

- Охраняет ФГУП «Охрана»

- Вневедомственная охрана

- Почему рубашка важнее директора

- Бухгалтерский и налоговый учет расходов на охрану

- Законодательное обоснование

- Состав расходов на охрану

- Охрана имущества

- Бухучет

- Налог на прибыль

- Документальное обоснование

- НДС

- Бухгалтерские проводки

- Охрана жизни и здоровья сотрудников

- Документальное обоснование трат

- НДФЛ

- собственного штата охранников

- Расходы на охрану стройплощадки

- Какие документы оформить

- Какие сделать проводки

- Как отразить расходы в налоговом учете

- Налог на добавленную стоимость

- Как доказать расходы на охрану?

- Все претензии

- Аргументы компании

- Нормативное доказательство

- Арендуем помещение но при этом расходы на охрану за все здание

- Допохрана помещений: как обосновать расходы

- Расходы на охрану. бухгалтерский и налоговый учет

- Учитываем расходы на обеспечение охраны имущества и руководства

- Вход на сайт

- Обосновываем расходы на дополнительную охрану офиса

- Узнайте, как правильно вести учет по расходам на охрану офиса

- Охрана имущества

- Расходы на охрану арендованного имущества

- 📽️ Видео

Договор с частным охранным предприятием

Пожалуй, самым распространенным вариантом обеспечения фирмы услугами по охране является заключение договора с частным охранным предприятием. Подыскивая контрагента для заключения такого договора, нужно помнить, что ЧОПом может быть только ООО с уставным капиталом не менее 100 тысяч рублей (ст. 15.1 Закона РФ от 11.03.

92 № 2487-1 «О частной детективной и охранной деятельности в Российской Федерации», далее — Закон о ЧОП). А если вы заключаете договор, предусматривающий вооруженную охрану, или услуги по монтажу и проектированию охранных систем, то уставный капитал контрагента должен быть не менее 250 тысяч рублей. Кроме того, ЧОП должно иметь лицензию (ст.

11 Закона о ЧОП).

Соответственно при заключении договора сразу запросите у потенциального контрагента документы, подтверждающие организационно-правовую форму (свидетельство о регистрации), размер уставного капитала (выписка из ЕГРЮЛ) и наличие лицензии (ее копия и ссылка на номер, дату в договоре). Или получите эти сведения через специальные сервисы, которые аккумулируют постоянно обновляемую информацию из ЕГРЮЛ — например, через сервис «Контур-Фокус».

На сам договор тоже стоит обратить особое внимание — в нем обязательно должна быть следующая информация: номер и дата выдачи лицензии, вид и содержание оказываемых услуг, срок их оказания, стоимость услуг или порядок ее определения. Кроме того, к договору должны прилагаться копии заверенных заказчиком документов, подтверждающих его право владения или пользования имуществом, подлежащим охране (ст. 9 и 12 закона о ЧОП).

Без названной информации и приложений вероятность «снятия» расходов при проверке возрастает в разы (см. письмо Минфина России от 06.10.09 № 03-03-06/2/2007).

Расходы по договору с ЧОП учитываются при налогообложении прибыли на основании подпункта 6 пункта 1 статьи 264 НК РФ. Для их учета помимо договора потребуются также ежемесячные «закрывающие» акты. Особое внимание обратите на то, чтобы перечень охраняемых объектов в актах «один в один» соответствовал перечню, имеющемуся в договоре.

Также не лишним будет оформление и оперативных документов по договору: акт приема-передачи имущества под охрану, отчеты исполнителя, согласованные графики дежурств, рапорты о выявленных нарушениях режима и т п.

Все эти документы будут свидетельствовать о реальности оказанных услуг, и помогут отстоять расходы, если в основных документах инспекторы все же обнаружат изъян (см, например, постановление ФАС Московского округа от 23.04.09 № КА-А40/3582-09).

Что касается налога на добавленную стоимость, то ЧОП, как и любая другая коммерческая организация, могут либо быть плательщиками НДС, либо иметь освобождение от налога по тому или иному основанию (например, применять УСН).

В этой связи вопросу отражения НДС в договоре также следует уделить повышенное внимание. Если НДС по договору нет, то это надо прямо указать в договоре, пояснив, на каком основании охранные услуги не облагаются налогом.

При наличии у ЧОП подтверждающего эти основания документа, лучше приложить к договору его копию.

https://www.youtube.com/watch?v=QSW6XlMLXfQ

Если же охранное предприятие является плательщиком НДС, то на основании полученных от него счетов-фактур НДС по договору можно принять к вычету.

Охраняет ФГУП «Охрана»

Теперь рассмотрим вариант, когда услуги оказывает ФГУП «Охрана» — организация, тесно связанная с МВД и использующая его материально-техническую базу для оказания некоторых своих услуг.

Также, как и в случае с ЧОП, затраты по оплате услуг ФГУП «Охрана» включаются в состав прочих расходов, связанных с производством и реализацией (подп. 6 п. 1 ст. 264 НК РФ).

С точки зрения НДС данный вариант тоже не имеет каких-то особенностей — все взаимоотношения по договору в этой части не отличаются от отношений с коммерческими организациями. Ведь ФГУП «Охрана» не является частью госоргана, а лишь подведомственно ему, поэтому является плательщиком НДС (см.

Постановление Правительства РФ от 11.02.05 № 66 «Вопросы реформирования вневедомственной охраны при органах внутренних дел Российской Федерации»).

Вневедомственная охрана

Наконец, последний вариант получения охранных услуг — оформление договора с подразделением МВД, занимающимся вневедомственной охраной на основании подпункта «м» п. 1 Указа Президента РФ от 01.03.11 № 250 «Вопросы организации полиции».

Долгое время вопрос учета выплат в пользу вневедомственной охраны при налогообложении был спорным.

Инспекторы ни в какую не хотели принимать такие затраты, аргументируя это тем, что средства по таким договорам относятся к целевым и не учитываются на основании пункта 17 статьи 270 НК РФ.

Но после того, как в подпункте 6 пункта 1 статьи 264 НК РФ появилось прямое упоминание о расходах на услуги вневедомственной охраны, учет данных затрат никаких рисков не несет (конечно, при условии их документальной подтвержденности и экономической обоснованности).

Раз уж мы затронули тему документальной подтвержденности, поясним, что в данном случае документами, которые обосновывают расход, будут договор об оказании услуг по охране, смета стоимости услуг (обычно является приложением к договору), счета на их оплату и «закрывающие» акты (ежемесячные).

Что касается НДС, то по данному договору его не будет, поскольку, как мы уже упоминали, вневедомственная охрана является подразделением государственного органа (МВД), и плательщиком налога не является (подп. 4 п. 2 ст. 146 НК РФ). Соответственно требовать от финчасти подразделения вневедомственной охраны счет-фактуру не нужно. Понятно также, что и вычетов по этому договору не будет.

Почему рубашка важнее директора

В заключение скажем несколько слов о личной охране. Наверняка многие слышали, что в таком случае оформляется договор на охрану какого-то имущества, которое всегда при директоре — костюма, портфеля, автомобиля и т п.

И, действительно, нюансы российского законодательства таковы, что лучше оформить договор на охрану имущества, чем на личную охрану.

Дело в том, что при охране имущества охранники вправе применять оружие и спецсредства, а вот при охране личности — нет (ст. 17 и 18 Закона о ЧОП).

Раньше была еще и бухгалтерская причина для того, чтобы не заключать договор на личную охрану. До 2007 года Минфин был категорически против учета подобных расходов при налогообложении прибыли. По мнению ведомства, расходы, учитываемые по статье 264 НК РФ должны быть связаны с производством напрямую.

Поэтому можно учесть лишь расходы на охрану предприятия как производственного комплекса (см., например, письмо Минфина России от 17.11.05 № 03-03-04/1/376). Но потом ведомство изменило свой подход и больше не возражает против уменьшения налоговой базы на затраты по личной охране сотрудников (см. письмо Минфина России от 08.05.

07 № 03-03-06/1/269).

Видео:👛 УСН Доходы минус Расходы 2023 \ УСН Когда и какие отчеты сдавать \ Как списать расходы УСНСкачать

Бухгалтерский и налоговый учет расходов на охрану

Практически перед любой организацией встает проблема охраны сотрудников и имущества. Небольшие затраты на охранников позволят избежать большого ущерба в дальнейшем. Все расходы на охрану требуется правильно учитывать.

Законодательное обоснование

Соглашение об охране регламентируется правилами главы 39 ГК РФ. В частности, это пункт 2 статьи 779 ГК РФ. Соглашение обязывает исполнителя оказать охранные услуги, а заказчика – оплатить услуги.

Соответствующее указание дано в пункте 1 статьи 779 ГК РФ. Предметом соглашения считается охрана имущества и здоровья сотрудников фирмы-заказчика.

В договоре нужно обозначить объекты и лиц, которые подлежат охране:

- Название и адрес охраняемой площади.

- ФИО сотрудников.

В соглашении нужно указать реквизиты лицензии, дающей право оказывать охранные услуги.

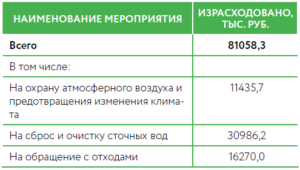

Состав расходов на охрану

Состав расходов на охрану указан в статье 3 ФЗ «Об охранной деятельности». В частности, это:

- Меры по защите жизни и здоровья сотрудников.

- Меры по охране имущества.

- Охрана при транспортировке имущества.

- Установка охранно-пожарной сигнализации.

- Консультация касательно защиты от незаконных посягательств.

- Обеспечение охраны в случае организации массовых мероприятий.

Стоимость сопутствующих услуг может входить в себестоимость товаров или услуг только в случае, если есть производственная необходимость в охране.

Охрана имущества

Функционирование коммерческой фирмы предполагает использование в своей работе оргтехники, оборудования. Воровство этого может приводить к ущербу и остановке деятельности. Поэтому охрана – это необходимый элемент функционирования фирмы.

Бухучет

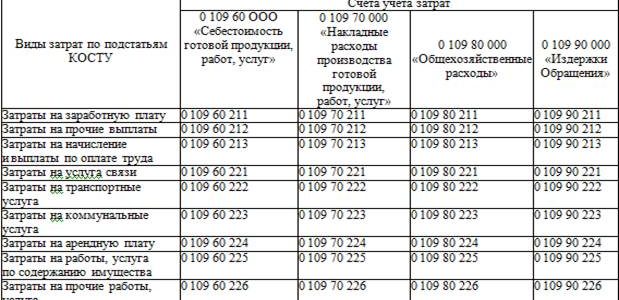

В бухучете траты на охрану считаются расходами по обычным направлениям деятельности. Соответствующее правило приведено в пунктах 5 и 7 Положения по бухучету ПБУ 10/99, установленного Приказом Минфина №33н от 6 мая 1999 года.

https://www.youtube.com/watch?v=0Yklj-Sl_1Y

Траты на оплату охраны должны признаваться каждый месяц. В частности, в последнюю дату месяца. Условия признания оговорены в пункте 16 ПБУ 10/99. В рамках этой операции счет 60 кредитуется на стоимость охранных услуг. НДС при этом не учитывается. Счет 60 корреспондируется со счетами 20, 26, 44.

Сумма НДС фиксируется на ДТ счета 19. Субсчетом является, к примеру, счет 19-4 «НДС по полученным услугам». Корреспондируют счета с КТ60. Оплата услуг фиксируется на ДТ60 и КТ51.

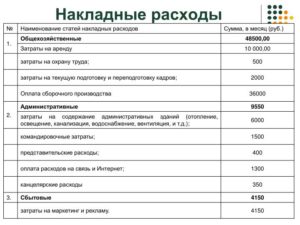

Налог на прибыль

В пункте 1 статьи 264 НК РФ указано, что траты на охранные услуги относятся к прочим расходам на производство и реализацию. В пункте 7 статьи 272 НК РФ прописано, что траты на оплату услуг по охране признаются в заключительную дату периода, установленного соглашением в качестве расчетного.

Документальное обоснование

Для обоснования расходов нужны первичные документы. Главной бумагой, служащей обоснованием, является акт приема-передачи. В акте указана эта информация:

- Факт приема охранных услуг.

- Оказание услуг в полном объеме.

- У заказчика нет претензий к охранному агентству.

- Услуги предоставлены на определенную сумму. При этом был учтен НДС.

Акт приема-передачи – основной документ. Однако к нему прилагаются документы, составляющиеся при оперативных действиях. К примеру, это отчеты охранного агентства, графики дежурств, рапорты о допущенных нарушениях. Все эти бумаги подтверждают фактическую стоимость услуг.

НДС

НДС принимается к вычету на базе выставленного счета-фактуры. Соответствующие положения есть в пункте 2 статьи 171 НК РФ, пункте 1 статьи 172 НК РФ.

Бухгалтерские проводки

В месяце предоставления услуг прописываются эти проводки:

- ДТ20, 26, 44 КТ60. Признание расходов на приобретенные услуги.

- ДТ19/4 КТ60. НДС, предъявленный исполнителем.

- ДТ68 КТ19/4. Принятие к вычету НДС.

В месяце, который следует за месяцем предоставления услуг, выполняется эта проводка: ДТ60 КТ51. Перечисление платы за оказанные в прошлом месяце услуги.

К СВЕДЕНИЮ! Иногда возникает необходимость в охране арендованного имущества. В пункте 2 статьи 616 ГК РФ указано, что траты на поддержание исправного состояния имущества возлагаются на арендатора. Поэтому проблем с учетом трат обычно не возникает. Выполняется это в стандартном порядке.

Охрана жизни и здоровья сотрудников

Руководитель может нанять охрану не только для имущества, но и для сотрудников.

Документальное обоснование трат

Расходы учитываются для целей обложения налогами на основании пункта 1 статьи 264 НК РФ в том случае, если они соответствуют условиям, приведенным в статье 252 НК РФ. Соответствующее правило содержится в Письме Минфина №03-03-06/1/269 от 8 мая 2007 года. Этой же позиции придерживаются суды.

Арбитражная практика свидетельствует о том, что условие охраны лучше включать в трудовые соглашения с сотрудниками. Если будет это условие, фирме проще обосновать расходы.

Соответствующая информация приведена в Постановлении ФАС №№ А13-98/2008 от 25 мая 2009 года.

Если условие прописать в трудовом соглашении нельзя, следует указать его в правилах внутреннего распорядка или в другом внутреннем акте (приказ, распоряжение руководства). В документе рекомендуется прописать перечень охраняемых сотрудников.

НДФЛ

Иногда представители налоговой считают, что суммы на личную охрану сотрудников являются их доходами в натуральной форме (пункт 2 статьи 211 НК РФ). То есть с этих сумм нужно удерживать НДФЛ (статья 226 НК РФ).

Однако если фирму не устраивает этот вариант, она может настоять на своей позиции. Обосновать ее можно тем, что расходы на охрану сотрудников нужны, прежде всего, самой организации.

собственного штата охранников

Руководитель может не только нанять охранников, но и организовать собственный штат по охране. Если в организации есть своя служба безопасности, используются эти проводки:

- ДТ20, 26, 44 КТ70. Начисление зарплаты сотрудникам службы безопасности.

- ДТ20, 26, 44 КТ69. Начисление страховых взносов в фонды.

- ДТ20, 26, 44 КТ02. Начисление амортизации по ОС, которые применяются службой безопасности.

В завершение отчетного периода расходы на содержание службы, учтенные в структуре общехозяйственных расходов, списываются в реализацию товаров и услуг. Альтернативный вариант – распределение между разновидностями продукции или услуг. Выполняются эти проводки:

- ДТ90 КТ26, 44. Списание трат на реализацию продукции.

- ДТ20, 23, 29 КТ26. Распределение расходов между видами товаров и услуг.

Для функционирования службы безопасности нужно закупить технику (система безопасности, камеры и прочее). Она относится к ОС или малоценным объектам.

Видео:Как учитывать расходы на содержание и эксплуатацию строительных машин и механизмов I Литвинова. РУНОСкачать

Расходы на охрану стройплощадки

Как учесть расходы на охрану стройплощадки и какими документами их подтвердить? Как принять к вычету НДС в трех стандартных ситуациях: когда объект строят для себя, на продажу и по договорам долевого участия?

За сохранность имущества, предоставленного заказчиком, отвечает подрядчик (ст. 714 ГК РФ). Но кто будет отвечать за охрану стройплощадки – застройщик или генподрядчик, стороны договариваются между собой. Если генподрядчик, затраты на охрану могут быть предусмотрены в смете или в договоре стройподряда.

На практике компании поручают охрану специализированной организации либо создают собственную службу охраны.

Рассмотрим случай, когда стройку охраняет спецорганизация. То есть компания заключает договор возмездного оказания услуг с охранной фирмой.

Какие документы оформить

На что обратить внимание?

Договор. В договоре укажите:

- наименование объекта, его адрес и площадь, а также приложите подробный перечень находящихся на объекте материальных ценностей (иначе в случае пропажи вы не докажете, что они там были);

- перечень услуг, их объем, в каком порядке и в какие сроки их оказывают, стоимость;

- реквизиты лицензии (серию, номер, дату выдачи, срок действия);

- количество охранников.

Акт. То, что услугу вам оказали, подтверждают актами сдачи-приемки оказанных услуг. В акте укажите период, за который оказаны услуги (обычно – за месяц), и их стоимость, в том числе НДС. А также что к качеству у вас нет претензий.

А если акт об оказании услуг охраны исполнитель оформит позже – скажем, в течение пяти дней по окончании очередного месяца? Стоимость этих услуг можно учесть в расходах в том месяце, в котором их оказали, а не в месяце, которым датирован акт.

Но только при условии, что первичный документ исполнитель составил в разумный срок по окончании месяца. И предъявил его заказчику до срока, когда надо подать декларацию по налогу на прибыль (письмо Минфина от 27 июля 2015 г. № 03-03-05/42971).

Другие бумаги. Кроме акта, договор может предусматривать и иные документы: отчеты исполнителя, согласованные графики дежурств, рапорты о выявленных нарушениях и т. д. Они подтвердят расходы и засвидетельствуют реальность оказанных услуг.

Какие сделать проводки

У подрядчика. Если охрану организует генподрядчик, затраты на нее он включает в стоимость работ, которые реализует заказчику (застройщику).

В бухучете затраты на оплату охранных услуг – это расходы по обычным видам деятельности (п. 5, 7 ПБУ 10/99). Их отражают ежемесячно в последний день месяца на счете 20 «Основное производство».

Подрядная организация (генподрядчик) по договору строительного подряда строит объект. Стороны договорились, что за охрану отвечает подрядчик.

https://www.youtube.com/watch?v=rHvOyj2ZqaI

Договор на охрану строительной площадки подрядная организация заключила с охранной фирмой сроком на 1 год – с 1 июля 2021 года по 30 июня 2021 года.

Стоимость услуг за месяц – 177 000 руб. (в том числе НДС – 27 000 руб.).

Услуги за текущий месяц оплачивают не позднее 5-го числа следующего месяца.

Расходы за август бухгалтер подрядчика отразил такими записями. 31 августа:

ДЕБЕТ 20 КРЕДИТ 60

– 150 000 руб. (177 000 – 27 000) – учтены расходы на охрану стройплощадки;

ДЕБЕТ 19 КРЕДИТ 60

– 27 000 руб. – выделен НДС;

ДЕБЕТ 68 КРЕДИТ 19

– 27 000 руб. – принят к вычету НДС.

5 сентября:

ДЕБЕТ 60 КРЕДИТ 51

– 177 000 руб. – оплачены услуги по охране объекта.

У застройщика. Если договор с охранной фирмой заключил застройщик, он учитывает затраты на охрану в стоимости объекта как расходы, связанные с его строительством (п. 8 ПБУ 6/01). Стоимость строительства застройщик формирует на счете 08 «Вложения во внеоборотные активы»:

ДЕБЕТ 08 КРЕДИТ 60

– учтены расходы на охрану стройплощадки.

И когда объект готов, списывает их со счета 08 на соответствующие счета:

- 01 «Основные средства» – если объект принимает к учету в качестве основного средства;

- 43 «Готовая продукция» – если объект предназначен для продажи, а также если застройщик совмещает функции инвестора, застройщика и подрядчика;

- 76 «Расчеты с разными дебиторами и кредиторами» – если объект передают инвестору.

Как отразить расходы в налоговом учете

А что с налогами на прибыль и на добавленную стоимость?

Налог на добавленную стоимость

Когда принимать НДС к вычету? Здесь есть некоторые тонкости.

У подрядчика. НДС, предъявленный охранной фирмой в стоимости услуги, примите к вычету в обычном порядке – на основании выставленного счета-фактуры, когда отразите услуги в учете (подп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

У застройщика. Все зависит от цели строительства. При этом не забывайте главное правило для вычета – объект должен быть предназначен для облагаемых НДС операций.

1. Основное средство. Если строите объект для себя, как подрядным, так и хозспособом, то налог с охранных услуг ставьте к вычету в общем порядке.

То есть когда примете услугу к учету. У вас должны быть акт и счет-фактура. Дожидаться, когда закончите стройку и учтете объект в качестве основного средства, не надо.

А при хозспособе не надо ждать последнего дня квартала (абз. 1 п. 6 ст. 171, абз. 1 п. 5 ст. 172 НК РФ).

В последний день квартала при хозспособе вы принимаете к вычету только НДС, который начислили сами со стоимости своих работ, выполненных в этом квартале.

2. Объект для продажи. Если строите объект на продажу, вычет зависит от того, какой объект – жилой или нежилой.

Если жилой, НДС с охранных услуг к вычету не берите, так как реализация жилья освобождена от НДС (подп. 23 п. 3 ст. 149 НК РФ). Налог включайте в стоимость услуги.

Если нежилой, НДС со стоимости охранных услуг принимайте к вычету в обычном порядке – когда есть счет-фактура и услугу вы приняли к учету. Поскольку продажа объекта – это облагаемая НДС операция (подп. 1 п. 1 ст. 146 НК РФ).

3. Долевое строительство.

При строительстве жилья учитывайте НДС в стоимости услуг.

Если застройщик строит нежилое здание силами подрядчиков по договорам долевого участия или инвестиционным договорам, права на вычет НДС у застройщика нет. Передача объекта инвесторам – это операция, не облагаемая НДС, реализацией она не является (подп. 4 п. 3 ст. 39 НК РФ).

По окончании строительства застройщик передает НДС инвестору. А уже тот, если он плательщик НДС и собирается использовать объект в деятельности, облагаемой НДС, принимает налог к вычету.

https://www.youtube.com/watch?v=CIpi0KKRFM0

Если дольщики – обычные граждане, налог к вычету они принять не могут. Застройщик НДС не выделяет – учитывает в стоимости услуг (ст. 170 НК РФ).

В заключение отметим такую особенность для долевого строительства.

В Налоговом кодексе упоминаются услуги застройщика. Но их состав нормативно нигде не определен. Если компания решит учитывать стоимость охраны в составе услуг застройщика, нужно определить перечень услуг в учетной политике.

Учет по своим услугам застройщик ведет отдельно – доходы и расходы по ним учитывает для налога на прибыль (в бухучете отражает расходы на эти услуги на счете 20). И по нежилым объектам НДС с расходов принимает к вычету.

Видео:Как учитывать расходы на УСН?Скачать

Как доказать расходы на охрану?

Многие арендодатели обязуются самостоятельно решить вопрос с охраной сдаваемых офисных площадей. Но на деле, как правило, подобное решение ограничивается организацией пропускной системы и сидящими при входе в офисные центры охранниками.

Понятное дело, что компаниям, снимающим наряду с другими фирмами одни и те же метры, подобной охраны оказывается недостаточно. Но тут возникает вопрос, как доказать налоговикам обоснованность трат на дополнительную охрану?

Не так давно в одной из компаний прошла выездная проверка, по результатам был вынесен акт. Камнем преткновения стали претензии инспекторов по организации охранных услуг.

Согласно договору аренды офиса, в стоимость арендной платы включены услуги охраны, следовательно, затраты на дополнительные услуги обеспечения безопасности экономически не обоснованы и не направлены на получение дохода, посчитали ревизоры.

Однако арендатор счел, что перечень охранных услуг, оказываемых арендодателем, не соответствует потребностям фирмы. Обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться инспекторами с точки зрения их целесообразности, рациональности, эффективности или полученного результата. Какие доводы налогоплательщика оказались убедительными?

Все претензии

В соответствии с подпунктом 6 пунктом 1 статьи 264 Налогового Кодекса, к прочим расходам, связанным с производством и реализацией, относится целый ряд «прочих» затрат.

Среди них расходы на обеспечение пожарной безопасности в соответствии с законодательством Российской Федерации, траты на содержание службы газоспасателей, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, на приобретение услуг обеспечения пожарной безопасности и иных услуг охранной деятельности, в том числе, оказываемых вневедомственной охраной при органах внутренних дел РФ, а также расходы на содержание собственной службы безопасности по выполнению функций экономической защиты банковских и хозяйственных операций и сохранности материальных ценностей.

Вышеперечисленные траты, в том числе на оплату услуг охранной деятельности, – это расходы по охране организации в целом и всех ее частей как производственного комплекса, и связаны они должны быть непосредственно с производством и реализацией.

В ходе проверки ревизорами было установлено, что общество отразило в декларациях по налогу на прибыль за 2009 и 2010 годы в составе расходов, уменьшающих сумму доходов от реализации, стоимость услуг охраны, она составила 4 441,4 тыс. рублей.

На основании представленных в ходе проверки документов установлено, что компания заключила договор на оказание таких услуг от 1 января 2009 года с ЧОПом. Предметом контракта является охрана объекта заказчика – нежилые помещения, расположенные в Москве.

В полномочия налоговиков входит лишь контроль за соблюдением законодательства о налогах и сборах, а не вменение им доходов исходя из собственного видения способов достижения экономического эффекта с меньшими затратами.

Основанием для отражения в учете являлись подписанные сторонами акты выполненных работ. В проверяемом периоде указанные нежилые помещения принадлежали компании на основании договоров аренды нежилых помещений.

В соответствии с вышеуказанными контрактами в стоимость арендной платы, выплачиваемой ежемесячно, включаются эксплуатационные расходы, коммунальные услуги и охрана.

https://www.youtube.com/watch?v=8bJ4I7xDzDA

Таким образом, ревизоры сочли, что фирма в нарушение статей 252 и 270 Налогового Кодекса завысила расходы, принимаемые для налогообложения. В результате указанного нарушения неуплата налога составила 888,3 тыс. рублей, плюс пени и штрафы в размере 248,7 тыс. рублей.

Аргументы компании

Общество не согласилось с мнением инспекторов, которое было изложено в акте. В компании сочли, что выводы, основанные на фактах проверки, не отражают действительное состояние дел по охране арендуемых помещений.

В проверяемом периоде у общества были заключены типовые договоры на аренду нежилых помещений под офис, расположенных в здании общей площадью 26007,7 кв. метров.

В соответствии с условиями контрактов, размер арендной платы составляет фиксированную величину, в стоимость которой входит плата за аренду нежилого помещения, рассчитанного за один квадратный метр, эксплуатационные расходы, коммунальные услуги и охрана.

Перечень услуг, включенных в понятие «охрана», предоставляемых арендатором, раскрыты в договоре аренды в разделе «права и обязанности сторон».

Так, под услугами охраны понимается обязанность арендатора обеспечить контроль доступа в здание и на прилегающую к нему территорию сотрудников и посетителей арендатора в соответствии с требованиями, правилами, нормами поведения, часами работы соответствующих служб.

То есть, услуги охраны, которые предоставляет собственник здания, предусматривают осуществление только внешнего периметрального контроля здания, а не охрану помещений.

Также, условиями договоров не предусмотрена ответственность арендатора за надлежащую охрану арендуемых субарендаторами помещений и за сохранность товарно-материальных ценностей и средств, находящихся в помещениях. Указанное утверждение подтверждается также соответствующим письмом собственника.

Для защиты собственности и обеспечения безопасности сотрудников компания заключила с ЧОПом договор на оказание охранных услуг.

Для организации охраны и исполнения обязанностей, предусмотренных соглашением, ЧОП совместно с обществом разработали положения по обеспечению пропускного и внутри объектового режима на охраняемой территории, а также согласовало схему расположения постов охраны. Указанные бумаги были представлены инспекторам в ходе проведения проверки.

Нормативное доказательство

В соответствии со статьей 252 Налогового Кодекса, расходами признаются обоснованные и документально подтвержденные затраты.

Под обоснованными понимаются экономически оправданные затраты, при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В свою очередь подпунктом 6 пункта 1 статьи 264 НК в состав затрат, учитываемых для целей налогообложения, включаются расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности.

Видео:🚗💰Мой опыт: Как считать расходы на машину? Стоимость владения автомобилем 2020Скачать

Арендуем помещение но при этом расходы на охрану за все здание

- Кто должен чистить снег на крыше здания, при аренде помещения?

- Обосновываем расходы на дополнительную охрану офиса

- Вход на сайт

Допохрана помещений: как обосновать расходы Расходы арендодателя по содержанию, эксплуатации, текущему ремонту арендуемых помещений, коммунальным и другим услугам оплачиваются арендатором отдельно, помимо арендной платы. В настоящее время отсутствует нормативный правовой акт, регламентирующий порядок определения и взимания с арендаторов платы за данные расходы. Учитываем расходы на обеспечение охраны имущества и руководства Это кариес негибкой системы статутного права. В общем праве такой проблемы в принципе нет.Выдумывай какой хошь договор, а суд потом рассудит, правильно ты придумал или нет. Важно В приведенном Вами примере с мед.

Внимание

Расходы арендодателя на осуществление такой охраны торговых объектов и торговых мест могут учитываться при формировании размеров вышеуказанных повышающих коэффициентов к базовым ставкам арендной платы как расходы, связанные с содержанием и функционированием торгового объек та. Подтверждением этому может служить постановление Министерства экономики Республики Беларусь от 30 апреля 2009 г.

№ 80 «О внесении изменений в Методические рекомендации по применению повышающих коэффициентов к арендной плате по сдаваемым в аренду торговым местам на рынках и иных торговых объектах частной формы собственности».

Допохрана помещений: как обосновать расходы

Перечисленные расходы (в том числе на оплату охранной деятельности) — это расходы по охране компании в целом и всех ее частей как производственного комплекса. Они должны быть связаны непосредственно с производством и (или) реализацией.

2

252 и 270 НК РФ. Аргументы компании 1 В проверяемом периоде компания заключила типовые договоры на аренду под офис нежилых помещений, расположенных в здании общей площадью 26 007,7 м2 (бизнесцентр). По условиям договоров размер арендной платы фиксирован.

В нее входит аренда в расчете за 1 м2, эксплуатационные расходы, коммунальные услуги, охрана.

Расходы на охрану. бухгалтерский и налоговый учет

В случае сдачи в аренду отдельно стоящего здания, сооружения или изолированной части здания, сооружения, имеющей отдельный вход и функционирующей автономно от всего объекта недвижимости, а также в иных случаях арендатор по договоренности с арендодателем может самостоятельно осущес твлять охрану арендуемого им имущества. Самостоятельное осуществление охраны арендуемого имущества может производиться арендатором путем заключения прямого договора со сторонней организацией, уполномоченной в соответствии с законодательством оказывать услуги по осуществлению охранной деятельности либо собственными силами при условии получения лицензии на осуществление этого вида деятельности (охрана собственных объектов).

В этом случае представляется, что арендодатель не должен взыскивать с арендатора расходы, связанные с охраной сданных в аренду объектов недвижимости.

Учитываем расходы на обеспечение охраны имущества и руководства

В связи с этим общим принципом, определяющим размеры платежей арендатора по оплате расходов, связанных с содержанием, эксплуатацией арендуемых помещений, в т.ч. их охраной, коммунальными и другими услугами, является принцип договоренности сторон.

Вместе с тем в целях упорядочения взимания с арендаторов платы за содержание, эксплуатацию арендуемых помещений, коммунальные и другие услуги Республиканская комиссия по упорядочению использования административных зданий, сооружений, производственных площадей и других объектов государственной собственности своим решением (протокол заседания Республиканской комиссии от 16 февраля 2006 г.

Вход на сайт

Как и в описанном ранее случае, если арендатор осуществляет охрану арендуемых им объектов самостоятельно за счет собственных сил и средств, то арендодателю при формировании единого тарифа на услугу по содержанию и эксплуатации объекта, в котором располагаются арендуемые помещения, не следует учитывать расходы, связанные с осуществлением охраны арендуемого имущества. 2. Согласно ч. 2 подп. 1.4 Указа № 148 размер платы за иные услуги, оказываемые арендодателем арендатору торгового места, а также платы за охрану, вносимой арендатором, определяется по согласованию с председателями облисполкомов и Минского горисполкома.

Обосновываем расходы на дополнительную охрану офиса

Статья была опубликована в журнале «Бухучет» № 32(33), август 2009. Ю.П.

МАЛЯВКО, экономист В практике арендных отношений довольно часто возникают вопросы, связанные с оплатой расходов по охране арендуемых объектов недвижимости (здания, сооружения, нежилые помещения), размеры арендной платы за которые определяются в соответствии с Положением об определении размеров арендной платы за общественные, административные и переоборудованные производственные здания, сооружения и помещения и условиях предоставления их в безвозмездное пользование (утверждено Указом Президента Республики Беларусь от 30 сентября 2002 г. № 495, в ред. от 4 июня 2009 г.; далее — Положение о размере арендной платы), а также Указом Президента Республики Беларусь от 24 марта 2005 г. № 148 «О неотложных мерах по поддержке предпринимательства» (в ред. от 1 марта 2007 г.; далее — Указ № 148).Республиканской комиссии по упорядочению использования административных зданий, сооружений, производственных площадей и других объектов государственной собственности», в ред. от 21 октября 2008 г.) рекомендовала арендодателям (ссудодателям) общественных, административных и переоборудованных производственных зданий, сооружений и помещений применять в работе разработанные Министерством жилищно-коммунального хозяйства Республики Беларусь и Министерством экономики Республики Беларусь Рекомендации по определению и оплате арендаторами (ссудополучателями) расходов по содержанию, эксплуатации, текущему ремонту зданий, сооружений и помещений, коммунальным и другим услугам при сдаче в аренду (передаче в безвозмездное пользование) общественных, административных и переоборудованных производственных зданий, сооружений и помещений, находящихся в республиканской собственности (далее — Рекомендации).

Расходы арендодателя, учитываемые при определении размера платы за охрану, взимаемой с арендаторов, не должны учитываться при формировании размеров повышающих коэффициентов к базовым ставкам арендной платы, применяемых арендодателями по согласованию с председателями облисполкомов и Минского горисполкома в соответствии с подп. 1.3 Указа № 148. Если охрана торговых объектов и, соответственно, расположенных в них торговых мест осуществляется арендодателем на основании заключенного договора силами и средствами сторонних организаций, имеющих в соответствии с законодательством право на оказание этих услуг, согласования стоимости данной услуги с председателями облисполкомов и Минского горисполкома не требуется.

Видео:Как учитывать рекламные расходы на разных системах налогообложенияСкачать

Узнайте, как правильно вести учет по расходам на охрану офиса

Время прочтения:

К договору на оказание охранных услуг применяются правила главы 39 «Возмездное оказание услуг» ГК РФ (п. 2 ст. 779 ГК РФ).

По такому договору исполнитель обязуется по заданию заказчика оказать услуги, а заказчик обязуется их оплатить (п. 1 ст. 779 ГК РФ).

Предметом указанного договора является охрана сотрудниками исполнителя объектов заказчика и (или) жизни и здоровья его сотрудников.

https://www.youtube.com/watch?v=skG699y0Fmo

В договоре следует поименовать те объекты и тех людей, которых исполнитель будет охранять:

наименование и адрес объекта, площадь охраняемого объекта; фамилии, имена и отчества сотрудников организации.

Также в договоре должны быть приведены реквизиты лицензии на предоставление охранных услуг (серия, номер, дата выдачи, срок действия) и перечень услуг, объем, содержание и порядок предоставляемых услуг, срок их оказания и стоимость.

В договоре должно быть определено количество охранников исполнителя.

Охрана имущества

Бухгалтерский учет

В бухгалтерском учете организации-заказчика расходы по оплате услуг, оказанных ей в целях осуществления деятельности организации, являются расходами по обычным видам деятельности (пп. 5,7 Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденного приказом Минфина России от 6.05.99 г. № 33н).

Расходы по оплате охранных услуг признаются организацией ежемесячно в последний день месяца, когда выполняются все условия признания расходов в бухгалтерском учете, перечисленные в п. 16 Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99).

При признании расходов на охрану в бухгалтерском учете счет 60 «Расчеты с поставщиками и подрядчиками» кредитуется на договорную стоимость оказанных услуг (без учета НДС) в корреспонденции со счетом учета соответствующих затрат (счета 20 «Основное производство», 26 «Общехозяйственные расходы» или 44 «Расходы на продажу»).

Сумма НДС, предъявленная исполнителем, отражается по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет, например, 19–4 «Налог на добавленную стоимость по приобретенным услугам», и кредиту счета 60.

Суммы, перечисленные исполнителю в оплату оказанных услуг, отражаются по дебету счета 60 и кредиту счета 51 «Расчетные счета» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 г. № 94н).

Налог на прибыль организаций

Согласно п.п. 6 п. 1 ст. 264 НК РФ расходы на услуги по охране имущества относятся к прочим расходам, связанным с производством и реализацией.

Согласно абзацу 3 п.п. 3 п. 7 ст. 272 НК РФ расходы на оплату услуг по охране помещений признаются на последнее число периода, установленного договором для расчетов, т. е. ежемесячно на последнее число месяца.

Документальное обоснование расходов на охрану

Одним из первичных документов, служащих основанием для принятия к учету расходов на охрану, является акт их приема-передачи.

В содержании акта необходимо указать, что:

по состоянию на определенную дату заказчик принял услуги, оказанные охранным предприятием.

Факт приема услуг является юридическим фактом, лежащим в основе всех дальнейших финансовых отношений; охранные услуги оказаны охранной фирмой в полном объеме, который был предусмотрен договором на охрану; заказчик не имеет претензий по качеству и составу оказанных охранной фирмой услуг; услуги оказаны на определенную сумму с учетом налога на добавленную стоимость. Указание стоимости услуг в акте приема-передачи имеет существенное значение, поскольку он является подтвержденной сторонами величиной выручки для охранной фирмы, а для заказчика — расхода за конкретный период времени.

Кроме акта приема-передачи охранных услуг следует оформлять такую оперативную документацию, как отчеты исполнителя, согласованные графики дежурств, рапорты о выявленных нарушениях.

Все эти документы будут свидетельствовать о реальности оказанных услуг.

НДС

Сумма НДС, предъявленная исполнителем, оказавшим организации услуги по охране помещений, принимается к вычету на основании выставленного им счета-фактуры (п.п. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Пример 1

Организация заключила договор на охрану производственных помещений сроком на 1 год. Оплата услуг за текущий месяц производится в следующем месяце не позднее 5-го числа на основании выставленных исполнителем счета и счета-фактуры.

Стоимость услуг за месяц составляет 59 000 руб. (в том числе НДС — 9000 руб.).

В учете организации расходы по оплате услуг, оказанных специализированной фирмой, по охране производственных помещений организации следует отразить следующим образом.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

В месяце оказания услуг:

Д-т 20 (26,44), К-т 60 — 50 000 руб. — признаны расходы на приобретение услуг по охране производственных помещений (59 000 руб.- 9000 руб.); Д-т 19–4, К-т 60 — 9000 руб. — отражен НДС, предъявленный исполнителем услуг; Д-т 68 НДС, К-т 19–4 — 9000 руб. — принят к вычету НДС, предъявленный исполнителем услуг.

В месяце, следующем за месяцем оказания услуг:

Д-т 60, К-т 51 — 59 000 руб. — отражено перечисление оплаты за оказанные в истекшем месяце услуги по охране помещений.

Расходы на охрану арендованного имущества

По умолчанию все расходы, связанные с содержанием полученного в аренду имущества и поддержанием его в исправном состоянии, несет арендатор (п. 2 ст. 616 ГК РФ).

Поэтому, если по условиям договора обязанность по охране такого имущества не возложена на арендодателя, у организации-арендатора не должно возникнуть проблем с признанием затрат на его охрану.

Тем более что в п.п. 6 п. 1 ст.

264 НК РФ речь идет о возможности учета расходов на охрану любого имущества без уточнения собственное оно, арендованное или находящееся у организации по иному законному основанию.

Налоговые органы в региональных управлениях, в частности в г. Москве, в целом не возражают против такого подхода (письмо УФНС России по г. Москве от 26.02.09 г. № 16–15/017006).

📽️ Видео

УСН доходы минус расходы Как списать расходы?Скачать

Урок 7. Какие расходы учитывать в составе расходов на продажу (издержек обращения)?Скачать

Как учитывать расходы на ДМС в 1С:Бухгалтерии 8Скачать

Роль компетенций в области технологической безопасности в подготовке горных инженеровСкачать

Как учитывать расходы фирмы? Самый простой способ контроля!Скачать

УСН при объекте «доходы минус расходы». Как правильно всё организовать и вести учет без ошибокСкачать

Как я записываю расходыСкачать

УСН в торговле (расходы на товар)Скачать

Что включается в расходы при УСН (доходы минус расходы)Скачать

Как определить постоянные и переменные затраты предприятияСкачать

Транспортные расходы. Как их считать и использовать на практике (на примерах)Скачать

Финансовая Грамотность | Учет Доходов И РасходовСкачать

Как учесть расходы на корпоратив?Скачать

100 дней записывал расходы. Финансовая грамотностьСкачать

ФИНАНСОВАЯ ГРАМОТНОСТЬ за 6 минут | Контроль личных финансовСкачать