Давать оценку бизнес-собственности бывает необходимо по различным поводам, например, будущая продажа или анализ рисков инвестирования. Можно для определения стоимости сложить стоимость всех активов, находящихся в собственности. Но бизнес – это не только основные средства, прежде всего, это тот доход, который они приносят или могут приносить.

Мало оценить, какой финансовый поток способно дать предприятие и входящее в него имущество, нужно еще соотнести эти денежные потоки с настоящим временем, с тем, чтобы определить, целесообразна ли сегодняшняя цена, которую нужно заплатить, с прогнозируемой прибылью в будущем.

Подробно рассмотрим метод дисконтирования денежных потоков (ДДП), применяемый для оценки стоимости бизнеса.

- Суть метода дисконтирования денежных потоков

- Сфера применения метода дисконтирования денежных потоков

- Практическое применение метода ДДП

- Исходная величина для дисконтирования денежных потоков

- Сроки прогнозов

- Расчет коэффициента дисконта

- Порядок применения метода ДДП

- Метод дисконтирования денежных потоков: особенности, принципы и требования к расчетам :

- Сколько стоят будущие деньги?

- Где применять метод?

- Какие данные нужны для расчета?

- Действия по алгоритму

- Методом дисконтирования денежных потоков и факторы влияния

- Порядок применения метода

- Методы вычисления ставки дисконтирования

- Самый популярный способ в России

- Сравнить и сделать вывод

- Выделить основное

- Оценить рынок

- Как рассчитать дисконтированный денежный поток

- Значение показателя DCF

- Формула дисконтированного денежного потока

- Ставка дисконтирования

- Пример расчёта

- Метод дисконтирования денежных потоков

- Метод дисконтирования денежных потоков: сфера применения и основные плюсы

- Метод дисконтирования денежных потоков: алгоритм расчета

- Дисконтирование денежных потоков (DCF). Формула. Расчет в Excel

- Дисконтирование денежных потоков. Определение

- Как рассчитать коэффициент дисконтирования?

- Дисконтирование денежных потоков. Формула расчета

- Расчет нормы дохода (r) для дисконтирования денежных потоков

- Пример расчета дисконтированного денежного потока в Excel

- Методы инвестиционного анализа, использующие дисконтированные денежные потоки

- Достоинства и недостатки показателя DCF дисконтирования денежных потоков

- 📺 Видео

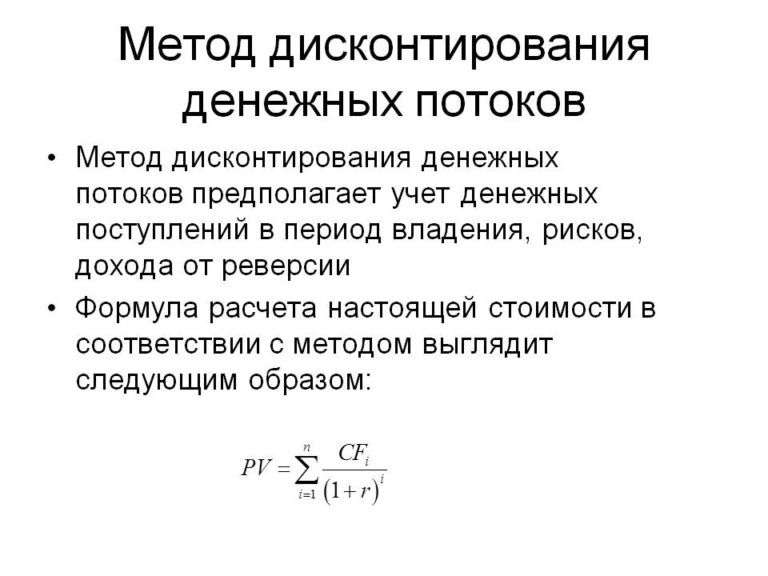

Суть метода дисконтирования денежных потоков

Метод дисконтированных денежных потоков (англоязычный вариант названия «discounted cash flow method») – это анализ стоимости бизнес-собственности, основанный на оценке ожидаемых доходов от оцениваемых активов.

Дисконтирование означает понятие реального соотношения будущих денежных потоков, которые может дать оцениваемая собственность, и этих денег на сегодняшний день.

Экономический закон убывающей стоимости денег гласит, что в настоящее время за ту же сумму можно приобрести меньше, чем в будущем.

Смысл дисконтирования – в выборе точкой отсчета настоящий момент, к которому приводится стоимость ожидаемых финансовых потоков как прибылей, так и убытков.

Для этого применяют ставку (коэффициент, норму) дисконта, представляющую собой отдачу от денежных потоков, то есть их доходность.

Важным показателем является также временной: в течение скольких лет учитывается прогнозируемый доход.

Сфера применения метода дисконтирования денежных потоков

Метод дисконтирования денежных потоков считается универсальным, поскольку позволяет определить, чего стоят будущие доходы в настоящем времени.

Потоки денег могут быть изменчивыми, прибыли сменяться убытками, их динамику далеко не всегда можно предусмотреть.

Но всегда можно оценить приобретаемую собственность с точки зрения приобретаемых сегодня преимуществ, которые она может дать в будущем.

Целесообразно применять метод ДДП, если:

- есть основания считать, что в будущем денежные потоки могут существенно измениться;

- информации об объекте оценки достаточно для прогнозирования будущих прибылей (или убытков);

- на потоки финансов оказывает сильное влияние сезонность;

- предмет оценки представляет собой коммерческий объект с большим количеством возможных функций;

- оцениваемая недвижимость только что построена или введена в эксплуатацию.

ВАЖНО! Помимо очевидных преимуществ метода, нужно принять во внимание факторы, могущие снизить его достоверность: возможность ошибки в осуществлении прогнозов и так называемую симпатию оценивающего.

Практическое применение метода ДДП

Для прогнозирования будущих денежных потоков и их приведения к текущему моменту необходимы следующие данные:

- доходность (сами денежные потоки);

- сроки расчетов;

- ставка дисконтирования.

Рассмотрим на их основе алгоритм расчетов по методу дисконтирования денежных потоков.

Исходная величина для дисконтирования денежных потоков

Базой для расчетов является доходность, то есть реальные денежные потоки от оцениваемой собственности. Учитывается «чистый свободный денежный поток», то есть те финансы, которые останутся в распоряжении собственника после вычета всех затрат, в том числе и инвестиций.

Сроки прогнозов

Определение расчетного периода зависит от объема сведений об объекте оценки. Если их достаточно, чтобы делать прогнозы на долгий срок, можно выбрать более длительный временной период или повысить точность оценки.

https://www.youtube.com/watch?v=qEiDk1yrlSQ

В условиях российских экономических реалий средний срок более или менее точных экономических прогнозов составляет 35 лет.

Расчет коэффициента дисконта

Этот показатель приводит величину доходов к текущему времени относительно стоимости. Для этого потоки денег нужно умножить на ставку дисконтирования, представляющую собой установленную норму доходов, которую может ждать инвестор, вложивший средства в объект оценки. При определении ставки используются следующие факторы:

- инфляционный коэффициент;

- доходность по активам, не предусматривающим финансовых рисков;

- прибыль за счет риска;

- ставка рефинансирования;

- процент по кредитным вкладам;

- средняя стоимость капитала и др.

Коэффициент дисконта определяется по формуле:

Кд = 1 / (1 + Сд)Nt

где:

- Кд – коэффициент дисконта;

- Сд – ставка дисконтирования;

- Nt – номер временного периода.

Порядок применения метода ДДП

Для адекватного использования метода ДДП необходимо действовать по следующему алгоритму, зарекомендовавшему себя в оценочной практике:

- Выбор оценочного периода. Как уже говорилось, для российских компаний он не может превышать 35 лет, тогда как мировая практика использует значительно более длинные периоды оценки за счет снижения количества неконтролируемых факторов.

- Определение исследуемого типа денежного потока. Можно оценивать величины денежных потоков в обе стороны (доходы и убытки) путем анализа финансовой отчетности (текущей и за предыдущие годы) и реальной рыночной ситуации с учетом прогнозов. Учитывается несколько типов доходов, как-то:

- действительный валовой доход (за вычетом налога на недвижимость и предпринимательских расходов собственника);

- возможный валовой доход;

- чистый операционный доход (за вычетом капитальных вложений и платежей по обслуживанию займов);

- денежные потоки до и после уплаты налогов.

- Расчет реверсии – остаточной стоимости объекта оценки после того, как доходы перестали поступать. Реверсию можно примерно определить с помощью:

- изучения стоимости аналогичных объектов на отечественном рынке;

- прогноза рыночной ситуации;

- самостоятельного расчета ставки капитализации – дохода за год, следующий после окончания прогнозного периода.

- Вычисление ставки дисконтирования. Самый сложный момент в этом расчете – правильно определить ставку дисконтирования, то есть норму дохода. Для этого существует более 10 экономических методов, каждый из которых обладает рядом достоинств и недостатков. Выбирается оптимальный метод в каждом конкретном случае. Специалисты РФ предпочитают кумулятивный метод (сложение всех рисков). В западной практике чаще всего применяются методы:

- сравнения альтернативных инвестиций – чаще всего применяется при оценке недвижимости (за ставку признается задаваемая инвестором доходность либо доходы от других проектов этого же инвестора);

- выделения – вычисляется сложный процент от сделок относительно аналогичных объектов на рынке;

- мониторинга – основан на регулярном отслеживании рынка для анализа инвестиций в недвижимость, ставка выводится путем качественного сравнения сводных показателей.

- Применение метода ДДП по вычисленным исходным показателям. Для вычисления применяют формулу:

- ДДП – дисконтированные денежные потоки;

- ДП – денежный поток в выбранный период времени (t);

- Сд – ставка дисконтирования (норма дохода);

- t – временной прогнозный период;

- N – количество прогнозных периодов проявления денежных потоков.

Амортизацию при учете потоков не учитывают. Во внимание принимаются потоки отдельно за каждый год прогнозного периода.

СПРАВКА! В РФ чаще всего выбирается для применения метода ДДП не сами потоки, а чистый операционный доход без отягощения долгами, налогооблагаемая прибыль и наличный поток за вычетом эксплуатационных расходов.

ДДП = ∑ Nt=1ДП / (1+ Сд)t

где:

Видео:Дисконтирование - самое понятное объяснениеСкачать

Метод дисконтирования денежных потоков: особенности, принципы и требования к расчетам :

Метод дисконтированных денежных потоков непрост и сложен в расчете. Он оценивает анализируемый объект при получении от него разноплановых денежных потоков, моделируя черты их получения.

Сколько стоят будущие деньги?

Метод дисконтирования денежных потоков – это приведение стоимости денежных платежей в будущем к настоящему временному отрезку. Дисконтирование основывается на понятии уменьшающейся со временем стоимости денег, действующему в экономики. С течением времени деньги теряют свою ценность по сравнению с текущей.

За начало отсчета нужно взять настоящий момент расчета и все последующие финансовые поступления привести к текущему периоду. Для этого применяют коэффициент, используемый в методе дисконтирования денежных потоков. Пример расчета его следующий: k = 1/(1+r)i.

В формуле r обозначает ставку дисконтирования, i символизирует номер периода времени.

Где применять метод?

Метод дисконтирования денежных потоков применяется повсеместно. Он позволяет определить, сколько стоят будущие доходы в настоящем времени. Потоки финансов могут быть переменчивыми, доходы сменяться убытками. Динамику изменений не всегда можно предугадать. Всегда можно оценить собственность с точки зрения приобретаемых преимуществ в текущий момент, которые она может принести завтра.

https://www.youtube.com/watch?v=E23aYQSEL44

Целесообразно применять метод дисконтирования денежных потоков, если:

- есть аргументы считать, что потоки финансов существенно уменьшатся или увеличатся со временем;

- объект оценки достаточен для расчета будущих доходов (положительных или отрицательных);

- на потоки финансов оказывает серьезное влияние сезонность;

- предмет оценки представляет собой объект с расширенным набором возможных функций;

- оцениваемая собственность только что построена или введена в эксплуатацию.

Какие данные нужны для расчета?

Для расчета методом дисконтирования денежных потоков и их приведения к текущему моменту необходимы следующие данные:

- Доходность (сами денежные потоки).

- Сроки расчетов.

- Ставка дисконтирования.

Действия по алгоритму

Рассмотрим алгоритм расчета стоимости методом дисконтирования денежных потоков.

Базой для расчетов является доходность. Это есть реальные денежные потоки от оцениваемой собственности при доходном подходе. Метод дисконтирования денежных потоков учитывает чистый свободный поток, то есть те финансы, которые останутся в распоряжении собственника после вычета всех затрат, в том числе и инвестиций.

Определение расчетного периода зависит от объема данных о недвижимости. Если их достаточно и необходимо, чтобы делать прогнозы на продолжительный срок, можно выбрать более объемный временной период или повысить точность прогноза.

В России средний период для прогнозов составляет тридцать пять лет.

Этот показатель приводит величину доходов к настоящему времени относительно стоимости. Для этого потоки финансов нужно умножить на ставку дисконтирования, представляющую собой установленную норму доходов, которую может ждать инвестор, вложивший средства в стоимость предприятия.

Методом дисконтирования денежных потоков и факторы влияния

При расчете ставки учитываются следующие факторы влияния:

- коэффициент инфляции;

- доходность по объектам;

- прибыль с учетом всех рисков;

- ставка Центробанка;

- процент коммерческих банков по заимствованию средств;

- средняя стоимость капитала.

Порядок применения метода

Для адекватного использования метода дисконтирования денежных потоков в оценке бизнеса необходимо действовать по следующему алгоритму:

- Выбор периода для оценки. В России он не может превышать тридцать пять лет. В мире используют более длинные периоды оценки.

- Определение типа денежного потока, который исследуют. К примеру, можно описывать величины финансовых уменьшающихся и увеличивающихся потоков (доходов и потерь) путем описания финансовой отчетности (текущей и за предыдущие годы) и актуальной ситуации на современном рынке с учетом погрешностей. Учитываются несколько видов доходов: совокупный доход (за вычетом налога на недвижимость и предпринимательских расходов); прогнозируемый суммарный доход; чистый операционный доход (за вычетом вложений в основной капитал и платежей по оплате кредитов и займов); финансовые потоки до и после уплаты фискальных сборов.

- Расчет реверсии или остаточной стоимости оцениваемого объекта после того, как доходы перестали поступать. Реверсию можно примерно определить с помощью изучения стоимости подобных объектов на российском рынке или прогноза ситуации на рынке. Возможен расчет ставки капитализации или годового дохода, следующего после окончания прогнозного временного отрезка.

- Вычисление ставки дисконтирования. Непростой момент в этом расчете – правильное прогнозирование нормы будущего дохода. Для этого существует более десяти способов в методе дисконтирования денежных потоков. Примеры экономических способов расчета: кумулятивный метод или сложение рисков, методы сравнения инвестиций, способ выделения (вычисление процента от сделок относительно аналогичных объектов), мониторинг, основанный на отслеживании рынка для анализа инвестиций в недвижимость, при котором ставка выводится путем сравнения сводных показателей.

- Применение метода дисконтирования денежных потоков по вычисленным исходным показателям. Для вычисления применяют следующую формулу: ДДП = ∑Nt=1ДП / (1+ Сд)t, где ДДП – дисконтированные денежные потоки; ДП – денежный поток в выбранный временной отрезок (t); Сд – норма будущего дохода; t – временной прогнозный период; N – количество прогнозных периодов проявления будущих денежных потоков.

Методы вычисления ставки дисконтирования

В реалиях специалисты для расчета нормы доходов применяют такие методы:

- кумулятивное построение;

- сравнение альтернативных инвестиций;

- выделение процента;

- мониторинг рынка.

Самый популярный способ в России

Кумулятивный метод построения строится на том, что ставка дисконтирования является рискованной функцией. Она берется как совокупность всех имеющихся рисков, возможных каждому объекту недвижимости в отдельности. Ставка равна сумме безрисковой ставки и премии за риск. Последняя составляющая рассчитывается суммированием значений имеющихся факторов по анализируемому объекту недвижимости.

https://www.youtube.com/watch?v=uvmxcUqs75w

Специалисты в России ставку дисконта, как правило, рассчитывают кумулятивным построением. Это объясняется несложностью вычисления нормы дохода по данному методу в текущих условиях рынка отечественной недвижимости.

Сравнить и сделать вывод

Метод разноплановых инвестиций, а точнее их сравнения, используется, как правило, при расчете будущей стоимости недвижимости. В качестве нормы дохода могут быть взяты либо заявленная инвестором доходность, тогда ставка задается спонсором, или ожидаемая доходность других подобных проектов или инструментов, понятных людям, вкладывающим денежные средства.

Выделить основное

Метод выделения используется, когда норма дохода рассчитывается как ставка процента. Она считается на основе информации о проведенных аналогичных сделках с объектами на недвижимом рынке. Этот метод трудоемок и сложен. Механизм расчета заключается:

- в построении гипотез о величине будущих доходов;

- в сравнении будущих потоков финансов с начальными капиталовложениями (стоимостью приобретения).

При этом формула будет рассчитываться в зависимости от объема исходной информации и величины заявленных прав покупателя. Норма дохода, в отличие от коэффициента начальных вложений, прямо из данных о продаже не может быть выделена. Нет возможности ее рассчитать без выделения и анализа предположений покупателя относительно будущих финансовых возможностей.

Самый удобный вариант расчета ставки дисконтирования методом выделения при условии, что происходит опрос инвестора (спонсора) и выяснение:

- какой процент был использован при определении начальной продажной стоимости;

- как прогнозировались будущие финансы.

Если оценщиком получены все необходимые ему данные, то он может рассчитать внутреннюю норму прибыли аналогичного объекта. На полученную цифру он будет опираться при определении нормы доходов по другим сделкам. Стоит помнить, что каждый объект уникален, неповторим и имеет свои финансовые особенности.

Хотя при определенных отклонениях (погрешностях) можно получить значение ставки дисконтирования методом выделения, которое будут соответствовать общему предполагаемому развитию в будущем времени.

Однако необходимо знать, что в качестве подобных сделок должны подбираться таковые по реализации объектов, похожих на первоначальный, существующее использование которых является самым эффективным.

Ход расчета по методу выделения по шагам:

- моделирование для аналогичного объекта в течение заданного временного отрезка по сценарию самого эффективного использования всех имеющихся финансовых потоков;

- расчет нормы доходности инвестиций по объекту расчета;

- анализ полученных результатов любым статистическим или экспертным методом с целью приведения имеющихся характеристик анализа к оцениваемому объекту недвижимости.

Оценить рынок

Метод мониторинга основан на следующих данных:

- постоянном анализе рыночной ситуации;

- отслеживании по сделкам показателей инвестиций в недвижимые объекты.

Анализируемую информацию обобщать нужно по различным участкам рынка и регулярно освещать. Данные служат ориентиром для специалистов по оценкам. Они позволяют проводить сравнительный анализ расчетных показателей с действующими, проверять правдивость различных корректировочных отклонений.

Если нужно учесть влияние риска на ставку дисконта, в норму дохода при оценке недвижимых объектов следует вносить моментальные поправки.

Если доход складывается из двух и более источников, один из которых можно считать гарантированным и надежным, то к нему применяется одна ставка дохода, а иные источники дисконтируются по более высокой ставке.

Например, размер надбавок в виде процентов устанавливается от объема бизнеса арендатора и является величиной, меняющейся во времени, зависящей от сезонных факторов. Данный прием помогает учесть степень риска при получении прибыли от объекта недвижимости в единственном виде. По аналогии можно учитывать и различные степени риска получения дохода от объекта недвижимости по временным отрезкам.

Видео:Как использовать метод дисконтирования денежных потоков для оценки стоимости акций?Скачать

Как рассчитать дисконтированный денежный поток

В основу метода дисконтирования положен экономический закон, отражающий суть метода и описывающий убывающую стоимость денег. Согласно этому закону, с течением времени деньги постепенно обесцениваются (теряют свою стоимость) по сравнению с их текущей стоимостью. Со стоимостью денег могут происходить и другие изменения.

Чтобы в вычислениях (например, при расчётах потенциальной экономической эффективности инвестирования) учесть процесс такого изменения, нужно принять за точку отсчёта текущий момент оценки, а затем размер будущих денежных потоков (приток и отток средств) привести к настоящему моменту, определив величину изменения стоимости денег.

Дисконтирование денежных потоков (Discounted Cash Flow) как раз и представляет собой вычисление, которое позволяет это осуществить с помощью коэффициента дисконтирования. Как рассчитать дисконтированный денежный поток будет показано в статье.

Значение показателя DCF

Английское словосочетание Discounted Cash Flow, означающее дисконтирование денежных потоков, обычно представлено в формулах в виде аббревиатуры DCF или, в русском варианте, – ДДП.

Инвестор, принимающий решение о наиболее выгодных вложениях, использует этот результат в целом ряде других методов, представляющих доходный подход, для более точного прогнозирования будущей ситуации и выбора экономической и финансовой стратегий. Среди них:

- NPV – метод чистого дисконтированного дохода (ЧДД). Формула его расчёта, похожая на формулу DCF, отличается тем, что в NPV включены ещё и первоначальные инвестиционные затраты.

- IRR – внутренняя норма прибыли.

- NUS – эквивалент ежегодной ренты.

- PI – индекс прибыльности.

- NFV – чистая будущая стоимость.

- NRR – чистая норма доходности.

- DPP – дисконтированный срок окупаемости.

Так, например, введение параметра DCF в формулы расчётов срока окупаемости (DPP) делают результаты вычислений практически более достоверными, поскольку именно изменение стоимости денег во времени позволяет оценить общие перспективы проекта в движении. Благодаря учёту фактора движения в оценке эффективности инвестиционных проектов такие методы ещё принято называть динамическими.

https://www.youtube.com/watch?v=N2Qx5boHxa0

Методы дисконтирования включены как составляющие в доходный подход, и в этом качестве помогают вычислить общую цену бизнеса и его потенциал.

Даже при нестабильности финансовых потоков метод дисконтированных денежных потоков оправданно применим, поскольку демонстрирует высокую точность.

Для повышения точности расчёт проводят с учётом специфических характеристик и способов поступления денежных средств.

Однако метод дисконтирования денежных потоков (Discounted Cash Flow Method) имеет и недостатки. Среди основных, чаще всего, называют два:

- Изменение экономической, политической, социальной среды влияет на ставку дисконтирования, но спрогнозировать изменения этой ставки на сколько-нибудь продолжительный период всегда довольно сложно.

- Так же сложно спрогнозировать изменение размеров будущих денежных потоков с учетом всех внешних и внутренних обстоятельств.

Тем не менее, метод активно применяется, если есть вероятность того, что прибыльность будущих финансовых потоков начнёт отличаться от прибыльности в настоящий момент, если потоки зависят от сезонности, если строительный проект находится на стадии реализации, и в ряде других случаев. Для того чтобы привести к текущему моменту чистый денежный поток (ЧДП) используют коэффициент дисконтирования.

Формула дисконтированного денежного потока

Коэффициент необходим для приведения потенциальной доходности к текущей стоимости. Для этого значение коэффициента перемножается на значение потоков. Сам же коэффициент рассчитывается по следующей формуле, где литерой «r» обозначена ставка дисконта (её ещё называют «норма дохода»), а литерой «i» в значении степени – временной период.

Далее можно рассчитать непосредственно DCF – дисконтированный денежный поток по формуле:

где, помимо предыдущих обозначений, «CF» – означает денежные потоки во временные периоды «i», а «n» – число периодов, в которых поступают финансовые потоки.

Под денежными потоками – Cash Flow (CF) в оценочной практике понимают:

- облагаемую налогом прибыль,

- чистый операционный доход,

- чистый поток «нала» (исключая затраты на реконструкцию объекта, на эксплуатацию и земельный налог).

Алгоритм расчёта предполагает прохождение нескольких этапов, включающих анализ дисконтированного денежного потока.

- Определение периода для прогнозирования. Как правило, прогнозируется предсказуемый отрезок времени со стабильными темпами роста экономики. В государствах с хорошо развитой рыночной экономикой он составляет 5-10 лет. В отечественной практике традиционно рассматривается период в 3-5 лет.

- Прогнозирование входящих и выходящих денежных платежей. Это делается с помощью ретроспективного анализа на основе финансовой отчётности (если есть), изучения состояния отрасли, рыночных характеристик и т.д.

- Расчёт ставки дисконтирования.

- Расчёт денежного потока по каждому периоду времени.

- Приведение полученных потоков к первоначальному периоду путём умножения их на показатель коэффициента дисконтирования.

- Определение суммарного значения – этап, на котором высчитывается суммарный накопленный дисконтированный денежный поток.

Ключевым параметром в формуле становится величина ставки. Она определяет норму прибыли, которую следует ожидать инвестору, вкладывающему деньги в проект. Величина ставки зависит от целого ряда факторов:

- средневзвешенной стоимости капитала,

- инфляционной составляющей,

- дополнительной нормы прибыли за риск,

- доходности по безрисковым активам,

- процентов по банковским вкладам,

- ставки рефинансирования и др.

Для её оценки в инвестиционном анализе существует несколько методов. Наиболее популярные методы расчета ставки дисконтирования приведены ниже.

Ставка дисконтирования

Методы определения ставки дисконтирования отличаются различными подходами, каждый из которых характеризуется специфическими достоинствами и недостатками.

- CAPM-модель оценки капитальных активов, введённая в 70-х годах У. Шарпом для определения доходности акций. Сильной стороной модели считается учёт связи рыночного риска и доходности акции. В первоначальной модели этот фактор был единственным учётным. Во внимание не принимались трансакционные затраты, непрозрачность фондового рынка, налоги и другие факторы. Позднее, для увеличения точности, Ю.Фама и К. Френч применили дополнительные параметры.

- Модель Гордона. Её другое название – модель дивидендов постоянного роста. «Минус» метода в том, что он применим лишь в том случае, если компания имеет обыкновенные акции с постоянными дивидендными выплатами, а «плюс» в относительной простоте расчёта.

- Модель WACC – средневзвешенной стоимости капитала. Один из самых популярных методов для демонстрации нормы дохода, которую нужно выплатить за инвестиционную часть капитала. Экономический смысл метода – в вычислении минимально допустимой величины рентабельности (уровня прибыльности). Этот результат можно применить к оценке вложений в уже существующий проект.

- Метод оценки рисковых премий. В методе используются дополнительные критерии риска, не предусмотренные другими моделями. Однако эта оценка субъективна, что относится к недостаткам метода.

- Метод экспертной оценки. Среди достоинств – возможность учитывать нестандартные факторы риска и тонкая индивидуальная настройка анализа. В числе недостатков – субъективное восприятие ситуации. Эксперт оценивает мезо- макро и микрофакторы, которые, по его мнению, повлияют на нормы прибыли. Для каждого проекта будет свой специфический набор значимых рисков.

Есть целый ряд других простых и сложных методов, но в следующем ниже примере ставка дисконтирования будет рассчитываться для наглядности и прозрачности основной формулы как сумма «безрисковой ставки» и «премии за риск».

Первая составляющая уравнения – безрисковая ставка – в примере расчёта равна 15% – ключевой ставке Центрального банка РФ. Это часть доходности по безрисковому активу.

Вторая составляющая – премия за риск – устанавливается экспертным путём в размере 8% на основе условной оценки производственных, инновационных, социальных, технологических и других рисков. Это – норма прибыли на существующие риски. В сумме ставку дисконтирования будем считать равной 23%.

Пример расчёта

Наш пример расчета будет соответствовать отечественной традиции выбора периода прогнозирования в диапазоне от 3-5 лет. Возьмём средний показатель в 4 года для условного проекта со ставкой дисконтирования 23%.

- Выпишем для каждого года прогнозируемую сумму дохода в рублях (CI) и сумму денежного расхода (CO). Здесь мы выбираем для анализа годовой интервал и будем высчитывать дисконтирование денежных потоков сначала за каждый отдельный год, а затем – приведенный поток в сумме за все 4 года. Прогнозируемый расход будет стабильным, а доход – меняться по годам.

- Первый год: + 95 тыс. и -30 тыс.

- Второй год: + 47 тыс. и -30 тыс.

- Третий год: + 54 тыс. и -30 тыс.

- Четвёртый год: + 41 тыс. и -30 тыс.

- Высчитываем для каждого года разницу между доходом и расходом. Получится, что суммы таких разниц для 1-4 периодов составят 65, 17, 24 и 11 тысяч рублей соответственно.

- Приводим финансовые потоки к первоначальному периоду. Используем для вычисления коэффициенты 1/(1+0,23)i , которые дисконтируют каждый поток. Здесь на месте делимого будет разница между доходами и расходами для каждого года, которую мы посчитали на предыдущем этапе. На месте делителя – коэффициент, а котором значение 0,23 – это ставка дисконтирования в 23%, а «i» в степени соответствует числу года, для которого мы производим подсчёт.

- 65000/(1+0,23) = 52845

- 17000/(1+0,23)2 = 11237

- 24000/(1+0,23)3 = 12897

- 11000/(1+0,23)4 = 4806 (*Результаты записаны в рублях с округлением до целых чисел).

- Полученные суммы мы складываем между собой, что даёт DCF = 81785 рублей.

Поскольку показатель в итоге имеет положительное значение, можно говорить о дальнейшем анализе перспектив проекта. Инвестиционный анализ требует использовать метод дисконтированных денежных потоков и сопоставление итоговых значений по нескольким альтернативным проектам, чтобы можно было ранжировать их по привлекательности.

Отзывы, комментарии и обсуждения

Видео:Дисконтирование денежных потоковСкачать

Метод дисконтирования денежных потоков

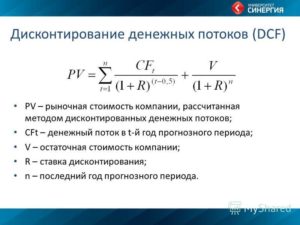

Метод дисконтирования денежных потоков — один из способов оценки бизнеса, суть которого в вычислении дисконтированной цены финансовых потоков, ожидаемых от оцениваемого имущества (объектов недвижимости) в будущем.

Метод дисконтирования денежных потоков — популярный метод вычисления общей цены бизнеса, являющийся частью доходного подхода. Сокращенное название метода — ДДП, английский вариант названия — «discounted cash flow method». Главный помощник в расчете — ставка дисконтирования, которая равна ставке отдачи (доходности).

Метод дисконтирования денежных потоков: сфера применения и основные плюсы

Главные преимущества ДДП — большая глубина и детальность расчетов, чем в случае с другими методами. С его помощью возможно проведение оценки бизнеса даже при наличии нестабильных финансовых потоков. Для достижения лучших результатов при расчете моделируются особые черты поступления средств.

На практике метод дисконтирования (ДДП) используется, когда:

— есть достаточный объем информации, позволяющей вычислить и объяснить размер будущей прибыли от объектов недвижимости;

— имеется предположение, что финансовые потоки в будущем будут отличаться от прибыли в текущий момент времени (в сторону повышения или понижения);

— объект оценки — это коммерческая недвижимость с большой площадью (многофункциональный объект);

— потоки прибыли и затраты отличаются в зависимости от сезонности;

— объект недвижимости находится на этапе строительства или недавно отстроен (введен в эксплуатацию).

Популярность метода ДДП объясняется его универсальностью и способностью вычислить реальный объем финансовых потоков в будущем. Это важно, ведь финансовые потоки с течением времени могут меняться, иметь высокий уровень риска, отличаться неравномерным характером поступления. Причина таких изменений — нестабильность недвижимого имущества, как объекта сделки.

При покупке недвижимости инвестор всегда рассматривает объект с позиции потенциальной прибыли, он анализирует его преимущества, привлекательность для будущих покупателей. Одновременно с этим соотносится текущие преимущества объекта с возможной ценой, за которую его можно продать.

«Discounted cash flow method» дает возможность провести точную оценку стоимости объекта, основываясь на текущем уровне дохода, формируемого из остаточной цены и потенциальных финансовых потоков в будущем.

Метод дисконтирования денежных потоков: алгоритм расчета

Расчет ДДП производится по следующему алгоритму:

1. Определяется прогнозный отрезок времени — параметр, который зависит от объема данных, необходимых для долгосрочного планирования. Чем точнее сделан прогноз, тем больше информации будет о будущем изменении финансового потока.

В большинстве развитых стран средний срок прогнозирования составляет 510 лет. В России за основу берется меньший период времени — 35 лет.

Причина в том, что на больший срок сделать более-менее точный прогноз (в отечественных условиях рынка) невозможно.

2. Прогнозируются объемы прибыли, получаемой от объектов недвижимости в каждый конкретный год (в расчет берется весь период). Сам прогноз объема финансовых потоков и реверсии может потребовать от исследователя:

— детального анализа данных финансовой отчетности, а именно размера прибыли и затрат от недвижимости в прошлом;

— исследования текущего положения дел на рынке недвижимости, а также динамики изменения цен и других важных параметров;

— прогноза будущих затрат и прибыли с учетом информации о прошлых доходах (в качестве источника информации снова-таки выступают отчеты компании).

Оценка объекта с применением метода ДДП производится путем расчета нескольких видов прибыли — валовой потенциальной, валовой действительной, чистой операционной. Кроме этого, вычисляется финансовый поток до и после выплаты налогов.

В российской практике специалисты по оценке дисконтируют не финансовые потоки (как это предполагается), а доходы:

— чистый поток наличных средств. При условии исключения следующих затрат — налога на землю, на реконструкцию объекта и обслуживание;

— ЧОД. Здесь учитывается, что объект оценки не имеет задолженности ни по одному из направлений;

— прибыль, которая облагается налогом.

Расчет денежного потока с помощью методики ДДП имеет такие особенности:

— в процессе вычисления из реальной (действительной) валовой прибыли в части операционных затрат вычитается налог на недвижимость (последний состоит из двух налогов — на имущество и на землю);

— расчетная амортизация (налоговая и экономическая) не относится к категории реального денежного платежа. Вот почему при расчете потенциальной прибыли учитывать амортизацию не нужно;

— капитальные инвестиции в оцениваемый объект недвижимости вычитаются из чистой операционной прибыли. Так величина финансового потока получается наиболее точной;

— при оценке инвестиционной стоимости расходы на погашение займа (проценты по задолженности) должны быть вычтены из чистой операционной прибыли. Если проводится расчет рыночной цены объекта, то учитывать в расчетах затраты на покрытие займа не нужно;

— затраты владельца объекта вычитаются из реальной валовой прибыли в том случае, когда деньги направляются на поддержание должных характеристик недвижимости.

В итоге можно привести несколько основных формул:

ЧОД = ДВД — ОР — Затраты хозяина недвижимости, связанные с поддержанием характеристик;

ДВД = ПВД — Потенциальная потеря средств от «простоя» недвижимости без получения арендных платежей + Прочая прибыль;

Денежный поток (до совершения налоговых выплат) = ЧОД — Расходы на обслуживание займа — Инвестиции в недвижимость + Увеличение долговых обязательств (кредитов);

Денежный поток (после выплаты налогов) = Средства до совершения налоговых платежей — Расходы на выплату подоходного налога по объекту недвижимости.

3. Вычисление общей стоимости реверсии — остаточной цены объекта недвижимости после прекращения потока прибыли. Прогнозирование стоимости реверсии производится при помощи:

— учета потенциальных изменений в цене объекта за весь период нахождения его в собственности;

— назначения стоимости продажи с учетом действующих факторов рынка недвижимости и после подробного изучения цен на аналогичные объекты;

— капитализации прибыли в течение года, который идет следующим после крайнего прогнозируемого года. При этом расчет ставки капитализации должен производиться самостоятельно.

4. Вычисление ставки дисконтирования. Параметр применяется при расчете стоимости денежного потока, который можно получить или выплатить через определенный промежуток времени. Посредством ставки дисконтирования можно увидеть отношение риска и доходности для конкретного объекта.

В теории ставка дисконтирования должна учитывать ряд компенсаций — за безрисковые инвестиции, за малую ликвидность, за риск и за инвестиционный менеджмент. Важный момент — соответствие ставки дисконтирования и денежных потоков друг другу.

На Западе ставка дисконтирования вычисляется одним из способов:

— методом кумулятивного построения. Здесь учитывается, что ставка дисконтирования — это одна из функций риска. Ее расчет производится как сумма всех рисков для конкретного объекта, то есть:

Ставка дисконтирования = Премия, полученная за риск + Безрисковая ставка;

— методом сравнения альтернативных вложений. Он наиболее эффективен при расчете инвестиционной цены объекта. В учет берется доходность, которую ожидает инвестор, и потенциальная прибыль от финансовых активов и альтернативных проектов;

— метод выделения. Особенность метода — в подробном изучении и анализе сделок на рынке недвижимости с такими же объектами.

Сам расчет подразумевает учет будущих доходов и их сопоставление с начальными вложениями.

Алгоритм расчета заключается в реализации следующих шагов — моделировании расходов и доходов для определенного объекта, вычислении ставки доходности, обработке полученных результатов любым из способов;

— метод мониторинга. Его суть — в постоянном отслеживании состояния рынка и информации на основе экономических показателей. Собранные данные унифицируются и публикуются.

Как правило, они выступают в роли ориентира для оценщика и помогают сравнить расчетные показатели со средними параметрами.

Для учета влияния риска на размер прибыли в ставку дисконтирования могут вноситься поправочные коэффициенты.

Отечественные специалисты по оценке рассчитывают ставку дисконтирования по кумулятивной методике. Это объясняется наибольшей простотой вычисления ставки и возможностью учета текущих рыночных условий.

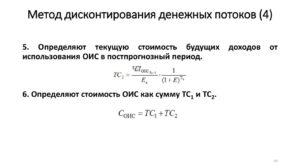

5. Вычисление цены объекта недвижимости с помощью методики ДДП

Для расчета применяется следующая формула:

Здесь есть несколько особенностей:

— во-первых, для стоимости реверсии обязательно дисконтирование за последний прогнозный год, а также ее прибавление (реверсии) к общему объему цен финансовых потоков;

— во-вторых, после выполнения расчетов стоимость объекта должна быть равна сумме двух параметров — текущей реверсии и стоимости будущих денежных потоков.

Видео:Финансовое моделирование 4 - Расчет и анализ дисконтированных денежных потоковСкачать

Дисконтирование денежных потоков (DCF). Формула. Расчет в Excel

В статье подробно расскажем про дисконтирование денежных потоков, формулу расчета и анализа в Excel.

Дисконтирование денежных потоков. Определение

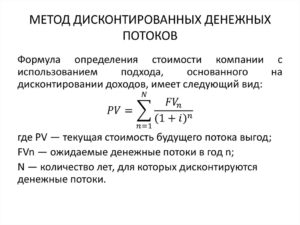

Дисконтирование денежных потоков (англ. Discounted cash flow, DCF, дисконтированная стоимость) – это приведение стоимости будущих (ожидаемых) денежных платежей к текущему моменту времени.

Дисконтирование денежных потоков основывается на важном экономическом законе убывающей стоимости денег.

Другими словами, со временем деньги теряют свою стоимость по сравнению с текущей, поэтому необходимо за точку отсчета взять текущий момент оценки и все будущие денежные поступления (прибыли/убытки) привести к настоящему времени. Для этих целей используют коэффициент дисконтирования.

Как рассчитать коэффициент дисконтирования?

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Коэффициент дисконтирования используется для приведения будущих доходов к текущей стоимости за счет перемножения коэффициента дисконтирования и потоков платежей. Ниже показана формула расчета коэффициента дисконтирования:

где: r – ставка дисконтирования, i – номер временного периода.

Дисконтирование денежных потоков. Формула расчета

где:

DCF (Discounted cash flow) – дисконтированный денежный поток;

CF (Cash Flow) – денежный поток в период времени I;

r – ставка дисконтирования (норма дохода);

n – количество временных периодов, по которым появляются денежные потоки.

https://www.youtube.com/watch?v=oJixbKA1FpQ

Ключевым элементов в формуле дисконтирования денежных потоков является ставка дисконтирования. Ставка дисконтирования показывает, какую норму прибыли следует ожидать инвестору при вложении в тот или иной инвестиционный проект.

Ставка дисконтирования использует множество факторов, которые зависят от объекта оценки, и может в себя включать: инфляционную составляющую, доходность по безрисковым активам, дополнительную норму прибыли за риск, ставку рефинансирования, средневзвешенную стоимость капитала, процент по банковским вкладам и т.д.

Расчет нормы дохода (r) для дисконтирования денежных потоков

Существует достаточно много различных способов и методов оценки ставки дисконтирования (нормы дохода) в инвестиционном анализе. Рассмотрим более подробно достоинства и недостатки некоторых методов расчета нормы доходности. Данный анализ представлен в таблице ниже.

Методы оценки ставки дисконтирования | Достоинства | Недостатки |

| Модели CAPM | Возможность учета рыночного риска | Однофакторность, необходимость наличия обыкновенных акций на фондовом рынке |

| Модель Гордона | Простота расчета | Необходимость наличия обыкновенных акций и постоянных дивидендных выплат |

| Модель средневзвешенной стоимости капитала (WACC) | Учет нормы дохода как собственного, так и заемного капитала | Сложность оценки доходности собственного капитала |

| Модель ROA, ROE, ROCE, ROACE | Возможность учета рентабельности капиталов проекта | Не учет дополнительных макро, микро факторов риска |

| Метод E/P | Учет рыночного риска проекта | Наличие котировок на фондовом рынке |

| Метод оценки премий на риск | Использование дополнительных критериев риска в оценке ставки дисконтирования | Субъективность оценки премии за риск |

| Метод оценки на основе экспертных заключений | Возможность учесть слабоформализуемые факторы риска проекта | Субъективность экспертной оценки |

Вы можете более подробно узнать про подходы в расчете ставки дисконтирования в статье «Ставка дисконтирования.10 современных методов оценки».

Пример расчета дисконтированного денежного потока в Excel

Для того чтобы рассчитать дисконтированные денежные потоки необходимо по выбранному временному периоду (в нашем случае годовые интервалы) расписать подробно все ожидаемые положительные и отрицательные денежные платежи (CI – Cash Inflow, CO – Cash Outflow). За денежные потоки в оценочной практике берут следующие платежи:

- Чистый операционный доход;

- Чистый поток наличности за исключением затрат на эксплуатацию, земельного налога и реконструирования объекта;

- Облагаемая налогом прибыль.

В отечественной практике, как правило, используют период 3-5 лет, в иностранной практике период оценки составляет 5-10 лет. Введенные данные являются базой для дальнейшего расчета. На рисунке ниже показан пример ввода первоначальных данных в Excel.

Дисконтированный денежный поток (DCF) расчет в Excel

На следующем этапе рассчитывается денежный поток по каждому из временных периодов (колонка D). Одной из ключевых задач оценки денежных потоков является расчет ставки дисконтирования, в нашем случае она составляет 25%. И была получена по следующей формуле:

Ставка дисконтирования = Безрисковая ставка + Премия за риск

За безрисковую ставку была взята ключевая ставка ЦБ РФ. Ключевая ставка ЦБ РФ на настоящий момент составляет 15% и премия за риски (производственные, технологические, инновационные и др.) была рассчитана экспертно на уровне 10%. Ключевая ставка отражает доходность по безрисковому активу, а премия за риск показывает дополнительную норму прибыли на существующие риски проекта.

Более подробно узнать про расчет безрисковой ставки можно в следующей статье: «Безрисковая ставка доходности. 5 современных методов расчета»

После необходимо привести полученные денежные потоки к первоначальному периоду, то есть умножить их на коэффициент дисконтирования. В результате сумма всех дисконтированных денежных потоков даст дисконтированную стоимость инвестиционного объекта. Формулы расчета будут следующие:

Денежный поток (CF) = B6-C6

Дисконтированный денежный поток (DCF) = D6/(1+$C$3)A6

Суммарный дисконтированный денежный поток (DCF) = СУММ(E6:E14)

Дисконтирование денежных потоков, пример оценки в Excel

В результате расчета мы получили дисконтированную стоимость всех денежных потоков (DCF) равную 150 981 руб. Данный денежный поток имеет положительное значение, это свидетельствует о возможности дальнейшего анализа.

При проведении инвестиционного анализа необходимо сопоставить итоговые значения дисконтированного денежного потока по различным альтернативным проектам, это позволит проранжировать их по степени привлекательности и эффективности в создании стоимости.

Методы инвестиционного анализа, использующие дисконтированные денежные потоки

Следует заметить, что дисконтированный денежный поток (DCF) в своей формуле расчета сильно походит на чистый дисконтированный доход (NPV). Главное отличие заключается во включении первоначальных инвестиционных затрат в формулу NPV.

Дисконтированный денежный поток (DCF) используется во многих методах оценки эффективности инвестиционных проектов. Из-за того, что данные методы используют дисконтирование денежных потоков, их называют динамическими.

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series)

- Чистая норма доходности (NRR, Net Rate of Return)

- Чистая будущая стоимость (NFV, Net Future Value)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Более подробно узнать про методы расчета эффективности инвестиционных проектов вы можете в статье «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI».

Помимо только дисконтирования денежных потоков существую более сложные методы, которые в дополнение учитывают реинвестирование денежных платежей.

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return)

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return)

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value)

Достоинства и недостатки показателя DCF дисконтирования денежных потоков

+) Использование ставки дисконтирования является несомненным достоинством данного метода, так как позволяет привести будущие платежи к текущей стоимости и учесть возможные факторы риска при оценке инвестиционной привлекательности проекта.

-) К недостаткам можно отнести сложность прогнозирования будущих денежных потоков по инвестиционному проекту. К тому же трудно отразить в ставке дисконтирования изменения внешней среды.

Резюме

Дисконтирование денежных потоков является основой для расчета многих коэффициентов оценки инвестиционной привлекательности проекта. Мы разобрали на примере алгоритм расчета дисконтированных денежных потоков в Excel, их существующие достоинства и недостатки. С вами был Иван Жданов, спасибо за внимание.

к.э.н. Жданов Иван Юрьевич

📺 Видео

NPV, PI, DPP, IRR. Чистая приведенная стоимость и дисконтирование #npv #irr #excel #дисконтированиеСкачать

Дисконтирование. Экономическая суть и техника.Скачать

NPV, приведенная стоимость и дисконтирование на примереСкачать

Оценка недвижимости.Доходный подход методом капитализации и дисконтирования денежных потоков.Скачать

Что такое кэш-фло? Прямой и косвенный методы, DCF - теория и практика.Скачать

Дисконтирование: что это и зачем?📚⠀Скачать

метод дисконтированных денежных потоковСкачать

Лекция 7. Расчет денежных потоковСкачать

Доходный метод оценки FCFF и терминальная стоимостьСкачать

3 2 Принцип анализа денежных потоковСкачать

ДИСКОНТИРОВАНИЕ ДЕНЕЖНЫХ ПОТОКОВСкачать

Дисконтирование ожидаемых денежных потоковСкачать

Финансовый словарь #1: Стоимость денег и время. Будущая и текущая стоимость.Скачать

Ставка дисконтирования. Средневзвешенная стоимость капитала. Базовая формулаСкачать

Объяснение дисконтирования за минуту #ShortsСкачать

Лекция 3. Основы ставки дисконтированияСкачать