Практические все фирмы осуществляют расчеты с поставщиками и подрядчиками. Эти расчеты нужно правильно организовывать и учитывать.

- Понятие расчетов с поставщиками и подрядчиками

- Нормативная база

- Порядок организации бухучета расчетов

- Базовые правила применения счета 60

- Бухгалтерские проводки

- Учет расчетов с поставщиками и подрядчиками кратко

- Бухгалтерский учет расчетов с поставщиками и подрядчиками: цели, задачи, нормативные документы

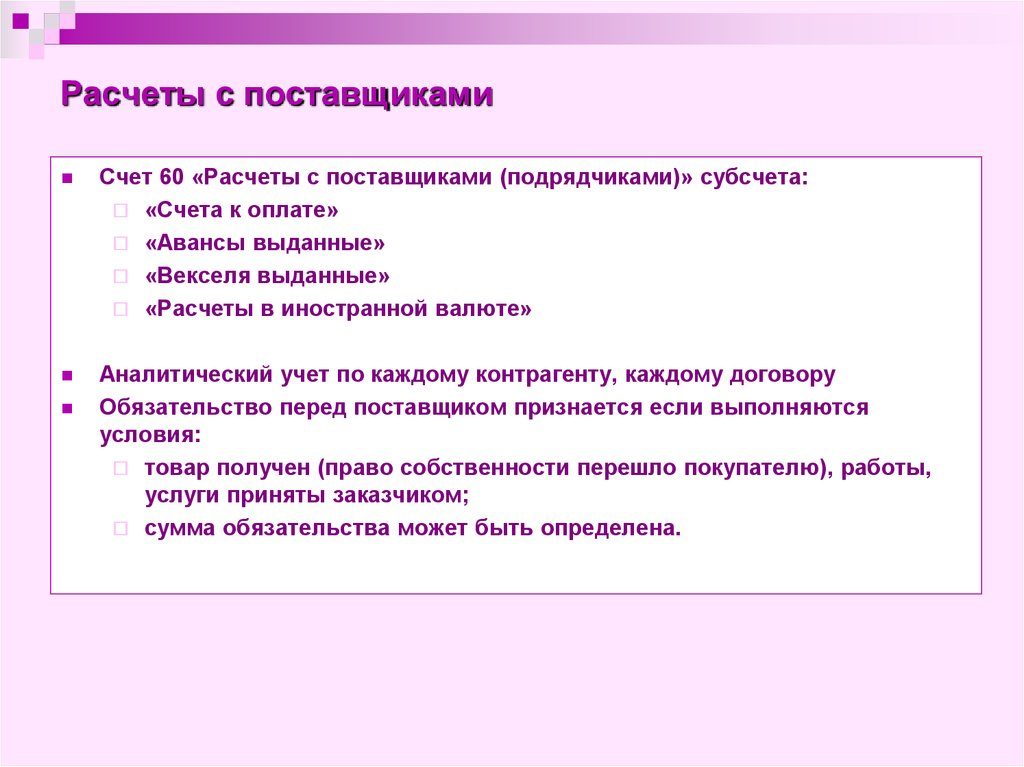

- Счета учета

- Бухучет: особенности и проводки

- Типовые ошибки

- Расчеты с поставщиками и подрядчиками

- Какие документы должны быть у бухгалтера:

- 📹 Видео

Понятие расчетов с поставщиками и подрядчиками

Поставщики и подрядчики – это субъекты, обычно занимающиеся следующими направлениями деятельности:

- Поставка сырья.

- Оказание услуг.

- Ремонт и строительство.

Сделки с рассматриваемыми субъектами подразделяются на два типа:

- Покупка прав или имущества. К примеру, это может быть акт купли-продажи, соглашение о поставке.

- Расчеты с подрядчиками. К примеру, это соглашение о подряде, оказании услуг.

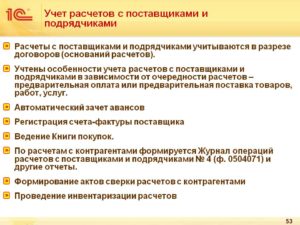

Все расчеты осуществляются на основании соглашений между обеими сторонами. Производятся они после получения товаров или услуг. Расчеты выполняются на основании счета-фактуры. Бумага эта должна быть зарегистрирована в Журнале учета. Для учета расчетов используют счет 60 с одноименным названием. Здесь производится учет по этим направлениям:

- По расчетным бумагам, по которым осуществляется оплата.

- По расчетам, выполняемым в ходе плановых платежей.

- По расчетным бумагам, на которые отсутствуют счета-фактуры.

- По излишкам ценностей, обнаруженных при приемке.

- По выплаченным авансам.

Рассмотрим базовые задачи учета расчетов с контрагентами:

- Создание информационной системы о состоянии расчетов, которой будут пользоваться руководители, учредители, инвесторы.

- Сбор документальных подтверждений соответствия деятельности фирмы законным актам.

- Обеспечение соблюдения установленных форм расчетов.

- Отслеживание статуса дебиторских и кредиторских долгов.

- Предупреждение возникновения просроченных долгов.

- Контроль над исполнением плана поставки.

- Контроль над исполнением пунктов договоров.

- Обеспечение своевременного оприходования ценностей.

Учетными сведениями пользуются как внешние, так и внутренние пользователи. Внешними пользователями могут быть как инвесторы, так и контролирующие органы.

Нормативная база

Все операции, выполняемые бухгалтером, должны соответствовать нормативным актам. Эти акты представляют собой документы, устанавливающие методологию, порядок ведения бухучета. Бухучет компании должен соответствовать Международным стандартам учета. Рассмотрим все прочие нормативные акты, регулирующие расчеты:

- ФЗ «О бухучете» №402. В законе содержатся правила регулирования бухучета, его ведения. В акте указано, что все положения учета должны соответствовать нормативным документам.

- НК РФ. На основании кодекса дебиторский долг, исполнение которого невозможно, относится к внереализационным расходам.

- ГК РФ. Утверждает необходимость осуществления любых операций с контрагентами на основании ранее заключенного соглашения. Устанавливает также срок взыскания дебиторских долгов.

- Приказ Минфина от 27.04.2012. Также регулирует дебиторский долг.

- План счетов бухучета и инструкция по его использованию. Устанавливает необходимость включения дебиторского долга в состав прочих расходов.

Расчеты с подрядчиками и поставщиками также регулируются локальными актами самой фирмы. Эти акты не должны противоречить законодательству.

Порядок организации бухучета расчетов

Рассмотрим основные этапы организации расчетов:

- Подготовка документов. Все операции должны подтверждаться расчетной документацией, соглашениями. Главный первичный документ – это соглашение с контрагентом. Это может быть договор купли-продажи, поставки, подряда. Иногда имущество приобретается только на основании счета-фактуры, доверенности на приобретение объектов.

- Синтетический учет. Операции с контрагентами фиксируются на синтетическом счете 60. Отражение производится на основании сведений, указанных в соглашении, расчетных документах. Счет 60 считается в большинстве случаев пассивным. В дебете фиксируется возникновение кредиторского долга, а в кредите – ее выплата. Активным счет 60 будет только тогда, когда поставщику выплачивается аванс.

- Аналитический учет. Счет 60 формируется на основании расчетных бумаг от поставщика. Если одна из сторон сделки не исполнила свои финансовые обязательства, образуется дебиторская задолженность. Она может предъявляться поставщикам за неисполнение условий соглашения, подрядчикам – за простои и имеющийся брак, банковским учреждениям – за сумму, списанную со счета фирмы по ошибке.

- Инвентаризация расчетов. Инвентаризация нужна для подтверждения правильности сведений, указанных в бухучете и отчетности. Существуют ситуации, в которых проведение инвентаризации является обязательной мерой. Перечень подобных ситуаций оговорен в ФЗ №402. В частности, инвентаризация проводится перед формированием годовой отчетности. Проверка правильности расчетов проводится по аналогии с инвентаризацией материальных ценностей. Для исполнения процедуры требуется созвать инвентаризационную комиссию. Результат ее работы документируется с помощью акта. В ходе процедуры выполняется проверка сумм, находящихся на счете 60. Для решения этой задачи формируются акты сверки расчетов. В ходе инвентаризации проверяется верность сумм дебиторских и кредиторских долгов, тождественность остатков, обоснованность начисленной задолженности, верность расчетов с финансовыми учреждениями. Проверка предполагает формирование актов сверок.

Важно! Составленный в ходе инвентаризации акт нужно хранить на протяжении 5 лет. В документе должна быть отражена вся требуемая информация: название фирмы, счета бухучета, суммы долгов и прочее.

Базовые правила применения счета 60

Все сведения вносятся на счет 60 на основании товарной накладной, получаемой при приобретении товаров, акта исполненных работ при получении услуг. Рассматриваемые документы, на основании пункта 4 статьи 9 ФЗ №402, могут заполняться как по унифицированным, так и по собственным формам.

Бухгалтерские проводки

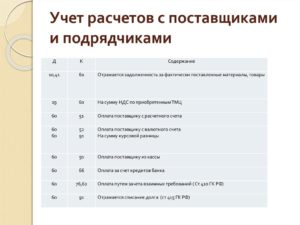

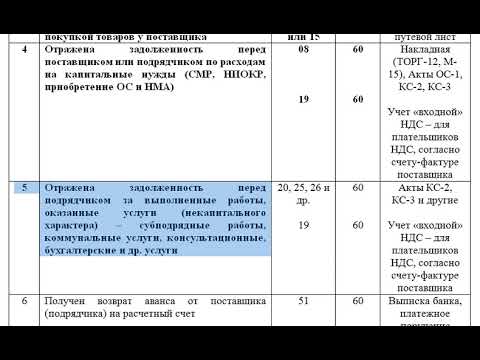

Расчеты с поставщиками и подрядчиками предполагают использование следующих проводок:

- ДТ60.2 КТ51. Перечисление аванса поставщику.

- ДТ10.1 КТ60.1. Принятие к вычету заказанной продукции.

- ДТ19 КТ60.1. Отражение НДС по купленной продукции.

- ДТ76 КТ60.1. Выставление претензии по недостаче продукции.

- ДТ60.1 КТ60.2. Зачет аванса.

- ДТ10.1 КТ76. Допоставка продукции.

- ДТ19 КТ76. Отражение НДС по допоставке.

- ДТ68 КТ76. Использование права на поставку НДС с аванса к вычету. Основанием процедуры является счет-фактура.

- ДТ08 КТ60.1. Принятие к учету оказанной услуги.

- ДТ19 КТ60.1. Отражение НДС по оказываемым услугам.

- ДТ60.1 КТ51. Оплата остатка суммы по услугам.

- КТ76 КТ68. Восстановление НДС с аванса.

В рамках расчетов с контрагентами возможен взаимозачет однородных требований. Это одна из форм погашения обязательств. Зачет встречного аналогичного требования регулируется статьей 410 ГК РФ.

Если оба участника соглашений имеют долг перед друг другом, обязательства могут быть уменьшены на размер меньшей задолженности. Взаимозачет не проводится в случаях, оговоренных в статье 411 ГК РФ.

К примеру, это долг по алиментам, компенсации за ущерб здоровью. Взаимозачет отражается этой проводкой: ДТ19 КТ60.1.

Видео:Бухгалтерский учет. Видео 13. Расчеты с покупателями и поставщиками. Счет 60 и 62Скачать

Учет расчетов с поставщиками и подрядчиками кратко

Любая деятельность компании, вне зависимости от направления и масштабов, зависит от многих факторов, людей и т.д. Эффективность предприятия по продаже товаров или предоставления услуг напрямую зависит от качества поставляемых материалов, сырья, запасных частей и т.д.

Именно поэтому сектор взаимодействия с поставщиками и подрядчиками всегда является одним из главных в деятельности субъекта хозяйственной деятельности. При этом работа с такими лицами ведется в нескольких направлениях: заключение договоров, подписание контрактов, поставка товаров и услуг, учет расчетов с поставщиками.

И далее кратко о последнем секторе: как он проводиться и какие особенности имеет.

Бухгалтерский учет расчетов с поставщиками и подрядчиками: цели, задачи, нормативные документы

Перед тем как рассмотреть непосредственно счета и проводки, касающиеся данного участка, уточним задачи и цели, которые ставятся перед бухучетом расчетов с поставщиками и подрядчиками.

Задачи:

- Корректное и правильное оформление всех необходимых для провидения операций документов;

- Отражение всех хозяйственных операций в регистрах учета, в частности, с указанием необходимой корреспонденции счетов;

- Оперативность и полнота провидения расчетов по произведенным договорам поставки и подряда;

- Контроль за кредиторской и дебиторской задолженностью, которая возникает в процессе взаимодействия с данными субъектами;

- Обеспечение контроля за претензионными делами;

- Другие цели и задачи, которые достигаются для эффективной деятельности фирмы.

Для того, чтобы предприятие смогло достичь желаемой цели, оно должно руководствоваться какими-то методическими рекомендациями, нормативными документами и т.п.

В Российской Федерации законодательных актов, регламентирующих отношения с поставщиками, в том числе и в разрезе бухгалтерского учета расчетов с поставщиками и подрядчиками, достаточно много.

Среди них необходимо выделить Налоговый и Гражданский Кодексы, ФЗ «О бухучете», разнообразные ПБУ и т.д.

https://www.youtube.com/watch?v=TrzheReJ7tc

Главное в данной номенклатуре – это знать счета, на которых отражаются такие взаимоотношения, уметь правильно определять их корреспонденцию, последовательность отражения и особенности записи НДС.

И далее именно об этом.

Получено в кассу с расчетного счета проводка

Счета учета

В бухгалтерском учете имеется сч. 60 Расчеты с поставщиками и подрядчиками, который непосредственно и предназначен для отражения всех операций, связанных с договорами поставок и подряда.

Счет является пассивным, поэтому сальдо кредитовое. Сам сч. 60 кредитуются на сумму тех материальных ценностей, которые будут поставлены компании в результате осуществления хозяйственной операции.

По дебету указываются те счета, которые отражают увеличение товарно-материальных ценностей.

По поводу сальдо важно понимать: если по сч.60 наблюдается остаток по кредиту, то это свидетельствует о наличии задолженности самой организации перед поставщиками.

В таком случае товары уже поставлены и оприходованы на склад компании, но при этом за них не списаны средства с текущего счета в банке.

Такой остаток отражается при формировании отчетности за любой период в пассиве баланса поскольку по факту является кредиторской задолженностью учреждения.

Если же наблюдается обратная ситуация, когда сальдо дебетовое, то это свидетельствует об осуществлённой оплате третьим лицам по заключенным договорам на основании подтверждающих документов, но об отсутствии непосредственно самой поставки. Деньги оплачены, а товара пока нет. В таких случаях это является типичной дебиторской задолженностью и отражается в балансе – в активе организации.

Важно понимать, что кредит сч.60 указывается не только в том случае, если компания приобретает материал или запасы для непосредственного их использования в производственном цикле, но также и в случаи оплаты другим организациям за приобретенный газ, электроэнергию, воду, услуги связи, интернета и т.д.

Операции отражаются в учете только в том случае, если по ним есть подтверждающие документы расчетного характера, которые обязуют фирму перечислить денежные средства со своего расчетного счета или выдачи их с кассы в счет акцептованного счета.

Рассматривая учет расчетов с поставщиками и подрядчиками кратко, нельзя все равно упустить такой важный момент: сч.60 должен использоваться и в корреспонденции счетов в случае обнаружения излишков ТМЦ в процессе их приемки, а также в случае возврата ТМЦ поставщику.

Бухучет: особенности и проводки

Следует отметить, что при формировании проводок очень важен вид оплаты за товары от поставщика. Оплата может быть произведена:

- После оприходования ТМЦ в полной форме;

- После оприходования ТМЦ деньги будут перечислены частично;

- Средства за покупаемые товары перечисляются по осуществленному авансу.

При этом в зависимости от формы оплаты и размера перечисляемых средств зависит алгоритм не только отражения бухгалтерского учета, но и налогового. НДС в случае оплаты после оприходования и оплаты по авансу отражается по-разному. И это важно знать.

Пример цикла проводок по произведенным авансам поставщику представлено в таблице.

Таблица – Пример корреспонденции

| Хоз.операция | Д-т | К-т |

| Компания с расчетного счета банка осуществила предоплату за приобретенные ТМЦ | 60-2 | 51 |

| По перечисленному авансу отражено поступление и оприходование ТМЦ | 10 | 60-1 |

| НДС к вычету по приобретению отражен | 19 | 60-1 |

| Взаимозачет аванса | 60-1 | 60-2 |

| НДС к вычету принят | 68 | 19 |

При перечислении аванса по сч.90-2 отражается сразу вся сумма с учетом НДС. Если же поставка товара проводиться без предоплаты, то цикл проводок имеет подобный алгоритм, только количество операций сокращается:

- Получен и оприходован товар:

Д: 10; К: 60-1. Указывается сумма без НДС;

Д: 68; К: 60-1.

Д: 60-1; К: 51 (50).

Относительно аналитического учета расчетов с поставщиками, то каждое предприятие может определять самостоятельно форму его ведения. Но, как правило, он проводиться отдельно по каждому субъекту, с которым заключён контракт или договор. При этом к сч.

60, конечно, могут дополнительно открываться дополнительные субсчета, помогающие проводить аналитику более тщательно и подробно.

Субсчета открываются таким образом, чтобы вся информация была сгруппирована по форме оплаты и применяемым формам документального отражения взаимоотношений.

https://www.youtube.com/watch?v=2TIGQr3iCCs

Возможные субсчета:

01 – применяется для аналитики по расчетам с поставщиками и подрядчиками по акцептованным и расчетным документам;

02 – отражаются операции по поставкам неотфактурованным, то есть тем, которые не имеют сопроводительных документов и отражаются в учете без их наличия;

03 – применяется в случае авансовых платежей за ТМЦ, которые еще не поставлены;

04 – расчеты по выданным векселям;

05 – для отражения взаимоотношения в разрезе поставок с дочерними компаниями.

Таких субсчетов еще множество, но как правило, на практике наиболее популярны первые 3.

Рассматривая бухгалтерский учет расчетов с поставщиками и подрядчиками, нельзя не упомянуть о такой категории затрат как услуга по доставке товара.

Куда в таком случае относить расходы? Здесь все затраты по транспортировке, вне зависимости от формы доставки, отражаются в кредите сч.

60-01, а относятся по дебету или на расходы периода, или на первоначальную стоимость приобретаемых активов. Или вообще не отражаются по сч.60.

Вообще, транспортировка может осуществляется в следующих формах:

- Самостоятельная доставка. В таком случае по К. не будет указываться сч.60, поскольку он никак не будет связан с контрагентом;

- Поставщиком. В таком случае сумма за услугу может осуществляться бесплатно, что вообще никак не отразиться в регистрах, а может иметь свою фиксированную стоимость и тогда отражается сумма оплаты за услугу по кредиту сч.60;

- Отдельной транспортной фирмой. Услуга будет платной, ее сумма будет отражена по Д. сч. 10 (если приобретаются материалы), а по К. сч. 60-1. При этом если услуга доставки не включается в первоначальную стоимость объекта, то тогда она просто относиться на расходы, например, сч. 76, а по К. тот же сч. 60-1. Когда производиться непосредственная оплата услуг, то сч. 60-1 закрывается по Д-ту, а в К-те указывается сч. 50 или 51 (в зависимости от того, откуда перечисляются деньги: с кассы или расчетного счета в банке).

Все прекрасно знают, что в процессе хозяйственной деятельности любого субъекта могут быть допущены ошибки. Если говорить о данном участке, то в результате оприходования могут быть выявлены недостачи материалов или их излишки. И такой факт также должен быть отражен.

Если работниками склада в результате приемки выявляются факты излишков ТМЦ, по которым нет подтверждающих документов, то они должны их оприходовать соответствующим актом (составляются в 2-х экземплярах) и передать его в бухгалтерию. Сотрудник бухгалтерской службы в таком случае могут использовать два варианта:

- Отразить ТМЦ как полученный доход и не сообщать об этом самому поставщику, тогда по Д-ту будет тот счет, по которому учитывается конкретный материал, например, сч. 10, а по К-ту будет указан счет доходов, например, сч.91;

- Отразить излишки как поставки без подтверждающих документов, и по Д-ту опять отразить увеличение счета ТМЦ, а по К-ту открыть субсчет 60-2.

Также в процессе хозяйственной деятельности могут возникнуть поставки продукции несоответствующего качества, с браком, и тогда фирма может осуществить возврат такой продукции.

В таком случае бухгалтерский учет возврата товара поставщику имеет следующие особенности: при обнаружении брака покупатель обязан у себя открыть забалансовый счет 002, который служит для отражения ТМЦ, принятых на хранение. Запись осуществляется на сумму, которая указана в документе – на цену такого товара.

После отражения покупателем, то есть организацией, должна быть составлена соответствующая претензия, форма которой не утверждена и имеет произвольный характер. Когда сам возврат будет погашен, то тогда 002 будет закрыт, а получение денежных ресурсов будет отражено записью: Д 51 или 50, К 76.

Типовые ошибки

Учет расчетов с поставщиками и покупателями не лишен ошибок со стороны бухгалтера. При этом есть типовые ошибки, которые, как правило, допускаются всеми субъектами деятельности. Среди них можно выделить следующие:

- Задолженность, возникшая у одного субъекта, перекрывается средствами, полученными в качестве аванса от другого, то есть учет проводится не в аналитическом разрезе, а в синтетическом. В таком случае главная цель бухгалтера, чтобы сальдо сч. 60 в общем было равно 0 и не важно за счет кого;

- Не умение правильно определять сроки исковой давности по задолженности, а, следовательно, не своевременное списание такой задолженности на расходы или доходы периода. Необходимо периодически проводить проверку такой задолженности и выявлять такие факты;

- Осуществление возмещения НДС по поставкам, не имеющим документального подтверждения;

- Не корректное или не правильное определение курсовых разниц за счет осуществления операций в иностранной валюте;

- Не создание резерва сомнительных долгов;

- При наличии резерва задолженность с просроченной исковой давностью списывается на расходы периода, а не на резерв;

- Другие ошибки.

Чтобы не допускать таких ошибок, бухгалтерия должна постоянно осуществлять инвентаризацию дебиторской и кредиторской задолженности, проверять подтверждающие документы, в том числе и договора, контракты и т.п.

Такие действия помогут не только не допускать ошибки, но и правильно взаимодействовать с налоговыми инспекциями.

Именно расчеты с поставщиками и покупателями являются главными в формировании компенсации по НДС, а здесь нужно знать очень много тонкостей и нюансов.

https://www.youtube.com/watch?v=4URfFm59H5I

Сам учет расчетов с поставщиками многогранен, хотя здесь не так много типичных проводок и счетов, которые используются. Необходимо идеально знать нормы законов и методических рекомендаций, чтобы не ошибиться и сделать все верно.

Видео:Счет 60 "Расчеты с поставщиками и подрядчиками" в бухучете: проводки, примерыСкачать

Расчеты с поставщиками и подрядчиками

- Гражданский кодекс Российской Федерации (Глава 9 «Сделки», Глава 11 «Исчисление сроков», Глава 12 «Исковая давность», Глава 14) «Приобретение права собственности», Глава 15 «Прекращение права собственности», Глава 21 «Понятие и стороны обязательства», Глава 22 «Исполнение обязательств», Глава 25 «Ответственность за нарушение обязательств», Глава 27 «Понятие и условия договора», Глава 28 «Заключение договора», Глава 29 «Изменение и расторжение договора», Глава 30 «Купля-продажа», Глава 31 «Мена», Глава 37 «Подряд», Глава 38 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ», Глава 39 «Возмездное оказание услуг», Глава 40 «Перевозка»).

Сейчас мы будем говорить о поставщиках, причем для нас сейчас не очень важно, что именно они нам поставляют: товары, работы или услуги. Все равно для нас они поставщики. Если поставщик выполняет какие-то работы, он чаще всего называется подрядчиком или исполнителем. Если речь идет об оказании услуг, то лицо, поставляющее (оказывающее) нам услуги, также обычно именуется исполнителем. С точки зрения бухгалтерского учета это не имеет большого значения. Все эти персонажи учитываются на счете 60 «Расчеты с поставщиками и подрядчиками». Никакие товары, работы или услуги не поступают просто так, ни с того, ни с сего. Поэтому организации должны как-то письменно оформить сделку.

Прежде всего, это может быть договор. Чаще всего так оно и бывает. В договоре стороны описывают вид обязательства (поставка товара, ремонт оборудования и т. д.), оговаривают сроки исполнения обязанностей, порядок оплаты, порядок приемки, ответственность сторон за нарушение договора и т. д. Договор подписывается руководителем организации или иным уполномоченными на это лицом и скрепляется печатями сторон. Стороны договора обязательно имеют по одному экземпляру договора.

В случае изменения условий договора к нему может быть заключено дополнительное соглашение, в котором указывается, что пункт такой-то договора теперь будет звучать иначе, и далее приводится новая формулировка изменяемого пункта. В дополнительном соглашении обязательно должно быть сказано, что оно является неотъемлемой частью договора. Дополнительное соглашение обычно подписывается теми же лицами, которые подписывали основной договор, но это могут быть и другие уполномоченные руководителем лица. Таких дополнительных соглашений может быть сколько угодно. Если один и тот же пункт договора меняется несколькими дополнительными соглашениями, то действует последний вариант. Бухгалтер должен знать обо всех дополнительных соглашениях. В договоре написано, как подтверждается его исполнение. Если это поставка, то исполнение договора подтверждается накладными, если оказание услуг, то актом. В зависимости от этого бухгалтер принимает к учету то самое, что и было предметом договора: материал, товар, работу, услугу. В договоре может быть указано, что выполнение работ принимается частями, по этапам, но тогда и этапы должны быть описаны. Все накладные и акты должны обязательно поступать бухгалтеру. На основании этих документов и делаются записи:

Дт 10 Кт 60 Дт 41 Кт 60 Дт 08 Кт 60

Дт 26 Кт 60

и другие в зависимости от вида документа.

Одновременно, как мы уже знаем, организация получает и «нагрузку» в виде НДС.

Дт 19 Кт 60

Но организация не всегда оформляют свои отношения договором. С точки зрения законодательства это необязательно. Если организация всем оказывает одинаковые разовые услуги или продает имущество на одинаковых условиях, то она может не оформлять договор, а просто выставить покупателю-получателю счет. Покупатель-получатель счет оплачивает, и эти взаимоотношения действующим законодательством приравниваются к договорным. Так что если у Вас нет договора, а есть счет, документ, подтверждающий выполнение поставщиком обязательств, и документ, подтверждающий оплату счета, сделка состоялась. Конечно, счет, в отличие от договора, не содержит подробных прав и обязательств сторон, порядка расчетов и санкций, но возможно, что сторонам это и не нужно.

Если мы получили от поставщиков и подрядчиков материалы оборудование, работы и т.д., но еще не заплатили им, мы им должны. Они наши кредиторы, и кредит счета 60 ясно указывает на это. Поэтому задолженность перед поставщиками и подрядчиками называется кредиторской задолженностью. Рассчитываясь с нашими поставщиками, мы погашаем кредиторскую задолженность перед ними.

Дт 60 Кт 51 или

Дт 60 Кт 50.

Довольно часто организация-покупатель выдает аванс своему поставщику. Авансом (предоплатой) называется сумма, которую перечисляют до выполнения работ, оказания услуг, даже если это произошло на один день раньше. Поскольку движение денег произошло раньше выполнения обязательств, в этом периоде возникает дебиторская задолженность поставщика, ведь не мы должны ему деньги за товары, а он должен нам товары за наши деньги. Итак, дебиторской задолженностью называется задолженность других лиц перед организацией. В случае с перечисленными авансами она отражается на том же счете 60, но на отдельном субсчете. Мы назовем его 60-авансы, а Вы можете придумать любой номер субсчета, тот, который Вам удобен. Перечислив аванс, мы показываем дебиторскую задолженность:

Дт 60-авансы Кт 51

Когда то, подо что мы выдали аванс, поступает, мы отражаем это поступление в обычном порядке:

Дт 10,41,08 Кт 60

А вместо расчета показываем, что ранее выданный аванс «закрывается»:

Дт 60 Кт 60-авансы

Давайте представим, что некоторое имущество от поставщика поступило, а мы его не оплачиваем. Это, конечно, нехорошо, но поскольку в жизни такое нередко случается, рассмотрим и этот вариант. Итак, ценности поставлены, работы выполнены, и возникла кредиторская задолженность.

Дт 10,41,08 Кт 60

По закону, кредитор имеет право через суд требовать выполнения обязательств по оплате в течение 3 лет. Этот срок называется сроком исковой давности, и установлен он в статье 196 Гражданского кодекса. Он является обязательным, стороны не могут в договоре установить другой срок. По истечении этого срока поставщик, конечно, может пойти в суд, но покупатель вправе сослаться на истечение срока исковой давности, и суд откажет поставщику в иске. Правда, покупатель может и после истечения срока давности заплатить своему поставщику, но он не обязан этого делать, и если он это сделает, то это уже большая любезность с его стороны. Если истек срок давности, покупатель списывает кредиторскую задолженность проводкой:

Дт 60 Кт 91

Это считается доходом покупателя, ведь он приобрел в свое время некоторые ценности, но так и не отдал ничего взамен. С этого дохода организация заплатит налог на прибыль. Такая проводка не делается просто так. Сначала должна быть произведена инвентаризация кредиторской задолженности, составлен акт инвентаризации, затем издан приказ руководителя о списании кредиторской задолженности. Вот тогда и списываем. Ведь бухгалтер не имеет права решать за руководителя, что ему делать — заплатить все-таки поставщику или забыть о нем. Точно такая же проводка будет сделана и в том случае, если наш кредитор объявлен банкротом или вовсе прекратил свое существование. Ведь с этой минуты нам просто некому будет платить. Если это событие произошло до истечения срока в 3 года, то нам уже незачем дожидаться истечения срока давности, ведь в любом случае требовать долг некому. Опять-таки, для проведения такой записи необходим приказ руководителя.В предыдущих темах мы рассмотрели большинство проводок по расчетам с поставщиками. Поэтому в этой таблице Вы увидите корреспонденции, которые Вам уже знакомы. Посмотрите на них еще раз и проверьте себя.

| 1. | Поступил объект основный средств от поставщика и первоначально учтен в составе капитальных вложений | Накладная, счет поставщика или договор | 08-4 | 60 |

| 2. | Отражены транспортно-заготовительные расходы, связанные с поступлением объекта ОС и учтены первоначально в составе капитальных вложений | Счет транспортной организации или договор | 08-4 | 60 |

| 3. | Поступил объект нематериальных активов от поставщика и первоначально учтен в составе капитальных вложений | Акт приемки-передачи, счет поставщика или договор, авторский договор | 08-5 | 60 |

| 4. | Отражены дополнительные расходы (вознаграждение посреднику, консультационные услуги, плата за регистрацию), связанные с поступлением объекта НМА, и учтены первоначально в составе капитальных вложений | Счет или договор | 08-5 | 60,76 |

| 5. | Поступили материалы от поставщиков | Накладная, счет поставщика или договор | 10 | 60 |

| 6. | Отражены транспортно-заготовительные расходы, связанные с поступлением материалов | Счет транспортной организации или договор | 10 | 60 |

| 7. | Поступили товары от поставщиков | Накладная, счет поставщика или договор | 41 | 60 |

| 8. | Отражены транспортно-заготовительные расходы, связанные с поступлением товаров | Счет транспортной организации или договор | 41 или 44 | 60 |

| 9. | Выполнены работы, оказаны услуги производственного характера | Договор, акт приемки-передачи выполненных работ (услуг), счет | 20 | 60 |

| 10. | Выполнены работы, оказаны услуги для административных подразделений | Договор, акт приемки-передачи выполненных работ (услуг), счет | 26 | 60 |

| 11. | Отражен НДС по приобретенным ОС, НМА, материалам, товарам, работам, услугам, транспортным и прочим расходам | Счет-фактура | 19 | 60 |

| 12. | Оплачен по безналичному расчету счет поставщика | Платежное поручение, выписка банка | 60 | 51 |

| 13. | Оплачен наличными счет поставщика | РКО, квитанция к приходному кассовому ордеру, чек ККТ | 60 | 50 |

| 14. | Перечислен аванс на расчетный счет поставщика | Платежное поручение, выписка банка | 60-аванс | 51 |

| 15. | Поступили ценности от поставщика по договору, по которому ранее был выдан аванс | Накладная, счет поставщика или договор | 08,10,41 и т.д. | 60 |

| 16. | Отражено погашение задолженности поставщика по ранее выданному авансу | Запись бухгалтерии | 60 | 60-аванс |

| 17. | Возвращен на расчетный счет предприятия аванс, ранее выданный поставщику | Платежное поручение, выписка банка | 51 | 60-аванс |

| 18. | Возвращен в кассу предприятия аванс ранее выданный поставщику | Приходный кассовый ордер | 50 | 60-аванс |

| 19. | При приемке ценностей, поступивших от поставщика, выявлено несоответствие фактически поступивших ценностей сопроводительным документам | Накладная, акт | 76-2 | 60 |

| 20. | Списана непогашенная кредиторская задолженность поставщикам после истечения срока исковой давности | Акты инвентаризации, приказ руководителя | 60 | 91 |

Какие документы должны быть у бухгалтера:

- Договоры.

- Дополнительные соглашения к договорам.

- Копии лицензий (если поставщик осуществляет лицензируемые виды деятельности).

- Счета поставщиков.

- Накладные.

- Акты инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами.

- Желательно иметь реквизиты поставщиков и списки ответственных лиц на предприятях-поставщиках.

«,»author»:»ÐвÑоÑ: buhgalter»,»date_published»:»2021-11-30T21:04:00.000Z»,»lead_image_url»:null,»dek»:null,»next_page_url»:null,»url»:»http://buhgalter116.blogspot.com/2012/03/blog-post_8432.html»,»domain»:»buhgalter116.blogspot.com»,»excerpt»:»Ð аÑÑеÑÑ Ñ Ð¿Ð¾ÑÑавÑиками и подÑÑдÑиками»,»word_count»:1463,»direction»:»ltr»,»total_pages»:1,»rendered_pages»:1}

📹 Видео

Учет расчетов с поставщиками и подрядчикамиСкачать

шпаргалка: учет расчетов с поставщиками и подрядчиками - счет 60Скачать

Учет расчетов с поставщикамиСкачать

9 Учет расчетов с поставщиками, подрядчикамиСкачать

Счет 60 "Расчеты с поставщиками и подрядчиками" | Бухгалтерские счета | Бухучет для начинающихСкачать

Занятие № 28. Расчеты с поставщикамиСкачать

Учет расчетов с поставщиками и подрядчикамиСкачать

Расчеты с поставщиками и покупателями в 1ССкачать

Учет расчетов с поставщиками и подрядчикамиСкачать

Расчеты с поставщиками и покупателями в 1ССкачать

Как навести порядок на 60 счете в 1ССкачать

Учет расчетов с поставщиками и подрядчиками. Учебный центр Зорго. Астрахань.Скачать

Фрагмент урока№8. Расчеты с поставщиками. Понятие НДС. Сч.19, 68.Скачать

Расчёты с поставщиками. Счета 60.01, 19, 68.02 I Литвинова Анастасия Александровна. РУНОСкачать

Счет 60 за 1 минутуСкачать

Видео 08 Учет расчетов с поставщиками подрядчикамиСкачать

Рахманова А.С. Учет обязательств организации. Расчеты с поставщиками и подрядчикамиСкачать

Финансовый учет. Учет расчетов с поставщиками и подрядчиками.Скачать