В России продолжается рост цен на новые автомобили. В 2021 году перечень машин, подлежащих налогу на роскошь, снова расширился.

В 2021 году список включал 909 моделей, а теперь к ним добавилось еще 217. Таким образом, общее количество автомобилей, попадающих под налог, составляет 1126 единиц.

Какие машины подлежат дополнительному налогообложению, а также как рассчитать размер налога – читайте в статье.

- Пополнение региональных бюджетов.

- Поддержка социального баланса.

- Стимуляция спроса на отечественные машины, не облагаемые дополнительным коэффициентом.

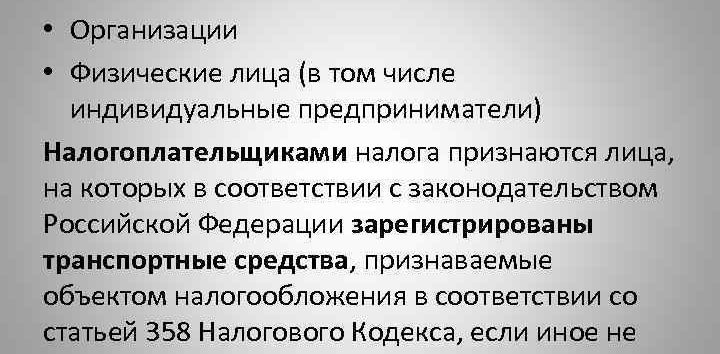

Налог на роскошь – это коэффициент, повышающий размер налога на транспорт в 2021 году. Уплата транспортного налога распространяется на всех владельцев легковых машин. Для автомобилей, чья стоимость превышает 3 миллиона рублей, при расчете суммы транспортного налога применяется дополнительный коэффициент согласно п.2 ст.362 НК.

Введение налога на роскошь в РФ не является нововведением. Налоговый сбор за транспорт в России взимается уже несколько лет. Он распространяется не только на легковые авто, но и на другие транспортные средства: морской и речной транспорт (в том числе яхты, катера), летательные аппараты.

При поиске информации о налоге на роскошь российских граждан интересует чаще всего список моделей авто, облагаемых дополнительными сборами в 2021 году. Минпромторг опубликовал 44-страничный документ, включающий полный реестр «роскошных» автомобилей. Посмотреть список на официальном сайте Министерства.

Минмпромторг обязывает платить налог на роскошь владельцев машин дороже определенной стоимости независимо от того, по какой цене они были приобретены. Таким образом, в перечень могут попасть автомобили, стоимость покупки которых была меньше текущей рыночной стоимости. Это связано с постоянным ростом цен на автотранспорт из-за инфляции, изменений курсов валют и т.д.

Несмотря на скачки цен, правительство до сих пор не увеличило порог стоимости машин, подлежащих вычету налога на роскошь. Из-за этого список авто постоянно расширяется.

В 2021 году дополнительные расходы придется понести автовладельцам, машины которых оцениваются выше 3 миллионов рублей.

Однако некоторых автомашин дороже этой суммы нет в списке, поэтому перед уплатой налога следует сверяться с официальным перечнем.

Примерно половину списка составляют автомобили стоимостью от 3 до 5 миллионов рублей, и их сложно назвать шикарными. Еще 4 года назад при покупке они стоили менее 2 миллионов и едва относились к начальному уровню премиум-класса.

- Размер коэффициента на роскошь в 2021 году

- ВНИМАНИЕ!

- Чем грозит неуплата налога на роскошь за авто?

- Налог на роскошь — что такое, расчет налога, список автомобилей

- Что такое налог на роскошь?

- Какие автомобили попадают под налог на роскошь?

- Список автомобилей

- Расчет налога на роскошь (таблица)

- Как рассчитать налог на роскошь?

- Льготы на налог

- Что такое налог на роскошь, кто его платит и как рассчитать

- Повышенное налогообложение для автомобилей

- Какие марки автомобилей подвергаются повышенному налогообложению?

- Льготные условия для уплаты налога

- По каким правилам рассчитывают налог?

- Способы оплаты

- Недвижимость и налог на роскошь

- Налог на роскошь (автомобили) 2021 г. в России

- Список автомобилей 2021 года, с которых придется уплатить налог на роскошь

- Почему список 2021 года увеличился

- Размер повышающих коэффициентов

- Расчет налога на роскошь за авто

- Цель налога

- Критерии уплаты

- Кто освобождается

- Налог на роскошь в 2021 году. Автомобили, ставки, расчет

- От чего зависит размер налога

- В каких случаях нужно уплачивать налог на прибыль

- Повышающие коэффициенты

- Положены ли льготы?

- Формула для расчетов

- Дополнительные нюансы

- Как уплачивать налог на роскошь

- Как снизить размер налогов

- Ответственность за неуплату налогов

- Налог на роскошь за автомобили 2021: список и расчет

- Что такое налог на роскошь за автомобили в 2021 году

- Размер повышающих коэффициентов: налог на роскошь 2021

- Расчет налога на роскошь за автомобили в 2021 году

- 🎦 Видео

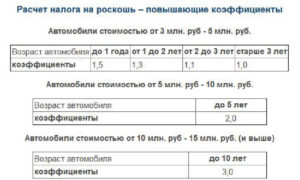

Размер коэффициента на роскошь в 2021 году

Формирование повышающего коэффициента зависит от таких показателей, как:

- Стоимость транспортного средства.

- Дата производства автомобиля.

Чем выше стоимость авто, тем больше коэффициент. Однако при увеличении возраста эксплуатации легковой машины размер налога становится меньше, а по достижению определенного предела налог на роскошь отменяется.

При расчете суммы налога нужно обращать внимание на комплектацию автомобиля. Одна и та же модель, например, Ford Explorer, попадает под налог в расширенной комплектации Limited, но при этом базовая комплектация дополнительным коэффициентом не облагается.

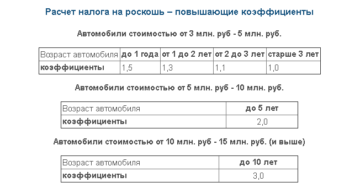

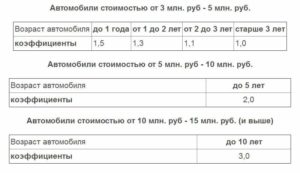

При расчете транспортного налога на роскошь учитывается ценовая категория легкового автомобиля. В зависимости от стоимости, назначается коэффициент:

- Первая категория (3-5 миллионов рублей) – 1,1. Применяется для машин до 3-х лет.

- Вторая категория (5-10 миллионов рублей) – 2. Применяется для машин до 5 лет.

- Третья категория (10-15 миллионов рублей) – 3. Применяется для машин до 10 лет.

- Четвертая категория (более 15 миллионов рублей) – 3. Применяется для машин до 20 лет.

В 2021 году понижен для коэффициент для легковых авто стоимостью 3-5 миллионов. Ранее он составлял от 1,1 до 1,5 в зависимости от возраста автомобиля. Согласно поправке в ст. 362 НК РФ, Федерального закона №335-ФЗ при расчете транспортного налога ка всем машинам будет применяться минимальный коэффициент 1,1.

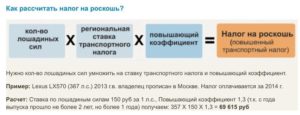

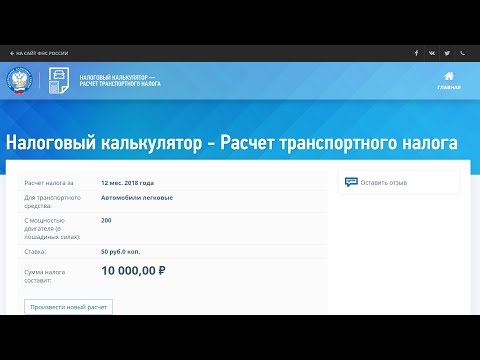

Узнать сумму налога можно самостоятельно. Чтобы рассчитать, сколько придется заплатить дополнительно к транспортному налогу, можно использовать специальный калькулятор или формулу:

Для расчета полной суммы сбора необходимо умножить коэффициент на базовую ставку транспортного налога, а также количество лошадиных сил автомобиля. Чем больше мощность двигателя, тем выше будет размер сбора.

ВНИМАНИЕ!

Ставка налога на роскошь для машин различается в разных регионах России согласно местным законам. При расчете используется ставка региона, в котором зарегистрирован автомобиль. Она зависит от специфических факторов и регулируется местными властями. Разброс ставки по стране достаточно высок.

Так, на разных территориях транспортный налог для автомобиля мощностью 100 л.с. составляет:

- Чечня — 200 рублей;

- Ингушетия – 500 рублей;

- Чукотская АО – 500 рублей;

- Забайкальский край – 600 рублей;

- Санкт-Петербург – 2500 рублей.

Некоторые категории людей могут избежать оплаты дополнительных сборов.

От уплаты налога в 2021 году освобождены следующие лица:

- инвалиды 1 и 2 групп;

- ветераны ВОВ;

- герои РФ и СССР;

- участники различных боевых действий;

- ликвидаторы последствий и жертвы Чернобыльской АЭС;

- многодетные родители.

Таким образом, чтобы не платить налог легальным способом, можно переоформить транспортное средство на человека, подлежащего действию льгот. Однако стоит учитывать, что освобождение от уплаты сбора может распространяться только на одно транспортное средство с мощностью двигателя не выше 150 лошадиных сил. За остальные ТС льготнику придется заплатить.

Чем грозит неуплата налога на роскошь за авто?

Уплата налогового сбора на транспортное средство должна своевременно осуществляться его владельцем. В противном случае на сумму долга начисляется пени, налагаются штрафные санкции.

Дело о неуплате может быть передано в ФСПП, после чего приставы наложат арест на личные счета должника.

Кроме того, если сумму долга превышает 10 тысяч рублей, на должника налагается запрет о выезде за границы России.

Видео:Налог на недвижимость (роскошь) в 2021 году, за что, когда и сколько нужно платитьСкачать

Налог на роскошь — что такое, расчет налога, список автомобилей

Какой налог на роскошь на автомобили в 2021 году? Калькулятор для расчета налога, список автомобилей в 2021 году.

Налог на роскошь — это дополнительный транспортный налог, взимаемый с владельцев очень дорогих машин.

Налог на роскошь рассчитывается путем умножения обычной ставки транспортного налога на повышающий коэффициент. Коэффициент зависит от стоимости и возраста машины и варьируется в пределах от 1.1 до 3.

Налог был введен в 2014 году и является инструментом снятия социальной напряженности. Количество машин, на который распространяется данная норма невелико, таким образом налог не существенно влияет на формирование бюджета страны.

Узнать, какие машины облагаются налогом на роскошь можно в нашей статье.

Что такое налог на роскошь?

Каждый владелец транспортного средства в России, в конце года обязан транспортный налог за свое авто. До 2014 года транспортный налог зависел только от двух показателей: от места регистрации автовладельца и лошадиных сил. С 2014 года добавился третий показатель — повышающий коэффициент для дорогих автомобилей.

Теперь, владельцы автомобилей, чьи авто входят в список дорогих машин, платят увеличенный транспортный налог. Список автомобилей для которых применяется новая мера, составляется министерством промышленности и торговли. Заметим, что первоначально в этом списке было 190 моделей транспортных средств. Сейчас, на момент написания статьи, список разросся до 1126 моделей.

Из-за того, что данное увеличение транспортного налога применимо только для владельцев дорогих авто, в народе налог назвали «налогом на роскошь».

Какие автомобили попадают под налог на роскошь?

Министерство промышленности и торговли официально утвердило список автомобилей, на которых начисляется увеличенный транспортный налог. В списке от 2021 года 1126 моделей. Минимальный критерий для вхождения в этот список: цена авто не менее 3 млн. Рублей, возраст не старше трех лет.

Однако, тут есть важная деталь: даже если автолюбитель приобрел свое авто дешевле чем за 3 млн. рублей, на него может быть начислен повышенный транспортный налог.

Дело в том, что, не смотря на цену, за которую приобреталось авто, оно может входить в список «роскошных автомобилей». Но тут есть и обратная сторона: даже если ваше авто стоило больше 3-х млн.

рублей, вы не будете платить повышенный налог, если машины не будет в списке дорогих авто.

Список автомобилей

Список авто, на который может быть наложен повышенный транспортный налог обновляется каждый год.

https://www.youtube.com/watch?v=yOrfVdXu4mY

Перечень автомобилей, которые попадают под налог на роскошь в 2021 году можно посмотреть тут.

Расчет налога на роскошь (таблица)

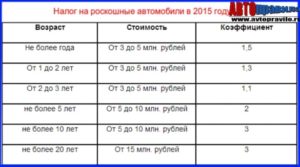

Чтобы рассчитать размер повышенного транспортного налога, или налога на роскошь, воспользуемся таблицей:

| Средняя цена авто | С года выпуска прошло | Повышающий коэффициент |

| от 3 до 5 млн. руб. | не более 1 года | 1,5 |

| от 3 до 5 млн. руб. | не более 2 лет | 1,3 |

| от 3 до 5 млн. руб. | не более 3 лет | 1,1 |

| от 5 до 10 млн. руб. | не более 5 лет | 2 |

| от 10 до 15 млн. руб. | не более 10 лет | 3 |

| свыше 15 млн. руб. | не более 20 лет | 3 |

Как рассчитать налог на роскошь?

Найдите соответствующий повышающий коэффициент для вашего с учетом средней цены и возраста машины, перемножьте сумму транспортного налога на повышающий коэффициент. Получившаяся сумма равна налогу, который вы заплатите за свое авто в этом году.

Пример: Максим купил в 2021 году Audi Q7 quattro за 4,5 млн. рублей. Судя по таблице, Максим заплатит полуторную ставку транспортного налога в 2021 году.

Важно: на 4й год владения, Максим заплатит обычную ставку транспортного налога за свое авто, так — как в его случае, к такому авто уже не может быть применен повышающий коэффициент.

Средняя цена авто означает, что при подсчете будет браться средняя цена нового автомобиля за расчетный период.

Пример: В 2021 году было куплено авто за 3,5 млн. рублей, а в 2021 года цена авто резко подскочила — машина стала стоить 4 млн. рублей.

Так, при расчете налога за 2021 год, стоимость авто будет составлять (3,5 + 4)/2 , т.е. 3,75 млн. рублей. Данная методика означает, что к вашей машине может быть применен разный повышающий коэффициент.

Но чаще всего, цена автомобиля меняется не значительно и для расчета можно пользоваться данной таблицей.

Льготы на налог

Это может звучать нелогично, но и для владельцев дорогих авто могут быть применены льготы.

Льготы применяются для:

- Родителей многодетных семей;

- Инвалидов (независимо от присвоенной степени);

- Ветеранов Великой Отечественной войны;

- Участников боевых действий;

- Героев Российской Федерации и СССР.

Важно: Данной льготой можно воспользоваться только в том случае, если мощность автомобиля не превышает 200 л.с.

20 июля 2021

19 июля 2021

Видео:Налог на роскошь: сколько нужно платить? / Как снизить налог на роскошь?Скачать

Что такое налог на роскошь, кто его платит и как рассчитать

В начале 2014 г. был введен налог на роскошь в отношении особо дорогостоящих транспортных средств и недвижимых объектов. Все нюансы зафиксированы в ст. 362 Налогового Кодекса РФ. Для владельцев роскошных автомобилей и апартаментов предусмотрены особые повышенные коэффициенты.

Позвоните по телефону бесплатной горячей линии

Высококвалифицированные специалисты в области права проконсультируют Вас и ответят на все Ваши вопросы: Гражданское право, Недвижимость, Корпоративное право, Трудовое право, Автомобильное право, Страхование, Уголовное право, Семейное право, Наследство, Защита прав потребителей, Интеллектуальная собственность.

Повышенное налогообложение для автомобилей

Подобный налоговый сбор представляет собой обычный транспортный налог, увеличенный на размер коэффициента, который складывается из общей стоимости и даты выпуска автомобиля. Владельцы таких авто платят за право распоряжаться ими.

https://www.youtube.com/watch?v=2p-banbE6Ww

Список машин, цена которых, в среднем, составляет от 3 000 000 рублей, размещается на сайте Минпромторга до начала марта каждого года. Сегодня основными функциями такого налогового сбора признаны:

- увеличение количества налогов, поступающих в государственную казну;

- противоборство коррупции;

- поддержание экономической стабильности и регулировка поступления финансовых средств.

Единого размера налогового сбора не существует, он может меняться каждый год. Чем больше стоит автомобиль, тем дольше придется платить налог его владельцу. Ставка при этом будет заметно выше, чем у других собственников:

- коэффициент 3 предусмотрен для авто, цена которых от 10 до 15 млн. рублей, при условии, что они были выпущены не более 10 лет назад, а также для машин стоимостью более 15 млн. рублей, произведенных не больше 20 лет назад;

- коэффициент ставки 2 рассчитан на авто, приобретенные по цене от 5 до 10 млн. рублей и выпущенные не больше 5 лет назад;

- машины, изготовленные не больше 1 года назад, стоимостью 3 – 5 млн. рублей, будут облагаться налогом с учетом ставки 1,5;

- если цена колеблется от 3 до 5 млн. рублей, а автомобиль произведен не позднее 2 лет назад, то коэффициент для повышенного налога составит 1,3;

- коэффициент ставки 1,1 предусмотрен для личного транспорта возрастом от 2 до 3 лет и стоимостью от 3 до 5 млн. рублей.

Информацию для самостоятельного расчета налога можно узнать у представителя компании-производителя. Средняя цена обновляется Минпромторгом каждый год. Реальная цена, по которой была куплена машина, может не совпадать с установленной стоимостью.

Какие марки автомобилей подвергаются повышенному налогообложению?

В 2021 г. в подобном списке значится 1126 марок автомобилей. В среднем, стоят они 3 – 5 млн. рублей. Несмотря на регулярное повышение цен на автомобили, ценовой порог некоторых моделей, попадающих под налог на роскошь, изменен не был.

Как следствие, под данную категорию все чаще попадают машины, которые сложно назвать роскошными.

Уплатить налог обязаны также собственники морского и речного транспорта. Сбор устанавливается как 10% от прожиточного минимума.

Не предусмотрен такой налог для скоростных и обычных лодок, длина корпуса которых не превышает 6 м.

Для частных летательных аппаратов предусмотрен сбор в 10% от прожиточного минимума. Данная категория транспорта не предусматривает льгот.

Льготные условия для уплаты налога

Законодательство предусматривает льготные условия для некоторых групп физических лиц:

- ветераны ВОВ;

- лица, имеющие награды героя России и СССР;

- семьи, воспитывающие 3-х и более детей;

- инвалиды, независимо от группы инвалидности;

- участники военных действий.

Льготы действительны, если мощность автомобиля не превышает 200 л.с. Ставка налога может начисляться не только на новые, но и на подержанные авто. Владельцам рекомендуют регулярно проверять, находится ли его машина в списке Минпромторга. Налогообложению не подлежит личный транспорт, находящийся в розыске. Необходимо официально заявить об угоне автомобиля.

На основании п. 3 ст. 362 НК РФ собственник обязан уплатить налог только за месяцы, в течение которых он фактически является владельцем. Месяцы, в которые происходит регистрация личного транспорта и снятие его с регистрации, также принимаются за целые месяцы для расчета.

По каким правилам рассчитывают налог?

Расчет повышенного сбора для автотранспорта выглядит так: число лошадиных сил необходимо умножить на ставку для транспортного налога, принятую в регионе, и повышающий коэффициент для конкретной марки машины.

Пример расчета для авто, приобретенного за 4,5 млн. рублей:

- в первый год произведение лошадиных сил и ставки налога в регионе умножаем на повышающий коэффициент — 1,5;

- во второй год повышающий коэффициент заменяется на 1,3;

- в третий год коэффициент снижается до 1,1.

Далее налог на транспорт уже оплачивается без повышающего коэффициента.

Напоминаем, что даже если Вы досконально изучите все данные, находящиеся в открытом доступе, это не заменит Вам опыта профессиональных юристов!

Чтобы получить подробную бесплатную консультацию и максимально надежно решить Ваш вопрос — обращайтесь к специалистам по телефонам, указанным наверху страницы, или через онлайн-форму.

Способы оплаты

Сроком перечисления налога с 2021 года считается 1 декабря. До 1 декабря текущего года потребуется внести оплату за предыдущий год целиком.

https://www.youtube.com/watch?v=OwHPYYP_BhE

Получить сведения о налоговой задолженности удобно:

- на сайте «Госуслуги»;

- на портале ФНС;

- на официальной странице службы судебных приставов.

Для перечисления денег используют системы электронных платежей (Яндекс.Деньги, QIWI, Webmoney), онлайн-банкинг, платежные терминалы. Можно внести сумму через кассу банка или воспользоваться услугами Почты России.

Недвижимость и налог на роскошь

Подобный налог в сфере недвижимых объектов представляет собой повышение имущественного налога. Оплачивать его обязаны все граждане, являющиеся владельцами данной категории имущества.

Подобный налоговый сбор выплачивается на отдельных основаниях, учитывая уровень дохода конкретных групп лиц.

Ставка налога устанавливается путем обозначения повышающего коэффициента, региональные власти определяют его самостоятельно.

Федеральным законодательством устанавливаются некоторые ограничения на действия местных властей: наименьшее значение – 0,1% от кадастровой оценки, максимальное – 1,5%.

При вычислении величины налогового сбора учитываются следующие пункты:

- участки земли, выделенные для ведения для сельского хозяйства или личных хозяйств, подразумевают ставку 0,3%;

- для офисов, производственных строений устанавливается коэффициент 0,5%;

- если кадастровая цена не превышает ограничения, предусмотренного законом, то принимается ставка 0,1%;

- для иных земельных наделов предусмотрена ставка 1,5%.

Нет возможности целенаправленно занизить стоимость своей недвижимости, информация проверяется через Росреестр. Законодательство устанавливает:

- роскошным жильем признаются квартиры площадью больше 200 кв.м., их цена не менее 30 млн. рублей;

- объектом особого налогообложения станет недвижимость по цене более 300 млн. рублей, налоговый сбор составит 2% от кадастровой стоимости указанного помещения.

Под уплату повышенного имущественного сбора попадают практически все лица, имеющие в собственности земельный участок. Этот факт является следствием того, что при расчете учитывают кадастровую стоимость, а к ней прибавляют цену самого надела. Цена на участок земли отличается в зависимости от его расположения.

Государство не устанавливает одинакового размера налоговых отчислений для роскошной недвижимости. В отдельных регионах страны он может быть в пределах от 0,1% до 1,5% от полной кадастровой стоимости.

Для некоторых групп граждан предусмотрены льготы при обложении налогом. К ним относятся участники военных кампаний, лица, имеющие звания Героя России и СССР, пенсионеры. Льготы применимы только для одного объекта недвижимости, принадлежащего гражданину по праву собственности. Если подобных объектов несколько, то придется выбрать один.

Видео:Как рассчитать налог на машинуСкачать

Налог на роскошь (автомобили) 2021 г. в России

4.33/5 (6)

Стоит отметить, что повышенное налогообложение автотранспортных средств, которые отнесены к предметам роскоши, введено в действие довольно давно и названо налогом на роскошь. От обычного транспортного этот налог отличают используемые при его расчете повышающие коэффициенты.

Внимание! Порядок использования повышающих коэффициентов установлен 2 частью 362 статьи Налогового кодекса РФ. Исходя из норм, закрепленных в этой статье, при расчете транспортного налога для автотранспортных средств, стоимость которых превышает 3 000 000 рублей, используются определенные повышающие коэффициенты. Ниже эти коэффициенты будут рассмотрены более подробно.

Следует понимать, что при отнесении автотранспортного средства к предметам роскоши не принимается в расчет сумма, за которую это автотранспортное средство было приобретено.

Если изначально стоимость автотранспортного средства была ниже 3 000 000 рублей, но в дальнейшем, в силу колебания валютных курсов или иных причин, превысила этот показатель, то повышающий коэффициент может быть применен.

https://www.youtube.com/watch?v=TM7SJOKgNA8

Отдельно подчеркнем, что для применения повышающих коэффициентов необходимо не только, чтобы стоимость автотранспортного средства превышала 3 000 000 рублей, но и чтобы это автотранспортное средство было включено в ежегодно составляемый Министерством промышленности и торговли РФ «Перечень легковых автомобилей средней стоимостью от 3 000 000 рублей, подлежащий применению в очередном налоговом периоде».

Говоря проще, если стоимость автотранспортного средства превышает 3 000 000 рублей, но при этом оно не включено в вышеуказанный перечень, то повышающий коэффициент при расчете транспортного налога не применяется.

Транспортный налог 2021 отменен или нет?

Список автомобилей 2021 года, с которых придется уплатить налог на роскошь

Перед тем, как начать рассматривать утвержденный Министерством промышленности и торговли РФ перечень автотранспортных средств, при налогообложении которых используется повышающий коэффициент, необходимо выделить следующие моменты:

- Вышеупомянутый перечень периодически изменяется. Исходя из этого, прежде чем рассчитать налог, потребуется посетить официальный сайт Министерства промышленности и торговли РФ в сети Интернет и ознакомиться с актуальной редакцией перечня;

- Будет применяться налог на роскошь к конкретному автотранспортному средству или нет, зависит от того, в какой комплектации это автотранспортное средство было продано.

К примеру, за Ford explorer в стандартной комплектации собственник платит обычный транспортный налог. А вот при расчете налога за этот же Ford explorer в комплектации Limited и более высоких уровней используется повышающий коэффициент.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Почему список 2021 года увеличился

Специалисты давно заявляли о том, что в перечень автотранспортных средств, облагаемых налогом на роскошь, на текущий год включат много новых позиций.

Эти высказывания основывались на том, что в связи с существенными колебаниями валютного курса стоимость автотранспортных средств, произведенных за пределами Российской Федерации, в рублевом эквиваленте существенно возросла. По этой причине многие автотранспортные средства, стоимость которых в прошлом налоговом периоде была меньше установленного порога в 3 000 000 рублей, пересекли этот порог и стали предметами роскоши.

К примеру, в перечень, действующий в текущем году, вошло ранее не попадавшее в этот перечень автотранспортное средство, произведенное компанией Мерседес, — Е300.

Этот автомобиль попал в перечень, поскольку в связи с колебаниями валютного курса его стоимость в рублевом эквиваленте превысила 3 000 0000 рублей.

Теперь все собственники этого автотранспортного средства будут платить транспортный налог с повышающим коэффициентом.

Важно! Давайте разберем ситуацию на конкретном примере. Гражданин, проживающий в Москве, владеет автотранспортным средством Мерседес Е300, выпущенным в 2021 году.

Мощность двигателя этого автотранспортного средства составляет 250 лошадиных сил.

Поскольку в предыдущем году данное автотранспортное средство не входило в перечень роскошных, гражданин заплатил транспортный налог в сумме 18 759 рублей.

Однако в связи с тем, что в настоящее время это автотранспортное средство входит в перечень, гражданину придется заплатить налог, при расчет которого используется повышающий коэффициент 1,5. Таким образом, сумма налога составит 28 138,50 рубля.

Размер повышающих коэффициентов

Величина коэффициента, используемого при расчете транспортного налога в отношении автотранспортных средств, включенных в перечень роскошных, зависит от таких факторов, как:

- стоимость автотранспортного средства;

- год, в котором автотранспортное средство произведено.

Учтите! Автотранспортные средства распределены на 4 ценовых категории, для каждой из которых установлен свой повышающий коэффициент:

- В первую категорию включены автотранспортные средства стоимостью от 3 000 000 до 5 000 000 рублей. Для них используется коэффициент 1,1;

- Во вторую категорию попали автотранспортные средства стоимостью от 5 000 000 до 10 000 000 рублей. Для этих автотранспортных средств применяется коэффициент 2;

- К третьей категории отнесены автотранспортные средства стоимостью от 10 000 000 до 15 000 000 рублей. Используемый для них коэффициент — 3;

- В четвертой категории находятся автотранспортные средства стоимостью более 15 000 0000 рублей. Для этих автотранспортных средств также используется коэффициент 3.

Новые налоги с 1 июля 2021 года.

Стоит отметить, что до начала текущего года по мере увеличения возраста автотранспортного средства повышающий коэффициент уменьшался. Однако в настоящее время это правило отменено. Ниже приведена таблица повышающих коэффициентов и возраста автотранспортного средства, до которого эти коэффициенты действуют:

| Стоимость автотранспортного средства, руб. | Возраст автотранспортного средства, лет | Повышающий коэффициент |

| 3 000 000 —5 000 000 | до 3 | 1,1 |

| 5 000 000 —10 000 000 | до 5 | 2 |

| 10 000 000 —15 000 000 | до 10 | 3 |

| Свыше 15 000 000 | до 20 | 3 |

Посмотрите видео. Как рассчитать транспортный налог:

Расчет налога на роскошь за авто

Когда известен повышающей коэффициент, сложность с расчетом налога на автотранспортные средства, отнесенные к роскоши, отпадает.

Подчеркнем, что в данном случае налог на роскошь представляет из себя транспортный налог, рассчитанный с повышающим коэффициентом.

Повышающий коэффициент используется при расчете транспортного налога на автотранспортные средства стоимостью свыше 3 000 000 рублей, перечень которых приведен выше.

https://www.youtube.com/watch?v=dRrGB2LN73I

Говоря проще, в этом случае налог рассчитывается по формуле:

Сумма налога = Ставка налога Х Количество лошадиных сил Х Повышающий коэффициент.

При этом следует иметь в виду, что в различных субъектах федерации установлены разные ставки транспортного налога.

Давайте рассмотрим порядок исчисления этого налога на конкретных примерах.

В 2021 году компания, находящаяся в Москве, приобрела Audi SQ5 quattro. В текущем году это автотранспортное средство включено в перечень автотранспортных средств, отнесенных к предметам роскоши.

Мощность двигателя этого автотранспортного средства составляет 249 лошадиных сил.

В Москве используется ставка транспортного налога в сумме 75 рублей.

Запомните! Поскольку возраст автотранспортного средства не превысил 3 лет, применяется повышающий коэффициент 1,1.

Сумма налога составит: 249 Х 75 Х 1,1 = 20 542,50 рубля.

В другом случае, московской компанией в 2014 году было приобретено автотранспортное средство Audi RS5 Coupe quattro. В текущем году это автотранспортное средство включено в перечень автотранспортных средств, отнесенных к предметам роскоши.

Мощность двигателя этого автотранспортного средства составляет 450 лошадиных сил. В Москве используется ставка транспортного налога в сумме 75 рублей.

Поскольку возраст этого автотранспортного средства превышает 3 года, то повышающий коэффициент при расчете налога использоваться не будет.

Сумма налога составит: 450 Х 75 = 33 750 рублей.

Цель налога

Внимание! Повышающий коэффициент используется для достижения следующих целей:

- поддержка социальной справедливости;

- пополнение бюджетов субъектов федерации;

- повышение спроса на автотранспортные средства российских марок, поскольку для них повышающий коэффициент не применяется.

Критерии уплаты

При использовании повышающего коэффициента учитываются следующие характеристики автотранспортного средства:

- марка и модель;

- тип, мощность и объем двигателя;

- год производства автотранспортного средства.

Кому простят долги по налогам в 2021 году?

Кто освобождается

Стоит отметить, что некоторые категории граждан освобождены от использования повышенного коэффициента при расчете транспортного налога.

К этим категориям относятся:

- Герои Советского Союза и РФ;

- ветераны Великой Отечественной войны;

- ветераны боевых действий;

- инвалиды I и II группы;

- граждане, получившие статус многодетных родителей.

Кроме того, не подлежат обложению налогом:

- угнанные автотранспортные средства;

- автотранспортные средства, оборудованные для перевозки граждан с инвалидностью.

Посмотрите видео. Налог на роскошь:

Видео:Повышенный Налог На Автомобили 2021 в России | Рассчитать Транспортный Налог Калькулятор РасчетСкачать

Налог на роскошь в 2021 году. Автомобили, ставки, расчет

Налог на автомобиль получил название налога на роскошь. Это имущественный налог, который должен уплачиваться всеми гражданами, попадающими под соответствующий перечень. Размер его определяется рядом факторов.

От чего зависит размер налога

Величина налога определяется этими факторами:

- Ставка, устанавливаемая нормативными актами.

- Ставка, устанавливаемая местными законами.

- Мощность двигателя.

- Срок эксплуатации авто.

- Статус владельца ТС.

На размер могут также влиять другие факторы, являющиеся менее существенными. Ставка налога определяется федеральным законодательством. Однако она может меняться местными властями. Главный фактор при установлении величины налога – мощность двигателя. Чем больше будет эта мощность, тем выше будет налог.

В каких случаях нужно уплачивать налог на прибыль

На сайте Минпромторга размещен перечень авто, при приобретении которых нужно уплачивать налог увеличенного размера. Этот список обновляется раз в год. В частности, 1 марта. Расчет и порядок уплаты устанавливаются в зависимости от статуса лица. К примеру, для ФЛ расчеты осуществляются ФНС.

ЮЛ сами выполняют расчеты. Кроме того, они обязаны вносить аванс. Порядок оплаты также устанавливается местными властями. Лицо может снизить размер налога. Для этого ему нужно поставить авто на учет в регионе с минимальной ставкой. Наибольший налог установлен для грузовых авто.

Рассчитывается он на основании статьи 358 НК РФ.

Авто, включенные в список, подразделяются на две категории:

- Стоимость до 5 000 000 рублей.

- Стоимость больше 5 000 000 рублей.

В перечень входят такие авто, как Ауди, БМВ, Хендай, Ягуар, Ленд Ровер, Тойота, Лексус, Мерседес, Порше, Вольво, Мазерати, Астон Мартин, Бентли, Феррари, Роллс-ройс. Точный перечень нужно смотреть на сайте Минпромторга. То есть налог нужно уплачивать на авто бизнес-класса и класса премиум.

Повышающие коэффициенты

При расчетах используются коэффициенты, которые увеличивают налог. Рассмотрим их:

- Стоимость авто от 3 000 000 рублей. Коэффициент на ТС возрастом меньше года составит 1,5, до трех лет – 1,3, старше трех лет – 1,1.

- Стоимость авто от 5 000 000 рублей. Коэффициент на авто старше 5 лет составит 2.

- Стоимость авто от 10 000 0000 до 15 000 000 рублей. Коэффициент для авто возрастом до 10 лет составит 3.

- Стоимость авто от 15 000 000 рублей. Коэффициент для авто возрастом до 3 лет составит 3.

То есть чем дороже авто, тем большим будет коэффициент. Он увеличит величину налога.

Положены ли льготы?

Налог на роскошь является накладным для многих людей. А потому автовладельцы пытаются сэкономить. Как уже говорилось ранее, можно снизить величину платежей при оформлении ТС в регионе с наиболее выгодными условиями. Однако есть альтернативный вариант – оформление авто на льготника. Перечень льгот может устанавливаться на местном уровне.

https://www.youtube.com/watch?v=013ZpAmtaC8

Налог снижается для следующих категорий людей:

- Ветераны ВОВ.

- Жертвы и ликвидаторы Чернобыльской АЭС.

- Военнослужащие, которые участвуют в военных действиях.

- Люди с инвалидностью 1-ой и 2-ой группы.

Ранее этот перечень был более широким. Однако некоторые категории лиц были лишены прав на льготы. Это общие правила. Однако также есть льготы, установленные на местном уровне. К примеру, в некоторых регионах льготы полагаются родителям детей с инвалидностью.

Формула для расчетов

Для определения величины налога в конкретном случае нужно воспользоваться этой формулой:

Число лошадиных сил * региональная ставка * повышающий коэффициент

Рассмотрим пример. У человека есть авто 2015 года выпуска. Мощность двигателя составит 250 л. с. Ставка составит 80 р/л.с. Стоимость ТС входит в категорию «от 3 до 5 миллионов рублей». Коэффициент составляет 1,3. Расчеты будут следующими:

250 л.с. * 80 р/л *1,3

То есть годовой размер налога составляет 26 000 рублей.

ВАЖНО! Если мощность двигателя выражена в кВт, расчеты основываются на этих пропорциях: 1 л.с. = 1,35 кВт.

К СВЕДЕНИЮ! Если налог определяется на неполный год, производится округление до полного месяца.

Дополнительные нюансы

При расчете нужно принимать во внимание эти нюансы:

- Нужно учитывать, что коэффициенты могут быть не только федеральными, но и местными.

- Перед расчетами следует проверить, есть ли какие-либо льготы, подходящие автовладельцу.

Перечень авто, на которые уплачивается налог на роскошь, обновляется ежегодно.

Как уплачивать налог на роскошь

Налог уплачивается до 1 ноября года. Однако регионы могут устанавливать иные сроки. До 1 ноября 2021 года нужно внести сумму за 2021 год. За месяц до уплаты обычно приходит квитанция. Однако если она не пришла, человек все равно должен совершить платеж. В рассматриваемом случае сумма налога определяется самим плательщиком.

Узнать размер долга можно через эти ресурсы:

- Сайт налоговой.

- Сайт Госуслуг.

- Сайт судебных приставов.

Указанный выше порядок актуален для ФЛ. Правила для ЮЛ будут несколько другими. В частности, предприниматель должен внести аванс не позже заключительного числа месяца, следующего за отчетным.

Перевести деньги можно разными путями:

- Электронными системами: QIWI, WebMoney, Яндекс.Деньги.

- С помощью банкинга: Альфа-Клик, Сбербанк-банкинг.

- Через почту.

- Через банковскую кассу.

- Посредством платежных терминалов.

Что выбрать из перечисленных методов? Электронные системы и терминалы – это самые быстрые способы. Оплата через почтовое отделение – это самый длительный вариант.

Как снизить размер налогов

Размер налогов на роскошь можно уменьшить. Однако для этого придется постараться. Рассмотрим все варианты:

- Оформление авто на лицо, которое наделено льготами.

- Оформление ТС в регионе со льготными условиями.

- Уменьшение мощности двигателя.

Основной показатель в расчетах – мощность двигателя. Поэтому при уменьшении этого показателя уменьшается и размер налога. Снизить мощность можно этими способами:

- Исправление ошибок, которые закрались в документах. ГИБДД иногда допускает ошибки при указании показателей. В этом случае нужно составить заявление с обоснованием того, что зафиксированная мощность двигателя была ошибочной. В этом случае владелец получает новое свидетельство.

- Проведение экспертизы мощности. Экспертиза проводится специалистами. Для заказа услуги нужно обращаться в аккредитованные компании.

- Приобретение и монтаж нового двигателя. Наиболее затратная процедура.

- Дефорсирование. Позволяет снизить производительность.

Вносить изменения в паспорт можно только при участии соответствующих ведомостей. В обратном случае процедура будет незаконной.

Ответственность за неуплату налогов

Что будет, если предприниматель или ФЛ проигнорировали напоминание об уплате? Крайним сроком для внесения платежа является 6 месяцев с даты направления напоминания. После этого лицу будет направлено соответствующее требование. Если в течение 10 дней платеж не поступит, долг будет взыскиваться через службу судебных приставов.

Пени будут начисляться ежедневно. То есть долг лица увеличивается. Неуплата влечет за собой такие проблемы, как сложности с выездом из РФ, отказ банка в обслуживании. Если должником является ЮЛ, может начаться процесс его банкротства. Кроме того, статьями 198 и 199 УК РФ установлена уголовная ответственность за долги по налогам.

Видео:Как рассчитать и уплатить в срок Транспортный налог в 2021 году?Скачать

Налог на роскошь за автомобили 2021: список и расчет

Налог на роскошь за автомобили, представляет собой коэффициент, увеличивающий размер транспортного налога в 2021 году. Кроме того, расширен список с перечнем машин, подлежащих дополнительному налогообложению. Мы расскажем вам обо всем подробно. Вы также найдете в статье список Минпромтруда в последней редакции и пример, как рассчитать налог на роскошь.

Активировать пробный доступ к журналу «РНК» или подписаться со скидкой

Официальный список легковых автомобилей стоимостью свыше 3 млн. рублей

Что такое налог на роскошь за автомобили в 2021 году

Налог на роскошь за автомобили – это не нововведение 2021 года. Он действует на территории РФ уже несколько лет и официально называется транспортный налог. Налогом на роскошь его окрестили за дополнительный коэффициент, на который умножается сумма налога с дорогих машин.

Регулирует это положение п.2 ст. 362 НК. При уплате транспортного налога на легковые автомобили стоимостью выше 3 миллионов рублей, его сумма увеличивается на повышающий коэффициент. Что это за коэффициент, мы расскажем ниже.

https://www.youtube.com/watch?v=3srCrNFdf48

Зачем нужен налог на роскошь:

- Поддержание социального баланса – с дорогой машины берется более высокий сбор;

- Существенное пополнение регионального бюджета;

- Стимуляция к приобретению отечественных машин, которые повышенным коэффициентом не облагаются.

Срочно! 20 августа 2021 года Минпромторг обновил перечень легковых автомобилей, транспортный налог с которых надо платить с повышающими коэффициентами. Проверьте, не изменились ли повышающие коэффициенты по тем моделям, за которые вы уже перечисляли авансовые платежи по транспортному налогу. Воспользуйтесь нашим сервисом:

Получить бесплатный доступ к сервису

Не имеет значения, по какой цене вы фактически приобрели автомобиль. Если в силу инфляции, курсовых изменений или иных причин, стоимость машины перевалила за три миллиона – придется платить налог на роскошь. Однако не спешите паниковать.

Каждый год Минпромторг публикует официальные списки автомобилей, с которых берется налог на роскошь. Если вашей машины нет в списке, то платить лишнее не стоит, даже если цена вашего транспортного средства превышает з млн.

рублей (списки 2021 года смотрите ниже).

Внимание! Три подсказки, чтобы рассчитать налог и авансы по «транспорту» с учетом новых правил

Размер повышающих коэффициентов: налог на роскошь 2021

Коэффициент, повышающий транспортный налог с автомобилей стоимостью более трех миллионов, так называемый налог на роскошь, зависит от следующих показателей:

- Стоимость машины;

- Дата производства транспортного средства.

Что касается стоимости легковушки, то тут существует четыре ценовых категории, каждая имеет свой коэффициент:

- 1 категория от 3 до 5 миллионов рублей – коэффициент 1,1;

- 2 категория от 5 до 10 миллионов рублей – коэффициент 2;

- 3 категория от 10 до 15 миллионов – коэффициент 3;

- 4 категория свыше 15 миллионов – коэффициент 3.

Но на коэффициент влияет также и время эксплуатации машины. Чем дольше пользуетесь транспортным средством, тем ниже коэффициент. Кроме того, для каждой категории установлен временной предел, по завершении которого, необходимость платить за роскошь отпадает.

Внимание! Федеральный закон от 27.11.2021 № 335-ФЗ внес поправку в ст.362 НК РФ, согласно которой в 2021 году ко всем автомобилям стоимостью от 3 до 5 млн. и возрастом до 3 лет применяется минимальный коэффициент 1,1.

До 2021 года коэффициент на эти автомобили с возрастом уменьшался.

Таблица повышающих коэффициентов транспортного налога на роскошь.

от 3 до 5 млн. | до 3 лет | 1,1 |

от 5 до 10 млн. | до 5 лет | 2 |

от 10 до 15 млн. | до 10 лет | 3 |

свыше 15 млн. | до 20 лет |

Расчет налога на роскошь за автомобили в 2021 году

Если знать коэффициент, то рассчитать налог н а роскошь в 2021 году достаточно просто.

Напомним, что налог на роскошь – это не что иное, как все тот же транспортной налог, увеличивающий сумму выплаты на специальный коэффициент. Распространяется роскошь на легковые автомашины по цене от 3 млн. и выше. Список автомобилей, с которых придется заплатить дополнительный коэффициент, смотрите выше.

Рассчитывается налог по следующей формуле:

Обратите внимание! В каждом регионе существует своя ставка транспортного налога.

Давайте рассчитаем транспортный налог на роскошь на конкретном примере.

Пример 1. Компания приобрела в 2021 году автомобиль Audi SQ5 quattro. В 2021 году автомобиль числился в перечни Минпромторга, как машина стоимостью от 3 до 5 млн. Мощность двигателя транспортного средства – 249 л.с.

https://www.youtube.com/watch?v=qHB-gaHy6Gc

Ставка транспортного налога в регионе – 75.

Так как машине нет еще трех лет, то повышающий коэффициент ее категории будет 1.1

Сумма налога на роскошь равна: 75*249*1,1 = 20 542,50 руб.

Пример 2. В 2014 году был куплен автомобиль Audi RS5 Coupe quattro. В 2021 году эта модель находилась в списке дорогих автомобилей в категории 3-5 млн. рублей. Однако к этому времени машине исполнилось больше 3 лет, поэтому коэффициент роскоши к ней не применим.

Мощность машины – 450 л.с.;

Ставка транспортного налога – 75.

Сумма налога равна: 75*450 = 33 750 рублей. В данной ситуации налог увеличила мощность (лошадиные силы) машины.

🎦 Видео

Налог на роскошь автомобили 2021: список расширяется.Скачать

Транспортный Налог 2022 как заплатить и рассчитать налог на автомобиль: ставки и сроки уплатыСкачать

НАЛОГ НА РОСКОШЬ - СПИСОК АВТОМОБИЛЕЙ РОССИЯ - КАК СЧИТАТЬСкачать

Кто освобождается от уплаты транспортного налога?Скачать

КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

Налоговый калькулятор - Расчет транспортного налогаСкачать

Как рассчитать налог с продажи квартиры в 2022 году и как можно не платить?Скачать

Водителям начал приходить транспортный налог 2022Скачать

Транспортный налог "на роскошь": последние новостиСкачать

Налог на роскошьСкачать

расчет транспортного налогаСкачать

Расчет транспортного налога в 2021 годуСкачать

Налог на роскошь | Налог на авто Украина | Как рассчитать налог на авто | Транспортный налогСкачать

Транспортный налог 2023: все измененияСкачать

Модели, которые могут попасть под налог на роскошь в 2021 годуСкачать