Для отражения корректировочного счета-фактуры в книге покупок и продаж, посмотрите нашу инструкцию с примерами и образцами для продавца и покупателя. На проверке инспектор в первую очередь сверит именно это. И если будут нарушения, может снять вычеты по НДС.

Активировать пробный доступ к журналу «РНК» или подписаться со скидкой

- Чем отличается отражение корректировочного счета-фактуры в книге покупок и книге продаж от первичного

- Цену уменьшили

- Цену увеличили

- Порядок регистрации корректировочных счетов-фактур в книге покупок и книге продаж Н3

- Как отразить корректировочный счет-фактуру в книге покупок и книге продаж

- Книга покупок у продавца и покупателя, отражаем корректировочный счет-фактуру

- Как отражать корректировочный счет-фактуру в книге покупок: образец

- Пример отражения счета-фактуры в книге покупок и книге продаж при уменьшении стоимости товаров

- Как правильно учитывать корректировочные счета-фактуры

- Корректировать или исправлять?

- Что представляет собой КСФ

- Корректировочный счет-фактура и типичные ситуации, в которых он может применяться

- Многократная корректировка

- Учет корректировочных счетов-фактур

- Главное

- Корректировочный счет фактура на уменьшение

- Корректировочный счет-фактура на уменьшение или увеличение

- Где отражается корректировочный счет фактура на уменьшение и на увеличение

- Как отразить корректировочный счет-фактуру на уменьшение в бухучете

- Корректировочный счет-фактура и налог на прибыль

- Счета-фактуры поддались корректировке

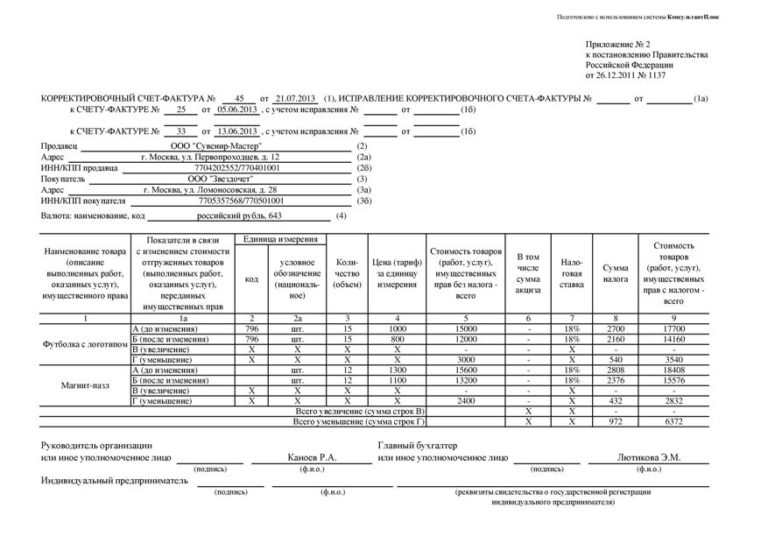

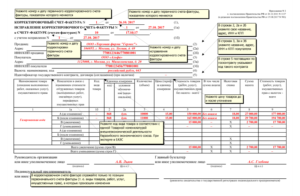

- Реквизиты корректировочного счета-фактуры

- Основания применения скидок

- Корректировка в сторону увеличения

- Корректировка в сторону уменьшения

- Подтверждение права на вычет

- Возврат товара

- Корректировочный счет-фактура или исправленный: когда и какой документ оформить

- Корректировка или исправление

- Исправляем исправленный счет-фактуру

- Исправляем корректировочный счет-фактуру

- Корректируем исправленный счет-фактуру

- Корректируем корректировочный счет-фактуру

- А. Повторная корректировка

- Б. Повторная корректировка первоначального документа

- Исправляем повторную корректировку

- 💥 Видео

Чем отличается отражение корректировочного счета-фактуры в книге покупок и книге продаж от первичного

Корректировочный счет-фактура (КСФ) отражается в книге покупок и продаж по своему отличительному принципу, нежели авансовый или отгрузочный документ. Это связано с особенностями выставления продавцом КСФ. Давайте рассмотрим эти особенности.

Продавцы при изменении стоимости или количества ранее осуществленной поставки должны выставлять покупателям корректировочные счета-фактуры. Есть несколько поводов выставить этот документ:

- изменилась цена или тариф отгрузки;

- уточнено количество или объем отгрузки.

Во всех перечисленных случаях продавец выписывает корректировочный счет-фактуру в двух экземплярах. Один экземпляр пересылает покупателю, второй оставляет себе.

Продавец составляет документы, только если с изменениями согласен покупатель (п. 3 ст. 168 НК РФ). Для этого составляется первичный документ, например, акт. Форма корректировочного счета-фактуры и правила его заполнения утверждены постановлением Правительства РФ от 26.12.11 № 1137.

После составления КСФ продавцом, он должен отразить этот корректировочный счет-фактуру в книге покупок или книге продаж.

Важно!

По общим правилам при изменении цены товаров продавец выставляет корректировочный счет-фактуру и на его основании стороны договора пересчитывают свои обязательства по налогу. Но Минфин назвал случаи, когда корректировочный счет-фактура не нужен, а базу по НДС придется определять с чистого листа по сложному алгоритму.

Узнать, что за случаи

Цену уменьшили

Если имело место уменьшение цены товара (работ, услуг), то есть продавец теряет часть денежных средств, он их как бы отдает покупателю, то есть совершает покупку. То он и регистрировать такой корректировочный счет-фактуру должен в книге покупок.

Цену увеличили

Иное дело, если стоимость или количество товара увеличились, в этом случае у него как бы увеличиваются продажи, и он уже регистрирует корректировочный счет-фактуру в книге продаж.

Покупатель после получения КСФ, также отражает его в книге покупок или книге продаж. Но у него принцип регистрации будет противоположный. Чтобы в этом разобраться, давайте посмотрим таблицу.

Порядок регистрации корректировочных счетов-фактур в книге покупок и книге продаж Н3

| Уменьшение стоимости товаров, работ, услуг | В книге покупок за текущий налоговый период (п. 2.1 письма ФНС России) | В книге продаж за текущий налоговый период (п. 2.4 письма ФНС России) |

| Увеличение стоимости товаров, работ, услуг | В дополнительном листе к книге продаж за тот налоговый период, в котором был составлен исходный счет-фактура (п. 2.3 письма ФНС России) | В книге покупок за текущий налоговый период (п. 2.2 письма ФНС России) |

Как отразить корректировочный счет-фактуру в книге покупок и книге продаж

Корректировочный счет-фактура может отражаться как в книге покупок, так и в книге продаж. Регистрация документа происходит в том квартале, когда документы был выставлен.

Книга продаж у продавца и покупателя, отражаем корректировочный счет-фактуру Н3

В этом случае поля бланка заполняем так.

https://www.youtube.com/watch?v=3UQDN7_YTQk

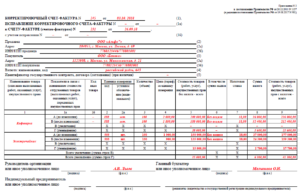

Столбец 2 — Код вида операции во всех случаях будет 18;

Столбец 3 – должен совпадать со строкой 1б КСФ;

Столбец 5 – должен совпадать со строкой 1 КСФ;

Столбец 13б заполняется следующим образом:

- при уменьшении цены или количества вписываем сумму строк «Г» столбца 9 КСФ;

- при увеличении — сумму строк «В» столбца 9 КСФ;

Столбец 14 заполняем так:

- при уменьшении цены или количества вписываем сумму строк «Г» столбца 5 КСФ;

- при увеличении — сумму строк «В» столбца 5 КСФ;

Столбец 17 заполняем в следующем порядке:

- при уменьшении цены или количества вписываем сумму строк «Г» столбца 8 КСФ;

- при увеличении — сумму строк «В» столбца 8 КСФ;

Книга покупок у продавца и покупателя, отражаем корректировочный счет-фактуру

В этом случае поля бланка заполняем так.

https://www.youtube.com/watch?v=3UQDN7_YTQk

Столбец 2 — Код вида операции во всех случаях будет 18;

Столбец 3 – должен совпадать со строкой 1б КСФ;

Столбец 5 – должен совпадать со строкой 1 КСФ;

Столбец 15 заполняется следующим образом:

- при уменьшении цены или количества вписываем сумму строк «Г» столбца 9 КСФ;

- при увеличении цены или количества вписываем сумму строк «В» столбца 9 КСФ;

Столбец 16 нужно оформить так:

- при уменьшении цены или количества вписываем сумму строк «Г» столбца 8 КСФ;

- при увеличении цены или количества вписываем сумму строк «В» столбца 8 КСФ.

Как отражать корректировочный счет-фактуру в книге покупок: образец

Чтобы легче было во всем разобраться, давайте посмотрим оформление корректировочного счета-фактуры в книге покупок и книге продаж на конкретных примерах.

Пример отражения счета-фактуры в книге покупок и книге продаж при уменьшении стоимости товаров

ООО «Лимма» продало в сентябре 2021 года компании «Шанс» сырья стоимостью 70 000 рублей, из них НДС 10 678 руб. (счет-фактура №155 от 16.09.2021). Часть сырья оказалась ниже качеством, чем предполагалось, поэтому уже в октябре 2021г. «Лимма» приняла решение снизить цену на поставленное сырье до 65 000 рублей, в том числе НДС 9915 руб.

Таким образом, цена продажи уменьшилась на 5000 руб. (включая НДС), а сам НДС снизился на 763 рубля.

Видео:Корректировочный счет-фактура в 1С 8.3 БухгалтерияСкачать

Как правильно учитывать корректировочные счета-фактуры

Корректировочный счет-фактура (КСФ) относится к налоговым первичным документам. Область его применения, как и первичного счета-фактуры, – НДС и расчеты, связанные с этим налогом. Необходимость составления счета-фактуры корректирующего характера возникает в случае изменений показателей, влияющих на расчет НДС по сделке: цены, количества отгруженных ТМЦ и др.

Такие счета-фактуры составляются и применяются в учете по аналогии с обычными. В случае фактических изменений показателей, влияющих на расчет НДС, перед бухгалтером, прежде всего, встает дилемма: оформить корректировочный документ или внести исправления в первоначальный.

Корректировать или исправлять?

С точки зрения налогового законодательства эти понятия не тождественны и имеют различные последствия в учете.

Если первоначальный счет-фактура составлен без ошибок, но в соответствии с изменениями условий договора, меняются показатели сделки, например, цена, составляется корректировочный счет-фактура.

Все изменения по НДС отражаются в том отчетном периоде, когда было заключено письменное соглашение между сторонами на изменение цены. После подписания соглашения, отражающего изменения показателей, обязанность составления КСФ переходит к продавцу.

Он оформляет документ на образовавшуюся разницу и передает его покупателю. КСФ отражается, соответственно, в книгах покупок и продаж сторон сделки в текущем периоде.

https://www.youtube.com/watch?v=RxT6FhiJF5I

Если первоначальный счет-фактура содержит ошибку, то составляется его исправленный аналог. Изменения пройдут в том отчетном периоде, который отражает первоначальный документ. Зачастую приходится подавать уточненную налоговую декларацию в связи с исправлениями.

Возьмем тот же пример: изменение цены товара, но в данном случае оно произошло не в результате изменения договорных обязательств, подтвержденных документом, а в результате технической ошибки исполнителя.

Ошибка привела к занижению суммы НДС по сделке и была обнаружена только после подачи декларации за соответствующий период. После обнаружения ошибки составляется новый документ с указанием номера исправления, который отражается в книгах покупок и продаж не настоящего времени, а периода ошибки.

Подается декларация с уточняющими сведениями. Счет-фактура с исправлениями составляется не на разницу показателей, а на всю сумму сделки.

Важно! Корректировочный счет-фактуру необходимо успеть оформить в срок не позднее 5 дней с момента подписания документов-оснований, изменяющих показатели сделки (ст. 168 (3) НК РФ).

При этом судебная практика свидетельствует, что при пропуске срока шанс получить вычет по НДС у налогоплательщика есть.

Соответствующие разъяснения содержат и письма УФМС, Минфина (например, письмо №03-07-11/2722 от 25-01-16 г.).

Что представляет собой КСФ

Документ содержит следующие обязательные сведения:

- цена, количество, стоимость товара (услуги и др.), сумму НДС до корректировки;

- аналогичные сведения после корректировки;

- возникшие разницы показателей – к уменьшению или к увеличению.

Заметим, что единой формы документа, являющегося основанием для оформления КСФ, законодательство не содержит. Это могут быть и первичные документы, подписанные обеими сторонами сделки: акты, накладные, и дополнительные соглашения к договору, равно и любые другие документы, подтверждающие согласие партнеров.

Корректировочный счет-фактура и типичные ситуации, в которых он может применяться

Причины, по которым возникает необходимость оформить КСФ, варианты сделок, хозяйственных ситуаций, весьма разнообразны. Рассмотрим наиболее распространенные случаи применения корректировочных счетов-фактур в практике налогового учета, кроме рассмотренного выше: изменения цены товара:

Важно! Оформление корректировочного счета-фактуры возможно лишь при взаимном согласии сторон.

- Товар (услуга) поставлены не полностью. В случае имеющихся расхождений фактической поставки и ее документального оформления представители покупателя и продавца фиксируют этот факт актом на месте. Впоследствии выясняются причины недопоставки (техническая ошибка или несогласованность работы должностных лиц по сделке) и решается вопрос об оформлении КСФ.

- Поставлены излишки товара. Такая ситуация может возникнуть, если покупателем была оформлена заявка на поставку с определенным количеством товарной массы, а поставка по факту произошла в более крупных размерах. Покупатель вправе отказаться от излишков и не принимать их к учету, но также, согласовав письменно возникшие разницы, может согласиться принять к учету все количество, с оформлением счета-фактуры.

- Товар оказался частично бракованным. Если партия представляет собой брак в полном объеме, покупатель оформляет отказ от нее и отправляет продавцу без постановки на учет. При обнаружении частичного брака в ходе поставки стороны подписывают соглашение, где указывается часть товара, принятого покупателем к учету, и на основании этого документа оформляется корректировочный счет-фактура.

Многократная корректировка

В ситуации, когда изменения показателей сделки, влияющие на расчеты по НДС, происходят неоднократно, у покупателя и продавца возникают вопросы по поводу законности оформления КСФ.

Минфин в письме №03-07-09/52398 от 16.08.17 г. подробно рассматривает этот вопрос. В частности, чиновники отмечают, что в составляемом КСФ обязательно указывать его порядковый номер и дату корректировки. Далее, ссылаясь на Правила заполнения корректировочного счета-фактуры (утв. Пост. Прав-ва №1137 от от 2612.11 г.

), предлагается выставить новый КСФ, в который следует перенести сведения из предыдущего корректировочного документа, дополнив их новыми корректировочными данными и рассчитав разницу показателей на увеличение либо на уменьшение.

В строке А, отражающей данные до изменения, вторичного КСФ фиксируются сведения из строки Б (измененные) предыдущего документа.

Учет корректировочных счетов-фактур

Учет корректировочных счетов-фактур производится в книгах покупок и продаж, которые ведут стороны сделки. Обратите внимание на нумерацию. Для КСФ и для начальных счетов-фактур она будет сквозной, номера идут последовательно, вне зависимости от характера документа.

https://www.youtube.com/watch?v=09pwc9PCu9g

В бухгалтерском учете движения по суммам КСФ отражаются стандартно на счетах 68 и 19 в корреспонденции со счетами 60, 51, и др. КСФ на увеличение отражается у продавца дополнительными проводками по начислению НДС, а у покупателя – по принятию налога в вычету. КСФ на увеличение формирует следующие проводки.

Поставщик:

- Д 62 К 90/1 сторно – уменьшение выручки по сделке.

- Д 90/1 К 68 сторно – НДС к вычету на разницу корректировки.

Покупатель:

- Д 20 К 60 сторно – снижена сумма задолженности поставщику.

- Д 19 К 60 сторно — разница НДС по первоначальным и скорректированным суммам.

- Д 19 К 68 – к вычету по НДС, на сумму разницы.

Главное

- Корректировочный счет-фактура (КСФ) составляется при изменении условий сделки, согласованных контрагентами, как уточняющий документ.

- Согласование оформляется письменно.

- КСФ отражает разницу первоначальных показателей и уточненных данных по сделке.

- КСФ составляется, только если исходный счет-фактура был оформлен без ошибок. Отражается в регистрах периода, в который подписан документ, являющийся основанием внесения корректировок.

- Форма документа-основания может быть любой.

- КСФ заносится в соответствующие регистры налогового учета с соблюдением сквозной нумерации.

- Допускается составление нескольких КСФ по одной и той же сделке, отражающих изменения по ней.

Видео:Получили корректировочный счет-фактуру: как отразить в 1ССкачать

Корректировочный счет фактура на уменьшение

Как следует из положений статьи 168 Налогового кодекса, продавец товаров, работ или услуг в случае, если он применяет общую систему налогообложения и является плательщиком НДС, обязан выставлять на имя своего покупателя счета-фактуры на отгруженные им товары, выполненные работы или оказанные услуги. Аналогичная обязанность возникает и при получении предоплаты – полной или частичной – в счет предстоящих поставок. В обоих случаях для выставления документа отводится 5-дневный срок.

Вместе с тем, в бизнесе случается всякое, и отгруженный товар может быть частично не принят покупателем, общие объемы работ или услуг уменьшены в момент их приема, а полученный аванс плательщик может запросить обратно, например, отказавшись от сделки.

В этом случае первоначально оформленный документ свою актуальность потеряет, поскольку будет содержать попросту некорректные данные. Своеобразной заменой ему будет корректировочный счет-фактура.

О его оформлении, а также об отражении данной ситуации в учете и пойдет речь в нашей статье.

Корректировочный счет-фактура на уменьшение или увеличение

Налоговый кодекс предусматривает четыре случая возникновения обязанности, когда необходимо оформить корректировочный счет-фактуру у продавца. Это изменение цены товаров, работ или услуг, указанных в первоначальном документе, изменение их количества, одновременные корректировки и по цене, и по количеству, или же возврат части товара от покупателя, который не является плательщиком НДС.

Если подобные изменения произошли в течение 5 дней с момента первичной отгрузки, и при этом изначальный счет-фактура еще не был выставлен, то выставлять КСФ нет необходимости. Отразить оговоренные изменения можно и в обычном счете-фактуре, ведь срок его оформления пока не нарушен.

Если же после отгрузки прошел более внушительный период времени, а все положенные бумаги по сделке покупатель уже получил, то пункт 3 той же статьи 168 Налогового кодекса предписывает выставить корректировочный счет-фактуру также в течение 5 дней с момента оформления первичной документации, на основании которой данные изменения происходят.

Отсчет производится с даты оформления, например, новой накладной или дополнительного соглашения, изменяющего объемы или стоимость работ, либо предусматривающего скидку.

https://www.youtube.com/watch?v=cCGXZ9NjC88

Корректировочный счет-фактура не является документом, заменяющим первоначально оформленный счет-фактуру. Это своеобразное приложение к нему, в котором отражаются лишь изменения. Его форма также, как и бланк обычного документа, утверждена постановлением Правительства Российской Федерации Правительства РФ от 26 декабря 2011 года № 1137.

КСФ также оформляется в двух экземплярах – для продавца и для покупателя. В подробно указывают данные по каждой передаваемой позиции товаров, работ или услуг, цена или количество которых были изменены.

Причем данные указываются в разрезе изменений, то есть прописывается прежня информация о стоимости или количестве, и ее новый актуальный вариант.

Отдельно суммируется стоимость товаров, работ или услуг, а также сумма налога по ним до и после изменений, согласованных сторонами сделки.

Продавец имеет право составить сводную корректировку, то есть объединить в одном счете-фактуре данные по изменяемым позициям из разных документов, если при этом изначально эти позиции выставлялись по одной цене, а изменения по ним произошли или в плане количества, или же на одну и ту же дельту в цене.

Где отражается корректировочный счет фактура на уменьшение и на увеличение

Выставление корректировочного счета-фактуры не приводит к необходимости уточнять уже поданную декларацию по НДС вне зависимости от налогового периода – в данном случае квартала, в котором соответствующие изменения были согласованы.

У поставщика в книге продаж корректировочный счет фактура на уменьшение не отражается.

В данном случае, если произошло уменьшение общей суммы продажи и налога по ней, то КСФ находит свое отражение в книге покупок у продавца в том периоде, в котором был составлен корректировочный документ.

На этом основании возникает право на вычет по НДС. И наоборот, если итоги первоначального счета-фактуры были увеличены, то дополнительная запись делается в книге продаж, и налог необходимо доплатить.

У второй стороны сделки дело обстоит с точностью до наоборот. Корректировочный счет-фактура на уменьшение у покупателя отражается в книге продаж, в итоге ранее принятую к вычету сумму налога необходимо восстановить.

В случае, если цена сделки увеличилась, это регистрируется в книге покупок, и покупатель получает право на дополнительный вычет.

Обе записи делаются также в том квартале, в котором поставщик выставил корректировочный счет фактуру на уменьшение или увеличение.

Также стоит отметить, что в тех случаях, когда у продавца или у покупателя возникает право на вычет по НДС, то реализовывать его именно в том квартале, в котором был оформлен корректировочный счет-фактура, не обязательно. Применить такие вычеты можно в течение трех лет с момента составления такого документа (п. 10 ст. 172 НК РФ), причем без привязки ко времени первоначальной отгрузки.

Как отразить корректировочный счет-фактуру на уменьшение в бухучете

Изменение суммы налога, выставленного при первоначальной отгрузке, повлечет за собой необходимость корректировки в том числе и в бухгалтерском учете.

На ситуациях с увеличением суммы продажи подробнее останавливаться мы не будем: это в общем-то стандартная ситуация, в которой на дату составления корректировочного счета-фактуры продавец делает дополнительные проводки по начисленному, а покупатель – по принимаемому к вычету НДС.

Остановиться в данном случае стоит на вопросе, как проводить корректировочный счет-фактуру на уменьшение. Если итоговые суммы в КФС оказались меньше первоначальных, то ранее оформленные в бухучете записи необходимо также подвергнуть корректировке.

Продавец в этом случае отразит у себя в учете следующие записи:

- СТОРНО Дебет 62 — Кредит 90.1 — уменьшена выручка от реализации на оговоренную разницу стоимости товаров, работ или услуг;

- СТОРНО Дебет 90.3 — Кредит 68 — принят к вычету НДС в сумме разницы между первоначальным и корректировочным счетами-фактурами

У покупателя после того, как будет получен корректировочный счет-фактура на уменьшение, проводки будут выглядеть следующим образом:

- СТОРНО Дебет 20 — Кредит 60 — уменьшена сумма задолженности перед поставщиком;

- СТОРНО Дебет 19 — Кредит 60 — отражена разница в НДС по первоначальному и корректировочному счетам-фактурам;

- Дебет 19 — Кредит 68 – восстановлена ранее принятая к вычету по НДС сумма разницы.

Корректировочный счет-фактура и налог на прибыль

Плательщики НДС применяют, как известно, общую систему налогообложения, а, следовательно, являются также и плательщиками налога на прибыль (в случае, если речь идет, конечно, об организациях).

Изменение цены товара или его количества приводит и к изменению в налоговой базе по данному налогу, который в большинстве случаев определяется по принципу отгрузки, и рассчитываются по которому компании также ежеквартально.

https://www.youtube.com/watch?v=uD30xo675Ug

Подобные изменения, впрочем, отражаются в налоговом учете не по составленному корректировочному счету-фактуре, а на основании новых данных в первичных документах – накладных или актах.

Что касается даты внесения таких поправок, то здесь опять же роль играет период, в котором были выставлены документы с новой согласованной ценой или с количественным изменением, приведшим к корректировке итогового значения.

Если налоговая база за предыдущие периоды была определена на основании первоначально выставленных накладных или актов, то считается, что она была рассчитана корректно. Пересчитывать прошлые налоговые платежи или подавать уточненную декларацию не требуется.

Все изменения следует учитывать в текущем периоде на основании первичных ученых документов (письмо Минфина России от 29 июня 2010 года № 03-07-03/110. В то же время исходя из норм статьей 54 и 81 Налогового кодекса в подобных ситуациях налогоплательщик вправе откорректировать ранее поданную декларацию по налогу на прибыль добровольно. Разумеется, в этом случае ему придется также и пересмотреть сумму уплаченного налога.

Видео:Корректировочные и исправленные счета-фактуры в 1ССкачать

Счета-фактуры поддались корректировке

Федеральный закон № 245-ФЗ подписан Президентом России 19 июля 2011 года и опублико- ван 22 июля 2011 года в «Российской газете» (№ 159). Поправки, о которых мы будем говорить, вступают в силу с начала очередного налогового периода по НДС, то есть 1 октября 2011 года.

Появление корректировочных счетов-фактур обусловлено самой логикой бухгалтерской жизни. Существующая сейчас система предусматривает наличие один раз выдаваемого счета-фактуры.

Например, продали сто единиц товара, показали в учете сто единиц товара и выдали счет-фактуру. Соответственно, покупатель оприходовал сто единиц товара у себя в учете и на основании полученного счета-фактуры предъявил к вычету НДС.

Это теоретическая ситуация, но жизнь нам подсказывает иные условия. Очень часто получается, что отгрузили, например, 100 единиц товара, а при приемке товара у покупателя получилось 101.

Что делать в таком случае? Отправлять излишек обратно? Казалось бы, нет ничего сложного: взять и выписать единицу товара дополнительно. Но это лишь тогда, когда количество единиц товара увеличивается.

Намного хуже, когда речь идет об уменьшении. Например, отгрузили товар, стали подсчитывать во время приемки и выяснили, что некоторых единиц товара не хватает. Довозить столь незначительное количество и переоформлять документы никто не будет.

Аналогичная ситуация возникает, когда в поставке обнаруживается товар ненадлежащего качества или откровенный брак. Тогда продавец вынужден снижать стоимость отдельных товаров и исключать бракованные. Значит, вместо прежних документов нужно выдать новые с измененным количеством товаров и их ценами.

При этом доставка и приемка товара может продолжаться несколько недель или даже месяцев. Было вечной проблемой, как править документы, каким периодом учитывать изменения. Налоговые органы, принимая положительные счета-фактуры, категорически не допускали отрицательные.

С введением новой нормы стало возможным выставлять и отрицательные счета-фактуры. Для существующей системы мир перевернулся.

Вторая распространенная ситуация, которая требовала установления данной нормы, — это действующая система премий. Например, крупные торговые сети нередко поощряют поставщиков различными премиями. И, наоборот, поставщик, стимулируя покупателя приобретать товары у него, предоставлял ему премию — к примеру, за счет изменения цены товара.

Как эти изменения оформлять в рамках действующего законодательства? Возникала необходимость в отрицательном счете-фактуре. Однако законодательством это было запрещено. Налогоплательщикам приходилось идти на всякого рода ухищрения либо платить НДС больше, чем он был в реальности.

Все это вынудило законодателя принять такую назревшую норму, как корректировочные счета-фактуры.

Реквизиты корректировочного счета-фактуры

Корректировочный счет-фактура по объему больше, чем обычный, поскольку в нем присутствуют как прежние показатели, так и новые. Основные требования к корректировочным счетам-фактурам изложены в пункте 5.2, которым дополнилась статья 169 НК РФ «Счета-фактуры». В данном пункте перечислен перечень реквизитов, обязательных для документа. Всего необходимых сведений тринадцать:

- Наименование «Корректировочный счет-фактура», порядковый номер и дата составления документа;

- Порядковый номер и дата составления счета-фактуры, по которому вносятся изменения;

- Наименования, адреса и ИНН покупателя;

- Наименование товаров, имущественных прав и единица измерения (при возможности ее указания), по которым осуществляются изменение цены и уточнение количества;

- Количество товаров по счету-фактуре до и после уточнения количества поставленных товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

- Наименование валюты;

- Цена (тариф) за единицу измерения (при возможности ее указания) без учета НДС, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога до и после изменения цены;

- Стоимость всего количества товаров (работ, услуг), имущественных прав по счету-фактуре без налога до и после внесенных изменений; — Сумма акциза по подакцизным товарам;

- Налоговая ставка;

- Сумма налога, в том числе в случае изменения цены;

- Стоимость всего количества товаров, имущественных прав по счету-фактуре с учетом НДС до и после изменения стоимости товаров;

- Разница между показателями счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров, в том числе в случае изменения цены или уточнения количества поставленных товаров.

В случае изменения стоимости отгруженных товаров (выполненных работ,оказанных услуг), переданных имущественных прав в сторону уменьшения соответствующая разница между суммами налога, исчисленными до и после их изменения, указывается с отрицательным значением.

Сроки выписки корректировочного счета-фактуры разъяснены в новом абзаце пункта 3 статьи 168 НК РФ, где четко прописано: при изменении стоимости продавец обязан выписать корректировочный счет-фактуру не позднее пяти календарных дней, считая со дня составления документа, подтверждающего, что изменения согласованы с покупателем или он уведомлен в соответствии с договором. Таким подтверждающим документом может быть договор, соглашение, различного рода. Появление корректировочных счетов-фактур обусловлено самой логикой бухгалтерской жизни. Существующая сейчас система предусматривает наличие один раз выдаваемого счета-фактуры. Но жизнь подсказывает нам иные ситуации.акты и протоколы, а также другие документы. Перечень таких документов не закрыт. Корректировочный счет-фактура должен быть подписан руководителем и главным бухгалтером либо иными уполномоченными на то лицами. ИП обязаны также указать реквизиты своего свидетельства о госрегистрации. Электронные счета-фактуры требуют электронной цифровой подписи. При этом корректировочный счет-фактура, подписанный ненадлежащим образом или с ошибками в обязательных реквизитах, не может служить основанием для вычета НДС.

Основания применения скидок

Корректировочные счета-фактуры — часть нового порядка в применении НДС, налоговых вычетов в случае изменения стоимости отгруженных товаров, выполненных работ, оказанных услуг или переданных имущественных прав как в сторону уменьшения, так и увеличения, в том числе в случае изменения цены (тарифа) или изменения количества (объема) отгруженных товаров, выполненных работ, оказанных услуг или переданных имущественных прав. Правда, есть одна неопределенность: в самой норме изменение цены либо количества (объема) предваряется словами «в том числе». Выражение «в том числе» предполагает наличие еще каких-то факторов — не только изменение цены (тарифа) или количества (объема). Например, сразу встает вопрос о применении корректировочного счета-фактуры в ситуации, когда поставщик в качестве бонуса (премии) списывает часть задолженности покупателя при сохранении неизменными цены товара и объема поставки. Видимо, в таких случаях нужно принимать во внимание, изменилась ли стоимость отгруженных товаров (и тогда нужно смотреть, как правильно оформить корректировочный счет-фактуру) или имело место прощение долга (и тогда корректировочный счет-фактура не применяется). Может быть, этому еще найдутся логичные объяснения. Однако пока твердых оснований для применения корректировочных счетов-фактур в случаях, не связанных с изменением объема или цены, нет. Думаю, жизнь расставит все по своим местам. По всей видимости, свое веское слово в отношении данной поправки еще скажет Высший арбитражный суд, когда появятся судебные дела, связанные с толкованием данной нормы.

Корректировка в сторону увеличения

Рассмотрим ситуацию, при которой первоначальная стоимость товара, работ или услуг увеличилась. Поставщик выставляет корректировочный счет-фактуру не позднее 5 дней после подписания документов, подтверждающих изменение стоимости товаров (работ, услуг).

При этом увеличение налоговой базы поставщик должен отразить в периоде отгрузки, а значит, подать за этот период уточненную декларацию. Эта норма закреплена во вновь созданном пункте 10 ст. 154 НК РФ. В то же время, согласно новому пункту 13 ст.

171 НК РФ, покупатель получает право на вычет дополнительной суммы НДС в том периоде, в котором получит корректировочный счет-фактуру.

При этом у покупателя кроме корректировочного счета-фактуры должен быть первичный документ, подтверждающий его согласие или факт его уведомления поставщиком (пункт 10 ст. 172).

Корректировка в сторону уменьшения

В случае уменьшения стоимости товара продавец также составляет корректировочный счет-фактуру не позднее пяти дней со дня подписания подтверждающего документа и отправляет счет-фактуру продавцу.

В этом случае при изменении стоимости отгруженных товаров вычетам у продавца этих товаров подлежит разница между суммами налога. Они исчисляются исходя из стоимости отгруженных товаров до и после такого уменьшения.

Обратите внимание: раньше в такой ситуации корректировались начисления НДС в периоде отгрузки и делалась уточненная декларация. Теперь излишне начисленный НДС включается в вычет текущего периода. Поставщик же в этом случае должен восстановить излишний вычет НДС, причем не дожидаясь корректировочного счета-фактуры.

Восстановить вычет он обязан в том периоде, в котором он получит корректировочный счет-фактуру или соответствующий первичный документ, если этот счет-фактура задержится в пути (подпункт 4 пункта 3 ст. 170 НК РФ).

Подтверждение права на вычет

Статья 172 НК РФ пополнилась пунктом 10, в котором четко сказано, на основании каких документов подтверждается вычет. Первый документ — корректировочный счет-фактура, оформленный в соответствии с требованиями.

Второй — документ (договор, соглашение, акт, протокол и т п.), подтверждающий согласие покупателя на изменение условий поставки.

В этом же пункте указано: вычет должен быть предоставлен не позднее трех лет с момента составления корректировочного счета-фактуры.

Возврат товара

Долгое время больной темой для налогоплательщиков был вопрос о возврате качественного товара. Раньше налоговые органы заставляли поставщика и покупателя делать встречную покупку-продажу. Если обе стороны были на общей системе налогообложения, вопросов не было.

Но если, к примеру, покупатель применял вмененную или упрощенную систему, то возникала проблема: при обратной продаже этот покупатель, ставший продавцом, не мог предъявить НДС, а продавец, ставший покупателем, принять к вычету. Регламентирующих документов, как поступать с НДС, не было.

С введением корректировочных счетов-фактур упрощается понимание того, что нужно делать, если уменьшился объем товара. На мой взгляд, эта поправка должна разрешить многочисленные споры между налогоплательщиком и налоговиками.

Напоследок отмечу: количество корректировочных счетов-фактур не регламентируется, по одной поставке их может быть несколько.

Видео:Когда составлять корректировочные счета-фактуры?Скачать

Корректировочный счет-фактура или исправленный: когда и какой документ оформить

Вносить исправления в счета-фактуры нельзя. Для устранения ошибок следует оформлять:

- корректировочные счета-фактуры (корректировки)

- исправленные (исправительные). В некоторых случаях ошибки разрешено оставлять.

Как поступать в той или иной ситуации, читайте в этой статье.

Корректировка или исправление

Корректировочный счет-фактура (КСФ) оформляется дополнительно к первоначальному документу. Другими словами, КСФ не может существовать отдельно от исходного счета-фактуры. Составлять корректировку следует в случае изменения цены и/или уточнения количества товаров, работ, услуг, переданных имущественных прав (абз. 3 п. 3 ст. 168 Налогового кодекса РФ).

Продавец обязан выставить корректировочный счет-фактуру не позднее пяти календарных дней с даты составления первичного документа (договора, соглашения или пр.

), подтверждающего согласие покупателя на изменения. Таким образом, корректировочный документ необходимо оформлять в случаях изменения цены по причине скидки или др.

, изменения количества товаров вследствие недопоставки, обнаружения брака и т.п.

https://www.youtube.com/watch?v=S1mqj7PCncM

Обращаем внимание, корректировочные счета-фактуры выставляются исключительно при взаимном согласии сторон, что подтверждается соответствующими первичными документами.

Если покупатель не согласен с фактическими условиями поставки, то корректировочные документы не оформляются. В зависимости от ситуации производятся возврат, обратная реализация, допоставка или др.

Как правило, порядок действий в подобных ситуациях оговаривается в договоре между сторонами.

Исправленный счет-фактура (ИСФ) – это новая версия (экземпляр) первоначального документа (п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ N 1137).

Он расценивается как новый самостоятельный документ, который может существовать без первоначального.

В отличие от корректировочного счета-фактуры ИСФ присваивается номер и дата первичного счета-фактуры, а в строке «1а» указываются порядковый номер и дата исправления.

Чтобы выставить исправление, сторонам не требуется заключать соглашение на вносимые в документ изменения. Вместе с этим действующее законодательство России не определяет сроки для оформления ИСФ. Исправленные счета-фактуры выставляются в случаях неправильного указания ставки налога, арифметической ошибки, опечатки и т.п.

Ошибки в счетах-фактурах, а также в корректировочных счетах-фактурах, которые не мешают налоговым органам идентифицировать стороны сделки (продавца, покупателя), наименование товаров (работ, услуг), их стоимость, ставку и сумму налога, разрешено не исправлять (абз. 2 п. 2 ст. 169 Налогового кодекса, п.

7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ N 1137). Такими ошибками могут быть строчные буквы вместо заглавных, лишние символы (запятые, тире и т.п.), опечатки в индексе или обозначении единиц измерения и др.

К сожалению, действующее законодательство РФ не определяет исчерпывающий список ошибок, которые допускается не исправлять.

Поскольку исправить счет-фактуру можно лишь составив новые документы, возникает вопрос, что делать, если ошибки допущены в корректировочном или исправленном документах? Как выставить повторную корректировку или внести поправки в исправленный счет-фактуру? Разбираемся дальше.

Исправляем исправленный счет-фактуру

Предположим, что после выставления счета-фактуры мы обнаружили опечатку в наименовании покупателя, которая препятствует налоговым органам его идентифицировать, и вместо ООО «Мельница» указали ООО «Мыльница». Создаем новую версию первоначального документа – Исправление 1. Оформляем документ согласно Приложению N 1 к постановлению Правительства N 1137.

После выставления исправленного документа выясняем, что кроме ошибки в наименовании покупателя, также была допущена опечатка в ИНН контрагента, которую мы не заметили и не поправили в Исправлении 1. В этом случае создаем еще один экземпляр документа – Исправление 2, в котором отражаем правки в наименовании и ИНН покупателя.

Количество создаваемых версий счета-фактуры не ограничено требованиями действующего законодательства РФ. Новые версии документа также создаются в случаях обнаружения опечаток и арифметических ошибок в предыдущих версиях, т.е. в исправленных счетах-фактурах.

Исправляем корректировочный счет-фактуру

Оформить новый экземпляр документа можно как для первоначального, так и для корректировочного счета-фактуры. В случае обнаружения арифметической ошибки или опечатки необходимо выставить исправленный корректировочный счет-фактуру (ИКСФ) (п. 6 Приложения 2 к постановлению Правительства РФ N 1137).

В новом экземпляре КСФ не допускается изменение показателей, указанных в строках «1» и «1б» корректировочного счета-фактуры, составленного до внесения в него исправлений, и заполняется строка «1а», где указывается порядковый номер и дата исправления.

При повторном обнаружении ошибки в первоначальном КСФ или при повторном допущении ошибки уже в исправленном необходимо выставить новое исправление, которое будет новой версией первоначального корректировочного документа.

https://www.youtube.com/watch?v=4W7MvzXeTBw

Как быть, если меняется цена или количество товаров (работ, услуг) в момент, когда выставлена уже новая версия счета-фактуры, корректировочного счета-фактуры?

Корректируем исправленный счет-фактуру

Допустим, у первоначального счета-фактуры существует версия, т.е. выставлен исправленный документ. Спустя некоторое время в табличной части уже исправленного счета-фактуры находим ошибку (изменилась цена товаров вследствие скидки).

Покупатель согласен на изменения, что подтверждено соответствующим дополнительным соглашением к договору. В этом случае поставщику следует выставить корректировочный счет-фактуру к последней версии первоначального документа, т.е.

к Исправлению 1.

Примечание. Корректировочный счет-фактура всегда выставляется к последней версии первоначального счета-фактуры, т.е. к последнему исправлению.

Корректируем корректировочный счет-фактуру

На практике встречаются ситуации, когда требуется составить корректировку к корректировочному документу (повторная корректировка) либо дважды и более раз скорректировать первоначальный счет-фактуру. Рассмотрим подробнее.

А. Повторная корректировка

Повторная корректировка может потребоваться в случае повторного изменения стоимости товаров (работ, услуг). Тогда оформляется новый корректировочный счет-фактура к ранее выставленной корректировке. В соответствии с письмом Минфина РФ от 26.05.

2015 № 03-07-09/30177 в новый КСФ переносятся соответствующие данные из предыдущего КСФ (в строку А (до изменения) повторного КСФ переносятся сведения из строки Б (после изменения) предыдущего КСФ).

В строке «1б» новой корректировки указать номер и дату предыдущего корректировочного счета-фактуры.

Б. Повторная корректировка первоначального документа

В корректировочный счет-фактуру переносят только те сведения, в отношении которых осуществляется изменение цены и/или уточнение количества (п. 2 Правил заполнения корректировочного счета-фактуры, утв. постановлением Правительства РФ N 1137).

Предположим, что нам необходимо уточнить количество товара, указанное в строках «1» и «5» первоначального счета-фактуры. Выставляем корректировку. Все стандартно.

Спустя время поставщик предлагает скидку по товарам, отраженным в строках «2» и «4» первоначального счета-фактуры.

В этом случае выставить корректировочный документ к предыдущей корректировке не получится, поскольку речь идет не о повторном корректировании, а о корректировании других сведений документа.

Таким образом, если изменение цены или количества товаров (работ, услуг) произошло в разное время и оформлено разными первичными документами, то на каждое изменение необходимо составить отдельный корректировочный счет-фактуру. Другими словами, к одному счету-фактуре можно составить один или несколько корректировочных документов (письмо Управления ФНС по УР от 19.11.2015 N 16-3-02/17851@).

***

В практике существуют более сложные кейсы, когда на исправление выставляется корректировка, которая в свою очередь также имеет новые версии, и другие. Такое «смешанное» исправление встречается крайне редко. Рассмотрим ситуацию, вероятность столкнуться с которой достаточно высока.

Исправляем повторную корректировку

Понятно, что сложные кейсы складываются из нескольких простых, рассмотренных выше.

Подробно останавливаться на простых сценариях не будем, просто обозначим происходившие события: выставили счет-фактуру, по причине уточнения количества некоторых товаров оформили корректировочный документ, который спустя время был скорректирован еще раз вследствие предоставления скидки (повторная корректировка). После повторного корректирования в первоначальном счете-фактуре и во всех корректировочных обнаружили опечатку в адресе покупателя, которая однозначно помешает налоговым органам идентифицировать компанию.

В такой непростой ситуации мы вынуждены выставить два исправительных документа: первый к первоначальному счету-фактуре, в который перенести исходные сведения о количестве и ценах; второй – к последнему корректировочному счету-фактуре, в котором уже следует отразить скорректированные сведения.

***

Чтобы не запутаться, какой документ и в какой ситуации оформлять, достаточно запомнить два несложных правила:

- Корректировочный счет-фактура выставляется в случае изменения цены и/или уточнения количества товаров (работ, услуг, переданных имущественных прав), исправленный счет-фактура – при обнаружении арифметической ошибки или опечатки.

- Правильное заполнение корректировочных и исправленных документов зависит от того, к какому документу они составляются. Будьте предельно внимательны при выборе документа-основания для исправлений.

Обращаем внимание, правила исправления счетов-фактур одинаковы для бумажных и электронных оригиналов. Если ранее на бумаге допускались вычерки, то сейчас поправить счет-фактуру можно исключительно с помощью составления новых документов – корректировок и исправлений.

Карина Кассис, аналитик Synerdocs

💥 Видео

Корректировочные счета-фактуры в 1С Бухгалтерия 3.0Скачать

Счет-фактура Корректировочный и ИсправленныйСкачать

Корректировочный счет-фактура в 1С 8.3 у продавцаСкачать

Как выставить корректировочный счет-фактуру в 1ССкачать

Корректировочные и исправительные счета-фактуры - курс по НДС - 1С:Учебный центр №1Скачать

Корректировочный или исправительный СчетФактураСкачать

Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Корректировочные и исправленные счета фактурыСкачать

Корректировочные и исправленные счета-фактурыСкачать

Важная тема. Корректировочные счета фактурыСкачать

1С Бухгалтерия 3.0 Корректировочный Счет фактура по согласованию сторон.Скачать

Онлайн-семинар #3. Оформление корректировочного Электронного счета-фактурыСкачать

Cрок выставления счета-фактурыСкачать

Сторнирование счет-фактуры и подача корректирующей декларации по НДС в 1ССкачать

Как выставить единый корректировочный счет в 1С:БухгалтерииСкачать

Счета-фактуры на аванс - регистрация и ошибки в 1С: БухгалтерииСкачать