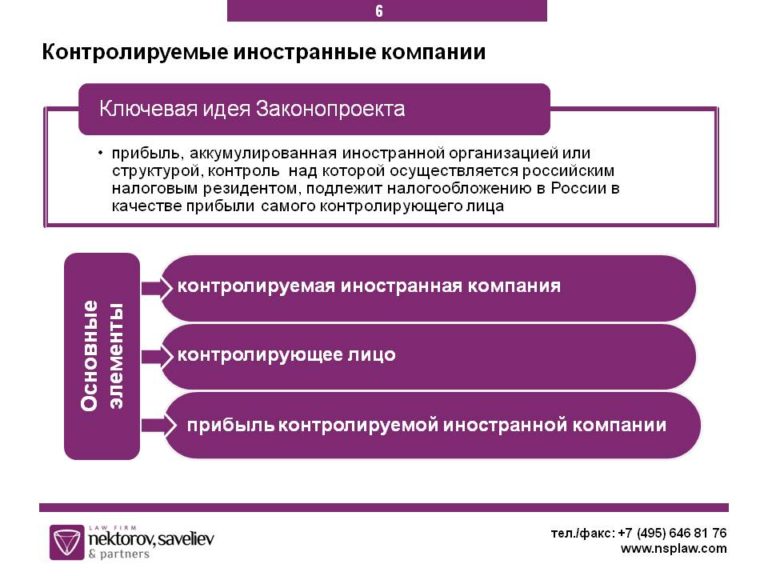

Контролируемые иностранные компании нередко входят в бизнес-структуры российских. Прибыль контролируемых иностранных компаний облагается налогом.

Контролируемая иностранная компания (КИК)— это иностранная компания, частью акций которой владеют налоговые резиденты РФ. Понятие контролируемой иностранной компании пришло из зарубежной практики.

В российском бизнесе корпоративные структуры с иностранным участием получили шировое распространение.

В процессе деофшоризации в налоговое законодательство РФ были внесены поправки в отношении, в частности, прибыли контролируемых иностранных компаний.

- Налогообложение контролируемых иностранных компаний

- Порядок определения налоговой базы контролируемых иностранных компаний

- Налоговые ставки на прибыль контролируемых иностранных компаний

- Закон о контролируемых иностранных компаниях (КИК): чего ждать бизнесменам, получающим прибыль за рубежом

- Резидентство — центр жизненных интересов

- Налогооблагаемая прибыль — от 50 млн рублей

- Прибыль каких иностранных компаний освобождается от налогообложения по правилам КИК?

- Как избежать норм налогообложения по КИК

- Как не попасть под налогообложение КИК

- Ответственность за нарушение правил КИК

- Ответственность за нарушение правил КИК

- Контролируемые иностранные компании. Прибыль и налоги КИК

- Новые законодательные документы о КИК

- Что значит «контролируемая иностранная компания»?

- Прибыли КИК и подоходный налог в РФ

- Когда можно не платить налоги с КИК?

- О чем нужно уведомлять налоговую?

- Контролируемые иностранные компании: правила работы

- Используйте пошаговые руководства:

- Что такое контролируемые иностранные компании

- Консультации по КИК

- Какие последствия имеет возникновение КИК?

- Существуют ли еще особенности?

- Что можно предпринять?

- Стоимость услуг

- Контролируемые иностранные компании и контролирующие лица — Учебный Центр

- Уровень подготовки слушателей

- Аудитория

- Цели

- 📺 Видео

Налогообложение контролируемых иностранных компаний

Поправки в НК РФ в части налогообложения прибыли контролируемых иностранных компаний (КИК) и их доходов приняты еще в 2014 г. (Федеральный закон от 24.11.

2014 № 376-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)», далее — Закон № 376-ФЗ).

Последующие поправки вносились и в 2015 г., и в 2021 г. (федеральные законы от 06.04.2015 № 85-ФЗ, от 08.06 2015 № 150-ФЗ, от 15.02.2021 № 32-ФЗ).

Арбитражная налоговая практика по спорным вопросам до сих пор не сформировалась: первый доход КИК будет задекларирован только в 2021 г., а порядок принудительного признания иностранных компаний налоговыми резидентами пока не разработан.

Исключением может, пожалуй, считаться концепция фактического права на доход (бенефициарной собственности), нашедшая отражение в судебной практике.

Например, дело «Торгового дома „Петелино“» о неприменимости освобождения от налогообложения роялти, выплачиваемых кипрской компании, которая в свою очередь выплачивала их в пользу компании, зарегистрированной на Бермудах (Постановление Девятого ААС от 04.08.2015 № 09АП-28112/2015 по делу № А40-12815/2015).

Порядок определения налоговой базы контролируемых иностранных компаний

Одна из ключевых поправок связана с порядком определения налоговой базы КИК. Именно обязанность подготовки финансовой отчетности иностранных компаний по правилам главы 25 «Налог на прибыль организаций» НК РФ вызывала наибольшее количество нареканий.

Обновленная ст. 309.1 НК РФ дает налогоплательщикам право для целей определения налоговой базы использовать неконсолидированную отчетность, составленную по стандартам, установленным «личным» законом иностранной компании (право страны, где учреждено юридическое лицо). При этом если такие стандарты не установлены — то по правилам МСФО, либо по иным международным стандартам.

По отчетности должны провести аудит, если иностранная компания зарегистрирована в стране, не обменивающейся эффективно информацией с Россией согласно ежегодно утверждаемому перечню. Раньше такого выбора у налогоплательщиков не было, и финансовая отчетность классических офшоров должна была готовиться в соответствии с положениями главы 25 НК РФ.

Эти новшества на практике вызывали определенные неудобства.

Теперь контролируемым компаниям из государств, с которыми у России имеется соглашение об избежании двойного налогообложения и которые эффективно обмениваются налоговой информацией, делать аудит для целей использования финансовой отчетности не нужно.

Тем самым существенно расширился круг налогоплательщиков, которые могут готовить налоговую отчетность иностранных компаний не по правилам, предусмотренным для российских компаний.

Другой не менее серьезной проблемой, с которой столкнулись налогоплательщики, стало фактически двойное налогообложение нераспределенной прибыли КИК: облагалась как нераспределенная их прибыль, так и дивиденды, полученные контролирующим лицом. Для разрешения этого вопроса были введены п. 66 ст.

217 и подп. 53 п. 1 ст. 251 НК РФ. От налогов освободили дивиденды, полученные от КИК, если контролирующее лицо (физическое лицо или организация) ранее уплатило в России налог с нераспределенной прибыли КИК.

Тем самым исключена ситуация, при которой происходит повторное налогообложение дивидендов, полученных контролирующим лицом из прибыли иностранной компании, которая уже заплатила налоги в рамках режима КИК.

Указанные доходы освобождаются от налогообложения в сумме, не превышающей дохода в виде прибыли КИК, указанных налогоплательщиком — российским контролирующим лицом в налоговой декларации.

https://www.youtube.com/watch?v=ZfZYKYkh2IA

При определении прибыли (убытка) КИК поправки позволили не учитывать доходы (расходы) в виде сумм прибыли (убытка) дочерних (ассоциированных) организаций (за исключением дивидендов), признанных в ее финансовой отчетности.

Налоговые ставки на прибыль контролируемых иностранных компаний

К негативным моментам можно отнести применение различных налоговых ставок в отношении нераспределенной прибыли для физических лиц и организаций. Если прибыль распределяется из-за рубежа в пользу российских физических и юридических лиц, то применяется ставка 13%. Нераспределенная прибыль физических лиц также облагается по ставке 13%.

В то же время если иностранные компании контролируются российскими организациями, то нераспределенная прибыль может облагаться по ставке 20%. Закон № 376-ФЗ фактически вынуждает иностранные дочерние компании распределять прибыль в пользу российских организаций.

Хотя указанный нераспределенный доход мог направляться для покрытия убытков внутри группы компаний. Целесообразнее установить общий подход для организаций как к распределенной, так и к нераспределенной прибыли.

Тем самым российские организации могли бы выбирать, нужно ли им распределять прибыль своих иностранных «дочек» или нет.

- Новые правила налогообложения для КИК

Видео:Контролируемые иностранные компанииСкачать

Закон о контролируемых иностранных компаниях (КИК): чего ждать бизнесменам, получающим прибыль за рубежом

15 июля 2015

Подавляющее большинство богатейших бизнесменов России владеют активами через структуры, зарегистрированные за рубежом. Многие из таких структур подпадают под определение контролируемых иностранных компаний (КИК). КИК — это зарубежные компании, которые не являются налоговыми резидентами РФ, но их контролирующие лица при этом — резиденты.

Согласно поправкам, внесённым в Налоговый Кодекс РФ в конце 2014 года, собственники обязаны раскрывать информацию о своих зарубежных активах и платить налоги с прибыли, получаемой за границей. Эти поправки — часть всеобщей программы по деофшоризации бизнеса.

Резидентство — центр жизненных интересов

Чтобы иностранная компания была признана контролируемой, необходимо ее соответствие двум условиям: сама компания не должна признаваться налоговым резидентом РФ, а контролирующее ее лицо, напротив, должно быть резидентом РФ.

Контролирующее лицо — это организация или физическое лицо (совместно с супругом и несовершеннолетними детьми) с долей участия в компании более 50 %. С 2021 года лицо будет признаваться контролирующим, если его доля будет превышать 25 % или 10 % в случае, если доля участия в компании всех иных-резидентов РФ больше 50 %.

«Также возможна ситуация, когда условия о доле в КИК не будут соблюдаться, однако лицо всё равно признают контролирующим, если оно имеет возможность непосредственно осуществлять контроль над иностранной компанией в своих интересах или в интересах своего супруга и несовершеннолетних детей»,— говорит Екатерина Шабалина, юрист «Транио».

Чтобы понять, является ли организация контролируемой иностранной компанией, нужно определить, кто является резидентом РФ. Однако уже на данном этапе возникают некоторые вопросы.

Физическое лицо признаётся резидентом, если находится в России не менее 183 дней в течение 12 месяцев подряд (п. 2 ст. 207 НК РФ).

Однако, как говорится в Письме Федеральной налоговой службы № ОА-3-17/87 от 16 января 2015, физическое лицо может считаться налоговым резидентом РФ, если у него есть в России постоянное жилье (жилой объект в собственности и прописка по его адресу) или центр жизненных интересов (семья, основной бизнес или работа). Таким образом, тому, кто захочет перестать быть налоговым резидентом России, недостаточно просто проводить больше времени за границей.

https://www.youtube.com/watch?v=TW2-oY8QzqQ

Юридическое лицо признаётся резидентом РФ, если оно зарегистрировано в России.

Налоговое резидентство также получают иностранные организации, действующие в соответствии с международным договором по вопросам налогообложения, и иностранные организации, место управления которыми находится в России.

«Место управления будет определяться на основании разработанных „основных“ и „дополнительных“ критериев. Данные критерии обозначены в ст. 246.2 НК РФ»,— говорит Екатерина Шабалина.

Налогооблагаемая прибыль — от 50 млн рублей

В 2015 году прибыль КИК учитывается в налоговой базе у контролирующего лица, если величина такой прибыли составит более 50 млн руб. Однако в 2021 году порог будет понижен до 30 млн, в 2021 — до 10 млн. При этом ставка налога на прибыль организаций в России составляет 20 %, ставка налога на доход физических лиц — 13 %.

Если доля доходов от пассивной деятельности КИК составляет не более 20 % от общей суммы доходов, то налог не подлежит уплате.

В прибыль КИК включаются все виды активных доходов, а также пассивные доходы, такие как:

- дивиденды (в прибыли КИК не учитываются доходы от дивидендов, источником выплаты которых являются российские организации, если контролирующее лицо имеет фактическое право на такой доход);

- доходы, полученные в результате распределения прибыли или имущества, в том числе при ликвидации организаций;

- процентный доход от долговых обязательств;

- доходы от использования прав на интеллектуальную собственность;

- доходы от реализации акций, долей или уступки прав в иностранной организации, не являющейся юридическим лицом;

- доходы по операциям с финансовыми инструментами срочных сделок;

- доходы от продажи недвижимости;

- доходы от сдачи в аренду или субаренду имущества, в том числе от лизинговых операций (за исключением доходов от сдачи в аренду или транспортных средств и контейнеров, используемых в международных перевозках);

- доходы от реализации долей паевых инвестиционных фондов;

- доходы от оказания консультационных, юридических, бухгалтерских, аудиторских, инжиниринговых, рекламных, маркетинговых услуг, услуг по обработке информации или предоставлению персонала, а также доходы от проведения научно-исследовательских и опытно-конструкторских работ.

Прибыль каких иностранных компаний освобождается от налогообложения по правилам КИК?

От налогообложения по правилам КИК освобождаются:

- некоммерческие организации;

- организации, образованные по законодательству Евразийского экономического союза и расположенные на его территории;

- организации, эффективная ставка налогообложения прибыли которых в другом государстве составляет не менее 75 % средневзвешенной налоговой ставки налога на прибыль организаций в РФ (с таким государством должен быть заключён договор об избежании двойного налогообложения);

- активные иностранные компании, активные холдинги и субхолдинги (сдача в аренду или продажа недвижимости не считается активной деятельностью компании);

- банки;

- страховые организации;

- компании, участвующие в проектах по добыче полезных ископаемых на основании соглашений с иностранным государством или территорией;

- компании, деятельность которых связана с доходом от облигаций. Сюда относятся такие иностранные организации: эмитенты обращающихся облигаций; организации, уполномоченные получать процентные доходы, подлежащие выплате по обращающимся облигациям; организации, которым были уступлены права и обязанности по выпущенным обращающимся облигациям, эмитентом которых является другая иностранная организация;

- оператор нового морского месторождения углеводородного сырья или непосредственный акционер (участник) этого оператора.

Как избежать норм налогообложения по КИК

Есть несколько способов, как сделать так, чтобы прибыль не была объектом налогообложения по закону о КИК. Однако все эти способы связаны с рисками.

Как не попасть под налогообложение КИК

| — Лицо может быть признано налоговым резидентом в другом государстве,возможно, даже с ещё более жёстким налоговым режимом;— Негативные последствия для налогообложения от источников дохода в РФ(будет применяться ставка 30 % для физических лиц, а не 13 %на доходы от дивидендов, для организаций — дивиденды по 15 %, а не до 13 %).Нет возможности воспользоваться некоторыми льготами(например, при продаже имущества после 3 лет собственностиналоги необходимо уплачивать; не подлежат вычету расходына приобретение имущества). |

| — Лицо не должно иметь право на доход и распоряжение имуществом,на само имущество при ликвидации, а также не должно осуществлятьконтроль над трастом, иначе правила налогообложения КИК работают;— Управляющий трастом может управлять активами неэффективно;— Информация об учредителе и бенефициаре траставсё равно подлежит раскрытию в налоговых органах. |

| — Даже с долей ниже порогового значения акционер может быть признанконтролирующим лицом на основании осуществления фактического контроля;— При выплате доходов в пользу иностранного лица может быть примененаконцепция «бенефициарного собственника» дохода: иностранная компания,обладающая узкими полномочиями в отношении дохода, несмотряна формальный статус его собственника, рассматриваетсяв качестве доверенного лица или управляющего российскоговыгодоприобретателя, и по отношению к полученному доходуприменяется порядок, установленный НК РФ. |

| Контролирующим лицом будет признана данная публичная компания,а не сам учредитель. |

Ответственность за нарушение правил КИК

За нарушения, связанные с правилами о КИК, предусмотрена ответственность, если пропущен срок представления сведений об участии в иностранной организации или о самой КИК или если были поданы недостоверные сведения. Помимо этого, предусмотрена ответственность контролирующего лица, если налог не уплачен или уплачен не полностью.

Ответственность за нарушение правил КИК

| Штраф 50 тыс. руб. | ч. 2 ст. 129.6 НК РФ |

| Штраф 50 тыс. руб. | ч. 2 ст. 129.6 НК РФ |

| Штраф 100 тыс. руб. | п. 7 ст. 6.1,абз. 2 п. 3 ст. 25.14 НК РФ,ч. 2 ст. 4 ФЗот 24.11.2014 N 376-ФЗ |

| Штраф 100–500 тыс. руб.или доход за 1–3 года,или арест/лишение свободыот 4 месяцев до 6 лет* | ст. 198 УК РФ(для физических лиц),ст. 199 УК РФ(для организаций) |

| Штраф 100–500 тыс. руб.или доход за 1–3 года,или арест/лишение свободыот 4 месяцев до 6 лет* | ст. 198 УК РФ(для физических лиц),ст. 199 УК РФ(для организаций) |

| 20 % от суммынеуплаченного налога,но не менее 100 тыс. руб. | ст. 129.5 НК РФ |

| * Лицо не привлекается к уголовной ответственности, если сумма неуплаченных налогов меньше крупного размера(крупным размером считается сумма от 600 тыс. или от 2 млн руб. за три финансовых года для физическихи юридических лиц соответственно). |

•

Закон о КИК представляет для предпринимателей, ведущих бизнес за рубежом, такие риски:

- необходимость раскрытия информации в налоговых органах (могут быть заданы вопросы об источниках доходов и операциях прошлых лет) и связанный с этим риск утечки информации;

- налоговые обязательства (невозможно использовать иностранную компанию как «кошелёк» и накапливать капитал, поскольку любые денежные средства, полученные компанией, подлежат налогообложению);

- новые административные расходы (на услуги бухгалтеров и консультантов).

Юлия Кожевникова, «Транио»

Другие статьи «Транио» на эту тему:

Видео:Вебинар: контролируемые иностранные компании (КИК)Скачать

Контролируемые иностранные компании. Прибыль и налоги КИК

Излишний вывод денег в оффшоры – бич многих стран, в том числе эта проблема актуальна и в РФ. Уклонение от уплаты налогов считается преступным уголовным деянием в большинстве цивилизованных мировых сообществ.

Для борьбы с этим преступлением правительство использует различные средства.

Одним из беспрецедентных новшеств в российском законодательстве стало принятие закона о контролируемых иностранных компаниях (КИК), как раз направленного на снижение экономической «оффшоризации».

Не запрещено иметь финансовые интересы в компании на территории другой страны, участвуя в ней с долей юридического лица. Но если законодательство страны того требует, его нужно информировать о наличии таких долей и, разумеется, уплачивать с них положенные налоги.

Рассмотрим, что нового внес закон о КИК в экономическое пространство РФ, как он отражается на отечественных плательщиках налогов и какие перспективы несет предпринимателям.

Новые законодательные документы о КИК

Основанием для обсуждения вопросов налогов с доходов иностранных компаний, доля в которых принадлежит резидентам РФ, стали законодательные новшества, актуальные с начала января 2015 года. К ним относятся:

- Федеральный закон РФ от 24 ноября 2014 г. № 376-ФЗ, называемый также «законом о деоффшоризации» или «законом, касающимся КИК» (последние правки в него вносились 15.02.2021 г. за № 32-ФЗ);

- Налоговый Кодекс РФ, в который данным законом были добавлены существенные нюансы в рамках обеспечения уплаты налоговых сборов в национальный бюджет с доли участия в КИК.

Эти законодательные новинки призваны решить такие актуальные задачи, и это осуществлено впервые:

- ввести механизм, по которому будет осуществляться налогообложение с прибыли КИК;

- предусмотреть ответственность нарушения этого порядка отечественных резидентов, контролирующих долю в такой прибыли;

- прояснить факторы, согласно которым иностранная компания будет признана контролируемой организацией или физлицом – резидентом России;

- исключить возможность двойного налогообложения.

ОБРАТИТЕ ВНИМАНИЕ! Закон, о котором идет речь, не вменяет в вину и не провозглашает запрет на владение долей в иностранной фирме. Он лишь уточняет обязанности отечественных плательщиков налогов, вытекающие из такого владения и контроля, а также гарантии обеспечения их выполнения.

Что значит «контролируемая иностранная компания»?

Согласно положениям нового законодательства, КИК регламентируется строго и однозначно.

https://www.youtube.com/watch?v=v6siMfzotF0

Иностранная компания признается контролируемой налоговым резидентом РФ, если относительно нее соблюдаются все нижеследующие условия:

- сама иностранная компания не является налогоплательщиком РФ;

- ее контролирующим лицом, напротив, признан налоговый резидент нашей страны (юрлицо или физлицо).

Если иностранная организация не образовывает юридическое лицо (например, являясь фондом, трастовой организацией, товариществом и т.п.), она тоже может быть контролируемой, если ею управляет налогоплательщик РФ.

Для дальнейшего прояснения необходимо уточнить, кто признается налоговым резидентом в нашем государстве.

- Для физических лиц быть резидентом означает нахождение на территории страны в течение полугода в период 12 календарных месяцев подряд (не считается прерыванием отъезд на лечение или учебу менее, чем на полугодичный срок).

- Среди юрлиц резидентами РФ будут те фирмы, которые признаны таковыми при регистрации в России или в рамках международных договоров, а также управляемые с территории нашей страны.

Второе ключевое понятие в определении КИК – контролирующее лицо, физическое или юридическое. Закон четко определяет, кто именно является таковым:

- владелец доли, большей 25%;

- участник с 10% и более (совокупно с долями супругов и родственников), если доли других контролирующих эту организацию резидентов РФ в сумме превысят половину;

- лицо, контролирующее принятие определяющих управленческих решений, касающихся распределения доходов в этой компании (даже если оно и не владеет долей в ней).

СПРАВКА. Согласно этим факторам, контролирующим лицом иностранной компании может являться как ее акционер, так и владелец (бенефициар). Долю участия считают согласно ст. 105.2 Налогового Кодекса РФ. При отсутствии владения долей учитывают обстоятельства, свидетельствующие о бенефициаре.

Прибыли КИК и подоходный налог в РФ

П.1 ст. 309 НК РФ подробно регламентирует определение налогооблагаемой базы по прибыли КИК и приравнивает ее к доходам самого резидента РФ – контролирующего лица.

Таким образом, доля участия в КИК увеличивает налоговую базу резидента, рассчитываемую согласно другим действующим положениям Налогового Кодекса РФ.

Расчет происходит, исходя из следующих положений:

- для участника в доле компании – в зависимости от распределения прибыли в году, следующем за отчетным по тому или иному налогу в РФ;

- для бенефициара в расчет берется предполагаемая сумма прибыли, на которую он будет иметь право в случае ее распределения.

Частью налоговой базы станет не любая прибыль с КИК, а только та, что превысила установленные пороговые значения:

- в 2015 году – 50 000 000 руб.;

- в 2021 году – 30 000 000 руб.;

- после 2021 года – 10 000 000 руб.

Когда можно не платить налоги с КИК?

Даже если иностранная компания действительно является КИК, она не всегда подлежит отечественному налогообложению. Для законной неуплаты налогов в российский бюджет с прибыли КИК достаточно одного из 8 условий.

- Иностранная фирма – некоммерческая.

- Данная компания находится в Армении, Беларуси, Казахстане или Киргизии.

- Ставка подоходного налога этой компании составляет три четверти и более общероссийской.

- Организация признана холдинговой или субхолдинговой.

- КИК – это банк или страховая компания, имеющая лицензию.

- КИК – эмитент обращающихся облигаций.

- Иностранная фирма добывает полезные ископаемые, имея на это соответсвующие международные соглашения.

- Компания добывает углеводороды на новом месторождении или участвует (спонсирует) такой проект.

О чем нужно уведомлять налоговую?

Уведомление государственных фискальных органов в предусмотренные законом сроки обязательно о следующих действиях и статусах резидента РФ– контролирующего лица:

- о том, что физлицо или фирма прямо или косвенно владеет долей в иностранной компании не менее 10%;

- в случае, если учреждается иностранная структура без образования юрлица;

- о любых КИК, в которых они согласно закону будут признаны контролирующими лицами.

Если иностранные организации владеют имуществом, которое расположено на территории РФ и согласно действующему Налоговому Кодексу подпадает под определение объекта налогообложения, об этом также нужно поставить в известность российских налоговиков.

https://www.youtube.com/watch?v=sXsrCYOwvPI

Предоставить такое уведомление нужно не позже, чем в трехмесячный срок с даты наступления указанного состояния или изменения. Порядок подачи уведомлений определяется Приказом ФНС России от 24 апреля 2015 г. № ММВ-7-14/177.

Видео:Часть 1. Что такое контролируемая иностранная компания? Какие уведомления о КИК необходимо подавать?Скачать

Контролируемые иностранные компании: правила работы

С 1 января 2015 года действует глава 3.4 НК РФ «Контролируемые иностранные компания и контролирующие лица» (далее — КИК). Поговорим о ней подробнее.

Используйте пошаговые руководства:

В результате теперь все налоговые резиденты РФ обязаны декларировать факт владения компаниями, попадающими под понятие контролируемых, и уплачивать в РФ налоги с их нераспределенной прибыли. А иностранным компаниям, владеющим недвижимостью на территории России, теперь необходимо декларировать своих участников.

Российские нормы о КИК по своей конструкции максимально похожи на те, которые применяются в США. Опыт этой страны и брался за основу при их разработке. Однако российский вариант получился гораздо более жестким. За нарушение закона установлена административная и уголовная ответственность (ст. 129.1, 129.6 НК РФ, ст. 198, 199 УК РФ).

Ранее обязанность уведомлять налоговиков об участии в иностранных компаниях лежала только на российских предпринимателях и компаниях. Теперь, согласно пункту 3.1 статьи 23 НК РФ, это распространяется и на физлиц. ИП и юрлица по местонахождению, физлица по месту жительства обязаны уведомлять:

- о своем участии в иностранных организациях, если доля такого участия превышает 10%. Не позднее одного месяца с момента возникновения такого участия. Если участие возникло ранее 2015 года, то уведомление предоставляется не позднее 1 апреля 2015 года;

- об учреждении иностранных структур без образования юрлица, а также о контроле над ними или фактическом праве на доход, получаемый такой структурой. Уведомление направляется в аналогичном предыдущему пункту порядке;

- о КИК, в отношении которых они являются контролирующими лицами. Уведомление о КИК представляется в срок не позднее 20 марта года, следующего за налоговым периодом. То есть для периода 2015 финансового года уведомление предоставляется не позднее 20 марта 2021 года.

Что такое контролируемые иностранные компании

Важно понять, какие иностранные компании считаются контролируемыми. Дело в том, что статья 25.13 НК РФ сформулирована неоднозначно. С одной стороны (п. 1 ст. 25.

13 НК РФ), контролируемая иностранная компания — это иностранная компания или организация без образования юрлица, которая не признается налоговым резидентом РФ, а ее контролирующими лицами являются организации или физические лица, признаваемые налоговыми резидентами РФ.

Некорректность формулировки контролируемой иностранной компании заключается в том, что в данном пункте есть оговорка «если иное не предусмотрено пунктом 7 статьи 25.13 НК РФ».

А речь в этом пункте идет вовсе не о том, какие компании признаются или не признаются КИК, а о случаях освобождения от налогообложения прибыли компании, уже признанной контролируемой.

В частности, это происходит, если КИК:

- является некоммерческой организацией, которая в соответствии с законодательством страны учреждения не распределяет полученную прибыль между акционерами, участниками, учредителями или иными лицами;

- образована в соответствии с законодательством государства — члена Евразийского экономического союза (Армения, Беларусь, Казахстан);

- зарегистрирована на территории, с которой у РФ имеется международный договор по вопросам налогообложения, обеспечивающий обмен соответствующей информацией. И либо эффективная ставка налогообложения доходов для этой КИК составляет не менее 75% средневзвешенной налоговой ставки по налогу на прибыль организаций, либо в общей сумме ее доходов пассивные доходы (их перечень указан в подп. 1–12 п. 4 ст. 309.1 НК РФ) не превышают 20%;

- является иностранной структурой без образования юридического лица, учредитель которой после ее создания не вправе ни получить ее активы в собственность, ни передать свои права иному лицу (за исключением случаев передачи прав в порядке наследования или универсального правопреемства), ни прямо или косвенно получать от нее доходы в виде распределения прибыли;

- является лицензированной банковской или страховой организацией, а государство ее постоянного местонахождения имеет с РФ соглашение об избежании двойного налогообложения, обеспечивающее обмен соответствующей информацией;

- эмитирует обращающиеся облигации или получает процентные доходы от них и доля этих доходов составляет не менее 90% от суммы всех доходов КИК;

- участвует в соглашениях о разделе продукции или аналогичных им концессионных, сервисных или лицензионных соглашениях и доля доходов от участия в таких соглашениях составляет не менее 90% в сумме всех доходов КИК;

- является оператором нового морского месторождения углеводородного сырья или непосредственным акционером (участником) оператора нового морского месторождения углеводородного сырья.

Из этой оговорки можно сделать вывод, что если одно из указанных в пункте 7 правил выполняется, то компания не признается КИК. Однако явным образом из текста НК РФ это не следует.

И при формальном прочтении нормы получается, что любая иностранная компания и иностранная организация без образования юрлица, контролируемая в соответствующей доле российскими резидентами, автоматически признается КИК.

Придется ждать разъяснений Минфина по данному вопросу.

https://www.youtube.com/watch?v=jDFwrX3TNCg

Как следует из определения КИК, это «не налоговый резидент РФ, контролируемый налоговыми резидентами РФ». Что же закон подразумевает под этими двумя новыми терминами?

Налоговым резидентом РФ может быть признана любая структура в случае, если местом ее фактического управления является территория РФ (подп. 3 п. 1 ст. 246.2 НК РФ). Место фактического управления компанией определяется, исходя из критериев, установленных в пунктах 2 и 5 статьи 246.2 НК РФ. В частности, таким местом является Россия, если на ее территории:

- проводится большинство заседаний совета директоров;

- регулярно осуществляет свою деятельность исполнительный орган;

- осуществляют руководящее управление должностные лица, ответственные за планирование и контроль;

- ведется бухгалтерский, управленческий учет (за исключением подготовки консолидированной отчетности) или делопроизводство;

- осуществляется оперативное управление персоналом.

Однако, даже если у иностранной организации имеются вышеназванные признаки налогового резидентства РФ, она все равно может не рассматриваться в этой роли, если ее коммерческая деятельность осуществляется с использованием ее собственного квалифицированного персонала и активов в государстве (на территории) ее постоянного местонахождения (п. 4 ст. 246.2 НК РФ). И если с таким государством Россия имеет соглашение об избежании двойного налогообложения, а иностранная организация представила документальное подтверждение выполнения указанных условий.

Остается пока непонятным: как и кому иностранная компания должна предоставлять доказательства осуществления своей деятельности за пределами РФ и как будет осуществляться признание иностранной компании российским резидентом в принудительном порядке.

Такой процедуры на данный момент не существует. Также нужно учитывать, что формулировки понятия «налоговый резидент» содержатся и в соглашениях об избежании двойного налогообложения, заключенных РФ.

А согласно статье 7 НК РФ, международные договоры имеют приоритет над национальным законодательством.

Контролирующими лицами иностранной организации, а также иностранных структур без образования юрлица признается (п. 3 ст. 25.13 НК РФ):

- лицо, доля участия которого в организации составляет более 25%;

- лицо, доля участия которого в организации (для физических лиц — совместно с супругами и несовершеннолетними детьми) составляет более 10%, если доля участия всех лиц, признаваемых налоговыми резидентами РФ, в этой организации (для физических лиц — включая супругов и несовершеннолетних детей) составляет более 50%.

Впрочем, на переходный период до 2021 года лицо может быть признано контролирующим, только если доля его участия в организации (для физических лиц — совместно с супругами и несовершеннолетними детьми) составляет более 50%.

То есть если иностранная компания учреждена двумя резидентами РФ в пропорции 50/50 (второй участник не супруг и не несовершеннолетний ребенок первого), в текущем году они оба не считаются контролирующими лицами.

Соответственно, иностранная компания не считается КИК, а доходы такой организации не облагаются налогом в РФ. Нужно лишь уведомить налоговиков об участии.

Однако лицо может быть признано контролирующим и в иных случаях.

Под осуществлением контроля понимается оказание или возможность оказывать определяющее влияние на решения, принимаемые организацией и структурой без образовании юрлица, касающиеся распределения прибыли.

Причем не только в силу прямого или косвенного участия в такой организации, но и участия в договоре, предметом которого является управление этой организацией, или иных особенностей отношений между лицом и организацией или иными лицами (п. 5 ст. 25.13 НК РФ)

Видео:Налоговое регулирование контролируемых иностранных компаний.Скачать

Консультации по КИК

В общем случае, под контролируемой иностранной компанией понимается иностранная организация или иная корпоративная структура без образования юридического лица, над которой российские физические или юридические лица осуществляют контроль – т.е.

имеют возможность оказывать определяющее влияние на решения по распределению прибыли – в силу прямого или косвенного участия в такой организации / структуре в определенной доле, участия в договоре (соглашении), предметом которого является управление этой структурой, или иных особенностей отношений с такой структурой или иными лицами.

При соблюдении ряда условий, практически любая иностранная компания может быть признана КИК по отношению к своему российскому владельцу.

Какие последствия имеет возникновение КИК?

Кроме некоторых, специально оговоренных законом случаев, при наличии КИК у российских налогоплательщиков появляются следующие обязанности:

- ежегодно до 20 марта в налоговые органы необходимо подать уведомление о наличии КИК с приложением документов, подтверждающих расчет прибыли КИК;

- включить прибыль КИК в свою налоговую базу как собственную прибыль / доход;

- уплатить соответствующий налог по применимой ставке (по общему правилу по НДФЛ – 13 %, по налогу на прибыль организаций – 20 %).

Существуют ли еще особенности?

Необходимо иметь в виду, что в рамках изменений налогового законодательства о КИК был введен целый ряд иных особенностей работы иностранных компаний в России.

Так, российским налогоплательщикам теперь необходимо уведомлять налоговые органы об участии почти во всех иностранных организациях и юридических лицах, даже если они не являются КИК, иностранные организации теперь могут быть признаны налоговыми резидентами РФ, и, как следствие, у них могут возникнуть обязанности по уплате в РФ налогов, как если бы они были российскими компаниями, также для иностранных организаций может быть ограничено применение льгот по международным соглашениям об избежании двойного налогообложения, и другие особенности.

Что можно предпринять?

Любому налогоплательщику, по нашему мнению, необходимо иметь подробную информацию об этих правилах, чтобы здраво оценивать возможные последствия и риски.

Более того, практически во всех случаях без исключения возможно минимизировать эти риски за счет квалифицированного налогового планирования.

Универсальных решений не существует, однако, исходя из особенностей Вашего бизнеса и Вашей ситуации, мы всегда можем предложить Вам наиболее оптимальный вариант.

https://www.youtube.com/watch?v=Bni9gh0MnHg

Специалисты Юридической фирмы «КЛИФФ», имеющие многолетний опыт работы в вопросах налогообложения бизнеса с иностранным элементом, будут рады оказать следующие услуги:

- анализ структуры бизнеса с иностранным элементом на предмет налоговых последствий и рисков, возникающих в связи с введением правил о КИК – риски признания иностранных компаний контролируемыми, установления налогового резидентстсва иностранных компаний в России, лишения иностранных компаний льгот по соглашениям об избежании двойного налогообложения;

- консультирование о порядке и сроках исполнения обязанностей налогоплательщиков, связанных с их участием в иностранных структурах – подача уведомлений об участии в иностранных организациях и структурах, уведомлений о КИК, расчет прибыли КИК в целях налогообложения в РФ;

- рекомендации по реструктуризации бизнеса с целью минимизации налоговой нагрузки и рисков, вывода иностранных структуры из под действия налогового режима для КИК.

Стоимость услуг

- Стоимость наших услуг определяется по затраченному времени, исходя из общей ставки работы юристов, и зависит от сложности рассматриваемых отношений и объема информации, необходимой для ответа.

- Консультации оказываются как устно (по наиболее типичным и простым вопросам, длительность: от 30 мин. до 2 часов), так и письменно (по заранее согласованным вопросам и стоимости). В случае необходимости письменной консультации ее стоимость определяется по согласованию с Клиентом заранее до оказания услуг.

Чего ожидать от нового регламента ФНС?

Новый приказ ФНС позволил налоговикам осуществлять контроль за банковскими счетами физических лиц. Сможет ли он привести к доначислению НДФЛ?

Репатриация 2.0: Как будут возвращать капитал в Россию

Как государство реализует комплекс мер по возвращению иностранного капитала в Россию?

Юридическая фирма Клифф в международном справочнике «Global Legal Insight: Corporate Tax 2021»

Руководитель налоговой практики юридической фирмы Клифф Кордюкова Наталья была приглашена как эксперт по российскому налоговому праву в международное издание «Global Legal Insights».

Два гражданства у ИП: куда платить налоги?

У Жерара Депардье два гражданства, как решается вопрос с его налоговым резидентством?

НДС в международной поставке: Евгений Мандрашов специально для «Коммерческого директора»

Мандрашов Евгений специально для «Коммерческого директора» разбирает пример об оплате НДС при осуществлении торговых операций между Россией, Германией и Израилем.

Видео:Правила о контролируемых иностранных компаниях в налоговом законодательстве РФСкачать

Контролируемые иностранные компании и контролирующие лица — Учебный Центр

Задать вопрос

Наши специалисты ответят на любой интересующий вопрос по услуге

Контролируемые иностранные компании и контролирующие лица. Учебный Центр «ФинЭкспертиза» приглашает Вас принять участие в однодневном тренинге «Контролируемые иностранные компании и контролирующие лица» в котором примет участие представитель международной сети ФинЭкспертиза — Георгий Одиссеевич Тсамурлидис. Данный курс ориентирован на профессионалов, сталкивающихся в своей работе с контролируемыми иностранными компаниями. Так же обучение будет полезно менеджерам, финансовым директорам, главным бухгалтерам, независимо от уровня подготовки.

Участие в данном курсе доступно в форме онлайн-трансляции. Узнать подробнее.

Обучение можно пройти в форме дистанционного курса. Узнать подробнее.

Даты обучения:

13 декабря 2021 г.

Данный тренинг будет полезен если:

- Вы хотите приобрести основополагающие практические знания для самостоятельной работы в рамках деофшоризационного закона.

- Вам необходимо погрузиться в практические аспекты процедуры подготовки отчетности по КИК, разобраться в последовательности действий.

- Вы хотите научиться определять периметр КИК, проводить тесты на исключение прибыли КИК из-под налогообложения в РФ и считать налог на прибыль КИК.

- Вы размышляете о необходимости получения статуса российского налогового резидента для иностранной компании.

- Вам нужно получить практические навыки заполнения уведомления по КИК.

- Вы пока не знаете, как формировать декларацию по налогу на прибыль для юридических лиц и налогу на доходы для физических лиц.

Уровень подготовки слушателей

- Начальный

- Средний

- Продвинутый

Длительность: 1 день — очно.

Объем: 8 академических часов.

Время: с 10:00 до 17:00 (3 перерыва: 15 мин., 60 мин., 15 мин.)

Документ: Сертификат.

Место: г. Москва, Ленинградский проспект, д. 47, стр. 3.

Аудитория

- Руководители и сотрудники, работающими с контролируемыми иностранными компаниями.

- Бухгалтера.

- Аудиторы.

- Экономисты.

- Финансовые аналитики.

- Основные правовые понятия в сфере регулирования налогообложения КИК в РФ.

- Налоговые резиденты и нерезиденты.

- Иностранные организации и иностранные структуры без образования юридического лица.

- Контролируемые иностранные организации и иностранные структуры без образования юридического лица.

- Понятие и виды контроля.

- Контролирующие лица иностранной организации и иностранной структуры без образования юридического лица.

- Активные и пассивные доходы КИК.

- Порядок определения доли участия в иностранной организации.

- Прямое участие.

- Косвенное участие.

- Случаи освобождения от налогообложения прибыли КИК.

- Налогооблагаемая прибыль КИК и налоговые ставки.

- Налогообложение дивидендов и прибыль КИК.

- Соотношение СИДН и НК РФ при налогообложении прибыли КИК.

- Условия освобождения налогообложения фактических дивидендов КИК.

- Устранение двойного налогообложения.

- Налоговая отчетность.

- Уведомление об участии в иностранных организациях.

- Уведомления об участии в КИК.

- Уведомление иностранной организации о признании себя налоговым резидентом РФ.

- Лист 9 Налоговой декларации по налогу на прибыль организаций.

- Лист Б Декларации 3-НДФЛ.

- Особенности проведения камеральной проверки. Случаи наступления налоговой ответственности.

- Практическая часть. Примеры корпоративных структур с образованием КИК.

- Значимые налоговые события на Кипре. Международный опыт.

- Требования трансфертного ценообразования на Кипре: практические вопросы и решения.

- Выстраивание фактического присутствия (Substance) и налоговое резидентство кипрских компаний.

- Существующие тенденции и безналоговая реструктуризация на Кипре.

Цели

- Рассмотреть вопросы связанные с контролируемыми иностранными компаниями.

- Вопросы участия в иностранной организации и порядок определения доли участия в уставном капитале.

- Вопросы особенностей налогообложения иностранных организаций в РФ.

- Вопросы бенефициарных собственников дохода.

- Вопросы связанные с КИК и контролирующими организациями.

- Вопросы уведомления о КИК и признания иностранной организации налоговым резидентом.

Вы можете принять участие в данном курсе не выходя из дома или со своего рабочего места благодаря онлай-трансляции данного мероприятия.

Для онлайн трансляций наших мероприятий мы используем площадку Webinar основанную на современных веб-технологиях HTML5 и Web-RTC. Данная площадка не нагружает интернет-канал и не требует специальной настройки корпоративной системы безопасности. Для запуска трансляции вам не потребуется устанавливать никакие плагины и ПО.

Дата: 08 октября 2021 г., 28 ноября 2021 г.

Время: с 10:00 до 17:00.

Скидка: 30% от очной стоимости участия.

Цена: 8 400 руб.

Записаться на трансляцию

https://www.youtube.com/watch?v=ukmYSY4oNcY

Оформите заявку на участие в онлайн-трансляции, мы свяжемся с вами и ответим на все интересующие вопросы.

Записаться на курс

Оформите заявку на сайте, мы свяжемся с вами в ближайшее время и ответим на все интересующие вопросы.

Очень полезный и информативный материал, изложенный лектором в доступной и свободной форме, который понятен и легко запоминается. Все участники были вовлечены в процесс обсуждения вопросов. Это большой плюс, так же как и плюс в том, что есть возможность обсудить вопросы и проблемы, возникшие в процессе текущей практической работы.

Очень полезная и хорошо сформированная программа. Много информации, просто и доступно представленной. Понравилось, буду рекомендовать Ваш Учебный Центр!

Программа построена грамотно. Все актуальные темы изложены в доступной форме. Впечатление благоприятное.

📺 Видео

Обязанности владельца контролируемой иностранной компанииСкачать

Андрей Мовчан. Контролируемые иностранные компанииСкачать

КИК (контролируемые иностранные компании)Скачать

Контролируемые иностранные компании в РоссииСкачать

Контролируемые иностранные компании в Украине. Как их использовать, оставаясь в правовом полеСкачать

Оффшоры и контролируемые иностранные компании. О чем необходимо уведомить налоговые органы России?Скачать

Правило контролируемых иностранных компаний ( правило CFC)Скачать

Диссертация 2016 Налогообложение КИК / Taxation of controlled foreign companiesСкачать

Условия освобождения прибыли КИК от налогообложенияСкачать

Уведомление об иностранной компании (КИК): почему следует отчитываться в ФНС?Скачать

Что важно знать о контролируемых иностранных компаниях ( КИК)?Скачать

Контролируемые иностранные компании (Часть 1)Скачать

Контролируемые Иностранные Компании (КИК)Скачать

Что нужно знать о схемах налоговой оптимизации с использованием иностранных компаний?Скачать

Иммиграция и бизнес в Американской реальностиСкачать