Не редка ситуация, когда организация для своего размещения вынуждена арендовать офисные и производственные помещения. Данные затраты можно учесть в расходах компании.

Общий учет затрат на аренду Аренда помещения может включать постоянную (фиксированная цена за квадратный метр) и переменную часть (коммунальные платежи, электроэнергия).

При наличии в условиях договора переменной арендной платы, собственник помещения самостоятельно уплачивает сумму этих обязательств управляющим компаниям, а потом выставляет арендатору счет пропорционально потребленным им услугам. На последнее число месяца организация включает затраты на аренду помещения в расходы.

Основанием этого является пункт 2 статьи 272 НК РФ, пункт 1 статьи 252 НК РФ. Расходы на ремонтные работы В пункте 2 статьи 616 ГК РФ указано, что арендатор должен следить за исправным состоянием арендованной недвижимости.

Важно

Ремонт проводится арендатором за свой счет, если обратного не указано в договоре между сторонами. Сопутствующие траты признаются расходами по основным направлениям деятельности.

Они входят в себестоимость реализованной продукции на основании пунктов 5, 7, 9 Положения по бухучету ПБУ 10/99, установленного Приказом Минфина №33н от 6.05.1999.

- Бухгалтерские проводки по операциям аренды

- Бухгалтерские проводки — аренда помещения

- Аренда: учет и налогообложение

- Бухгалтерский учет договора аренды

- Как осуществляется учет аренды помещений предприятием

- Предъявлен счет за аренду помещения проводка

- Бухгалтерские проводки по учету операций аренды

- Бухгалтерский учет аренды помещения у арендодателя

- Аренда помещений в бухгалтерском учете

- Бухгалтерский учет сдачи в аренду помещений

- Учет расходов по аренде

- Договор аренды: бухгалтерский учет и вопросы налогообложения

- Отражение помещений переданных в аренду в бух учете

- Переход на применение фсбу «аренда»

- Бухгалтерский и налоговый учет аренды помещения

- Аренда: бухгалтерский учет и налогообложение

- Субаренда. Бухгалтерский учет и налогообложение

- Как учесть затраты на аренду помещений?

- Налоговый учет расходов по договорам аренды с физ.лицом при ОСНО

- Бухгалтерский учет при аренде основных средств (нюансы)

- Проводки по аренде помещений в бухгалтерском учете

- Общий учет затрат на аренду

- Учет улучшений

- 📺 Видео

Бухгалтерские проводки по операциям аренды

Принят объект аренды Акт приема-передачи, договор 20 (23,25,26,29,44) 76А Начислена арендная плата проводка Договор, акт оказанных услуг 19 76А Отражен НДС Счет-фактура полученный 68.

2 19 Принят к вычету НДС 76А 51 Оплачена сумма аренды Платежное поручение 001 Объект возвращен арендодателю Акт приема-передачи Учет имущества, полученного по договору лизинга, ведется аналогично.

Если условиями финансовой аренды предусмотрен последующий выкуп объекта арендатором, то бухгалтер отразит это так: Дт Кт Описание Документ 76 51 Оплачен выкупной платеж Договор, платежное поручение 08 76 Оприходован объект ОС Договор, акт формы ОС-1 19 76 Отражен НДС Счет-фактура полученный 01 08 Ввод в эксплуатацию объекта Приказ руководителя 68 19 Принят к вычету НДС Ремонтируем арендованное имущество Капитальный ремонт объекта может осуществляться за счет одной из сторон, что обязательно отражается в договоре.

Бухгалтерские проводки — аренда помещения

Наиболее часто объектами аренды являются помещения под офис, нежилые помещения для производственных нужд, автомобили, оборудование и другие основные средства: Учет арендуемого имущества и сумм арендной платы необходимо вести у арендодателя и у арендатора. Величина арендной платы – калькуляционная единица, которая зависит от условий договора.

В частности, существенными условиями при определении арендной платы могут быть:

- Кто оплачивает текущие расходы по содержанию имущества;

- Каков срок аренды и подлежит ли договор государственной регистрации;

- Предусмотрена ли возможность выкупа объекта аренды;

- Предусмотрена ли возможность передачи объекта в субаренду;

- Включает ли аренда транспортного средства услуги экипажа.

Основанием для передачи объекта в аренду является договор и акт приема-передачи арендуемого объекта.

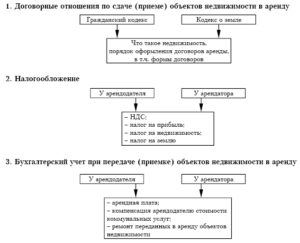

Аренда: учет и налогообложение

Автор КакПросто! Арендные операции представляют собой проблемную область в бухгалтерской практике. Дело в том, что имеется множество споров по поводу того, относится ли сдача помещения в аренду к реализации услуг, и как правильно документально оформлять арендные сделки.

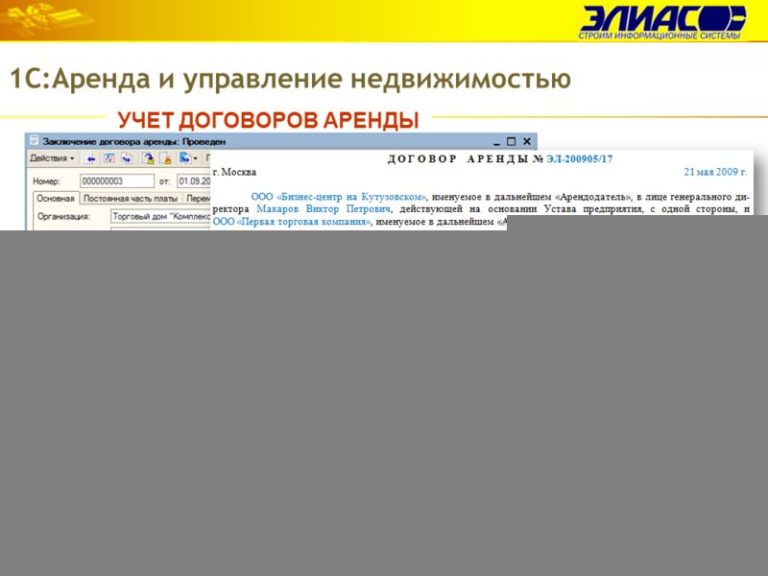

Порядок отражения данной операции зависит также от того, выступает предприятие арендатором или арендодателем. Инструкция 1 Отразите в качестве выручки от реализации арендную плату, которая поступают от сдачи во временное пользование помещения.

https://www.youtube.com/watch?v=Tg6l_gfjVm4

Сумма арендной платы, которая причитается к получению, отражается открытием кредита по субсчету 1 «Выручка» счета 90 «Продажи» и дебета по счету 62 «Расчеты с заказчиками и покупателями». Начислите НДС на аренду помещения на основании выставленному счету-фактуре формированием кредита по субсчету 68 «Расчеты по НДС» и дебета по субсчеты 90.3 «Продажи. НДС».

Бухгалтерский учет договора аренды

Бухгалтерский учет у арендатора Учет договора аренды у арендатора происходит следующим образом — арендованные основные средства учитываются за балансом на счете 001 «Арендованные основные средства». При поступлении основных средств делается запись: Дебет 001 – Получены основные средства от арендодателя.

После окончания сроков договора или при досрочном его расторжении при передаче арендованного имущества арендодателю при учете договора аренды делается обратная запись: Кредит 001 – Арендованные основные средства возвращены арендодателю.

Арендованное имущество может использоваться как для производственных, так и для непроизводственных целей, в зависимости от этого в учете договора аренды расходы по арендной плате включаются в состав себестоимости либо отражаются как прочие расходы.

Как осуществляется учет аренды помещений предприятием

Для подтверждения аренды помещения нужны эти документы:

- Договор аренды, оформленный в соответствии с законом.

- Акт приемки-передачи помещения.

- Платежные бумаги, которые получает арендатор при уплате услуг.

- Акт сдачи-приемки услуг, составляемый ежемесячно.

Последний документ нужен только в том случае, если необходимость ежемесячного составления акта сдачи-приемки услуг оговорена в основном договоре. Пример В марте 2021 года фирма на основании акта приемки-передачи арендовала нежилое помещение.

Внимание

Необходимо оно для производственных нужд. Арендные платежи компания уплачивает в последнюю дату месяца. Проводки в данном случае будут следующими:

Видео:Как отразить аренду помещения в 1С Бухгалтерия 3.0Скачать

Предъявлен счет за аренду помещения проводка

Принят объект аренды Акт приема-передачи, договор 20 (23,25,26,29,44) 76А Начислена арендная плата проводка Договор, акт оказанных услуг 19 76А Отражен НДС Счет-фактура полученный 68.

2 19 Принят к вычету НДС 76А 51 Оплачена сумма аренды Платежное поручение 001 Объект возвращен арендодателю Акт приема-передачи Учет имущества, полученного по договору лизинга, ведется аналогично.

Если условиями финансовой аренды предусмотрен последующий выкуп объекта арендатором, то бухгалтер отразит это так: Дт Кт Описание Документ 76 51 Оплачен выкупной платеж Договор, платежное поручение 08 76 Оприходован объект ОС Договор, акт формы ОС-1 19 76 Отражен НДС Счет-фактура полученный 01 08 Ввод в эксплуатацию объекта Приказ руководителя 68 19 Принят к вычету НДС Ремонтируем арендованное имущество Капитальный ремонт объекта может осуществляться за счет одной из сторон, что обязательно отражается в договоре.

Запись осуществляется на основании счет-фактуры.

- ДТ68 КТ19. Принятие к вычету НДС по коммунальным услугам.

- ДТ76 КТ51. Возмещение расходов арендодателя на оплату коммунальных услуг. Запись выполняется на основании выписки по расчетному счету.

Сумма по каждой проводке должна подтверждаться первичными документами. Налоговый учет Вычет выполняется в отношении налога, предъявленного арендодателем. Предполагается, что аренда помещения и сопутствующие расходы являются налогооблагаемым объектом на основании пункта 2 статьи 171 НК РФ.

Вычеты выполняются на основании счет-фактур (основание – пункт 1 статьи 172 НК РФ). Для исчисления налога на прибыль нужно учесть стоимость коммунальных услуг в структуре материальных расходов. Указание на это дано в пункте 2 статьи 253 и пункте 1 статьи 254 НК РФ.

Существуют также письма УФНС №16-15/058069 от 30.06.2008.

Бухгалтерские проводки по учету операций аренды

Начисление ежемесячной арендной платы. Производится на основании соглашения об аренде.

- ДТ19 КТ76. Предъявленный НДС. Отражается на основании счет-фактуры.

- ДТ68 КТ19. Принятие НДС к вычету на основании счет-фактуры.

- ДТ76 КТ51. Перечисление платежа арендодателю. Выполняется на основании выписки по расчетному счету из банковского учреждения.

Все приведенные проводки, помимо первой, выполняются ежемесячно. Коммунальные услуги Коммунальные услуги могут оплачиваться разными способами. Платежи могут осуществляться самим арендодателем.

В этом случае арендатор должен возместить расходы собственника помещения.

Траты на оплату коммунальных услуг, включающие НДС, входят в структуру расходов по основным направлениям деятельности, что оговорено пунктом 5 и 7 Правил бухучета, утвержденных Приказом Минфина №33 от 6.05.1999.

Видео:Государственная регистрация договора арендыСкачать

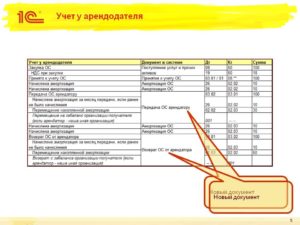

Бухгалтерский учет аренды помещения у арендодателя

Таблица 4 — Проводки по операциям учета аренду основных средств № п/п Название хозяйственной операции Дебет Кредит Сумма, руб. В апреле 2014 г.

1 Отражены работы по установке камер видеонаблюдения 08 «Вложения во внеоборотные активы» 60 «Расчеты с поставщиками и подрядчиками» 100 000,00 2 Выделен НДС по проведенным работам 19 «Налог на добавленную стоимость по приобретенным ценностям» 60 «Расчеты с поставщиками и подрядчиками» 18 000,00 3 НДС предъявлен к вычету 68 «Расчеты по налогам и сборам» 19 «Налог на добавленную стоимость по приобретенным ценностям» 18 000,00 4 Объект введен в эксплуатацию 01 «Основные средства» 08 «Вложения во внеоборотные активы» 100 000,00 В бухгалтерском учете организации срок полезного использования основного средства в виде капитальных вложений в арендованные объекты основных средств устанавливается исходя из срока аренды (п.

Аренда помещений в бухгалтерском учете

При аренде имущества у физического лица, являющегося индивидуальным предпринимателем, осуществляющим деятельность без образования юридического лица, налог на доходы физических лиц с сумм арендной платы налоговым агентом не удерживается. Индивидуальный предприниматель в порядке, определенным ст.

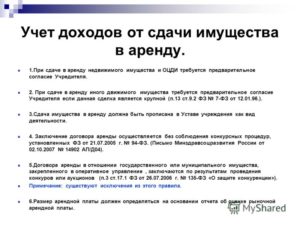

Бухгалтерский учет сдачи в аренду помещений

Сторонам договора аренды следует обратить особое внимание на наличие и правильность составления акта приема-передачи имущества в аренду.

Арендодатель вправе требовать арендную плату только после передачи имущества в аренду, что должно фиксироваться актом приема-передачи имущества в аренду (постановление Президиума ВАС РФ от 02.07.1996 № 678/96).

Отсутствие передаточного акта лишает права налогоплательщика-арендатора включать в расходы, учитываемые при налогообложении прибыли, арендные платежи.

Кроме того, на арендодателя как плательщика НДС возложена обязанность по составлению счетов-фактур на сумму арендной платы.

Единственное исключение составляют арендодатели — органы государственной власти и управления и органы местного самоуправления при сдачи в аренду федерального имущества, имущества субъектов Российской Федерации и муниципального имущества.

Учет расходов по аренде

Страхование арендованного имущества Договоры страхования имущества следует заключать только в пользу лица, несущего в соответствии с законом, иными правовыми актами или договором риск утраты и повреждения, иначе в соответствии с п. 2 ст.

930 ГК РФ они окажутся недействительными. В постановлении Президиума Высшего Арбитражного суда РФ от 21.04.

1998 № 1540/98 отражена противоположная точка зрения, согласно которой интерес в сохранении имущества имеется не только у лица, несущего риск его утраты и повреждения, но также и у арендатора, независимо от того, передан ему по договору аренды риск утраты и повреждения арендованного имущества или нет. С 1 января 2002 года на основании ст. 263 НК РФ арендатор вправе отнести затраты по страхованию арендованного имущества в состав расходов, учитываемых при налогообложении прибыли.

Договор аренды: бухгалтерский учет и вопросы налогообложения

Важно Сдача в аренду как отдельный вид деятельности Если предоставление имущества в аренду является отдельным видом деятельности организации, то суммы арендной платы учитывайте в составе доходов от обычных видов деятельности (п. 5 ПБУ 9/99).

При этом в учете делайте проводку: Дебет 62 (76) Кредит 90-1– начислена арендная плата; Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»– начислен НДС с суммы арендной платы (если деятельность организации облагается НДС). Пример отражения в бухучете арендодателя сумм арендной платы.

Передача имущества в аренду – отдельный вид деятельности организации Одним из видов деятельности ООО «Альфа» является сдача в аренду основных средств. В январе «Альфа» приобрела для сдачи в аренду нежилое помещение и в следующем месяце передала его арендатору.

Начиная с февраля «Альфа» начисляет ежемесячную арендную плату в размере 90 000 руб.

(в т. ч. НДС – 13 729 руб.).

Видео:Договор аренды помещения под бизнес. Регистрация и как правильно это сделать.Скачать

Отражение помещений переданных в аренду в бух учете

Принимая во внимание то, что нежилое помещение является объектом недвижимости, отличным от здания или сооружения, в котором оно находится, но неразрывно с ним связанным, и то, что в ГК РФ отсутствуют какие-либо специальные нормы о государственной регистрации договоров аренды нежилых помещений, Президиум Высшего Арбитражного Суда РФ делает вывод, что к таким договорам аренды должны применяться правила п.2 ст.651 ГК РФ. Таким образом, в соответствии с п.2 ст.651 ГК РФ договор аренды нежилых помещений, заключенный на срок не менее одного года, подлежит государственной регистрации и считается заключенным с момента такой регистрации. Договор аренды нежилых помещений, заключенный на срок менее одного года, государственной регистрации не подлежит.

Если предоставление имущества в аренду не является предметом деятельности организации, связанные с этим доходы и расходы признаются соответственно операционными доходами и расходами на основании п.7 ПБУ 9/99 и п.11 ПБУ 10/99.

В этом случае в учете арендодателя будут оформляться проводки: Дебет 62 Кредит 91 «Прочие доходы и расходы», субсчет 1 «Прочие доходы» — на сумму арендной платы, причитающейся к получению от арендатора; Дебет 91, субсчет 2 «Прочие расходы» Кредит 68 — на сумму начисленного налога на добавленную стоимость; Дебет 51 Кредит 62 (76) — на сумму арендной платы, полученной от арендатора; Дебет 91, субсчет 2 «Прочие расходы» Кредит 02, субсчет «Амортизация основных средств, сданных в аренду» — на сумму начисленной амортизации; Дебет 91, субсчет 2 «Прочие расходы» Кредит 10 «Материалы», 26 «Общехозяйственные расходы», 76 и др.

Переход на применение фсбу «аренда»

В период быстро изменяющейся экономической ситуации на рынке многие хозяйствующие субъекты стремятся снизить риски по ведению бизнеса. Одним из способов легко изменить место или вид деятельности, диверсифицировать бизнес, является аренда имущества.

Особенности данной услуги, способы отражения в учете и проводки по аренде рассмотрим в статье. Оглавление

- 1 Что арендуем?

- 2 Аренда: отражаем в учете

- 2.1 Начисление арендной платы — проводки у арендодателя

- 2.2 Начисление арендной платы — проводки у арендатора

- 3 Ремонтируем арендованное имущество

- 3.1 Ремонт за счет арендатора

- 3.2 Ремонт за счет арендодателя

Что арендуем? Отношения, связанные с возмездным использованием имущества третьих лиц, именуемые арендой, регулируются гл.

34 ГК РФ.

Видео:Как отразить аренду в 1С:Бухгалтерия?Скачать

Бухгалтерский и налоговый учет аренды помещения

Для этого есть два пути: либо перепродажа по более высокой цене, либо сдача в аренду.

Внимание Рассмотрим, с чем придется столкнуться налогоплательщику, для которого сдача нежилых помещений в аренду стала основным бизнесом.

Сначала вспомним основные положения, связанные с нашей темой. Отношения между сторонами, заключившими договор аренды, регулируются гл.

34 ГК РФ. Сторона, передающая имущество в аренду, является арендодателем, сторона, это имущество принимающая, — арендатором.

https://www.youtube.com/watch?v=_SJ9-PaSIzk

Важно Ими могут выступать как юридические, так и физические лица.

Со стационарными торговыми точками связано еще одно неудобство: при сдаче их в субаренду налог обязаны уплачивать как арендодатель, так и арендатор (предоставляющий субаренду)

Аренда: бухгалтерский учет и налогообложение

Оплата последующая.Д-т 76 К-т 90 (91) — начислена арендная плата к получению;Д-т 90 (91) К-т 68 (76) — начислен НДС с суммы арендной платы;Д-т 51 К-т 76 — поступили средства от арендатора.Вариант N 2.

Субаренда. Бухгалтерский учет и налогообложение

К договорам субаренды применяются правила о договорах аренды, если иное не установлено законом или иными правовыми актами (п.

2 ст. 615 ГК РФ). Арендатор (субарендатор) обязан своевременно вносить плату за пользование имуществом (арендную плату), порядок, условия и сроки внесения которой определяются договором аренды (п.

Узнав о нарушении своего запрета на субаренду, арендодатель может в определенный срок расторгнуть договор аренды и вернуть имущество или выселить субарендатора и использовать имущество в соответствии с условиями договора.

Как учесть затраты на аренду помещений?

Рассмотрим на примерах бухгалтерский и налоговый учет этих расходов.Арендная платаДля начала расскажу о бухучете затрат на арендную плату.

Стоимость съемного нежилого помещения в бухгалтерском учете арендатора отражается на забалансовом счете 001 «Арендованные основные средства» в оценке, установленной договором, на дату фактического получения недвижимости (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина от 31 октября 2000 г. № 94н).Затраты на аренду нежилого помещения, которое используется в основной работе компании, признаются расходами по обычным видам деятельности (п.

5 и п. 7 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина от 6 мая 1999 г. № 33н).

Налоговый учет расходов по договорам аренды с физ.лицом при ОСНО

Перечень расходов при этой системе налогообложения почти не ограничен. При учете расходов руководствуются:

- утвержденной Учетной политикой в целях налогообложения прибыли.

- нормами главы 25 «Налог на прибыль» НК РФ;

- разъясняющими письмами контролирующих органов Минфин РФ, ФНС РФ;

Как мы уже указали, что перечень расходов при ОСНО почти не ограничен, но главное, чтобы произведенные расходы по правилу, изложенному в ст.

252 НК РФ, удовлетворяли двум условиям:

- Расходы должны быть документально подтверждены;

- Расходы должны быть экономически обоснованы.

Если расходы удовлетворяют одновременно двум условиям, то согласно Налоговому кодексу это означает признание этих расходов для налогового учета.

Поясним по первому условию.

Бухгалтерский учет при аренде основных средств (нюансы)

Критериев всего 4:

- объект должен приносить доходы в будущем;

- объект предназначен для использования в деятельности организации, в том числе в арендных сделках для передачи арендатору;

- его перепродажа не предполагается.

- объект используется продолжительное время, превышающее 12 месяцев, или период, превышающий обычный операционный цикл длительностью более 12 месяцев;

Имеется и дополнительное условие: критерии должны выполняться все одновременно. Какие ПБУ законодатели планируют разработать в 2021–2021 годах, узнайте из этой .

Арендодатель (собственник имущества) сдает его в аренду, арендатор принимает. По общему правилу при операционной аренде собственником предмета сделки остается арендодатель, смены собственника не происходит.

Арендатор временно, в период действия договора аренды, пользуется и владеет имуществом, не являясь его собственником.

Видео:Ошибки аренды КОММЕРЧЕСКОЙ недвижимости. Юрист Смбат АлиханянСкачать

Проводки по аренде помещений в бухгалтерском учете

Не редка ситуация, когда организация для своего размещения вынуждена арендовать офисные и производственные помещения. Данные затраты можно учесть в расходах компании.

Общий учет затрат на аренду

Аренда помещения может включать постоянную (фиксированная цена за квадратный метр) и переменную часть (коммунальные платежи, электроэнергия). При наличии в условиях договора переменной арендной платы, собственник помещения самостоятельно уплачивает сумму этих обязательств управляющим компаниям, а потом выставляет арендатору счет пропорционально потребленным им услугам.

На последнее число месяца организация включает затраты на аренду помещения в расходы. От предназначения площади (склад, офис, производственный цех и т.д.)зависит выбор счета отражения начисления арендной платы:

- По дебету:20, 26, 23, 25, 44, 29, по кредиту — счет 60.

Оплата:

Арендодатель, являющийся плательщиком НДС, выставляет счета-фактуры:

- Дебет 19 Кредит 60 –входной НДС;

- Дебет 68 НДС Кредит 19 – НДС принят к вычету.

Но это возможно, если помещение используется для нужд, облагаемых этим налогом.

Пример:

Организация арендовала офисное помещение площадью 30 м2. Стоимость 1200 руб/м в месяц (НДС 183 руб.).

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 26 | 60.01 | Начислена арендная плата | 36 000 | Акт приемки/передачи Договор аренды Счет-фактура |

| 60.01 | 51 | Перечислены деньги арендодателю | 36 000 | Платежное поручение исх. |

| 19 | 60.01 | Учтен НДС по аренде | 5492 | Счет-фактура |

| 68 НДС | 19 | Возмещение НДС | 5492 | Счет-фактура |

Учет улучшений

Арендатор может улучшать имущество: делать ремонт, устанавливать сигнализацию, менять окна, двери и т.д. Их подразделяют на:

- Отделимые – те, которые можно демонтировать без повреждений для помещения собственника (к примеру, кондиционер).

- Неотделимые – улучшения, которые невозможно переместить, забрать без повреждений для помещения после окончания срока аренды (например, косметический ремонт).

Неотделимые улучшения должны осуществляться после согласования с арендодателем, иначе он вправе не возмещать их стоимость. Исключением является проведение капитального ремонта, который увеличивает первоначальную стоимость объекта недвижимости.

https://www.youtube.com/watch?v=hWNZmKT_iXM

Расходы на неотделимые улучшения учитываются:

- по дебету счета 08 и кредиту счетов, благодаря которым х они были произведены 10, 20, 26, 60, и т.д.

Сам факт неотделимого улучшения, а точнее его принятие к учету отражается записью:

- Дебет 08 Кредит 01 (для капитальных вложений).

По улучшениям в данном случае НДС принимают к вычету. Когда улучшение связано с поддержанием помещения в рабочем состоянии, то расходы списываются единовременно проводкой:

Если работы не были согласованы с арендодателем и он отказывает в возмещении затрат, остаточная стоимость (после начисления амортизации за время срока аренды помещения) улучшений списывается, как безвозмездная передача (Дебет 91.2 Кредит 01), которая облагается НДС (дебет 91.2 Кредит 68 НДС).

В случае, когда арендодатель возмещает затраты арендатора не неотделимые улучшения, делают проводку:

Пример:

Организация произвела ремонт арендуемого помещения с согласия арендодателя, который, впоследствии, отказался возмещать расходы. Сумма затрат составила: материалы 273 525 руб. (НДС 41 724 руб.

), услуги организации, выполняющей ремонт – 120 000 руб. (НДС 18 305 руб.). Арендная плата по договору составляет 65 000 руб. в месяц (НДС 9915 руб.). Срок использования помещения после ремонта – 18 месяцев.

Амортизация составляет 5280 руб. в месяц.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 26 | 60.01 | Начислена арендная плата за помещение | 65 000 | Акт приемки/передачи Договор аренды Счет-фактура |

| 60.01 | 51 | Перечислены деньги арендодателю | 65 000 | Платежное поручение |

| 19 | 60.01 | Учтен НДС по аренде | 9915 | Счет-фактура |

| 68 НДС | 19 | Возмещение НДС | 9915 | Счет-фактура |

| 08 | 10.01 | Отражены расходы на материалы на неотделимые улучшения | 273 525 | Товарная накладная |

| 08 | 60.01 | Отражены расходы на услуги строительной организации на неотделимые улучшения | 120 000 | Акт выполненных работ |

| 19 | 68 НДС | Учтен НДС со стоимости улучшений | 60 029 | Счет-фактура |

| 68 НДС | 19 | НДС принят к вычету | 60 029 | Счет-фактура |

| 20 | 02 | Ежемесячная амортизация ОС | 5280 | Бухгалтерская справка |

| 02 | 01 | Списана амортизация за весь период использования помещения | 95 040 | Бухгалтерская справка |

| 01 | 01 | Списана первоначальная стоимость улучшений | 393 525 | Бухгалтерская справка |

| 91.2 | 01 | Списана на расходы остаточная стоимость улучшений | 298 425 | Бухгалтерская справка |

| 91.2 | 68 НДС | Начислен НДС на остаточную стоимость улучшений | 45 532 | Бухгалтерская справка |

📺 Видео

Учет аренды у арендодателяСкачать

О ЧЕМ ГОВОРИТЬ С АРЕНДОДАТЕЛЕМСкачать

Как арендатор должен вести учет аренды имущества по новому ФСБУ 25 I Ботова Елена Витальевна. РУНОСкачать

Как повышать цену аренды?Скачать

Как арендатору отразить прекращение договора арендыСкачать

Договор аренды нежилого помещенияСкачать

Договор аренды нежилого помещения / адвокат про договор арендыСкачать

Аренда помещения: проводки в 1С 8.3Скачать

Помещение под бизнес. Особенности заключения договора арендыСкачать

Договор аренды оборудованияСкачать

Как отразить договор аренды в 1С : Бухгалтерия предприятия 3.0Скачать

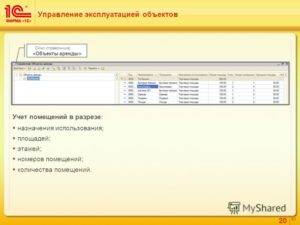

Управление недвижимостью. Учет объектов аренды | Обзор функционала БИТ.СТРОИТЕЛЬСТВО/АрендаСкачать

Договор аренды помещения: на что обратить внимание. Типичные ошибки. 9 советов от юриста.Скачать

ФСБУ 25/2018 «Бухгалтерский учет аренды»Скачать