Ситуации, когда ИП и организации решают перейти с одного налогового режима на другой, встречаются не так уж и редко.

Как правило, причиной перехода является желание оптимизировать налоговые выплаты, иногда – невозможность использовать ту или иную налоговую систему из-за нарушения условий ее применения.

Так или иначе, но порой возникает необходимость срочно, не дожидаясь нового года, перейти на иной налоговой режим, в том числе довольно часто – с ОСНО и «упрощенки» на ЕНВД.

- ЕНВД: коротко об особенностях

- Переход на ЕНВД в течение года с разных систем налогообложения

- С осно на «вмененку»: переход в середине года

- Пример восстановления НДС по основным средствам

- Переход с УСН на ЕНВД в середине года

- Переход на ЕНВД в середине года при регистрации предприятия или ИП

- Документы, нужные для перехода на «вмененку»

- Частичный переход на ЕНВД

- Когда нельзя применять ЕНВД

- Когда подавать заявление для перехода на ЕНВД в 2021 году?

- В чем выгода енвд

- Срок перехода на ЕНВД в 2021 году

- Уведомление о применении ЕНВД

- Как перейти на ЕНВД?

- Переход с УСН на ЕНВД: заявление, сроки, условия, порядок — Контур.Бухгалтерия

- Условия для перехода с УСН на ЕНВД

- Переход с УСН на ЕНВД, общий порядок

- Переход на ЕНВД при несоблюдении условий упрощенки

- Совмещение УСН и ЕНВД

- Переход с ЕНВД на УСН

- Как перейти на ЕНВД в 2021 году

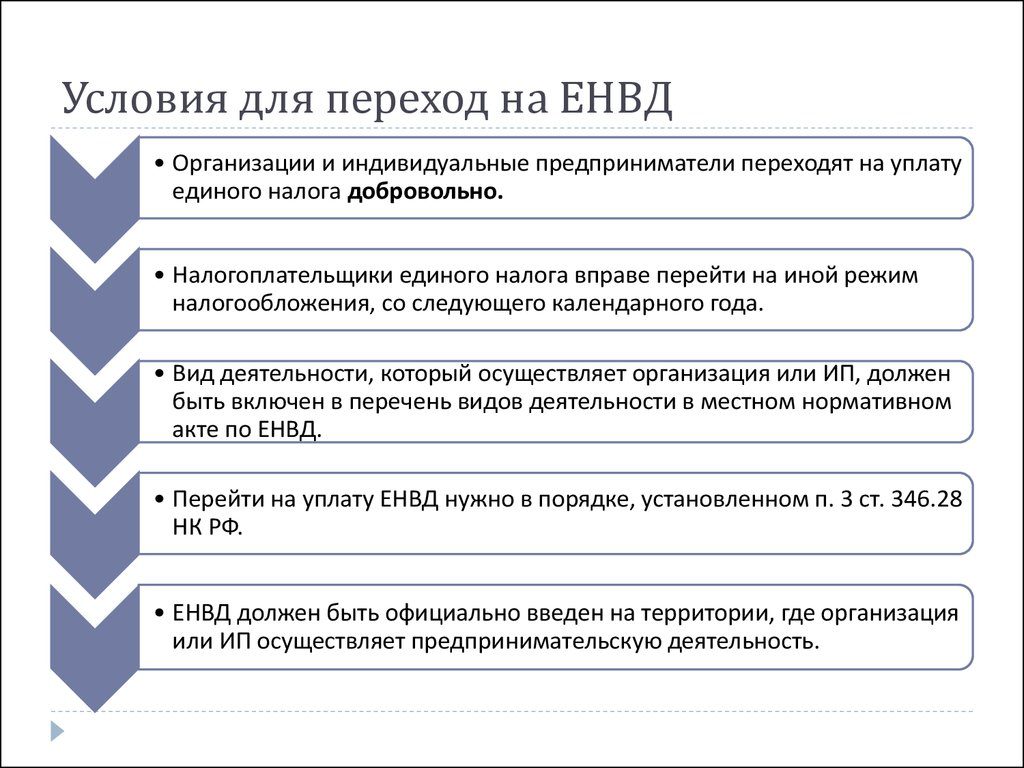

- Условия перехода

- Сроки

- Заявление

- Использование кассы

- Оформление уведомления

- Нарушение

- Снятие с учета

- Заявление о переходе на ЕНВД в 2021 году

- Особенности перехода на ЕНВД

- Заявление или уведомление

- Порядок перехода на ЕНВД

- 💥 Видео

ЕНВД: коротко об особенностях

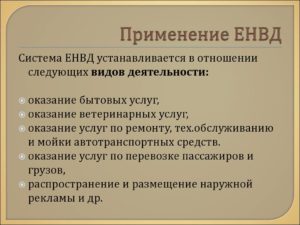

Единый налог на вмененный доход подразумевает под собой то, что оплата налога здесь происходит не с какого-то конкретного, уже полученного дохода, а с будущей предполагаемой прибыли. Причем налог возможен к применению только по определенным видам деятельности, которые прописаны в ОКУН и ОКВЭД.

Каждый регион самостоятельно выбирает из общего перечня те сферы деятельности, для которых ЕНВД возможно к использованию именно на его территории.

Таким образом, занимаясь какими-то работами или услугами, подпадающими под ЕНВД в одном административном округе, предприятие или индивидуальный предприниматель не всегда может иметь возможность заниматься ими на тех же условиях в другом.

Переход на ЕНВД в течение года с разных систем налогообложения

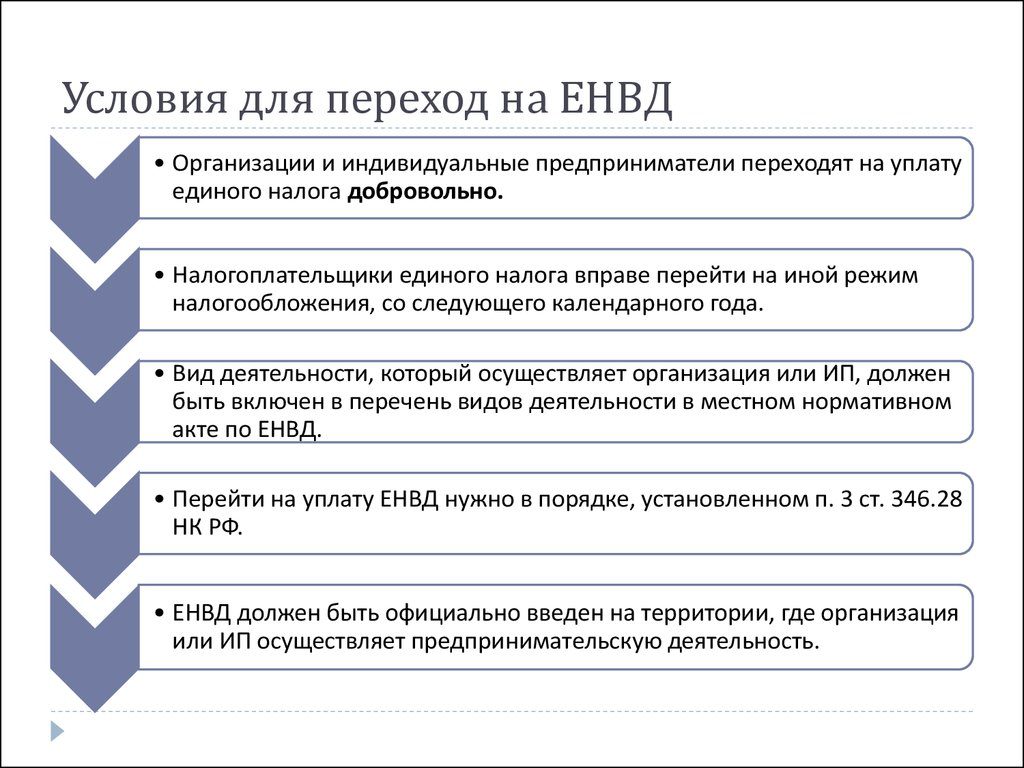

Вообще, до 2013 года применение Единого налога было обязательным для некоторых видов деятельности. С 2013 года это правило было отменено и переход на «вмененку» стал делом сугубо добровольным.

При этом ИП и организации могут перейти на ЕНВД как с начала нового календарного года, так и (не всегда, в зависимости от обстоятельств) в любое другое время.

Важно соблюдать всего лишь одно основное условие, а именно, убедиться в том, что применение ЕНВД в той или иной области деятельности возможно на территории работы организации или ИП.

С осно на «вмененку»: переход в середине года

Переход на Единый налог с ОСНО не требует от желающих приложения каких-то особых усилий – достаточно всего лишь подать в местную налоговую службу соответствующее заявление.

Правда, оно должно быть подано не позже чем в пятидневный срок с начала оказания услуг или выполнения работ, подпадающих под «вмененку».

Сделать это можно в любое время в течение года – никаких ограничений здесь законодательство не предусматривает.

Поскольку отчетным периодом ЕНВД является квартал, то в первый раз заплатить налог на вмененный доход нужно будет по итогам тех трех квартальных месяцев, в течение которых компания перешла на ЕНВД.

Важно! При переходе на ЕНВД с общего режима в середине года, налоговую базу надо учитывать по итогам фактической продолжительности работы в том месяце, когда организация или ИП был зарегистрирован в налоговой службе как плательщик «вмененки».

При переходе с общего режима на «вменеку» важно соблюсти следующие правила:

- провести процедуру восстановления входного НДС как по основным средствам, так и по всем другим операциям. Учитываться восстановленный НДС должен будет в налоге на прибыль (в строке «прочие расходы»);

- в декларации по налогу на прибыль нужно будет обязательно учесть доходы и расходы, относящиеся к тому периоду, когда ИП или организация еще были на ОСНО. Сделать это нужно путем заполнения и передачи в налоговую службу декларации по налогу за прибыль за тот период, который предшествовал переходному.

Пример восстановления НДС по основным средствам

В феврале ООО «Шелкопряд» купило технику на сумму 130 тыс.руб.(в т.ч. НДС 23 400. руб.). Входной НДС по приобретенной технике был своевременно благополучно принят к вычету, а с июля ООО «Шелкопряд» решил перейти на ЕНВД. Соответственно, возникла необходимость посчитать сумму НДС к восстановлению.

https://www.youtube.com/watch?v=1CCux50mem4

Остаточная стоимость техники, исходя из данных налогового учета, на июнь оказалась равна 103 тыс. руб. В результате простых вычислений оказывается, что сумма НДС к восстановлению составляет:

23 400 руб. х 103 тыс.руб. : (130 тыс. руб. – 23 400. руб.) = 22 609 руб.

Переход с УСН на ЕНВД в середине года

Бизнесмены, применяющие в качестве основного налогового режима УСН, не имеют права переходить на другие системы налогообложения в середине налогового периода, которым для них является год.

Исключения составляют те случаи, когда доходы налогоплательщика по итогам отчетного периода становятся выше 60 миллионов рублей. В таких ситуациях происходит автоматический переход «упрощенца» на ОСНО сразу же после того квартала, в котором данное превышение было зафиксировано.

Что касается ЕНВД, то в этом случае, перейти на него налогоплательщики могут только с начала следующего календарного года и никак иначе.

Переход на ЕНВД в середине года при регистрации предприятия или ИП

Вне зависимости от того, в какое время года произошла постановка на государственный учет индивидуального предпринимателя или организации, они могут подать уведомление об использовании ЕНВД в течение пятидневного срока с начала выполнения работ и предоставления услуг, подпадающих под «вмененку». Если же такого уведомления не последует, к налогоплательщику автоматически будет применена общая система налогообложения.

Документы, нужные для перехода на «вмененку»

Чтобы перейти к ЕНВД, заинтересованной стороне необходимо предоставить налоговикам ряд документов.

Если это ИП, то потребуются:

- заявление о желании применять ЕНВД;

- паспорт;

- свидетельства о налоговом учете и гос. регистрации в качестве ИП.

Учредителям ООО для перехода на ЕНВД нужно предоставить:

- заявление о желании применять ЕНВД;

- свидетельства о налоговом учете и гос. регистрации.

Частичный переход на ЕНВД

В некоторых случаях, ИП или организации совмещают сразу две налоговые системы – законодательно это вполне допустимо.

Единый налог совмещают с «упрощенкой» и ОСНО, то есть часть видов деятельности, которые осуществляет коммерческая компания, находятся на какой-либо из основных систем налогообложения, часть (исходя из видов деятельности) подпадает под «вмененку».

В данном случае, главное правило, которое необходимо соблюдать – вести раздельный учет доходов и расходов. Точно также использовать раздельный учет необходимо, если налогоплательщик применяет ЕНВД сразу по нескольким видам деятельности.

Когда нельзя применять ЕНВД

Ни в какой период и ни при каких условиях невозможен переход к «вмененке», если организация или ИП нарушают следующие условия:

- количество наемного персонала превышает 100 человек;

- иные юридические лица и организации имеют долю в уставном капитале более 25%;

- предприятие является простым товариществом;

- переход ИП на УСН произошел на основе патента;

- налогоплательщик применяет единый сельскохозяйственный налог.

Кроме того, существует большое количество ограничений по применению ЕНВД для бизнесменов непосредственно внутри сферы деятельности. Вот несколько примеров:

- применять ЕНВД не имеют права те автотранспортные предприятия, число транспортных единиц в которых выше 20;

- при розничных продажах, площадь торгового зала не должна быть выше 150 кв.м.;

- в рекламном бизнесе работать с «вмененкой» могут только те компании, которые занимаются размещением или распространением рекламы. Изготовление рекламных конструкций, сдача рекламных площадей в аренду или разработка услуг уже не подходят для ЕНВД;

- применение ЕНВД невозможно, если предприятие или ИП по подпадающим под «вмененку» видам деятельности работают не только с физическими лицами, но и юридическими.

Это еще не весь перечень подобных ограничений. Более подробный список можно найти в Налоговом кодексе РФ. Так что прежде чем переходить на «вмененку» надо обязательно убедиться в том, что и вид деятельности и его условия не противоречат правилам применения ЕНВД в том или ином регионе.

https://www.youtube.com/watch?v=j4MjjGrt728

Таким образом, переход на вмененку в середине года возможен только в случае применения организацией или ИП общего налогового режима. С УСН на «вмененку» в течение года перейти невозможно, поэтому, как бы этого ни хотелось, придется дожидаться нового календарного года.

Видео:Куда перейти с ЕНВД в 1С:УНФСкачать

Когда подавать заявление для перехода на ЕНВД в 2021 году?

Специальный налоговый режим ЕВНД в 2021 году продолжит действовать, хотя и предполагалась его отмена с 1 января. Узнайте об особенностях этой системы налогообложения и о том, как перейти на ЕНВД.

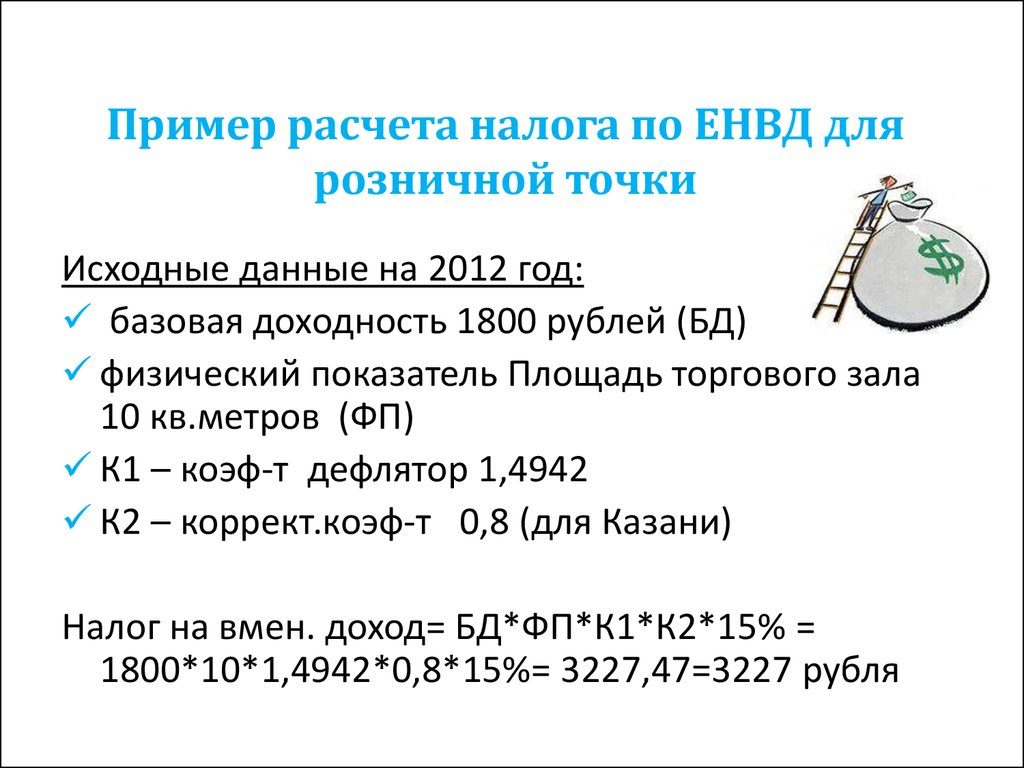

В чем выгода енвд

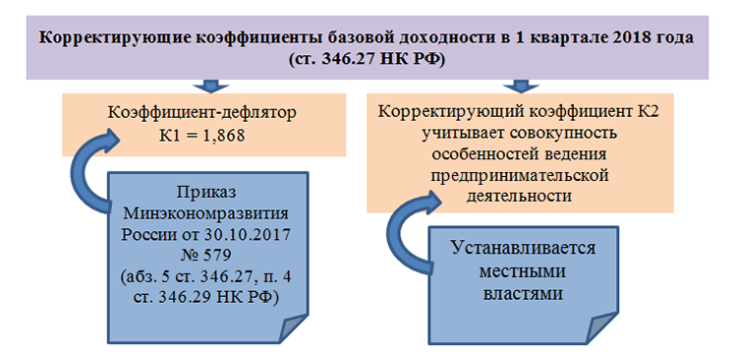

Этот спецрежим для ИП на 2021 год стоит выбирать, если вы оказываете услуги населению, занимаетесь перевозками или торгуете на небольшой площади. Налог на ЕНВД рассчитывается не по реальному обороту, а по предполагаемому доходу. Очень часто такой порядок расчета налога оказывается для предпринимателя намного выгодней, чем на УСН или ОСНО, где учитывается реальная выручка.

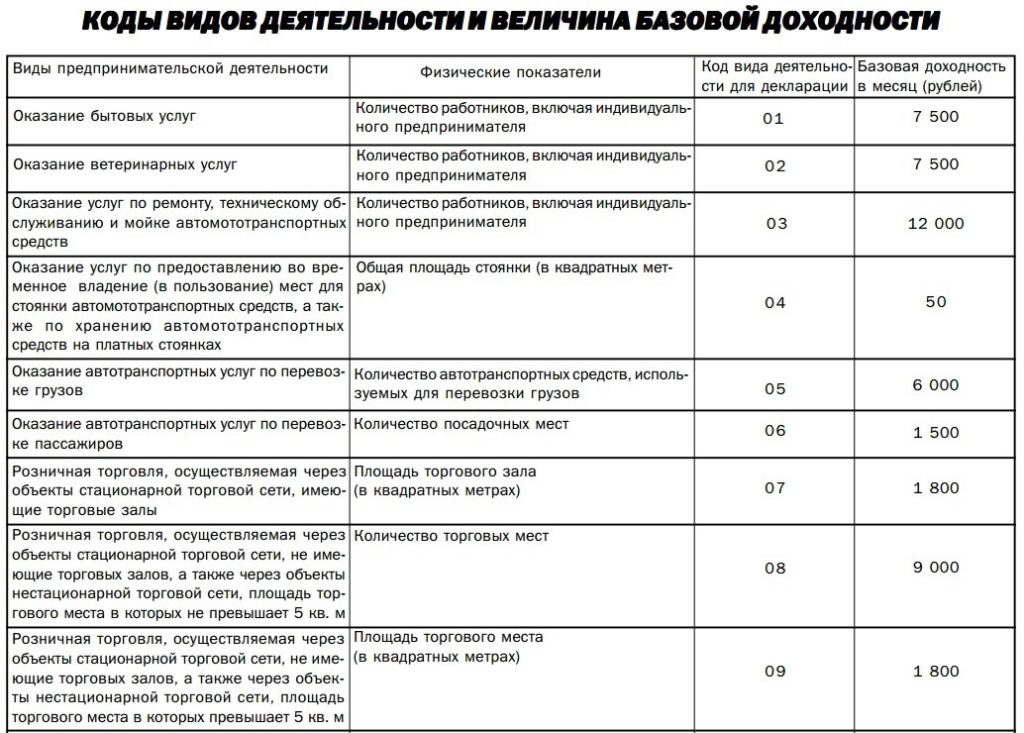

Судите сами – базовая доходность при оказании бытовых услуг на ЕНВД в 2021 году всего 7 500 рублей на одного работника. В реальности же, при наличии клиентов, такую выручку от оказания услуг можно получить всего за 2-3 дня. По сути, остальные дни месяца с полученного реального дохода предприниматель налог не платит.

На ПСН действует такой же порядок расчета налога – от потенциально возможного дохода – однако у ЕНВД есть дополнительное преимущество. Рассчитанный квартальный налог на вмененке можно уменьшать за счет уплаченных страховых взносов, а вот стоимость патента уменьшить нельзя.

Еще один плюс ЕНВД, в отличие от патента, заключается в том, что на вмененке все бытовые услуги – это один вид деятельности. А вот если вы выберете ПСН, то придется оформлять отдельный патент на каждую бытовую услугу, в результате, придется заплатить больше налогов.

Срок перехода на ЕНВД в 2021 году

Переход на ЕНВД в 2021 году носит уведомительный характер. Это означает, что после начала деятельности, подпадающей под вмененку, надо сообщить об этом в налоговую инспекцию по месту деятельности.

Согласно статье 346.28 НК РФ срок подачи заявления на ЕНВД – пять рабочих дней с даты начала вмененной деятельности. Например, если вы хотите перейти на вмененку в 2021 году, срок подачи заявления, с учетом новогодних праздников, истекает 15 января. В заявлении при этом будет фигурировать дата начала применения этого режима – 1 января 2021 года.

Если же вы только планируете зарегистрировать ИП, то переход на ЕНВД в 2021 году возможен в любое время года. К сожалению, определенное неудобство в процедуре перехода связано с тем, что заявление о переходе на ЕНВД нельзя подать вместе с документами на регистрацию ИП. Это допускается только для УСН или ПСН.

Бесплатная консультация по налогообложению

В результате, если вы не успеете подать заявление на ЕНВД для ИП в течение пяти рабочих дней после государственной регистрации, то придется совмещать вмененку с общей или упрощенной системой налогообложения и отчитываться еще и по этим режимам.

Причем, Минфин считает, что даже если ИП перешел на ЕНВД в 2021 году в течение пяти рабочих дней после регистрации, но при этом у него в кодах ОКВЭД есть несколько видов деятельности, часть из которых не переведена на вмененку, все равно надо отчитываться по УСН или ОСНО. Это мнение спорное, но все же, чтобы не получить штраф за несдачу нулевой отчетности, надо действовать так:

- Указать в заявлении на регистрацию ИП только те коды ОКВЭД, которые вы переводите на ЕНВД. Например, вы планируете заниматься грузоперевозками, поэтому указываете только код 49.41 «Деятельность автомобильного грузового транспорта».

- В течение пяти рабочих дней с даты регистрации подаете заявление на ЕНВД для ИП по форме № ЕНВД-2.

В такой ситуации вы будете являться плательщиком только налога на вмененный доход и не оказываетесь в рамках общей системы налогообложения (письмо Минфина от 31 августа 2011 года N 03-11-06/3/96).

Но если кроме вмененного вида деятельности у вас будут указаны другие коды ОКВЭД, по которым вы не перешли на ЕНВД, то не забывайте сдавать нулевые декларации по ОСНО или УСН (если вы перешли на него).

А как перейти на ЕНВД, если вы уже работаете на другом режиме, например, на УСН? В этом случае срок подачи заявления остается таким же (пять рабочих дней), но по одному виду деятельности в течение года это сделать невозможно.

Например, вы открыли магазин на упрощенке и платите налог от выручки.

В середине года вы понимаете, что вам выгоднее перейти на ЕНВД, но переход с упрощенки для этого магазина возможен только с начала нового года.

А вот если вы к магазину на УСН хотите добавить ателье на ЕНВД, то сделать это можно в любое время. В данном случае вы будете совмещать два налоговых режима по разным видам бизнеса.

https://www.youtube.com/watch?v=sc9Fq905p7s

Если же магазин у вас работал на общей системе налогообложения, то перейти на ЕВНД в 2021 году по тому же виду деятельности можно в любое время. По крайней мере, такое мнение высказывает ФНС России в письме от 11.11.2013 № ЕД-4-3/20133.

Подают заявление о переходе на ЕНВД в налоговую инспекцию по месту деятельности, которое не всегда совпадает с местом регистрации ИП. Кроме того, по каждому виду вмененной деятельности оформляется отдельное заявление. Отчитываться и платить налог на вмененный доход надо тоже в отдельности по каждому направлению бизнеса.

Уведомление о применении ЕНВД

Уведомление о применении ЕВНД — это документ, который налоговая инспекция выдает после получения заявления от предпринимателя о выборе этого режима. Уведомление направляется в течение пяти рабочих дней, при этом датой постановки на учет будет дата, указанная в заявлении.

Форма уведомления о постановке на налоговый учет плательщика ЕНВД утверждена приказом ФНС РФ от 11.08.2011 № ЯК-7-6/488@:

- для организаций — приложение № 2 (форма 1-3 Учет);

- для индивидуальных предпринимателей – приложение № 7 (форма 2-3 Учет).

В уведомлении указывается, в какой налоговой инспекции по месту вмененной деятельности должен отчитываться плательщик ЕНВД. Налог на вмененный доход тоже надо платить в эту инспекцию, а не в ту, где физическое лицо было зарегистрировано в качестве ИП.

Уведомление о применении ЕВНД направляется, даже если предприниматель будет работать на территории, подведомственной той же инспекции, где он был зарегистрирован. Просто при регистрации ИП основанием постановки на учет было начало предпринимательской деятельности. А после подачи заявления о переходе на ЕНВД основание будет другим – в качестве плательщика налога на вмененный доход.

Видео:Как перейти с ЕНВД на УСН | ОСН | Патент в 2020Скачать

Как перейти на ЕНВД?

16.08.2021

«Заплати налог в казну и спи спокойно. На вокзале, лавочке…» — хорошая шутка, но страшный сон для бизнесменов. Чтобы заниматься предпринимательством законно, платить налоги, но при этом иметь хорошую прибыль, нужно грамотно подойти к выбору режима налогообложения.

Возможно, стоит задуматься о том, чтобы написать заявление о переходе на ЕНВД. Вмененка откроет новые возможности сохранения прибыли для бизнесменов.

При максимальном доходе можно оплачивать минимальный налог. И это будет законно: налоговики учитывают при вмененке только предполагаемый доход, а уж сколько вы заработали на самом деле их не интересует. По этой причине не требуется вести учет доходов и расходов, а это экономит массу времени и сил.

Кому выгодно поменять режим налогообложения на ЕНВД

По вмененному налогу выгодно работать представителям среднего и малого бизнеса:

— магазины, которые торгуют в розницу;

— пункты общественного питания;

— бизнесмены, которые предлагают населению бытовые услуги (химчистки, парикмахерские).

— ветеринарные клиники;

— службы такси (если машин в автопарке не более 20 штук);

— автомойки, СТО;

— рекламные агентства и пр.

ЕНВД – привлекательный режим налогообложения, но доступен не всем.

Для начала убедитесь со стопроцентной точностью, что в муниципальном округе, где осуществляется ваша деятельность, введен режим ЕНВД, и в списке есть ваш вид деятельности. Если не введен, то увы – придется довольствоваться другим режимом или переводить бизнес в другой регион.

Также не имеют права работы по данному типу налогообложения:

— организации и предприятия с количеством сотрудников более сотни человек;

— компании с долей юрлиц в уставном капитале 25% и более.

Можно ли перейти на ЕНВД в середине года? В большинстве случаев можно, но обо всем по порядку.

https://www.youtube.com/watch?v=_THi4RzTTLg

Переход на ЕНВД с ОСНО

В течение пяти дней после начала применения режима нужно подать в ИФНС заявление на ЕНВД. Это можно сделать в любое время, ждать начала нового года не нужно.

Для предпринимателей и ООО форма для заполнения будет отличаться. В первом случае необходимо внести данные в форму ЕНВД-2, а во втором – в форму ЕНВД-1.

Подавать документы нужно с учетом размещения бизнеса.

Если вы ведете предпринимательскую деятельность на ЕНВД, к примеру, в Сургуте, то туда и вставайте на учет как плательщик на ЕНВД, даже если ваше ИП или ООО зарегистрированы в другом городе.

Исключение сделано для развозной, разносной розничной торговли, а также для рекламы на транспорте. В этих случаях вставать на учет как плательщик ЕНВД нужно в своей налоговой по месту регистрации.

Обратите внимание – переходя на ЕНВД вы не отказываетесь полностью от ОСНО, потому что на вмененку переводится не налогоплательщик, а только вид деятельности. Если весь бизнес будет только на ЕНВД, то про ОСНО, налоги и отчеты по нему можно не вспоминать. Но если пройдет хоть одна операция, не относящаяся к деятельности по ЕНВД, вы будете обязаны заплатить налоги и отчитаться как при ОСНО.

Кстати, у чиновников неоднозначная позиция по поводу того, нужно ли отчитываться по ОСНО, если в регистрационных документах заявлены и другие виды деятельности, но фактически работа ведется только по ЕНВД.

Минфин считает, что не нужно, а вот в письмах налоговиков встречается иное мнение. Будет нелишним связаться со своей налоговой и уточнить этот вопрос. Зато сюрпризов потом не будет и спать сможете спокойно.

Видео:Как жить после отмены ЕНВД ? / На какой режим перейти с ЕНВД?Скачать

Переход с УСН на ЕНВД: заявление, сроки, условия, порядок — Контур.Бухгалтерия

Перед организацией или ИП может возникнуть необходимость перехода с упрощенки на вмененку или совмещение этих режимов. В данной статье мы рассмотрим, когда такой переход возможен, а также какие документы понадобятся и куда с ними обратиться.

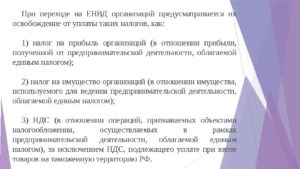

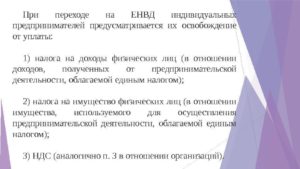

Упрощенная система налогообложения (УСН) — это особый налоговый режим, при котором организация или ИП освобождаются от большинства налогов. К примеру, от налога на прибыль и на имущество, ИП без сотрудников освобождаются от НДФЛ, а организации не платят НДС во всех случаях, кроме импорта. Об особых условиях, при которых возможно применять УСН, мы уже писали в этой статье.

ЕНВД также является спецрежимом, который освобождает организацию от выплаты ряда налогов. Использование вмененки возможно лишь при осуществлении некоторых видов деятельности (ветеринарные услуги, перевозки, мойка и стоянка автомобилей и т.д.), полный перечень которых можно найти в ст. 346.26 НК РФ. О ЕНВД и переходе на него мы писали здесь.

Условия для перехода с УСН на ЕНВД

Чтобы перейти с упрощенки на вмененку, одновременно должны выполняться условия:

- численность сотрудников (средняя) за предшествующий год не должна быть больше 100 человек;

- компания не подпадает под категорию крупнейших налогоплательщиков, не выступает членом договора о совместной деятельности, а также договора о доверительном управлении имуществом;

- в УК организации доля других компаний не должна превышать отметку в 25 процентов (исключение для организаций, в которых среднесписочная численность работников-инвалидов превышает 50 процентов, и в фонде оплаты труда им принадлежит не менее 25 процентов);

- организация или ИП занимается таким видом деятельности, при котором разрешено применение ЕНВД;

- в вашем регионе предусмотрена выплата ЕНВД (это муниципальный налог, поэтому решение о его использовании каждый регион принимает самостоятельно).

Есть также перечень обстоятельств, когда использование ЕНВД недопустимо. Согласно действующему законодательству, переход на вмененку невозможен для компаний, которые:

- занимаются организацией общественного питания в больницах, школах и прочих учреждениях, в которых данная услуга является обязательной;

- не только реализуют продукцию, но и занимаются ее производством;

- также невозможен переход на ЕНВД для компаний и ИП, которые сдают в аренду помещения или земельные участки на заправочных станциях, а также сдают в аренду землю для размещения на ней объектов торговли.

Переход на вмененку происходит либо добровольно в общем порядке, либо в связи с невыполнением условий для УСН. Рассмотрим эти варианты подробнее.

Переход с УСН на ЕНВД, общий порядок

Переход в общем порядке делается, когда организация весь предшествующий год использовала упрощенку, и деятельность, которую она осуществляла, полностью соответствовала требованиям УСН. В такой ситуации при переходе необходимо:

- подать уведомление о снятии с учета УСН на бланке формы №26.2-3 в ИФНС по месту расположения ИП или ООО до 15 января текущего года;

- предоставить заявление для постановки на учет ЕНВД на бланке ЕНВД-1/ЕНВД-2, установленном приказом ФНС РФ №ММВ-7-6/941, и подать его за 5 дней до планируемого перехода в ИФНС по месту расположения компании;

- также необходимо подать свидетельство о постановке на налоговый учет, свидетельство о государственной регистрации и, в случае с ИП, паспорт.

При прекращении деятельности по УСН и отказе от данной системы необходимо до 25 числа следующего месяца подать итоговую декларацию и оплатить в бюджет единый налог. Оплата налогов по видам деятельности, не подпадающим под ЕНВД, будет производиться в соответствии с общей системой налогообложения.

https://www.youtube.com/watch?v=tsBVZoajw1I

Переход с УСН на вмененку возможен только в начале года. Именно поэтому при подаче всех перечисленных выше уведомлений надо строго соблюдать сроки и подавать заявления не позднее, чем за 5 рабочих дней до конца текущего года.

Переход на ЕНВД при несоблюдении условий упрощенки

В процессе использования УСН организация может допустить некоторые нарушения условий (к примеру, получить доход выше допустимого) и перестать соответствовать условиям ст. 346.12 НК РФ. Тогда нужно в обязательном порядке проинформировать налоговые органы не позднее, чем через 15 дней, следующих за кварталом утраты права на использование УСН.

Если нарушение было допущено во втором квартале 2021 года, то уведомление предоставьте до 15 июля 2021 года. Тогда со второго квартала право на использование УСН теряется, налоги выплачиваются по общему режиму.

Переход на ЕНВД возможен в начале следующего года и только при соблюдении всех условий для использования данной системы и при предоставлении следующих документов:

- заявление для постановки на учет по ЕНВД на бланке ЕНВД-1/ЕНВД-2, установленном приказом ФНС РФ №ММВ-7-6/941;

- свидетельство о постановке на налоговый учет;

- свидетельство о государственной регистрации;

- паспорт (для ИП).

Совмещение УСН и ЕНВД

Налоговый Кодекс РФ не запрещает единовременное использование упрощенки и вмененки, если налогоплательщик осуществляет расчет УСН по одним видам деятельности, а ЕНВД — по другим. При этом ООО необходимо осуществлять те виды деятельности, которые удовлетворяют условиям УСН и ЕНВД и перечислены в ст. 346.26 НК РФ. При совмещении УСН и ЕНВД для ООО необходимо соблюдение следующих условий:

- не более 100 сотрудников;

- ОС не должны превышать 150 млн. рублей;

- доходы за текущий год не превышают 60 млн. рублей;

- компания ведет раздельный учет операций, для которых планирует применять УСН и ЕНВД;

- УК с учредительской долей не более 25 процентов.

Для совмещения УСН и ЕНВД для ИП должны выполняться следующие требования:

- площадь торговли не более 150 кв. м.;

- предприниматель не совмещает виды деятельности (к примеру сельскохозяйственная деятельность плюс общественное питание);

- не более 100 сотрудников;

- предприниматель ведет раздельный учет операций, для которых планирует применять УСН и ЕНВД.

Правила и нормы, по которым такой раздельный учет будет осуществляться, разрабатывается каждой компанией самостоятельно и отражается в учетной политике организации. Необходим раздельный учет доходов от деятельности по упрощенке и вмененке, раздельный учет затрат, а также раздельный учет по оплате труда работникам и страховым взносам.

Переход с ЕНВД на УСН

ИП или ООО, использующие ЕНВД, могут перейти или вернуться к УСН в случае, если:

- была прекращена деятельность по ЕНВД;

- организация проявила желание работать по упрощенке и деятельность, которую она осуществляет, указана в ст. 346.12 НК РФ;

- утрачено право на ЕНВД.

Обратный переход необходимо проводить также в начале года. Для отказа от ЕНВД надо предоставить в ИФНС по месту расположения компании заявление на бланке ЕНВД-3, а для ИП — на бланке образца ЕНВД-4 не позднее 5 рабочих дней до конца текущего года. Перед тем, как подавать заявление, надо уплатить все налоги в бюджет, а также предоставить декларацию.

Автор статьи: Арина Гюлметова

Вы совмещаете спецрежимы? Или работаете на одном из них? Ведите учет в веб-сервисе Контур.Бухгалтерия, начисляйте зарплату, платите налоги, автоматически формируйте отчетность и отправляйте ее через интернет. Каждый новый пользователь может бесплатно тестировать возможности сервиса в течение 30 дней.

Видео:Лайфхаки для бухгалтера. Переход с ЕНВД на другие системы налогообложения.Скачать

Как перейти на ЕНВД в 2021 году

Налог на вмененный налог введен в экономику России в 2002 году и является отличным режимом для малого и среднего бизнеса, индивидуальных предпринимателей.

Однако в начале последнего десятилетия в планах налоговой политики постоянно стоит пункт об отмене единого налога и замены его патентной системой.

Согласно теории данное преобразование производится для улучшения бизнеса и экономической среды, поскольку ЕНВД признается неэффективным с точки зрения фискальной, контрольной функций — учет сведен к минимуму, для базы берется «вмененный», т. е. примерно предполагаемый доход в каждом виде деятельности.

Дата отмены ЕНВД неоднократно переносится и даже с введением ПСН получает ежегодную отсрочку.

https://www.youtube.com/watch?v=RjGAssfSqVQ

На 2021 год утверждено, что глава 26.3 Налогового кодекса РФ аннулируется с началом 2021 года.

ЕНВД — самый простой, популярный и удобный специальный режим, гибкий и соответствующий запросам хозяйствующих субъектов, не требующий больших расчетов, отчетности, учета операций, ведь база определяется по фиксированным суммам законодательства в зависимости от показателей для каждого вида деятельности. Декларация сдается каждый квартал, довольно проста по форме и заполнению. На этой налоговой системе не нужна кассовая техника, достаточно бланков строгой отчетности (БСО).

Отмена «вмененки» повлечет трудности для субъектов предпринимательства и необходимость выбора более сложных систем — упрощенной, патентной либо общей.

Замещение единого налога патентной системой осуществляется для оптимизации налоговой системы, по существу — увеличения фискальной эффективности налогообложения и большего контроля и учета.

Как показывают сравнительные анализы ЕНВД и ПСН по одним и тем же видам деятельности в зоне одной административно-территориальной единицы, ЕНВД меньше по размеру, хотя ПСН имеет свои преимущества. Однако конечный результат — сумма налога — для налогоплательщиков всегда в большем приоритете, чем остальные удобства.

До 2013 года, до вступления в силу главы о ПСН, лица, осуществляющие виды деятельности, относящиеся к главе 26.3 НК РФ, автоматически становились плательщиками единого налога. С начала 2013 года ИП и юридические лица самостоятельно и добровольно переходят на этот спецрежим, если соответствуют его условиям.

Для применения вмененной системы требуется соблюдение следующих правил:

- Среднее число работников за прошлый год меньше 100 человек (кроме потребительских кооперативов).

- Доля участия в работе предприятия — больше 25% (кроме обществ инвалидов и потребительских кооперативов).

- Не оказываются услуги питания организациями образования и медицины, для которых эти услуги как часть работы организации.

- Не оказываются услуги по аренде заправочных станций и заправочных станций газа для автомобилей.

- Деятельность выполняется без договора товарищества, совместной деятельности, доверительного управления.

- Лицо не относится к крупнейшим налогоплательщикам.

Для предпринимателей юридических и физических лиц, уже функционирующих как налогоплательщики, переход возможен только со следующего года. При планировании новой деятельности это нужно учесть. Если открыть оптовую торговлю в январе 2021 года, ЕНВД будет применяться с 2021 года, а предшествующий период — общий режим или режим, на котором лицо уже находится.

Перейти на «вмененку» в течение года могут только лица, впервые регистрирующиеся в реестре ИП или ЮЛ, либо лица, которые уже применяют ЕНВД и добавляют пункт деятельности.

Условия перехода

Перейти на ЕНВД в 2021 году могут предприниматели, если:

- спецрежим действует на территории ведения деятельности;

- показатели и критерии деятельности соответствуют требования Налогового кодекса РФ.

Для перехода требуется подать заявление ЕНВД-2 в ИФНС по месту деятельности.

Даже если физическое лицо стоит на учете в одном районе, а предпринимательством занимается в другом, ему необходимо становиться на учет по ЕНВД по району деятельности.

Лишь лица, занимающиеся такой деятельностью, при которой нет фиксированной привязки к месту (например, реклама по всему городу), становятся на учет по месту регистрации.

При деятельности в разных районах заявить о применении единого налога дозволяется по одной из инспекций на выбор плательщика.

ИФНС по результатам проверки заявления выдает лицу уведомление о постановке на учет. После этого продлевать или обновлять заявление, в отличие от ПСН, не нужно, так как «вмененка» будет применяться, пока деятельность осуществляется.

Перейти на режим ЕНВД допустимо с других режимов, в т.ч. с общего, а также при регистрации нового субъекта предпринимательства. Ограничения по некоторым видам деятельности утверждены для плательщиков единого сельскохозяйственного налога.

Сроки

После того как лицо начало деятельность, по которой планирует использовать ЕНВД, в течение 5 рабочих дней он подает заявление о переходе на этот режим.

https://www.youtube.com/watch?v=tVa8zTEOOcU

Не всегда дата перехода совпадает с фактическим моментом начала деятельности, однако лицо вправе указывать в заявлении ту дату начала предпринимательства, которую посчитает нужным. Это и станет датой постановки на учет.

Итак, ИП открыл магазин 21 января 2021 года, где осуществляет розничную торговлю.

При добросовестном и честном исполнении законодательства, с первого рабочего дня, следующего за днем открытия бизнеса, он обязан в течение 5 рабочих дней заявить о своей деятельности и использовании ЕНВД — с понедельника по пятницю. Однако в заявлении он может указать дату позже действительной, тогда и срок сдачи заявления сдвинется.

Если затянуть с подачей заявления и в этот период осуществлять какие-либо документальные сделки, то высока вероятность попасть под санкции кодекса или расчета согласно общему режиму налогообложения.

Заявление

Бланк заявления имеет строгий вид и утвержден Приказом ФНС России №ММВ-7-6/941@, в приложении которого находится образец бланка, который можно применять и в текущем году.

Если заявление подает налогоплательщик лично, то других документов прикладывать не нужно — только показать паспорт для подтверждения личности. В случае подачи через представителя требуется нотариально удостоверенная доверенность и ее копия.

Также доступна подача заявления почтой и электронным каналом связи.

ФНС дает строгие инструкции по заполнению форм отчетности, нарушение которых могут стать причиной отказа в постановке на учет или в других регистрационных мероприятиях.

В заявлении на ЕВНД указывают:

- ИНН;

- ОГРНИП (если лицо прежде зарегистрировалось и добавило новый вид деятельности, новым единицам бизнеса придется ждать регистрации и получения ОГРНИП);

- ФИО предпринимателя или наименование предприятия или ФИО представителя, указываемые в специальном поле слева на первом листе;

- коды экономической деятельности — один из 14 видов по НК РФ, не путать с классификатором ОКВЭД — и адреса: на лист 3 кода и адреса;

- дата сдачи и подпись заявителя.

Оператор инспекции, приняв заявление, ставит на нем отметку о дате принятия и указывает имя принимавшего специалиста вручную.

При желании лицо заполняет заявление в двух экземплярах и требует поставить отметку на втором для личного хранения.

Использование кассы

Федеральный закон №290 вносит изменения в порядок постановки на учет кассы, в частности, и для плательщиков ЕНВД, прежде освобождаемых от этой обязанности.

Новый закон позволяет «вмененщикам» отсрочить работу без кассы до конца переходного периода — середины 2021 года, но строго требуется соблюдение бланков строгой отчетности на машинах, аналогичных кассам.

Этот же закон формирует новые требования к технике — теперь ККТ передает сведения в органы ФНС. Кассы будут работать «онлайн». В машине должен быть накопитель, хранящий информацию, тоже подлежащий регистрации. При заполнении памяти накопителя его необходимо заменить и вновь регистрировать в инспекции.

Оформление уведомления

В течение 5 рабочих дней ИФНС при положительном ответе выдает уведомление, подтверждающее регистрацию статуса плательщика «вмененки»: 1-3-Учет для юридических лиц, 2-3-Учет для индивидуальных предпринимателей.

Нарушение

Лица, нарушившие срок постановки на учет по ЕНВД, несут налоговую ответственность в виде санкций (штрафов), установленных в главе 16 НК РФ — до 40 000 рублей.

Снятие с учета

В 2021 году не произошло изменений в мероприятиях по уходу с режима вмененного дохода. Как и прежде, снятие производится добровольно либо по инициативе налоговых органов — при нарушении условий применения спецрежима.

Причины добровольного ухода:

- Прекращение вмененной деятельности — больше не оказываются услуги, работы, относящиеся к главе 26.3 НК РФ, либо региональное законодательство исключило их из перечня.

- Выбор другой системы налогообложения.

В любом случае требуется уведомить налоговую инспекцию по месту учета об изменениях путем подачи заявления по одной из форм — ЕНВД-3 для предприятий, ЕНВД-4 для физических предпринимателей.

https://www.youtube.com/watch?v=o2YKeu_ya4E

Подать заявление нужно в течение 5 дней после прекращения вмененной деятельности, как и в случае постановки на учет. Налоговый орган выполняет снятие также за 5 дней (без учет выходных) и выдает лицу уведомление о снятии по форме 1-5-Учет — для юридических лиц, форме 1-4-Учет — для ИП.

Если лицо не подает заявление вовремя, ИФНС не обязана выполнить снятие за 5 дней, и лицо продолжит учитываться в качестве пользователя ЕНВД до конца месяца, в котором сдано просроченное заявление.

В своем заявлении организация указывает:

- наименование, ИНН;

- данные руководителя организации либо представителя при подаче через представителя;

- вид деятельности в виде кода;

- адрес деятельности;

- причина отказа от спецрежима (прекращение деятельности, переход на другую систему).

ИП в заявлении указывает:

- ФИО предпринимателя;

- ИНН;

- причину отказа от ЕНВД (в виде цифрового кода от 1 до 4).

Лишение статуса налогоплательщика принудительно происходит в случае превышения одного из показателей или нарушения условий действий на режиме.

Также арбитражный суд может прекратить деятельность лица в случае, например, банкротства, регулярных нарушений законодательства. Суд способен запретить лицу предпринимательскую деятельность на срок до 5 лет.

Для иностранных бизнес-лиц или организаций возможен судебный запрет в связи с окончанием срока действия документов, разрешающих осуществлять предпринимательство на территории России.

После снятие с учета требуется сдать вовремя отчетность по прекращенной деятельности — последнюю декларацию.

Рекомендуем другие статьи по теме

Видео:📌Переход с ЕНВД на УСН с 2021 года. Условия, выбор объекта, ваши действияСкачать

Заявление о переходе на ЕНВД в 2021 году

ЕНВД – льготный режим налогообложения, который может оказаться самым выгодным вариантом налоговой нагрузки. Несмотря на ограничения по видам деятельности, на вменёнке можно осуществлять розничную торговлю и большинство услуг, т.е. самые популярные направления у малого бизнеса. Расскажем, как перейти на ЕНВД с 2021 года и сообщить об этом в налоговую инспекцию.

Особенности перехода на ЕНВД

С 2013 года переход на ЕНВД носит добровольный характер, поэтому о выборе этого режима надо сообщать в ИФНС по месту деятельности. Если вас не поставили на учёт как плательщика вменённого налога, то вы не вправе сдавать декларацию и платить налог на ЕНВД.

Срок подачи заявления на ЕНВД указан в статье 346.28 НК РФ и составляет пять рабочих дней с момента начала реальной деятельности (открытия магазина, оказания услуг, осуществления перевозок и др.).

Переход на ЕНВД сразу при регистрации ИП или ООО невозможен. Подача заявления о переходе на спецрежим вместе с регистрационными документами допускается только для УСН или ПСН.

В переходе на ЕНВД есть один спорный вопрос – можно ли работать только на этом режиме, не совмещая его с УСН или ОСНО? Некоторые налоговые инспекции считают, что плательщик вменённого налога автоматически совмещает его с ОСНО, поэтому должен подавать нулевые декларации по налогу на прибыль (или НДФЛ) и по НДС.

В качестве основания такой точки зрения приводится статья 346.26 НК РФ, согласно которой ЕНВД применяется наряду с общей системой налогообложения и иными режимами. При этом слово «наряду» толкуется как «вместе» или «одновременно», поэтому применять только вменёнку нельзя. Однако такая же формулировка приводится и в описании других систем налогообложения, и подобных выводов там не делают.

Другие ИФНС считают, что если при регистрации заявлены 1-2 вида деятельности по ОКВЭД и по ним налогоплательщик перешёл на ЕНВД, то отчитываться по ОСНО не надо. Такая же точка зрения выражена в письме Минфина от 31 августа 2011 года N 03-11-06/3/96.

А вот как быть, если в заявлении на регистрацию ИП или ООО указаны несколько кодов по ОКВЭД, при этом на ЕНВД переведены один или два из них, неясно. Существует риск, что в этом случае плательщика ЕНВД оштрафуют за несдачу нулевых деклараций по ОСНО, поэтому рекомендуем переходить на упрощёнку сразу после регистрации и сдавать нулевые декларации по УСН, совмещая два режима.

https://www.youtube.com/watch?v=o85TnKrIVWE

Если вы все еще думаете выгодно ли переходить на ЕНВД — рассчитайте сумму налога за квартал бесплатно.

Заявление или уведомление

Документ, в котором бизнесмен сообщает о выборе вменёнки, называется заявлением о постановке на учёт, хотя, по аналогии с УСН, некоторые используют термин «уведомление о переходе на ЕНВД». Это неверно, поэтому внесём ясность в этот вопрос:

- заявление о переходе на ЕНВД – это сообщение о том, что налогоплательщик стал заниматься направлением бизнеса, подпадающим под вменённый режим.

- уведомление о применении ЕНВД – это подтверждение, выданное налоговой инспекцией, что налогоплательщик поставлен на учёт по вменённому виду деятельности.

При этом для организаций и ИП предусмотрены разные формы:

- заявление по форме № ЕНВД-1 для постановки на учёт организации;

- заявление по форме № ЕНВД-2 для постановки на учёт индивидуального предпринимателя.

Оба бланка заявления на ЕНВД на 2021 год утверждены Приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ и продолжают быть актуальными.

Заполнить заявление на ЕНВД на 2021 год легко – это простой двухстраничный документ. Единственная сложность – указать код вида предпринимательской деятельности. Здесь имеется в виду не код ОКВЭД, а код из приложения к декларации ЕНВД. Например, 01- «Оказание бытовых услуг», а 07 – «Розничная торговля через объекты стационарной торговой сети, имеющие торговые залы».

- Скачать коды видов предпринимательской деятельности для заявления на ЕНВД

Подробно узнать, как заполнить заявление на ЕНВД, можно из официальных инструкций по заполнению для ООО и для ИП.

Порядок перехода на ЕНВД

Выше мы уже говорили, что подать заявление на ЕНВД в 2021 году можно в течение пяти рабочих дней со дня начала вменённой деятельности, однако, здесь есть свои нюансы.

- Нельзя перейти с УСН на ЕНВД в течение года по одному и тому же виду деятельности. Например, вы открыли магазин и с начала года торгуете в рамках упрощённой системы. Увидев реальные доходы, вы понимаете, что выгоднее перевести торговлю на вменёнку. Сделать это можно только со следующего года, подав заявление о постановке на учёт ЕНВД не позднее 15 января (статья 346.13 НК РФ).

- Если же вы открываете новое направление бизнеса, например, имея розничный магазин, начнёте оказывать бытовые услуги, то вправе перевести услуги на ЕНВД в любое время года и совмещать два режима по разным видам деятельности.

- Для плательщиков общей системы налогообложения запрет о переходе на ЕНВД по одному и тому же виду деятельности в середине года не установлен. Перейти на вменёнку можно в любое время года (письмо ФНС России от 11.11.2013 № ЕД-4-3/20133).

Как происходит подача заявления на ЕНВД? Здесь тоже есть свои нюансы. Налоговый учёт вмененщиков осуществляется по месту реальной деятельности. Если вы зарегистрированы в одном населённом пункте, а торговать или оказывать услуги хотите в другом, то заявление на ЕНВД подаете в налоговую инспекцию, которой подведомственна территория деятельности.

Исключение – развозная и разносная торговля, перевозки и размещение рекламы на транспорте. По этим видам деятельности подавать заявление о постановке на ЕНВД надо в ИФНС по месту регистрации ИП или по юридическому адресу ООО.

В течение пяти рабочих дней налогоплательщику должны выдать уведомление о постановке на учёт ЕНВД.

Обязательно требуйте этот документ – случается, что инспекторы не ставят на учёт плательщика вменённого налога своевременно и потом пересчитывают налог в рамках общей или упрощённой системы налогообложения.

Датой постановки на учёт, указанная в уведомлении, должна быть дата, которая была прописана в заявлении.

💥 Видео

Отмена ЕНВД с 2021 года: как перейти на УСН и работать дальше? Актуальная тема.Скачать

как перейти на енвд - бесплатная консультация юриста онлайнСкачать

Как заполнить заявление на ЕНВД?Скачать

Как перейти с ЕНВД на Патент в Свердловской областиСкачать

Переход с ЕНВД в УСН в 1С:БухгалтерияСкачать

Переход с ЕНВД на другую систему налогообложения. Переходные положения. Что нужно учесть в 2021 годуСкачать

Где регистрироваться по ЕНВДСкачать

Система налогообложения ЕНВД | Единый налог на вменённый доходСкачать

КАК ПЕРЕЙТИ НА ПАТЕНТ С ЕНВДСкачать

Отмена ЕНВД. Переход на УСН/ОСНОСкачать

1C:Лекторий 29.10.20 Отмена ЕНВД с 2021 года. Переход с ЕНВД на Патент и УСН, программы учета.Скачать

Переход с ЕНВД на УСН с 2020 года при продаже маркированного товара.Скачать

Подготовка к отмене ЕНВД. Переход на УСНСкачать

ПЕРЕХОД на ПАТЕНТ в СЕРЕДИНЕ Года. Как перейти на ПСН с УСН или НСД. Патентная СистемаСкачать

Переход с ЕНВД на альтернативные режимыСкачать