Учет гарантийного обслуживания у продавцов и производителей, устанавливающих гарантийные сроки на свои товары, работы или услуги, имеет особенности.

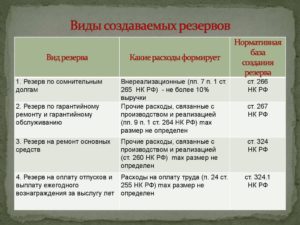

Они должны создавать резерв на гарантийный ремонт в бухгалтерском учете. В налоговом же учете это является правом налогоплательщика.

Кроме того, услуги по ремонту и обслуживанию товаров, оказываемые в период гарантийного срока, не облагаются НДС.

Продавцы и изготовители должны учитывать требования ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (утв. приказом Минфина России от 13.12.2010 N 167н (далее — ПБУ 8/2010)) при ведении учета и подготовке отчетности.

В частности, при соблюдении установленных ПБУ 8/2010 условий эти организации обязаны отражать в бухгалтерском учете оценочное обязательство в форме резерва на гарантийный ремонт.

Условия для отражения в учете оценочного обязательства согласно ПБУ 8/2010 следующие:

- У организации существует обязанность, явившаяся следствием прошлых событий ее хозяйственной жизни, исполнения которой организация не может избежать. Так, у изготовителя (продавца) существует обязанность выполнять гарантийный ремонт в случае обнаружения покупателем недостатков товара. Эта обязанность является следствием прошлого события — продажи товара, на который установлен гарантийный срок. Исполнения данной обязанности организация избежать не может, так как она возлагается на изготовителя (продавца) законом.

- Существует вероятность уменьшения экономической выгоды организации, необходимого для исполнения оценочного обязательства. Это условие также соблюдается, поскольку производство гарантийного ремонта требует определенных затрат.

- Величина оценочного обязательства может быть обоснованно оценена. Как правило, торговая организация может собрать статистику гарантийных случаев, проанализировать собственный опыт по проведению гарантийных ремонтов и определить средний размер таких расходов, вернее, процент (уровень) расходов на гарантийный ремонт относительно выручки (покупной стоимости проданных товаров).

- Бухгалтерский учет расходов на гарантийное обслуживание

- Налоговый учет расходов на гарантийное обслуживание

- Гарантийный ремонт: учет и налогообложение у продавца или производителя

- Отражение расходов на гарантийный ремонт в бухучете

- Учет расходов на гарантийный ремонт для целей налогообложения

- Учет возмещения расходов на гарантийный ремонт

- Ндс по гарантийному ремонту

- Резервы на гарантийный ремонт. Создание, учет, проводки

- Расчет отчислений для резерва

- Отражение в учете трат на гарантийное обслуживание

- Порядок учета гарантийных накоплений по типу налогообложения

- Инвентаризация гарантийных резервов

- Учет гарантийного ремонта товаров

- Налог на прибыль

- НАПРИМЕР

- НДС

- Бухгалтерский учет

- Резервы на период гарантийного срока в бух учете проводки

- Как отразить в учете создание резерва на гарантийный ремонт (гарантийное обслуживание) товаров

- Учет гарантийного обслуживания у продавца

- Резерв на гарантийный ремонт в бухгалтерском учете

- Предоставляем гарантию на проданную продукцию

- Формирование резерва на гарантийный ремонт и его учет

- Резервы на период гарантийного срока в бух учете проводки — Законники

- Учет у продавца при гарантийном обслуживании

- Резервы на период гарантийного срока в бух учете проводки

- 📹 Видео

Бухгалтерский учет расходов на гарантийное обслуживание

Сервисные центры, фактически осуществляющие гарантийный ремонт и обслуживание и получающие возмещение своих расходов, не подпадают под требования ПБУ 8/2010, для них эта деятельность относится к обычным видам деятельности.

А вот у изготовителей и продавцов, устанавливающих гарантийные сроки на свои товары, работы или услуги и возмещающих исполнителям их расходы на гарантийный ремонт и обслуживание, по нашему мнению, возникает именно не право, а обязанность создания резерва на гарантийный ремонт в бухгалтерском учете. При этом, в соответствии с положениями ПБУ 8/2010 (подп. «б» п.

19 ПБУ 8/2010), обязанность создания резерва не ставится в зависимость от того, получает торговая организация компенсацию расходов на гарантийный ремонт или нет.

При создании резерва на гарантийный ремонт и гарантийное обслуживание отчисления учитываются в составе расходов по обычным видам деятельности или в составе прочих расходов (п. 5 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н, п. 8 ПБУ 8/2010):

ДЕБЕТ 20 (23, 44, 91-2) КРЕДИТ 96

— начислен резерв.

Отметим, что величина оценочного обязательства определяется на основе имеющихся фактов хозяйственной жизни, опыта в отношении исполнения аналогичных обязательств, а при необходимости — мнения экспертов.

Если срок исполнения гарантийного обязательства меньше либо равен 12 месяцам, то резерв начисляется в полной сумме обязательств. Если срок исполнения гарантийного обязательства больше 12 месяцев, то сумма резерва определяется по дисконтированной величине (приведенной стоимости).

Приведенная стоимость гарантийного обязательства (сумма резерва, которую можно списать в расходы текущего периода) определяется по формуле:

Приведенная стоимость оценочного обязательства = Размер оценочного обязательства х Коэффициент дисконтирования

В свою очередь, коэффициент дисконтирования определяют следующим образом:

Коэффициент дисконтирования = 1 : (1 + ставка дисконтирования) х N

где N — количество лет дисконтирования оценочного обязательства.

https://www.youtube.com/watch?v=VNcV9P8WvDw

Ставка дисконтирования определяется экспертным путем, например, в зависимости от прогнозируемого уровня инфляции.

Фактические расходы изготовителя (продавца), устанавливающего гарантийный срок на товары (работы), отражаются в учете следующим образом:

ДЕБЕТ 96 КРЕДИТ 10, 69, 70

— списаны фактические затраты на гарантийный ремонт.

Если гарантийный ремонт производит сервисный центр, то расходы принимаются в размере затрат сервисного центра, указанных в отчете. Бухгалтер компании-изготовителя (продавца) делает запись:

ДЕБЕТ 96 КРЕДИТ 76

— затраты, связанные с возмещением расходов сервисного центра по гарантийному ремонту, списываются за счет созданного резерва.

Если фактические затраты на гарантийный ремонт превысили сумму резерва, сумма превышения относится на затраты:

ДЕБЕТ 20 (23, 44, 91-2) КРЕДИТ 10 (69, 70, 76)

— отражены расходы на ремонт, превышающие величину установленного резерва.

Восстановление суммы неиспользованного резерва на конец года осуществляется следующим образом:

ДЕБЕТ 96 КРЕДИТ 91-1

— сумма неиспользованного резерва включается в состав прочих доходов.

Если компания учитывает сумму резерва по дисконтированной величине, то расходы по увеличению размера гарантийного обязательства в связи с ростом приведенной стоимости по мере приближения срока исполнения обязательства (проценты) учитываются в составе прочих расходов (п. 20 ПБУ 8/2010).

В учете делается следующая запись:

ДЕБЕТ 91-2 КРЕДИТ 96

— отражена сумма увеличения приведенной стоимости.

Расходы по увеличению гарантийного обязательства (проценты), которые списывают в следующих отчетных периодах, считаются следующим образом:

Расходы по увеличению оценочного обязательства (проценты) = Приведенная стоимость оценочного обязательства на конец предыдущего отчетного периода х Ставка дисконтирования

Такой порядок предусмотрен пунктом 20 ПБУ 8/2010. В Приложении № 2 к ПБУ 8/2010 приведен подробный пример расчета сумм резерва для организации, осуществляющей продажи товаров с обязательством их гарантийного обслуживания.

Что касается создания резерва на гарантийный ремонт и обслуживание в условиях, когда договором с производителем предусмотрено возмещение расходов, то следует отметить, что положения ПБУ 8/2010 (подп. «в» п.

19 ПБУ 8/2010) позволяют в исключительных случаях признавать в бухгалтерском учете также и суммы требований к другим лицам о возмещении расходов, которые организация понесет при исполнении оценочного обязательства. Это возможно, только если организация уверена в поступлении экономических выгод. При этом отмечено, что данные требования признаются в учете в качестве самостоятельного актива (абз.

5 п. 19 ПБУ 8/2010).

Что касается их отражения в отчетности, то в бухгалтерском балансе такие актив и оценочное обязательство показываются отдельно (сумма актива не уменьшает величину оценочного обязательства), а в отчете о прибылях и убытках — свернуто (то есть расходы, отражаемые при признании оценочных обязательств, представляются за вычетом доходов, признаваемых при принятии к бухгалтерскому учету в качестве актива ожидаемых поступлений от встречных требований и требований к другим лицам). Актив в этом случае признается в сумме, не превышающей величину оценочного обязательства.

Налоговый учет расходов на гарантийное обслуживание

В отличие от бухгалтерского учета, создание резервов в налоговом учете является элементом учетной политики, то есть правом налогоплательщика.

Это правило распространяется и на расходы по гарантийному ремонту и гарантийному обслуживанию.

В случае если организация приняла решение не создавать резерв, расходы на гарантийный ремонт и гарантийное обслуживание учитываются в составе прочих расходов, связанных с производством и реализацией (подп. 9 п. 1 ст. 264 НК РФ).

Видео:Все резервы в бухгалтерском и налоговом учете за 20 минутСкачать

Гарантийный ремонт: учет и налогообложение у продавца или производителя

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 24 мая 2013 г.

журнала № 11 за 2013 г.

Производители или продавцы могут устанавливать на товары (работы) гарантийные сроки, в течение которых они обязаны бесплатно устранять недостатки, проявившиеся уже после продажи. Понятно, что для производителя или торговой организации такие обязательства связаны с определенными расходами.

О том, как учесть расходы на гарантийный ремонт в бухгалтерском и налоговом учете и какие сложности могут возникнуть при применении освобождения от НДС стоимости гарантийного ремонта, читайте в этой статье.

Отражение расходов на гарантийный ремонт в бухучете

Обязанность провести бесплатный (гарантийный) ремонт возникает у производителя или торговой организации в силу договора купли-продажи товара.

Поскольку бесплатный ремонт — это затраты в чистом виде, то он приведет к уменьшению экономических выгод организации.

И в принципе, при желании можно заранее оценить расходы, которые придется понести для выполнения обязательств по проведению гарантийного ремонта.

https://www.youtube.com/watch?v=B3cW9vndlrA

Таким образом, выполняются все условия для признания в бухучете оценочного обязательства по предстоящим расходам по гарантийному ремонтупп. 4, 5 ПБУ 8/2010.

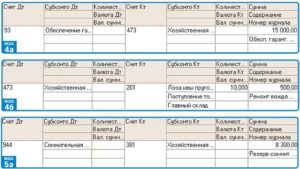

Начисление оценочного обязательства (то есть резерва на гарантийный ремонт) отражается записью по кредиту счета 96 «Резервы предстоящих расходов», субсчет «Резерв на гарантийный ремонт», в корреспонденции со счетами учета расходовп. 8 ПБУ 8/2010. Обязательство признается в размере ожидаемых расходов на гарантийный ремонт. Они определяются на основе данных предыдущих периодов о продажах и экспертного мненияп. 16 ПБУ 8/2010.

Порядок создания такого резерва ваша организация определяет самостоятельно с учетом требований ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы». В конце года величину резерва нужно проверить и при необходимости, с учетом текущей ситуации, изменить порядок отчислений в резерв или процент отчисленийп. 23 ПБУ 8/2010.

/ условие / Организация устанавливает на продаваемые товары гарантийный срок. Реализовано товаров с гарантийным сроком:

- в I квартале — на сумму 1 500 000 руб.;

- во II квартале — на сумму 2 200 000 руб.;

- в III квартале — на сумму 1 700 000 руб.;

- в IV квартале — на сумму 1 400 000 руб.

В октябре на гарантийное обслуживание этих товаров было потрачено 410 000 руб.

На основании данных предыдущих периодов организация определила, что в среднем расходы на гарантийный ремонт составляют 7% от выручки. Поэтому в своей учетной политике она установила, что отчисления в резерв должны производиться ежеквартально в сумме, рассчитанной как 7% от стоимости проданных товаров.

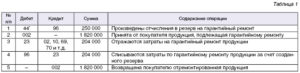

/ решение / В бухучете будут сделаны следующие записи.

Если в конце года по итогам проверки организация решит, что оценочное обязательство признано в большей, чем нужно, сумме или же по какой-то причине обязанность по проведению гарантийного ремонта прекратится, то неиспользованную сумму резерва нужно списать на прочие доходы (кредит счета 91-1 «Прочие доходы»)пп. 22, 23 ПБУ 8/2010.

Если запланированный срок исполнения оценочного обязательства по гарантийному ремонту и гарантийному обслуживанию превышает 12 месяцев после отчетной даты, такое оценочное обязательство должно расcчитываться по дисконтированной стоимостип. 20 ПБУ 8/2010.

Учет расходов на гарантийный ремонт для целей налогообложения

Расходы на гарантийный ремонт являются прочими расходами, связанными с производством и реализациейподп. 9 п. 1 ст. 264 НК РФ. Для целей налогообложения прибыли они могут списываться:

- сразу в расходы, если резерв не создается либо его не хватает;

- через резерв по правилам ст. 267 НК РФ.

Принятое решение закрепляется в учетной политике для целей налогообложенияп. 2 ст. 267 НК РФ. Причем в налоговом учете создание резерва не обязанность, а право организации.

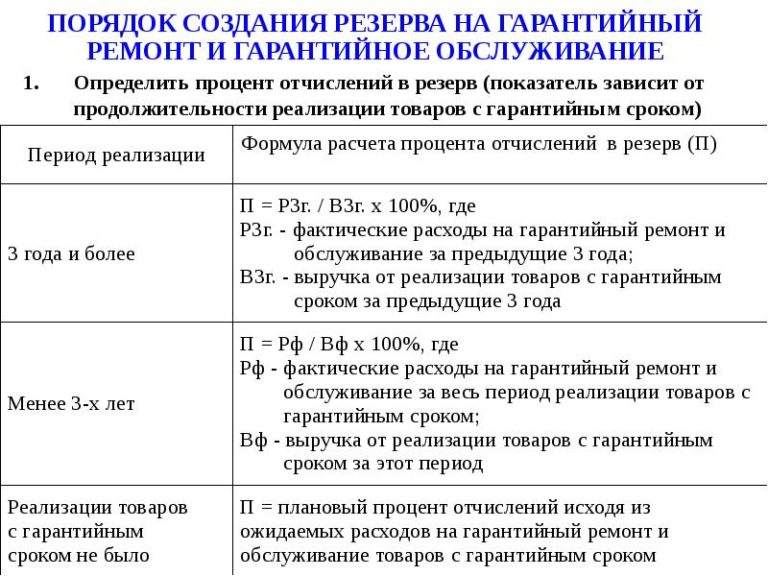

Порядок создания резерва будет такойпп. 3, 4 ст. 267 НК РФ.

ШАГ 1.Определяем предельный процент отчислений в резерв.

Он зависит от продолжительности периода, в течение которого реализуются товары с гарантийным сроком:

- этот срок более 3 лет:

- этот срок менее 3 лет:

- такие товары ранее не продавались:

ШАГ 2.Рассчитываем сумму отчислений в резерв за отчетный (налоговый) период.

По итогам года нужно провести инвентаризацию резерва.

Если резерв формировался по товарам, которые ранее не продавались или по которым вы только с этого года стали предоставлять гарантию, то в конце года вы корректируете сумму резерва уже с применением формулы (2).

/ условие / В текущем году организация стала продавать товары с гарантийным сроком. По итогам налогового периода выручка от реализации этих товаров составила 3 700 000 руб.

Плановый процент отчислений в резерв в течение года был определен как 4%. То есть размер отчислений в резерв в течение года составил 148 000 руб.

Сумма фактических расходов на гарантийный ремонт по итогам года — 120 000 руб.

https://www.youtube.com/watch?v=1jWKw03duJA

В конце года в результате инвентаризации резерва была выявлена излишне признанная сумма резерва в размере 28 000 руб. (148 000 руб. – 120 000 руб.).

/ решение / В конце года процент отчислений в резерв следует пересмотреть исходя из фактически произведенных расходов на ремонт за год: 120 000 руб. / 3 700 000 руб. x 100% = 3,24%. В расходы по итогам года попадут только фактические затраты — 120 000 руб.

Что делать с неиспользованным остатком резерва? Можно ли его не учитывать в доходах, а перенести в счет отчислений в резерв на следующий годп. 5 ст. 267 НК РФ?

Мы решили узнать мнение специалиста Минфина по этому вопросу.

БАХВАЛОВА Александра Сергеевна Консультант Департамента налоговой и таможенно-тарифной политики Минфина России

“В данной ситуации у организации есть выбор.

При выявлении по итогам инвентаризации на конец налогового периода неиспользованного остатка резерва, если организация и далее планирует создавать резерв на предстоящий ремонт, она вправе перенести этот остаток на следующий период. Если же в следующем налоговом периоде формирование резерва не предусмотрено, неиспользованный остаток следует восстановить в составе доходов”.

В отношении гарантийного резерва по остальным товарам возможны следующие ситуации.

СИТУАЦИЯ 1.Имеется неиспользованный остаток резерва (сумма созданного за год резерва больше суммы расходов на гарантийный ремонт за этот же период).

Неиспользованную часть резерва можно перенести на следующий годп. 5 ст. 267 НК РФ, конечно, если вы и дальше планируете использовать резерв на гарантийный ремонт.

То есть по итогам первого отчетного периода (по состоянию на 31 января или 31 марта) при расчете суммы отчислений в резерв просто уменьшите сумму отчислений на остаток резерва с прошлого года.

Если сумма резерва на конец отчетного периода в новом году получится меньше, чем сумма остатка резерва, излишек нужно включить в состав внереализационных доходов текущего года, а отчислений в резерв уже никаких не делать.

СИТУАЦИЯ 2.Возник недостаток резерва (сумма созданного за год резерва меньше суммы расходов на гарантийный ремонт за этот же период).

Образовавшаяся разница включается в прочие расходы этого годап. 5 ст. 267 НК РФ.

Если вы прекращаете продажу товаров с гарантийным сроком, то со следующего отчетного периода вы уже теряете право на создание резерва. Неиспользованная часть резерва, оставшаяся на момент окончания гарантийного срока всех проданных товаров, включается в доходы в том периоде, когда истек гарантийный срокп. 6 ст. 267 НК РФ.

Учет возмещения расходов на гарантийный ремонт

Если вы продавец, который предоставляет гарантию на проданные товары, но при этом в соответствии с договором все расходы на гарантийный ремонт вам возмещает изготовитель, то сумма возмещения будет учитываться следующим образом.

В бухгалтерском учете сумма возмещения признается прочим доходом на дату, когда производитель дает свое согласие возместить ваши расходы, и отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счета 91-2 «Прочие доходы». В налоговом учете эта сумма включается в состав внереализационных доходовп. 3 ст. 250, подп. 4 п. 4 ст. 271 НК РФ; Письмо Минфина от 19.01.2007 № 03-03-06/1/16.

Ндс по гарантийному ремонту

Услуги по ремонту и техническому обслуживанию товаров в период гарантийного срока их эксплуатации, оказываемые без взимания дополнительной платы, включая стоимость запасных частей для них и деталей к ним, не облагаются НДСподп. 13 п. 2 ст. 149 НК РФ.

Организации, предоставляющие покупателям такую услугу, как гарантийный ремонт, всегда впереди конкурентов

Проблем с применением освобождения не будет, если вы:

- производитель товаров;

- продавец, который устанавливает гарантийный срок в ситуации, когда изготовитель этого не сделал, либо который берет на себя гарантийные обязательства по окончании гарантийного срока производителя;

Видео:Как учесть расходы на гарантийный ремонт?Скачать

Резервы на гарантийный ремонт. Создание, учет, проводки

Необходимость выдачи гарантийного обеспечения в отношении производимого продукта связана с имеющим место в выпущенной партии некоторым числом бракованных, не отвечающих установленным качественным критериям единиц изделия. Устранение брака и выявленных недостатков является обязанностью поставщика (ст. 469-477 ГК РФ).

Теоретическая возможность снижения прибыли (в предстоящем периоде) в связи с необходимостью устранения недочетов по реализованному продукту обязательна к отражению в бухгалтерской отчетности в качестве потенциальных расходов.

Иначе отчетность будет некорректной и дезинформирующей в отношении возможных убытков компании.

Если в течение установленного периода предусматривается обязанность производителя по ремонту проданного изделия в связи с выданной по ней гарантии, то в бухучете предприятия должно признаваться оценочное обязательство.

https://www.youtube.com/watch?v=RgDEgGonPUg

Гарантийный запас создается для списания трат на обслуживание реализованного товара равномерно в течение устанавливаемого срока и может формироваться как производителями, так и торговыми структурами.

Расчет отчислений для резерва

Предоставляя гарантию, предприятие тем самым обязуется ликвидировать недочеты в изделиях, которые могут выявляться в будущем, на безвозмездной основе. Указанное обеспечение относится к условным показателям деятельности компании, его последствия требуют отображения в бухгалтерских отчетах, поэтому формирование запаса для гарантийного ремонта обязательно в некоторых ситуациях.

Для бухучета предприятие определяет в учетной политике способ формирования специальных затрат (на гарантийные процедуры), так же как и для целей налогообложения.

При налоговом учете допускаются варианты (при любом значении принятых обязательств):

- предприятие не может образовывать резервные накопления, если учет построен на кассовом методе (ст. 273 НК РФ);

- предприятие по своему выбору может создавать или не создавать запас при работе по методу начисления (ст. 267 НК РФ).

В бухучете целесообразно применение методики накопления резерва, используемой при налоговом учете, так как в последнем случае порядок формирования средств на ремонтные мероприятия по гарантии установлен законодательно (ст. 267 НК РФ).

При определении налога по прибыли кассовым методом рекомендуется не формировать запас в бухучете, чтобы не допускать разниц. Последнее возможно, когда предприятие не обязано отчислять на резерв по ПБУ 18.

Если запас средств на будущий гарантийный ремонт определяется одинаково в обоих вариантах учета (бухгалтерском, налоговом), то для его подсчета следует установить предельный показатель перечисления средств в запас.

Расчет показателя резервных отчислений производится по формуле:

Показатель (%) = Траты на мероприятия по гарантии/Поступления от реализации продукта с обязательством вероятностного последующего обслуживания * 100%.

При этом траты и поступления учитываются в период, когда предоставлялось обеспечение на изделие (без НДС).

Отчисления в накопления для ремонтных мероприятий рассчитываются так:

О = Поступления от продажи (без НДС) продукта, обеспеченного гарантией * Показатель отчислений на обязательные работы (по обязательству).

Если ранее предприятие не имело обязательств по гарантии, то предельная величина отчислений определяется как размер предполагаемых трат по плану обязательств с учетом времени их действия и предварительных трат на ремонт.

Дата реализации при продаже продукции по соглашению о комиссии устанавливается по значению, указываемому в отчетном документе комиссионера (ст. 999 НК РФ). После принятия отчета ремонтный резерв формируется в указанную дату.

Отражение в учете трат на гарантийное обслуживание

В бухучете целевые накопления относятся к тратам прочим или по обычной деятельности (ПБУ 8/2010, 10/99) и выражаются операцией:

Дебет сч. 20, 23, 44 / Кредит сч. 96 (субсчет «Ремонт гарантийный»).

По обязательству продолжительностью более 1 года накопления разделяют на траты в текущем и в последующих периодах, высчитав приведенную стоимость обеспечения и траты, повышающие обязательства в последующие сроки.

Приведенная стоимость обеспечения, списываемая в отчетный период, представляет собой произведение оценочного обязательства и коэффициента дисконтирования, который выводится по формуле:

Kd = 1 / ((1 + Sd) * (1 + Sd) * (1 + Sd) * …),

где Sd (ставка дисконта) определяется экспертным методом (к примеру, с учетом ожидаемого показателя инфляции), а количество сумм (1 + Sd) соответствует числу лет дисконтирования обязательства.

Метод вычисления оценочного обязательства содержится в ПБУ (раздел III), но законодательно методика не установлена.

Устанавливаемое оценочное обязательство соответствует размеру наиболее точной оценки расходов для исполнения этого обеспечения на отчетную дату.

Для оценки учитываются имеющиеся документальные факты, касающиеся деятельности предприятия, выполнения подобных условий, мнения экспертов.

К сведению! Производить отчисления целесообразно с периодичностью, с которой предприятие отчитывается по налогу (по прибыли), а сама возможность формирования резерва не зависит от получения торговой компанией возмещения трат на гарантийный сервис.

Порядок учета гарантийных накоплений по типу налогообложения

При формировании налогов учет трат на исполнение обязательств определяется с учетом применяемого налогоплательщиком типа налогообложения.

При общем способе налогообложения (ОСНО) направлять средства в резерв допускается только работающим по методу начисления.

В случае создания накоплений при работе по кассовому методу постоянно образуется несовпадение (разница), с которого требуется рассчитывать налоговое обязательство.

Расходы, понижающие размер налогооблагаемой суммы, т.е. прибыли, только после их оплаты подлежат учету (ст. 273 НК РФ).

При формировании налога в рамках системы УСН не могут учитываться траты на формирование любых резервов, включая гарантийные (ст. 346 НК РФ). Фактические траты по гарантии при оплате налога от разницы затрат и поступлений понижают на общих основаниях размер налоговой базы.

https://www.youtube.com/watch?v=EE7o1bU6KYQ

Если предприятием используется метод ЕНВД с вмененным доходом от конкретной деятельности как объектом налогообложения, создание запаса на гарантийные мероприятия не влияет на подсчет налога.

Некоторые компании могут формировать единый запас на обслуживание продукта, одновременно реализуемого в рамках различных налоговых режимов (ОСНО и ЕНВД). Но на счет подобного запаса налогоплательщик может направить лишь долю трат, которая определяется пропорционально доле расходов по каждому из видов деятельности (ст. 274 НК РФ).

Исчисление доли доходов (при ОСНО):

Доля = Поступления по ОСНО / Поступления от всех вариантов деятельности.

Расчет расходов:

Затраты, относящиеся к ОСНО = Траты на создание запаса * Доля поступлений по работе по общей системе обложения.

Доли поступлений и затрат определяются в период определения отчислений в резерв. Для годовой налоговой базы (по прибыли) на общей системе обложения расходы учитываются нарастающим результатом (письмо МФ РФ № 031102/279, 14.12.2006).

К сведению! Ресурсы на выполнение обязательств формируются в зависимости от налогового или бухгалтерского вида учета разными вариантами. Разницы, формирующиеся в бухучете (ПБУ 18/02), не возникают, когда при налоговом учете запас по гарантии не создается, а в бухучете отсутствует признание оценочного обязательства.

Инвентаризация гарантийных резервов

По ПБУ 8/01 инвентаризация запасов на работы по гарантии (на сч. 96), предусмотренная в конце отчетного срока, включает следующие процедуры:

- Анализ размера начисления по каждому из видов товаров, при продаже которых предоставляется гарантия. Общее значение уменьшается на величину неиспользованных средств по видам продукта с закончившимся сроком обеспечения и видам, снятым с производства.

- Пересмотр норм отчислений в зависимости от показателей общих поступлений и расходов на ремонт бракованных изделий в отчетном году. Значительное расхождение между новыми и используемыми нормами является причиной корректировки размера накопления по конкретному виду продукта.

По результатам инвентаризации размер запаса может быть:

- списан в полном объеме на доходы вне реализации в связи со снятием продукции с производства, окончанием гарантийного срока (Дт сч. 96 / Кт сч. 91);

- увеличен из-за трат по обычным видам работ при поступлении существенной информации, влияющей на расчет величины резерва (Дт сч. 20 / Кт сч. 96);

- уменьшен с перенесением суммы на прочие поступления, полученные вне реализации, при обнаружении дополнительных данных, позволяющих выполнить уточняющие расчеты (Дт сч. 96 / Кт сч. 91);

- неизменным.

В новом периоде средства на гарантийные работы рассчитывается по новым нормам отчислений, определяемым по итоговым показателям работы предприятия в отчетном году.

Видео:Вебинар «Расчет резервов по-новому в 1С и их отражение в бухучете»Скачать

Учет гарантийного ремонта товаров

В соответствии с п. 1 ст. 454 Гражданского кодекса РФ (далее – ГК РФ) по договору купли-продажи продавец обязуется передать товар в собственность покупателю, а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму. При этом в п. 2 ст.

470 ГК РФ установлено, что в случае, когда договором купли-продажи предусмотрено предоставление продавцом гарантии качества товара, продавец обязан передать покупателю товар, который должен соответствовать требованиям, предусмотренным ст.

469 ГК РФ «Качество товара», в течение определенного времени, установленного договором (гарантийного срока).

Согласно п. 1 ст. 475 ГК РФ, если недостатки товара не были оговорены продавцом, покупатель, которому передан товар ненадлежащего качества, вправе потребовать от продавца безвозмездного устранения недостатков товара в разумный срок.

https://www.youtube.com/watch?v=dl92jYNRejY

Истечение гарантийного срока начинается с момента передачи товара покупателю, если иное не предусмотрено договором купли-продажи (п. 1 ст. 471 ГК РФ).

В случае если покупатель не может начать использовать товар, в отношении которого установлен гарантийный срок, по обстоятельствам, зависящим от продавца, гарантийный срок течет с момента устранения продавцом этих обстоятельств (п. 2 ст.

471 ГК РФ). Такая ситуация может возникнуть при покупке сложного оборудования, требующего монтажа и наладки силами продавца.

В этом случае гарантийный срок начинает течь после принятия работ заказчиком и подписания им акта сдачи-приемки выполненных работ.

Если на товар установлен гарантийный срок, покупатель вправе предъявить требования, связанные с недостатками товара, при обнаружении недостатков в течение гарантийного срока (п. 3 ст. 477 ГК РФ).

Таким образом, под гарантийным ремонтом понимается ремонт, который осуществляется в период гарантийного срока.

Налог на прибыль

В соответствии с п. 1 ст. 252 НК РФ расходами, уменьшающими доходы при формировании налогооблагаемой прибыли, признаются экономически обоснованные и документально подтвержденные расходы, направленные на получение доходов.

Расходы на оказание услуг по гарантийному ремонту и обслуживанию, включая отчисления в резерв на предстоящие расходы на гарантийный ремонт и гарантийное обслуживание (с учетом положений ст. 267 НК РФ), в налоговом учете относятся к прочим расходам, связанным с производством и (или) реализацией, что установлено пп. 9 п. 1 ст. 264 НК РФ.

При этом п. 1 ст. 267 НК РФ предусмотрено, что налогоплательщики, осуществляющие реализацию товаров (работ), вправе создавать резервы на предстоящие расходы по гарантийному ремонту и гарантийному обслуживанию, и отчисления на формирование таких резервов принимаются для целей налогообложения в порядке, предусмотренном названной статьей.

Организации самостоятельно принимают решение о создании такого резерва, и в учетной политике для целей налогообложения определяет предельный размер отчислений в этот резерв. При этом резерв создается в отношении тех товаров (работ), по которым в соответствии с условиями заключенного договора с покупателем предусмотрены обслуживание и ремонт в течение гарантийного срока.

В соответствии с п. 3 ст. 267 НК РФ расходами признаются суммы отчислений в резерв на дату реализации указанных товаров (работ).

При этом размер созданного резерва не может превышать предельного размера, определяемого как доля фактически осуществленных налогоплательщиком расходов по гарантийному ремонту и обслуживанию в объеме выручки от реализации указанных товаров (работ) за предыдущие три года, умноженная на сумму выручки от реализации указанных товаров (работ) за отчетный (налоговый) период.

НАПРИМЕР

Организация реализует холодильники, на которые устанавливает гарантийный срок. Принято решение о создании резерва предстоящих расходов на гарантийный ремонт и гарантийное обслуживание.

Выручка от реализации (без НДС) и фактические расходы на гарантийный ремонт и гарантийное обслуживание за предыдущие три года составили 11 200 000 руб. и 350 000 руб. соответственно.

Необходимо найти процент отчислений в резерв и рассчитать сумму резерва.

Отчетными периодами для организации являются I квартал, полугодие и 9 месяцев календарного года.

1. Найдем процент отчислений в резерв:

350 000 руб. / 11 200 000 руб. x 100 = 3,125%.

Рассчитанный таким образом процент отчислений в резерв организация закрепила в учетной политике для целей налогообложения.

2. С учетом выручки от реализации холодильников (без НДС), полученной организацией, размер отчислений в резерв по итогам отчетных (налоговых) периодов составил:

| Период | Выручка (без НДС), руб. | Процент отчислений | Сумма отчислений в резерв на конец периода, руб. (гр. 2 x гр. 3) | Сумма, которая учтена в расходах в истекшем квартале, руб. |

| 1 | 2 | 3 | 4 | 5 |

| I квартал | 1 000 000 | 3,125 | 31 250 | 31 250 |

| Полугодие | 2 500 000 | 3,125 | 78 125 | 46 875 (78 125 – 31 250) |

| Девять месяцев | 4 400 000 | 3,125 | 137 500 | 59 375 (137 500 – 78 125) |

| Календарный год | 5 800 000 | 3,125 | 181 250 | 43 750 (181 250 –137 500) |

| Итого за год | 181 250 |

В случае если организация менее трех лет осуществляет реализацию товаров (работ) с условием осуществления гарантийного ремонта и обслуживания, для расчета предельного размера создаваемого резерва учитывается объем выручки от реализации указанных товаров (работ) за фактический период такой реализации.

https://www.youtube.com/watch?v=beGUceLSobg

В случае если организация ранее не осуществляла реализацию товаров (работ) с условием гарантийного ремонта и обслуживания, она вправе создавать резерв по гарантийному ремонту и обслуживанию товаров (работ) в размере, не превышающем ожидаемых расходов на указанные затраты. Под ожидаемыми расходами понимаются расходы, предусмотренные в плане на выполнение гарантийных обязательств, с учетом срока гарантии.

Если организация приняла решение о создании резерва по гарантийному ремонту и обслуживанию товаров (работ), то списание расходов на гарантийный ремонт осуществляется за счет суммы созданного резерва.

По истечении года организация должна скорректировать размер созданного резерва, исходя из доли фактически осуществленных расходов по гарантийному ремонту и обслуживанию в объеме выручки от реализации указанных товаров (работ) за истекший период.

Не полностью использованная сумма резерва может быть перенесена на следующий налоговый период.

При этом сумма вновь создаваемого в следующем налоговом периоде резерва должна быть скорректирована на сумму остатка резерва предыдущего налогового периода.

В случае если сумма вновь создаваемого резерва меньше, чем сумма остатка резерва, созданного в предыдущем налоговом периоде, разница между ними подлежит включению в состав внереализационных доходов текущего налогового периода.

В случае если сумма созданного резерва меньше суммы расходов на ремонт, произведенных налогоплательщиком, разница между ними подлежит включению в состав прочих расходов.

Если организацией принято решение о прекращении продажи товаров (осуществления работ) с условием их гарантийного ремонта и гарантийного обслуживания, сумма ранее созданного и неиспользованного резерва подлежит включению в состав доходов налогоплательщика по окончании сроков действия договоров на гарантийный ремонт и гарантийное обслуживание.

НДС

В соответствии с пп. 13 п. 2 ст. 149 НК РФ от налогообложения налогом на добавленную стоимость освобождены услуги, оказываемые без взимания дополнительной платы, по ремонту и техническому обслуживанию товаров и бытовых приборов в период гарантийного срока их эксплуатации, включая стоимость запасных частей для них и деталей к ним.

При этом данным подпунктом перечень документов, подтверждающих право на указанное освобождение, не предусмотрен. Следовательно, основанием для освобождения от налогообложения НДС стоимости услуг по гарантийному ремонту могут являться любые оформленные надлежащим образом документы, подтверждающие фактическое оказание указанных услуг.

В соответствии с п. 4 ст. 149 НК РФ при проведении гарантийного ремонта организации, как правило, ведут как облагаемую, так и не облагаемую НДС деятельность. При этом они обязаны организовать раздельный учет операций.

Следует отметить, что организации обязаны вести раздельный учет «входного» НДС по использованным материалам и любым другим расходам, осуществленным для целей гарантийного ремонта и гарантийного обслуживания.

Выбранный вариант ведения раздельного учета НДС необходимо закрепить в учетной политике для целей налогообложения.

Идеальный вариант – учитывать материалы, используемые для гарантийного ремонта и гарантийного обслуживания на отдельном субсчете к счету 10 «Материалы» с включением НДС в их стоимость.

Однако, в момент приобретения материалов организация часто еще не знает, какие именно материалы будут использованы для гарантийного ремонта, а какие – для других целей.

В этом случае в течение месяца (квартала) возможно полностью НДС принимать к вычету, а по окончании налогового периода восстановить к уплате НДС по тем материалам, которые были использованы для гарантийного ремонта и гарантийного обслуживания. При этом информация об использовании материалов по назначению должна быть документально подтверждена.

В соответствии с п. 4 ст. 170 НК если доля затрат на гарантийный ремонт и гарантийное обслуживание не превышает 5% в общей доле расходов, то необходимости восстанавливать НДС к уплате нет. В этом случае НДС принимается к вычету в полном объеме.

Бухгалтерский учет

Видео:Создание резервов по сомнительным долгам в бухгалтерском и налоговом учетеСкачать

Резервы на период гарантийного срока в бух учете проводки

– 75 000 руб. – произведены отчисления в резерв на гарантийный ремонт за I квартал; Дебет 96 субсчет «Резерв на гарантийный ремонт» Кредит 10 – 26 471 руб. (30 000 руб. – 3529 руб.) – списана за счет часть стоимости запчастей, израсходованных на проведение ремонта в I квартале; Дебет 96 субсчет «Резерв на ремонт» Кредит 70 (69)

Как отразить в учете создание резерва на гарантийный ремонт (гарантийное обслуживание) товаров

В бухучете отчисления в резерв на ремонт относятся к расходам по обычным видам деятельности или к прочим расходам (п. 5 ПБУ 10/99, п. 8 ПБУ 8/2010).

Расходы по увеличению резерва признаются прочими расходами организации (п. 20 ПБУ 8/2010).

В бухучете начисление резерва на гарантийный отражайте на счете 96 «Резервы предстоящих расходов» по субсчету «Резерв на гарантийный ремонт» (Инструкция к плану счетов): Дебет 20 (23, 44), 91-2 Кредит 96 субсчет «Резерв на гарантийный ремонт» – произведены отчисления в резерв на гарантийный ремонт.

Учет гарантийного обслуживания у продавца

Коэффициент дисконтирования = 1 : (1 + ставка дисконтирования) х N где N — количество лет дисконтирования оценочного обязательства.

Ставка дисконтирования определяется экспертным путем, например, в зависимости от прогнозируемого уровня инфляции.

Фактические расходы изготовителя (продавца), устанавливающего срок на товары (работы), отражаются в учете следующим образом: — списаны фактические затраты на ремонт.

Резерв на гарантийный ремонт в бухгалтерском учете

Наиболее распространено такое выгодное для покупателей сопровождение при продаже бытовой техники.

Расходы на ремонт в такой ситуации могут возникнуть только у одного из нижеуказанных субъектов:

- производителя бытовой техники;

- торговой компании.

Торговая компания не вправе создать РГР, если ремонт по гарантии осуществляется:

- производителем;

- мастерской торговой компании — если производитель компенсирует понесенные расходы.

В бухучете отчисления в резерв на ремонт относятся к расходам по обычным видам деятельности или к прочим расходам (п. 5 ПБУ 10/99, п. 8 ПБУ 8/2010).

Расходы по увеличению признаются прочими расходами организации (п. 20 ПБУ 8/2010). В бухучете начисление на ремонт отражайте на счете 96 «Резервы предстоящих расходов» по субсчету «Резерв на ремонт» (Инструкция к плану счетов): Дебет 20 (23, 44), 91-2 Кредит 96 субсчет «Резерв на ремонт» – произведены отчисления в на ремонт.

Предоставляем гарантию на проданную продукцию

По общему правилу продавец обязан передать покупателю товар, качество которого соответствует договору купли-продажи (п.

1 ст. 469 Гражданского кодекса РФ).

КРЕДИТ 96 субсчет «Резерв на гарантийный ремонт»

– произведены отчисления в резерв на ремонт;

ДЕБЕТ 96 субсчет «Резерв на гарантийный ремонт»

– списаны расходы на проведение ремонта;

КРЕДИТ 91 субсчет «Прочие доходы»

– доначислен.В случае если зарезервированных средств оказалось больше, чем потребовалось, неиспользованная сумма признается прочим доходом организации:

– включена в доходы неиспользованная сумма резерва.Однако в случае, если организация продолжит создавать «гарантийный» резерв в следующем году, предельный размер вновь создаваемого резерва корректируется с учетом данных уже истекшего года.

https://www.youtube.com/watch?v=UgiO4xaV3Xw

Рассмотрим особенности налогового учета обязательств.

В налоговом учете решение о создании «гарантийного» резерва предприятие принимает самостоятельно.

услуги (включая стоимость запчастей и деталей) не облагаются НДС, когда:

Как правило, по гарантийным обязательствам создают резерв.

Его размер организация устанавливает самостоятельно.

Формирование резерва на гарантийный ремонт и его учет

При определении налога по прибыли кассовым методом рекомендуется не формировать запас в бухучете, чтобы не допускать разниц.

Последнее возможно, когда предприятие не обязано отчислять на резерв по ПБУ 18.

Если запас средств на будущий гарантийный ремонт определяется одинаково в обоих вариантах учета (бухгалтерском, налоговом), то для его подсчета следует установить предельный показатель перечисления средств в запас.

– 75 000 руб. – произведены отчисления в резерв на гарантийный ремонт за I квартал; Дебет 96 субсчет «Резерв на ремонт» Кредит 10 – 26 471 руб. (30 000 руб.

Видео:Учет резервов по сомнительным долгам. Проводки и расчет резерваСкачать

Резервы на период гарантийного срока в бух учете проводки — Законники

В результате инвентаризации выявлено:

- отчисления в резерв были произведены в сумме 510 000 руб.;

- фактические затраты на гарантийный ремонт составили 580 000 руб.

Сумма начисленного резерва меньше суммы фактических расходов на гарантийный ремонт на 70 000 руб. (580 000 руб. – 510 000 руб.). Сумма превышения отражена на счете 44 «Расходы на продажу».

31 декабря бухгалтер «Гермеса» увеличил сумму резерва до фактически произведенных расходов на гарантийный ремонт: Дебет 44 Кредит 96 субсчет «Резерв на гарантийный ремонт»– 70 000 руб. – начислен резерв на сумму превышения фактических расходов на гарантийный ремонт над суммой начисленного резерва.

На конец года из общей суммы неиспользованного резерва следует вычесть сумму неиспользованного резерва по продукции (товарам), выпуск (реализация) которой прекращен, а гарантийный срок на нее истек.

Внимание

В случае прекращения условия признания оценочного обязательства всю сумму созданного резерва включите в состав прочих доходов: Дебет 96 субсчет «Резерв на гарантийный ремонт» Кредит 91-1 – отнесена на прочие доходы сумма неиспользованного резерва. Это следует из положений пунктов 22 и 23 ПБУ 8/2010.

Ситуация: нужно ли исключить из общей суммы неиспользованного на конец года резерва на гарантийный ремонт сумму неизрасходованного резерва по продукции (товарам), выпуск (реализация) которой прекращен, а срок гарантии на нее не истек? Ответ: нет, не нужно. Выдавая гарантию на продукцию (товар), изготовитель (продавец) принимает на себя обязательство по устранению обнаруженных дефектов в течение всего гарантийного срока.

Важно

Следовательно, пока гарантийный срок не истек, существует вероятность того, что организация понесет затраты, связанные с гарантийным ремонтом ранее проданной продукции (товаров) (даже если выпуск (реализация) этой продукции (товаров) прекращен). Возможные затраты, связанные с проведением гарантийного ремонта, организация должна списывать за счет созданного под них резерва.

Налоги При расчете налога на прибыль списывать произведенные расходы по гарантийному ремонту за счет резерва вправе лишь те организации, которые применяют метод начисления. Подробнее об этом см. Как в налоговом учете создать и использовать резерв на гарантийный ремонт и обслуживанию.

Независимо от выбранного объекта налогообложения организации на упрощенке при расчете единого налога не вправе учитывать расходы на создание резерва на гарантийный ремонт (гарантийное обслуживание).

Учет у продавца при гарантийном обслуживании

ОСНО В целях равномерного списания расходов на гарантийный ремонт и гарантийное обслуживание проданных товаров (выполненных работ) организация вправе создать специальный резерв (п. 1 ст. 267 НК РФ). Резерв может быть создан, если для расчета налога на прибыль организация применяет метод начисления.

Организации, применяющие кассовый метод, резервы не создают. Объясняется это тем, что любые расходы, которые уменьшают налогооблагаемую прибыль, они могут учитывать только после их оплаты (п.

3 ст. 273 НК РФ).

Подробнее об этом см. Как в налоговом учете создать и использовать резерв на гарантийный ремонт и обслуживанию.

Порядок учета расходов на создание резерва для расчета налога на прибыль установлен статьей 267 Налогового кодекса РФ.

https://www.youtube.com/watch?v=oRfmzRS2Oho

По состоянию на 31 января 2015 года размер предстоящих расходов на гарантийный ремонт, рассчитанный по данным экспертных составил 1 200 000 руб. Эту сумму в течение двух лет бухгалтер должен отразить в составе резерва предстоящих расходов.

Чтобы определить величину резерва, бухгалтер рассчитал коэффициент дисконтирования:1 : (1 + 0,14)2 = 0,76947. Величина резерва, которую бухгалтер единовременно учул в расходах января 2015 года, составила:1 200 000 руб.

× 0,76947 = 923 364 руб.

Резервы на период гарантийного срока в бух учете проводки

Для бухучета предприятие определяет в учетной политике способ формирования специальных затрат (на гарантийные процедуры), так же как и для целей налогообложения. При налоговом учете допускаются варианты (при любом значении принятых обязательств):

- предприятие не может образовывать резервные накопления, если учет построен на кассовом методе (ст.

273 НК РФ);

- предприятие по своему выбору может создавать или не создавать запас при работе по методу начисления (ст. 267 НК РФ).

В бухучете целесообразно применение методики накопления резерва, используемой при налоговом учете, так как в последнем случае порядок формирования средств на ремонтные мероприятия по гарантии установлен законодательно (ст. 267 НК РФ). При определении налога по прибыли кассовым методом рекомендуется не формировать запас в бухучете, чтобы не допускать разниц.

📹 Видео

Резерв на оплату отпусков в 1С Бухгалтерия 8Скачать

Порядок формирования резервов на возможные потери по займамСкачать

Инвентаризация оценочных обязательств и резервов по отпускам в 1С ЗУП 3.1Скачать

Оценочные обязательства по отпускам в 1С 8.3 ЗУП 3.1Скачать

1С:Лекторий 28.06.2018 Формирование и учет оценочных обязательств и резервовСкачать

Резервы по сомнительным долгам в 1С 8.3 БухгалтерияСкачать

Эльвира Митюкова: Резерв на гарантийные обязательства у подрядчика и застройщикаСкачать

Мини-курс "Резерв отпусков: от А до Я"Скачать

Разницы в учете при создании резервов. ПримерСкачать

19.02 Резерв по гарантийным обязательствамСкачать

Как в 1С провести учет резерва отпусковСкачать

Как создать и использовать резерв на оплату отпусков?Скачать

Оценочные обязательства и резервы - Настройка параметров учёта в 1С:ЗУП 8Скачать

Резерв по сомнительным долгам. Налоговый учет.Скачать

Вебинар «Практический пример формирования резерва по сомнительным долгам в 1С:ERP ред. 2.4»Скачать