Принятие к учету расходов на НИОКР — весьма актуальная тема в связи с увеличением объема исследований и разработок, проводимых с целью создания и внедрения новых продуктов и технологий. Как принимать в бухгалтерском учете издержки, сопровождающие исследования и разработки? Как учесть эти траты при расчете налога на прибыль? Разберем нюансы учета затрат на НИОКР в нашей статье.

Налоговый учет расходов на НИОКР

Состав затрат на НИОКР и порядок их признания

Признание издержек на НИОКР в размере 1,5%

Бухгалтерский учет НИОКР

Итоги

- Налоговый учет расходов на НИОКР

- Состав затрат на НИОКР и порядок их признания

- Признание издержек на НИОКР в размере 1,5%

- Бухгалтерский учет НИОКР

- Итоги

- Расходы на ниокр в бухгалтерском и налоговом учете

- Расходы на ниокр и особенности их бухгалтерского и налогового учета

- Порядок принятия к учету расходов на ниокр (нюансы)

- Что входит в расходы на ниокр и как они учитываются

- Расходы на ниокр: бухгалтерский и налоговый учет

- Бухгалтерский учет расходов на НИОКР

- Что входит в расходы на НИОКР

- Налоговый и бухгалтерский учет

- Бухгалтерские проводки НИОКР

- Расходы ниокр бухгалтерский учет

- Ниокр: учет расходов

- Расходы на ниокр в бухучете

- Расходы на ниокр бухгалтерский учет

- 🔍 Видео

Налоговый учет расходов на НИОКР

В налоговом учете (НУ) существует специфика того, что можно учесть как уменьшение базы для расчета налога на прибыль. Принять в НУ в качестве НИОКР можно расходы, сопровождающие разработку или совершенствование продуктов, работ или услуг организации.

Состав затрат на НИОКР и порядок их признания

В ст. 262 НК РФ прописан регламент учета издержек на НИОКР. К ним относятся:

- Амортизация по ОС и НМА (исключая здания и сооружения), задействованным в данных разработках, рассчитанная за полные месяцы.

- Плата за труд работников, принимавших участие в НИОКР. Перечень этих расходов ограничен пп. 1, 3, 16 и 21 ст. 255 НК РФ и включает:

- зарплату согласно тарифам (окладам);

- доплату работникам за ночное время, многосменный режим, совмещение должностей, а также за трудовую деятельность в праздники и выходные, сверхурочную службу, вредные условия труда;

- издержки работодателя, вызванные заключением договоров обязательного или добровольного страхования участников разработок, в порядке, предусмотренном п. 16 ст. 255 НК РФ;

- выплаты по договорам ГПХ лицам, участвующими в НИОКР.

ВАЖНО! Если работники были заняты как в НИОКР, так и в других направлениях деятельности, то зарплатные издержки признаются в расходах на НИОКР соразмерно времени, затраченному именно на проведение исследований.

- Траты, связанные с приобретением материальных ценностей для осуществления исследований и опытов:

- Издержки, вызванные сторонними работами, в которых организация выступает заказчиком.

- покупка материалов, необходимого инструментария, устройств, принадлежностей;

- закупка устройств и оснащения, задействованных в НИОКР;

- покупка специальной одежды, средств персональной и общей защиты;

- траты на горючее, воду и энергию всех разновидностей, используемых в этой деятельности.

Эти затраты признаются в налоговом учете в составе прочих расходов в том отчетном периоде, когда работы завершены, даже если результат по итогу всех работ отрицателен (исследования на практике не пригодились).

- Другие затраты, напрямую связанные с проведением исследований, в размере, не превышающем 75% оплаты за труд в них занятых работников.

П. 5 ст. 262 НК РФ позволяет учесть прочие затраты, связанные с НИОКР, в части, превышающей 75%, в составе прочих расходов для расчета налога на прибыль в периоде окончания НИОКР.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

То есть, по сути, позволено взять в расчет все затраты в составе прочих, главное, чтобы они были сопряжены с проведением исследований.

ВАЖНО! Обязательно нужно утвердить в учетной политике, какие расходы на научно-исследовательские и опытно-конструкторские исследования могут быть учтены в составе расходов, непосредственно связанных с НИОКР.

Результаты НИОКР, давшие в итоге нематериальный актив, включаются в затраты одним из 2 способов, который должен быть прописан в учетной политике:

- начислением амортизации;

- включением в прочие расходы на протяжении 2 лет.

Если какие-то затраты, связанные с новым принимаемым к учету НМА уже были ранее списаны в расходы, то они не восстанавливаются и не включаются в цену НМА (п. 9 ст. 262 НК РФ).

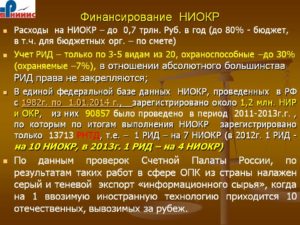

- Компания может создавать резервные фонды для НИОКР. Издержки на их создание не должны превышать 1,5% выручки.

Признание издержек на НИОКР в размере 1,5%

Постановлением Правительства РФ «Об утверждении перечня…» от 24.12.

2008 № 988 утвержден реестр научных исследований и опытно-конструкторских разработок в конкретных областях, реальные затраты на которые организация может учесть в составе прочих расходов того отчетного периода, в каком они были закончены, с увеличивающим коэффициентом 1,5.

Организации, проводящие НИОКР в областях из перечня правительства, по окончании года, в котором данные разработки завершены, вместе с декларацией предоставляют в налоговую инспекцию отчет о проведенных НИОКР.

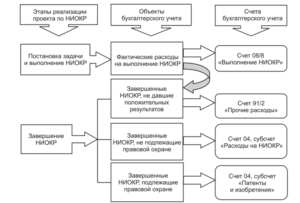

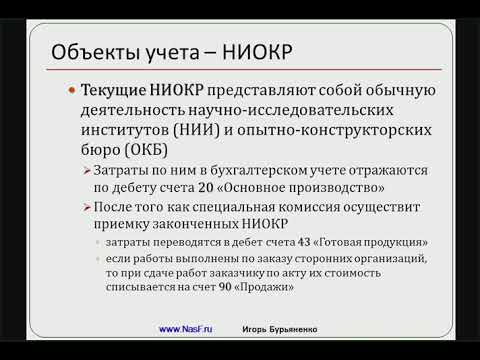

Бухгалтерский учет НИОКР

Учету данных расходов посвящено ПБУ 17/02 (утверждено приказом Минфина РФ от 19.11.2002 № 115н).

Расходы на проведение исследований, давших положительный результат, в бухучете накапливаются на счете 08 «Вложения во внеоборотные активы» после месяца, когда итог этих исследований начинает применяться. Для принятия этих затрат должны быть соблюдены следующие условия:

- сумма затрат известна;

- все затраты документально подтверждены;

- итоги НИОКР результативны и принесут выгоду в дальнейшем;

- результаты НИОКР могут быть продемонстрированы.

После того как все траты на проведение исследований учтены на счете 08, их переносят на счет 04 и учитывают или как НМА, если права на результат юридически оформлены, или как затраты на НИОКР. Стоимость НМА списывается через амортизацию.

Стоимость затрат на НИОКР переносится на счета затрат ежемесячно после принятия на счет 04. Срок списания устанавливается в учетной политике, он не должен превышать 5 лет.

Списание происходит либо линейным методом, либо пропорционально объему продукции.

https://www.youtube.com/watch?v=fAySlqzqlDE

При несоблюдении хотя бы одного из этих пунктов траты на исследования и разработки учитываются в составе прочих расходов на счете 91.

Затраты именно как расходы на НИОКР в бухучете признаются, если соблюдены все перечисленные выше условия их признания по ПБУ 17/02.

Подробнее об этом читайте в статье «Перечень расходов на НИОКР расширят».

Итоги

Всё больше организаций участвуют в исследовательских и конструкторских разработках с целью выхода на рынок с новыми технологиями или продуктами и, соответственно, увеличения прибыли. Регламент признания расходов на НИОКР в налоговом учете утвержден ст. 262 НК РФ, а в бухгалтерском — ПБУ 17/02.

Видео:Расходы на НИОКР, изменения в ГПК, имущественный вычетСкачать

Расходы на ниокр в бухгалтерском и налоговом учете

НИОКР учитывают в составе прочих расходов, связанных с производством и реализацией, в течение двух лет. Избранный порядок учета указанных расходов отражается в учетной политике для целей налогообложения. Для признания объекта нематериальным активом необходимы (п. 3 ст. 257 НК РФ):

- способность объекта приносить налогоплательщику экономические выгоды (доход);

- наличие надлежащим образом оформленных документов, подтверждающих существование НМА и (или) исключительного права налогоплательщика на результаты интеллектуальной деятельности (в том числе патентов, свидетельств, других охранных документов, договора уступки (приобретения) патента, товарного знака).

Исключительное право на результат интеллектуальной деятельности или на средство индивидуализации признается и охраняется при условии государственной регистрации такого результата или средства (ст. 1232 ГК РФ).

В УСН Основываясь на правилах, прописанных в подпункте 2.3 пункта 1 статьи 346 НК РФ расходы на НИОКР также могут учитываться при использовании налоговой базы УСН-15%.

Расходы на ниокр и особенности их бухгалтерского и налогового учета

Сдача СЗВ-М на директора-учредителя: ПФР определился Пенсионный фонд наконец-то поставил точку в спорах о необходимости представлять форму СЗВ-М в отношении руководителя-единственного учредителя.

Так вот, на таких лиц нужно сдавать и СЗВ-М, и СЗВ-СТАЖ! < …

При оплате «детских» больничных придется быть внимательнее Листок нетрудоспособности по уходу за больным ребенком в возрасте до 7 лет будет оформляться на весь период болезни без каких-либо ограничений по срокам.

Но будьте внимательны: порядок оплаты «детского» больничного остался прежним! < …

Онлайн-ККТ: кому можно не торопиться с покупкой кассы Отдельные представители бизнеса могут не применять онлайн-ККТ до 01.07.2021 года. Правда, для применения этой отсрочки есть ряд условий (режим налогообложения, вид деятельности, наличие/отсутствие работников).

Так кто же вправе работать без кассы до середины следующего года? < …

Порядок принятия к учету расходов на ниокр (нюансы)

Таким образом, если у организации при выполнении НИОКР одновременно выполняются указанные выше условия, после окончания работ расходы на НИОКР учитываются в бухгалтерском учете организации обособленно (по видам работ, договорам (заказам)) на счете 04 «Нематериальные активы». На это указывают пункт 5 ПБУ 17/02 и План счетов.

Пример 2 В июне 2013 года организация осуществляет работы по созданию новой технологии производства продукции вида «А».

Общая сумма расходов составила 590 000 руб., в том числе: – стоимость материалов – 350 000 руб.; – стоимость работ подрядной организации – 60 000 руб.

(без НДС); – затраты на заработную плату и отчисления на социальное страхование, а также отчисления на социальное страхование и обеспечение – 180 000 руб.

Что входит в расходы на ниокр и как они учитываются

Важно

НИОКР. Бухгалтерский учет НИОКР Учету данных расходов посвящено ПБУ 17/02 (утверждено приказом Минфина РФ от 19.11.2002 № 115н). Расходы на проведение исследований, давших положительный результат, в бухучете накапливаются на счете 08 «Вложения во внеоборотные активы» после месяца, когда итог этих исследований начинает применяться.

Для принятия этих затрат должны быть соблюдены следующие условия:

- сумма затрат известна;

- все затраты документально подтверждены;

- итоги НИОКР результативны и принесут выгоду в дальнейшем;

- результаты НИОКР могут быть продемонстрированы.

После того как все траты на проведение исследований учтены на счете 08, их переносят на счет 04 и учитывают или как НМА, если права на результат юридически оформлены, или как затраты на НИОКР. Стоимость НМА списывается через амортизацию.

Расходы на ниокр: бухгалтерский и налоговый учет

Минфина России от 19.11.2002 № 115н) только в том случае, если такие работы осуществляются собственными силами организации или организация выступает в роли заказчика.

При этом к научно-исследовательским работам в целях ПБУ 17/02 относятся работы, связанные с осуществлением научной (научно-исследовательской), научно-технической деятельности и экспериментальных разработок, определенные Федеральным законом от 23.

08.1996 № 127-ФЗ «О науке и государственной научно-технической политике».

ПБУ 17/02 применяется только в отношении работ, по которым: • получены результаты, подлежащие правовой охране, но не оформлены документы в установленном законодательством порядке; • получены результаты, не подлежащие правовой охране в соответствии с нормами действующего законодательства Российской Федерации.

Внимание

Очевидно, что подавляющее большинство бухгалтеров ради упрощения учета выберет линейный. Однако если речь идет о дорогостоящих НИОКР, а производство планируется наращивать постепенно в течение нескольких лет, то применение линейного метода может привести к ухудшению финансовых показателей бухгалтерской отчетности.

В течение года расходы на НИОКР списывают равномерно вне зависимости от выбранного способа списания. Обращаем внимание, что в случае ликвидации организации оставшаяся часть расходов списывается единовременно. Организация в силу экономической нецелесообразности может досрочно прекратить использование результата НИОКР. В таком случае ПБУ 17/02 предписывает учесть оставшуюся часть расходов на НИОКР как внереализационные расходы. Как уже упоминалось, следствием НИОКР может быть и так называемый «отрицательный результат».

- результат работ будет использоваться для производственных или управленческих нужд и приведет к получению экономических выгод (дохода);

- использование результатовНИОКР может быть продемонстрировано.

Если хотя бы одно из этих условий не выполняется, расходы организации, связанные с выполнением НИОКР, считаются внереализационными расходами отчетного периода. То же самое касается расходов по работам, которые не дали положительного результата (отрицательный результат НИОКР).

Перечень основных расходов, связанных с выполнением НИОКР, приведен в разделе III ПБУ 17/02. Он не является исчерпывающим. Организация по своему усмотрению может отнести к расходам на НИОКР все расходы, непосредственно связанные с выполнением таких работ.

- начислением амортизации;

- включением в прочие расходы на протяжении 2 лет.

Если какие-то затраты, связанные с новым принимаемым к учету НМА уже были ранее списаны в расходы, то они не восстанавливаются и не включаются в цену НМА (п. 9 ст. 262 НК РФ).

- Компания может создавать резервные фонды для НИОКР. Издержки на их создание не должны превышать 1,5% выручки.

Признание издержек на НИОКР в размере 1,5% Постановлением Правительства РФ «Об утверждении перечня…» от 24.12.2008 № 988 утвержден реестр научных исследований и опытно-конструкторских разработок в конкретных областях, реальные затраты на которые организация может учесть в составе прочих расходов того отчетного периода, в каком они были закончены, с увеличивающим коэффициентом 1,5.

- амортизация каких-либо отдельных элементов основных средств и всевозможных нематериальных активов, которые используются в процессе выполнения таких работ;

- расходы, которые потребовались для содержания и дальнейшей эксплуатации различного научно-исследовательского оборудования и других видов имущества;

- общехозяйственные расходы, которые непосредственно связаны с проведением исследовательских работ;

- другие расходы, которые имеют непосредственную связь с проведением НИОКР, включая всевозможные расходы, которые потребовались для проведения соответствующих испытаний.

Учет НИОКР в 1С В соответствии с принятым Планом счетов в бухгалтерском учете компании все расходы, которые были выделены на НИОКР, должны собираться по дебету отдельного субсчета 8 счета 08, а также кредиту счетов 02, 05, 60, 69, 70 и других.

https://www.youtube.com/watch?v=xaL6k5PIIqg

Это возможно только в том случае, если у организации имеются юридические основания считать актив своим (если патент или свидетельство не были получены, то затраты будут показаны как расходы на НИОКР). При создании нового актива его стоимость списывается посредством регулярных амортизационных отчислений.

При отсутствии прав признания результатов разработок в качестве НМА расходы постепенно переводятся на затратные счета с 04 счета.

Продолжительность периода переноса затрат на расходы для каждого предприятия устанавливается индивидуально и закрепляется учетной политикой.

К СВЕДЕНИЮ! Если критерии признания расходов на НИОКР не соблюдены в полном объеме, то затраты должны быть показаны в оборотах по счету 91. В налоговом учете действует правило единовременного списания расходов на НИОКР после окончания работ.

Видео:УСН доходы минус расходы Как списать расходы?Скачать

Бухгалтерский учет расходов на НИОКР

Проводимые исследования и создание новых технологических разработок должны быть отражены в бухгалтерском учете. Методика фиксации данных зависит от того, кто является исполнителем работ.

Исследования можно заказать у специализированной компании или реализовывать своими силами.

Если научно-исследовательскими и опытно-конструкторскими работами (НИОКР) занимается сторонняя организация, для принятия к учету расходов в виде оплаты услуг этой фирме необходимы документальные основания – договор.

ВАЖНО! Договор с организацией, выполняющей работы по НИОКР, должен быть оформлен в письменном виде.

Соглашением между предприятиями может быть предусмотрен полный цикл исследований или решение части задач в рамках масштабного проекта.

Если работы производятся собственными силами, то надо регистрировать осуществляемые исследовательские мероприятия в базе Всероссийского информационного центра. Формы уведомлений утверждены Приказом Минобрнауки от 31.03.2021 г. №341.

При нарушении правил сообщения о начатых исследовательских разработках на организацию может быть наложен штраф.

Что входит в расходы на НИОКР

НИОКР расшифровывается как «научные исследования и опытно-конструкторские разработки». Они предназначены для формирования новой или усовершенствованной технологии, изобретения нового вида продукции, обладающего более совершенными характеристиками. Расходы по НИОКР можно направлять на поиск улучшенных методов организации производства или реализации управленческих функций.

Состав расходов, понесенных учреждением в связи с проводимыми НИОКР, определен ст. 262 НК РФ:

- Амортизационные отчисления по задействованным в работах основным средствам и активам нематериального типа.

- Оплата труда персонала, занятого в исследовательских мероприятиях или операциях по разработке новых образцов.

- Затраты материального характера, направляемые на осуществление НИОКР. К ним относится покупка исключительных прав на результаты изобретательской деятельности, на полученные полезные модели или уникальные промышленные образцы. Передача прав осуществляется через договор отчуждения. Допускается выделение расходов на приобретение прав пользования объектами интеллектуальной собственности.

- Прочие расходные операции, которые напрямую связаны с выполнением НИОКР. Законодательство разрешает включать их в сумму затрат на исследовательскую деятельность и разработки не в полном объеме, а в размере до 75% от общей суммы понесенных расходов.

- Оплата выставленных счетов по договорам на выполнение НИОКР.

ОБРАТИТЕ ВНИМАНИЕ! Для группы расходов по оплате труда отражение их в составе НИОКР возможно, если персонал был занят именно работами по исследованиям и разработкам. В случае привлечения этих работников к другим заданиям отнесение начисленного заработка на разные виды расходов осуществляется пропорционально отработанному времени на объектах.

Налоговый и бухгалтерский учет

Дополнительным нормативным документом по вопросам отражения НИОКР является правительственное Постановление от 24.12.2008 г. №988. В нем приведен список исследований и разработок, которые относятся к прочим затратам.

Присутствующие в перечне работы предприятия признают после выполнения задания в периоде фактического завершения всех мероприятий по нему. В учете эти затраты показываются с увеличивающим коэффициентом, равным 1,5.

После завершения исследовательских действий организация должна не только показать понесенные затраты в учете, но и подать в ФНС отчет о проведенных ею НИОКР.

https://www.youtube.com/watch?v=xkUM9S1e-DQ

Порядок признания, отражения и списания расходов, связанных с НИОКР, утвержден ПБУ 17/02. Затраты аккумулируются на 08 счете. Чтобы расходы были приняты к учету предприятием, необходимо соблюсти ряд условий:

- точную сумму осуществленных трат возможно идентифицировать;

- все суммы по расходам имеют документальное подтверждение;

- полученные в результате НИОКР итоги обладают способностью приносить выгоду в перспективе;

- результаты работ можно показать окружающим путем проведения демонстрационных мероприятий.

После окончания формирования суммы затрат на 08 счете стоимостная оценка переносится на 04 счет и появляется статус нематериальных активов. Это возможно только в том случае, если у организации имеются юридические основания считать актив своим (если патент или свидетельство не были получены, то затраты будут показаны как расходы на НИОКР).

При создании нового актива его стоимость списывается посредством регулярных амортизационных отчислений. При отсутствии прав признания результатов разработок в качестве НМА расходы постепенно переводятся на затратные счета с 04 счета.

Продолжительность периода переноса затрат на расходы для каждого предприятия устанавливается индивидуально и закрепляется учетной политикой.

К СВЕДЕНИЮ! Если критерии признания расходов на НИОКР не соблюдены в полном объеме, то затраты должны быть показаны в оборотах по счету 91.

В налоговом учете действует правило единовременного списания расходов на НИОКР после окончания работ. В бухгалтерском учете расходы начинают включать в состав затрат на НИОКР, если появились признаки получения экономической выгоды в будущем от разрабатываемого актива:

- технически завершить исследование или получить желаемый результат разработок возможно;

- имеются варианты практического применения итогов работы;

- у предприятия гарантированно хватит ресурсов для завершения проекта;

- для изделий, производимых с помощью результатов исследований или разработок, существует рынок сбыта;

- благодаря новым активам могут быть решены внутренние проблемы или задачи учреждения;

- затраты могут быть подсчитаны и обоснованы.

СПРАВОЧНО! Отличие налогового учета от бухгалтерского в отношении НИОКР в том, что по стандартам НК РФ затраты на исследовательскую деятельность и проведение разработок могут быть признаны даже в том случае, если желаемого результата добиться не удалось.

Списание расходов, напрямую связанных с осуществлением НИОКР, может происходить с применением линейного метода или способа списания в пропорции к выпускаемой продукции.

Амортизация должна учитывать общий срок полезной эксплуатации, но нельзя, чтобы период списания превышал 5 лет.

Амортизационные отчисления формируются с первого дня месяца, который следует за месяцем перевода расходов на НИОКР в статус нематериального актива.

Бухучет предполагает обособленное отражение на счетах затрат по НИОКР. Аналитика ведется в разрезе видов исследований и типов разработок. Все производимые затраты разрешается инвентаризировать.

До того как начать контрольный подсчет расходов, проверка должна затронуть договорную документацию, касающуюся НИОКР (в части приобретенных материальных ресурсов, покупки нефинансовых активов для обеспечения рабочего процесса).

Бухгалтерские проводки НИОКР

Типовые корреспонденции счетов по учету разных расходов по проводимым НИОКР предполагают участие в них активного 08 счета. В его дебете накапливаются понесенные компанией затраты. После окончания всех мероприятий и полной готовности актива к эксплуатации его стоимость, фактически сформированную на 08 счете, переводят в дебет 04 счета.

В процессе разработки или исследовательских работ в учете могут использоваться такие типовые записи:

- Д08 – К02 — в момент списания амортизации задействованного оборудования и основных средств специального назначения;

- Д08 – К10 — при списании стоимости материальных ресурсов, которые понадобились отделу, занимающемуся НИОКР;

- Д08 – К70 — в сумме начисленного заработка работникам, которые трудятся над усовершенствованием продукции или созданием новых моделей и технологий;

- Д08 – К69 – отражаются страховые взносы, без которых невозможно начислить и выплатить зарплату на законных основаниях наемному персоналу.

Когда затраты все были собраны на 08 счете, продукт разработок готов и его можно внедрять в производство или систему управления компаний, счет 08 кредитуется, а счет 04 дебетуется при указании субсчета «Результаты НИОКР». После получения патента или свидетельства результат разработок становится нематериальным активом и переводится с субсчета с результатами НИОКР на субсчет НМА на 04 счете.

https://www.youtube.com/watch?v=MFIurBwrhSw

Если расходы на работу разработчиков и исследователей не привели к ожидаемым результатам, эффект признается отрицательным. Внесенные суммы на нереализованные в соответствии с ожиданиями разработки списываются проводкой Д91.2 – К08.

Видео:Вебинар "Учет расходов на НИОКР"Скачать

Расходы ниокр бухгалтерский учет

- обособленно на счете 04 «Нематериальные активы» по правилам ПБУ 17/02;

- в составе прочих расходов;

- в составе расходов по обычным видам деятельности.

Нематериальные активы Расходы на НИОКР включаются в состав нематериальных активов при одновременном соблюдении следующих условий:

- результат НИОКР не имеет материально-вещественной формы (например, патент);

- работы закончены и их завершение документально подтверждено;

- результаты проведенных НИОКР положительны (достигнут ожидаемый результат);

- существование самого объекта и исключительные права на него подтверждены документально;

- результаты НИОКР используются в производстве продукции (работ, услуг), для управленческих нужд организации или иного извлечения экономических выгод (доходов).

Такую необходимость следует отразить в учетной политике компании, а также создавать резерв по всем установленным программам по НИОКР, заранее разработанным и утвержденным руководителем предприятия.

Создание резерва на НИОКР в бухгалтерии законодательством не предусмотрено, однако в налоговом учете этот резерв можно создать при условии, что при подсчете налога на прибыль используется метод начисления, а не кассовый метод.

Рассчитывается размер резерва исходя из размера расходов, запланированных в программе на НИОКР или по отдельным ее позициям, а потому сам резерв не может превышать запланированных затрат.

В резерв включаются те затраты, которые непосредственно относятся к НИОКР — оплата труда работников, отчисления по ней во внебюджетные фонды, стоимость затраченных материалов, амортизация средств производства. Оцените качество статьи.

Ниокр: учет расходов

Если в результате НИОКР не был получен положительный результат, как нам учесть все понесенные расходы? Если после проведения НИОКР не был получен положительный результат, то вам необходимо собрать все документально подтвержденные доходы и отнести их на счет прочих расходов.

Таким образом, у вас не будет отражения по счетам нематериальных активов или основных средств, просто будет увеличение расходов по обычной деятельности в составе прочих. Вопрос №5.

Можно ли создать резерв средств, через который в перспективе оплачивать расходы на НИОКР, а также как правильно отразить эти деньги в бухгалтерском учете? Да, действительно, компания имеет право создавать резерв на НИОКР, и использовать данные суммы для оплаты проведения указанных операций.

Расходы на ниокр в бухучете

При этом такие работы могут осуществляться как специализированными научно-исследовательскими учреждениями, так и любыми коммерческими организациями и физическими лицами.

Понятие НИОКР В соответствии с пунктом 1 статьи 769 ГК РФ для выполнения научно-исследовательских работ исполнитель обязуется провести обусловленные техническим заданием заказчика научные исследования, а для выполнения опытно-конструкторских и технологических работ – разработать образец нового изделия, конструкторскую документацию на него или новую технологию. Заказчик обязуется принять работу и оплатить ее. Договор на выполнение НИОКР заключается в письменной форме и может охватывать как весь цикл проведения исследования, разработки и изготовления образцов, так и отдельные его этапы или элементы (п.

2 ст. 769 ГК РФ).

Расходы на ниокр бухгалтерский учет

Дб 08, Кт 69 Списание суммы, которая была отправлена в различные внебюджетные фонды. Дб 04, Кт 08 После сбора всех понесенных затрат на счете 08, а также начала использования результатов исследований в производственном процессе, нужно будет составить отдельную проводку: Указание расходов, которые непосредственно связаны с НИОКР, на сумму 210000 рублей / 24 месяца.

https://www.youtube.com/watch?v=hVp3I-uLDL4

Стоимость работ на разработку в общей сложности составила 1 000 000 руб. (без НДС). При этом организация получила патент сроком на 5 лет.

Так как результаты НИОКР, связанные с разработкой нового продукта, подлежат правовой охране в соответствии со статьей 1225 ГК РФ и у организации имеются оформленные в соответствии с законодательством документы (патент), то такие расходы на НИОКР учитываются в составе объекта нематериального актива: Дебет 08, субсчет 8 «Выполнение НИОКР» Кредит 02, 05, 10, 69, 70 и т.п.

— 1 000 000 руб. – отражены расходы, связанные с НИОКР; Дебет 04 «Нематериальные активы» Кредит 08, субсчет 8 «Выполнение НИОКР» — 1 000 000 руб. – учтены расходы на НИОКР в составе нематериального актива. Конец примера 1 Способ 2.

Внимание

Что включают расходы на НИОКР и какие расходы такими признаются Любые расходы налогоплательщика, связанные с проведением НИОКР, признаются для целей налогообложения только после окончания проведенных работ и, соответственно, подписания соответствующего акта приемки результатов.

Все эти расходы должны равномерно вноситься в число остальных расходов на протяжении трех лет в том случае, если указанные разработки или исследования в дальнейшем будут использоваться в процессе изготовления или продажи товарной продукции.

Данная процедура проводится 1-го числа месяца, идущего за тем, когда закончилось проведение исследований.

🔍 Видео

Как делать НИОКР и планировать на него затраты?Скачать

Нормируемые расходы при расчете налога на прибыльСкачать

Урок 14. Какими бывают доходы и расходыСкачать

УПП от А до Я Модуль 14. Учет нематериальных активов и расходов на НИОКРСкачать

Как учесть расходы на корпоратив?Скачать

Особенности расходов на программное обеспечение в бухгалтерском и налоговом учетеСкачать

Анализ непринятых расходов по УСНСкачать

Учет доходов и расходов. Кассовый метод и метод начисленияСкачать

Механика силы рейда и богатства поселения - Rimworld 1.3 IdeologyСкачать

Нормирование заработной платы НИР и ОКР в ГОЗСкачать

Нормируемые расходы по налогу на прибыль | Вебинар 5/9Скачать

Распределение расходов на прямые и косвенныеСкачать

Вебинар "Новый стандарт с 2024 года: ФСБУ 14/2022. Основные изменения в учете НМА"Скачать

Как контролировать процесс НИОКР?Скачать

Счет 04 Нематериальные активыСкачать

Расходы, не учитываемые при расчете налога на прибыльСкачать

Урок 4. Что такое накладные расходы (НР)Скачать