В судебное разбирательство могут вступать не только физические, но и юридические лица. Последним нужно правильно учитывать издержки, неизбежно возникающие в процессе суда.

- Что входит в структуру расходов

- Налоговый учет

- Когда траты точно не будут признаны

- Признание госпошлины

- На какую дату нужно учитывать расходы

- Документальное подтверждение

- Особенности бухучета

- Как списать судебные издержки проводки

- Учет судебных расходов в бухгалтерском учете

- Учет судебных издержек и штрафных санкций

- Как правильно вести учет судебных расходов

- Судебные издержки: цена вопроса, учет, автоматизация

- Судебные расходы и судебные «доходы»

- Бухгалтерский учет судебных расходов

- Судебные расходы: налоговый учет

- Расходы на оплату услуг адвокатов и юристов

- Расходы на свидетелей, экспертов и переводчиков

- Возмещение судебных расходов

- Учет представительских расходов — проводки

- Проводки по представительским расходам в бухучете

- Документальное подтверждение представительских расходов

- Судебные расходы

- Судебные расходы на государственную пошлину

- Судебные издержки, связанные с рассмотрением дела

- Судебные расходы на представителя

- Возмещение судебных расходов

- 🔥 Видео

Что входит в структуру расходов

Состав издержек определяется статьей 101 АПК РФ и статьей 88 ГПК РФ. В частности, они включают в себя любые издержки, возникающие вследствие разбирательства, а также государственную пошлину. Рассмотрим примерный перечень:

- Оплата услуг экспертов, адвокатов и консультантов.

- Суммы, которые выплачиваются экспертам, переводчикам и прочим.

- Издержки, сопутствующие проведению осмотра.

- Траты на почтовую пересылку.

- Прочие траты, которые признаны судом нужными.

- Расходы на представительство стороны.

- Компенсация за потерянное время, выплачиваемая на основании статьи 99 ГПК РФ.

- Траты на транспорт и проживание лиц, участвующих в разбирательстве (статья 94 ГПК РФ).

- Пошлина.

Некоторые расходы имеют фиксированный размер. К примеру, это пошлина. Часть издержек может иметь любой объем. В частности, это компенсация за потерю времени. Размер ее должен быть разумным и соответствующим всем обстоятельствам дела.

Налоговый учет

Учет судебных расходов отличается рядом правил. Все издержки должны быть подтверждены. В качестве подтверждения могут использоваться эти бумаги:

- Чеки и квитанции.

- Соглашения о предоставлении юридических услуг.

- Билеты на проезд.

- Выписки из органов расследования.

Издержки на досудебное урегулирование рекомендуется указывать в соглашении с юристом. Расчет расходов осуществляется на основании документов, которые приобщены к делу.

Издержки будут относиться к внереализационным расходам. Траты, которые можно включать в этот состав, оговорены статьей 106 АПК РФ и статьей 94 ГПК РФ. Однако рассмотренный перечень не является исчерпывающим.

Иногда суд признает судебными траты, не входящие в список. К примеру, это могут быть расходы на копирование документов, на их перевод или удостоверение у нотариуса.

Траты не признаются тогда, когда их связь с разбирательством не является очевидной.

Когда траты точно не будут признаны

Условия признания оговорены в пункте 1 статьи 252 НК РФ. В частности, это:

- Обоснованность.

- Наличие подтверждающих документов.

Расходы не признаются в следующих случаях:

- Нет связи с судебным разбирательством. К примеру, компания заключила с юридической фирмой договор об абонентском обслуживании. Во время судебного процесса руководитель обратился к юристам по поводу, не относящемуся к делу. Сопутствующие траты признаны не будут. В этом случае они будут учитываться в составе трат на юридические услуги на основании пункта 1 статьи 264 НК РФ.

- Представитель не принимал участие в судебных разбирательствах. К примеру, фирма оплатила представительские услуги, однако представитель не принимал участия ни в одном заседании.

- Фирма не является стороной по разбирательству. То есть субъект должен быть или истцом, или ответчиком, или третьим лицом. Если фирма не является стороной, то не будет оснований для признания судебных расходов.

- В деле участвует не компания, а ее сотрудник. Если сотрудник компании привлечен к ответственности, это будет его личным делом. То есть фирма не должна учитывать сопутствующие расходы.

Иногда компания прибегает к досудебному урегулированию дела. Сопутствующие траты на юристов и консультантов также не будут признаваться. Соответствующее решение дано Президиумом ВАС в Постановлении №9131/08 от 9 декабря 2008 года.

Признание госпошлины

Пошлину нужно включать в расходы на дату подачи иска. Последняя определяется на основании отметки суда о принятии иска. Некоторые делают это на дату уплаты платежа, однако это не является верным. Пошлина должна быть включена в состав внереализационных услуг на основании пункта 1 статьи 265 НК РФ.

https://www.youtube.com/watch?v=CIpi0KKRFM0

Пошлина может быть возвращена по решению суда. Полученная сумма должна быть включена в структуру внереализационных доходов на основании пункта 3 статьи 250 НК РФ. Включение производится на дату вступления решения о возврате пошлины в силу.

На какую дату нужно учитывать расходы

Судебные издержки относятся к внереализационным, а потому они будут признаны в эти даты на основании пункта 7 статьи 272 НК РФ:

- Дата расчетов на основании условий соглашения.

- Дата предъявления плательщику бумаг, на основании которых производятся расчеты.

- Заключительное число отчетного или налогового времени.

Фирма имеет право устанавливать свои даты отражения расходов на основании Письма Минфина №03-03-04/2/149 от 26 мая 2006 года. Как правило, это дата подписания соглашения об оказании услуг. К примеру, компания заключила договор с юристом. Дата подписания документа и будет датой признания.

Судебные траты снижают налогооблагаемую прибыль вне зависимости от того, взысканы ли они через суд. Что под этим понимается? Если юридический субъект выигрывает дело, лицо, признанное виновным, должно покрыть все судебные издержки выигравшей стороны. Однако признание расходов выполняется вне зависимости от выигрыша и проигрыша.

ВАЖНО! Расходы на стороннего юриста учитываются и в том случае, когда в штате организации работает штатный юрист. Однако если работой занимается штатный юрист, затраты отражаются в структуре расходов на оплату труда на основании статьи 255 НК РФ. Траты на своего адвоката не могут быть взысканы с проигравшего участника дела.

Документальное подтверждение

Наибольшая часть расходования – это услуги юристов. Сопутствующие траты можно подтвердить. В качестве подтверждения можно использовать документы:

- Соглашение со специалистом.

- Акт исполненных работ.

- Платежные бумаги.

В документах нужно указать перечень оказанных услуг и их стоимость. Нужно зафиксировать услуги таким образом, чтобы прослеживалась их связь с разбирательствами. Рекомендуется также подготовить документы для подтверждения:

- Доверенность на представителя.

- Иск.

- Протокол разбирательства.

- Судебное решение.

ВАЖНО! Исполнительный сбор не учитывается при определении налога на прибыль.

Особенности бухучета

В рамках бухучета госпошлина должна быть учтена в структуре прочих расходов на основании пункта 12 ПБУ 10/99 «Расходы компании». Расходы должны быть признаны в том периоде, в котором они возникли. При этом не принимается во внимание фактическая дата перевода средств.

Штрафы и пени включаются в структуру прочих расходов на основании пункта 8 ПБУ 9/99 «Доходы фирмы». Прием к учету осуществляется в сумме, присужденной судом. Аналитический учет судов с различными контрагентами и по разным претензиям ведется по отдельным субсчетам.

Проводки при принятии к учету судебных расходов будут следующими:

- ДТ91 субсчет «Прочие расходы» КТ68. Начисление пошлины при подаче иска.

- ДТ68 КТ51. Перечисление пошлины в бюджет.

- ДТ51 КТ76 субсчет «Расчеты по претензиям». Поступление средств на основании исполнительного листа.

- ДТ76 субсчет «Расчеты по претензиям» КТ91 субсчет «Прочие доходы». Возмещение пошлины и понесенных убытков.

Все проводки подтверждаются первичной документацией: исполнительные листы, квитанции и так далее.

Видео:Как правильно вести учёт доходов и расходов Управление финансами Бизнеса 2019Скачать

Как списать судебные издержки проводки

Проводки истца и ответчика на примере уплаты госпошлины При проведении судебного разбирательства организация М. подала исковое заявление на действия ИП К. неимущественного характера, оценку которых невозможно произвести. Сумма госпошлины составила 6 000 рублей.

Величина возмещаемых проигравшей стороной расходов признается в составе прочих доходов.

Название операции Корреспонденция у истца Корреспонденция у ответчика Сумма (в рублях) Оплата госпошлины Дт 68 Кт 51 (50) Не производится 6 000 Отражение госпошлины в составе расходов Дт 91/2 Кт 68 Не производится 6 000 Признание судом расходов по уплате госпошлины Дт 76/2 Кт 91/1 Дт 91/2 Кт 76/2 6 000 Произведена компенсация расходов Дт 51 Кт 76/2 Дт 76/2 Кт 51 6 000 Пример отражения расходов в бухгалтерском учете истца Предприятие «Подрядчик» после выполнения работ по договору строительного профиля не получило оплату за труд.

Учет судебных расходов в бухгалтерском учете

Внимание Пошлина должна быть включена в состав внереализационных услуг на основании пункта 1 статьи 265 НК РФ. Пошлина может быть возвращена по решению суда.

Полученная сумма должна быть включена в структуру внереализационных доходов на основании пункта 3 статьи 250 НК РФ.

Включение производится на дату вступления решения о возврате пошлины в силу.

На какую дату нужно учитывать расходы Судебные издержки относятся к внереализационным, а потому они будут признаны в эти даты на основании пункта 7 статьи 272 НК РФ:

- Дата расчетов на основании условий соглашения.

- Дата предъявления плательщику бумаг, на основании которых производятся расчеты.

- Заключительное число отчетного или налогового времени.

Фирма имеет право устанавливать свои даты отражения расходов на основании Письма Минфина №03-03-04/2/149 от 26 мая 2006 года.

Учет судебных издержек и штрафных санкций

Отражение таких доходов (как других доходов) производится в соответствии с учетной политикой: по мере образования, выявления или поступления (п.

- Важно

- Учет расходов

Решение спорных вопросов в порядке судебного разбирательства сопровождается расходами, связанными с рассмотрением иска. К судебным расходам относятся государственная пошлина и издержки, понесенные при рассмотрении иска.

Сумма оплаты и порядок принятия в расходах зависят от характеристик иска. До внесения сумм в учет и принятия в тратах необходимо иметь представление о порядке их формирования.

В статье расскажем про учет судебных расходов, дадим примеры бухгалтерских проводок. Судебные расходы в виде госпошлины Размер госпошлин по каждому виду обращений установлен гл.

25.3

НК РФ. Государственная пошлина – сбор, взимаемый при подаче искового заявления в суд. Первоначальным плательщиком выступает истец. Конечным плательщиком суммы является проигравшая процесс сторона, которой присуждается покрытие издержек.

Как правильно вести учет судебных расходов

Сумма сбора устанавливается в зависимости от характеристик:

- Вида иска – хозяйственного, неимущественного, административного характера.

- Категории обращения – искового заявления, апелляционной или кассационной жалобы.

- Уровня судебного органа – третейского, общей юрисдикции, вышестоящего органа.

Наиболее часто производится подача исков хозяйственного характера. Величина пошлины зависит от цены иска, имеющего оценку. Для обращений лиц без указания цены иска предусмотрена фиксированная сумма сбора.

Уплата производится до подачи заявления в суд по реквизитам, предоставленным органом.

При возрастании суммы в процессе заседания производится доплата. Законодательством установлен перечень лиц, освобожденных от уплаты или имеющих возможность снизить сумму уплаты.

При подаче иска лица, принадлежащие к льготной категории, подтверждают право документально.

Судебные издержки: цена вопроса, учет, автоматизация

Инструкции по бухгалтерскому учету «Доходы организации», утвержденной Постановлением Министерства финансов Республики Беларусь от 26.12.2003 N 181 (далее — Инструкция N 181)).

Рассмотрим на примере, как отражаются судебные расходы в бухгалтерском учете, если учетной политикой они признаются по мере образования и моментом образования считается дата судебного решения. Пример 1.

Для истца (взыскателя), применяющего метод признания судебных расходов по мере перечисления, моментом признания является дата платежного документа, свидетельствующего о списании денег с расчетного счета или внесении наличных денег через организации связи или банки.

Рассмотрим, как отражаются судебные расходы в бухгалтерском учете, когда учетной политикой судебные расходы признаются по мере перечисления. Пример 2.

Судебные расходы и судебные «доходы»

Учет судебных издержек и штрафных санкций Бухгалтерский учет судебных расходов бухгалтерский учет суд расход Расходы, связанные с рассмотрением дел в судах (Инструкция по применению Типового плана счетов бухгалтерского учета, утвержденная Постановлением Министерства финансов Республики Беларусь от 30.05.

2003 N 89 (счет 92)) (судебные расходы), представляют собой расходы, не связанные с производственной деятельностью организации, и относятся к операциям, которые не приводят к появлению в будущем экономических выгод.

В связи с этим они признаются внереализационными расходами в период их осуществления в соответствии с учетной политикой организации.

https://www.youtube.com/watch?v=n_4rlN_ZSRg

Величина судебных расходов в бухгалтерском учете определяется в фактически произведенных суммах (п.

Бухгалтерский учет судебных расходов

Что входит в структуру расходов Состав издержек определяется статьей 101 АПК РФ и статьей 88 ГПК РФ. В частности, они включают в себя любые издержки, возникающие вследствие разбирательства, а также государственную пошлину. Рассмотрим примерный перечень:

- Оплата услуг экспертов, адвокатов и консультантов.

- Суммы, которые выплачиваются экспертам, переводчикам и прочим.

- Издержки, сопутствующие проведению осмотра.

- Траты на почтовую пересылку.

- Прочие траты, которые признаны судом нужными.

- Расходы на представительство стороны.

- Компенсация за потерянное время, выплачиваемая на основании статьи 99 ГПК РФ.

- Траты на транспорт и проживание лиц, участвующих в разбирательстве (статья 94 ГПК РФ).

- Пошлина.

Некоторые расходы имеют фиксированный размер. К примеру, это пошлина. Часть издержек может иметь любой объем.Такой вариант, как признание по мере выявления, обычно используется в случаях, когда при проведении инвентаризации обнаруживаются неучтенные обязательства или активы, поэтому в данной статье он не рассматривается.

Если организация в соответствии с учетной политикой признает расходы, связанные с рассмотрением дел в судах, по мере образования, следует определить, что является моментом образования судебных расходов, так как конкретная норма в законодательстве отсутствует.

Уплата госпошлины с расчетного счета еще не означает, что судебные расходы по конкретному делу допускается отнести в состав внереализационных расходов, поскольку исковое заявление может быть не подано в суд, а уплаченная госпошлина может быть впоследствии зачтена в уплату других налогов или в уплату госпошлины для рассмотрения иного судебного дела.

Инструкции по бухгалтерскому учету «Расходы организации», утвержденной Постановлением Министерства финансов Республики Беларусь от 26.12.2003 N 182 (далее — Инструкция N 182)). Судебные издержки: цена вопроса, учет, автоматизация Важно ВАЖНО! Расходы на стороннего юриста учитываются и в том случае, когда в штате организации работает штатный юрист.

Однако если работой занимается штатный юрист, затраты отражаются в структуре расходов на оплату труда на основании статьи 255 НК РФ. Траты на своего адвоката не могут быть взысканы с проигравшего участника дела. Документальное подтверждение Наибольшая часть расходования – это услуги юристов. Сопутствующие траты можно подтвердить.

Как правильно вести учет судебных расходов В бухгалтерском учете термин «расходы, связанные с рассмотрением дел в суде» имеет более широкое значение, чем термин «судебные расходы» в рамках ст. 125, 126 ХПК.

Видео:Как вести учет доходов и расходов? Финансовый трекер, поможет эффективно вести доходы и расходыСкачать

Судебные расходы: налоговый учет

Источник: журнал «Главбух»

Если с иском в суд, например к своему контрагенту, решила обратиться сама компания, ей придется заплатить государственную пошлину — без этого исковое заявление просто не примут к рассмотрению.

Размер госпошлины зависит от характера иска (имущественный или неимущественный) и его цены. Цену иска определяет истец, а если она указана неправильно, то арбитражный суд.

Ставки государственной пошлины установлены в главе 25.3Налогового кодекса РФ.

Сумму госпошлины, уплаченную компанией при обращении с исковым заявлением в арбитражный суд, можно учесть в составе внереализационных расходов (подп. 10 п. 1 ст. 265 НК РФ).

Если компания применяет метод начисления, то расходы на уплату госпошлины она имеет право учесть на дату подачи искового заявления (подп. 1 п. 7 ст. 272 НК РФ). Если же организация работает по кассовому методу, сумму госпошлины придется списать в затраты только после ее уплаты (п. 3 ст. 273 НК РФ).

Если компания увеличит размер выдвинутых изначально исковых требований, недостающую сумму госпошлины придется доплатить. Если же размер исковых требований будет уменьшен, сумму излишне уплаченной госпошлины можно вернуть (ст. 333.40 НК РФ).

Основанием для возврата является соответствующее указание в судебном решении. Чтобы вернуть излишне уплаченную госпошлину, компания должна подать соответствующее заявление в свою налоговую инспекцию. Сделать это можно в течение трех лет.

Сумма возвращенной госпошлины для целей налогообложения прибыли включается в состав внереализационных доходов компании (п. 3 ст. 250 НК РФ). Аналогичная позиция была высказана в письме Минфина России от 18 января 2005 г. № 03-03-01-04/2/8.

Пример

16 июня 2014 года ЗАО «Турагент» (уплачивает налог на прибыль по методу начисления) подало иск в арбитражный суд с требованием взыскать со своего контрагента ООО «Туроператор» неустойку в сумме 100 000 руб. за нарушение условий договора.

В этот же день, до подачи заявления, ЗАО «Турагент» уплатило соответствующую госпошлину. По имущественным делам, рассматриваемым в арбитражных судах, при цене иска до 100 000 руб. включительно размер пошлины составляет 4 процента от суммы иска, но не менее 2000 руб. (подп. 1 п. 1 ст. 333.

21 НК РФ). Таким образом, сумма пошлины составила:

100 000 руб. x 4% : 100% = 4000 руб.

https://www.youtube.com/watch?v=gtyo7JU3QFw

Однако при рассмотрении дела в первой инстанции ЗАО «Турагент» уменьшило сумму своих исковых требований до 60 000 руб. Арбитражный суд признал уменьшение исковых требований не противоречащим закону и не нарушающим права других лиц. Сумма госпошлины, рассчитанная исходя из новой цены иска, составила:

60 000 руб. x 4% : 100% = 2400 руб.

Таким образом, возврату истцу подлежат 1600 руб. (4000 — — 2400). Предположим, что ЗАО «Турагент» выполнило все необходимые процедуры, связанные с возвратом госпошлины, и 30 июня 2014 года подало в налоговую инспекцию соответствующее заявление. 22 июля 2014 года излишне уплаченная сумма турфирме была возвращена. Бухгалтерия отразила в учете соответствующие операции.

16 июня 2014 года

ДЕБЕТ 68 субсчет «Расчеты по уплате государственной пошлины» КРЕДИТ 51

– 4000 руб. — уплачена госпошлина за рассмотрение дела в арбитражном суде;

ДЕБЕТ 91–2 КРЕДИТ 68 субсчет «Расчеты по уплате государственной пошлины»

– 4000 руб. — отражена сумма уплаченной госпошлины в составе прочих расходов.

30 июня 2014 года

ДЕБЕТ 68 субсчет «Расчеты по уплате государственной пошлины» КРЕДИТ 91–1

– 1600 руб. — отражена задолженность налоговой инспекции по возврату госпошлины (на дату подачи соответствующего заявления).

22 июля 2014 года

ДЕБЕТ 51 КРЕДИТ 68 субсчет «Расчеты по уплате государственной пошлины»

– 1600 руб. — возвращена сумма излишне уплаченной госпошлины на расчетный счет ЗАО «Турагент».

В налоговом учете бухгалтерия ЗАО «Турагент» отразила следующие суммы:

– в составе внереализационных расходов — 4000 руб.;

– в составе внереализационных доходов — 1600 руб.

Расходы на оплату услуг адвокатов и юристов

Подобные судебные издержки отражаются по аналогии с государственной пошлиной: в налоговом учете — в составе внереализационных расходов, в бухгалтерском — в составе прочих.

Подобную точку зрения подтверждают и сами налоговики (см., например, письмо УФНС России по г. Москве от 22 февраля 2005 г. № 20–12/10937), и арбитражная практика (постановление ФАС Северо-Кавказского округа от 7 августа 2008 г.

№ Ф08-4549/2008 по делу № А32-30591/2004–60/751-2007-3/373).

Обратите внимание: если в качестве представителя в суде выступает штатный работник компании, то его зарплата в качестве судебных расходов не принимается.

В подобной ситуации судебная практика исходит из того, что заработная плата штатному юристу выплачивается вне зависимости от наличия или отсутствия судебного спора.

В целях налогообложения прибыли такие затраты будут квалифицироваться уже как расходы на оплату труда по статье 255 Налогового кодекса РФ.

Чтобы в подобном случае выплаченные штатному юристу суммы учесть именно как судебные расходы, можно посоветовать следующее.

Со штатным юристом компании следует заключить гражданско-правовой договор на осуществление судебного представительства, в котором предусмотреть оплату за участие в конкретном деле.

Но это поможет лишь при условии, что в должностной инструкции юриста обязанность осуществлять судебное представительство не указана.

Возможна и такая ситуация: при наличии штатного юриста для решения задач в суде привлекается сторонний специалист.

Тогда надо строго разграничить задачи юриста и задачи привлеченного специалиста, четко прописав последние в договоре и закрепив это служебной запиской, приказом или распоряжением руководителя компании.

Дело в том, что экономически обосновать оплату услуг стороннего специалиста (и, соответственно, принять такие расходы при налогообложении прибыли) без споров с налоговиками можно лишь в том случае, если услуги, которые он оказывал, не дублируют должностные обязанности штатного юриста.

Расходы на свидетелей, экспертов и переводчиков

Суммы, подлежащие выплате свидетелям и экспертам, вносятся вперед стороной, заявившей соответствующую просьбу. Если же такое ходатайство заявлено обеими сторонами либо вызов свидетелей, экспертов производится по инициативе суда, то требуемые суммы вносятся сторонами поровну (ст. 108 АПК РФ).

Привлекая эксперта, компания должна перечислить деньги для оплаты его услуг на депозитный счет арбитражного суда. При этом статья 109 АПК РФ определяет, что денежные суммы, причитающиеся экспертам, свидетелям и переводчикам, выплачиваются только после выполнения ими своих обязанностей.

Следовательно, учесть эти суммы в качестве внереализационных расходов для целей налогообложения компания сможет лишь после того, как специалист исполнит свои обязанности.

https://www.youtube.com/watch?v=cWRf47Vjdjs

Поскольку многие компании работают с иностранными контрагентами, часто бывает необходимо представить в судебное заседание документы, переведенные с иностранного языка и заверенные в установленном порядке.

В подобной ситуации затраты на перевод и нотариальное удостоверение документов для суда также могут быть учтены в составе внереализационных расходов (подп. 10 п. 1 ст. 265 НК РФ).

Согласны с таким подходом и чиновники (письмо Минфина России от 4 сентября 2006 г. № 03-03-04/1/644).

Возмещение судебных расходов

Сторона, выигравшая спор, может возместить свои судебные расходы за счет проигравшей стороны (ст. 110 АПК РФ). Если же суд удовлетворил иск частично, судебные расходы разделят между сторонами пропорционально размеру удовлетворенных требований (п. 1 ст. 110 АПК РФ).

Чтобы возместить расходы за счет проигравшей стороны, компании достаточно подать отдельный иск с точной суммой затрат. Сделать это можно сразу же, как компания выиграла дело. Однако свои затраты, подлежащие возмещению, компании придется подтвердить документально. Например, чтобы возместить расходы, связанные с оплатой услуг представителя в арбитражном суде, необходимо предъявить:

- документ, подтверждающий оплату этих услуг;

- договор на участие представителя в судебных заседаниях с разбивкой сумм по каждой судебной инстанции.

Обратите внимание: судебные издержки можно возместить только в том судебном процессе, с которым они связаны.

Если же компания по каким-либо причинам не заявила требование о возмещении судебных издержек, то компенсировать их в порядке возмещения убытков по статье 1069 Гражданского кодекса РФ будет невозможно.

Эта позиция отражена в постановлении Президиума ВАС РФ от 18 ноября 2003 г. № 10734/03.

В какой момент суммы судебных расходов, подлежащие возмещению проигравшей стороной, следует отразить в налоговом учете организации? Это зависит от того, как компания определяет доходы и расходы для целей налогообложения.

Если компания учитывает доходы и расходы по методу начисления, то эти суммы следует учесть в составе внереализационных доходов на дату, когда соответствующее судебное решение вступило в законную силу (подп. 4 п. 4 ст. 271 НК РФ).

Если же компания использует кассовый метод, то датой получения дохода признается день поступления денег на ее банковский счет.

Пример

В июне 2014 года ЗАО «Туроператор» участвовало в судебном процессе. Иск к турфирме предъявила компания «Инвест», недовольная качеством оказанных ей услуг по организации выездного корпоративного мероприятия.

Согласно штатному расписанию ЗАО «Туроператор», должность юриста в компании отсутствует, поэтому для защиты своих интересов компания обратилась к услугам адвоката. На оплату его услуг было потрачено 15 000 руб.

ЗАО «Туроператор» учитывает доходы и расходы для целей налогообложения методом начисления.

По результатам судебного заседания иск компании «Инвест» удовлетворен не был. Кроме того, арбитражный суд постановил возместить ЗАО «Туроператор» понесенные им судебные расходы на оплату услуг адвоката в сумме 15 000 руб. (в разумных пределах). В июле присужденная судом сумма в полном объеме поступила на расчетный счет ЗАО «Туроператор».

Бухгалтерия ЗАО «Туроператор» отразила в учете эти операции следующим образом.

В июне 2014 года

ДЕБЕТ 91–2 КРЕДИТ 76

– 15 000 руб. — учтены расходы на оплату услуг адвоката согласно заключенному договору

ДЕБЕТ 76 КРЕДИТ 51

– 15 000 руб. — перечислены деньги адвокату;

ДЕБЕТ 76 КРЕДИТ 91–1

– 15 000 руб. — отражена задолженность компании «Инвест» по возмещению судебных расходов согласно решению суда.

В июле 2014 года

ДЕБЕТ 51 КРЕДИТ 76

– 15 000 руб. — поступили денежные средства от компании «Инвест» во исполнение решения арбитражного суда.

В налоговом учете бухгалтерия ЗАО «Туроператор» отразила:

– в составе внереализационных расходов — 15 000 руб.;

– в составе внереализационных доходов — 15 000 руб.

Александр Елин,

директор компании «АКАДЕМИЯ АУДИТА»

Видео:Взыскание судебных расходов . Возмещение судебных расходов с проигравшей стороны.Скачать

Учет представительских расходов — проводки

Представительские расходы — проводки по ним будут рассмотрены в статье — это затраты на мероприятия по проведению встреч и переговоров с представителями сторонних компаний. Рассмотрим основные проводки и порядок документального отражения данных затрат.

Проводки по представительским расходам в бухучете

Документальное подтверждение представительских расходов

Итоги

Проводки по представительским расходам в бухучете

Практически каждая компания сталкивается с представительскими затратами, приглашая стратегически важных партнеров для проведения переговоров, встреч, презентаций и иных мероприятий, связанных с заключением экономически выгодных для развития фирмы сделок. К ним относятся, в том числе:

- транспортное обеспечение гостей;

- затраты на обеды, завтраки и ужины для партнеров и представителей фирмы;

- услуги сторонних переводчиков;

- буфетное сопровождение мероприятия.

Также к представительским расходам относятся затраты на проведение заседания совета директоров фирмы.

https://www.youtube.com/watch?v=8J0qCZlHQTI

В бухгалтерском учете все связанные с приемом и обслуживанием партнеров затраты относятся к расходам по обычным видам деятельности и фиксируются в дебете коммерческих или управленческих затрат проводками:

Дт 44 (26) Кт 60 — получены услуги;

Дт 19 Кт 60 — выделен НДС.

Для проведения подобных мероприятий денежные средства могут быть выданы организаторам — сотрудникам фирмы. Данный факт отражается записью:

Дт 71 Кт 50 (51) — выданы ДС в подотчет на проведение деловых мероприятий;

Дт 26 (44) Кт 71 — отражены представительские расходы согласно авансовому отчету.

Также компания может потратить какие-либо имеющиеся ресурсы, например материалы, товары или готовую продукцию. Такие расходы фиксируются проводкой

Дт 26 (44) Кт 10 (41, 43) — отражено списание ТМЦ на проведение мероприятия.

Пример

Компания ООО «Версаль» провела деловую встречу с представителями сторонней компании, программа которой включала: переговоры в бизнес-холле, посещение театра, последующий ужин в ресторане, размещение партнеров в гостинице и доставку их в аэропорт с утра. На билеты и ужин были выданы денежные средства из кассы в размере 50 000 руб. коммерческому директору Уварову И. Г. Остальные расходы были оплачены в безналичном порядке.

Затраты составили:

- аренда бизнес-холла — 27 325 руб. (включая НДС 4 168,22 руб.);

- буфетное обслуживание — 4 857 руб. (в т. ч. НДС 740,90 руб.);

- стоимость билетов в театр — 15 337 руб.;

- ужин в ресторане —23 456 руб.;

- стоимость проживания в гостинице — 8 500 руб.;

- транспортные расходы —2 856 руб.

Проводки

| Дт | Кт | Сумма | Расчет | Детализация | Документы | Примечание: суммы принимаемые к НУ |

| 60 | 51 | 27 325 | Оплата аренды | Выписка банка | ||

| 26 | 60 | 23 156,78 | 27 325 – 4 168,22 | Приняты расходы на аренду бизнес-холла | Договор, акт выполненных работ | Не принимаются |

| 19 | 60 | 4 168,22 | Принят к учету входной НДС | Счет-фактура | Входной НДС нельзя принять к вычету (т. к. не принимаются расходы) | |

| 60 | 51 | 4 857 | Оплата буфета | Выписка банка | ||

| 26 | 60 | 4 116,10 | 4 857 – 740,9 | Приняты расходы на буфетное обслуживание | Договор, акт выполненных работ | Принимается |

| 19 | 60 | 740,90 | Учтен входящий НДС | Счет-фактура | Принимается к вычету | |

| 71 | 50 | 50 000 | Выданы ДС в подотчет | РКО | ||

| 26 | 71 | 15 337 | Учтена стоимость билетов в театр | Авансовый отчет | Не принимаются | |

| 26 | 71 | 23 456 | Учтена сумма ужина в ресторане | Авансовый отчет | Принимаются | |

| 50 | 71 | 11 207 | Возвращены неистраченные ДС в кассу | ПКО | ||

| 60 | 51 | 8 500 | Оплачены расходы на проживание в гостинице | Выписка банка | ||

| 26 | 60 | 8 500 | Приняты к учету затраты на гостиницу | Договор, акт выполненных работ | Не принимаются | |

| 60 | 51 | 2 856 | Оплата услуг транспортной компании | Выписка банка | ||

| 26 | 60 | 2 856 | Приняты к учету транспортные затраты | Договор, акт выполненных работ | Принимаются |

Таким образом, затраты на проведение мероприятия обошлись фирме ООО «Версаль» в 77 421,88 руб.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Также напомним, что в налоговом учете представительские расходы — нормируемые и не могут превышать 4% от суммы заработной платы за текущий отчетный период. Также список принимаемых затрат при расчете налога на прибыль строго ограничен в ст.

264 НК РФ (применимые для НУ расходы перечислены в 1-м абзаце этой статьи). При этом размер расходов, превышающих лимит и не учтенных при подсчете прибыли в текущем квартале, может быть принят в течение года по мере увеличения затрат на оплату труда (п.

42 ст. 270 НК РФ).

Кроме того, сумма входного НДС может быть принята к вычету лишь в том случае, когда представительские расходы учтены при подсчете налогооблагаемой прибыли (п. 7 ст. 171 НК РФ). Если такие затраты не принимаются к расчету прибыли, то и входной НДС с этих трат должен быть списан в расходы, не влияющие на расчет налога, проводкой Дт 91.2 Кт 19.

В условиях примера сумма затрат на аренду бизнес-холла не принимается при расчете прибыли (письмо Минфина РФ от 12.03.2003 №04-02-03/29), соответственно, и сумма входного НДС не может быть включена в книгу покупок, даже при наличии корректно оформленных документов. Таким образом, бухгалтеру нужно будет списать НДС в размере 4 168,22 руб. в прочие расходы:

Дт 91.2 Кт 19 — 4 168,22 руб.

Более подробно о налоговом учете представительских затрат читайте в статье «Как правильно отражаются представительские расходы в налоговом учете».

Документальное подтверждение представительских расходов

Видео:Лайфхаки: как вести учет доходов и расходов // Наталья СмирноваСкачать

Судебные расходы

Судебные расходы сопровождают каждое гражданское дело в суде. При обращении в суд граждане вынуждены нести материальные затраты. Такие затраты называются судебными расходами или судебными издержками.

Судебные расходы можно подразделить на несколько видов, это обязательные судебные издержки и расходы, которые зависят только от воли лица, участвующего в рассмотрении дела. Рассмотрим подробно, что такое судебные расходы, порядок определения судебных издержек и взыскания судебных расходов.

Судебные расходы на государственную пошлину

К первой группе судебных расходов относят госпошлину. Госпошлина в суд является обязательным платежом по конкретным, определенным категориям исков. Размер судебных расходов по уплате госпошлины установлен законом, для судов общей юрисдикции — это статья 333.

19 Налогового кодекса РФ, размер таких судебных расходов одинаков на всей территории страны, как для районных судов, так и для мировых судей.

Госпошлиной облагаются исковые заявления, заявления особого производства, заявления по делам из публичных правоотношений; апелляционные жалобы, кассационные и надзорные жалобы; выдача судебного приказа.

https://www.youtube.com/watch?v=NbuHOtBuIk8

Государственная пошлина оплачивается до подачи заявления в суд, является необходимым приложением к заявлению в суд. Если госпошлина не уплачена, то исковое заявление оставляется без движения.

По искам имущественного характера размер судебных расходов по уплате госпошлины зависит от цены иска. При увеличении цены иска государственная пошлина подлежит доплате.

Льготы по судебным расходам на государственную пошлину предусмотрены для определенных категорий дел, а также для определенных категорий заявителей.

Например, по искам, связанным с трудовыми отношениями, о взыскании алиментов, в защиту интересов ребенка, а также по искам, заявителями по которым выступают ветераны и инвалиды I и II группы. Полный перечень льгот приведен в статье 333.36 Налогового кодекса РФ.

Для плательщиков предусмотрена возможность отсрочить или рассрочить уплату судебных расходов на государственную пошлину, уменьшить ее размер, если это связано с материальным положением обратившегося в суд лица. Предлагаем ознакомиться и скачать образцы заявлений по судебным расходам: Заявления и ходатайства по судебным расходам.

Госпошлина оплачивается по всем гражданским делам. Если госпошлину не оплатит заявитель при обращении в суд, то она оплачивается второй стороной, что определяется судом при вынесении судебного постановления, которым дело разрешается по существу.

Судебные издержки, связанные с рассмотрением дела

В состав второй группы судебных расходов входят, согласно статье 94 ГПК РФ, издержки, связанные с рассмотрением дела, которые подразделяются на:

- суммы, подлежащие выплате свидетелям, экспертам, специалистам, переводчикам; расходы, связанные с проведением осмотра;

- расходы на проезд и проживание сторон и третьих лиц, понесенные в связи с явкой в суд;

- судебные расходы по розыску ответчика;

- расходы, связанные с исполнением решения суда;

- компенсация за потерю времени;

- почтовые расходы;

- другие расходы, которые будут признаны судом необходимыми.

Перечень судебных издержек является открытым. По ходатайству стороны, суд может отнести к таким расходам и другие издержки, прямо связанные с рассмотрением дела, в качестве примера приведем расходы на получение справок, копирование и изготовление документов.

Эксперты, переводчики, свидетели являются лицами, участвующими в деле по ходатайству стороны. Их расходы на проезд, проживание, за выполненную ими работу оплачиваются по произведенным расходам. Свидетелям могут возмещаться расходы, связанные с потерей времени в связи с явкой в суд. Однако на практике в пределах одного города это не оплачивается.

Суммы, подлежащие оплате указанным лицам, выплачиваются согласно определению либо решению суда, оплата может быть возложена как на участников процесса, так и на федеральный бюджет, с последующим возмещением.

Судебные расходы на представителя

К третьей группе расходов можно отнести судебные расходы на представителя. На сегодняшний день представителем в гражданском деле может быть любой гражданин, а не только адвокат. Участие в деле представителя не является обязательным условием и зависит от желания стороны.

Размер гонорара представителя обычно определяется соглашением сторон. Вопросы о возмещении расходов на оплату услуг представителя решаются судом в порядке статьи 100 ГПК РФ, только по заявлению о взыскании расходов на оплату услуг представителя.

При наличии письменного ходатайства стороны, в пользу которой состоялось судебное решение, суд взыщет эти расходы в разумных пределах.

При этом судья обычно исходит из сложности дела, длительности судебного разбирательства, объема оказанной правовой помощи.

Судья знает примерные расценки на такие услуги, сложившиеся в данном регионе, взыскивает расходы на оплату услуг представителя исходя из собственного опыта и сложившейся судебной практики. Исходя из нашей практики, такие судебные расходы, как правило, взыскиваются в половине, или даже одной трети от заявленной к взысканию суммы.

https://www.youtube.com/watch?v=ukkycVwsSag

Гражданину нужно подумать, прежде чем заключать соглашение с представителем на необоснованно высокую сумму представительских расходов, соотнести эти расходы с объемом возможно полученного блага в результате обращения в суд.

Возмещение судебных расходов

При вынесении решения суд решает вопрос по возмещению судебных расходов. Все понесенные по делу судебные расходы, которые подтверждены платежными документами, будут распределены между истцом и ответчиком. Согласно статье 98 ГПК РФ судебные расходы распределяются пропорционально удовлетворенным исковым требованиям.

Например, истец понес судебные расходы в размере 1000 руб., заявив требования к ответчику на 10000 руб. Если иск удовлетворен наполовину (5000 руб.), то и судебные расходы будут взысканы только в размере 50 %. Ответчик в этом случае, также получит 50% своих судебных расходов с истца.

Законом предусмотрены случаи возмещения судебных расходов в случае прекращения производства по делу, в случае подачи заявления об отказе от иска, заключении мирового соглашения.

Судебные расходы могут быть взысканы стороной и после рассмотрения дела судом, для чего необходимо обратиться в суд с самостоятельным заявлением о взыскании судебных расходов. Такое заявление не является исковым, будет рассмотрено в рамках предыдущего дела в открытом судебном заседании с участием всех лиц, привлеченных в дело.

🔥 Видео

Судебные расходы: сколько стоит судебный процесс?Скачать

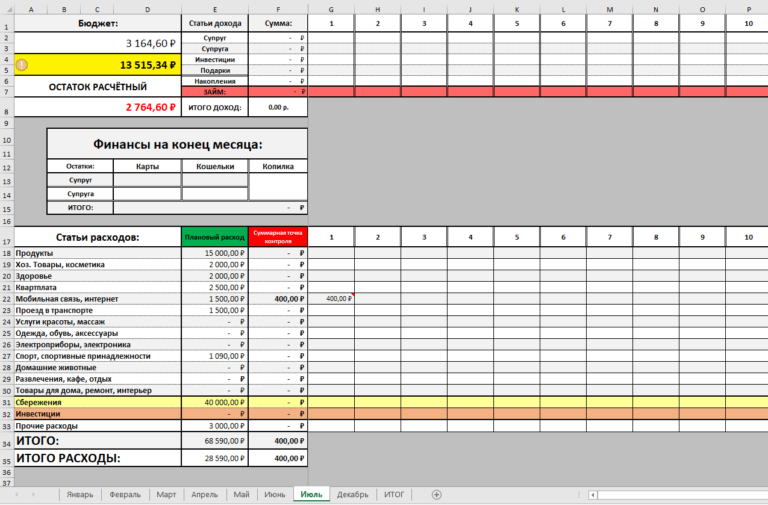

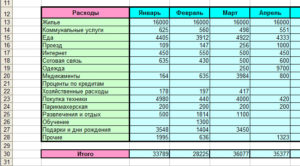

Как вести учет ДОХОДОВ и РАСХОДОВ в EXCEL? Как вести учет в EXCELСкачать

Как вести учёт доходов и расходов в Гугл таблицеСкачать

Как вести учет личных финансов? Грамотное управление личными финансами // 16+Скачать

Финансовая Грамотность | Учет Доходов И РасходовСкачать

Взыскание судебных расходов по закону: заявление, суд, помощь адвокатаСкачать

Взыскание судебных расходовСкачать

Как я записываю расходыСкачать

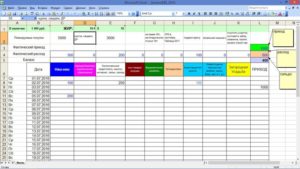

Как грамотно вести учет финансов? Современный финансовый учет компании в Google таблицеСкачать

Как Вести Учет Личных Финансов? ФИНАНСОВАЯ ГРАМОТНОСТЬСкачать

Что такое СУДЕБНЫЕ РАСХОДЫ? Из чего они состоят? Госпошлина, оплата, взыскание и возмещение в 2022Скачать

О возмещении судебных издержекСкачать

Доходы и расходы. Финансовый учёт.Скачать

Распределение судебных расходов между сторонамиСкачать

УСН при объекте «доходы минус расходы». Как правильно всё организовать и вести учет без ошибокСкачать

Ходатайство Взыскание судебных расходовСкачать