Гореть идеей и писать на коленке бизнес-план – это полдела при запуске своей компании. Налоги, механизмы их расчета и выплаты – вот задача, некомпетентность при решении которой может привести к проблемам.

Какой бы простой ни была налоговая система, вы должны абсолютно четко знать: когда, как и сколько заплатите в бюджет. Поговорим о том, как рассчитать налоги и внести авансовые платежи для ИП по УСН в 2021 году.

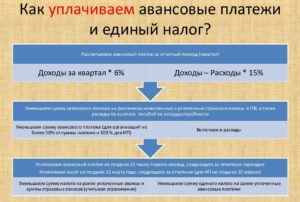

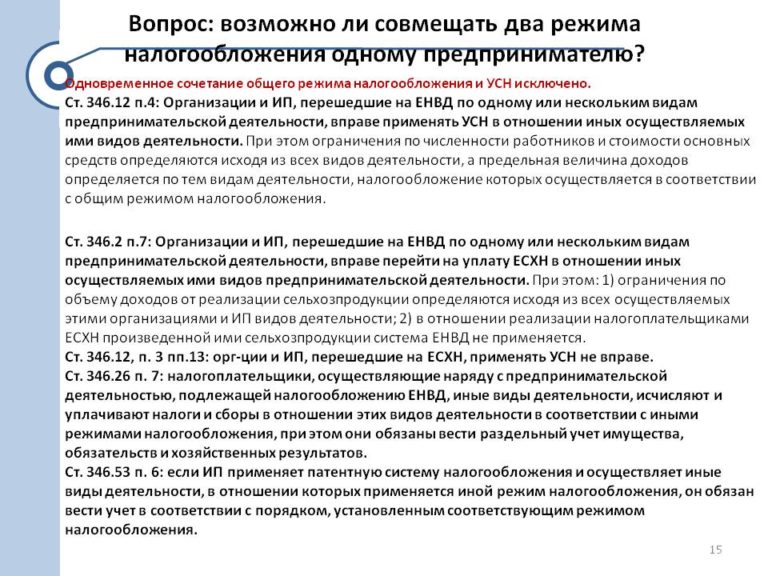

Для того чтобы понять, как рассчитать налоги и уплатить их, нужно разобраться, что такое «упрощенка». УСН предполагает замену ряда платежей на единый налог. Объектом налогообложения могут быть доходы или доходы, уменьшенные на величину расходов. Размер отчислений в бюджет разный: в первом случае УСН – 6%, а во втором – 15%.

Налоговый период для предпринимателей на УСН – с 1 января до 31 декабря включительно, а отчетный – 3, 6 и 9 месяцев.

ИП на УСН вносят в бюджет авансовые платежи по итогам каждого отчетного периода и налог по итогам года. Уплата и тех и других взносов является обязанностью предпринимателя и одним из условий ведения деятельности на «упрощенке» (ст.

346 НК). Иными словами, несмотря на то что налог рассчитывается и уплачивается по итогам года, вы обязаны вносить авансовый платеж. А итоговую сумму перечислений в бюджет ИП вправе уменьшить на сумму, которую уже заплатил в течение года.

Уплата авансовых платежей является обязанностью ИП и одним из условий ведения деятельности на УСН.

Схема расчета авансового платежа прописана в ст. 346.21 Налогового кодекса РФ.

Для того чтобы понять, сколько необходимо перечислить в бюджет, нужно:

1. Посчитать размер налоговой базы с начала года до конца отчетного периода.

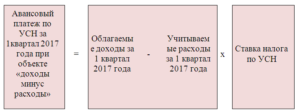

Если авансовый платеж рассчитывается за 1 квартал, то определяется доход за три месяца с начала года.

В том случае, если налогообложение проходит по схеме «доходы», то учитываем только поступления средств. Если речь идет о схеме УСН 15%, то уменьшаем сумму доходов на величину расходов.

Для расчета авансового платежа применяется формула: взнос равен произведению налоговой базы и ставки налога (6 или 15%).

2. Полученную сумму уменьшаем на сумму налоговых вычетов.

В том случае, если авансовый платеж рассчитывается за квартал, то больше никаких вычислений делать не требуется. Размер взноса в бюджет установлен.

Если речь идет о полугодии или 9 месяцах, то из полученной цифры нужно вычесть уже уплаченные в этом году авансовые платежи. Как мы видим, расчет довольно прост и не требует специальных бухгалтерских знаний.

- Уменьшаем сумму авансового платежа

- Сроки уплаты авансовых платежей

- Как платить авансовые платежи?

- Как воспользоваться сервисом ФНС?

- Авансовые платежи ИП по УСН в 2021 году: сроки уплаты и порядок расчета

- Какой налог платят на УСН

- Сроки уплаты единого налога

- Пример расчета авансовых платежей на УСН

- Как платить авансовые платежи

- Расчет и уплата авансового платежа по УСН в 2021 году в срок | Как рассчитать авансовый платеж по УСН? — Контур.Бухгалтерия

- Сроки уплаты авансовых платежей на УСН в 2021 году

- Расчет авансового платежа для УСН 6%

- Расчет авансового платежа для УСН 15%

- Авансовые платежи по УСН в 2021 году: сроки уплаты и расчёт

- Что такое авансовые платежи на УСН

- Уменьшение налога на сумму страховых взносов

- Расчёт для УСН Доходы

- Расчёт для УСН Доходы минус Расходы

- Кбк для платёжных документов

- Авансовые платежи и налог по УСН в 2021 году

- Сроки уплаты налога УСН в 2021 году

- Усн «доходы»

- Усн «доходы минус расходы»

- Частные вопросы по авансовым платежам

- 💥 Видео

Уменьшаем сумму авансового платежа

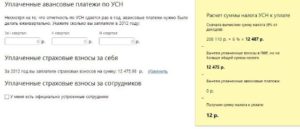

Формула расчета позволяет уменьшить авансовый платеж с помощью применения налоговых вычетов. Под этим термином подразумеваются уплаченные страховые взносы, а также пособия по временной нетрудоспособности. Другие налоговые вычеты для предпринимателей на УСН не предусмотрены.

В законе прописан максимальный предел, на который можно уменьшить авансовый платеж. Для индивидуальных предпринимателей он может составлять 100%. А для работодателей этот предел установлен на уровне 50%.

Предприниматели, пользующиеся «налоговыми каникулами», которые устанавливаются властями регионов, теряют право на уменьшение налогооблагаемой базы за счет платежей во внебюджетные фонды. Но и совершать авансовые платежи в этом случае не нужно.

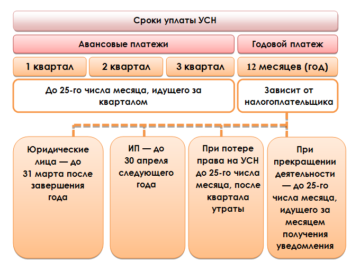

Сроки уплаты авансовых платежей

Индивидуальные предприниматели на упрощенной системе налогообложения вносят авансовые платежи по месту жительства. При этом сроки установлены довольно жестко (п.5 ст.346.21 НК РФ). Согласно положению Налогового кодекса, аванс необходимо перечислить не позднее 25 календарных дней со дня окончания отчетного периода.

Авансовые платежи вносятся:

- за 1 квартал – до 25 апреля;

- за полугодие – до 25 июля;

- за 9 месяцев – до 25 октября.

Аванс необходимо перечислить не позднее 25 календарных дней со дня окончания отчетного периода.

https://www.youtube.com/watch?v=rAVibrkeu6k

В том случае, если день внесения авансового платежа выпадает на выходной, то перевести средства можно в следующий за выходным рабочий день.

Как платить авансовые платежи?

Заплатить авансовые платежи можно тремя способами:

- Сформировать платежное поручение на сайте налоговой.

- Воспользоваться системой «Банк-клиент» и сделать платеж со своего расчетного счета.

- С помощью квитанции для безналичной оплаты.

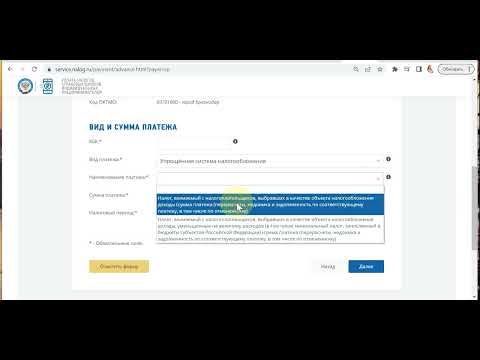

Как воспользоваться сервисом ФНС?

- Войдите на сайт налоговой инспекции. Поле с указанием кода ИФНС можно пропустить и кликнуть на кнопку «Далее».

- На следующей странице нужно указать регион проживания и адрес регистрации по месту жительства, в поле «Вид документа» – «Платежный документ».

- В графе «Тип платежа» выбираем «Уплата налога, сбора, платежа, пошлины, взноса, аванса (предоплаты)».

- В поле «Статус лица» ставим значение «09» – индивидуальный предприниматель, а в «Основание платежа» – «ТП» (текущий платеж).

- Далее указываем налоговый период: КВ (квартальные, порядковый номер квартала и год), вводим ИНН, Ф.И.О. и сумму.

- Выбираем способ оплаты и формируем платежное поручение.

Если день выплаты авансового платежа выпадает на выходной, то перевести средства можно в следующий за выходным рабочий день.

В Министерстве финансов РФ созрела очередная инициатива, которая косвенно повлияет на размер и порядок уменьшения авансового платежа для индивидуальных предпринимателей. Как пишет «Коммерсант», правительству предлагается объявить социальные сборы налогами или по крайней мере единым платежом и отдать их сбор ФНС.

По данным издания, Минфин предлагает придать страховым взносам статус налогов и включить в НК РФ. По мнению экспертов Министерства, это сократит издержки внебюджетных фондов, поможет эффективнее контролировать неплательщиков.

Однако в случае принятия подобных изменений предприниматели на УСН могут лишиться единственного налогового вычета. К счастью, далеко не все инициативы Минфина находят поддержку и доходят до реализации.

Предпринимателям на УСН важно изучить всю информацию об авансовых платежах до того, как придет необходимость перевести деньги в бюджет. Правильно совершенные расчеты и заполненные документы помогут вам избежать штрафов и сохранить репутацию ответственного плательщика. Изучайте наши инструкции и просите совета у опытных коллег. Это поможет избежать многих ошибок.

Видео:КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Авансовые платежи ИП по УСН в 2021 году: сроки уплаты и порядок расчета

Почему вопрос про авансовые платежи ИП по УСН так популярен? Большинство индивидуальных предпринимателей сразу после регистрации ИП в ИФНС переходят на льготный налоговый режим. Это и понятно, ведь такие системы налогообложения позволяют платить в бюджет по минимуму…

Чаще всего ИП выбирают упрощенную систему налогообложения. Преимуществ у этого режима действительно много:

- Пониженная налоговая ставка;

- Налоги начисляются только на реально получаемые доходы, если их нет, то и налог платить не надо;

- Возможность уменьшать налоговые платежи на сумму уплаченных страховых взносов;

- Всего одна годовая декларация.

| ✏ Каждый плательщик УСН должен знать порядок расчета и сроки уплаты единого налога. Если все делать вовремя и правильно, повышенное внимание со стороны налоговых инспекций предпринимателю не грозит. |

Какой налог платят на УСН

На упрощенной системе налогообложения предприниматели платят всего один налог, который называется единый. Рассчитывается единый налог очень просто:

- 6% от полученных доходов (на УСН Доходы);

- от 5% до 15% разницы между доходами и доказанными затратами (на УСН Доходы минус расходы).

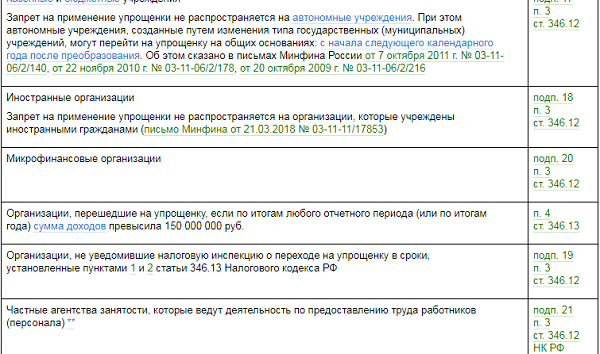

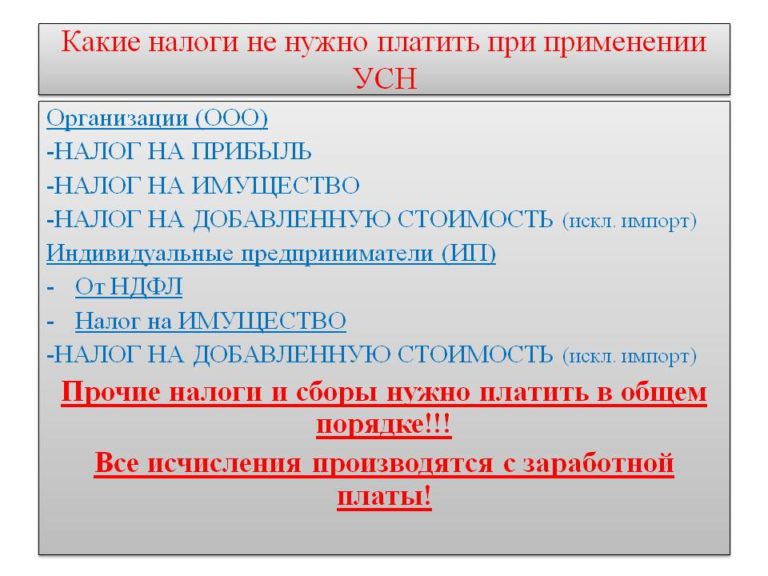

А вот НДС, НДФЛ и налог на имущество ИП-упрощенцы не платят. Правда, из этого правила есть исключение, поэтому некоторые предприниматели платят:

- НДС при ввозе товаров на территорию Российской Федерации;

- Налог на имущество, если недвижимость относится к объектам торгового, бытового и административно-делового назначения, включенным в перечень, установленный муниципальными образованиями.

Сроки уплаты единого налога

Статья 346.21 НК РФ, где говорится про порядок расчета и уплаты единого налога, длинная и достаточно запутанная. В ней сразу же идет речь об уплате авансового платежей по налогу без объяснения, что это такое. Разберемся в этом вопросе вместе.

https://www.youtube.com/watch?v=8RQkBpYceHc

Получить бесплатную консультацию от специалиста ►

Для того, чтоб налог был установлен, надо определить его налоговый период. На УСН налоговым периодом, т.е. периодом, за который рассчитывают и платят налог, признается календарный год. Логично было бы предположить, что единый налог упрощенцы платят всего один раз в году, но это не так.

Кроме налогового периода в статье 346.19 НК РФ указаны отчетные периоды:

- Первый квартал;

- Полугодие;

- Девять месяцев календарного года.

| ✏ Хотя периоды и называются отчетными, никакие отчеты по их окончанию сдавать не надо. Зато надо рассчитать налоговую базу и заплатить с полученных доходов авансовый платеж. |

То есть, авансовые платежи ИП – это часть единого налога, которая платится вперед или авансом. За счет этого бюджет пополняется равномерно, а не раз в году.

| ✏ Конечно, для плательщиков УСН было бы гораздо проще рассчитывать и платить налог просто по итогам каждого квартала, однако чиновники считают иначе. Кстати, авансовые платежи установлены не только для единого упрощенного налога, но и по другим, например, налогу на прибыль. |

Итак, в какие же сроки надо перечислять налоговые платежи по УСН в 2021 году? Авансовые платежи платят по итогам каждого отчетного периода в следующие сроки:

- За первый квартал — не позднее 25-го апреля;

- За полугодие — не позднее 25-го июля;

- За девять месяцев — не позднее 25-го октября.

Причем, здесь действует правило – если доходов в каком-то квартале не было, то и платить авансовый платеж не требуется. Например, в первом квартале ИП на УСН Доходы получил 380 000 рублей. Значит, не позднее 25-го апреля он должен перечислить 6% от этой суммы, т.е. 22 800 рублей.

А во втором квартале никаких поступлений не было, хотя договоры с контрагентами были заключены, но оплата от них придет позже. Значит, второго авансового платежа у предпринимателя не будет. В третьем квартале на расчетный счет ИП поступило 840 000 рублей, поэтому авансовый платеж за девять месяцев составит 50 400 рублей.

Окончательный расчет единого налога происходит по итогам года, при этом из начисленной суммы вычитаются все уплаченные авансовые платежи, а также страховые взносы. А срок уплаты оставшейся части единого налога по итогам года – 30 апреля следующего года. Таким образом, ИП платит в 2021 году только авансовые платежи, а единый налог – уже в 2021 году.

| ✏ Обратите внимание: ИФНС штрафует только за несвоевременно уплаченный налог по итогам года. Если же вы опоздали с уплатой авансовых платежей, то здесь могут взыскать только пени, потому что налоговый период еще не окончен. |

Пример расчета авансовых платежей на УСН

Методология налогового учета авансовых платежей на УСН в 2021 году предполагает накопительный итог с начала года. Как это происходит, покажем на примере для ИП на УСН Доходы без работников.

Напомним, что в этом случае можно уменьшать рассчитанный авансовый платеж на всю сумму уплаченных предпринимателем взносов за себя. А если у ИП есть работники, то налоговые платежи можно уменьшать не более, чем на 50%.

Пример: ИП Авдеев С.Н. получил в 2021 году доход в 730 тысяч рублей. У предпринимателя заключен договор с постоянным партнером на оказание услуг, поэтому каждый квартал на расчетный счет поступает примерно одна и та же сумма:

- В 1 квартале – 190 000 руб;

- Во 2 квартале – 185 000 руб;

- В 3 квартале – 175 000 руб;

- В 4 квартале – 180 000 руб.

Сумма страховых взносов за себя при таких доходах складывается из двух частей:

- Обязательные страховые взносы в размере 32 385 рублей, которые надо перечислить до конца текущего года;

- Дополнительный взнос на пенсионное страхование в размере 1% с доходов свыше 300 000 рублей за год (т.е. 4 300 рублей), крайний срок уплаты которых – 1 июля 2021 года.

Хотя для обязательных страховых взносов не установлены квартальные сроки уплаты, но Авдеев платил их по частям, чтобы сразу уменьшать авансовые платежи:

- В 1 квартале – 8 000 руб;

- Во 2 квартале – 8 000 руб;

- В 3 квартале – 8 000 руб;

- В 4 квартале – 8 385 руб.

Соберем все данные в таблицу:

| Период | Доходы нарастающим итогом | Взносы нарастающим итогом |

| Первый квартал | 190 000 | 8 000 |

| Полугодие | 375 000 | 16 000 |

| Девять месяцев | 550 000 | 24 000 |

| Календарный год | 730 000 | 32 385 |

Рассчитаем авансовые платежи:

- За первый квартал: 190 00 * 6% = 11 400 минус уплаченные взносы 8 000, к оплате остается 3 400 рублей. Срок оплаты первого авансового платежа – до 25-го апреля.

- За полугодие получаем: 375 000 * 6% = 22 550 рублей. Отнимаем уплаченные взносы за полугодие и первый авансовый платеж: 22 550 – 16 000 – 3 400 = 3 100 рублей надо доплатить не позже 25-го июля.

- За девять месяцев: 550 000 * 6% = 33 000 рублей. Уменьшаем на все уплаченные взносы и авансы: 33 000 – 24 000 – 3 400 – 3 100 = 2 500 руб. Перечислить их надо до 25-го октября.

- По итогу года считаем оставшуюся сумму единого налога: 730 000 * 6% = 43 800 — 32 385 — 3 400 — 3 100 — 2 500 = 2 415 рублей. Крайний срок уплаты этой суммы — 30 апреля 2021 года.

Как видим, за счет возможности уменьшать единый налог и авансовые платежи по нему на сумму уплаченных страховых взносов, ИП Авдеев заплатил только 11 415 рублей вместо возможных начисленных 43 800 рублей. Но если бы он заплатил обязательные страховые взносы за себя с опозданием, т.е. не перечислив их полностью до конца года, единый налог пришлось бы платить полностью.

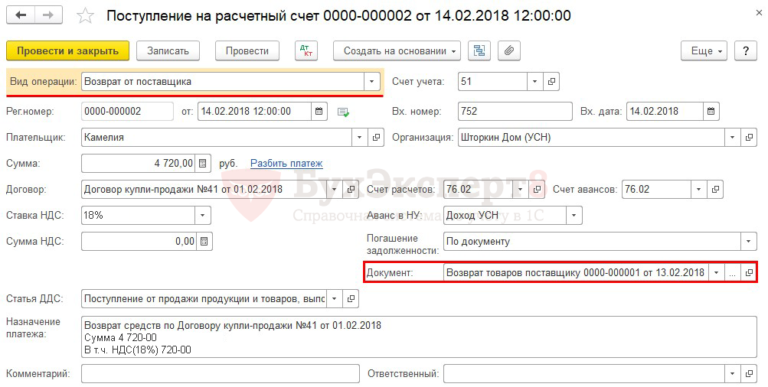

Как платить авансовые платежи

Итак, сроки уплаты и порядок расчета авансовых платежей мы разобрали. Теперь вопрос – как и куда перечислять эти суммы?

Плательщики УСН отчитываются и платят налоги в той инспекции, где они стоят на учете. Для ИП это территориальная ИФНС по прописке, даже если реальная деятельность ведется совсем в другом регионе РФ.

https://www.youtube.com/watch?v=mIQNgSMzUxs

То есть, в квитанции или платежке на уплату авансового платежа должны стоять реквизиты своей налоговой инспекции. Узнать их можно на сайте Налоговой службы или обратившись в ИФНС по месту прописки.

А КБК (код бюджетной классификации) будет отличаться для разных объектов налогообложения:

- Для УСН Доходы – 182 1 05 01011 01 1000 110;

- Для УСН Доходы минус расходы – 182 1 05 01021 01 1000 110.

Видео:Как ИП платить налоги и подавать уведомления в 2024 годуСкачать

Расчет и уплата авансового платежа по УСН в 2021 году в срок | Как рассчитать авансовый платеж по УСН? — Контур.Бухгалтерия

Компании и предприниматели на УСН три раза в год перечисляют в бюджет авансовые платежи по налогу. Мы расскажем о порядке расчета платежей для объектов налогообложения “Доходы” и “Доходы минус расходы”.

Сроки уплаты авансовых платежей на УСН в 2021 году

По итогам каждого квартала бизнесмены должны делать своего рода «предоплату налога» — авансовый платеж. Платеж вносится в течение 25 дней после завершения отчетного квартала. Если 25 число выпадает на выходной, то последний срок платежа переносится на ближайший будний день.

- за 1 квартал 2021 года — до 25 апреля 2021;

- за 1 полугодие 2021 года — до 25 июля 2021;

- за 9 месяцев 2021 года — до 25 октября 2021.

По итогам налогового периода — календарного года — нужно рассчитать остаток налога и уплатить его. Срок для уплаты — такой же, как для сдачи налоговой декларации:

- ООО должны сдать декларацию по УСН и уплатить налого по УСН за предыдущий 2021 год до 1 апреля 2021.

- ИП должны сдать декларацию по УСН и уплатить налого по УСН за предыдущий 2021 год до 30 апреля 2021.

Налог по УСН уплачивается в особые сроки в двух случаях:

- прекращена деятельность, которая осуществлялась на УСН — не позднее 25-го числа месяца, следующего за месяцем, в котором деятельность прекратилась;

- при нарушении ограничений и утрате права на применение УСН — не позднее 25-го числа месяца, следующего за кварталом, в котором налогоплательщик утратил право на применение упрощенной системы.

Если вы забыли об авансовом платеже или опоздали с уплатой, налоговая служба начислит пени за каждый день неуплаты — вплоть до поступления денег в бюджет. Тех предпринимателей, которые решают уплатить налог один раз по итогам года, без всяких «предоплат» может ждать внушительная сумма пеней.

Расчет авансового платежа для УСН 6%

Порядок расчета авансовых платежей по УСН «доходы» и «доходы минус расходы» не изменился. Действуют те же правила, что и в 2021 году.

Шаг 1. Чтобы вычислить налоговую базу, суммируем все доходы компании с начала года до конца квартала, для которого рассчитываем авансовый платеж. Эти цифры берутся из 4 графы 1 раздела КУДиР. В качестве доходов на упрощенке учитывается выручка от реализации и другие доходы, список которых приведен в ст. 249 и ст. 250 НК РФ.

Сумму налога вычисляем по формуле: Доходы * 6%.

Уточняйте налоговую ставку для вашего вида деятельности в вашем регионе — она может быть уменьшена даже до 1%.

Шаг 2. Плательщики налога УСН 6% вправе применить налоговый вычет и снизить сумму налога. Налог можно уменьшить на размер страховых взносов за себя и своих работников и на сумму больничных, которые уплачены за счет работодателя. Компании, которые платят торговый сбор, включают сумму сбора в налоговый вычет.

- ООО и предприниматели с сотрудниками уменьшают налог не более чем на 50%.

- ИП без работников вправе уменьшать налог на размер всех страховых взносов, которые он платит за себя.

Шаг 3. Из получившейся суммы нужно вычесть авансовые платежи, которые сделаны в прошлые периоды текущего календарного года.

https://www.youtube.com/watch?v=WXSoHfE23sY

ООО “Огонь и лед” получило за полугодие доходы на сумму 660 000 рублей. Из них в 1 квартале 310 000 рублей и во 2 квартале 350 000 рублей. Авансовый платеж за 1 квартал — 9 300 рублей.

Рассчитываем налог: 660 000 * 6% = 39 600 рублей.

Делаем налоговый вычет. В организации 2 сотрудника, за них платятся взносы 20 000 в месяц, больничных за полгода не было, торговый сбор компания не платит. Так, за 6 месяцев было уплачено взносов 20 000 * 6 = 120 000 рублей. Мы видим, что сумма налогового вычета больше суммы налога, значит налог мы можем уменьшить лишь на 50%. 39 600 * 50% = 19 800 рублей.

Теперь вычитаем из этой суммы уплаченный после 1 квартала авансовый платеж:

19 800 — 9 300 = 10 500 рублей.

Так, за 2 квартал нужно внести авансовый платеж 10 500 рублей.

Расчет авансового платежа для УСН 15%

Шаг 1. Суммируем все доходы предприятия с начала года до конца нужного квартала. Цифры берем из 4 графы 1 раздела КУДиР. В доходы на УСН попадает выручка от реализации и другие доходы, которые перечислены в ст. 249 и ст. 250 НК РФ.

Шаг 2. Суммируем расходы бизнеса с начала года до конца нужного периода, цифры берем из 5 графы 1 раздела КУДиР. Полный список затрат, которые могут учитываться как расходы предприятия, приведен в ст. 346.16 НК РФ.

Важно соблюдать также порядок учета расходов: траты должны напрямую относиться к деятельности предприятия, должны быть оплачены и зафиксированы в бухгалтерии. Мы рассказывали о том, как правильно учитывать расходы на УСН.

Страховые взносы на УСН 15% относятся к расходам и учитываются в их составе.

Сумму налога вычисляем по формуле: (Доходы – Расходы) * 15%.

Уточняйте налоговую ставку для вида деятельности вашего предприятия в вашем регионе. С 2021 года регион может установить дифференцированную ставку от 5 до 15%.

Шаг 3. Теперь из суммы налога вычитаем авансовые платежи, которые были внесены в предыдущие периоды текущего календарного года.

ИП Мышкин А.В. с начала года получил доход 450 000 рублей. Из них за 1 квартал 120 000 рублей, за 2 квартал 140 000 рублей и за 3 квартал 190 000 рублей.

Расходы с начала года составили 120 000 рублей. Из них 30 000 рублей — в 1 квартале, 40 000 рублей во 2 квартале и 40 000 рублей в 3 квартале.

Авансовые платежи составили: 13 500 рублей в 1 квартале и 15 000 рублей во 2 квартале.

Рассчитаем сумму к уплате в 3 квартале: (450 000 — 120 000) * 15% = 49 500 рублей.

Вычтем из этой суммы платежи предыдущих кварталов: 49 500 — 13 500 — 15 000 = 21 000 рублей.

Так, ИП Мышкин по итогам 3 квартала должен уплатить 21 000 рублей.

Онлайн-сервис Контур.Бухгалтерия автоматически рассчитывает авансовые платежи на основе КУДиР и данных по страховым взносам и больничным.

Сервис формирует платежное поручение и заранее напоминает о предстоящем платеже. Интеграция с банками позволяет легко осуществить предоплату налога. Платите налоги с Контур.

Бухгалтерией, ведите учет, начисляйте зарплату, отправляйте отчетность и пользуйтесь поддержкой наших экспертов.

Попробовать бесплатно

Видео:КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ в 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Авансовые платежи по УСН в 2021 году: сроки уплаты и расчёт

Упрощённая система – это специальный льготный режим, декларация по которому сдаётся только раз в год.

Уплата единого налога на УСН тоже происходит раз в год – не позднее 31 марта для ООО и 30 апреля для ИП. Однако это не все платежи, которые упрощенец должен перечислить в бюджет.

По окончании каждого отчётного периода, при наличии доходов, надо рассчитать и заплатить авансовые платежи по налогу.

Что такое авансовые платежи на УСН

Повторимся, налоговым периодом для упрощённой системы является календарный год, поэтому окончательный расчёт с государством происходит по итогам года.

Но для того, чтобы поступления в бюджет в течение года были равномерными, НК РФ установил обязанность плательщиков упрощёнки платить налог частями, по итогам отчётных периодов.

По сути, таким образом происходит авансирование бюджета за счёт более ранних поступлений.

Отчётными периодами для расчета авансовых платежей по УСН являются первый квартал, полугодие и девять месяцев года. Если в отчётном периоде бизнесмен получил доход, то надо в течение 25 дней, следующих за ним, рассчитать и уплатить 6% (на УСН Доходы) или 15% (на УСН Доходы минус расходы) от налоговой базы. Если же доходов получено не было, то и платить ничего не надо.

https://www.youtube.com/watch?v=WeDlYMniiM8

Авансовые платежи называются именно так, потому что налог платится как бы вперёд, авансом, не дожидаясь окончания года. При этом все авансовые платежи по УСН в декларации учитываются и соответственно уменьшают итоговую годовую сумму.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

*акция с Альфа-Банком действует до 30.11.2021

Уменьшение налога на сумму страховых взносов

Страховые взносы, которые индивидуальный предприниматель платит за себя, а также взносы за работников организаций и ИП, уменьшают рассчитанные суммы налога.

Подробнее: Предельная величина базы для начисления страховых взносов в 2021 году

Порядок уменьшения зависит от того, какой объект налогообложения выбран:

- на УСН Доходы уменьшается сам рассчитанный платёж;

- на УСН Доходы минус Расходы уплаченные взносы учитываются в расходах.

Для индивидуальных предпринимателей, работающих на УСН 6%, есть еще одно важное условие – наличие или отсутствие работников.

Если у ИП есть работники, принятые по трудовому или гражданско-правовому договору, то уменьшить выплаты можно не более, чем на 50%. Если же работников нет, то уменьшать выплаты в бюджет можно на всю сумму уплаченных взносов.

При небольших доходах ИП без работников может сложиться ситуация, что налога к уплате не будет вовсе, он будет полностью уменьшен за счёт взносов.

Если часть года предприниматель работал самостоятельно, а потом нанял сотрудников, то учитывать всю сумму взносов он может только за тот отчётный период, когда работников ещё не было.

Например, работники приняты в апреле, тогда ИП вправе уменьшить авансовые платежи на всю сумму уплаченных за себя взносов только за первый квартал.

Далее, до конца года и по его итогам уменьшать рассчитанные суммы можно не более, чем на половину, даже если работники будут уволены в следующем квартале. При этом в расчёт берутся суммы, уплаченные в фонды как за себя, так и за работников.

Режимы УСН 6% и УСН 15% кардинально различаются по налоговой базе, ставке и порядку расчёта. Рассмотрим на примерах, как рассчитать авансовый платеж по УСН для разных объектов налогообложения.

Расчёт для УСН Доходы

Налоговой базой, т.е. той суммой, с которой рассчитывают налог, для УСН Доходы являются полученные доходы. Никакие расходы на этом режиме налоговую базу не уменьшают, налог исчисляют со всех реализационных и внереализационных доходов. Но зато за счёт уплаченных взносов можно уменьшить сам платёж в бюджет.

Для примера расчетов возьмём индивидуального предпринимателя без работников, который за 2021 год получил доходов на сумму 854 420 рублей. Страховые взносы ИП в 2021 году состоят из фиксированной минимальной суммы в 32 385 р. плюс 1% от доходов, превышающих 300 000 руб. Считаем: 32 385 + (854 420 – 300 000 = 554 420) * 1% = 5 544) = 37 929 руб.

Уплатить дополнительные взносы в размере 5 544 р. можно как в 2021 году, так и после его окончания, до 1 июля 2021 года. Наш предприниматель оплатил все взносы в 2021 году. Страховые взносы за себя ИП платил каждый квартал, чтобы сразу иметь возможность уменьшить выплаты в бюджет:

- в 1 квартале – 8 500 р;

- во 2 квартале – 8 500 р;

- в 3 квартале – 10 000 р;

- в 4 квартале – 10 929 р.

| Январь | 75 110 | Первый квартал | 168 260 | 8 500 |

| Февраль | 69 870 | |||

| Март | 23 280 | |||

| Апрель | 117 200 | Полугодие | 325 860 | 17 000 |

| Май | 14 000 | |||

| Июнь | 26 400 | |||

| Июль | 220 450 | Девять месяцев | 657 010 | 27 000 |

| Август | 17 000 | |||

| Сентябрь | 93 700 | |||

| Октябрь | 119 230 | Календарный год | 854 420 | 37 929 |

| Ноябрь | 65 400 |

Важное условие: доходы и взносы ИП за себя считаем не отдельно за каждый квартал, а нарастающим итогом, т.е. с начала года. Это правило установлено статьей 346.21 НК РФ.

Посмотрим, как рассчитать авансовый платеж по УСН Доходы на основании этих данных:

- За первый квартал: 168 260 * 6% = 10 096 минус уплаченные взносы 8 500, к оплате остается 1 596 р. Срок оплаты – не позже 25-го апреля.

- За полугодие получаем 325 860 * 6% = 19 552 р. Отнимаем взносы за полугодие и аванс за первый квартал: 19 552 – 17 000 – 1596 = 956 р. останется доплатить не позднее 25-го июля.

- За девять месяцев рассчитанный налог составит 657 010 * 6% = 39 421 р. Уменьшаем на все уплаченные взносы и авансы: 39 421 – 27 000 – 1 596 – 956 = 9 869 руб. Перечислить их в бюджет надо успеть до 25-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить до 30 апреля: 854 420 * 6% = 51 265 — 37 929 — 1 596 – 956 — 9 869 = 915 руб.

Как видим, благодаря возможности учитывать за себя оплату в фонды, налоговая нагрузка ИП на УСН Доходы в этом примере составила всего 13 336 (1 596 + 956 + 9 869 + 915) руб., хотя весь рассчитанный единый налог равен 51 265 руб.

Напомним, что такая возможность есть только у предпринимателей, не использующих наёмный труд, ИП-работодатели вправе уменьшать налог не более, чем наполовину. Что касается ООО, то организация признается работодателем уже сразу после регистрации, поэтому юридические лица тоже уменьшают платежи в казну не более, чем на 50%.

Расчёт для УСН Доходы минус Расходы

На этом режиме взносы можно учесть только в составе остальных расходов, т.е. сам рассчитанный авансовый платеж уменьшить нельзя. Разберёмся, как рассчитать авансовый платеж по УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

Для примера возьмём того же предпринимателя без работников, но теперь укажем расходы, понесённые им в процессе деятельности. Взносы уже включены в состав общих расходов, поэтому отдельно указывать их не будем.

| Январь | 75 110 | Первый квартал | 168 260 | 108 500 |

| Февраль | 69 870 | |||

| Март | 23 280 | |||

| Апрель | 117 200 | Полугодие | 325 860 | 226 300 |

| Май | 14 000 | |||

| Июнь | 26 400 | |||

| Июль | 220 450 | Девять месяцев | 657 010 | 497 650 |

| Август | 17 000 | |||

| Сентябрь | 93 700 | |||

| Октябрь | 119 230 | Календарный год | 854 420 | 683 800 |

| Ноябрь | 65 400 | |||

| Декабрь | 12 780 |

Стандартная ставка для УСН Доходы минус Расходы 2021 года равна 15%, возьмем ее для расчёта.

- За первый квартал: (168 260 – 108 500) * 15% = 8 964 р. Заплатить надо не позже 25-го апреля.

- За полугодие: (325 860 – 276 300) * 15% = 14 934 р. Отнимаем аванс, уплаченный за первый квартал (14 934 – 8 964), получаем, что 5 970 рубля останется доплатить не позднее 25-го июля.

- За девять месяцев рассчитанный налог составит (657 010 – 497 650) * 15% = 23 904 р. Уменьшаем на авансы за первый квартал и полугодие: 23 904 – 8 964 – 5 970 = 8 970 р. Перечислить их в бюджет надо успеть до 25-го октября.

- По итогам года считаем, сколько надо ещё доплатить до 30 апреля: (854 420 * 683 800) * 15% = 25 593 минус все уплаченные авансы 23 904, получаем 1 689 р.

Теперь проверяем, нет ли обязанности уплатить минимальный налог, т.е. 1% от всех полученных доходов: 854 420 * 1% = 8 542 рубля. В нашем случае в бюджет мы уплатили больше, поэтому всё в порядке.

Сравним, чья финансовая нагрузка оказалась выше:

- на упрощёнке 6% предприниматель заплатил 13 336 (налог) плюс 37 929 (взносы), итого 51 265 руб.

- на упрощёнке 15% налог составил 25 593 рублей плюс 28 697 (взносы), итого 54 290 руб.

Можно сказать, что нагрузка на двух режимах в наших примерах оказалась сопоставимой, но это потому что достаточно высока доля расходов (80%). Если доля расходов окажется ниже, то УСН 15% менее выгоден, чем УСН 6%.

Рекомендуем перед выбором режима налогообложения получить бесплатную консультацию от 1С: БО, на которой вам помогут выбрать оптимальный для вас вариант.

Кбк для платёжных документов

Видео:КАК ЗАПОЛНИТЬ УВЕДОМЛЕНИЕ ПО УСН 1110355 НА ЕНС В ЛИЧНОМ КАБИНЕТЕ ИП В 2023 ГОДУСкачать

Авансовые платежи и налог по УСН в 2021 году

Для подробного пошагового расчета авансовых платежей и налога УСН, вы можете воспользоваться данным бесплатным онлайн-калькулятором непосредственно на этом сайте.

Чтобы правильно рассчитать налог необходимо знать, что на УСН:

- налоговым периодом считается календарный год;

- отчетным периодами являются 1 квартал, полугодие и 9 месяцев;

- налог рассчитывается нарастающим итогом с начала года (например, доход (расход) за 9 месяцев будет включать в себя доход (расход) за полугодие и первый квартал).

Чтобы полностью оплатить налог УСН нужно:

- в течение года сделать 3 авансовых платежа (отчетность сдавать не требуется);

- в следующем году заплатить налог по УСН за вычетом ранее уплаченных авансовых платежей (сдается декларация по УСН).

Стоит заметить, что многие ИП и организации, которые не хотят самостоятельно заниматься расчетом налога УСН, используют специальные программы.

Бесплатная консультация по налогам ООО

Сроки уплаты налога УСН в 2021 году

По итогам каждого отчетного периода (1 квартал, полугодие и 9 месяцев) ИП и ООО на УСН необходимо производить авансовые платежи. Всего за календарный год необходимо сделать 3 платежа, а уже по итогам года рассчитать и заплатить окончательный налог.

https://www.youtube.com/watch?v=nrhQc9aZ168

В таблице ниже представлены сроки уплаты налога УСН в 2021 г.:

| 1 квартал | до 25 апреля 2021 года |

| Полугодие | до 25 июля 2021 года |

| 9 месяцев | до 25 октября 2021 года |

| Календарный год (за 2021) | Для ИП – 30 апреля 2021 года |

| Для организаций – 1 апреля 2021 года |

Примечание: если срок уплаты налога УСН выпадает на выходной или праздник, тогда крайний срок уплаты переносится на ближайший рабочий день.

Усн «доходы»

Чтобы рассчитать налог (авансовый платеж) на данном объекте налогообложения, необходимо сумму доходов за определенный период умножить на ставку 6%. Затем полученный результат можно сделать значительно меньше, так как на Усн «доходы»:

- Индивидуальные предприниматели без работников могут уменьшить 100% налога (авансового платежа) на сумму уплаченных фиксированных платежей (за себя).

- Индивидуальные предприниматели и организации с работниками, могут уменьшить до 50% налога (авансового платежа) на сумму уплаченных страховых взносов за работников, а также на сумму уплаченных фиксированных платежей за себя (если они войдут в 50%). Стоит отметить, что если ИП работал один (т.е. мог уменьшать налог или авансовый платеж на 100%), а затем нанял работника (пусть временно), то право на уменьшение аванса на всю сумму, уплаченных страховых взносов за себя, ИП теряет до конца года, вне зависимости от того, на какой период принят сотрудник и доработал ли он до конца года. То есть, если сотрудник нанят, к примеру, 1 января и уволен 1 марта, то уменьшать авансы не более, чем на 50% от суммы, подлежащей уплате, придется до конца года. ИП утрачивает право на уменьшение суммы исчисленного налога (авансовых платежей по налогу) на всю сумму уплаченных за себя страховых взносов, начиная с того налогового (отчетного) периода, с которого он нанял работников.

Обратите внимание, что для того, чтобы уменьшить авансовые платежи за соответствующие кварталы фиксированные платежи на пенсионное и медицинское страхование должны быть заплачены в том же квартале, за который рассчитывается аванс, а именно не позднее:

- 1 января по 31 марта – за 1 квартал;

- 1 апреля по 30 июня за полугодие – за полугодие (2 квартал);

- 1 июля по 30 сентября за 9 месяцев – за 9 месяцев (3 квартал);

- 1 октября по 31 декабря – за год.

Таким образом, для расчета авансового платежа (налога) по Усн «доходы» можно составить формулу:

Авансовый платеж (Налог) = Налоговая база (сумма доходов нарастающим итогом) * 6% – Страховые взносы (только за себя или еще за работников) – Предыдущие авансовые платежи (применяется кроме расчета авансового платежа за первый квартал).

Предположим, что индивидуальный предприниматель без работников имеет следующие показатели:

| Январь | 150 000 | Первый квартал | 540 000 | 8 096,2 |

| Февраль | 210 000 | |||

| Март | 180 000 | |||

| Апрель | 170 000 | Полугодие | 1 160 000 | 16 192,4 |

| Май | 250 000 | |||

| Июнь | 200 000 | |||

| Июль | 260 000 | 9 месяцев | 1 860 000 | 24 288,6 |

| Август | 210 000 | |||

| Сентябрь | 230 000 | |||

| Октябрь | 240 000 | Год | 2 680 000 | 32 385 |

| Ноябрь | 300 000 | |||

| Декабрь | 280 000 |

Авансовый платеж за первый квартал:

- Налоговую базу за первый квартал умножаем на 6% (540 000 * 6%), т.е. 32 400.

- Определяем размер вычета (уплаченные фиксированные платежи за первый квартал), т.е. 8 096,2.

- Налог получился больше вычета, поэтому в налоговую за первый квартал придется заплатить (32 400 – 8 096,2), т.е. 24 304. Если бы налог за первый квартал получился меньше вычета, то в налоговую платить ничего было бы не нужно.

Авансовый платеж за второй квартал:

- Налоговую базу за полугодие (т.е. нарастающим итогом, включая доход за первый и второй кварталы) умножаем на 6% (1 160 000 * 6%), т.е. 69 600.

- Определяем размер вычета (нарастающим итогом, включая фиксированные платежи за первый и второй кварталы, а также уплаченный авансовый платеж за первый квартал): (16 192,4 + 24 304), т.е. 40 496.

- Налог опять получился больше вычета, поэтому в налоговый орган за полугодие нужно будет заплатить (69 600 – 40 496), т.е. 29 104. Если бы налог за полугодие получился меньше вычета, то в налоговый орган платить ничего было бы не нужно.

Авансовый платеж за 9 месяцев, как и налог УСН за год рассчитываются тем же способом. Нужно только не забывать рассчитывать авансовые платежи (налог) нарастающим итогом и когда это необходимо, вычитать уже уплаченные платежи.

Усн «доходы минус расходы»

Чтобы рассчитать авансовый платеж (налог) на УСН «Доходы, уменьшенные на величину расходов» необходимо:

- Из суммы доходов за определенный период вычесть сумму расходов за тот же период (в качестве расходов, среди прочих, признаются все уплаченные страховые взносы за себя и за работников для ИП и организаций).

- При расчете налога за год можно включить в расходы сумму убытка прошлых лет (когда расходы превысили доходы) и разницу между уплаченным минимальным налогом и суммой налога, исчисленного в общем порядке за предыдущий год. Например, в 2021 году организация получила убыток 500 000 руб. (доход составил 500 000 руб., расход 1 000 000 руб., соответственно убыток – 500 000 руб.), Несмотря на убыток, организация по итогам года заплатила минимальный налог в размере 5 000 руб. (1% от 500 000 руб.). При расчете налога за 2021 года она сможет учесть полученный в 2021 году убыток в размере 500 000 руб. и разницу между уплаченным минимальным налогом и налогом, рассчитанным в общем порядке (при расчете в общем порядке налог составил 0 руб., так как отсутствовала налоговая база) в размере 5 000 руб. (5 000 – 0). При этом, обратите внимание, что учесть убыток и разницу можно только при расчете налога за год, а не за квартал. Например, при расчете аванса за 1 квартал 2021 года нельзя будет учесть убыток, полученный в 2021 году и разницу, между минимальный налогом и налогом, рассчитанным в общем порядке.

- Умножить полученный результат на ставку 15% (в некоторых субъектах установлена льготная ставка от 5% до 15%).

- Вычесть уже уплаченные за текущий год авансовые платежи.

Таким образом, для расчета авансового платежа по Усн «доходы минус расходы» можно вывести формулу:

Авансовый платеж (Налог) = (Налоговая база (сумма доходов нарастающим итогом минус сумма расходов нарастающим итогом) х 15% (зависит от региона)) – Предыдущие авансовые платежи (применяется кроме расчета авансового платежа за первый квартал).

Налог по итогам года рассчитываем уже с учетом убытка прошлого года (лет) и разницы, между минимальным налогом и налогом, рассчитанным в общем порядке:

Налог = (Налоговая база (сумма доходов нарастающим итогом минус сумма расходов нарастающим итогом) – Убыток и разница между уплаченным минимальным налогом и суммой налога, исчисленного в общем порядке (за один год, если был в течение предыдущих 10 лет)) * 15% (зависит от региона) – авансовые платежи за 1 квартал, полугодие и 9 месяцев .

Допустим, что индивидуальный предприниматель без работников имеет следующие показатели:

| Январь | 70 000 | Первый квартал | 260 000 |

| Февраль | 100 000 | ||

| Март | 90 000 | ||

| Апрель | 80 000 | Полугодие | 570 000 |

| Май | 120 000 | ||

| Июнь | 110 000 | ||

| Июль | 80 000 | 9 месяцев | 810 000 |

| Август | 100 000 | ||

| Сентябрь | 60 000 | ||

| Октябрь | 70 000 | Год | 1 100 000 |

| Ноябрь | 120 000 | ||

| Декабрь | 100 000 |

Авансовый платеж за первый квартал:

- Налоговую базу за первый квартал умножаем на 15% (260 000 * 15%), т.е. 39 000.

Авансовый платеж за второй квартал:

- Налоговую базу за полугодие (т.е. нарастающим итогом, включая первый и второй кварталы) умножаем на 15% (570 000 * 15%), т.е. 85 500.

- Вычитаем авансовый платеж за первый квартал (85 500 – 39 000), т.е. за первое полугодие авансовый платеж равен 46 500.

Авансовый платеж за 9 месяцев, как и налог УСН за год рассчитываются тем же способом. Нужно только не забывать рассчитывать авансовые платежи (налог) нарастающим итогом и когда это необходимо, вычитать уже уплаченные платежи.

Частные вопросы по авансовым платежам

Ниже представлены ответы на некоторые вопросы задаваемые по авансовым платежам:

Авансовые платежи уплачиваются начиная только с того периода, когда налогоплательщик начал применять УСН. Если организация или ИП зарегистрированы, допустим в 2 квартале, за 1 квартал аванс не рассчитывается и не уплачивается.

https://www.youtube.com/watch?v=Zf0jz8CPUTU

ИП утрачивает право на уменьшение суммы исчисленного налога (авансовых платежей по налогу) на всю сумму уплаченных за себя страховых взносов, начиная с того налогового (отчетного) периода, с которого он нанял работников.

Таким образом, если ИП нанял работников, допустим, во втором квартале, то аванс за первый квартал он уменьшает на всю сумму, уплаченных фиксированных взносов за себя, а за второй только на сумму не более 50% от подлежащего уплате аванса.

Необходимо отметить, что право на уменьшение аванса на всю сумму, уплаченных страховых взносов за себя, ИП теряет до конца года, вне зависимости от того, на какой период принят сотрудник и доработал ли он до конца года. То есть, если сотрудник нанят, к примеру, 1 января и уволен 1 марта, то уменьшать авансы не более, чем на 50% от суммы, подлежащей уплате, придется до конца года

Регистрируясь на сайте, вы соглашаетесь

с условиями использования.

Ошибка создания аккаунта. Пожалуйста, сообщите info@malyi-biznes.ru

Спасибо за регистрацию! Сейчас вы будете перенаправлены на форму входа…

💥 Видео

Пенсионные взносы ИП и налог по УСН: Тинькофф онлайн бухгалтерияСкачать

ЗАПОЛНЯЕМ НАЛОГОВУЮ ДЕКЛАРАЦИЮ ПО УСН ДЛЯ ИПСкачать

ОПЛАТА НАЛОГОВ И ВЗНОСОВ ИП САМОСТОЯТЕЛЬНО ОН-ЛАЙН ЧЕРЕЗ САЙТ НАЛОГ.РУ В 2023 ГОДУ. ЕНП и ЕНС.Скачать

Как уменьшать налоги на страховые взносы ИПСкачать

Что нужно знать ИП без работников про авансовые платежи по УСН в 2024 году🤔 #бухгалтер #усн #налогиСкачать

Авансовый платеж по УСН 6 за 1й квартал 2022 года: как рассчитать и уплатитьСкачать

Страховые взносы ИП в 2024 году 👀Скачать

УВЕДОМЛЕНИЕ ОБ ИСЧИСЛЕННЫХ СУММАХ НАЛОГОВ И ВЗНОСОВ 2024 / #маркер #бухгалтерия #налогиСкачать

Как оплатить налог ИП авансовый платеж 6 по УСН за второй квартал 2023Скачать

Как рассчитать налоги ИП на УСН 6 без работников | УСН ДОХОДЫ для ИП | Упрощенка | ПредпринимательСкачать

Расчет налога УСН для ИП без работников. Пример I Крысанова Анастасия Александровна. РУНОСкачать

ИП на УСН 6 в 2024 году: декларация, налоги, страховые взносы за себя, отчетностьСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Как оплатить налог ип усн 2023 для маркетплейса WildberriesСкачать

КАК ЗАПОЛНИТЬ УВЕДОМЛЕНИЕ 1110355 НА ЕНС ПО УСН В ЛИЧНОМ КАБИНЕТЕ ИП В 2023 ГОДУСкачать

Авансовые платежи на УСН для ООО и ИПСкачать