Добавлено в закладки: 0

Предупреждение банкротства – это деятельность, направленная на улучшение характеристик и отношений фирмы с целью обнаружения и избежания угрозы банкротства.

Процесс предусматривает поиск и разрушение явлений, которые способствуют распространению умышленного и фиктивного банкротства, признаков негативного влияния отдельных лиц на деятельность фирмы,устранение любых факторов, которые могут привести к банкротству.

- Меры предупреждения

- Основные способы

- Нюансы предупреждения банкротства

- Меры для предупреждения банкротства организации

- Что собой представляет предупреждение банкротства

- Основные стратегии по предотвращению банкротства

- Выявление симптомов банкротства

- Законодательное обоснование

- Меры по предупреждению несостоятельности

- Способы предотвращения несостоятельности

- Дополнительная информация

- Меры для предупреждения несостоятельности и банкротства

- Санация как инструмент восстановления платежеспособности

- Прочие варианты восстановления платежеспособности

- Стратегические предприятия и организации

- Кредитные организации

- Пути предотвращения банкротства предприятия — известные меры, риск при попытках

- Причины проблем

- Цели

- Вопросы по имуществу

- Критерии отбора

- Возможные риски

- Борьба с заказной схемой

- Основные направления

- Кризисные подходы

- Полезные мероприятия

- Восстановительные процедуры

- Меры по предупреждению банкротства

- Какие существуют меры для предупреждения банкротства

- Меры о предупреждение банкротства

- Какие меры принимаются чтобы избежать банкротства

- Меры и способы предупреждения банкротства

- Возможные меры по предупреждению банкротства

- Меры для предупреждения несостоятельности и банкротства

- Меры по предупреждению банкротства предприятия

- Меры по предупреждению банкротства и досудебная санация

- 7 (499) 653-64-91 Москва

- 🔍 Видео

Меры предупреждения

Для предотвращения фиктивного банкротства осуществляется разработка определенных систем и методов контроля и борьбы с несостоятельностью организации.

Законодательно закреплено, что каждый субъект хозяйственной деятельности обязуется делать все, что возможно и не допустить банкротства.

Успешность борьбы с этим негативным явлением определяется количеством и качеством информацию, доступной для анализа, а также исследованием ситуации в стране и среди других фирм в целом. Важным является определение типичных причин банкротства.

Система предупреждения банкротства – это совокупность всех органов государственного правления, общественных организаций, которые принимают необходимые меры по предупреждению, а также по предварительной оценке вероятности банкротства.

Среди основных частей этой системы можно выделить субъектов предупреждения банкротства, их сотрудничество между собой, применение ими различных мер для предупреждения несостоятельности, которые образуют комплексные стратегии и программы борьбы с банкротством и его негативных последствий.

Основные способы

Лучшим способом предупреждения банкротства является его прогнозирование, принятие соответствующих мер для защиты и улучшения состояния компании. Учитывая размеры доступных данных, сроков и иных параметров, выделяют несколько методов прогнозирования банкротства:

- метод экстраполяции;

- метод экспертной оценки;

- моделирование.

Метод экстраполяции предполагает прогноз в небольшом периоде, когда банкротство могут вызвать причины, которые влияют на общее финансовой положение, как компании, так и ситуацию в стране.

Для прогнозирования возможного состояния неплатежеспособности используются те же параметры, которые использовались для прошлых периодов и в текущем периоде. В результате анализа имеющейся информации, создается некий статистический ряд, который продолжается для прогноза.

Точность этого метода может изменяться в зависимости от рассматриваемого отрезка времени, общей экономической ситуации и т.д.

Если время, на которое необходимо сделать прогноз более длительное, а общее положение дел в стране более нестабильное – используется метод экспертных оценок.

Этот метод довольно прост и заключается в том, что отбирается группа экспертов с определенной квалификацией, которым раздается список вопросов.

Вопросы должны иметь численные ответы, то есть в ответах нужно оценить прогнозируемые изменения, а также их значимость среди определенных параметров.

Одним из распространенных методов прогнозирования банкротства компании является моделирование. Определенные факторы подвергаются анализу при помощи математических моделей и методов статистики, причем делается это все при помощи специального ПО на компьютере.

Благодаря этому методу, одновременно используется и анализируется большой массив информации разного вида: экономической, социальной, демографической и т.д. Особенностью является возможность прогнозирования поведения конкретных лиц или сотрудников организации, которые могут повлиять на состояние фирмы и привести к банкротству, нарушив существующее законодательство.

Нюансы предупреждения банкротства

Прогнозы – это начальные меры по предупреждению банкротства организации, которые подразумевают дальнейшие комплексные действия защиты от намеренного банкротства.

https://www.youtube.com/watch?v=p-ciZ7D40rA

Борьба и попытки недопущения банкротства подразумевают нарушение коммерческой тайны. Случаются ситуации, когда могут ограничиваться некоторые возможности и законные права компаний. Субъекты предупреждения банкротства могут выполнять какие-либо действия только в тех рамках, которые им предоставляет закон.

Каждая страна имеет определенную систему организаций, которые занимаются делами, связанными с преступлением закона. Они должны обнаружить преступников, а также обеспечить им соответствующее наказание.

Чтобы выполнить свои задачи, государственные органы должны выяснить, как и почему было совершено правонарушение.

Меры по предупреждению банкротства включают выполнение части работы правоохранительными органами.

Среди правоохранительных органов можно выделить суд арбитров, государственная прокуратура, налоговая полиция и другие организации, связанные с налогообложением.

Видео:Меры по предупреждению банкротстваСкачать

Меры для предупреждения банкротства организации

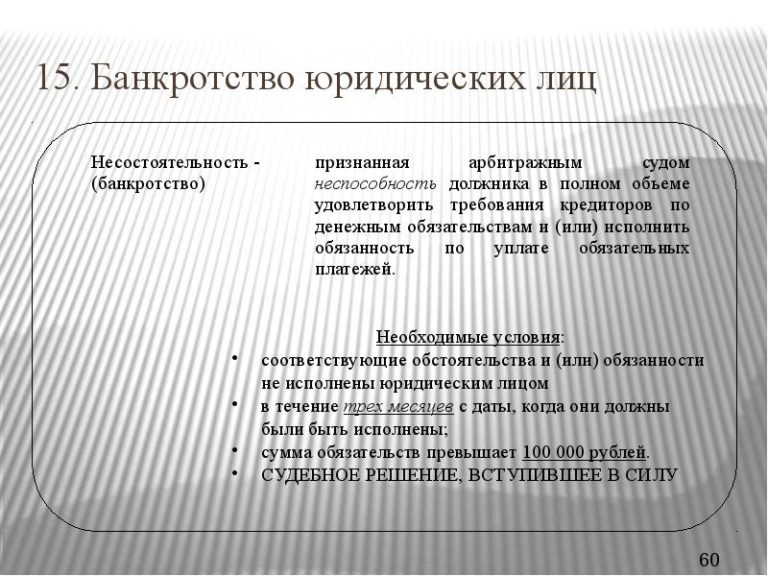

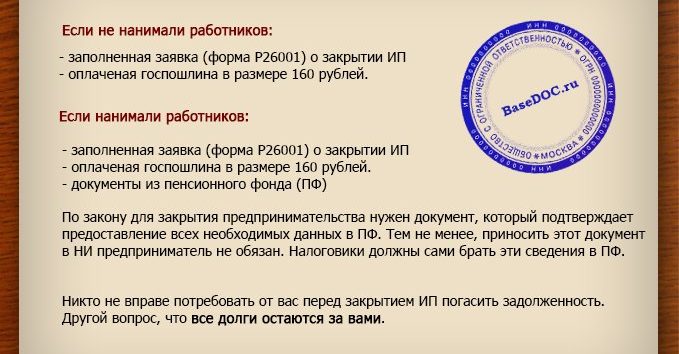

Банкротство представляет собой признание несостоятельности фирмы. Процедура инициируется тогда, когда предприятие не может расплатиться с имеющимися долгами.

Обычно, если оздоровительные меры не дают никакого результата, фирма банкротится и ликвидируется. Ее имущество распродается. Полученные деньги распределяются между кредиторами. Банкротство можно предупредить.

Для этого используются специальные меры.

Что собой представляет предупреждение банкротства

Меры по предупреждению несостоятельности регулируются законодательно. Информацию о банкротстве получают учредители. После этого они должны принять меры по предупреждению. Они предполагают оптимизацию деятельности фирмы.

В процессе устанавливаются и устраняются те аспекты, которые привели к банкротству. Выполняется работа со штатом сотрудников. Формируется система, которая позволяет контролировать финансовую несостоятельность.

Из законов можно сделать вывод о том, что ЮЛ обязано приложить все усилия по предупреждению несостоятельности.

Основные стратегии по предотвращению банкротства

Рассмотрим основные стратегии по предупреждению несостоятельности:

- Экстраполяция. Позволяет установить прогноз на сжатые сроки. При этом учитываются как внешние, так и внутренние факторы влияния на состояние компании. К примеру, нужно учесть финансовое состояние в государстве.

- Методы экспертные оценки. Рассматриваемый вариант используется, когда требуется сформировать долгосрочный прогноз. Набирается комиссия из экспертов. Каждый из специалистов должен оценить значимые в банкротстве показатели и установить их динамику.

- Моделирование. Часто применяется метод моделирования, предполагающий использование автоматизированного анализа. Он обеспечивает быструю и точную оценку экономической ситуации.

Используемые меры определяются в индивидуальном порядке, в зависимости от состояния компании.

Выявление симптомов банкротства

Первый шаг по предупреждению несостоятельности – выявление признаков несостоятельности. Своевременное обнаружение симптомов позволит вовремя принять все нужные меры. Рассмотрим эти признаки:

- Наличие обязательств по оформленным соглашениям на поставки, исполнение работ.

- Безосновательное обогащение.

- Наличие долгов по выплате ЗП и переводам в различные фонды.

- Непокрытые или частично покрытые займы.

- Задолженности перед учредителями.

- Долги, связанные с нанесением ущерба собственности кредитора.

Основной признак близости банкротства – наличие задолженностей, которые фирма покрыть не может. Если количество долгов практически сравнялось с показателями дохода, это также тревожный показатель.

Законодательное обоснование

Меры устанавливаются статьей 30 ФЗ №127 «О банкротстве» от 26 октября 2002 года. В законе не приведены конкретные меры. Нормативный акт только содержит сведения о досудебной санации.

То есть предприниматель может сам определять меры по предотвращению. Это могут быть, к примеру, экономические инструменты.

Однако все они должны отвечать главным целям: увеличению платежеспособности и обеспечению притока ресурсов.

https://www.youtube.com/watch?v=6tADQXwiETE

В пункте 1 статьи 30 ФЗ №127 указаны обязанности руководителя фирмы-банкрота. В частности, руководитель должен направить учредителям уведомления о наличии признаков несостоятельности. Однако если управленец нарушит положения этого пункта, он не будет привлечен к ответственности. Она просто не предусмотрена нормативными актами.

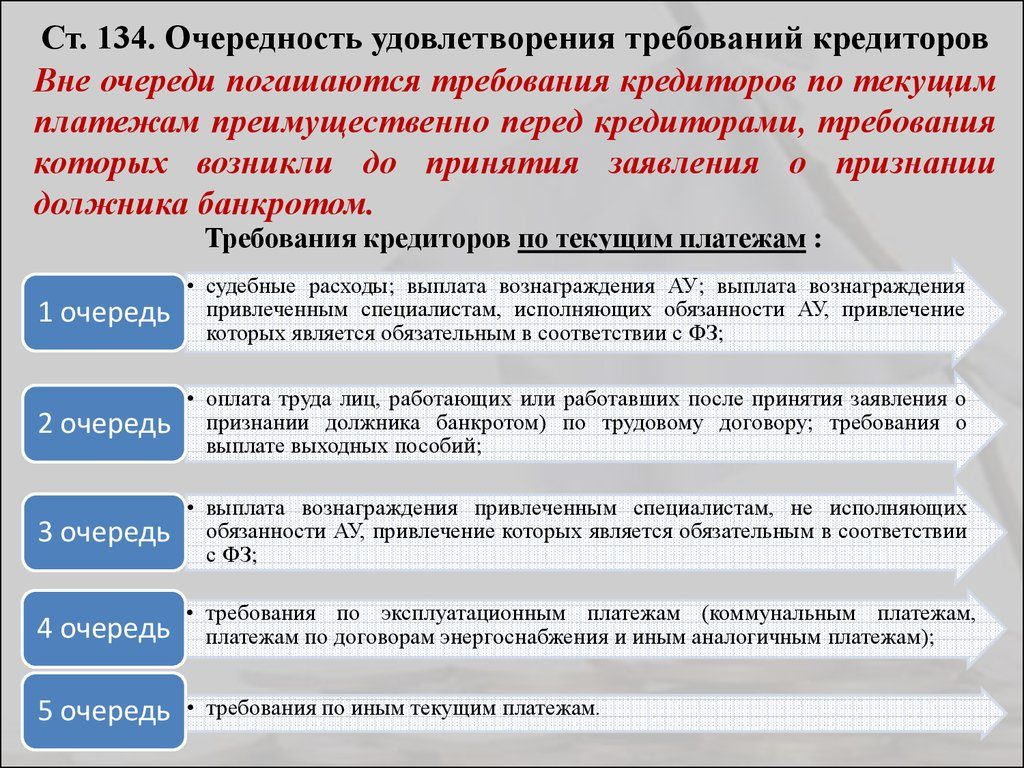

Статьей 31 ФЗ №127 установлена необходимость проведения досудебной санации. Она представляет собой прямую выдачу банкроту компенсации, нужной для покрытия всех задолженностей. Законом дана возможность принятия банкротом обязательств в отношении санатора.

Меры по предупреждению несостоятельности

Необходимо реализовать антикризисные меры. Они актуальны тогда, когда зафиксировано резкое уменьшение платежеспособности предприятия. цель антикризисного управления – это поиск источников финансирования бизнеса. Его главный признак – наличие заданных сроков. Антикризисное управление – это оперативное управление. Все решения быстро принимаются и немедленно внедряются.

Тактическая цель антикризисного руководства – сохранение рентабельности. Для воплощения этой цели формируется бизнес-стратегия. В нее входит сокращение производственных издержек, реструктуризация задолженности.

Способы предотвращения несостоятельности

Рассмотрим основные методы предупреждения банкротства:

- Контроль над долгами перед кредиторами. Компания не должна допускать накопления задолженностей. Большое количество долгов – высокие риски банкротства. Следует погашать краткосрочные долги. Нужно соблюдать сроки расчетов. Для контроля над сроками имеет смысл автоматизировать контроль над задолженностями. Для этого создаются специальные таблицы.

- Контроль над задолженностями дебиторов. Практически у каждой компании есть дебиторы. Возврат их задолженностей является одним из источников финансирования деятельности фирмы. Имеет смысл заняться организацией работы с дебиторами. Она включает в себя составление перечня долгов, рассылку уведомлений дебиторам, подачу исков в суд о взыскании задолженностей.

- Оптимизация деятельности фирмы. Требуется провести анализ вертикальных и горизонтальных управленческих связей. Проводится реорганизация дочерних организаций, между ними распределяются деньги и рабочие функции.

- Анализ ликвидности собственности фирмы. После анализа осуществляется продажа активов. Полученные средства можно направить на покрытие имеющихся задолженностей.

- Поиск кредиторов. Кредиторы могут быть государственными или частными. Полученные от них деньги позволят покрыть имеющиеся задолженности и вложить деньги в бизнес.

- Взыскание задолженностей с покупателей. Компания может отгружать продукцию в кредит. В этом случае нужно организовать работу с покупателями. Проводится взыскание долгов.

- Увеличение размера уставного капитала. Позволяет фирме получить взносы в денежной форме.

- Эмиссия акций фирмы. Позволяет привлечь дополнительные деньги в форме вступительных взносов от новых участников.

- Поиск частных инвесторов. Имеет смысл искать инвесторов, интересующихся отраслью, в которой работает фирма.

Из перечисленных мер можно сделать вывод о том, что главная цель всех мер по предотвращению банкротства – привлечение новых средств. Привлекаться они могут самыми разными способами: обращение к новым инвесторам, работа с дебиторами, выпуск акций. Имеет смысл также оптимизировать имеющиеся задолженности.

Дополнительная информация

Перед внедрением всех мер по предупреждению несостоятельности нужно определить причины, по которым возникла угроза банкротства. От них зависит порядок действий. Нужно определить причину проблемы, а потом работать именно по этому направлению.

К примеру, проблема компании – большое количество долгов покупателей. Товар отгружается в кредит, но деньги за него выплачиваются с задержкой. А потому у фирмы мало свободных средств. Она не в состоянии расплатиться по своим обязательствам.

В этом случае имеет смысл воспользоваться этими антикризисными мерами:

- Внедрение автоматизированной системы по работе с дебиторами.

- Организация взаимодействия с дебиторами (отправка уведомлений, звонки и прочее).

- Отмена программы отгрузки продукции в кредит.

Не существует одной работающей схемы предупреждения банкротства. Порядок действий определяется конкретной ситуацией.

Видео:Как проходит судебный процесс при процедуре банкротства? Подготовка документов к первому заседаниюСкачать

Меры для предупреждения несостоятельности и банкротства

Нормальная деятельность любого субъекта подразумевает получение прибыли, однако в силу разных обстоятельств предприятие может терпеть убытки, получить отказ от должников в возврате средств или из-за других факторов терять свою платежеспособность. Если такой процесс затягивается во времени, то можно смело начинать предупреждение банкротства, иначе компании может грозить финансовая гибель.

К мерам по предотвращению несостоятельности относят ряд превентивных действий, которые могут оказать существенное влияние на финансовое положение фирмы и помочь ей избежать банкротства.

Возможные меры по предупреждению банкротства регулируются ст. 30 Федерального закона от 26.10.2002 г. N 127-ФЗ «О несостоятельности (банкротстве)».

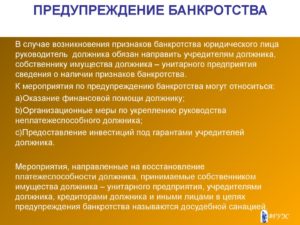

В частности, при возникновении признаков банкротства, описанных в п. 2 ст.

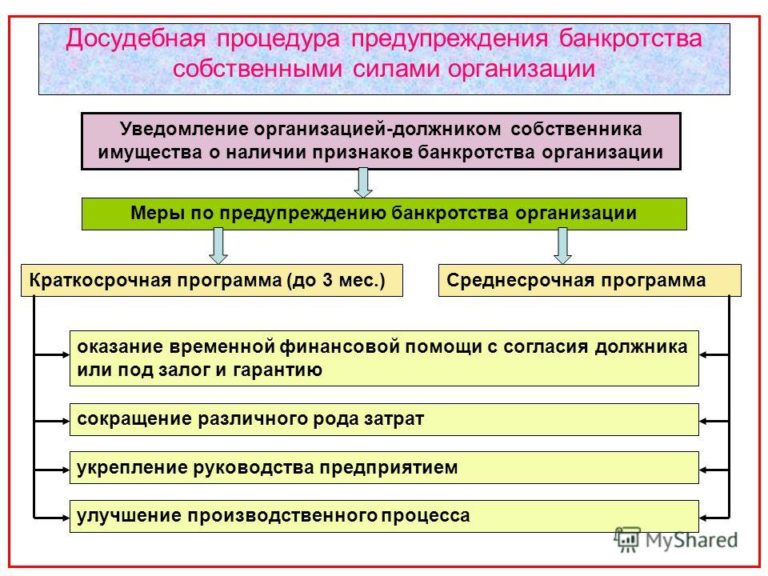

указанного закона, когда юридическое лицо неспособно удовлетворить требования кредиторов по уплате обязательных платежей и (или) денежным обязательствам с задержкой в 3 и более месяца, руководитель такого юридического лица обязан направить участникам (учредителям), унитарному предприятию-собственнику имущества должника сведения о наличии признаков банкротства. Закон обязывает указанных адресатов, а в отдельных случаях и федеральные органы исполнительной власти, органы местного самоуправления, органы исполнительной власти субъектов Российской Федерации, принять своевременные меры по предупреждению банкротства организаций.

https://www.youtube.com/watch?v=hBLQXplgJJw

В п. 3 ст.

30 Федерального закона №127-ФЗ предусмотрено, что участник (учредители) предприятия-должника должны принять меры для предупреждения банкротства и по возможности восстановить платежеспособность должника до момента подачи заявления о признании должника банкротом в арбитражный суд. Предупреждение банкротства включает меры, принятые кредиторами или другими лицами на основе соглашения с предприятием-должников. Такие меры в первую очередь должны быть направлены на восстановление платежеспособности организации.

Санация как инструмент восстановления платежеспособности

Предупреждение банкротства в законодательстве сводится к призыву к собственнику имущества и учредителям принять своевременные меры.

И хотя такая норма сформулирована как обязательная, однако ее не подкрепляют никакие меры государственного воздействия на указанный круг лиц, если норма не будет соблюдена.

Поэтому предупреждение банкротства участниками и собственниками имущества является декларативным.

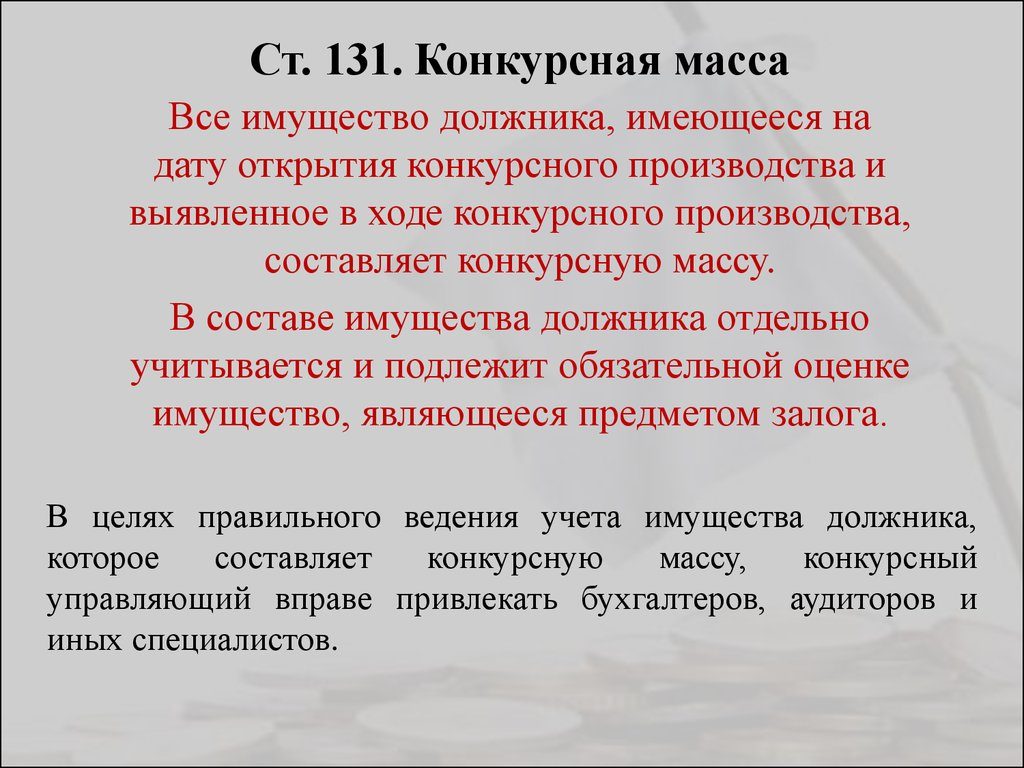

В ст. 31 Федерального закона установлена возможность оказания безвозмездной финансовой помощи должнику.

Такая мера называется санация, она выделяется только при наличии определенных законодательно признаков банкротства и только в размере, достаточном для восстановления платежеспособности.

Санацию как вариант меры по предупреждению банкротства вправе проводить унитарные предприятия-собственники имущества должника, участники (учредители), кредиторы и иные лица для восстановления платежеспособности и предупреждения банкротства.

Санация может быть применена и на любой стадии рассмотрения дела про банкротство. Согласно п. 1 ст.

31 Федерального закона санация предоставляется в размере, достаточном для погашения обязательных платежей и денежных обязательств и восстановления платежеспособности предприятия.

Санация может предоставляться как на безвозмездной основе, так и сопровождаться принятием должником или иными лицами обязательств в пользу оформивших финансовую помощь.

Не следует считать санацию беспроцентным займом. Последний может оформляться в любой период деятельности предприятия, тогда как санация только во время банкротства.

Средства, полученные в результате санации, вовсе не обязательно должны возвращаться. Таким образом, санация является исключением из правил, закрепленных ст.

575 Гражданского кодекса Российской Федерации, которые запрещают дарение между коммерческими организациями.

Прочие варианты восстановления платежеспособности

Помимо законодательного попущения в виде санации, дозволенной организациям, пребывающим на грани банкротства, существуют и другие меры. Меры по предупреждению банкротства в зависимости от организационно-правовой формы и совокупности других причин в рамках досудебной стадии могут носить разный характер, как:

- получение финансовой помощи;

- заключение соглашения об отступном, новации или прекращение обязательств другим способом;

- взыскание дебиторской задолженности;

- частичная продажа имущества;

- увеличение уставного капитала за счет дополнительных взносов участников или третьих лиц;

- исполнение собственником имущества, третьими лицами или участниками (учредителями) обязательств должника;

- дополнительный выпуск акций;

- продажа предприятия;

- другие меры.

Участники (учредители), собственники имущества самостоятельно определяют предпочтительность тех или иных мер для предупреждения банкротства. В зависимости от их решения выбранные варианты воплощаются в жизнь.

Существуют некоторые нюансы для нерядовых организаций относительно банкротства.

Если предприятие трудится в специфической отрасли, например стратегического направления для страны или является банком, для него могут быть применены дополнительные меры для предупреждения банкротства, недоступные другим предприятиям.

Стратегические предприятия и организации

Для предупреждения банкротства стратегических организаций и предприятий предусмотрена ст. 191 Федерального закона, которая регламентирует особенные меры. Для таких предприятий при угрозе банкротства правительство Российской Федерации в установленном законом порядке выполняет следующие действия:

- организовывает проведение анализа и учета финансового состояния и платежеспособности в частности;

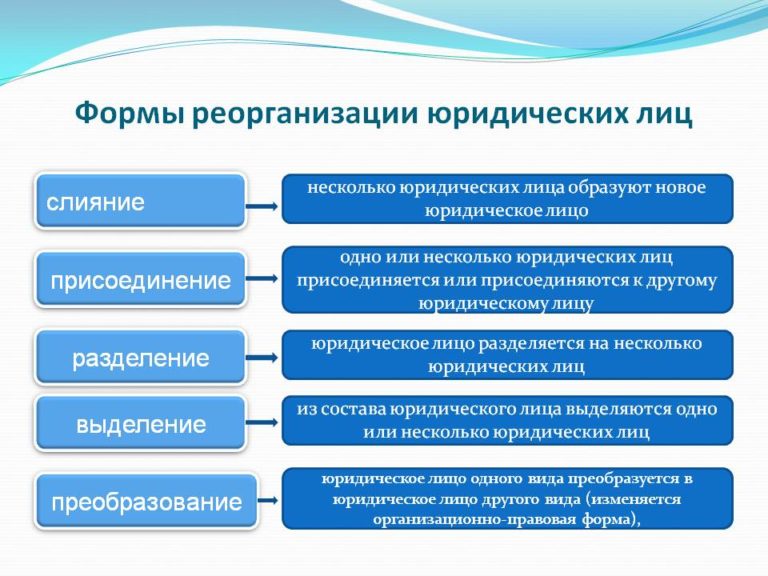

- проводит реорганизацию;

- если в результате несвоевременной оплаты государственного оборонного заказа возникла задолженность федерального бюджета перед стратегическими организациями и предприятиями, которые исполняют работу по государственному оборонному заказу, то осуществляет погашение такой задолженности;

- обеспечивает проведение реструктуризации задолженности перед государственными внебюджетными фондами и федеральным бюджетом;

- содействует достижению соглашения между стратегическими организациями и предприятиями и их кредиторами о реструктуризации задолженности, в частности предоставляя государственные гарантии оплаты;

- проводит досудебную санацию;

- осуществляет иные меры.

Все меры для предотвращения банкротства стратегически важных для государства предприятий и организаций направлены на поддержку и выведение последних из условий несостоятельности и кризиса, чтобы такие юридические лица не исчезли с экономического пространства государства.

Кредитные организации

Ввиду специфики своей деятельности особый статус для государства и кредитные организации, меры по предупреждению банкротства которых установлен ст. 3 Федерального закона от 25.02.1999 г.

N 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций». Несостоятельность кредитных организаций подтверждается отзывом лицензии на осуществление банковских операций.

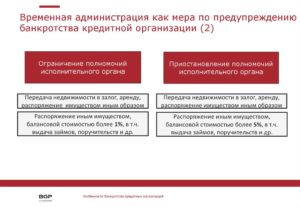

До этого момента реализуются следующие меры недопущения банкротства:

- назначение временной администрации;

- финансово оздоровление кредитных организаций;

- реорганизация.

В случае возникновения угрозы банкротства участники (учредители) кредитной организации, члены наблюдательного совета (совета директоров), единоличный исполнительный орган кредитной организации и коллегиальный исполнительный орган обязаны принять своевременные и необходимые меры по финансовому оздоровлению и, в случае необходимости, реорганизации организации.

https://www.youtube.com/watch?v=VaL2kn9o1Gk

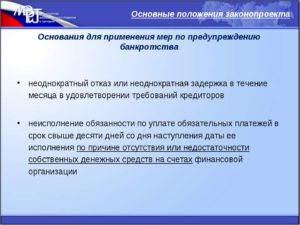

Банк России вправе потребовать от кредитной организации в случае возникновения предусмотренных ст. 4 Федерального закона №40-ФЗ оснований осуществления мер по финансовому оздоровлению, реорганизации и даже назначить временную администрацию. Такими основаниями являются:

- неоднократное неудовлетворение требований кредиторов по денежным обязательствам на протяжении 6 месяцев;

- неисполнение обязанности по уплате в срок до 3 дней обязательных платежей со дня наступления даты их исполнения из-за недостаточности или полного отсутствия денежных средств;

- допущение снижения абсолютной величины собственных средств более 20% по сравнению с их максимальной величиной, что была достигнута за последние 12 месяцев с одновременным нарушением обязательных нормативов;

- нарушение норматива текущей ликвидности больше чем на 10% за последний месяц;

- допущение уменьшения величины собственных средств ниже размера уставного капитала по итогам отчетного месяца.

Последнее положение не является признаком банкротства для кредитных организаций, которые получили лицензию на осуществление банковских операций менее 2 лет назад.

Мерам по предотвращению банкротства для кредитных организаций уделяется большое внимание на законодательном уровне, особенно в свете мировых финансовых кризисов.

Поэтому в РФ разрабатываются специальные программы по предотвращению банкротства.

Видео:Процедура банкротства завершена. Что нужно знать банкроту?Скачать

Пути предотвращения банкротства предприятия — известные меры, риск при попытках

Предприятие в процессе своей деятельности подвергается воздействию множества разноплановых факторов, знание особенностей которых имеет большое значение при осуществлении антикризисного управления.

В зависимости от направления влияния данные факторы могут быть положительными и отрицательными. Воздействие последних и доводит предприятие до состояния банкротства.

Причины проблем

Существует множество негативных факторов, вызывающих несостоятельность предприятия. Они подразделяются на внешние, зарождающиеся за пределами предприятия и, как правило, не попадающие в сферу его влияния, а также внутренние, связанные с недочетами и ошибками, допущенными руководством и сотрудниками предприятия.

В государствах с классической рыночной экономикой банкротство компаний на одну треть обусловливается внешними факторами, а на две трети – внутренними. У нас же, как показывает практика, пропорция обратная, то есть несостоятельными предприятия часто становятся не по вине руководителей, а из-за нестабильной экономико-политической обстановки, несовершенства законодательства, коррупции и т.д.

В число ключевых факторов внешней природы стоит отнести инфляцию, изменение условий работы с банковскими организациями, арендаторами, введение новых и увеличение старых налогов. Некоторые из них приводят к внезапному банкротству, другие же накапливаются, усиливаются, вызывая постепенное ухудшение экономических показателей предприятия.

Наиболее опасные факторы внутренней природы – неопытность и некомпетентность руководителей и менеджеров, их неспособность быстро сориентироваться в условиях быстро меняющейся рыночной конъюнктуры, консерваторский образ мышления.

Субъективные причины банкротства, связанные непосредственно с хозяйствованием, — это:

- неспособность руководителей прогнозировать банкротство и избегать возникновения его угрозы в будущем;

- падение объемов продаж вследствие недостаточной изученности спроса, плохо налаженной сети сбыта, слабой маркетинговой кампании;

- уменьшение объемов выпускаемой продукции, ухудшение ее качества, снижение стоимости;

- чрезмерно высокая себестоимость или низкая рентабельность изготавливаемой продукции;

- излишне растянутый производственный цикл;

- наличие крупных долгов, взаимных неплатежей;

- неспособность управленцев, представляющих старую школу, быстро адаптироваться к меняющимся рыночным реалиям, избирать правильную и эффективную инвестиционно-финансовую и ценовую политику, налаживать выпуск пользующейся спросом продукции.

Цели

Существуют различные пути предотвращения банкротства предприятия, среди которых ключевая роль принадлежит антикризисному управлению.

При его внедрении преследуют главным образом следующие цели:

- обеспечить ликвидность и платежеспособность за счет наиболее рационального сочетания собственных источников получения средств с заемными;

- повысить рентабельность и прибыльность до такого уровня, чтобы удовлетворялись все потребности как основной деятельности компании, так и инвестиционно-финансовой.

В условиях финансового кризиса неизбежно происходит изменение стратегии, целей предприятия, а также способов, которыми они достигаются. Ключевая особенность антикризисного управления заключается в жестком лимитировании сроков, изменении критериев, в соответствии с которыми принимаются решения.

Вопросы по имуществу

Осуществляя разработку методов, при помощи которых можно вывести предприятие из кризисного состояния, стоит рассмотреть возможности по его реструктуризации. Она подразумевает реформирование предприятия в целом, изменение его структуры за счет внедрения эффективной снабженческой, сбытовой, финансовой, инвестиционной и кадровой антикризисной политики.

https://www.youtube.com/watch?v=FOVMA_cirfk

Конечной целью реструктуризации является вывод предприятия на тот уровень функционирования, который бы позволял достигать достаточной рентабельности.

Реструктуризация имущественного комплекса подразумевает:

- определение позиции предприятия на рынке по отдельным видам производимой продукции;

- выделение частей имущественного комплекса, соответствующих видам производимой продукции;

- проведение организационных мероприятий, направленных на выделение центров, отвечающих за разные части имущественного комплекса;

- реализацию излишнего имущества.

Критерии отбора

Своевременное выявление разбалансированности в деятельности предприятия является важнейшим условием недопущения его полного банкротства:

| Основными критериями, на которые следует ориентироваться, являются: |

|

| Поводами для принятия мер могут служить: |

|

Возможные риски

Для предприятий, функционирующих в условиях современной рыночной экономики, наиболее характерны следующие финансовые риски, а также риски иного характера, не позволяющие им полноценно развиваться и способные привести к их банкротству:

- низкий уровень эффективности управленческой деятельности, обусловленный отсутствием долгосрочной стратегии и приоритетом краткосрочных результатов, низкоквалифицированными и немотивированными сотрудниками, неэффективным финансовым менеджментом и управлением финансовыми издержками;

- недостаточная ответственность руководящих лиц предприятия за принимаемые решения, эффективное применение имущества и результаты финансово-хозяйственно деятельности перед учредителями;

- малый размер уставного капитала (в случае с АО);

- отсутствие механизма, который бы позволил эффективно исполнять судебные решения, особенно касающиеся обращения взыскания на принадлежащее должнику имущество;

- недостаточное единство предприятия с точки зрения имущественного комплекса, что негативно сказывается на его инвестиционной привлекательности;

- большие траты на социально-культурные и жилищно-коммунальные объекты;

- использование практики перекрестного субсидирования, а также неоднородность структуры производственных издержек;

- отсутствие реальной информации о том, каково финансово-экономическое состояние предприятия.

Борьба с заказной схемой

Банкротство нередко используется в качестве способа законного поглощения предприятия.

В этой связи задача владельца предприятия заключается в том, чтобы грамотно наладить структуру своего бизнеса и заручиться поддержкой квалифицированных специалистов, способных разработать меры по предупреждению атаки недружественных структур. Идеальный построенный бизнес – это когда рейдеры еще на стадии разработки понимают бесперспективность попыток захвата предприятия.

Один из важнейших моментов – предотвратить возможную утечку информации с предприятия. Несмотря на то, что какие-то данные рейдеры могут получить из открытых источников, наибольшую ценность представляет информация из внутренних источников. Именно на основе нее в большинстве случаев принимается решение о возможности и целесообразности захвата.

https://www.youtube.com/watch?v=t8wzBJ4cddE

Также чрезвычайно важно аккуратно относиться к собственным кредитным обязательствам. Крайне желательно не использовать в качестве залога наиболее ценное имущество, чтобы его не забрала кредитная организация.

В случае, если исполнение кредитных обязательств в срок невозможно, необходимо заблаговременно позаботиться о поиске вариантов перекредитования, чтобы не ставить под удар весь бизнес.

Основные направления

В процессе поиска пути предотвращения банкротства предприятия важно провести грамотный анализ финансового состояния предприятия.

Это необходимо для того, чтобы:

- оценить динамику состава, структуры и движения активов, а также источников собственного и заемного капитала, понять, в каком состоянии они находятся;

- проанализировать абсолютные и относительные показатели, характеризующие финансовую устойчивость предприятия, оценить, как изменяется ее уровень;

- проанализировать платежеспособность предприятия и ликвидность имеющихся на его балансе активов.

Главной целью анализа является своевременное выявление и ликвидация недостатков в финансовой деятельности предприятия, поиск резервов для улучшения финансового положения, повышения платежеспособности предприятия.

Другое значимое направление, возможность которого следует обязательно учитывать в контексте вывода предприятия из кризиса — реструктуризация, подразумевающая его общее реформирование за счет внедрения эффективной финансовой, снабженческой, сбытовой, ценовой, инвестиционной и кадровой антикризисной политики.

Основные факторы возникновения кризисных ситуаций и банкротства

Кризисные подходы

Одним из методов предотвращения кризиса предприятия является вовремя проведенная переориентация направления его деятельности. Для этого необходимо заблаговременно, в период стабильного развития компании, выделять средства на осуществление маркетинговых исследований и переориентацию деятельности в нужный момент.

Однако, поскольку это не всегда является возможным, чаще всего приходится заниматься финансовым оздоровлением предприятия, пребывающего на пороге кризиса.

Для этого используют один из следующих подходов:

| Защитный | При нем проводят сберегающие мероприятия, направленные на минимизацию расходов, связанных с выпуском и реализацией продукции, содержанием сотрудников и основных фондов. |

| Наступательный | Заключающийся в проведении реформ, целью которых является привлечение внешних или любых иных инвестиций, включая те, которые поступают от продажи имущества, получения кредитов или господдержки, участия в конкурсных проектах и т.д. |

Полезные мероприятия

В число мероприятий, позволяющих оздоровить предприятие, улучшить его финансовое состояние, входят:

- изменение методов и форм управления;

- запуск производства новой продукции, улучшение ее качества;

- проведение более эффективной маркетинговой политики;

- минимизация производственных издержек;

- снижение дебиторско-кредитоской задолженности, используя досудебные методы урегулирования отношений с кредиторами;

- увеличение процента собственных средств в общем объеме оборотных активов;

- реализация излишнего, незадействованного оборудования и материалов, незаконченного производства и изготовленной продукции;

- продажа дочерних предприятий и долей в других компаниях;

- приостановка капитального строительства;

- работа над расширением эффективности экспорта;

- оптимизация численности работающих на предприятии.

Восстановительные процедуры

Весь комплекс мероприятий, направленных на поддержание функционирования предприятия, а также на его оздоровление с целью предотвращения ликвидации, подпадает под понятие реорганизационных процедур. Проводиться они могут лишь до того момента, пока должника не признали банкротом.

https://www.youtube.com/watch?v=-i2AAgSJ1hg

Восстановительные процедуры делятся на две категории: досудебная санация и судебная санация (внешнее управление). Первая из них не подразумевает возбуждение и рассмотрение дела о банкротстве в суде, и государством она не контролируется. Ее суть заключается в предоставлении финансовой помощи должнику.

Судебная же санация предполагает передачу прав на управление должником внешнему управляющему, который под контролем со стороны кредиторов и суда будет реализовывать восстановительные мероприятия.

Видео:Виды банкротства. Что выбрать?Скачать

Меры по предупреждению банкротства

Меры по предупреждению банкротства

Дорогие читатели!

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ ДОСТУПНЫ ДЛЯ ВСЕХ ГРАЖДАН ПО УКАЗАННЫМ НОМЕРАМ ТЕЛЕФОНОВ ИЛИ В РЕЖИМЕ ЧАТА

Какие существуют меры для предупреждения банкротства

- Внедрение автоматической системы по работе с дебиторами.

- Организация взаимодействия с дебиторами (отправка извещений, звонки и прочее).

- Отмена программки отгрузки продукции в кредит.

Статьей 31 ФЗ №127 установлена необходимость проведения досудебной санации. Она представляет собой прямую выдачу банкроту компенсации, нужно й для покрытия всех задолженностей.

Законом дана возможность принятия несостоятельным (банкротом) обязанностей в отношении санатора.

- В качестве возвратимой помощи;

- На невозвратной базе.

Какие требования нужно соблюдать при ликвидация ЗАО с задолженности ми? Читайте по этому адресу.

Меры о предупреждение банкротства

Финансовое оздоровление компании в этой ситуации осуществляется за счёт перевода задолженности на другое предприятие либо репредприятия задолженности.

Данные меры ориентированы на укрепление позиции компании в экономической сфере, восстановление её платёжеспособности и избавление от обстоятельств несостоятельности.

Какие меры принимаются чтобы избежать банкротства

- Политическую ситуацию;

- Экономическую ситуацию;

- Ужесточение конкуренции;

- Демографическую ситуацию.

- Финансовая поддержка предприятия ;

- Продажа имущества (активов) должника;

- Укрпеление руководящей структуры;

- Возвращение денег от дебиторов;

- Реорганизация;

- Эмиссия акций;

- Досудебная санация;

- Модификация корпоративной среды;

- Другие

Меры и способы предупреждения банкротства

Борьба и пробы недопущения банкротства предполагают нарушение коммерческой потаенны. Случаются ситуации, когда могут ограничиваться некие способности и легитимные права компаний. Субъекты предупреждения банкротства могут делать какие-либо деяния исключительно в тех рамках, которые им предоставляет закон.

БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ ДОСТУПНЫ ДЛЯ ВСЕХ ГРАЖДАН ПО УКАЗАННЫМ НОМЕРАМ ТЕЛЕФОНОВ ИЛИ В РЕЖИМЕ ЧАТА

Предупреждение банкротства – это деятельность, направленная на улучшение черт и отношений компании с целью обнаружения и избежания опасности банкротства.

Процесс предугадывает поиск и разрушение явлений, которые содействуют распространению предумышленного и фиктивного банкротства, признаков негативного воздействия отдельных лиц на деятельность конторы,устранение всех причин, которые могут привести к банкротству.

Возможные меры по предупреждению банкротства

- Всех юридических лиц (исключения составляют лица, прямо обозначенные в законе);

- Личных бизнесменов;

- Людей.

Преимуществом способа является возможность его внедрения на

БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ ДОСТУПНЫ ДЛЯ ВСЕХ ГРАЖДАН ПО УКАЗАННЫМ НОМЕРАМ ТЕЛЕФОНОВ ИЛИ В РЕЖИМЕ ЧАТА

https://www.youtube.com/watch?v=J2ePmvF-EEA

хоть какой стадии банкротства.

Меры для предупреждения несостоятельности и банкротства

Предупреждение банкротства в законодательстве сводится к призыву к собственнику имущества (активов) и учредителям принять своевременные меры.

И хотя такая норма сформулирована как неотклонимая, но ее не подкрепляют никакие меры муниципального воздействия на обозначенный круг лиц, если норма не будет соблюдена.

Потому предупреждение банкротства участниками и собственниками имущества (активов) является декларативным.

- Предназначение временной администрации;

- Финансово оздоровление кредитных организаций;

- Реорганизация.

Меры по предупреждению банкротства предприятия

Прогнозирование – это самый 1-ый шаг на пути предупреждения банкротства. На его базе разрабатывается целая система мероприятий по предупреждению несостоятельности предприятия .

При анализе выявляется статистический ряд, который употребляется в прогнозировании.

Итог прогноза по способу экстраполяции может изменяться зависимо от взятого промежутка и общей экономической ситуации в государстве. К примеру, в связи с санкциями 2021 г.

, по прогнозу, опасности банкротства компаний, которые сотрудничают с забугорными фирмами, высочайшие. Но с отменой санкций опасности сокращаются на 85%.

Меры по предупреждению банкротства и досудебная санация

В последние пару лет вспять это предприятие являлось убыточным. Но благ.Ря хорошо проведенной реструктуризации создание удалось возродить, более того, расширить. Завод находился в конкурсном производстве и шел к ликвидации.

— возвратимой денежной помощи — займа (процентного и беспроцентного);

7 (499) 653-64-91 Москва

Правительство делает всё вероятное, чтоб предприятие вышло из кризиса так стремительно, как это может быть.

Даже если возникает мельчайшее подозрение. Субъект хозяйствования признаётся несостоятельным (банкротом) , если долги превосходят имущественные способности.

Дорогие читатели!

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

🔍 Видео

ЧТО, ЕСЛИ стать Банкротом?Скачать

Условия банкротства физических лиц в 2023. Процедура банкротства физического лицаСкачать

🔥🔥🔥БАНКРОТСТВО - 8 МИНУСОВ ! УЖАСНЫЕ ПОСЛЕДСТВИЯ БАНКРОТСТВА ФИЗИЧЕСКИХ ЛИЦ🔥🔥🔥Скачать

Какие виды банкротства существуют в уголовном законодательства // Преднамеренное банкротствоСкачать

В КАКИХ СЛУЧАЯХ СУД МОЖЕТ ОСТАВИТЬ С ДОЛГАМИ ПРИ БАНКРОТСТВЕ ФИЗ ЛИЦА? | БАНКРОТСТВО | КузнецовСкачать

О мерах по предупреждению банкротстваСкачать

Что отвечать банкам при просрочках [Банкротство Физических Лиц ]Скачать

![Что отвечать банкам при просрочках [Банкротство Физических Лиц ]](https://i.ytimg.com/vi/HxOCTdf_aWY/0.jpg)

Блокировка карт и счетов в ПРОЦЕДУРЕ БАНКРОТСТВА. Что такое ПРОЦЕДУРА РЕАЛИЗАЦИИ ИМУЩЕСТВА?Скачать

Топ-3 вопросов о процедуре банкротства!Скачать

На что жить при прохождении банкротства?Скачать

Требования кредиторов при банкротстве | Особенности банкротстваСкачать

Банкротство юридических лицСкачать

Сроки и этапы процедуры банкротстваСкачать

Владельцев банковских карт, счетов и вкладов ждут изменения: законы, которые скоро вступят в силуСкачать

Сколько стоит банкротство физ. лица в 2023 году?Скачать

Банкротство физических лиц. Полный раскладСкачать