Банк–Клиент»), проводить инкассацию, выдавать наличные деньги и др.

);- покупать и продавать иностранную валюту (в наличной и безналичной формах);- выдавать кредиты (открывать кредитные линии), предоставлять поручительства, банковские гарантии;- принимать в доверительное управление денежные средства и иное имущество;- сдавать в аренду специальные помещения (сейфы, ячейки) для хранения документов и ценностей;- проводить лизинговые операции (как правило, в качестве лизингодателя);- оказывать клиентам другие услуги. Полный перечень банковских операций приведен в статье 5 Закона от 2 декабря 1990 г. № 395-1. За обслуживание организаций банки взимают с них плату (комиссию) в соответствии с условиями заключенных договоров. Плату за свои услуги банк списывает со счета организации и оформляет банковский ордер.

Сумма комиссии банка за расчетно-кассовое обслуживание, которая относится к деятельности, облагаемой ЕНВД, составляет:1000 руб. – 290 руб. = 710 руб. Бухгалтер «Гермеса» сделал в учете следующие записи: Дебет 91 субсчет «Прочие расходы, подлежащие распределению» Кредит 60– 1000 руб.

– отражены расходы по оплате услуг банка за расчетно-кассовое обслуживание;Дебет 91 субсчет «Прочие расходы по деятельности на общей системе налогообложения» Кредит 91 субсчет «Прочие расходы, подлежащие распределению»– 290 руб.

– отражена сумма комиссии банка за расчетно-кассовое обслуживание, которая относится к деятельности на общей системе налогообложения;Дебет 91 субсчет «Прочие расходы по деятельности, переведенной на ЕНВД» Кредит 91 субсчет «Прочие расходы, подлежащие распределению»– 710 руб.

- Как отразить в учете расходы на услуги банков

- Учет расходов на услуги банков

- Бухгалтерские проводки для отражения комиссии банка

- Бухгалтерский и налоговый учет расходов на услуги банка

- Комиссия банка — проводки по бухучету

- Виды банковских комиссий

- Отражение комиссии банка в учете

- Банковская комиссия за услуги инкассации и расчетно-кассовое обслуживание (РКО)

- Выплата банковской комиссии по валютному договору

- Возврат банковской комиссии

- Расходы на услуги банков и их бухгалтерский учет

- От чего зависят финансовые отношения с банком

- Оплачиваемые банковские услуги

- Особенности взимания платы за банковские услуги

- Бухгалтерские проводки платежей за банковские услуги

- Неоднозначные вопросы бухучета и налогового учета банковских комиссий

- Какие это расходы: прочие или внереализационные?

- Сложности кредитования

- Проведение оплаты за покупку активов

- Обслуживание зарплатных карточек

- Комиссия за «небанковские» услуги, оказываемые банком

- 🎦 Видео

Как отразить в учете расходы на услуги банков

Внимание От чего зависят финансовые отношения с банком Работая с банковской организацией, юридическое лицо вступает с ней во взаимоотношения с определенными обязательствами обеих сторон. Для того чтобы сотрудничество началось, нужно его документально оформить. Регулирует эти обязательства подписанный между сторонами договор:

- на открытие банковского счета (ст.845 Гражданского кодекса РФ);

- на размещение вклада (ст.834 ГК РФ);

- на получение кредитных средств (ст.

Учет расходов на банковские услуги Такого же мнения придерживаются и суды (см., например, постановления ФАС Северо-Западного округа от 2 мая 2006 г.

№ А56-18791/2005, Волго-Вятского округа от 9 июня 2006 г.№ А38-4713-12/257-2005(12/7-2006), Уральского округа от 9 августа 2005 г.№ Ф09-3333/05-С1).

Учет расходов на услуги банков

Затраты на оплату банковских услуг можно учесть либо в составе прочих, либо в составе внереализационных расходов (подп.25 п. 1 ст. 264, подп. 15 п. 1 ст. 265 2 ст. 318 НК РФ).

При расчете налога на прибыль организация вправе учесть косвенные расходы, понесенные в те периоды, когда у нее не было доходов. Если по итогам налогового периода такие расходы привели к убытку, его сумму можно перенести на будущее (п.

1 ст. 283 НК РФ).

Учет расходов на услуги банков Организация применяет общую систему налогообложения и платит ЕНВД ООО «Торговая фирма Гермес» реализует товары народного потребления оптом и в розницу на территории Московской области. В данном регионе розничная торговля переведена на уплату ЕНВД.

По оптовым операциям «Гермес» применяет общую систему налогообложения (методом начисления).

Налог на прибыль организация рассчитывает помесячно.

ГК РФ);- другими договорами, в которых закрепляются условия этих взаимоотношений (например, договором финансирования под уступку денежного требования (факторинг)).

В рамках заключенных договоров банки вправе: — открывать и вести банковские счета организаций;- заниматься расчетно-кассовым обслуживанием (осуществлять платежи по поручению организаций (в т. ч. с помощью системы «Банк–Клиент»), проводить инкассацию, выдавать наличные деньги и др.

);- покупать и продавать иностранную валюту (в наличной и безналичной формах);- выдавать кредиты (открывать кредитные линии), предоставлять поручительства, банковские гарантии;- принимать в доверительное управление денежные средства и иное имущество;- сдавать в аренду специальные помещения (сейфы, ячейки) для хранения документов и ценностей;- проводить лизинговые операции (как правило, в качестве лизингодателя);- оказывать клиентам другие услуги.

Бухгалтерские проводки для отражения комиссии банка

Важно

ФНС России от 17 мая 2005 г. № ММ-6-03/404. Совет: есть аргументы, согласно которым услуги банка по оформлению карточек с образцами подписей и оттиска печати не облагаются НДС. Они заключаются в следующем.

Оформление карточек с образцами подписей и оттиском печати является обязательным условием для открытия банковского счета. А значит, эту операцию нельзя рассматривать как самостоятельную услугу, облагаемую НДС.

1 ст.

Бухгалтерский и налоговый учет расходов на услуги банка

Несмотря на то что это письмо адресовано организации, применяющей упрощенку, им могут руководствоваться и организации, применяющие общую систему налогообложения. Положения пункта 1 статьи 283 Налогового кодекса РФ распространяются в том числе и на вновь созданные организации. Таким образом, косвенные расходы, связанные с деятельностью организации на начальном этапе, когда у нее еще не было доходов, уменьшают налогооблагаемую прибыль (письма Минфина России от 8 декабря 2006 г.

Видео:Как отразить в 1С 8.3 услуги (комиссию) банкаСкачать

Комиссия банка — проводки по бухучету

Банковской комиссией называют плату за услуги, которые банк взимает с организации в рамках и согласно условиям заключенного договора. Расходы на комиссию банка в проводках относят к прочим расходам по дебету счета 91. Из данной статьи Вы узнаете, какие существуют виды банковских комиссии и какими проводками они отражаются в учете.

Виды банковских комиссий

Взаимоотношения между предприятием и банком регламентируются условиями заключенного договора. В зависимости от вида услуг, оказываемых банком, организацией может быть заключено соглашение на сопровождение расчетного счета, обслуживание вклада или выдачу кредита. Как правило, по договору предприятие обязуется выплачивать банку комиссию за такие виды услуг:

- расчетно-кассовое обслуживание (сопровождение счета, зарплатного проекта, установка и обслуживание системы «Клиент-банк» и прочее);

- инкассация;

- покупка-продажа валюты;

- сопровождение кредитной линии;

- доверительное управление имуществом;

- аренда депозитарных ячеек;

- пользование лизинговым имуществом.

На каждый вид услуг заключается отдельный договор, в котором описывают условия оказания таких услуг, а также фиксируют порядок их оплаты (единоразовая выплата, периодичные платежи, авансы и прочее).

Отражение комиссии банка в учете

Основанием для отражения в учете операций по выплате и возврате банковской комиссии является договор о банковских услугах. Списание средств со счета предприятия для выплаты комиссии осуществляется по Дт 76 «Расчеты с разными дебиторами и кредиторами».

Попробуем на примерах разобраться с типовыми проводками на выплату комиссии банку.

Банковская комиссия за услуги инкассации и расчетно-кассовое обслуживание (РКО)

ООО «Император» заключила с банком договоры на оказание следующий услуг:

- установка системы «Клиент-Банк» на сумму 43 000 руб. без НДС (единоразовая оплата);

- ежемесячное сопровождение системы «Клиент-Банк» на сумму 3 200 руб. без НДС (помесячная оплата);

- инкассация денежных средств на сумму 6 200 руб., НДС 945 руб. (единоразовая оплата);

- РКО на сумму 800 руб. без НДС (единоразовая оплата).

Бухгалтером ООО «Император» будут отражены операции:

| Дт | Кт | Описание | Сумма | Документ |

| 91/2 | 60 | Отнесение на расходы суммы расчетно-кассового обслуживания | 800 руб. | Договор, акт приема-передачи услуг |

| 91/2 | 60 | Отнесение расходов на услуги инкассации | 5 255 руб. | Договор, акт приема-передачи услуг |

| 19 | 60 | Учет входного НДС по услугам инкассации | 945 руб. | Договор, акт приема-передачи услуг |

| 68 НДС | 19 | Принятие к вычету входного НДС по услугам инкассации | 945 руб. | Договор, акт приема-передачи услуг |

| 91/2 | 60 | Отнесение расходов на услуги по установке «Клиент-Банк» | 43 000 руб. | Договор, акт приема-передачи услуг |

| 91/2 | 60 | Отнесение расходов на услуги по обслуживанию системы «Клиент-Банк» за отчетный месяц | 3 200 руб. | Договор, акт приема-передачи услуг |

| 60 | 51 | Списание средств со счета для перечисление банковской комиссии (43 000 + 3 200 + 6 200 + 800) | 53 200 руб. | Платежное поручение |

| 09 | 68 Налог на прибыль | Начисление отложенного налогового актива 53 200 * 20% | 10 640 руб. | Договор, платежное поручение |

| 68 Налог на прибыль | 09 | Списание отложенного налогового актива | 10 640 руб. | Договор, платежное поручение |

Выплата банковской комиссии по валютному договору

Пример проводок:

ООО «Родина» и ООО «Инком» заключили договор поставки металлургического сырья, где ООО «Родина» выступает поставщиком. Сумма договора составляет 16 000 USD, комиссия банку – 160 USD. Курс валюты на дату списания комиссии – 61,2.

В учете ООО «Родина» будут сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 62 | 90 | Отражение выручки от продажи металлургического сырья (16 000 USD * 61,2) | 979 200 руб. | Товарная накладная |

| 52 | 62 | Зачисление выручки на транзитный валютный счет | 979 200 руб. | Банковская выписка |

| 76 | 52 | Списание банковской комиссии (160 USD * 61,2) | 9 792 руб. | Банковская выписка |

| 91 | 76 | Учет комиссии банка в составе прочих расходов | 9 792 руб. | Договор поставки |

Возврат банковской комиссии

Пример проводок:

ООО «Слава» ошибочно были списаны расходы и перечислены средства на кассовое обслуживание банка в сумме 850 руб. После выявления факта излишне уплаченных средств, банком были возвращены деньги и зачислены на расчетный счет ООО «Слава».

В ООО «Слава» операции были отражены таким образом:

| Дт | Кт | Описание | Сумма | Документ |

| 76 | 51 | Ошибочное перечисление комиссии за РКО | 850 руб. | Платежное поручение |

| 51 | 76 | Возврат банком излишне оплаченных средств | 850 руб. | Банковская выписка |

| 76 | 91 | Корректировка ранее отраженных расходов (сторно) | 850 руб. | Бухгалтерская справка |

Главное, о чем следует помнить при отражении в учете операции банковской комиссии — строгое соблюдение условий договора в части сроков и размера оплаты.

Видео:Признание расходов на услуги банка для целей Упрощенной Системы НалогообложенияСкачать

Расходы на услуги банков и их бухгалтерский учет

Всем организациям обязательно приходится иметь дело с кредитными учреждениями. Банк оказывает услуги, имеющие отношение к финансам, и за эти услуги нужно платить. Компания несет постоянные расходы на банковские операции.

Какие именно траты можно счесть такими расходами? Как правильно отражать их в бухгалтерском учете? Как они учитываются для налогообложения? Какими проводками при этом пользоваться? Подробно разъясняем ниже, а также рассмотрим, как правильно решаются конкретные вопросы, связанные с квалификацией банковских комиссионных за самые популярные услуги, оказываемые юридическим лицам.

От чего зависят финансовые отношения с банком

Работая с банковской организацией, юридическое лицо вступает с ней во взаимоотношения с определенными обязательствами обеих сторон. Для того чтобы сотрудничество началось, нужно его документально оформить. Регулирует эти обязательства подписанный между сторонами договор:

- на открытие банковского счета (ст. 845 Гражданского кодекса РФ);

- на размещение вклада (ст. 834 ГК РФ);

- на получение кредитных средств (ст. 819 ГК РФ);

- факторинга (финансирование под уступку требования средств);

- иных финансовых взаимоотношений, разрешенных Уставом кредитной организации и законодательством РФ.

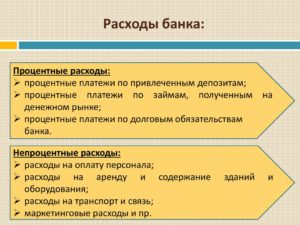

Оплачиваемые банковские услуги

Банковские операции, регламентированные отечественным законодательством, перечислены в ст. 5 Федерального закона № 395-1 от 02 декабря 1990 года «О банках и банковской деятельности» в его свежей редакции от 26 июля 2021 года. Наиболее востребованные и часто встречающиеся среди них следующие:

- открытие и ведение счетов юрлиц;

- расчетно-кассовый сервис (проведение платежей, инкассация, выдача наличности и пр.);

- реализация валюты (кэшем и безналичной формой);

- выдача кредитов;

- доверительное управление средствами и/или имуществом;

- аренда банковских ячеек для хранения бумаг, ценных вещей;

- лизингодательские функции и др.

Все эти операции для клиента банка облагаются комиссией – платой за оказание данных услуг в рамках заключенного договора.

Особенности взимания платы за банковские услуги

Размер банковской комиссии устанавливается в договорной форме. Он не может быть изменен любой стороной – ни клиентом, ни банком, для этого придется изменить существующий договор или принять новый.

К СВЕДЕНИЮ! Комиссионные не вносятся отдельно, при проведении операции банк снимает эти средства со счета заказчика и оформляет на них особый банковский ордер.

https://www.youtube.com/watch?v=NLomPZruV8g

В п. 9.3 Положения № 383-П, которое утвердил Банк России 19 июня 2012 г., указано два равно правомерных варианта снятия оплаты за услуги банка с клиента:

- с предварительным акцептом – то есть прежде чем деньги за услуги будут сняты, клиент должен выразить на это согласие;

- без информирования плательщика – автоматически.

Сроки взимания комиссионных оговариваются индивидуально, это может быть как ежедневный расчет, так и другие выбранные и согласованные периоды.

Бухгалтерские проводки платежей за банковские услуги

При осуществлении бухучета комиссии за банковские операции отражаются в нем следующими проводками:

- дебет 91.2 «Прочие расходы», кредит 76 «Расчеты с дебиторами и кредиторами» (либо 60 «Расчеты с подрядчиками и поставщиками») – отражение расходов на комиссию банка;

- дебет 76 (60), кредит 51 «Расчетные счета» – списание средств на оплату банковских услуг.

Неоднозначные вопросы бухучета и налогового учета банковских комиссий

Постоянные затраты организации на выплату комиссионных за банковские услуги нужно корректно проводить по бухгалтерии. Это на первый взгляд несложный вопрос содержит несколько «подводных камней», которые нужно обойти грамотному бухгалтеру.

Какие это расходы: прочие или внереализационные?

К какой затратной статье следует отнести деньги, взимаемые за услуги банком? С одной стороны, это средства, напрямую связанные с деятельностью организации. Но с другой, эта связь при оплате банковских операций далеко не всегда очевидна. Например, фирма взяла кредит и открыла счет для его сопровождения.

Поскольку данный счет сопровождает целевой кредит, предназначенный на ведение бизнеса, можно говорить о «прочих расходах на производство и реализацию» (п. 1 ст. 264 НК РФ).

Но сам сопроводительный счет не имеет отношения к основной деятельности юрлица, он лишь сопровождает кредит, так что комиссию за него можно квалифицировать как внереализационные расходы (п. 1 ст. 265 НК РФ).

ВАЖНО! Налоговики не сочтут ошибкой любую из принятых организацией позиций, поскольку ни прочие, ни внереализационные расходы не влияют на базу налога на прибыль.

Сложности кредитования

Взятие кредита – популярная и широко востребованная банковская услуга. Нередко в договор кредитования включаются условия о внесении фирмой в пользу банка дополнительных платежей. Как правильно учесть комиссию за эти услуги? Министерство финансов отвечает двояко:

- если комиссионные выражены фиксированной цифрой, то эти траты можно расценивать как прочие либо как внереализационные расходы;

- если комиссия представляет собой некую долю (процент), расходы будут проходить как «проценты по долговым обязательствам» (ст. 269 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Как процент от обязательства по долгу следует квалифицировать и комиссию за ряд других банковских услуг, таких как открытие аккредитива, договор факторинга и др. (письма Минфина РФ от 18 июня 2009 года №03-03-06/1/408 и от от 13 мая 2009 года №03-07-11/136).

Проведение оплаты за покупку активов

Банк может участвовать в таких операциях, не только проводя платежные средства, но и, например, открывая аккредитив. У бухгалтера назревает вопрос: входят ли комиссионные банку в первоначальную стоимость купленного таким образом актива? Ведь она складывается из всех расходов на его приобретение. Или же отнести ее к прочим либо внереализационным расходам как плату за банковскую услугу?

Фирме выгоднее последняя позиция, потому что:

- сумма списывается с налогооблагаемого дохода сразу, а не через амортизацию;

- договоры на приобретение актива и на оплату банковской услуги не связаны между собой.

Обслуживание зарплатных карточек

Это способ выплаты трудового вознаграждения сегодня является преобладающим. Банк, естественно, берет комиссию за зачисление денег на карточные счета сотрудников, а также за сами пластиковые карты. Налоговики не признают одинаковым признание этих расходов:

- Плата за обработку документов на зачисление зарплатных средств – это часть производственных расходов на организацию расчетов с персоналом. Поэтому эти деньги правомерно учитывать как производственные затраты, уменьшающие прибыль организации (письма Министерства финансов РФ от 20 апреля 2009 года №03-03-06/2/88 и от 04 августа 2008 года №03-04-06-02/88).

- Плата банку за выпуск, перевыпуск и обслуживание пластиковых карт не относится напрямую к затратам на выплату зарплаты, то есть не обосновывается с точки зрения расходов фирмы (затраты несет организация, а используют карты работники). В свете последних разъяснений Минфина эти затраты разрешено включать в прочие расходы, при этом исключая из дохода сотрудников, потому что работники не выбирают именно эту форму получения заработной платы, она прописывается в их трудовых договорах, а значит, карточки делаются банком именно для компании, а не для них лично.

Комиссия за «небанковские» услуги, оказываемые банком

Один из важных моментов при отражении комиссии банка в расходах, отражающихся на налогооблагаемой базе, состоит в том, чтобы определить, относятся ли они напрямую именно к банковским услугам.

Если банк взял комиссию за услугу, не входящую в перечень из ФЗ №395, например, оказал консультацию, эти средства компания уже не может признать прочими или внереализационными расходами и уменьшить налогооблагаемую прибыль.

Придется квалифицировать подобные платежи как затраты на консультационные и иные услуги либо как прочие расходы по производству или реализации (подпункты 15 и 49 пункта 1 ст. 264 НК РФ).

🎦 Видео

Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)Скачать

Бухгалтерский учет в коммерческих банках.Скачать

Учёт расходов за услугиСкачать

Бухгалтерский учет понятно за 10 минутСкачать

Учет услуг банка. Урок 2. Отражение в 1С:Бухгалтерии (из темы №3 Полного курса по 1С:Бухгалтерии 8)Скачать

УСН при объекте «доходы минус расходы». Как правильно всё организовать и вести учет без ошибокСкачать

Как грамотно вести учет финансов? Современный финансовый учет компании в Google таблицеСкачать

Как устроена Банковская системаСкачать

Учет услуг банка в 1С Бухгалтерия 8Скачать

Как вести учёт доходов и расходов в Гугл таблицеСкачать

Не делай ЭТИ ОШИБКИ на маркетплейсе - Управление Финансами и Финансовая ГрамотностьСкачать

Учет доходов и расходов. Кассовый метод и метод начисленияСкачать

Урок 7. Какие расходы учитывать в составе расходов на продажу (издержек обращения)?Скачать

Обществознание 8 класс (Урок№16 - Банковские и страховые услуги.)Скачать

Учет доходов и расходов в НКОСкачать

Учет банковских операций и расчетов с контрагентами в SabyСкачать

Комиссия банка: проводки в 1С 8.3Скачать

Урок 73. Статьи расходов и направления деятельности в УТ 11 (настройка)Скачать