» Налоги » Оптимизация налога на прибыль

Уменьшение суммы выплачиваемых налогов – цель, к которой стремятся все налогоплательщики. Одним из способов достижения этого является оптимизация налога на прибыль. Она может быть достигнута путем планирования двух видов:

- За счет уменьшения налоговой базы.

- Путем максимального применения механизмов налогового регулирования.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа.

Или позвоните нам по номеру:

8 804 333 71 85 (Звонок Бесплатный)

Это быстро и бесплатно!

- Предназначение такого мероприятия

- Способы оптимизации налога на прибыль

- Для физических лиц

- Для юридических лиц

- Оптимизация налога на прибыль в 2021. Способы сократить налог

- Планируем

- Делаем полезные запасы

- Договор аренды – используем во благо

- Привлечение юристов

- Маркетинг как способ оптимизации налогов

- Снижаем налоги через агентский договор

- Не забываем о брендах

- Избавляемся от ненужного

- Не соблюдаем условия

- Берем на себя чужие убытки

- Переносим свои убытки

- Оптимизация налога на прибыль: традиционные методы

- Методы, которые традиционно используются для снижения налоговой базы и налога на прибыль

- Иные способы оптимизировать налог на прибыль

- Какие существуют способы оптимизации налога на прибыль?

- Организационно-правовые способы оптимизации налогооблагаемой прибыли

- Оптимизация налога на прибыль при помощи учетной политики

- Способы периодического регулирования налога на прибыль

- Методы оптимизации налога на прибыль

- Оптимизация налога на прибыль

- Законные способы оптимизации налога на прибыль

- Способы оптимизации налога на прибыль в 2021 году

- Вы точно человек?

- Способы оптимизации налога на прибыль

- Курсовая работа: оптимизация налога на прибыль

- Способы и методы оптимизации налога на прибыль для физических и юридических лиц

- Популярные методы оптимизации налогов в 2021 году

- Оптимизация налога на прибыль: законные способы, методы, схемы

- 💡 Видео

Предназначение такого мероприятия

Налог на прибыль построен так, что он касается всех. Поэтому он является желанным объектом оптимизации для многих компаний. Тем более его особенности позволяют найти простые подходы к процессу оптимизации. У этого налога они такие:

- Размер минимальной суммы к оплате не фиксирован.

- Есть варианты с применением различных статей расходов.

Такая оптимизация допускается налоговым кодексом и может включать следующие направления:

- Изменение учетной политики при расчете налога на прибыль.

- Широкое использование налоговых льгот и отсрочек.

- Ревизию затрат на обслуживание основных фондов.

- Индивидуальный подход при выборе типа договоров с клиентами.

О возможности проведения оптимизации по НнП расскажет видео ниже:

Способы оптимизации налога на прибыль

Если под способом оптимизации подразумевать реальные возможности снижения суммы налога на прибыль, то можно рассмотреть отдельно варианты:

- Для физических лиц.

- Для юридических лиц.

Для физических лиц

В данном случае есть несколько абсолютно официальных способов оптимизировать налог. Хотя с их применением и могут возникнуть трудности в подтверждении их обоснованности. Но, тем не менее, вот они, эти три основных элемента-направления оптимизации налога на прибыль:

- Налоговые вычеты. Это может быть учеба, медицинское обслуживание, покупка какой-либо недвижимости и другие стандартные вычеты. Но сумма вычетов ограничена лимитом, и применять этот вариант бесконечно не возможно.

- Поэтому с сотрудниками, имеющими постоянно высокие доходы можно расторгнуть контракт, и заключить договор как с индивидуальным предпринимателем. Ведь если высокооплачиваемые работники зарегистрируются как ИП, то могут экономить на налогах, перейдя на УСН.

- Еще один вид снижения налога для физических лиц – это оформление части зарплаты в виде материальной помощи. Налоговым кодексом подобные вещи допускаются при установленном ежемесячном максимуме.

Методы уменьшения трат по налогообложению прибыли — тема следующего видеосюжета:

Для юридических лиц

Юридическим лицам к оптимизации налога на прибыль следует подходить осмотрительно и руководствоваться в данном вопросе следующими принципами:

- Соблюдать действующие юридические нормы и законы.

- Иметь осознание последствий от возможных нарушений.

- Быть в курсе существующей судебной практики по данному вопросу.

- Анализировать сложившуюся ситуацию с выплатами по налогу на прибыль, и вести налоговое планирование на основании этого анализа.

С учетом этих факторов компании могут вводить в свой обиход следующие законные способы и схемы оптимизации налога на прибыль организаций:

- Формирование (создание) резервов. Способ заключается в том, чтобы добиться равномерного распределения налога на прибыль в течение года за счет сформированных резервов. Он позволяет избежать пиковых выплат, связанных с отпусками, ремонтом основных средств или долгами.

- Оптимизация элементов налогового учета. То есть выбор способов учета и оприходования доходов и расходов с наименьшими налоговыми начислениями.

- Перенос налоговой базы на родственные предприятия. В этом случае прибыль предприятия переносится в компанию со льготным режимом налогообложения с последующим выводом оттуда без дополнительной налоговой нагрузки.

- Применение временных разниц при расчете налога с последующим его переносом на следующий период.

- Переход компании на один из льготных режимов (ЕНВД или УСН) при использовании которого налог на прибыль не взимается или изыскание возможности быть причисленным к неплательщикам данного налога.

- Разделение. Договор на большой комплекс работ может быть разделен на несколько, с учетом того, что некоторые виды деятельности не попадают под налогообложение прибыли.

- Оптимизация амортизационных отчислений. Имеется в виду введение повышающих коэффициентов (например, если оборудование работает круглосуточно). Или покупка сложного и дорогого оборудования по частям. К этому же методу можно отнести использование принципа амортизационной премии, или установить нижнюю границу отношения имущества к попадающему под амортизацию.

- Планирование предполагаемой прибыли и недопущение ее фактической величины от планируемой.

- Оптимизация расходов на производство путем контроля за калькуляцией себестоимости продукции.

- Оптимизация учета затрат компании и их разделение на прямые и косвенные.

- Корректировка договоров на предмет возможности отнесения части затрат на текущий период единовременно.

- Оптимизация посредством использования долговых инструментов. Таких, как: вексель, заем, поручительство.

- Возмещение НДС путем его зачета в счет налога на прибыль.

В этом видео рассмотрена оптимизация налога на прибыль организации с примерами:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8 804 333 71 85 (Звонок Бесплатный)

Видео:Топ-5 схем оптимизации налога на прибыль для организаций на ОСНО. Бизнес и налоги.Скачать

Оптимизация налога на прибыль в 2021. Способы сократить налог

Каждый предприниматель время от времени задумывается о том, как уменьшить налоги. Некоторые пускаются на неправомерные схемы и ухищрения, другие идут по легальному пути. Закон предоставляет представителям бизнеса несколько вариантов налоговой оптимизации, и каждый вправе выбрать наиболее удобный и выгодный для себя. В этой статье мы поговорим о том, как оптимизировать налог на прибыль.

Планируем

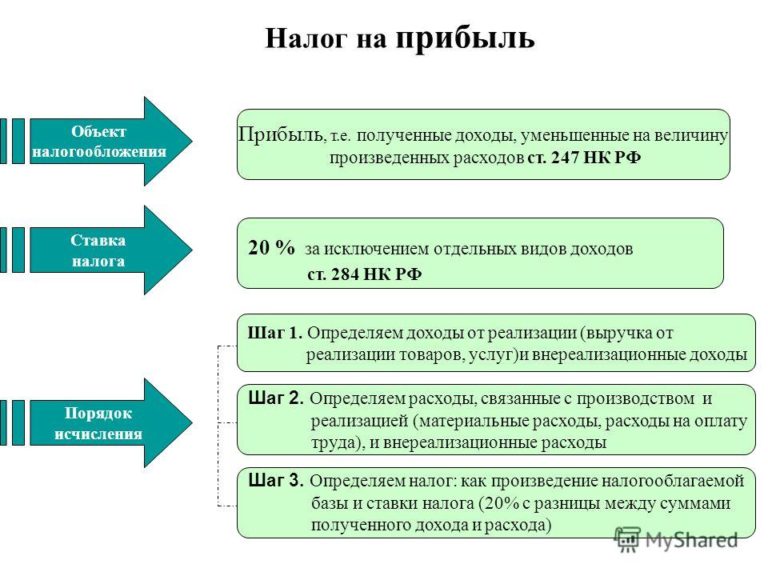

Сначала напомним о том, что, собственно, такое налог на прибыль. Это прямая разница между доходами и затратами коммерческого предприятия.

Изменить размер прибыли можно либо путем уменьшения доходов, либо, соответственно, путем увеличения расходов.

Таким образом, благодаря некоторым нехитрым манипуляциям появляется возможность существенно облегчить налоговый груз.

https://www.youtube.com/watch?v=GG7aS-u9JIY

Повлиять на размер налоговых сборов законным образом проще всего через грамотное налоговое планирование.

Этот метод оптимизации является среди бизнесменов самым распространенным и популярным, так как при выполнении определенных действий он позволяет существенно снизить налоговое бремя и не подставлять себя под удар контролирующих структур. Итак, к способам налогового планирования относятся:

- своевременный выбор правильного режима налогообложения;

- заключение, скажем так, «грамотных» договоров, с некоторыми тонкостями;

- применение предоставляемых законом льготных условий;

- дружба с компаниями, находящимися на льготном налогообложении;

- оффшоры;

- активное пользование правом на налоговые отсрочки;

- прописанные в учетной политике предприятия выгодные схемы налогоисчисления.

Это только часть способов влияния на налоговую базу через планирование. Некоторые из них не требуют каких-либо дополнительных комментариев со стороны юристов и сложных организационных мероприятий, другие, к примеру, оффшоры, возможны только при больших финансовых вливаниях. Рассмотрим самые востребованные и безопасные методы налоговой оптимизации более подробно.

Делаем полезные запасы

Каждая компания имеет право на создание резервов.

Предполагается, что они могут пригодиться для оплаты отпусков, вознаграждения за выслугу лет сотрудникам, обновление материально-технической базы и оборудования и т.д.

Этот способ дает возможность правильно распределить по налоговым периодам расходы, а ведь именно грамотное обоснование расходов является важнейшей частью исчисления налога на прибыль.

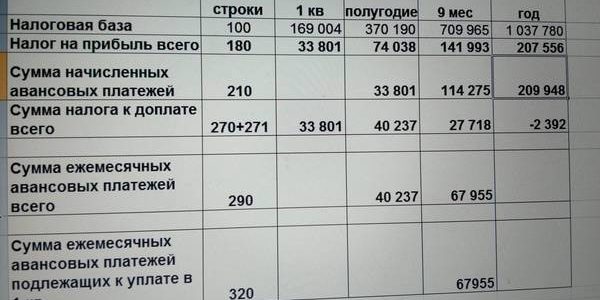

Нужно понимать, что резерв не может повлиять на общий размер суммы налога на прибыль за весь отчетный период, но зато, благодаря ему, можно существенно снизить авансовые платежи.

Для многих предпринимателей это является отличным выходом в тех ситуациях, когда в ближайшем будущем ожидаются большие траты, а уже сегодня нужно заплатить налоги.

Договор аренды – используем во благо

Это не тот тип договора, когда одна компания арендует у другой какие-то площади.

В данном случае, под договором аренды подразумевается закрепленная документально временная передача основных средств предприятия сторонней организации, работающей по упрощенному налогообложению.

Суть договора аренды в том, что арендные выплаты увеличивают доходы фирмы на УСН, но при этом уменьшают налогооблагаемую прибыль арендатора.

Привлечение юристов

При правильно подходе, даже небольшие финансовые претензии к контрагентам можно увеличить в несколько раз.

Главное, чтобы стоимость юристов, которые будут заниматься подобным вопросом, не зависела от размера исковых притязаний. При этом, спор можно полюбовно разрешить мировым соглашением, не доводя до суда.

В мировом соглашении, конечно, должна стоять уже не та сумма, которая была заявлена истцом первоначально.

В чем особенность этого метода?

Затраты на консультантов и юристов значительно снижают прибыль налогоплательщика.

К тому же нигде в Налоговом кодексе РФ не прописаны требования к обоснованию различных расходов через сравнение их с доходами, для получения которых они осуществлялись. Так что, размер вознаграждения юристу может быть даже очень большим – никто не сможет придраться. Самое приятное в этой схеме — то, что проводить такие фокусы можно довольно часто.

Маркетинг как способ оптимизации налогов

Тоже простой, доступный и не требующих каких-то особенных умений метод налоговой оптимизации. Суть его незатейлива: компания выказывает желание к дальнейшему активному росту, освоению новых направлений, поэтому заказывает написание бизнес-плана. В качестве исполнителя данной услуги выступает фирма, находящаяся на УСН.

Таким образом, средства, потраченные на разработку стратегии развития, учитываются при расчете налоговой базы как траты на исследование рынка или оплаты информационных и консультационных услуг.

Снижаем налоги через агентский договор

Не мудрствуя лукаво, можно заключить специальный договор, при котором выручка компании будет считаться не ее собственной, а принадлежащей другой организации.

https://www.youtube.com/watch?v=63hVooDbGKA

Для этого нужно просто-напросто стать фирмой-посредником, доходом которой является только агентское вознаграждение. Это весьма распространенный способ уменьшения налоговой базы. В данном случае, самым важным моментом является тщательная проработка агентского договора и грамотное документальное оформление сделки.

Не забываем о брендах

Фирма, находящаяся на упрощенной схеме налогообложения, может использовать бренд. А затраты, понесенные на право пользования товарным знаком, учитываются как любые другие расходы организации.

Избавляемся от ненужного

В отличие от, например, использования юридических и консультационных услуг для снижения налоговой базы, операцию по учету расходов на списание устаревших активов, можно проводить только единожды в том налоговом периоде, в котором она и произошла.

В качестве обоснования таких расходов служит ликвидация объектов незавершенного строительства, списание нематериальных активов и так далее.

Не соблюдаем условия

Эффективным способом экономии налогов является признание штрафных санкций за нарушение обязательств по долгам и договорных условий.

Затраты, понесенные через штрафы, учитываются как внереализационные расходы. Особенно хорошо играет на руку пренебрежение к условиям договора, подписанного с фирмой, работающей по единому налогу на вмененный доход.

Берем на себя чужие убытки

Путь слияния с убыточной компанией – легкий, хотя и не самый безопасный способ сократить отчисления в бюджет, причем, не только в текущее время, но и в будущие периоды.

Происходит это по той простой причине, что компания-правопреемник наследует все расходы убыточного предприятия во всех их полноте и неприглядности.

Еще раз особо подчеркнем то, что данный способ оптимизации налогов чреват внезапными визитами налоговых инспекторов.

Переносим свои убытки

Иногда можно воспользоваться правом, предоставляемым налоговым кодексом на перенос убытков за прошедшие налоговые периоды на будущее. Причем, сначала надо учитывать более поздние убытки, постепенно переходя к ранним. Делать это можно на протяжении десяти лет после того, как убыток был получен.

Внимание! При применении каких-либо способов оптимизации налогов руководству компании, на всякий случай, следует быть готовым к более пристальному вниманию со стороны налоговиков – за годы практики у них развилось особое чутье на те предприятия и организации, которые стремятся сократить размер налоговых выплат.

Как показывает данный материал, законных способов для уменьшения налогов, вполне достаточно для того, чтобы не прибегать к незаконным схемам. Грамотный, опытный бухгалтер всегда найдет путь для того, чтобы уменьшить налоговое бремя своего работодателя.

Видео:Оптимизация НДС схемы. Налоги - легитимная отчетность для ИФНССкачать

Оптимизация налога на прибыль: традиционные методы

Каждый объект предпринимательской деятельности имеет возможность провести оптимизацию налога на прибыль. Такую процедуру помогает совершить правильно выбранная политика уплаты налогов, а также подобранные методы оптимизации, основным из которых является ревизия осуществляемых компанией затрат.

Выбирая для себя способ минимизировать оплачиваемые налоги, каждый предприниматель должен понимать, что такие действия очень не нравятся представителям государственных органов налогового контроля. Нужно быть готовым к тому, что выбранная налоговая политика может встретить отпор, или могут быть использованы доначисления по налогам.

Некоторые недобросовестные налогоплательщики для того, чтобы уменьшить предстоящие к оплате налоги, идут на нарушение закона и предъявляют в статьях расходов операции, которые не соответствуют предъявленному статьей 25 НК списку тех, что можно относить к расходам организации.

Например, создают фиктивные договоры с подставными фирмами, на счета которых перечисляют средства, а они затем опять возвращаются налогоплательщику. Такие меры являются незаконными и при отсутствии доказательств могут повлечь за собой привлечение налогоплательщика к ответственности.

Поэтому если налогоплательщик решил внести изменения в свою налоговую политику и уменьшить сумму налога, которую должен оплатить, ему следует остановиться на законных методах и поисках законных резервов.

Методы, которые традиционно используются для снижения налоговой базы и налога на прибыль

- Поиск и процесс самостоятельного создания резервов.

Фирма, используя метод начислений, равномерно распределяет по истечении годового налогового периода затраты, связанные с оплатой отпуска сотрудникам, вознаграждениями в материальном эквиваленте по выслуге лет, затратами на создание фонда по сомнительному долгу.

Такой способ оплаты налога является не уменьшающим сумму самого налога, а корректирующим размер его авансовых выплат с помощью равномерного распределения по каждому из квартальных платежей или ежемесячных авансовых платежей.

- Использование льготной или сниженной ставки по налогам.

Этот метод можно использовать лишь в том случае, когда есть основания для предоставления льгот по налогообложению. Их рассматривают государственные органы, которые и предоставляют предпринимателю решение о начислении или не начислении льгот.

- Оплата обязательных налогов с рассрочкой.

Применение такого метода дает грамотно составленная и продуманная налоговая политика.

https://www.youtube.com/watch?v=WBSQwAae-XI

Такой метод подходит при грамотном ведении бизнеса и распределении суммы уже понесенного убытка в течение последующих 10 лет.

Все перечисленные выше методы находятся в рамках закона и подразумевают правильный подход к организации налоговой политики объекта предпринимательской деятельности.

Иные способы оптимизировать налог на прибыль

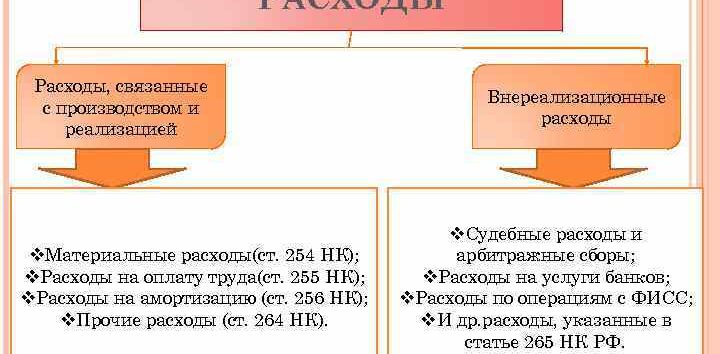

Следующие перечисленные методы также находятся в рамках закона, но имеют некоторые нюансы в своем действии:

- Уменьшение суммы прибыли, которая используется для расчета суммы налога на прибыль, путем применения расходов, не связанных с реализацией. Именно таким методом является предоставление покупателям определенных скидок на подлежащий реализации товар, так как сумма этих скидок, согласно НК, относится к внереализационным расходам.

- К расходам, связанным с производством и реализацией, относится оплата аренды и эксплуатации рабочего помещения. Но стоит помнить, что все суммы, которые вы намерены завысить, должны иметь документальное подтверждение и быть обоснованными. Расширить эти затраты также помогают статьи на вывоз мусора и уборку помещений.

- Если есть необходимость, можно привлечь к снижению налоговой базы «иные затраты на реализацию и производство», к которым можно отнести предоставление консультационных услуг по оценке ситуации на рынке, в сферах которого оборачивается ваше предприятие.

- Пользование товарным знаком и периодические его оплаты также можно учитывать в графе расходов на законных основаниях.

- Оплата изготовления служебной формы может относится к оплате труда и являться статьей расходов, но в этом случае она должна быть оговорена в договоре трудоустройства сотрудника, в нем же должны быть указаны порядки выдачи и ношения этой формы.

- Отдельной статьей расходов могут стать затраты на повышение квалификации или ее смену сотрудниками.

- Отдельная статья расходов – это проплата амортизации тех основных средств, которые вводятся в использование, а также убытки от их списания.

Оптимизация налога на прибыль является набором выгодных организации мероприятий, которые призваны сократить затраты на уплату налогов. Но стоит учесть, что если вы хотите сделать такое уменьшение путем увеличения расходов, то расходы эти должны быть документально подтверждены, а также экономически обоснованы.

Итак, одним из эффективных способов минимизации и оптимизации налоговых выплат является отсрочка выплаты налога путем равномерного распределения получаемой в налоговом периоде прибыли и осуществляемых растрат. Стоит понимать, что такой способ является безопасным в плане соблюдения закона и очень хорошо сказывается на общем статусе предприятия перед службами государственного налогового контроля.

Видео:Как законно оптимизировать налог на прибыль? - Эльвира МитюковаСкачать

Какие существуют способы оптимизации налога на прибыль?

Оптимизация налога на прибыль – вопрос, интересующий всех российских плательщиков этого налога. В рамках действующего законодательства существуют возможности легального регулирования налогооблагаемой базы и величины уплачиваемого налога на прибыль. Рассмотрим возможные способы оптимизации этого налога.

Организационно-правовые способы оптимизации налогооблагаемой прибыли

Оптимизация налога на прибыль при помощи учетной политики

Способы периодического регулирования налога на прибыль

Организационно-правовые способы оптимизации налогооблагаемой прибыли

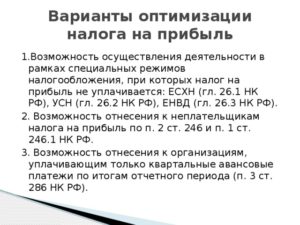

Для целей оптимизации налога на прибыль организация должна обратить внимание на следующие организационно-правовые моменты:

- Возможность осуществления деятельности в рамках специальных режимов налогообложения, при которых налог на прибыль не уплачивается: ЕСХН (гл. 26.1 НК РФ), УСН (гл. 26.2 НК РФ), ЕНВД (гл. 26.3 НК РФ).

- Возможность отнесения к неплательщикам налога на прибыль по п. 2 ст. 246 и п. 1 ст. 246.1 НК РФ.

- Возможность отнесения к организациям, уплачивающим только квартальные авансовые платежи по итогам отчетного периода (п. 3 ст. 286 НК РФ).

См. также материалы:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

- Возможность вывода из-под налогообложения части доходов путем создания родственных организаций, не уплачивающих налог на прибыль (применяющих специальные режимы, освобожденных от уплаты налога или находящихся на территории другого государства) или уплачивающих его по пониженным ставкам, которые могут применяться в отдельных регионах Российской Федерации, для осуществления части видов деятельности основной организации.

- Планирование финансово-хозяйственной деятельности и объема уплачиваемых налогов, анализ отклонений прибыли, возникающей в реальной хозяйственной деятельности, от планируемой. Своевременное принятие мер по недопущению значительных отклонений.

- Составление оптимальных калькуляций себестоимости производимой продукции (работ, услуг). Действующее законодательство не регламентирует порядок формирования таких документов, и организация вправе самостоятельно определять объем затрат на производство. Единственное требование: объемы должны быть обоснованы.

- Анализ содержания договоров, заключаемых с поставщиками, с целью возможности корректировки предмета договора для того, чтобы стоимость приобретенных по нему товаров (работ, услуг) обоснованно в полном размере (или хотя бы частично) можно было включить в затраты текущего периода единовременно. Примером могут служить следующие ситуации:

- Договор на реконструкцию основных средств. Иногда он может быть полностью или частично переквалифицирован в договор на капитальный ремонт.

- Приобретаемое основное средство в некоторых случаях может быть разделено на самостоятельные объекты, часть из которых можно будет принять к учету как имущество, не подлежащее амортизации.

- При приобретении имущества с условием оказания консультационных услуг по его использованию может появиться возможность разделения его на два договора: договор купли-продажи и договор об оказании консультационных услуг.

- Вместо договора купли-продажи основного средства иногда выгоднее заключить договор лизинга.

- Своевременное проведение зачета имеющихся переплат по платежам в федеральный бюджет в счет уплаты платежей по налогу на прибыль (ст. 78 НК РФ).

- Возможность получения отсрочки по уплате налога (ст. 64 НК РФ).

Оптимизация налога на прибыль при помощи учетной политики

В учетной политике организация, ставящая себе цель по оптимизации налога на прибыль, должна обязательно отразить следующие моменты:

- Четкое разделение затрат на прямые и косвенные (ст. 318 НК РФ).

См. также материал «Как учесть прямые и косвенные расходы в налоговом учете»

- Указание на возможность учета убытка предыдущих налоговых периодов (ст. 283 НК РФ).

- Установление нижней границы отнесения имущества к амортизируемому (ст. 256 НК РФ).

См. также материалы «С 01.01.2015 можно выбирать порядок учета имущества, не признаваемого амортизируемым»

- Установление оптимальных сроков полезного использования основных средств внутри выбранной амортизационной группы или указание на возможность установления срока полезного использования для каждого основного средства в момент ввода в эксплуатацию.

- Установление возможности применения повышающих коэффициентов к норме амортизации (ст. 259.3 НК РФ).

- Решение о создании резервов. При этом следует учитывать, что создание резервов, как правило, не приводит к уменьшению налоговой базы по прибыли за налоговый период (год) в целом, но позволяет равномерно распределять эти расходы по отчетным периодам или за счет затрат последнего отчетного периода завышать затраты предшествующих отчетных периодов.

См. также материал «Резерв по сомнительным долгам: порядок создания и расчет отчислений»

Способы периодического регулирования налога на прибыль

В целях оптимизации налога на прибыль организация также может обратить внимание на следующие способы, которые могут иметь разовый характер.

- По договоренности с контрагентом документы на поставку каких-либо товаров (работ, услуг) в следующем отчетном периоде могут быть оформлены текущим отчетным периодом.

- По договоренности с контрагентом могут быть начислены штрафные санкции за невыполнение условий договора. Важно, чтобы начисление санкций было предусмотрено договором и имел место факт подтверждения принятия их второй стороной.

См. также материалы:

- По договоренности с контрагентом может быть начислена предусмотренная договором премия за превышение объема продаж.

- При условии оформления соответствующих документов может быть произведено списание просроченной или безнадежной дебиторской или кредиторской задолженности.

См. также материалы:

- Для целей увеличения прибыли могут быть оприходованы излишки, выявленные в результате инвентаризации.

Видео:Оптимизация налога на прибыльСкачать

Методы оптимизации налога на прибыль

— Конституционное право — Методы оптимизации налога на прибыль

- Оптимизация амортизационных отчислений. Имеется в виду введение повышающих коэффициентов (например, если оборудование работает круглосуточно). Или покупка сложного и дорогого оборудования по частям. К этому же методу можно отнести использование принципа амортизационной премии, или установить нижнюю границу отношения имущества к попадающему под амортизацию.

- Планирование предполагаемой прибыли и недопущение ее фактической величины от планируемой.

- Оптимизация расходов на производство путем контроля за калькуляцией себестоимости продукции.

- Оптимизация учета затрат компании и их разделение на прямые и косвенные.

- Корректировка договоров на предмет возможности отнесения части затрат на текущий период единовременно.

- Оптимизация посредством использования долговых инструментов.

Оптимизация налога на прибыль

- Пользование товарным знаком и периодические его оплаты также можно учитывать в графе расходов на законных основаниях.

- Оплата изготовления служебной формы может относится к оплате труда и являться статьей расходов, но в этом случае она должна быть оговорена в договоре трудоустройства сотрудника, в нем же должны быть указаны порядки выдачи и ношения этой формы.

- Отдельной статьей расходов могут стать затраты на повышение квалификации или ее смену сотрудниками.

- Отдельная статья расходов – это проплата амортизации тех основных средств, которые вводятся в использование, а также убытки от их списания.

Оптимизация налога на прибыль является набором выгодных организации мероприятий, которые призваны сократить затраты на уплату налогов.

Законные способы оптимизации налога на прибыль

Он позволяет избежать пиковых выплат, связанных с отпусками, ремонтом основных средств или долгами.

- Оптимизация элементов налогового учета. То есть выбор способов учета и оприходования доходов и расходов с наименьшими налоговыми начислениями.

- Перенос налоговой базы на родственные предприятия. В этом случае прибыль предприятия переносится в компанию со льготным режимом налогообложения с последующим выводом оттуда без дополнительной налоговой нагрузки.

- Применение временных разниц при расчете налога с последующим его переносом на следующий период.

- Переход компании на один из льготных режимов (ЕНВД или УСН) при использовании которого налог на прибыль не взимается или изыскание возможности быть причисленным к неплательщикам данного налога.

- Разделение.

Способы оптимизации налога на прибыль в 2021 году

Важно Все бизнесмены стараются повысить прибыль компании с минимальными затратами. При этом на практике большие отчисления осуществляются в виде налоговых взносов. Работа фискальных органов проводится в направлении повышения налоговой культуры у плательщиков.

Поэтому многие предприниматели интересуются возможностью снижения налоговой базы законными способами. Оптимизация налогов может проводиться несколькими способами. Многие методы являются законными. Ведь предприятия вправе самостоятельно решать вопросы с налогами.

Внимание На государственном уровне отсутствует запрет минимизации налоговых отчислений. Поэтому важно познакомиться с основными способами осуществления такой деятельности в 2021 году. Актуальность темы Оптимизация налогов является основой при составлении плана системы отчислений в казну государства.

Вы точно человек?

Преимущества черных и белых схем Многие компании, выбирая варианты снижения налоговой базы, рассматривают в том числе и незаконные схемы. При этом черная оптимизация может быть проведена так, что инспекция не сможет обнаружить нарушений. А белая оптимизация особенно явно прослеживается в ходе работы фирмы.

Нередко налогоплательщиками производится создание фирм на один день. Такая деятельность может привести к серьезному, в том числе и уголовному, наказанию. Если предприятие ощущает необходимость в оптимизации, можно обратиться к квалифицированным специалистам.

Они помогут снизить налоговые расходы законным способом. Стоит помнить, что оптимизировать налоги и не платить их совсем – разные понятия. В первом случае, в отличие от второго, никаких нарушений не предусматривается. Поэтому важно заранее продумать варианты проведения минимизации налоговой базы.

В данном случае, под договором аренды подразумевается закрепленная документально временная передача основных средств предприятия сторонней организации, работающей по упрощенному налогообложению.

Суть договора аренды в том, что арендные выплаты увеличивают доходы фирмы на УСН, но при этом уменьшают налогооблагаемую прибыль арендатора.

Привлечение юристов При правильно подходе, даже небольшие финансовые претензии к контрагентам можно увеличить в несколько раз.

Главное, чтобы стоимость юристов, которые будут заниматься подобным вопросом, не зависела от размера исковых притязаний. При этом, спор можно полюбовно разрешить мировым соглашением, не доводя до суда. В мировом соглашении, конечно, должна стоять уже не та сумма, которая была заявлена истцом первоначально.

В чем особенность этого метода? Затраты на консультантов и юристов значительно снижают прибыль налогоплательщика.

Способы оптимизации налога на прибыль

Спор разрешается мировым соглашением, в котором фигурирует далеко не первоначальная сумма иска.

А расходы на юридические и консультационные услуги уменьшают прибыль налогоплательщика согласно подпункту 14 пункта 1 статьи 264 Налогового кодекса.

Поскольку в НК РФ не содержится требование устанавливать целесообразность тех или иных расходов путем сопоставления их с доходами, на получение которых они направлены, сумма, перечисленная стороннему юристу, может быть сколь угодно большой.

https://www.youtube.com/watch?v=3E-hJPi6NCs

Такие операции можно производить с завидной регулярностью. Становимся агентами. Если компания не хочет учитывать в доходах свою выручку, то она может этого и не делать, ведь выручка может быть и «чужой». Доходом компании при осуществлении посреднических операций будет считаться только агентское вознаграждение.

Особенно это касается соблюдения законодательства. Например, создание буферной фирмы или нечто подобное может быть воспринято контролирующими налоговыми органами как серьезное нарушение.

Схемы минимизации оптимизации налога на прибыль организации могут быть различными. Законодательство дает несколько лазеек для осуществления данного действия.

Чтобы избежать вопросов со стороны ФНС и других органов контроля руководителю организации следует заранее ознакомиться со следующими важными моментами:

- необходимые определения;

- зачем это нужно;

- законодательная база.

Методы законной оптимизации просты, но требуется хорошо знать законодательную базу. Подобные процедуры может выполнять как руководство предприятия самостоятельно, так и с привлечением подрядных структур.

Курсовая работа: оптимизация налога на прибыль

Особенно метод хорош для предприятий, продающих на территории РФ товары импортного производства.

Российская компания имеет доход только в размере комиссионного вознаграждения и всегда может вывести свои средства из оборота.

Разница между ставками налога на прибыль в России и в зарубежном офшоре и составит выгоду при использовании такой схемы.

Для этой же цели подойдут компании, зарегистрированные в «низконалоговых» регионах России.

Способы и методы оптимизации налога на прибыль для физических и юридических лиц

О возможности проведения оптимизации по НнП расскажет видео ниже: Способы оптимизации налога на прибыль Если под способом оптимизации подразумевать реальные возможности снижения суммы налога на прибыль, то можно рассмотреть отдельно варианты:

- Для физических лиц.

- Для юридических лиц.

Для физических лиц В данном случае есть несколько абсолютно официальных способов оптимизировать налог. Хотя с их применением и могут возникнуть трудности в подтверждении их обоснованности. Но, тем не менее, вот они, эти три основных элемента-направления оптимизации налога на прибыль:

- Налоговые вычеты. Это может быть учеба, медицинское обслуживание, покупка какой-либо недвижимости и другие стандартные вычеты.

Популярные методы оптимизации налогов в 2021 году

Минимизация платежей Финансовое руководство может поставить перед компанией цель как оптимизировать налоги, так и минимизировать платежи. Несмотря на то, что эти понятия часто отождествляются, они имеют разное значение. При минимизации платежей можно получить оптимальный финансовый результат.

Однако удается это сделать не всем. Выделяют классификацию налоговых сборов, которые могут быть использованы как объект минимизации:

- При снижении размера единого социального налога, отраженного внутри себестоимости, можно снизить саму себестоимость товара. Но стоит помнить, что налогооблагаемая база на прибыль автоматически повысится.

- Уменьшить размер налога за пределами себестоимости (НДС) можно, расширив круг поставщиков, список услуг и товаров, относящихся к НДС. Это позволит получить разницу, которая не будет выплачиваться.

В случае долгосрочного построения планов:

- анализируется законодательная база;

- отслеживается налоговая нагрузка;

- составляется график платежей;

- определяется и анализируется показатель планирования.

В результате не только сокращаются выплаты по налогам, но и повышается эффективность работы компании. Выделяют несколько направлений внешнего налогового планирования: Замена налогового субъекта Предприятие должно поменять организационно-правовую форму на более оптимальную. В результате могут предоставляться льготы на имущество, если деятельность осуществляется лицами со статусом инвалидов.

https://www.youtube.com/watch?v=QhHR4kbgVs4

Смена вида деятельности Сделать это необходимо для получения возможности перехода на УСН 6%, 15%, ЕНВД. Смена налоговой юрисдикции Компания выбирает тот регион, где предоставляются льготы на налоги или минимальные ставки.

- Конституционное право

- Предпринимательское право

Видео:Как уходят от налогов. Объяснение на пальцахСкачать

Оптимизация налога на прибыль: законные способы, методы, схемы

Уменьшение суммы выплачиваемых налогов – цель, к которой стремятся все налогоплательщики. Одним из способов достижения этого является оптимизация налога на прибыль. Она может быть достигнута путем планирования двух видов:

- За счет уменьшения налоговой базы.

- Путем максимального применения механизмов налогового регулирования.

💡 Видео

🕵️♂️Уменьшаем платежи по прибыли на пол года вперёд / Оптимизация налогов в отчетный периодСкачать

Топ-5 методов оптимизации НДС. Бизнес и налоги.Скачать

«Белые способы оптимизации налогов»: экономим шаг за шагомСкачать

Самые популярные способы оптимизации налоговСкачать

Налог на прибыль. ТОП 5 Как уменьшить налог на прибыль 2019. Лайфхаки для бизнеса. Советы ИП и ОООСкачать

Не делай ЭТИ ОШИБКИ на маркетплейсе - Управление Финансами и Финансовая ГрамотностьСкачать

#Евгений #Сивков Способы #оптимизации #налога на #прибыль в 2019 годуСкачать

Евгений Сивков: Способы оптимизации налога на прибыль в 2019 годуСкачать

НДС 2019. 5 советов по оптимизации налога на добавленную стоимость. Лайфхаки, схемы и методыСкачать

Как законно уменьшить налог на прибыль и НДС: подсказки для ИП и юрлиц. Налоговая оптимизация.Скачать

Налоговая оптимизация 2023: оптимизация НДС схемы, аутсорсинг, зарплатный налог и как его уменьшитьСкачать

«Белые способы оптимизации налогов»: экономим шаг за шагомСкачать

Что нельзя делать в 2022 году? Оптимизация налогов и контроль ФНС. Бизнес и налоги.Скачать

Топ 8 схем, на которых налоговая ловит предпринимателей. Ошибки ООО и ИП. Бизнес и налоги.Скачать

Как нельзя оптимизировать налогиСкачать