Основные фонды, состоящие на учете фирмы, посредством амортизационных отчислений поэтапно переводят свою немалую стоимость на издержки производства.

Законодательно утверждено несколько способов расчета амортизации, но строгих указаний на обязательное применение какого-либо конкретного метода нет.

Однако, есть ряд утвержденных Положений и Инструкций, гласящих о рекомендуемом варианте формулы расчета амортизации по каждой определенной группе из Перечня квалификации ОС.

- Методы амортизации

- Линейный способ

- Нелинейные методы амортизации

- Износ

- Повышающие и понижающие коэффициенты

- Амортизация основных средств в бухгалтерском учете: способы амортизации и примеры — Бух учет

- Начисление амортизации

- Срок полезного использования (СПИ)

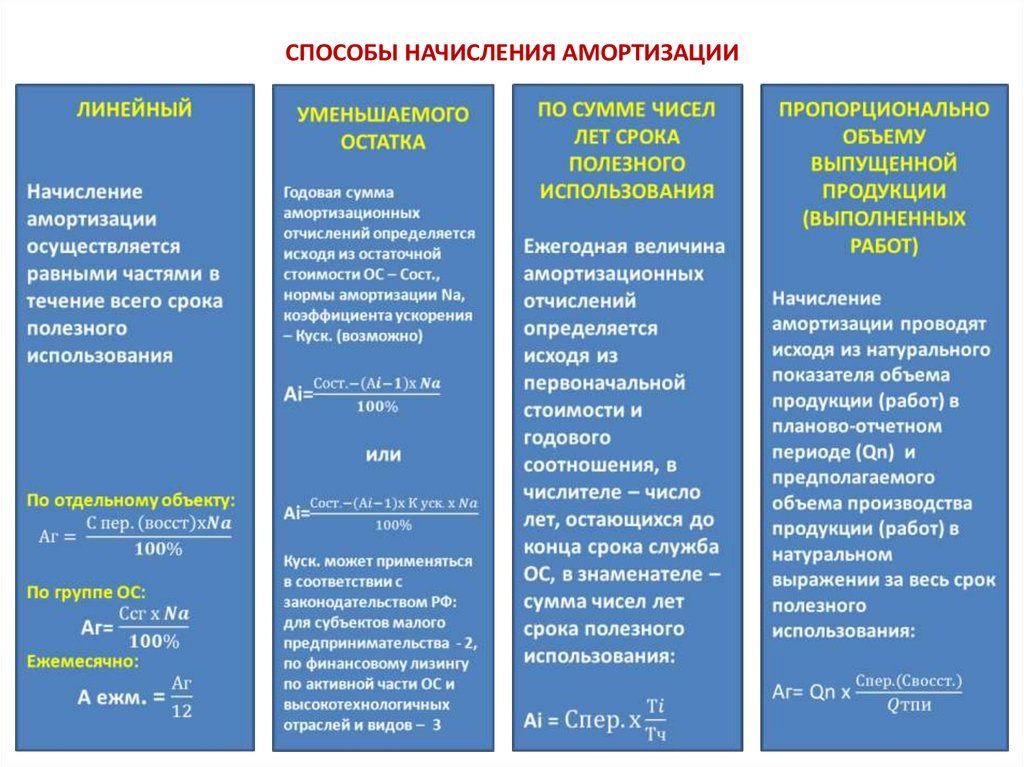

- Способы начисления амортизации

- Способ уменьшаемого остатка

- Способ списания стоимости по сумме чисел лет

- Способ списания стоимости пропорционально объему продукции (работ)

- Как рассчитать амортизацию: 4 метода начисления

- 2. Метод уменьшаемого остатка

- 3. Метод расчета по сумме чисел лет срока полезного использования

- 4. Метод списания стоимости пропорционально

- Бухгалтерский учет. Амортизация. Способы начисления амортизации основных средств

- Правила начисления

- Ос без амортизации

- Определение срока полезной службы

- Амортизация: способы начисления амортизации основных средств предприятия

- Характеристика неравномерного списания суммы износа

- Амортизация равными долями

- Расчет амортизации по методу уменьшения остатка

- Вычисление амортизации кумулятивным методом

- Расчет кумулятивным методом на примере

- Производственный метод списания амортизации

- Амортизация и учет

- Актуальные линейные и нелинейные способы начисления амортизации основных средств – таблица сравнений методов, отличия

- 4 метода расчета в бухгалтерском учете

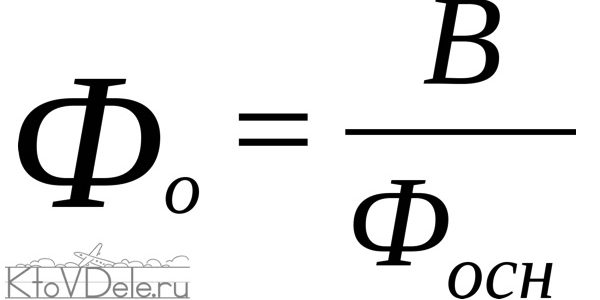

- Формулы

- Сравнительная таблица: особенности и отличия

- Порядок исчисления в налоговом учете

- Выводы

- 🎬 Видео

Методы амортизации

Основываясь на тезисах Законодательства РФ, к амортизационному имуществу относят оборудование, длительность продуктивного функционирования которых превышает период 12 месяцев, а первоначальная стоимость определяется размером от 40 тысяч рублей. Земля, природные ресурсы, объекты незавершенного капстроительства, ценные бумаги не имеют износа, а потому не подлежат амортизированию.

Существует несколько методов расчета:

Линейный способ

Линейный способ наиболее распространенный в силу своей элементарности и незатейливости. На первом этапе работы по формуле расчета амортизации основных средств определяется норма амортизирования:

НАО = 1/срок эксплуатации в месяцах х 100%

Определяется годовая норма амортизационных отчислений в процентном соотношении.

Далее полученный процент переводится в стоимостное выражение годового значения амортизации:

САМ= ПС х НАО / 100%,

где в ПС находит отражение первоначальная стоимость основного средства.

На основе полученных расчетов, находят ежемесячные величины норм и сумм амортизационных отчислений. По данному методу производится амортизирование непосредственно по каждому инвентарному номеру имущества, которое состоит на учете организации.

Начисление износа происходит ежемесячно равными долями.

Норма амортизации не меняется в течение всего периода эксплуатации объекта.

Пример:

Оценка технологического оборудования 550 тыс.руб. Относится к 4-ой амортизационной группе, период эксплуатации 84 месяца (7 лет).

Норма амортизирования = 100% : 7 = 14,29 % в год

Сумма = 550000 х 14,29 % : 100% = 78595 руб. в год

Амортизационные отчисления каждый месяц = 78595 / 12 = 6550 руб.

Нелинейные методы амортизации

Нелинейный вариант начисления амортизации, в свою очередь, подразделяется еще на несколько направлений:

- Метод уменьшаемого остатка;

- Списание по сумме чисел лет эксплуатации;

- Пропорционально объему продукции, работ, оказанных услуг.Амортизационные отчисления, основанные на нелинейных методах, рассчитываются по амортизационной группе в целом.

Метод уменьшаемого остатка характеризуется ускоренным процессом амортизирования, который базируется на условиях остаточной стоимости имущества.

УОАО = ОС х НАО х КУ / 100%,

где:

- ОС – остаточная стоимость;

- КУ – коэффициент ускорения.

Пример:

Стоимость имущества 300000 руб. Срок эксплуатации 5 лет. Коэффициент убыстрения, закрепленный в учетной политике, равен 1,5.

Норма амортизации = 100% : 5 =20%Амортизация основных фондов по формуле метода списания стоимости по сумме чисел лет срока полезного использования определяется по формуле:

АОЧЛ = ПС х ЧЛО / ЧЛПИ,

где

ЧЛО – количество лет, которые остались до конца срока эксплуатации,

ЧЛПИ – полный срок полезного использования основных фондов.

Пример:

Первоначальная стоимость основного средства 400000 руб. Вторая амортизационная группа, срок эксплуатации 3 года.Согласно способа списания стоимости основных средств пропорционально объему выпуска продукции, оказанных работ и услуг, формула расчета амортизации принимает следующий вид:

АОВП = ФОП х ПС х / ПО,

где

ФОП – объем продукции, фактически произведенный за конкретный отчетный период,

ПО – планируемый объем выпуска продукции за весь период полезного использования оборудования.

https://www.youtube.com/watch?v=VpA_aW3URoY

Данный способ начисления закрепляется в акте приема-передачи (форма ОС-1).

Пример:

Первоначальная стоимость автомобиля – 430 тыс.руб. Ожидаемый пробег 500 тыс.км.

ПС / ожидаемый пробег = 430 000 / 500 000 = 0,86 руб/км

Износ

В период эксплуатации основные средства подвергаются воздействию внешней среды и прочим негативным влияниям, поэтому с течением времени проявляется моральный и физический износ используемого оборудования.

Физический износ подразумевает снижение уровня исходных технических характеристик основных средств и зависит от многих факторов:

- Первоначального состояния основных производственных фондов;

- Уровня эксплуатации;

- Наличия агрессивного окружения;

- Степень мастерства обслуживающего персонала.

Экономическая сущность морального износа заключается в том, что производственные фонды обесцениваются до окончания срока эксплуатации. Постоянное развитие производства приводит к возникновению морального износа по причине:

- Удешевления производства основных средств,

- Выпуска подобного оборудования, обладающего большей производительностью.

Повышающие и понижающие коэффициенты

Предприятия могут использовать различные коэффициенты, которые ускоряют или замедляют процесс амортизационных отчислений. Выбор, предусмотренных в НК РФ показателей, фирмы отражают в учетной политике.

Для оборудования, используемого в агрессивной атмосфере или в условиях экстенсивной эксплуатации, применимы повышающие коэффициенты. При расчете амортизации основных средств по формуле расчета повышающие коэффициенты применяются в размерах, утвержденных законодательно.

Организация, по решению руководителя, может применять и понижающие коэффициенты. Согласно НК РФ к автомобилям, полученным или переданным в лизинг, применяются специальные кпд. Например, микроавтобусы, предназначенные для пассажирских перевозок, со стоимостью приобретения более 400тыс.руб., амортизируются с k=1/2.

Все изменения, касающиеся применения дополнительных коэффициентов, закрепляются в учетной политике предприятия и действуют в течение всего налогового периода. Перерасчет амортизации основных средств по формуле расчета в течение отчетного периода не допускается.

Видео:Амортизация простыми словами за 3 минутыСкачать

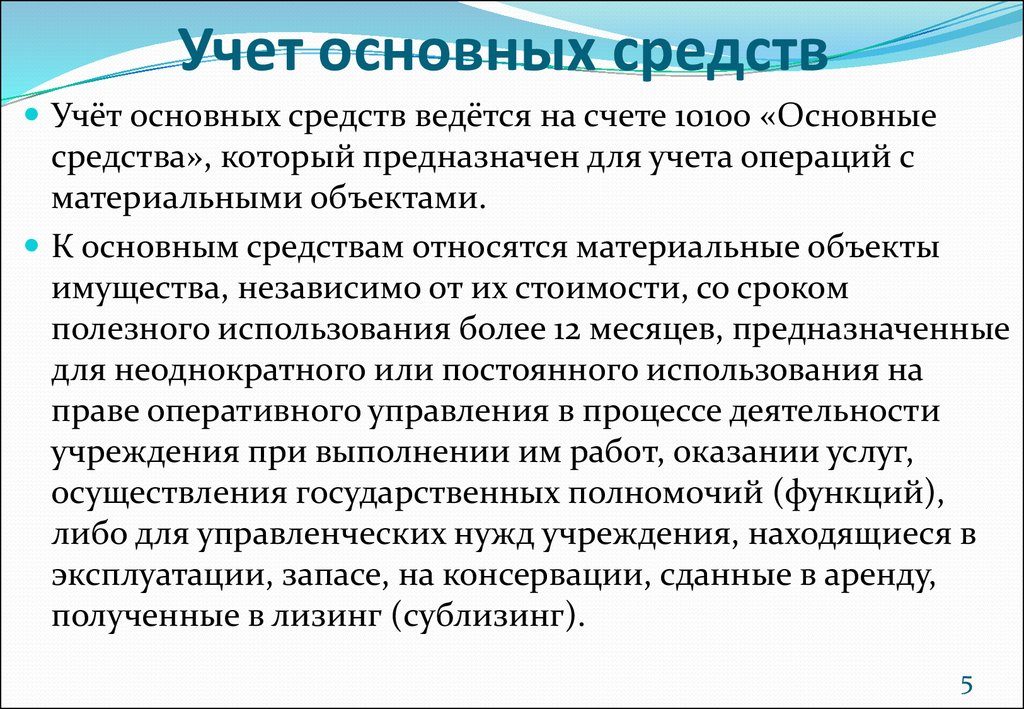

Амортизация основных средств в бухгалтерском учете: способы амортизации и примеры — Бух учет

Стоимость основных средств в бухгалтерском учете списывается на себестоимость продукции (работ, услуг) или на расходы на продажу (в торговых организациях) не сразу, а постепенно, частями и зависит от срока полезного использования. Например, первоначальная стоимость компьютера списывается 2 года, а стоимость здания цеха 20 лет. Этот процесс постепенного переноса стоимости называется амортизацией основных средств.

Амортизация начисляется по всем объектам основных средств, кроме тех, по которым потребительские свойства со временем не изменяются:

- земельные участки;

- объекты природопользования (вода, недра);

- объекты, отнесенные к музейным предметам и музейным коллекциям.

Амортизация также не начисляется:

- по объектам основных средств некоммерческих организаций. По ним на забалансовом счете отражается сумма износа;

- по используемым основным средствам для реализации законодательства РФ о мобилизационной подготовке и мобилизации.

Амортизация начисляется, даже если имущество не используется или не приносит доход. Приостановить ее начисление можно только если:

- основное средство переведено на консервацию на срок более трех месяцев;

- основное средство восстанавливается, то есть на ремонте, модернизации или реконструкции сроком более 12 месяцев.

Начисление амортизации

Амортизация начисляется ежемесячно, начиная с месяца, следующего за месяцем, в котором основное средство было передано в эксплуатацию (отражено на счете 01). Например, организация приобрела станок в марте и в этом же месяце ввела его в эксплуатацию, амортизация начнет начисляться с апреля.

https://www.youtube.com/watch?v=AfEnpaTQbUE

Прекращается начисление амортизации с первого числа месяца, следующего за месяцем, когда основное средство выбыло или было полностью самортизировано. Например, станок с не погашенным сроком полезного использования продан в феврале, в марте амортизация не начисляется, февраль — это последний месяц начисления.

Что происходит с основным средством, когда его стоимость полностью перенесена на расходы и его остаточная стоимость равна нулю? Его можно продолжать использовать или списать, как морально и физически устаревшее.

Начисление амортизации отражается по кредиту 02 счета «Амортизация основных средств» в корреспонденции со счетами расходов:

Дебет 08, 20, 23, 25, 26, 29, 91-2, 97 Кредит 02.

В зависимости от характера использования ОС, начисленная по нему амортизация включается:

- в состав расходов по обычным видам деятельности (счета 20,23,25,26,29, 44),

- в состав прочих расходов (счет 91-2),

- в состав капитальных вложений (счет 08).

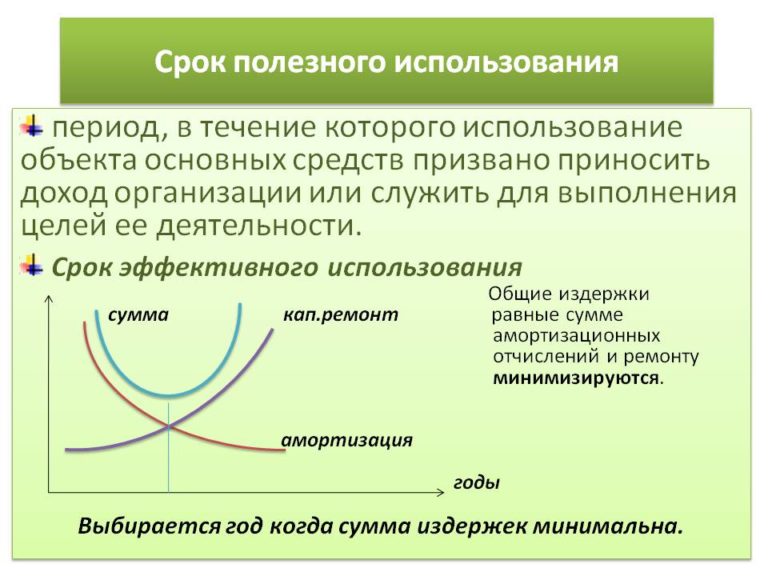

Срок полезного использования (СПИ)

Срок полезного использования объекта основных средств организация определяет самостоятельно исходя из:

- ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

- ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

- нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

Если в результате проведенной реконструкции или модернизации улучшились первоначально принятые нормативные показатели использования объекта основных средств, то организация может пересмотреть срок его полезного использования.

Способы начисления амортизации

Амортизацию в бухгалтерском учете начисляют следующими способами:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Организации необходимо разделить все основные средства организации на однородные группы по общим признакам, например, группа «Здания». Для каждой группы нужно установить способ начисления амортизации. Его нельзя изменить в дальнейшем.

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Способ уменьшаемого остатка

Амортизация рассчитывается, так же, как при линейном способе, только вместо первоначальной стоимости в расчет берется остаточная стоимость ОС на начало отчетного года.

Организации могут применять повышающий коэффициент, но не более 3,0. До 2006 г. максимальный размер коэффициента могли применять только малые предприятия. Размер коэффициента надо отразить в учетной политике.

Ежемесячная амортизация = (остаточная стоимость ОС на начало года х норму амортизации х повышающий коэффициент)/12

Норма амортизации = 100 / срок полезного использования, лет.

Пример: Первоначальная стоимость легкового автомобиля 720 000 рублей. Срок полезного использования — 5 лет. Повышающий коэффициент — 3. Норма амортизации = 100/5=20.

Расчет амортизации

| Годисполь-зования | Остаточная стоимость на начало года, руб | Норма амортизации, % | Амортизация за год, руб.(графа 2 х графа 3 х коэф.3) | Амортизация за месяц, руб(графа 4 :12) | Остаточная стоимость на конец года, руб(графа 2 — графа 4) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | 720 000 | 20 | 432 000 | 36 000 | 288 000 |

| 2 | 288 000 | 20 | 172 800 | 14 400 | 115 200 |

| 3 | 115 200 | 20 | 69 120 | 5 760 | 46 080 |

| 4 | 46 080 | 20 | 27 648 | 2 304 | 18 432 |

| 5 | 18 432 | 20 | 11 059,2 | 921,6 | 7 372,8 |

Срок полезного использования — 5 лет закончился, но остаточная стоимость не нулевая. Что с ней делать? Тут могут быть два варианта, поэтому выбранный способ организация должна закрепить в учетной политике:

- 1 вариант — начислять амортизацию до выбытия основного средства: продажи, морального, физического износа.

- 2 вариант — остаточную стоимость списать на расходы в последний месяц срока его полезного использования.

Чем хорош способ уменьшаемого остатка, тем что в первые годы использования ОС амортизация происходит быстрее. Недостаток — срок полезного использования ОС короче, чем период его полного погашения.

Способ списания стоимости по сумме чисел лет

Амортизация способом списания стоимости по чисел лет рассчитывается по формуле:

Ежемесячная амортизация = (количество лет,оставшихся до конца СПИ ОС : сумму чисел лет СПИ * первоначальную стоимость ОС) : 12

Пример: Первоначальная стоимость легкового автомобиля 720 000 рублей. Срок полезного использования — 5 лет. Сумма чисел лет срока полезного использования = 1+2+3+4+5=15.

| Годисполь-зования | Количество лет, оставшихся до конца СПИ ОС | Остаточная стоимость на начало года, руб | Амортизация за год, руб.(графа 2 :15 *графа 3) | Амортизация за месяц, руб(графа 4 :12) | Остаточная стоимость на конец года, руб(графа 2 — графа 4) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | 5 | 720 000 | 240 000 | 20 000 | 480 000 |

| 2 | 4 | 720 000 | 192 000 | 16 000 | 288 000 |

| 3 | 3 | 720 000 | 144 000 | 12 000 | 144 000 |

| 4 | 2 | 720 000 | 96 000 | 8 000 | 48 000 |

| 5 | 1 | 720 000 | 48 000 | 4 000 | 0 |

Амортизация способом уменьшаемого остатка в первые годы эксплуатации ОС быстрее, чем при линейном способе. В отличие от способа уменьшаемого остатка срок полезного использования и период погашения стоимости совпадают.

Способ списания стоимости пропорционально объему продукции (работ)

Формула расчета:

Фактический объем продукции (работ), произведенной с использованием ОС за месяц (в натуральных измерителях) * Первоначальную стоимость ОС :

Предполагаемый объем продукции (работ) за весь СПИ ОС(в натуральных измерителях)

Пример: приобретено оборудование, первоначальная стоимость 1000 000 руб., позволяющее выпускать 200 000 единиц изделия. В январе было выпущено 5 000 изделий, в феврале 10 000, в марте 8 500.

Амортизация в январе: 5 000 * 2 000 000 / 200 000 = 50 000 руб.

https://www.youtube.com/watch?v=fa9fTm-Qnpg

Амортизация в феврале: 10 000 * 2 000 000 / 200 000 = 100 000 руб

Амортизация в марте: 8 500 * 2 000 000 / 200 000 = 85 000 руб.

Способ списания стоимости пропорционально объему продукции (работ) позволяет наиболее точно рассчитать физический износ основного средства. Недостаток способа — высокая трудоемкость расчетов.

Чтобы проверить свои знания, пройдите тест «Амортизация ОС в бухучете»

Бизнес и учет

Видео:Учет амортизации основных средств (+ примеры расчета)Скачать

Как рассчитать амортизацию: 4 метода начисления

> основные средства и нематериальные активы > Как рассчитать амортизацию: 4 метода начисления

В предыдущей статье мы разобрались с понятием амортизация. Здесь вы узнаете, как рассчитать амортизацию основных средств.

Начиная с 2002 года и по сегодняшний день, в бухгалтерском учете существуют следующие методы начисления амортизации: линейный способ начисления амортизации, метод уменьшаемого остатка, метод пропорционально объему выпущенной продукции, а также метод по сумме чисел лет срока полезного использования. В статье разберем эти 4 метода расчета амортизационных отчислений с примерами.

Расчет амортизационных отчислений основных средств предполагает использование первоначальной либо остаточной стоимости и нормы амортизации основных средств.

Первоначальной называется стоимость, по которой объект принят к учету при поступлении на предприятие. Подробнее о поступлении основных средств читайте здесь.

Остаточная стоимость основных средств это разность между первоначальной стоимостью и начисленной амортизацией.

Общая формула расчета амортизационных отчислений:

Стоимость (первоначальная либо остаточная) * норма амортизации / 100 %.

Для того чтобы рассчитать амортизацию этим способом, требуется два показателя – норма амортизации и первоначальная стоимость объекта.

Рассчитать норму очень просто, для этого нужно всю амортизацию (принятую за 100%) поделить на полезный срок службы объекта.

Затем можно посчитать сумму амортизации за прошедший год, то есть умножить первоначальную стоимость на норму и разделить на 100%.

Как рассчитать амортизационные отчисления за месяц? Для этого остается всего лишь поделить полученную предыдущим действием сумму на количество месяцев в году.

Пример расчета линейным способом:

Основное средство имеет первоначальную стоимость 500 000. Срок полезного использования 10 лет. Рассчитаем ежемесячные амортизационные отчисления:

Норма А. = 100% / 10 лет = 10%

Годовая А. = 500 000 * 10% / 100% = 50 000.

Ежемесячная А. = 50 000 / 12 мес. = 4167.

Подробнее о применении линейного метода читайте здесь.

2. Метод уменьшаемого остатка

Его отличие от линейного способа в том, что базой для начисления является не первоначальная стоимость, а остаточная. Остаточная стоимость – это первоначальная стоимость за вычетом износа (начисленной амортизации). Кроме того, в данном методе используется коэффициент ускорения, на который умножается норма амортизации. Этот способ еще называют ускоренным.

Применение метода уменьшаемого остатка на практике — расчет, формулы, примеры.

Пример расчета амортизации способом уменьшаемого остатка:

Некая организация приобрела станок по покупной цене 20000. Его срок службы составляет четыре года. Коэффициент ускорения организация принимает равным 2.

Норма А. = 100% * 2 / 4 года = 50%

1-й год:

Ост. ст-ть = 20000 – 0 = 20000.

Годовая А. = 20000 * 50% / 100% = 10000.

Ежемесячная А. = 10000 / 12 = 833.

2-й год:

Ост. ст-ть = 20000 – 10000 = 10000.

Годовая А. = 10000 * 50% / 100% = 5000.

Ежемесячная А. = 5000 / 12 = 417.

3-й год:

Ост. ст-ть = 20000–10000-5000 = 5000 руб.

https://www.youtube.com/watch?v=W1g00jwk_RQ

Годовая А. = 5000 * 50% / 100% = 2500 руб.

Ежемесячная А. = 2500 / 12 = 208 руб.

Таким образом, происходит ежегодное начисление амортизации, с каждым годом величина амортизационных отчислений будет уменьшаться, но всегда будет больше 0.

Для того чтобы полностью списать ОС, НК РФ имеет статью 259, которая гласит, что как только остаточная стоимость объекта не будет превышать 20% от первоначальной стоимости, амортизация будет рассчитываться путем деления остаточной стоимости на количество оставшихся месяцев эксплуатации.

4-й год:

Ост. ст-ть = 20000-1000-5000-2500 = 2500, меньше 20% от первоначальной стоимости.

А. = 2500 / 12 = 208 руб.

3. Метод расчета по сумме чисел лет срока полезного использования

Чтобы рассчитать амортизационные отчисления данным методомзаключается в расчете количества лет, которые остались до конца срока службы объекта.

Например, если срок службы объекта составляет пять лет, то расчет нормы амортизации основных средств выглядит следующим образом: 5/(1+2+3+4+5) * 100 % = 33,3 %.

Для расчета нормы на следующий год в числители будет уже не 5, а 4, так как прошел еще один год срока службы и так далее.

Порядок и правила расчета подробнее на примерах.

Пример расчета:

Имеется основное средство первоначальной стоимостью 100000. Срок полезного использования принят 4 года.

1-й год:

Норма А. = 4/(4+3+2+1) * 100% = 40%

Годовая А. = 100000 * 40% / 100% = 40000.

Ежемесячная А. = 40000 / 12 = 3333.

2-й год:

Норма А. = 3/(4+3+2+1) * 100% = 30%

Годовая А. = 100000 * 30% / 100% = 30000.

Ежемесячная А. = 30000 / 12 = 2500.

Аналогичным образом рассчитываются амортизационные отчислений для остальных лет.

4. Метод списания стоимости пропорционально

Стоимость ОС списывается пропорционально объему выпущенной продукции либо оказанных услуг. Метод используется только для тех объектов ОС, в документации которых указан предполагаемый объем выпуска продукции.

В данном случае норма амортизации определяется делением первоначальной стоимости объекта на запланированный производителем объем работ, а величина амортизационных отчислений – умножением нормы амортизации на фактический объем выпущенной продукции за отчетный период.

Применение производственного метода на практике.

Пример:

Имеет ОС автомобиль первоначальной стоимостью 200000. Предполагаемый пробег автомобиля за весь срок использования установлен 400000 км. Рассчитаем амортизационные отчислений автомобиля.

Норма А. = 200000 / 400000 = 0,5 руб/км

1-й месяц:

Фактический пробег 5000 км.

Амортизация = 5000 * 0,5 = 2500.

2-й месяц:

Фактический пробег 6000 км.

Амортизация = 6000 * 0,5 = 3000.

Таким образом рассчитывается амортизация для каждого месяца эксплуатации в зависимости от фактического пробега в этом месяце.

В налоговом учете применяется два основных метода – линейный и не линейный, то есть метод уменьшаемого остатка.

Оцените качество статьи. Мы хотим стать лучше для вас:

основные средства и нематериальные активы

Видео:Занятие № 14. Амортизация основных средствСкачать

Бухгалтерский учет. Амортизация. Способы начисления амортизации основных средств

Амортизация – упорядоченное уменьшение начальной стоимости ОС в период срока службы. Это характеристика износа имущества, полностью принадлежащего организации, в денежном выражении. Один из основополагающих этапов учета основных средств – амортизация. Способы начисления амортизации основных средств по МСФО делятся на 4 вида, каждый из которых будет подробно рассмотрен.

Правила начисления

Вычет части амортизационной стоимости начинается в следующем после принятия основных средств к учету месяце. Прекращение амортизационных отчислений происходит после накопления полной стоимости ОС с первого числа нового месяца.

Общий срок амортизационных списаний зависит от:

- эксплуатационного периода;

- преждевременной ликвидации ОС;

- полного накопления средств до окончания срока отчислений.

Обычно амортизационные выплаты длятся весь срок использования имущества. С прекращением отчислений ОС может быть списано, продано на запасные части/материалы или оставаться в использовании.

https://www.youtube.com/watch?v=GVK17Umy2jY

Амортизационные отчисления прекращаются в случае:

- продажи, ликвидации объекта;

- консервации на срок более одного квартала;

- реконструкции или модернизации на срок более года;

- потери имущества в связи с ЧП, стихийными бедствиями;

- предоставление ОС другой организации во временное владение или в пользование.

Независимо от финансового результата экономической деятельности компании амортизация начисляется ежемесячно.

Ос без амортизации

Напомним, что основные средства – это имущество организации, которое используется более года для осуществления хозяйственно-административной, производственной и реализационной деятельности. В списке ОС существуют и такие, на которые начисление амортизации не предусмотрено. К ним относятся:

- ресурсы природопользования;

- ценные бумаги;

- незавершенное строительство, объекты срочных сделок;

- имущество, приобретенное со средств целевого финансирования;

- средства дорожного, лесного хозяйства;

- скот, содержащийся в целях получения сельскохозяйственной продукции;

- купленные здания;

- музейные экспонаты и произведения искусства;

- ОС, полученные безвозмездно.

ОС некоммерческих организаций начислению амортизации не подлежат, независимо от их вида.

Определение срока полезной службы

С учетом срока возможной эксплуатации объекта определяется амортизация. Способы начисления амортизации основных средств не зависят от периода службы: для каждого метода определение длительности эксплуатации будет первым шагом в вычислениях сумм износа к ежемесячному списанию.

Сроком полезной службы ОС принято считать тот промежуток времени службы объекта, который приносит доход компании. Определить эксплуатационный срок имущества необходимо во время принятия ОС на учет. Бухгалтер делает вывод о времени полезной службы на основании:

- ожидаемого срока эксплуатации, исходя из заявленных производителем технических характеристик;

- предполагаемого износа в период использования;

- ограничений использования ОС.

Эксплуатационный срок должен быть определен к моменту ввода объекта в действие.

Амортизация: способы начисления амортизации основных средств предприятия

Согласно МСФО, существует два основных способа начислить амортизацию: линейно и нелинейно. Линейный способ начисления амортизации основных средств предполагает постепенное и равномерное накопление суммы износа в течение всего периода использования. Выглядит это так: каждый месяц организация перечисляет одну и ту же сумму в кредит счета 02.

Нелинейный способ начисления амортизации основных средств подразделяется на 3 метода:

- уменьшаемый остаток;

- кумулятивный;

- производственный.

Сумма к начислению амортизации согласно нелинейным методам будет различаться в каждом новом месяце.

Линейный способ начисления амортизации основных средств является универсальным для любого вида имущества организации и применяется как на производстве, так и в торговых компаниях. Обычно линейному методу отдают предпочтение в случаях использования тех ОС, которые приносят выгоду постепенно и равномерно.

Характеристика неравномерного списания суммы износа

Более специализированными являются нелинейные способы начисления амортизации. По объектам основных средств определяют наиболее подходящий:

- Уменьшаемый остаток актуален в тех случаях, когда заведомо известно, что максимальная нагрузка на ОС придется на первые годы использования, или же оборудование приобретено для целей выпуска новой продукции. Ситуации предполагают получение максимальной выгоды в первое время эксплуатации, когда будет рациональнее выплатить наибольшую часть амортизации.

- Кумулятивный метод очень похож на метод уменьшения остатка. Он напрямую зависит от суммы числового значения лет использования имущества и позволяет выплатить основную часть амортизации на первых порах использования объекта. Оба метода чаще всего применяют на производстве и для тех ОС, срок службы которых, как правило, превышает одно десятилетие.

- Производственный метод предполагает списание амортизационной стоимости пропорционально выпущенной продукции, выполненных работ, услуг. Сумма отчислений зависит от интенсивности применения ОС в процессе производства. Это более сложный, но оптимальный способ начислить амортизацию для достижения равновесия доходов и расходов предприятия.

Использование определенных способов вычисления амортизации регламентируется организацией.

Амортизация равными долями

Метод равномерного списания общей суммы износа вычисляется проще всего. Характеризует линейный способ начисления амортизации основных средств формула:

А = (Цос × На) ÷ 100%,где:

- А – сумма амортизации.

- Цос – балансовая стоимость ОС.

- На – амортизационная норма в годах.

Полученная сумма показывает износ ОС в денежном выражении за один эксплуатационный год. Для удобства полученное значение делят на количество месяцев, определяя сумму отчислений за каждый из них.

https://www.youtube.com/watch?v=f7_x_g89zzY

Рассмотрим пример: предприятие приняло в эксплуатацию в феврале токарный станок стоимостью 200 тыс. руб., срок службы которого оценивается в 15 лет. Бухгалтер произвел расчеты:

- Определена На = 1 ÷ 20 × 100% = 5%.

- Рассчитана сумма ежегодной амортизации в рублях: Агод = (200 000 × 5%) ÷ 100% = 10 000.

- Рассчитана сумма ежемесячной амортизации в рублях: Амес = 10 000 ÷ 12 = 833.

Организация произведет с 1 марта отчисления в размере 833 руб. в кредит счета 02 (начисление амортизации основных средств линейным способом). Пример доступным образом показывает порядок использования метода и простоту его использования.

Применяя данный способ, организация станет выплачивать одинаковый ежемесячный платеж, который будет уменьшаться каждый год. Метод рассчитан на выплату большей части суммы в начале эксплуатационного срока ОС.

Амортизация по методу уменьшаемого остатка вычисляется с помощью формулы:

А = (Сост × На × Кус) ÷ 100%,где:

- Сост – разница между первоначальной стоимостью и накопленной суммой износа, т. е. остаточная цена ОС.

- На – амортизационная норма.

- Кус – ускоряющий коэффициент, устанавливаемый организацией (но не более 3).

Расчет амортизации по методу уменьшения остатка

Рассмотрим способы начисления амортизации основных средств. Примеры уменьшаемого остатка рассчитаем, используя следующие данные:

Предприятие приняло в эксплуатацию ЭВМ стоимостью 200 тыс. руб., срок службы которого оценивается в 8 лет. Организация ускоряет выплату в 2 раза. Требуется выяснить сумму годовой амортизации за первые 4 года. Выполняем расчеты:

- Определено значение На = (1 ÷ 8) × 100% = 12.5%.

- За первый год организация выплатит: А = (200 000 × 12.5% × 2) ÷ 100% = 50 000.

- Остаточная стоимость на второй год составит: 200 000 – 50 000 = 150 000. Амортизация за второй год: А = (150 000 × 12.5% × 2) ÷ 100% = 37 500.

- Остаточная стоимость на третий год составит: 150 000 – 37 500 = 112 500. Амортизация за третий год: А = (112 500 × 12.5% × 2) ÷ 100% = 28 125.

- Остаточная стоимость на четвертый год составит: 112 500 – 28 125 = 84 375. Амортизация за четвертый год: А = (84 375 × 12.5% × 2) ÷ 100% = 21 094.

Предприятие продолжит расчеты до последнего, восьмого года, в котором может выплачивать ежемесячно сумму износа до полного списания амортизационной стоимости или разделить остаточную стоимость равными долями на последний год погашения.

Вычисление амортизации кумулятивным методом

Сумма ежегодной амортизации, как и при способе уменьшения остатка, будет различной. Кумулятивный метод применяют для быстро устаревающей и изнашивающейся техники и в тех случаях, когда планируется получить наибольшую выгоду именно на начальном этапе эксплуатации. Но, в отличие от метода уменьшения остатка, нельзя установить определенный коэффициент ускорения.

В вычислении между собой очень схожи нелинейные способы начисления амортизации основных средств. Формулы отличаются лишь применением специфических значений, а в целом содержат все те же данные. Годовую амортизацию кумулятивным способом рассчитывают по формуле:

А = (Сперв × Nл) ÷ Nс.л, где

- Сперв – балансовая стоимость ОС.

- Nл – число лет до окончания эксплуатационного периода.

- Nс.л – сумма значений чисел лет всего срока.

За основу вычислений взят срок эксплуатации: оставшийся период на рассчитываемый год и общую сумму чисел лет. Стоит обратить внимание, что знаменатель формулы не будет меняться. Например, если необходимо посчитать амортизацию за 6 лет, сумма чисел составит 21 (поочередно сложили каждую из цифр от 1 до 6).

Расчет кумулятивным методом на примере

Вычислим годовую амортизацию, используя исходные данные: компания приняла в эксплуатацию оборудование стоимостью 140 тыс. руб. Срок эксплуатации составляет 5 лет. Рассчитать годовую амортизацию в течение первых 3-х лет. Выполняем действия:

- В первый год компания выплатит: А = (140 000 × 5) ÷ 15 = 46 667 руб.

- Амортизация за второй год составит: А = (140 000 × 4) ÷ 15 = 37 333 руб.

- Амортизация за третий год составит: А = (140 000 × 3) ÷ 15 = 28 000 руб.

Расчет оставшихся лет проводится по тому же принципу. Для вычисления суммы месячных отчислений годовую амортизацию делят на количество месяцев.

Производственный метод списания амортизации

Применение способа вычисления возможно только для имущества, непосредственно используемого в процессе производства или при выполнении работ (услуг). Отчисления и остаток стоимости ОС напрямую зависят от производственного процесса, что позволяет свести к минимуму образование бухгалтерского убытка.

https://www.youtube.com/watch?v=uWvfULc1IdY

Для определения суммы амортизации применяют такую формулу:

А = (Обпр.ф. × Сперв) ÷ Об, где:

- Обпр.ф. – фактический объем выпускаемой продукции.

- Сперв – цена ОС в балансе.

- Об – предположительный объем продукции за весь установленный эксплуатационный срок.

Рассмотрим пример со следующими данными: торговой организацией для развоза продукции приобретен автомобиль стоимостью 200 тыс. руб. Предположительный пробег составит 400 тыс. км. Даны значения фактического пробега за январь – 4 тыс. км., февраль – 9 тыс. км, март – 2 тыс. км. Рассчитать амортизацию за указанные три месяца.

Проводим вычисления:

- Находим первоначальную стоимость ОС в перерасчете на один пройденный километр: А = 200 000 ÷ 400 000 = 0.5 руб./км.

- Амортизация за январь составит: А = 4000 × 0.5 = 2000 р.

- Амортизация за февраль составит: А = 9000 × 0.5 = 4500 р.

- Амортизация за март составит: А = 2000 × 0.5 = 1000 р.

Подобным образом будет вычисляться амортизация за остальные месяцы. Ввиду того, что срок эксплуатации выражен в предполагаемом объеме продукции, необходимо вовремя пересматривать и корректировать значение.

Амортизация и учет

Независимо от того, какие способы начисления амортизации основных средств используются на предприятии, в бухгалтерии используют счет 02. Он кредитуется всякий раз, как перечисляют суммы. При этом дебетуются счета учета производственных расходов и сч. 44.

После окончания амортизационных отчислений или в результате ликвидации, продажи ОС сумму выбытия отражают на счете «Основные средства» проводкой Дт «Амортизация ОС» Кт «ОС». Субсчет сч. 02, собирающий информацию об отчислениях данного имущества, закрывается.

Отличается от методов бух. учета налоговый учет амортизации основных средств. Способы начисления амортизации ограничиваются двумя — линейным и нелинейным, и не имеют глубокого экономического смысла. Линейный способ идентичен одноименному методу в бухучете и начисляется на каждое ОС отдельно.

Нелинейный метод подразумевает начисление амортизации по группе или подгруппе схожих ОС. Вычисляют сумму по формуле:

А = (Бсум × На) ÷ 100%, где

- Бсум – суммарный баланс группы ОС на начало месяца.

- На – норма амортизации (установлена НК РФ для каждой группы ОС).

Существующие амортизационные группы указаны в НК РФ.

Важнейшей характеристикой имущества организации является амортизация. Способы начисления амортизации основных средств позволяют предприятию выбирать наиболее приемлемый метод. Балансовые показатели ОС (куда входит и амортизация) – основа финансовой отчетности и результата деятельности предприятия.

Видео:Как начислять амортизацию? Какие методы существуют?Скачать

Актуальные линейные и нелинейные способы начисления амортизации основных средств – таблица сравнений методов, отличия

27 апреля 2021 Амортизация

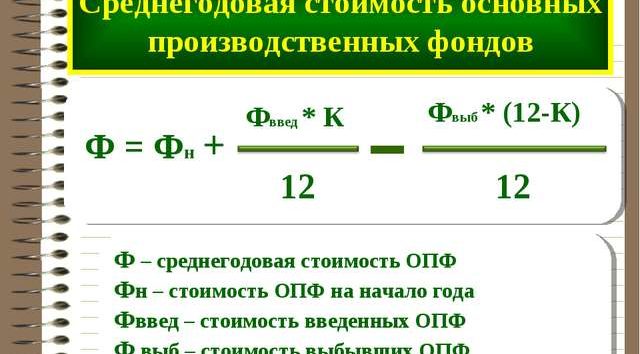

Процесс амортизации основных фондов – это постепенный перенос стоимости актива в расходы.

Для расчета отчисляемых сумм организация вправе самостоятельно выбрать подходящий метод.

В арсенале имеется 4 способа для бухгалтерского учета и 2 метода для налогового.

За редким исключением компании вправе выбирать тот вариант, который наиболее целесообразен для конкретного случая.

Как в бухгалтерском, так и налоговом учете начало амортизации приходится на первое число месяца, следующего за месяцем оприходования имущества в качестве основного средства.

Это же правило справедливо и для объектов недвижимости, право собственности на которые появляется только после государственной регистрации, занимающей месяц.

https://www.youtube.com/watch?v=QQhcDF_-RfQ

В каких случаях амортизационный процесс прекращается:

- Длительная модернизация, если ее срок превысил один год – амортизация приостанавливается до конца мероприятий.

- Консервация основного средства – также временно приостанавливаются отчисления до момента расконсервации.

- Неустранимая поломка, моральный износ или иная причина невозможности дальнейшего использования имущества – производится списание основного средства с учета с прекращением амортизационных отчислений.

- Полный физический износ, наступивший в результате окончания срока полезного использования.

- Выбытие объекта ОС в результате его продажи или передачи другому лицу.

Моментом прекращения начисления амортизации является месяц, следующий за месяцем выбытия или списания.

Отчисления в счет амортизации производятся бухгалтером ежемесячно. Исключением являются случаи, когда владельца основных средств можно отнести к малым предприятиям.

Для небольших предприятий допустимо списывать амортизацию один раз в год.

4 метода расчета в бухгалтерском учете

П.18 ПБУ 6/01 дает на выбор владельцам основных средств 4 способа начисления амортизации:

- Линейный – самый простой, удобный и понятный, однако не всегда целесообразный. Например, для ОС с длительным сроком службы он удобен в связи с равномерностью отчислений, а для оборудования, которое активно эксплуатируется, быстро изнашивается или устаревает морально он не удобен. Возврата средств приходится слишком долго ждать. Калькулятор для расчета.

- Уменьшаемого остатка (ускоренный) – нелинейный метод, основанный на расчете амортизации от остаточной стоимости, достаточно популярный в бухгалтерской среде. Применяется в отношении активов, которые быстро приходят в негодность или устаревают (компьютеры, оборудование). Также за счет применения ускоряющего коэффициента он удобен для основных средств, которые очень активно используются именно в первые годы СПИ.

- По сумме чисел лет срока полезного использования – нелинейный метод с необычными правилами расчета амортизационных отчислений. При применении метода суммируются числа лет срока полезного использования, например, при СПИ = 3 суммирование проводится так: 1+ 2 + 3. Данный способ считается также ускоренным и применяется для быстроизнашиваемого имущества, оборудования, техники.

- Производственный пропорционально продукции или работам – нелинейный метод, отражающий реальный износ основного средства. Удобно применять для производственного оборудования, транспортных средств, для которых заранее производителем установлен предполагаемый объем работ за весь срок службы.

Выбирая подходящий способ начисления амортизации, нужно помнить:

- способ придется применять для группы однородных объектов ОС;

- его нужно отразить в учетной политике;

- следует ориентироваться на тип основных средств, интенсивности эксплуатации, длительность полезного срока.

Формулы

Правила исчисления амортизации указанными 4 методами прописаны в п.19 ПБУ 6/01.

Линейный способ

Для расчета потребуются:

Метод уменьшаемого остатка:

Для расчета потребуются:

- остаточная стоимость – рассчитывается на начало каждого года как разность начальной стоимости и накопленной амортизации;

- срок полезного использования;

- коэффициент ускорения – можно выбрать любой в пределах 3. Чем выше коэффициент, тем быстрее будет перенесена большая часть стоимости ОС в расходы;

- норма в процентах.

Списание стоимости основного средств по сумме чисел лет СПИ:

Для начисления амортизационных сумм нужны:

- срок полезного использования – складываются числа лет СПИ;

- оставшийся срок службы в годах – определяется на начало каждого года использования;

- первоначальная стоимость.

Производственный метод пропорционально объему работ, выпущенной продукции:

Для расчета амортизации нужно знать:

- первоначальную стоимость;

- объем работ, выпуск продукции, который планируется сделать за весь срок службы (определяется производителем в документации к основному средству);

- фактический натуральный показатель выполненных работ, произведенной продукции (как правило, берется в разрезе каждого месяца).

Сравнительная таблица: особенности и отличия

Линейный | Ускоренный (уменьшаемого остатка) | Списание по сумме чисел лет срока | Производственный | |

Норма | 1 * 100% / СПИ | 1 * Ку * 100% / СПИ | Не определяется | Первонач. Стоим. / Общий объем работ (продукции) |

Отчисления за год | Ст.перв. * Норма А. | Ст.остат. * Норма А. | Ст.перв. * Остаток СПИ в годах / Сумма чисел лет СПИ | как правило, не считается |

Отчисления за месяц | Амортизация за год / 12 месяцев | Натуральный показатель * Норма | ||

Особенности списания стоимости ОС | Одинаковыми суммами весь срок службы | Быстрый перенос стоимости – большая часть списывается в первые годы | Списание отражается фактический процесс эксплуатации | |

Для каких основных средств желательно применяется | Для активов:

Примеры: мебель, складское оборудование, здания | Для ОС:

Примеры: оборудование, техника, компьютеры | Для ОС, у которых:

Примеры: транспорт, производственное оборудование, станки | |

Минусы | Не позволяет быстро списать изнашиваемые объекты | Сложный в применении, подходит не для всех активов, требует ежегодного пересчета | Требует ежемесячного пересчета, имеет ограниченное применение | |

Плюсы | Наглядный и простой, не нужно постоянно пересчитывать амортизацию | Позволяет стоимость изнашиваемых и устаревающих объектов быстро перенести в расходы | Позволяет учесть фактический режим эксплуатации: не используется ОС – нет отчислений, активно используется – отчисления возрастают |

В целом, на практике обычно совмещаются линейный метод ввиду своей простоты и ускоренный метод уменьшаемого остатка для быстроизнашиваемого оборудования и техники.

https://www.youtube.com/watch?v=nza2RqjhQvk

Остальные два способа списания стоимости применяются реже, так как зачастую отпугивают своими нестандартными расчетами.

Порядок исчисления в налоговом учете

Налоговый учет предоставляет на выбор только два метода – линейный и нелинейный.

Первый представляет собой равномерный процесс переноса стоимости в расходы, второй – ускоренный: в первые годы списывается значительная доля ОС, с годами отчисления уменьшаются.

В целом, данным методам посвящены ст. 259, 259.1 и 259.2 НК РФ.

Ограничения по применению делаются только для зданий, сооружений и передаточных устройств, для которых возможно выбрать только линейный способ начисления.

В отношении остальных активов можно выбрать любой метод.

Следует помнить, что выбранный порядок расчета нужно будет применять абсолютно ко всем объектам основных фондов, кроме указанных исключений.

Изменить процесс отчислений можно только с начала года.

Выводы

Начисление амортизации – это обязательный процесс для амортизируемого имущества.

Для расчета можно выбрать любой из 4 методов, предусмотренных для бухгалтерского учета, и любой из 2 методов, разработанных для налоговых целей.

Свой выбор организация должна закрепить в бухгалтерской и налоговой учетной политике.

В бухучете метод применяется для всех однородных объектов ОС, в налоговой – для всех основных средств, имеющихся у предприятия за редким исключением.

Расчет отчислений проводится ежемесячно. Малые предприятия вправе определять амортизацию один раз в год.

🎬 Видео

Амортизация ОС. Обучение и практика. Методы расчета амортизации. Износ основных средствСкачать

Методы расчета амортизации [инфографика]Скачать

![Методы расчета амортизации [инфографика]](https://i.ytimg.com/vi/fa9fTm-Qnpg/0.jpg)

Линейный метод начисления амортизации Основных средств.Скачать

Амортизация основных средств: что это такое и как ее посчитать двумя методамиСкачать

Начисление амортизации ОС в 1С 8.3 (инструкция)Скачать

2.2 Основные средства предприятия Амортизация.Скачать

Амортизация основных средствСкачать

Методы начисления амортизации основных средств | Как начислять амортизацию на основные средстваСкачать

Метод начисления амортизации: Метод уменьшенного остатка основных средств.Скачать

Амортизация (износ) #FactorAcademy#Амортизация#ИзносСкачать

Школа бухгалтеров и аудиторов Урок 5 03 Методы начисления амортизации Прямолинейный методСкачать

ФСБУ 6/2020 "Основные средства": новые правила амортизации основных средствСкачать

Занятие № 14.2. Методы расчета амортизации основных средствСкачать

22 Амортизация основных средствСкачать

Амортизация основных фондовСкачать

Амортизация основных средств | Амортизация в бухгалтерском учете | Бухгалтерский учет для начинающихСкачать