15:37, 08 июля 2021 72 0 6747

Современная экономическая наука определяет немалое количество видов прибыли. Все они отражают конечный финансовый результат деятельности хозяйствующего субъекта только на разных этапах производства, реализации и расчетов по своим обязательствам.

Для коммерческих предприятий важнейшим показателем выступает чистая прибыль. Без расчета составляющих ее структурных показателей вычислить значение данного параметра и провести его анализ невозможно.

Одним из таких показателей, занимающих существенную долю в чистой прибыли, является прибыль до налогообложения.

- Прибыль до налогообложения: сущность

- Формула расчета

- Факторы, влияющие на прибыль

- Анализ полученных результатов

- Как рассчитать прибыль до налогообложения?

- Виды прибыли и особенности расчета данных показателей налогообложения

- Формулы расчета основных видов прибыли

- Что нужно учитывать при расчете прибыли до налогообложения?

- Как платить налог на прибыль и за какой период нужно подавать отчетность?

- Прибыль до налогообложения. Формула и пример расчёта

- Прибыль до налогообложения – все термины

- Себестоимость и непроизводственные расходы

- Функции учета операционной прибыли

- Убыток до налогообложения

- Формулы для вычисления прибыли до налогообложения

- Бухгалтерский отчет по прибыли до налогообложения

- Как рассчитывается прибыль до налогообложения (формула)?

- Как определить прибыль или убыток до налогообложения?

- Формула расчета и анализ состава прибыли до налогообложения

- Итоги

- Прибыль до налогообложения

- Анализ прибыли

- Структура прибыли

- Что такое прибыль до налогообложения?

- Прибыль до налогообложения – это…

- Формула расчета прибыли до налогообложения

- Расчет валовой прибыли или убытка

- Вычисление прибыли от продаж (или убытка)

- Расчет прибыли до налогообложения (или убытка)

- Пример расчета прибыли до налогообложения

- Подводим итоги

- 🔍 Видео

Прибыль до налогообложения: сущность

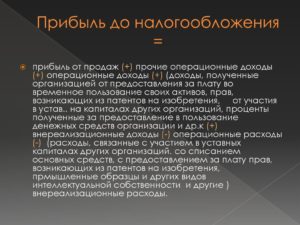

Прибыль для налогообложения или как ее еще называют операционная прибыль, представляет собой итоговый результат величины средств, остающихся в распоряжении организации после учета следующих сумм:

- себестоимости продукции или услуг;

- коммерческих затрат;

- управленческих расходов;

- прочих внереализационных издержек.

Основной смысл прибыли до налогообложения заключается в отражении значения окончательного дохода компании, который она может:

- отправить на покрытие своих налоговых обязательств;

- оставить в своем распоряжении в виде собственных средств (в случае превышения величины прибыли над платежами в государственный бюджет).

В итоге она выступает промежуточным звеном между валовой и чистой прибылью.

Формула расчета

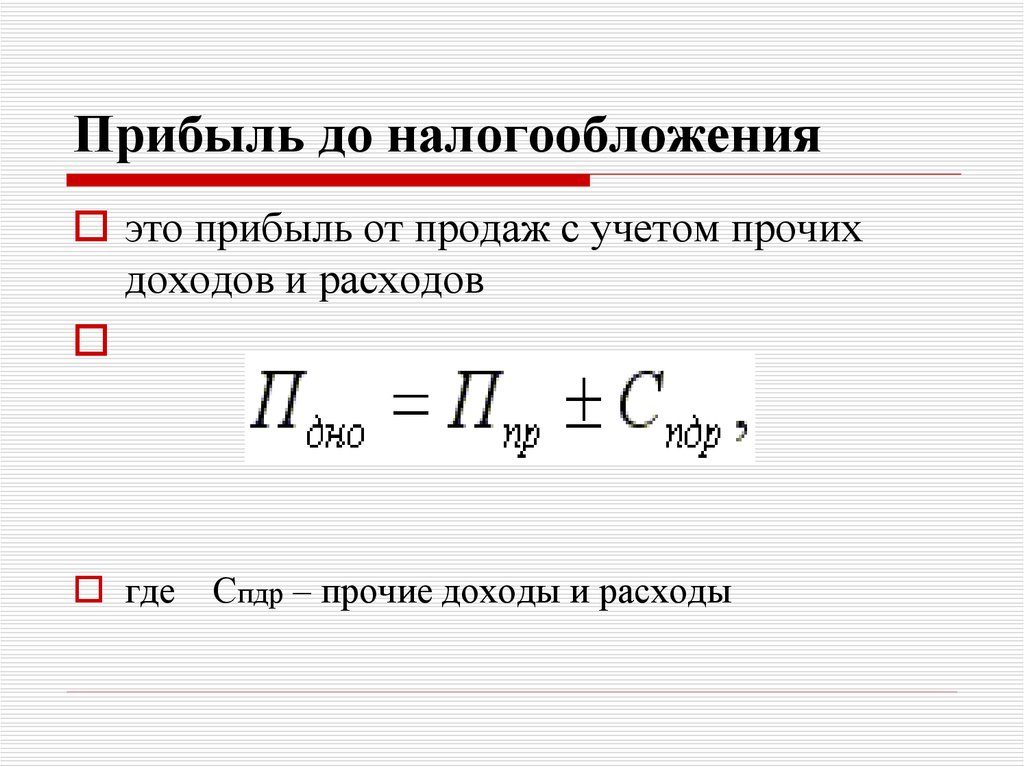

Исходя из определения прибыли до налогообложения, ее значение получается при нахождении разности между прибылью от продаж и прочими расходами.

В результате формула расчета показателя выглядит следующим образом:

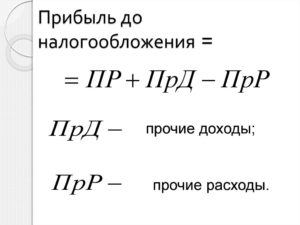

Пднал = Попрод + ПД – ПР, где:

- Попрод – значение прибыли от продаж;

- ПД – сумма прочих доходов;

- ПР – сумма прочих расходов.

Фактически, чтобы получить прибыль до налогообложения, необходимо вычислить сразу несколько значений прибыли.

Рассмотрим формулы их расчета в обратном порядке:

- Прибыль от продаж. Она отражает финансовый результат реализации готовой продукции или услуг и находится по формуле: Попрод = Пв – КЗ – УЗ, где:

- Пв – валовая прибыль;

- КЗ – коммерческие затраты;

- УЗ – управленческие затраты.

- Валовая прибыль. Данный параметр отражает разницу между выручкой от продажи основного товара и его себестоимостью и определяется по формуле:

Пв = В – Спт, где:- В – сумма выручки за определенный период;

- Спт – величина себестоимости проданной готовой продукции или услуг за этот же период времени.

Чтобы получить показатель себестоимости необходимо выбрать все расходы, которые произвела компания в момент производства своей продукции, и сложить их значения.

При этом важно, чтобы в учетной документации заранее было закреплено деление издержек по производственным и вспомогательным статьям.

Факторы, влияющие на прибыль

В связи с тем, что основным показателем, от которого зависит прибыль до налогообложения, выступает прибыль от продаж, то, прежде всего, на ее величину оказывают влияние такие факторы, как:

- Выручка-нетто – средства, полученные от продаж по основной деятельности предприятия.

- Себестоимость реализованной продукции – сумма затрат, потраченных на производство товаров или услуг. К ним относятся: издержки на материалы и сырье, зарплату производственного персонала и социальные отчисления, оплату энергоресурсов и т. п.

- Коммерческие затраты, связанные с хранением и реализацией продукции: складские расходы, упаковка, транспортировка, реклама и т. д.

- Управленческие затраты, связанные с содержанием непроизводственных помещений, территорий, оборудования и персонала: оплата труда административного персонала, оборудование офисов для финансовых и маркетинговых отделов и т. д.

В меньшей степени величина прибыли до налогообложения зависит и от сумм:

- операционных доходов или расходов, складывающихся из поступлений или оплат, производимых компанией в процессе своей деятельности, но не связанных непосредственно с производством: арендные платежи, дивиденды и т. п.

- внереализационных доходов или расходов, складывающихся из поступлений или оплат, не относимых на реализацию, но и не учитываемых в составе прочих операций: проценты по кредитам и займам, штрафы, пени, неустойки, безвозмездные поступления, прибыли или убытки прошлых лет и другие.

Анализ полученных результатов

Анализ прибыли до налогообложения всегда проводят в разрезе составляющих ее показателей. Иными словами, одного цифрового значения недостаточного, необходима оценка всех факторов, влияющих на его формирование за определенный период.

https://www.youtube.com/watch?v=UTY_gAU_21M

При анализе полученных результатов прибыли до налогообложения дают оценку влияния ее структурных составляющих посредством нахождения их соотношения в виде следующих выводов:

- Чем выше процент доли прибыли от продаж в полученном результате, и чем меньше доля прочих доходов и расходов, тем продуктивней построена коммерческая деятельность компании.

- Если же показатель доли внереализационных и операционных доходов выше процента прибыли от продаж и к тому же еще и увеличивается, то можно судить о сбоях в механизме управления компанией и о том, что она существует только за счет случайных доходов, которые являются нестабильными поступлениями. Без разработки и внедрения налаживающих мероприятий компания может прийти к разорению.

Не стоит забывать и том, что итогом расчета может стать не прибыль, а убыток. В этом случае также проводят подробный анализ факторов и показателей, способствующих получению отрицательных результатов коммерческой деятельности.

Прибыль до налогообложения выступает важным показателем финансового состояния коммерческой организации. Благодаря оценке ее значения можно рассуждать об эффективности работы управленческого аппарата, об итогах и перспективах развития компании, ее стойкости к внешним изменениям экономики.

Прибыль до налогообложения обязательно отражают в финансовой отчетности. Кроме того, ее значение позволяет потенциальным инвесторам и компаньонам судить о надежности и эффективности сотрудничества.

Видео:ВИДЫ ПРИБЫЛИ | валовая, операционная, чистаяСкачать

Как рассчитать прибыль до налогообложения?

Прибыль до налогообложения – это важнейший показатель экономической эффективности работы индивидуального предпринимателя или юридического лица. Такие показатели рассчитываются для каждого отчетного периода и отражаются в бухгалтерских документах.

Чем больше прибыль, тем эффективнее работает компания, но в первые месяцы начала деятельности вполне нормальным является превышение расходов над доходами. Для того чтобы запустить стартап и получать прибыль, изучите разные бизнес-идеи с минимальными вложениями в маленьком городе, проведите конкурентный анализ.

Виды прибыли и особенности расчета данных показателей налогообложения

Для того чтобы правильно рассчитывать размер отчислений, которые нужно уплачивать в бюджет, необходимо разобраться в понятии прибыли. Различают бухгалтерскую и чистую экономическую прибыль (не путать с доходом!).

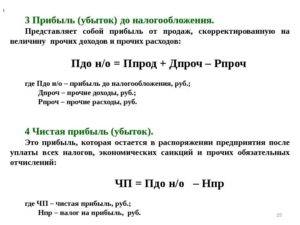

Основные виды прибыли, которые используются в бухгалтерском учете:

- Валовая прибыль. Этот показатель еще называют доходом от обычного вида деятельности. Рассчитывается путем вычета себестоимости из выручки от реализации. В себестоимость (расходы от обычной деятельности) включаются материалы, заработная плата и прочие затраты на производство товаров или услуг.

- Прибыль (убыток) от продаж. Для получения этого показателя из валовой прибыли вычитаются все коммерческие и управленческие расходы.

- Прибыль (убыток) до налогообложения. Этот показатель включает в себя все операционные и внеоперационные доходы. Операционные доходы идут от продаж, от поступлений за пользование активами или интеллектуальной собственностью компании, от процентов за использование денежных средств предприятия (в банках или в качестве займов другим юридическим лицам) и т.д. Внереализационные доходы – это активы, полученные безвозмездно; прибыль прошлых лет, выявленная в текущем году; штрафы и неустойки, полученные по договорам; курсовые разницы; суммы кредиторской задолженности и т.д.

- Прибыль (убыток) от обычной деятельности. Такой расчет осуществляется путем вычета всех налогов, штрафов и пеней из прибыли до налогообложения.

- Чистая прибыль. Рассчитывается как разница между прибылью и суммой чрезвычайных доходов (или расходов). К чрезвычайным доходам относятся страховые выплаты по возмещению убытков от стихийных бедствий, пожаров, аварий и катастроф; стоимость материальных ценностей, которые остались при списании активов, непригодных для дальнейшего использования и восстановления.

При выборе налогообложения интернет-магазина учитывайте объем планируемой реализации, количество персонала, типы покупателей (частные лица, компании, госучреждения).

Формулы расчета основных видов прибыли

Для различной отчетности применяются разные формулы расчета прибыли.

Валовая прибыль = Выручка от продаж товаров или услуг – себестоимость реализованных товаров/услуг.

Важно знать! На нашем сайте открылся каталог франшиз! Перейти в каталог…

Прибыль от реализации = Прибыль валовая – Расходы на управление – Коммерческие затраты (коммерческие затраты – это расходы на отгрузку и реализацию – стоимость тары и переупаковки, доставки до покупателя, рекламные расходы и другие затраты на сбыт).

Прибыль до налогообложения = Прибыль от продаж + Сумма всех операционных доходов (расходов) + Сумма внереализационных доходов (расходов).

Прибыль от текущей (обычной) деятельности = Прибыль до налогообложения – Сумма налогов (других обязательных платежей, включая суммы штрафов и прочих санкций).

Чистая прибыль = Прибыль от обычной деятельности – Сумма чрезвычайных доходов/расходов. Если вы выбрали общую систему налогообложения, вам также потребуется формула для расчета НДС.

Что нужно учитывать при расчете прибыли до налогообложения?

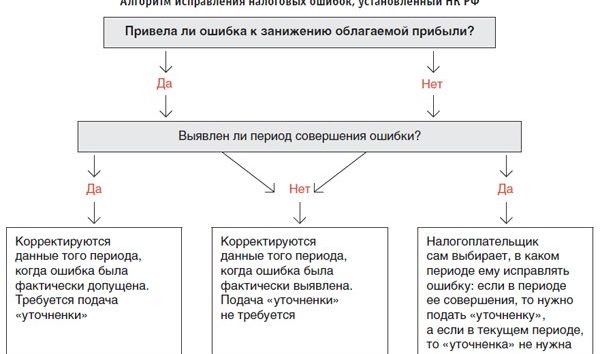

Неправильный расчет прибыли до налогообложения приводит не только к убыткам и санкциям от налоговых органов за поданную отчетность с недостоверными данными.

Понимание того, какая деятельность или группа товаров приносит прибыль, а какая нет, дает возможность принятия эффективных управленческих решений, сокращения нерентабельных (неприбыльных) позиций и перенаправление освобожденных доходов на перспективные виды деятельности.

https://www.youtube.com/watch?v=cLtIra5RRr8

Многие индивидуальные предприниматели, которые работают без квалифицированного бухгалтера, не могут правильно посчитать себестоимость и, соответственно, оптимальную рентабельность (процент дохода) – при формировании стоимость продукта, которая должна перекрывать все расходы и включать в себя плановую прибыль.

Основные статьи себестоимости производства товаров, комплектующих, оборудования:

- стоимость сырья, материалов, комплектующих, полуфабрикатов, использующихся в производстве данного продукта;

- заработная плата работников, социальные отчисления в Пенсионный Фонд, Фонд социального страхования, другие обязательные социальные сборы;

- амортизация (износ) оборудования, специальных транспортных средств, участвующих в производстве товаров и закрепленных на балансе предприятия;

- общепроизводственные расходы;

- общехозяйственные расходы;

- прочие производственные расходы;

- коммерческие расходы;

- коммунальные платежи, аренда помещений и складов;

- другие затраты.

При расчете прибыли до налогообложения руководствуйтесь нормативно-правовой документацией Российской Федерации — ПБУ (Положением о бухгалтерском учете, утвержденном Минфином РФ) №9/99 «Доходы организации», ПБУ 10/99 «Расходы организации», гл. 25 НК РФ и т.

д. При списании убытков, рассчитывая сумму налога на прибыль, бухгалтер имеет право списать полученный убыток (вычесть его из дохода) или же распределить его, перенося часть на будущее. Отложенный налоговый актив также отражается в бухгалтерских записях.

Совет: при формировании цены на товар необходимо учитывать не только себестоимость, но и плановую прибыль в размере среднерыночной наценки (в зависимости от новизны товаров и уровня конкуренции этот показатель может составлять 5-50%). Если вы для стартапа привлекли заемные средств под процент, нужно, чтобы процент доходности был выше этого показателя.

Как платить налог на прибыль и за какой период нужно подавать отчетность?

Налог на прибыль платится в виде авансовых платежей. При формировании суммы этого платежа бухгалтер ориентируется на показатели выручки от реализации в предшествующем периоде.

Порядок оплаты авансовых платежей определяется размером общей выручки – если выручка не превышает 60 млн.рублей, предприятие обязано платить 1 раз в квартал, если превышает 60 млн.

рублей – нужно платить 1 раз в квартал или 1 раз в месяц (при оплате авансового платежа, рассчитанного из фактической прибыли, необходимо подавать декларацию ежемесячно).

Для подачи разных отчетов определен разный отчетный период для бухгалтерской отчетности. К таким периодам относится промежуток времени, в котором отражаются происходившие в это время факты операционной деятельности предприятия и фиксирующиеся в бухгалтерских отчетах.

Для разных типов отчетов предусмотрены различные промежутки времени:

- Основной отчетный период равен календарному году (начинается 1 января, заканчивается 31 декабря), промежуточный – квартал, месяц. Предприятие подает бухгалтерскую отчетность за период с 1 января по 31 декабря, исключая случаи реорганизации или ликвидации юридического лица или индивидуального предпринимателя.

- Финансовый год также равен продолжительности календарного года, но может быть начат в любой момент.

- Отчетность по налогу на прибыль сдается каждый квартал (3 месяца). Для налогоплательщиков, которые производят расчет ежемесячного платежа с учетом фактически получаемой прибыли, отчетный период равен месяцу.

- Отчетность по НДФЛ сдается 1 раз в квартал и потом за 1 год. Вычеты по НДФЛ рассчитываются для каждого работника предприятия с учетом его личных обстоятельств и прав на льготы. Чтобы узнать, как рассчитать НДФЛ с зарплаты и подать отчетность, учитывайте нормативные показатели налоговых вычетов, указанных в Налоговом Кодексе Российской Федерации.

Совет: индивидуальному предпринимателю или бухгалтеру юридического лица рекомендуется устанавливать в своем бухгалтерском учете такие же отчетные периоды, какие предусмотрены НК РФ для разных форм налогообложения субъекта.

Сохраните статью в 2 клика:

Для правильного формирования суммы налогообложения нужно применять формулу расчета прибыли с учетом всех операционных доходов и расходов. Также нужно учитывать внереализационные доходы и расходы. Оплата налога на прибыль осуществляется в виде авансовых платежей 1 раз в квартал или 1 раз в месяц.

Видео:ВСЕГДА считайте прибыль ТАК! / Формула расчета чистой прибыли / Валовая прибыль формулаСкачать

Прибыль до налогообложения. Формула и пример расчёта

Любое предприятие рентабельно, только если его деятельность приносит прибыль.

Учет прибыли – одна из важнейших бухгалтерских операций, поскольку свидетельствует об экономической эффективности и положительном итоге работы организации.

Даже если организация не является коммерческой, где прибыль – это приоритетная задача, учет доходов все равно ведется.

Стабильно высокая цифра данного показателя в бухгалтерских документах говорит о стабильности предприятия на волнах рыночных колебаний, его финансовой успешности, экономической эффективности методов предпринимательской деятельности.

Рассмотрим, какие функции выполняет учет прибыли до налогообложения, как ее правильно рассчитать с использованием формул, от каких финансовых показателей зависит этот расчет.

Прибыль до налогообложения – все термины

Прибыль – финансовый итог, полученный предприятием за определенный временной интервал, учитывающий доходы за вычетом понесенных расходов.

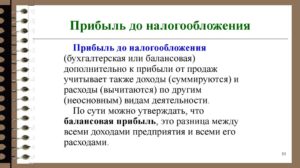

Прибыль, рассчитываемая до налогообложения – это показатель, показывающий разность между валовой прибылью, называемой еще маржинальной, и суммой непроизводственных расходов.

Другое название для этого финансового итога предпринимательской активности – операционная прибыль, в англоязычной документации аббревиатура EBITDA или EBT (Earnings Before Tax).

Она считается до того момента, как с нее будут уплачены:

- налоговые сборы;

- начисленные штрафы;

- пени;

- платежи по кредитам.

ОБРАТИТЕ ВНИМАНИЕ! Если у фирмы имеются долгосрочные финансовые обязательства в процентном соотношении, они вычисляются именно в зависимости от показателя прибыли до налогообложения.

https://www.youtube.com/watch?v=lf2YGs3oD04

Логичен вопрос: что такое тогда валовая прибыль, от которой зависит и операционная?

Маржинальная (валовая прибыль), в англоязычной литературе определяемая как «cost of goods sold», то есть «стоимость проданных товаров» (обозначается аббревиатурой COGS) – это выручка предприятия минус себестоимость.

Себестоимость и непроизводственные расходы

Чтобы определить операционную прибыль, нужно от общей суммы выручки сначала отминусовать себестоимость товаров или услуг. Для этого нужно четко разделять, какие траты относятся к себестоимости. Это отражается в нормативно-правовых документах:

- ПБУ 9/99 «Доходы организации»;

- ПБУ 10/99 «Расходы организации»;

- ст. 248, 252 НК РФ и др.

К себестоимости, по общим правилам, относят:

- заработную плату для персонала;

- взносы в страховые фонды;

- затраты на сырье, комплектующие, материалы и т.п.;

- амортизацию оборудования;

- коммунальные платежи;

- плату по аренде и др.

Непроизводственные расходы являются частью себестоимости. Это те траты, которые приходится совершать для реализации уже произведенной продукции:

- стоимость тары, упаковки, фасовки;

- затраты на хранение на складе;

- расходы по транспортировке товаров;

- уплата за погрузку-разгрузку;

- комиссионные, выплачиваемые организациям, занимающимся сбытом;

- рекламные инвестиции;

- административные траты и др.

Функции учета операционной прибыли

Цифра, которая попадает в финансовый отчет – это не просто отвлеченный показатель абстрактного понятия «успешность». От нее зависит множество факторов, которые отражаются и в денежных вопросах фирмы. Операционную прибыль учитывают с такими целями:

- определить, сколько составляет чистая прибыль;

- иметь возможность распределить прибыль между учредителями организации;

- правильно определить налог на прибыль и другие платежи, которых нельзя избежать (штрафы, займы, обязательства и пр.);

- по возможности компенсировать расходы или убытки;

- добавить сумму в накопительную часть доходов (при положительном балансе);

- отследить дополнительные доходы, не касающиеся производства;

- оптимизировать расходы на будущее.

Убыток до налогообложения

Если полученный показатель операционной прибыли получился отрицательным, это значит, что расходы превысили финансовые поступления, то есть налицо убыток.

С точки зрения экономической теории, это один и тот же показатель, только с разным знаком, а вот для предприятия разница колоссальная.

Если констатируется не прибыль, а убыток до налогообложения, отсюда несомненно следует, что предприятие оказалось в плохом финансовом положении, что средства распределяются неправильно или деятельность малоэффективна. В любом случае, это повод для немедленного принятия соответствующих мер.

Убытки нужно списать до того, как начислять налог на прибыль по конкретному временному промежутку. Основанием для отнесения расхода в графу «Убытки» являются положения письма Министерства финансов РФ от 16 января 2013г. № 03-03-06-/2/3.

Формулы для вычисления прибыли до налогообложения

Для расчета прибыли до налогообложения (операционной) целесообразно применить следующую формулу:

ОП = В + ОД – ОР + ИД – ИР

где: ОП – операционная прибыль (искомая прибыль до налогообложения); В – выручка, то есть доходы, полученные вследствие реализации продукции фирмы (товаров, услуг); ОД – обычные доходы, то есть поступления от производственных видов деятельности организации; ОР – обычные расходы, то есть траты на себестоимость; ИД – иные доходы организации, помимо производства;

ИР – иные расходы.

Соответствующие показатели берутся с учетом требований, сформулированных в ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».

Иногда этот же расчет формулируется немного по-другому:

ПДНо = ПР + РД + РР + ДВР – ДРР

где: ПДНо – прибыль до налогообложения (операционная); ПР – прибыль от реализации товаров, услуг; РД – реализационный доход; РР – расходы на реализацию; ДВР – доходы вне реализации;

ДРР – расходы вне реализации.

https://www.youtube.com/watch?v=e0g5DoE18d4

Здесь показатели взяты с учетом определений Налогового Кодекса Российской Федерации (гл. 25, ст. 248-273).

Показатель ПР в этой формуле – прибыль от продаж – отличается от РД – реализационного дохода. Чтобы определить ПР, нужно применить формулу:

ПР = ВП – КР – УР

где: ПР – прибыль от реализации (продаж); ВП – валовая прибыль (нетто-выручка, из которой вычли себестоимость); КР – коммерческие расходы;

УР – управленческие расходы.

Все показатели, необходимые для расчета ПР, отражаются в соответствующих строках бухгалтерского отчета о финансовых итогах.

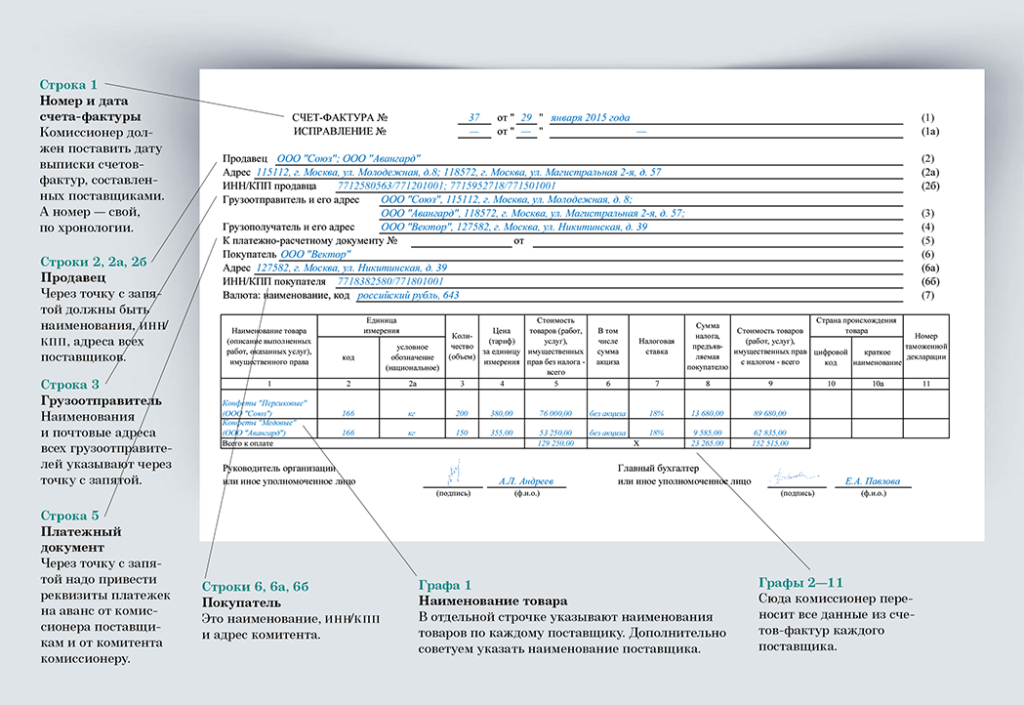

Бухгалтерский отчет по прибыли до налогообложения

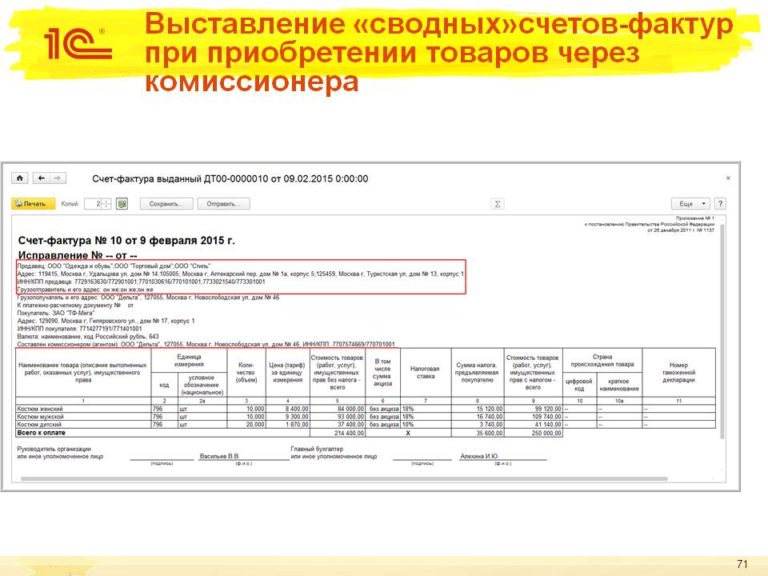

«Отчет о финансовых результатах» составляется за определенный временной промежуток. В него заносятся все показатели относительно финансовых поступлений и трат, а на их основании делается вывод о различных видах прибыли или убытка.

Важно правильно разнести показатели по соответствующим графам отчетности. При суммировании значений, стоящих в этих графах:

- строка 2200 «Прибыль (убыток) от продаж»;

- строка 2310 «Доходы от участия в других организациях»;

- строка 2320 «Проценты к получению»;

- строка 2340 «Прочие доходы»;

и вычете из полученных данных значений в графах:

- строки 2330 «Проценты к уплате»;

- 2350 «Прочие расходы».

получится итоговый показатель операционной прибыли – строка 2300.

Видео:Выручка, валовая, операционная, чистая прибыль и до налогообложения - что это такое?Скачать

Как рассчитывается прибыль до налогообложения (формула)?

Прибыль до налогообложения — важный показатель, который свидетельствует об эффективности деятельности предприятия в целом. Ведь главной целью любой коммерческой компании является именно максимальное получение прибыли. В статье мы рассмотрим порядок расчета прибыли до налогообложения и ее отражение в бухгалтерском балансе.

Как определить прибыль или убыток до налогообложения?

Формула расчета и анализ прибыли до налогообложения в балансе

Итоги

Как определить прибыль или убыток до налогообложения?

Прибыль до налогообложения — это финансовый итог, который отражает положительный результат деятельности предприятия. Она означает, что коммерческая деятельность предприятия была эффективной и компания выполнила свою главную задачу.

В экономике есть одно простое правило, которое помогает определить, — прибыль или убыток получило предприятие. Для этого необходимо на определенную дату (за отчетный период) сопоставить доходы, полученные от продажи продукции, услуг или работ (выручку), и расходы, которые компания понесла. В расходы включаются:

- затраты на заработную плату наемной рабочей силы;

- страховые взносы, начисленные на фонд оплаты труда в соответствии с гл. 34 НК РФ;

- стоимость материалов, комплектующих изделий, полуфабрикатов;

- износ (амортизация) активов;

- коммерческие расходы на рекламу и продажу продукции, коммунальные, арендные платежи;

- другие расходы.

Если доходы превысили расходы, то организация получила прибыль, если наоборот — убыток.

Конечно, это правило носит весьма общий характер. Существует множество нюансов отражения доходов, расходов в бухгалтерском и налоговом учетах. Они установлены на законодательном уровне в нормативно-правовой документации и являются обязательными к применению. Например, в ПБУ 9/99 «Доходы организации», ПБУ 10/99 «Расходы организации», гл. 25 НК РФ и других.

Прибыль до налогообложения — это один из показателей финансовой отчетности предприятия. Он отражается по строке 2300 «Прибыль (убыток) до налогообложения» Отчета о финансовых результатах. Значение этого показателя определяется как разница между доходами и расходами, определенными по правилам бухгалтерского учета.

Оно должно быть равно разнице суммарного дебетового и кредитового оборота по счету 99 «Прибыль и убытки» в корреспонденции с субсчетом «Прибыль/убыток от продаж» счета 90 «Продажи» и субсчетом «Сальдо прочих доходов и расходов» счета 91 «Прочие доходы и расходы».

В случае если указанная разница положительна, это означает, что предприятие получило прибыль от своей деятельности, если отрицательна — получен убыток.

https://www.youtube.com/watch?v=4xgYdleD03k

Несмотря на название показателя «прибыль до налогообложения», его произведение на ставку налога на прибыль, как правило, не совпадет с суммой налога на прибыль, указанной в налоговой декларации.

Это связано с тем, что порядок признания доходов и расходов, формирующих прибыль до налогообложения в бухгалтерском учете, отличается от порядка признания доходов и расходов в целях исчисления налога на прибыль.

Организации, обязанные применять ПБУ 18/02, отражают эти отличия в бухгалтерском учете путем признания временных и постоянных разниц по счетам 77 «Отложенные налоговые обязательства», 09 «Отложенные налоговые активы» и отдельному субсчету к счету 99 «Постоянные налоговые обязательства (активы»).

Подробнее о том, кто должен применять ПБУ 18/02, читайте в материале «ПБУ 18/02 — кто должен применять и кто нет?».

В налоговом учете вместо понятий прибыли и убытка до налогообложения используется понятие «налоговая база». Налоговая база для целей исчисления налога на прибыль определяется как разница между доходами и расходами, определенными по правилам гл. 25 НК РФ.

Произведение положительной величины налоговой базы на ставку налога на прибыль будет равно исчисленному налогу за отчетный (налоговый) период. Если получен убыток, то налоговая база признается равной нулю и налог на прибыль за этот период не исчисляется.

Об учете убытка в целях налогообложения читайте в материале «Налоговый убыток — это…».

Формула расчета и анализ состава прибыли до налогообложения

Прибыль до налогообложения можно определить по формуле:

ПДН = ПП + ПкП – ПкУ + ПД – ПР,

где:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

ПДН — прибыль до налогообложения;

ПП — прибыль от продаж;

ДУ — доходы от участия в других организациях;

ПкП — проценты к получению;

ПкУ — проценты к уплате;

ПД и ПР — прочие доходы и расходы.

В свою очередь, показатель прибыли от продаж (ПП) определяется как:

ПП = В – СП – КР – УП,

где:

В — выручка от продаж;

СП — себестоимость продаж;

КР — коммерческие расходы;

УР — управленческие расходы.

Доходы и расходы, указанные в данных формулах, определяются в соответствии с ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».

О применении ПБУ 9/99 и 10/99 читайте здесь.

Узнайте, как правильно группировать доходы и расходы для целей налогообложения, из наших рубрик:

- Доходы (налог на прибыль);

- Расходы (налог на прибыль).

Итоги

Значение прибыли (убытка) до налогообложения формируется исходя из итоговых значений счетов 90 «Продажи» и 91 «Прочие доходы и расходы» и отражается в Отчете о финансовых результатах по строке 2300.

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Прибыль до налогообложения

vadim_plotkin 08 ноября 2015 17:29

Основной целью функционирования любого коммерческого субъекта является получение предельно возможной прибыли. Но как узнать об успешности предприятия и перспективах его дальнейшего развития? На эти немаловажные вопросы поможет наглядно ответить такой показатель, как полученная предприятием прибыль до ее налогообложения.

Анализ прибыли

Прибыль исследуется на основании информации, содержащейся в регистрах бухгалтерского учета. Немаловажным является грамотное определение состава прибыли до момента налогообложения. Получить его можно методом корректировки величины совокупных доходов компании от продаж товаров на соответствующий размер некоторых положительных или отрицательных показателей, а именно:

- операционные доходы и расходы, которые напрямую не зависят от выпуска и реализации продукции и могут быть получены от передачи во временное пользование производственных активов, продажи объектов интеллектуальной собственности, а также от получения дивидендов по ценным бумагам иных юридических лиц;

- внереализационные доходы и расходы. Эти показатели могут возникнуть в виде разнообразных штрафов и пеней, в том числе и за неисполнение условий договоров с поставщиками или подрядчиками, а также уплаты предприятием любых неустоек или получения материальных ценностей по актам дарения. Кроме того, к ним можно причислить прибыли и убытки прошедших лет, обнаруженные в настоящем периоде, а также так называемые курсовые разницы и суммы кредиторских или дебиторских претензий.

Прибыль до налогообложения (ПДО) вычисляется по формуле:

ПДО = ПП +/- Сод/р +/- Свд/р, где

https://www.youtube.com/watch?v=gJJ_txRzSl0

ПП – выручка от реализации товаров и услуг;С од/р – операционные доходы и расходы;С вд/р – внереализационные доходы и расходы.

Структура прибыли

Прибыль до налогообложения является одной из ступеней на пути между валовой и чистой прибылями компании.Под валовой прибылью в целях бухучета понимается разница между совокупными доходами предприятия и себестоимостью производства.

Чистая прибыль представляет собой итоговый наглядный финансовый результат функционирования компании с учетом всех его доходов и расходов, в том числе и уплаченных налогов.

Анализируя прибыль, нужно помнить, что размер ее можно считать не самым наглядным параметром для вывода об успешности организации. Гораздо более глубокий смысл несет ее внутренняя структура. Из формулы расчета прибыли до налогообложения видно, что она состоит из трех слагаемых. Очень важно грамотно оценить их первостепенную значимость по отношению друг к другу.

Если структура содержит обширную долю доходов от продаж товаров и услуг, а величина поступлений непроизводственного характера является несущественной, значит, предприятие функционирует эффективно и может рассчитывать на оптимистические перспективы для развития.

Если в структуре прибыли прослеживается высокая составляющая побочных доходов, значит, управление осуществляется не совсем профессионально. В этом случае оптимистичность прибыли основана не на успешной реализации товаров, а вследствие получения доходов непроизводственного характера, прилив которых обычно имеет не долгосрочный характер.

Как только источник таких доходов иссякнет, размер прибыли резко сократится.

Анализ структуры прибыли помогает руководству компании принять грамотные организационные решения, связанные с повышением результативности управления.

Прибыль до налогообложения является одной из главных составных частей финансовой отчетности предприятия. Она позволяет информировать партнеров компании о сохранности вложений и размере дохода, на который инвесторы могут рассчитывать в будущем. Клиенты же на основании этого показателя могут судить о надежности и взаимовыгодности сотрудничества.

Прибыль до момента налогообложения является платформой для определения чистой прибыли компании. Для этого налогооблагаемую прибыль нужно уменьшить на сумму налогов, подлежащих перечислению в бюджет. Полученный показатель является конечным экономическим итогом деятельности компании.

Видео:Методика прибыльности / распределение прибыли / чистая прибыль прибыль до налогообложения / DoFin.ruСкачать

Что такое прибыль до налогообложения?

Все коммерческие организации стремятся получать максимальную прибыль, поскольку именно ее величина определяет, насколько эффективна и успешна политика компании. Прибыль до налогообложения является именно тем показателем, расчет которого необходим для оценки реального результата хозяйственной деятельности.

Обсудим, что такое прибыль до налогообложения и в каких бухгалтерских документах она присутствует, а также рассмотрим формулу ее вычисления и наглядный пример.

Прибыль до налогообложения – это…

Словосочетание говорит само за себя: прибыль – совокупный положительный итог деятельности компании; до налогообложения – до наступления момента уплаты налога на прибыль.

Смысл в том, что нужно определить цифру, на которую доходы превышают расходы без учета налога.

Хотя, конечно, никто не застрахован от возникновения ситуации, когда прибыли нет, а есть убыток (безусловно, его величину также следует выяснить).

Прибыль до налогообложения отражается в Отчете о финансовых результатах и является одним из важнейших показателей оценки финансового состояния компании

Расчет прибыли (убытка) до налогообложения нужен по нескольким важным причинам:

- Любой организации требуется рассчитать размер чистой прибыли, чтобы при необходимости произвести ее распределение между участниками, а это неосуществимо без вычисления рассматриваемого показателя.

- Прибыль до налогообложения позволяет определить налоговую базу и сделать расчет налога, который нужно уплатить. Конечно, сегодня любая фирма без труда выяснит все о своих долгах (например, поиск налоговой задолженности по ИНН осуществляется на нескольких интернет-порталах), однако не стоит до подобного доводить.

- Если компанию постигло несчастье в виде убытка, то важно знать сумму компенсации.

- Рационализация, то есть плавное снижение будущих затрат, возможна только в случае, когда компания имеет возможность в полной мере оценить результаты своей хозяйственной деятельности.

- На основании рассчитанной прибыли до налогообложения можно впоследствии определить рентабельность продаж, которую иногда называют индикатором ценовой политики организации, так как она показывает эффективность работы.

- Показатель часто используется для расчета различных коэффициентов, иллюстрирующих состояние дел компании.

Важно: учет прибыли до налогообложения в обязательном порядке отражается в бухгалтерских документах компании, а именно в Отчете о финансовых результатах.

Если получен положительный итог расчета, то сумма является прибылью; когда цифра отрицательна – компания столкнулась с убытком, который указывается в отчете в круглых скобках (-).

Грамотное оформление и составление отчетности позволяет компании получить налоговый вычет, хотя для начала бухгалтеру предприятия следует хорошо понимать, как правильно вычислить НДС из суммы.

Формула расчета прибыли до налогообложения

Формула расчета прибыли до налогообложения выглядит довольно громоздко, поэтому лучше всего представить процесс вычисления показателя в виде нескольких этапов.

Как сделать интернет-магазин самостоятельно?

Расчет валовой прибыли или убытка

Валовой прибылью (убытком) является разница между выручкой, которую получила компания, и себестоимостью проданной продукции (или оказанных услуг).

Надо иметь в виду, что себестоимость сбытых товаров для торговых и производственных предприятий рассчитывается по-разному. Например, заработная плата работников может быть отнесена как к прямым, так и к косвенным затратам. Обычно в учетной политике компании четко определено, каким образом производится расчет себестоимости.

https://www.youtube.com/watch?v=cYSnuzafG8Y

Формула вычисления валовой прибыли выглядит следующим образом:

Важно: стоит помнить, что результат может быть как положительным (прибыль), так и отрицательным (убыток).

Вычисление прибыли от продаж (или убытка)

Если обратиться к терминологии, которая используется в Отчете о финансовых результатах, то прибыль от продаж практически эквивалентна операционной и представляет собой разницу между валовой прибылью и операционными расходами (коммерческими и управленческими).

Формула расчета прибыли (убытка от продаж):

Важно: когда компания получила валовый убыток, в представленную формулу рассчитанное значение потерь подставляется со знаком «минус». Также нельзя забывать о том, что отрицательный итог по расчету прибыли от продаж отражается в круглых скобках.

Расчет прибыли до налогообложения (или убытка)

Финальный штрих – определение непосредственно прибыли до налогообложения производится следующим образом:

Важно: как и в предыдущем случае, если компания получила убыток от продаж, то его сумма вносится в формулу со знаком «минус». Когда итогом расчета прибыли (убытка) до налогообложения становится отрицательная величина — это говорит об убыточной и непродуманной хозяйственной деятельности организации. Убыток в бухгалтерском отчете пишется в скобках.

Поскольку рассматриваемый показатель присутствует в Отчете о финансовых результатах (скачать в Excel) – представим формулу в другом виде, основываясь на кодах строк в документе:

Прибыль до налогообложения (строка 2300) = Прибыль (убыток) от продаж (строка 2200) + Доходы от участия в других организациях (строка 2310) + Проценты к получению (строка 2320) – Проценты к уплате (строка 2330) + Прочие доходы (строка 2340) – Прочие расходы (2350).

Часто возникает вопрос – что относится к прочим доходам и расходам? На самом деле однозначного ответа нет, так как каждая организация указывает данные моменты в своей учетной политике в соответствии с существующим законодательством. Например, обсудим налог на землю для юридических лиц.

Если компания обладает земельным участком, то должна платить налог. Как учесть такой расход? Следует ориентироваться на ПБУ 1/2008, где ясно говорится: организация имеет право самостоятельно решить, основываясь на своей специфике и направленности, куда отнести сумму уплаченного земельного налога.

Одни учитывают ее в прочих расходах, а другие – в затратах по обычным видам деятельности.

Важно: при определении доходов и расходов, необходимых для формулы, следует обратиться к законодательству – ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».

Пример расчета прибыли до налогообложения

Для наглядности рассмотрим пример – ниже представлен фрагмент Отчета о финансовых результатах:

В отчете видны произведенные вычисления:

- Валовая прибыль = 151033 – 142197 = 8836 тысяч рублей.

- Прибыль от продаж = 8836 – 5826 – 1585 = 1425 тысяч рублей.

- Прибыль до налогообложения = 1425 +18 + 20 – 6 + 219 – 195 = 1481 тысяч рублей.

Совет: если прибыль вас не радует, то стоит заняться финансовым анализом – рассчитайте коэффициенты автономии, оборачиваемости, ликвидности и т.д. Это позволит сделать выводы о состоянии дел, на основании которых можно разработать новую стратегию, направленную на рост продаж и увеличение прибыли.

Подводим итоги

Расчет прибыли до налогообложения обычно не приносит бухгалтерам особых трудностей, если в учетной политике предприятия четко определено, что входит в себестоимость продукции или услуг и какие статьи относятся на прочие доходы и расходы.

Обсуждаемый показатель позволяет в дальнейшем вычислить сумму налога на прибыль, однако надо понимать, что налоговый и бухгалтерский учет отличаются, поэтому бывают ситуации, когда нельзя просто умножить прибыль до налогообложения на ставку налога, чтобы получить сумму платежа. В данном случае нужно обращаться к ПБУ 18/02 «Учет расчетов по налогу на прибыль».

🔍 Видео

Максимизируйте свой доход! Узнайте, как снизить ставку налога для ИП всего до 1 в 2023 году!Скачать

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Упрощённая система налогообложенияСкачать

#16 Учет налога на прибыль организаций за 1 квартал: от расчета до отчета.Скачать

Как сократить налог на прибыль? Оптимизируем налоги. Лайфхаки предпринимателей. Бизнес и налоги.Скачать

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Как продавцу не платить налог, а покупателю не пролететьСкачать

Не делай ЭТИ ОШИБКИ на маркетплейсе - Управление Финансами и Финансовая ГрамотностьСкачать

Налоговый учет и расчет налога на прибыль - первый практический урок курсаСкачать

Продажа авто без налогаСкачать

Налог на прибыль организаций (#12)Скачать

Как уходят от налогов. Объяснение на пальцахСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Патентная система налогообложения для ИП в 2023 годуСкачать

Правила начисления налога со вкладов в 2023 годуСкачать