Компании могут оплачивать путевки своим работникам. При этом такое благодеяние по общим правилам на налоговые расходы фирмы не влияет. Однако есть альтернативный вариант, по которому и «волки» будут сыты, и «овцы» целы. Многие компании частично или полностью оплачивают путевки своим работникам в различные санатории за счет средств фирмы.

При этом путевки приобретают не только для сотрудников, но и для членов их семей.

Все это, несомненно, имеет положительный эффект и укрепляет атмосферу внутри компании.

- Путевка работнику: разбираемся с налогами

- Получение и учёт доходов в натуральной форме

- Доход в натуральной форме в 1С ЗУП

- Бесплатное питание для работников по желанию компании

- Аренда жилья для работников

- Страховые взносы на подарки

- Страховые взносы на доход в натуральной форме

- Доходы в натуральной форме — что это такое?

- Как определить величину и дату получения

- Исчисление налога

- Объекты обложения взносами

- Необлагаемые натуральные доходы

- Мена, дарение, ссуда, или учет доходов в натуральной форме, Комментарий, разъяснение, статья от 15 июня 2009 года

- Доходы, полученные по договору..

- …мены

- …дарения

- …ссуды (безвозмездного пользования)

- Ндфл с дохода в натуральной форме в 2021 году — в 6-ндфл, код дохода, удержание, в 2-ндфл, проводки

- Нормативная база

- Облагаются ли?

- Какие виды доходов?

- Что не попадает в расчет?

- Порядок определения величины

- Ндфл с дохода в натуральной форме в 2021 году

- Порядок удержания и перечисления

- Коды доходов

- Даты и сроки

- Уплата в бюджет

- Бухгалтерские проводки

- Отражение в отчетности

- В 2-ндфл

- В 6-ндфл

- Примеры

- Если налог не может быть удержан

- Причины

- Ответственность за неисполнение

- Вопросы

- Нужно ли удерживать с подарков сотрудникам? С какой суммы – аванса или зарплата?

- Считается ли доходом товар, приобретенный у работодателя со скидкой?

- 📺 Видео

Путевка работнику: разбираемся с налогами

По общему правилу налогооблагаемой базой признаются все доходы налогоплательщика полученные как в денежной, так и в натуральной форме (п. 1 ст. 210 НК РФ ). В том числе к ним относится полная или частичная оплата отдыха сотрудника организацией (подп.

1 п. 2 ст. 211 НК РФ ). Тем не менее законодатель предусмотрел освобождение от уплаты налога (п. 9 ст. 217 НК РФ ), если работодатель компенсирует своим работникам целиком или только часть стоимости путевки в санаторно-курортные или оздоровительные организации.

Получение и учёт доходов в натуральной форме

Доходы людей можно представить не только в виде денег, но также в натуральной форме.

Например, частные лица могут получить натуральные поступления в виде:

- продуктов питания и средств личной гигиены, одежды нуждающимся;

- добычи на охоте, рыбалке, сбора ягод и грибов в лесу и т.п.

- продуктов, которые выращиваются и производятся с помощью личного хозяйства;

При этом слово «натуральный» употребляется не столько в значении «природный, естественный», сколько «предназначенный не для продажи, а для собственного потребления».

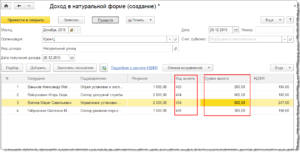

Доход в натуральной форме в 1С ЗУП

Организация оплачивает за работников некоторые услуги. Сумма оплаченных за работника услуг признается доходом работника для целей налогообложения НДФЛ и начисления страховых взносов.

Для вида расчета на вкладке Бухучет и ЕНВД установить галочку «Является доходом в натуральной форме», задать способ отражения Д91.02 К70, на вкладке Налоги указать код дохода – 2510.

Проводки по начислению таких сумм в программе не отражаются, а начисленные взносы с таких доходов отражаются по дебету счета указанного в способе отражения заданном для виду расчета и кредиту 69х счетов.

P.S. Наша компания предоставляет услуги по настройке, доработке и комплексному внедрению 1С.

Закажите бесплатный расчет стоимости вашей задачи на странице Услуги 1С или по телефону +7 (499) 350 29 00 .

Бесплатное питание для работников по желанию компании

Бухучет затрат на бесплатное питание для работников по желанию компании зависит от того, предусмотрено ли такое условие в трудовых (коллективном) договорах. Если предусмотрено, спишите эти затраты на себестоимость как расходы на оплату труда (п.

5 и 8 ПБУ 10/99). Если организация ежемесячно выплачивает сотрудникам определенные денежные суммы на питание, то порядок и условия выплаты компенсаций нужно прописать в коллективном или трудовых договорах.

Рекомендуем прочесть: Земля от администрации

Аренда жилья для работников

ФНС отредактировала контрольные соотношения показателей декларации по НДС. Это связано со вступлением в силу приказа, внесшего поправки в бланк НДС-отчетности. Впервые сдать в ИФНС новый единый расчет по взносам нужно не позднее 2 мая.

Однако уже сейчас стало известно, какую ошибку в заполнении отчетности страхователи допускают особенно часто. В случае, когда «физик», не зарегистрированный в качестве ИП, приобретает товары с использованием заграничного интернет-сервиса (например, eBay), обязанности налогового агента по НДС на него не возлагаются.

Страховые взносы на подарки

Как известно, со всех выплат и иных вознаграждений сотрудникам в рамках трудовых отношений следует начислить и уплатить страховые взносы в ПФР, ФСС и ФОМС (ч.

1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ)).

При этом базой для начисления взносов с выплат в натуральной форме будет являться стоимость таких подарков на день их выдачи сотрудникам исходя из цены приобретения с НДС и акцизами (ч. 6 ст. 8 Закона № 212-ФЗ)

Страховые взносы на доход в натуральной форме

ФНС отредактировала контрольные соотношения показателей декларации по НДС.

https://www.youtube.com/watch?v=2GtSGXMWsrw

Это связано со вступлением в силу приказа, внесшего поправки в бланк НДС-отчетности. Впервые сдать в ИФНС новый единый расчет по взносам нужно не позднее 2 мая. Однако уже сейчас стало известно, какую ошибку в заполнении отчетности страхователи допускают особенно часто.

В случае, когда «физик», не зарегистрированный в качестве ИП, приобретает товары с использованием заграничного интернет-сервиса (например, eBay), обязанности налогового агента по НДС на него не возлагаются.

Видео:Как отразить доход в натуральной форме в расчете 6 НДФЛ в 1С:ЗУП, ред.3Скачать

Доходы в натуральной форме — что это такое?

В налоговом законодательстве многих стран прибыль граждан, полученная в форме товарных и материальных ценностей, облагается НДФЛ (налогом). Основной целью, смыслом деятельности людей является извлечение выгоды. В современной рыночной системе функционирует прибыль в виде денежных поступлений и материальных ценностей.

В понятие натурального дохода включается продукция, появившаяся в процессе трудовых усилий человека. Это видно на примере занятия земледелием, работы на животноводческих фермах, в птицеводстве для собственных нужд, личного потребления.

В итоге трудовой деятельности и получения доходов в форме денежной и натуральной выгоды образуется отрасль народного хозяйства. Частично прибыль натурального хозяйства направляется на укрепление экономической мощи страны.

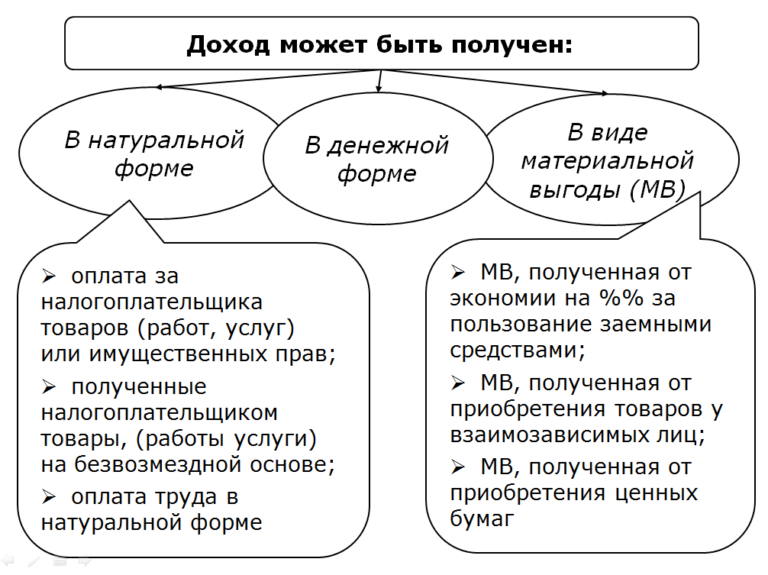

В Налоговом кодексе РФ по ст.211 пункт 2 дано определение натурального дохода. Сообразно с ним, можно классифицировать как:

- Оплату, произведенную в полной или частичной мере, за конкретное физическое лицо, по услугам, за продукты питания, на нужды обучения и другие типы жизнеобеспечения в соответствии с его побуждениями.

- Ценностную оценку товаров, произведенных работ на благо человека, помощи в его социальной деятельности, исполненных бесплатно.

- Расчет за трудовую деятельность в натуральном виде.

Тарифы, равнозначно производство изделий, обслуживание, переведенные в их финансовое достоинство в соответствии с количеством выполненной работы или имущества, составляют доходы, исходя из которых получается налоговая база. В расценку этих товаров и услуг входит определенный размер налога на добавленную стоимость.

К примеру, рассматривается швейное ателье, где долг по зарплате работнику составил 1000 рублей, погашен продукцией в количестве 10 рубашек. Для исполнителя цена каждой равна 100 руб. Для потребителей со стороны такие рубашки обходятся в 130 руб. (НДС учтен). Выгода работника составила:

[(130 – 100)руб. * 10 рубашек] = 300 руб.

Бухгалтерия определяет характер налоговых удержаний на дополнительный приход в натуральном выражении. Это и есть налог на доход физических лиц (НДФЛ). Сборы на дополнительные прибыли работников регулируются специальными законодательными документами.

Кроме этого действует социальный налог. Существует определенный порядок взимания такого единого налога (ЕСН):

- Если сотрудник заработал в процессе выполнения своих прямых обязанностей определенную сумму денег, а плательщиком налога на прибыль является ателье, то доход гражданина налогом не облагается, но включается в отчетные документы.

- Если прибыль не связана с выполнением договора, то налогом не облагается и в отчетности не указывается.

- Доход получен при исполнении трудовой нагрузки, ателье оплачивает налоговые взносы, то доходная часть полностью облагается ЕСН и взимаются страховые поборы.

Регистрация доходов производится в соответствии с их классификацией.

Как определить величину и дату получения

День, когда действительно получена прибавка, признан датой для занесения в базовые данные по отчислению налогов на физических лиц. Это в полной мере соотносится с нормами ст. 223 НК РФ и имеет особенности, выраженные в подпунктах и абзацах в форме:

- финансового выражения – день поступления денежного перевода на банковский счет или по поручительству, зачисление на доверенных лиц;

- выдачи зарплаты продукцией предприятия;

- материальной выгоды – время процентного погашения по заемным средствам налогоплательщика;

- при получении исполнителем объекта обслуживания, работы, перепродажи товаров у лиц, находящихся во взаимной ответственности;

- дня покупки облигаций или акций с расчетом на их подорожание;

- даты поступления прибыли от контролируемой иностранной компании;

- времени получения дохода в конце месяца за исполненную работу по контракту (договору);

- даты выплаты в последний рабочий день при разрыве трудовых отношений;

- получения средств на занятость безработных, дополнительных мест работы;

- в оплате субсидий;

- поступления доходов ИП из бюджетной системы РФ.

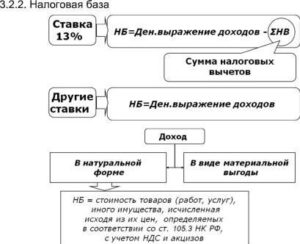

Исчисление налога

В пределах определенного государства действует налоговое производство. Цель такой деятельности заключается в осуществлении законного порядка в воспроизведении налоговых обязательств. Это означает выработанные в рамках закона методики, способы совершения повинности лиц, обязанных вносить в бюджет страны налоговые отчисления.

https://www.youtube.com/watch?v=UAE_lSm4XMw

Это определенный процесс с установлением величины конкретной обязанности в виде налога конкретного плательщика.

Процесс налоговых расчетов проходит пять стадий:

- Нахождение налогового объекта.

- Количественное, стоимостное определение основной характеристики налогообложения.

- Нахождение доли от величины налогообложения.

- Осуществление льгот в налоговой системе.

- Просчет денежного размера налога.

В налоговом производстве участвуют три «силы»:

- лица (налогоплательщики), обязанные уплачивать налог из собственных ресурсов;

- государственные органы власти, контролирующие финансовую деятельность и выявляющие нарушения в ней;

- лица (агенты), обязанные исчислять, удерживать и перечислять в бюджет налоги.

Налоговое право рассматривается как наука, изучающая окладные и неокладные пошлины. Источником окладного сбора является фонд, из которого налогоплательщик совершает выплату, исчисляется государственным органом. Неокладные отчисления плательщик рассчитывает сам. В Российской Федерации самостоятельно исчисляют суммы юридические лица.

Объекты обложения взносами

В законодательных актах ст.7, 9 Закона №212 ФЗ прописано, что с поощрений и прочих денежных выплат, осуществляемых работодателем в счет лиц, которые официально устроены на работу, осуществляется сбор.

Существующие внебюджетные фонды пополняются за счет удержаний из:

- зарплат по трудовому соглашению, выплаты премий по коллективным договорам;

- выплаты по гражданско-правовым условиям;

- по контрактам на реализацию заказа по условиям, заключенным между заказчиком и автором исполнителем;

- по контракту о передаче права на плоды интеллектуального труда;

- по договору с лицензией на издательство;

- по лицензионной сделке на применение произведений культуры, научных работ;

- по контракту между организациями и пользователями на совместное управление при выплате авторам вознаграждений (авторские или лицензионные договоренности).

Необлагаемые натуральные доходы

Законами Российской Федерации предусмотрены налоговые сборы на прибыль с физических лиц. Виды прихода разные, форма налога – НДФЛ, в связи с чем складывается формирование основного размера государственного бюджета.

Та часть прибыли граждан, которая освобождена от налогообложения, представляет необлагаемые натуральные доходы.

В ст.217 НК РФ выделены доходные категории, которые не облагаются фискальными нагрузками:

- специальные пособия и возмещения, выплачиваемые из госбюджета;

- пенсии по государственному обеспечению, выплаты по достижении определенного возраста, социальные доплаты к пенсиям;

- выплаты в соответствии с законодательством страны, местными решениями, направленные на возмещение ущерба, повреждения здоровья и т.д.;

- алименты;

- средства в виде бесплатной поддержки в сфере культуры, образования, премии;

- единовременные выплаты по поводу стихийных бедствий, гибели, гуманитарная помощь, благотворительная поддержка и т.д.;

- стипендии учащимся;

- доход от личного имущества, собственности (во владении более 3 лет);

- наследство;

- прибыль не свыше 4000 руб. для поощрения в виде подарков, призов, дарения, материальной помощи, приобретения лекарств по назначению врача, конкурсные мероприятия, подарки инвалидам и ветеранам ВОВ.

В конце каждого календарного года в организациях составляются справки о полученных доходах каждым работником. Там же указывается кодовый номер дохода в справке 2 по НДФЛ. В 2021 году изменены коды поступлений и удержаний по НДФЛ в соответствии с Приказом Федеральной Налоговой Службы №ММВ-7-11/63@.

Эти изменения положены в основу справок 2-НДФЛ в 2021 году. На 2021 год изменений не предусмотрено. Существует также таблица кодов с расшифровкой. Каждый месяц при расчете зарплаты производится отчисление в госбюджет или региональный бюджет 13% от оклада или повременно заработанной суммы. Для правильного формирования перечислений введена специальная форма справки.

В справке указывается помесячно код и сумма прибыли, код и сумма вычетов. Отдельной графой выделены социальные вычеты, на имущество и инвестиции. Подводится итог в виде заработанного результата и совокупности вычетов.

Доходы, полученные от действий с ценными бумагами, значатся под кодами 1544, 1545, 1549, 1554.

Денежные суммы от процентов по займам – код 1551.

Прибыль от сделок – коды 1546, 1547, 1548.

Процентные доходы по совокупности займа РЕПО – 1551.

По совокупности процентов ИИС – 1552.

При открытии короткой позиции (РЕПО, ИИС) – 1553.

Из сумм премий, средств специализированного назначения – код 2002.

Из результатов вознаграждений — 2003.

Срок действия данной отчетной формы не определен регламентом.

https://www.youtube.com/watch?v=NbuHOtBuIk8

Рекомендуем другие статьи по теме

Видео:Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Мена, дарение, ссуда, или учет доходов в натуральной форме, Комментарий, разъяснение, статья от 15 июня 2009 года

Упрощенка, N 6, 2009год

Рубрика:

Подрубрика: Центральный вопросЛ.А.Масленникова,кандидат экономических наук,

эксперт журнала «Упрощенка»

То, что денежнуюсумму, полученную на расчетный счет или в кассу, в большинствеслучаев нужно включать в облагаемые доходы, ни у кого сомнений невызывает.

Вопрос же, как вести учет, если от покупателя илизаказчика поступили не деньги, а имущество, уже не кажется такимпонятным.

Согласно пункту 4статьи346_18 НК РФ доходы, выраженные в натуральной форме, приупрощенной системе следует учитывать по рыночным ценам.

Необходимовыяснить, когда появляются доходы в натуральной форме и какопределить их денежный эквивалент.

Доходы, полученные по договору..

Поговорим о некоторыхситуациях, когда возникает доход в натуральной форме. В отличие отсумм, зачисленных на расчетный счет, он не всегда очевиден, из-зачего бухгалтеру приходится быть особо внимательным.

…мены

Договору мены отведенаглава 31ГК РФ. Согласно ему передается один товар, а принимается другой(п.1ст.567 ГК РФ). В пункте 2статьи 567 ГК РФ указано, что в данном случае применимы правилакупли-продажи (глава 30ГК РФ), которые не противоречат главе 31ГК РФ. В рамках договора мены каждая из сторон являетсяодновременно и продавцом, и покупателем.

Если обмениваемые товарынеравноценны, то сторона, передающая более дешевый товар,доплачивает разницу в назначенный срок.

Если договором непредусмотрено иное, обмениваемые товары признаются равноценными.Это означает, что перечислять деньги по сделке никто не должен.

Встатье570 ГК РФ сказано о переходе права собственности наобмениваемые товары. Если в законе или договоре не предусмотрендругой вариант, при обмене права собственности передаютсяодновременно, когда стороны выполнят все свои обязательства.

Итак, в Гражданском кодексе речь идет только обобмене товарами.

Но разве нельзя вместо товара получить услугу иливместо услуги работу и т.д.? Согласно пункту 2статьи 421 НК РФ допускается заключать договор, какпредусмотренный, так и не предусмотренный законом или правовымактом. Кроме того, согласно пункту 3статьи 421 ГК РФ можно выбрать смешанный вариант.

Например,стороны, пожелавшие обменять товар на работу, вправе внести в свойдокумент элементы договора мены (глава 31ГК РФ), купли-продажи (глава 30ГК РФ) и подряда (глава 37ГК РФ).

…дарения

Договор даренияоформляется по правилам, указанным в главе 32Гражданского кодекса РФ. Подписывая его, одна сторона(даритель) передает другой стороне (одаряемому) в собственностьвещь или право либо освобождает ее от обязанности перед собой илитретьим лицом.

Одна особенность: коммерческим организациямзапрещено дарить друг другу имущество дороже 3000 руб. (пп.4 п.1ст.575 ГК РФ).

Таким образом, принятьбезвозмездно что-либо стоимостью более 3000 руб.

организация наупрощенной системе может либо от некоммерческой фирмы, либо отфизического лица. Для индивидуальных предпринимателей ограниченийнет.

До 2009 года максимальнаястоимость такого подарка составляла 5 МРОТ, то есть 500 руб.

Одоговорах дарения и ссуды см. статью»Учредитель, выручай!» // Упрощенка, 2008, N 11.

…ссуды (безвозмездного пользования)

Если имущество передаетсябезвозмездно, но не в собственность, а во временное пользование,необходимо заключать договор ссуды в соответствии с главой36 ГК РФ. При этом передающая сторона называется ссудодателем,а получающая — ссудополучателем.

Имущество нужно вернуть в том жевиде, в котором оно было предоставлено, с учетом нормального износаили в соответствии с условиями договора.

Рыночная цена

Мы начали с того, чтодоход, полученный в натуральной форме, следует учитывать порыночной цене. Давайте рассмотрим, как ее определить.

Обратимся к статье40 НК РФ.

В ней указано, что рыночной является цена,сложившаяся под влиянием спроса и предложения на рынке идентичных(а при их отсутствии — однородных) товаров (работ, услуг) всопоставимых экономических условиях (п.4).

Согласно пункту 5статьи 40 НК РФ рынком товаров признается сфера их обращения,определяемая исходя из возможностей продавца или покупателя безособых затрат продать или купить такие же товары на ближайшейтерритории (имеется в виду как Российской Федерации, так и другихстран).

Если имуществодорогостоящее, проще пригласить независимого оценщика.

Тогда правильностьрыночной цены будет обоснована его заключением. Однако услугиоценщика недешевы, и чтобы сэкономить, бухгалтер может вычислитьрыночную цену самостоятельно, воспользовавшись биржевымикотировками, сведениями органов статистики или опубликованными впечати. Свой расчет необходимо документально подтвердитьбухгалтерской справкой.

Пример1

ООО «Винс», применяющее УСН, получило по договору меныхолодильное оборудование для хранения реализуемых продуктов.Бухгалтер просмотрел рекламу в газетах и нашел пять объявленийфирм, предлагающих похожую технику по цене 63800, 64100, 65000,63300 и 64700 руб. Как рассчитать рыночную цену?

Видео:Ведомость получения дохода в натуральной формеСкачать

Ндфл с дохода в натуральной форме в 2021 году — в 6-ндфл, код дохода, удержание, в 2-ндфл, проводки

Доход в натуральной форме – это продукция, полученная в результате человеческих усилий. Иначе говоря, это выращенная продукция по факту осуществления деятельности животноводства, земледелия, птицеводства и прочих видов.

В результате подобной работы формируется отрасль народного хозяйства, куда входят денежная форма выгоды и натуральная. Полученное количество продукции облагается налогом, что и называется НДФЛ с натурального дохода.

Далее подробно будут рассмотрены особенности расчета и прочие сведения по представленному вопросу.

Нормативная база

Рассматривая нормативную базу можно выделить следующие акты и документы, действующие в законодательстве на данный момент:

- ст.207 НК РФ – оговаривает резидентов налогообложения;

- ст.41 НК РФ – содержит сведения о распределении доходов на натуральную форму и денежную;

- ст.211 НК РФ – включает список всех видов доходов в натуральной форме, на которые происходит начисление налогов;

- ст.212 НК РФ – содержит понятие права на доходы, полученные в натуральной или материальной форме;

- ст.217 НК РФ – включены все виды доходов, которые не облагаются налогами (список содержит материальную и натуральную форму).

Это основные пункты используемой нормативной базы в представленном вопросе. В работе также используются многочисленные Письма Минфина России, которые содержат информацию по видам натуральных налогов и вопросам их правильного исчисления.

Облагаются ли?

Все доходы физических лиц облагаются налогами, но натуральная их форма претерпевает соблюдение особенностей правильного исчисления.

https://www.youtube.com/watch?v=CIpi0KKRFM0

В первую очередь необходимо определить, какие доходы попадают в базу налогообложения.

Какие виды доходов?

Натуральный доход подразделяется на следующие виды:

- оплаченные предприятием товары и услуги, полученные сотрудником – работы, услуги, имущественные права, бесплатное питание, обучение и прочие возможности;

- оплаченные предприятием товары и услуги, предоставленные сотрудникам безвозмездно или с оговором о частичной оплате;

- оплаченные товары и услуги, выданные предприятием для оплаты труда.

Представленные вопросы регулируются соответствующими пунктами статьи 211 НК РФ.

Что не попадает в расчет?

На основании Письма от 3 марта 2015 года № 03-04-06/11078 не попадают под налогообложение такие виды натурального дохода, как выплаты и оплата услуг, предоставляемые предприятием сотруднику в личных интересах (к примеру, обучение сотрудника для повышения квалификации).

Здесь также выделяют оплату обеда в ресторане, если сотрудник был вынужден проводить деловые переговоры с партнерами в неформальной обстановке. Чтобы уберечь сотрудника от представленных видов выплат, руководству необходимо создать приказ с содержанием информации о мероприятии и проводимой далее оплате.

Порядок определения величины

Величина натурального дохода определяется с учетом следующих особенностей и правил:

- натуральный доход предпринимателя – это стоимость продукции, которая была получена от его деятельности;

- налогооблагаемая база формируется только посредством натуральной передачи товаров налогоплательщику;

- в исчислении величины используется рыночная цена товара – это стоимость идентичных продуктов (и услуг), сформированная на основании спроса и предложения, а также сложившейся экономической ситуации в регионе;

- нередко рыночная цена определяется расчетным путем – это происходит при отсутствии самих идентичных продуктов, товаров и услуг на рынке или информации о совершенных сделках (отсутствие подобных сделок);

- для расчета рыночной стоимости используется затратный метод или метод последующей реализации.

Затратный метод характеризуется определением себестоимости товара и средней прибыли предприятия. Метод последующей реализации является более популярным и представляет собой разность предполагаемой реализованной цены и подсчитанных затрат.

Ндфл с дохода в натуральной форме в 2021 году

Доход в натуральной форме НДФЛ облагается в соответствии с законодательством и с учетом далее представленных особенностей.

Порядок удержания и перечисления

Порядок удержания НДФЛ с дохода натуральной формы осуществляется следующими этапами:

- Для начала происходит поиск налогового объекта – проводятся расчеты натуральной продукции, которые облагаются налогом.

- Далее происходит количественное определение подсчитанной продукции – используются рыночная цена и количество выделенной продукции.

- На рассчитанную сумму происходит начисление НДФЛ – ставки в данном случае ограничиваются 13% на основании статьи 224 НК РФ.

- Если предполагаются льготы, значит, происходят их вычеты.

- Происходит окончательный перерасчет налогов и перечисление их в налоговую службу.

Как правило, предприятие самостоятельно проводит расчет налоговой суммы – этим занимается бухгалтер.

Коды доходов

Каждый сотрудник предприятия может запросить справку по форме 2-НДФЛ, где в полной мере представлены все его доходы.

В документе указываются коды для точного отображения вида дохода. С 2021 года используются измененные значения, что происходит в соответствии с Приказом ФНС РФ от 22.11.2021 N ММВ-7-11/633@.

Относительно натурального дохода используются следующие коды:

- прибыль от сделок – 1546, 1547, 1548;

- сумма премий и прочих средств специализированного назначения – 2002;

- результаты вознаграждения – 2003.

Получить справку по форме 2-НДФЛ с отображением всех доходов можно за любой период. В большинстве случаев делается запрос за год.

Даты и сроки

На основании статьи 223 НК РФ днем, когда следует вводить полученную прибыть в налогооблагаемую базу, считают день получения прибавки или натуральной заработной платы.

https://www.youtube.com/watch?v=iQqDrLGyNdQ

Для индивидуального предпринимателя сроки зачисления не фиксированы, а для сотрудников должны быть установлены дни перечисления заработной платы. Как правило, это два дня – аванс и расчет.

Даты указываются в трудовом договоре.

Уплата в бюджет

На основании статей 6 и 226 НК РФ бухгалтер предприятия должен перечислить рассчитанный НДФЛ на натуральный доход в рабочий день, следующий за днем фактического его удержания.

Иначе говоря, на следующий рабочий день после перечисления заработной платы или выдачи ее продукцией предприятия, бухгалтер должен перевести сумму в казну государства.

Поскольку с натурального дохода работающих на предприятии сотрудников забрать сразу рассчитанный НДФЛ невозможно, это делают из других средств, незадействованных на данный момент.

Бухгалтерские проводки

Относительно бухгалтерских проводок выделяют следующие данные:

- начисление зарплаты – Д20 (26, 44) – К70;

- выдача сотрудникам продукции в счет уплаты заработной платы, заблаговременно вычтя НДФЛ – Д70 – К90;

- расчет НДС от размера (стоимости) переданной продукции – Д90 – К68;

- вычет себестоимости, переданной в руки сотрудников продукции – Д90 – К41 (43).

Это основные проводки, используемые в бухгалтерском балансе. В зависимости от ситуации могут быть применены второстепенные счета для отображения движения денежных средств.

Отражение в отчетности

НДФЛ с натурального дохода всегда отражается в отчетности – в форме 2-НДФЛ и 6-НДФЛ.

В 2-ндфл

В Справочнике кодов доходов от приложения №3 Приказа ФНС от ноября 2010 года можно найти всю интересующую информацию. Здесь представлен список кодов натуральных доходов, которые отображаются в отчетности по форме 2-НДФЛ.

Можно представить следующие примеры:

- 2720 – стоимость подарков;

- 2510 – оплата питания;

- 4800 – иные расходы, куда можно отнести неподтвержденные подсчитанные суммы без кодов.

Коды и суммы отражаются в том месяце, когда они фактически были предоставлены сотрудникам предприятия. Представленные указания регламентируются статьей 223 НК РФ. Если бухгалтер ошибся в коде, опасаться штрафа и прочего наказания не следует.

В 6-ндфл

6-НДФЛ – форма отчетности работодателей, где также отображаются суммы и продукция в ценовом эквиваленте, которая была выплачена работникам предприятия.

Коды помогают в удобной форме представить вид перечисления, поэтому на основании Письма ФНС от августа 2021 года представляются следующие правила:

- 020 – размер поступившего натурального дохода;

- 040 – налог с части заработной платы, которая выплачивается в денежном эквиваленте;

- 100 – дата поступления натурального дохода;

- 110 – дата поступления оставшейся части;

- 130 – размер натуральной части дохода сотрудника.

В зависимости от ситуации используются вспомогательные коды и обозначения, позволяющие составить полноценный отчет бухгалтеру.

Примеры

Компания «Адмирал» обеспечивает своих сотрудников бесплатным питанием в течение рабочего дня. Услуги им предоставляет организация «Общепит». На основании статьи 211 НК РФ питание, предоставленное сотрудникам, является их натуральным доходом, отчего облагается НДФЛ.

Расчет проводится «Адмиралом» в день поступления документов от «Общепита». В документации указываются все расходы, которые понесла обеспечивающая питанием компания. А размер дохода определяется в соответствии с выбранным меню и днем его употребления работником.

Но НДФЛ не удерживается при условии, что обеспечение питанием сотрудников оговаривается в их трудовом договоре. Представленный запрет основан на статье 217 НК РФ.

Если налог не может быть удержан

Существуют многочисленные факторы, при которых НДФЛ на натуральную форму дохода не может быть удержан.

Причины

На основании статьи 226 НК РФ НДФЛ на натуральную форму дохода не может быть более 50% от денежной формы, полученного расчета с сотрудником.

Также отмечается, что в проведении исчислений используется закон №212, в котором перечисляются дополнительные поощрения сотрудников, не облагающиеся налогом на доходы физических лиц:

- траты предприятия, рассчитанные на оплату проезда сотрудника от дома до работы – применительно к работающим на Крайнем Севере;

- оплата предприятием обучения сотрудника, содержащее специально-профессиональную программу;

- предоставленная форма для рабочей деятельности, если она положена на основании Трудового Кодекса РФ;

- различные компенсационные выплаты по усмотрению предприятия и указанные в трудовом договоре – бесплатное жилье, оплата коммунальных услуг, питание и прочее.

Начисление НДФЛ на натуральные доходы работников происходит в конце месяца, а перечисление — после фактического предоставления сотрудникам.

https://www.youtube.com/watch?v=n_4rlN_ZSRg

Если выплаты не были осуществлены, НДФЛ может быть не перечислен в налоговые службы, если фактического расчета с сотрудниками не было проведено.

В большинстве случаев это объясняется отсутствием возможности у предприятия выплачивать заработную плату вследствие нестабильной экономической обстановки.

Ответственность за неисполнение

Если бухгалтер предприятия не производит уплаты НДФЛ с натурального дохода вовремя, в случае проверки отчетности и прочих документов налоговые инспектора начислят штраф 20% от суммы задолженности, что регламентируется ст.123 НК РФ.

Иногда возникают ситуации о невозможности списать НДФЛ с натурального дохода сотрудника, о чем следует уведомить налоговые органы на следующий день после фактической выдачи заработной платы.

Это следует из обязательства на основании Письма ФНС РФ от 16.07.2012 N ЕД-4-3_11637@.

Если бухгалтер не отправил вовремя уведомление, значит,ему будет грозить 2 вида наказания:

- возможный штраф в размере 200 рублей на основании ст.126 НК РФ;

- за просрочку со дня уплаты налогов физлицом будут начисляться пени.

Вопросы

Рассматриваемая тема влечет возникновение вопросов, на которые следует привести ответы.

Нужно ли удерживать с подарков сотрудникам? С какой суммы – аванса или зарплата?

Подарки считаются доходом сотрудника в натуральной форме, поэтому с них происходит вычет НДФЛ. Но вследствие статьи 217 НК РФ подобные вычеты осуществляются только на сумму свыше 4000 рублей.

Ограниченная стоимость подарка указывается в статье 226 НК РФ. Удержание производится с первой же фактической выплаты сотрудникам – здесь неважно, аванс это или зарплата.

Считается ли доходом товар, приобретенный у работодателя со скидкой?

Скидка считается натуральным доходом сотрудника, поэтому НДФЛ будет накладываться.

НДФЛ с натурального дохода претерпевает постоянные изменения, что основывается на вводе новых данных и ограничений в законодательстве. Поэтому отслеживать новости налоговых служб следует тщательно во избежание штрафа и прочих наказаний.

📺 Видео

Получил доход в натуральной форме? Плати НДФЛСкачать

Ведомость получения дохода в натуральной формеСкачать

Учет доходов и расходов в НКОСкачать

Налогообложение доходов в натуральной форме | Вебинар 8/9Скачать

Как вести учёт доходов и расходов в Гугл таблицеСкачать

НДФЛ - Налог на доходы физических лиц (#15)Скачать

Как отмывают деньги? Легализация доходовСкачать

Учёт доходов и расходовСкачать

Учет доходов и расходов. Кассовый метод и метод начисленияСкачать

Как зарегистрировать натуральный доход в 1С:ЗУП 8Скачать

Учет доходов и расчет НДФЛ, формирование отчетности в 2023 году в программах 1С.Скачать

Бухгалтерский учет понятно за 10 минутСкачать

Исчисление НДФЛ от доходов в натуральной форме. О налогах с Анной Лампиевой и Петром ЗахарченкоСкачать

Как вести учет ДОХОДОВ и РАСХОДОВ в EXCEL? Как вести учет в EXCELСкачать

Налог на прибыль организаций (#12)Скачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Как грамотно вести учет финансов? Современный финансовый учет компании в Google таблицеСкачать