» Страхование » Общая информация

Задумывались ли вы когда-нибудь, почему так много людей перестает платить по кредитам, попадая в глубокую долговую яму?

Большинство из этих людей испытывает финансовые затруднения, связанные с потерей работы. Причины увольнения могут быть разными, но в результате человек лишается финансирования, рушатся долгосрочные планы.

Если вы собрались взять кредит, стоит обезопасить себя от непредвиденных обстоятельств, просто застраховавшись.

- Что такое страхование от потери работы?

- Страховые случаи

- Случаи, при которых в выплатах откажут

- При каких видах кредита можно получить страховку?

- Чем полезен договор страхования?

- В каких случаях договор страхования при потере работы необязательно заключать?

- Особенности договора страхования

- Стоимость страховых услуг

- Как же получить выплату при возникновении страхового случая?

- Беспроцентный займ сотруднику в 2021 — налогообложение

- Налогообложение

- Прощение

- Заем сотруднику: как составить договор и отразить в бухучете

- Как выдать заем сотруднику

- На какие цели можно выдать заем сотруднику

- Какие документы необходимы для оформления займа сотруднику

- Как составить договор займа сотруднику

- Облагается ли заем сотруднику НДФЛ

- Оплата личных расходов работника с расчетного счета организации

- Зарплата на два адреса

- Работник — доверитель

- Работник — заемщик

- Мотивация действия

- Оплата кредита за сотрудника. Оформление и учет

- Законно ли оплачивать кредит сотрудника?

- Из каких сумм могут выполняться удержания

- Кто будет уплачивать комиссию

- Способы оплаты кредита работодателем

- Оформление оплаты кредита

- Бухгалтерский учет удержания средств в счет кредита

- Беспроцентный заем сотруднику — особенности оформления. Жми!

- Порядок действий

- Особенности договора

- Налог на материальную выгоду

- Целевая ссуда

- Налоги на прибыль для работодателя

- Прощение долга

- 🔥 Видео

Что такое страхование от потери работы?

Это такая услуга, суть которой заключается в том, что страховая компания выплачивает своему клиенту, потерявшему работу, денежные средства в размере, равном сумме ежемесячных платежей по кредиту. Согласитесь, удобно!

Выплаты производятся в течение полугода или года в зависимости от выбранной вами программы. Не работать длительное время, получая деньги от страховой компании, у вас не получится, а полгода вполне достаточно, чтобы найти место для трудоустройства.

Обычно банки сами предлагают оформить страховку, нередко выдача кредита без страхования невозможна, но это не значит, что страховой компанией является банк.

Чаще всего у банка заключен договор со сторонней организацией, которая и поможет вам в случае возникновения трудностей. Банк тоже заинтересован в таком сотрудничестве, ведь он должен быть уверен в обязательности возврата денежных средств.

Страховые случаи

Стоит иметь в виду, что увольнение по собственному желанию или за нарушение трудовой дисциплины вовсе не является страховым случаем.

В различных страховых организациях гарантированная выплата производится по различным основаниям потери работы.

Но есть стандартный список страховых случаев.

- Увольнение при ликвидации организации.

- Сокращение штата сотрудников.

- Расторжение договора в связи со сменой владельца организации.

- Расторжение договора по обстоятельствам, не зависящим от воли сторон, будь то призыв на военную службу, неизбрание на должность, восстановление на работе сотрудника, выполнявшего эту работу ранее, семейные обстоятельства или потеря трудоспособности.

Случаи, при которых в выплатах откажут

Существуют случаи, в которых вам будет отказано в выплате страховки. Перечень этих случаев примерно следующий:

- увольнение по собственному желанию;

- увольнение за нарушение трудовой дисциплины;

- увольнение по соглашению сторон;

- получение выплат от Центра занятости;

- потеря работоспособности по вашей вине, например при несоблюдении техники безопасности или причинении вреда здоровью в состоянии алкогольного опьянения.

При каких видах кредита можно получить страховку?

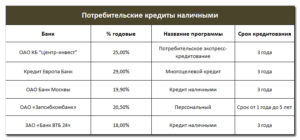

Страховку кредита от потери работы можно получить при любом виде кредита. Это может быть ипотека, потребительский кредит, а также автокредит или кредитная карта.

Самый простой и потому доступный вариант заключения договора – обратиться к сотруднику банка, в котором оформляете кредит и выразить желание заключить такой договор.

Можно и самостоятельно подыскать страховую организацию с максимально выгодными для вас условиями. Это будет гораздо выгоднее, но сложнее, придется потратить достаточно много времени.

Чем полезен договор страхования?

Заключение страхового договора, безусловно, полезно. В современном мире нельзя быть уверенным в том, что вашу организацию не закроют или не начнутся проблемы на работе другого характера. Поэтому преимуществ у такого договора очень много:

- платежи по кредиту осуществляются за счёт страховой компании;

- вы не боитесь испортить кредитную историю и спокойно ищете новую работу;

- ваши родственники и поручители не будут нести ответственности по кредитным обязательствам, в случае если вы потеряете работу;

- страховой договор быстро оформляется и стоит недорого.

Всем, кого интересуют вопросы права собственности на недвижимость, полезно будет узнать про титульное страхование, понять, когда оно необходимо.

https://www.youtube.com/watch?v=iVHbJw0tyFs

Приходится сталкиваться с тем, что страховые компании уклоняются от выплаты. Если не знаете, что делать в такой ситуации — ЗДЕСЬ найдете ответ.

В каких случаях договор страхования при потере работы необязательно заключать?

Например, если у вас есть накопленные денежные средства на черный день. В этом случае при потере работы вы будете оплачивать кредит ими.

Или же у вас есть надежные друзья и родственники, которые непременно окажут вам финансовую помощь в сложной жизненной ситуации.

Такие возможности есть не у всех, именно поэтому и появляется необходимость страхования кредита от потери работы.

Особенности договора страхования

Заключение договора возможно при оформлении кредита, чтобы защитить и себя и банк от финансовых потерь.

Самостоятельное страхование пока не очень популярно в России. Тем не менее, если есть опасения, что штат сотрудников собираются сокращать или ликвидировать организацию, то можно приобрести страховой полис и получать денежные выплаты в случае увольнения.

Требования к страхуемому лицу:

- Наличие российского гражданства;

- Возраст: от 18 до 60 лет для мужчин, от 18 до 55 лет для женщин. В некоторых организациях минимальный возраст равен 21 году;

- Стаж на последнем месте работы не менее трех месяцев;

- Общий трудовой стаж – более года;

- С клиентом должен быть заключен бессрочный трудовой договор.

В некоторых страховых компаниях могут быть дополнительные требования.

Стоимость страховых услуг

Стоимость услуги страхования зависит от той организации, в которой вы страхуетесь. Где-то эта стоимость будет исчисляться в процентах от суммы кредита, а где-то это сумма фиксирована. Изучите все предложения страховых компаний, чтобы выбрать лучшее.

Обычно стоимость страховки равна 0,8–5% от суммы кредита, а при фиксированной стоимости – от 200 рублей в месяц. Единовременная стоимость оформления страхового полиса составляет 5–10 тысяч рублей.

Стоимость страховых услуг в России достаточно высока в связи с особенным менталитетом граждан.

Большинство людей никогда не согласятся отдавать свои кровные, если не будет достаточных оснований полагать, что в скором времени штат сократят. Поэтому в страховую организацию они приходят только в крайних случаях, когда страшная перспектива уже не за горами.

Если вы занимаетесь покупкой жилья, прочитайте про страхование жизни при ипотеке.

Каждому из нас приходится выступать в роли пассажира либо перевозчика. ЗДЕСЬ полезная статья об ответственности перевозчика.

Собираясь за рубеж, прочитайте о страховании туристов — //vzr/v-info/dlya-shengen.html

Как же получить выплату при возникновении страхового случая?

Чтобы получить страховую выплату, необходимо в кратчайшие сроки после увольнения стать на учёт в Службе занятости и обратиться в страховую организацию со следующим пакетом документов:

- копия паспорта;

- копия и оригинал трудовой книжки;

- копия трудового договора, который был расторгнут;

- копия кредитного договора;

- справка из банка о наличии задолженности;

- справка из Службы занятости о том, что вы состоите на учёте;

- справка с предыдущего места работы о среднемесячной заработной плате.

Страхование на случай потери работы – это отличный вариант для всех людей, которые берут кредит. Так вы сможете не переживать о пенях, штрафах и растущей задолженности в случае потери работы. Требования к застрахованному лицу невысокие, можно получать выплаты в течение года, но только при увольнении по определённым обстоятельствам.

https://www.youtube.com/watch?v=1otBEfUgpIA

Для получения выплаты потребуется большой пакет документов, что не очень удобно. Страхование риска потери работы лучше всего оформлять при большой сумме кредита или при неуверенном положении вашей фирмы, например, если грядет сокращение или фирма дышит на ладан, уже сейчас начиная разоряться.

Внимательно читайте подписываемый договор, тщательно изучайте все условия, а после увольнения не сидите дома – сразу становитесь на учёт в Службе занятости и быстро обращайтесь в страховую компанию. При возникновении разногласий можете обратиться в суд за защитой ваших законных прав.

Видео:Правильное частичное досрочное погашение кредита. Семейный бюджет и финансовая грамотность.Скачать

Беспроцентный займ сотруднику в 2021 — налогообложение

Возможность получения беспроцентного займа есть у любого заёмщика. Главное, чтобы сторонам удалось добиться полного согласия с дирекцией. У компаний также не имеется законодательных ограничений, оказывающих влияние на предоставление кредита.

Оформляется займ на покупку жилья на основе стандартного кредитного договора.

В документе указывается следующая информация:

- дата и место подписания соглашения;

- полная информация участников договора (название компании, юридический адрес, банковские и паспортные данные работника, адрес его места жительства и прописка);

- размер предоставленного кредита и сроки его погашения;

- ответственность участников, их обязанности по договору и обязанности;

- другие условия договора, которые были достигнуты в результате переговоров участников;

- подписи участников и печать компании, которая предоставила беспроцентный кредит.

К договору прикладывается график оплаты долговых обязательств. Этот документ разрабатывается при больших долгах, из-за чего погасить их одним платежом невозможно. При разработке графика оплаты не оказывает влияние срок кредитования, на который распространяется кредитная договорённость.

Заёмщик может возвращать заёмные средства одним из следующих способов:

- денежным переводом указанной в графике суммой либо её части на расчётный счёт предприятия. Номер счёта и другая необходимая информация выдаётся сотруднику заранее в момент оформления сделки;

- оплата в кассу компании;

- удержание денежной суммы с заработной платы работника.

Если в кредитном соглашении чётко определён какой-либо вариант оплаты задолженности, то займодавец не имеет права по собственной инициативе взимать валюту иным способом.

Так, нередко в договорах указывается условие о том, что сотрудник обязан погашать кредит каждый месяц небольшими частями. Даже если он нарушит условия, из-за чего у него возникнет несколько просрочек подряд, работодатель не имеет права удерживать соответствующую сумму с заработной платы сотрудника.

Налогообложение

Подобный способ кредитования достаточно выгоден для сотрудника с материальной точки зрения. Здесь происходит значительная экономия на процентной ставке, о чём подробно рассказывается в подп. 1 п. 1 ст. 212 НК РФ.

Если сотрудник получает беспроцентный займ у своего работодателя, в таком случае в лице налогового агента выступает предприятие, которое и занималось оформлением ссуды.

Начисление размера налога осуществляется налоговыми сотрудниками нарастающим итогом с самого начало налогового срока в конце каждого месяца. Агент обязательно отображает уже задержанную в предыдущем периоде налогового периода размера налога.

Налоговые агенты должны задержать начисленный размер налога только из числа доходов сотрудника, в том числе и их размера заработной платы, при их фактической оплате. Вместе с тем этот размер не должен превышать 50% от размера выплат.

Когда же законодательство запрещает налогоплательщику получать обозначенный имущественный вычет, даже если он уже был осуществлён немного ранее, его доход, предоставленный в форме материальной выгоды, на основании ст. ст. 224 НК РФ, должен облагаться по тарифу в 35%.

Если целью получения денег являлось не новое строительство и не покупка недвижимости, берётся во внимание ставка в размере 34%. База, облагаемая НДФЛ по завышенному тарифу, запрещено снижать на налоговые вычеты. Об этом подробно рассказывается в п. 4 ст. 210 НК РФ.

Если доход сотрудника выражается в иностранной валюте, деньги пересчитываются в рублях, используя постановления Центрального банка России.

Прощение

Для работника размер прощённого долга является экономически выгодным. Более того, в момент выявления налоговой базы по НДФЛ необходимо обращать внимание на все доходы сотрудника, которые были им получены как в натуральной, так и в денежной форме либо право на распоряжение которыми у него не появлялось. Налоговый кодекс предусмотрел это в п. 1 ст. 210 НК РФ.

Если компания решила подарить работнику некую сумму денег, с него автоматически снимается обязанность по уплате этого долга, в результате чего у него появляется шанс воспользоваться своими деньгами так, как он посчитает нужным.

Следовательно, у работника появляется доход в размере предоставленного от компании прощённого займа. Эта сумма также облагается по ставке 13%.

Бесспорно, беспроцентный займ сотруднику компании обладает огромным списком достоинств, в сравнении с классическим кредитованием в банке. Ведь намного выгоднее и комфортнее оформить ссуду в долг у работодателя. Так, сотрудник может оплачивать долг по мере своих возможностей, без выплаты штрафов и оплаты процентов.

Отзывы о займе 30000 рублей онлайн срочно на карту без отказа можно найти на этой странице.

https://www.youtube.com/watch?v=WFxWptN13yI

С образцом договора займа между физическими лицами под залог автомобиля ознакомьтесь тут.

Видео:Частичное досрочное погашение кредита: как правильно и вовремя погасить кредитСкачать

Заем сотруднику: как составить договор и отразить в бухучете

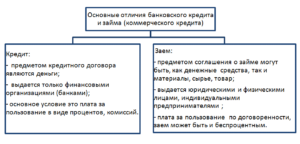

Согласно пункту 1 статьи 807 ГК РФ организация может предоставить заем сотрудникув натуральной форме или товарный кредит.

Как выдать заем сотруднику

Попросите сотрудника написать письменное заявление, в котором следует указать сумму займа, срок возврата и причины.

Например: «Прошу предоставить мне заем для оплаты лечения ребенка в размере 50 000 рублей сроком на один год.

При моем увольнении обязуюсь досрочно погасить сумму задолженности и все проценты на дату расторжения договора». Вместо указания конкретной цели займа допускается формулировка «на неотложные нужды».

При положительном решении по заявке оформляется договор займа с сотрудником, в котором указывается сумма займа, его целевое назначение, перечислены поручители, если таковые требуются, порядок погашения, сроки возврата.

Если заем будет погашаться частями, то нужно дополнить договор графиком платежей. Если платежи будут удерживаться из заработной платы, это условие прописывается отдельным пунктом.

При погашении займа одной выплатой в конце срока укажите конкретную дату платежа.

В договоре или в приложении к нему может быть прописано условие об обязательствах заемщика – подтверждение использования денежных средств по назначению. Все подтверждающие документы подшиваются к договору займа.

После оформления договора подготовьте приказ. Информация по сумме займа, срокам возврата, процентной ставке, данным сотрудника, указанная в приказе, должна соответствовать условиям договора.

Приказ передается в бухгалтерию для ознакомления и отражения хозяйственной операции в бухгалтерском учете. Расчеты, связанные с предоставлением займа сотруднику, ведутся по счету 73. В кредит 50 или 51 счета (в зависимости от формы выдачи займа) списывается сумма основного долга. По кредиту 98 счета «Доходы будущих периодов» начисляются проценты.

Зачисление процентов на финансовый результат компании отражается проводкой: ДТ 98 КТ 91. Возврат займа (частичное или полное погашение) отражают проводкой: ДТ 50 (51) КТ 73.01.

Если заем беспроцентный или ставка составляет менее 2/3 ставки рефинансирования Банка России, необходимо начислить НДФЛ сотруднику с материальной выгоды от экономии на процентах: ДТ 70 КТ 68 Субсчет «НДФЛ».

На какие цели можно выдать заем сотруднику

В подавляющем большинстве случаев заем сотруднику выдается на личные нужды, такие как:

- покупка движимого или недвижимого имущества;

- оплата собственного лечения или лечения родственников;

- оплата обучения в вузе, на курсах повышения квалификации и т. п.;

- а также другие неотложные нужды.

Если в договоре прописано конкретное целевое назначение кредита, то сотрудник обязан по первому вашему требованию представить подтверждающие документы использования займа на указанные нужды.

В качестве таких документов могут быть приложены договор купли-продажи, договор о предоставлении медицинских услуг, договор с организацией, оказывающей образовательные услуги.

В случае непредставления подтверждающей информации, договор займа с сотрудником может быть расторгнут досрочно.

Какие документы необходимы для оформления займа сотруднику

Для того чтобы оформить договор займа сотруднику надлежащим образом, необходимо:

- получить заявление от сотрудника по утвержденной форме с просьбой о предоставлении денежных средств в долг;

- вписать паспортные данные сотрудника в договор;

- подписать договор – со стороны работодателя в договоре может стоять только подпись лица, уполномоченного на подписание таких документов.

В договоре важно указать дату его составления и подписания, проставить фирменную печать.

Кроме того, в договоре должна стоять подпись главного бухгалтера организации, так как договор займа – это сделка по передаче денежных средств (или имущества, имеющего определенную стоимость).

Согласно Федеральному закону «О бухгалтерском учете» все документы, имеющие отношение к финансовым, денежным и расчетным операциям организации, должны быть подписаны в том числе главным бухгалтером.

https://www.youtube.com/watch?v=D9W4F3dAp_w

Обе стороны получают свой экземпляр договора, также можно составить третий экземпляр для бухгалтерии.

- Лизинг или кредит: какой вариант покупки выбрать

Как составить договор займа сотруднику

1. Форма договора займа. В том случае, если одна сторона сделки – юридическое лицо, Гражданский кодекс обязывает оформлять договор только в письменном виде.

2. Дата, с которой договор вступает в силу, – это дата, когда деньги были выданы сотруднику на руки (дата также указывается в расходном кассовом ордере) или перечислены на лицевой счет работника (дата зафиксирована в выписке банка).

3. Сумма займа прописывается в договоре. Заем сотруднику может быть выдан на любую сумму, с точки зрения закона ограничений здесь нет. Следует, однако, учитывать размер займа в соотношении со стоимостью активов организации.

В том случае, когда сумма займа больше 25 % от этой величины (берутся данные последнего утвержденного бухгалтерского баланса), то такая хозяйственная операция признается крупной сделкой.

Для одобрения сделки потребуется провести собрание учредителей (участников) общества или акционеров, в зависимости от формы ведения бизнеса, на котором должно быть принято соответствующее решение.

4. Валюта займа. Организации, работающие на территории РФ и являющиеся субъектами налогообложения РФ, должны выдавать займы сотрудникам только в национальной денежной единице, то есть в рублях.

5. Проценты по договору за пользование займом должны быть прописаны в договоре. Если работодатель решил предоставить беспроцентный заем сотруднику, то это условие также необходимо прописать отдельной строкой.

Отсутствие информации по процентной ставке отнюдь не означает, что денежные средства выданы в безвозмездное пользование, проверяющие органы автоматически считают процент за пользование займом равным ставке рефинансирования.

6. Срок и порядок возврата займа и процентов. Обычно договор займа предполагает ежемесячную уплату процентов.

Если имеются иные договоренности между работником и работодателем, они указываются в договоре.

То же самое относится к сроку возврата займа: если никакой конкретной информации не содержится, максимальный срок возврата займа составит 30 дней с момента предъявления работодателем требования о погашении долга.

7. Возможность досрочного погашения займа.

Гражданский кодекс определяет, что при досрочном погашении процентного займа сотрудник обязан направить уведомление работодателю не позже чем за 30 дней до предполагаемой даты закрытия долга.

В случае беспроцентного займа уведомлять заранее не нужно, закрытие долга можно произвести в любой день. Иные условия и договоренности сторон прописываются в договоре.

Юрисконсульты советуют при составлении договора указывать информацию о том, в какой форме будет выдан заем сотруднику (наличной, безналичной) и каким образом он будет возвращаться (через кассу, через банковский счет или удержанием из зарплаты).

Особое внимание уделите целевому назначению займа.

Этот пункт имеет большое значение в случае, если заем выдается для приобретения недвижимого имущества (квартира, дом, земельный участок под застройку), так как имеется ряд нюансов при начислении НДФЛ с материальной выгоды.

Чем более полно и детально раскрыто содержание договора, тем проще работодателю будет отстаивать свою точку зрения при возникновении спорных ситуаций.

Облагается ли заем сотруднику НДФЛ

Договор займа всегда требует особого внимания со стороны бухгалтерии. Бухгалтер должен внимательно изучить условия договора и определить, возникает ли у сотрудника материальная выгода от экономии на процентах, а у организации – обязанность по исчислению и уплате НДФЛ.

Для этого нужно сравнить две величины – процентную ставку по договору и величину, равную 2/3 ставки рефинансирования, установленной Центробанком России на дату внесения платежа по кредиту. Если процент по займу меньше этой расчетной величины, то в этом случае говорят о появлении материальной выгоды сотрудника, с которой следует исчислять НДФЛ. Сумма дохода рассчитывается следующим образом:

МВ = СЗ × (2/3 СРф. − ПСз) / 365 (366) × Т, где:

- МВ – материальная выгода, руб.;

- СЗ – выданная сумма займа или остаток суммы после внесения предыдущих платежей, руб.;

- СРф. – ставка рефинансирования, действующая на дату внесения платежей по займу, %;

- ПСз – ставка по займу, прописанная в договоре, %;

- Т – время пользования займом, за которое начисляют проценты, исчисляется в календарных днях.

Рассчитанный таким образом доход облагается налогом по ставке 35 %.

Как уже стало понятно из определения, дата возникновения дохода – это день:

- внесения платежей по уплате процентов, если заем сотруднику выдан под проценты (пп. 3 п. 1 ст. 223 НК РФ);

- полного или частичного возврата займа (если заем выдан безвозмездно).

При этом, согласно разъяснениям Министерства финансов РФ, если заемные средства возвращаются частями, то расчет материальной выгоды производится несколько раз. То же самое относится и к платежам по процентам при процентном займе сотруднику.

https://www.youtube.com/watch?v=Vw8usXsf4_Y

Ставка рефинансирования может меняться несколько раз в год, поэтому бухгалтер должен отслеживать, какое именно значение установлено на день уплаты займа. Может также возникнуть ситуация, когда за весь период пользования займом ставка менялась несколько раз, это тоже следует учесть при подсчетах.

Пример

Организация ООО «ИрисКо» оформила и выдала заем сотруднику Петрушенко О.Н. на следующих условиях: сумма займа – 45 000 рублей; срок, на который выдан заем, – 3 месяца начиная с дня выдачи; процент за пользование займом – 4 % годовых.

Заем выдан 1 августа 2021 года. В договоре прописано условие о ежемесячном погашении процентов. Размер платежа по погашению основной суммы долга – 15 000 рублей каждый месяц.

Погашение займа производилось через кассу организации наличными денежными средствами.

Видео:Сколько платить сотрудникам? | 5 ошибок при начислении зарплатыСкачать

Оплата личных расходов работника с расчетного счета организации

Использование расчетного счета фирмы для перечисления денег работников на их личные нужды практикуют во многих компаниях, особенно когда речь идет о периодических (ежемесячных, ежеквартальных) платежах.

В ст.

858 Гражданского кодекса прямо указано, что ограничение прав клиента банка на распоряжение денежными средствами, находящимися на счете, не допускается. Это возможно только в случае ареста денег на счете и приостановления операций по нему, когда это предусмотрено законом.

Следовательно, фирмы вправе перечислить деньги на оплату личных расходов своих работников.

Примечание. Предприятие имеет право перечислить деньги на оплату личных расходов работника.

При этом возможны две разные схемы действий. Первая: компания при выплате зарплаты сотруднику сразу переводит ее часть по указанным им реквизитам, не выдавая ему денежную сумму на руки.

Вторая: компания сначала переводит на лицевой счет сотрудника собственные деньги, а потом он из своего кармана возмещает полученную сумму.

Рассмотрим, какие правовые отношения и налоговые последствия возникают в каждой из этих ситуаций.

Примечание. Сделка по переводу со счета организации в пользу работника должна быть обоснованной. Желательно ее целесообразность подтвердить документально, например заявлением работника на имя руководителя с просьбой о переводе денежных средств.

Зарплата на два адреса

В ст. 136 Трудового кодекса предусмотрена возможность выплаты заработной платы не работнику лично, а альтернативным способом, что должно быть закреплено в трудовом договоре.

Поэтому если изначально в договоре не было указания на возможность перевода заработной платы работника на счета третьих лиц, значит, документ этот следует дополнить.

При перечислении зарплаты на счет, указанный работником, договорных отношений у компании с получателем платежа не возникает. Между работником и работодателем тоже никаких правовых отношений, кроме уже существующих трудовых, не образуется.

Суть этой хозяйственной операции — погашение задолженности по заработной плате.Бухгалтерские записи будут такими:Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 51 «Расчетные счета»

— погашена задолженность по заработной плате переводом согласно трудовому договору.

Работник — доверитель

Вторая ситуация, когда компания сначала переводит собственные деньги, а потом работник из своего кармана возмещает их сумму, на порядок сложнее, поскольку подразумевает совокупность сделок. Как и в первом случае, работник вступает в договорные отношения с поставщиком товаров (работ, услуг), за которые расплачивается через расчетный счет фирмы.

Кроме того, в этом случае гражданско-правовые отношения возникают еще и между работником и работодателем. Фактически имеет место договор поручения, по которому компания становится поверенным, а работник — доверителем. Он поручает фирме-работодателю произвести платеж по указанным им реквизитам. Поэтому нужно составить соответствующий договор (ст.

971 ГК РФ) и получить от работника доверенность. Нотариального заверения при этом не потребуется (ст. 975 ГК РФ).То, что работник вносит в кассу предприятия денежные средства, прямо подразумевается п. 1 ст. 971 Гражданского кодекса. Там указано, что поверенный обязуется совершить действия за счет доверителя, в нашем случае — за счет работника.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Договор поручения может быть безвозмездным, что непременно должно быть в нем оговорено (ст. 972 ГК).

Чтобы бесплатное выполнение фирмой поручений работников не вызвало необоснованных претензий со стороны проверяющих, рекомендуем создать внутрифирменный документ о дополнительной мотивации работников, в который включить в виде дополнительного пункта такой стимулирующий фактор, как возможность оплаты по поручению работников их расходов со счета предприятия.

Для снижения риска претензий со стороны налоговиков, связанных с безвозмездностью договора, в нем можно предусмотреть вознаграждение, причем с условием, что минимальная сумма его неограничена.

Бухгалтерские записи в этом случае будут такими:Дебет 73 «Расчеты с персоналом по прочим операциям» Кредит 51 «Расчетные счета»- произведена оплата от имени работника согласно договору поручения;Дебет 50 «Касса» Кредит 73 «Расчеты с персоналом по прочим операциям»- погашена задолженность работника по договору поручения перед поверенным;Дебет 73 «Расчеты с персоналом по прочим операциям» Кредит 91, субсчет «Прочие доходы»- начислено вознаграждение предприятию от работника-доверителя, если это предусмотрено договором поручения;Дебет 50 «Касса» Кредит 73 «Расчеты с персоналом по прочим операциям»- погашена задолженность работника по вознаграждению за исполнение поручения.Что касается НДС, то при безвозмездном характере договора поручения согласно п. 1 ст. 156 НК РФ налоговой базы по данному налогу у предприятия не возникает. Этот пункт устанавливает, что базой по НДС у посредника является сумма его вознаграждения. Договор поручения — единственный из посреднических договоров, который по Гражданскому кодексу может вообще не предусматривать обязательного вознаграждения (сравните п. 1 ст. 971 ГК с п. 1 ст. 990 и п. 1 ст. 1005). Поэтому п. 2 ст. 154 Налогового кодекса, устанавливающий, что при безвозмездном оказании услуг налогооблагаемой базой по НДС является стоимость услуги, исчисленная исходя из рыночных цен, здесь не сработает. Ведь у сделок, которые не предусматривают какого-либо вознаграждения, вообще нет рыночной цены.Налог на прибыль тоже не образуется, поскольку средства, полученные посредником на выполнение данного ему поручения, не являются налогооблагаемым доходом (пп. 9 п. 1 ст. 251 НК), а вознаграждения в случае безвозмездного договора компания не получает.

Если договором поручения предусмотрено вознаграждение, то с его суммы следует уплатить НДС и включить его сумму в доходы, учитываемые при налогообложении прибыли. Риск доначисления НДС исходя из рыночной цены на основании взаимозависимости сторон договора поручения невелик. Работника и работодателя Налоговый кодекс прямо не называет взаимозависимыми лицами (п. 1 ст. 20). Правда, в Кодексе есть оговорка, что суд может признать лиц таковыми и по иным основаниям (п. 2 ст. 20). Однако арбитражные суды чаще отказываются считать работодателя и работника взаимозависимыми (см., например, Постановления ФАС Западно-Сибирского округа от 22 мая 2009 г. N Ф04-3030/2009(7182-А75-37), Волго-Вятского округа от 10 июня 2008 г. по делу N А29-2210/2007, Северо-Западного округа от 15 декабря 2008 г., Определение ВАС РФ от 3 апреля 2008 г. N 4535/08). Но предупредим, что в арбитражной практике прошлых лет встречаются и противоположные решения.

Работник — заемщик

Альтернативный договору поручения вариант — заключение договора целевого займа (ст. 814 ГК). От обычного займа он отличается условием использования полученных средств на определенные цели.

При этом заемщик, то есть работник, обязан обеспечить возможность осуществления заимодавцем, то есть работодателем, контроля за целевым использованием суммы займа. Самостоятельно перечисляя заемные средства на счет третьего лица, компания тем самым не позволяет своему работнику использовать их на иные, чем определенные в договоре, цели.

Цель перевода денег на счет конкретного контрагента работника должна быть отражена в договоре. Далее работник возвращает заем в кассу заимодавца.

https://www.youtube.com/watch?v=nr1kYyJxhUw

Бухгалтерские записи в этом случае выглядят следующим образом:Дебет 73 «Расчеты с персоналом по прочим операциям» Кредит 51 «Расчетные счета»- выдан целевой заем работнику путем оплаты на счет третьего лица;Дебет 50 «Касса» Кредит 73 «Расчеты с персоналом по прочим операциям»- погашена задолженность работника по полученному займу.

Беспроцентный краткосрочный заем в пользу работника и его погашение не приводит к дополнительному обложению предприятия налогом на прибыль и НДС. Однако при оформлении договора целевого займа возникает потребность в исчислении НДФЛ с материальной выгоды, которая возникает в результате разницы между суммой процентов в пользу предприятия-заимодавца и двумя третями ставки рефинансирования, установленной ЦБ РФ на дату фактического получения налогоплательщиком дохода (п. 1 ст. 210 и пп. 1 п. 1 ст. 212 НК).

Примечание. Альтернативным вариантом оформления денежного перевода за работника является заключение договора займа, который регулируется гл. 42 ГК РФ.

Сложным представляется вопрос о необходимости обложения НДФЛ той суммы, которая перечислена за работника в оплату его личных нужд. Подпункт 1 п. 1 ст. 223 Налогового кодекса признает датой получения облагаемого дохода день его перечисления на счета третьих лиц по поручению плательщика НДФЛ.

Но является ли перечисляемая в нашем случае сумма налогооблагаемым доходом? В ст. 210 Налогового кодекса налоговая база по данному налогу трактуется как «все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме (или право на распоряжение которыми у него возникло)».

К сожалению, в гл. 23 Налогового кодекса, посвященной налогу на доходы физических лиц, отсутствует четкая формулировка понятия «доход».

Компании, возможно, придется доказывать, что ее работник в результате рассматриваемой операции дохода не получил, поскольку перечисление на счет третьего лица было произведено из собственных средств физического лица, оставшихся после уплаты НДФЛ.

Особо отметим, что с данной проблемой компания может столкнуться при любом способе перечисления денег за работника на счет другой фирмы, будь то оплата по заявлению работника за счет заработной платы или же расчеты по договору поручения, по договору займа.

Мотивация действия

Чтобы исключить возможные подозрения проверяющих в фиктивности операции по перечислению денег на счета третьих лиц за работника, необходимо обосновать потребность в ней.

Оплата расходов работника с расчетного счета предприятия имеет смысл, например, в следующих случаях:

1) для ускорения процесса перевода.

Согласитесь, если поставщик находится далеко и не имеет представительств по месту нахождения работника, то денежный перевод со счета компании — наиболее быстрое решение.

Иначе работнику придется в нерабочее время открывать счет в банке, составлять платежное поручение, самому контролировать получение денег поставщиком либо вообще ехать в другой город;

2) для надежности перевода.

Не каждый работник при покупке дорогостоящего товара или с целью погашения крупного кредита рискнет везти крупную сумму наличных денег поставщику или же в банк. При этом не у каждого сотрудника имеются банковские карты, да и не каждый поставщик их принимает. В случае перевода с личного счета опять же могут возникнуть сложности с заполнением платежного документа.

Целесообразность желательно подтвердить документально, например заявлением работника на имя руководителя с просьбой о переводе денежных средств.

Примечание. Что выбрать?Обобщим положительные и отрицательные аспекты способов перевода денежных средств предприятием по поручению работника на счет третьего лица.

Ситуация 1. Перевод в счет погашения задолженности по заработной плате.

Ситуация 2. Перевод в счет исполнения договора поручения.Плюсы:- сущность операции проста и понятна;- оформить следует только дополнение к трудовому договору, а также заявление работника на перечисление средств;- не возникает вопросов с НДС и налогом на прибыль.Минусы:- сумма перечисления ограничена величиной заработной платы к выплате.

Плюсы:- юридическая форма соответствует сущности сделки.Минусы:- сложности в оформлении нетипичных документов: договор поручения, доверенность поверенному от работника-доверителя;- необходимость исчисления НДС и налога на прибыль при возмездном характере договора и высокий риск проверки при безвозмездном характере договора.

https://www.youtube.com/watch?v=dsARiOt-BrA

Перевод в счет погашения (предоставления) займа.Плюсы:- оформление только одного документа — договора целевого займа.Минусы:- Сделка займа с работником по формальным признакам похожа на фиктивную, есть высокий риск проверки контролирующими органами.

Общий минус: неурегулированность вопроса с исчислением НДФЛ по суммам, переводимым на счета третьих лиц по поручению работника.

Видео:Когда НЕ выгодно досрочное погашение кредита?Скачать

Оплата кредита за сотрудника. Оформление и учет

Иногда у работодателя возникает необходимость оплачивать кредит, взятый сотрудником. Законно ли это? Как учитывать возникающие отчисления? Рассмотрим в этой статье.

Законно ли оплачивать кредит сотрудника?

В 2012 году вышло письмо Роструда, в котором указана неправомерность удержаний платы за кредит из зарплаты сотрудника. Эта позиция была сформирована на основании статей 137 и 138 ТК РФ. В статье 137 ТК РФ оговорены случаи, в которых возможны удержания из зарплаты:

- Задолженность перед работодателем.

- Излишне выплаченная зарплата.

- Неотработанный аванс (если сотрудник увольняется).

- Обязанность производить удержания возложена на работодателя органами власти (к примеру, у сотрудника есть задолженность по алиментам, которая взыскивается).

В случаях, не прописанных в законе, удержания будут неправомерными. В статье 138 ТК РФ указаны пределы удержаний. В частности, размеры отчислений не могут превышать 20%. Если удержания производятся на основании федеральных законов, размер их не может превышать 50%. Если выплаты выполняются на основании исполнительного листа, общий объем удержаний может составлять не больше 70%.

Однако спустя некоторое время вышло новое письмо Роструда, в котором прописана невозможность применения статей ТК к рассматриваемой ситуации. Обосновывается это тем, что сотрудник имеет право распоряжаться заработком по своему усмотрению. Если работник направляет в бухгалтерию заявление с просьбой об удержаниях заработка для оплаты кредита, отчисления будут полностью законными.

ВНИМАНИЕ! Так как зарплатой распоряжается сам сотрудник, статья 138 ТК РФ не может применяться в данной ситуации. Следовательно, никаких ограничений по отношению к размеру отчислений не применяется.

Оплата кредита сотрудника – это право, а не обязанность работодателя. Руководитель может отказаться от совершения отчислений, так как данная операция может повлечь за собой некоторые сложности.

Статья 136 ТК РФ указывает на обязанность работодателя уплачивать сотруднику зарплату.

Если руководитель переведет деньги работнику, но не оплатит кредит, формально никакого правонарушения он не совершит.

ВАЖНО! К оплате кредита сотрудника работодателем не применяются нормы ТК РФ. Следовательно, если работодатель по своей вине будет перечислять средства на неверный счет из-за ошибок в платежных документах, это не будет признано невыплатой заработка. Работник не сможет потребовать от компании возмещения убытка, возникшего вследствие просрочки кредита.

С юридической точки зрения оплату кредита сотрудника работодателем можно признать поручением (статья 971 ГК РФ). Работодатель будет являться поверенным, а сотрудник – доверителем. Если организация переведет средства не на тот счет, доверитель может взыскать ущерб на основании главы 25 ГК РФ.

Из каких сумм могут выполняться удержания

Удержания по заявлению сотрудника могут выполняться из любых начислений. Это может быть оклад, аванс, выплаты по больничному листу, командировочные, премии. Условием является необходимость начисления НДФЛ. Кредитору может перечисляться заработок работника в объеме до 100%.

Кто будет уплачивать комиссию

Как правило, при перечислении средств на оплату кредита нужно уплачивать комиссию. Если комиссия будет изыматься из заработка работника, последнему нужно сделать соответствующие указания в заявлении.

Если комиссию будет выплачивать работодатель, сопутствующие траты будут считаться доходом ФЛ в форме оплаты услуг, выполненной в интересах сотрудника. Основанием является подпункт 1 пункт 2 статьи 211 НК РФ.

То есть сумма комиссия будет включаться в доход трудящегося, облагающийся НДФЛ.

https://www.youtube.com/watch?v=obCfioJtYL0

Нельзя включать комиссию в состав налоговых трат в целях обложения налогами. Объясняется это тем, что соответствующие траты нельзя учитывать при начислении налога на прибыль. Основанием запрета является статья 270 НК РФ и письмо Минфина от 12 марта 2006 года.

Способы оплаты кредита работодателем

Существует два способа оплаты кредита сотрудника работодателем:

- Предоставление займа на покрытие кредита. В этом случае у сотрудника возникает задолженность перед работодателем, выплата которой выполняется путем удержания из зарплат. Перечислять средства в кредитное учреждение может как компания, так и работник. В данной ситуации у сотрудника возникает доход по беспроцентному займу (статья 212 НК РФ), на который начисляется НДФЛ. Работодатель не может выполнять удержания, превышающие 20%.

- Досрочный перевод аванса на сумму платежей по кредиту. Этот аванс переводится не на счет сотрудника, а на счет кредитного учреждения. Это мероприятие не будет считаться удержанием, так как работник самостоятельно распоряжается своим заработком. Однако сумма платежа не может превышать размер аванса или зарплаты сотрудника. Если лимит превышен, у налоговой службы могут появиться вопросы.

Второй способ может использоваться только в том случае, если размер ежемесячных выплат по кредиту небольшой.

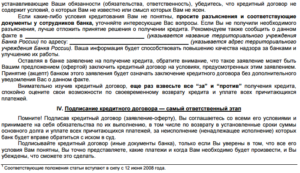

Оформление оплаты кредита

Сотрудник должен составить заявление с просьбой оплаты кредита и направить его в бухгалтерию. В заявлении указывается эта информация:

- Сумма, которая будет ежемесячно перечисляться на счет кредитного учреждения.

- Выплаты, из которых будут исполняться перечисления (оклад, аванс, премии).

- Период выполнения перечислений.

- Кредитор, которому будут направляться деньги, его банковские реквизиты.

- Основание для совершения выплат (к примеру, оплата займа по кредитному договору под номером таким-то).

- Согласие на удержание комиссии из зарплаты.

Если сотрудник не предоставил необходимую информацию, в строке назначения платежа нужно указать, что деньги направляются за определенного человека. К примеру, «За Петрова Петра Петровича».

Требуется эта пометка для того, чтобы кредитор имел возможность идентифицировать дебитора. Рекомендуется прописать, что средства удерживаются из зарплаты.

Если рассматриваемого указания не будет, выплаты могут засчитаны в качестве дополнительного дохода сотрудника.

Бухгалтерский учет удержания средств в счет кредита

Удержание средств из зарплаты фиксируется по ДТ счета 70 и КТ счета 76. Так как кредитор сотрудника – это не кредитор компании, следует создать субсчет к счету 76.

Назвать его можно так: «Расчеты по просьбе работников». Комиссия банковского учреждения учитывается по ДТ счета 70 и КТ счета 73.

Зарплата направляется на оплату кредита, однако НДФЛ и страховые взносы с нее удерживаются в стандартном порядке.

Рассмотрим бухгалтерские проводки, используемые при оплате кредита работодателем:

- ДТ26 КТ70. Начисление зарплаты сотруднику.

- ДТ26 КТ68, 69. Начисление ЕСН (при этом учитываются взносы в пенсионный фонд).

- ДТ26 КТ69. Удержание страховых взносов.

- ДТ70 КТ68. Удержание НДФЛ.

- ДТ70 КТ76. Удержание средств из зарплаты по заявлению сотрудника.

- ДТ70 КТ50. Выдача зарплаты из кассы сотруднику.

- ДТ76 КТ51. Перечисление средств кредитору сотрудника.

Первичным документом будет являться кредитный договор (требуется указать его номер), различные платежные документы, трудовой договор.

Видео:5 принципов как определить сколько платить сотрудникам / Управление персоналом 16+Скачать

Беспроцентный заем сотруднику — особенности оформления. Жми!

Беспроцентный займ сотруднику предоставляют работодатели, которые хотят поддержать их или удержать особенно ценных специалистов.

В отличие от банков, заем от работодателя может быть с начислением процентов и без них. Для выдачи беспроцентного займа работодатель (заимодатель) и сотрудник заключают договор, в котором прописываются все условия.

Порядок действий

Алгоритм предоставления беспроцентного займа следующий:

- Сотрудник фирмы подает заявление на получение займа.

- Руководство организации устраивает собрание учредителей и принимает решение о выдачи займа.

- Составляется договор, по которому будет проводиться сделка.

Письменное заявление с просьбой о предоставлении займа имеет свободный вид, в нем в обязательном порядке нужно указать:

- сумму займа;

- срок погашения;

- указание на отсутствие процентов;

- порядок возврата;

- цели (если займ целевой);

- реквизиты сторон.

Важно знать: если в заявлении не указать на то, что заем беспроцентный, то проценты будут начисляться по ставке рефинансирования, на момент возврата долга или части долга.

Ставка рефинансирования — это процент, который берут центральные банки и другие государственные органы за кредиты, которые они предоставляют.

Особенности договора

Договор вступает в силу не в момент его подписания, а в момент получения ссуды. Для подтверждения получения денег нужно предоставить платежное поручение и расходный кассовый ордер, дополнительно заемщик может предоставить расписку о получении займа.

https://www.youtube.com/watch?v=QayuxWGr5tE

Любой беспроцентный заем можно погасить досрочно(в отличие от займа с процентами). Нужно указать срок возврата долга и порядок возврата, если срок займа не указан или заем бессрочный, то деньги должны быть возвращены по прошествии 30 дней после первого требования заимодателя.

Если в договоре не предусмотрена форма возврата займа, то сотрудник может возвращать деньги по его выбору — внести их в кассу заимодателя или на его расчетный счет.

Налог на материальную выгоду

Так как проценты не начисляются, у сотрудника появляется выгода из того, что нулевая процентная ставка меньше ставки рефинансирования.

Эта выгода равна произведению долга на две третьи части ставки рефинансирования, которая действует на момента возврата долга или его части, деленному на количество дней в году.

Такая выгода облагается НДФЛ в размере 35%, который удерживается в момент возврата денег.

Целевая ссуда

При указании целей получения ссуды, заемщик может быть освобожден от НДФЛ, но накладываются ограничения.

Такой договор предусматривает только целевое расходование средств, при этом нужно будет предоставить документы, подтверждающие соблюдение условий договора.

Полезно знать: заемщик освобождается от НДФЛ на материальную выгоду только если он расходует все заемные средства на строительство нового объекта или приобретение жилья или его доли на территории России.

Документы, которые нужно предоставить для освобождения от НДФЛ:

- договор займа;

- справка 2-НДФЛ;

- документы, удостоверяющие расходование средств;

- при строительстве зданий, покупке земельных участков или квартиры, предоставить права на собственность и договор купли-продажи;

- письмо, подтверждающее право на имущественный налоговый вычет.

Налоги на прибыль для работодателя

Беспроцентный заем не учитывается в статье расходов организации-работодателя. Следовательно, и возвращаемые деньги не являются доходами и не облагаются ни единым налогом, ни на налогом по УСН (упрощенная система налогообложения).

Однако, если бы заем был с начислением процентов, то прибыль с процентов считалась бы доходом, который облагается налогом как и другая прибыль компании.

Прощение долга

Иногда работодатели прощают долги сотрудникам. Если такое решение будет принято, это можно сделать, как минимум, двумя способами:

- оформить соглашение;

- оформить договор дарения.

При оформлении соглашения следует учитывать, что у работника в таком случае возникает доход, который облагается 13% НДФЛ. При этом с прощенной суммы работодателю нужно зачислить страховые взносы на сотрудника. Работодатель не может включить прощенный долг в статью расходов компании.

При оформлении договора дарения заемщик также подвергается НДФЛ размере 13%, но появляется возможность налогового вычета в размере 4000. При этом начисление страховых взносов со стороны работодателя не происходит. В этом случае долг также не считается расходами компании.

Если сравнить два этих способа, для обеих сторон выгоднее оформлять прощение долга по договору дарения. Как взять беспроцентный займ без проблем, смотрите советы в следующем видео:

Беспроцентный заем сотруднику: порядок действий и особенности оформления Ссылка на основную публикацию

🔥 Видео

В чем ВЫГОДА досрочного погашения кредита? Когда можно закрыть кредит досрочно?Скачать

Как быстро погасить кредиты? Метод снежного комаСкачать

При досрочном погашении кредита (полностью или частично) обязательно надо обратить внимание на этоСкачать

Кредит наличными на любые цели в Почта Банке. До 7000000 рублейСкачать

Шикарный разговор со сбером Сбербанк в шоке | Как не платить кредит | Кузнецов | АллиамСкачать

Не торопись оплатить просроченный кредит банку. Суда не будет.Скачать

Досрочное погашение кредита. В какой день вносить платеж!Скачать

Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать

5 ошибок сотрудника, который хочет повышения зарплаты от руководителяСкачать

Как правильно гасить кредиты?Скачать

🔥 КАК Я ОБНЕС БАНКИ: 10 ТРЮКОВ С КРЕДИТАМИ ОТ МУЛЬТИЧЕЛА | #МУЛЬТИЧЕЛСкачать

ЗА ДОЛГИ МОГУТ ПОСАДИТЬ В ТЮРЬМУ / УГОЛОВНАЯ ОТВЕТСТВЕННОСТЬ ЗА НЕУПЛАТУ КРЕДИТОВСкачать

Гениальный ответ на возражения клиентов | Работа с возражениями в продажахСкачать

Ошибка в погашении кредитаСкачать

КАК ПРАВИЛЬНО ПОГАСИТЬ КРЕДИТСкачать