Цель деятельности любого коммерческого объединения – извлечение прибыли. Денежные средства можно получить различными путями. Одним из них является инвестирование.

Ограничение этого способа очевидно: чтобы получить большую прибыль, нужно вложить много средств, которых у инвестора может не быть. Выходом из положения является объединение усилий и ресурсов группы инвесторов.

Именно с целью объединения и создается паевой фонд.

- Что собой представляет паевой инвестиционный фонд (ПИФ)?

- Во что инвестирует ПИФ?

- Разновидности паевых фондов

- Виды пайщиков

- Структура ПИФов

- Особенности деятельности ПИФов

- Налогообложение

- Создание паевого фонда

- Прекращение деятельности ПИФ

- Инвестиционные фонды: виды, особенности деятельности :

- Определение понятия

- Классификация по форме создания

- Виды инвестиционных фондов по объектам инвестирования

- Функционирование

- Основы работы инвестиционных фондов

- Устав

- Чековые инвестиционные фонды

- Выводы

- Паевые инвестиционные фонды (ПИФы): достоинства и недостатки

- Что такое паевой инвестиционный фонд (ПИФ)

- Некоторые особенности паевых инвестиционных фондов

- Достоинства паевых инвестиционных фондов

- Недостатки паевых инвестиционных фондов

- Паевые инвестиционные фонды (ПИФы): заключение

- Паевой Инвестиционный Фонд (ПИФ)

- Доходность ПИФов и государственное регулирование

- Виды фондов

- Преимущества инвестиционных фондов

- Недостатки ПИФов

- Глава 2. Финансовые и организационные особенности деятельности паевого инвестиционного фонда

- 2.1 Правовой статус предприятия и организационные основы его деятельности

- f2. Организационные основы деятельности предприятия

- 3. Организационные основы государственного регулирования внешнеторговой деятельности

- 3.1 Финансовые кризисы и особенности финансового кризиса конца 90-х гг

- 2.3 Место Инвестиционного фонда РФ в реализации инвестиционной политики на федеральном уровне

- 3. Организационные формы инновационной деятельности

- 1.3 Организационные формы реализации инновационной деятельности (программы)

- 2.1 Понятие паевого взноса. Формирование суммы паевого взноса

- 2.2 Понятие паевого фонда. Классификация паевых фондов. Формирование паевого фонда

- 1.4 Правовые основы деятельности паевого инвестиционного фонда в России

- 3. Организационные и методологические особенности случайной, механической, типической и серийной выборки

- 1.3 Организационные формы и исполнители анализа хозяйственной деятельности предприятий

- 1.3 Лизинг и организационные основы его использования в банковской деятельности

- Инвестиционный паевой фонд: особенности доверительного управления

- Паевые инвестиционные фонды

- Интервальный паевой инвестиционный

- Открытые инвестиционные фонды

- Фонд облигаций

- Корпоративные и ипотечные инвестиционные фонды

- Категории инвестиционных фондов

- 🔥 Видео

Что собой представляет паевой инвестиционный фонд (ПИФ)?

ПИФ – это капитал, созданный путем соединения вкладов участников. Вложения направляются в фонд для инвестирования с последующим извлечением прибыли. К примеру, вкладчики направляют средства в банк. Банковское учреждение использует полученные средства для инвестирования, а затем возвращает деньги клиентам с процентами. По схожей схеме работает и ПИФ.

Однако есть весьма существенное отличие – невозможность предугадать размер дохода. Если банк обещает клиентам фиксированный процент, то прибыль от участия в фонде определить сложно. Расчет предполагаемого дохода осуществляется на основании финансовых параметров фонда.

Невозможность прогнозов, а также вероятность убытков – это минус, но есть также и плюс: возможность получения большей прибыли.

Во что инвестирует ПИФ?

Для приумножения средств, которые были вложены в фонд, ПИФ инвестирует средства в прибыльные предприятия. Рассмотрим наиболее распространенные объекты инвестирования:

- валюта;

- ценные бумаги;

- объекты недвижимости;

- венчурный рынок;

- стартапы.

Инвестироваться средства могут в любые проекты, из которых можно извлечь прибыль. Как правило, определенный фонд инвестирует в определенный проект.

Разновидности паевых фондов

Выделяют следующие формы ПИФов:

- Открытые. Пайщик может вернуть свои средства, вложенные в ПИФ, в любое время. Возврат средств предполагает автоматическое окончание действия соглашения о доверительном управлении. Это наиболее распространенная форма ПИФов. Такие фонды принимают участников с небольшими суммами.

- Интервальные. Право на возврат своей доли ограничено. Управляющая компания устанавливает определенные промежутки времени. К примеру, 14 дней. По их истечении участники могут получить средства. Как правило, право на возврат предоставляется пару раз в год. Интервалы зафиксированы в договоре на доверительное управление.

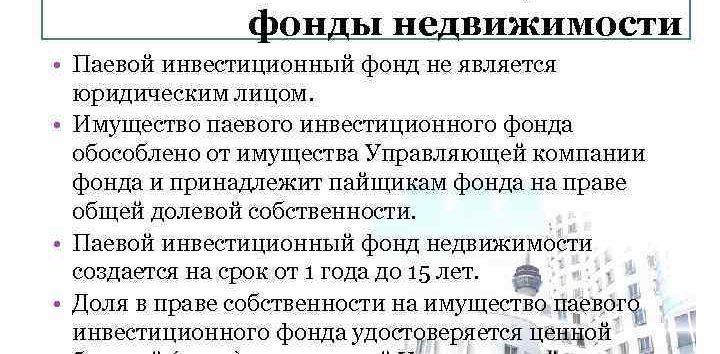

- Закрытые. Инвестирование в такие ПИФы предполагает наибольшие риски. Создаются такие фонды специально для инвестирования в определенный проект. Вернуть средства раньше заданного срока невозможно. Срок этот составляет от 1 года до 15 лет. Для управляющих компаний создание закрытых фондов наиболее выгодно. Связано это с тем, что исключается неожиданный отток средств. Такие фонды подходят для среднесрочных и долгосрочных инвестиций.

Фонды подразделяются на виды в зависимости от того, куда именно направляются средства участников. К примеру, могут быть венчурные фонды, фонды недвижимости.

К СВЕДЕНИЮ! Наиболее распространенные формы фондов в РФ – открытые и интервальные ПИФы, инвестирующие средства в ценные бумаги.

Виды пайщиков

Виды пайщиков определяются на основании ФЗ от 29.11.2001 г. №156:

- Квалифицированные инвесторы. Это могут быть как ФЛ, так и ЮЛ. Участники имеют право самостоятельно оформлять инвестиционные сделки. К примеру, пайщик может сам покупать ценные бумаги.

- Обычные инвесторы. Задача этих пайщиков – только вклад средств в ПИФ. В дальнейшем инвестированием занимается только УК.

Как правило, пайщиками являются обычные инвесторы.

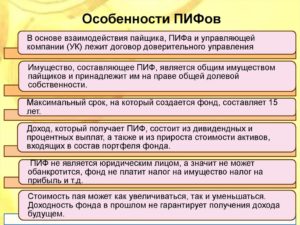

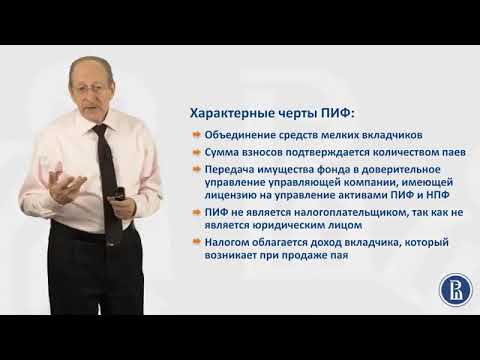

Структура ПИФов

Глава фонда – это управляющая компания. Ее функция – инвестирование средств и извлечение прибыли. Именно УК выбирает объекты инвестирования. ПИФ не является юридическим лицом.

ЮЛ считается именно управляющая компания. Фонд функционирует на основании нормативных актов. Управляющая компания для осуществления своей деятельности должна получить лицензию.

Получению лицензии предшествует аттестация, в которую входит множество этапов.

https://www.youtube.com/watch?v=XDAZJsT3Vg0

УК имеет ограниченные полномочия. Она может только инвестировать с целью извлечения прибыли. Деньги не могут направляться на другие цели. Для контроля над управлением средствами используются депозитарии.

Это ЮЛ, которые ответственны за хранение средств на счетах участников. Депозитарии контролируют правомерность деятельности УК. Если обнаружены нарушения, ЮЛ направляют обращение в Федеральную комиссию.

Структура ПИФа включает в себя регистраторы. Это ЮЛ, ответственные за регистрацию сделок. Регистраторы же вносят коррективы в реестры паев.

Особенности деятельности ПИФов

Паевой инвестиционный фонд приобретает активы по определенной стоимости, а спустя время продает их по более высокой стоимости. Таким образом формируется капитал.

ВАЖНО! Деятельность ПИФа предполагает проведение расчетов годового процента. Однако эти расчеты достаточно условны. Участник фонда не получает процент на свой вклад.

Доход предполагает увеличение стоимости пая. Информация о стоимости доли обновляется каждый день. Если это интервальный фонд, данные обновляются раз в месяц. Рассчитать стоимость долей достаточно просто.

Нужно просто разделить общую стоимость активов на число долей.

Налогообложение

Рассмотрим основные особенности налогообложения паевого фонда:

- Налоги начисляются только тогда, когда участник забирает свои средства из фонда. Долей в ПИФ можно владеть в течение нескольких лет. В этот период налоги уплачивать не нужно. Налогообложение происходит один раз – в момент реализации доли.

- Ставка налогов зависит от статуса плательщика. Если это резидент страны, ставка составляет 13% от дохода. Если это нерезидент страны, ставка будет равна 30%.

- Если участник не получил никакой прибыли от вклада средств в ПИФ, то и налогообложения не происходит.

Ответственность за расчет подоходного налога и его уплату несет управляющая компания.

Создание паевого фонда

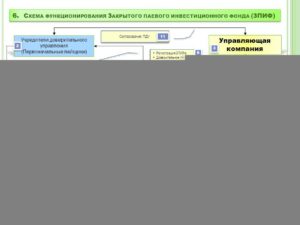

Особенности создания ПИФа зависят от его типа. Однако различия незначительны. Рассмотрим этапы создания фонда на примере закрытого ПИФа:

- Подача заявления, ПДУ и документов об учредителях в ФСФР в целях государственной регистрации. Регистрация займет месяц.

- Утверждение бумаг, регламентирующих деятельность фонда.

- Аккредитация, если в фонде участвуют квалифицированные инвесторы.

- Открытие транзитного, расчетного, лицевого и текущего счета.

- Открытия счета компании под хранение ценных бумаг.

- Прием вкладов в состав фонда.

- Передача паев инвесторам-вкладчикам.

- Утверждение отчета об окончании создания ПИФ. Нужно сделать это не позже 5 суток с даты выдачи паев вкладчикам.

- Направление в СФР ЦБ отчетности и изменений в правилах доверительного управления. Сделать это требуется не позже 5 суток с даты выдачи паев вкладчикам.

- Регистрация изменений в правилах. Проводится в течение 5 суток с даты подачи документации ФСФР.

- Заключительный этап – публикация сведений об изменениях в правилах. Сделать это нужно на протяжении 10 суток с даты подачи документов на регистрацию в СФР.

Прекращение деятельности ПИФ

Прекращение деятельности фонда регламентируется 5 главой ФЗ №156. Это сложная процедура, предполагающая данные шаги:

- Погашение задолженностей перед кредиторами.

- Если была аннулирована лицензия, прекращением деятельности занимается депозитарий.

- За деятельность по прекращению деятельности положено вознаграждение. Размер его зависит от правил доверительного управления конкретного ПИФ.

Лицо, ответственное за прекращение деятельности, обязано:

- В течение 5 дней уведомить о своих действиях ЦБ.

- Опубликовать сообщение о закрытии фонда.

- Проявить инициативу по нахождению кредиторов.

Инициатива по обнаружению кредиторов нужна для того, чтобы ПИФ выплатил все свои задолженности.

Видео:Особенности функционирования паевых фондовСкачать

Инвестиционные фонды: виды, особенности деятельности :

Для начинающих инвесторов важно изучить максимум информации об осуществлении инвестиционной деятельности. У многих из них может возникнуть вопрос о том, что такое инвестиционные фонды, для чего они предназначены. По этой причине следует ознакомиться с представленной темой более подробно.

Определение понятия

Инвестиционный фонд представляет собой имущественный комплекс, который находится в общей долевой собственности физических или юридических лиц или акционерного общества. Управляющая компания регулирует деятельность инвестиционных фондов в интересах инвесторов.

Главной задачей учреждения является обеспечение доступа на рынок ценных бумаг и привлечение финансовых средств рядовых инвесторов в экономику. Стоит отметить, что управление имеющимися активами производится лицензированными профессиональными участниками рынка. В Российской Федерации инвестиционные фонды образовываются и управляются на основании установленных законодательных норм.

Классификация по форме создания

Рассматривая тему инвестиционных фондов, следует в первую очередь узнать, что они разделены на акционерные и паевые в зависимости от формы создания. Два этих вида следует изучить более подробно.

https://www.youtube.com/watch?v=VuYBeAMtmWE

Акционерный инвестиционный фонд представляет собой открытое акционерное общество, которое отличается наличием единственного предмета своей деятельности. Это инвестирование имущества. Фонды данного вида специализируются на размещении обыкновенных акций.

Это означает: для того чтобы стать их участником, требуется приобрести ценные бумаги, то есть вложить финансовые средства для получения прибыли в дальнейшем.

Дабы прекратить свое участие в акционерном инвестиционном фонде, необходимо продать приобретенные финансовые инструменты на открытом рынке.

Паевой инвестиционный фонд (ПИФ) нельзя назвать юридическим лицом. Законодательством он определяется как обособленный имущественный комплекс, который состоит из ценностей, преданных субъектам в доверительное управление. Для того чтобы стать участником данного фонда, следует приобрести пай у управляющего фирмы.

Он оформляется в качестве ценной бумаги, которая подтверждает принадлежность инвестору определенной доли в чистых активах учреждения. По установленным правилам компания имеет возможность продавать и выкупать подобные паи. Стоит отметить, что паевой инвестиционный фонд может быть открытым, закрытым или интервальным. Управление им допустимо лишь для профессиональных участников рынка.

Ею может быть управляющая компания, получившая соответствующую лицензию.

Виды инвестиционных фондов по объектам инвестирования

При классификации инвестиционных фондов по объектам инвестирования следует выделить следующие:

- фонды облигаций;

- фонды акций;

- смешанные.

Отметим, что законодательно установлено понятие отраслевых фондов. Они специализируются на инвестициях в производственную и промышленную деятельность.

Индексными называют паевые инвестиционные фонды, которые обладают фондовым индексом, соответствующим инвестиционному портфелю. Данный индекс образуют ценные бумаги фирм, занимающих лидирующие позиции на рынке. Таким образом, риск подобных инвестиций достаточно мал.

Инвестиционные фонды недвижимости создаются в закрытой форме. Это обусловлено тем, что реализация строительных объектов занимает намного больше времени, нежели продажа финансовых инструментов.

Современным законодательством также выделяется отдельная группа, включающая в себя фонды для квалифицированных инвесторов. Они обладают юридической свободой в процессе выбора объектов для инвестирования. В развитых странах популярны венчурные фонды, которые поддерживают перспективные проекты на этапе их реализации и компании на начальной стадии развития.

Функционирование

В основном для работы инвестиционного фонда необходимо наличие следующих сторон:

- Инвесторы. Их функция состоит в создании фонда и предоставлении начального капитала. Последний выступает в качестве инвестиции, поэтому инвесторы имеют право вкладывать или выводить средства.

- Правление фонда. Выполняет тщательный контроль над осуществлением инвестиционной деятельности. В правление должны входить подходящие лица.

- Инвестиционный менеджер. Обеспечивает осуществление инвестиционной деятельности в соответствии со стратегией, согласованной с инвесторами.

- Банки. Осуществляют контроль над администрированием и активами. С подходящим финансовым учреждением заключаются партнерские отношения.

- Центральный агент. Совершает подсчет стоимости долей учреждения и ведет реестр инвесторов.

Рассматриваемые участники инвестиционного фонда могут изменяться в зависимости от особенностей конкретной компании и установленных в ней правил.

Основы работы инвестиционных фондов

Открытые инвестиционные фонды придерживаются следующих основ при осуществлении своей деятельности:

- Централизованное управление. Учреждение должно осуществлять целостное управление состоянием, невзирая на стабильно большое или возрастающее количество бенефициаров.

- Осуществление контроля. Инвестиционный фонд должен иметь возможность принимать различные решения, а также устанавливать определенные правила и придерживаться их. Над данным процессом должен осуществляться контроль.

- Соблюдение конфиденциальности. В процессе приобретения активов и размещения финансовых средств нет необходимости в раскрытии бенефициаров.

- Надежность. Необходимо придерживаться индивидуальных правил продажи и приобретения долей, а также проводить профессиональное лицензированное управление учреждением.

- Получение прибыли. Основа подразумевает обеспечение возможности инвестирования в активы, которые будут доступны для профессиональных и институциональных инвесторов.

Устав

Инвестиционные фонды должны в обязательном порядке иметь устав, который содержит:

- положение, свидетельствующее о том, что предметом деятельности выступает вложение финансовых средств в имущество, ценные бумаги и т. п.;

- инвестиционную декларацию, которая определяет главные цели, направления и ограничения деятельности, а также предельные доли имущества, допустимые для вложений;

- порядок и способ выплаты дивидендов;

- запрет на выпуск определенных ценных бумаг;

- запрет на осуществление конкретных видов деятельности.

Рассматривая паи инвестиционных фондов, стоит отметить, что стоимость активов не должна быть меньше, нежели сумма размера минимальной заработной платы в 10 000-кратном размере.

Чековые инвестиционные фонды

Отдельное внимание уделим ЧИФам. Эта аббревиатура расшифровывается как «чековый инвестиционный фонд».

Подобная организация впервые была создана в 1992 году в Российской Федерации в период ваучерной приватизации.

Законодательством установлено, что ЧИФы предназначены для оказания помощи гражданам при проведении приватизации инвестиционных чеков. Кроме того, предусмотрено профессиональное управление данным видом фонда.

https://www.youtube.com/watch?v=X0j-9sGsJXQ

Ваучеры (приватизационные чеки) должны были заменить инвесторов по замыслу приверженцев приватизации. Их владельцы имели возможность осуществления контроля работы по управлению компанией, придерживаясь интересов инвесторов. Чековый инвестиционный фонд относится к акционерным фондам закрытого типа.

Выводы

Инвестиционные фонды различных видов являются незаменимыми участниками инвестиционной деятельности. При желании совершать вложения средств в ценные бумаги или имущество стоит подробно ознакомиться с информацией о них. Для начинающего инвестора и тех, кто изучает экономику, это будет особенно полезно.

Видео:Финансовые рассказы: Что такое ПИФ? Паевые Инвестиционные Фонды.Скачать

Паевые инвестиционные фонды (ПИФы): достоинства и недостатки

Наиболее востребованной формой коллективных инвестиций можно смело признать паевые инвестиционные фонды (сокращенно – ПИФы).

Наша задача — разобраться в том, что такое паевые инвестиционные фонды, а также каковы преимущества и недостатки инвестирования в них.

Здесь представлен теоретический МИНИМУМ, дающий общее представление об инвестициях в ПИФы.

За рамками статьи остались более специфические понятия: «инвестиционный пай», «доходность паевых фондов» и некоторые другие, которые мы обязательно рассмотрим в следующих публикациях.

Что такое паевой инвестиционный фонд (ПИФ)

Понятия «паевой инвестиционный фонд», «паевой фонд» и «ПИФ» суть синонимы. Их употребление в том или ином контексте в равной степени допустимо.

Строгое определение понятия паевого инвестиционного фонда дается в Федеральном законе «Об инвестиционных фондах».

Более неудобоваримого определения понятия «паевой инвестиционный фонд» до сих пор встречать не доводилось, хотя юридически оно безупречно.

Нам остается лишь смириться с неуклюжестью отдельных юридических конструкций.

Так, паевой инвестиционный фонд – это обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией.

Паевые инвестиционные фонды являются разновидностью инвестиционных фондов, деятельность которых регулируется упомянутым выше законом.

О другой разновидности инвестиционных фондов – акционерных – мы поговорим в другой раз.

Некоторые особенности паевых инвестиционных фондов

Главными особенностями паевых инвестиционных фондов являются следующие:

[1] паевые инвестиционные фонды представляют собой обособленные имущественные комплексы, которые, однако, к числу юридических лиц НЕ ОТНОСЯТСЯ;

[2] каждый ПИФ обязан иметь индивидуальное обозначение – НАЗВАНИЕ, отличное от названий иных паевых инвестиционных фондов; это название должно указывать на структуру активов ПИФа и их состав, а также соответствовать критериям добросовестности, этичности, достоверности;

[3] СУТЬ работы паевых инвестиционных фондов сводится к доверительному управлению переданным ему имуществом с целью получения прибыли ЗА СЧЕТ инвестирования этого имущества;

[4] УЧАСТИЕ в деятельности паевого инвестиционного фонда происходит посредством покупки инвестиционных паев.

Достоинства паевых инвестиционных фондов

Инвестирование в ПИФы обладает рядом неоспоримых преимуществ, прежде всего – для инвесторов.

Основными достоинствами вложения средств в паевые инвестиционные фонды являются следующие:

[1] Низкий порог вхождения. Для инвестирования в некоторые ПИФы достаточно 1 тыс. рублей (менее 30 долл);

[2] Прозрачность инфраструктуры паевых фондов. Публичное размещение сведений об управляющих паевого фонда, возможность ЛИЧНОГО с ними общения;

[3] Строгий контроль государства за деятельностью паевых инвестиционных фондов, обязательность ИНФОРМИРОВАНИЯ Департамента допуска на финансовый рынок Банка России, депозитария и пайщиков о принимаемых инвестиционных решениях и результатах работы, что предельно снижает инвестиционные риски;

[4] Эффективная диверсификация рисков. Оптимальное сочетание риска и доходности на ЗНАЧИТЕЛЬНЫХ временных промежутках;

[5] Обособленность имущества управляющей компании от имущества, передаваемого ей в доверительное управление; хранение и учет имущества пайщиков возлагаются на специальный орган – депозитарий;

[6] Терпимая налоговая нагрузка. Уплата налогов производится инвесторами исключительно при погашении инвестиционного пая.

https://www.youtube.com/watch?v=nn8_JidJq5w

Текущие операции паевого инвестиционного фонда налогообложению не подлежат. Деятельность паевых фондов свободна от обложения налогом на прибыль;

[7] Общедоступность. Инвестирование в паевые инвестиционные фонды требует МИНИМАЛЬНЫХ познаний об инвестировании вообще и ценных бумагах – в частности.

Это хороший повод к тому, чтобы свой путь к финансовой независимости начать именно с инвестиций в паевые фонды.

Недостатки паевых инвестиционных фондов

Поскольку совершенных объектов инвестирования не существует, при их выборе следует принимать во внимание не только их достоинства, но и недостатки.

К числу явных недостатков паевых инвестиционных фондов обычно относят следующие:

[1] Отсутствие возможности у пайщика самостоятельно принимать инвестиционные решения.

Судьба вложенных в инвестиционный фонд средств целиком и полностью зависит от управляющей компании;

[2] Сложности с отысканием по-настоящему профессиональных управляющих компаний.

Фонды, способные «переигрывать» рынок в период спадов и обеспечивать доходность выше средней по рынку, крайне редки;

[3] Принципиальная непредсказуемость размера доходности.

Показатели доходности ПИФов постоянно колеблются подобно курсам акций и их предсказать невозможно.

Данное обстоятельство, однако, не лишает инвестора возможности отслеживать некоторые тенденции таких колебаний;

[4] Необходимость уплаты налога на прибыль в размере 13% в момент погашения инвестиционного пая;

[5] Сравнительно долгий период, необходимый для погашения инвестиционного пая.

С момента подачи заявки в управляющую компанию до момента выкупа ею инвестиционного пая может пройти порядка 15 дней. За это время пай может существенно подешеветь;

[6] Относительно высокие издержки, связанные с оплатой деятельности специализированного депозитария, доверительных управляющих, аудиторов и т.п.;

[7] Зависимость доходности ПИФов от кризисов и дефолтов.

В периоды экономического спада стоимость инвестиционных паев также стремится вниз.

Паевые инвестиционные фонды (ПИФы): заключение

Паевые инвестиционные фонды являются важнейшей разновидностью специальных имущественных комплексов, участвующих в инвестиционном процессе.

Доходность ПИФов, как правило, выше банковской и – на длительных периодах – стабильно обгоняет инфляцию.

Инвестиции в паевые фонды достаточно безопасны и легки для понимания, поэтому в большей степени подходят начинающим инвесторам. Вместе с тем, инвестирование в ПИФы осуществляют и профессионалы.

Несмотря на наличие у паевых инвестиционных фондов некоторых недостатков, они в конечном итоге не лишают паевые фонды инвестиционной привлекательности.

Инвестиционный потенциал ПИФов очень высок, особенно в сравнении с банковскими вкладами и облигациями.

Видео:Что такое паевые инвестиционные фонды и как в них инвестировать? Энциклопедия инвестированияСкачать

Паевой Инвестиционный Фонд (ПИФ)

Паевой инвестиционный фонд (ПИФ) – имущественный комплекс, сформированный из денег инвесторов, каждому из которых принадлежит определенное количество долей (паев), пропорционально доле их вложения. Принцип работы ПИФов основан на доверительном управлении капиталом специализированной компанией-брокером, участие которой позволяет грамотно сформировать инвестиционный портфель и снизить риски.

Основной целью формирования инвестиционных фондов является получение прибыли участниками, соразмерно их доле вложения. Инвестиционный пай при этом представляет собой именную бумагу, подтверждающую право собственности инвестора на долю имущества фонда. Как правило, стоимость пая имеет и денежное выражение, по которому бумага может быть погашена в настоящий момент.

Доходность ПИФов и государственное регулирование

Вложение средств в паевые инвестиционные фонды предполагает определенную степень риска для инвестора — процессы, происходящие на рынке, порой весьма непредсказуемы. Самым верным способом диверсификации рисков принято считать распределение активов фонда по структуре, предложенной Федеранльной Службой по Финансовым рынкам (ФСФР):

- 30-35% капитала фонда предлагается вложить в покупку государственных ценных бумаг

- количество акций и облигаций одного эмитента в активе фонда не должно превышать 20%

- ПИФам дозволяется приобретать акции иностранных предприятий с условием, что их доля в активах не превысит 20%

- Часть средств фонда определяется на банковские депозиты, но не более 20% на один банк

Предписания ФСФР также касаются и рекламных акций ПИФ — паевым фондам и управляющим компаниям запрещается рекламировать ожидаемую доходность, дозволяется лишь афишировать результаты деятельности за предыдущие периоды.

https://www.youtube.com/watch?v=AiztGgcgSRs

Оценивать деятельность инвестиционного фонда предлагается по эталону, которыми являются государственные фондовые индексы — РТС и ММВБ в России и NASDAQ и индекс Доу-Джонса в США.

Виды фондов

Инвестирование подразумевает вложение денег в бумаги, недвижимость, деятельность компаний и прочие активы, способные приносить доход с течением времени. Особенности формирования портфелей ПИФов стали причиной для разного типа приема вложений. Так, по возможности вступления в фонд и времени продажи паев выделяют три типа:

• Открытый, стать участником которого вы можете в любой день, при условии внесения минимальной суммы – стоимости пая

• Интервальные – фонды, которые открываются для продажи долей на определенные промежутки времени, не реже одного раза в год

• Закрытые ПИФы, вступить в которые возможно лишь при формировании фонда.

Более того, погашение паев не предусматривается до завершения деятельности срока. Единственным способом продажи пая при острой необходимости получения наличных становится вторичный рынок.

Открытые инвестиционные фонды вынуждены держать капитал исключительно в высоколиквидных активах – акциях и облигациях отечественных и заграничных предприятий, банковских счетах и валюте, потому как каждый из пайщиков волен покинуть фонд в любое время, что повлечет за собой погашение его доли капитала.

Закрытые и интервальные фонды могут позволить себе и более рискованные вложения, в силу чего и становятся более доходными. Главным же их недостатком является невозможность изъятия капитала до истечения оговоренного срока.

Согласно особенностям формирования инвестиционного портфеля ПИФы разделяют:

• Фонды акций, основными активами которых становятся ценные бумаги российских и заграничных предприятий

• Фонды облигаций, предусматривающие покупку управляющей компанией государственных ценных бумаг

• Смешанные — те, которые имеют в активе разные типы ценных бумаг

• Венчурные – инвестирующие капитал в новые проекты. Подобный вид инвестиций подразумевает высокий риск, поэтому внимание фондов уделяется преимущественно тем проектам, от которых ожидается колоссально высокая прибыль.

• Ипотечные — закрытые фонды, выкупающие у банков закладные на ипотечный кредит. Вступление в такой фонд подразумевает долгосрочные инвестиции.

• Индексные — фонды, стратегия которых построена на повторении движения государственных (эталонных) индексов

• Валютные ПИФ инвестируют средства в покупку иностранных валют, чаще всего в фунт стерлингов, швейцарскую крону, японскую йену, доллары и евро. Чуткий контроль мирового рынка позволяет управляющей компании добиться высокой доходности в кратчайший период

• Фонды прямых инвестиций — организации, которые выкупают реальные активы, например, акции предприятия, при этом получая власть над ним, пропорционально доле ценных бумаг в нем.

• Кредитные — закрытые паевые фонды, капитал которых вкладывается в выдачу кредитов физическим и юридическим лицам.

• Фонды недвижимости — одна из новых форм инвестирования, заключающаяся в участии средств фонда в строительстве жилых домов и коммерческой недвижимости с последующим получением дохода от сдачи помещений в аренду.

Деятельность паевых инвестиционных фондов регулируется законодательно, что накладывает определенный отпечаток на стратегию поведения управляющей компании на рынке.

Так, при резком падении стоимости акций на рынке, управляющий не может принять агрессивную тактику и принять решение о тотальной продаже – его основной задачей становится сохранение средств пайщиков.

В связи с этим ПИФы обладают меньшей доходностью, нежели индивидуальное доверительное управление.

Преимущества инвестиционных фондов

Для всех, кто задумывается о своем будущем, но не имеет возможности самостоятельного инвестирования, ПИФы стали весьма комфортным инструментом вложения средств. Основными же преимуществами подобных вложений стали:

• Жесткий контроль со стороны государства и минимизация рисков путем диверсификации – формирования портфелей из бумаг разных предприятий

• Доступность – стоимость пая во многих открытых фондах составляет всего 2-3 тысячи рублей, а получить свой пай может каждый

• Профессиональное управление капиталом фонда – инвестору не нужно изучать рынок и самостоятельно принимать решения о вложениях

• Не большие издержки – управляющие компании берут за свои услуги всего 1-3% от общего капитала

• Отсутствие налогообложения на текущие операции фонда. Заполнять декларации и уплачивать подоходный налог придется лишь при полном погашении паев.

• Высокая ликвидность вложений

https://www.youtube.com/watch?v=W2ZVlkIXHgg

Большинство инвесторов в фондах привлекает простота и прозрачность, отсутствие необходимости вмешательства в работу фонда.

Недостатки ПИФов

Деятельность паевых инвестиционных фондов в среднем имеет меньшую доходность, чем индивидуальное инвестирование, причина чего кроется в строгих требованиях Федеральной Службы по Фондовым рынкам:

• Управляющая компания вынуждена сохранять структуру инвестиционного портфеля вне зависимости ситуации на рынке. Даже при резком обвале стоимости ценных бумаг, она обязана сохранять предписанную структуру

• Вне зависимости от того, терпит фонд убытки или получает колоссальную прибыль, он обязан оплачивать услуги доверительного управления

• Скидки и надбавки, которые предусматриваются при покупке и погашении паев

• По сравнению с банковскими депозитами, покупка доли в паевом инвестиционном фонде более рискованна, потому как банк причисляет проценты без учета ситуации на рынке, в то время как инвестиционное вознаграждение полностью зависит от удачности вложения и способности управляющей компании предсказать ситуацию на рынке.

Паевые инвестиционные фонды – заманчивое предложение для всех, кто заинтересован в длительном вложении и приумножении своего капитала, но не имеет возможности личного доверительного управления.

Видео:Паевые инвестиционные фонды (ПИФы): это что такое и как работает ПИФ + рейтинг ПИФов по доходностиСкачать

Глава 2. Финансовые и организационные особенности деятельности паевого инвестиционного фонда

Анализ влияния деятельности служб экономической безопасности на финансово-производные показатели хозяйствующих субъектов

Под организацией службы экономической безопасности выделим «создание нужной структуры и необходимых ресурсов». Для реализации функций СБ, определенных Законом РФ «О частной детективной и охранной деятельности в Российской Федерации» (ст.З)…

Анализ дебиторской и кредиторской задолженности ОАО «Агрофирма Мценская»

2.1 Правовой статус предприятия и организационные основы его деятельности

Полное название организации — Открытое акционерное общество «Кромские Черноземы» (сокращенное название ОАО «Кромские Черноземы»), которая расположена по адресу: Орловская область, Кромской район, д. Черкасская, Стрелецкий с/с…

Анализ деятельности предприятия «Лада-С»

f2. Организационные основы деятельности предприятия

Структура управления определяется также как форма разделения и кооперации управленческой деятельности, в рамках которой осуществляется процесс управления по соответствующим функциям…

Государственное регулирование ВЭД

3. Организационные основы государственного регулирования внешнеторговой деятельности

Эффективность государственного регулирования внешнеторговой деятельности во многом определяется его организацией. Как известно, наилучшая организационная структура та…

Дефицитная экономика и деформация цикла

3.1 Финансовые кризисы и особенности финансового кризиса конца 90-х гг

Финансовый кризис — глубочайшее расстройство финансовой системы страны, которое сопровождается ростом темпов инфляции, кризисом неплатежей, резким, как правило, снижающимся колебанием валютных курсов, оттоком иностранных инвестиций…

Инвестиционная политика: содержание и теоретические подходы

2.3 Место Инвестиционного фонда РФ в реализации инвестиционной политики на федеральном уровне

Инвестиционный фонд Российской Федерации — государственный финансовый фонд Российской Федерации, предназначенный для софинансирования инвестиционных проектов. В соответствии с Бюджетным кодексом Российской Федерации. средства…

Инновационная деятельность организации (предприятия)

3. Организационные формы инновационной деятельности

Мaлaя иннoвaциoннaя фирмa на сегодняшний день нет чёткого определения что это такое. Обычно это компания которая самостоятельно занимается научными исследованиями…

Инновационная деятельность предприятий

1.3 Организационные формы реализации инновационной деятельности (программы)

Существуют две основные формы организации эффективного управления инновационным процессом: – интеграция всех стадий инновационного проекта в единый непрерывный процесс…

Особенности паевых отношений

2.1 Понятие паевого взноса. Формирование суммы паевого взноса

Как следует из определения пайщика, паевые отношения основываются на паевых взносах. Закон дает следующее определение паевому взносу: «имущественный взнос пайщика в паевой фонд потребительского общества деньгами, ценными бумагами…

Особенности паевых отношений

2.2 Понятие паевого фонда. Классификация паевых фондов. Формирование паевого фонда

Из паевых взносов складывается паевой фонд потребительского общества, а в дальнейшем и союза. Паевой фонд, согласно Закону — «фонд, состоящий из паевых взносов…

Паевой инвестиционный фонд как институт коллективного инвестирования

1.4 Правовые основы деятельности паевого инвестиционного фонда в России

Деятельность паевого инвестиционного фонда регламентируется законодательством Российской Федерации, а именно Федеральным законом «Об инвестиционных фондах», Федеральным законом «О рынке ценных бумаг». Структурой…

Проект по созданию ресторана «KFC» (Kentuсky Fried Chicken) в городе Иркутске

3. Организационные и методологические особенности случайной, механической, типической и серийной выборки

В зависимости от того, как осуществляется отбор элементов совокупности в выборку, различают несколько видов выборочного обследования. Отбор может быть случайным, механическим, типическим и серийным. Случайным является такой отбор…

Текущее и перспективное планирование финансово-хозяйственной деятельности

1.3 Организационные формы и исполнители анализа хозяйственной деятельности предприятий

Организационные формы анализа хозяйственной деятельности предприятия определяется составом аппарата и техническим уровнем управления…

Тенденции и перспективы развития лизинга в России

1.3 Лизинг и организационные основы его использования в банковской деятельности

Основными видами лизинга, признанными во всем мире, являются финансовый лизинг и оперативный лизинг, а критериями для такого разграничения служат срок использования оборудования и объем обязанностей лизингодателя…

Видео:Виды паевых инвестиционных фондовСкачать

Инвестиционный паевой фонд: особенности доверительного управления

Инвестиционный паевой фонд — фонд, созданный в соответствии с законодательством Российской Федерации и осуществляющий свою деятельность в области финансов.

Инвестиционный паевой фонд – организация, занимающаяся коллективными финансовыми инвестициями. Суть инвестирования в ПИФы заключается в том, что управляющая компания создает несколько паевых инвестиционных фондов и продает их паи по приемлемой стоимости всем желающим.

Инвестиционные фонды – паевые позволяют инвесторам конвертировать финансовые средства в паи, которые растут или падают в цене, в зависимости от конъюнктуры рынка и квалификации управляющих фондами.

Паевые инвестиционные фонды

Особенности доверительного управления имуществом паевых инвестиционных фондов заключаются в следующем:

- управляющая компания самостоятельно разрабатывает условия договора управления на основе стандартных требований;

- покупатель пая присоединяется ко всему договору доверительного управления в целом;

- владелец пая может получить как прибыль, так и убыток от финансовой деятельности ПИФа;

- владелец инвестиционного пая может потребовать его погашения в любой момент, за исключением случаев, оговоренных законодательством.

Инвесторы, вложившие финансовые средства в ПИФы, обладают и другими правами и обязанностями, определяемыми законодательством РФ или страны, в которой зарегистрирован фонд.

https://www.youtube.com/watch?v=qb4saIW3KAc

ПИФы бывают:

- интервальные;

- закрытые;

- открытые.

Среди квалифицированных инвесторов распространены закрытые ПИФы. Закрытые инвестиционные фонды имеют больший набор финансовых инструментов для вложения финансовых средств и создаются часто под специальные проекты, например, строительство объекта или покупку недвижимости.

Интервальный паевой инвестиционный

Рассмотрим основные виды паевых инвестиционных фондов, доступных неквалифицированным (не имеющим специального сертификата) инвесторам.

Интервальный паевой инвестиционный фонд УРАЛСИБ Перспективные вложения является примером такого фонда.

Так как фонд интервальный, то покупка паев возможна только в определенные периоды, в частности в этот фонд с 1 по 14 марта, июня, сентября, декабря.

В соответствии с декларацией минимальная сумма инвестирования составляет 100 рублей и осуществляется через Управляющую компанию и Агентов фонда.

Остальные паевые инвестиционные фонды «Лукойл» являются открытыми, причем, и в других управляющих компаниях большинство ПИФов носят открытый характер.

Открытые инвестиционные фонды

Открытые паевые инвестиционные фонды позволяют осуществлять инвестиции в них в любое время. Особенно выгодно производить такие инвестиции, когда по прогнозу намечается подъем экономики. При прогнозируемом спаде можно легко продать паи открытого фонда инвестиций и вывести деньги для поиска более перспективных инвестиций.

Открытые ПИФы — самый простой и удобный способ инвестирования для неквалифицированных инвесторов, имеющих маленькую сумму для инвестирования. Эффективной стратегией в этом случае является постоянная покупка паев, например, ежемесячно. В этом случае инвестор с небольшой суммы вложений сможет получить максимальную прибыль.

Совет! Инвестирование в фонды акций выгодно осуществлять в периоды подъема экономики. В эти периоды акции могут дать двойную выгоду, в виде курсовой разницы и дивидендов.

Фонд облигаций

Паевой инвестиционный фонд Илья Муромец является облигационным фондом. В отдельные периоды развития экономики вложения в облигационные ПИФы являются более прибыльными, так как, в отличие от акций, облигации дают стабильный купонный доход.

Фонд включает в себя 10 крупных позиций по доле в общем портфеле:

- Финансы;

- Электроэнергетика;

- Металлургия;

- Субфедеральные облигации;

- Машиностроение;

- Недвижимость;

- Транспорт;

- Прочее;

- Депозиты;

- Денежные средства.

Совет! Перед выбором ПИФа стоит оценить перспективы развития экономики. Если по всем прогнозам впереди намечается спад экономики, то стоит рассмотреть инвестирование в облигационные фонды, так как такая инвестиция приносит стабильный доход.

Для всех паевых инвестиционных фондов не гарантируется получение дохода. Акции, как и облигации, могут как «подниматься» в цене так и «падать». Паевые инвестиционные фонды в мире распространены достаточно широко и существуют практически во всех странах, где есть современный финансовый рынок.

Корпоративные и ипотечные инвестиционные фонды

Паевые и корпоративные инвестиционные фонды имеют как сходство, так и различия.

Корпоративные фонды также бывают:

- интервальные;

- закрытые;

- открытые.

Все принципы работы паевых фондов применимы и к корпоративным. Корпоративные и паевые инвестиционные фонды управляются специальными компаниями.

Основное различие между этими фондами заключается в том, что корпоративные фонды выпускают инвестиционные сертификаты на сумму инвестирования. Количество сертификатов равно количеству выпускаемых таким фондом акций.

Паевые ипотечные инвестиционные фонды обычно являются закрытыми и имеют возможность инвестировать в ипотечные бумаги, строительство новых или реконструкцию старых объектов.

Ипотечные фонды бывают:

Рентные фонды вкладывают средства в строительство и дальнейшее управление объектами недвижимости, в дальнейшем получая рентный доход от аренды. Девелоперские фонды занимаются лишь строительством объектов и получают доход лишь от продажи объектов недвижимости, страхуя риски «недостроя».

У инвесторов иногда возникает вопрос об уплате земельного налога в случае владения ПИФом . Земельный налог паевые инвестиционные фонды уплачивают в соответствии с законодательством. Инвестор в этом случае никакой налоговой нагрузки не несет.

Совет! Инвестиционные вложения в ипотечные фонды позволяют накопить деньги на покупку квартиры, так как стоимость паев корректируется с учетом инфляции, за счет повышения цен на недвижимость.

С другой стороны, в периоды экономического спада инвестор может недополучить доход, так как стоимость недвижимости в этот период обычно падает.

Поэтому инвестировать в такие фонды стоит только в случае, если целью является покупка недвижимости.

Категории инвестиционных фондов

В экономической литературе встречается понятие — категории паевых инвестиционных фондов. Оно включает в себя перечень активов допустимых к инвестированию.

Так, например, открытые ПИФы имеют право инвестировать в такие финансовые инструменты, как:

- акции;

- облигации;

- смешанные инструменты: акции и облигации;

- индексы;

- денежные средства;

- фонды.

Интервальные фонды дополнительно могут инвестировать:

- в товарные рынки;

- хедж-фонды.

А закрытые фонды дополнительно к вышеперечисленным инструментам могут инвестировать свободные средства:

Таким образом, закрытые фонды часто имеют значительно больше финансовых инструментов для инвестирования.

https://www.youtube.com/watch?v=puVfSAZRs4Y

Управляющие инвестиционные компании паевые инвестиционные фонды могут открывать по различным направлениям. Наличие широкой линейки ПИФов позволяет привлекать инвесторов различной направленности.

🔥 Видео

Паевые инвестиционные фонды | Что это и как работает? | ПИФ | БПИФ | ОПИФ | ЗПИФ | Алексей ЩербаковСкачать

Инвестирование в ПИФы - Стоит ли вкладывать? Как заработать? Как это работает? (16+)Скачать

Урок 6. Как устроены инвестиционные фондыСкачать

ПП (ОФО). Тема № 8. Правовые основы инвестиционной деятельностиСкачать

Создание инвестиционного фонда в РоссииСкачать

7.2 Паевые инвестиционные фондыСкачать

Инвестиции в фонды. Какие есть типы инвестиционных фондов? | ФинтелектСкачать

Закрытые паевые инвестиционные фондыСкачать

Особенности инвестирования в российские ПИФы риски и преимуществаСкачать

Что такое инвестиционные фонды и как они устроеныСкачать

Открытый паевой инвестиционный фондСкачать

Секреты паевого инвестиционного фондаСкачать

ПИФы. Паевые инвестиционные фонды: что это такое? Как работают ПИФы. Какой доход могут приносить?Скачать

Паевые Инвестиционные Фонды. (Инструменты Инвестора_003)Скачать

Открытый паевой инвестиционный фонд. ПогашениеСкачать