Бывает, что итоги проведенной налоговой проверки, отраженные в соответствующих актах, по мнению руководителей проверяемой компании, не всегда правомерны, а представленные документы не приняты инспектором к вниманию.

В этом случае необходимо составить протокол разногласий к акту проверки, или, как еще принято называть этот документ, возражение на акт налоговой проверки.

Никаких кардинальных отличий между протоколом разногласий и возражениями не существует, поскольку законом не установлено ни обязательное использование одного из этих наименований, ни типовая форма документа.

Поэтому выражение несогласия с выводами, представленными в актах налоговых проверок, одинаково верно именовать любым из этих названий. О том, в какие сроки можно подать протокол разногласий в ИФНС, как оформить и какие нюансы при этом учесть, узнаем из этой публикации.

- Оформление и содержание документа

- Возражения на акт налоговой проверки: срок

- Образец возражения на акт выездной проверки

- Чего ожидать после передачи возражений в ИФНС

- Возражения на акт выездной налоговой проверки

- Порядок подачи возражений на акт выездной налоговой проверки

- Права налогоплательщика при подготовке и подаче возражений на акт налоговой проверки. Подготовка к рассмотрению материалов проверки

- Срок подачи возражений на акт выездной налоговой проверки

- Срок проверки представленных налогоплательщиком возражений на акт налоговой проверки

- Возражения на акт налоговой проверки

- Сроки написания возражений на акт налоговой проверки

- Оформление и содержание возражений

- Возражение на акт налоговой проверки. Образец 2021 года

- Для чего конкретно используют возражение на акт налоговой проверки

- Что не стоит обжаловать

- Как обосновывать возражение

- Куда и как подавать возражение

- В течение каких сроков возражать

- Основные нюансы в составлении возражения

- На что обратить внимание при оформлении документа

- Пишем возражения на акт налоговой проверки — образец

- Акт налоговой проверки и его правовая сущность

- Возражения на акт налоговой проверки: как составить и подать

- Где взять образец возражений на акт налоговой проверки

- Итоги

- Возражение на акт налоговой проверки: новые сроки с сентября 2021 года

- Читайте в статье:

- Подача возражений на акты налоговых проверок: куда обращаться

- Возражение на акт налоговой проверки: как составить

- Срок подачи возражений на акт налоговой проверки и на акт нарушений

- Сроки подачи возражений по дополнительным мероприятиям

- Подать возражение на акт налоговой проверки: каким способом

- Подали возражение на акт налоговой проверки, что дальше?

- 📸 Видео

Оформление и содержание документа

Несмотря на то, что составляется протокол в произвольной форме, здравый смысл требует, чтобы в документе присутствовали достаточно убедительные доводы и доказательства, подкрепленные грамотно оформленными документами и соответствующими законодательными нормами. Требуется структурировать текст возражений, составляя документ по аналогии с актом проверки, т. е., объединить все сведения в три основных блока:

- вводный (общий), в котором представлена информация о собственно проверке, номере и дате акта, периоде проведения;

- описательный, раскрывающий суть вопросов, ставших основанием для составления возражений. В этом блоке должны быть обстоятельно изложены все доводы проверяемой компании по каждой оспариваемой позиции. Заметим, что составлению протокола предшествует скрупулезная работа предприятия по разбору всех нарушений, отмеченных инспектором ИФНС, поскольку, оформляя такой документ, как протокол разногласий к акту проверки (образец ниже), следует точно знать, какие нарушения компанией действительно были допущены, а какие являются недоработкой или домыслами проверяющих. Обосновывать доводы компании следует, ссылаясь на соответствующие законы, разъяснения Минфина или ФНС, а также существующую судебную практику.

При возможности воссоздания недостающих документов или исправлении недостатков, о которых в акте идет речь, следует их восстановить и представить вместе с возражениями.

Если в акте проверки обнаружены неточности в расчетах либо искаженная оценка хозяйственных операций, эти факты также указываются.

Все спорные вопросы лучше сгруппировать в 2 категории – нарушения собственно процедуры проверки или норм материального права.

Если оспаривание касается только вопросов проведения проверки, руководитель ИФНС может вынести решение об осуществлении дополнительных контролирующих мероприятий, направленных на устранение процедурных упущений.

Как правило, эти нарушения не влияют на финансовое положение организации, и немногие из них оформляют возражения по такому поводу.

Компаниям лучше делать упор на нарушения по существу проверки, поскольку обжаловать решение о привлечении к налоговой ответственности предприятие вправе лишь в том объеме, который оспаривался в вышестоящем налоговом органе;

- резолютивный, т. е. подводящий итог с указанием суммы доначисленных налогов, с которой организация не согласна и предлагающий определенный алгоритм действий. Кроме того, следует попросить ИФНС уведомить компанию о дне и времени разбора протокола разногласий, чтобы не дать повода налоговикам рассмотреть документ без ведома предприятия.

Если к возражениям приложены документы (копии), их количество следует упомянуть в строке «Прложения». Все копии заверяются полномочным представителем компании и печатью.

Возражения на акт налоговой проверки: срок

Будучи письменным обращением в ИФНС, констатирующим несогласие в определенных пунктах с актом ревизии, возражения на акт выездной налоговой проверки могут быть представлены в канцелярию территориальной ИФНС либо отправлены по почте.

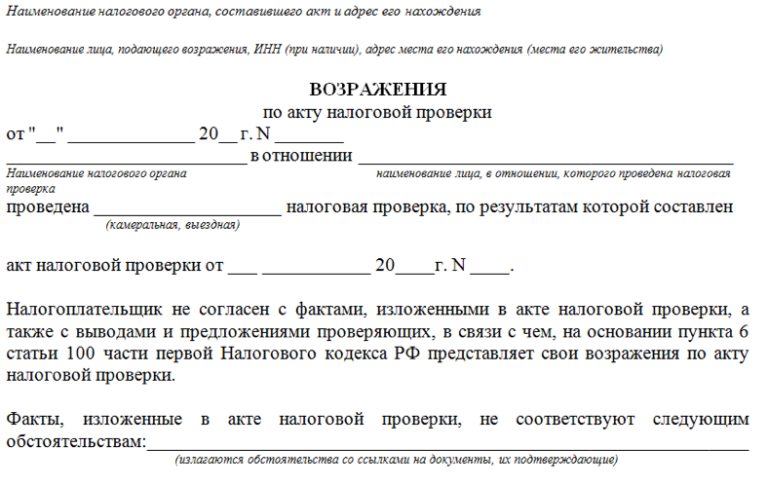

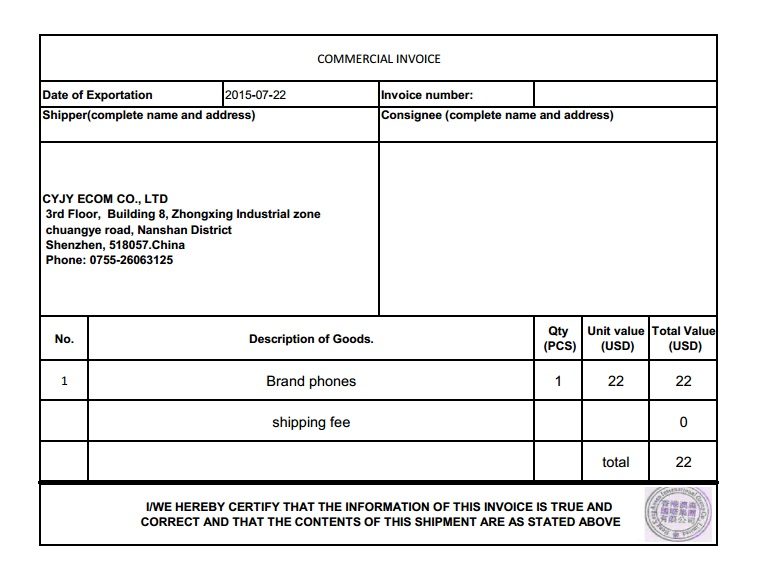

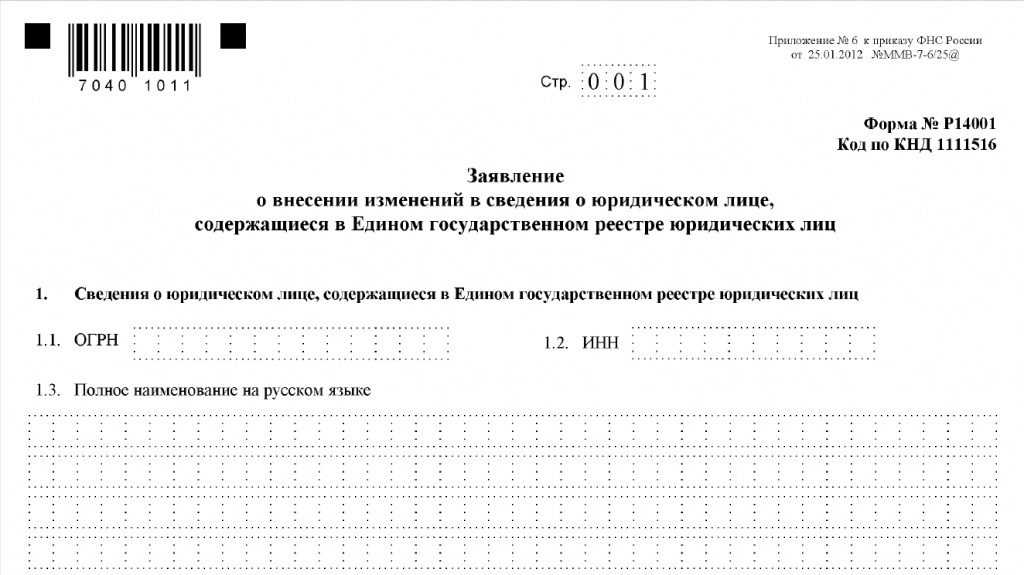

Сделать это можно в течение 1 месяца, после получения акта (п. 6 ст. 100 НК РФ). Унифицированной формы этого документа не существует, но ФНС разработан весьма удобный вариант «Возражения на акт налоговой проверки».

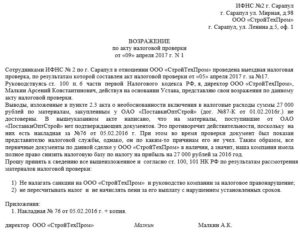

Образец:

Отметим, что представленная форма подходит для предъявления возражений при любом статусе проведенных налоговых проверок – камеральных или выездных. Компании зачастую разрабатывают форму документа, изменяя ее, в зависимости от отмеченных в акте нарушений. Предлагаем еще один, часто встречающийся документ.

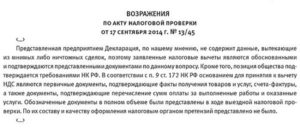

Образец возражения на акт выездной проверки

Возражение на акт выездной налоговой проверки, образец которого представлен, содержит 2 блока – общий и описательный. Резолютивная часть заполняется, опираясь на информацию в предыдущей, описывающей спорные позиции акта.

Чего ожидать после передачи возражений в ИФНС

Окончание срока, предоставленного законом на оформление и передачу возражений (1 месяц со дня получения акта) является началом десятидневного периода, когда руководителем ИФНС разногласия должны быть рассмотрены, и вынесено решение о привлечении налогоплательщика к налоговой ответственности или приняты его доводы.

Видео:НАЛОГОВАЯ ПРОВЕРКА. ВОЗРАЖЕНИЯ НА АКТ ПРОВЕРКИСкачать

Возражения на акт выездной налоговой проверки

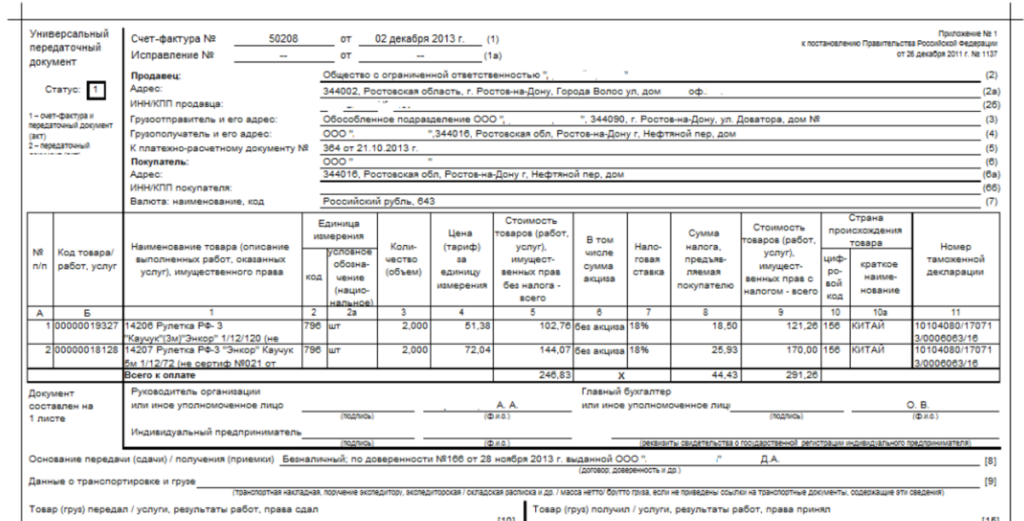

Проведенная налоговая проверка (в том числе и выездная) завершается составлением акта налоговой проверки. В нем должны быть отражены все выявленные в ходе проведения проверки налоговые правонарушения.

Такой результат налоговой проверки с суммой доначислений по налогам должны быть указаны в акте налоговой проверки, на основании которого руководитель налоговой инспекции примет решение о привлечении компании налогоплательщика и его руководителя к налоговой ответственности.

Один экземпляр акта налоговой проверки обязательно должен быть вручен проверенному налогоплательщику, а последний, в свою очередь, вправе подать на такой акт свои письменные возражения.

Также немаловажным является то, что отраженные в акте факты совершения налогового нарушения влияют на окончательное решение руководителя налоговой инспекции.

https://www.youtube.com/watch?v=zk5ghSusMMw

Требования к оформлению акта налоговой проверки поименованы в статье 100 Налогового кодекса РФ.

Ранее в нашей статье «Оформление результатов налоговой проверки» (статью можно посмотреть тут) мы уже рассказывали о том, как составляется акт налоговой проверки и в какой момент налогоплательщиком могут быть поданы на такой акт письменные возражения.

Пункт 1 статьи 100 Налогового кодекса РФ устанавливает двухмесячный срок на составление акта налоговой проверки с момента оформления справки об окончании проведенной налоговой проверки.

Акт налоговой проверки – это документ информационного характера, который абсолютно не несет никакой правовой природы.

Он всего лишь содержит зафиксированные проверяющим налоговым инспектором факты совершенных налогоплательщиком нарушений и в дальнейшем подлежит проверке руководителем налоговой инспекции при рассмотрении материалов налоговой проверки в совокупности со всеми другими собранными при проверке доказательствами.

Право проверяемого налогоплательщика на подачу письменный возражений на акт налоговой проверки закреплено в пункте 6 статьи 100 Налогового кодекса РФ, в соответствии с которым, срок на подачу таких возражений составляет 30 (тридцать) дней, причем сделать это налогоплательщик может как на весь акт в целом, так и на его отдельные положения, с которыми он не согласен.

К письменным возражениям налогоплательщик может прикладывать заверенные копии документов, подтверждающих обоснованность таких возражений.

Пунктом 1 статьи 101 Налогового кодекса РФ установлен десятидневный срок для вынесения руководителем налоговой инспекции решения по результатам проведенной налоговой проверки, который начинает исчисляться после истечение 1 (одного) месяца, оговоренного в пункте 6 статьи 100 Налогового кодекса РФ.

В данной статье мы более подробно расскажем о порядке подачи налогоплательщиком возражений наакт выездной налоговой проверки, а также о сроках рассмотрения поданных на акт налоговой проверки возражений налоговой инспекцией.

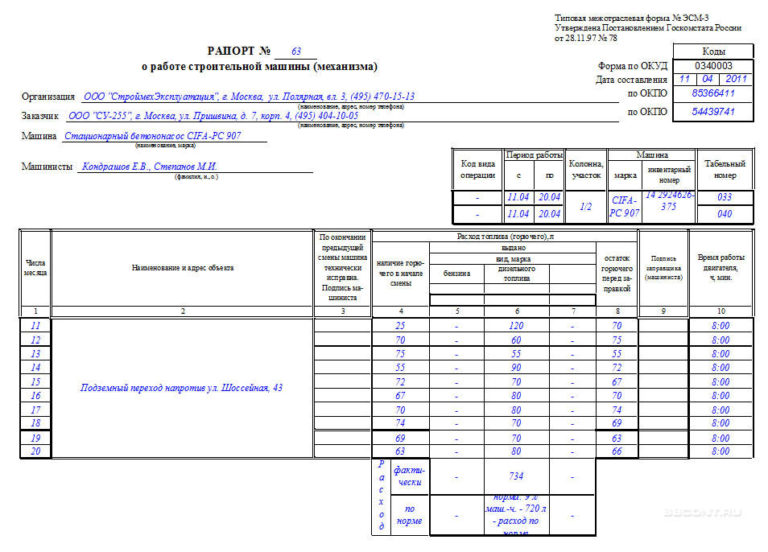

Порядок подачи возражений на акт выездной налоговой проверки

При несогласии проверяемого налогоплательщика с фактами, изложенными в акте выездной налоговой проверки, в том числе с его выводами и предположениями проверяющих налоговых инспекторов, налогоплательщик или его уполномоченный представитель вправе подать в налоговую инспекцию, проводившую проверку, возражения на акт налоговой проверки, как в целом, так и по его отдельным положениям (см. п.6 ст.100 Налогового кодекса РФ). Возражения на акт налоговой проверки подаются налогоплательщиком в территориальное отделение налоговой инспекции, проводившей соответствующую налоговую проверку. Руководитель юридического лица-налогоплательщика или его уполномоченный представитель вправе подать возражения на акт налоговой проверки лично на бумажном носителе через канцелярию налоговой инспекции, а также путем направления возражений по почте в установленном порядке, однако в последнем случае, должно учитываться время пересылки (см. п.5 ст. 100 Налогового кодекса РФ). Если одновременно с возражениями на акт налоговой проверки передаются приложения, налогоплательщиком должны быть соблюдены требования, установленные статьей 93 Налогового кодекса РФ, а именно:

- документы на бумажных носителях предоставляются в виде их заверенных копий;

- формы должны быть заверены подписью и печатью руководителя организации (или ИП);

- листы копий документов должны быть прошиты и пронумерованы;

- в случае подачи документов в электронном виде они должны быть заверены электронной цифровой подписью (ЭЦП).

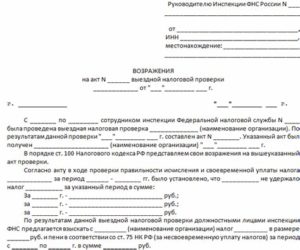

Определенно установленных требований к оформлению налогоплательщиком возражений на акт налоговой проверки законодатель не устанавливает, существуют лишь практически сложившийся порядок. Например, содержание письменных возражений на акт налоговой проверки должно быть примерно следующим:

- реквизиты налогоплательщика (ИНН, КПП, адрес регистрации и т.п.);

- дата и место представления возражений;

- даты начала и окончания проверки;

- период проведения проверки;

- наименование налогов, в отношении которых проводилась налоговая проверка.

- конкретные пункты акта проверки, с которыми налогоплательщик не согласен;

- законодательное обоснование возражений (ссылки на нормы НК РФ, письма Минфина РФ, размещенные на официальном сайте ФНС РФ);

- сложившаяся в регионе подачи возражений на акт налоговой проверки арбитражная практика (см. Письмо ФНС России от 11 мая 2007 года № ШС-6-14/389@).

В случае если налогоплательщик не подал письменные возражения на акт налоговой проверки, он не лишается права дачи пояснений при рассмотрении ее материалов (см. п. 4 ст. 101 Налогового кодекса РФ). При этом данное правило применимо к оформлению не только выездной налоговой проверки, но и камеральной.

Если же налогоплательщик в установленный законом срок не представил свои возражения на акт налоговой проверки, но принимал личное участие в рассмотрении материалов проверки, добиться отмены итогового решения налогового органа он сможет, только доказав, что у него не было возможности надлежащим образом подготовиться к рассмотрению материалов проверки и соответственно привести аргументированные объяснения.

Права налогоплательщика при подготовке и подаче возражений на акт налоговой проверки. Подготовка к рассмотрению материалов проверки

Нередки случаи, когда проверяемый налогоплательщик по тем или иным причинам не представил в установленный сроке свои письменные возражения на акт выездной налоговой проверки.

В таком случае он может руководствоваться пунктом 4 статьи 101 Налогового кодекса РФ и принимать участие в обсуждении содержащихся в акте налоговой проверки данных при рассмотрении материалов проверки и вносить свои устные замечания/пояснения под протокол.

Проверяющая налоговая инспекция обязана уведомить проверяемого налогоплательщика о времени и месте рассмотрения материалов проверки (п.2 ст.101 Налогового кодекса РФ).

Основная задача налогоплательщика грамотно представить свои возражения по существу, например в отношении:

- Несоответствия фактических данных предприятия указанным в акте с точки зрения положений налогового законодательства. В ряде случаев факты хозяйственной деятельности неверно истолковываются проверяющим инспектором.

- Процедуры проведения проверки. Нарушения процессуального порядка встречаются, но крайне редко. На принятие решения нарушение процедуры не влияет. Отмена решения осуществляется в судебном порядке.

- Нестыковки данных. В материалах акта иногда приводятся сведения неполного объема.

- Арифметики расчетов проверяющих. Ошибки могут возникнуть при проведении расчетов пени, штрафа и при определении величины недоимки с учетом переплаты.

При этом налогоплательщику желательно одновременно с возражениями на акт налоговой проверки подавать документы, подтверждающие его возражения, хоть налогоплательщик формально и не обязан этого делать, но приобщать их все же рекомендуется.

Доводы, приведенные налогоплательщиком в форме возражения по проверке, рассматриваются только при их существенности.

Налогоплательщику при предъявлении своих аргументов о несогласии с актом налоговой проверки необходимо избегать частых ошибок:

- Отсутствие в документе данных, позволяющих рассмотреть позицию налогоплательщика (основания для возражений должны быть аргументированными).

- Отклонение от правил написания делового письма. В обращении неприемлемы эмоциональные выпады и аргументы, не имеющие указаний на законодательные акты или доказательную базу.

- Нарушение установленных сроков представления. При подаче возражений позже отведенного срока рассмотрение акта производится без принятия в расчет опротестовывающих данных.

Суть в том, что по смыслу пункта 8 статьи 101 Налогового кодекса РФ в решении о привлечении проверяемого лица к налоговой ответственности приводятся доводы проверяемого лица, которые он использует в свою защиту, а доводы проверяемого лица налоговой инспекцией проверяются на основании доказательств, поэтому лучше подстраховать себя и приобщить к возражениям все имеющиеся у Вас доказательства. Налоговый орган, в свою очередь, не несет обязанности доказывать обстоятельства, на которые ссылается проверяемое лицо как на основание своих возражений. Задача налогового органа в таком случае, обеспечить проверяемому лицу возможность представить имеющиеся у него доказательства, а не собирать их за него самостоятельно.

Срок подачи возражений на акт выездной налоговой проверки

Как уже указывалось ранее, если налогоплательщик не согласен с содержанием или выводами, содержащимися в акте налоговой проверки, то налогоплательщик должен представить в налоговую инспекцию, проводившую проверку, письменные возражения к такому акту (п.6 ст.100 Налогового кодекса РФ, Письмо ФНС РФ от 07.08.2015г. № ЕД-4-2/13890).

Срок подачи возражений определяется со дня, следующего за днем вручения акта налоговой проверки лично налогоплательщику, либо на седьмой день при получении по почте. Письменные возражения к акту налоговой проверки проверяемым лицом предоставляются в следующие сроки:

- в течение одного месяца со дня получения акта налоговой проверки;

- в течение 30 дней со дня получения акта налоговой проверки (для консолидированной группы налогоплательщиков).

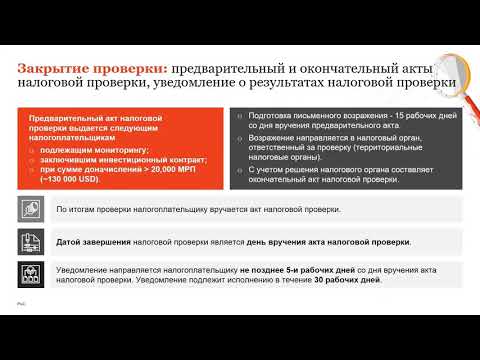

Точная дата рассмотрения материалов проведенной налоговой проверки устанавливается в пределах десятидневного срока, установленного пунктом 1 статьи 101 Налогового кодекса РФ, в которой уточнено, что десятидневный срок рассмотрения материалов налоговой проверки начинает исчисляться со дня истечения пятнадцатидневного срока, установленного для подачи возражений по акту налоговой проверки проверяемым лицом. Здесь важно отметить, что окончание пятнадцатидневного срока для подачи возражений, влечет за собой лишь начало исчисления десятидневного срока для рассмотрения материалов налоговой проверки.

Срок проверки представленных налогоплательщиком возражений на акт налоговой проверки

За налоговым органом закреплена обязанность по уведомлению проверяемого налогоплательщика о дате, времени и месте рассмотрения материалов проверки.

По результатам рассмотрения представленных возражений руководитель налоговой инспекции или его заместитель выносит решение о привлечении к ответственности за совершение налогового правонарушения, или же об отказе в привлечении к ответственности за совершение налогового правонарушения (см. п.7 ст.101 Налогового кодекса РФ).

Вызов осуществляется в форме письменного уведомления. При отсутствии вызова решение по акту, может быть отменено по формальному признаку в порядке судебного разбирательства. В качестве представителя предприятия может выступать руководитель или иное лицо, обладающее доверенностью на право присутствовать при рассмотрении материалов и давать пояснения по возникающим вопросам.

https://www.youtube.com/watch?v=hTEMo3_rOjo

При определении срока рассмотрения материалов акта и возражений проверяемого налогоплательщика должны учитываются следующие периоды:

- рассмотрение в течение десяти дней со дня окончания срока, установленного для внесения проверяемым лицом возражений на акт налоговой проверки;

- срок исчисляется в рабочих днях;

- при назначении углубленных мероприятий десятидневный период исчисляется со дня окончания углубленных мероприятий;

- период может быть увеличен в пределах одного месяца.

Налогоплательщик, не успевающий представить свои возражения в установленный законодательством срок, вправе обратиться в налоговую инспекцию с просьбой о переносе срока на основании веских доказательств. Такое обращение должно быть осуществлено до наступления предельного срока подачи возражений на акт налоговой проверки.

Налоговая, в свою очередь, имеет право вынести решение о проведении дополнительных мероприятий налогового контроля (п.6 ст.101 Налогового кодекса РФ). На проведение таких дополнительных мероприятий может быть отведен всего один месяц сверх месячного срока, установленного п.1 ст.101 Налогового кодекса РФ.

Срок проведения дополнительных мероприятий налогового контроля является самостоятельным сроком.

Письменные возражения на акт налоговой проверки рассматриваются руководителем налоговой инспекции, проводившей налоговую проверку или его заместителем. Решение по ним должно быть принято в течение десяти дней со дня истечения срока на представление возражений, а не со дня фактического представления проверяемым налогоплательщиком возражений по акту проверки.

В завершение отметим, что в Определении Арбитражного суда Республики Алтай от 19 февраля 2021г.

№ А02-1081/2015 говорится, что на основании акта налоговой проверки у налогоплательщика не возникает обязанности по уплате налогов, равно как и у налогового органа не возникает на основании одного лишь акта налоговой проверки права на обращение в суд с требованиями о включении в реестр задолженности по уплате налогов, пеней, штрафов и т.п.

Поэтому, если налогоплательщик не согласен с фактами или выводами, изложенными проверяющим инспектором в акте выездной налоговой проверки, ему необходимо составить письменные возражения на такой акт (п.6 ст.100 Налогового кодекса РФ, Письмо ФНС России от 07 августа 2015 года № ЕД-4-2/13890).

Видео:Как подать возражения на акт налоговой проверки?Скачать

Возражения на акт налоговой проверки

Возражения на акт налоговой проверки — это письменное обращение в налоговый орган, выражающее несогласие с актом налоговой проверки (п. 6 ст.100 НК РФ), результатами дополнительных мероприятий налогового контроля (п. 6.1 ст.101 НК РФ) или актом об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст.101.4 НК РФ).

Возражения могут быть поданы следующими способами:

- в канцелярию налогового органа или окно приёма документов налогового органа;

- по почте.

Сроки написания возражений на акт налоговой проверки

Налоговые инспекторы провели проверку вашей организации — камеральную либо выездную.

Обнаружив нарушения, налоговая инспекция решила привлечь вашу организацию к ответственности, либо доначислить налоги и пени.

Но еще до привлечения к налоговой ответстенности налоговый орган обязан выполнить ряд обязательных процедур, в число которых включена процедура по составлению акта налоговой проверки.

Итак, по окончании проведения любой проверки налоговые инспекторы (при выявлении нарушений) обязаны в установленные сроки составить акт налоговой проверки, где указываются все выявленные ими нарушения. Таким образом, акт налоговой проверки) — это первый итоговый документ, фиксирующий результаты проверки.

https://www.youtube.com/watch?v=HTLCG8UBbnc

По правилам пункта 5 статьи 100 Налогового кодекса РФ (далее — НК), акт налоговой проверки должен быть вручен подвергшемуся проверке лицу не позднее чем через пять дней с момента составления акта. Сам же акт оформляется в следующие сроки:

Если налогоплательщик не согласен с изложенными в акте фактами, то он может написать свои мотивированные возражения в течение одного месяца, начиная со дня следующего за получением акта налоговой проверки. Порядок представления возражений в налоговый орган един для камеральной и выездной проверок.

Если налогоплательщик уклоняется от получения акта, то налоговые органы могут направить акт налоговой проверки по почте заказным письмом. Тогда датой его вручения считается шестой рабочий день, считая со дня отправки письма. При этом дата фактического получения документов значения не имеет.

При этом доказать факт уклонения от получения акта обязан налоговый орган.

Если письмо пришло с опозданием, что не позволило компании ознакомиться с материалами проверки и представить возражения на акт, это также может послужить основанием для отмены решения.

Достаточно часто у налогоплательщика возникнет необходимость ознакомиться с материалами проверки. Налоговый орган (согласно п. 2 ст. 101 НК РФ) не вправе отказать в этом.

Оформление и содержание возражений

Возражения составляется в письменной форме — так предписывает статья 139.2 НК, введенная Законом № 153-ФЗ от 02.07.2013. Никаких других требований к этому документу в Налоговом кодексе РФ нет. Статья 139.2 НК определила перечень сведений, которые необходимо отразить жалобе, которые можно применять и к возражениям.

Хотя требований об изложении возражений на фирменных бланках организаций нормативно и не установлено, можно признать это обычаем делового оборота.

Сами возражения можно условно разделить на 3 части:

- вводная (самая короткая часть возражений, состоящая, как правило, из 1 – 3 абзацев);

- описательная (основная часть возражений);

- резолютивная.

В вводной части излагается информация о самой проверке, основаниях ее проведения, ее фактическом периоде проведения, составе проверяющих, на какой именно акт налоговой проверки составляется возражение, указав дату и номер этого документа. Формулировка при этом может быть следующей:

«В период с _____ по ____ ИФНС по ______________ району _________ области была проведена выездная налоговая проверка, по результатам которой составлен акт № ____ от __.__.____.

По результатам данного акта Обществу (индивидуальному предпринимателю) предложено уплатить недоимку по налогам (сборам) в сумме …, начисленные на нее пени в сумме … , а также штрафы в размере … . Данные предложения основаны на материалах проверки и выводах, отраженных в акте.

Налогоплательщик не согласен с фактами, изложенными в акте налоговой проверки, а также с выводами и предложениями проверяющих, в связи с чем на основании пункта 6 статьи 100 части первой Налогового кодекса РФ представляет свои возражения по акту налоговой проверки. … «.

В описательной части возражений излагаются все аргументы и доводы налогоплательщика. Здесь можно указывать любые доводы (как бесспорные, так – спорные и сомнительные) – это право налогоплательщика, но для начала необходимо понять, какие нарушения, отраженные в акте, действительно имеют место, а какие – домыслы налоговиков.

Затем – необходимо оценить, будет ли организация оспаривать те замечания, которые действительно имеют место. Это можно сделать путем устранения замечаний, выявленных налоговыми органами, т.е. представить уточненные налоговые декларации, в которых отразить и сумму доначисленного налога, и сумму неучтенных расходов или непринятых вычетов. Все это позволит снизить размер штрафа и пени.

Кроме того, если компания имеет возможность восстановить недостающие документы или исправить недочеты в имеющихся документах, то об этом также стоит позаботиться и представить исправленные или восстановленные документы вместе с возражениями. В этой части налоговый орган также должен будет снизить размер доначисленного налога с учетом внесенных исправлений.

https://www.youtube.com/watch?v=qmEasXjiiR4

Свои доводы лучше излагать подробно с указанием оспариваемого пункта акта и пояснением – почему организация поступила так и не иначе.

Желательно, чтобы ваши доводы подтверждались ссылками на законы, разъяснения Минфина и ФНС РФ, судебной практикой и документацию самого налогоплательщика (с ее приложением) – с такими аргументами налоговикам спорить будет трудно.

Также необходимо указать на:

- ошибки в расчетах проверяющих (если таковые имеют место в акте);

- ситуации, связанные с неверной оценкой документов и фактов

- ошибки или искажения, неверную интерпретацию хозяйственных операций налогоплательщика.

Излагать свои доводы лучше по тексту акта последовательно.

Все нарушения можно разделить на 2 группы:

- нарушение процесса проведения проверки (т.е. порядка и процедуры ее проведения);

- нарушение норм материального права (т.е. толкование налоговым органом содержания нормативных актов)

Если организация оспаривает акт налогового органа только в части порядка проведения проверки, то руководитель налогового органа может вынести решение о проведении мероприятий дополнительного контроля, что позволит устранить налоговым органом процедурные упущения. Поэтому лучше составлять возражения на акт налоговой проверки опираясь не только на процессуальные недочеты, но и на те упущения, которые налоговые органы сделали по существу проверки.

При этом следует помнить, что организация вправе обжаловать решение о привлечении ее к налоговой ответственности в судебном порядке лишь в той части, которая обжаловалась в вышестоящий налоговый орган т.к. только в этом случае будет соблюден обязательный досудебный порядок урегулирования спора (такой вывод следует из системного толкования п. 5 ст. 101.2 НК РФ и подп. 2 п. 1 ст. 148 АПК РФ).

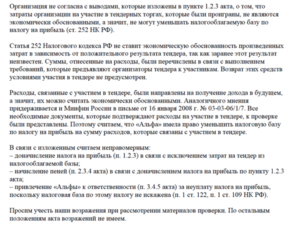

описательной части возражений может выглядеть так:

Факты, изложенные в акте налоговой проверки, не соответствуют следующим обстоятельствам: _____________________________ (излагаются обстоятельства со ссылками на документы, их подтверждающие).

Таким образом, выводы проверяющих не соответствуют __________________ (указываются законы и иные нормативные правовые акты, которым, по мнению налогоплательщика, не соответствуют выводы проверяющих

В резолютивной части возражений подводится итог и указывается общая сумма доначисленных налогов, с которой организация не согласна, с разбивкой по периодам и суммам (или сумма налога, в возмещении которой отказано).

Формулировка резолютивной части может быть следующей:

Учитывая вышеизложенное, в соответствии со статьями 100, 101 Налогового кодекса РФ прошу по результатам рассмотрения материалов налоговой проверки:

1) вынести решение об отказе в привлечении к ответственности за совершение налогового правонарушения;

2) не доначислять налог и не начислять пени за его несвоевременную уплату.

Также в резолютивной части (чтобы не давать лишний повод налоговикам рассмотреть возражения без вас) лучше написать, что организация просит уведомить ее о дате, месте и времени рассмотрении возражений указав при этом контактное лицо, адрес (место нахождения организации), телефон, факс (если эти сведения отличаются от тех, которые указаны на фирменном бланке организации).

Видео:Порядок обжалования акта налоговой проверки | как правильно оспорить требования налоговиков#СапелкинСкачать

Возражение на акт налоговой проверки. Образец 2021 года

Возражение на акт налоговой проверки – документ, который имеет право написать любая организация, в отношении которой проводилось мероприятие по налоговому контролю.

ФАЙЛЫ

Скачать пустой бланк возражения на акт налоговой проверки .docСкачать образец возражения на акт налоговой проверки .doc

Для чего конкретно используют возражение на акт налоговой проверки

Возражение, составленное от имени компании, позволяет ее руководству обжаловать какие-либо действия, итоги и выводы налоговиков, осуществивших налоговую проверку.

Существует два основных вида допускаемых налоговиками нарушений:

- процессуальные (т.е. ошибки в порядке проведения мероприятия);

- нарушения, связанные с нормами материального права (т.е. неверное толкование каких-либо документов, неполный учет предоставленных бумаг и т.п.).

Налоговая инспекция обязана отреагировать на письменное возражение независимо от того, по какому из этих типов нарушений оно написано.

Что не стоит обжаловать

Все, что касается деятельности фирмы по части документов, финансов, бухгалтерии и налогов можно и нужно обжаловать в случае несогласия.

https://www.youtube.com/watch?v=KeIVgX0ugY4

Но есть некоторые моменты, против которых подавать возражение в налоговую нецелесообразно. Это:

- сроки проведения процедуры проверки (даты начала и окончания),

- неточности в оформлении протокола,

- небольшие процессуальные нарушения.

Все эти незначительные мелочи на данном этапе стоит оставить без внимания, сосредоточившись на сути претензии. Здесь пометка «на данном этапе» означает, что их следует приберечь для суда, где в случае чего можно будет постараться дискредитировать акт (т.е. признать его незаконным).

Кроме того, следует иметь ввиду, что составленное по всем правилам, с приложением всех необходимых бумаг, возражение на предмет именно процедуры проведения проверки вполне может привести к дополнительным контрольным мероприятиям со стороны налоговиков. А их результаты, в свою очередь, запросто могут выявить более серьезные ошибки и нарушения в деятельности предприятия.

Как обосновывать возражение

Перед тем как «затевать дискуссию» с налоговой, желательно запастись стопроцентной аргументацией и комплектом убедительных документов, удостоверяющих правоту организации, которые нужно присовокупить к возражению. Для этого необходимо самым тщательнейшим образом изучить акт налоговой проверки, и все выявленные спорные пункты несколько раз перепроверить.

Если в момент написания акта налоговой проверки у компании по каким-то причинам не хватало некоторых документов, но она в кратчайшие сроки успела восстановить их или смогла исправить небольшие неточности в имеющихся бумагах, в возражении это надо обязательно отразить.

Это позволит снизить размер доначисленного налога, если таковой был назначен, а также избежать всевозможных штрафов и пени.

Все свои доводы нужно тщательно и подробно пояснять, указывая обстоятельства, приведшие к тому или иному недочету и ссылаясь на законодательство РФ в сфере налогов, гражданского права, судебную практику и нормативно-правовые акты компании.

С грамотно обоснованными аргументами налоговикам спорить будет трудно, к тому же они, в случае чего, станут доказательной базой при обращении компании в суд (если, конечно, до этого дойдет дело). Здесь же необходимо отметить и то, что в суде можно будет поднимать только те пункты акта налоговой проверки, которые ранее были обжалованы в вышестоящей налоговой инспекции.

Куда и как подавать возражение

Возражение следует подавать на адрес территориальной налоговой службы, специалисты которой проводили проверку. Документ можно передавать:

- лично «из рук в руки»,

- направив его по почте заказным письмом с уведомлением о вручении.

Оба эти способа гарантируют то, что налоговики получат возражение своевременно.

Сегодня получил распространение еще один проверенный вариант доставки документа: через электронные сервисы, но только при условии, что организация имеет официально зарегистрированную цифровую подпись.

В течение каких сроков возражать

Для подачи возражения существуют установленный срок, одинаковый при проведении камеральной и выездной налоговой проверки – он равен одному месяцу с момента получения акта.

Если этот период будет нарушен, организации вряд ли удастся оспорить акт (скорее всего только через судебную инстанцию).

Основные нюансы в составлении возражения

На сегодняшний день нет строго установленного образца возражения на акт налоговой проверки. Работники предприятий и организаций могут составлять документ в произвольной форме, опираясь на свое представление о нем.

При этом желательно учитывать некоторые нормы делопроизводства и правила написания деловой документации. В частности в возражении следует обязательно указать:

- адресата, т.е. наименование, номер и адрес именно той налоговой службы, в которую отправляется возражение,

- сведения об отправителе (название компании и адрес),

- номер возражения и дату его составления.

В основной части следует обозначить

- акт, в отношении которого составляется возражение,

- подробнейшим образом описать суть претензии, с внесением всех наличествующих доводов и аргументов.

В документе обязательно нужно сослаться на законы, которые подтверждают правоту составителя возражения и указать все прикладываемые к нему дополнительные бумаги (отметив их как отдельное приложение).

На что обратить внимание при оформлении документа

Ни ФНС в своих актах, ни закон никак не регламентируют оформление возражения. То есть его можно писать от руки или печать на компьютере на обыкновенном листе А4 формата или на фирменном бланке компании.

https://www.youtube.com/watch?v=s0d4XH3hcNo

Неукоснительно важно соблюсти лишь одно условие: возражение должно быть подписано руководителем предприятия или уполномоченным на создание подобного рода документов сотрудника. Если бланк визирует доверенное лицо, в нем необходимо также указать номер и дату составления доверенности.

Удостоверять возражение печатью на сегодня не обязательно, поскольку с 2021 года предприятия и организации имеют полное право не использовать в своей работе штемпельные изделия (если только эта норма не прописала в локальных актах фирмы).

Документ следует составлять в двух экземплярах, один из которых передавать в налоговую инспекцию, второй, после проставления отметки у налогового специалиста о принятии документа, оставлять у себя.

Видео:Как подать возражения на акт налоговой проверкиСкачать

Пишем возражения на акт налоговой проверки — образец

Образец возражений на акт налоговой проверки пригодится в том случае, если вы не согласны с позицией, которую сформировали проверяющие. О том, как им правильно возразить, читайте в нашей статье.

Акт налоговой проверки и его правовая сущность

Возражения на акт налоговой проверки: как составить и подать

Где взять образец возражений на акт налоговой проверки

Итоги

Акт налоговой проверки и его правовая сущность

Акт налоговой проверки — это документ, который фиксирует результаты проведенной проверки и содержит позицию контролеров по вопросам правильности исчисления и уплаты налогов налогоплательщиком.

Акт составляется как при выездных, так и при камеральных проверках. Однако при выездных это происходит всегда, а при камеральных только в том случае, если налоговики выявили нарушения (п. 5 ст. 88, п. 1 ст. 100 НК РФ).

Подробнее об акте камеральной проверки читайте в статье «Акт камеральной налоговой проверки — образец», об акте выездной проверки — в материале «Акт выездной налоговой проверки — образец и особенности».

Отметим, что акт не является итоговым документом.

Он информирует налогоплательщика о предварительных выводах налоговиков, но не содержит каких-либо требований к нему и не порождает правовых последствий — а значит, не может быть обжалован в вышестоящем налоговом органе или суде (см.

определение Конституционного суда РФ от 27.05.2010 № 766-О-О). Итоговым документом выступает решение, принимаемое в ходе рассмотрения материалов проверки, к которым относится в том числе и акт.

Об обжаловании «проверочного» решения читайте в статье «Порядок действий налогоплательщика, если он не согласен с решением о привлечении (об отказе в привлечении) к ответственности по итогам проверки».

На случай несогласия налогоплательщика с мнением проверяющих, изложенным в акте, НК РФ предусматривает возможность подачи возражений на него (п. 6 ст. 100 НК РФ).

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Возражения на акт налоговой проверки: как составить и подать

Посредством подачи возражений налогоплательщик может выразить свое несогласие:

- с фактами, изложенными в акте налоговой проверки,

- выводами и предложениями проверяющих.

На подачу возражений НК РФ отводит 1 месяц. Срок начинает исчисляться со дня получения налогоплательщиком акта проверки (п. 6 ст. 100 НК РФ).

Возразить можно на акт в целом или на его отдельные положения. Все возражения необходимо подкреплять ссылками на нормы законодательства. Кроме того, к возражениям нужно приложить копии документов, подтверждающих обоснованность возражений.

Заметим, что подача таких документов — право, а не обязанность, однако прилагать их стоит всегда. Возражения войдут в материалы проверки и будут изучены и учтены в ходе рассмотрения этих материалов. Наличие подтверждающих документов при этом, как правило, позволяет снять лишние вопросы.

Где взять образец возражений на акт налоговой проверки

Специального бланка для возражений на акт налоговой проверки не предусмотрено, поэтому составляются они в свободной форме. Их образцы можно найти в справочно-правовых системах, а также на нашем сайте.

Образец возражений на акт камералки ищите в материале «Возражения на акт камеральной налоговой проверки — образец», на акт выездной проверки — в материале «Возражения на акт выездной налоговой проверки — образец».

Возражение оформите в 2 экземплярах: первый отправьте в инспекцию, второй оставьте у себя.

Отправлять лучше заказным или ценным письмом с уведомлением и описью вложений – так у вас будет доказательство того, когда и что было отправлено вами и получено налоговиками.

Так контролеры не смогут обвинить вас в несвоевременной подаче возражений и сделать вид, что не видели подтверждающие документы, приложенные к возражениям.

https://www.youtube.com/watch?v=RXenwn17glc

Возражения и документы под опись также можно подать в ИФНС лично или через представителя.

Если же вы не подали письменные возражения и не согласны с принятым налоговиками решением по результатам налоговой проверки, у вас есть возможность в устной форме пояснить свою позицию. Сделайте это во время рассмотрения материалов налоговой проверки (п. 4 ст. 101 НК РФ).

Итоги

Возражения на акт налоговой проверки оформите в произвольном виде – специальной формы для них не предусмотрено. В этом документе аргументировано изложите, с чем вы не согласны, со ссылками на нормы законодательства, разъяснения Минфина и ФНС, подкрепите свои выводы решениями судов. Приложите подтверждающие документы.

На оформление возражений у вас есть 1 месяц с момента получения акта проверки. Если вы вовремя этого не сделали, у вас остается право в устной форме пояснить свою позицию при рассмотрении материалов налоговой проверки в инспекции.

Видео:КАК ОБЖАЛОВАТЬ АКТ НАЛОГОВОЙ ПРОВЕРКИСкачать

Возражение на акт налоговой проверки: новые сроки с сентября 2021 года

Возражение на акт налоговой проверки важно подать вовремя. Сроки для возражения на акт проверки поменялись в сентябре 2021 года. Новые сроки применяют, если в ходе проверки мероприятий проводились дополнительные мероприятия налогового контроля. Здесь вы узнаете про все изменения и сможете скачать бланк и образец возражений по акту.

Читайте в статье:

Налоговики составляют акты по фактам:

- Завершения камеральных проверок.

- Окончания выездных проверок.

- Проведения дополнительных контрольных мероприятий.

- Установленных налоговых нарушений.

Если вы не согласны с выводами налоговых инспекторов нужно оформить акт возражений. Он может служить основанием для освобождения компании от доначислений налогов, штрафов и пеней.

Поэтому отнестись к этому документу нажно очень внимательно. Далее мы расскажем о том, что нужно написать в возражениях, какие бумаги к ним приложить и куда их направить.

Кроме того, вы увидите и образец этого документа.

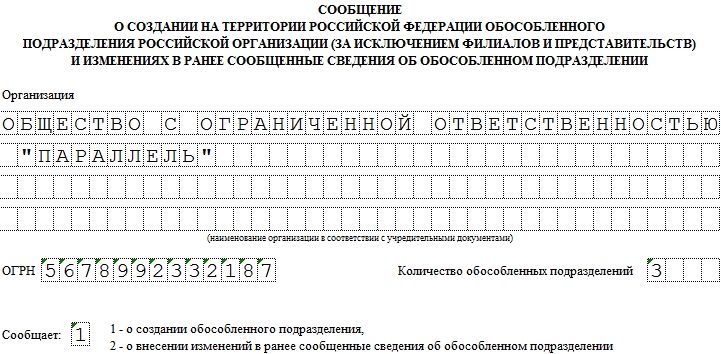

Подача возражений на акты налоговых проверок: куда обращаться

Если налогоплательщик не согласен с информацией в итоговом документе, он имеет право подготовить письменные возражения инспекции, выразив несогласие с выводами налоговиков. Подавать документ с возражениями нужно в ту инспекцию, которая составила акт налоговой проверки. Узнать ее адрес и номер можно на сайте ФНС:

Возражение на акт налоговой проверки: как составить

Универсальной формы документа, выражающего несогласие налогоплательщика с выводами инспекторов, сейчас нет, поэтому возражения можно написать в произвольной форме.

- Скачать бланк акта налоговой проверки.

- Скачать бланк возражений.

Однако безопаснее заполнить бланк, рекомендованный ФНС в информации от 25.04.2021. В этом документе нужно:

- Указать пункты акта, с которыми фирма или предприниматель не соглашаются.

- Обосновать свои возражения по пунктам.

- Привести ссылки на нормативную базу в подтверждение возражений.

- По возможности привести письма Минфина и ФНС, примеры судебных решений.

Оформить документ необходимо в двух экземплярах – для себя и для налоговиков. Подписывает возражения на акт налоговой проверки руководитель фирмы или ИП либо уполномоченное лицо – по доверенности (например, главбух). Вместе с возражениями можно подать в инспекцию любые подтверждающие документы.

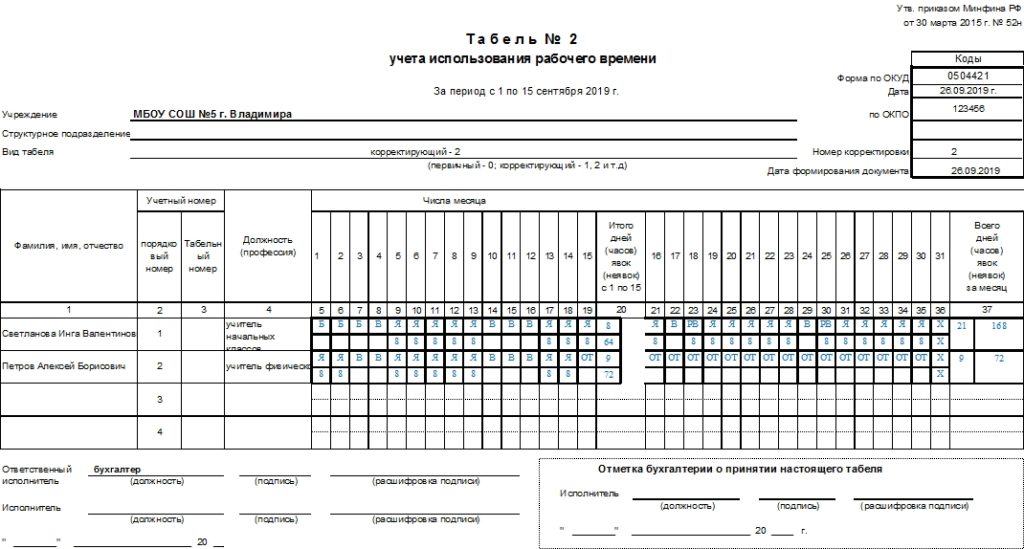

Срок подачи возражений на акт налоговой проверки и на акт нарушений

Фирме или предпринимателю дается один месяц на то, чтобы выразить письменное несогласие по актам:

- камерального и выездного контроля,

- установленных налоговых нарушений.

Месячный срок подачи возражений на акт налоговой проверки отсчитывается со дня получения из инспекции документа с официальными выводами. Даты получения могут различаться в зависимости от способа вручения акта налогоплательщику. Подробнее об этом читайте в таблице 1.

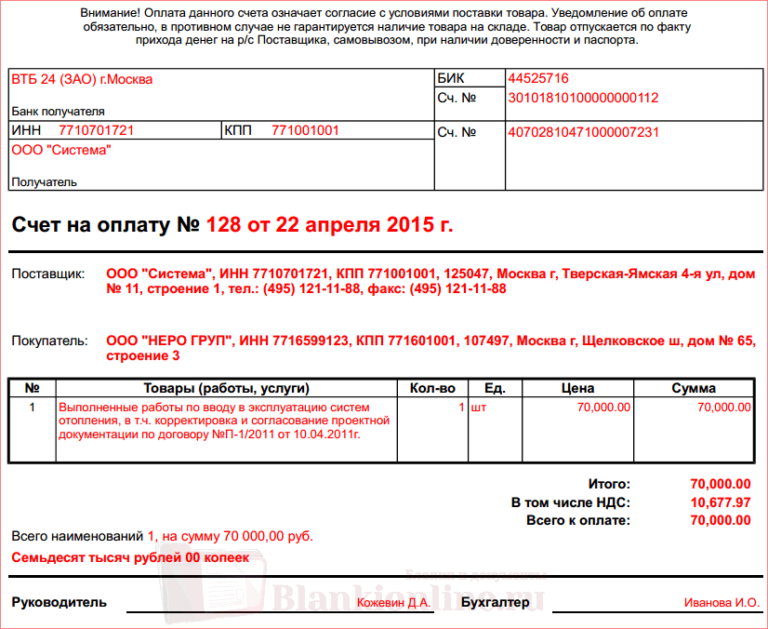

Таблица 1. Срок подачи возражений на акт налоговой проверки

| Способ вручения акта | Дата получения акта |

| По ТКС | День поступления в инспекцию квитанции о приеме акта от налогоплательщика. Он отправляет квитанцию не позднее шести дней с даты направления ему акта из инспекции |

| По почте | Шесть рабочих дней с даты отправки заказного письма |

| Лично или представителю | Пять рабочих дней с даты принятия решения по проверке, начиная с даты подписания этого решения |

По всем этим срокам действует налоговое правило о переносе крайней даты, приходящейся на нерабочий день, на ближайшую рабочую дату.

Пример

Подача возражений на акты налоговых проверок

Инспекция приняла решение по налоговой проверке ООО «Символ» 25 июля 2021 года. «Символ» получил акт 1 августа 2021 года. Подать письменные возражения на акт проверки «Символ» может до 3 сентября 2021 года, потому что 1 и 2 сентября в 2021 году – выходные дни.

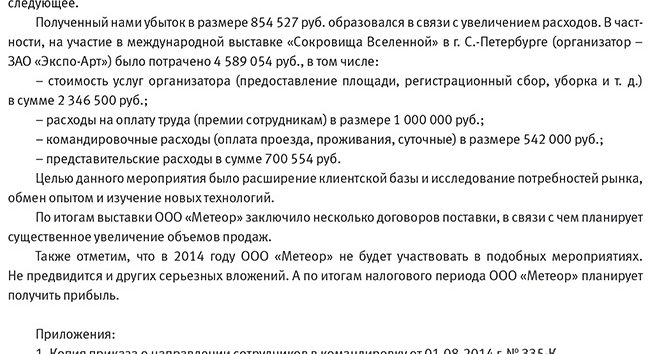

Сроки подачи возражений по дополнительным мероприятиям

В ходе проверки фирмы или предпринимателя руководитель налоговой инспекции или его непосредственный заместитель вправе назначить дополнительные налоговые контрольные мероприятия. Это может быть, например:

- экспертиза;

- допрос свидетеля;

- требование предоставить документы.

В 2021 году сроки для возражений по дополнительным контрольным мероприятиям изменились. До 3 сентября 2021 года подать документ от несогласии можно в течение 10 дней после завершения дополнительных мероприятий. Однако с 3 сентября 2021 года изменяется п. 6.1 ст. 101 НК РФ. В результате появляется новый документ — дополнение к акту проверки.

В дополнении к акту налоговики могут:

- Перечислить дополнительные контрольные процедуры.

- Привести доказательства наличия нарушений или признать их отсутствие.

- Сделать выводы.

- Сформулировать предложения проверяемой фирме или предпринимателю, как исправить нарушения.

- Дать ссылки на нормы НК РФ о штрафах, если решение об их назначении принято.

Новая последовательность действий налогоплательщика и инспекторов по завершении дополнительного контроля приведена в таблице 2.

Таблица 2. Сроки подачи возражений по дополнительным мероприятиям

| № п/п | Действие инспекции | Действие фирмы или ИП | Новые сроки |

| 1. | Подписывает дополнение к акту налоговой проверки | — | 15 дней после окончания дополнительных мероприятий |

| 2. | Передает дополнение к акту проверяемому налогоплательщику | Подтверждает получение дополнения к акту распиской или иным способом | Пять дней с даты подписания дополнения к акту проверки |

С 3 сентября 2021 года подать возражение на выводы инспекции по дополнительным мероприятиям фирма или предприниматель могут в течение 15 дней с даты получения дополнения к акту налоговой проверки.

Подать возражение на акт налоговой проверки: каким способом

Передать в инспекцию документ о несогласии и приложения к нему налогоплательщик может сам или через представителя:

- в канцелярию инспекции;

- в окно приема документов;

- по почте – желательно ценным письмом с описью вложений и с уведомлением о вручении.

Подали возражение на акт налоговой проверки, что дальше?

Руководитель налоговой или его непосредственный заместитель рассматривает возражения фирмы или предпринимателя по акту, изучает сам акт и приложенные документы, после чего принимает окончательное решение.

https://www.youtube.com/watch?v=6SNfsN0J3-k

Все действия можно представить в виде схемы.

📸 Видео

Вебинар: Акт налоговой проверки: как развалить позицию ФНС.Скачать

Бесплатный вебинар «Возражения на акт налоговой проверки: документ, стадия, особенности»Скачать

7 ошибок при обжаловании акта налоговой проверки, которые дорого вам обойдутся.Скачать

Получили АКТ по налоговой ПРОВЕРКЕ, как составить ВОЗРАЖЕНИЕ по акту?! ОБРАЗЕЦСкачать

Как проводится камеральная налоговая проверка?Скачать

Возражения на акт проверки - ищем слабые места. Мастер классСкачать

Обжалование результатов налоговой проверкиСкачать

НАЛОГОВАЯ ПРОВЕРКА. ВОЗРАЖЕНИЯ ПО ДОПОЛНЕНИЮ К АКТУСкачать

Налоговая не принимает зачет убытковСкачать

Может ли быть продлен срок рассмотрения материалов налоговой проверки и вынесение решения по ней?Скачать

Возражения к акту налоговой проверкиСкачать

Ошибка 1. Возражения на акт проверки напишет наш бухгалтер и/или юрист.Скачать

Школа адвокатов | Как оспорить нарушения, выявленные налоговойСкачать

Как правильно оспаривать результаты проверокСкачать

Как обжаловать акт налоговой проверки 18+Скачать