Предметом договора аренды может являться имущество организации, в том числе и скот. Договор аренды подписывают две стороны: арендатор и арендодатель.

Каковы особенности учета по договору аренды у каждой из сторон сделки? Какими первичными документами оформляется передача скота? Как учитывать приплод и выбраковку павших животных? В каких случаях договор аренды животных признается недействительным и как этого избежать? Спектр вопросов, возникающий при подписании договора аренды, широк. Рассмотрим наиболее важные из них.

- Учет у арендодателя

- МПЗ

- ОС

- Учет у арендатора

- Договор аренды скота и его особенности

- Главное

- Методические материалы: особенности бухгалтерского учета и налогообложения аренды федерального имущества, имущества субъектов Федерации и муниципального имущества арендатором

- Записи в Книге продаж

- Записи в Книге покупок

- Отражние операций, связанных с арендой в бухгалтерском учете и в учете для целей налогообложения

- Отражение операций, связанных с арендой федерального имущества, имущества субъектов Федерации и муниципального имущества неплательщиками НДС

- Бухгалтерский учет при аренде основных средств (нюансы)

- Основные понятия договора аренды

- Учет ОС у арендодателя

- Учет арендованных основных средств у арендатора

- Итоги

- 📺 Видео

Учет у арендодателя

Наиболее часто предприятие сдает животных в аренду другой организации без права его выкупа. Арендодатель является собственником животных в течение срока действия договора аренды.

Скот учитывается на балансе арендодателя (608 ГК РФ, Приказ №91н от 13-10-03 г. Минфина (п. 21).

В бухгалтерском учете лимит стоимости ОС 40000 рублей, следовательно, учет живого имущества, передаваемого в аренду, может вестись как МПЗ и в составе ОС.

МПЗ

Учет таких животных первоначально ведется, как правило, на счете 10, с открытием отдельного субсчета, например, «Животные», «Малоценные животные». Стоимость животного затем списывается на счета производственных затрат, например, 20/2 «Животноводство». На момент аренды такое животное может не учитываться на счетах как отдельный объект.

Используют забалансовый учет. При необходимости открывают новый забалансовый счет и фиксируют его в учетной политике, например, счет «Малоценные животные».

ОС

Животные зафиксированы в учете в составе основных средств (ОС) на балансовом счете 01, субсчет «Скот рабочий и продуктивный» (Сельскохозяйственный план счетов согласно приказу Минсельхоза №654 от 13-06-01 г.).

Открываются отдельные аналитические счета для животных, используемых в собственном производственном процессе и сданных в аренду.

Стоимость сданного в аренду животного переносится внутренней проводкой по счету 01 на соответствующий аналитический счет.

На имущество в аренде, в том числе и животных, продолжает начисляться амортизация. Открывается субсчет по счету 02, на котором выделена амортизация животных, сданных в аренду, например, «Животные, переданные в аренду».

Амортизация начисляется в зависимости от характера деятельности арендодателя:

- Д91 К02 – сдача скота в аренду не относится к основным видам деятельности;

- Д20 К02 — сдача скота в аренду — основная деятельность.

Плата, полученная за арендованных животных, отражается:

- Дт 76,62 Кт 91 — сдача скота в аренду не относится к основным видам деятельности;

- Дт 76,62 Кт 90 — сдача скота в аренду — основная деятельность.

Каждый месяц арендные платежи нужно включать в доходы на основании договора аренды. Организациям на ОСНО следует помнить, что арендные операции по общему правилу являются объектом налогообложения НДС и начислять налог с арендных платежей нужно. Проводка будет такой: Д90(91) К68.

По окончании срока договора и возврате животных в организацию аналитические счета по сч. 01, 02 по арендованным животным закрывают и далее ведут учет имущества как собственного, не находящегося в аренде.

На заметку! Животноводческая продукция, полученная в ходе эксплуатации арендованных животных, является собственностью арендовавшей организации и не подлежит возврату по окончании срока аренды (ГК РФ ст. 606).

Животное стоимостью от 40 до 10000 рублей не признается в НК РФ амортизируемым имуществом, тогда как в бухгалтерском учете подлежит амортизации. Вместе с тем, согласно НК РФ, ст.

254-1 (3), способ включения в затраты в целях НУ такого имущества организация вправе выбирать самостоятельно.

Целесообразно списывать стоимость животных для целей НУ не единовременно, а пролонгировано – в продолжение срока использования скота, чтобы избежать образования учетных разниц в НУ и БУ, следовательно, и дополнительных проводок в БУ.

Учет у арендатора

У организации, арендовавшей скот, он не находится на балансе, следовательно, принимается к учету на забалансовых счетах, например, на сч. 001. При подписании договора аренды имеет место ряд существенных нюансов.

Так, если по договору приплод и выбраковка остаются у арендатора, то этот отдельный вид имущества учитывается в основном учете. Д11 К20-2 – отражен приплод (выбраковка), принятие на баланс.

Далее: Д08 К11, Д01 К08 – перевод в основное стадо.

https://www.youtube.com/watch?v=59XVlphcUis

Полученную от арендованных животных продукцию целесообразно учитывать на счете 40, по субстчету «Животноводство» (2):

- Д 40 К20,23 и др. – поступила продукция из производства;

- Д 10,90,43,20 и др. Кт 40 – выбытие готовой продукции (продажа, возврат в производство, оприходование на склад, использование в качестве материалов и др.).

На заметку! Операции по учету арендованных животных оформляются с использованием стандартных первичных документов и форм. Так, приплод приходуется в день рождения животного актом на оприходование приплода (ф.

СП-39), а передачу животных отражают стандартным актом приема-передачи по ф. ОС-1 либо самостоятельно разработанной в организации формой акта. Применяют и унифицированную инвентарную карточку по ф.

ОС-6 для учета арендованного животного, и другие принятые и закрепленные в учетной политике арендатора формы.

Договор аренды скота и его особенности

Основой хозяйственно-правовых отношений, возникающих между арендатором и арендодателем, является договор на аренды скота. Его основные разновидности:

Возможность выкупать арендованный скот установлена ст. 624 (1) ГК РФ. В первом случае по окончании договорного срока имущество возвращается собственнику. Во втором — арендатор вносит выкупную стоимость частями, аналогично арендной плате, либо полностью – по окончании договорного срока.

Как уже отмечалось выше, в договоре могут быть прописаны и условия, касающиеся распоряжения выбракованными и вновь родившимися животными.

На заметку! Выкупленные арендатором животные, как правило, поступают на счет 08 и учитываются по первоначальной стоимости, основой которой будет выкупная стоимость. Выкупная стоимость, вносимая частями, не списывается на затраты, а суммируется (например, на счете 76 или 60), и итоговая сумма берется в расчет.

В договор аренды скота включают следующие необходимые данные:

- количество животных, их пол;

- общий живой вес;

- общую стоимость;

- порядок внесения арендной платы, график платежей;

- стоимостные условия аренды;

- условие выкупа или отсутствие такого условия;

- другие существенные условия договора.

В ином случае возможны последующие разногласия между арендодателем и арендатором, нередко и признание договора недействительным в суде.

Главное

- Арендовать скот можно на основании договора аренды. Во избежание возникающих споров и судебных разбирательств такой договор должен содержать все существенные условия сделки.

- Собственник скота учитывает его в течение всего срока аренды на балансе с использованием аналитических счетов БУ.

- Учет животных может, в зависимости от их стоимости, вестись в составе ОС или МПЗ.

- Арендатор ведет учет скота за балансом. Если условием договора предусмотрено поступление в его собственность молодняка или выбракованных животных, они учитываются общим порядком, с помощью двойной записи.

- Арендуемый скот можно выкупать. Это условие также необходимо прописать в договоре.

Видео:Особенности бухгалтерского учета объектов аренды в 1ССкачать

Методические материалы: особенности бухгалтерского учета и налогообложения аренды федерального имущества, имущества субъектов Федерации и муниципального имущества арендатором

Согласно пункту 3 статьи 161 Налогового кодекса Российской Федерации (далее — Кодекс) при предоставлении на территории Российской Федерации органами государственной власти и управления, органами местного самоуправления в аренду федерального имущества, имущества субъектов Российской Федерации и муниципального имущества налоговая база определяется как сумма арендной платы с учетом налога. При этом налоговая база определяется налоговым агентом отдельно по каждому арендованному объекту имущества. В этом случае налоговыми агентами признаются арендаторы указанного имущества. Указанные лица обязаны исчислить, удержать из доходов, уплачиваемых арендодателю, и уплатить в бюджет соответствующую сумму налога.

Письмо ФНС от 16.02.2015 № ГД-4-3/2256@)

Налоговый агент составляет счета-фактуры (за арендодателя, «агентские» счета-фактуры) и регистрирует их в книге продаж.

Записи в Книге продаж

При этом в книге продаж заполняются следующие графы:

| 1 | Порядковый номер записи |

| 2 | 06 |

| 3 | Данные из строки 1 счета-фактуры |

| 7 | Данные из строки 6 счета-фактуры |

| 8 | ИНН и КПП из строки 6б счета-фактуры |

| 11 | Номер и дату из платежно-расчетного документа строки 5 счета-фактуры |

| 12 | Данные из строки 7 счета-фактуры, если он выставлен в иностранной валюте). Если счет-фактура выставлен в рублях, эта графа не заполняется |

| 13а | Сумму из строки «Всего к оплате» графы 9 счета-фактуры, если он выставлен в иностранной валюте. Если счет-фактура выставлен в рублях, эта графа не заполняется |

| 13б | Сумму из строки «Всего к оплате» графы 9 счета-фактуры (эта графа всегда заполняется в рублях и копейках, в т.ч. когда счет-фактура выставлен в иностранной валюте) |

| 14 | Сумму из графы 5 счета-фактуры, если в графе 7 счета-фактуры указана ставка НДС 18% или 18/118 (эта графа всегда заполняется в рублях и копейках, в т.ч. когда счет-фактура выставлен в иностранной валюте) |

| 15 | Сумму из графы 5 счета-фактуры, если в графе 7 счета-фактуры указана ставка НДС 10% или 10/110 (эта графа всегда заполняется в рублях и копейках, в т.ч. когда счет-фактура выставлен в иностранной валюте) |

| 16 | Сумму из графы 5 счета-фактуры, если в графе 7 счета-фактуры указана ставка НДС 0% (эта графа всегда заполняется в рублях и копейках, в т.ч. когда счет-фактура выставлен в иностранной валюте) |

| 17 | Сумму из графы 8 счета-фактуры, если в графе 7 счета-фактуры указана ставка НДС 18% или 18/118 (эта графа всегда заполняется в рублях и копейках, в т.ч. когда счет-фактура выставлен в иностранной валюте) |

| 18 | Сумму из графы 8 счета-фактуры, если в графе 7 счета-фактуры указана ставка НДС 10% или 10/110 (эта графа всегда заполняется в рублях и копейках, в т.ч. когда счет-фактура выставлен в иностранной валюте) |

Записи в Книге покупок

Следует помнить, что «агентские» счета-фактуры подлежат регистрации в книге покупок, только если налоговый агент по НДС является плательщиком этого налога (НДС), а счет-фактура составлен в одной из следующих ситуаций:

- при оплате аренды государственного или муниципального имущества у органов власти;

- при оплате приобретенного государственного или муниципального имущества у органов власти.

Примечание:

То же при оплате товаров (работ, услуг), приобретенных у иностранного лица, не состоящего на налоговом учете в РФ.

«Агентские» счета-фактуры регистрируются в книге покупок за тот квартал, в котором НДС по ним был перечислен в бюджет, но не ранее принятия к учету соответствующих товаров (работ, услуг).

Важно подчеркнуть, что в случаях уплаты суммы НДС в бюджет частями, то и счет-фактура регистрируется в книге покупок только на ту часть налога, которая уплачена в бюджет.

https://www.youtube.com/watch?v=YTVVzKwLHG0

Кроме того, вычет «агентского» НДС можно заявить только в том квартале, в котором выполнены условия для вычета. Перенос вычета по НДС на более поздние кварталы не допускается.

В книге покупок заполняются следующие графы:

| 1 | Порядковый номер записи |

| 2 | 06 |

| 3 | Данные из строки 1 счета-фактуры |

| 7 | Номер и дату платежно-расчетного документа из строки 5 счета-фактуры |

| 8 | Дату принятия товаров (работ, услуг) к учету |

| 9 | Данные из строки 2 счета-фактуры |

| 10 | ИНН и КПП из строки 2б счета-фактуры |

| 13 | Данные из графы 11 счета-фактуры (при наличии) |

| 14 | Данные из строки 7 счета-фактуры, если он выставлен в иностранной валюте. Если счет-фактура выставлен в рублях, эта графа не заполняется |

| 15 | Сумму из строки «Всего к оплате» графы 9 счета-фактуры |

| 16 | Сумму НДС, принимаемую к вычету по счету-фактуре в текущем квартале (эта графа всегда заполняется в рублях и копейках, в т.ч. когда счет-фактура выставлен в рублях) |

Начиная с отчетности за I квартал 2015 г. в декларации по НДС по каждому счету-фактуре, зарегистрированному:

- в книге покупок — необходимо заполнить разд. 8;

- в книге продаж — необходимо заполнить разд. 9.

Отражние операций, связанных с арендой в бухгалтерском учете и в учете для целей налогообложения

Во всех примерах сумма арендной платы по договору составляет 18 619.42 руб (в том числе: сумма арендной платы: 15 779.17 руб; сумма НДС: 2 840.25 руб).

В бухгалтерском учете операции по удержанию, уплате, а при небходимости учете сумм НДС с арендной платы в составе затрат отражаются проводками:

| 1 | Начислена в соответствии с договором и включена в состав затрат текущего месяца сумма арендной платы государственного (муниципального) имущества (без НДС) | 20 (23, 25, 26, 44…) | 76 (60) | 15 779.17 |

| 2 | Уплачена арендодателю (государственному или муниципальному учреждению) арендная плата в соответствии с договором (за минусом НДС) | 76 (60) | 51 | 15 779.17 |

| 3 | Начислена сумма НДС, подлежащая уплате в бюджет за арендодателя («агентский» НДС) | 76 (60) | 68/НДС | 2 840.25 |

| 4 | Уплачена в бюджет сумма «агентского» НДС | 68/НДС | 51 | 2 840.25 |

| 5 | Отражена сумма НДС, уплаченного в бюджет за арендодателя в составе НДС по приобретенным ценностям | 19 | 76 | 2 840.25 |

| 6 | Сумма НДС, уплаченного в бюджет за арендодателя поставлена к вычету | 68/НДС | 19 | 2 840.25 |

Отражение операций, связанных с арендой федерального имущества, имущества субъектов Федерации и муниципального имущества неплательщиками НДС

| 1 | Начислена сумма НДС, подлежащая уплате в бюджет за арендодателя («агентский» НДС) | 76 (60) | 68/НДС | 2 840.25 |

| 2 | Уплачена в бюджет сумма «агентского» НДС | 68/НДС | 51 | 2 840.25 |

| 3 | Уплачена арендодателю (государственному или муниципальному учреждению) арендная плата в соответствии с договором (за минусом НДС) | 76 (60) | 51 | 15 779.17 |

| 4 | Сумма оплаты аренды государственного (муниципального) имущества и сумма «агентского» НДС отнесены на затраты текущего месяца | 20 (23, 25, 26, 44…) | 76 (60) | 18 619.42 |

Видео:Бухгалтерский учет понятно за 10 минутСкачать

Бухгалтерский учет при аренде основных средств (нюансы)

Учет аренды основных средств, нормативные документы, бухгалтерские проводки — в нашей статье рассмотрены все особенности учета по договорам аренды.

Основные понятия договора аренды

Учет ОС у арендодателя

Учет арендованных основных средств у арендатора

Итоги

Основные понятия договора аренды

Основополагающий документ, регламентирующий арендные отношения, — это гл. 34 Гражданского кодекса РФ.

https://www.youtube.com/watch?v=Tg6l_gfjVm4

Объектом аренды может быть разное имущество, обладающее свойством не терять натуральные свойства при эксплуатации, объединенное в правовом поле под термином «непотребляемые вещи».

Эта особенность позволяет вернуть исходный объект правообладателю без изменения его функциональных и качественных характеристик.

Это земельные участки, здания, оборудование, транспорт и другие подобные объекты, как правило основные средства организаций.

Объект, признаваемый в составе основных средств, отвечает критериям, установленным в п. 4 ПБУ 6/01 (утвержденного приказом Минфина России от 30.03.2001 № 26н). Критериев всего 4:

- объект предназначен для использования в деятельности организации, в том числе в арендных сделках для передачи арендатору;

- объект используется продолжительное время, превышающее 12 месяцев, или период, превышающий обычный операционный цикл длительностью более 12 месяцев;

- объект должен приносить доходы в будущем;

- его перепродажа не предполагается.

Имеется и дополнительное условие: критерии должны выполняться все одновременно.

Какие ПБУ законодатели планируют разработать в 2021–2021 годах, узнайте из этой публикации.

Арендодатель (собственник имущества) сдает его в аренду, арендатор принимает. По общему правилу при операционной аренде собственником предмета сделки остается арендодатель, смены собственника не происходит. Арендатор временно, в период действия договора аренды, пользуется и владеет имуществом, не являясь его собственником.

Право собственности может переходить только в случае, если договором предусмотрено условие выкупа имущества по окончании аренды.

Например, если отдельный вид договора аренды, договор лизинга, содержит такое условие, выкуп оформляется уже в рамках других договорных отношений — купли-продажи, поскольку лизинг по существу — это аренда, а условия перехода права собственности регулируются договором купли-продажи.

Судебную практику по договорам аренды см. здесь.

Учет ОС у арендодателя

Кто должен вести учет основных средств — объектов аренды на своем балансе?

Арендодатель. Как любой собственник, он обязан вести учет своего имущества.

Какие балансовые счета применяются для учета основных средств в аренде?

Счета 01 «Основные средства» и 03 «Доходные вложения» по первоначальной стоимости.

В плане счетов бухгалтерского учета (утвержденном приказом Минфина России от 31.10.2000 № 94н) выделен счет 01 для всех основных средств, в том числе для находящихся в аренде. Наряду с этим, в ПБУ 6/01 указывается, что основные средства, назначение которых — передача в аренду, следует считать доходными вложениями. Для их учета есть счет 03.

Как верно разграничить учет объектов на счетах 01 и 03?

Выбор прост. Исходя из формулировки о доходных вложениях, заложенной в ПБУ 6/01 (п. 5).

ВАЖНО! В состав доходных вложений ПБУ 6/01 относит основные средства, предназначением которых является исключительно передача в аренду. При этом заведомо известна цель — получение дохода от аренды этих объектов.

Какие счета применяются для учета доходов от аренды?

Счета 90 «Продажи» и 91 «Прочие доходы и расходы».

Если организация получает основные доходы от сделок по аренде имущества, п. 5 ПБУ 9/99 (утвержденного приказом Минфина России от 06.05.1999 № 32н) предписывает считать арендные платежи выручкой. Следует использовать счет 90.

При этом в п. 7 ПБУ 9/99 арендные платежи включаются в список прочих, но с оговоркой: «Учесть положения п. 5». Это означает, что если у организации есть иные основные направления, отличные от арендной деятельности, то арендные поступления, будучи прочими доходами, аккумулируются на счете 91.

Организация относит свои доходы к тому или иному виду самостоятельно, вносит сведения об этом в учетную политику.

О составлении учетной политики читайте в статье «Как составить учетную политику организации (2021)?».

Как выглядит учет аренды основных средств на уровне бухгалтерских проводок, описано в таблицах. Далее по тексту применяются следующие сокращения:

- ОС — основные средства;

- ДВ — доходные вложения.

Если аренда ОС — основная деятельность

Проводки | ||

Дт 03 / ДВ в организации | Кт 08 | Объект ДВ введен в эксплуатацию. Проводка в сумме первоначальной стоимости |

Дт 03 / ДВ в аренде | Кт 03 / ДВ в организации | Объект передан арендатору |

Дт 62 | Кт 90 / Выручка | Арендные платежи в составе выручки |

Дт 90 / НДС | Кт 68 | Начислен НДС |

Дт 20 | Кт 02 | Амортизация объекта ДВ |

Если аренда ОС — прочий вид деятельности

https://www.youtube.com/watch?v=6E97hLHD7I0

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Проводки | ||

Дт 01 / ОС в организации | Кт 08 | Объект ОС введен в эксплуатацию. Проводка в сумме первоначальной стоимости |

Дт 20–26 (затратные счета) | Кт 02 | Амортизация, когда объект использовался в производственных целях |

Дт 01 / ОС в аренде | Кт 01 / ОС в организации | Объект передан арендатору |

Дт 76 | Кт 91 / Прочие доходы | Арендные платежи в числе прочих доходов |

Дт 91 / НДС | Кт 68 | Начислен НДС |

Дт 91 / Прочие расходы | Кт 02 | Амортизация объекта в аренде |

Пояснения к проводкам:

1. Амортизация начисляется на счет 91.

Объект изначально использовался в производственных целях, амортизация начислялась на счета учета затрат. После передачи в аренду она начисляется на счет 91, как и доходы, в составе прочих.

Это соответствует норме ПБУ 10/99 (утвержденного приказом Минфина России от 06.05.

1999 № 33н), требующей признания в отчетности доходов и расходов с учетом связи между ними (принцип соответствия доходов и расходов).

2. Объект продолжает учитываться на счете 01.

После передачи в аренду объект используется только для аренды. Влечет ли это перенос его учета на счет 03? Нет, по следующим причинам:

- Нельзя считать, что объект предназначен исключительно для аренды. Изначально он приобретался для производственных целей, а после завершения аренды может снова использоваться в производстве.

- Такого нормативного требования нет. Перенос для отчетности и налогообложения не имеет смысла.

Примеры: станок, автомобиль.

Тем не менее организация свободна в заключении договоров. Организация, у которой аренда относится к прочим операциям, может заключить договор аренды. При этом объект приобретается исключительно для передачи в аренду. Тогда разумно применение счета 03 для учета объекта и счета 91 для учета доходов и расходов.

О первоначальной стоимости и амортизации объектов читайте в статье «Правила начисления амортизации внеоборотных активов».

Учет арендованных основных средств у арендатора

Арендованное имущество — это не собственное имущество арендатора, поэтому для его учета следует применять забалансовый счет 001. Оценка объектов, по которой они должны числиться на забалансовом учете, указывается в договоре аренды. Объект приходуется на дебет 001 в момент приема-передачи имущества. По окончании аренды и факту возврата имущества делается запись по кредиту 001.

Арендные платежи — это расходы арендатора. Они отражаются в составе себестоимости или прочих расходов в зависимости от функций арендованного объекта.

С нюансами арендных отношений вас познакомят материалы:

Итоги

Учет объектов в аренде ведет арендодатель (собственник имущества) на балансовых счетах, а арендатор организует забалансовый учет объектов.

Арендодатель делает выбор:

- счета учета объектов 01 или 03 по их начальному предназначению — для производственного использования или исключительно для аренды;

- счета учета доходов 90 или 91 по виду деятельности — основная или прочие операции.

📺 Видео

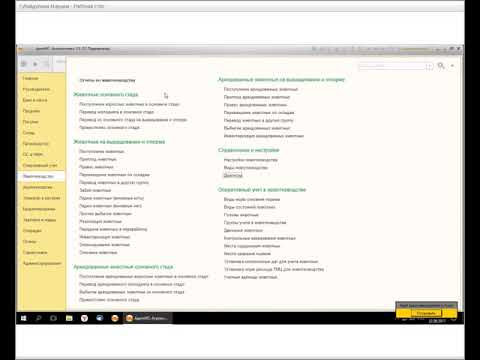

ФСБУ 25/2018 Бухгалтерский учет аренды — особенности перехода в 1С 8.3 БухгалтерияСкачать

Счет 11. Животные на выращивании и откорме: бухгалтерский учет, проводки, актуальные вопросыСкачать

Учет арендованных и собственных животных в Адептис Агрокомплекс 3.0Скачать

Учет аренды. Применение с 2022г. Отрывок семинараСкачать

Бухгалтерский учет и налогообложение операций аренды общего имуществаСкачать

Как арендатор должен вести учет аренды имущества по новому ФСБУ 25 I Ботова Елена Витальевна. РУНОСкачать

ФСБУ 25/2018 «Бухгалтерский учет аренды»Скачать

«Учет арендованных и собственных животных в конфигурации "АдептИС: Агрокомплекс" 3.0»Скачать

«Учет арендованных и собственных животных в конфигурации "АдептИС: Агрокомплекс" 3.0»Скачать

Учет в животноводствеСкачать

Особенности договора аренды помещения | Ботова Елена Витальевна. РУНОСкачать

АрендаСофт - система учёта и автоматизации арендыСкачать

Учет арендованных основных средствСкачать

Учет долгосрочной аренды у арендатора по нормам ФСБУ 25/2018. Практический пример I Ботова ЕленаСкачать

Упрощенный порядок бухгалтерского учета аренды у арендатораСкачать

Различия финансовой и операционной аренды у арендодателя. Применение новых правил ФСБУ 25 I БотоваСкачать

Учет аренды у арендодателяСкачать

«Новая подсистема! Оперативный учет животных в конфигурации "АдептИС: Агрокомплекс" 3.0»Скачать