Многие финансовые аналитики внимательно следят за ключевой ставкой Центробанка, особенно в периоды резких колебаний курса рубля. Почему? О чём говорит её повышение или снижение? Да и вообще, вы знаете, что такое ключевая ставка? Если нет, тогда мы вам расскажем о ней простыми и понятными словами. Итак, поехали!

- Ключевая ставка Банка России – это…

- На что влияет ключевая ставка Центробанка

- Чему способствует повышение ключевой ставки

- К чему ведет снижение ключевой ставки

- О чем говорит резкое изменение ключевой ставки

- Где публикуется актуальное значение ключевой ставки ЦБ РФ

- Ключевая ставка Банка России — текущее значение, динамика по годам и прогнозы

- На экономику

- На кредиты

- На курс рубля

- Как ключевая ставка влияет на инфляцию

- Что означает снижение ключевой ставки

- Повышение Центральным банком ключевой ставки

- : зачем нужна ключевая ставка

- Справочник Бухгалтера

- Что такое ключевая ставка и для чего она нужна

- Ключевая ставка ЦБ РФ на сегодня: 7.50%

- Динамика ключевой ставки по годам

- Определение

- Ключевая ставка ЦБ РФ на сегодня и за период 2013 — 2021 годов

- Применение

- Снижение и повышение

- Отличие от ставки рефинансирования

- История изменения значений

- Значения ключевой ставки

- Что такое ключевая ставка. Объясняем простыми словами

- Что значит ключевая ставка

- Почему нельзя взять кредит в Центробанке самому

- Почему ключевая ставка меняется

- Пример 1

- Пример 2

- Ключевая ставка и ставка рефинансирования

- Ключевые ставки в других странах

- Резюмируем

- Ключевая ставка ЦБ РФ — что такое, на что влияет и динамика в годах

- История введения

- Влияние КС ЦБ

- Влияние на бизнес

- О чем говорят резкие изменения

- 💡 Видео

Ключевая ставка Банка России – это…

Быстро понять, о чём идёт речь вам поможет определение:

Ключевая ставка ЦБ РФ – это минимальная годовая процентная ставка по кредитам, которые Центробанк предоставляет коммерческим банкам на срок до одной недели, а также максимальная процентная ставка по депозитам, которые Центробанк готов принимать у коммерческих банков на тот же срок.

Как задействована ключевая ставка в финансовой системе? Всё очень просто: коммерческие банки берут деньги у Центробанка по ключевой ставке, затем накручивают свой процент и дают их в кредит бизнесу, предпринимателям и населению. По аналогичной схеме происходит и обратное перемещение денег из банков на депозит в ЦБ РФ.

Давайте для наглядности рассмотрим пример кредитования. Итак, коммерческий банк берёт у Банка России кредит под 6% годовых (предположим, что на тот момент ключевая ставка составляла 6%). Далее банк выдаёт эти деньги в кредит населению и бизнесу, например, под 11% годовых. В итоге, банк заработает на них 5% годовых (11 – 6 = 5). Вот такая простая арифметика, друзья!

Ключевая ставка была введена 13 сентября 2013 года – именно в этот день ЦБ РФ в Информации «О системе процентных инструментов денежно-кредитной политики Банка России» сообщил, что намерен использовать ключевую ставку в качестве основного индикатора направленности денежно-кредитной политики. Раньше эту функцию выполняла ставка рефинансирования.

В «руках» Центробанка ключевая ставка является инструментом, формирующим направленность денежно-кредитной политики государства.

Чтобы понять принцип работы данного инструмента, надо выяснить, на что он влияет. Вот этим мы сейчас и займёмся!

На что влияет ключевая ставка Центробанка

Для начала давайте «включим» логику. Целью коммерческих банков является получение прибыли. Верно? Из этого следует то, что процентная ставка по кредитам у них всегда будет выше ключевой ставки Центробанка. Получается, что кредитно-депозитные операции коммерческих банков зависят от ключевой ставки. Из этого напрашивается вывод:

Ключевая ставка оказывает влияние на стоимость кредитов и депозитов в стране.

Если Банк России повысит ключевую ставку, то все коммерческие банки также повысят процентные ставки по кредитам и депозитам. Снижение же ключевой ставки влечёт за собой ответное снижение банковских процентных ставок.

Давайте выясним, как реагирует экономика на такие изменения.

Чему способствует повышение ключевой ставки

Что происходит, когда Центробанк повышает ключевую ставку? Правильно – банки начинают повышать процентные ставки по кредитам и депозитам. Это ведёт к следующим изменениям:

- Брать кредиты становится невыгодно. Согласитесь, кредит под 12% годовых и кредит под 22% годовых – это «две большие разницы». Рост процентных ставок по кредитам ведёт к снижению активности на кредитном рынке.

- Снижаются темпы развития экономики. Население и бизнес берут меньше кредитов. В результате люди покупают меньше товаров, а бизнес замораживает свои инвестиционные проекты. Это ведёт к спаду экономики – все переходят в режим сбережения и накопления средств.

- Становится прибыльнее размещать деньги на депозит. Повышение процентных ставок по депозитам позволяет вкладчикам больше заработать на своих деньгах. Естественно, в этот период они начинают проявлять небывалую активность.

Вот такие процессы запускаются в финансовой системе страны, когда Центробанк повышает ключевую ставку. К чему они ведут на глобальном уровне? Здесь следует отметить два важных момента:

- Происходит отток денежных средств из экономики. Повышая ключевую ставку, Центробанк задаёт тренд на сбережение финансов. Депозиты становятся выгоднее кредитов, в результате денежные средства из экономики перетекают на депозитные счета банков.

- Снижаются темпы инфляции. В статье, Что такое инфляция мы рассказывали, что причиной инфляционных процессов в стране является появление в экономике «лишней» денежной массы. Повышение ключевой ставки способствует оттоку этих «лишних» денег из экономики, что и ведёт к снижению темпов инфляции.

Проанализировав эти пункты, мы можем сделать следующий вывод:

Ключевая ставка является одним из инструментов управления инфляцией в стране, а также своеобразным индикатором состояния её экономики.

https://www.youtube.com/watch?v=e7uHaHrxvEI

Теперь давайте выясним, что происходит, когда Банк России снижает ключевую ставку.

К чему ведет снижение ключевой ставки

Низкая ключевая ставка способствует снижению банковских процентных ставок по кредитам. Это ведёт к следующим изменениям:

- Оживляется кредитный рынок. Становится выгоднее брать кредиты, чем хранить деньги на депозитных счетах, поэтому бизнес и население выстраиваются в очередь за займами.

- Растёт экономика страны. Кредитование населения повышает его покупательскую способность – люди начинают покупать больше товаров и услуг. Бизнес же вкладывает кредитные деньги в реализацию своих инвестиционных проектов, что способствует созданию новых рабочих мест и увеличению товарооборота. В общем, деньги начинают активно работать, а это ведёт к экономическому росту.

Если говорить о глобальных изменениях, то они такие:

- В экономику вливается больше денег. Понижая ключевую ставку, Центробанк даёт сигнал всем игрокам финансового рынка: «Ребята, хватит держать деньги на депозитах! Вливайте их в экономику – это выгоднее!»

Многие могут задать вопрос: «А как же инфляция? Ведь если повышение ключевой ставки сдерживает инфляцию, то снижение, по идее, должно её раскручивать!»

Если вы были внимательны, то выше мы писали, что ключевая ставка является не только инструментом в руках Центробанка, но и индикатором состояния экономики в стране. Отсюда следует, что:

Низкая ключевая ставка свидетельствует о сильной экономике государства.

Но надо понимать, что:

Ключевая ставка должна соответствовать реальному состоянию экономики.

Если в стране стремительными темпами растёт инфляция, то снижение ключевой ставки ещё больше усугубит этот процесс – ведь такими действиями Центробанк будет наращивать количество «лишней» денежной массы, вместо того, чтобы её изымать из экономики. В общем, как видите, данный инструмент требует тонкой и своевременной «настройки».

О чем говорит резкое изменение ключевой ставки

Узнав о резком повышении ключевой ставки, Марк Рувимович с гордостью поправил оленьи рога, натянул новые кеды и поскакал в ближайший магазин бытовой техники покупать себе новый телевизор. Что случилось? Зачем Марику на кухню третий телевизор? Всё очень просто:

Резкое изменение ключевой ставки говорит о том, что в стране начинается финансовый кризис.

Нормой изменения ключевой ставки является шаг: 0,25% – 0,5%. Если же она резко «прыгает» с 5% до 17%, то это означает, что в стране растёт инфляция, и Центробанк пытается с ней бороться, резко поднимая ключевую ставку.

В этот период значительная часть населения подвергается паническим настроениям – люди начинают активно избавляться от своих рублёвых сбережений, меняя их на валюту или покупая различные товары. Наш герой, Марк Рувимович, не стал исключением.

Кстати, а вы знаете какая сейчас ключевая ставка Банка России? Нет? А где она публикуется, знаете? Тоже нет? Тогда немедленно исправляем ситуацию!

Где публикуется актуальное значение ключевой ставки ЦБ РФ

Чтобы узнать какая сейчас ключевая ставка Центробанка, надо просто зайти на сайт Банка России – именно там вы и найдёте самую достоверную информацию об актуальном значении ключевой ставки.

Причём она публикуется не где-то там – на 150 странице сайта мелким шрифтом. Нет, Центробанк выкладывает эти данные вверху главной страницы на самом видном месте.

Да что рассказывать! Давайте мы вам лучше покажем! Внимание на картинку (кому плохо видно, кликните по изображению, и оно увеличится):

Итак, перед вами главная страница сайта Центробанка, на которой в самом верху по центру указано актуальное значение ключевой ставки. Для наглядности, мы его обвели красной линией. Ниже указаны значения инфляции и цель по инфляции – тоже важные показатели, помогающие лучше проанализировать экономическую ситуацию в стране.

Кстати, обратите внимание, что фраза «Ключевая ставка» представлена на сайте в виде ссылки, кликнув по которой вы попадёте на страницу с Информацией об актуальных процентных ставках по операциям Банка России.

https://www.youtube.com/watch?v=V1eipX3okAw

В общем, на сайте всё продумано так, чтобы посетитель смог быстро найти интересующую его информацию, и это радует.

Итак, друзья, теперь вы знаете, что такое ключевая ставка ЦБ РФ, на что она влияет, и что происходит при её снижении или повышении. Надеемся, вам понравилась эта публикация, и вы полюбили temabiz.com так, как любим его мы. Оставайтесь с нами!

⇧

Видео:Что такое ключевая ставка и как она влияет на нашу жизнь. Энциклопедия инвестированияСкачать

Ключевая ставка Банка России — текущее значение, динамика по годам и прогнозы

Многие люди интересуются финансовыми инструментами, с помощью которых Центробанк пытается регулировать экономические процессы в стране.

Одним из таких инструментов является ключевая ставка банка России, которая представляет собой средство, определяющее развитие экономики, повышение или понижение инфляции и те проценты, под которые банки будут давать кредиты населению и принимать у них средства на депозитные счета.

Сравнительно недавно, около трех с половиной лет назад, Центробанк выбрал из всех действующих на тот момент процентных ставок в качестве основной ту, которая проходит по операциям РЕПО.

РЕПО – это краткосрочная продажа и покупка ценных бумаг с участием ЦБ РФ и коммерческих банков.

Центральный банк России выдает на одну неделю ценные бумаги банкам под определенный минимальный процент, и под этот же процент, который уже является максимальным, принимает от банков деньги на депозитные счета.

Проще говоря, ключевая ставка Центрального банка Российской Федерации показывает, насколько ликвидным является тот или иной банк, как он выполняет свои обязательства перед ЦБ по погашению займов.

Торги проводятся на Центральной фондовой бирже только с участием тех банковских структур, которые имеют право на получение и выдачу кредитных средств.

Для банковских организаций ключевая ставка Центробанка – это цена, которую приходится платить за деньги, получаемые или передаваемые главному банку страны.

Размер ключевой ставки определяет минимальный уровень процентов для выдачи кредитов и максимальный – для размещения депозитов.

Банки подстраивают всю свою деятельность в соответствии с этим показателем, выдавая кредиты физическим и юридическим лицам под проценты, которые не могут быть ниже данной ставки, и принимая деньги на депозиты под проценты, не превышающие этого уровня.

Очень высокие кредитные проценты будут тормозить экономику страны, делая труднодоступным и невыгодным кредитование, поэтому Центробанк всеми силами стремится уменьшить данную ставку.

По официальному определению Совета директоров, принятому 28.04.2021 года, при банковских расчетах применяется текущий уровень ключевой ставки банка России 9,25%.

Таким он будет до 16 июня 2021 года, когда состоится новое заседание по поводу возможного пересмотра этого показателя.

Данные заседания проводятся регулярно, раз в 1,5 месяца, по итогам выпускаются пресс-релизы, из которых можно узнать не только действующий размер этого индекса, но и обоснования для принятия решения его снизить, оставить таким же или увеличить.

В нижеприведенной таблице можно ознакомиться с тем, как, начиная с 2013 года, главный банк России устанавливал размеры ставки:

| Дата принятия решения ЦБ РФ | Ключевая ставка банка России, % годовых |

| 13 сентября 2013г. | 5,5 |

| 1 марта 2014г. | 7 |

| 25 апреля 2014г. | 7,5 |

| 25 июля 2014г. | 8 |

| 31 октября 2014г. | 9,5 |

| 11 декабря 2014г. | 10,5 |

| В ночь с 15 на 16 декабря 2014г. | 17 |

| 2 февраля 2015г. | 15 |

| 16 марта 2015г. | 14 |

| 30 апреля 2015г. | 12,5 |

| 16 июня 2015г. | 11,5 |

| 3 августа 2015г. | 11 |

| 11 сентября 2015г. | 11 |

| 10 июня 2021г. | 10,5 |

| 16 сентября 2021г. | 10 |

| 24 марта 2021г. | 9,75 |

| 28 апреля 2021г. | 9,25 |

Поскольку этот коэффициент регулирует отношения между главным банком России и всеми банковскими структурами в стране, то решения об его изменении в ту или иную сторону неминуемо отражаются во всех сферах жизни общества.

От него зависит доступность кредитов, выгода депозитных вкладов, увеличение или снижение стоимости рубля по отношению к другим валютам.

Вся экономическая жизнь страны, по прогнозам, подстраивается под эти показатели, поэтому неоправданные и необдуманные решения об изменении данного индикатора могут привести к стагнационным процессам.

На экономику

Считается, что ключевая ставка банка России оказывает существенное воздействие на экономику всей страны.

Однако ее совокупное влияние скорее переоценено – действительно, размер данного индикатора используется банками в качестве регулятора кредитно-денежной политики по отношению к юридическим и физическим лицам, однако, экономические процессы связаны не только с получением кредитов. Бизнес очень чувствителен к другим областям деятельности государства – к обложению налогами, к бюрократическим запретам, к коррупционной составляющей.

На кредиты

Для населения, заинтересованного в получении денежных средств, увеличение ставки главным банком России окажется чувствительным – коммерческие кредитные структуры мгновенно отреагируют на такие изменения, повысив процент за пользование своими денежными средствами, сделав кредиты недоступными. Для бизнеса и производственных отраслей, которые регулярно берут кредиты для развития производства, повышение главным банком России данного индикатора может стать причиной для остановки производственных процессов, сокращения служащих, закрытия предприятий.

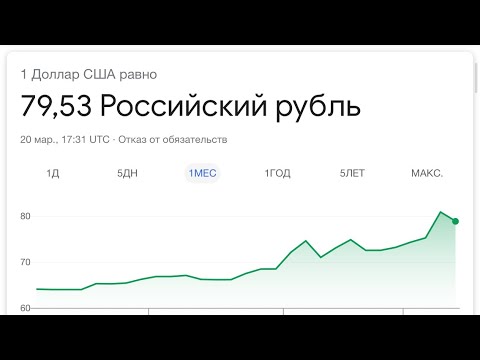

На курс рубля

Влияние этого показателя на курс рубля опосредованно – при низком размере индекса банки могут заниматься спекуляциями – скупать рубли у главного банка России, покупать валюту, продавать ее, и наживаться на разнице за счет низкой цены рубля.

Повышение в декабре 2015 года ставки до 17% было призвано сдержать такого рода махинации, стимулирующие дальнейшее падение рубля на биржах.

Однако курс рубля больше зависит от других факторов – стоимости барреля нефти, уровня инвестиций в экономику России.

Как ключевая ставка влияет на инфляцию

Представители главного банка России неоднократно подчеркивали, что введение данного индикатора было призвано сдерживать рост инфляции в стране.

Считается, что его низкий уровень будет стимулировать предприятия и граждан брать банковские кредиты и способствовать росту экономики, созданию новых рабочих мест, покупательской активности населения.

Однако, невзирая на уменьшение показателя, статистические данные говорят о снижении потребительского спроса населения и падении доходов граждан.

Что означает снижение ключевой ставки

Теоретически, низкий уровень этого показателя банка России соответствует доступности денежных средств для граждан и предприятий – банки смягчают кредитную политику, позволяя брать «длинные» кредиты под низкие проценты, например, ипотечные.

С этой целью, начиная с февраля 2015 года, главный банк России планомерно снижал до приемлемого уровня размер этого индикатора, пытаясь замедлить инфляционные процессы, стимулировать развитие производства и экономики России, повысить покупательскую активность людей.

Повышение Центральным банком ключевой ставки

Начиная с 2013 года Центробанк России несколько раз снижал и повышал данный показатель, преследуя сдерживание темпов инфляции в каждом случае.

Повышение индекса делает затруднительными банковские спекуляции с дешевым рублем, не дает увеличиваться денежной рублевой массе на рынках.

Грубо говоря, высокий уровень данного индикатора делает рубль более дорогим, уменьшая деловую активность предпринимателей и покупательский спрос граждан.

https://www.youtube.com/watch?v=KZ9yISi-aOA

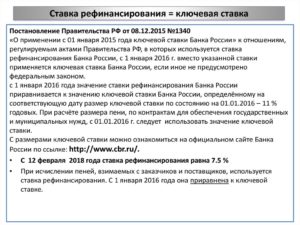

До 2013 года основным показателем считалась ставка рефинансирования. Многие люди до сих пор путают ее с ключевой . Однако, сейчас индекс рефинансирования считается второстепенным по значимости.

С его помощью устанавливается размер штрафов и пеней за несвоевременную уплату налогов и займов.

По сути, банковские структуры берут «короткие» кредиты у ЦБ РФ по индексу РЕПО, а «длинные» – по индексу рефинансирования, по нему же происходит кредитование населения и юридических лиц, берущих займы в течение длительного периода.

: зачем нужна ключевая ставка

Видео:Почему возникает инфляция | Как работает ключевая ставкаСкачать

Справочник Бухгалтера

Совет директоров Банка России 14 сентября 2021 года принял решение повысить ключевую ставку на 0,25 процентного пункта, до 7,50% годовых.

Изменение внешних условий, произошедшее с предыдущего заседания Совета директоров, существенно усилило проинфляционные риски. Банк России прогнозирует годовую инфляцию в интервале 5–5,5% по итогам 2021 года с возвращением к 4% в 2021 году.

Этот прогноз учитывает принятые решения по ключевой ставке и о приостановке покупки иностранной валюты на внутреннем рынке в рамках бюджетного правила.

Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки, принимая во внимание динамику инфляции и экономики относительно прогноза, а также учитывая риски со стороны внешних условий и реакции на них финансовых рынков.

Динамика инфляции. Возвращение годовой инфляции к 4% происходит быстрее, чем ожидалось ранее. Годовые темпы прироста потребительских цен повысились до 3,1% в августе, что несколько выше верхней границы прогноза Банка России. Рост инфляции в августе связан с повышением до 1,9% годового темпа прироста цен на продовольственные товары.

Этому способствовали изменение баланса спроса и предложения на отдельных продовольственных рынках, а также эффект низкой базы прошлого года. Также происходит подстройка цен к произошедшему с начала года ослаблению рубля.

Большинство показателей годовой инфляции, характеризующих наиболее устойчивые процессы ценовой динамики, по оценке Банка России, демонстрируют рост.

Инфляционные ожидания населения и предприятий несколько повысились на фоне курсовой волатильности. Согласно данным мониторинга Банка России, часть предприятий могут отразить в ценах планируемое повышение НДС уже в конце 2021 года.

Произошедшее ослабление рубля связано с оттоком капитала вследствие изменения внешних условий.

При этом сальдо текущего счета платежного баланса остается на высоком уровне благодаря стабильным ценам на товары российского экспорта и значительно превышает объемы выплат по внешнему долгу в предстоящие месяцы.

В этих условиях принятое Банком России решение о приостановке покупки иностранной валюты на внутреннем рынке в рамках бюджетного правила ограничит курсовую волатильность и ее влияние на динамику инфляции в предстоящие кварталы.

По прогнозу Банка России, который учитывает принятые решения по ключевой ставке и о приостановке покупки иностранной валюты в рамках бюджетного правила, темпы прироста потребительских цен составят 3,8–4,2% к концу 2021 года. Годовая инфляция достигнет максимума в первом полугодии 2021 года и составит 5,0–5,5% на конец 2021 года.

Что такое ключевая ставка и для чего она нужна

Квартальные темпы прироста потребительских цен в годовом выражении замедлятся до 4% уже во втором полугодии 2021 года. Годовая инфляция вернется к 4% в первой половине 2021 года, когда эффекты произошедшего ослабления рубля и повышения НДС будут исчерпаны.

Денежно-кредитные условия. Под воздействием внешних факторов денежно-кредитные условия несколько ужесточились. Существенно выросли доходности ОФЗ.

Началось повышение процентных ставок на депозитно-кредитном рынке.

Повышение ключевой ставки будет способствовать сохранению положительных реальных процентных ставок по депозитам, что поддержит привлекательность сбережений и сбалансированный рост потребления.

Экономическая активность. Годовой темп прироста ВВП в II квартале текущего года, по уточненным оценкам, составил 1,9%, что находится в рамках ожиданий Банка России. Банк России сохраняет прогноз темпа прироста ВВП в 2021 году в интервале 1,5–2%, что соответствует оценке потенциального темпа роста российской экономики.

https://www.youtube.com/watch?v=kvhzLdS3akA

В 2021–2021 годах прогноз темпов экономического роста в базовом сценарии уточнен с учетом изменения внешних условий и оценки влияния на экономическую динамику совокупности налогово-бюджетных и структурных мер, запланированных на период до 2024 года.

В 2021 году планируемое повышение НДС может оказать небольшое сдерживающее влияние на деловую активность (преимущественно в начале года). Дополнительные полученные бюджетные средства уже в 2021 году будут направлены на повышение государственных расходов, в том числе инвестиционного характера.

В результате, по прогнозу Банка России, темп прироста ВВП в 2021 году будет в границах 1,2–1,7%. В последующие годы возможно повышение темпов экономического роста по мере реализации запланированных структурных мер.

Инфляционные риски. Баланс рисков еще более сместился в сторону проинфляционных рисков. Основные риски связаны с высокой неопределенностью внешних условий и их влиянием на финансовые рынки.

Дальнейший рост доходностей на развитых рынках, отток капитала из стран с формирующимися рынками и геополитические факторы могут привести к сохранению волатильности на финансовых рынках и оказать влияние на курсовые и инфляционные ожидания.

Оценка Банком России рисков, связанных с волатильностью нефтяных цен, динамикой заработных плат, возможными изменениями в потребительском поведении, существенно не изменилась. Эти риски остаются умеренными.

Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки, принимая во внимание динамику инфляции и экономики относительно прогноза, а также учитывая риски со стороны внешних условий и реакции на них финансовых рынков.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 26 октября 2021 года. Время публикации пресс-релиза о решении Совета директоров Банка России — 13:30 по московскому времени.

14 сентября 2021 года

При использовании материала ссылка на Пресс-службу Банка России обязательна.

Опрос

Ключевая ставка ЦБ РФ на сегодня: 7.50%

Ключевая ставка — это экономический инструмент денежно-кредитной политики ЦБ РФ, с помощью которого он регулирует уровень процентных ставок в экономике России, с целью добиться постепенного снижения инфляции до заданного уровня (4% на момент написания данной статьи).

Фактически же ключевая ставка это нижняя граница процентной ставки, по которой Банк России выдает банкам кредиты, в то же время, это верхняя граница ставки, по которой ЦБ РФ может принимать от банков средства на депозиты.

С 1 января 2021 года значение ключевой ставки используется как значение ставки рефинансирования.

Текущее значение ключевой ставки — 7.50% — было установлено с 17 сентября 2021 года.

Динамика ключевой ставки по годам

| c 26 марта 2021 года по 16 сентября 2021 года | 7.25% ↓ |

| c 12 февраля 2021 года по 25 марта 2021 года | 7.5% ↓ |

| c 18 декабря 2021 года по 11 февраля 2021 года | 7.75% ↓ |

| c 30 октября 2021 года по 17 декабря 2021 года | 8.25% ↓ |

| c 18 сентября 2021 года по 29 октября 2021 года | 8.5% ↓ |

| cо 19 июня 2021 года по 17 сентября 2021 года | 9% ↓ |

| cо 2 мая 2021 года по 18 июня 2021 года | 9.25% ↓ |

| c 27 марта 2021 года по 1 мая 2021 года | 9.75% ↓ |

| c 19 сентября 2021 года по 26 марта 2021 года | 10% ↓ |

| c 14 июня 2021 года по 18 сентября 2021 года | 10.5% ↓ |

| c 3 августа 2015 года по 13 июня 2021 года | 11% ↓ |

| c 16 июня 2015 года по 2 августа 2015 года | 11.5% ↓ |

| c 5 мая 2015 года по 15 июня 2015 года | 12.5% ↓ |

| c 16 марта 2015 года по 4 мая 2015 года | 14% ↓ |

| cо 2 февраля 2015 года по 15 марта 2015 года | 15% ↓ |

| c 16 декабря 2014 года по 1 февраля 2015 года | 17% ↑ |

| c 12 декабря 2014 года по 15 декабря 2014 года | 10.5% ↑ |

| c 5 ноября 2014 года по 11 декабря 2014 года | 9.5% ↑ |

| c 28 июля 2014 года по 4 ноября 2014 года | 8% ↑ |

| c 28 апреля 2014 года по 27 июля 2014 года | 7.5% ↑ |

| c 3 марта 2014 года (с 11:00 по МСК времени) по 27 апреля 2014 года | 7% ↑ |

| c 3 февраля 2014 года по 3 марта 2014 года (до 10:59:59 по МСК времени) | 5.5% |

Термин «ключевая ставка» первый раз ввели на заседании Центрального Банка 13 сентября 2013 года. До этого применялось только понятие «ставка рефинансирования», которая использовалась для расчетов различных экономических показателей, но не отражала принципы политики Банка России.

Определение

Ключевая ставка — это одновременно и тот процент, под который коммерческие банки могут оформить у Центробанка кредит сроком на 1 неделю, и та верхняя граница, под которую сам регулятор готов принимать от кредитных организаций депозиты.

Ключевая ставка ЦБ РФ на сегодня и за период 2013 — 2021 годов

Другими словами, Банк России не кредитует ниже значения ключевой ставки и не принимает деньги под процент, превышающий его.

Применение

Главное, на что влияет размер ключевой ставки — на то, какие проценты будут по кредитам и по вкладам для частных клиентов и компаний.

Чем ниже значение, тем на более привлекательных условиях банки возьмут у Центробанка кредит. А значит, смогут прокредитовать своих клиентов под меньший процент. Если размер ставки увеличится, то и банки будут вынуждены перейти на более высокие проценты.

https://www.youtube.com/watch?v=xMLbB6ytyww

Аналогична и ситуация с депозитами — чем выше тот процент, под который Банк России принимает депозиты, тем лучше условия коммерческие банки смогут предложить своим клиентам. И наоборот — при снижении ставки линейка оформляемых вкладов теряет привлекательность, так как сами банки оформляют у Ценробанка депозиты под меньший процент.

Снижение и повышение

Меняя размер ключевой ставки, регулятор может влиять на экономику страны и корректировать инфляцию.

Повышение говорит о том, что экономика нестабильна и необходимо вмешательство для ограничения ее колебаний. По сути, увеличивая ставку, регулятор снижает спрос на потребительские и коммерческие кредиты (из-за их дороговизны). Уменьшается количество денег в обращении, банки теряют возможность оформлять у Центробанка дешевые кредиты. Развитие экономики замедляется.

Снижение значения, наоборот, дает банкам возможность выдавать кредиты на привлекательных для клиентов условиях. Повышается спрос на заемные деньги, а значит частные лица могут позволить себе больше тратить, что развивает бизнес предлагаемых товаров и услуг. Такая ситуация позитивна и ведет к росту экономики.

Отличие от ставки рефинансирования

До введения понятия «ключевая ставка» во всех законах и официальных документах (например, для расчета штрафов, пеней и налогов) использовалась ставка рефинансирования. После признания необходимости использовать единое значение, их было решено уравнять. При этом регулятор дал время на изменение нормативной базы и обозначил дату окончательного «объединения» — 1 января 2021 года.

Сейчас ставка рефинансирования как отдельная единица и самостоятельный показатель не употребляется.

История изменения значений

В день своего принятия ключевая ставка была зафиксирована на уровне 5,5%. Нестабильность экономики вынуждала регулятор поэтапно повышать размер ставки — в 2014 году значение увеличивалось 6 раз.

Рекордным было единоразовое повышение на 6,5% сразу (16 декабря 2014 года было закрепление на уровне 17%).

Такое решение стало ответом на значительные скачки на валютном рынке и, по ожиданиям Центробанка, должно было сдержать инфляцию и снизить риск дефолта.

После этого ставка более не увеличивалась, а лишь поэтапно снижалась. Например, в феврале 2015 года она составляла 15%, а в июне 2021 —уже 11,5%.

Значения ключевой ставки

За 2021 год значение снижалось шесть раз.

Последнее уменьшение значения регулятор пояснил тем, что инфляция приближается к целевому ориентиру, а экономическая активность восстанавливается. Центробанк говорит, что дальнейшие решения об изменении ключевой ставки будут приняты на основе анализа изменения цен на топливо (в основном, нефть), динамики снижения инфляции и общего развития экономики.

Значения ключевой ставки с момента ее введения:

Видео:Что такое ключевая ставка, как она работает и на что влияетСкачать

Что такое ключевая ставка. Объясняем простыми словами

Ваши расходы зависят от ключевой ставки. Этот термин можно услышать в новостях, и в общих чертах многие понимают, что это такое. После этой статьи вы полностью поймете значение ключевой ставки и будете надеяться, что она снизится.

Что значит ключевая ставка

Ключевая ставка ― это процент, под который Центробанк выдает кредиты коммерческим банкам. Также это процент, который получают банки по депозитам, которые они вложили в ЦБ РФ.

С 17 сентября 2021 года ключевая ставка в России ― 7,5%. Это значит, что под такой процент банки будут получать кредиты и этот же процент им принесут депозиты.

Население может рассчитывать доходы от своих вкладов до 7,5% годовых, а ставки на кредиты будут точно выше этого уровня.

Почему нельзя взять кредит в Центробанке самому

ЦБ РФ выдает кредиты только организациям. Дело тут не в ограничениях для людей, а в выдаваемых суммах. Организации берут крупными кредиты ― десятками миллионов долларов.

https://www.youtube.com/watch?v=XdSB-cw3Cy4

Коммерческие банки уже выдают небольшие суммы людям. Это удобно, потому что отделения банков есть повсюду и человек может выбрать удобное для себя расположение.

Но банки не станут делать ставки по кредитам намного выше ключевой из-за конкуренции. Банков много, и если один будет выдавать кредиты по завышенным процентам, клиенты просто уйдут в другой.

Хотя иногда банки устанавливают высокие проценты по заемным деньгам. Например, процент по кредитным картам может доходить до 45% годовых.

Если бы Центробанк выдавал кредиты населению, то возле его здания всегда были бы толпы россиян.

Почему ключевая ставка меняется

Ключевая ставка ― один из методов, которым государство влияет на экономику.

В 2021 году ключевую ставку меняли уже 3 раза. Это происходит из-за экономической неопределенности: санкций, изменений курса доллара, цен на нефть.

С помощью ключевой ставки государство регулирует инфляцию, которая влияет на настроения россиян. Если инфляция повышается, то Центробанк увеличивает ключевую ставку, и наоборот.

Инфляция ― это обесценивание денег. При инфляции ни один продавец не хочет терять свой доход, поэтому повышает цены на товары и услуги. К примеру, товар, который стоил год назад 100 рублей, сейчас стоит 110.

Пример 1

Ключевая ставка низкая, кредиты доступны. Люди берут деньги у банков и начинают покупать больше товаров. Из-за высокого спроса товаров становится меньше. Продавцы поднимают цену на товар. Инфляция начинает расти.

Банк поднимает ключевую ставку, кредиты дорожают, брать их уже невыгодно. Спрос на товары падает ― инфляция снижается.

Пример 2

В 2014 году Центробанку пришлось ключевую ставку увеличить до 17%.

Это был вынужденный шаг из-за резкого роста доллара. Коммерческие банки брали кредиты у ЦБ РФ и покупали на эти деньги американскую валюту. Из-за этого курс рубля продолжал падать.

Ключевая ставка и ставка рефинансирования

С 1 января 2021 года размер ставки рефинансирования и ключевой ставки равны. Другими словами, ставка рефинансирования теперь называется ключевой ставкой.

Но, поскольку термин «ставка рефинансирования» привязан ко многим законам и актам, это понятие до сих пор используется, но носит справочный характер.

Значение ставки рефинансирования используется в налогообложении, при расчете штрафов и пени.

Чем отличается ключевая ставка от ставки рефинансирования? Ничем. Технически это одно и то же.

Ключевые ставки в других странах

Интересно посмотреть на ключевые ставки в разных странах:

- Австралия ― 1,5%. Не менялась с 2021 года.

- США ― 2%.

- Европейский центральный банк ― 0%.

- Япония ― –0,1%.

- Новая Зеландия ― 1,75%.

- Канада ― 1,5%.

- Англия ― 0,75%.

В Швейцарии ключевая ставка составляет –0,75%. Отрицательная процентная ставка введена для уменьшения количества вкладчиков. Сейчас хранение денег в швейцарском банке платное на государственном уровне.

Резюмируем

- Ключевая ставка ― это процент, под который Центробанк выдает кредиты коммерческим банкам.

- ЦБ РФ кредитует только организациям из-за больших выдаваемых сумм ― десятки миллионов долларов.

- С помощью ключевой ставки государство регулирует инфляцию.

- С 1 января 2021 года размер ставки рефинансирования и ключевой ставки равны.

- Значение ставки рефинансирования используется в налогообложении, при расчете штрафов и пени.

- В развитых странах ключевые ставки приближаются к нулю. Ключевые ставки могут быть даже отрицательными из-за большого количества вкладов.

Теперь вы точно знаете, что такое ключевая ставка, зачем она нужна и чем отличается от ставки рефинансирования.

Рубрики:

Видео:Что такое ключевая ставка Центробанка? Самыми простыми словам [проще не бывает]Скачать

![Что такое ключевая ставка Центробанка? Самыми простыми словам [проще не бывает]](https://i.ytimg.com/vi/qcCH-94s4rc/0.jpg)

Ключевая ставка ЦБ РФ — что такое, на что влияет и динамика в годах

статьи:

Многие россияне ориентируются на такой показатель, как ключевая ставка ЦБ РФ. Разберем, что это за показатель — ключевая ставка простыми словами.

С одной стороны ключевая ставка Центрального банка на сегодня – это курс, согласно которому ЦБ России предоставляет коммерческим банкам займы на 1 неделю. Но одновременно это и максимальный процент, по которому Центробанк готов принимать от финансовых компаний вклады на денежные средства.

Одновременно ключевая ставка (КС) Центробанка устанавливает проценты на банковские займы и влияет на стоимость фондирования банков и на уровень инфляции (По теме: Прогноз уровня инфляции на 2021 год).

История введения

Ключевая ставка ЦБ была создана в 2013 году. Именно она используется при расчете курса, если не исполняются денежные обязательства. При этом размер процентов определяется КС Центробанка в соответствующие периоды времени.

Размер КС – это процент, под который Центральный Российский банк выдает денежные займы коммерческим организациям.

Если рубль начинает слабеть, а тариф падать, то у финансовых компаний имеется выигрышная стратегия: банки могут брать займы у Центробанка, переводя их в валюту, а затем, за счет обесценивания деревянных рублей, получать доход, который сможет покрыть недочеты в финансах за счет КС.

https://www.youtube.com/watch?v=zebYQAJUTcQ

Если динамика ключевой ставки идет вверх, то подобные операции становятся более рискованными.

Компании под такой высокий заем могут и не согласиться брать деньги у Центрального банка, и, как результат, не будут выдаваться новые займы.

Такое положение дел может существенно ударить по экономике, ведь если кредиты перестанут брать, то люди начнут меньше покупать товары, а так же создавать новые бизнес-проекты.

Влияние КС ЦБ

На что влияет ключевая ставка? Ее роль в российской экономике переоценить довольно сложно – это один из самых важных экономических и финансовых инструментов в сфере кредитной и денежной политики России, который оказывает сильнейшее влияние на политику всех банковских компаний страны.

Ключевая ставка и ставка рефинансирования: отличия и сходства экономических показателей

Любые изменения, коснувшиеся ключевой ставки в текущем 2021 году, влияют на инфляцию в стране. И то же самое будет и в том случае, если никаких изменения не будет. Кроме того, от КС зависят такие важные показатели, как депозиты для ФЛ и ЮЛ, проценты по кредитам и стоимость фондирования финансовых компаний.

Итак, давайте разберемся, что будет, если начнет повышаться размер. Ответ прост – курс по займам и депозитам начнут повышать соответствующие компании по всей стране. Это повлечет за собой следующие изменения:

- Людям становится невыгодно брать финансовые займы. Согласитесь, что одно дело – это 13% годовых, и совсем другое – 23%. Соответственно, если проценты растут, то на денежном рынке постепенно падает активность клиентов банков.

- Экономика начинает развиваться в разы медленнее. Не только простые обыватели, но и бизнес начинает брать займы в разы меньше. Как результат – физические лица совершают меньше покупок, а бизнес замораживает свои проекты. В результате экономика идет на спад, ведь она переходит в режим накопления и сбережения финансов.

- Людям становится выгоднее не вкладываться в займы, а размещать свои средства на депозитах (см. Как открыть банковский депозит, чтобы получить максимальный доход от вклада?). В результате, благодаря повышению ставок на вкладах, клиентам банков удается больше заработать на своих средствах.

Если же переходить на более глобальный уровень, то страну могут ожидать следующие изменения:

- Из экономики происходит отток финансов. Когда Центральный банк повышает размер КС, он задает тренд на сбережение денег. Вклады становятся в разы выгоднее займов, благодаря чему все средства оседают на депозитах финансовых компаний.

- Снижается инфляция, что так же является не лучшим показателем.

Соответственно, КС Центробанка – это своего рода показатель состояния экономики России.

Заниматься ее как повышением, так и снижением может только Центробанк. Для этих целей проводятся специальные заседания, на которых решается, нужна ли корректировка текущего положения экономики, или же нет.

По итогам таких заседаний ЦБ по ключевой ставке в 2021 были вынесены пресс-релизы, результаты которых были опубликованы на сайте Центробанка. После таких заседаний курс обычно повышается или понижается на «базисные» пункты.

Поэтому при публикации и используются такие сокращения, как «б.п.».

Какую компенсацию по вкладам Сбербанка стоит ждать в 2021

Как правило, в пресс-релизах довольно подробно описывается, почему именно произошло повышение, либо, наоборот, снижение.

Центробанк может повысить показатель, чтобы сдержать инфляцию в стране. Кроме того, если увеличивается КС, то повышаются и годовые проценты в банках. Люди начинают меньше брать кредиты, а в экономике России уменьшается количество денежных средств.

Все это приводит к тому, что становятся дороже остальные деньги. Другими словами, за те же средства товаров можно купить в 2 раза больше. К сожалению, данное правило действует только в том случае, если инфляция растет только благодаря количеству денег в России.

А вот если инфляция вызвана иными причинами, например санкциями, то правило работать не будет.

https://www.youtube.com/watch?v=KMLMVYcrSAw

К примеру, 15 декабря, когда отмечалась валютная паника, а рубль падал рекордными темпами, Центробанк неожиданно повысил показатель с 10 до 17 %.

И сделано это было для того, чтобы финансовые компании страны перестали брать у Центробанка дешевые кредиты на приобретение иностранной валюты, так как, пока банки России зарабатывали, рубль падал все ниже (см.

История происхождения доллара США. Мировая валюта, лежащая в основе 80% сделок!).

Конечно, Центробанк всегда отмечал, что повышение процентов – это лишь временная мера. После того, как курс рубля перестает падать, рынок успокаивается, ЦБ перестает повышать показатель и, наоборот, переходит к понижению.

Как уже и говорилось ранее, Центральный банк может выдавать кредиты финансовым компаниям. Кроме того, главный банк может принимать от финансовых компаний и средства на вклады. Но разберем эти вопросы более подробно.

Как выбрать банк для открытия счета? Как спрогнозировать надежность вкладов в банке?

Если говорить о займах, то, с практической стороны вопроса, коммерческие финансовые организации не могут брать деньги в ЦБ, чтобы выдавать их населению, так как Центробанк по КС выдает деньги только на неделю. При этом, например, ипотека выдается на несколько лет.

Поэтому для того, чтобы финансовые компании могли выдавать средства, у них должны быть иные источники дохода – например, собственные деньги. Но если финансовая российская компания уже не может брать заем в других местах, то тогда она обращается за помощью к ЦБ.

В итоге получается, что корректировка КС ЦБ влияет на те условия, которые предлагают банки страны, и ипотечные кредиты не являются исключением.

И, соответственно, если КС ЦБ России снижается, то и остальные банки должны снизить процент по кредитам.

Здесь есть одни большой плюс – дешевые заемные средства позволяют развиваться промышленности страны и повышают спрос народа на ипотеку и потребительские займы.

С вкладами все несколько иначе. На что влияет снижение ключевой ставки по отношению к депозитам? В том случае, если она понижается, сокращаются ставки по вкладам. И такие действия вполне оправданы, ведь финансовым компаниям становится невыгодно привлекать депозиты от ФЛ и ЮЛ под большие проценты. И вот почему.

Как взять ипотеку без подтверждения занятости и справки о доходах?

В том случае, если ФЛ или ЮЛ открывает депозит в финансовой компании, оно, по сути, дает банковской организации деньги на определенный рок в долг. Банк, в свою очередь, выплачивает людям проценты за использование заемных средств.

Так зачем банкам платить по вкладам больше, если они могут взять деньги в долг по этой же КС у Центрального банка? Понимая такой расклад, финансовые организации принимают вклады от населения под меньший процент, нежели у Центробанка.

В текущем году она влияет на многие показатели – в том числе и на инфляцию, которая так же учитывается ЦБ РФ.

Да, в планы Центробанка действительно входит незначительная инфляция, но не более 4% в год.

Специалисты при этом каждый год проводят существенную работу – в том числе и определяют, какой показатель должен быть сейчас, чтобы и экономика нормально функционировала, и инфляция понижалась.

В том случае, если увеличиваются процент как по кредитам, так и по вкладам, то ФЛ и ЮЛ хотят брать меньше кредитов, а так же меньше вкладывать средства и тратить их. При этом все желают больше накапливать. В результате спрос на разного рода товары снижается, и, соответственно, падает и инфляция.

А каковы же последствия снижения КС? Такой вариант гораздо предпочтительнее. В этом случае рубль становится дешевле, падают проценты по вкладам и кредитам, люди берут больше займов, меньше сберегают, больше вкладывают, больше тратят. Спрос на товары тратится, а инфляция ускоряет свой темп.

Влияние на бизнес

Не стоит думать, что изменение процента по вкладам и депозитам влияет только на условия предоставления кредитов и вкладов. Есть и множество других нюансов – например, несвоевременная выплата заработной платы, заморозка счетов, несвоевременная оплата налогов и так далее.

https://www.youtube.com/watch?v=_axbFV8vtGU

Что такое дефицит государственного бюджета и как он влияет на нашу жизнь?

Итак, давайте разберем, что дает снижение ключевой ставки для населения и для бизнеса.

Если проценты начали понижаться, то экономика страны, наоборот, начинает расти. Людям становится гораздо выгоднее взять кредит, а не вкладывать деньги во склады, поэтому множество людей выстраивается в очередь за заемными средствами.

Что означает снижение ключевой банковской ставки, если говорить о глобальных планах? Здесь страну могут постигнуть следующие изменения:

Важно, что если в стране дикими темпами растет размер инфляции, то понижение размера показателя сделает этот процесс еще хуже, ведь благодаря таким действиям ЦБ будет наращивать количество так называемой «лишней» денежной массы, вместо того чтобы, наоборот, изымать ее из экономики страны. Поэтому КС нужно уметь правильно управлять.

Рассмотрим, как изменялась ключевая главенствующая ставка Центробанка РФ в таблице за период с 2013 по 2021 год.

Это то, о чем говорилось ранее. Чтобы стабилизировать обстановку в стране, ЦБ в 2014 году поднял курс по кредитам. Но по мере того, как экономика в стране восстанавливалась, она постепенно падала.

О чем говорят резкие изменения

Изменение в ней сообщает лишь об одном – в стране начинается кризис.

Как снизить зависимость курса рубля от цен на нефть? Ответ эксперта

При этом нормальный процент изменений варьируется в рамках 0,25-0,5%. Если же она резко возрастает с 5,5% до 17%, то это говорит о том, что осуществляется рост инфляции, и Центробанк России пытает побороть этот рост, поднимая ее.

💡 Видео

Как ключевая ставка влияет на инвестора | Академия инвестиций #18Скачать

Что такое ключевая ставка ЦБ и как она работает?Скачать

Что такое ключевая ставка ЦБ РФ? На что она влияет?Скачать

Что такое ключевая ставка и на что она влияет?Скачать

Что такое ключевая ставка? // Наталья СмирноваСкачать

Чем на самом деле занимается ЦБ РФ? Все функции Банка РоссииСкачать

Что такое ключевая ставка ЦБ и как она влияет на нас?Скачать

Что такое ключевая ставка Центробанка?Скачать

🔴ЧёЗА… Ставка ЦБ уже 15! Что это значит для всех нас? Почему люди продолжают активно брать кредиты?Скачать

Ключевая ставка банка РФ . Простыми словами. Что она даёт и как на нас влияетСкачать

Зачем нужна ключевая ставка?Скачать

Процентные ставки ЦБ | Что делать при изменении ключевой ставки?Скачать

Как Работает Центральный БанкСкачать

ЦБ оставил ключевую ставку, что будет с вкладами, кредитами, ипотекойСкачать

Ключевая ставка ЦБ. Что такое ключевая ставка?Скачать

Что такое ключевая ставкаСкачать