К категории налогоплательщиков по НК РФ относятся физические и юридические лица, которые по нормам действующего законодательства обязаны перечислять в бюджеты разных уровней налоги и сборы. Источник средств для уплаты налоговых сумм – собственные материальные ресурсы.

- Классификация налогоплательщиков

- Налогоплательщики физические лица

- Налогоплательщики юридические лица

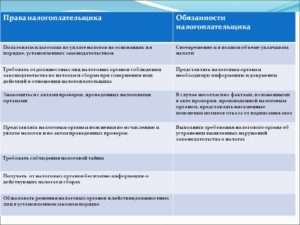

- На соблюдение каких прав могут рассчитывать налогоплательщики?

- Спорные вопросы и необходимость соблюдения прав налогоплательщика

- Какие обязанности возлагаются на налогоплательщиков?

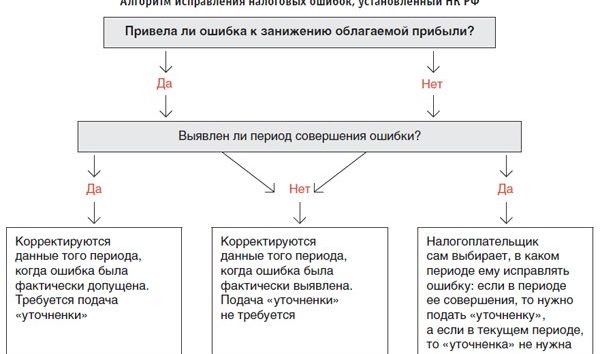

- За что могут привлечь налогоплательщика к ответственности?

- Основные права налогоплательщиков и обязанности налогоплательщиков РФ :

- Виды налогоплательщиков

- Физлица

- Юрлица

- Какие права имеются у плательщиков налогов?

- Спорные вопросы

- Когда освобождаются налогоплательщики от ответственности?

- Какие обязанности имеются у плательщиков налогов?

- О чем должны уведомлять ип или фирмы фнс?

- Хранение отчетности

- За что могут привлекаться к ответственности налогоплательщики?

- Заключение

- Основные права и обязанности налогоплательщиков и налоговых органов

- Информация о налогоплательщиках

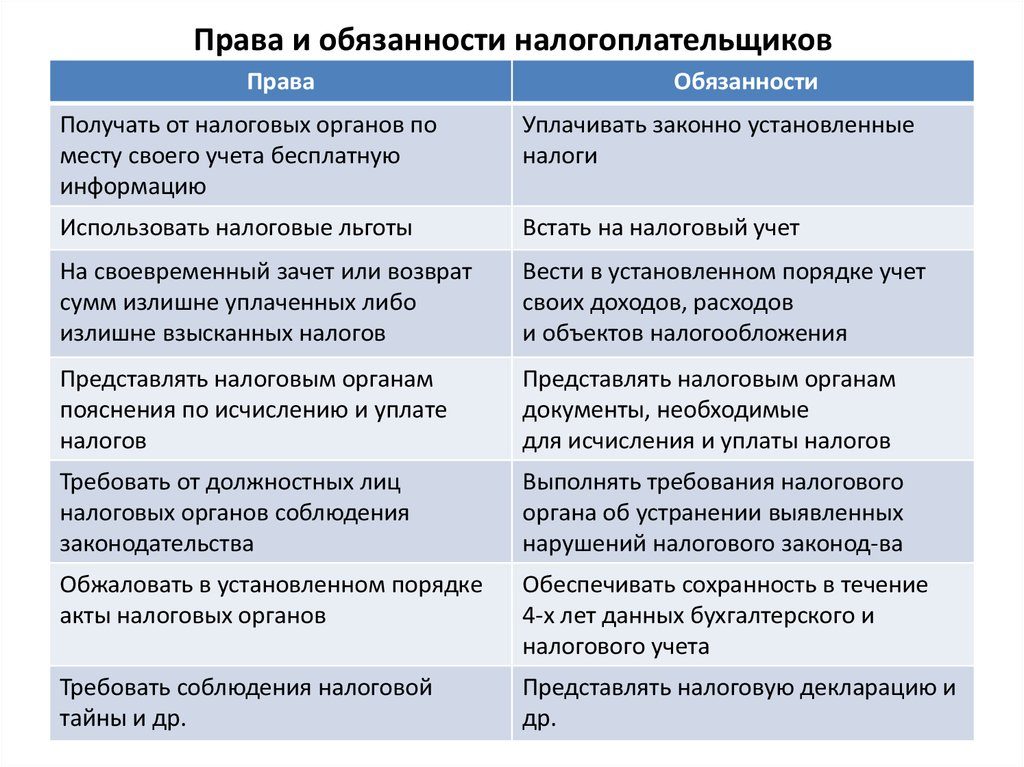

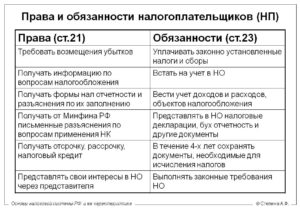

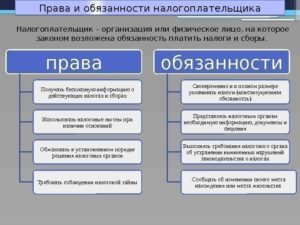

- Права

- Обязанности

- Информация о налоговых органах

- Права и обязанности налогоплательщика кратко

- Понятие «налог»

- Функции

- Виды налогов

- Права налогоплательщиков

- Обязанности налогоплательщиков

- Права и обязанности налоговых органов

- Права и обязанности налогоплательщиков

- Какие права и обязанности имеют налогоплательщики?

- Что следует выучить по теме, чтобы сдать ЕГЭ?

- 📺 Видео

Классификация налогоплательщиков

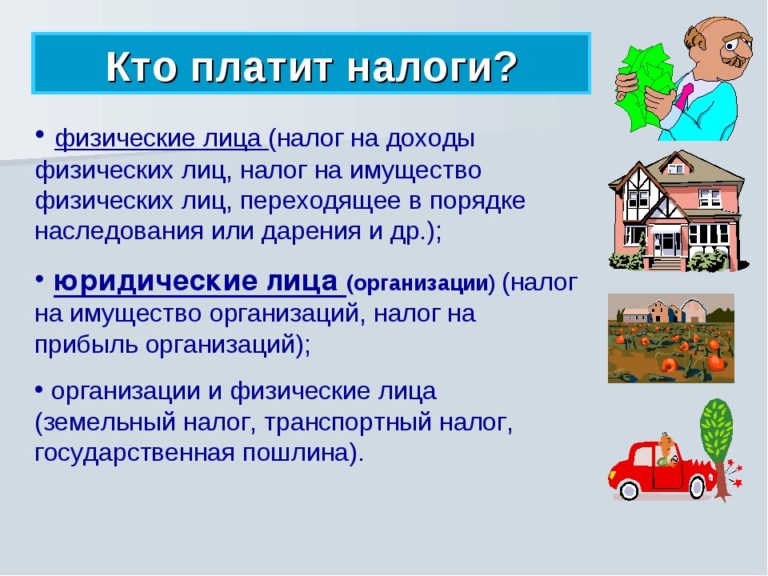

Плательщиков налогов можно разделить на две крупные группы – физических и юридических лиц.

Налогоплательщики физические лица

Физические лица в роли налогоплательщиков могут выступать как индивидуальные предприниматели, ведущие свою деятельность на общих основаниях, и в качестве предпринимателей, пользующихся льготными условиями упрощенной системы налогообложения.

По отношению к правилам исчисления подоходного налога физические лица налогоплательщики могут иметь место постоянного пребывания в пределах территории РФ или за пределами государства.

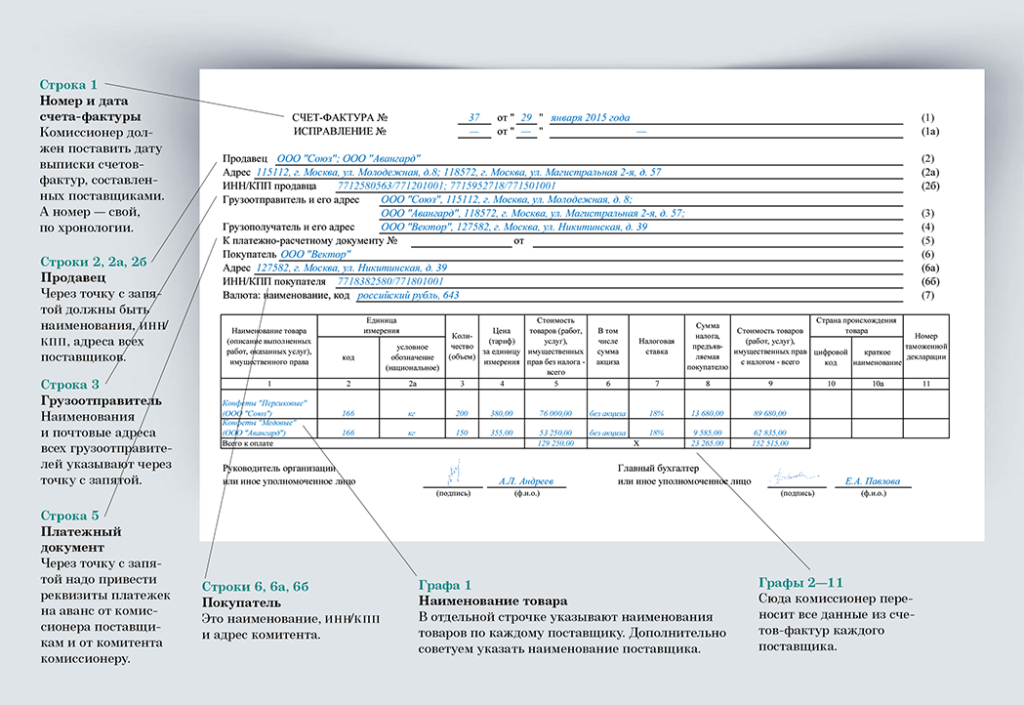

Налогоплательщики юридические лица

Особенность статуса юридического лица в том, что организация может выступать как самостоятельный налогоплательщик, перечисляя налоги за все свои структурные подразделения. Обособленные подразделения, у которых есть собственный расчетный счет и отдельный баланс, штат бухгалтеров, по действующим нормам тоже могут выступать в роли налогоплательщиков.

Для иностранных юридических лиц предусмотрена возможность реализации своих прав и обязанностей в сфере налогового законодательства в форме постоянного представительства. Характерной особенностью акционерных обществ является возможность регулирования их деятельности нормами Конституции, применимыми для физических лиц.

По размеру юридических лиц принято делить на:

- обычных;

- малых;

- упрощенцев.

По направленности действий налогоплательщики подразделяются на коммерческих и некоммерческих.

На соблюдение каких прав могут рассчитывать налогоплательщики?

Налоговое законодательство предусматривает для плательщиков ряд прав, которыми они могут пользоваться вне зависимости от принадлежности их к крупным или малым предпринимателям. В числе основных прав приводится перечень:

- Право на получение устных разъяснений о порядке применения норм налогового учета и отчетности, правилах заполнения отдельных бланков документов и расчета сумм налоговых отчислений.

- Право на письменные пояснения по интересующим налогоплательщика вопросам, получение бесплатной справочной и информационной поддержки, проведение консультаций.

- Налогоплательщик вправе требовать предоставления ему для ознакомления и заполнения форм налоговых деклараций.

- Применение на практике льгот в форме налоговых вычетов или путем перехода на упрощенные режимы налогообложения.

- Составлять акты сверок с налоговой инспекцией в разрезе по отдельным налогам и в целом по организации.

- Осуществлять зачет сумм переплаты по налогам, оформлять возврат излишне перечисленных в бюджет средств в виде авансовых платежей, текущих налоговых отчислений, штрафных санкций, пени.

- Давать пояснения относительно произведенных расчетов по налоговым платежам, произведенным оплатам.

- Участвовать в проверках по контролю их финансовой деятельности.

- Отстаивать свою точку зрения в рамках правового поля при несогласии с результатами проверки налоговыми органами, давать дополнительные объяснения по актам проверок.

Спорные вопросы и необходимость соблюдения прав налогоплательщика

Налогоплательщик имеет все основания требовать от должностных лиц налоговой инспекции при осуществлении ими фискальной функции руководствоваться нормами текущего законодательства, соблюдать правила расчета и уплаты налогов и сборов. В случаях предъявления налогоплательщику со стороны ИФНС неправомерных актов, юридическое или физическое лицо может отказаться от их выполнения.

Важно! При отказе выполнять незаконное требование налогового органа надо быть готовым отстаивать свою позицию в судебном порядке.

https://www.youtube.com/watch?v=6H0qLNuWc14

Налогоплательщику предоставляется возможность обжаловать действия отдельных сотрудников налоговой инспекции или учреждения в целом в порядке судебного разбирательства. Аналогичный механизм действий предусмотрен и для случаев, когда работники ИФНС отказываются принимать меры в спорных ситуациях или не хотят исполнять свои непосредственные обязанности (гл. 19 НК РФ).

При отказе в предоставлении разъяснений налогового законодательства физическому лицу, выступающему в качестве налогоплательщика, он вправе обратиться с требованием о возмещении причиненных ему убытков, которые стали следствием отсутствия возможности правильно применить нормы законов. Такое право закреплено в ст. 21 НК РФ.

Налогоплательщик освобождается от ответственности в соответствии со ст. 111 НК РФ, если:

- по вопросу, который имеет непосредственное отношение к статье нарушения, ему была оказана неграмотная консультация в налоговом органе;

- неверная информация от сотрудников налоговой службы стала причиной совершенного нарушения норм налогового законодательства.

Помните! Правило налоговой тайны действует в отношении всех категорий налогоплательщиков.

Плательщики налогов могут рассчитывать на то, что их история налоговых отчислений и данные отчетности будут содержаться в тайне, так как они не подлежат публичной огласке. Все права закреплены нормами НК РФ, гарантии их соблюдения представлены мерами административного и судебного регулирования отношений.

Какие обязанности возлагаются на налогоплательщиков?

Плательщики налога в начале своей деятельности должны вставать на учет в ИФНС. Круг основных обязанностей юридических и физических лиц из числа плательщиков налогов:

- Необходимость расчета и уплаты налогов и сборов по установленным законодательством ставкам.

- Своевременное и полное отражение доходной и расходной частей в процессе деятельности.

- Юридическим лицам предписывается обязательное ведение наравне с бухгалтерским учетом налогового.

- Сдавать в налоговый орган декларации по уплачиваемым налогам и сборам, страховым взносам, представлять бухгалтерскую отчетность.

- Применение в определенных законодательством случаях бланков строгой отчетности и ККТ.

- Предоставлять в ИФНС необходимые для определения сумм налоговых платежей документы и сведения.

Обратите внимание! Данные налогового и бухгалтерского учета часто расходятся из-за различий в подходах к оценке активов и их признании.

Налогоплательщики обязаны направлять письменные уведомления в ИФНС обо всех ключевых изменениях в своей деятельности. К таким случаям относятся:

- открытие расчетных счетов в банковских учреждениях;

- создание структурных подразделений на территории РФ;

- намерение закрыть обособленное подразделение;

- наделение обособленного подразделения более широкими полномочиями в области финансовой деятельности;

- участие в капитале иностранных и российских предприятий;

- начало процедуры банкротства;

- смена места жительства или деятельности.

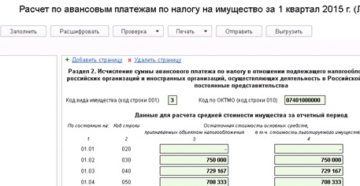

На протяжении своего существования плательщик налога должен обеспечить сохранность отчетности – налоговой и бухгалтерской (в течение 4 и 5 лет соответственно).

Важно! Срок хранения налоговых отчетов установлен в пределах 4 лет, но по закону «О бухгалтерском учете» все виды первичной и отчетной документации должны храниться на предприятии не менее 5 лет.

В круг обязанностей налогоплательщика входит и выполнение требований должностных лиц ИФНС по устранению недостатков и ошибок в налоговом учете на законных основаниях. При несогласии плательщика с данными акта проверки он может отказаться от проставления подписи в нем. Но в этом случае появляется обязательство по предоставлению письменного мотивированного отказа.

За что могут привлечь налогоплательщика к ответственности?

Привлечение к ответственности налогоплательщиков должно производиться при наличии в их деятельности факта налогового правонарушения.

Под ним подразумевается наличие осознанного неисполнения обязанностей плательщиком налога, противоправные действия, необоснованное бездействие, которые стали причиной несоблюдения баланса прав и обязанностей между заинтересованными участниками налоговых взаимоотношений.

https://www.youtube.com/watch?v=sHtHaBZq0eA

К ответственности налогоплательщика или должностных лиц ИФНС могут привлечь за правонарушения:

- против налоговой системы;

- при несоблюдении прав и свобод отдельного налогоплательщика или всех категорий плательщиков налогов и сборов;

- против совершения плана по исполнению доходной части государственного бюджета;

- при нарушении порядка ведения налогового и бухгалтерского учета;

- нарушения в виде неправильного или несвоевременного предоставления отчетности в контролирующие органы;

- невыполнение обязанности по уплате налогов или выполнении его с нарушениями.

Запомните! Лицо не может быть признано виновным и привлечено к ответственности, если его вина не была доказана в соответствии со ст. 109 НК РФ.

При обнаружении правонарушения сотрудниками налоговой инспекции должно быть инициировано судебное разбирательство. На это отводится 3 месяца с даты обнаружения нарушений при выполнении обязательств налогоплательщиком.

Видео:Права и обязанности налогоплательщикаСкачать

Основные права налогоплательщиков и обязанности налогоплательщиков РФ :

Налогоплательщики представлены частными лицами и разными компаниями. Они должны работать и функционировать исключительно на основании многочисленных норм, содержащихся в российском законодательстве. При этом за все полученные доходы они должны уплачивать налоги.

Дополнительно сборы назначаются за имущество или иные ценности. Каждый налогоплательщик обладает не только обязанностями, но и определенными правами, поэтому следует тщательно разобраться в имеющихся особенностях.

Права налогоплательщиков и обязанности налогоплательщиков должны изучаться каждым человеком и руководителем фирмы. Поговорим о них подробнее в данной статье.

Виды налогоплательщиков

Уплачивать налоги требуется как физлицам, так и компаниям, являющимся юрлицами.

К физлицам относятся не только граждане, работающие на работодателей, но и ИП.

Каждый налогоплательщик должен уплачивать регулярно разные сборы, а также у него появляется необходимость формирования конкретной отчетности.

Физлица

Они представлены стандартными гражданами, работающими официально на разных работодателей, а также ИП. В последнем случае предприниматель может уплачивать налоги по различным режимам налогообложения, так как они могут быть упрощенными или стандартными.

При расчете налога учитывается, являются ли налогоплательщики резидентами или нерезидентами РФ. Права налогоплательщиков и обязанности налогоплательщиков, представленных физлицами, являются многочисленными и зависящим от статуса гражданина.

Юрлица

Они представлены многочисленными фирмами, причем они могут открывать разные филиалы. Если подразделение является крупным, а также у него имеется собственный штатный бухгалтер, то такой филиал выступает в качестве самостоятельного налогоплательщика.

В налоговом праве права и обязанности налогоплательщиков, представленных юрлицами, также зависят от того, является ли фирма российской или иностранной.

Особенностью разных акционерных обществ выступает то, что на основании норм, прописанных в Конституции, они могут пользоваться разными сведениями, имеющими отношение к физлицам.

Все фирмы могут быть обычными, малыми или использующими упрощенные режимы налогообложения. Обо всех этих видах должны знать все налогоплательщики. Понятие права и обязанности фирмы закреплено в НК. Причем они предполагают необходимость уплаты разных налогов и сдачи многочисленных деклараций и отчетов. При этом организации могут отстаивать свои права.

Какие права имеются у плательщиков налогов?

Права налогоплательщиков и обязанности налогоплательщиков закреплены в НК, причем все они могут немного отличаться для граждан и фирм, обладающих разным статусом.

https://www.youtube.com/watch?v=GCaVg7imJ0w

К основным правам относится:

- Возможность получения разных консультаций или разъяснений в устной форме от работников налоговой инспекции, если сведения относятся к применению разнообразных налоговых режимов, к составлению отчетностей, расчету сборов или правилам заполнения многочисленной документации.

- Право получить разъяснения в письменном виде по всем вопросам, которые являются интересными и важными для налогоплательщика.

- Оформление консультаций, касающихся налогов и отчетности.

- Возможность получить справочную или информационную поддержку от работников налоговой службы.

- Предоставление уже правильно заполненных деклараций и других документов, которые далее используются в качестве образца.

- Использование многочисленных льгот, если налогоплательщик соответствует требованиям, предъявляемым к гражданам, предпринимателям или фирмам, имеющим право на снижение налоговой нагрузки.

- Формирование актов сверки, чтобы убедиться, что работники налоговой инспекции верно рассчитали размер налогов по разным сборам.

- У налогоплательщиков имеется право засчитывать суммы переплат по разным сборам. Излишне уплаченные средства могут возвращаться, если причиной такой ситуации выступала халатность и неправильный расчет со стороны работников ФНС.

- Граждане и предприниматели могут давать пояснения относительно реализованных расчетов по разным налогам и перечисленным средствам в бюджет.

- Налогоплательщики могут принимать непосредственное участие в процессе многочисленных налоговых проверок или других действий со стороны ФНС, которые связаны с изучением финансовой деятельности граждан и фирм.

- Существует возможность отстаивать свои права и точку зрения, если имеются доказательства того, что результаты проведенной проверки являются ложными и неправильными, для чего важно пользоваться официальными документами.

Только при знании своих возможностей каждый плательщик может правильно рассчитывать и уплачивать налоги. Права и обязанности налогоплательщиков строго закреплены в законодательстве, поэтому нарушение прав является наказуемой деятельностью ФНС.

Спорные вопросы

Каждый налогоплательщик может требовать от работников ФНС точного следования законодательству при реализации ими их основных функций, представленных проведением проверки или других аналогичных действий.

Права и обязанности налогоплательщиков и налоговых органов совпадают в большинстве случаев, но нередко при проверках или иных действиях появляются спорные вопросы. Решать их приходится с помощью суда.

Действия разных сотрудников ФНС могут быть обжалованы в суде, для чего проводится соответствующее разбирательство. Если выигрывает налогоплательщик суд, то он может рассчитывать на компенсацию нанесенного вреда.

Когда освобождаются налогоплательщики от ответственности?

Право на освобождение от исполнения обязанностей налогоплательщика по результатам проведенной проверки получают граждане или фирмы на основании норм, указанных в ст. 111 НК. Сюда относятся ситуации:

- Работники отделения ФНС предоставили неграмотную консультацию гражданину относительно статьи, по которой он привлекается как нарушитель.

- Сотрудники налогового органа выдали неверную информацию, из-за которой налогоплательщик поступил незаконно.

Учитывается, что все сведения, имеющие отношение к уплате разных налогов и сборов, являются конфиденциальными и не подлежат разглашению.

Какие обязанности имеются у плательщиков налогов?

Права и обязанности налогоплательщиков РФ должны соблюдаться как самими резидентами, так и разными государственными органами. Имеются у плательщиков сборов многочисленные обязанности. Если они не будут исполняться, то это будет основанием для привлечения их к ответственности. К основным таким обязанностям относится:

- все налогоплательщики должны состоять на учете в ФНС;

- они должны самостоятельно рассчитывать и перечислять средства для уплаты разных налогов и сборов, если расчет не проводится работниками налоговой инспекции по разным платежам;

- своевременно ими отражаются все доходы и расходы, которые появляются во время работы и ведения предпринимательской деятельности;

- требуется в установленные сроки сдавать в нужное отделение ФНС разные отчеты и иные документы по налогам, страховым взносам или другим платежам, а также подготавливать и представлять бухгалтерские отчеты;

- юрлица обязаны вести бухучет совместно с налоговым учетом, что в полной мере отразит результаты их деятельности;

- применять на основании условий законодательства ККТ или БСО;

- предоставлять работникам ФНС нужные сведения и документы, на основании которых можно убедиться в правильности расчетов налоговых сумм.

Таким образом, основные права и обязанности налогоплательщиков являются действительно многочисленными, причем их нарушение становится основанием для разбирательства любого дела в суде.

О чем должны уведомлять ип или фирмы фнс?

Налогоплательщики дополнительно имеют обязанность уведомлять в письменном виде налоговую службу о разных изменениях в своей работе. К ним относятся:

- открытие или закрытие счета в банке;

- формирование филиалов или подразделений в разных регионах РФ;

- наделение филиалов разными широкими полномочиями, что позволяет им заниматься собственной финансовой деятельностью;

- закрытие имеющихся подразделений;

- вложение в капитал предприятия средств иными компаниями, которые могут быть российскими или иностранными;

- начало процесса банкротства фирмы;

- смена направления работы предприятия;

- смена жительства ИП или руководителя фирмы.

Все эти сведения должны предоставляться в письменном виде, а также своевременно, причем за отсутствие уведомления могут применяться к налогоплательщику жесткие меры наказания.

Хранение отчетности

Права налогоплательщиков и обязанности налогоплательщиков являются широкими, но каждая организация или ИП обязаны помнить о том, что они должны хранить многочисленную финансовую отчетность. Она может быть представлена бухбалансом, отчетом о прибылях и убытках, разными декларациями или другими бумагами.

https://www.youtube.com/watch?v=HJmg2jqARlI

Стандартно хранить их надо в течение пяти лет, но некоторые документы должны быть в наличии у предприятия на протяжении всего срока его существования. К ним относится свидетельство о регистрации и постановке на учет в конкретном отделении ФНС.

За что могут привлекаться к ответственности налогоплательщики?

Права, обязанности и ответственность налогоплательщиков закреплены в многочисленных статьях НК. Если не исполняются обязанности, то это является основанием для применения к нарушителям разных мер наказания.

Привлекаются к ответственности они за следующие нарушения:

- несоблюдение указаний, прописанных в НК;

- отсутствие своевременного перечисления разных налогов;

- нарушение порядка, на основании которого на предприятии должен вестись налоговый или бухгалтерский учет;

- использование разных ухищрений, с помощью которых занижаются налоги, что приводит к уменьшению доходной части бюджета страны;

- неполное или несвоевременное предоставление отчетности в ФНС.

Вина любого налогоплательщика должна быть доказана, а иначе его не допускается привлекать к ответственности на основании ст. 109 НК.

Заключение

Таким образом, каждый налогоплательщик обладает как определенными правами, так и многочисленными обязанностями. Он может требовать от других граждан, компаний и налоговых органов использования разных мер для соблюдения собственных прав. Если же он не исполняет свои обязательства, то это является основанием для привлечения его к ответственности.

Каждый налогоплательщик должен тщательно разобраться в своих обязанностях, чтобы не возникало проблем с работниками налоговой инспекции. Он должен правильно рассчитывать налоги, вести учет на предприятии, а также своевременно представлять необходимые отчеты и иные документы в ФНС.

Видео:Права и обязанности налогоплательщика 🎓 Уроки обществознания Абуловой БариятСкачать

Основные права и обязанности налогоплательщиков и налоговых органов

На большинство граждан РФ распространяется функция уплаты налогов и сборов различных видов. По этой причине им будет полезно знать свои права и обязанности. Во многих случаях это поможет избежать нарушения законодательства.

Особенно это касается физических и юридических лиц, которые занимаются предпринимательской деятельностью независимо от ее вида.

Информация о налогоплательщиках

В соответствии с российским налоговым законодательством налогоплательщиками признаются все дееспособные граждане и организации, которые обременены обязанностью производить уплату налогов и сборы. К таковым организациям можно отнести:

- юр. лица, зарегистрированные на территории РФ и осуществляющие деятельность в соответствии с местными законами;

- иностранные компании и корпоративные объединения, созданные на территории России или других стран в соответствии с иностранным законодательством.

Налоговым кодексом также выделены взаимозависимые лица. Ими являются граждане, отношения которых оказывают влияние на условия осуществления деятельности или ее финансовые результаты. Взаимозависимость имеет место в таких случаях:

- при участи одного лица в имущественных отношениях другого при доле участия, превышающей 20%;

- при подчинении одного лица другому в соответствии с должностным положением;

- по решению судебных органов, если подконтрольность граждан и компаний была обнаружена налоговыми органами.

Права

Условно они делятся на три группы, каждую из которых необходимо рассматривать подробно.

К первой группе относятся права, направленные на обеспечение надлежащего исполнения плательщиками налогов и сборов обязательств по уплате:

- на получение информации от налоговых органов на бесплатной основе касательно установленных законодательством и действующих налогах и сборах, полномочий инспекций и их сотрудников, а также собственных прав и обязанностей;

- на затребование разъяснений от налоговых органов в письменной форме при наличии вопросов по применению соответствующего законодательства.

Вторую группу составляют права, отвечающие за обеспечение учета экономических интересов налогоплательщиков в процессе уплаты:

- на применение льгот в порядке, установленном законодательством при наличии соответствующих оснований;

- на получение налогового кредита, рассрочки или отсрочки платежа в порядке, который установлен НК РФ;

- на возврат денежных средств в случае превышения установленной для уплаты суммы, причем при несвоевременном возврате налоговые агенты должны получить процент.

К третьей группе относятся процессуальные права граждан и организаций при совершении контроля налоговой инспекцией:

- на представление собственных интересов лично или через представителя;

- на предъявление пояснений касательно исчисления налогов и их уплаты;

- на право присутствия при проведении в организации налоговой проверки;

- на получение копий актов, решений и требований, составленных в результате проверок;

- на требование соблюдения законодательных норм налоговыми органами и их сотрудниками;

- на неисполнение обязательств, которые противоречат налоговому законодательству РФ;

- на обжалование решений и требований, принятых в противоречие НК;

- на требование соблюдения вышестоящими органами налоговой тайны;

- на требование возмещения полученных убытков в результате принятия неправомерных решений.

Обязанности

Основная обязанность состоит в уплате платежей, установленных законодательством. Однако на налогоплательщиков распространяются и другие обязанности:

- постановка на учет в ФНС в условиях, предусмотренных НК;

- ведение учета доходов и затрат в установленном порядке;

- предоставление налоговых деклараций соответствующим органам;

- обязательное устранение выявленных в ходе проверок нарушений;

- не препятствовать осуществлению налоговыми органами законной деятельности;

- предъявлять государственным службам требуемые документы и сведения;

- обеспечить сохранность информации бухгалтерского учета и прочей важной документации на протяжении трех лет.

Помимо представленных требований, плательщики налогов также обязуются сообщать соответствующим органам:

Налогоплательщики могут не только лично представлять свои интересы, но и через представителей. Таковыми являются граждане, которые участвуют в налоговой деятельности других лиц и компаний на основании законодательства или учредительных документов соответственно.

https://www.youtube.com/watch?v=nY_hudCldno

Подробную информацию о всех обязательствах физических и юридических лиц вы можете узнать из следующего видео:

Информация о налоговых органах

К налоговым органам относится ФНС и ее территориальные подразделения. В некоторых случаях, установленных законом, их полномочия вправе выполнять таможенные органы.

Видео:Урок №36. Права и обязанности налогоплательщикаСкачать

Права и обязанности налогоплательщика кратко

Уплата налогов входит в обязанности каждого гражданина страны, поскольку эти средства идут на ее развитие и совершенствование во многих отраслях. Права и обязанности налогоплательщика – одна из констант законодательства.

Понятие «налог»

Налог – некий платеж, равный сумме, регулируемой законодательством, который взимается на благо государства.

Это основной источник дохода государства. Полученные средства перенаправляются, согласно решению Государственной Думы, на различные нужды: ремонт дорог, строительство медицинских и образовательных учреждений, торговых точек и прочего.

Функции

Обязательство выплачивать платежи обусловлено их позитивным влиянием на развитие страны, которое кроется в их функциях:

- Фиксальная – отвечает за накопление денежных средств в казне;

- Регулятивная – способна регулировать состояние экономики и оказывать влияние на ее развитие.

Виды налогов

Платежи делятся по их территориальному перераспределению:

- Местные – направляются на финансирование определенного города, являющегося местом проживания налогоплательщиков;

- Центральные – являются источником средств для общей казны государства.

А так же согласно налогооблагаемому объекту:

- Прямые. Взимаются с недвижимости, прочего имущества или дохода. К примеру, существуют налоги на: прибыль; землю; недвижимость;

транспортные средства. - Косвенные. Те, которые входят в стоимость предметов, выставляемых на продажу, а так же оказываемых услуг.

Права налогоплательщиков

Права – одна из тех деталей, которую каждый гражданин Российской Федерации, либо иной страны, должен знать для защиты собственной личности и руководства ими пред агентами налоговых органов.

Кратко изложить права налогоплательщиков можно в следующих пунктах:

- Получение информации, при условиях ее обновления, о вступающих в действие налогах, а так же условиях их сбора;

- Получение письменных извещений или пояснения применения законов о налоговых сборах;

- Получение льгот;

- Обязанности налогоплательщиков не исключают права получения отсрочки выплаты сборов, предусмотренных НК РФ;

- Отстаивание своих прав лично;

- Присутствие при проверке;

- Возможность отказаться от выполнения выдвигаемых требований не соответствующих правам и обязанностям налоговых органов согласно НК РФ;

- Возвращение средств, при наличии оплаты сверх нормы;

- Обращение в правовые или законодательные органы за помощью в обжаловании действий должностных лиц;

- Требование соблюдать налоговую тайну.

Так же стоит помнить, что НК включает в себя права и обязанности налогоплательщиков и налоговых органов.

А потому, при неправомерной деятельности должностных лиц последних, гражданин, проживающий на территории Российской Федерации, имеет право обратиться в суд, что предусмотрено главой 19.

Где может потребовать возмещение убытков(статья 21) или же разбирательств на фоне неправильного толкования законов НК, что повлекло за собой нарушение в выполнении обязанностей налогоплательщика(статья 111).

Обязанности налогоплательщиков

Права, обязанности и ответственность налогоплательщиков – это одни из основных констант, на которых держится функционирование Налогового Кодекса и его регулировка, а потому знать их и придерживаться является одной из обязанностей каждого гражданина.

Итак, обязанности:

- Оплата налогов, установленных Налоговым Кодексом Российской Федерации;

- Становление на учет в налоговых органах;

- Вести учет своих доходов;

- Предоставлять налоговые декларации;

- Вести финансовый отчет;

- Представлять все документы для расчета налогообложения, а так же оплаты;

- Хранить указанную выше отчетность более четырех лет, дабы иметь возможность ее представления соответствующим органам в любой момент.

На самом деле, на основе статьи 17 «О бухгалтерском учете», документы, связанные с данной отраслью, должны храниться органами более 5 лет, однако срок хранения деклараций, справок о доходах, документов для налогообложения и прочего может быть не менее 4 лет.

Права и обязанности налоговых органов

Права и обязанности налогоплательщиков и налоговых органов идут нераздельно, так как эти две составляющих процесса налогообложения постоянно взаимодействуют друг с другом. А потому важно изучить пункты закона для обеих сторон. Итак, права налоговых органов заключаются в:

- Возможности потребовать документацию, касающуюся данной отрасли;

- Проведении проверок;

- Возможности требовать пояснения об уплате за тот или иной период времени;

- Осуществлении ареста имущества;

- Выдвигать требования об устранении нарушений;

- Назначении процентной ставки при просрочке выплат;

- Подавать прошения в органы, выдающие лицензии на деятельность определенного рода, отозвать таковую по причине ряда факторов;

- Подавать иски в суд.

Обязанности:

- Регистрировать юридические и физические лица и вести их учет;

- Соблюдать все пункты НК;

- Информировать налогоплательщиков об изменениях в системе оплаты;

- Предоставлять отчеты;

- Разъяснять систему функционирования того или иного закона;

- Возвращать средства, оплаченные сверх нормы;

- Представлять налогоплательщику справки о состоянии проверок, а так же об учете его деятельности;

- При нарушении НК РФ, направлять дело в правоохранительные органы.

Важно помнить, что права и обязанности налогоплательщиков и налоговых агентов защищены Налоговым Кодексом Российской Федерации и их невыполнение может привести к разбирательствам на уровне правоохранительных органов.

Видео:Права и обязанности налогоплательщика | Обществознание ЕГЭ 10 класс | УмскулСкачать

Права и обязанности налогоплательщиков

- Обществознание

- Задания по Конституции

- Учим планы

- Термины

- Справочник

- Нужен репетитор?

- Занятия с автором сайта

статьи:

Налог – это обязательный платеж, взимаемый с граждан в пользу государства.

https://www.youtube.com/watch?v=d_LmJZKybls

Налоги – главная статья доходов государства. Исходя из полученной суммы правительство готовит проект бюджета, который утверждает Государственная дума.

На деньги налогоплательщиков в стране строятся новые дороги, открываются новые школы и больницы, существуют государственные музеи и другие учреждения.

Именно поэтому гражданам важно осознавать свою ответственность за уплату налогов, и не случайно в Конституции России плата налогов отмечена как обязанность гражданина.

Налоги выполняют две основные функции:

— фискальную (накопление денег в казне государства)

и

— регулирующую (с помощью налогов возможно влиять на рост экономики, к примеру)

Налоги бывают местные (платятся в «кошелек» субъекта федерации, например, в «кошелек» Москвы или Ростовской области) и центральные (платятся в общероссийский «кошелек»).

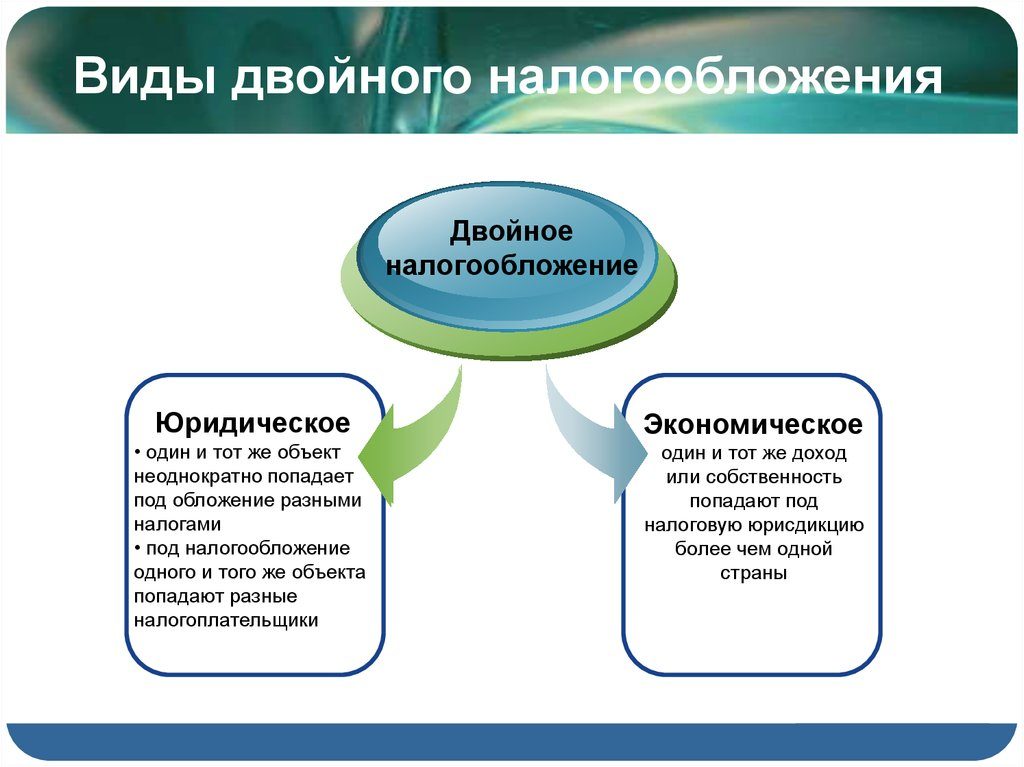

Еще налоги бывают прямые и косвенные. Прямыми налогами облагается доход или собственность гражданина. Примеры: налог на прибыль (у бизнесменов), подоходный (у наемных рабочих), налог на землю, на транспортное средство, на квартиру.

Косвенные налоги, как привило, входят в цену товара или услуги. Примеры: акцизы, НДС, налог с продаж, пошлины.

Какие права и обязанности имеют налогоплательщики?

Права и обязанности налогоплательщиков изложены в Налоговом кодексе РФ в статье 21 и 23.

Основные права налогоплательщиков (кратко) следующие:

1) получать по месту своего учета от налоговых органов бесплатную информацию о действующих налогах и сборах

2) получать от Министерства финансов РФ письменные разъяснения по вопросам применения законодательства о налогах и сборах

3) использовать налоговые льготы

4) получать отсрочку, рассрочку или инвестиционный налоговый кредит

5) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

6) представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах

7) представлять налоговым органам пояснения по исчислению и уплате налогов

8) присутствовать при проведении выездной налоговой проверки;

9) получать копии акта налоговой проверки, решений налоговых органов, налоговых уведомлений и требований об уплате налогов

10) требовать от должностных лиц налоговых органов соблюдения законодательства о налогах

11) не выполнять неправомерные акты и требования налоговых органов

12) обжаловать акты налоговых органов и действия (бездействие) их должностных лиц

13) на соблюдение и сохранение налоговой тайны

14) на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц

15) на участие в процессе рассмотрения материалов налоговой проверки

Основные обязанности налогоплательщиков (кратко):

1) уплачивать законно установленные налоги

2) встать на учет в налоговых органах

3) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения

4) представлять налоговые декларации

5) представлять в налоговый орган по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций

6) представлять в налоговые органы документы, необходимые для исчисления и уплаты налогов

7) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов

8) в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета

9) нести иные обязанности, предусмотренные законодательством о налогах и сборах.

10) налогоплательщики — физические лица по налогам обязаны сообщать о наличии у них объектов недвижимого имущества и (или) транспортных средств, признаваемых объектами налогообложения, в налоговый орган по своему выбору в случае неполучения налоговых уведомлений и неуплаты налогов в отношении указанных объектов налогообложения за период владения ими.

Что следует выучить по теме, чтобы сдать ЕГЭ?

В заданиях ЕГЭ встречается требование написать только три права или обязанности налогоплательщиков. Кроме того, существует план по теме «Права и обязанности налогоплательщиков». Следовательно, необходимо не просто знать, но хорошо запомнить, как минимум, три права налогоплательщика и три обязанности налогоплательщика. Самые легкие и одновременно важные следующие права и обязанности.

Три права налогоплательщиков:

1) получать бесплатную информацию о действующих налогах и сборах

2) не выполнять неправомерные акты и требования налоговых органов

3) на соблюдение и сохранение налоговой тайны

Три обязанности налогоплательщиков:

1) уплачивать законно установленные налоги

2) встать на учет в налоговых органах

3) представлять налоговые декларации

📺 Видео

Права и обязанности налогоплательщика | ОбществознаниеСкачать

Права и обязанности налогоплательщика #обществознание #егэ #shortsСкачать

Обществознание 10 класс (Урок№30 - Права и обязанности налогоплательщика.)Скачать

Права и обязанности налогоплательщика | Обществознание ЕГЭ 2024 | СторумСкачать

ЕГЭ 2024. Обществознание. Права и обязанности налогоплательщикаСкачать

ПРАВА И ОБЯЗАННОСТИ НАЛОГОПЛАТЕЛЬЩИКА / ЕГЭ ПО ОБЩЕСТВОЗНАНИЮСкачать

ЕГЭ по обществознанию. Права и обязанности налогоплательщиковСкачать

Права и обязанности налогоплательщиковСкачать

ЕГЭ по Обществознанию 2019. Право. Права и обязанности налогоплательщикаСкачать

Обществознание (ЕГЭ). Урок 36. Обязательственное право. Права и обязанности налогоплательщика.Скачать

Налоговые органы: правовое положение, права и обязанностиСкачать

О понятии основных прав и обязанностей налоговых органов рассказали налоговикиСкачать

«Все о налогах и налоговом праве» | ЕГЭ ОБЩЕСТВОЗНАНИЕ 2020 | Онлайн-школа СОТКАСкачать

Права и обязанности налогоплательщика. ЕГЭ по обществознанию.Скачать

ПРАВА И ОБЯЗАННОСТИ НАЛОГОПЛАТЕЛЬЩИКОВ | Обществознание ЕГЭ | e-courseСкачать

Права и обязанности налоговых органов и налогоплательщиков при проведении налогового контроляСкачать