На убытки, полученные в текущем году, упрощенец имеет право уменьшить налог в последующих налоговых периодах.

В данной статье рассмотрим:

- как в 1С учесть убытки прошлых лет в текущем налоговом периоде;

- как перенести убытки на следующие годы;

- как учесть в программе только часть убытков при расчете налога УСН.

- Нормативное регулирование

- Пошаговая инструкция

- Перенос убытка прошлых лет для уменьшения налогооблагаемой базы текущего периода

- Расчет налога УСН с учетом перенесенного убытка

- Проводки по документу

- Контроль

- Отражение в КУДиР

- Списание убытков отложено

- Частичное списание убытков

- Налог на прибыль убытки прошлых лет

- Проводки по отражению убытка в бухгалтерском учете

- Уменьшение налоговой базы по налогу на прибыль на убытки предыдущих периодов

- Как происходит списание убытков прошлых лет в бухгалтерском учете

- Решили списать убытки прошлых лет? – учтите 4 важных правила — статья

- Правило 2. Убытки прошлых лет переносят в пределах налоговой базы по прибыли

- Правило 3. Порядок переноса убытков на будущее – «по очереди»

- Правило 4. Документы, подтверждающие убытки: виды, сроки хранения

- Как отразить убытки прошлых лет в декларации по налогу на прибыль?

- Убытки предыдущих налоговых периодов это

- Перенос убытков прошлых лет по новым правилам

- Шаг 3

- Перенос убытка важно правильно отразить в налоговой декларации (расчете) по налогу на прибыль

- В — 2021 году больше плательщиков налога на — прибыль перейдут на — авансовые платежи по — итогам квартала

- Перенос убытка прошлых лет при ОСНО на другие периоды

- Ограничения переноса убытка прошлых лет

- Алгоритм переноса убытков в учетной базе

- 1. Закрываем налоговый период, в котором получен убыток

- 2. Проводим документ «реформация баланса»

- 3. Списание убытков прошлых лет

- 4. Отражаем перенесенный убыток в декларации по налогу на прибыль

- —

- 5. Отложенный перенос убытка будущих периодов

- 6. Приостанавливаем списание убытка на время

- Выводы

- 📺 Видео

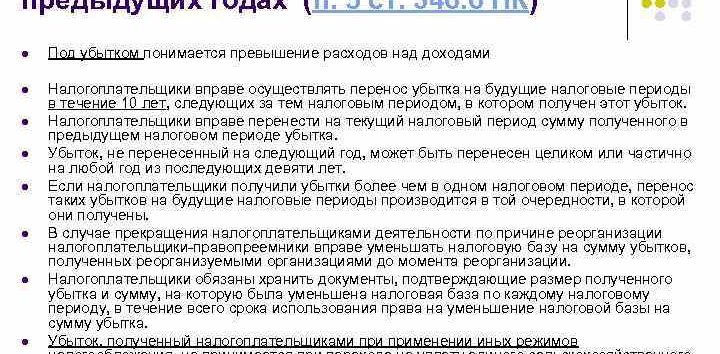

Нормативное регулирование

Налоговый кодекс предусматривает возможность уменьшения налогооблагаемой базы по УСН на сумму убытков, полученных за прошедшие 10 лет (п. 7 ст. 346.18 НК РФ).

Убыток можно учесть в текущем налоговом периоде как частично, так и в полном объеме. Но если убытки получены более, чем в одном налоговом периоде, то перенос осуществляется в той очередности, в которой они понесены (п. 7 ст. 346.18 НК РФ).

Все время, пока налогоплательщик переносит убыток, он обязан хранить первичные документы, подтверждающие его возникновение (п. 7 ст. 346.18 НК РФ). После окончания переноса такие документы необходимо хранить еще 4 года (пп. 8 п. 1 ст. 23 НК РФ).

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

Перенос убытка прошлых лет для уменьшения налогооблагаемой базы текущего периода

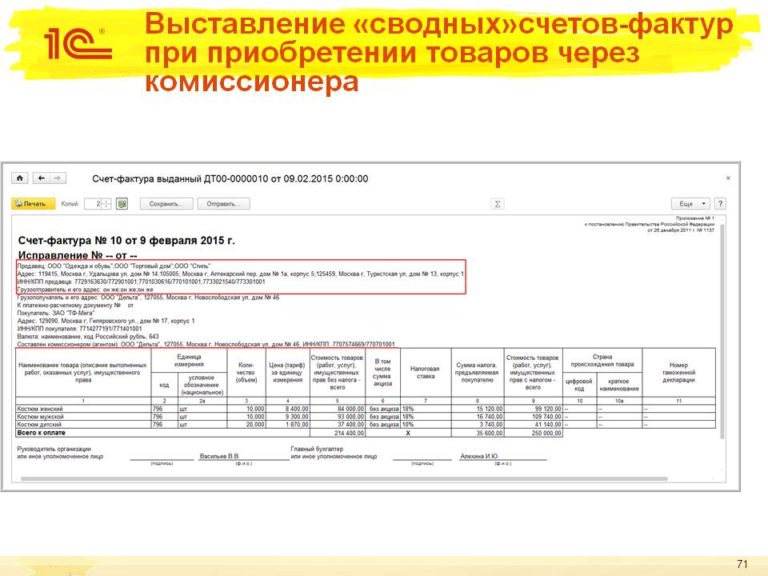

Для того чтобы учесть убытки прошлых лет при расчете налога УСН, необходимо оформить документ Регистрация суммы убытка УСН в разделе Операции – УСН – Регистрация суммы убытка УСН.

В шапке документа указывается:

- Год – 2021, т.е. год, в котором планируется признать убытки прошлых периодов;

В табличной части указывается:

- Год – годы, за которые можно учесть полученный убыток. Возможные годы отображаются автоматически;

- Сумма убытка – сумма не перенесенного убытка по годам, на которую планируется уменьшить налоговую базу в текущем налоговом периоде.

Документ проводки и движения не создает.

Расчет налога УСН с учетом перенесенного убытка

Для списания убытков прошлых лет необходимо запустить процедуру Закрытие месяца за Декабрь в разделе Операции – Закрытие периода – Закрытие месяца.

Убыток, введенный в табличную часть документа Регистрация суммы убытка УСН, будет учтен при расчете налога по УСН по итогам года, но не более суммы налогооблагаемой базы.

Проводки по документу

Документ формирует проводки:

- Дт 99.01.1 Кт 68.12– начисление налога при УСН к уменьшению по итогам года. Расчет налога осуществлен с учетом уменьшения налоговой базы на сумму списанного убытка.

Контроль

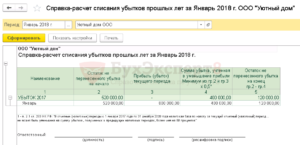

Учет убытка при определении налогооблагаемой базы можно проверить, сформировав отчет Справка-расчет налога УСН по кнопке Справки — расчеты – Расчет налога УСН.

Из отчета видно:

- максимальная сумма убытка, на которую можно уменьшить налоговую базу — 1 681 811 руб. (5 750 200 (доходы) – 4 068 389 (расходы));

- сумма учтенного убытка — 1 681 811 руб.;

- остаток неперенесенного убытка – 218 189 руб. (1 900 000 – 1 681 811).

Отражение в КУДиР

Убытки прошлых периодов отражаются в Книге учета доходов и расходов УСН в специальном разделе III. Расчет убытка.

В Разделе III. Расчет убытка:

- стр. 010 – сумма несписанного убытка за весь возможный срок признания убытков (за предыдущие 10 лет) на начало текущего периода;

- стр. 020-110 — несписанные суммы убытка по годам возникновения (данные из графы Сумма убытка, указанные в документе Регистрация суммы убытка УСН);

- стр. 120 – налогооблагаемая база текущего года;

- стр. 130 – сумма убытка прошлых лет, на которую уменьшена налогооблагаемая база текущего периода. Данная сумма расчитывается автоматически по следующему алгоритму:

- если налогооблагаемая база (стр. 120) больше суммы списанного убытка (стр. 010), то учитывается убыток в полной сумме, т.е. списывается весь убыток, зарегистрированный документом Регистрация суммы убытка УСН;

- если налогооблагаемая база (стр. 120) меньше суммы списанного убытка (стр. 010), то учитывается убыток в размере налогооблагаемой базы (стр. 120), начиная с самого раннего. Остальной убыток переносится на будущие налоговые периоды и отражается по стр. 150.

Книгу доходов и расходов можно сформировать в разделе Отчеты – УСН — Книга учета доходов и расходов УСН.

Списание убытков отложено

Перенос убытков на будущее – это право, а не обязанность налогоплательщика. Его можно применить в текущем налоговом периоде по отношению ко всем убыткам за предыдущие 10 лет (п. 7 ст. 346.18 НК РФ). Делать это можно с перерывами, соблюдая лишь очередность убытков (п. 7 ст. 346.18 НК РФ).

Если принято решение отложить списание убытков прошлых периодов, то в 1С:

- документ Регистрация суммы убытка УСН не создается;

- Раздел III «Расчет суммы убытка…» КУДиР заполняется вручную: PDF

- стр. 010 – 100 000 cумма несписанного убытка за предыдущие 10 лет — на начало периода;

- стр. 110 –100 000 несписанная сумма убытка за 2021 год;

- стр. 120 – 1 681 811,13 налогооблагаемая база текущего налогового периода;

- стр. 130 – 0 признаваемая сумма убытка в текущем налоговом периоде;

- стр. 150 – 100 000, т.к. сумма убытка не была списана в текущем налоговом периоде;

- стр. 240 – 100 000 несписанная сумма убытка за 2021 год.

Частичное списание убытков

Рассмотрим еще один пример.

https://www.youtube.com/watch?v=5_cB0NfOyqc

Если организация приняла решение списать только часть убытка, то в 1С:

В документе Регистрация суммы убытка УСН указывается сумма, равная части списываемого убытка по годам образования, начиная с самого раннего:

- Год – 2015, Сумма убытка – 20 000;

- Год – 2021, Сумма убытка –20 000, т. е. часть списываемого убытка в текущем налоговом периоде.

Раздел III «Расчет суммы убытка…» редактируется вручную: PDF

- стр. 010 – 120 000 сумма несписанного убытка за предыдущие 10 лет — на начало периода;

- стр. 100 – 20 0000 несписанная сумма убытка за 2015 год;

- стр. 110 – 100 000 несписанная сумма убытка за 2021 год;

- стр. 120 – 150 000 налогооблагаемая база текущего налогового периода;

- стр. 130 – 40 000 признаваемая сумма убытка в текущем налоговом периоде;

- стр. 150 – 80 000, т. к. сумма убытка была списана частично в текущем налоговом периоде;

- стр. 240 – 80 000 несписанная сумма убытка за 2021 год.

Видео:Перенос убытков прошлых лет по брокерскому счету! Как заполнить Декларацию 3 НДФЛ ОНЛАЙН ИнструкцияСкачать

Налог на прибыль убытки прошлых лет

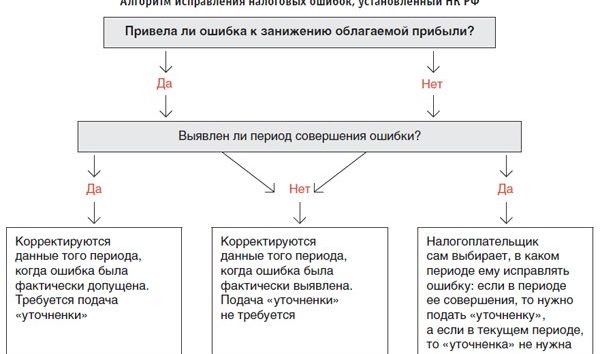

Неотражение в целях налогообложения прибыли организаций расходов, возникших в прошлых налоговых периодах, но выявленных в текущем отчетном периоде в результате получения первичных документов, является искажением налоговой базы предыдущего налогового периода, следовательно, на указанные операции распространяются положения ст. 54 НК РФ . В случае, если в отчетном периоде налогоплательщик получил убыток, то в данном отчетном периоде налоговая база признается равной нулю (п. 8 ст. 274 НК РФ )

Не изменилось требование о хранении документов, подтверждающих формирование убытков. Их нужно сохранять все время, пока убыток будет участвовать в формировании налоговой базы по налогу.

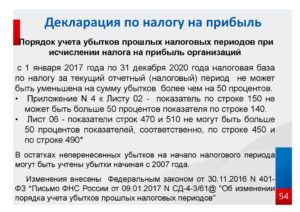

Плюс еще четыре года. Так что срок хранения этой «первички» нужно будет отслеживать с большей тщательностью. В отчетные и налоговые периоды с 1 января 2021 года по 31 декабря 2021 года базу нельзя уменьшать на сумму убытков прошлых периодов больше, чем на 50% (п. 2.1 ст. 283 НК РФ)

Чтобы по итогам года определить финансовый результат деятельности компании, оба счета следует закрыть.

Так, убыточной деятельность признается, когда сальдо по счету 90 меньше остатка по счету 91, то есть расходы превысили доходную часть. Согласно положениям п. 3 ст.

283 НК РФ в случае, когда убытки были получены не в одном, а нескольких налоговых периодах, при их переносе должна соблюдаться очередность: сначала нужно переносить убыток, полученный в самый ранний год, а за ним в порядке возрастания года убытки, полученные в более поздние периоды.

Проводки по отражению убытка в бухгалтерском учете

От производственно-экономической деятельности предприятия зависит ее финансовый результат — прибыль или убыток.

Для получение итогового результат следует учитывать основную и прочую деятельность фирмы.

Учитывая операции в течение года, предприятие делает проводки по счетам 90 и 91. на которых накапливаются суммы доходов и расходов соответственно. Для выявления финансового результата в конце года счета 90 и 91 закрываются.

Предприятие признает свою деятельность убыточной по итогам года, если сальдо по счету 90 меньше остатка по счету 91, то расходы превышают доходы.

Показатель убытка является накопительным. При наличии прибыли прошлых периодов, сумма может быть погашена за ее счет. Если прибыль отсутствует, то размер убытка суммируется с убытками прошлых лет.

При проведении проводок следует обратить внимание, что после закрытие счетов 2-го и 1-го порядков, бухгалтер ООО «Флагман» сопоставил дебетовое и кредитовое сальдо по счету 99/9.

Сальдо по дебету составило 760 000 руб. (713 000 руб. + 47 000 руб.), сальдо по кредиту 114 000 руб. (874 000 руб. — 760 000 руб.).

Из данных показателей следует сделать вывод, что ООО «Флагман» по итогам 2015 года имеет убыток.

Представим, что в 2015 году бухгалтером ООО «Вексель» были выявлены доходы и расходы, относящиеся к 2014 году. В связи с этим доходы прошлого периодов составили 74 000 руб. а расходы — 118 000 руб. По факту выявленных расхождений бухгалтером ООО «Вексель» была подана уточненная налоговая декларация за 2014 год.

https://www.youtube.com/watch?v=mYIxFg1HhcU

Согласно информации, предоставленной в первичной декларации, размер налогооблагаемой прибыли ООО «Вексель» составлял 83 000 руб. В уточненной декларации бухгалтер ООО «Вексель» показал убыток по итогам 2015 года в размере 13 750 руб.

Уменьшение налоговой базы по налогу на прибыль на убытки предыдущих периодов

; Важным вопросом является: можно ли за счет прибыли по операциям с ценными бумагами покрыть убыток прошлых лет, полученный по основной деятельности организации, при этом компания не является профессиональным участником рынка ценных бумаг? Налоговая база по операциям с ценными бумагами (за исключением налоговой базы по операциям с ценными бумагами, определяемой профессиональными участниками рынка ценных бумаг)

Как происходит списание убытков прошлых лет в бухгалтерском учете

В настоящем году необходимо правильно учесть убытки прошлых и прибыли прошлых лет.

Все они собираются на бухгалтерском счете 99. По итогам финансово года закрываются на счете 82/83/84. При недостаточном объеме дохода в настоящем году потери переносятся с 99 счета на 97 счет.

Компания ООО «Омега» по итогам финансового года 2015 получило отрицательный результат равный 300 тыс. руб. на собрании учредителей принято решение покрыть образовавшиеся потери за счет резервного и добавочного капитала.

Видео:Как уменьшить налог на прибыль с помощью убытков прошлых лет? | Инвестиции 2021 | Налоговый вычетСкачать

Решили списать убытки прошлых лет? – учтите 4 важных правила — статья

Какой финансовый результат показывала ваша компания в предыдущие годы? Были убытки – их можно списать. Чтобы избежать претензий налоговых инспекторов, списывать убытки прошлых лет надо по правилам Налогового кодекса. Разберем порядок переноса убытков на будущее.

Рекомендуем к просмотру

Вебинар «Налог на прибыль организаций в 2021 году: последние изменения, сложные вопросы»

Посмотреть

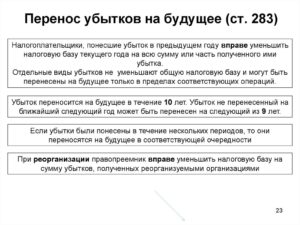

Организация вправе уменьшать налоговую базу на сумму полученного убытка только в течение десяти лет после убыточного года. Например, убыток по итогам 2015 года можно учитывать вплоть до 2025 года.

С 1 января 2021 года исключается положение о 10-летнем сроке переноса убытка. Теперь в периоды с 1 января 2021 года по 31 декабря 2021 года налоговая база (за исключением некоторых случаев) не может быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов.

А что если за десять лет после убыточного года компания так и не получила достаточной прибыли, чтобы покрыть убыток? Тогда убыток останется непогашенным. Остаток убытка по итогам 2015 года списывать в 2026 году будет рискованно.

Обратите внимание: чтобы начать переносить убытки прошлых лет, не обязательно ждать окончания текущего налогового периода. Ваша компания вправе перенести часть полученного в прошлых налоговых периодах убытка уже на первый отчетный период (квартал) этого налогового периода, если по его итогам получена прибыль (п. 1 ст. 283 НК РФ).

Рекомендуем посмотреть запись вебинара «Налог на прибыль: рекомендации для практиков в период отчетности». Советы аудитора.

Правило 2. Убытки прошлых лет переносят в пределах налоговой базы по прибыли

Что это означает? Допустим, сумма убытка, который вы хотите списать, составляет 12 000 рублей. Налогооблагаемая база текущего налогового периода — 10 000 рублей – нельзя «уйти в минус» и списать убытков больше этой суммы.

Правило 3. Порядок переноса убытков на будущее – «по очереди»

Если убытки получены более чем в одном налоговом периоде — переносите их на будущее в той очередности, в которой они понесены (п. 3 ст. 283 НК РФ). То есть, сначала переносятся убытки, полученные в самом раннем периоде, а затем уже более поздние убытки. Разберем на примере, как в текущем году правильно учесть убытки прошлых лет и меньше заплатить налог на прибыль.

Пример: убытки получены в течение двух лет подряд:

- по итогам 2010 года — 12 000 руб.;

- по итогам 2011 года — 5000 руб.

В последующих годах компания получила прибыль. База по налогу на прибыль составила:

- по итогам 2012 года — 10 000 руб.;

- по итогам 2013 года — 40 000 руб.

Совокупная сумма убытка, которую можно перенести на 2012 год, не должна превышать налоговую базу за этот год. Следовательно, на 2012 год организация сможет перенести лишь часть убытка 2010 года — 10 000 руб. Налоговая база по налогу на прибыль по итогам 2012 года составит ноль.

https://www.youtube.com/watch?v=BRHn-s14gWg

Общая сумма убытков прошлых лет, подлежащая переносу в 2013 году, составит 7000 руб. (2000 руб. + 5000 руб.). С учетом перенесенных убытков 2010 и 2011 годов налоговая база по налогу на прибыль по итогам 2013 года составит 33 000 руб. (40 000 руб. — 7000 руб.).

Правило 4. Документы, подтверждающие убытки: виды, сроки хранения

Списать убытки можно при наличии первичных документов, подтверждающих полученный финансовый результат. Какие это документы? Вопрос неслучайный, поскольку в Налоговом кодексе этот момент не уточняется.

Убытки подтвердит первичная документация компании: накладные, ведомости, счета, карточки, по которым организация вела свой учет. Подразумеваются не документы учета: оборотно-сальдовые ведомости, карточки учета, налоговые регистры, а именно первичная документация.

Храните подтверждающие убыток документы до тех пор, пока не спишете его полностью. Хранить подтверждающие документы придется все время, пока списываете убыток в уменьшение налоговой базы.

Иначе споров с налоговой инспекцией не избежать. После того, как сумма убытка будет погашена полностью, подтверждающие его формирование документы следует хранить еще четыре года (письмо Минфина России от 25.05.

2012 № 03-03-06/1/278).

Далее разберем еще несколько важных вопросов по отражению убытков прошлых лет.

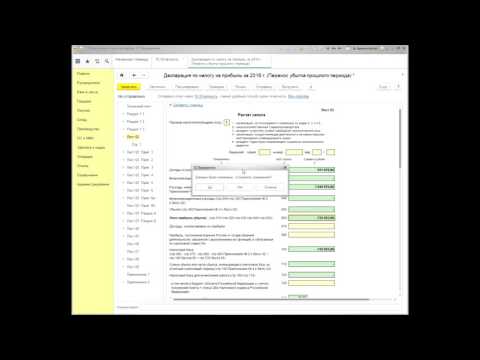

Как отразить убытки прошлых лет в декларации по налогу на прибыль?

Для подтверждения данных налогового учета организации должны составлять Расчет налоговой базы за отчетные и налоговый периоды нарастающим итогом с начала года (абз. 1 ст. 315 НК РФ).

Отразите в следующих строках декларации по налогу на прибыль:

- по строке 140 Приложения № 4 к листу 02 декларации — сформированную налоговую базу, которую можно уменьшить на сумму убытка;

- по строке 010 Приложения № 4 к листу 02 — остаток неперенесенного убытка, который есть на начало налогового периода. Этот показатель формируется из неперенесенного убытка, полученного за предыдущие 10 лет.

Важно: сумму, которая указана в строке 010, надо разбить (расшифровать) по строкам 040 — 130 в зависимости от года образования соответствующей части убытка. Показатель строки 140 равен значению строки 100 листа 02 налоговой декларации.

Проверьте: сумма убытка, которая принимается в уменьшение налоговой базы текущего налогового периода, отражается по строке 150 и не может быть больше показателя, который отражен по строке 140. Показатель строки 150 переносится в строку 110 листа 02 декларации.

Научитесь без ошибок вести учет доходов, отражать расходы и определять налоговую базу по налогу на прибыль, рассчитывать и уплачивать авансовые платежи и налог, сдавать отчетность, создавать идеальную учётную политику на онлайн-курсе в Контур.Школе «Налог на прибыль для бухгалтеров»

Видео:Снижаем налоги! Как использовать убытки выгодно?Скачать

Убытки предыдущих налоговых периодов это

По налогу на прибыль предусмотрена возможность переносить убытки на будущие налоговые периоды. Такая возможность предусмотрена ст. 283 налогового кодекса Российской Федерации (НК РФ), которая так и называется — «Перенос на будущее». Налоговый кодекс Российской Федерации (НК РФ) предоставляет возможность переносить убытки на будущие периоды по налогу на прибыль.

Правила такого переноса установлены ст.

Перенос убытков прошлых лет по новым правилам

С 2021 года действует новый порядок переноса прошлых лет. Как на практике применять новый порядок?

Что нужно учитывать при уменьшении налоговой базы по налогу на прибыль на прошлых лет? Нужно ли документально подтверждать за периоды, которые проверены в ходе проведения выездной проверки? Согласно Федеральному закону от 30.11.2021 г.

№401-ФЗ

«О внесении изменений в части первую и вторую НК РФ и отдельные законодательные акты РФ»

, начиная с первого отчетного периода 2021 года, изменяется порядок учета прошлых периодов.

1. Обязана ли организация, получившая убытки в предыдущих налоговых периодах отражать в налоговой декларации по налогу на прибыль полученные ранее убытки.

Ответ: В соответствии с пунктом 1 статьи 283 НК РФ налогоплательщики, понесшие убыток (убытки), исчисленный в соответствии с настоящей главой, в предыдущем налоговом периоде или в предыдущих периодах, вправе уменьшить налоговую базу текущего отчетного (налогового) периода на всю сумму полученного ими убытка или на часть этой суммы (перенести на будущее).

Шаг 3

На данном шаге отображаются убытки, сформированные в прошлых периодах (годах), уменьшающие налоговую базу по налогу на прибыль в текущем периоде. Данные, отображенные на этом шаге, попадают в приложение № 4 к листу 02

«Расчет суммы или части, уменьшающего налоговую базу»

Декларации по налогу на прибыль.

https://www.youtube.com/watch?v=kIohWgf_C0s

Данное приложение включается в состав декларации только за I квартал и налоговый период.

Так сложилось, что последние годы стали нелегкими в экономическом плане для многих организаций. В связи с этим вопрос отражения убытков стал особенно актуален.

Здесь не последнюю роль играют всем известные критерии, которые используются налоговиками в процессе отбора налогоплательщиков для проведения выездных проверок*(1), в которых есть такой пункт как отражение в бухгалтерской или налоговой отчетности убытков на протяжении нескольких лет.

Одно из самых значимых изменений 2009 г.

— это отмена нормирования для переноса убытков, полученных по итогам налоговых периодов ( п. 7 ст. 346.18 НК РФ). До этого убыток не мог уменьшить базу по УСН более чем на 30 процентов. Теперь такое ограничение снято, и налогоплательщики вправе учесть всю сумму убытков, полученных по результатам прошлых периодов.

При этом перенос должен быть осуществлен в течение 10 лет, следующих за тем периодом, в котором получен.

Перенос убытка важно правильно отразить в налоговой декларации (расчете) по налогу на прибыль

Белорусские организации вправе уменьшить налоговую базу на сумму (суммы убытков) по итогам предыдущего периода (предыдущих налоговых периодов) при наличии определенных обстоятельств.

В данной статье автор рассмотрел основные моменты, которые необходимо учесть при заполнении декларации (расчета) по налогу на прибыль (далее – декларация) в части отражения в ней переноса убытков прошлых лет на прибыль текущего налогового периода.

В — 2021 году больше плательщиков налога на — прибыль перейдут на — авансовые платежи по — итогам квартала

Госдума и Совет Федерации приняли поправки к статьям 286 и 287 налогового кодекса. В соответствии с ними с 2021 года организации, у которых в течение предыдущих четырех кварталов доходы от реализации не превышали в среднем 15 млн.

рублей за квартал, могут отказаться от ежемесячных авансов по налогу за прибыль и считать платежи по итогам квартала. Для вновь созданных компаний порог увеличен еще больше.

О.В. Новикова . канд.

экон. наук, аттестованный консультант по налогам и сборам, руководитель направления налогообложения и бухгалтерского учета экспертно-консультационного отдела компании ПРАВОВЕСТ, член Палаты консультантов России Кризисные годы принесли многим организациям.

Но при появлении налогооблагаемой прибыли налогоплательщики имеют право учесть прошлые убытки и уменьшить платежи.

Видео:Учет убытков прошлых лет в 1С 8.3 БухгалтерияСкачать

Перенос убытка прошлых лет при ОСНО на другие периоды

В нашей статье мы рассмотрим порядок переноса убытков прошлых периодов на общей системе налогообложения, алгоритм действий, перенос убытка на будущие периоды, списание убытков, а также некоторые особенности.

Убыток – это выраженные в денежной форме потери, уменьшение материальных и денежных ресурсов в результате превышения расходов над доходами. Убыток может получить любая организация. При больших затратах, превышающих выручку, организация получает убытки, т.е. отрицательный финансовый результат.

В данном случае необходимо признать убыток и отразить его в учете и отчетности. Но организация имеет право списать убытки полученные по результатам налогового периода на уменьшение налогооблагаемой базы в следующих налоговых периодах. Право, но не обязанность (ст. 283 НК РФ «Перенос убытков на будущее», письмо ФНС № СД-4-3/539 от 16.01.2021).

Отметим, что механизм переноса убытков, полученных в предыдущие налоговые периоды, был изменен с 1 января 2021 года.

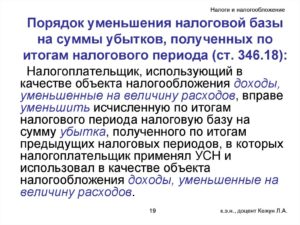

Ограничения переноса убытка прошлых лет

Налогооблагаемую базу по налогу на прибыль можно уменьшить на сумму убытков, которые получены в прошлых налоговых периодах.

До 2021 года убытки можно было переносить в течении 10 лет, теперь временного ограничения нет и убытки, полученные с 1 января 2021 года, можно переносить до тех пор пока не произойдет полное списание полученного убытка за все предыдущие годы (п.2 ст. 283 НК РФ).

Если убытки были получены в нескольких налоговых периодах, то переносить необходимо последовательно, начиная с первого налогового периода, в котором был понесен убыток (п.3 ст. 283 НК РФ).

Организация имеет право уменьшить налогооблагаемую базу по налогу за текущий отчетный период на убыток не более 50% прибыли (п.2.1. ст. 283 НК РФ). Есть категории налогоплательщиков на которые данное ограничение не распространяется, это налогоплательщики имеющие особый статус (ст. 284 НК РФ):

- участники свободной экономической зоны;

- участники региональных инвестиционных проектов;

- резидентов особой экономической зоны в Калининградской области и т.д.

Уменьшать налогооблагаемую базу на сумму убытка можно только, если в текущем отчетном периоде образовалась прибыль.

ВАЖНО! Если вы решили воспользоваться правом переносить убытки, то обязаны хранить все первичные документы, которые подтверждают его возникновение до конца переноса и еще 4 года после — «Налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков…в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета…». (ст. 283 НК РФ и ст. 23 НК РФ).

Алгоритм переноса убытков в учетной базе

В настоящее время автоматического переноса убытков в программах нет. Поэтому переносить убыток будем ручными проводками. Обращаем ваше внимание, что ручная операция переноса убытка проводится 31 декабря, после закрытия налогового периода, но до реформации баланса.

1. Закрываем налоговый период, в котором получен убыток

- Перепроводим документы за декабрь;

- Делаем закрытие месяца, но пропускаем операцию «реформация баланса». Д 99.01 – К 90.09 Проводку программа должна сформировать самостоятельно.

- Формируем ручную операцию переноса убытка:Д 97.21 – К 99.01 – сумма убытка, переносимого на будущие периоды.97.21 «Прочие расходы будущих периодов»

99.

01 «Прибыли и убытки по деятельности с основной системой налогообложения»

- По счету Д 97.21 создаем субконто «Убыток … год», настраиваем правильно данное субконто.Вид для НУ — Убытки прошлых летВид актива в балансе — Прочие оборотные активыСумма — Сумма убыткаПризнание расходов — В особом порядке

Период списания — с ХХ.ХХ.ХХХХ

2. Проводим документ «реформация баланса»

Д 84.02 – К 99.01

Д 90.01 – К 90.09

Проводки программа должна сформировать самостоятельно. Перенос убытков проводится после проведения регламентной операции «Расчет налога на прибыль».

3. Списание убытков прошлых лет

Теперь в новом налоговом периоде, начиная с даты указанной в Субконто, если у организации образуется прибыль в налоговом учете, то она автоматически будет уменьшаться на часть убытка прошлого периода или всю сумму. Списание будет проходить ежемесячно, пока не будет списан весь убыток. Операцию можно будет увидеть в Меню – Закрытие месяца – Списание убытков прошлых лет.

Д 99.01 – К 97.21 – сумма списанной части убытка.

4. Отражаем перенесенный убыток в декларации по налогу на прибыль

На Листе 02 приложения 4 необходимо указать год с которого переносим убыток и сумма убытка Всего; сумму налоговой базы; сумму убытка, но не более 50% от прибыли; остаток несписанного убытка.

Переходим на Лист 02, в стр. 110 должна автоматически перенестись сумма переносимого убытка.

—

Перенос убытка на примере

https://www.youtube.com/watch?v=0_DyNEfLoQE

При расчете налога на прибыль за 2021 год ООО «Мега» получила убыток в размере 350 000 руб.Данный убыток можно перенести на будущее, сформировав от 31.12.2021г. ручную операцию проводкой Д 97.21 – К 99.01 = 350 000 руб.

В 1 квартале 2021 года при расчете налога на прибыль у ООО «Мега»:

Доходы 1 200 000 руб,

Расходы 1 000 000 руб.

Налогооблагаемая база составила 200 000 руб. (1 200 000 – 1 000 000), ее мы можем уменьшить на сумму убытка, но не более 50% от прибыли.В нашем случае мы уменьшаем на 100 000 руб.

В декларации по налогу на прибыль на Листе 02 приложение 4 указываем:- год с которого переносим убыток = 2021 год;- сумма убытка Всего = 350 000 руб.;- сумму налоговой базы = 200 000 руб.

;- сумму убытка, но не более 50% от прибыли = 100 000 руб.;

— остаток несписанного убытка = 250 000 руб (350 000 – 100 000)

—

5. Отложенный перенос убытка будущих периодов

Бывают ситуации, когда организации не хотят в текущем налоговом периоде уменьшать налогооблагаемую базу на убытки прошлых лет, ведь перенос убытков на будущее – это право. Но потом может возникнуть ситуация, когда руководству понадобится уменьшить налогооблагаемую базу, тем самым уменьшив налог.

Важно!— Если вы не применяете ПБУ 18/02 и уверены, что никогда не будете переносить образовавшийся убыток, то можете не формировать в конце года ручную операцию «Перенос убытка».

— Если вы применяете ПБУ 18/02, то данную операцию придется сформировать, в противном случае вам программа не даст закрыть первый месяц следующего года.

В таком случае мы всё же рекомендуем сформировать операцию по переносу убытка, но тогда без указания даты начала списания данного убытка.

Как это сделать:В ручной операции по переносу убытка, по счету 97.21 создаем субконто «Убыток … год»Вид для НУ — Убытки прошлых летВид актива в балансе — Прочие оборотные активыСумма — Сумма убыткаПризнание расходов — В особом порядкеПериод списания — ОСТАВЛЯЕМ СТРОКУ ПУСТОЙ

Позже, когда вы решите уменьшить свою налогооблагаемую базу на сумму убытка, нужно будет в поле «период списания» указать первое число налогового периода, с которого вы хотите начать списание.

6. Приостанавливаем списание убытка на время

Случается, что организация списывала убыток на протяжении определенного времени, но в текущем году не хочет уменьшать налоговую прибыль на убыток прошлых лет и необходимо остановить списание убытка на время.

В таком случае необходимо создать операцию, введенную вручную с проводкой: Д 97.21 (субконто «Остаток убытка 2021») – К 97.21 (субконто «Убыток 2021») – сумма остатка не перенесенного убытка.

Субконто «Остаток убытка 2021» настраиваем так как описывали выше, т.е. оставляем пустыми даты периода списания.

Потом, когда списание вновь потребуется, необходимо будет провести обратную проводку:

Д 97.21 (субконто «Убыток 2021») – К 97.21 (субконто «Остаток убытка 2021») – сумма остатка не перенесенного убытка.

Выводы

Любая организация создается с целью получения прибыли. Но в рыночных условиях некоторые получают убытки по итогам года. Часто такие потери покрываются за счет нераспределенной между участниками прибыли или резервных и добавочных фондов.

Если убытки превышают доходы, то отрицательный остаток можно перенести на более поздние периоды. Можно уменьшить налогооблагаемую базу по налогу на прибыль на сумму убытков, которые получены в прошлых налоговых периодах.

Временного ограничения нет, убытки можно переносить до тех пор пока не произойдет полное списание полученного убытка за все предыдущие годы. Переносить убытки необходимо в хронологическом порядке по факту образования.

Нужно помнить, что перед тем как уменьшить налоговую базу текущего года на сумму убытков прошлых лет, проверьте наличие документов, которые подтверждаюют величину и период возникновения убытков.

Фирммейкер, апрель 2021Анастасия Чижова (Конатова)

При использовании материала ссылка обязательна

выделите фрагмент текста и нажмите Ctrl+Enter

Хотите узнать больше?

Анастасия ЧижоваСтарший-бухгалтер

+ 7 (4812) 701-700

смотрите также

📺 Видео

Учет убытков прошлых лет в трейдинге и инвестициях по нескольким брокерам 3-НДФЛСкачать

Перенос убытка прошлых лет в 1С 8.3 БухгалтерияСкачать

Отражение налогового убытка для списания в будущем в 1С 8.3 БухгалтерияСкачать

Перенос убытка на будущее для целей налогообложения прибылиСкачать

Как в декларации по прибыли показать убытки прошлых лет?Скачать

Перенос убытков на будущие прибыли. Как оптимизировать налоги?Скачать

Убыток текущего налогового периода в 1С:Бухгалтерии 3.0Скачать

Убытки прошлых лет в декларации по налогу на прибыль за 2019 годСкачать

Налоги с инвестиций: как использовать убытки выгодно?Скачать

Как в 1С БП 8.3 закрыть год организации, которая применяет ПБУ 18/02 , если по году есть убыток?Скачать

НАЛОГОВЫЙ УЧЕТ В 1C : ERP 2.4 Бесплатный урок "Убытки прошлых лет"Скачать

Перенос убытка на будущееСкачать

Как из убытков извлечь пользу? // Наталья СмирноваСкачать

Налоговый убытокСкачать

Учет убытков прошлых лет для целей налога на прибыль в программе 1С Бухгалтерия 3Скачать

Дивиденды и зачет убытка - возможно ли это?Скачать