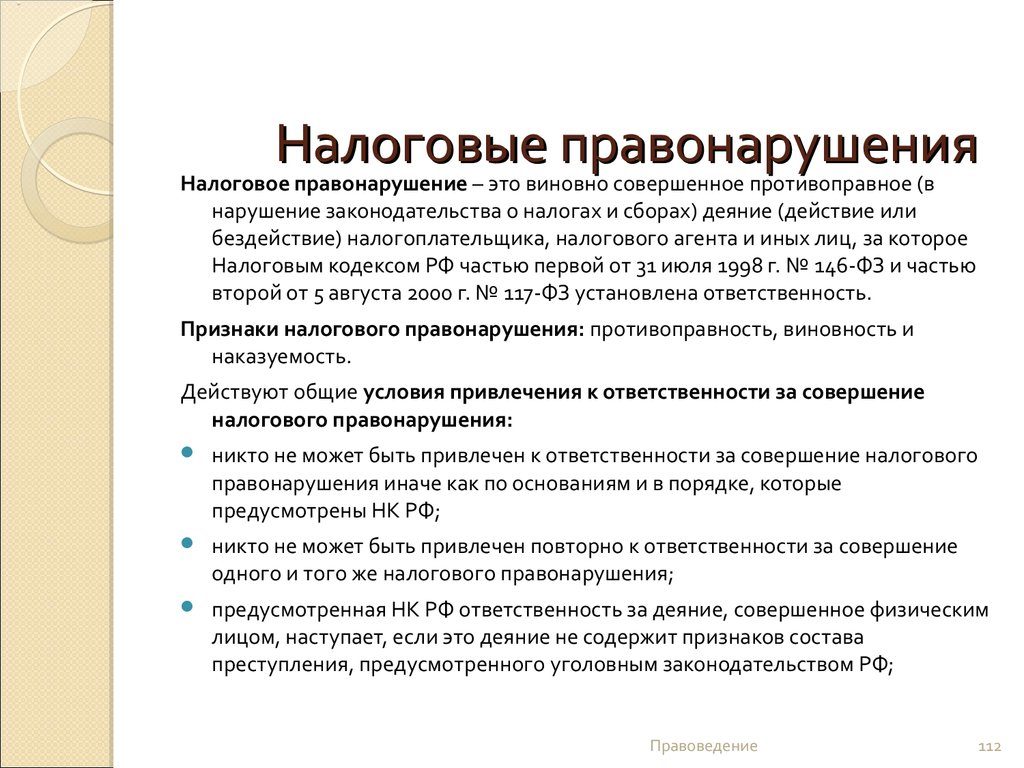

Налоговые правонарушения — это совершенные умышленно или по неосторожности действия либо бездействие налогоплательщика, плательщика страховых взносов, налогового агента и иных лиц, которые нарушают законодательство о налогах и сборах и порождают ответственность по НК РФ.

Расскажем о понятии, функциях и признаках налоговой ответственности, ее основаниях. Поясним, в каком порядке к ней привлекают, какие обстоятельства от нее освобождают. Расскажем и о том, что может ее смягчить или, наоборот, усугубить.

Также разберемся в видах ответственности, грозящей за нарушение налогового законодательства.

- Что говорит НК

- Понятие, функции и признаки налоговой ответственности

- Основания налоговой ответственности

- Виды ответственности за нарушение налогового законодательства

- Порядок привлечения к налоговой ответственности

- Освобождение от налоговой ответственности

- Смягчение и отягчение

- Какая ответственность за налоговые правонарушения?

- Признаки финансовых преступлений

- Условия и порядок привлечения к налоговой ответственности

- Уголовная и административная ответственность

- Налоговые правонарушения. Ответственность

- Законодательное определение

- Юридически значимые признаки НП

- Классификация НП

- Разделение НП по объектам

- «Адресность» и характер НП

- Классификация НП по направлениям деятельности

- НП в зависимости от виновника

- Состав НП

- Кодекс, диктующий ответственность

- Когда юрлицо или физлицо невиновно

- Смягчающие обстоятельства для НП

- Отягчающие обстоятельства для НП

- Общие требования к ответственности за НП

- Ответственность за налоговые правонарушения в 2021-2021 годах

- Ответственность за налоговые правонарушения: чем грозит недисциплинированность в отношении налогов

- «Налоговые» особенности административной ответственности

- Когда применяют административную ответственность за налоговые правонарушения

- За что еще накажут по КоАП РФ

- 💥 Видео

Что говорит НК

Налоговые правонарушения и ответственность за их совершение — так буквально называется раздел VI части первой НК РФ (гл. 15 — 18). Первая из них регулирует общие положения об ответственности за соответствующие деяния. Налоговая ответственность НК РФ урегулирована в гл. 16 и 18, где описаны конкретные нарушения со следующими за их совершение штрафами.

Понятие, функции и признаки налоговой ответственности

Понятие налоговой ответственности звучит следующим образом: это использование компетентными органами в отношении налогоплательщиков и иных содействующих уплате обязательных платежей лиц, которые совершили фискальное правонарушение соответствующих санкций. НК использует термин «налоговая ответственность» и термин «ответственность за совершение налоговых правонарушений» в качестве равнозначных.

В данном случае выделяют две функции:

- юридическую, с двумя аспектами — карательным и правовосстанавливающим;

- социальную, которая выражается в общем и частном предупреждении фискальных нарушений, т. е. в побуждении лиц, участвующих в соответствующих отношениях придерживаться правил, предусмотренных надлежащими нормами.

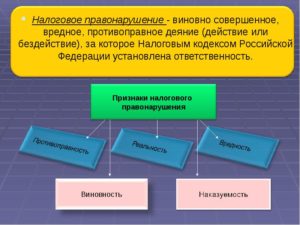

Ее признаками являются следующие моменты:

- государственное принуждение, как основа и конкретная форма реализации в виде санкций, определенных в финансово-правовых нормах;

- наступление после совершения деяния, с признаками фискального правонарушения (противоправностью — нарушением актуальных норм налогового законодательства; реальностью — грозит только за фактические деяния, т. е. действия по несоблюдению запретов или бездействие по неисполнению обязанностей; вредностью — государство теряет доходы; виновностью — совершение умышленно или по неосторожности, наказуемостью — за их совершение назначают штраф);

- применяется к организациям, физическим лицам и ИП;

- правонарушителя ждут определенные материальные потери;

- воплощается процессуально (в установленном порядке).

Основания налоговой ответственности

По п. 3 ст. 108 НК, основание для привлечения лица за нарушение фискального законодательства — это фактическое доказывание вступившим в силу решением налоговиков совершения данного нарушения.

Таким образом можно выделить три основания:

- нормативное — описание конкретного нарушения в законе (скажем, ст. 129.11 НК «Непредоставление документации по международной группе компаний», ч. 1 которой гласит, что непредоставление в установленный срок налогоплательщиком документации карается взысканием штрафа в 100 000 руб.;

- фактическое — означает реальность совершенного нарушения;

- процессуальное — соответствующий акт ФНС или суда, который вступил в силу.

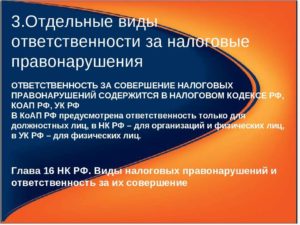

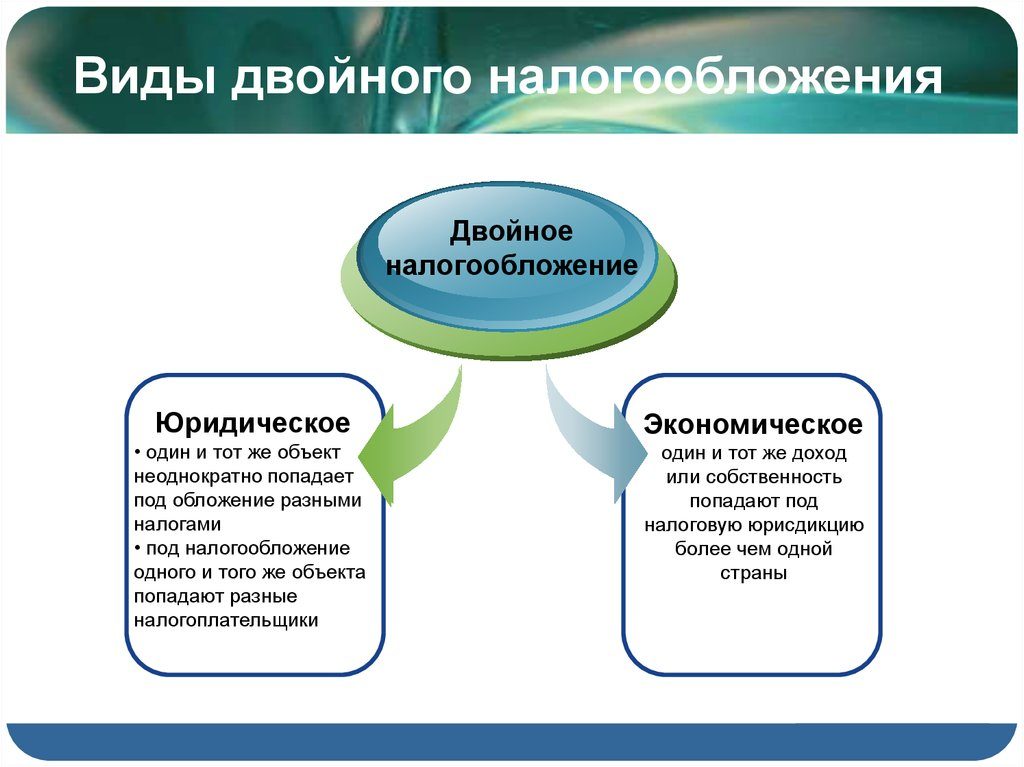

Виды ответственности за нарушение налогового законодательства

Нарушителей закона ждут следующие виды санкций:

- налоговые — мерой налоговой ответственности является взыскание твердых или процентных (от конкретной суммы) штрафов (гл. 16, 18 НК). Другими словами, мерой ответственности за совершение налогового правонарушения является соответствующая санкция, которая устанавливается и применяется как денежное взыскание, прописанное в статьях указанных глав. Размер штрафов варьируется от 200 руб. до полумиллиона, а процентных — от 0,2 до 100 %. Возможно также принудительное взыскание недоимок по обязательным платежам по ст. 46–48 НК: с организаций — бесспорно, с физлиц — через суд или проявляться как обеспечительные меры (гл. 11 НК) (имущественный залог, поручительство, пеня, приостановление операций по банковским счетам, арест имущества, банковская гарантия). О том, с какого возраста наступает налоговая ответственность, говорит п. 2 ст. 107 НК — это 16 лет. Срок давности, когда к ней можно привлечь, равен трем годам (с момента совершения нарушения). Иные нюансы, связанные с этим временным отрезком, прописаны в ст. 113 НК. Вопрос срока давности по взысканию штрафов регулирует ст. 115 НК;

- дисциплинарные (ст. 192 ТК) по приказу работодателя возможны, скажем, для бухгалтеров, которые не вовремя подали необходимую отчетность;

- административная ответственность за нарушение налогового законодательства урегулирована гл. 15 КоАП;

- уголовные (ст. 198 – 199.2 УК РФ).

Порядок привлечения к налоговой ответственности

Обозначенный режим состоит из четырех этапов:

- Выявление должностными лицами контролирующих органов (в пределах их компетенции, через соответствующие ревизии, получения объяснений налогоплательщиков, фискальных агентов и плательщиков сбора, страховых взносов, проверки учетных данных и отчетности, осмотр помещений и территорий, используемых для извлечения дохода, а также в других формах, предусмотренных НК) фактов нарушения налогового законодательства.

- Рассмотрение материалов дела и вынесение решения. Обнаружение соответствующих нарушений благодаря проверкам (камеральной или выездной) означает, что указанный порядок будет регулировать ст. 101 НК. Она же используется, когда речь идет о нарушениях ст. 120, 122 и 123 НК. Выявление соответствующих деяний иными мерами фискального контроля (вызовом налогоплательщика письменным уведомлением для дачи пояснений по уплате обязательных платежей, осмотром, инвентаризацией его имущества, вне фискальных проверок) указывает на регулирование рассматриваемого порядка уже по ст. 101.4 НК.

- Обжалование решений органов ФНС. Использовать при этом нужно отдельные положения гл. 19, 20 НК, а именно ст. 137, частично 138, о праве и режиме обжалования — ст. 139 —– порядок и срок подачи жалобы, 139.2 — ее форма и содержание, 139.3 — случаи оставления без рассмотрения, 140 — рассмотрение жалобы.

- Исполнение решений налоговиков (ст. 101.3 НК).

Освобождение от налоговой ответственности

По ст. 109 НК, нарушитель не привлекается к ответственности, когда есть минимум один из нижеперечисленных факторов:

- отсутствует событие подобающего правонарушения;

- лицо безвинно в его совершении;

- нарушитель моложе 16 лет;

- прошли сроки давности (ст. 113 НК).

Также к ней не привлекут нарушителя, который преступил закон в попытках приобрести, применить, распорядиться имуществом и(или) проверяемыми зарубежными предприятиями плюс счетами (вкладами), отмеченными в отдельной декларации и(или) ее приложениях и (либо) информации, которая представлена по ст. 3 ФЗ от 08.06.2015 № 140. Избежать санкций в этой ситуации поможет предоставление копии такой спецдекларации и ее приложений или данных с отметкой о приеме налоговиками.

Обстоятельствами, исключающими вину нарушителя за фискальное нарушение, по ст. 111 НК, являются:

- стихийное бедствие, иные чрезвычайные (непреодолимые) условия, которые не нужно специально доказывать, поскольку их устанавливают через общеизвестные факты, публикации в СМИ, другим образом;

- болезнь лица, которая не позволяет ему руководить своими действиями, подтверждается документами, относящимися к расчетному периоду, в котором состоялось нарушение;

- исполнение нарушителем каких-либо письменных разъяснений от компетентного госоргана (указанные обстоятельства устанавливаются соответствующим документом этого органа, который касается расчетных периодов, когда произошло правонарушение, независимо от даты его издания). Тем, кто не сможет должным образом подтвердить обозначенные обстоятельства, не стоит ждать освобождения;

- иные обстоятельства, исключающие вину, которые признаются судом или налоговиками при рассмотрении дела.

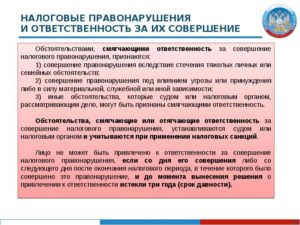

Смягчение и отягчение

Ответственность за налоговые нарушения смягчается или отягчается благодаря наличию обстоятельств, перечисленных в ст. 112 НК. Смягчают ее:

- стечение тяжких семейных или индивидуальных обстоятельств;

- угрозы или принуждения, а также служебная, материальная или иная зависимость;

- тяжелое материальное положение — для физического лица;

- иные обстоятельства, которые признаются таковыми в конкретной ситуации.

Отягчает ответственность рецидив нарушения.

Видео:Налоговые правонарушения и ответственность за их совершениеСкачать

Какая ответственность за налоговые правонарушения?

В действующем законодательстве определена ответственность за каждое налоговое правонарушение, применение которой напрямую зависит от того, насколько затронули интересы организации или гражданина.

Объем ответственности за правонарушения в сфере налогов определяют: гл. 16 НК РФ, а также административное и пенсионное законодательство.

Некоторые правонарушения, описанные налоговом кодексе РФ, распространяются далеко не на всех налогоплательщиков.

Возможность использовать ту или иную санкцию периодически зависит от того, кем именно является лицо в налоговых отношениях. Например, ответственность банка определена в гл. 18 НК РФ, но перечень санкций, содержащихся в гл. 16 также может применяться к нему.

https://www.youtube.com/watch?v=MVshAOxexCo

Или другая ситуация – лицо, осуществляющее в организации административно-распорядительную функцию, может нести административную ответственность и, одновременно, быть оштрафованным за налоговое правонарушение, являясь налогоплательщиком.

Административные налоговые правонарушения:

- Сокрытая (заниженная) прибыль (доход) или сокрытые (неучтенные) другие объекты налогообложения. В данном случае начальник налоговой службы или его заместитель может выписать штраф на должностное лицо организации, а повторное совершение тех же деяний может привести к наложению административного взыскания. Например, выездная налоговая инспекция установила, что организация засчитывает стоимость ужинов сотрудников в ресторане в представительские расходы и относит их к себестоимости. При этом отчеты о расходах не содержат ни одного оправдательного документа, подтверждающего проведение сотрудником переговоров с представителем какого-либо иного предприятия. Положение о составе затрат гласит, что себестоимостью продукции являются затраты, связанные с приемом и обслуживанием представителя другой компании, прибывшего для проведения переговоров, а также участника совета (правления) и ревизионной комиссии. Следовательно, поход сотрудника в ресторан не может уменьшать налогооблагаемую прибыль. В данном случае сотрудник налоговой службы может применить и налоговые санкции, и наложить штраф.

- Бухгалтерский учет не ведется, при его ведении не соблюдает установленный порядок, либо искажаются бухгалтерские отчеты. Мера ответственности такая же, как и в предыдущем пункте. При этом федеральная налоговая полиция может оштрафовать на сумму до 100 МРОТ. Директор предприятия в зависимости от объема учета обязан:

- создать бухгалтерию и назначить ее руководителем главного бухгалтера;

- включить в штатное расписание должность бухгалтера;

- передать в соответствии с договором бухгалтерский учет в стороннюю бухгалтерию, специализированную организацию или соответствующему специалисту;

- возложить бухгалтерские обязанности на себя.

Если предприятие не располагает организованным бухучетом, то руководитель может быть наказан в соответствии с административным кодексом.

Признаки финансовых преступлений

Ответственность за налоговое правонарушение наступает в соответствии с решением налогового органа. Стандартным наказанием является денежный штраф, конечная сумма которого во многом зависит от наличия смягчающего или отягчающего обстоятельства.

Не стоит путать штраф, недоимку по налогу и пеню. Последняя составляет 1/300 ставки рефинансирования. Начисление производится ежедневно до тех пор, пока не будет уплачен налог. Пеня не относится к мерам ответственности за совершенное нарушение в сфере налогов и сборов.

Налоговая ответственность наступает, если имеют место быть следующие правонарушения:

- нарушен срок поставки на учет;

- налогоплательщик уклоняется от постановки на учет;

- счет в банке был открыт или закрыт, но данные сведения не были предоставлены в установленный срок;

- владение, пользование и (или) распоряжение арестованным имуществом нарушено;

- налоговый орган не получил сведения, требуемые для проведения налогового контроля;

- игорный бизнес был зарегистрирован с нарушением установленного порядка.

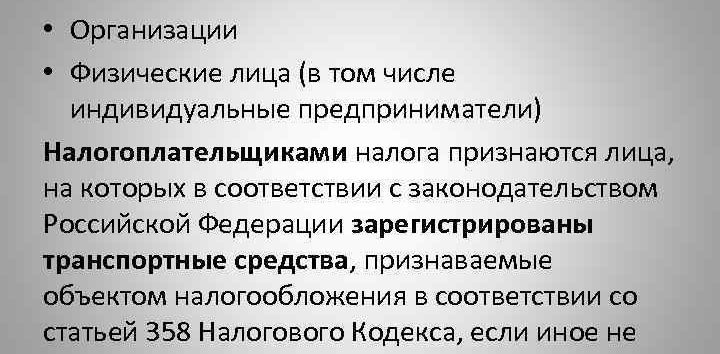

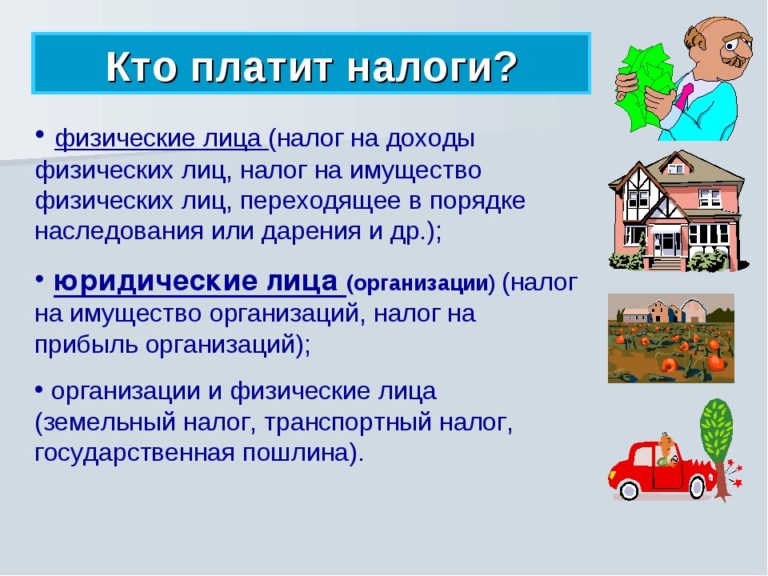

К налоговой ответственности может быть привлечено:

- Физическое лицо, которому уже исполнилось 16 лет, в том числе и индивидуальный предприниматель;

- Организация (не стоит путать с привлечением должностных лиц);

- Руководитель, главный бухгалтер или должностное лицо при наличии соответствующего основания.

Условия и порядок привлечения к налоговой ответственности

Правонарушения в сфере налогов могут рассматриваться 2-мя различными способами:

- Если нарушения выявила камеральная или выездная проверка, то используется порядок, прописанный в ст. 101 НК РФ;

- Если же для проведения контроля использовались иные методы, то ст. 101.4 НК РФ.

Таким образом, можно выделить состав налогового правонарушения, в основе производства которого должна лежать ст. 101 НК РФ:

- Доход, расход и объекты налогообложения были учтены с допущением грубых нарушений;

- Налог не был оплачен частично или полностью;

- Налог не был удержан или перечислен.

Любое другое нарушение рассматривается в соответствии со ст. 101.4 и ст. 101 НК РФ, в зависимости от произведенных ранее контрольных мероприятий (проверка или иной налоговый контроль).

П. 1 ст. 101.4 НК РФ гласит о том, что если должностное лицо налоговой службы обнаружило признаки налогового правонарушения, то оно обязано составить соответствующий акт. Данный документ должен быть подписан 2-мя сторонами: обнаружившей нарушение и допустившей его. При этом за налогоплательщиком сохраняется право отказаться от подписания составленного акта.

Уголовная и административная ответственность

Меры налоговой ответственности представлены в следующей таблице:

| 1 | Заявление о постановке на учет было подано с нарушением установленного срока (менее 3-х мес.) | 5 тыс. руб. |

| 2 | Заявление о постановке на учет было подано с нарушением установленного срока (более 3-х мес.) | 10 тыс. руб. |

| 3 | Приносящая доход деятельность без регистрации продолжалась менее 3-х мес. | 20 тыс. руб. или 10% от полученного дохода |

| 4 | Приносящая доход деятельность без регистрации продолжалась более 3-х мес. | 40 тыс. руб. или 20% от полученного дохода |

| 5 | Счет в банке был открыт/закрыт, а сведения в налоговую не подавались | 5 тыс. руб. |

| 6 | Декларация не предоставлялась в течение длительного срока (менее 6 мес.) | 100 руб. или 5% от суммы налога, который нужно было заплатить. |

| 7 | Декларация не предоставлялась более 6 мес. | 30% от суммы налога, который нужно было заплатить и 10% от неуплаченной налоговой суммы за каждый месяц, начиная с 181 дня. |

| 8 | При учете дохода, расхода и объектов были допущены грубые нарушения | 5 тыс. руб. |

Важно! Никто не отменял презумпцию невиновности! Лицо не виновно в нарушении до тех пор, пока его вина не будет установлена.

https://www.youtube.com/watch?v=VkDU1XOqONA

Административное правонарушение наступает при наличии противоправного, виновного действия (бездействия), за которое КоАП РФ предусматривает ответственность:

| 1. | Официальная регистрация в налоговом органе была проведена с нарушением срока | 0,5 – 1,0 |

| 2. | Нарушен срок регистрации в совокупности с ведением предпринимательской деятельности | 2,0 – 3,0 |

| 3. | Открыт/закрыт счет в банке без оповещения налоговой службы (не в установленный период) | 1,0 – 2,0 |

| 4. | Декларация не предоставлена вовремя | 0,3 – 0,5 |

| 5. | Документы, которых требует налоговый контроль, не предоставлены вовсе или не поданы в установленный срок | 0,1 – 0,3 |

| 6. | Грубо нарушены бух. учет и бух. отчетность | 2,0 – 3,0 |

Возбуждение административного дела начинается с того момента, как был составлен протокол.

Экономические преступления, в том числе и налоговые, в определенных случаях могут рассматриваться в соответствии с уголовным кодексом.

| 1. | Человек не платил налоги или подавал ложную налоговую декларацию (крупный размер) | До 1 года |

| 2. | Те же действия, но особо крупный размер | До 3-х лет |

| 3. | То же самое в крупном размере, но в отношении предприятия | До 2-х лет |

| 4. | Те же действия по сговору и в особо крупном размере | До 6-ти лет |

| 5. | Налоговый агент не исполнял свои обязанности, имея при этом свой личный интерес | До 2-х лет |

| 6. | Те же действия, но в особо крупном размере | До 6-ти лет |

| 7. | Денежные средства или имущество, которые должны использоваться для взыскания налогов, скрывались | До 5-ти лет |

Правила бухгалтерского учета считаются грубо нарушенными, если сумма начисленного налога или любая статья бухгалтерского отчета искажена более чем на 10%.

Рекомендуем другие статьи по теме

Видео:Штрафы за налоговые правонарушенияСкачать

Налоговые правонарушения. Ответственность

Все, что написано в законодательных актах Российской Федерации, к какой бы области права они не относились, обязательно для исполнения всеми гражданами нашей страны. Налоговый кодекс не является исключением: все граждане и организации должны неукоснительно соблюдать его требования и не допускать бездействия там, где предусмотрены активные и своевременные обязательства.

- Что называется налоговым правонарушением (НП), какие их виды предусмотрены действующим законодательством?

- Какие формы ответственности могут быть предусмотрены за нарушения в сфере налогового права?

- Что может смягчить вину нарушившего Налоговый кодекс?

Проанализируем в данной статье.

Законодательное определение

Давая гражданам круг обязательств и запретов, именуемых законами, государство четко очерчивает те факторы, которые выходят за эти рамки, то есть являются правонарушениями.

В ст. 106 Налогового кодекса дана достаточно строгая дефиниция налогового правонарушения. Оно представляет собой действие или бездействие, совершенное налоговым агентом, налогоплательщиком или другим лицом, признанное виновным и подлежащим ответственности согласно Федеральным Законам:

- № 146 от 31 июля 1998 года, утверждающим часть 1 НК РФ;

- № 117 от 05 августа 2000 года, утверждающим часть 2 НК РФ.

В главе 16 НК РФ приведены виды НП, а также категории лиц и/или организаций, которые могут быть привлечены к ответственности за каждый конкретный тип НП. П.6 ст. 108 НК РФ совместно со ст. 49 Конституции России утверждает принцип презумпции невиновности, в том числе и в сфере налоговых нарушений.

Ст. 114 НК РФ дает определение налоговой санкции, накладываемой за совершение некоторых типов НП, – это степень ответственности за совершенное виновное деяние (действие или бездействие), связанное с налоговой сферой.

СПРАВКА! За налоговые нарушения могут быть установлены разные типы ответственности. За административную отвечает КоАП РФ (статьи 15.3 – 15.9 и 15.11); если за нарушение Налогового кодекса предусмотрена уголовная ответственность, она наступает в связи с данными гл. 22 УК РФ.

Юридически значимые признаки НП

Признаки, легитимные с точки зрения действующих нормативных актов, логически вытекают из определения, приведенного в тексте Налогового кодекса РФ.

- Противоправность. Действие или бездействие, совершенное лицом или организацией, должно подпадать под приведенные в Налоговом кодексе нормы. Нельзя нарушить норму, не являющуюся таковой по тексту Закона. Пример противоправного действия – ООО отказалось предоставить запрашиваемые ИНФС документы или данные. Пример противоправного бездействия – не подана налоговая декларация.

- Виновность. Действие или бездействие было допущено умышленно либо по неосторожности, что не отменяет ответственности за него. Отсутствие вины в деянии подотчетного лица автоматически снимает с него ответственность, поскольку нарушается один из главных принципов НП.

- Наличие последствий. Совершенное деяние обусловило наступление вредных последствий для государства или других лиц, физических и/или юридических, причем взаимосвязь между деянием и последствиями обоснована и доказана. Такими последствиями могут быть нанесение ущерба, упущенная выгода, попрание прав и др.

- Наказуемость. Каждое совершенное НП предусматривает несение за него определенной ответственности, то есть наступление санкций для совершившего его лица/организации.

Эти признаки характерны для всех НП, тогда как каждому конкретному нарушению присущ индивидуальный состав, обуславливающий особенности санкций за него.

Классификация НП

Чтобы правильно определить меру ответственности, необходимо отличать различные типы НП, выделяемые в зависимости от:

- объекта, на который было направлено деяние;

- характера и «адресности» НП;

- сферы применения Налогового кодекса, в которой было совершено нарушение;

- категории самого нарушителя;

- состава нарушения.

Разделение НП по объектам

Объект Налогового кодекса, по отношению к которому может быть допущено противоправное деяние, позволяет выделить такие виды НП:

- связанные с платежами по налогам и сборам, вызывающие финансовые последствия для государственного бюджета;

- допускающие нарушение установленных процедур в налоговой отрасли.

«Адресность» и характер НП

Направленность и особенности допущенного действия или бездействия определяют его принадлежность к одному из следующих типов:

- недопустимое бездействие в области налогового учета (ст. 116-117 НК РФ);

- недолжное выполнение обязанностей налогового учета и предоставления отчетности (ст. 119-120 НК РФ);

- невыполнение обязательств, связанных с перечислением, удержанием сбором налоговых средств (ст. 122-123 НК РФ);

- препятствование законному выполнению обязанностей налоговых органов (ст. 125-129 НК РФ).

Классификация НП по направлениям деятельности

Правонарушения могут быть связаны с различными налоговыми сферами деятельности:

- с действующей системой налогообложения;

- с правами и свободами плательщиков налогов;

- с гарантиями выполнения обязательств по налоговым платежам;

- с законно установленной процедурой бухучета и ведения отчетности;

- неприменением доходной части бюджета того или иного уровня.

НП в зависимости от виновника

Субъектом налогового правонарушения может быть:

- физическое лицо, достигшее 16-летия, если его деяние не может быть отнесено к юрисдикции Уголовного кодекса;

- физлицо и/или юрлицо, допустившее НП.

Состав НП

Дифференцируя меру опасности совершаемого налогового правонарушения, выделяют такие его виды:

- основной состав НП – в него входят только необходимые признаки нарушения, определенные законом, а дополнительные не предусматриваются (примеры: несоблюдение сроков регистрации в налоговом органе, несвоевременная уплата налога и др.);

- квалифицированный состав НП – наряду с основными, наличествуют дополнительные признаки общественной опасности совершенного деяния (например, длительное затягивание подачи декларации);

- привилегированный состав НП – основные признаки в наличии, но вместе с ними действуют и смягчающие обстоятельства, благодаря которым уровень общественной опасности деяния оказывается пониженным (например, налоговую декларацию просрочил не ИП, а просто физическое лицо).

Кодекс, диктующий ответственность

Виновное деяние, касающееся налоговой сферы, может быть подотчетно различным отраслям права.

1. Налоговые преступления, ответственность за которые предусматривает Уголовное право. Самые серьезные из НП, несущие негативные последствия для государственной финансовой системы и угрозу ее функционированию:

- уклонение от таможенных платежей;

- уклонение от налогов и сборов для физлиц;

- то же – для организаций.

К СВЕДЕНИЮ! Имеет значение масштаб НП – для преступления оно должно быть совершено в крупном либо особо крупном размере.

https://www.youtube.com/watch?v=kLuo7dGgE5w

Наказать за уголовное преступление могут следующими санкциями:

- денежным штрафом;

- запретом на занятие определенных должностей на обозначенный срок;

- лишением званий, привилегий, наград;

- принудительными исправительными работами;

- ограничением или лишением свободы;

- помещением под арест;

- лимитированием по воинской службе.

ВНИМАНИЕ! Поправка в ФЗ № от 29 декабря 2009 года позволяет избежать уголовной ответственности тем, кто допустил нарушение впервые, если он искупил свое деяние полным возмещением недоимок.

2. Налоговые проступки – нарушения, в которых нет признаков налогового преступления, квалифицируемые самим Налоговым кодексом РФ или Административным кодексом. Это могут быть такие НП:

- нарушения сроков отчетности, регистрации, платежей;

- отсутствие обязательной регистрации;

- непредоставление нужной документации или пропуск сроков;

- нарушение правил и процедур налогового и бухгалтерского учета;

- неуплата или неполная уплата налоговых сборов в некрупных размерах.

Наказания за подобные проступки, предусмотренные Налоговым кодексом РФ, заключаются в основном в денежных штрафах, размер которых исчисляется в зависимости от суммы недоимок или ущерба.

Когда юрлицо или физлицо невиновно

Нельзя привлечь к ответственности за НП человека или организацию, если вина не доказана соответствующим компетентным органом. Свою невиновность доказывать никто не обязан, доказательству подвержена исключительно вина. Если сомнения неустранимы, их нужно трактовать в пользу обвиняемой стороны. Совершенно исключают вину такие факторы:

- совершение деяния в чрезвычайной ситуации (катастрофы, стихийного бедствия и т.п.);

- юридическая неправомочность лица, совершившего НП (например, болезненное состояние);

- письменное обоснование допущенного действия или бездействия до его оценки компетентными органами.

Смягчающие обстоятельства для НП

Если для лица или организации характерны один или несколько следующих факторов, ответственность за совершение ими НП может быть несколько смягчена:

- раскаяние;

- добровольная явка с информацией о совершенном нарушении;

- самостоятельное предотвращение пагубных последствий;

- возмещение причиненного ущерба по собственной воле;

- особое личное состояние (аффект), тяжелые обстоятельства;

- наличествующая угроза, принуждение, объективная зависимость.

ВАЖНО! Органы, принимающие решение относительно НП, могут расширять список смягчающих или снимающих вину обстоятельств.

Отягчающие обстоятельства для НП

Санкции за нарушение могут быть усилены, если в отношении лица, допустившего противоправное деяние, установлены такие обстоятельства:

- рецидив нарушения, допущенный в том же году;

- продолжение деяния, несмотря на предупреждение о необходимости прекращения;

- групповая форма НП;

- вовлечение в деяние несовершеннолетних лиц;

- совершение НП в нетрезвом состоянии и др.

Общие требования к ответственности за НП

- Сроком давности для налоговых правонарушений признан трехлетний период, по его истечении привлекать к ответственности за НП нельзя.

- Год – это срок, в течение которого считается действующей наложенная за НП санкция. Если за этот год будет совершено повторное НП, оно будет признано отягчающим обстоятельством, влекущим усиление и продление санкций.

- Виновный в одном и том же НП не может быть осужден на санкции дважды.

- Ответственность за налоговые преступления или проступки не освобождает виновных от обязанности уплаты недоимок.

Видео:Урок 5. Ответственность за налоговые правонарушенияСкачать

Ответственность за налоговые правонарушения в 2021-2021 годах

Ответственность за налоговые правонарушения: чем грозит недисциплинированность в отношении налогов

«Налоговые» особенности административной ответственности

Когда применяют административную ответственность за налоговые правонарушения

За что еще накажут по КоАП РФ

Ответственность за налоговые правонарушения: чем грозит недисциплинированность в отношении налогов

Нарушения в налоговой сфере влекут за собой не одну только налоговую ответственность. Помимо нее действующее законодательство предусматривает следующие виды ответственности за налоговые правонарушения:

- административную — согласно КоАП РФ;

- уголовную — по Уголовному кодексу;

- дисциплинарную — по правилам трудового законодательства.

В данной рубрике мы рассказываем об административной ответственности, причем только сферой налогов не ограничиваясь. Но начнем все же именно с них.

«Налоговые» особенности административной ответственности

Останавливаться на всех принципах адм. ответственности не будем. Отметим только ключевые для налоговой сферы.

1. Административная ответственность — дополнительная.

https://www.youtube.com/watch?v=3yRRb3g-TM4

О том, что ответственность за налоговые правонарушения может следовать не только по НК РФ, непосредственно в нем и говорится. В ст. 108 есть положение, согласно которому наложенный на организацию налоговый штраф не снимает с ее должностных лиц иной ответственности, установленной законом, в том числе КоАП РФ.

Это значит, что за одно и то же нарушение из числа перечисленных в НК РФ штраф может следовать одновременно:

- для организации — по соответствующей статье Налогового кодекса;

- лично для кого-то из должностных лиц (директора, главбуха и др.) —уже по статье КоАП РФ.

2. Должностное лицо как субъект административной ответственности за налоговые правонарушения.

В качестве субъекта административной ответственности могут выступать и организации. Но только не в случае с налогами. Для данной категории нарушений санкции по КоАП РФ установлены только для должностных лиц.

Что, впрочем, вполне объяснимо. Наложение дополнительного административного штрафа на организацию, которая уже подверглась налоговому штрафу, означало бы нарушение принципа однократности привлечения к ответственности.

А это недопустимо.

3. Основная мера ответственности за налоговые правонарушения по КоАП РФ — денежный штраф.

КоАП РФ предусмотрен целый спектр административных наказаний, начиная с предупреждения и заканчивая обязательными работами и даже административным арестом. Но за налоговые проступки в большинстве случаев налагается штраф. За некоторые нарушения предусмотрено и предупреждение, но его на практике применяют редко.

4. Для административного штрафа обязателен налоговый состав.

В ситуации, когда есть действующее решение ИФНС о привлечении организации к ответственности за налоговое правонарушение, все достаточно ясно. Нарушение выявлено, решение принято, ответственность легла на организацию и, например, ее руководителя.

А как быть, если решение контролеров обжаловано и налоговый штраф снят? Административный при этом остается?

Ответ вы узнаете из данной публикации.

Когда применяют административную ответственность за налоговые правонарушения

Случаи, когда применяется административная ответственность за налоговые правонарушения, собраны в гл. 15 КоАП РФ.

Административные протоколы по таким проступкам составляют налоговики, а дела рассматриваются по правилам гл. 29 КоАП РФ.

Рассмотрим вкратце каждый из таких случаев. Начнем с самых частых. И сразу оговоримся, что все это касается только организаций. На ИП ответственность за налоговые правонарушения по указанным ниже административным статьям не налагается.

- Просрочка декларации. Это, пожалуй, самый распространенный случай применения административной ответственности за налоговые правонарушения.

Ответственность за налоговое правонарушение | |

По КоАП РФ | По НК РФ |

Ст. 15.5:

| Ст. 119:

|

Подробную информацию ищите здесь. |

Важно! За аналогичное нарушение при сдаче бухотчетности в органы статистики штраф будет уже по другой статье.

Об этом читайте здесь.

- Неподача документов и информации, необходимых налоговикам для контрольных мероприятий.

Ответственность за налоговое правонарушение | |

По КоАП РФ | По НК РФ |

Ст. 15.6: Налагается:

| Ст. 126 — штраф:

Ст. 129.1:

|

О разграничении составов ст. 126 и 129.1 НК РФ при встречных проверках читайте в этой статье. |

Ответственность за налоговое правонарушение | |

По КоАП РФ | По НК РФ |

Ст. 15.11 КоАП РФ: Налагается, если сумма фискальных платежей занижена не менее чем на 10%, а причина тому — искажение бухгалтерских данных. Внимание! С 10 апреля 2021 г. штрафы увеличены, а список провинностей дополнен. См. «Ужесточены Освободит от ответственности за налоговое правонарушение в данном случае:

| Ст. 122:

Ст. 123:

|

О штрафе по ст. 122 НК РФ читайте здесь. А штрафу по ст. 123 НК РФ посвящен этот материал. |

- Нарушение срока постановки на налоговый учет.

Ответственность за налоговое правонарушение | |

По КоАП РФ | По НК РФ |

Ст. 15.3:

| Ст. 116:

|

Важно! Помимо указанных, в КоАП РФ есть также ст. 15.4, устанавливающая штраф за просрочку оповещения налоговиков об открытии или закрытии счетов в банках. Однако с 02.05.2014 ответственность за налоговое правонарушение аналогичного характера из НК РФ исключена, поэтому и административная статья больше не применяется.

https://www.youtube.com/watch?v=OGBHGYPzb4U

Фактически на этом меры административной ответственности за налоговые правонарушения исчерпываются. Далее поговорим о неналоговых грехах.

За что еще накажут по КоАП РФ

Итак, органы госвласти могут привлечь по КоАП РФ компанию к ответственности за налоговые правонарушения. Но это только незначительная часть нарушений.

Особенная часть кодекса содержит 17 глав, где упоминаются проступки в сфере природопользования и строительства, сельского хозяйства и транспорта, предпринимательства и таможенных правил. Перечислять все мы не будем. Остановимся только на тех сферах, которые важны для нашей ключевой аудитории, то есть специалистов финансового и кадрового профиля.

Итак, за что же еще, кроме налогов, может быть ответственна бухгалтерия?

Во-первых, за кассу. А точнее, за нарушение кассовой дисциплины.

Подробнее о кассовой дисциплине и ответственности за нее читайте в наших статьях:

Во-вторых, за нарушения при работе с ККТ. Например, административный штраф предусмотрен за нарушения:

- при регистрации ККТ в ИФНС;

Об одном из них читайте здесь.

- или при ее использовании.

О том, какая настройка на кассовом аппарате может создать проблемы и повлечь штраф, узнайте из этой публикации.

Кроме того, ответственность часто возникает из-за отношений с органами статистики. Необходимо помнить о том, что для данного штрафа могут быть 2 основания, а соответственно, и 2 разные статьи КоАП РФ:

- несдача бухотчетности, о которой мы упоминали выше;

Размер штрафа ищите здесь.

- несдача непосредственно статистических отчетов.

Напомним, что в конце прошлого года эти штрафы существенно выросли. Подробнее см. здесь.

Что касается нарушителей-«трудовиков», то им следует опасаться ст. 5.27 КоАП РФ. И если в отдельных ситуациях штраф вполне объясним и предсказуем, в частности при отсутствии оформленных трудовых договоров или договоров ГПХ с работниками (об этом см. здесь), то в других он может стать полной неожиданностью, как, например, в случае с экстренным отпуском работника.

Что опасного в незапланированном отпуске, узнайте из этой статьи.

Как видите, КоАП РФ содержит достаточное количество оснований для санкций и в отношении неналоговых нарушителей. Вот почему ограничиваться только ответственностью за налоговые правонарушения мы не стали и рассказываем в этой рубрике обо всех новостях и спорных ситуациях, с которыми наши читатели могут столкнуться в работе.

💥 Видео

Налоговые преступления и ответственность за нихСкачать

Какая ответственность установлена за нарушения Закона № 44-ФЗ?Скачать

Какая ответственность за налоговые правонарушения предусмотрена для организаций и ИП?Скачать

PwC Налоговые правонарушения и уголовная ответственностьСкачать

Как уходят от налогов. Объяснение на пальцахСкачать

Чем грозит неуплата налогов? Как налоговая проверка переходит в уголовное дело?Скачать

Проверки бизнеса: что делать, когда за вами пришли? Правовые советы от АДВОКАТАСкачать

Налоговые преступления: виды, уголовная ответственность по статьям 198,199. Как обезопасить компаниюСкачать

Взыскание налоговой задолженности с физических лицСкачать

Налоги юридических лиц | Какое грозит наказание за неуплату налоговСкачать

Налоговые преступления: ответственность ИП и руководителей компанийСкачать

Обжалуем решение налогового органа правильноСкачать

ПОМОЩЬ БИЗНЕСУ // Возбудить уголовное дело по налогам будет сложнее // Налоговые преступленияСкачать

Условия, при которых налоговое правонарушение подлежит квалификации как налоговое преступлениеСкачать

Субсидиарная ответственность за налоговые правонарушенияСкачать

Уголовная ответственность главного бухгалтера: налоговые преступления. Налоговые споры.Скачать

Штрафы и ответственность за несдачу декларации 3-НДФЛ о доходах и неуплату налогов физическим лицомСкачать